Нормативное регулирование налогового учета основных средств

Опубликовано: 05.05.2024

- Какие нормативные документы в настоящее время регламентируют процесс учета ОС?

- Проблемы учета ОС, которые нормативная база недостаточно регулирует

- Перспективы совершенствования нормативного учета ОС

- Итоги

Какие нормативные документы в настоящее время регламентируют процесс учета ОС?

По состоянию на текущий момент отдельные требования к учету ОС содержатся в разных нормативных документах. В частности, к ним относятся:

- Закон о бухучете от 06.12.2011 № 402-ФЗ. В данном нормативном акте законодатель установил базовые принципы и правила, которыми фирмам следует руководствоваться при ведении учета не только ОС, но и активов вообще.

- Положение по ведению бухучета в РФ, утвержденное приказом Минфина РФ от 29.07.1998 № 34н, где регламентированы базовые аспекты учета непосредственно ОС. А именно говорится, что следует причислять к ОС, а также на какие группы классифицируются ОС в фирме. Кроме того, приводятся правила расчета учетной стоимости ОС.

- ПБУ 6/01 об учете ОС, утвержденное приказом Минфина России от 30.03.2001 № 26н. Данное ПБУ является основным нормативным документом, в котором рассматриваются такие вопросы: определение понятия ОС, классификация ОС по разным группам, корректное определение срока полезного использования ОС, оценка учетной стоимости, механизмы и правила начисления амортизации. Также приводятся указания, как следует отражать сведения об ОС в отчетности фирмы.

- Методические указания по учету ОС, утвержденные приказом Минфина РФ от 13.10.2003 № 91н. Документ более подробно раскрывает и поясняет правила, закрепленные в ПБУ 6/01. Несмотря на то что не имеет императивного действия, компаниям на практике необходимо им руководствоваться.

ВАЖНО! С 2022 года ПБУ 6/01 и методические указания, утвержденные приказом Минфина РФ от 13.10.2003 № 91н по учету ОС утратит силу. Ему на смену придет ФСБУ 6/2020. Если хотите применять новый стандарт в 2021 г., напишите об этом в учетной политике.

Как организации перейти на учет основных средств и капитальных вложений по ФСБУ 6/2020, детально разъяснили эксперты КонсультантПлюс. Чтобы все сделать правильно, получите пробный доступ к системе и переходите в Готовое решение. Это бесплатно.

- ПБУ 9/99 «Доходы компании» и ПБУ 10/99 «Расходы организации», утвержденные приказами Минфина РФ от 06.05.1999 № 32н и № 33н соответственно. Указанные ПБУ устанавливают, в каком порядке следует признавать доходы и расходы фирмы при приобретении ОС или при выбытии объектов ОС компании.

- Методические указания по проведению инвентаризации, утвержденные приказом Минфина РФ от 13.06.1995 № 49. В данном документе для компании представляют интерес правила и алгоритм проведения инвентаризации ОС.

- План счетов бухучета, утвержденный приказом Минфина РФ от 31.10.2000 № 94н. Указанным документом компаниям необходимо руководствоваться для того, чтобы корректно отражать операции, связанные с движением ОС в фирме (а также с начислением амортизации по ним) на соответствующих счетах бухгалтерского учета.

Проблемы учета ОС, которые нормативная база недостаточно регулирует

Несмотря на обширную базу нормативного регулирования основных средств в РФ, в настоящее время присутствуют и некоторые неопределенности. Положения из приведенных выше документов подвергаются постоянным изменениям. Главным образом потому, что в настоящее время прослеживается тренд на приведение стандартов учета в РФ в соответствие с МСФО.

Говоря о конкретных неопределенных аспектах российских правил учета ОС, можно выделить следующие.

Во-первых, существенным недостатком российской нормативной базы является отсутствие механизма по учету последующих расходов, которые фирма понесла в отношении имеющегося ОС.

ОБРАЩАЕМ ВНИМАНИЕ! В МСФО такие расходы должны влиять на балансовую стоимость ОС, увеличивая ее.

Во-вторых, значимым проблемным моментом является вопрос о переоценке срока предполагаемого использования ОС в целях учета. Как следует из положений указанных выше нормативных документов, срок службы ОС в последующем по российским правилам учета переоцениваться не должен.

ВАЖНО! Исключение в российских правилах предусмотрено только для случая модернизации.

В МСФО предусмотрен иной порядок: по окончании каждого отчетного периода фирма должна пересмотреть срок предполагаемой службы имеющихся у нее ОС. При этом во внимание принимается показатель «моральный износ оборудования».

Помимо изложенных, в российской нормативной базе учета ОС существуют и иные проблемные моменты, касающиеся базовой терминологии.

В частности, российские правила не определяют понятия «достройка», «модернизация», «реконструкция». В связи с этим на практике возникают частые споры по поводу того, к чему отнести понесенные фирмой расходы: к ремонту или к модернизации. А соответственно, следует ли расходы учесть в составе прочих, либо на их величину необходимо увеличить учетную стоимость ОС.

Аналогична ситуация с понятием конструктивно сочлененного предмета. Несмотря на то что определение приведено в ПБУ 6/01, в практике у многих компаний возникают трудности с определением, какие именно части являются составляющими конструктивного сочлененного предмета (инвентарного объекта), а какие — самостоятельными инвентарными объектами.

Перспективы совершенствования нормативного учета ОС

Перечисленные выше пробелы в нормативном регулировании учета ОС на предприятии обуславливают актуальные направления совершенствования документарной базы учета в РФ.

В частности, некоторая перестройка правил учета ОС предполагается в контексте ориентации на следующие стандарты МСФО:

- МСФО 36 «Обесценение активов»;

- МСФО 23 «Затраты по займам».

При этом среди направлений совершенствования выделить можно следующие:

- Приведение в соответствие с МСФО разрешенных методов амортизации. А именно: из российской практики предполагается исключить метод по сумме чисел лет полезного использования, который не установлен МСФО.

- Отступление от четкого стоимостного ограничения, разрешающего учитывать актив как ОС.

- Введение практики учета обесценения ОС.

Итоги

Таким образом, в текущих условиях в РФ сформирована обширная нормативная база по учету ОС на предприятии, которую составляют как федеральные законы и ПБУ, так и методические рекомендации, разъясняющие правила и положения документов императивного характера. Вместе с тем некоторые вопросы в указанных документах урегулированы недостаточно. Устранить недостатки нормативной базы, а также максимально приблизить ее к нормам МСФО — первостепенная задача в текущих условиях в РФ.

2020-01-15

2094

Содержание

1. Теоретико-нормативные основы учета основных средств. 6

1.1 Нормативное регулирование учета основных средств. 6

1.2 Понятие и классификация основных средств. 12

1.3 Оценка основных средств. 17

2. Методика учета основных средств и их амортизации. 23

2.1 Учет поступления основных средств. 23

2.2 Учет амортизации основных средств. 27

2.3 Учет расходов на ремонт, реконструкцию и модернизацию.. 32

2.4 Учет выбытия основных средств. 38

3. Организация и методы учета в ОАО «Альфа». 44

3.1 Синтетический и аналитический учет основных средств и их амортизация. 44

3.2 Автоматизация учета основных средств. 55

Список использованной литературы.. 63

Введение

Основные средства играют огромную роль в процессе труда, так как они в своей совокупности образуют производственно – техническую базу и определяют производственную мощь предприятия.

В условиях ограниченности финансовых ресурсов в современных условиях развития экономики, высокой степени изношенности основных средств важное значение приобретает выбор учетной политики на предприятиях по привлечению инвестиций и обновлению основного капитала.

ПБУ 6/01 «Учет основных средств» регулирует вопросы бухгалтерского учета основных средств и доходных вложений в материальные ценности, а также уточняет порядок оценки и переоценки основных средств [8].

Операции с основными средствами составляют существенную часть деятельности любой организации. И неудивительно, ведь именно основные средства определяют технический и технологический уровень, качество и ассортимент выпускаемой продукции. Работа на устаревшем оборудовании в конечном итоге приводит к снижению производительности труда и ухудшению качества выпускаемой продукции. Поэтому предприятия стремятся обновлять основные средства. А изменение состава основных средств всегда влечет за собой соответствующие операции в бухгалтерском учете. Что раскрывает актуальность темы выпускной квалификационной работы.

Целью выпускной квалификационной работы состоит в изучении теоретических и исследовании практических аспектов учета основных средств и других активов, а также разработке предложений по его совершенствованию.

Предметом исследования выпускной квалификационной работы являются основные средства и другие активы.

В качестве объекта исследования выбрано предприятие ОАО «Альфа», которое осуществляет строительную деятельность.

Счет 01 «Основные средства» предназначен для обобщения информации о наличии и движении основных средств организации, находящихся в эксплуатации, запасе, на консервации, в аренде, доверительном управлении.

Основные средства принимаются к бухгалтерскому учету по счету 01 «Основные средства» по первоначальной стоимости. Объект основных средств, находящийся в собственности двух или нескольких организаций, отражается каждой организацией на счете 01 «Основные средства» в соответствующей доле.

Задачами работы выступают:

- определение теоретико-нормативных основ учета основных средств;

- рассмотрение методики учета основных средств и их амортизации;

- применение изученных данных на практике, на примере объекта исследования ОАО «Альфа».

В качестве информационной базы выпускной квалификационной работы были использованы такие нормативные источники, как:

- Федеральный Закон «О бухгалтерском учете», Налоговый кодекс, ПБУ 6/01 «Учет основных средств», План счетов бухгалтерского учета и иные документы, касающиеся вопросов учета основных средств и других активов;

- учебная литература авторов: Варенкова И., Воронина Л.И., Короткова Ю., Коробейников И. и других авторов;

- статьи журналов: Современный бухучет, Бухгалтерский учет, Главбух, Консультант бухгалтера, а также специализированные сайты сети Интернет, и сайт компании «1 С» и другие источники.

Теоретико-нормативные основы учета основных средств

Нормативное регулирование учета основных средств

Нормативное регулирование бухгалтерского учета представляет собой установление государственными органами общеобязательных правил (норм) ведения бухгалтерского учета и составления бухгалтерской отчетности.

Правовое регулирование осуществляется путем:

1) нормативного правового регулирования - осуществляется нормами права, содержащимися в соответствующих нормативных правовых актах;

2) методического (нормативно-технического) регулирования - осуществляется методическими (техническими) нормами, содержащимися в соответствующих актах методического (нормативно-технического) характера.

Также важная роль в реализации нормативного регулирования бухгалтерского учета принадлежит учетной политике организации и актам Минфина России разъяснительного характера (актам толкования).

Регулирование вопросов бухгалтерского учета и аудита сводится к четырем уровням законодательных и нормативных актов.

Первую группу документов составляют законы и иные законодательные акты (указы Президента, постановления Правительства), регулирующие прямо или косвенно постановку учета в организации. Особое место в этом уровне системы занимает Федеральный закон «О бухгалтерском учете» [17, с.11].

В законе указаны основные задачи бухгалтерского учета, регулирование бухгалтерского учета, организация бухгалтерского учета на предприятии, основные требования, предъявляемые к ведению учета, а также понятие и перечень первичных документов по учету, и иные моменты, применяемые для учета основных средств предприятия.

Важным документом, является Налоговый кодекс Российской Федерации (НК РФ). В части первой НК РФ даны общие определения и понятия налогов и сборов, установлены субъекты налоговых правоотношений, раскрыты понятия каждого из них, обязанности и права субъектов, порядок подачи налоговой декларации, порядок расчета и уплаты налогов, налоговый контроль, который проводится должностными лицами налоговых органов, и другие основные моменты, регулирующие процесс осуществления налогообложения на территории Российской Федерации [1].

Постановление Правительства РФ «О Классификации основных средств, включаемых в амортизационные группы» [3] состоит из десяти амортизационных групп и предназначается для обязательного использования всеми организациями независимо от форм собственности при начислении амортизации и износа основных средств на основе Классификации. Классификация основных средств была разработана на основе статьи 258 Налогового кодекса Российской Федерации.

Вторую группу документов составляют положения по бухгалтерскому учету.

Организация бухгалтерского учета основных средств основана на положении по бухгалтерскому учету «Учет основных средств» [8], которое устанавливает правила формирования в бухгалтерском учете информации об основных средствах организации, а также отражает порядок оценки основных средств, амортизации, восстановления и выбытия основных средств и иные моменты учета основных средств.

В настоящее время в России действует порядка 20 ПБУ. Применительно к моей теме выпускной квалификационной работы можно отнести такие как: Положение по бухгалтерскому учету «Учетная политика организации», Положение по бухгалтерскому учету «Бухгалтерская отчетность организации» [9].

Так, ПБУ «Бухгалтерская отчетность организации» [9], в котором предусмотрено использование при отражении в учете допущения временной определенности фактов хозяйственной деятельности (принципа начисления), согласно которому все факты хозяйственной деятельности организации отражаются в том отчетном периоде, к которому они относятся, независимо от состояния расчетов по ним.

В системе нормативного регулирования План счетов занимает промежуточное место между нормативными документами второго и третьего уровней. Однако в практической деятельности бухгалтерских служб Плану счетов придается первостепенное значение.

План счетов бухгалтерского учета представляет собой схему регистрации и группировки фактов хозяйственной деятельности в бухгалтерском учете. В нем приведены наименования и номера синтетических счетов (счетов первого порядка) и субсчетов (счетов второго порядка) [7].

Третий уровень представлен нормативными документами (иными чем положения), и методическими указаниями.

Методические указания по бухгалтерскому учету основных средств определяют порядок организации бухгалтерского учета основных средств в соответствии с Положением по бухгалтерскому учету «Учет основных средств» ПБУ 6/01.

Четвертый уровень – документы, формирующие учетную политику предприятия. Формы внутренней отчетности, утверждаемые руководителем, разрабатываются организацией самостоятельно, исходя из особенностей ее функционирования и требований управления производством и реализацией продукции. Следует отметить, что во многих организациях ограничиваются разработкой приказа по учетной политике.

Итак, здесь были выделены основные нормативные акты по учету основных средств, и, в зависимости от конкретной ситуации, могут применяться как эти, так и другие нормативные акты, касающиеся бухгалтерского учета основных средств.

Задачами учета основных средств являются:

1) своевременное отражение в учете поступления и выбытия основных средств;

2) достоверное определение результатов от реализации и прочего выбытия основных средств;

3) полное определение затрат, связанных с поддержанием основных средств в рабочем состоянии (расходы на технический осмотр и уход, проведение всех видов ремонта);

4) контроль за сохранностью основных средств, принятых к бухгалтерскому учету.

Эти задачи решаются с помощью надлежащей документации и обеспечения правильной организации учета наличия и движения основных средств, расчетов по их амортизации и учета затрат по их ремонту.

Согласно п.6 ПБУ 6/01 единицей бухгалтерского учета основных средств является инвентарный объект. Инвентарным объектом основных средств признается объект со всеми приспособлениями и принадлежностями или отдельный конструктивно обособленный предмет, предназначенный для выполнения определенных самостоятельных функций, или же обособленный комплекс конструктивно сочлененных предметов, представляющих собой единое целое и предназначенный для выполнения определенной работы. Комплекс конструктивно сочлененных предметов - это один или несколько предметов одного или разного назначения, имеющие общие приспособления и принадлежности, общее управление, смонтированные на одном фундаменте, в результате чего каждый входящий в комплекс предмет может выполнять свои функции только в составе комплекса, а не самостоятельно.

В случае наличия у одного объекта нескольких частей, имеющих разный срок полезного использования, каждая такая часть учитывается как самостоятельный инвентарный объект.

Объект основных средств, находящийся в собственности двух или нескольких организаций, отражается каждой организацией в составе основных средств соразмерно ее доле в общей собственности [8].

Учет инвентарных объектов основных средств должен осуществляться с использованием инвентарных карточек, либо по унифицированной ф. N ОС-6, либо по форме, разработанной самой организацией. Организации, имеющие небольшое количество объектов основных средств, по-прежнему могут вести их пообъектный учет в инвентарной книге с указанием необходимых сведений по их видам и местам нахождения.

Начиная с 01.01.04 конкретизирован порядок пообъектного учета в организациях, имеющих в наличии большое количество объектов основных средств по месту их нахождения в структурных подразделениях. Учет может осуществляться в инвентарном списке (или другом соответствующем документе), содержащем сведения о номере и дате инвентарной карточки, инвентарном номере объекта основных средств, полном наименовании объекта, его первоначальной стоимости и сведения о выбытии (перемещении) объекта [34, с.32].

Минюст России 16.01.2006 зарегистрировал Приказ Минфина России от 12.12.2005 N 147н. Этим документом внесены изменения в порядок учета основных средств [8]. Основные изменения в ПБУ:

1) из Положения исключен п. 2, в котором было сказано, что оно «применяется также в отношении доходных вложений в материальные ценности».

2) в п. 4 Положения изменены условия принятия к бухгалтерскому учету активов в качестве основных средств.

В частности, теперь если объект предназначен для использования в течение длительного времени (т.е. срока продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев) в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование и организация не предполагает его последующую перепродажу, а также если он способен приносить организации экономические выгоды (доход) в будущем, то он - объект ОС коммерческой организации.

3) в п. 5 Положения внесено новое правило, касающееся учета «малоценных» объектов ОС (стоимостью не более 20 000 руб. за единицу или иного лимита, установленного в учетной политике организации). Теперь они могут отражаться в бухгалтерском учете и бухгалтерской отчетности организации либо в составе материально-производственных запасов, либо в составе объектов ОС.

4) существенные изменения затронули порядок оценки основных средств.

Первоначальная стоимость объектов основных средств (внесенных в счет вклада в уставный капитал организации, полученных по договору дарения или по договорам мены), принимаемых к бухгалтерскому учету, теперь определяется применительно к порядку, приведенному в п. 8 Положения.

5) Нововведения коснулись и порядка начисления амортизации ОС. В частности, теперь амортизация не начисляется:

- по используемым для реализации законодательства РФ о мобилизационной подготовке и мобилизации объектам основных средств, которые законсервированы и не используются в производстве продукции, при выполнении работ или оказании услуг, для управленческих нужд организации либо для предоставления организацией за плату во временное владение и пользование или во временное пользование;

- по объектам ОС, чьи потребительские свойства с течением времени не изменяются (земельные участки, объекты природопользования, объекты, отнесенные к музейным предметам и музейным коллекциям, и другие).

Уже сейчас многим организациям придется включить в налоговую базу по налогу на имущество организаций «доходные вложения в материальные ценности», так как всем, кто имеет «доходные вложения в материальные ценности», придется теперь платить с них налог на имущество. Предполагается, что именно с такой целью Минфин России и внес эти изменения в ПБУ 6/01.

Объектом налогообложения по налогу на имущество для российских организаций признается движимое и недвижимое имущество (включая переданное во временное владение, пользование, распоряжение или доверительное управление, внесенное в совместную деятельность), учитываемое на балансе в качестве объектов основных средств в соответствии с установленным порядком ведения бухгалтерского учета [п. 1 ст. 374, № 1]. Порядок учета на балансе организаций (за исключением кредитных и бюджетных) объектов основных средств регулируется ПБУ 6/01 «Учет основных средств». В соответствии с п. 4 этого ПБУ, в новой редакции (после вступления в силу Приказа Минфина России от 12.12.2005 N 147н), с 01.01.2006 вышеуказанные активы являются основными средствами организации [21, с.32].

Помимо установления ограничений при начислении амортизации п. 17 ПБУ 6/01 косвенно отвечает на вопрос об учете мобилизационных мощностей в составе основных средств. Несмотря на то, что при принятии к бухгалтерскому учету данных активов не выполняется условие, изложенное в п.п. «а» п. 4 ПБУ 6/01, активы, используемые для реализации законодательства Российской Федерации о мобилизационной подготовке и мобилизации и удовлетворяющие остальным критериям п. 4, являются объектами основных средств.

Изменения, внесенные в пункт 19 ПБУ 6/01, затронули порядок начисления амортизации способом уменьшаемого остатка. В прежней редакции этого пункта было упоминание про коэффициент ускорения, установленный законодательством Российской Федерации. Но таких коэффициентов в действующем законодательстве уже давно нет. Поэтому данная норма фактически не работала. Да и способ уменьшаемого остатка после вступления в силу в 2002 году главы 25 Налогового кодекса мало кто использует. Большинство организаций предпочитают применять линейный способ начисления амортизации, поскольку он позволяет сблизить бухгалтерский и налоговый учет [23, c.17].

«Клерк» Рубрика Бухгалтерский учет

ПБУ 6/01 — учет основных средств — предназначено для правильного отражения операций по основным средствам (далее — ОС) в бухгалтерском учете. Как правильно принять основное средство? Как рассчитать амортизацию или восстановить основное средство? Как зафиксировать выбытие ОС в бухгалтерском учете? О нюансах применения и недостатках этого ПБУ читайте в статье.

Применение ПБУ «Основные средства» в 2021 году

ПБУ 6/01 (далее — ПБУ) установлено приказом Минфина РФ от 30.03.2001 № 26н. Соблюдать правила ПБУ 6/01 «Учет основных средств» обязаны организации любых форм и сфер деятельности, кроме кредитных и бюджетных учреждений (п. 1 ПБУ). ИП вправе осуществить выбор: применять ПБУ «Основные средства» или не применять.

С 01.01.2022 года обязательны к применению 2 новых ФСБУ: 6/2020 «Основные средства» и 26/2020 «Капитальные вложения». Применять положения новых стандартов можно и раньше, закрепив такое решение в учетной политике предприятия. ПБУ 6/01 утратит силу.

Более детальное изучение правил данного ПБУ и нюансов их применения будет понятнее при рассмотрении их на определенном примере.

Принятие ОС

Пример

ООО «Зоо-ленд» занимается продажей рептилий, рыб и оборудования для них через стационарный магазин. В апреле организация закупила оборудование:

- Аквариум для содержания рыб в магазине, стоимостью 52 530 руб. в т. ч. НДС.

- Террариум для содержания рептилий в магазине, стоимостью 252 360 руб. в т. ч. НДС.

- Аквариум, предназначенный для перепродажи, стоимостью 48 490 руб. в т. ч. НДС.

- Выставочный стеллаж, стоимостью 41 640 руб. в т. ч. НДС.

За установку было уплачено: за террариум — 12 710 руб. в т. ч. НДС, за аквариум — 5 280 руб. в т. ч. НДС.

Принадлежность приобретенного оборудования к ОС определяется на основании 5 критериев нашего ПБУ:

Критерии отнесения к ОС

Аквариум для содержания рыб

Террариум для содержания рептилий

Аквариум для перепродажи

Предназначен для применения в предпринимательской деятельности

Предназначен для длительного применения (свыше 1 года)

Не применяется в качестве товара для перепродажи

Предназначен для получения выгоды

Стоимость при принятии к бухгалтерскому учету

(52 530 5 280) : 120 * 100

(252 360 12 710) : 120 * 100

48 490 : 120 * 100

34 700 руб. = 41 640 : 120 * 100

Соблюдение лимита стоимости ОС для принятия в бухгалтерском учете

Принятие в бухгалтерском учете в качестве ОС

принимается в качестве товара для перепродажи

принимается либо в качестве ОС, либо в качестве МПЗ (по выбору организации)

Лимит стоимости ОС для принятия в налоговом учете (НУ) 100 000 рублей (п. 1 ст. 256 НК РФ и п. 1 ст. 257 НК РФ). Предельная стоимость ОС в бухучете все еще остается на прежнем уровне: 40 000 рублей.

По ОС, принятым на учет с начала 2016 года по первоначальной стоимости более 40 000 до 100 000 рублей, плательщикам налога на прибыль приходится учитывать временные разницы между затратами в налоговом и бухучете.

В нашем примере в НУ в качестве амортизируемого ОС принимается только террариум. Аквариум для рыб, принятый в бухгалтерском учете (БУ) как ОС, в НУ отражается в составе материальных затрат (под. 3 п. 1 ст. 254 НК РФ).

Амортизация ОС

По ПБУ 6/01 «Учет основных средств» срок полезного использования (сокращенно — СПИ) имущества устанавливается организациями исходя из планируемого периода использования, износа и иных временных ограничений по применению ОС (п. 20 ПБУ). Четкого разделения объектов по СПИ нет. Организации для сближения процедуры отражения амортизационных затрат в БУ с НУ используют Классификацию ОС по амортизационным группам, утвержденную постановлением Правительства РФ от 01.01.2002 № 1. Применение данной классификации при установлении СПИ отражено в п. 1 ст. 258 НК РФ.

Пример (продолжение)

Аквариумы и террариумы, приобретенные ООО «Зоо-ленд», по Классификации ОС относятся к 6 амортизационной группе (СПИ 10 — 15 лет).

При отражении 18 апреля в БУ аквариума для рыб и террариума в качестве ОС компания проставила СПИ: 132 месяца — по аквариуму и 144 месяцев — по террариуму.

В учетной политике ООО «Зоо-ленд» зафиксирован линейный метод определения амортизации ОС.

Ежемесячная сумма амортизации ОС составила:

Аквариум для содержания рыб: 48 175 руб. : 132 мес. = 365 руб.

Террариум для содержания рептилий: 220 892 руб. : 144 мес. = 1 534 руб.

Отражение в БУ рассчитанной амортизации по аквариуму и террариуму производится с мая (с месяца, следующего за месяцем принятия их к учету) (п. 21 ПБУ).

В п. 18 рассматриваемого ПБУ зафиксировано 4 способа определения амортизации:

Линейный

Самый простой. Алгоритм расчета, указанный в п. 19 ПБУ, совпадает с линейным способом исчисления амортизации, закрепленным в ст. 259. 1 НК РФ, что позволяет сблизить НУ и БУ амортизационных затрат. Применяется большинством организаций.

Уменьшаемого остатка

Сложный алгоритм расчета. Отсутствует равноценный способ амортизации, закрепленный в НК РФ, поэтому возникают дополнительные сложности в виде отражения временных разниц между НУ и БУ амортизационных затрат. Предназначен для ускоренного списания стоимости ОС. Применение данного способа целесообразно в отношении оборудования, которое быстро устаревает в моральном плане.

По сумме чисел лет СПИ

Трудоемкий прием в исчислении. Отсутствует равноценный способ амортизации, утвержденный в НК РФ, поэтому его применение приводит к возникновению временных разниц между НУ и БУ амортизации. Относится к ускоренным методам амортизации ОС.

Пропорционально объему продукции (работ)

Трудоемкий в расчете. Отсутствует равноценный метод исчисления амортизации в НК РФ, что приводит к возникновению разниц между НУ и БУ амортизационных отчислений. Предназначен для ОС, по которым известен плановый объем работ за весь период полезного использования. Используется в отношении промышленного оборудования и транспорта.

Восстановление ОС

Пример (продолжение)

После 2 лет использования аквариума и террариума ООО «Зоо-ленд» провело замену вышедшей из строя подсветки в аквариуме на сумму 2 620 руб. (включая НДС) и поставило в террариум более совершенные системы вентиляции и нагрева на сумму 46 730 руб. (включая НДС).

По аквариуму ремонтные затраты за исключением НДС списаны на расходы организации. По террариуму затраты на модернизацию включены в состав его первоначальной стоимости (п. 14 и п. 27 ПБУ). СПИ по террариуму пересмотрен в сторону увеличения на 3 года (п. 20 ПБУ).

В рассматриваемом ПБУ отсутствуют пояснения по определению ежемесячной амортизации ОС после его модернизации. Перерасчет амортизации осуществляется на основании примера, приведенного в п. 60 Методических рекомендаций по бухучету ОС, утвержденным приказом Минфина РФ от 13.10.2003 № 91н.

Пересчет амортизации модернизированного оборудования в ООО «Зоо-ленд»:

Система нормативного регулирования бухучета представляет собой принятые государственными структурами правила его ведения. Нормы утверждаются соответствующими законодательными актами.

Какие применяются основные нормативные акты и документы, регулирующие бухгалтерский учет в РФ?

Понятие и особенности системы регулирования

Существует 4 уровня законодательных актов, разделяемые по уровню важности и приоритетности:

- ФЗ «О бухучете».

- Положение по осуществлению бухучета.

- План счетов бухучета, Положение о документообороте.

- Инструкции и указания относительно использования положений бухучета.

Общее руководство бухучетом – ответственность Правительства РФ. Каждая компания на основании существующих норм должна самостоятельно определить учетную политику. Различные ее положения могут отличаться в зависимости от нужд компании или конкретной отрасли производства. Однако пункты, которые вводит сама организация, не должны противоречить принятым законам. На данный момент в РФ проводится реформа бухучета. Основы ведения учета приводятся в соответствие с международными стандартами. Реформа касается таких направлений, как:

- Улучшение норм регулирования, которые позволяют эффективно выявлять нарушения и исполнять положения закона.

- Основание адекватных стандартов.

- Формирование методических предписаний: инструкции, комментарии и прочее.

- Создание образовательной системы (к примеру, повышение квалификации).

- Приведение законов в соответствии с нормами.

Одна из задач реформирования – сохранение стабильности системы нормативного регулирования.

Как формируется учетная политика организации, если ведение учета объектов по стандартам бухгалтерского учета приводит к недостоверному представлению сведений в отчетности?

Существующие уровни

Существует 4 уровня актов, которые регулируют бухучет:

- Указы Президента, постановления Правительства страны. Данные законы задают единые нормы, которые имеют приоритетное значение. Все правила, которые заданы иными ФЗ, не могут вступать в противоречие с ФЗ «О бухучете». К нормам первого уровня относятся также ГК РФ, ФЗ «Об УСН».

- Положения по бухучету, которые задают соответствующие стандарты в РФ. Задаются они Правительством РФ, федеральными структурами. На данный момент существует 22 Положения по бухучету. Основная их задача – разъяснение Закона о бухучете. Регистрирующим органом на данном уровне считается Минфин. Положения включают в себя следующую информацию: номер ПБУ, используемую терминологию, систему оценки, порядок бухучета. Также нужно указать перечень сведений, которые должны быть раскрыты в отчетности.

- Инструкции и указания к использованию документов, планы счетов. Они издаются не только федеральными структурами, но и профессиональными сообществами бухгалтеров. Их цель – конкретизация стандартов учета. Над созданием норм работают сотрудники Минфина.

- Локальная документация. Компания, как уже упоминалось, может разработать собственные нормативные акты. Они не должны вступать в противоречие с нормативными документами первых трех уровней. Порядок утверждения локальных актов устанавливается руководителем компании.

В чем смысл деления нормативных актов на различные уровни? Первый уровень – законы приоритетной важности. Нормативные документы остальных пунктов не должны противоречить этим законам.

Что регулируют федеральные стандарты?

Образцы федерального уровня устанавливают следующие положения:

- Признаки предмета бухучета, особенности их классификации, порядок списания.

- Методы вычисления объекта бухучета.

- Порядок перерасчета размера предмета учета в валюте в рубли.

- Требования к учетной политике предприятия, движению документации, применяемых электронных подписей.

- План счетов и порядок его использования.

- Содержание сведений, которые указываются в бухгалтерских документах.

- Перечень приложений к балансу.

- Условия признания достоверности отчетности.

- Состав первой и завершающей отчетности при реорганизации ЮЛ.

- Состав завершающей отчетности при ликвидации ЮЛ.

- Упрощенные методы формирования бухучета.

Вся документация предприятия должна соответствовать принятым стандартам. Основная цель существования стандартов – упорядочивание организации и ведения бухучета. Они должны применяться всеми филиалами компании.

Организация с дочерними предприятиями имеет право на установление собственных стандартов. Они не должны вступать в противоречие с федеральными нормами.

Что представляют собой рекомендации по ведению бухучета?

Законодатели регулярно издают рекомендации по ведению бухучета. Они также могут формироваться профессиональными сообществами бухгалтеров. Рекомендации не являются обязательными к использованию — это добровольное решение руководителя. Однако использовать их следует, так как существуют они для решения следующих задач:

- Правильного понимания и использования принятых стандартов.

- Снижения трат на ведение бухучета.

- Распределения прогрессивного ведения учета.

- Применения новейших разработок в области бухучета.

ВАЖНО! Использование рекомендаций не должно мешать деятельности компании.

Локальные документы предприятия

Локальная документация – это нормативные акты четвертого уровня. Она включает в себя такие бумаги, как:

- Учетная политика компании.

- Первичная учетная документация.

- График движения документов.

- План счетов бухучета.

- Форма локальной отчетности.

Все внутренние документы должны быть утверждены руководителем.

ВНИМАНИЕ! Порядок ведения учета определен ФЗ «О бухучете». В законе ясно сказано, что весь перечень локальных актов, перечисленных выше, должен быть в организации. Однако многие компании издают только приказ по учетной политике, игнорируя необходимость наличия других документов. Это нарушение закона.

Основные принципы регулирования бухучета

Рассмотрим базовые принципы, по которым осуществляется бухучет:

- Соответствие принятых стандартов реальным нуждам бухгалтеров и пользователей документации.

- Единство системы регулирования.

- Упрощение методов ведения бухучета, формирование упрощенной системы составления отчетности.

- Применение международных норм при утверждении стандартов на федеральном и отраслевом уровнях.

- Создание условий для использования принятых стандартов.

- Невозможность совмещения установления стандартов и осуществления надзора за их исполнением.

Система регулирования устанавливается главой 3 ФЗ «О бухучете».

Функции органов, регулирующих учет

Федеральная структура с соответствующими правами наделена следующими полномочиями:

- Утверждением программы установления стандартов.

- Организацией экспертизы программ формирования стандартов.

- Установлением норм оформления программ.

- Участием в работе над международными нормами.

- Установление стандартов отрасли и стандартизация их использования.

- Участие в подготовке проектов стандартов федерального уровня.

- Участие в работе над международными стандартами.

- Выполнение других функций, которые не противоречат федеральным законам.

Также система бухучета формируется и силами негосударственных структур. К примеру, это профессиональные сообщества. Они имеют право принимать участие в разработке проектов, установлении стандартов наряду с государственными органами. То есть система регулирования формируется совместно.

Основные средства: определение, задачи учёта, классификация. Счета для учета ОС. Инвентарный номер ОС. Оценка основных средств. Износ основных средств. Амортизация.

Порядок начисления амортизации для целей налогообложения. Документальное оформление движения основных средств. Анализ эффективности использования

Эта статья в формате видеолекции здесь.

1. Нормативно-правовые акты, регулирующие учет основных средств

1) Международный стандарт финансовой отчетности (IAS) 16 «Основные средства».

2) "Налоговый кодекс Российской Федерации" от 31.07.1998 N 146-ФЗ.

3) Федеральный закон РФ от 06.12.2011 №402н-ФЗ «О бухгалтерском учете».

4) Приказ Минфина РФ № 26н от 30.03.2001 «Об утверждении положения по бухгалтерскому учёту «Учёт основных средств» ПБУ 6/01.

5) Приказ Минфина РФ № 91н от 13.10.2003 «Об утверждении Методических указаний по бухгалтерскому учёту основных средств».

6) Постановление Правительства РФ от 01.01.2002 N 1 "О Классификации основных средств, включаемых в амортизационные группы"

7) Приказ Минфина России от 31.12.2016 №257н «Об утверждении федерального стандарта бухгалтерского учета для организаций государственного сектора «Основные средства».

8) Приказ Минфина РФ от 31.10.2000 N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и Инструкции по его применению".

Кроме того, на основании вышеперечисленных НПА организации разрабатывают внутренние положения, инструкции, иные организационно-распорядительные документы, необходимые для организации учета основных средств и контроля за их использованием. Указанными документами могут утверждаться:

• формы применяемых первичных учетных документов по поступлению, выбытию и внутреннему перемещению объектов основных средств и порядок их оформления (составления);

• правила документооборота и технология обработки учетной информации;

• перечень должностных лиц организации, на которых возложена ответственность за поступление, выбытие и внутреннее перемещение объектов основных средств;

• порядок осуществления контроля за сохранностью и рациональным использованием объектов основных средств в организации.

2. Основные средства: определение, задачи учёта, классификация.

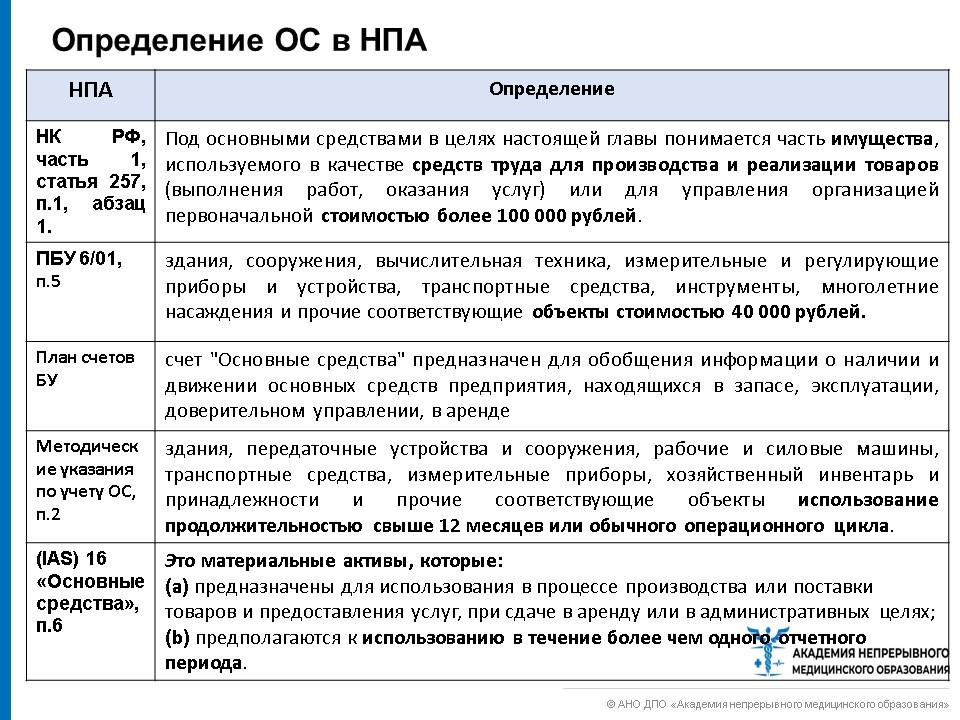

Определение понятия «основные средства» дано сразу в нескольких НПА.

Положением по бухгалтерскому учету 6/01 установлены условия принятия актива к учету в качестве ОС:

• использование в производстве продукции, при выполнении работ или оказании услуг либо для управленческих нужд организации;

• использование в течение длительного времени, т.е. срока полезного использования, продолжительностью свыше 12 месяцев или обычного операционного цикла, если он превышает 12 месяцев;

• организация не предполагает последующую перепродажу данных активов;

• способность приносить организации экономические выгоды (доход) в будущем.

Под сроком полезного использования - период, в течение которого использование основных средств приносит экономические выгоды (доход) организации.

Определение срока полезного использования объекта ОС производится организацией самостоятельно на дату ввода его в эксплуатацию исходя из:

1) ожидаемого срока использования этого объекта в соответствии с ожидаемой производительностью;

2) ожидаемого физического износа, зависящего от режима эксплуатации;

3) нормативно-правовых ограничений использования объекта (например, срока аренды);

4) на основе классификации ОС, утверждаемой Правительством РФ, для налогового учета.

Для отдельных групп основных средств срок полезного использования определяется исходя из количества продукции (объема работ в натуральном выражении), ожидаемого к получению в результате использования этих основных средств.

Основными задачами учета ОС (Приказ МФ РФ №91н) являются:

1) Правильное и своевременное отражение в учётных документах поступления основных средств, их внутреннего перемещения, выбытия.

2) Достоверное определение результатов от продажи и прочего выбытия основных средств.

3) Определение фактических затрат, связанных с содержанием основных средств (технический осмотр, поддержание в рабочем состоянии и др.).

4) Контроль за сохранностью основных средств, принятых к БУ.

5) Проведение анализа использования основных средств.

6) Получение информации об основных средствах, необходимой для раскрытия в бухгалтерской отчетности

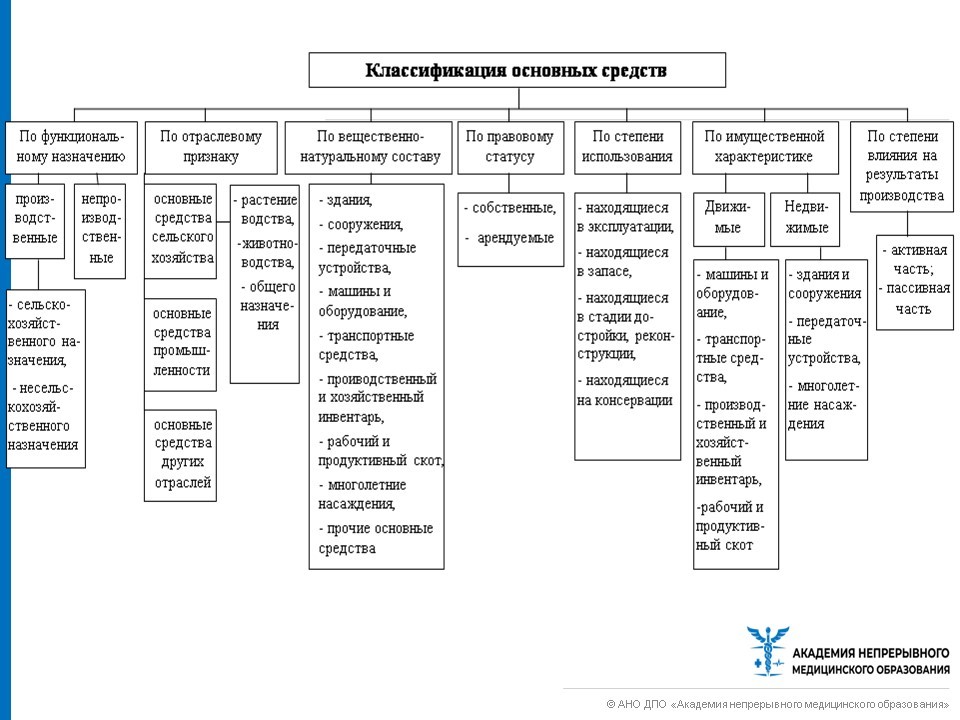

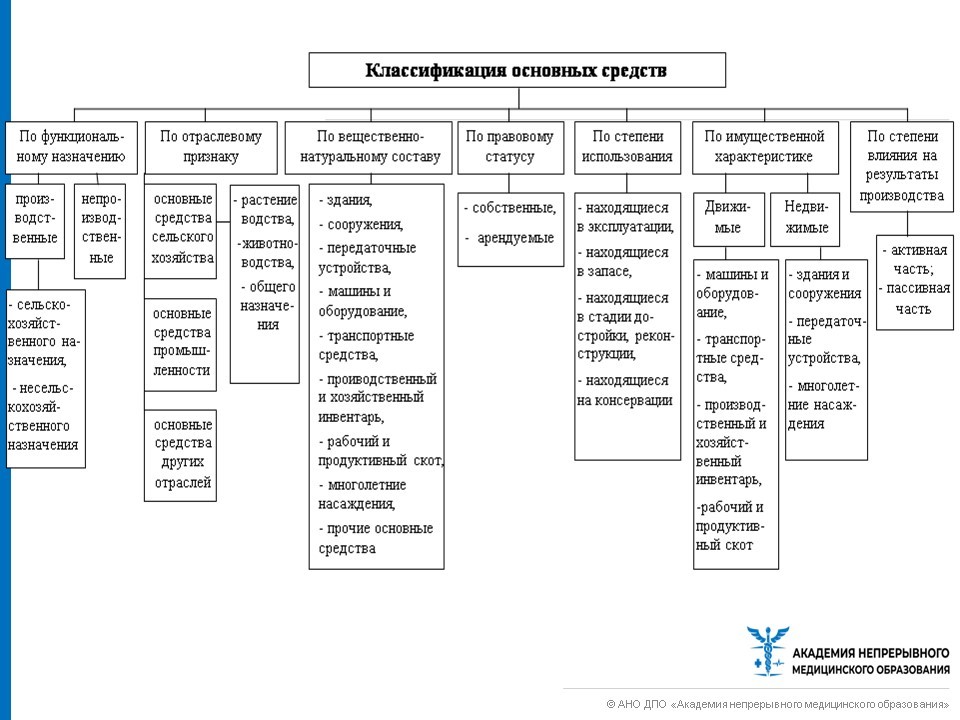

Существуют различные классификации ОС.

3. Счета для учета ОС. Инвентарный объект ОС.

Для учета ОС существует счет 01 «Основные средства», поступившие основные средства хранятся по дебету данного счета. Числятся они там до тех пор, пока мы не соберемся их продать или подарить, или не закончится срок их полезного использования.

Все основные средства поступают на счет 01 через вспомогательный счет 08 «Вложения во внеоборотные активы». По дебету счета 08 собираются все затраты, связанные с приобретением ОС, затем с кредита счета 08 основное средство поступает в дебет счета 01.

Единицей учёта ОС является отдельный инвентарный объект, т.е. законченное устройство, предмет или комплекс предметов, выполняющих в совокупности 1 функцию.

Каждому инвентарному объекту присваивается инвентарный номер.

Присвоенный инвентарному объекту номер может быть обозначен путем прикрепления металлического жетона, нанесен краской или иным способом.

Объект ОС, состоящий из нескольких частей может быть принят на учёт в качестве 1 инвентарного объекта в том случае, когда сроки полезного использования отдельных частей существенно не отличаются, или нескольких инвентарных объектов в том случае, когда сроки отличаются существенно.

Уровень существенности различных сроков полезного использования различных частей объектов ОС отражается в учётной политике.

• Инвентарный номер, присвоенный инвентарному объекту основных средств, сохраняется за ним на весь период его нахождения в данной организации.

• Инвентарные номера выбывших инвентарных объектов основных средств не рекомендуется присваивать вновь принятым к бухгалтерскому учету объектам в течение пяти лет по окончании года выбытия.

4. Оценка основных средств.

Установлено 3 способа оценки объектов ОС:

1) по первоначальной стоимости;

2) по восстановительной стоимости;

3) по остаточной стоимости.

1) Оценка ОС по первоначальной стоимости.

В БУ ОС отражаются, как правило, по первоначальной стоимости, которая определяется для объектов ОС:

- Изготовленных на самом предприятии, а также приобретённых за плату у других организаций и лиц – исходя из фактических затрат по приобретению, сооружению или изготовлению этих объектов, включая расходы по доставке, монтажу, установке и доведению до состояния, пригодного к использованию.

- Внесённых учредителями в счёт их вкладов в уставный капитал – по договорённости сторон.

- Полученных от других организаций и лиц безвозмездно, а также неучтённых объектов ОС – по рыночной стоимости на дату оприходования.

- Приобретённых по договорам, предусматривающим исполнение обязательств (оплату) не денежными средствами, - по стоимости ценностей, переданных или подлежащих передаче.

2) По восстановительной стоимости.

Восстановительная стоимость – это стоимость воспроизводства ОС в действующих ценах, которая определяется в результате их переоценки.

- Организация имеет право не чаще одного раза в год (на первое января отчетного года) переоценивать полностью или частично объекты ОС и определять их восстановительную стоимость.

- Переоценка оформляется актами инвентаризации и переоценки.

- Впоследствии организация должна будет производить переоценку регулярно.

- Возможность проведения ежегодной переоценки основных средств, находящихся на балансе предприятия, должна быть закреплена в приказе об учётной политике.

3) По остаточной стоимости.

Остаточная стоимость – разность между первоначальной (восстановительной – в случае переоценки) стоимостью и суммой износа каждого объекта.

- Остаточная стоимость основного средства включается в валюту баланса (балансовая стоимость) и является налогооблагаемой базой для начисления налога на имущество.

5. Износ основных средств. Амортизация.

Износ – старение, изнашивание в процессе использования, показатель потери объектами ОС физических качеств или утраты технико-экономических свойств.

Физический износ – характеризуется износом материалов, из которых созданы ОС и постепенным разрушением конструкций.

Моральный износ – связан с последовательным отставанием ранее созданных ОС от современного технического уровня.

• При осуществлении коммерческой деятельности инструментом для возмещения износа ОС является амортизация (amortisatio – погашение).

• Амортизация ОС заключается в постепенном переносе стоимости изношенных средств труда на произведенный с их помощью продукт в виде амортизационных отчислений.

• Сумма амортизационных отчислений ежемесячно включается в издержки производства (обращения) и тем самым переходит в цену (торговую наценку).

• Нормативное значение доли первоначальной стоимости ОС, определяющей амортизационные отчисления, называют нормой амортизации.

Способы начисления амортизации (ПБУ 6/01)

Применение одного из способов начисления амортизации по группе однородных объектов ОС производится в течение всего срока полезного использования объектов, входящих в эту группу. Начисление амортизации начинается с 1 числа месяца, следующего за месяцем принятия этого объекта к БУ. Выбранный способ амортизации предприятие должно зафиксировать в учётной политике и не менять в течение всего срока полезного использования группы основных средств.

1) Линейный способ.

Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

Например, приобретен объект стоимостью 120тыс.руб. со сроком полезного использования 5 лет.

Годовая норма АО 100%/5=20% или 24тыс.руб. (120т.р.*20%/100%)

Сумма ежемесячных АО: 24т.р./12=2000р.

2) Способ уменьшаемого остатка.

Годовая сумма амортизационных отчислений определяется исходя из остаточной стоимости объекта ОС отчётного года и норм амортизации, исчисленной исходя из срока полезного использования этого объекта и коэффициента ускорения, установленного организацией (от 1 до 3).

Например, приобретен объект стоимостью 120тыс.руб. со сроком полезного использования 5 лет, коэффициент ускорения =2.

Годовая норма АО 100%/5=20%*2=40%

Годовая сумма АО составит в 1й год 48 тыс. руб. (120т.р.*40%/100%)

Сумма ежемесячных АО: 48т.р./12=4000р.

За 2й год эксплуатации амортизация начисляется в размере 40% остаточной стоимости: 120т.р.-48т.р.=72т.р. И равна 28,8 т.р. (72т.р.*40%/100%).

Сумма ежемесячных АО: 28,8т.р./12=2400р. И т.д.

3) Способ списания стоимости по сумме чисел лет срока полезного использования.

Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и соотношения, в числителе которого число лет, а в знаменателе – сумма чисел лет срока полезного использования.

Например, приобретен объект стоимостью 120тыс.руб. со сроком полезного использования 5 лет.

Сумма чисел лет срока полезного использования составляет 15 лет (1+2+3+4+5).

В 1й год амортизация составит 5/15 от первоначальной стоимости = 40т.р.

Во 2й год 4/15 от первоначальной стоимости – 32т.р. И т.д.

4) Способ списания стоимости пропорционально объёму продукции (работ).

Годовая сумма амортизационных отчислений определяется исходя из первоначальной стоимости объекта и соотношения материального показателя объёма продукции в отчётном периоде и предполагаемого объёма продукции за весь срок полезного использования объекта.

Например, приобретен автомобиль стоимостью 480тыс.руб. с предполагаемым пробегом до 400 тыс.км.

В отчетном периоде пробег составляет 5 тыс.км, следовательно, годовая сумма АО = 6 тыс.р. (480*5/400).

6. Порядок начисления амортизации для целей налогообложения.

Амортизация начисляется не на все объекты основных средств. К амортизируемому имуществу относятся активы со сроком полезного использования свыше 12 месяцев и стоимостью выше 40000руб.

По объектам жилищного фонда, внешнего благоустройства, многолетним насаждениям амортизация не начисляется.

Налоговый кодекс, ч. II гл.25 «Налог на прибыль» ст.259 устанавливает два способа начисления нормы амортизации для целей налогообложения: линейный и нелинейный.

1) Линейный способ

К = (1/n) * 100%

К – норма амортизации в % к первоначальной (восстановительной) стоимости объекта имущества

n – срок полезного использования данного объекта имущества (в месяцах).

Данный способ начисления следует применять к зданиям, сооружениям, передаточным устройствам.

2) Нелинейный способ

К – норма амортизации в % к первоначальной (восстановительной) стоимости объекта имущества

n – срок полезного использования данного объекта имущества (в месяцах).

Применяется к остаточной стоимости объекта.

По этой норме организация начисляет амортизацию до тех пор, пока остаточная стоимость объекта не достигнет 20% от первоначальной (восстановительной) стоимости.

Затем эта остаточная стоимость объекта фиксируется как базовая величина для дальнейших расчётов.

Чтобы определить ежемесячную сумму амортизации, надо эту базовую величину разделить на количество месяцев, оставшихся до окончания срока эксплуатации объекта.

7. Документальное оформление движения основных средств.

1) Поступление объекта ОС.

Действие 1: Формируется приёмная комиссия.

- Приказ о назначении постоянно действующей комиссии

- Отдельные приказы о назначении комиссии.

Действие 2: Выясняется, требуется ли монтаж оборудования

- Вариант 1 – Да

- Вариант 2 – Нет

Вариант 1 (требуется)

Действие 2: Составление акта о приёме оборудования (ОС – 14)

Действие 3: Составленный акт подписывается членами приёмной комиссии

Действие 4: Акт подписывается материально-ответственными лицами

Действие 5: Заполненный акт утверждается руководством

Действие 6: Акт передаётся в бухгалтерию

Действие 7: Заполняются регистры аналитического и синтетического учёта (ведомость учёта ОС и т.д.)

Вариант 2 (не требуется)

Действие 2: Составление акта о приёме-передаче (ОС-1, ОС-1а, ОС-1б)

Действие 3: Составленный акт подписывается членами приёмной комиссии

Действие 4: Акт подписывается материально-ответственными лицами

Действие 5: Заполненный акт утверждается руководством

Действие 6: акт передаётся в бухгалтерию

Действие 7: Заполнение инвентарной карточки (или книги) учёта ОС (ОС-6, ОС-6а, ОС-6б)

Действие 8: Заполняются регистры аналитического и синтетического учёта (ведомость учёта ОС и т.д.)

Инвентарная карточка заполняется на основании:

а) Акта о приёме - передачи ОС -1

б) Технические паспорта

в) Иные документы на приобретение, сооружение объектов ОС

2) Эксплуатация объекта ОС.

Действие 1: Подготовка приказа руководителя

Действие 2: Перемещение объекта ОС и оформление соответствующей накладной (ОС – 2)

Действие 3: Подписание накладной на внутренне перемещение объектов ОС

Действие 4: Передача накладной в бухгалтерию

Действие 5: Запись о перемещении объекта ОС в инвентарной карточке (ОС – 6, ОС-6а, ОС – 6б)

Действие 6: Перемещение инвентарных карточек в картотеку по новому месту нахождения

Действие 7: Заполняются регистры аналитического и синтетического учёта (ведомость учёта ОС и т.д.)

3) Выбытие объекта ОС.

Действие 1: Формирование приёмной комиссии

Действие 2: Принятие решения: ликвидировать

Действие 3: Составление акта о списании ОС (ОС – 4)

Действие 4: Определение возможностей использования отдельных узлов и деталей

Действие 5: Составленный акт подписывают члены комиссии по ликвидации ОС

Действие 6: Утверждение заполненного акта

Действие 7: Передача акта в бухгалтерию

Действие 8: Заполнение инвентарной карточки учёта ОС (ОС-6)

Действие 9: Заполнение регистров аналитического и синтетического учёта

8. Анализ эффективности использования ОС.

Общий алгоритм анализа эффективности использования объектов основных средств в организации можно представить следующим образом:

Читайте также: