Налоговый вычет 52000 для работающих как получить

Опубликовано: 19.05.2024

Получить доходность выше банковских вкладов можно и при такой же надежности

Банковские вклады зарекомендовали себя как надежный способ защитить сбережения от инфляции. Например, в декабре вносим на счет 100 000 ₽ под 8,5% годовых — через год получаем 108 837 ₽ с учетом капитализации. Проценты по вкладу составляют 8 837 ₽. Большую часть этой суммы за год «съела» бы инфляция, если просто хранить деньги дома.

© При использовании материалов сайта и цитировании — ссылка с URL-адресом обязательна

Тем не менее, даже консервативные инвесторы не рассматривают вклады как инструмент для инвестирования — проценты по депозитам лишь незначительно покрывают текущий уровень инфляции.

Получить доходность выше банковских вкладов можно и при такой же надежности.

Что такое ИИС и зачем он нужен

Индивидуальный инвестиционный счет— специальный брокерский счет, по которому физическое лицо может получить налоговый вычет 13% от суммы средств, внесенных на счет в течение календарного года.

Если открыть ИИС в декабре и внести на счет 100 000 ₽, то в апреле следующего года можно получить налоговый вычет 13 000 ₽. Максимальная сумма пополнения, по которой можно получить вычет — 400 000 ₽ в год, поэтому максимальный налоговый вычет составляет 52 000 ₽ в год.

Осторожные инвесторы могут купить на внесенные средства облигации надежных компаний (например, Сбербанка или МТС) и увеличить доходность инвестиций еще на 9-10%.

В декабре 2016 года вклад «Сохраняй» Сбербанка дает 5.55% годовых при размещении 400 000 ₽ на 3 года. С учетом капитализации, доход составит 74 404,05 ₽.

Калькулятор вклада на сайте sberbank.ru.

Те же 400 000 ₽ для ИИС: открываем счет в декабре и покупаем облигации Сбербанка. С учетом налогового вычета доход составит 142 942 ₽. Это почти в два раза выше, чем доходность по вкладу.

Калькулятор доходности на сайте yango.pro.

Плюсы и минусы ИИС

Перед открытием ИИС оцените все возможности и ограничения этого инструмента. Так вы будете точно понимать, каких результатов можно достичь. Главное, что нужно знать об ИИС.

- ИИС позволяет получить от государства до 52 000 рублей ежегодно за счет налогового вычета. 13% — это гарантированная доходность, но вы можете получать и дополнительный доход от инвестиций в облигации и не только.

- Вносить на ИИС можно только российские рубли и не более 400 000 ₽ в год. Пополнять счет можно не сразу и по частям. Например, открываете счет в декабре, а в марте вносите 10 000 ₽.

- С помощью ИИС даже консервативный инвестор получает доходность выше ставок по депозитам.

Пример: на вашем ИИС 400 000 ₽, на них вы купили облигации с доходностью 10%.

Налоговый вычет. Если не пополнять счет на второй и третий год, налоговый вычет составит 52 000 ₽. Вы получаете их на банковский счет.

Доход от облигаций за первый год принесет 40 000 ₽, на счету будет 440 000 ₽. К концу второго года — 484 000 ₽, а третьего — 532 400 ₽. После уплаты подоходного налога на доход от облигаций на ИИС будет 515 188 ₽.

Суммарная доходность: 52 000 + 115 188 = 167 188 ₽. Это превышает доходность вклада под 7% почти в 2 раза. А если пополнять ИИС ежегодно на 400 000 ₽, то это даст дополнительные 52 000 ₽ в год и дополнительный доход от облигаций.

-

Можно вывести деньги в любой момент. Но если вы выводите даже часть денег в первые 3 года с даты заключения договора, то ИИС закрывается, и вы потеряете налоговую льготу: нужно будет вернуть предоставленные суммы вычетов, пени и уплатить налог с положительного финансового результата от операций по счету.

Я рекомендую относиться к ИИС как к заначке и снимать деньги в первые 3 года в крайнем случае. Если все-таки без досрочного снятия не обойтись, ничего страшного. Вернете налоговый вычет, заберете свои деньги обратно и закроете ИИС без потерь. Возможно, откроете ИИС в будущем, чтобы в следующий раз использовать его преимущества по максимуму.

Риски, связанные с инвестированием через ИИС

Отдельно о рисках. Они есть у любого финансового инструмента, и это норма. Главное, знать и учитывать их, и тогда вы обезопасите свои инвестиции.

Вы внесли на ИИС деньги, а они внезапно понадобились вам в первые три года после открытия счета.

На самом деле, вы ничем не рискуете. Просто возьмете деньги обратно, а полученные налоговые вычеты вернете государству. Если очень хочется сохранить налоговые вычеты, можно занять нужную сумму у друзей или родственников. А чтобы снизить вероятность такой ситуации, оформите ИИС как можно раньше. Три года пролетят быстро.

Есть риск, что цена облигации, по которой вы ее будете продавать, будет ниже цены покупки.

Здесь тоже всё просто. Даже если вы продаете облигации дешевле, чем покупали, почти наверняка вы покроете эту разницу за счет дохода по купонам облигаций. К тому же, вы всегда можете оценить потери и решить, так ли уж срочно вам нужны деньги, или лучше дождаться погашения и получить ровно столько, сколько вы ожидаете.

Есть риск, что у вашего брокера отзовут лицензию.

Решение — выбирайте надежного брокера и храните деньги на ИИС в виде облигаций. Даже если с брокером что-то случится, облигации останутся при вас, потому что это ваша собственность.

Государство может пересмотреть правила игры, отменить налоговый вычет или придумать что-то еще.

От этого не застрахован ни один финансовый инструмент. Но на самом деле, пока Минфин анонсирует только приятные изменения с 2017 года: страхование, по аналогии АСВ для банковских вкладов, повышение лимита первого взноса до 1 млн. рублей, отмену налогообложения по корпоративным облигациям. Скоро будет видно!

Как открыть ИИС

Если ИИС вам подходит, есть хорошая новость: открыть счет можно, не выходя из дома. Никаких поездок в офис брокерских компаний, никаких очередей. Установите приложение Yango — в нем открытие ИИС занимает меньше 10 минут. Всё, что вам потребуется — подтвержденный аккаунт на Госуслугах.

В завершение делюсь схемой. Она помогает определиться, какой вариант ИИС вам больше подходит.

Максимальные ставки по вкладам за последние пару лет упали, по данным ЦБ, практически в два раза — с 7,5 % до 4,4 %. Если смотреть не на статистику, а на действительность, то в крупных банках вы можете зарабатывать вкладами 2–3% годовых. Это мало, даже ниже, чем уровень инфляции.

Чтобы повысить доходность, можно воспользоваться дополнительными льготами от государства. Например, открыть индивидуальный инвестиционный счет (ИИС) и оформить вычет НДФЛ. Постоянно играть на бирже, разбираться в акциях и экономических терминах для этого не нужно.

Рассказываем, как получить налоговый вычет по ИИС и сколько вы сможете заработать.

Что такое налоговый вычет

Это популярная форма поддержки населения государством, но не в натуральной, а в льготной форме. Вам разрешают не платить налог на доходы в течение конкретного времени или не перечислять определенную сумму в бюджет в виде налога, то есть делать вычет.

Еще можно возвращать уже уплаченный работодателем налог — он удерживает 13 % НДФЛ каждый месяц с вашего дохода. То есть государство вам как бы разрешает не платить налог за прошедшие периоды. Но так как вы уже заплатили НДФЛ с помощью работодателя, деньги можно вернуть себе.

Чтобы получить вычет, вы обращаетесь в налоговую с заявлением, и вам возвращают деньги из бюджета. Сумма вычета может быть ограничена государством — по определенной статье вы не можете вернуть больше или использовать на будущие выплаты больше конкретной суммы.

Получается, есть два вида вычетов:

- Вычет на будущее. Например, обычно ваша зарплата составляет 100 000 руб. в месяц — 87 000 руб. вы получаете на руки, а 13 000 из зарплаты работодатель удерживают как НДФЛ. Если вы оформите налоговый вычет на следующий год, то сможете получить не только 87 000 зарплаты, но и 13 000 руб. налогов, которые работодатель перечислил бы в бюджет.

- Возврат налогов. Например, ваша зарплата — 50 000 руб. Работодатель каждый месяц перечислял в бюджет 13 %, то есть 6 500 в месяц или 78 000 в год. Максимальный налоговый вычет от суммы средств, внесенных на ИИС, составляет 52 000 руб. Вы можете оформить вычет и вернуть 52 000 руб. из уплаченных налогов.

Налоговый вычет — это не деньги государства, а ваши налоги. В зависимости от правил конкретного вычета вы можете их или не платить в будущем, или вернуть уже уплаченные.

Инвестиционный вычет — это один из видов налоговых вычетов, предусмотренных для физлиц. Получить его можно, только используя специальный финансовый инструмент — ИИС.

Что такое индивидуальный инвестиционный счет

Это специальный счет для торговли на фондовой бирже. ИИС могут открыть только физлица, в том числе с налоговым статусом самозанятых или ИП. Причем торговать можно самостоятельно или доверить этот процесс сторонним организациям, так называемым управляющим компаниям. Регулируется весь процесс ст. 10.2-1 Федерального закона от 22.04.96 № 39-ФЗ.

Обратите внимание: ИИС не похож на вклад в банке. Никто не может гарантировать стопроцентную доходность. Даже если следовать консервативным стратегиям и покупать акции известных компаний с многолетней историей, все равно остается минимальный риск потерять все деньги.

В отличие от вкладов, деньги на счете не застрахованы. Рынок ценных бумаг — высокорисковые инвестиции. Учитывайте это, планируя такого рода вложения.

Где можно открыть ИИС

ИИС — это счет для операций с ценными бумагами. Сейчас брокерами в основном выступают крупные банки, но не запрещены такие услуги и обычным финансовым компаниям.

Каждый брокер предлагает свои условия ведения ИИС, в основном они отличаются размером комиссий за операции с ценными бумагами и за вывод средств. Рейтинг крупнейших брокеров ежемесячно публикует Московская биржа.

Теоретически брокер может обанкротиться, но на ценных бумагах и деньгах инвесторов это не должно отразиться — бумаги в этом случае переведут другому брокеру, а ЦБ определит порядок возврата денег.

Типы налоговых вычетов в ИИС

Есть два вида налоговых вычетов для ИИС.

Тип «А»

Вы получаете от государства возврат уплаченных НДФЛ за внесенные на счет средств, но не более 52 000 руб. ежегодно. Первый раз такой вычет можно получить по итогам года, когда вы открыли счет — то есть открыть ИИС можно в конце декабря, а не следующий год уже получить из бюджета 52 000 руб.

- Сумма вычета не более 52 000 руб. в год. Соответственно, чтобы получить эти деньги, вы должны пополнить счет не меньше чем на 400 000 руб. Если пополните меньше, сумма вычета уменьшается пропорционально — 13 % от пополнения.

- Чтобы получить вычет, вы должны платить НДФЛ. Неважно, что это будут за налоги — по трудовым договорам, договорам ГПХ или за что-то другое. Главное, чтобы это был именно НДФЛ. Например, вернуть НДФЛ, если вы платите налог только как самозанятый, не получится — тип налога другой.

- Уплаченной суммы НДФЛ должно хватить на сумму вычета. Или получите столько, сколько заплатили налога.

Пример

Вы работаете по трудовому договору, получаете в год 1 млн руб., работодатель перечисляет с них 130 000 руб. НДФЛ. Пополняете ИИС на 600 000 руб.

Налоговый вычет вы получите, но считаться он будет не от 600 000 руб., а от максимальной планки — 400 000 руб. То есть на следующий год после открытия вам вернется 52 000 руб.

Аналогичный пример, только заработок составляет 350 000 руб. в год. НДФЛ за вас перечисляют в размере 45 500 руб. На ИИС вы положили 600 000 руб. Имеете право на 52 000 руб. вычета, но получите только 45 500 — это сумма, которую как НДФЛ за вас перечислил работодатель.

Тип «Б»

Это вид вычета, в котором вы освобождаете от налога весь ваш доход, полученный от торговли ценными бумагами. По закону вы должны перечислить 13 % от дохода в бюджет. И эти деньги можно не платить.

Обратите внимание: вычет действует только на налог с дохода от перепродажи акций. Еще инвестору нужно платить налог на дивиденды — это выплаты держателям акций, которые делают некоторые компании. На этот налог вычет не действует.

Для ИИС введено так называемое отложенное налогообложение: вы должны заплатить налог после закрытия счета, даже если прошло несколько лет. Поэтому вычет типа «Б» можно получить только при закрытии счета, то есть в момент наступления обязанности платить налоги.

Есть еще одно ограничение: право не платить налог появится, только если вы держали счет открытым не менее трех лет.

Использовать можно только один тип вычета. Сразу выбирать не нужно — это можно сделать и через три года после открытия ИИС. То есть через три года можно или не платить налог с дохода от всех перепродаж, или выбрать тип «А» и получить сразу 156 000 руб., если все условия соблюдены и есть что возвращать.

Какой тип лучше выбирать

Чтобы определиться с типом вычета, нужно оценить доходность ваших инвестиций. То есть посчитать, что выгоднее — забрать уплаченный НДФЛ, но заплатить налог с прибыли по ИИС, или, наоборот, не трогать НДФЛ, но получить право не платить 13 % с дохода за торговлю ценными бумагами. Обычно выгоднее возвращать НДФЛ.

Вот что нужно учитывать при выборе:

- Для вычета по типу «А» у вас должен быть уплаченный НДФЛ. Подходит, если у вас «белая» зарплата.

- Если хотите получить 52 000 руб. вычета, то нужно класть на счет ежегодно минимум 400 000 руб. И в год вы должны зарабатывать тоже не меньше 400 000.

- Тип «Б» стоит выбирать, если у вас нет дохода, за который платится НДФЛ, или он совсем небольшой.

- Или если вы возвращаете уплаченный за вас НДФЛ за счет других вычетов — например, получаете вычет за покупку квартиры или лечение.

- Тип «Б» подходит, если вы планируете зарабатывать на перепродаже акций.

То есть оптимальная стратегия такая: если не планируете играть на бирже и работодатель платит за вас НДФЛ, то лучше выбрать тип «А». Если уверены, что сможете купить ценные бумаги, а затем продать их намного дороже, выбирайте тип «Б».

Какие ограничения есть у ИИС

Есть несколько нюансов, которые стоит узнать перед открытием такого счета.

Счет должен быть открытым минимум 3 года

Если закрыть его раньше, право на вычет теряется. Это значит, если вы получили деньги по вычету типа «А», их придется вернуть в бюджет.

Нужно вкладывать в счет деньги каждый год

Если вы решили заработать с помощью вычета типа «А» максимальные 156 000, то придется вносить на счет минимум 400 000 руб.

Придется «заморозить» деньги

Вы не сможете выводить деньги с ИИС без закрытия счета. Если счет закроется раньше, чем через три года, то потеряете право на вычет.

Нельзя пополнять счет больше чем на 1 млн рублей

Лимит обновляется 1 января каждого года.

У вас должен быть только один счет. Если сделать несколько счетов у разных брокеров, налоговый вычет все равно можно будет получить только один.

Кто может открыть ИИС

Открыть счет и использовать право на вычет может любой гражданин РФ старше 18 лет, за которого перечисляют НДФЛ в бюджет. Установленной законом минимальной суммы для открытия ИИС нет, все зависит от тарифов брокеров. В теории на счет можно положить 10 000 руб. и после сделать с этой суммы налоговый вычет.

Чтобы открыть счет, понадобятся паспорт и ИНН.

Открыть инвестиционный счет могут и ИП, и самозанятые. Так как у таких граждан с дохода удерживается не НДФЛ, а другие налоги, то они могут воспользоваться правом на вычет типа «Б». Или, если появится НДФЛ, получить вычет типа «А».

Открыть счет и получить право на вычет типа «Б» могут и пенсионеры. Право на вычет типа «А» у них тоже есть, но тогда они каким-то образом должны уплачивать в бюджет НДФЛ. Например, если пенсионер устроится на подработку, то он сможет вернуть оплаченный за него налог.

Как получить налоговый вычет типа «А»

Налоговый вычет типа «А» получают за предыдущие годы. Причем можно обращаться за вычетом каждый год, то есть вернуть уплаченные в 2020 году НДФЛ можно в 2021 году. Или сделать вычет сразу за три года — открыть счет в 2020 году, пополнять его в 2021 и в 2022 годах, а вычет оформить в 2023 году. Если вы решили за счет пополнения индивидуальных счетов возвращать из бюджета уплаченный НДФЛ, то действуйте по этой инструкции.

Зарегистрируйтесь в личном кабинете налоговой

Это необязательный шаг, но он сокращает количество визитов в налоговую. Онлайн проще заполнять все необходимые документы: вместо многостраничных шаблонов и деклараций достаточно внести данные в онлайн-форму, а бумаги генерируются автоматически.

Если аккаунта на сайте налоговой нет, нужно получить временный логин-пароль в инспекции. Обратиться можно в любую, не обязательно по месту жительства. Или используйте для входа аккаунт от сайта Госуслуг.

Соберите документы

Вам нужно подтвердить свое право на вычет. Для этого потребуются документы:

- Справка о доходах (2-НДФЛ). Если вы делаете вычет онлайн, то эти справки должны быть в вашем личном кабинете. Если их нет, то получить их можно в бухгалтерии организации, которая перечисляла НДФЛ.

- Договор об открытии счета. Его нужно получить у брокера. Обычно такой документ есть в личном кабинете ИИС. Иногда его называют договором на обслуживание ИИС или соглашением на работу с ИИС.

- Подтверждение зачисления средств на ИИС. Это может быть чек, если вы делали перечисление онлайн, или приходный ордер, если отдали деньги брокеру в кассу. Подойдет любое подтверждение.

Заполните декларацию о доходах

Вам нужна декларация 3-НДФЛ. Проще ее заполнить в личном кабинете налоговой.

Или можно съездить в налоговую, взять там бланки декларации и заявление на получение вычета и заполнить их вручную. Еще на сайте инспекции есть программа Декларация, с помощью которой можно создать документ.

В декларации укажите год, в котором вы вносили деньги на счет, и ваши доходы. И отметьте, какие вычеты вы будете применять. В онлайн-сервисе нужно выбрать раздел с инвестиционными вычетами. В сумме вычета укажите сумму, которую внесли на инвестиционный счет. После этого сервис покажет вам сумму, которую вы получите к возврату.

После подтвердите отправку декларации в инспекцию. Сервис попросит у вас неквалифицированную электронную подпись. Если такой нет, сайт сгенерирует ее бесплатно.

Вместе с декларацией сервис отправит и заявление на вычет. В нем нужно указать банковские реквизиты для перечисления денег.

Если заполняли декларацию и заявление не через сервис, то бумаги нужно привезти в налоговую и отдать инспектору.

Ждите деньги

Если вычет одобрен, деньги придут на ваш счет в течение месяца.

Как задействовать налоговый вычет типа «Б»

Оформлять вычет нужно после того, как вашему счету исполнится три года.

Чтобы сделать вычет через брокера:

- Возьмите в налоговой справку о том, что вы не получали деньги по вычету типа «А». Сделать это можно в инспекции по месту регистрации. Справку пришлют в течение месяца.

- Напишите заявление на закрытие счета у брокера и приложите полученную справку. Укажите, что вы хотите применить вычет типа «Б». Обычно это делают в офисе брокера или, если такая возможность предоставляется, через личный кабинет на сайте.

- После брокер закроет счет и перечислит деньги на ваш банковский счет без удержания налога за совершенные прибыльные сделки.

Еще можно оформить вычет через налоговую инспекцию. В таком случае при закрытии счета с вас удержат НДФЛ, а после вы сможете его вернуть через налоговую.

Алгоритм возврата практически такой же, как и с вычетом типа «А»:

- Собираете документы: договор на обслуживание счета, справку о зачислении средств, справку о доходах.

- Заполняете декларацию 3-НДФЛ и заявление о возврате налога.

- Ждете, пока пройдут три месяца камеральной проверки документов и после — один месяц на зачисление денег.

Кратко о том, как получить инвестиционный налоговый вычет

- Если вы откроете ИИС, то сможете воспользоваться правом на налоговый вычет. Он бывает двух типов.

- Тип «А». Возвращаете уплаченные за вас НДФЛ — три года подряд максимум по 52 000 руб. Чтобы получить максимальную сумму, нужно в год пополнять счет на 400 000 руб. и столько же зарабатывать, чтобы было с чего платить вычет. Такой вычет можно сделать уже на следующий год после пополнения счета.

- Если закрыть счет раньше, чем через 3 года после открытия, право на вычет исчезает. Если за это время вы уже получили обратно НДФЛ, придется вернуть его в бюджет.

- Еще есть тип «Б». Можно не платить налог на доходы с перепродажи акций. Запросить такой вычет можно через три года после открытия счета.

- Выбирать нужно только один тип вычета.

- Деньги с ИИС без его закрытия снять нельзя.

- Чтобы получить вычет типа «А», нужно заполнить декларацию 3-НДФЛ.

- Чтобы получить вычет типа «Б», нужно или обратиться в налоговую, или попросить брокера не удерживать НДФЛ при закрытии счета.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

– Сейчас я раздумываю, куда мне пристроить свои накопления. Выбираю между банками и ИИС. Слышал, что можно вернуть 52 000 рублей в год от государства. Что нужно сделать для получения выплаты по ИИС?

– Действительно, российское правительство с недавних пор готово платить россиянам, инвестирующим средства в индивидуальный инвестиционный счет (ИИС). Через предоставление налоговых вычетов государство стремится привлечь частных инвесторов.

- 💰 ИИС и виды вычетов

- 💸 Правила получения выплаты в 52 тыс. руб.

- ✅ Как получить налоговый вычет: инструкция

- Как, в какие сроки и куда обращаться

- Способы подачи декларации

- ❓ Часто задаваемые вопросы

💰 ИИС и виды вычетов

Индивидуальный инвестиционный счет, или ИИС – это особый брокерский счет, который позволяет его владельцу торговать на бирже: покупать валюту, акции, облигации и прочие ценные бумаги. Существует с 2015 года и регулируется статьей 10.2-1 ФЗ-39 «О рынке ценных бумаг».

Люди вкладывают средства в ИИС для получения дополнительных доходов. Инвестсчет является альтернативой банковскому вкладу и не дает накоплениям обесцениваться под влиянием инфляции. При правильно выбранных объектах для инвестирования доход по ИИС может существенно опередить процент, начисленный по банковскому вкладу.

Владельцам индивидуального инвестиционного счета положены два типа налоговых вычетов: на взносы на счет и на полученный доход. В данной статье речь пойдет о той разновидности возврата средств из бюджета, которая позволяет вернуть у государства до 52 000 р. от суммы взносов на ИИС. Он подходит для консервативных инвесторов, которые предпочитают стабильные вложения в государственные и корпоративные облигации и имеют официальные доходы на работе.

Вычет на доходы пользуется меньшей популярностью среди россиян, так как он подходит только тем инвесторам, которые получают стабильно высокую доходность на рынке, а также узкому кругу активных трейдеров.

Перед открытием ИИС нужно быть уверенным, что вы готовы расстаться с деньгами как минимум на три года. Если у вас есть сомнения в том, что деньги не понадобятся в этот период, то выбирайте депозит.

💸 Правила получения выплаты в 52 тыс. руб.

Чтобы вернуть 52 тыс. р., необходимо знать о следующих условиях и правилах получения вычета по взносам на ИИС:

- ИИС позволяет ежегодно оформлять возврат на сумму до 52 тыс. р. при сумме вложений на счет не менее 400 тыс. р. То есть вернуть можно не более 13% от 400 тыс. р. Если человек внес на счет 100 тыс. р., то получит он не более 13 тыс. р. Максимальная сумма вычета за три года составит 156 тыс. р. При этом, если вы продолжите вносить деньги в последующие годы, то в зависимости от суммы так же будете получать налоговый вычет, но не более 52 тыс. р. в год.

- Вносить средства на ИИС можно поэтапно в течение года, но в пределах 1 млн р.

- На полученную доходность по счету (например, от покупки акций) вычет не предоставляется (только по взносам из личных денег).

- Налоговый вычет станет дополнением к инвестиционному доходу, полученному по счету, и не заменяет его.

- Вернуть можно только ту сумму, которая перечислена в бюджет в виде налогов. То есть если владелец счета заплатил за год только 20 тыс. р. НДФЛ, то вернут ему сумму в пределах 20 тыс. р. Чтобы получить 52 тыс. р., необходимо перечислить НДФЛ в сумме 52 тыс. р. и более (ежемесячный заработок должен составить не менее 33 тыс. р.). Поэтому получатель вычета должен иметь белую зарплату, с которой производятся все необходимые отчисления в бюджет. Предприниматели на упрощенке, самозанятые, женщины в декрете и прочие воспользоваться преимуществами вычетов не смогут.

- Неизрасходованная сумма вычета не сохраняется за владельцем счета и не переносится на другой период.

- Требования к ИИС: минимальный срок существования счета – 3 года, открывать счет допускается только у одного брокера, максимальная сумма взноса – 1 млн р. в год.

- Открыть ИИС вправе только налоговые резиденты РФ. У человека может быть только один счет, но он может оформить дополнительные ИИС на своих родственников.

- Вычет доступен как для физлиц, так и ИП на ОСНО (другие предприниматели освобождены от уплаты НДФЛ).

Вычет не предоставляется по налогу, уплаченному с полученных дивидендов.

Вы вправе получить вычет по ИИС без белой зарплаты, если, например, уплачиваете НДФЛ с доходов, получаемых от сдачи или продажи недвижимости, автомобиля или по другим гражданско-правовым договорам.

Важно учесть, что при расторжении договора на ведение ИИС до истечения 3 лет с даты открытия придется вернуть все ранее полученные вычеты от государства. Деньги переводятся в бюджет вместе с пени.

✅ Как получить налоговый вычет: инструкция

Документы для получения налогового вычета включают в свой состав:

- Налоговая декларация по форме 3-НДФЛ, в которой приводится расчет налогооблагаемой базы и начисленного налога НДФЛ.

- Справка по форме 2-НДФЛ.

- Копия договора ИИС или договора о брокерском обслуживании.

- Брокерский отчет о движении денег на счете (необходим для подтверждения внесения денег на ИИС) или платежные поручения из банка.

- Заявление на возврат излишне уплаченного НДФЛ.

- Реквизиты банковского счета для перевода денег.

Если вы инвестируете деньги в ценные бумаги на брокерском счете, то получаете определенный доход. А если инвестируете деньги на индивидуальном инвестиционном счете, то увеличите доход сразу на 13 %. Давайте разбираться, как это сделать.

Что нужно знать об ИИС в 2020 году

Индивидуальный инвестиционный счет (ИИС) открывают у биржевого брокера или доверительного управляющего. Разница в способе управления счетом: в первом случае — самостоятельное управление, во втором — доверительное. Инвестировать через брокера выгоднее — меньше процент комиссии.

Есть два типа ИИС:

- тип А — вычет на взносы;

- тип Б — вычет на доход.

Подробно о каждом типе ИИС и особенности получения вычета по нему разберем ниже. Но выбрать можно только один тип счета.

- минимальный срок существования ИИС — 3 года;

- открывать ИИС можно только у одного брокера;

- максимальный взнос на ИИС — 1 млн. рублей в год.

- вывод денег с ИИС — закрытие ИИС.

Пример 1:

В 2019 году вы открыли ИИС и внесли 400 тыс. рублей. В 2020 году подали декларацию, и вернули налог — 52 тыс. рублей (13%*400 тыс. рублей). В этом же году решили вывести с ИИС — 452 тыс. рублей. В таком случае, вам придется вернуть в налоговую полученный ранее налог — 52 тыс. рублей.

Пример 2:

Вы открыли в 2018 году ИИС в управляющей компании. А в 2019 году узнали, что можно открыть ИИС у брокера и не платить дорогие комиссии за управление счетом. Но второй ИИС открыть не получится, пока не закроете первый или не переведете ценные бумаги от управляющей компании к брокеру.

Кто может получить вычет по ИИС

Открыть ИИС могут только налоговые резиденты РФ. По закону это лица, фактически находящиеся в Российской Федерации от 90 до 182 календарных дней включительно в течение периода с 1 января по 31 декабря 2020 года, (Федеральный закон от 31.07.2020 № 265-ФЗ). ИИС предусмотрен как для физический лиц, так и для индивидуальных предпринимателей на общем режиме налогообложения. Главное условие — наличие официального дохода, облагаемого налогом по ставке 13 % (НДФЛ).

Вы получите вычет по ИИС, если:

- не получаете официальную зарплату, но в течение года платили НДФЛ со сдачи квартиры в аренду;

- занимаетесь активной торговлей на фондовом рынке (брокер уплачивает НДФЛ со сделок купли-продажи ценных бумаг). Но помните, что с дивидендов вы не получите налоговый вычет.

Вычет типа А — на взносы

Максимальный взнос на ИИС, с которого государство вернет 13 % НДФЛ — 400 тыс. рублей в год. Вы получите на свой счет не больше 52 тыс. рублей (400 тыс. рублей*13%). Если работодатель уплатил за вас НФДЛ более 52 тыс. рублей в год, то вернете налог в максимальном размере. Вернуть НДФЛ можно за три прошлых года. Если доходы позволяют, то хоть каждый год возвращайте 52 тыс. рублей и реинвестируйте деньги дальше. Вот как это работает.

Пример 1:

Вы открыли ИИС и внесли деньги в 2019 год. Подать декларацию на вычет нужно до 2022 года. Если подадите позднее, то вычет не получите. В 2020 году — получите вычет за 2019 год, в 2021 году — вычет за 2020 год, в 2022 году — вычет за 2021 год.

Пример 2:

Вы открыли ИИС в 2020 году. В декабре 2022 года завели на счет 400 тыс. рублей. В январе 2023 года заявили вычет с максимальной суммы взноса — 400 тыс. рублей, и закрыли ИИС, чтобы вывести деньги обратно. В течение трех месяцев (срок камеральной проверки) вам на счет вернут налог — 52 тыс. рублей. В таком случае, вам не придется ждать 3 года, чтобы вывести деньги.

Пример 3:

В 2020 году внесли на ИИС — 500 тыс. рублей и купили на них ценные бумаги. За 2020 год работодатель уплатил за вас НДФЛ — 60 тыс. рублей. В 2021 году подаете декларацию на вычет. Максимальная сумма вычета — 400 тыс. рублей. Сумма уплаченного НДФЛ (60 тыс. рублей) позволяет вернуть на счет налог — 52 тыс. рублей (400 тыс. руб. * 13 %).

В декабре 2021 года заводите снова деньги на ИИС — 252 тыс. рублей (52 тыс. рублей — возврат налога и 200 тыс. рублей — свои средства). За 2021 год работодатель уплатил за вас НДФЛ — 50 тыс. рублей. В январе 2022 году подаете декларацию на вычет. Сумма уплаченного НДФЛ (50 тыс. рублей) позволяет вернуть 32 760 рублей (252 тыс. рублей * 13 %). В дальнейшем полученную сумму можете дальше реинвестировать на ИИС и получать налоговые вычеты.

Вычет типа Б — на доходы

По итогам года брокер (налоговый агент) уплачивает с ваших операций 13% НДФЛ. Такой процент существенно снижает доходность инвестиционного портфеля.

Получить вычет типа Б можно только при закрытии ИИС — когда пройдет 3 года. Если к окончанию срока ИИС ваш портфель показывает положительный финансовый результат (прибыль от продаж ценных бумаг превышает убытки), то вы можете не платить 13 % НДФЛ (п. 4 ст. 219.1 НК РФ).

Имейте в виду, не весь доход подлежит освобождению от НДФЛ. Освобождаются от налога доходы от продажи ценных бумаг, валютной переоценки и купоны. Дивиденды и корпоративные облигации, выпущенные после 1 января 2017 года (если купонный доход превышает ставку рефинансирования ЦБ, увеличенную на пять пунктов) не освобождаются от уплаты налогов (письмо Минфина России от 23.06.2017 № 03-04-06/39694).

Пример:

В 2017 году вы купили ценные бумаги на 500 тыс. рублей, в 2018 году — на 700 тыс. рублей, в 2019 году — 800 тыс. рублей. В 2020 году (за 3 года) зафиксированы прибыльные сделки на 700 тыс. рублей, убыточные позиции — 40 тыс. рублей. Финансовый результат за 3 года — 660 тыс. рублей (700 тыс. рублей — 40 тыс. рублей). В 2020 году брокер удержал и уплатил с вас 85 800 рублей (660 тыс. рублей * 13 %). В декабре вы применили вычет по типу В. Таким образом, вы получите доход от ценных бумаг — 574 200 тыс. рублей (660 000-85 800) и возврат налога — 85 800 рублей.

Какой тип ИИС выбрать: тип А или тип Б

Вычет по типу А подойдет вам, если:

- есть налогооблагаемый доход по ставке 13 %;

- вы консервативный инвестор (вкладываете деньги в государственные и корпоративные облигации);

- хотите ежегодно получать налоговый вычет.

Вычет по типу Б подойдет вам, если:

- отсутствует налогооблагаемый доход по ставке 13 %;

- активно торгуете на фондовом рынке.

Самый популярный вычет — типа А. Даже неопытные инвесторы могу увеличить доходность своего портфеля на 13 %.

Документы для оформления вычета по ИИС

Документы для налогового вычета на взнос (тип А):

- справка 2-НДФЛ за год (в котором появилось право на вычет);

- копия договора на ведение ИИС или договор о брокерском обслуживании (взять у брокера или управляющей компании);

- брокерский отчет о движении средств на ИИС или платежные поручения из банка (копия);

- заявление о возврате (указать реквизиты своего банковского счета)

Документы для налогового вычета на доходы (тип Б):

Если получать вычет через брокера или управляющую компанию, то:

- справка из налоговой инспекции, подтверждающая, что ранее не пользовались правом на получение вычета на взносы (тип А).

Если получать вычет через налоговую инспекцию:

- декларация 3-НДФЛ;

- справка 2-НДФЛ от брокера или управляющей компании;

- заявление о возврате (указать реквизиты своего банковского счета).

Как быстро и недорого оформить вычет

В процессе сбора документов для налоговой, вы не раз пожалеете, что взялись за это дело. Что точно повергнет вас в глубокое отчаяние, так это заполнение налоговой декларации. И в этой непростой ситуации специалисты компании Верните.налог помогут как можно скорее вернуть ваши деньги.

Меньше чем за 24 часа вас проконсультируют по вычетам, заполнят декларацию, подготовят и подадут документы в налоговую. От вас потребуется минимальное участие. Стоимость оформления вычета за один календарный год по пакету «Стандарт» — 1690 рублей.

В ходе проверки налоговая инспекция может ошибиться в размере вычета. Мы полностью берем на себя общение с налоговой инспекцией: будем следить за своевременной выплатой, звонить, оформлять жалобы и защищать ваши права согласно НК РФ. Пакет «Премиум» предлагает полное сопровождение проверки с момента подачи и до получения денег на ваш счет. Стоимость оформления вычета за один календарный год по пакету «Премиум» — 3190 рублей.

Краткое содержание:

- Язык цифр

- Шаг № 1. Открытие ИИС

- Шаг №2. Пополнение ИИС

- Шаг №3. Получение налогового вычета

- Резюме

- Обсуждение

Язык цифр

Многие задаются вопросом, как сохранить накопленные сбережения. К сожалению, из-за экономических проблем что-то откладывать может позволить себе не каждый, а большинство тех, кто копил ранее, вынуждены сейчас использовать запасы, чтобы переждать неблагоприятный период в экономике.

Тем не менее, по официальным данным ЦБ РФ, по состоянию на июль 2019 года граждане нашей страны хранят на банковских вкладах почти 29 триллионов рублей. Причем это цифра постоянно растет. Средняя доходность по вкладам составляет 5–6 % годовых. Но многие финансовые эксперты обеспокоены тем, что эти деньги практически не участвуют в экономике страны и проносят прибыль только банкам. А процент денежных средств, которые инвестируются, крайне мал. Это и понятно, ведь не все жители доверяют даже банкам, где вклады страхуются государством, а что говорить об инвестиционной деятельности, где такого страхования нет.

Тем не менее, государство решило простимулировать граждан, предоставив им возможность возвратить из бюджета уплаченные налоги. С 2014 года действует ст. 219.1 НК РФ, которая подразумевает возможность получить инвестиционный налоговый вычет, причем максимальная сумма за год может составлять 52 000 рублей. Рассмотрим подробнее, как это происходит и стоит ли попробовать получить эти средства от государства.

Шаг № 1. Открытие ИИС

Самостоятельно открыть индивидуальный инвестиционный счет (ИИС) не получится. Нужно действовать через брокеров, имеющих соответственную лицензию. При этом можно воспользоваться услугами крупных банков, которые имеют брокерские лицензии и обученных сотрудников в своем штате. Например, такие услуги активно предлагает Сбербанк. Открыть ИИС можно даже в приложении банка, выбрав раздел «Брокерское обслуживание».

Можно выбрать и отдельную брокерскую компанию, но из-за того, что рынок подобных услуг не совсем налажен в нашей стране, могут существовать достаточно серьезные риски. Но тут каждый решает сам, что важнее: возможность получить доход больше с определенным риском, либо заработать меньше, но с минимальными рисками.

Шаг №2. Пополнение ИИС

После открытия ИИС на него можно вносить денежные средства. Причем лучше, чтобы сумма была не более 400 000 рублей. Это максимальная сумма для предоставления налогового вычета, когда из бюджета вернут 52 000 рублей.

Шаг №3. Получение налогового вычета

После того как денежные средства будут внесены на ИИС, нужно сохранить чеки и квитанции, которые подтверждают зачисление средств, и в следующем году оформить налоговый вычет. Например, можно в ноябре-декабре 2019 года пополнить ИИС, а уже после новогодних праздников в 2020 году оформлять вычет.

Оформить налоговый вычет можно непосредственно в налоговой инспекции, либо через официальный сайт ФНС в личном кабинете.

Резюме

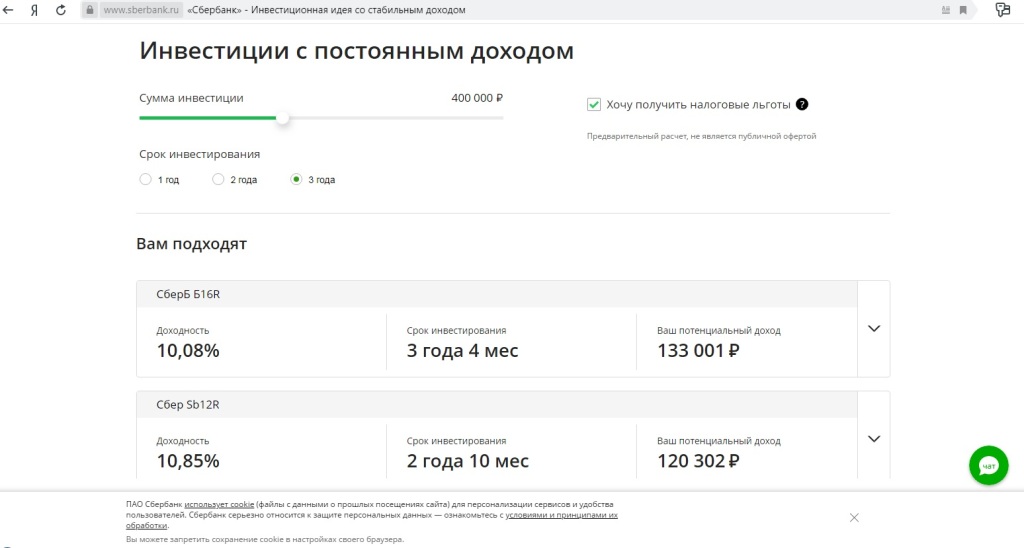

Из плюсов открытия ИИС можно выделить более высокую доходность, нежели проценты по вкладам. К примеру, Сбербанк предлагает доходность 10,08 процентов годовых при инвестировании 400 000 рублей (более чем в 2 раза выше, чем по вкладам) и обещает за три года доход в 133 тысячи рублей. Плюс к этой сумме добавляется 52 000 рублей налогового вычета.

Из минусов можно отметить, что отсутствует государственное страхование данных средств, а также что нужно ждать 3 года для возврата своих средств вместе с процентами. Напомню, что вернуть свои деньги можно в любой момент, но тогда и вычет придется также вернуть.

Сразу отмечу, что в данной статье я указал лишь о возможности получения такого вычета и не призываю начать инвестировать деньги, каждый для себя решает сам. Я лишь рекомендую предварительно изучить всю информацию и пообщаться с надежными финансовыми экспертами.

Узнать о 5 способах, как честно отобрать деньги у государства, можно здесь.

Читайте также: