Налоговый менталитет и налоговая мораль реферат

Опубликовано: 24.04.2024

Налоговая система

МОРАЛЬНО-ЭТИЧЕСКИЕ АСПЕКТЫ ВЗАИМОДЕЙСТВИЯ НАЛОГОПЛАТЕЛЬЩИКОВ И НАЛОГОВЫХ ОРГАНОВ

О. Плотникова, А. Пылева

предпринимательства и права

ФГБОУ ВПО «Кемеровский государственный университет»

Аннотация: В данной статье рассматривается проблема взаимоотношения налогоплательщиков и налоговых органов с морально-этической стороны. Предлагаются способы минимизации возникновения конфликтов между субъектами налоговых отношений.

Ключевые слова: налоговая система, исчисление и уплата налогов и сборов, налогоплательщик, налоговые органы, решение споров между субъектами, государственные служащие, государственные расходы.

Налоговая система весьма сложна и динамична. Механизмы исчисления и уплаты налогов и сборов зачастую непонятны налогоплательщикам. Вследствие этого для обеспечения стабильности в налоговой сфере страны необходим должный уровень взаимодействия налогоплательщиков и налоговых органов.

Согласно пункту 4 статьи 32 НК РФ в обязанности налоговых органов входит разъяснительная работа по применению налогового законодательства, бесплатное информирование о действующих налогах и сборах, формах отчетности, а также разъяснение порядка их заполнения, исчисления и уплаты налогов и сборов. [2]

Для налогоплательщиков очень важно взаимодействовать с налоговыми органами, поскольку это экономит их время и денежные средства, кроме того позволяет избежать разногласий по вопросам применения налогового законодательства и ведения бухгалтерского и налогового учета.

В настоящий момент в России сохраняется недоверие со стороны налогоплательщиков, отсутствует понимание гражданами всей важности для государства и общества уплаты налогов и знание своих прав и обязанностей по их уплате, что говорит о низком уровне налоговой культуры в стране.

Не потеряли свою актуальность проблемы регулирования споров, возникающих между налогоплательщиками и налоговыми органами. Зачастую это происходит по причине незнания закона и его неправильной интерпретации.

По результатам социологического опроса населения 18% российских граждан не знают, какие налоги они обязаны платить, а 36% знают «частично». Лишь 40% опрошенных ответили, что «точно» знают, какие налоги им нужно уплачивать. В предпринимательской сфере 60% субъектов осведомлены о своих налоговых обязанностях. [3]

Можно сделать вывод, что в настоящее время гражданам и организациям не хватает информации в налоговой сфере.

Основная причина конфликтов, возникающих между налоговыми органами и налогоплательщиками, заключается между фискальными интересами государства, которое нуждается в средствах для выполнения своих функций, и личными интересами налогоплательщиков, которые хотят снизить свою налоговую нагрузку. Кроме того, конфликты возникают из-за неправильного трактования законодательства и ошибочного применения законных норм как налогоплательщиками, так и налоговыми органами.

Чтобы избежать возникновения конфликтных ситуаций, необходимо проводить профилактику, т. е. мероприятия, которые смогут минимизировать возможность возникновения споров. Так, в РФ разработан Кодекс этики для налогового инспектора, в котором прописаны основные принципы и правила поведения государственных служащих ФНС. Целью Кодекса является достижение доброжелательных отношений между налоговыми органами и налогоплательщиками, а также укрепление положения государственных служащих и доверия граждан к ФНС.

Согласно положениям Кодекса этики государственные служащие ФНС призваны проявлять терпимость и уважение к налогоплательщикам, не оказывать предпочтения отдельным социальным группам и организациям, а также не пользоваться своим служебным положением при вопросах личного характера. Налоговые органы не должны публично высказывать свое мнение о ФНС и ее руководстве. [1]

Помимо профилактики налоговых конфликтов можно предложить следующие способы минимизации возникающих споров между субъектами налоговых отношений.

Во-первых, налоговые органы должны своевременно информировать налогоплательщиков об исчислении и уплате налогов и сборов.

Во-вторых, необходимо повышать эффективность работы налоговых служб, чтобы у налогоплательщиков сложилось положительное мнение. Следует внедрить широкое применение электронных баз данных и налогового консультирования с помощью Интернет-ресурса. Помимо этого формировать систему подготовки и функционирования налоговых консультантов, в обязанности которых будет входить разрешение досудебных споров.

В-третьих, для уменьшения числа неправильных толкований налогового законодательства необходимо устранять все пробелы и неясности в Налоговом Кодексе, делать язык изложения более доступным для налогоплательщиков.

В-четвертых, важнейшей составляющей взаимоотношения налоговых субъектов является обеспечение нового качества налоговых отношений, а именно понятность и простота уплаты налогов, прозрачность государственных расходов, их экономичность и эффективность. Это позволяет увеличивать число законопослушных налогоплательщиков, планирующих и минимизирующих свои налоги. [4]

В-пятых, сотрудники ФНС должны выполнять свою работу добросовестно и на высоком профессиональном уровне, соблюдать беспристрастность, нормы этики и правила делового поведения. Налоговым органам следует корректно и внимательно относится к проблемам налогоплательщиков, проявлять к ним терпимость и уважение.

Таким образом, налоговые органы и налогоплательщики имеют важную общую заинтересованность, которую можно использовать для соблюдения налогового законодательства и для создания благоприятного климата во всех сферах бизнеса в целях экономического роста и развития государства в целом.

Кодекс этики для налогового инспектора от 01.01.2001 г. № ММ-7-4/260@ [Электронный ресурс] // - Режим доступа: http://taxpravo. ru/zakonodatelstvo/statya-137899-kodeks_etiki_dlya_nalogovogo_inspektora (дата обращения: 25.02.2016) Налоговый Кодекс Российской Федерации (часть первая) -ФЗ (ред. от 01.01.2001) [Электронный ресурс] //Консультант Плюс (дата обращения: 25.02.2016) Сайт Федеральной службы государственной статистики [Электронный ресурс]. – Режим доступа: htpp://www. gks. ru (дата обращения: 25.02.2016) Шурдумова, , развития налоговой культуры между налоговыми органами и налогоплательщиками [Электронный ресурс] // Экономика и управление: анализ тенденций и перспектив развития. – 2013. – № 7-2. – Режим доступа: http://cyberleninka. ru/article/n/napravleniya-razvitiya-nalogovoy-kultury-mezhdu-nalogovymi-organami-i-nalogoplatelschikami (дата обращения: 25.02.2016)

Научный руководитель – к. э.н.. доцент

MORAL AND ETHICAL ASPECTS OF INTERACTION BETWEEN TAXPAYERS AND TAX AUTHORITIES

O. Plotnikova, A. Pyleva

Department of Economic Theory, Taxation, Business and Law

Federal State Budget Educational Institution of Higher Professional Education "Kemerovo State University"

Annotation: This article addresses the problem of the relationship between taxpayers and tax authorities with the moral and ethical side. The ways to minimize conflicts between subjects of tax relations are offered.

Keywords: taxation system, calculation and payment of taxes and duties, the taxpayer, the tax authorities, the resolution of disputes between subjects, civil servants, public expenditures.

Предлагаем нашим посетителям воспользоваться бесплатным программным обеспечением «StudentHelp», которое позволит вам всего за несколько минут, выполнить повышение оригинальности любого файла в формате MS Word. После такого повышения оригинальности, ваша работа легко пройдете проверку в системах антиплагиат вуз, antiplagiat.ru, РУКОНТЕКСТ, etxt.ru. Программа «StudentHelp» работает по уникальной технологии так, что на внешний вид, файл с повышенной оригинальностью не отличается от исходного.

Наименование:

Информация:

Описание (план):

2. Психологическое отношение к государственным расходам

Эмоциональное отношение человека к бюджетным расходам государства относительно скромнее его реакции на налоговую процедуру. Это и понятно: человек всегда более обостренно воспринимает потерю своего блага по сравнению с его получением, что обусловлено заложенным природой рефлексом. Но все же процесс расходования государственных средств также порождает немало психологических проблем в обществе. В западных странах было проведено немало социологических исследований по данным вопросам. Разрабатывающие эту тему экономисты пришли к выводу, что оценка населением роли государства в развитии экономики с помощью средств бюджета, как правило, искажена. Как бы ни старался человек нейтрально воспринять процесс государственного финансирования, элемент субъективного подхода фактически всегда доминирует. Конечно, пропорция между объективным и субъективным в позиции каждого человека может быть разной. Она во многом определяется степенью его культуры, профессионально экономическим образованием, менталитетом.

Поэтому обратимся к деталям искаженного восприятия населением государственных финансовых программ. Изучение этого феномена породило немало озадачивающих аспектов. Как показал анализ социологических исследований, проведенных в Западной Европе и США, во-первых, бросается в глаза недовольство населения по отношению к объему благ, получаемых от государства. У достаточно большого количества социальных групп доминирует ощущение того, что государство им что-то недодает. Таким образом, для личной жизни человека типична психологическая реакция недооценки того, что он получает. Нередко добавляемые государством блага, воспринимаемые социальной группой (в форме дополнительного финансирования или устранения прежних недоплат), считаются явно недостаточными, т.е. прибавка далеко не обязательно рождает положительную реакцию у ряда социальных слоев. Интересно отметить, что такое восприятие оставалось несмотря на то, что объем получаемых от государства социальных благ в западных странах неуклонно возрастал в течение всего послевоенного периода.

Во-вторых, у определенных слоев населения формируется субъективное ощущение того, что иные социальные группы получают больше, чем они сами. Налицо эффект более высокой оценки ценностей, доставшихся другим. Опросы показали достаточно сильную распространенность недовольства по поводу ожидания того, что в пользу других групп может возрасти государственное финансирование.

В-третьих, психологическое недовольство ряда социальных групп по отношению к затратам государства выражается в формировании уверенности в неправильности финансовых расходов государства. Такая реакция населения на действия государства заставляет о многом задуматься. Например, напрашивается вывод о том, что между государственным предложением (в форме финансирования) и спросом социальных групп на общественные блага отсутствует система рациональных связей. Поэтому стоящее у власти в стране руководство вряд ли может рассчитывать на длительный успех в политической области, пытаясь набирать голоса избирателей за счет усиления финансовых расходов в пользу определенных социальных групп.

Парадокс заключается в том, что, проводя политику целевого финансирования, правительство, как правило, теряет больше голосов своих избирателей, чем их приобретает. Жизнь показывает: активность государства по обеспечению средствами встречает лишь сдержанную положительную реакцию у затрагиваемых групп и одновременно сильно выраженное недовольство со стороны других слоев населения, не получивших в данный момент времени свой «кусок от общего пирога».

Проведенные в западных странах исследования показали, что на стороне спроса существует искаженное представление о масштабах финансовых трансфертов правительства. С одной стороны, это связано с объективной сложностью оценки проводимых государством мер, а с другой -- сказывается неизбежное искажение реалий в восприятии человека, имеющего определенные интересы. При этом следует учитывать и некоторые недостатки в реакции самого государства (т.е. со стороны предложения). Если финансовая политика строится преимущественно на канонах традиционной экономической теории, то аллокация (распределение) общественных благ осуществляется без должной и быстрой реакции на запросы разных социальных групп. Необходимые и достаточно часто меняющиеся приоритеты иногда обходятся стороной. В этой ситуации помочь руководству страны могут финансово- психологические исследования, которые нацеливают внимание населения на дефицитный характер процесса аллокации, на его неизбежные границы, возможности.

Интересен вопрос о том, должны ли финансово-психологические исследования не только предупреждать население и правительственные круги о неизбежных сложностях, но и выдвигать предложения о решении этих проблем. В современных исследованиях делается следующий вывод: феномен искаженного восприятия информации о финансовой активности государства создаст возможность для некоторых слоев населения стать доступным объектом воздействия средств массовой информации (в явно невыгодном для курса правительства свете). При этом не нужно сбрасывать со счетов, что подвергшееся такому воздействию население будет воспринимать получаемые от правительства общественные блат в еще более негативных тонах.

и т.д.

* Примечание. Уникальность работы указана на дату публикации, текущее значение может отличаться от указанного.

ПСИХОЛОГИЯ УКЛОНЕНИЯ ОТ НАЛОГОВ

В этом блоке рассматриваются проблемы психологии налогоплательщика, связанные с интернациональной тенденцией усиления уклонения от налогов. После его изучения Вы сможете:

* указать формы законопослушного поведения и формы его избегания налогоплательщиком;

* перечислить стратегии определения размера уклонения от налогов;

* описать основные модели избегания уплаты налогов;

* проанализировать механизмы повышения адекватности поведения налогоплательщика;

* объяснить специфику отношения к налогам в России.

Формы поведения налогоплательщика

Различают две формы законопослушного поведения налогоплательщика: уплата налогов в соответствии с законодательством без применения способов минимизации налоговых обязательств и налоговое планирование, позволяющее уменьшать налоговые обязательства за счет разрешаемых законом приемов и способов. Налоговое планирование требует от субъекта хозяйствования финансовой и правовой компетентности, гибкого экономического мышления, поисковой активности, готовности к разумному риску.

Как видно, даже во взаимоотношениях с такой жесткой властной структурой как налоговые органы предусматривается экономическая свобода в виде налогового планирования.

Выделяют две формы избегания законопослушного поведения налогоплательщиком: уклонение от уплаты (как правило, в виде незаконного использования налоговых льгот, несвоевременной уплаты или предоставления необходимых для исчисления и уплаты документов) и обход налогов (незаконным является тот его вариант, когда имеет место сокрытие прибыли или отсутствует учет объекта налогообложения, т.е. предприятие не ведет учет налогооблагаемой базы).

В последние годы люди, определяющие политику, так же, как и обществоведы, стали осознавать, что уклонение от налогов — это поведенческая психологическая проблема, серьезно угрожающая способности правительства повышать государственные доходы. У этой проблемы нет культурных и политических границ, например, подсчеты показали, что в Британии 7,5% , в Бельгии — 17% подлежащего налогообложению дохода оставалось незаявленным. В Соединенных Штатах Служба внутренних доходов (1 RS ) определила, что "налоговая брешь" в отдельные годы превышает дефицит федерального бюджета. Перспектива существенного уменьшения дефицита без сокращения расходов или роста налогов могла бы состоять в минимизации уклонения от налогов.

Уклонение от налогов ведет одновременно и к подрыву намерений честного налогоплательщика. Поскольку это случается в одних слоях чаще, чем в других, то в конечном счете затрудняется реализация целей налогообложения, состоящих в перераспределении богатств и обеспечении справедливости.

Целесообразно рассматривать также умышленное и неумышленное несоблюдение обязанности уплаты налога. Так, например, по отношению к подоходному налогу поведение уклонения обычно принимает форму преднамеренно не внесенного в декларацию дохода или требования необоснованных скидок.

Способы изучения поведения налогоплательщика

Существуют три типа стратегий, используемых для определения размера уклонения от налогов: измерение с помощью моделирования поведения, метод самоотчетов и сравнение самоотчетов и документов.

В классическом эксперименте, моделирующем поведение налогоплательщика, субъекты работали с налоговыми формами и решали, какую часть зарплаты они хотят декларировать как доход за каждый период выплат. Эксперимент содержал недвусмысленную инструкцию максимизировать свой чистый доход (общий доход за все периоды выплат за вычетом налогов и штрафов). Выполнение инструкции вознаграждалось наличными деньгами. Учитывалось также влияние независимых управляемых переменных, например, строгость штрафов, размер ставки налога и др. Искусственность данного эксперимента повлекла за собой преувеличенное поведение уклонения. Сомнения в истинности результатов эксперимента вызваны также малыми и однообразными выборками (исследовались в основном студенты колледжей).

Таким образом, экспериментальное моделирование поведения налогоплательщика не давало истинных результатов, большинство исследователей опираются все же на метод самоотчета и на сравнение самоотчетов с измерениями открыто задокументированного поведения.

Как это не удивительно, но имеют место два типа искажений в отчете по налоговой форме. В отдельных случаях "хвастовство" или страх порождают отчеты, которые преувеличивают декларируемый доход. Чаще стараются преуменьшить сведения о доходе. Но основной все-таки остается тенденция демонстрировать законопослушное поведение, избегать социального неодобрения.

Так как несоответствие самоотчетов и документации является следствием не только преднамеренных, но и непреднамеренных ошибок, следует учитывать особую важность формы и процедуры интервью, прежде всего формулировки вопросов.

Модели поведения налогоплательщика

Теоретические модели поведения уклонения от налогов обычно используют один или несколько критериев для разработки типов или поиска Причин уклоняющегося поведения. Обратимся к некоторым из них в качестве примера.

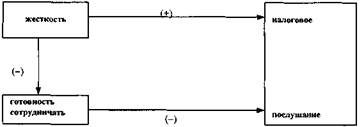

По результатам масштабного многонационального исследования факторов, влияющих на законопослушность налогоплательщика, выполненного в 60-е годы, проблемы сбора налогов вырастали прежде всего из налогового менталитета. "Налоговый менталитет" — это нормы, отношения и убеждения, разделяемые налоговыми властями и налогоплательщиками в каждой нации. Если налоговый менталитет в своей основе оказывался враждебным налогообложению, то жесткое принуждение становилось непродуктивным и даже вредным, так как создавало большее сопротивление, чем то, которое призвано было преодолеть. В результате не достигались ни цель увеличения государственного дохода, ни распределительные цели налогового законодательства. Суть модели Штрюмпеля, построенной на базе данного исследования, сводится к следующему выводу: сильная конфронтация налогоплательщиков с налоговыми органами ведет к отчуждению и уменьшает готовность налогоплательщика соблюдать налоговые требования 1 . Только баланс "жесткости" налогового контроля, с одной стороны, и факторов, способствующих "готовности к сотрудничеству", с другой стороны, могут обеспечить эффективность налоговой системы. На рис. 5 представле-ны компоненты макроэкономической модели Штрюмпеля.

Рис . 5. Модель Штрюмпеля .

Модель законопослушания налогоплательщика Службы внутренних доходов США ( IRS ) помимо мотивационного фактора включает в себя знания налогоплательщика и субъективную сложность ситуации налогообложения. Помимо готовности налогоплательщика соблюдать закон важна техническая способность следовать закону или избегать его, которая базируется на знаниях и опыте налогоплательщиков.

Согласно еще одной модели, опирающейся на обширное исследование шведских налогоплательщиков, налоговый обман определяют две объективные величины: "фактор научения" и "фактор системы контроля". Первый тесно связан с показателем "контакты с налогоплательщиками — нарушителями". Второй сформирован такими показателями, как "работа не по найму" и "получение дохода, подлежащего удержанию".

Экспериментальные исследования, выполненные в Нидерландах и Швеции, проверили влияние интернальности— экстернальности личности на налоговое поведение. Интерналами психологи называют тех, кто связывает свои успехи и неудачи со своими способностями, умениями и усилиями, а экстерналами тех, кто объясняет свои поступки внешними обстоятельствами, удачей, влиянием других людей. Подтвердилось предположение, что среди интерналов больше тех, кто имеет благоприятные установки по отношению к налоговой системе. В голландской выборке добавилось влияние фактора образования: выше образованные интерналы чаще, а интерналы с низким образованием реже уклонялись от налогов.

3адание _________________________________________________

1. Назовите формы законопослушного и незаконопослушного налогового поведения.

2. Какие способы измерения налогового поведения существуют?

3. Воспроизведите пример макроэкономической и пример микроэкономической модели поведения налогоплательщиков.

Роль общественного здравомыслия

Как видно, разрабатывались микро- и макроэкономические модели уклонения от уплаты налогов. В одном случае делался акцент на личностных или групповых особенностях налогоплательщика, в другом — на способах влияния на население и особенностях взаимодействия в системе гражданин — закон. Некоторые авторы подчеркивают, что именно общественный сектор экономики в большей степени, чем частный нуждается во внимании и помощи психологов.

Любая власть вызывает определенную степень противостояния. Исследуя установки налогоплательщиков, часто прибегают к дилемме транспортного зайца (модификации дилеммы узника, но более близкой к экономическому поведению). Право выбора вносить свой вклад или нет в структуры общественного пользования, разделять или нет издержки, например, за общественный транспорт, остается за пользователем. Он выиграет, если кто-то другой оплатит за него, но проиграет не только, заплатив за кого-то, но и прежде всего тогда, когда никто не станет платить. В данном случае противостоят индивидуальный рационализм и общественное здравомыслие, или так называемая социальная восприимчивость. Страх быть использованным ведет к коллективному разрушению, но достижение совместного решения, согласно теории игр, значительно сложнее по мере увеличения количества игроков. Решающую роль здесь могут сыграть как раз психологические установки, которые определяют образцы поведения, выбираемые игроками: социально приемлемые, кооперативные или антисоциальные, сугубо индивидуалистические.

Причины разрушения налоговой морали

Применительно к налоговой ситуации в качестве игрока выступает правительство. Оно является одновременно и вторым игроком в игре по торгам за ресурсы, и арбитром, который устанавливает правила игры. К нему относятся и уважительно, и настороженно.

Как показали исследования института Гэллапа, у граждан имеет место недоверие, подозрение в отношении к эффективности правительства. Выполненные в нем опросы свидетельствуют о сомнениях и часто о несогласии граждан с тем, на что уходят средства от налогов, как расходуется государственный бюджет. Вместе с недоверием закладывается и пессимизм по поводу способностей правительства разрешить проблему инфляции и безработицы. В периоды кризисов экономики такие настроения усиливаются. Большая часть населения скорее перекладывает вину за инфляцию на правительство, чем на бизнес или труд.

В последнее время даже в экономически развитых странах наблюдается разрушение налоговой морали. Динамика налогового поведения показала, например, что американцы все больше обманывают налоговые службы и все меньше чувствуют вину по этому поводу. Среди причин и осознание того, что именно средний класс платит налогов больше, чем получает выгод от правительства. Правительственный бюджет перераспределяет доходы от них двум группам — бедным и богатым. Бедным потому, что они платят очень мало, а богатым потому, что у них есть средства использовать легальные пути избегания налогов ("дорогие" эксперты, возможность перемещения капиталов, используя, например, различия в налоговых режимах разных стран и т.д.).

Фактор справедливости и налоговое поведение

Одна из продуктивных возможностей в решении данной проблемы — попытка учета фактора справедливости. Социальные психологи Дж.Си-баут, Н.Фрейдланд и Л.Уолкер придумали игру, в которой попытались проверить степень влияния этого фактора 2 .

В игре участвовало шесть студентов. Четверо из них играли роль четырех корпораций. Двое остальных (они были под контролем экспериментатора) выполняли роли правительства и покупателя. В игре корпорации вели переговоры по коммерческим сделкам с покупателем, затем подсчитывали и платили подоходный налог правительству. Правительство имело право контролировать одну из каждых десяти сделок и налагать штрафы, если было за что. Правительственным доходом распоряжались по двум различным правилам. Согласно первому правилу налоговый сбор свыше определенного минимума распределялся обратно между четырьмя корпорациями. Другое правило давало правительству право требовать более высокий минимальный доход без перераспределения налоговых денег обратно между налогоплательщиками. Эксперименты проводились с использованием этих правил по очереди.

Налоговые чеки (и налоговый сбор) постоянно проверялись после того, как каждая корпорация заключала свою пятую сделку. Игроки знали лишь, что где-то около пятой сделки их могут проверить, а после этого уже не будут проверять.

Результаты эксперимента, представленные в виде диаграммы на рис.6, показали, что в том случае, когда налогоплательщики знали, что их налоговые деньги должны частично вернуться к ним, они платили больше из требуемого от них налога. Когда налогоплательщики знали, что есть шанс, что их проверят (надзор), они также платили больше налогов, чем в том случае, когда знали, что их не проверят. Напротив, отсутствие ощутимой выгоды налогоплательщику от соблюдения правил (несоответствие) и отсутствие надзора послужили условиями того, что уплачивалась лишь часть требуемых налогов.

Рис.6. Эффект надзора и соотношение по соблюдению налога: а— случай соответствия, когда и "власть" и "обыватель" извлекают выгоду из соблюдения "обывателем" налоговых правил; б — случай, когда нет соответствия, только "власть" извлекает пользу из соблюдения "обывателем" налогов.

Основной вывод исследования состоит в том, что политика, направленная на распределение ресурсов внутри группы (в данном случае налогового дохода), крайне важна. Равное распределение дохода повышает тенденцию к соблюдению налоговых правил. Кроме того, равное распределение требует меньше усилий со стороны налогового надзора, чтобы проверить соблюдение правил. Неравное же распределение требует сильного надзора.

Другой эксперимент был проведен среди студентов университета Колорадо.

Участников обязали получить смоделированные чеки ежемесячного оклада, объявить о доходах и платить налог. Изредка проводились проверки и налагались штрафы за уклонение. Каждому говорилось (в корректной форме), что их собственный налоговый коэффициент — 40%. Одной трети группы давалась ложная информация о том, что налоговый коэффициент

других людей в среднем составляет 65%. Второй трети сообщили, что коэффициент других людей в среднем лишь 15%. Оставшейся трети участников эксперимента дали понять, что их собственные коэффициенты такие же, как у остальных, т.е. сообщили истинное положение дел. В целом группа недоплачивала один доллар из четырех, но те, кто знали, что они платят меньше, чем другие, утаивали лишь 12% своего налога, в то время как те, которые переживали, что платят больше, чем другие, утаивали почти треть своего налога. Таким образом, соблюдение правил тесно связано с чувством справедливости. Даже штрафы теряют свою силу, если нарушено чувство справедливости. Полученные автором выводы, безусловно, очень важны на практике. При осуществлении налоговой политики, как и в других случаях властных воздействий, необходимо способствовать тому, чтобы знания населения сочетались с доверием к власти.

Некоторые особенности налогового менталитета россиян

В России фискальная система, как форма экономической власти и сфера, в которую так или иначе вовлечен каждый гражданин, требует психологического анализа, особенного в период подготовки нового налогового кодекса.

Выполненные нами исследования отношения к налогам в контексте представления о социальной справедливости (обследовались служащие государственного сектора и служащие коммерческой сферы) показали, во-первых, что нравственная составляющая оценки системы налогообложения сопровождалась представлением о ней как о несправедливой, несмотря на высокую степень согласия с тем, что налоги — неизбежное и разумное явление экономической жизни 3 .

Во-вторых, максимальное согласие с утверждением о том, что каждый гражданин имеет право на информацию о движении средств от налогов, сочеталось с невысоким показателем знания о принципах нынешней системы налогообложения.

В-третьих, поиск когнитивных механизмов, включенных в формирование отношения к налогам в контексте их справедливости, позволил выделить следующие. Прежде всего, это механизм сравнения в разных его проявлениях (сравниваются свои доходы и расходы с доходами и расходами других людей, а также сравнивается настоящее с прошлым и возможным, но не случившимся из-за реформирования или очередного кризиса, сравниваются доходы с доходами людей той же профессии в других странах и т.п.) , а также механизм идентификации собственной экономической ситуации с экономической ситуацией в стране. Так, в частности,

степень согласия с утверждением "социально-экономическая справедливость — это то, что дает человеку возможность чувствовать, что он не хуже других" высокозначимо связана с тем, что человек близко к сердцу принимают неблагополучие в экономике страны.

В-четвертых, миф о пропорциональной справедливости рынка (представление о рынке, как обществе, в котором доход человека находится в прямой пропорциональной зависимости от интенсивности и качества его работы) потихоньку развенчивается. А те, кто в большей степени ориентированы на пропорциональную справедливость рынка, демонстрируют представление о том, что справедливость — это своего рода "общественный договор" между людьми с различным доходом.

В-пятых, у людей срабатывает механизм подравнивания вкладов и отдач, часто являющийся причиной уклонения от налогов, люди "добирают" то, что им не додает государство.

И, наконец, в-шестых, высокозначимые корреляционные связи показали, что те, кто в большей степени удовлетворены своим потреблением, в большей степени согласны с неизбежностью и разумностью налогов. Те, кто в меньшей степени довольны экономической ситуацией как потребители, чаще считают налоги кормушкой для чиновников.

В России пока еще много проблем, связанных с несовершенством налоговой системы, отрабатываются новые законодательные акты, которые призваны упростить, сделать доступными и справедливыми налоговые правила и требования. В связи с этим полезен опыт западных экономических психологов.

Контрольное задание

1. Попытайтесь проанализировать общее состояние системы налогообложения в России с учетом теоретической модели Штрюмпеля .

2. Каковы психологические причины разрушения налоговой морали?

3. Приведите аргументы в пользу влияния на поведение налогоплательщиков фактора справедливости.

4. Каковы особенности налогового менталитета россиян?

1 См .: Handbook of Economic psycology /Ed. by W.F. van Raaij, G.M. van Veldhoven, K.-E. Warneryd, Dodrecht; Boston; London, 1988.

2 См .: Maital Sh. Mind, market and money: psychological foundation of economic behavior. New York, 1982.

3 Дейнека О.С., Павлова Н.С. Отношение к налогам в контексте представления о социальной справедливости // Ананьевские чтения — 97 / Под ред А.А.Крылова. СПб., 1997.

Теоретические модели поведения уклонения от налогов обычно используют один или несколько критериев для разработки типов или поиска причин уклоняющегося поведения. Обратимся к некоторым из них в качестве примера.

По результатам масштабного многонационального исследования факторов, влияющих на законопослушность налогоплательщика, выполненного в 60-е годы, проблемы сбора налогов вырастали, прежде всего, из налогового менталитета. Налоговый менталитет— это нормы, отношения и убеждения, разделяемые налоговыми властями и налогоплательщиками в каждой нации. Если налоговый менталитет в своей основе оказывался враждебным налогообложению, то жесткое принуждение становилось непродуктивным и даже вредным, так как создавало большее сопротивление, чем то, которое призвано было преодолеть. В результате не достигались ни цель увеличения государственного дохода, ни распределительные цели налогового законодательства. Суть модели Штрюмпеля, построенной на базе данного исследования, сводится к следующему выводу: сильная конфронтация налогоплательщиков с налоговыми органами ведет к отчуждению и уменьшает готовность налогоплательщика соблюдать налоговые требования. Только баланс «жесткости» налогового контроля, с одной стороны, и факторов, способствующих «готовности к сотрудничеству», с другой стороны, могут обеспечить эффективность налоговой системы.

Модель законопослушания налогоплательщика помимо мотивационного фактора включает в себя знания налогоплательщика и субъективную сложность ситуации налогообложения. Помимо готовности налогоплательщика соблюдать закон важна техническая способность следовать закону или избегать его, которая базируется на знаниях и опыте налогоплательщиков.

Экспериментальные исследования, выполненные в Нидерландах и Швеции, проверили влияние интернальности — экстернальности личности на налоговое поведение. Интерналами психологи называют тех, кто связывает свои успехи и неудачи со своими способностями, умениями и усилиями, а экстерналами тех, кто объясняет свои поступки внешними обстоятельствами, удачей, влиянием других людей. Подтвердилось предположение, что среди интерналов больше тех, кто имеет благоприятные установки по отношению к налоговой системе. В голландской выборке добавилось влияние фактора образования: выше образованные интерналы чаще, а интерналы с низким образованием реже уклонялись от налогов

Налоговая мораль: причины разрушения и пути выхода

В последнее время даже в экономически развитых странах наблюдается разрушение налоговой морали.

Как показали исследования института Гэллапа, у граждан имеет место недоверие, подозрение в отношении к эффективности правительства. Выполненные в нем опросы свидетельствуют о сомнениях и часто о несогласии граждан с тем, на что уходят средства от налогов, как расходуется государственный бюджет. Вместе с недоверием закладывается и пессимизм по поводу способностей правительства разрешить проблему инфляции и безработицы. В периоды кризисов экономики такие настроения усиливаются. Большая часть населения скорее перекладывает вину за инфляцию на правительство, чем на бизнес или труд.

Динамика налогового поведения показала, например, что американцы все больше обманывают налоговые службы и все меньше чувствуют вину по этому поводу. Среди причин и осознание того, что именно средний класс платит налогов больше, чем получает выгод от правительства. Правительственный бюджет перераспределяет доходы от них двум группам — бедным и богатым. Бедным потому, что они платят очень мало, а богатым потому, что у них есть средства использовать легальные пути избегания налогов («дорогие» эксперты, возможность перемещения капиталов, используя, например, различия в налоговых режимах разных стран и т.д.).

Одна из продуктивных возможностей в решении данной проблемы - попытка учета фактора справедливости. Социальные психологи Дж. Сибаут, Н. Фрейдланд и Л. Уолкер придумали игру, в которой попытались проверить степень влияния этого фактора.

В игре участвовало шесть студентов. Четверо из них играли роль четырех корпораций. Двое остальных (они были под контролем экспериментатора) выполняли роли правительства и покупателя. В игре корпорации вели переговоры по коммерческим сделкам с покупателем, затем подсчитывали и платили подоходный налог правительству. Правительство имело право контролировать одну из каждых десяти сделок и налагать штрафы, если было за что. Правительственным доходом распоряжались по двум различным правилам. Согласно первому правилу налоговый сбор свыше определенного минимума распределялся обратно между четырьмя корпорациями. Другое правило давало правительству право требовать более высокий минимальный доход без перераспределения налоговых денег обратно между налогоплательщиками. Эксперименты проводились с использованием этих правил по очереди.

Налоговые чеки (и налоговый сбор) постоянно проверялись после того, как каждая корпорация заключала свою пятую сделку. Игроки знали лишь, что где-то около пятой сделки их могут проверить, а после этого уже не будут проверять.

Результаты эксперимента показали, что в том случае, когда налогоплательщики знали, что их налоговые деньги должны частично вернуться к ним, они платили больше из требуемого от них налога. Когда налогоплательщики знали, что есть шанс, что их проверят (надзор), они также платили больше налогов, чем в том случае, когда знали, что их не проверят. Напротив, отсутствие ощутимой выгоды налогоплательщику от соблюдения правил (несоответствие) и отсутствие надзора послужили условиями того, что уплачивалась лишь часть требуемых налогов.

Основной вывод исследования состоит в том, что политика, направленная на распределение ресурсов внутри группы (в данном случае налогового дохода), крайне важна. Равное распределение дохода повышает тенденцию к соблюдению налоговых правил. Кроме того, равное распределение требует меньше усилий со стороны налогового надзора, чтобы проверить соблюдение правил. Неравное же распределение требует сильного надзора.

2015-05-30

1705

Теоретические модели поведения уклонения от налогов обычно используют один или несколько критериев для разработки типов или поиска Причин уклоняющегося поведения. Обратимся к некоторым из них в качестве примера.

По результатам масштабного многонационального исследования факторов, влияющих на законопослушность налогоплательщика, выполненного в 60-е годы, проблемы сбора налогов вырастали прежде всего из налогового менталитета. "Налоговый менталитет"— это нормы, отношения и убеждения, разделяемые налоговыми властями и налогоплательщиками в каждой нации. Если налоговый менталитет в своей основе оказывался враждебным налогообложению, то жесткое принуждение становилось непродуктивным и даже вредным, так как создавало большее сопротивление, чем то, которое призвано было преодолеть. В результате не достигались ни цель увеличения государственного дохода, ни распределительные цели налогового законодательства. Суть модели Штрюмпеля, построенной на базе данного исследования, сводится к следующему выводу: сильная конфронтация налогоплательщиков с налоговыми органами ведет к отчуждению и уменьшает готовность налогоплательщика соблюдать налоговые требования[46]. Только баланс "жесткости" налогового контроля, с одной стороны, и факторов, способствующих "готовности к сотрудничеству", с другой стороны, могут обеспечить эффективность налоговой системы. На рис. 5 представле-ны компоненты макроэкономической модели Штрюмпеля.

Рис. 5. Модель Штрюмпеля.

Модель законопослушания налогоплательщика Службы внутренних доходов США (IRS) помимо мотивационного фактора включает в себя знания налогоплательщика и субъективную сложность ситуации налогообложения. Помимо готовности налогоплательщика соблюдать закон важна техническая способность следовать закону или избегать его, которая базируется на знаниях и опыте налогоплательщиков.

Согласно еще одной модели, опирающейся на обширное исследование шведских налогоплательщиков, налоговый обман определяют две объективные величины: "фактор научения" и "фактор системы контроля". Первый тесно связан с показателем "контакты с налогоплательщиками — нарушителями". Второй сформирован такими показателями, как "работа не по найму" и "получение дохода, подлежащего удержанию".

Экспериментальные исследования, выполненные в Нидерландах и Швеции, проверили влияние интернальности— экстернальности личности на налоговое поведение. Интерналами психологи называют тех, кто связывает свои успехи и неудачи со своими способностями, умениями и усилиями, а экстерналами тех, кто объясняет свои поступки внешними обстоятельствами, удачей, влиянием других людей. Подтвердилось предположение, что среди интерналов больше тех, кто имеет благоприятные установки по отношению к налоговой системе. В голландской выборке добавилось влияние фактора образования: выше образованные интерналы чаще, а интерналы с низким образованием реже уклонялись от налогов.

3адание_________________________________________________

1. Назовите формы законопослушного и незаконопослушного налогового поведения.

2. Какие способы измерения налогового поведения существуют?

3. Воспроизведите пример макроэкономической и пример микроэкономической модели поведения налогоплательщиков.

Читайте также:

- Мораторий на взыскание налоговой задолженности в связи с коронавирусом

- Краевой бюджет налоги и инвестиции

- Снижение налоговой нагрузки на металлургические предприятия привело к увеличению на рынке стали

- Налог на прибыль из фактической прибыли

- Можно ли получить налоговый вычет за путевку в детский лагерь