Налоговые доходы федерального бюджета 2018

Опубликовано: 10.05.2024

![]()

«Клерк» Рубрика Налоговые проверки

Цифровое настоящее: эффективность налогового контроля.

Консолидированный бюджет РФ по видам налогов в 2018 г.

Динамика роста поступления налоговых доходов в консолидированный бюджет РФ

Динамика налоговых поступлений на макроуровне зависит от трёх ключевых групп причин: влияния экономических факторов, изменения налогового законодательства и налогового администрирования. В 2017 г. рост налоговых доходов был обусловлен увеличением цен на нефть (НДПИ) лишь частично (на 40%). В оставшейся части рост происходил:

1) на 19% — за счёт увеличения заработной платы (НДФЛ), оживления потребительского спроса (НДС), увеличения прибыли организаций,

2) на 25% — в результате изменения налогового законодательства, ограничения списания убытков при определении налоговой базы по налогу на прибыль, индексации акцизов;

3) на 14% (390 млрд р.) — за счёт повышения эффективности налогового контроля.

За январь — май 2018 г. новые возможности цифрового налогового контроля позволили увеличить поступление налогов в сравнении с таким же периодом 2017 г. дополнительно ещё на 90 млрд р. (т.е. рост эффективности — 55%).

Рост поступлений по основным налогам

Эффективность налогового контроля

Взыскания при данной форме налогового контроля в первом квартале 2019 г. выросли на 10% и составили 48 млрд р. (17,7 млн р. на 1 проверку).

Сегодня выездная проверка проводится в отношении 1 налогоплательщика из 500, в разрезе малого бизнеса — 1 из 4000.

В 2018 г. налогоплательщики вне налоговых проверок уточнили свои обязательства на 80 млрд р.; из них исключение разрывов, выявленных АСК НДС-2, составило 12,4 млрд р. За первый квартал 2019 г. данный показатель уточнений на основании АСК НДС-2 составил 29 млрд р. Поступления по результатам аналитической работы, то есть без проведения проверок, выросли за 10 мес. 2019 г. почти в два раза в сравнении с аналогичным периодом прошлого года.

Доля сомнительных вычетов за 4 кв. 2017 г. снизилась до 1%, в то время как в 1 кв. 2016 г. она составляла 8%.

Налоговый разрыв по НДС самый низкий в мире — 0,9%.

Более половины дополнительных поступлений в бюджет идёт за счёт согласительных процедур с налогоплательщиками и устранения ими выявленных нарушений путем уточнения деклараций.

В 2017 г. разработана карта рисков, включающая в себя основные профили поведения подконтрольных субъектов, а также критерии их расчета и выявления; разработан порядок отбора налогоплательщиков для проверки (12 критериев на сайте ФНС). В рамках проекта создания реестра рисков совершенствуется система оценки рисков проведения выездной проверки с учетом отраслевой специфики деятельности и средних показателей (налоговой нагрузки, рентабельности, размера вычетов по НДС и т.д.). Информация о выявленных рисках и их уровне будет отражаться в личных кабинетах налогоплательщиков, будет также рассчитываться портрет налогоплательщика за три года.

Обжалование решений, действий, бездействия налоговых органов

За 10 мес. 2019 г. указанные показатели увеличились и составили, соответственно, 47,3 % и 20 %.

Ниже приведены результаты рассмотрения налоговых споров в арбитражных судах, сформированные на основании статистических данных Судебного департамента и портала Право.ру.

Эффективность взыскания

Эффективность принудительного взыскания увеличилась на 20,26% (на 1 июля 2019 г. взыскано 664 млрд р. в сравнении с аналогичным показателем за тот же период 2017 г. , который составлял 535,5 млрд р.). По отношению к доначисляемой задолженности фактически взыскивается 67% ( 2 п.п. к 2018 г.).

На 1 августа 2019 г. показатель debt to income (отношения задолженности к поступлениям), который используется для оценки эффективности управления долгом, составил 7 % (это минимальное значение за пять лет).

Некоторые выводы по 2018 г.

В вышестоящие налоговые органы в рамках обязательной досудебной процедуры подано 20,16 тыс. жалоб; количество обращений в суд — около 6 тыс, т.е. меньше в 3,36 раз. С учетом переходящего остатка судами рассмотрено 12,1 тыс. дел об оспаривании решений, действий (бездействия) налоговых органов.

К сожалению, статистика арбитражных судов не содержит показателя — какое количество в общем объеме дел, рассмотренных по главе 24 АПК РФ, составляли именно дела об оспаривании решений о привлечении к налоговой ответственности.Показатель 0,1% назван в отчете о работе ФНС за 2018 г. по строке «доля решений налоговых органов, признанных судом недействительными, в общем количестве решений налоговых органов, вынесенных по результатам налогового контроля».

Если же взять за расчетную единицу среднее доначисление по 1 проверке в 2017 — 2018 г. в размере 18,7 млн р., допустить, что все 6 тыс. обращений были об оспаривании решений по выездной проверке, по которым жалобы налогоплательщиков в досудебном порядке были оставлены без удовлетворения в полном объеме, то максимальная сумма оспаривания должна была бы составить 112,2 млрд р. При показателе удовлетворения требований по суммам в 17% максимальная оспоренная сумма — около 19 млрд р. Однако официальная судебная статистика дает показатель, который меньше в 58 раз.

Впечатляющие расхождение, которое свидетельствует либо о неверности статистического учёта либо о том, что налогоплательщики не могут эффективно использовать судебную защиту. Через соотношение размера доначислений по выездным проверкам и сумм претензий, признанных недействительными, мы пытались задуматься о значении и влиянии судов на практику применения налогового законодательства. Думается, что проблема заключается в формировании статистических данных.

Так, например, при оценке эффективности судебной работы ФНС за 2017 г. указывается, что налогоплательщикам удалось признать недействительным доначисление 20% от оспариваемых сумм в 238,6 млрд.р. (что составляет 47,7 млрд.р. или 0,22% от налоговых доходов консолидированного бюджета страны за 2018 г.). Такую оценку дает профессор департамента налоговой политики и таможенно-тарифного регулирования Финансового университета при Правительстве РФ Мороз В.В. (см. «Налоговый контроль и необходимость его совершенствования» / Материалы Всероссийской научно-практической конференции «Противодействие налоговой преступности» (Москва, 31 мая 2018 года), с.45).

1. ФНС реализуются проекты «обеления» проблемных отраслей через саморегулирование участников рынка: создана Ассоциация добросовестных участников рынка АПК (8 тыс.участников); для повышения прозрачности рынка технической эксплуатации и клининга запущен Реестр добросовестных фасилити-операторов (181 участник на 1 .09.19). Поступление НДС от участников в первом квартале 2019 увеличилось в 2,5 раза в сравнении с аналогичным периодом прошлого года и составило 2 млрд р.

2. Количество компаний с признаками недействующих организаций (однодневок), данные о которых, содержащиеся в ЕГРЮЛ, не соответствуют действительности, составляет не более 150 тыс. (4%). За период с 2013 г. произведена чистка реестра и уменьшение количества таких компаний более, чем в 10 раз.

Это стало возможным благодаря автоматической обработке значительного числа компаний по рисковым критериям (непредоставление отчетности, нахождение по адресу массовой регистрации, массовые участники и руководители) с последующей их оценкой в ручном режиме.

Регистратору было предоставлено право проверки достоверности сведений о компании как на этапе регистрации, так и в последующем с внесением в реестр сведений о недостоверности данных при неподтверждении компанией своего присутствия и предоставления корректных сведений в течение 6 месяцев. Руководители и участники недействующих компаний ограничены в праве создавать другие компании, приобретать доли участия или становиться их руководителями. Аналогичные меры предлагается принять в отношении ИП (регистратору д.б. предоставлено право прекращения статуса ИП с предварительным уведомлением, если тот не сдает отчетность или имеет налоговую задолженность).

При уклонении от уплаты налогов с использованием компаний-однодневок даётся оценка действиям лиц, создавших фиктивные организации и использовавших их в целях транзита и обналичивания денежных средств, на предмет наличия признаков преступлений по ст. 172 , 173.1 и 173.2 УК РФ (предусматривающих ответственность за незаконную банковскую деятельность, за незаконное создание организации через подставных лиц, использование документов данных лиц).

3. Реализуются проекты маркировки товаров, прослеживания импортируемых товаров, интегрируются информационные системы налоговых и таможенных органов, осуществляется реформа ККТ и перевод малого бизнеса на онлайн кассы, введен специальный режим «налог на профессиональный доход» .

4. Реформирована система администрирования крупнейших налогоплательщиков (это более 3000 компаний, обеспечивающих 51% налоговых доходов), которые администрируются экстерриториально по отраслевому признаку в 8 межрегиональных и 12 межрайонных инспекциях. Такой подход позволит создавать «волновой эффект» на отрасль, а также применять единую судебную практику по важным методологическим отраслевым вопросам.

5. Расширяется круг компаний, контролируемых в форме налогового мониторинга. В 2017 г. это было 26, на 28.03.2019 — 44 компании, на которые приходится 12,25% налоговых поступлений. Критериям, позволяющим перейти на мониторинг (выручка и активы — 3 млрд р., сумма налогов — 300 млн р.), соответствуют 1905 российских компаний, а 687 из них максимально готовы к такому переходу. С 2020 г. планируют перейти на данную форму налогового контроля 48 крупнейших компаний и в последующем — значительное число компаний с государственным участием.

Налоговый мониторинг позволяет инспекциям оперативно осуществлять мониторинг всех операций налогоплательщика с просмотром сканов первичных документов. Анализ запросов налогоплательщиков (19 за 2017), поданных для получения мотивированного мнения ФНС, позволяет выделить среди основных категорий вопросы о налоговых последствиях совокупности сделок, экономика которых неочевидна, и вопросы попоследовательно совершенным операциям, в которых могут быть усмотрены признаки злоупотребления, предусмотренные ст. 54. 1 НК РФ. С 2016 по 2018 года налоговые органы выпустили 30 мотивированных мнений, совокупная сумма налога по урегулированным позициям составила более 23 млрд р.

Развитие налогового мониторинга будет происходить за счёт разработки единой системы выявления и оценки рисков, развития инструментов по согласованию налоговой базы, а также внедрения стандартного файла налогового аудита. Такой файл позволит автоматически тестировать и проверять полноту учетных данных, прослеживать хронологию каждой операции и наличие документов-оснований по ней.

6. В 2015 г. для России вступила в силу Конвенция о взаимной административной помощи по налоговым делам. Запущена система автоматического обмена информацией с компетентными органами иностранных государств, в 2018 г. получены сведения о финансовых счетах из 58 юрисдикций, страновых отчётов — из 38 юрисдикций. На основе информации, полученной от иностранных юрисдикций за 2015 — 2017 г. , во время проверок доначислено более 65 млрд р. Ещё 24,6 млрд р. — налог на прибыль с доходов КИК, полученный в результате самостоятельного декларирования бизнесом.

За восемь месяцев этого года поступления администрируемых службой доходов в консолидированный бюджет за восемь месяцев 2020 года составили: налог на прибыль - 2,7 трлн рублей, НДС - 2,6 трлн рублей, НДФЛ - 2,5 трлн рублей, НДПИ - 2,6 трлн рублей. При этом поступления по ненефтегазовым доходам за этот период снизились на 2,6%. По НДС они сохраняются почти на уровне прошлого года - поступило 2,6 трлн рублей, что на 1,4% меньше.

Открывая заседание, глава ФНС России Даниил Егоров отметил, что за этот период из-за пандемии и введенных в связи с ней ограничений сильно изменилась среда, в которой работает ведомство, но служба адаптировалась к новым условиям и в полной мере осуществляет свои функции. "Несмотря на ряд ограничений в администрировании по контрольной и судебной работе, задолженности, динамика поступлений налогов сохранилась на соответствующем уровне", - сообщил он.

Одновременно с постепенной отменой ограничительных мер и восстановлением бизнес-активности начал постепенно сокращаться разрыв между динамикой поступлений текущего и прошлого годов. По итогам января-августа поступления снизились на 12% и составили 13,2 трлн рублей, тогда как в июне и августе - на 17 и 14% соответственно. Поступления в федеральный бюджет составили 5,36 трлн рублей.

Несмотря на непростую экономическую ситуацию, страховые взносы демонстрируют положительную динамику - поступило 4,56 трлн рублей - на 2% больше, чем в прошлом году, а по НДФЛ - 2,5 трлн рублей с 2,6% роста. При этом поступления НДФЛ отражают постепенное восстановление уровня доходов граждан. Так, в апреле и мае они снизились на 19% и 14%. С июня же фиксируется рост поступлений: в июне - на 2,8%, в июле - на 6,1%, в августе - на 14,5%.

О восстановлении деловой активности также свидетельствуют данные АСК ККТ. Начала восстанавливаться выручка: в июле + 3,7% по сравнению с мартом, а в августе + 4%.

С учетом моратория на проведение проверок во II квартале 2020 года за I полугодие 2020 года их количество снизилось на 65%: с 4,9 до 1,7 тыс. Сумма поступлений по контрольно-аналитической работе снизилась на 15% - до 135 млрд рублей. При этом поступления по аналитической работе выросли на 4,5% - до 64 млрд рублей. 48% от них были уплачены вне рамок налоговых проверок - плательщики уточнились добровольно.

В связи с пандемией было приостановлено взыскание задолженности, что сказалось на росте долга на сумму более 300 млрд рублей. Показатель DTI незначительно вырос, по сравнению с 6,1% на 1 января 2020 года, составив 7,5% на 1 августа. "За счет этой меры удалось обеспечить почти полностью бесконфликтные отношения с налогоплательщиками в период активной фазы ограничений деловой активности. Приоритет был отдан мягким мерам урегулирования долга", - подчеркнул Даниил Егоров.

Руководитель ФНС России также рассказал о других мерах поддержки, которые были оказаны налогоплательщикам в связи с пандемией. Так, 2,2 млн компаний с 7,5 млн работников получили субсидии на сохранение численности работающего персонала - 90,9 млрд рублей. 293 тыс. компаний с 1 млн сотрудников получили 11,6 млрд рублей субсидий на дезинфекцию и профилактику. 2 млн субъектов МСП из пострадавших отраслей и социально ориентированных некоммерческих организаций были освобождены от уплаты налогов и взносов за II квартал 2020 года - на 75 млрд рублей по уже поданным декларациям. Компаниям были предоставлены отсрочки на 30 млрд рублей, а рассрочки - на сумму более 25 млрд рублей.

Для оперативного взаимодействия с бизнесом, мониторинга экономики и доходов бюджета были созданы ситуационные центры. В них поступило более 20 тыс. обращений. Эта информация позволила правительству выработать необходимые решения по поддержке налогоплательщиков.

Урегулировать вопросы о предоставлении рассрочек и отсрочек помогли долговые центры. Адресно взаимодействуя с налогоплательщиками, попавшими в сложную финансовую ситуацию, специалисты помогают им урегулировать задолженность и уплатить налоги по согласованному графику. С апреля 2019 года долговые центры работают в Волгоградской, Вологодской, Калининградской, Мурманской, Саратовской, Ульяновской областях, Республике Башкортостан, Удмуртской Республике и Приморском крае. Даниил Егоров сообщил, что после 1 октября 2020 года такие центры будут созданы еще в девяти регионах.

В условиях режима ограничений количество рассмотренных жалоб по налоговым спорам снизилось на 17,2%. При этом была организована система ежедневного сбора информации о любых обращениях, связанных с вопросами предоставления мер государственной поддержки. "Полученная информация использовалась для решения вопросов об изменении отдельных параметров и правил мер поддержки в режиме онлайн. В дальнейшем мы используем этот опыт при решении ключевой задачи досудебного блока - развитии обратной связи с источником возникновения спора", - отметил глава ФНС.

Он также рассказал о развитии ЕГР ЗАГС, куда из региональных информационных систем было загружено более 77 млн записей всех типов, зарегистрированных в 2006-2018 гг. Это составляет 99,94 % от планового показателя конвертации, установленного Минюстом России. Также к системе в полном объеме были подключены органы соцзащиты населения субъектов РФ для выплат на детей в возрасте от 3 до 7 лет. Они могут запрашивать необходимые сведения в режиме "запрос-ответ" через СМЭВ.

В завершение Даниил Егоров напомнил, что ЕНВД прекращает действовать с 1 января 2021 года. Подавать заявление о прекращении применения этого режима не нужно - плательщики будут автоматически сняты с учета. Однако до конца 2020 года им следует выбрать альтернативный налоговый режим. Если организация или предприниматель не сделают этого самостоятельно, то будут переведены на общий режим налогообложения. Выбрать наиболее подходящий режим поможет специальный сервис на сайте ФНС России.

Налоговая служба опубликовала данные по итогам работы за 2020 год. Из показателей следует, что поступления в бюджет сократились, с другой стороны, без учета НДПИ в казну поступило больше средств, чем годом ранее. Редакция журнала «Расчет» внимательно изучила данные работы Службы чтобы узнать, какие налоги показали рост, а какие – сокращение.

В середине февраля Налоговая служба подвела итоги года. Как и предполагалось ранее, количество налоговых поступлений в консолидированный бюджет сократилось на 7,6% по сравнению с показателями 2019 года, в абсолютном выражении в бюджет поступило 21,01 трлн рублей, из которых «в федеральный бюджет – 10,98 трлн рублей (минус 12,9%); в консолидированные бюджеты субъектов – 10,03 трлн рублей (минус 0,9%)», – говорится в сообщении пресс-службы ФНС России (цитата по ТАСС).

Примечательно, что без учета налога на добычу полезных ископаемых поступления в консолидированный бюджет, наоборот, выросли на 2,6% и составили 17,2 триллиона рублей. В ФНС отметили, что увеличения налоговых сборов удалось достичь за счет улучшения эффективности налогового администрирования. Впрочем, рост показали не все налоги. Так, поступления от НДС составили 4,27 триллиона рублей, в сравнении с показателями 2019 года прирост равен 0,3%. Значительно выросли поступления НДФЛ: на 7,5% (в абсолютным значении – 4,25 трлн руб.).

В сообщении ФНС России отмечается (цитата по сайту nalog.ru):Прирост НДФЛ на 4 процентных пункта превышает темп роста фонда заработной платы. В государственные внебюджетные фонды поступило 7,2 трлн рублей, что на 2,3% больше уровня 2019 года.

А вот налог на прибыль показал отрицательные значения, в бюджет бизнес перечислил 4,02 триллиона рублей, что на 11,6% меньше показателя 2019 года.

Поддержка бизнеса

В Налоговой службе отметили, что объем задолженности плательщиков не изменился в сравнении с 2019 годом, показатель DTI (объем долга к доходам) составил 6,5%. В минувшем году налоговое ведомство провело на 35% зачетов больше, чем годом ранее, сумма таких операций составила 123,6 миллиарда рублей. Инспекторы предоставили в семь раз больше отсрочек по уплате налогов, чем в 2019 году – на сумму 28,1 миллиарда рублей. И, наконец, на сумму более 52 миллиардов рублей COVID-отсрочек дали предпринимателям. Эти действия ревизоров позволили существенно, на 160%, сократить число блокировок счетов компаний.

Контрольные мероприятия

Как следует из данных, обнародованных ведомством, количество ревизий составило 6 000.

Напомним, что во время пандемии в России действовал мораторий на проведение налоговых контрольных мероприятий. Однако сокращение числа ревизий не повлияло на сумму доначислений.

В ФНС России отметили (цитата по сайту nalog.ru):Контрольные мероприятия дополнительно принесли в бюджет почти 300 миллиардов рублей. При этом более половины (158 млрд руб.) обеспечены аналитической работой.

В сообщении Службы, опубликованном на сайте nalog.ru, уточняется, что в 2020 году число жалоб от коммерсантов сократилось на 17,4%, а рассмотренных – на 14,8%

Отказ от ЕНВД

ФНС России сообщила и о процедуре миграции коммерсантов с ЕНВД на другие режимы налогообложения. Так, по данным Службы, на середину февраля 99% компаний и индивидуальных предпринимателей уже поменяли систему расчета и уплаты налогов. До 31 марта 2021 года территориальные налоговые органы должны провести адресную работу с теми организациями и ИП, кто так и не определился, на каком режиме налогообложения будет работать дальше. Таких, по данным ФНС, всего 18 000 из 1,3 миллиона коммерсантов уже сделали свой выбор.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

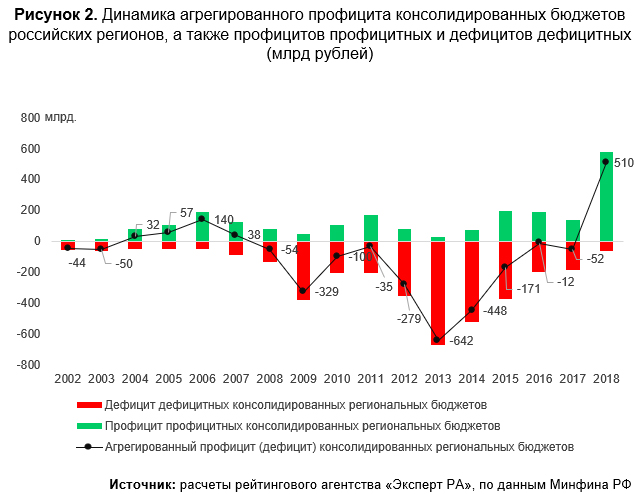

По итогам 2018 года у 70 российских регионов консолидированные бюджеты были исполнены с профицитом, причем агрегированный профицит составил 510 млрд рублей. Это рекордные показатели как минимум за последние 17 лет.

В прошлом году профицит консолидированных бюджетов был зафиксирован в 38 регионах. До 2018-го максимальное количество профицитных консолидированных бюджетов достигнуто в 2006 году – 54 региона. Минимальное количество профицитных регионов было в 2013 году – только 6.

Профицит профицитных консолидированных бюджетов увеличился с 136,7 млрд рублей в 2017 году до 575,2 в 2018-м. Дефицит дефицитных бюджетов уменьшился с -188,6 до -64,9 млрд рублей.

Для сравнения: наихудшим с точки зрения сбалансированности консолидированных бюджетов был 2013 год, когда агрегированный дефицит опустился до -642,0 млрд рублей. Предыдущий максимум агрегированного профицита приходился на 2006-й – тогда он достиг 139,9 млрд рублей.

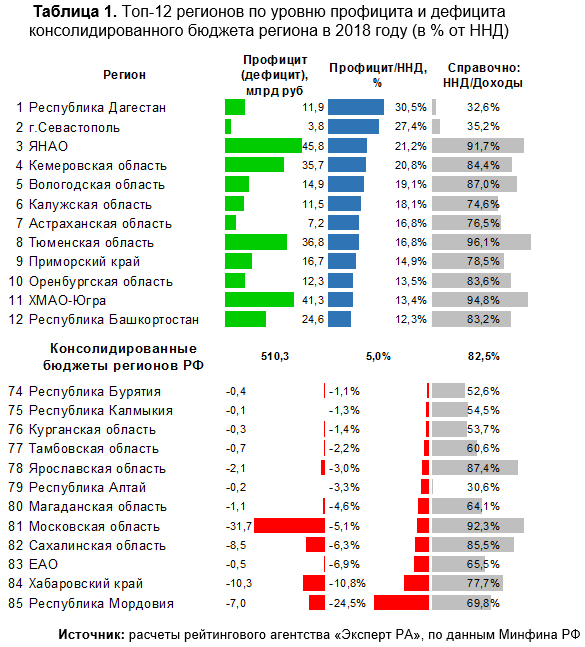

Лидерами по уровню профицита консолидированного бюджета региона (в % от налоговых и неналоговых доходов, ННД) стали бюджеты Республики Дагестан и Севастополя: 30,5 и 27,4% ННД соответственно. Указанные регионы характеризует относительно низкий уровень самодостаточности: налоговые и неналоговые доходы, которые в основном поступают из региональной экономики, составляют 32,6% в Дагестане и 35,2% в Севастополе. Поэтому профицит бюджетов данных регионов во многом обусловлен дотациями из федерального бюджета. У других регионов – лидеров по соотношению «профицит к ННД» – уровень самодостаточности существенно выше (например, у ХМАО-Югры достигает 94,8%). Поэтому профицит бюджета в таких регионах достигнут во многом благодаря своим силам (налогоплательщикам, функционирующим на территории регионов).

По абсолютному профициту консолидированного бюджета лидерами являются Москва (+61,5 млрд рублей, или 2,7% ННД) и регионы «Тюменской матрешки», суммарный профицит консолидированных бюджетов которых составил 123,8 млрд рублей (36,8, 41,3 и 45,8 млрд рублей у Тюменской области, ХМАО-Югры и ЯНАО соответственно). Такой профицит консолидированного бюджета Тюменской области – заслуга программы «Сотрудничество», по которой ХМАО-Югра и ЯНАО перечисляют 29,5% поступлений по налогу в бюджет Тюменской области. В 2018 году эти перечисления составили 84,0 млрд рублей. Второй год подряд со значительным профицитом исполняется консолидированный бюджет Кемеровской области: с 20,8 млрд рублей (или 14,6% ННД) в 2017 году профицит увеличился до 35,7 млрд рублей (или 20,8% ННД) по итогам 2018-го.

Максимальный уровень дефицита у консолидированного бюджета Республики Мордовия (-7 млрд рублей, или -24,5% ННД). Отметим, что по сравнению с прошлым годом такое исполнение бюджета можно назвать «улучшением ситуации» – в 2017-м дефицит консолидированного бюджета составил -37,0% (-10,1 млрд рублей). Изначально (по состоянию на 01.02.2018) консолидированный бюджет республики предусматривал дефицит на уровне 3,0 млрд рублей. Фактические ННД по итогам 2018 года оказались только на 2,4% меньше запланированных. Таким образом, увеличение дефицита до 7,0 млрд рублей было обусловлено наращиванием расходов без соответствующего прироста собственных доходных источников.

Основные факторы рекордных профицитов – рост федеральных дотаций и прибыли в добывающем секторе, а также сдерживание бюджетных инвестиций.

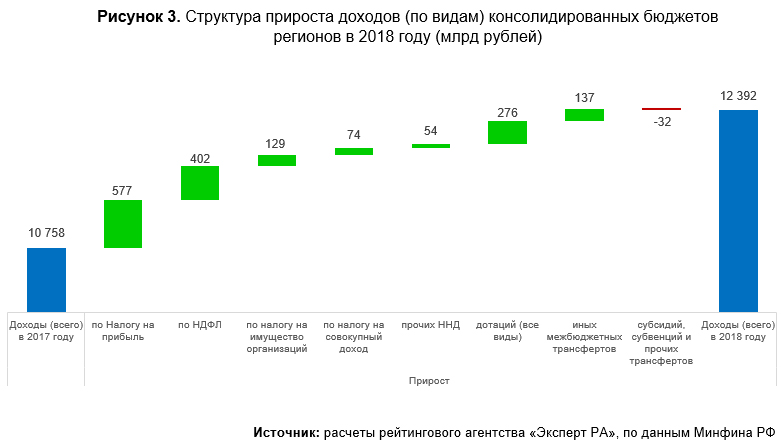

В 2018 году доходы консолидированных бюджетов российских регионов увеличились на 1,6 трлн рублей (15,2%). Наибольший вклад в рост совокупных доходов внесли прирост поступлений по налогу на прибыль (+577 млрд рублей), НДФЛ (+402 млрд рублей) и федеральных дотаций всех видов (+276 млрд рублей). Так как существенная часть федеральных дотаций направляется на выплату зарплат бюджетникам, то вклад дотаций в прирост доходов еще выше – они возвращаются в консолидированные бюджеты в виде НДФЛ с зарплат бюджетников.

Отраслевая структура поступлений по налогу на прибыль пока опубликована только по состоянию на 01.10.2018. Тем не менее информации за 9 месяцев достаточно для анализа отраслевой структуры приростов налоговых поступлений. Основной прирост поступлений по налогу на прибыль сконцентрирован в секторе добычи нефти и газа (таблица 2.1). Также значимый прирост обеспечили металлургические предприятия. Таким результатам способствовала достаточно благоприятная внешняя конъюнктура на соответствующих глобальных рынках, а также динамика валютного курса рубля (в том числе его ослабление в III квартале 2018 года).

Таблица 2.1 Отраслевая структура прироста поступлений по налогу на прибыль в региональные бюджеты за 9 месяцев 2018 года относительно поступлений за 9 месяцев 2017 года (млрд рублей).

Источник: расчеты Эксперт РА по данным ФНС РФ

В свою очередь, прирост поступлений по налогу на доходы физических лиц достаточно равномерно распределен между видами деятельности (таблица 2.2)

Таблица 2.2 Отраслевая структура прироста поступлений по НФД в консолидированные бюджеты регионов за 9 месяцев 2018 года относительно поступлений за 9 месяцев 2017 года (млрд рублей).

Источник: расчеты Эксперт РА по данным ФНС РФ

По итогам 2018 года суммарный объем дотаций всех видов, которые Федеральный бюджет перечислил регионам, впервые превысил 1 трлн рублей. Особенность 2018 года – те или иные дотаций получили все российские регионы, включая Москву и Тюменскую область. Причем г. Москва с объемом дотаций в 27,6 млрд рублей вошла в топ-7 регионов по объему полученных дотаций (таблица 4). Большая часть дотаций, которые были получены бюджетом г. Москва – на поддержку мер по обеспечению сбалансированности бюджетов. Возможно, что цель данной дотации – частично компенсировать бюджету Москвы расходы на дополнительный трансферт в бюджет территориального фонда обязательного медицинского страхования, который в 2018 году составил 31,0 млрд рублей.

Таблица 3. Топ-10 регионов по объему полученных дотаций (всех видов) в 2018 году.

Источник: расчеты Эксперт РА по данным Минфина РФ

Основной рост дотаций пришелся на дотации на обеспечение сбалансированности бюджетов (таблица 4). По сути, данный вид дотаций управляется в ручном режиме, в отличие от дотаций на выравнивание бюджетной обеспеченности, которые являются расчетными (исходя из оценок уровня бюджетной обеспеченности и индекса бюджетных расходов). Также в 2018 году увеличились дотации на частичную компенсацию дополнительных расходов на повышение оплаты труда работников бюджетной сферы и иные цели – прирост дотаций указанного вида составил 60,4 млрд рублей. Причем, судя по распределению этого вида дотаций по регионам-получателям, федеральный центр как действительно компенсировал часть расходов на повышение оплаты труда работников бюджетной сферы, так и, по сути, компенсировал недостаточный объем дотаций, которые те или иные регионы получили на выравнивание бюджетной обеспеченности.

Таблица 4. Динамика федеральных дотаций в консолидированные бюджеты регионов по видам, млрд рублей

Источник: расчеты Эксперт РА по данным Минфина РФ

Последние четыре года бюджетные инвестиции в составе консолидированных бюджетов российских регионов остаются примерно на одном уровне – в среднем 1,28 трлн рублей в год (рисунок 4). В то же время бюджетные расходы за этот период увеличились в номинальном выражении на 25,3%. В результате доля бюджетных инвестиций в составе расходов бюджетов снизилась с 13,4% в 2013 году до 10,8% по итогам 2018-го. Если бы поддерживались пропорции предыдущих лет, то объем бюджетных инвестиций был бы примерно на 240 млрд рублей выше, а профицит бюджетов, соответственно, ниже. Основное направление бюджетных инвестиций – дорожное хозяйство, которое финансируют как за счет “окрашенных” доходов (доходы от акцизов на нефтепродукты и транспортный налог), так и за счет федеральных трансфертов и у отдельных регионов за счет иных собственных налоговых и неналоговых доходов региона (таблица 5).

Начиная с 2019 года ожидается существенный рост бюджетных инвестиций, финансируемых через региональные бюджеты. Рост будет обусловлен реализацией новых майских указов. Во многом эти инвестиции будут фондироваться трансфертами из федерального бюджета, а требуемый уровень софинансирования со стороны региональных бюджетов будет небольшим (вплоть до 2%). По сути, задача региональных властей будет заключаться в финансировании необходимой документации, а сами капитальные расходы будет финансировать федеральный центр. В случае если такие пропорции софинансирования капрасходов будут соблюдены, то увеличение бюджетных инвестиций в составе консолидированных бюджетов регионов не приведет к росту бюджетных дисбалансов и ухудшению кредитного качества субъектов РФ и муниципалитетов.

Отметим, что рост расходов на повышение зарплат бюджетников в соответствии с майскими указами 2012 года не оказал существенного негативного влияния на бюджеты регионов. В целом фонд оплаты труда майских бюджетников с учетом соцвзносов в 2018 году увеличился на 532 млрд рублей. Но так как часть этих расходов возвращается в региональные бюджеты в виде НДФЛ, то чистый рост расходов на ФОТ и соцвзносы составил примерно 479 млрд рублей. Этот рост был профинансирован в том числе за счет увеличения дотаций, о котором указывалось выше, а также за счет роста расходов в системе обязательного медицинского страхования – расходы ТФОМС (территориальных фондов ОМС) увеличились в 2018 году на 328,6 млрд рублей (из расходов ТФОМС оплачивается существенная часть фонда оплаты труда в здравоохранении). В свою очередь, доходы ТФОМС увеличились благодаря росту субвенций из ФОМС, которые были профинансированы как за счет роста доходов ФОМС на 158,8 млрд рублей (из них 108,9 млрд рублей составил рост поступлений по страховым взносам на работающее население), так и за счет остатков денежных средств, которые были сформированы благодаря прошлым профицитам бюджета ФОМС (таблица 6).

Таблица 6. Доходы и расходы Федерального фондам обязательного медицинского страхования и Территориальных фондов (млрд рублей).

Источник: расчеты Эксперт РА по данным Минфина РФ

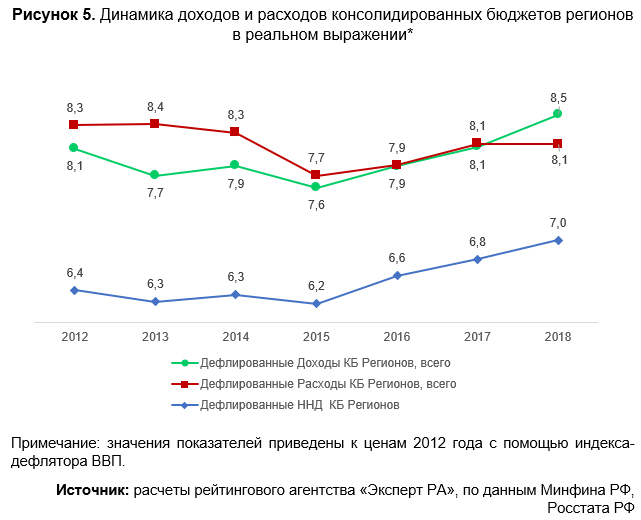

В то же время налоговые и неналоговые доходы консолидированных бюджетов российских регионов в 2018 году в реальном выражении лишь на 9,4% превысили уровень 2012-го. Совокупные доходы в реальном выражении больше доходов 2012 года на 5,0%, а совокупные расходы консолидированных бюджетов 2018-го в реальном выражении на 2,7% ниже уровня доходов 2012 года (рисунок 5). В качестве индекса-дефлятора использован индекс-дефлятор ВВП.

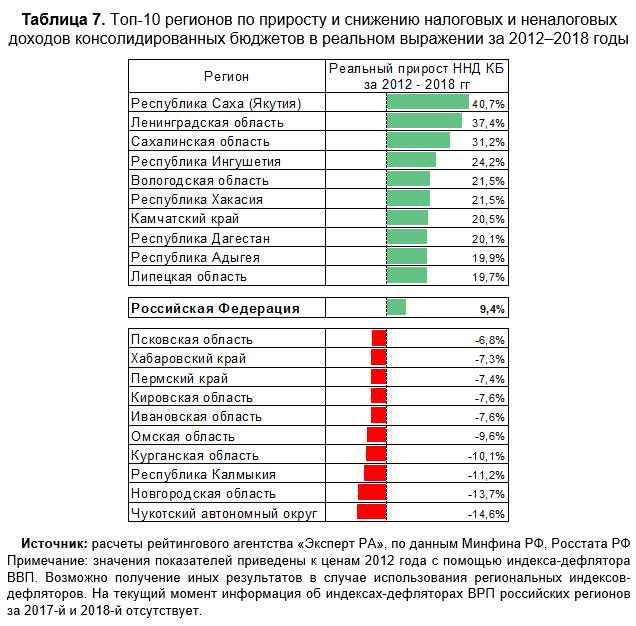

Наибольший рост в реальном выражении за 2012–2018 годы продемонстрировали налоговые и неналоговые доходы консолидированных бюджетов Республики Саха (Якутия), Ленинградской и Сахалинской областей. Наибольшее снижение в реальном выражении у Чукотского автономного округа, Новгородской области и Республики Калмыкия (таблица 7).

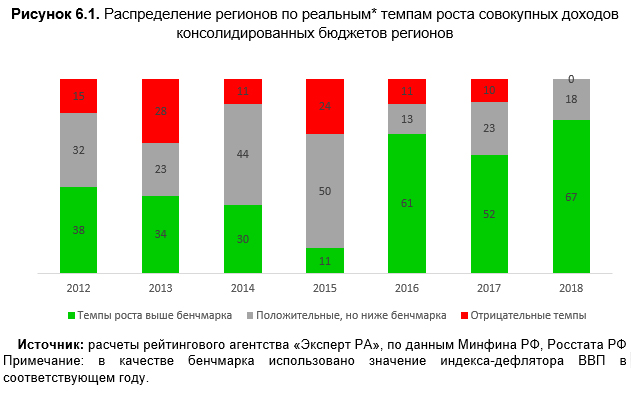

В 2018 году у 67 регионов рост совокупных доходов консолидированных бюджетов превысил значение бенчмарка 10,0% (значение индекса-дефлятора ВВП за 2018-й), у 18 регионов доходы увеличились, но с темпом ниже бенчмарка. В 2018-м впервые за несколько лет отсутствовали регионы, у которых совокупные доходы снизились в номинальном выражении (рисунок 6.1). Отметим, что наибольший провал по числу регионов, у которых доходы росли бы сильнее бенчмарка, был в 2015 году. Тогда таких регионов было только 11 (индекс-дефлятор ВВП составил 8,0%).

У 40 регионов совокупные расходы консолидированных бюджетов выросли в 2018 году в реальном выражении. У 43 регионов расходы увеличились, но с темпом ниже бенчмарка, и у 2 регионов расходы снизились в номинальном выражении (рисунок 6.2).

Все материалы сайта являются интеллектуальной собственностью АО «Эксперт РА» (кроме случаев, когда прямо указано другое авторство) и охраняются законом.

Представленная информация предназначена для использования исключительно в ознакомительных целях.

Никакие из материалов сайта не должны копироваться, воспроизводиться, переиздаваться, использоваться, размещаться, передаваться или распространяться любым способом и в любой форме без предварительного письменного согласия со стороны Агентства и ссылки на источник www.raexpert.ru. Использование информации в нарушение указанных требований запрещено.

Агентство не несет ответственности за перепечатку материалов Агентства третьими лицами, в том числе за искажения, несоответствия и интерпретации таких материалов.

Никакие материалы, отчеты, исследования, информация или разъяснения, размещенные на сайте, не могут в каком бы то ни было отношении служить заменой иных проверок и процедур, которые должны быть выполнены при принятии решений, равно как и заменять суждения, которые должны быть выработаны относительно вопросов, представляющих интерес для посетителей сайта. Никто не должен действовать на основании таких материалов, отчетов, исследований, информации или разъяснений, которые могут предоставляться Агентством в связи с ознакомлением с указанными материалами, отчетами, исследованиями, информацией, разъяснениями в каких бы то ни было целях.

На сайте могут быть предоставлены ссылки на сайты третьих лиц. Они предоставляются исключительно для удобства посетителей сайта. В случае перехода по этим ссылкам, Вы покидаете сайт Агентства. АО «Эксперт РА» не просматривает сайты третьих лиц, не несет ответственности за эти сайты и любую информацию, представленную на этих сайтах, не контролирует и не отвечает за материалы и информацию, содержащихся на сайтах третьих лиц, в том числе не отвечает за их достоверность.

АО «Эксперт РА» оставляет за собой право вносить изменения в информационные материалы сайта в любой момент и без уведомления третьих лиц. При этом Агентство не несет никаких обязательств по обновлению сайта и материалов, представленных на сайте.

МОСКВА, 26 сентября. /ТАСС/. Госдума утвердила отчет об исполнении федерального бюджета за 2018 год. Документ принимается в одном чтении.

Бюджет исполнен по доходам в сумме 19,454 трлн рублей, по расходам в сумме 16,713 трлн рублей с превышением доходов над расходами (профицит федерального бюджета) на 2,741 трлн рублей. Сумма доходов оказалась на 506,8 млрд рублей (2,7%) больше, чем это было предусмотрено в прогнозе на 2018 год, отмечают в кабмине.

Доходы консолидированных бюджетов субъектов РФ в 2018 году составили 12,392 трлн рублей, или 11,9% к объему ВВП за 2018 год и 105,2% к годовым бюджетным назначениям по доходам, утвержденным соответствующими законами о бюджетах субъектов РФ и о местных бюджетах.

ВВП РФ составил 103,875 трлн рублей (законом о бюджете на 2018 год эта сумма определена в 101,164 трлн рублей), годовая инфляция составила 4,3%.

Расходы бюджета

Наибольшая доля расходов бюджета РФ пришлась на социальную политику - 4,581 трлн рублей (27,4%), национальную оборону - 2,827 трлн рублей (16,9%), национальную экономику - 2,402 трлн рублей (14,4%). В расходах консолидированных бюджетов субъектов РФ наибольшую долю составляют расходы на образование - 3,015 трлн рублей (25,4%), национальную экономику - 2,468 трлн рублей (20,8%), социальную политику - 2,415 трлн рублей (20,3%).

Расходы федерального бюджета в 2018 году составили 95,6% к уточненной росписи на 2018 год.

Доходы бюджета

В 2018 году доходы бюджетов субъектов РФ выросли на 15,2% от уровня 2017 года (на 1,634 трлн рублей) и составили 12,388 трлн рублей. Фактически полученные доходы превысили плановые показатели на 16% (на 1,711 трлн рублей). Рост поступления доходов наблюдался во всех консолидированных бюджетах субъектов РФ. Наибольший рост доходов отмечен в Тюменской области (43,5%), Ханты-Мансийском автономном округе (41,7%), Республике Хакасия (39,8%), Республике Карелия (32,3%), Астраханской области (27,8%).

Налоговые и неналоговые доходы составили 10,220 трлн рублей, что выше плановых показателей в 2018 году на 13,2%. Их прирост составил 13,8% по сравнению с данными 2017 года. Показатели 2017 года были превышены в 83 регионах, при этом снижение наблюдалось только в Республике Крым и Марий Эл.

Доля налоговых и неналоговых доходов в доходах консолидированных бюджетов субъектов РФ в 2018 году составила 82,5%, что на 1 п.п. ниже уровня 2017 года. Не использованные на 1 января 2018 года остатки средств федерального бюджета 2017 года в сумме 32 млрд 980,1 млн рублей направлены в резервный фонд правительства РФ.

Долговые обязательства регионов

Снижение объема долговых обязательств произошло в 66 регионах. Расходы на обслуживание государственного долга субъектов Российской Федерации за 2018 год относительно 2017 года сократились на 18%, а экономия расходов на обслуживание государственного долга субъектов РФ относительно первоначально утвержденных расходов регионов на указанные цели составила 50,447 млрд рублей.

Реализация госпрограмм

Как подчеркнул глава комитета Госдумы по бюджету Андрей Макаров, отчет об исполнении бюджета - это "проверка кассового исполнения, как проводились расходы, достоверны ли те данные, которые представляются в Государственную Думу как отчет о финансовом исполнении бюджета".

По его словам, несмотря на рост доходов бюджета, отмечается недостижение целого ряда показателей в экономике - речь идет об инвестициях, производительности труда, экономическом росте. Кроме того, необходимо проанализировать исполнение госпрограмм. "Мы видим совершенно разное отношение. По мнению Министерства экономического развития, большинство государственных программ успешно исполнены. Совершенно другую картину дает Счетная палата и показывает, что, наоборот, есть очень серьезные проблемы в реализации государственных программ", - сказал депутат.

Отдельного внимания заслуживают вопросы реализации федеральных адресных инвестиционных программ (ФАИП), добавил Макаров. По итогам 2018 года уровень исполнения расходов на реализацию (ФАИП) является самым низким за 10 лет.

"У нас увеличивается количество объектов, которые не построены, сокращается количество, которые водятся в строй, и нам, безусловно, необходимо разбираться с причинами этого явления накануне принятия бюджета следующей "трехлетки", - указал парламентарий.

Читайте также: