Налоговая ответственность управляющей компании

Опубликовано: 01.05.2024

Специалист по налогам и налогообложению компании RUS TAX CONSULTING

специально для ГАРАНТ.РУ

Должностные лица налоговых органов нередко обращаются в суды с исками к директорам компаний о возмещении ущерба, причиненного государству преступлением.

В результате чего стали возникать споры о законности привлечения руководителя юридического лица к имущественной ответственности по налоговым долгам этого лица, которые образовались в результате противоправных действий руководителя.

Истцами по гражданскому иску могут выступать налоговые органы (пп. 14 п. 1 ст. 31 Налогового кодекса), а в качестве гражданского ответчика может быть привлечено физическое или юридическое лицо, которое согласно законодательству (ст. 1064 Гражданского кодекса и 1068 ГК РФ) несет ответственность за вред, причиненный преступлением (ст. 54 Уголовно-процессуального кодекса).

Их требования, как правило, основываются на положениях ст. 1064 ГК РФ, а также на разъяснениях, сделанных в Постановлении Пленума ВС РФ от 28 декабря 2006 г. № 64, в Постановлении Пленума ВАС РФ от 30 июля 2013 г. № 62. И те, и другие считают, что налоговая задолженность, образовавшаяся по вине руководителя, является ущербом, причиненным бюджету РФ, а нести ответственность и возмещать такой ущерб должен руководитель юридического лица.

До 2017 года судебная практика по данному вопросу складывалась неоднозначно.

В большинстве случаев вину ответчика доказывало только обвинительное заключение по уголовному делу.

Например, Апелляционное определение Волгоградского областного суда от 26 февраля 2015 г. по делу № 33-2447/2015, Постановление Президиума Верховного Суда Республики Башкортостан от 14 января 2015 г. по делу № 44у-616/2014, 4У-3570/2014.

Во всех приведенных примерах имел место приговор суда по УК РФ, в котором признана вина руководителя в совершении налогового преступления.

С физического лица взыскивается не налоговая задолженность, а ущерб, причиненный его действиями бюджету государства.

Однако в некоторых судебных решениях было отказано в удовлетворении требований об обязанности руководителя возместить ущерб, причиненный бюджету РФ организацией, руководимой данным лицом, если его вина не установлена соответствующим приговором, например из-за истечения срока исковой давности в возбуждении уголовного дела.

Например, в Апелляционном определении Верховного суда Республики Адыгея от 23 декабря 2014 г. по делу № 33-1603/2014 из-за истечения срока давности уголовного преследования в возбуждении уголовного дела в отношении руководителя организации отказано.

Вступившим в силу приговором суда лицо не признано виновным в совершении преступления, предусмотренного п. 1 ст. 199.1 Уголовного кодекса. Постановление следователя об отказе в возбуждении уголовного дела не имеет силы приговора суда и не может быть основанием для признания директора виновным в совершении преступления.

Поэтому мнение налоговой инспекции о совершении указанным лицом преступления, предусмотренного п. 1 ст. 199.1 УК РФ, и наличии в силу ст. 1064 ГК РФ законного основания для возмещения вреда (причиненного из-за совершения преступления) является ошибочным, построенным на неправильном толковании норм материального закона

В Апелляционном определении Красноярского краевого суда от 14 января 2015 г. № 33-261/2015, А-30 указано, что ввиду наличия постановления об отказе в возбуждении уголовного дела вина физического лица в совершении налогового преступления не была установлена. Это в свою очередь, предполагает, что ответственность за действия работника в силу ст. 1068 ГК РФ должна быть возложена на работодателя, то есть организацию.

Кроме того, имели место и суды, свидетельствовавшие о том, что в отсутствие обвинительного приговора на руководителя может быть возложена ответственность за неуплату юридическим лицом налогов. Данный вывод отражен, например в Апелляционном определении Свердловского областного суда от 19 августа 2015 г. по делу № 33-11889/2015.

В конце 2016 года вышло в свет Определение ВС РФ от 22 ноября 2016 г. № 58-КГПР16-22: "вывод о том, что вина физического лица в причинении государству ущерба приговором суда не установлена, не может являться основанием к отказу в удовлетворении исковых требований о взыскании ущерба, причиненного преступлением. Постановление о прекращении уголовного дела являлось одним из доказательств по делу и подлежало оценке наряду с другими доказательствами в их совокупности".

Согласно новой позиции если в рамках уголовного дела суд по причине истечения срока исковой давности не вынес обвинительный приговор руководителю компании, налоговые органы вправе предъявить ему гражданский иск о взыскании неуплаченных компанией налогов.

Кроме того, до появления данного Определения ВС РФ применение ст. 1064 ГК РФ ограничивалось в основном случаями ликвидации должника при отсутствии или недостаточности имущества (при банкротстве). Теперь же складывается следующая позиция: ущерб бюджету возник уже в момент неуплаты налога. Возможность или невозможность взыскания недоимки не отменяет того, что ущерб уже был нанесен.

C 30 ноября 2016 года вступили в силу отдельные положения Федерального закона от 30 ноября 2016 г. № 401-ФЗ "О внесении изменений в части первую и вторую НК РФ и отдельные законодательные акты РФ".

Этим законом, в частности, внесены поправки в ст. 45 НК РФ.

Теперь у налоговой службы появилась возможность взыскать недоимку с генерального директора организации не только прибегнув к субсидиарной ответственности посредством возбуждения в отношении него уголовного дела, но и когда физ. лицо получает от фирмы деньги или иное имущество.

"Взыскание налога в судебном порядке производится:

в целях взыскания недоимки, возникшей по итогам проведенной налоговой проверки, числящейся более трех месяцев:

если налоговым органом в указанных случаях будет установлено, что перечисление выручки за реализуемые товары (работы, услуги), передача денежных средств, иного имущества производятся лицам, признанным судом иным образом зависимыми с налогоплательщиком, за которым числится недоимка.

При применении положений настоящего подпункта взыскание может производиться в пределах поступившей основным (преобладающим, участвующим) обществам (предприятиям), зависимым (дочерним) обществам (предприятиям), лицам, признанным судом иным образом зависимыми с налогоплательщиком, за которым числится недоимка, выручки за реализуемые товары (работы, услуги), переданных денежных средств, иного имущества".

В отношении физ. лиц эта норма только начинает применяться и практика пока не сложилась. Однако представление о том, как это будет происходить, можно получить на основании существующей практики взыскания недоимки с юридических лиц, на которых переведен бизнес.

Определение понятия "взаимозависимые лица" содержится в п. 1 ст. 105.1 НК РФ.

Например, взаимозависимыми лицами признаются организации в случае, если одна организация прямо и (или) косвенно участвует в другой организации и доля такого участия составляет более 25 процентов.

Однако судьи могут учесть любые обстоятельства, имеющие, по их мнению, значение для определения взаимозависимости лиц (влияющей на результаты сделки), не ограничиваясь обстоятельствами, прямо поименованными в налоговых нормах. Подобная свобода действий судей обусловлена принципами самостоятельности судебной власти и справедливого, независимого, объективного и беспристрастного правосудия (ст. 10 и ст. 120 Конституции РФ).

В Письме ФНС России от 19 декабря 2016 г. № СА-4-7/24347@ (обзор судебной арбитражной практики по вопросу взыскания недоимки с зависимых лиц) рассмотрены судебные дела по признанию организаций иным образом зависимыми. В частности, такими критериями могут быть:

- регистрация нового юридического лица в период выездной проверки прежнего лица;

- тождественность фактических адресов, телефонных номеров, информационных сайтов в Интернете, видов деятельности. Речь идет о возможном дроблении бизнеса. Постановление АС Уральского округа от 13 июля 2016 г. № Ф09-7468/16, АС Волго-Вятского округа от 29 июня 2016 г. № Ф01-2396/2016;

- общий IP-адрес компьютера (в частности, отправка отчетности или подключение к системе "Клиент-банк" с одного адреса) Постановление Арбитражного суда Уральского округа от 15 сентября 2014 г. № Ф09-5679/14, Западно-Сибирского округа от 14 июля 2016 г. № Ф04-3121/2016;

- перевод активов, клиентов, денежных потоков и трудовых ресурсов на вновь созданную организацию;

- общество является единственным источником доходов котрагента (Определение Верховного суда от 27 ноября 2015 г. № 306-КГ-7673 по делу № А12-24270/2014.

- формальный документооборот;

- один и тот же руководящий состав (директор, главный бухгалтер, руководители подразделений и т. д.);

- обнаружение в одном офисе, например, при выемке документов и предметов, печатей и документов зависимых лиц. Постановление Арбитражного суда Северо-Западного округа от 19 июня 2014 г. № Ф07-3417/2014;

- общие сотрудники компании и контрагента. Постановление Арбитражного суда Западно-Сибирского округа от 16 февраля 2016 г. № Ф04-28821/2015;

- счета в одном банке. Постановление АС Центрального округа от 28 июля 2016 г. № Ф10-2565/2016;

- дружба, знакомство, родство. Другой вопрос, каким образом ее выявить? Например, при проведении процедуры допроса свидетеля. Или по одинаковому адресу прописки, по запросам в органы ЗАГС и т.д.

Кроме того, в данном письме ФНС еще сделан вывод, что признание банкротом налогоплательщика-должника, а также ликвидация юридического лица не могут влиять на применение пп. 2 п. 2 ст. 45 НК РФ.

Существенное значение для формирования правоприменительной практики имеют выводы, изложенные в определении Верховного Суда Российской Федерации от 16 сентября 2016 г. № 305-КГ16-6003 по делу № А40-77894/15. Суд пришел к выводу, что в случае, когда поведение Обществ объективно носит зависимый друг от друга характер, отсутствие признаков субъективной зависимости между данными организациями, в том числе, по указанным в п. 2 ст. 105.1 НК РФ критериям участия в капитале и (или) осуществления руководства деятельностью юридического лица, не исключает возможность применения п. 2 ст. 45 НК РФ.

Анализ судебной практики показал, что обстоятельства, с которыми суды связывают отказ в удовлетворении заявленных требований налогового органа, заключаются в следующем:

- лица не являются взаимозависимыми по гражданскому законодательству, а также налоговым органом не представляются доказательства иной зависимости данных лиц;

- отсутствуют доказательства намеренного уклонения налогоплательщика от уплаты налогов;

- отсутствуют доказательства целенаправленного перевода налогоплательщиком выручки на счета лиц, которые могут быть признаны зависимыми с налогоплательщиком;

- отсутствуют доказательства того, что налогоплательщик не имеет возможность самостоятельно погасить образовавшуюся задолженность.

Таким образом, вносимые в законодательство о налогах и сборах изменения, позиции финансовых ведомств, складывающаяся на сегодняшний день судебная практика, свидетельствует о том, что у налоговых органов все больше и больше возможностей по взысканию недоимки, полученной по результатам налоговой проверки.

Как правило, каждого налогоплательщика интересуют вопросы о том:

- За что несет ответственность руководитель/ главный бухгалтер?

- Чем закреплена налоговая ответственность руководителя и главного бухгалтера?

- Всегда ли руководитель несет ответственность?

- За что могут привлечь к ответственности руководителя?

- За что несет ответственность главный бухгалтер?

- Кто несет ответственность за достоверность сведений, указанных в декларации?

- К какой ответственности можно привлечь «бывшего» директора?

- Можно ли привлечь «бывшего» директора, если он «бросил» фирму?

- За что отвечает новый директор?

Что такое «налоговая» ответственность?

Под налоговой ответственностью принято понимать меры воздействия государственных органов за совершение налоговых правонарушений. Выявить налоговое правонарушение могут налоговые органы, Центробанк России, Росфинмониторинг, правоохранительные органы (ОБЭП, Отдел по борьбе с налоговыми преступлениями, Следственный комитет РФ) и другие.

Ответственность за неуплату или неполную уплаты сумм налогов и другие налоговые правонарушения в зависимости от вида и тяжести совершенного правонарушения предусмотрена:

- Налоговым Кодексом РФ (НК РФ);

- Кодексом об административных правонарушениях РФ (КоАП РФ)

- Уголовным Кодексом РФ (УК РФ).

Виды ответственности за неуплату налогов

Налоговая ответственность – налогоплательщикам (организациям)

Самым распространенным налоговым нарушением является неуплата или неполная уплата сумм налогов, за что предусмотрена ответственность в виде штрафа в размере 20 процентов от неуплаченной суммы налога (ст. 122 НК РФ).

Именно к этой ответственности в 90% случаев привлекаются компании (налогоплательщики) налоговым органом по итогам камеральных и выездных налоговых проверок. И здесь не имеет значения - было ли правонарушение совершено умышленно или по неосторожности.

Административная ответственность – должностным лицам

Налоговая административная ответственность в виде штрафов за правонарушения в области налогов и сборов предусмотрена главой 15 КоАП РФ, и применяется к должностным лицам налогоплательщика – генеральному директору, главному бухгалтеру, как правило, одновременно с ответственностью по Налоговому Кодексу РФ.

Уголовная ответственность за неуплату налогов

Уголовная ответственность за неуплату налогов установлена ст. 199 УК РФ и наступает за существенные для государства суммы недоимки по налогам. Крупным признается такой размер неуплаты, когда сумма неуплаченных налогов на протяжении трех лет подряд превышает два миллиона рублей, при условии, что доля неуплаченных налогов превышает 10 процентов подлежащих уплате сумм налогов, либо превышающая шесть миллионов рублей.

При этом в настоящее время возбудить уголовное дело и привлечь к ответственности за уклонение от уплаты налогов возможно только после получения материалов, которые направлены налоговыми органами в соответствии с налоговым законодательством для решения вопроса о возбуждении уголовного дела.

В ряде случаев, умышленные действия по уклонению от уплаты налогов могут быть квалифицированы по ст. 159 УК РФ «Мошенничество».

Данная статья предусматривает ответственность за мошенничество, то есть хищение чужого имущества или приобретение права на чужое имущество путем обмана или злоупотребления доверием и часто используется правоохранительными органами при расследовании дел, например, о незаконном (схемном) возмещении НДС.

Специфика данной статьи заключается в том, что она не требует каких-либо сообщений от налоговых органов, а проверка может начаться на основании рапорта сотрудника правоохранительных органов.

Однако, даже в этом случае, привлечение к ответственности за неуплату налогов не происходит моментально.

Правоохранительные органы должны пройти процедуру доследственной проверки, по ее итогам возбудить уголовное дело, передать материалы в суд и только затем суд может привлечь к уголовной ответственности.

Уголовная ответственность наступает в виде существенных штрафов либо лишения свободы.

Кого могут привлечь к уголовной ответственности?

Круг лиц, которые потенциально могут нести уголовную ответственность достаточно широкий

- должностное лицо - руководитель организации (генерального директора)

- главный бухгалтер;

- бухгалтер (при отсутствии в штате должности главного бухгалтера), в обязанности которых входит подписание отчетной документации, представляемой в налоговые органы, обеспечение полной и своевременной уплаты налогов и сборов;

- иные лица, если они были специально уполномочены органом управления организации на подписание отчетной документации;

- лица, содействующие неуплате налогов (финансовый директор).

Порядок расчет недоимки по налогам для привлечения к ответственности

Каким образом будет рассчитана недоимка в ходе налоговой проверки – наглядно продемонстрируем на условном примере.

Предположим, было перечислено 10 000 000 рублей (в том числе НДС) на расчетный счет организации, которую налоговые органы в ходе налоговой проверки посчитали недобросовестным контрагентом («однодневкой»).

Для компаний на общей системе налогообложения (с НДС), размер доначислений составит:

- НДС в размере 1 525 424 рубля (из расчета 10 000 000 /118 * 18)

- Налог на прибыль в сумме 1 694 916 (из расчета (10 000 000 – 1 525 424 (НДС))* 20%

- Штрафные санкции в размере 644 068 (Из расчета 1 525 424 + 1 694 916)

- Пени в размере 1/300 ставки рефинансирования, или около 10% от суммы доначисленных налогов за год.

Итого размер неуплаченных налогов (недоимки): 3 220 340 рублей = 1 525 424 + 1 694 916

Учитывая итоговую сумму недоимки по налогам в размере 3 220 340 рублей. Таким образом, на рассмотренном примере действия должностных лиц компании (руководителя, главного бухгалтера) формально подпадают под признаки состава налогового преступления, предусмотренного ч. 1 ст. 199 УК РФ, предусматривающую уголовную ответственность за уклонение от уплаты налогов.

Порядок привлечения к налоговой, административной и уголовной ответственности

Процедура привлечения лица к ответственности за неуплату налогов достаточно формализована, и носит строго регламентированный характер.

Так, до момента обжалования в суд результатов налоговой проверки, налоговые органы должны рассмотреть возражения налогоплательщика, вынести на их основании обоснованное решение, которое должно вступить в законную силу.

Таким образом, даже после получения первых результатов налоговой проверки, у налогоплательщика имеется возможность качественно подготовиться к предстоящим спорам с налоговым органом, представить обстоятельную позицию в следственный орган, проводящему проверку по материалам налоговой инспекции, а также предпринять комплекс мер по недопущению блокирования финансово-хозяйственной деятельности предприятия.

Что делать, если есть вероятность привлечения Вас и Вашей компании к ответственности?

Обратитесь за квалифицированной помощью к налоговому адвокату. Чем раньше будут привлечены к процессу профессиональные налоговые юристы и опытные в таких вопросах адвокаты, тем эффективнее будет помощь: налоговая ответственность может быть снижена, либо вовсе Вас освободят от налоговой или уголовной ответственности.

Не пытайтесь решить данный вопрос самостоятельно. Зачастую, излишняя самоуверенность либо непродуманные действия могут лишь усугубить ситуацию. Обратитесь к нам, и мы бесплатно проведем анализ сложившейся ситуации, и предложим оптимальные и самые эффективные способы защиты Ваших интересов от претензий налоговых и следственных органов. С нами Вы сможете почувствовать себя уверенно!

Защита прав и интересов наших клиентов осуществляется налоговыми адвокатами и юристами по налоговому праву. Налоговые юристы и адвокаты ААБ «Абрамов, Рульков и партнеры» имеют долгий опыт работы в контролирующих и правоохранительных органах на руководящих позициях, и обладают соответствующими правовыми статусами (адвокатское удостоверение), что позволяет обеспечить наиболее эффективную и надежную защиту Ваших интересов во всех государственных органах.

В нашей компании ведущим специалистом по вопросам защиты прав налогоплательщиков (их должностных лиц), связанным с налоговыми правонарушениями и преступлениями, является Черненко Роман Васильевич.

Черненко Р. В. получил большой опыт работы в данной сфере, начав курировать еще деятельность налоговой полиции, затем службы по экономическим и налоговым преступлениям.

После многолетней работы в правоохранительных органах Черненко Р. В. успешно работает в Арбитражном адвокатском Бюро «Абрамов, Рульков и партнеры» в качестве адвоката, профессионально защищая права и законные интересы руководителей компаний на стадии доследственных проверок, в предварительном следствии, а также в судах разных инстанций при уголовном преследовании за уклонение от уплаты налогов.

Информация об адвокатском удостоверении Черненко Р.В.: Удостоверение № 10703, выдано Главным управлением Министерства Юстиции РФ по г. Москве. Дата выдачи 05.04.2010 г.

Его знания и опыт работы в правоохранительных органах обеспечивают наиболее эффективную защиту прав налогоплательщиков и надежное их представительство на всех стадиях уголовного преследования, зачастую делая невозможным направление дела в суд и привлечение к уголовной ответственности.

Налоговая ответственность и ответственность за неуплату налогов полностью "лежит на плечах" налогоплательщиков, но доверяя нам Вы можете не переживать за безопасное исполнение налогового законодательства.

Полномочия по ведению налогового учета и представлению налоговой отчетности могут быть переданы организацией – налогоплательщиком специализированной компании.В связи с этим необходимо ответить на вопрос, кто же будет нести ответственность за налоговые правонарушения, и платить штрафы за нарушение требований налогового законодательства: организация – налогоплательщик или же специализированная компания, которая принимала ответственные решения?

Налоговое законодательство дает на это вопрос однозначный ответ.

Если полномочия по ведению налогового учета и представлению отчетности передаются специализированной компании (которая в данном случае будет выступать представителем налогоплательщика), и она нарушила требования налогового законодательства, то ответственность за данное правонарушение будет нести организация - налогоплательщик.

Это связано с тем, что действия (бездействие) представителя организации – налогоплательщика рассматриваются как действия самого налогоплательщика. Это прямо следует из положений п. 4 ст. 110 Налогового кодекса РФ. В этой норме говорится, что «вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения».

Положения закона подтверждаются судебной практикой.

Так, Высший арбитражный суд РФ в п.3 Постановления пленума № 57 от 30 июля 2013 г. отмечает следующее: «По смыслу главы 4 НК РФ, в том числе п.1 ст. 26, субъектом налогового правоотношения является сам налогоплательщик, независимо от того, лично ли он участвует в этом правоотношении либо через законного или уполномоченного представителя.

В связи с этим при решении вопроса о привлечении налогоплательщика к ответственности за то или иное нарушение законодательства о налогах и сборах действия (бездействие) его представителя расцениваются как действия (бездействие) самого налогоплательщика.

За ненадлежащее исполнение возложенных на него обязанностей в сфере налогообложения законный или уполномоченный представитель отвечает перед доверителем по правилам соответственно гражданского, семейного или трудового законодательства».

Однако, эти неприятные для организации – налогоплательщика последствия могут быть компенсированы возможностью привлечения к ответственности виновных лиц специализированной компании.

Как видно из приведенного текста Постановления пленума Высшего арбитражного суда, суд делает еще один интересный и значимый вывод о том, что доверенное лицо отвечает перед доверителем за ненадлежащее исполнение обязанностей по правилам действующего российского законодательства. На наш взгляд данный вывод можно распространить и на отношения между специализированной компанией (доверенным лицом) и организацией – налогоплательщиком (доверителем).

В частности, положения действующего законодательства России позволяют организации – налогоплательщику взыскать с виновных должностных лиц специализированной компании убытки, причиненные данной организации в виде доначисленных налоговым органом штрафов и пени.

Ответственность наступает при условии, что будет установлено наличие виновных действий (бездействия), повлекших за собой налоговые доначисления. При этом, как показывает практика, вина ответственных должностных лиц может быть установлена не только приговором суда в отношении данных лиц, но и решением суда по заявлению налогового органа о взыскании налоговой санкции с налогоплательщика-организации, а также решением самого налогового органа.

Данный вывод подтверждается Постановлением Одиннадцатого арбитражного апелляционного суда от 06.11.2012 по делу № А55-14176/2012.

По данному делу рассматривалась ситуация, при которой организация – налогоплательщик обратилось в арбитражный суд с исковым заявлением к директору о взыскании суммы убытков, причиненных им при осуществлении полномочий единоличного исполнительного органа общества.

Суд, ссылаясь на п. 4 ст. 110 Налогового кодекса РФ указал, что «вина организации в совершении налогового правонарушения определяется в зависимости от вины ее должностных лиц либо ее представителей, действия (бездействие) которых обусловили совершение данного налогового правонарушения. Из содержания решения налогового органа усматривается, что в действиях налогоплательщика усматривается вина в форме неосторожности, поскольку должностные лица не осознавали противоправный характер своих действий, хотя в силу своего уровня квалификации, образования, опыта работы и деловых качеств должны были и могли это осознавать.

Обязанность директора и главного бухгалтера организации осознавать противоправность своего поведения основывается на должностном статусе этих лиц, установленном законодательством, в частности Законом о бухгалтерском учете.

Суд, принимая во внимание выводы налогового органа относительно вины руководителя в совершении налогового правонарушения, указал на то, что штрафные санкции, взысканные с общества, в связи с неисполнением налоговых обязательств, должны быть возмещены лицом, осуществлявшим функции единоличного исполнительного органа, в качестве убытков. Поскольку неисполнение данных обязательств произошло в результате виновных действий этого лица, не осуществлявшего должный контроль за правильностью начисления налогов и их своевременной уплаты в бюджет».

Виновные лица специализированной компании могут быть также привлечены к уголовной ответственности при наличии в действиях признаков состава уголовного преступления, в частности, предусмотренного ст.ст. 199, 199.1 УК РФ.

Согласно Постановлению пленума Верховного суда РФ «О практике применения судами уголовного законодательства об ответственности за налоговое преступление» № 64 от 28 декабря 2006 г. к уголовной ответственности по ст.ст. 199, 199.1 УК РФ могут быть привлечены, в том числе, - «иные лица, если они были специально уполномочены органом управления организации на совершение таких действий».

«Клерк» Рубрика Свой бизнес

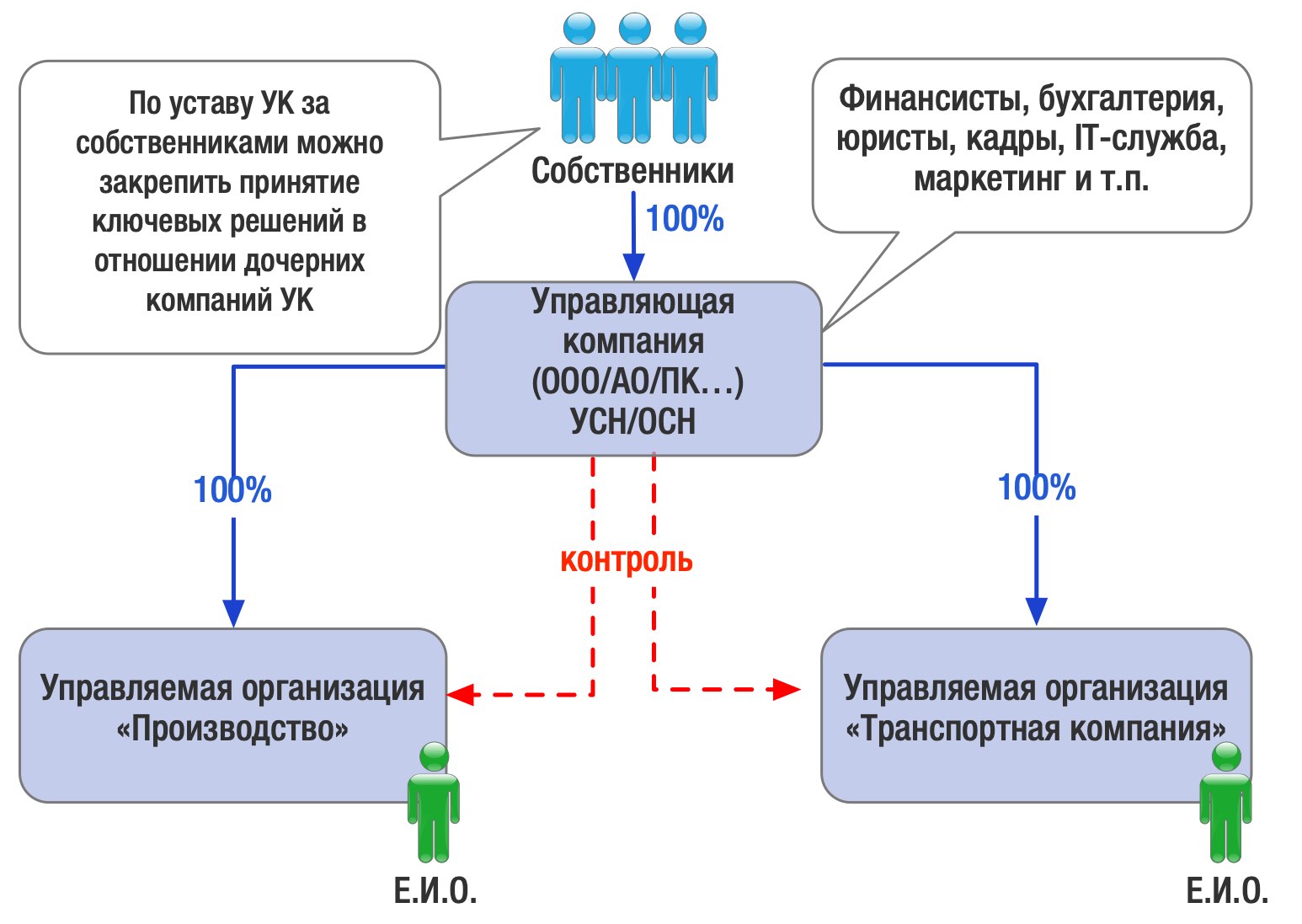

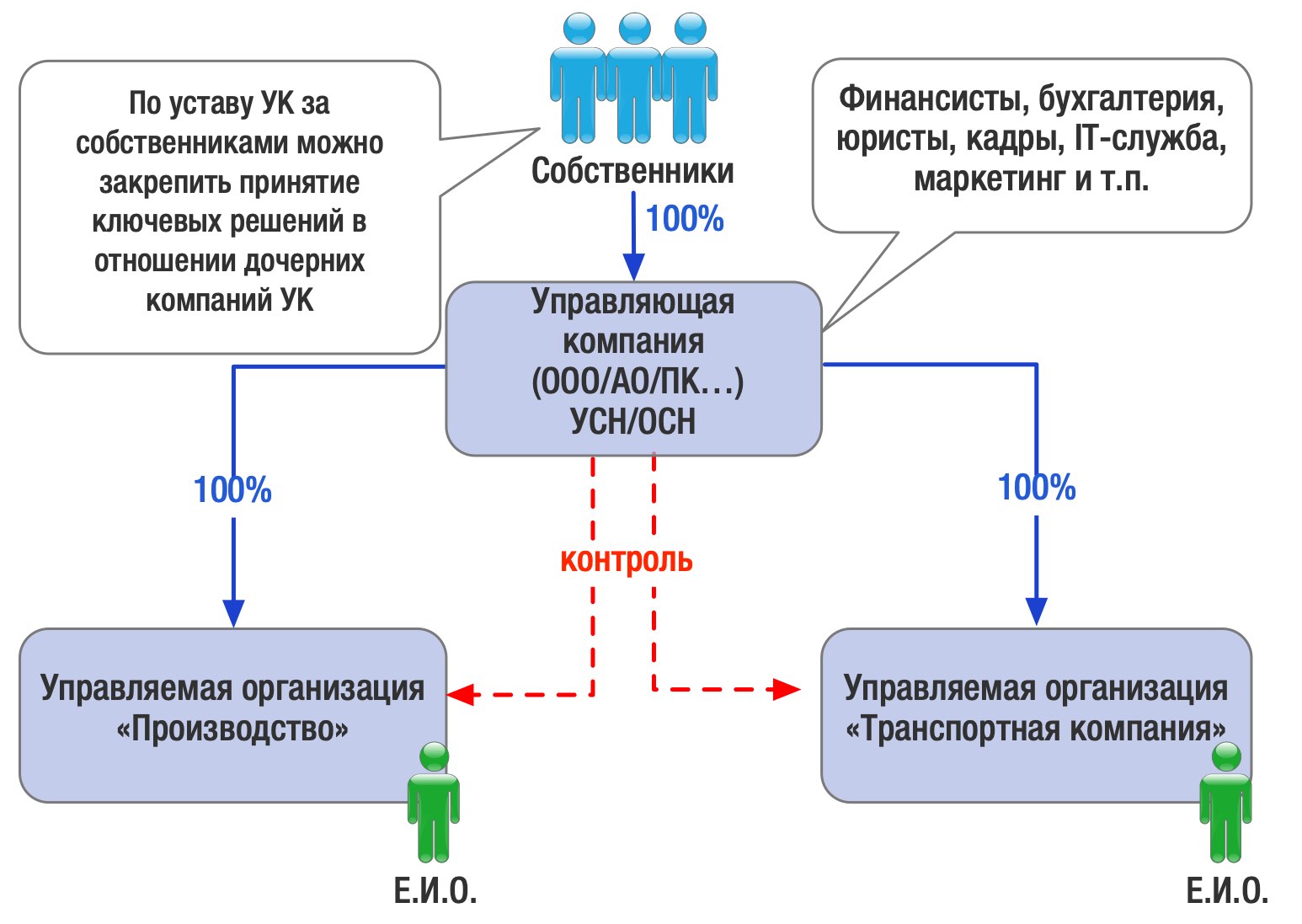

Включение в юридическую модель бизнеса управляющей компании — явление распространенное. Как правило, управленческий персонал бизнеса един и поделить его между компаниями невозможно. Это всегда приводит к необходимости поиска такого варианта управления, когда у собственника остается контроль и влияние как на весь бизнес в целом, так и на любой из его сегментов. Несмотря на хозяйственную самостоятельность каждого субъекта группы. Так и появляется общая управляющая компания. Но, как и всегда, без важных нюансов не обойтись.

Управляющая компания — это юридическое лицо любой организационно-правовой формы. По опыту экспертов taxCoach, в качестве УК могут выступать не только ООО или АО, но и кооперативы, товарищества, партнерства и даже некоммерческие организации. Как правило, УК замыкает на себе комплекс стратегических, тактических, общемаркетинговых (включая управление брендом), организационных, мотивационных и контрольных функций, а также функции научно-технической разработки и финансового управления для всех остальных субъектов Группы компаний.

Зачем нужна УК

1. Наличие потребности у всех субъектов группы компаний в общих для них вспомогательных функциях: бухгалтерских, юридических, кадровых, IT, маркетинговых и иных услугах. Их обособление в отдельной организации управленчески и экономически более выгодно, чем создание аналогичных штатных служб в каждой отдельной компании.

Чаще всего у управляемых юридических лиц нет ни своего юриста, ни бухгалтера, ни системного администратора — всем этим занимается персонал управляющей компании. Объективно, не каждый бизнес способен потянуть такой штат в каждой отдельной организации Группы. Но даже при таком варианте организационной структуры должно быть центральное звено, управляющее сотрудниками на местах.

Поэтому встречаются случаи создания функционально схожих между собой служб и в УК, и в управляемом обществе (например, при разветвленности структуры, когда отдельные общества существенно удалены друг от друга и от самой УК), однако и в этом случае УК занимается решением стратегических задач, тогда как сотрудники управляемого общества выполняют текущую работу, не требующую высокой квалификации и знания стратегического плана развития бизнеса в целом.

2. Перевод управления из плоскости «он тут самый главный, его все знают» в правовое поле. Все больше собственников хотят формализации отношений со своим бизнесом и фиксации юридических гарантий. Здесь же в качестве побуждающих причин — возможность официальных доходов в виде дивидендов, обеспечение наследования. Напрашивающийся вариант — создание единой управляющей компании, владеющей и/или управляющей остальными субъектами в группе.

3. Общая УК удобна и на случай обратной ситуации, когда собственники участвуют во всех компаниях группы, попадая даже в «реестр массовых учредителей». Помимо очевидных организационных сложностей в виде лишних собраний участников, визитов к нотариусу, в банки и контролирующие органы собственники при такой структуре увеличивают объем своей ответственности за компании, реальное управление которыми сосредоточено в иных руках (руководителя направления, например). Обособление владения через УК с юридическим разграничением зон ответственности за принимаемые решения может стать эффективным вариантом, выгодным как владельцам, так и управленцам бизнеса.

4. Возможность оперативно осуществлять управленческий учет и разрабатывать, а также корректировать ранее разработанную стратегию деятельности группы компаний в целом. Бесспорно, собственникам бизнеса необходимо обладать всей полнотой информации относительно его функционирования, финансовых результатов деятельности, степени эффективности ранее принятых управленческих решений. В этом смысле ценность прямого поступления сведений обо всех значимых событиях непосредственно в «штаб» неоценима как для собственников, так и для высшего менеджмента.

Варианты оформления отношений с УК

Регулирование взаимоотношений УК с управляемыми обществами может быть построено несколькими способами:

Во-первых, через включение УК в состав участников/акционеров управляемых компаний. В таком варианте собственники напрямую участвуют только в УК и далее их мнение и владельческий контроль транслируются посредством проработки учредительных документов компаний Группы.

Такая конструкция удобна собственникам и понятна банкам, инвесторам, контрагентам. Кроме того, корпоративная структура владения позволяет использовать ряд налоговых льгот для перераспределения прибыли в группе компаний.

Второй способ — с использованием договорных конструкций, а именно:

- договора возмездного оказания услуг (на оказание бухгалтерских, юридических и т.п. услуг);

- договора на выполнение функций единоличного исполнительного органа.

Выбор того или иного договорного инструмента зависит от ряда факторов и специфики структуры группы компаний.

Рассмотрим особенности применения каждого из договоров отдельно.

1. Договор возмездного оказания услуг

При заключении данного договора в УК передаются все или некоторые стратегические, а также вспомогательные по отношению к операционному ядру функции: юридическое, бухгалтерское и кадровое сопровождение, обеспечение безопасности и т.п., потребность в которых испытывают все субъекты холдинга, однако создание аналогичных подразделений в каждом из них нерентабельно и нецелесообразно.

При таком взаимодействии Е.И.О. и управляющей компании первый, по сути, иерархически выше УК, поскольку он от имени организации выступает заказчиком соответствующих услуг. Однако отдельно проработав условия устава компании, компетенцию ее органов управления можно фактически обязать Е.И.О. подчиняться распоряжениям УК.

2. Договор на выполнение функций единоличного исполнительного органа (Е.И.О.)

Напомним, что возможность передачи полномочий по управлению организацией Управляющей компании предусмотрена рядом федеральных законов.

Например: п. 1, ст. 42, п.п. 2 п. 2.1. ст. 32 ФЗ об ООО: Общество вправе передать по договору осуществление полномочий своего единоличного исполнительного органа управляющему. П. 1 ст. 69 ФЗ об АО: По решению общего собрания акционеров полномочия единоличного исполнительного органа общества могут быть переданы по договору коммерческой организации (управляющей организации) или индивидуальному предпринимателю (управляющему).

Условия договоров и отдельные нюансы при внедрении УК

Включение в модель бизнеса Управляющей компании помогает решить многие сложности при наличии разветвленной юридической структуры бизнеса.

Вместе с тем, учитывая реалии и тенденции налогового администрирования, нельзя обойти вопрос о том, как на управляющую компанию смотрят с этой стороны. Существенный пул рисков составляют возможные претензии в части искусственного дробления бизнеса с целью получения необоснованной налоговой выгода.

Если кратко, то основные претензии при создании УК сводятся к следующему:

- УК на УСН создана специально, чтобы оказывать услуги субъектам на ОСН и выводить часть их прибыли под свое льготное налогообложение.

- Единая УК это признак взаимозависимости и подконтрольности субъектов группы, находящихся на спец. режимах, которые прикрывают деятельность по сути одного налогоплательщика на ОСН.

Безусловно, увязка юридической модели бизнеса в единую группу через общее управление — очевидна. Особенно, если собственниками управляющей и управляемых компаний являются одни и те же лица. Но, как и всегда, возникающая здесь взаимозависимость сама по себе не приобретает негативного окраса. И в обязательном порядке учитываются иные факторы, свидетельствующие о наличии или отсутствии недобросовестности при построении группы компаний имеющимся образом:

- если речь идет об оказании управленческих услуг, то наличие сторонних заказчиков уже не позволяет заявлять, что УК была создана исключительно для минимизации налоговых обязательств родственных компаний на ОСН;

- если управляемые организации являются самостоятельными и самодостаточными компаниями, на отношения между которыми наличие общей УК никак не повлияло, то говорить об искусственном дроблении тоже не приходиться.

Однако для минимизации риска возможных претензий все же необходимо придерживаться отдельных правил:

1. Виды оказываемых услуг должны быть максимально конкретизированы.

Чем более детально описан предмет деятельности УК, тем сложнее доказать искусственность ее выделения в группе компаний (см., например Постановление Семнадцатого арбитражного апелляционного суда от 30 октября 2012 г. по делу №А60-13970/2012: налогоплательщику удалось выиграть спор путем максимальной детализации доказательств исполнения договора. В отчете об исполнении полномочий ЕИО объем выполненных работ по осуществлению руководства текущей деятельностью указан с расшифровкой выполненной работы сотрудниками конкретных отделов (служб) и даже указан объем потраченных часов на каждую услугу).

Учитывая, что в настоящий момент многие компании пользуются различными программными комплексами, позволяющими отслеживать время выполнения тех или иных задач сотрудниками, решение задачи по сбору подобной информации может быть автоматизировано.

Вместе с тем, УК в роли единоличного исполнительного органа осуществляет текущее руководство компанией, полное детализированное описание которого в договоре невозможно. И корпоративное законодательство, и, как правило, уставы компаний обычно оставляют за Е.И.О. остаточную компетенцию: «и иное, не отнесенное к полномочиям других органов Общества». Поэтому если договор на управление с УК в роли Е.И.О. не содержит конкретный перечень полномочий УК, говорить об отсутствии детализации функций УК, а, следовательно, искусственного ее выделения, нельзя. Этот вывод поддерживается и судебной практикой.

При этом не забывайте, что затраты на услуги управляющего отсутствуют в закрытом перечне расходов при УСН (с объектом доход минус расходы). Однако расходы на бухгалтерские и юридические услуги НК РФ для уменьшения налогооблагаемой базы предусмотрены.См. Постановление Девятнадцатого арбитражного апелляционного суда 06.04.2016 по делу №А35/7403/15

2. Внимательно нужно относится к описанию порядка расчета вознаграждения УК за свои услуги.

Так, если привязывать вознаграждение к достижению каких-либо показателей (рост выручки, прибыли, количества клиентов и т.д.), необходимо каждый раз подтверждать их достижение или недостижение, оформлять всю необходимую документацию. В противном случае налоговый орган оспорит выплаты в сторону УК.

См. Постановление Арбитражного суда Северо-Кавказского округа от 11 июля 2016 г. по делу № А01-1790/2015, Постановление Пятнадцатого арбитражного апелляционного суда от 16 февраля 2016 г. № 15АП-22105/15

Как правило, суды, вставая на сторону налогового органа, говорят о том, что налогоплательщик не смог подтвердить, какую конкретно работу выполнила УК и как была определена стоимость каждого вида ее услуг. Поэтому описание порядка формирования стоимости оказанных услуг в самом договоре и детализация итоговой стоимости за каждый период деятельности УК — обязательное условие работы с Управляющей компанией. Контроль рыночного уровня цен никто не отменял!

3. Доказательством эффективности и обоснованности деятельности УК станут показатели роста выручки, прибыли, активов управляемой компании, что, в свою очередь, например, повлекло и рост уплачиваемых ей налогов (этот показатель будет особо ценен).

4. Свидетельством самостоятельности УК как хозяйствующего субъекта станет оказание аналогичных услуг для нескольких компаний, в том числе не связанных между собой.

5. Высокий профессионализм штата сотрудников управляющей компании (в сравнении с управляемой), повышенные требования к их уровню образования, стажу работы и т.д. также позволят подтвердить профессиональную компетентность и самостоятельность УК.

См. Постановление Арбитражного суда Северо-Кавказского округа от 26 января 2015 г. по делу №А32-25133/2013

Учитывая, что на сегодняшний день безопасность бизнеса и его собственников, эффективность управления и владельческий контроль зависят именно от структуры бизнеса, ценность управляющей компании в группе приобрела новое звучание.

Автор: Елена Желенкова главный бухгалтер-консультант

Автор: Елена Желенкова

главный бухгалтер-консультант

Чаще всего управленческие функции в бизнесе осуществляет физическое лицо — директор. Иногда это может быть коллегиальный орган — совет директоров или правление. Но закон предусматривает еще один вариант — когда «ведением дел» организации занимается управляющая компания (УК). Рассмотрим, какую ответственность несет УК, если ее действия нанесли управляемой организации ущерб.

Понятие управляющей компании и особенности этой формы управления

Статья 42 закона от 08.02.1998 № 14-ФЗ «Об ООО» предусматривает, что общество имеет право передать функции единоличного исполнительного органа управляющему.

Организационно-правовая форма УК в законе не прописана. Теоретически это может быть любой экономический субъект, но обычно УК имеет статус ООО или ИП.

Основные причины, по которым организация отдает руководящие функции на сторону:

- необходимость упорядочить структуру управления в группе компаний;

- вывод предприятия из кризиса;

- снижение налоговой нагрузки.

Использование УК, имеющей статус ИП, в первую очередь связано с оптимизацией обязательных платежей. Дело в том, что ИП без сотрудников может при использовании УСН «Доходы» полностью вычесть страховые взносы, уплаченные за себя, из суммы «упрощенного» налога.

В этом случае при годовой выручке ИП порядка 700 тыс. руб. и более налоговая нагрузка на него будет составлять всего 6%, что намного меньше, чем НДФЛ и страховые взносы с ФОТ штатного сотрудника.

Налоговики часто оспаривают подобные «схемы». Они приравнивают управляющего ИП к штатному руководителю и доначисляют НДФЛ и страховые взносы. Поэтому, если собственники все-таки решат использовать этот вариант им, нужно грамотно оформить все документы и быть готовыми к спорам с проверяющими.

В практике бизнеса часто бывает необходимо передать часть полномочий руководителя другим сотрудникам. Например, начальник отдела продаж или главный бухгалтер может иметь право подписания отгрузочных документов. В этом случае нужно оформить доверенность. Она печатается на бланке управляемой организации, а подписывается директором управляющей компании (или ИП).

Т.к. УК в большинстве случаев не является физическим лицом, то и формы привлечения ее к ответственности отличаются от санкций в отношении «обычного» руководителя. Дисциплинарная и материальная ответственность по ТК РФ для УК неприменима, т.к. они относятся только к физическим лицам – сотрудникам организации. Санкции по остальным видам законодательства возможно применить и к УК, но с учетом особенностей этой формы управления бизнесом.

Гражданско-правовая и субсидиарная ответственность управляющей компании

Ответственность руководящих лиц, в т.ч. и управляющей компании, установлена ст. 53.1 ГК РФ и ст. 44 закона № 14-ФЗ.

Если доказана вина УК в ущербе, нанесенном управляемой организации, то он подлежит возмещению. Также возможно возместить и упущенную выгоду (ст. 15 ГК РФ). Чтобы предотвратить ущерб, или смягчить последствия недобросовестных действий, владельцы управляемой организации могут обжаловать решение управляющей компании в суде (ст. 43 закона № 14-ФЗ).

УК может нести ответственность за свои действия не только перед управляемым обществом, но и перед его кредиторами. Статья 61.10 закона от 26.10.2002 № 127-ФЗ «О несостоятельности (банкротстве)» позволяет включить управляющую компанию в число контролирующих должника лиц (КДЛ).

Если кредиторы докажут, что КДЛ действовало недобросовестно, то долги компании могут быть взысканы с него (ст. 61.11, 61.12 закона № 127-ФЗ)

Кредиторы имеют право предъявить претензии к КДЛ, даже если задолженность уже была ими списана. Эти долги все равно могут быть включены в объем субсидиарной ответственности КДЛ. Это относится в том числе и к списанию задолженности по обязательным платежам в порядке ст. 59 НК РФ.

Арбитражная практика свидетельствует о том, что в качестве КДЛ судебные органы обычно рассматривают именно управляющую компанию, а не ее руководителя. Поэтому, когда кредиторы пытались привлечь к ответственности генерального директора ООО, осуществляющего управленческие функции, суды отказывали им в этом.

Примерами могут служить постановления АС Северо-Западного округа от 07.08.2015 по делу № А21-11702/2012 и АС Западно-Сибирского округа от 21.08.2015 по делу № А27-19619/2012 .

В первом случае УК не подала в установленный срок заявление о признании управляемой компании банкротом. Второй иск связан с оспариванием сделки купли-продажи, совершенной УК от имени управляемого общества по заниженной цене. В обоих случаях суды указали, что отвечать за недобросовестные действия должна сама управляющая компания, а не ее руководитель.

Однако надо отметить, что указанные решения приняты до внесения в 2017 году изменений в закон № 127-ФЗ. В новой редакции закона прямо указано на то, что в состав КДЛ включается руководитель управляющей организации должника (пп. 1 п. 4 ст. 61.10 закона № 127-ФЗ).

Верховный Суд РФ в этой связи пояснил, что в качестве КДЛ нужно рассматривать как саму УК, так и ее директора. Если доказана недобросовестность в исполнении управленческих функций, то УК и руководитель должны нести солидарную ответственность перед кредиторами (п. 5 постановления Пленума ВС РФ № 53 от 21.12.2017).

Поэтому можно предположить, что теперь суды будут ориентироваться на позицию ВС РФ и арбитражная практика по привлечению руководителей УК к субсидиарной ответственности изменится.

Административная ответственность управляющей организации

Административная ответственность распространяется не только на физических, но и на юридических лиц (ст. 2.1 КоАП РФ).

Однако в ее применении к УК имеются особенности. Такой вид наказания, как дисквалификация, на УК не распространяется, потому что может быть отнесен только к физическим лицам (ст. 3.11 КоАП РФ).

На практике административная ответственность УК применяется, например, за нарушения экологического или антимонопольного законодательства (ст. 8.1, 8.4, 19.5 КоАП РФ).

Уголовная ответственность управляющей компании

Субъектом преступления по УК РФ тоже может быть только физическое лицо, поэтому уголовная ответственность на УК-юридические лица не распространяется. Но к ней может быть привлечен ИП, выполняющий управленческие функции или сотрудники УК, в первую очередь — директор.

Деяния, за которые можно привлечь к уголовной ответственности директора УК, будут такими же, как и для «обычного» руководителя. Это неуплата налогов, нарушения трудового законодательства, ущерб интересам кредиторов при банкротстве и т.п.

Пункт 4 ст. 61.10 новой редакции закона № 127-ФЗ говорит о том, что руководитель УК непосредственно является КДЛ управляемой компании. Поэтому возможно предположить, что уголовная ответственность директора управляющей компании может быть применена без предварительной подачи иска против самой УК.

Но т.к. применение управляющих компаний в практике российского бизнеса — довольно редкое явление, а изменения в закон № 127-ФЗ внесены сравнительно недавно (в 2017 году), то судебная практика по этому вопросу пока не сложилась.

На что нужно обратить внимание, передавая управление в УК

Передача управления «на сторону» нередко происходит в период, когда у компании возникают финансовые проблемы. Однако смена руководства или собственников не освобождает их от ответственности. В рамках процедуры банкротства или уголовного преследования бывшие владельцы, руководители и другие контролирующие лица могут быть привлечены к ответственности в течение 10 лет после нарушения.

Наши эксперты обращают внимание:

- продажа долей в компании или передача полномочий руководителя не освобождает от ответственности за последствия ранее принятых решений;

- чтобы быть уверенным в том, что компания передается без финансовых проблем, необходима налаженная система учета;

- аутсорсинг учетных функций позволяет своевременно заметить и предотвратить финансовые проблемы в бизнесе.

Вывод

Управляющая компания или ИП — одна из предусмотренных законом форм управления бизнесом.

Если были допущены нарушения, то за них отвечает как УК, так и ее руководитель.

Ответственность применяется с учетом того, что на юридическое лицо не могут распространяться отдельные виды санкций. Но они могут быть применены к директору УК или к предпринимателю, осуществляющему управленческие функции.

Читайте также: