Налогообложение малого бизнеса в японии

Опубликовано: 15.05.2024

Как и другие развитые страны, Япония сталкивается с неравенством в доходах и благосостоянии граждан. Это остается наиболее важной и серьезной проблемой для страны. В значительной степени налоговая политика Японии, опираясь на прогрессивный подоходный налог (в сочетании с программами социального обеспечения), смягчает это неравенство.

Налоговая система Японии в ее современном виде является результатом реформы 1988 года, сократившей нагрузку на экономику и повысившей косвенные налоги населения. Главные составляющие – подоходный и корпоративный налоги.

Несколько категорий резиденции определяют налоговые обязательства. В целях налогообложения в Японии необходимо сообщать о доходе в виде заработной платы, о любых бонусных выплатах, в том числе и не денежных льготах, например, если работодатель предоставляет жилье, оно также считается налогооблагаемым.

Налоговые органы в Японии

Кокудзэй-тё (Национальное налоговое управление) – внешний орган Министерства финансов – контролирует 12 региональных налоговых бюро по всей Японии, в рамках которых создано 524 органа для осуществления администрирования.

Национальные

Это налоговое управление, отвечающее за оценку и сбор национальных доходов, было создано в качестве дочернего агентства Министерства финансов 1 июня 1949 года. Представляет трехуровневую организационную структуру, состоящую из головного офиса, региональных налоговых бюро и иных органов.

Штаб-квартира Кокудзэй-тё имеет четыре отдела:

- Секретариат комиссара;

- Налоговый департамент;

- Отдел управления доходами и сборами;

- Отдел экспертизы и уголовного розыска.

Последний на уровне регионального налогового бюро изучает корпоративные и потребительские налоги крупных корпораций и расследует случаи уклонения от уплаты средств.

Миссия налоговых органов Японии – предоставить возможность налогоплательщикам грамотно и беспрепятственно выполнять свои обязательства. Национальное налоговое управление несет ответственность за выполнение обязанностей, предусмотренных в статье 19 Закона об учреждении Министерства финансов, при должном учете прозрачности и эффективности.

Местные органы

Местное налоговое управление – административный орган, отвечающий за оценку и сбор внутренних налогов на префектурном и муниципальном уровнях и имеющий тесные контакты с налогоплательщиками. Служба уполномочена оценивать и собирать внутренние налоги в пределах своей сферы ответственности. Организационная система управления варьируется в зависимости от масштаба налоговой инспекции. Как правило, имеет отделение по управлению доходами и сбору налогов, отделы для физических лиц, корпораций и налога на имущество.

Основные виды налогов

Подоходный и резидентский налоги господствуют в системе налогообложения в Японии, занимая значительную часть поступлений. Второй по величине источник – корпоративные налоги.

Налоги в Японии уплачиваются с доходов, имущества и потребления.

Подоходный налог

Как в Великобритании, США, ряде других стран, в Японии действует прогрессивное налогообложение – сумма рассчитывается на основе чистого дохода физического лица. Подоходный налог в Японии выплачивается ежегодно на национальном, префектурном и муниципальном уровнях.

Способ взимания зависит от статуса резидента, который определяется периодом проживания в стране. Налоговый кодекс Японии рассматривает три категории резиденций:

- резиденты – лица, имеющие место жительства в государстве или проживающие в ней в течение одного года. Независимо от местоположения источника дохода, облагаются подоходным налогом;

- непостоянные резиденты – лица, не имеющие японского гражданства и проживающие в стране в течение пяти лет или менее чем десять лет. Система налогообложения для них соответствует налогообложению для резидентов, но в Японии налог не будет взиматься с доходов, полученных за пределами страны, если средства не переводятся в нее;

- нерезиденты – лица, проживающие в Японии менее года. Подоходный налог начисляется на доходы, полученные в стране.

Подоходный налог автоматически вычитается из платежной квитанции каждый месяц. Точный процент к оплате варьируется в зависимости от уровня дохода. В некоторой степени это похоже на систему PAYE, применяемую в Великобритании.

| Налогооблагаемый доход | Налоговая ставка |

| До 1 950 000 иен | 5% |

| От 1 950 000 иен до 3 300 000 иен | 10% |

| От 3 300 000 иен до 6 950 000 иен | 20% |

| От 6 950 000 иен до 9 000 000 иен | 23% |

| От 9 000 000 иен до 18 000 000 иен | 33% |

| От 18 000 000 иен до 40 000 000 иен | 40% |

| Более 40 000 000 иен | 45% |

Как правило, в большинстве случаев сотрудникам нет необходимости подавать налоговую декларацию: за них это сделает компания. Хотя могут попросить заполнить пару форм, подтверждающих статус, например, место проживания или количество иждивенцев. Исключения составляют покрытие страховых взносов, медицинских и операционных расходов в случае занятия индивидуальной трудовой деятельностью.

Налоговую декларацию обязаны самостоятельно подавать лица, если:

- годовая зарплата превышает 20 миллионов иен;

- имеют более чем одного работодателя;

- располагают вторичным доходом (вторая работа, доля дивидендов), превышающим 200 000 иен в год;

- трудятся на работодателя за пределами Японии.

Кроме того, потребуется подавать налоговую декларацию, если лицо решит покинуть страну в течение финансового года.

Налог на недвижимость

Лица, владеющие правом собственности на землю, здание, другие амортизируемые активы на 1 января каждого года, платят налог за этот календарный год и, скорее всего, получают счета где-то между апрелем и июнем. На основании уведомления средства можно внести единовременно или четырьмя платежами поквартально.

Даже если право собственности на недвижимость изменится 2 января или в последующую дату, ответственность за уплату налога не поменяется. Выплата состоит из котэйсисан-дзэй (налог на основные средства) и тосикэйкаку-дзэй (муниципальный налог). Они основаны на стандартизированной оценке имущества, которое делится на землю и структуру:

- ставка налога на основные средства составляет 1.4% от стоимости имущества, указанной в «Книге налогов на основные средства» для конкретного актива;

- муниципальный налог – 0.3% от «налогооблагаемой стоимости», что, как правило, ниже рыночной цены и применяется он только к объектам недвижимости, расположенным в определенных городских районах в соответствии с японским законодательством о зонировании.

Налогообложение производится посредством определения цены для конкретного участка земли в данной области, на основании расположения его по отношению к транспортным развязкам: дорогам, железнодорожным линиям.

Оценка структуры основывается на строительных материалах, особенностях (по мере старения она обесценивается). Хотя кондоминиумы располагают меньшими участками земли, они, как правило, оцениваются выше, чем дома, поскольку считаются более долговечными конструкциями.

Ставки определяются центральным правительством, но налоговый контроль осуществляется местными органами власти, которые получают 52 процента доходов, остальное делится между центральным правительством и префектурами. В большинстве населенных пунктов также взимается второй городской налог на услуги. Если жилой район обозначен как «городская зона», то есть жители имеют доступ к услугам и инфраструктуре, они платят дополнительный налог на имущество.

Одна из ироний взаимоотношений между налоговыми и городскими службами заключается в том, что дома, оцененные как «более прочные» (огнестойкие и устойчивые к землетрясениям), имеют высокие оценочные значения. Особенность в том, что владельцы таких домов платят налоги выше, даже несмотря на то, что эта «прочность» снижает вероятность того, что им потребуются услуги городских служб (например, пожарной).

По истечении первого года владелец собственности получает накладную от местного управления, в которой указываются различные сборы, но не значится стоимость самой собственности. Оценка имущества корректируется каждые три года, но большинство домовладельцев, как правило, никогда не встречаются с инспекторами.

Налоги на ведение бизнеса

Ставки местных взысканий могут варьироваться в зависимости от размера бизнеса и места расположения компании. Согласно законодательству, существует четыре вида налогов, взимаемых с прибыли корпораций:

- корпоративный (национальный);

- с корпоративных клиентов (местный);

- с предприятий (местный);

- специальный корпоративный (национальный, однако декларации подаются в местные органы власти).

Корпорации обязаны подать окончательную налоговую декларацию в течение двух месяцев после окончания финансового года. Продление срока подачи допускается, если компания получает одобрение налоговой инспекции в связи с проведением бухгалтерского аудита.

Если сумма корпоративного налога за первые шесть месяцев финансового года превышает 100 тысяч иен, требуется промежуточная декларация. Подача и оплата должна завершиться в течение двух месяцев после окончания первого полугодия.

В соответствие с налоговой реформой 2016 года, «чистый операционный убыток», понесенный в каждом финансовом году (начиная с 1 апреля 2020 года), может переноситься на следующие десять лет. Но если компания имеет капитал, превышающий 100 миллионов японских иен, или является дочерней компаний крупной корпорации с капиталом более 500 миллионов японских иен, сумма убытка, которая может быть вычтена из налогооблагаемого дохода, не может превышать 80% от его размера.

Хотя корпорация не может получить возмещение в принципе, малым и средним компаниям, отвечающим определенным критериям, разрешается переносить убытки на финансовый год.

Налогообложение физических лиц

Подоходный налог является лишь одним из аспектов налоговых обязательств. Резидентский налог на префектурном и муниципальном уровне взимается в зависимости от города, в котором проживает физическое лицо, а не от места работы. Сумма рассчитывается на основе чистого дохода. Ставка префектурного налога составляет 4%, муниципального – 6%.

Транспортные налоги

Автомобильный налог (дзидося-дзэй) часто путают с «налогом на вес транспортного средства» (дзидося дзюро-дзэй), который является национальным и оплачивается во время двухгодичного осмотра автомобиля. По сути, такой налог является местным, взимаемым различными префектурами.

Существует установленная законом, фиксированная базовая формула, которая рассчитывается исходя из рабочего объема двигателя, но некоторые префектуры предоставляют различные скидки для пожилых людей и инвалидов. Налог оплачивается самостоятельно и квитанция об уплате обязательна для двухгодичного осмотра.

Он взимается только с обычных автомобилей с белыми номерными знаками. Мини-автомобили, мопеды, вид специальных велосипедов – средства с желтыми номерными знаками – платят «налог на легкие автомобили», который взимает орган муниципалитета.

Грузовики и автобусы облагаются национальным налогом под отдельной статьей. Большие грузовые оцениваются на основе общего тоннажа без груза, в то время как автобусы – в зависимости от количества мест. По отдельной схеме оцениваются мобильные краны, кемперы, прицепы. Специальные транспортные средства, принадлежащие муниципальным и национальным правительственным организациям, налогом не облагаются.

Налог на приобретение автомобиля уплачивается лицами в качестве префектурного.

Потребительский налог

Это работающий как НДС, потребительский налог с товаров и услуг, которые оплачиваются в повседневной жизни. Ставка в настоящее время составляет 8% (6,3% национального и 1,7% местного).

С 1 апреля 2014 года НДС увеличился до 8% в Японии по сравнению с 5% предыдущих годов, с последующим повышением в 2015 году до 10%. Из-за экономической ситуации в Японии правительство Абэ приняло решение отложить повышение до апреля 2017 года. В 2016 году была объявлена вторая отсрочка, но повышение до 10% в октябре 2020 года находится на стадии обсуждения. Данная политика рассматривается в качестве меры по сокращению государственного долга. В ответ на повышение ставки до 10% с 1 октября 2020 года будут введены более низкие ставки налога на потребление для определенных товаров.

Другие виды налогов в Японии

Существуют налоги на алкоголь, табак и бензин. Они включены в цены, указанные в магазинах. Все наследники или получатели подарков (имущество, деньги или активы), проживающие в Японии, должны платить налог на наследство и дарение, независимо от их гражданства.

Система налоговых льгот и субсидии

Для своих плательщиков и лиц, представляющих определенные социальные категории, налоговый кодекс предусматривает льготы сроком до 5 лет.

Япония предлагает разнообразные субсидии и стимулы для привлечения иностранных инвестиций. Для предприятий, создающих региональные штаб-квартиры или научно-исследовательские центры и проекты, которые потенциально открывают возможности трудоустройства в особых зонах восстановления, меры правительства более чем благоприятные.

В Японии можно получить налоговый кредит с минимальным процентом, скидки на расходы в рамках исследований и разработок. Субсидии также покрывают затраты, связанные с оборудованием и арендой объектов.

Существует распространенное мнение, что открыть бизнес в Японии для иностранца является достаточно сложной задачей ввиду особенностей культуры: предпринимателей пугают непонятные иероглифы и время, которое необходимо затратить на их изучение. Однако в век повсеместного распространения английского языка делать это совсем не обязательно: большинство документов возможно оформить, не изучая японскую письменность. В этой статье мы Вам расскажем о том, какие особенности бизнеса существуют в данной стране, а также о трудностях, которые обычно возникают при регистрации своей фирмы в Японии.

- 1. Особенности ведения бизнеса в Японии

- 2. Бизнес-этикет в Японии

- 3. Как открыть новый бизнес в Японии

- 3.1. Получение бизнес-визы

- 3.2. Выбор формы предприятия и его регистрация

- 4. Развитие малого бизнеса в Японии

- 5. Выгодные идеи для бизнеса в Японии

- 6. Как купить и продать бизнес в Японии

- 7. Налогообложение

- 8. Оффшоры

Особенности ведения бизнеса в Японии

Согласно статистике, более 500 российских бизнесменов на протяжении последних 15 лет зарабатывают на жизнь в стране восходящего солнца.

Большинство российских предпринимателей, открывших свою компанию в странах Азии, отмечают, что заниматься бизнесом на этой территории, а особенно в Японии, трудно из-за промышленного рынка, уже насыщенного товарами и услугами различного рода. Поэтому чтобы влиться в существующий порядок и добиться успеха, нужно понимать, как именно функционирует японский бизнес и узнать его отличительные черты.

Для японской системы предпринимательства характерны следующие особенности:

- государственный институт является важным инструментом для поддержки бизнеса и не диктует условий, выгодных только одной стороне;

- для лидера японской компании важен каждый человек, так или иначе задействованный в его бизнесе;

- средний бизнес идеально сосуществует с малым.

Последнюю черту необходимо пояснить. Малый и средний бизнес в Японии разделяют свои сферы влияния по масштабу: крупные фирмы стараются занять свое место так, чтобы не отнимать работу у небольших предприятий. Например, в строительном бизнесе возведением небоскребов для фабрик и офисов занимаются гигантские компании. Маленькие предприятия работают над созданием частных домов, одноэтажных зданий. То же самое мы можем наблюдать и в транспортной сфере: одни руководят автобусными организациями, другие занимаются перевозками грузов.

Бизнес-этикет в Японии

Япония веками отгораживалась от всего мира. И эта тенденция не ушла в прошлое. Планируя работать в Стране восходящего солнца, не стоит ожидать, что японцы изменят своим традициям и будут соблюдать европейские или американские. Нет. Вам придется изучать деловой этикет страны и полностью ему соответствовать. В противном случае позитивного результата не будет.

- Важно: точность — вежливость не только королей, но и японцев. Если договорились о встрече, никакие опоздания не допускаются. Ваши извинения никому не нужны. К тому же о переговорах всегда договариваются заранее. Ни один местный предприниматель не согласится «встретиться через час в офисе».

- Другое незыблемое правило — соблюдение иерархии. Здороваться всегда нужно начинать с члена команды, имеющего самый высокий статус. К тому же в процессе разговора следует отдавать должное положению оппонента, подчеркивать уважение к его чину. И выражать его нужно не только словами, но и движениями, положением тела, рук, выражением лица.

- Не следует допускать такого «преступления», как забывчивость. Нельзя путать имена, фамилии присутствующих, их должности. Не стоит зацикливаться на разговоре только с главой делегации. Когда будет приниматься решение, мнение младшего клерка, обиженного неуважением к своей персоне, может стать решающим.

- Приветствие. Встречаясь с представителем Японии, не следует протягивать руку. Только поклон. Аналогично выражается одобрение, согласие, извинение. Но, если ваш собеседник уже работает с европейцами, он может и отойти от национальных традиций и поздороваться за руку или просто кивнуть.

- Обмен визитками. Японцы прекрасно понимают, что их язык труден в изучении и использовании. Ведение переговоров все чаще происходит на английском. Но визитки следует заказать с переводом на японский на отдельной стороне. Помимо своего имени и фамилии укажите название компании и занимаемую должность. Чинопочитание у японцев в крови. Передается визитка правой рукой, еще лучше, двумя руками сразу. Ни в коем случае это не делается через стол или иное препятствие. Только лицом к лицу. Принимать визитку от собеседника следует двумя руками. В противном случае на вас обидятся за неуважение.

- В процессе разговора следует избегать резких оценок и суждений. Только обтекаемые фразы. Если собеседник вдруг закрыл глаза, не стоит думать, что он отгородился от вас, что беседа ему неинтересна. Закрытые глаза — это признак того, что ваше предложение обдумывается. В такой ситуации главное — не мешать. Терпеливо ждите реакции собеседника.

- Не надейтесь на немедленный эффект. Японцы никогда не принимают решение сразу. Единственное исключение — если ранее уже проведены переговоры, и данная встреча — завершающая. Попытки получить ответ сразу, воспринимаются, как наглость. Так же японец отнесется к попыткам перебить, оспорить высказываемую точку зрения.

Как открыть новый бизнес в Японии

Чтобы создать свою фирму в Японии необходимо выполнить всего несколько процедур, включающих оформление бизнес-визы и официальную регистрацию предприятия, организационно-правовую форму которого необходимо выбрать заранее. Государство не препятствует созданию компаний иностранных граждан на своей территории, однако существует несколько подводных камней, о которых нужно узнать прежде, чем столкнуться с ними. С чего же необходимо начать бизнес в Японии?

Получение бизнес-визы

В посольстве необходимо предоставить немного отличный от туристической визы пакет документов:

- Загранпаспорт. Он должен быть действителен не меньше полугода после окончания поездки. Если загранпаспорт менялся, то нужно предоставить также и прошлый.

- Ксерокопия всех страниц российского паспорта, где есть какие-либо отметки.

- Анкета (их может быть несколько).

- 2 цветных фото размером 4,5 х 4,5, где лицо занимает площадь изображения не менее 70%.

- Справка с бывшего/нынешнего места работы, сведения о заработной плате, занимаемой должности, времени работы.

- Заявление от японских представителей, так называемое приглашение с официальными регалиями, в котором указаны даты и цели поездки.

Виза обыкновенная рассматривается чуть больше одного месяца. Визовое прошение могут рассмотреть и намного быстрее, в течение 9 дней, но эта система предназначена для тех, кому необходимо срочно попасть в Японию именно по деловым целям.

Недопустимая деятельность, ведущая к депортации

Существует ряд неправомерных действий, за которые иностранному бизнесмену будет отказано в пребывании в стране восходящего солнца. К ним относятся:

- Ведение коммерческой деятельности, не учтенной в “Статусе пребывания”;

- Несоблюдение миграционного законодательстве в виде срыва сроков визы;

- Участие в проституции;

- Содействие перемещению нелегалов;

- Криминальная деятельность

Выбор формы предприятия и его регистрация

При открытии компании иностранные предприниматели могут выбирать только из следующих организационно-правовой форм:

- общество с ограниченной ответственностью (ООО);

- акционерное общество (АО);

- дочерний филиал какого-либо крупной компании.

При регистрации собственного бизнеса есть несколько путей, по которым можно пойти. Первый – заниматься оформлением всех документов самому, второй – довериться специалистам из Японии, которые знают английский язык и хорошо ориентируются в сферах юриспруденции и бухгалтерии.

Если Вы решили проходить все процедуры самостоятельно, то, прежде всего, необходимо подать в Орган регистрации по месту пребывания учредительные документы вашего будущего предприятия (свидетельство о регистрации возглавляет этот список). Помимо этого есть еще один необходимый документ, который невозможно приобрести, не оформив визы иностранного гражданина, – это «заверение печати», выдающееся в родной стране предпринимателя. Не имея его на руках, предпринимателю придется каждый раз на новый документ ставить подпись, а потом снова заверять ее. Понятно, что мороки будет намного больше, поэтому стоит заранее позаботиться об этом пункте.

Во избежание проблем с регистрацией и сбором документов, можно обратиться к англоговорящим профессионалам, специализирующимся на оформлении бумаг для бизнеса.

Теперь поговорим о денежном капитале. Если финансовые возможности невелики, то лучше открыть такую компанию в Японии, как общество с ограниченной ответственностью, так как необходимый стартовый капитал достигает 3 млн йен. Ну а если же с деньгами особых проблем нет, то лучше заняться открытием акционерного общества. Да, капитал там требуется несколько больше (10 млн йен), однако эта организационно-правовая форма пользуется особой популярностью из-за преимуществ в финансировании и ограниченной ответственности учредителей.

Для открытия дочернего филиала иностранной компании стартовый капитал не требуется совсем. Подобную организацию можно создавать как открытого, так и закрытого вида. Они отличаются между собой пакетом документов для регистрации и самой процедурой оформления. Если акции распределены только между учредителями, то это закрытый тип общества, если же с привлечением же других спонсоров и инвесторов, то открытый.

Развитие малого бизнеса в Японии

К числу малых предприятий страна причисляет те организации, где численность рабочих составляет не более 5 для сферы услуг и не более 20 для производства и промышленности. Средний и малый бизнес в Японии сосуществуют взаимосвязано. Отправляясь открывать свою компанию в эту страну, необходимо знать о том, что эту особенность защищает государство: существует особый закон, не позволяющий крупным предприятиям монополизировать свою деятельность. Поэтому выгоднее всего открывать именно малые предприятия, так как защищать Ваши интересы будут государственные организации.

С 2003 года функционирует еще один закон, позволяющий бизнесменам открывать свое дело без наличия денежного капитала, но на определенных условиях: после уведомления и согласования данного факта с экономическим бюро, есть возможность собрать уставной капитал в течение 5 лет со дня открытия предприятия. Если этого не будет сделано, то компания будет вынуждена закрыть свои двери для новых клиентов. Соответственно до этого момента, доходы учредители распределять между собой права не имеют. Помимо всего прочего, предприятие обязано публиковать данные о своем финансовом положении.

Правительство предоставляет ряд льгот для малых фирм, а именно:

- льготное налогообложение для приобретение оборудования при амортизации, для расходов на инструменты для экспериментов и исследований;

- пониженная ставка налога и особый режим при банкротстве и большом количестве долгов;

- защита от жесткой конкуренции и установке субподрядных отношений (предотвращение задержки по оплате, занижении цен);

- иностранец может взять кредит, только если имеет поручителя среди местного населения и получит от него рекомендацию (за достойную плату), а также уже имеет вид на жительство.

Выгодные идеи для бизнеса в Японии

Если Вы пока еще не решили, какой бизнес стоит открыть в Японии, чтобы получить самые выгодные предложения и не прогореть, то необходимо посмотреть список лидирующих по производству компаний и поискать свободную нишу для внедрения своей собственной. Еще одним вариантом для размышлений будут являться самые престижные профессии на японском рынке труда. Познакомим Вас с самыми нестандартными идеями:

- Гель для прохлады в августовские деньки

Охлаждающий эффект летом особенно желанен для жителей Японии. Популярностью пользуются гели для мгновенного понижения температуры тела, салфетки и полотенца для привнесения прохлады в жаркий сезон. Цена аксессуаров достигает 60 долларов при не снижающемся спросе.

- Гостиницы для умерших родственников до погребения

Согласно японским традициям усопших сжигают в крематориях. Однако, из-за резко континентального климата и значительных очередей тела померших необходимо сохранять в особых условиях с пониженной температурой. На этот случай и пригодятся особые помещения, где тела сохранят до окончательных проводов со всем почтением.

- Хостелы для незамужних девушек

В Японии приобретает популярность все более продолжительной незамужней жизни для девушек. Однако, во взрослом возрасте, мало кто хочет жить со своими родителями. При этом, у девушек благодаря специальным общежитиям есть возможность самостоятельной жизни без доступа туда мужчин.

Особой популярностью в малом бизнесе на данный момент пользуется ресторанное дело. Для крупного более характерно внимание к транспорту и машинному производству.

Как купить и продать бизнес в Японии

Как уже неоднократно подчеркивалось, в Японии работа — вопрос жизни и смерти. Для жителя страны смена компании — событие маловероятное, означающее крах всего. Статистика умалчивает, как японцы относятся к своим должностям, но вековые традиции обязывают их трудиться от рассвета до заката в одной должности, не обсуждая данный вопрос.

Так же обстоит дело с продажей готового бизнеса. Для японца продать свое предприятие иностранцу — действие, сравнимое со смертным грехом. И большее, на что можно рассчитывать, это работа по франшизе.

Объявления о продаже печатаются в местной периодике. Более целесообразный вариант — обращение в брокерскую компанию. Если вам предлагают компанию, не спешите на переговоры. Выясните, почему бизнес продается. Мировой кризис не обошел Японию стороной. Предприятие может быть убыточным. Текущий владелец должен предоставить гарантии, что нет долгов перед бюджетом и контрагентами. В противном случае вы будете отвечать по старым долгам.

Если же вас устраивает предложение в полном объеме, то ведение переговоров и оформление договора купли-продажи лучше доверять местному юристу, знающему законодательство. Самостоятельно разобраться в японских законах сложно, а порой и невозможно.

Налогообложение

В Японии все компании обязаны вести финансовую и бухгалтерскую отчетность. Налоги, которые платят предприниматели, подразделяются на подоходный (22-30 %), местный (20 %), на бизнес (9,6% от прибыли).

Для нерезидента налоговые отчисления фиксированные, а для резидента процент с прибыли зависит от всего заработка. С юридических лиц (крупные компании) государство потребует 38% и всего 28 % для малых предприятий.

Также налогообложению подлежат проценты с займов, прибыль с ценных бумаг, от хозяйственной деятельности и прочих приобретений.

Оффшоры

Среди оффшорных компании вы можете выбрать из 4 типов:

- Товарищество с ограниченной ответственностью;

- Деловое партнерство;

- Корпорация;

- Общество с ограниченной ответственностью.

Чтобы зарегистрировать оффшор, требуется предоставить документы:

- заверенный нотариусом учредительный договор;

- подтверждение уставного капитала (минимум 11 240 долларов + пошлина 680 для ООО, 33 700 + 1 690 для корпорации);

- устав;

- депонирование уставного капитала;

- подтверждение стоимость от аудиторов;

- недвижимая или интеллектуальная собственность.

При этом выпускать акции без номинальной стоимость запрещено. Оффшорное законодательство гарантирует полное сохранение и неприкосновенность информации о любых банковских операциях на территории Японии.

Налоги в оффшорах:

- НДС – 5 %;

- Корпоративный подоходный – 22,4 %;

- Гербовый сбор – 40 тыс. йен.

Разрешено оплачивать пошлины из любых источников.

Япония – страна, которая в последнее десятилетие все больше манит иностранных предпринимателей. Да, это очень выгодный рынок для открытия своего дела, однако не стоит забывать об особенностях страны восходящего солнца, ее необычных традициях и законах.

Как и в любой другой стране в Японии все компании обязаны платить налоги с прибыли, которую они получают в результате своей деятельности.

В Японии сейчас существует порядка пятидесяти различных налогов, которые подразделяются на центральные и местные, прямые и косвенные, обычные и целевые. Не мудрено, что в этой системе можно заплутать. Ведь даже чтобы элементарно купить машину платить целую уйму налогов: 3% потребительский налог на покупку и налог на приобретение машины, налоги на бензин, налог на саму автомашину и на ее вес.

Как и в любой другой стране в Японии все компании обязаны платить налоги с прибыли, которую они получают в результате своей деятельности. Однако налоговое бремя на многонациональные корпорации, которые ведут свою деятельность в стране в форме делового присутствия, власти Японии несколько смягчили.

Как и сколько платить

Многонациональные корпорации, осуществляющие деятельность, приносящую прибыль в Японии, осуществляют расчет и уплату налогов с использованием процедуры удержания у источника или процедуры самостоятельного расчета налоговых обязательств.

Объем дохода, облагаемого корпоративным налогом на прибыль, меняется в зависимости от характера деятельности корпорации. Термин «доходы, полученные внутри страны», определяются следующим образом:

1) Проценты по государственным и корпоративным облигациям, проценты по сберегательным и срочным вкладам, полученные офисами корпорации в Японии

2) Проценты по займам, выданные на финансирование хозяйственной деятельности в Японии

3) Дивиденды по акциям или другим ценным бумагам инвестиционных доверительных фондов внутренних корпораций

4) Встречное удовлетворение за использование недвижимого или иного аналогичного имущества в Японии; передача в аренду морских или воздушных судов резидентам или внутренним корпорациям

5) Оклады, заработная плата, премии и другие виды вознаграждения за оказание услуг на территории Японии

6) Выходные пособия или пенсии, выплачиваемые за услуги, оказанные резидентами

7) Встречное удовлетворение за услуги внештатных экспертов в Японии

8) Встречное удовлетворение за личные услуги, оказанные эстрадными артистами, внештатными экспертами, техническими экспертами и т.д.

9) Плата за использование или встречное удовлетворение за передачу патентных прав, «ноу-хау», авторских прав и т.д. в связи с оказанием услуг в Японии

10) Плата за использование машин и оборудования в связи с оказанием услуг в Японии

11) Вознаграждение, предлагаемое в Японии за услуги в области публичной огласки/рекламы

12) Пенсии, выплачиваемые на основании соглашений, заключенных в Японии

13) Прибыль от погашения дисконтных облигаций, выпущенных в Японии

14) Доход, эквивалентный фиксированному процентному доходу

15) Определенные типы доходов от передачи недвижимости в Японии

16) Распределение прибыли в соответствии с соглашениями с пассивными компаньонами (соглашениями типа «Токумэй Кумиаи») или иными аналогичными соглашениями, заключенными в Японии

17) Определенные типы доходов, отличные от перечисленных выше и связанные с управлением, владением или передачей активов в Японии

18) Доход от хозяйственной деятельности

Определение доходов, на которые распространяется действие налога с иностранных юридических лиц, осуществляются в порядке, регламентирующем расчет и уплату корпоративного налога. Иностранные юридические лица платят налог не только с суммы дохода, но и на подушной основе с использованием в качестве налоговой базы показателей размера капитала и количества работающих в ней сотрудников.

Корпорации с оплаченным капиталом свыше100 млн иен платят налог авансом с коэффициентом 1/4.

Доход, который был начислен в течение налогового года, становится налоговой базой в целях расчета суммы корпоративных налогов (к ним относятся корпоративные налоги на ликвидационный доход, корпоративные налоги на резервы, на пенсию по старости и т.д.).

Что касается ставок местных налогов, то они могут меняться в зависимости от объемов деятельности компании, а также от решений местных органов власти, в чьей юрисдикции она находится.

Стоит отметить, что в случае если «представительство», через которое иностранная компания работает в Японии, выполняет вспомогательные функции (например, поддержание связей с общественностью, реклама, распространение информации и т.п.), то доход с деятельности такого «представительства» налогом не облагается. Также не облагается налогом японские офисы иностранных компаний, которые используются в целях закупки или хранения имущества.

Сумма дохода, который используется в качестве налоговой базы для уплаты корпоративных налогов на доходы за каждый налоговый год, расчитывается путем внесения корректировок в сумму корпоративной прибыли.

Издержки и расходы, которые получаются в процессе получения прибыли, вычитаются из налоговой базы. Стоит отметить, что иностранные корпорации готовят подробные отчеты о произведенных за рубежом издержках и расходах, вычитаемых из налоговой базы. Далее данные издержки и расходы распределяются в соответствии с принципом отсутствия заинтересованности.

Примеры издержек и расходов, на которые распространяются ограничения по

изъятию из налоговой базы:

— Корпоративные налоги и штрафы

— Суммы пожертвований, не вычитаемые из налоговой базы

— Представительские расходы, не вычитаемые из налоговой базы

— Суммы переданных резервов

— Сумма превышения амортизируемого лимита амортизируемых и отложенных активов

— Списания стоимости активов

— Премии, дополнительные выплаты и пенсионные пособия директоров

Денежные переводы, которые производит филиал иностранной компании на счет главного офиса, не облагаются налогом. То есть со стороны филиала данный перевод не квалифицируется как расходы, а со стороны получателя — как доходы.

Согласно принятому порядку, в течение двух месяцев после завершения каждого налогового года иностранные компании должны готовить итоговую налоговую декларацию по уплате из суммы получаемого ими дохода корпоративного налога, налога с иностранных юридических лиц и налога с предприятий.

Суммы дохода и налога в налоговой декларации расчитываются на основании данных финансовой отчетности. Полученная сумма налога должна быть уплачена в течение вышеупомянутого периода.

Налоговые декларации представляются компанией с использованием синих или белых форм. Синияя форма дает право на некоторые налоговые льготы. Разрешение на использование данных форм выдает соответствующий национальный налоговый орган. Для этого компания должна подать заявку не позднее дня, предшествующего первому дню налогового года. Компании, только что учрежденные, должны подавать такую заявку не позднее дня, предшествующего дню, который наступает через три месяца после даты учреждения корпорации, либо последнему дню первого налогового года корпорации после учреждения компании с использованием более ранней из двух указанных дат.

Подоходный налог взимается в двух формах: самостоятельно начисляемый подоходный налог и подоходный налог, взимаемый у источника. В отличие от самостоятельно начисляемого, подоходный налог, взимаемый у источника, начисляется на суммы платежей независимо от того, осуществляются ли они. Сумма дохода, облагаемого подоходным налогом, взимаемым у источника, определяется с учетом налоговой категории получателя дохода.

Лица, выплачивающие доход, который подпадает под подоходный налог, удерживаемый у источника, обязаны перечислять на счет налогового органа сумму такого налога не позднее десятого дня месяца, следующего за месяцем, в течение которого был выплачен доход.

Типы доходов, которые облагаются подоходным налогом, взимаемым у источника:

1) Проценты (включая прибыль, полученную от выкупа определенных дисконтных облигаций)

3) Оклады, заработная плата, премии и аналогичные типы вознаграждения

4) Пенсионные пособия

5) Определенные компенсации, комиссии и т.д., выплачиваемые лицам, не являющимся сотрудниками плательщика

Типы дохода, которые облагаются подоходным налогом, взимаемым у источника:

1) Проценты (включая прибыль, полученную от выкупа определенных дисконтных облигаций)

3) Выигрыши, выплачиваемые владельцам скаковых лошадей по результатам скачек

4) Выплаты в счет распределения прибылей по контракту типа «Токумэй Кумиаи» (только когда в состав «Токумэй Кумиаи» входит 10 и более лиц)

Учреждение компаний и регистрация в налоговых органах

После учреждения в Японии в соответствии с действующим законодательством корпорации или филиала владелец должен в установленные сроки зарегистрировать юрлицо в налоговых органах. Заявка на регистрацию должна подаваться в случаях, когда иностранная корпорация получает доход, облагаемый корпоративным налогом в Японии, или когда иностранная корпорация осуществляет хозяйственную деятельность с помощью средств и лиц, соответствующих изложенным ниже условиям:

1) Когда срок выполнения строительно-монтажных или иных работ или надзора за выполнением таких работ превышает один год (регистрация производится по месту выполнения таких работ)

2) Когда иностранная корпорация прибегает к услугам следующих агентов:

— Лиц, которые имеют и часто используют право заключать деловые соглашения от имени такой иностранной корпорации

— Лиц, которые осуществляют хранение имущества от имени такой иностранной корпорации в объеме/количестве, соответствующем обычному уровню спроса со стороны клиентов, и доставку такого имущества по требованию клиентов

— Лиц, которые регулярно выполняют большой объем работ, необходимой для привлечения клиентов, проведения консультаций и осуществления иной деятельности, направленной на заключение деловых соглашений исключительно или преимущественно от имени такой иностранной корпорации

Договоры об избежании двойного налогообложения

Япония заключила со многими странами договоры, преследующие своей целью избежание двойного налогообложения доходов и предотвращение уклонения от уплаты налогов.

Корпорации, которые заключают внутренние сделки, и стороны импортных сделок должны готовить налогоые декларации и платить налоги, насчисленные на соответствующие фиксированные налоговые базы.

Для того, чтобы избежать двойного налогообложения на этапах производства и распределения работает схема, в рамках которой допускается вычет суммы налога на потребление, который берется с приобретаемых товаров, из суммы налога на потребление, взимаемого с реализуемых товаров.

Сумма налога на потребление может вычитаться при расчете суммы подлежащего уплате налога на потребление. При этом сумма таких вычетов ограничена в зависимости от процентной доли налогооблагаемых продаж. Если сумма налогооблагаемых продаж в течение базового периода не превышала 50 млн иен, произведение суммы выручки от реализации товаров и определенной процентной ставки, устанавливаемой отраслевыми соглашениями, может квалифицироваться как сумма обязательства по уплате налога на потребление с приобретаемых товаров за текущий налоговый год и вычитаться из налоговой базы в случае направления соответствующего уведомления.

Предприятия, освобожденные от уплаты налога

Корпорации, сумма налогооблагаемых продаж которых в течение базового периода не превышала 10 млн иен, вправе по своему усмотрению отказаться от использования описан ной выше налоговой льготы, вместо этого избрав продедуру вычета или возмещения сумм мы налога на потребление, уплаченного ими с приобретаемых товаров. Однако, стоит отметить, что только что учрежденные компании, капитал которой равен 10 млн иен или превышает эту сумму, в течение первого и второго налоговых годов не освобождается от уплаты налога на потребление.

Система личных налогов

Все физические лица делятся на резидентов и нерезидентов. Согласно принятым законам, резидентами являются лица, которые имеют постоянное место жительство в стране, или лица, которые живут в Японии в течение одного года. Весь доход резидентов облагается подоходным налогом.

Непостоянные резиденты — резиденты, которые не намереваются постоянно проживать на территории Японии и имеют постоянное или непостоянное место жительства в Японии в течение менее пяти лет. Их доходы облагаются налогом в соответствии с тем же порядком что и резиденты. Однако, если доход не выплачивался в Японии и не перечислялся в эту страну, он не облагается налогом.

Нерезиденты — лица, которые не являются резидентами. Начисление японского подоходного налога с нерезидентов осуществляется на сумму доходов, полученных на территории Японии.

Резиденты каждый год представляют декларацию по уплате подоходного налога. Налог уплачивается в период с 16 февраля по 15 марта следующего за отчетным года.

Декларацию могут не предоставлять лица, совокупный доход которых не превышает общую сумму налоговых вычетов, а также те лица, зарплата которых выплачивается в одном месте.

При этом нерезиденты, которые покидают территорию Японии, не назначив налогового агента, и уведомляют об этом начальника соответствующего налогового органа, обязаны представить декларацию по уплате подоходного налога и уплатить налог до отъезда из Японии.

Индивидуальные налоги

Термин «индивидуальные налоги, уплачиваемые по месту проживания», относится ко всем налогам, взимаемым с личного дохода местными органами государственного управления или органами местного самоуправления. Платить данные налоги должны все лица, которые постоянно проживают в Японии.

Прочие основные налоги

Помимо указанных выше налогов, в Японии действует еще несколько других налогов и сборов, взимаемых с дохода, стоимости имущества, стоимости сделок по приобретению имущества, сделок купли-продажи и других сделок.

Компании, будучи владельцами имущества, платят налог на основные средства и налог на цели городского планирования. Земельные участки, строения и амортизируемое имущество, которая компания использует в своей деятельности, облагаются налогом на основные средства по ставке 1,4%.

Налог на цели городского планирования представляет собой надбавку к налогу на основные средства и взимается по ставке 0,3% с площади земельных участков и строений, расположенных в градостроительных зонах.

Корпорации, работающие в крупных городах и имеющие помещения с общей площадью больше 1000 кв.м и/или имеют более 100 сотрудников, платят налоги на офисные помещения. Расчет данных налогов производится из расчета 600 иен за один квадратный метр площади и 0,25% фонда заработной платы.

Также действует налог на выдачу регистрационных свидетельств и лицензий, а также гербовый сбор за оформление определенных типов документов. Компаниям, работающим в Японии, также помнить о налоге на дарение, налоге на наследство и ряде других специальных налогов.

Немногим гражданам СНГ приходила мысль открыть собственный бизнес в Японии. Но есть предприниматели, которые не оробели перед азиатской культурой и освоили собственное дело в Нихон коку (официальное название страны). При этом знание японского языка оказалось совсем не обязательным.

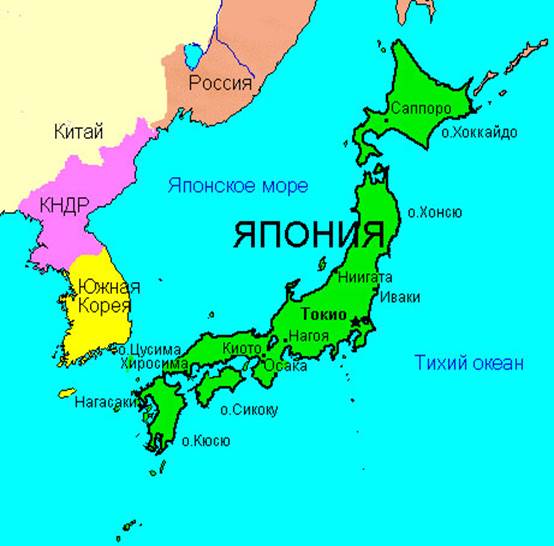

Япония на карте мира

Интересный факт! Японцы — отчаянные трудоголики. Провести на работе 16 часов для них в порядке вещей. И даже после такого затяжного дня они находят в себе силы заскочить в бар на пару часов.

Особенности ведения бизнеса

Менталитет японца значительно отличается от мировосприятия европейца. Первое, что сразу отмечают приезжие, это дисциплинированность нации и предельная ответственность.

- Бизнес по-японски — это долгосрочные проекты. Структура работы и прибыльность предприятия рассчитываются на десятилетия вперёд.

- Внутренний стержень японцев позволяет им не сдаваться в самые тяжёлые времена экономических потрясений. Компании могут оптимизироваться до минимальных размеров, но не закроются до крайней ситуации.

- Карьера, или японская мечта, — это именно то, о чём думает каждый житель Нихон коку. Граждане готовы без остатка посвятить себя предпринимательству или работе по найму. Для этого японцы стараются хорошо учиться и получить профильное образование (не как в РФ, ради «корочки» о высшем образовании).

- Более 60 % экономики Японии состоит из малого и среднего бизнеса. Поэтому большая часть населения работает на частные компании. От профессионализма кадров зависит успех деятельности.

Подробнее об открытии бизнеса Вы можете узнать из видео, представленном ниже.

К малым предприятиям Японии относятся:

- Организации в сфере услуг с количеством сотрудников не более пяти человек.

- Средние промышленные или производственные фирмы со штатом до 20 рабочих.

Обе категории организаций тесно переплетены между собой. Государство защищает мелких предпринимателей от поглощения более крупными компаниями. Поэтому у частников есть уверенность в завтрашнем дне.

Важнейший плюс открытия малого и среднего бизнеса в Японии — это практически полное отсутствие ограничений для иностранцев. Но следует ознакомиться с оптимальными формами регистрации юридического лица.

Формы собственности

Большая часть экономики Страны восходящего солнца держится на малых и средних предприятиях. Самые крупные сегменты рынка:

- Строительство домов.

- Грузоперевозки.

- Розничная торговля.

- Услуги.

Грузоперевозки являются востребованными в любой стране

Для ведения той или иной деятельности владельцы регистрируют юридическое лицо, учитывая характер своего дела и личные возможности. Всего существует семь видов организационно-правовых форм:

- Закрытое общество с ограниченной ответственностью (Yugen Kaisha).

- Акционерная корпорация (Kabushiki Kaisha).

- Филиал иностранного предприятия (Branch office).

- Представительство иностранной компании (Representative office).

- Партнёрство с неограниченной ответственностью (Gomei Kaisha).

- Партнёрство с ограниченной ответственностью (Goshi Kaisha).

- Совместное предприятие (Kumiai).

Наиболее подходящей организационно-правовой формой для иммигранта представляется одна из первых трёх. Ключевым фактором при выборе также станет финансовый аспект.

- Закрытое общество с ограниченной ответственностью можно учредить с капиталом в три млн иен (26 800 $). Сумма должна быть внесена на депозит банка Японии перед процедурой регистрации. Максимальное количество соучредителей — до 50 человек. Участники могут быть физическими или юридическими лицами, с гражданством Японии или иммигрантами. Главное, что управлять компанией уполномочен директор в статусе резидента страны. Аудиторы и бухгалтеры — необязательные должности в штате.

- Акционерная корпорация потребует для открытия минимальный уставной капитал в 10 млн иен (89 500 $). Акционером может стать один человек, а предельное число вкладчиков не лимитировано. В соучредители корпорации вправе войти физические или юридические лица. Управляет организацией совет директоров из трёх персон: президента, казначея и секретаря. Среди основных требований — наличие японского гражданства у одного из членов совета директоров.

- Филиал иностранной компании — одна из простейших форм попадания на местный рынок. Бизнесмену надлежит оформить представительство с помощью бюро по юридическим вопросам (Legal Affairs Bureau) и зарегистрировать юридический адрес офиса. Управлять филиалом вправе работник без статуса резидента страны. Так как представительство не является самостоятельным юрлицом, всю ответственность несёт головное предприятие. Вместе с тем филиал вправе организовать самостоятельную деятельность.

Налоговая база

Подробнее о налогах в Японии узнайте из видео, представленном ниже.

Система налогообложения для японцев и приезжих предпринимателей ничем не отличается. Размеры основных налоговых ставок для наиболее популярных форм юридических лиц следующие:

- 22–30 % — подоходный налог (в зависимости от прибыли предприятия).

- 20,7 % — местный подоходный налог.

- 9,6 % — налог от прибыли бизнеса.

Так как необязательно содержать в штате аудитора или бухгалтера, предпринимателям следует пользоваться услугами коммерческих компаний по аудиту. Заключив договор, англоговорящие сотрудники будут вести вашу отчётность и своевременно контактировать с налоговой инспекцией.

Как открыть малый бизнес

Для создания частного предприятия на территории страны предприниматель должен пройти несколько этапов в следующем порядке:

Бизнес-план необходим для оформления деловой визы. Сотрудники консульства рассмотрят «дорожную карту» и оценят характер планируемой частной практики.

Оформление бизнес-визы для поездки в Японию

Рабочая виза в Японию

Для получения визы соискатель должен обратиться в посольство в Москве или в одно из генеральных консульств, расположенных в Санкт-Петербурге, Владивостоке, Хабаровске или Южно-Сахалинске. При себе необходимо иметь утверждённый пакет документов:

- Анкету-заявление на предоставление визы (две шт.).

- Две цветные фотокарточки 4,5 х 3,5 см.

- Заграничный паспорт с оставшимся сроком действия не менее шести месяцев.

- Старый загранпаспорт (если был выдан).

- Российский паспорт и копии его страниц с отметками.

- Сведения о месте трудовой занятости (для ИП выписку из ФНС и ОГРН).

- Приглашение от японской стороны (так как один участник компании должен быть резидентом страны).

В приглашении японская сторона (партнёр) указывает цель поездки и сроки пребывания в стране. Вместе с тем резидент информирует консульство о месте проживания иностранца в Японии. Срок действия деловой визы — три месяца.

После регистрации юридического лица иностранный предприниматель должен оформить долгосрочную рабочую визу. Она действительна один–три года, с возможностью продления до пяти лет.

Подробнее о получении визы в Японию узнайте из видео, представленном ниже.

В большинстве случаев бизнес-иммигранты не могут самостоятельно пройти весь этап регистрации предприятия. Поэтому многие пользуются услугами аудиторских компаний, которые за гонорар занимаются сопровождением документации.

В среднем за рассмотрение документов, регистрацию и выдачу свидетельства предстоит заплатить 1200–2600 $, в зависимости от формы юридического лица. Примерно такую же сумму нужно будет отдать за услуги посредников.

Один важный момент — это наличие печати и факсимиле, которые необходимо получить на родине. При отсутствии этих инструментов предстоит заверять у нотариуса любую бумагу. Пошаговая процедура регистрации займёт четыре недели:

- Открытие счёта в банке, где будет размещён уставной капитал.

- Выбор наименования компании, которое может быть на английском или японском языке, с организационно-правовой формой 株式会社, что аналогично «ООО» в РФ.

- Подготовка учредительной документации с последующим переводом на японский и английский язык.

- Заявление от директора, в котором он добровольно соглашается занять руководящий пост (Letter of Acceptance of Inauguration).

- Заказ корпоративной печати организации.

- Проверка и нотариальное заверение всего пакета учредительной документации.

- Подача пакета документов в территориальный Департамент по юридическим делам, где расположен офис организации.

- Получение сертификата о внесении предприятия в реестр юридических лиц Японии (7–10 дней).

- Первое собрание акционеров (пайщиков), на котором официально распределятся доли участников бизнеса.

- Открытие банковского счёта компании, через который будут проходить денежные операции предприятия.

Подробнее о требованиях для трудоустройства узнайте из видео.

*С 2003 года правительство Японии позволяет регистрировать юрлицо с уставным капиталом всего в 1 иену. Это регламентировано законом «О поддержке малого и среднего предпринимательства» (Chusho Kigyou Chosen Sien Hou). Но рекомендуется использовать стандартные схемы, так как доверие к таким партнёрам больше.

Покупка действующего бизнеса

Гораздо проще приобрести действующее прибыльное дело, нежели посвятить годы на его раскрутку. Поэтому, если отыскалось интересное предложение, следует заказать полный аудит предприятия. В противном случае можно приобрести за высокую цену нерентабельный бизнес.

Информация о продаже фирм размещается в местных изданиях или на электронных площадках. Сведения публикуются на японском языке, что может стать непреодолимым фактором. В таком случае лучше обратиться в местные брокерские компании, специализирующиеся на франшизах и реализации мини-предприятий.

После того как будет выбран подходящий вариант действующего бизнеса, перед покупкой следует проверить юрлицо. Не будет лишним запросить от владельца бумагу, где он заверит в отсутствии кредиторской задолженности у компании. Если всё устраивает, то перерегистрацию предприятия стоит доверить англоговорящему юристу посреднической фирмы.

Интересные и рентабельные бизнес-идеи из Японии

Популярностью пользуются рестораны для кошек

Для ознакомления с рынком Нихон коку может уйти немало времени. Здесь абсолютно хорошо всё развито. Например, предприимчивые японцы выдумывают новые идеи, которые приносят хорошие доходы, невзирая на причудливость:

- Охлаждающий гель. Суспензия стала востребована после аномально жаркого лета 2011 года. Состав наносится на кожу и моментально понижает температуру тела. Средняя стоимость одной бутылочки — 60 $. Сезонный спрос на препарат есть всегда.

- Отель для усопших родственников — это временное прохладное место, где труп покойного находится до погребения. Из-за недостатка земли тела умерших японцев кремируют. Однако, чтобы устроить эту процедуру, предстоит отстоять в очереди. В это время хранение тела отлично подходит.

- Самостоятельная жизнь незамужних девушек — это своего рода тест-драйв будущей взрослой жизнедеятельности. По традиции они до свадьбы живут с родителями. Чтобы самостоятельно окунулись в быт, для таких девиц построены специальные общежития. Здесь они могут прочувствовать свою самодостаточность. Проверять себя можно на протяжении четырех недель, не более.

Что касается кухни, то здесь всегда есть идеи. Дело даже не в меню, а в интерьере ресторана или кафе. Например, кошачье кафе, кафе ежей, с совами, кафе «Алькатрас», «больничная тюрьма» и не менее увлекательные ресторанчики — всё это пользуется «дикой» популярностью у японцев.

Заключение

Больше полезной информации о бизнесе в Японии Вы узнаете из видео, представленном ниже.

Открыть бизнес в Японии в 2021 году вполне реально. Достаточно составить план, найти компаньона из числа резидентов и подготовить стартовый капитал. Разумеется, знание хотя бы английского языка обязательно. При таком же усердии, как у японцев, можно достичь неплохих результатов. Впоследствии есть шанс получить гражданство Страны восходящего солнца.

Уже давно бытует мнение, что мысль о старте своего бизнеса в Японии нашим соотечественникам сразу же нужно отметать – якобы открыть фирму русскому человеку в этой стране очень сложно. Отчасти это утверждение верно: Япония – страна небольшая, и её рынок уже давно поделен между «своими» (то есть, японцами). Вклиниться туда иностранцу будет сложно еще и по причине того, что японцы крайне настороженно относятся к людям неазиатской внешности.

Однако, несмотря на всё это, существует довольно много примеров из практики бизнеса, когда русские люди начинали вести бизнес в Японии и делали это весьма успешно. Если вы размышляете о том, чтобы открыть свою фирму за рубежом, и Япония является для вас приоритетной в этом вопросе страной, то данная статья для вас.

Малый бизнес в Японии

Малое и среднее предпринимательство в Японии играет важнейшую роль в экономике страны. Государственных предприятий в Японии очень мало, поэтому практически вся экономика держится только благодаря частным предпринимателям.

Япония – это яркий пример того, как можно в одной стране идеально совместить малый и средний бизнес. Например, в Японии силами малого бизнеса решаются вопросы строительства жилых домов, а силами среднего бизнеса – офисных центров, высотных многоэтажек, зданий для крупных промышленных предприятий и т.д. Еще один пример можно привести из транспортной отрасли: малый бизнес работает над грузовыми перевозками, а средний – над таксопарками и автобусными предприятиями.

Как открыть фирму в Японии

В Японии, как и во всех других странах, существует несколько организационно-правовых форм предприятий. Описывать их все мы не будем, приведем лишь самые распространенные и те, которые наиболее подходят для регистрации фирмы иностранцу. Это общество с ограниченной ответственностью (Yugen Kaisha), акционерное общество (Kabushiki Kaisha) и филиал компании, территориально обособленной (может находиться и в другой стране, Branch office). Японское законодательство не предполагает каких-либо ограничений либо специфических условий для предпринимателя, решившего открыть компанию на территории этой страны. Что, естественно, упрощает всю процедуру регистрации бизнеса. Однако, некоторые особенности, о которых необходимо знать заранее, всё же имеются.

Выбирая между двумя формами – обществом с ограниченной ответственностью и акционерным обществом – предприниматели чаще всего отталкиваются от своих финансовых возможностей. Чтобы зарегистрировать акционерное общество, необходимо иметь стартовый капитал в размере, как минимум, 10 миллионов японских йен. А вот для регистрации общества с ограниченной ответственностью хватит и 3 миллионов йен. Если не обращать внимания на финансовый вопрос, то в остальном более выгодно открывать акционерное общество. К акционерным обществам, как закрытого, так и открытого типов, государство Японии относится более лояльно. Оно создало для таких компаний особенно выгодные условия финансирования и ограничило ответственность учредителей только в пределах их личных долей, да и общественность относится к акционерным компаниям с наибольшим доверием. Акционерное общество должно иметь не менее трех директоров.

Для открытия филиала, естественно, нужно уже владеть материнской компанией, дочерняя компания которой и будет открываться. Ограничений в плане минимального стартового капитала при открытии филиала не существует. Еще один плюс в открытии филиала на территории Японии – отсутствует какое-либо налогообложение таких компаний. Чтобы открыть филиал, его нужно обязательно зарегистрировать в бюро по правовым вопросам. Человек, управляющий дочерним филиалом, может и не являться гражданином Японии. К остальным же формам предприятий (в том числе, и к акционерным обществам, и к обществам с ограниченной ответственностью) применяется установленная система налогообложения. Обязательный внутренний аудит присутствует только в акционерных обществах обоих типов.

Чтобы существенно упростить себе весь процесс сбора и оформления необходимых документов для открытия компании, многие предприниматели предпочитают нанимать японских специалистов в этом вопросе, которые сопровождают их на протяжении всей бумажной волокиты. Таким сопроводителем может выступить бухгалтер, юрист или аудитор. Первым шагом будет составление следующих документов: учредительный документ, список учредителей и документ о регистрации. Добавляем к этим документам приложение печати, заверенное нотариально, и подаем весь пакет документов в соответствующий орган, занимающийся регистрацией новых компаний. Заверение печати может быть выдано только гражданину Японии либо иностранному лицу, которое имеет туристическую либо бизнес визу. Если же вы не являетесь ни тем, ни другим, то заверение вам выдадут только после скрепления всех документов вашей подписью и подписью нотариуса в вашей родной стране.

Не стоит переживать по поводу незнания японского языка. Конечно, языковые навыки будут для вас только преимуществом, однако сейчас в Японии многие документы и дела ведутся на английском языке. При выборе юриста, который будет оформлять ваши документы, также отдавайте предпочтение тем, которые хорошо владеют именно английским языком.

Каким бизнесом можно заняться в Японии

Если говорить о малом бизнесе, то наиболее выгодными сферами является ресторанный бизнес и производство одежды (в частности, кимоно). Также хорошую прибыль может принести предприятие по производству и продаже циновок (изделия из соломы, используются для различных целей). Если же вы берете курс на более крупный бизнес, то советуем обратить внимание на транспортную и строительную отрасли.

Розничная торговля как пищевыми продуктами, так и другими различными товарами, востребована в любой стране. И Япония не исключение. Главное тщательно проанализировать рынок того товара, которым вы планируете торговать, и выяснить где и как лучше это делать.

Поддержка малого бизнеса в Японии

Малый бизнес крайне важен для японского государства, поэтому оно всячески старается его поддерживать и развивать. В Японии действует закон, запрещающий какому-либо крупному предприятию становиться монополистом в своей отрасли. Следить за соблюдением этого закона уполномочено антимонопольное ведомство. Если права малого предприятия были каким-либо образом ущемлены, то разбираться с возникшей ситуацией будет управление по делам малого бизнеса.

В вопросах финансирования малого бизнеса чаще всего обращаются к крупным банкам, которые предоставляют различные программы и льготы по финансированию. Получает льготы малый бизнес и в отношении закупки и модернизации оборудования, реставрации производственных помещений или других сооружений.

Почти десять лет назад был принят закон, разрешающий открытие своего дела в Японии без наличия стартового капитала (по документам стартовый капитал будет значиться в размере 1 йен). При этом нужно соблюсти лишь несколько условий. На начальном этапе необходимо заверить учредительные и уставные документы в специальном бюро по экономике, промышленности и торговле. Если разрешение было получено, но такая компания обязуется регулярно публиковать отчеты о своем материальном состоянии и выполнять все условия в отношении размера стартового капитала. Если по истечении пяти лет, компания так и не будет иметь в наличии денежные средства в сумме необходимого стартового капитала, то компания будет либо принудительно закрыта, либо переведена на другую организационно-правовую форму.

Корпоративное налогообложение в Японии

Если хорошо разобраться в системе японского налогообложения, станет ясно, что она довольно прозрачная. Основные налоги следующие: общий подоходный налог филиала или корпорации – 22-30% (зависит от прибыли предприятия), местный подоходный налог – 20,7% в расчете от общего налога, налог на бизнес – 9,6% от прибыли. Обязательная финансовая отчетность и другая отчетность о своей деятельности относится абсолютно ко всем предприятиям в Японии.

Читайте также: