Внешний государственный долг погашается за счет налогов

Опубликовано: 20.09.2024

3. Государственный долг и способы его погашения

В результате государственных займов формируется государственный долг.

Государственный долг – это сумма накопленных бюджетных дефицитов за минусом бюджетных избытков.

Он может принимать форму внутреннего и внешнего долга. Обычно займы размещаются в первую очередь внутри страны, но часть из них может быть размещена и за границей.

Та часть, которую государство занимает за рубежом для покрытия дефицита государственного бюджета, будет, таким образом, входить как в государственный, так и в иностранный долг.

Внешний долг ложится тяжелым грузом на страну (хотя многие должны друг другу) – надо отдавать ценные товары, оказывать услуги, чтобы оплатить процент и погасить долг. Кроме того, иногда кредитор ставит определенные условия.

Внутренний государственный долг приводит к перераспределению доходов среди населения страны. Выплаты государственного долга приводят к тому, что, как правило, деньги из карманов менее обеспеченных слоев переходят к более обеспеченным, так как именно они покупают государственные облигации.

Бюджетный дефицит и государственный долг тесно связаны: нарастание бюджетного дефицита приводит к росту государственного долга. Но абсолютная величина бюджетного дефицита, а следовательно, государственного долга, малопоказательна для экономического анализа. Надо знать, какие процессы обслуживает бюджетный дефицит, какие изменения в воспроизводственном цикле он отражает. Кроме того, очень важно измерять изменения государственного долга по отношению к изменениям ВВП.

Как государственный долг и его рост влияют на функционирование экономики?

Обычно в государственном долге видят две опасности:

1) возможность банкротства нации;

2) переложение долгового бремени на другие поколения.

Первая опасность нереальна, поскольку никто не может запретить правительству выполнять свои должностные обязательства по обслуживанию государственного долга. Эти обязательства складываются из:

а) рефинансирования (при наступлении срока погашения ГО правительство продает новые ГО и использует выручку для выплаты стоимости погашаемых облигаций);

б) взимания налогов (для выплаты процента по долгу и его суммы);

в) выпуска новых денег в обращение.

Задолженность правительственных органов накапливается и превращается в государственный долг. Его приходится выплачивать с процентами. Говорят, что сегодняшние государственные займы – это завтрашние налоги. Некоторые налогоплательщики являются владельцами государственных ценных бумаг. Они получают проценты по этим бумагам и одновременно платят налоги, которые частично идут на выплату государственных займов. Как правило, из текущих бюджетных доходов не удается выплачивать полностью проценты и в срок погашать государственные займы. Постоянно нуждаясь в средствах, правительства прибегают ко всё новым займам: покрывая старые долги, они делают еще большие новые.

Таким образом, государственный долг представляет собой общий размер задолженности правительства страны владельцам государственных ценных бумаг, равный сумме прошлых бюджетных дефицитов.

Государственный долг подразделяется на:

1) внутренний – задолженность государства гражданам, фирмам и учреждениям данной страны, которые являются держателями ценных бумаг, выпущенных ее правительством;

2) внешний – задолженность государства иностранным гражданам, фирмам и учреждениям.

В странах с твердой и свободно конвертируемой валютой нет деления на внешние и внутренние долги. В этих странах существует понятие национальный долг. Так, государственный долг США накапливался в течение нескольких десятилетий бюджетного дефицита, и в 1999 г. он составил 5,76 трлн дол. На его обслуживание США ежегодно расходует от 15 до 20% бюджета. Национальный долг Великобритании равен 337 млрд фунтов стерлингов, на его обслуживание расходуется 7% бюджета.

Государственный долг подразделяется также на краткосрочный (до одного года), среднесрочный (от одного года до пяти лет) и долгосрочный (свыше пяти лет). Наиболее тяжелыми являются краткосрочные долги. По ним вскоре приходится выплачивать основную сумму с высокими процентами. Такую задолженность можно пролонгировать, но это связано с выплатой процентов на проценты. Государственные органы стараются консолидировать краткосрочную и среднесрочную задолженность, т. е. превратить ее в долгосрочные долги, отложив на длительный срок выплату основной суммы и ограничиваясь ежегодной выплатой процентов.

Предметом особого внимания правительств стран является внешний долг. Если платежи по нему составляют значительную часть поступлений от внешнеэкономической деятельности страны, например 20-30%, то привлекать новые займы из-за рубежа становится трудно. Их предоставляют неохотно и под более высокие проценты, требуя залогов или особых поручительств.

Обычно правительства стран-должников принимают все возможные меры, чтобы не попасть в положение безнадежных должников, так как это ограничивает доступ к зарубежным финансовым ресурсам. Для этого возможно несколько путей.

1. Традиционный путь – выплата долгов за учет золотовалютных резервов. Для закоренелых должников этот путь, как правило, исключен, так как у них эти резервы исчерпаны или очень ограничены.

2. Консолидация внешнего долга, которая возможна только с согласия кредиторов. Кредиторы создают специальные организации – клубы, где вырабатывают солидарную политику, по отношению к странам, которые не в состоянии выполнять свои международные финансовые обязательства.

Наиболее известные - Лондонский клуб, в который входят банки-кредиторы, и Парижский клуб, объединяющий страны-кредиторы. Оба названных клуба неоднократно шли навстречу просьбам стран-должников (в том числе России) об отсрочке выплат, а в ряде случаев – частично списывали долги.

3. Сокращение размеров внешнего долга путем конверсии, т.е. превращения его в долгосрочные иностранные инвестиции. В счет долга иностранным кредиторам предлагают приобрести в стране, являющейся должником, недвижимость, ценные бумаги, участие в капитале, права. Одним из вариантов превращения внешней задолженности в иностранные капиталовложения является участие хозяйственных субъектов страны-кредитора в приватизации государственной собственности в стране, имеющей долги. В таком случае заинтересованные фирмы страны-кредитора выкупают у своего государства или банка обязательства страны-должника и с обоюдного согласия используют их для приобретения собственности.

Такая операция ведет к увеличению доли иностранного капитала в национальной экономике без поступления в страну из-за рубежа финансовых ресурсов, вещественных носителей основного капитала, новых технологий, но она облегчает бремя внешнего долга, делает возможным получение новых кредитов из-за рубежа и стимулирует последующий приток частных иностранных инвестиций и реинвестиций в приобретенные таким путем хозяйственные объекты.

4. Обращение страны-должника, попавшей в тяжелое положение, к международным банкам – региональным, Всемирному банку. Такие банки, как правило, предоставляют льготные кредиты для преодоления кризисной ситуации, но обусловливают свои кредиты жесткими требованиями к эмиссионной, кредитной политике, поощрению конкуренции, сведению до минимума дефицита государственного бюджета.

Что такое государственный долг, и его суть?

Государственный долг может быть представлен в нескольких формах: теоретической и материальной. Если рассматривать этот вопрос с финансовой точки зрения, то данное понятие является частью заемных денег, которые были получены государством в любой форме. По сути, долг состоит из кредитной и финансовой части.

Если говорить проще, то он позволяет распределить денежные средства, и является критерием возвратности, характерным исключительно для кредитов. Если рассматривать этот вопрос с практической точки зрения, то государственный долг – это своеобразный инструмент управления, который объединяет налоговую и денежно-кредитную политику.

Стоит отметить, что долговые обязательства государства состоят из таких элементов:

- Финансовые;

- Административные;

- Вероятностные задолженности, и те, которые были не учтены;

- Задолженности по пенсионному и страховому обеспечению.

В основе долга государства находится финансовая задолженность. Она состоит из займов и кредитных денег, которые были взяты с целью регулирования бюджета. Стоит отметить, что задержки выплат, которые носят социальный характер, относят к административной задолженности. К примеру, это может быть выплата зарплаты особам, относящимся к бюджетникам.

Такая ситуация складывается из-за того, что бюджет пополняется невовремя, либо же, при его планировании были допущены ошибки. Как правило, административный долг не отображается в долге государства, но есть показателем нарушений, которые были допущены в финансовой сфере. Обязательства государства напрямую связаны с предоставлением поручительств и гарантий от лица государства.

Основная загвоздка представленной части задолженности заключается в том, что заемщики, могут не вернуть долг, что является большим критерием риска. Следовательно, нужно вести четкую отчетность, и контролировать управление долгом, с целью его полного погашения.

Разновидности государственного долга, и причины его появления

Если рассматривать государственный долг как материальную составляющую, то она является комплексом обязательств перед всеми кредиторами. К представленному разделу принято относить долговые обязательства и поручительства 3-их лиц. Как правило, определение долга описано в действующем законодательстве страны.

Не нашли что искали?

Просто напиши и мы поможем

В соответствии с законом, задолженность государства включает в себя:

- Определенная часть задолженности формируется путем размещения фондовых инструментов на рынках ценных бумаг. Она представлена от лица государства или муниципальных органов;

- Договора, которые были подписаны между национальными субъектами и государством. Так же, договора могут быть заключены между зарубежными компаниями и государством, при условии возврата;

- В случае, если государство является гарантом возврата кредитных денег, то сумма долга формируется на муниципальном или государственном уровне;

- Часть долга предусматривает в себе все задержки, связанные с перечислением либо же движением бюджетных денег. К данному разделу можно отнести финансирование различных программ, и перемещение денег из бюджетов разных уровней;

Государственный долг имеет большое количество разновидностей. Главными из них можно отметить такие как, капитальный долг, который является суммой государственных обязательств, которые не были оплачены. Если же, сроки платежей настали, но выплат не было, то появляется текущая задолженность. Если говорить об уровне формирования задолженности, то он может быть как на уровне государства, так и муниципальным.

Валюта, которой будет погашен долг, делит задолженность на внешнюю и внутреннюю. Первый показатель представляет собой задолженность зарубежным державам, их компаниям или гражданам. Второй – это долг перед населением своей страны или экономическими субъектами.

Основные особенности долга государства в отношении внутренних и внешних субъектов

По сути, государственный долг – это сложная структура. Для того, чтобы иметь возможность контролировать и фиксировать любые задолженности, его принято делить по таким критериям:

- Обращая внимание на орган, который ведет управление, к примеру, государственный, муниципальный и т. д.;

- Взирая на отношение к социально-экономической деятельности общества, то есть, активный или пассивный;

- За сроками осуществления выплат: капитальный или текущий;

- По источникам финансирования – внешний и внутренний.

По критерию займа долг может быть внешний и внутренний. Если долговые обязательства рассчитываются в иностранной валюте, то они являются внешним долгом. В случае, если оценка осуществляется в валюте государства, то это внутренний долг. Стоит помнить о том, что во внимание нужно брать категорию субъекта, который имеет акции или облигации. Следовательно, все фондовые инструменты, которые имеют резиденты, относятся к национальным, а нерезидентов – к внешним.

Сложно разобраться самому?

Попробуй обратиться за помощью к преподавателям

Долг можно использовать как инструмент внутренней политики, если речь идет о сфере социально-экономических отношений. Его активную часть можно использовать для проведения различных реформ или изменений бюджетов. Пассивную часть задолженности можно использовать в случае тенденций к дефициту. Стоит помнить о том, что задолженность может иметь часть различных форм обязательств.

Как правило, можно выделить облигационную и необлигационную форму, которые могут быть представлены разными фондовыми инструментами и видами займов. Если говорить о займах, которые имеют облигационный характер, то они считаются кредитными средствами. Их отличительной особенностью является необходимость в быстром возврате, скорость их обращения, ликвидность, сроки оформления, предстоящая прибыль и нюансы эмитента.

Инвестпривет, друзья! В последнее время всё чаще в новостях говорят о государственном долге различных стран. Разберемся, что это такое, из каких частей состоит государственный долг, как он измеряется, как влияет на экономику и почему инвестору необходимо о нем знать.

Что такое государственный долг

Госдолг, если говорить простыми словами – это макроэкономический показатель, характеризующий общий размер задолженности государства перед своими кредиторами. Кредиторами государства могут быть:

- другие государства и иностранные организации;

- частные инвесторы;

- фонды и банки;

- собственные граждане и иностранцы.

Основу госдолга составляют государственные облигации. В России, например, это ОФЗ (облигации федерального займа), ОФЗ-н и муниципальные облигации, в США – казначейские облигации (трежерис).

Купить госдолг любой страны можно на бирже в свободном доступе. Те же ОФЗ могут купить кто угодно. На Мосбирже также обращаются государственные облигации Белоруссии и Казахстана – можно вложиться в госдолг братских государств.

Трежеря купить на Мосбирже не получится: за ними нужно идти на Нью-Йоркскую биржу. Но инвестировать в американский госдолг можно опосредованно – путем покупки ETF FXMM или FXTB.

Госдолг, как и любой кредит, включает в себя тело займа и проценты. Процент заимствования определяется значением ключевой ставки центрального банка. Чем выше значение ставки, тем дороже обходится обслуживание долга.

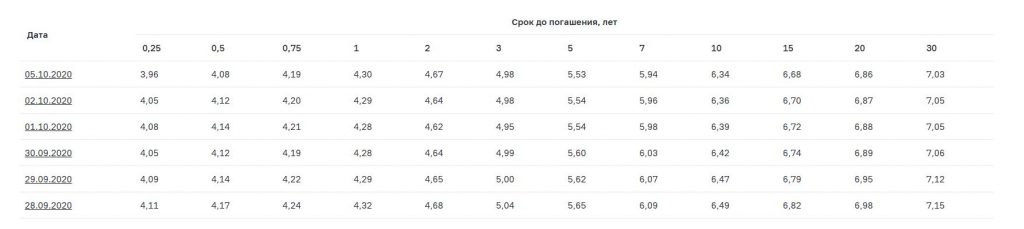

Например, ключевая ставка ЦБ РФ на текущий момент составляет 4,25%. Ставка бескупонной доходности гособлигации составляет 4,05-7,11% годовых. Именно в таком диапазоне находится среднее значение ставки по российском госдолгу.

Лучше всех себя на рынке внешних заимствований чувствуют себя американцы – базовая ставка ФРС США равна 0-0,25%. В итоге доходность трежерис находится в районе 1-2%. Представьте, что вы бы платили кредит по ставке 1% годовых, а еще бы имели возможность нарисовать (напечатать) денежки, чтобы отдать долги?

Типы госдолгов

Существуют два подхода к трактовке понятия «внешний долг»:

- широкое значение – подразумеваются не только заимствования государства на внешнем и внутреннем рынке, но и долги государства перед своими гражданами – например, обязательства по выплате пенсий и пособий;

- узкое значение – это «чистый» госдолг, т.е. средства, которые государство одолжило для покрытия своих расходов: внешний и внутренний долг + обязательства регионов.

Также госдолг бывает отрицательным или положительным. Отрицательный госдолг – это хорошо. Его наличие означает, что резервов государства хватает для покрытия обязательств. Но у большинства стран госдолг положительный.

Главное для правительств – следить, чтобы соотношение госдолга и ВВП не переходило опасную черту в 77%.

У России традиционно низкий госдолг. На 1 июля 2020 года он составлял примерно 14,765 трлн рублей, из которых 11,171 трлн рублей – внутренний госдолг, а 3,594 трлн рублей (или 51 млн долларов) – внешний.

Внутренний и внешний долг

Итак, госдолг делится на внутренний и внешний. Внутренний долг – это обязательства правительства перед физлицами, организациями и банками внутри страны, а именно:

- ОФЗ и муниципальные облигации;

- кредиты, выданные государству напрямую;

- гарантии государства под ценные бумаги;

- прочие обязательные платежи.

Внешний госдолг – это долги по бумагам, номинированным в иностранной валюте и выпущенных для покупки иностранными агентами. К ним относятся:

- гособлигации в валюте – еврооблигации (например, знаменитая Russia 28);

- кредиты, выданные внешними кредиторами;

- гарантии государства под ценные бумаги (векселя), выпущенные иностранными организациями;

- долги по внешнеторговым операциям.

Основная масса госдолга обоих типов формируется гособлигациями.

В российский госдолг, кстати, можно проинвестировать с помощью БПИФа SBGB.

Как покрывается и обслуживается долг

Государство, как и любой другой должник, обязано погашать свои обязательства, выплачивая при этом проценты. И чем выше уровень доверия к государству, тем охотнее ему будут давать в долг, и тем меньшую ставку оно будет предлагать. Если же доверия к государству нет, и инвесторы ожидают от него дефолта (привет Венесуэле!), то для привлечения капитала правительство будет увеличивать ставку по своим облигациям.

Платит государство, как и любой другой должник, по графику – в каждом выпуске облигаций зафиксированы даты и суммы платежей, а также дата окончательного расчета, когда будет погашен весь выпуск.

Платежеспособность государства оценивается по многим параметрам. Самый главный – наличие ликвидных активов. Обычно к ликвидным активам относятся:

- депозиты органов управления, размещенные в коммерческих банках или в центральном банке (в России это многочисленные резервные фонды, например, Фонд национального благосостояния, а также бюджеты министерств, например, резервы, выделенные на национальную программу по здравоохранению) – по данным РБК, эти суммы составляют более 15,3 трлн рублей, т.е. они практически эквиваленты размеру госдолга России;

- золото, размещенное в хранилищах Центробанка;

- трежеря (американский госдолг);

- прочие активы (например, алмазы в Гохране).

Государство покрывает свои долги за счет данных средств. Россия имеет валютные запасы практически эквивалентные по размеру госдолгу. То есть в случае чего наша страна может тут же расплатиться со всеми долгами разом.

Если у государства не хватает денег на покрытие внешних и внутренних долгов, то оно может нарастить резервы не совсем приятными для граждан способами: путем повышения налогов и акцизов или сокращения внутренних расходов.

Ну, или правительство можете перезанять денег у других стран (или у своих граждан), реструктуризировать задолженность или (если это США) напечатать недостающую сумму долга.

Чем грозят санкции против российского госдолга

США уже несколько раз грозились ввести санкции против российского госдолга (и иногда-таки вводили). Что это значит на практике? США запрещают своим внутренним инвесторам приобретать и хранить российские государственные бумаги – то есть ОФЗ.

Чем это грозит России?

Владельцами значительной части ОФЗ (в разные времена – от 30% до 44%) является нерезиденты России – иностранные инвесторы. Чтобы купить ОФЗ, они меняют свои франк, иены и доллары на рубли. Если они будут выходить из ОФЗ, это грозит:

- обвалом стоимости ОФЗ (и одновременно ростом их доходности – это мы видели в 2018 году после первого пакета санкций);

- обвалом курса рубля, так как его все будут продавать.

В итоге для России выход нерезидентов из ОФЗ ничем хорошим не обернется. И сильная нефть тут не поможет.

С другой стороны, падение стоимости ОФЗ повлечет повышение их доходности – и внутренние инвесторы будут охотнее скупать российские госбумаги с высоким уровнем надежности. Но вот девальвация рубля – это будет очень неприятно.

Для чего нужно смотреть на размер госдолга

Само по себе значение госдолга мало о чем говорит – это всего лишь показатель. Гораздо интереснее (и полезнее) сравнивать госдолг с другими макроэкономическими показателями, например, резервами и ВВП.

В сравнении с резервами госдолг показывает платежеспособность страны. Его у страны нет возможности заплатить по долгам, то ее облигации начнут падать в цене. При прекращении выплат появляется вероятность дефолта. А это вообще неприятная вещь, уж поверьте.

В сравнении с ВВП госдолг показывает долговую нагрузку компании. Это некий аналог мультипликатора NetDebt / EBITDA для предприятия, который позволяет оценить «запас прочности» государства.

Специалисты Всемирного банка считают, что пороговым «безопасным» значением является размер госдолга в 77% от ВВП. Если ниже – всё нормально. Выше – пора бить тревогу.

У России на протяжении последних 10 лет соотношение госдолга и ВВП было меньше 17%. А вот у США он составляет 107%. Рекордсмен здесь Япония – соотношение госдолга и ВВП у нее 237%.

Власти обычно стремятся установить ограничение на размер госдолга, но помогает это мало. В тех же США потолок госдолга регулярно поднимают.

В целом для таких развитых экономик, как Япония, США или Италия, высокий уровень госдолга по отношению к ВВП не является проблемой, если он (госдолг) обслуживается. Но в той же Японии такая нагрузка – проблема. Уже больше трех десятилетий в стране пытаются разогнать инфляцию и простимулировать производство. Получается плохо.

Для развивающихся стран высокий показатель госдолг / ВВП критичен. Страна просто не сможет брать в долг по хорошим процентам и развиваться.

Страны с самым высоким и низким госдолгом

Рекордсменом по самому высокому размеру госдолга являются США – они должны кредиторам 26,728 трлн долларов. Затем идут:

- Италия – 3,016 трлн долларов;

- Франция – 2,872 трлн долларов;

- Германия – 2,484 трлн долларов;

- Ямайка – 2,054 трлн долларов;

- Испания – 1,519 трлн долларов;

- Бразилия – 1,115 трлн долларов;

- Бельгия – 0,719 трлн долларов;

- Норвегия – 0,634 трлн долларов.

Весь внешний долг Евросоюза составляет 15,378 трлн долларов, а Еврозоны – 11,807 трлн.

Единственная страна с отрицательным внешним госдолгом – Великобритания, ее госдолг равен –10,99 млрд долларов. Также небольшой долг у Никарагуа (0,21 млрд долларов), Сейшелов (0,837 млрд), Косово (1,414 млрд), Суринама (1,581 млрд), Ботсваны (2,27 млрд), Черногории (3,693 млрд).

По отношению госдолга к ВВП «места» распределены так:

- Япония – 237%;

- Греция – 177%;

- Ливан – 151%;

- Италия – 135%;

- Сингапур – 126%;

- Кабо-Верде – 124%;

- Португалия – 117%;

- Ангола – 111%;

- Бутан – 110%;

- Мозамбик – 109%;

- США – 107%;

- Джибути – 104%;

- Ямайка – 103%.

Это, можно сказать, самые закредитованные страны. Они должны выплатить гораздо больше, чем производят внутреннего продукта.

С другой стороны находятся:

- Бруней – 2,4%;

- Афганистан – 7,1%;

- Эстония – 8,4;

- Свазиленд – 10,75%;

- Россия – 12,2%;

- Бурунди – 13,6%;

- Кувейт – 14,8%;

- Конго – 15,7%;

- Палестина – 16,2%.

У этих стран долгов гораздо меньше по сравнению с ВВП.

У братской Белоруссии, кстати, отношение госдолга к ВВП составляет 26,5%, а у Казахстана – 21,9%. У Китая – 50,5%.

Теперь вы знаете, что такое государственный долг и почему на него нужно обращать внимание, когда вы выходите на международный рынок облигаций. Конечно, только по этому показателю оценивать платежеспособность страны не нужно – но этот индикатор важен в общей картине. Удачи, и да пребудут с вами деньги!

Государственный долг - долговые обязательства Российской Федерации перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, включая обязательства по государственным гарантиям, предоставленным Российской Федерацией.

Формы государственного долга - в соответствии с законодательством Российской Федерации (статья 97 Бюджетного кодекса Российской Федерации) в состав государственного долга включаются:

Внешний долг Российской Федерации - долговые обязательства Российской Федерации в иностранной валюте.

Государственные внешние заимствования - используются для покрытия дефицита Федерального бюджета, а также для погашения государственных долговых обязательств Российской Федерации.

Программа государственных внешних заимствований Российской Федерации - перечень внешних заимствований Российской Федерации на очередной финансовый год с разделением на несвязанные (финансовые) и целевые иностранные заимствования.

Реструктуризация долга - основанное на соглашении прекращение долговых обязательств, составляющих государственный или муниципальный долг, с заменой указанных долговых обязательств иными долговыми обязательствами, предусматривающими другие условия обслуживания и погашения обязательств.

Государственные гарантии - способ обеспечения гражданско-правовых обязательств, в силу чего Российская Федерация - гарант дает письменное обязательство отвечать за исполнение лицом, которому дается государственная гарантия, обязательства перед кредиторами этого лица полностью или частично.

Государственная долговая книга Российской Федерации - книга, в которую заносится информация о долговых обязательствах Российской Федерации. Информация в книгу заносится в срок, не превышающий три дня с момента возникновения соответствующего обязательства. В государственную долговую книгу Российской Федерации вносятся сведения об объеме долговых обязательств (в том числе гарантий) Российской Федерации, о дате возникновения обязательств, формах обеспечения обязательств, об исполнении указанных обязательств полностью или частично, а также другая информация.

Государственные кредиты, предоставляемые Российской Федерацией - кредиты (займы), по которым у иностранных государств, их юридических лиц и международных организаций возникают долговые обязательства перед Российской Федерацией.

Инвестиционная политика - система мероприятий по оптимальному размещению капиталовложений с целью достижения желаемой доходности, обеспечения безопасности и ликвидности инвестиций.

Инвестиционный климат - экономические, денежно-кредитные, финансовые и иные условия работы предприятий, оказывающие воздействие на результаты инвестирования финансовых ресурсов.

Целевой иностранный кредит (заимствование) - форма финансирования проектов, включенных в Программу государственных внешних заимствований Российской Федерации, которая предусматривает предоставление средств в иностранной валюте на возвратной и возмездной основе путем оплаты товаров, работ и услуг в соответствии с целями этих проектов. Целевые иностранные кредиты включают связанные кредиты правительств иностранных государств, банков и фирм, а также нефинансовые кредиты международных финансовых организаций.

Связанные кредиты правительств иностранных государств, банков и фирм - форма привлечения средств на возвратной и возмездной основах для закупок товаров, работ и услуг за счет средств правительств иностранных государств, банков и фирм в основном в стране кредитора.

Нефинансовые кредиты международных финансовых организаций - форма привлечения средств на возвратной и возмездной основах для закупок преимущественно на конкурсной основе товаров, работ и услуг в целях осуществления инвестиционных проектов и проектов структурных реформ при участии и за счет средств международных финансовых организаций.

Международные финансовые организации - межгосударственные финансовые институты, специализирующиеся на кредитовании и других финансовых операциях в соответствии с уставами, утвержденными странами-членами.

Международный валютный фонд - ведущая международная валютно-финансовая организация, учрежденная в 1944 году в результате Бреттон-Вудских соглашений с целью поддержания стабильности международной валютной системы и снижения торговых и валютных барьеров между странами; координирует международное сотрудничество в валютно-финансовой сфере, финансирует страны-члены и консультирует их по различным экономическим вопросам, выпускает СДР; ресурсы МВФ состоят из взносов стран-членов и рыночных заимствований.

Международный банк реконструкции и развития - международная финансовая организация, учрежденная в результате Бреттон-Вудской конференции в 1944 г.; первоначально ориентировался на восстановление экономики стран Западной Европы, а сегодня, главным образом, кредитует развивающиеся государства на рыночных условиях под правительственные гарантии; не конкурирует с коммерческими банками и аккумулирует свои ресурсы путем выпуска долгосрочных облигаций; группа МББР включает также Международную финансовую корпорацию, Международную ассоциацию развития, Многостороннее агентство гарантий по инвестициям и другие международные финансовые организации.

Лондонский клуб - неинституциализированное объединение коммерческих банков-кредиторов, созданное для переговоров с официальными заемщиками (в случае России объединяет свыше 600 банков, деятельность которых координируется Банковским консультационным комитетом во главе с "Дойче банком").

Парижский клуб - неинституциализированное объединение стран-кредиторов (Австралия, Австрия, Бельгия, Великобритания, Германия, Дания, Ирландия, Испания, Италия, Канада, Нидерланды, Норвегия, Россия, США, Финляндия, Франция, Швейцария, Швеция, Япония), созданное в 1956 году для обсуждения и урегулирования проблем задолженности суверенных государств; Россия - член Парижского клуба с 1997 года.

1. Сущность, формы и методы государственного кредита

2. Международный государственный кредит

3. Государственный долг. Внешний долг

4. Управление государственным долгом

5. Экономические последствия государственного долга

1. Государственный кредит – совокупность кредитных отношений, в которой одной стороной является государство, а кредиторами или заемщиками юридического и физического лица.

Посредством государственного кредита на начало возвратности аккумулируются средства для осуществления государственных расходов.

Роль государственного кредита сводится его возможностям в мобилизации временно свободных средств населения, предприятий, организаций и направления их на финансирование первоочередных нужд государства

Государственный кредит различаются по видам:

Во внутренним кредитом гос-кредитные отношение возникают между правовым, местными органами власти, организациями и населением данной страны с разносторонних позиций, как заемщиков, так и кредиторов

В международном кредите в отношения вступают правительства, местные органы власти с одной стороны и правительства, банки, компании др. государств, а также международные финансовые, банковские организации с другой…

Условный государственный кредит представляется как обязательство правительства по гарантиям, выданным кредитором других стран взаймы, полученными отечественными заемщиками: предприятиями, организациями, фирмами, местными органами власти…

Основной формой государственного кредита, государственные займы, представляющие собой кредитные отношения, в котором государство уступает главным образом в качестве должника. Займы различаются по срокам погашения, месту, способам размещения, валюте займа и ее видам доходности

По срокам погашения различаются займы:

1) кратковременные (до 1 года)

2) среднесрочные (от 1 до 3 лет)

3) долгосрочные (свыше 5 лет)

По месту размещения займы подразделяются на:

Облигации внутренних займов могут покупать иностранные граждане и общества.

По способам размещения различаются займы:

2) размещаемые по подписке

Государственные займы выпускаются, как правило, в денежной форме, но при необходимости могут иметь натуральную форму.

В зависимости от эмитента займы разделяются на:

1) займы центрального правительства

2) займы местных органов власти (муниципальные займы)

По видам доходности займы могут быть:

1) процентными, когда заимодержатели получают ежегодно равными долями твердый доход по утвержденной ставке

2) выигрышными или лотерейными (доход выплачивается при выходе облигаций , тираж погашения или тираж выигрыша)

Для покрытия краткосрочных потребностей в денежных ресурсах при финансировании из бюджета, предусмотренных мероприятием при поступлении или недостатками поступлений доходов. Используется такая форма кредита, как казначейские обязательства (ГКО)

ГКО выпускается в безбумажной (дематериальной) форме, сроками на 3,6,9,12 месяцев юридическими лицами, коммерческих банков, предприятий, фирм

Формой государственного кредита являются обращение части остатка по вкладам населения в государственных банках на формирование ссудного фонда, для финансирования государственных расходов.

Следующая форма государственного кредита - привлечение средств центрального пенсионного банка страны. Данная форма сопровождается инфляционным обесцениванием денежной массы в обращении. Даже если такое заимствование осуществляется на коммерческих началах, т.е. с учетом действующей нормы ссудного %, это связано со значительным разовым влиянием денег в экономики.

Бюджетным кодексом РК предусмотрены следующие виды и формы гос. Займов:

1) по отношению к заёмщику:

- займы правительства РК

- займы нац. банка РК

-Займы местных исполнительных органов РК

2) По рынкам ссудного капитала:

3) по форме заимствования:

-выпуск гос. ценных эмиссионных бумаг (краткосрочные со сроком обращения до 1 года4 среднесрочные – от 1-10 лет)

-заключение договоров о займах

2) Международный кредит – займы, предоставляемые госбанками, а также другими физ. и юр. лицами одних стран банкам и иным физ. и юр. лицам других стран.

Международный гос. Кредит представляет собой движение матер. рес-сов стран в сфере международных экономических отношений, предоставляемых в товарно-денежных формах во временное пользование за определённую плату %, на условиях возвратности.

Субъектами кредита выступают страны в лице гос. Уполномоченных органов.

Формами международного кредита являются:

1. Внешние займы, при которых имеет место передача займодателем заемщику обусловленной суммы денежных средств на срок, по истечении которого заемщик обязуется возвратить кредитору с процентами взятую сумму.

2. Официальная помощь развитию, предоставляется с целью поддержки экономического развития зарубежными организациями. Цель предоставления помощи носят коммерческий характер в отличии от займов, то есть кредиторы не стремятся максимизировать свою прибыль, а финансируют те сферы, которые могут обеспечить структурные преобразования и экономический рост страны.

3. Экспортных или «связанных кредитов» предоставление таких кредитов связано с поставками в страну-заемщик конкретных товаров, под закупку которых предоставляется кредит. Обычно связанные кредиты предоставляются на льготных условиях, что вызывается необходимостью продвижение товаров с недостаточным спросом в собственной стране на рынки других стран.

4. Компенсационных соглашений – вид внешенеторговых соглашений, при которых покупатель товара оплачивает стоимость поставками других товаров.

3) Госдолг - сумма задолженности по выпущенным и непогашенным гос займам.

Капитальный долг - представляет собой всю сумму выпущенных и непогашенных долговых обязательств государства, включая начисленные проценты по этим обязательствам.

Текущий долг - расходы по выплате доходов кредиторам по всем долговым обязательствам государства и по их погашению, срок оплаты которых наступил.

Гос долг вызван использованием госзаймов в качестве одной из форм привлечения денежных ресурсов для расширенного воспроизводства и удовлетворения общественных потребностей. Гос долг погашается государством за счет средств госбюджета.

Внешний госдолг – сумма финансовых обязательств страны по отношению к иностранным кредиторам на определенную дату, подлежащая погашению в установленные сроки. Наличие внешнего долга у страны является нормальной мировой практикой.

Гарантированный государством долг – сумма полученных и не погашенных- на определенную дату негосударственных займов, имеющих государственную гарантию РК.

Государственная гарантия РК – обязательство правительства РК перед заимодателем полностью или частично погасить задолженность в случаи неуплаты заемщиком-резидентом РК причитающийся с него суммы в установленный срок.

Управление госдолгом – называется деятельность государства в лице уполномоченных им органов по обеспечению рационального и эффективного заимствования и оптимизации стоимости обслуживания госкредита, оно осуществляется в целях избежание макроэкономических трудностей и проблем платежного баланса в будущем.

Управление госдолгом включает в себя:

1. ежегодную оценку состояния и прогноза на предстоящий среднесрочный период государственного и гарантированного государством заимствования, в соответствии с которыми устанавливается объемы погашения и обслуживания;

2. определение центральным уполномоченным органом по бюджетному планированию лимита правительственного долга и лимита предоставления госгарантий, утверждаемых в законе о республиканском бюджете на соответствующий финансовый год;

3. определение центральным уполномоченным органом по исполнению бюджета объемов, форм и условий заимствования правительством РК, объемов погашения и обслуживания правительственного долга;

4. подготовку и реализацию мероприятий по оптимизации структуры долга, в том числе по досрочному погашению долга.

Методы управления госдолгом:

· Консолидация – изменение первоначальных условий займа по срокам с их продлением или сокращением.

· Унификация – означает объединение нескольких займов в один, что упрощает управление госдолгом.

· Обмен облигаций по регресс. соотношению

· Отсрочка погашения займа

Рефинансирование – означает погашение имеющийся госзадолженности за счет выпуска нового займа. При этом облигации нового займа выдаются в замен, ранее выпущенных в одинаковом стоимостном соотношении без учета курсовой разницы.

Конверсия – изменение условий ранее выпущенного займа по доходности, как в меньшую сторону, так и в большую.

Консолидация – изменение первоначальных условий займа по срокам с их продлением или сокращением.

Унификация – означает объединение нескольких займов в один, что упрощает управление госдолгом.

Обмен облигаций по регресс. соотношению –проводится в случае дефляции нац. Денежных единиц, и гос-ву невыгодно рассчитываться по займам и «более дорогими деньгами», чем они были при выпуске займа

Отсрочка погашения займа применяется при значительной госзадолженности и фин. затруднениями. Правительство объявляет о перенесении срока выплаты.

Аннулирование госзайма происходит при смене политического режима в стране и непризнания нового правительства выполнять прежние обязательства по причинам их неправомерности. Отказ может быть следствием банкротства гос-ва.

4) Государственный долг в больших объемах не приводит к банкротству государства, так как могут применяться следующие действия правительства:

- Рефинансирование. Правительство не сокращает расходы и не повышает налоги, чтобы получить средства для погашения облигаций, срок выплат по которым наступил. Оно рефинансирует свой долг, то есть продает новые облигации и использует выручку для выплаты держателям погашаемых облигаций.

- Налогообложение. При финансовых крахах частные хозяйства и корпорации не могут получать доходы за счет сбора налогов, а правительство может, таким образом, частные корпорации могут обанкротиться, а правительство нет.

- Создание денег. Правительство имеет возможность печатать деньги, которыми может заплатить за основную сумму долга и проценты, но это будет иметь инфляционный эффект.

Но такие действия правительства вызову негативные последствия:

1) Увеличение неравенства доходов. Имеются разные группы населения по величине доходов. И поскольку, налоговая система может быть незначительно прогрессивной, она не выберет излишние доходы в результате перераспределения %- доходов от обладания облигацией.

2) %-ные платежи требуют увеличения налогообложения, что стимулы к инновациям, инвестициям, работе, что подорвёт экономический рост. Отношение %-ных платежей по долгу показателей – тот уровень налогообложения , кот. необходим для выплаты % по долгу.

3) Действие эффекта вытеснения. Если экономика функционирует ри полной занятости и бюджет сбалансирован. Если правительство увеличивает расходы, то по кривой производственных возможностей, то эк-ка сместится вдоль кривой в направлении осн. Правительственных товаров и будет менее доступны частные товары.

Читайте также:

- Возмещение судебных расходов по оплате государственной пошлины

- Перевод между своими счетами ип налог

- Особенности правового режима налогообложения при несостоятельности банкротстве организации

- Упрощенный порядок ведения бухгалтерского учета льготная система налогообложения

- Оптимизация налога на доходы физических лиц