Налоги на производство и импорт

Опубликовано: 03.05.2024

Ввоз любых товаров на территорию России облагается налогами. Ставка налога зависит от многих условий: вида товара, страны происхождения, объема закупки, сезонности и т.д. Если предприятие планирует хотя бы один раз купить за рубежом товары или сырье, нужно заранее рассчитать, какую часть от стоимости контракта составят налоги.

Что такое налог на импорт

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Это сборы, которые государство взимает с субъекта внешнеэкономической деятельность. А объектом налогообложения становятся товары и услуги, которые ввозятся на территорию другого государства. Смысл налога на импорт — регулировать товарооборот на внутреннем рынке, поддерживать национального производителя и пополнять госбюджет.

Бухгалтерский словарь относит к налогу на импорт все сборы и платежи, кроме НДС. Хотя при ввозе товаров на территорию России импортер обязан уплатить НДС вместе с другими сборами. Расчет порядка и суммы отчислений регулируется Налоговым и Таможенным кодексами. При этом НДС с импортируемых товаров поступает вместе с таможенной пошлиной в Федеральную таможенную службу.

Из чего состоит налог на импорт

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенный кодекс Таможенного союза в статье 70 перечисляет необходимые налоги и сборы. К ним относятся:

- Пошлина на ввоз товара.

- Налог на добавленную стоимость.

- Акциз.

- Таможенный сбор.

В зависимости от вида товаров, статуса импортера и других условий, которые указаны в законодательстве, зависит то, какие именно налоги и сборы придется уплатить и в каком размере.

Пошлины

Как рассчитать размер таможенной пошлины? Чтобы определить, какую сумму налога должен заплатить импортер, есть несколько видов ставок.

Адвалорная ставка — это процент от стоимости ввозимой продукции. Такая ставка не имеет фиксированного размера и каждый раз рассчитывается индивидуально. Например, предприятие-импортер покупает за границей оборудование стоимостью 4 000 долларов. Размер ввозной пошлины для этого товара составляет 20%. Соответственно в таможенные органы придется перечислить 800 долларов.

Если пошлина взимается в конкретной сумме с каждой единицы продукции, то такая ставка называется специфической. Например, на территорию страны ввозится партия из 500 пар обуви, ставка за каждую пару составляет 30 евроцентов. Следовательно, импортер должен будет заплатить пошлину 150 евро.

Если применяются сразу и адвалорная пошлина, и специфическая, то работает уже комбинированная ставка, в которой учитывается оба принципа. Например, ввозится партия одежды, с каждой единицы продукции берется пошлина в 1 евро. Но при этом общая пошлина за партию должна быть не меньше 100 евро. Комбинированная пошлина — это самый распространенный вид сборов.

К товарам, которые не облагаются таможенной пошлиной относятся: личные вещи, валюта, гуманитарная помощь, транзитные и лизинговые грузы, рыба и морепродукты, если они были добыты российским судном, периодика и книжная продукция, связанная с образованием, наукой и культурой, если она ввозится для библиотек, архивов и издательств.

Сборы

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенные сборы — это платежи, которые собирают таможенные органы за свои услуги по оформлению, хранению и сопровождению товаров.

Таможенные сборы применяются ко всем видам товаров независимо от их принадлежности. Сумма сбора зависит от заявленной таможенной стоимости товара. Если подавать декларацию на товары в электронном виде, то сбор можно уплатить со скидкой в 25%.

Акцизы

Ряд товаров являются подакцизными. При их ввозе на территорию РФ приходится платить акцизный сбор, который относится к косвенным налогам.

Акцизный сбор собирается при ввозе табачной продукции,алкогольных напитков, спирта и спиртосодержащих жидкостей, легкового автотранспорта (автомобилей и мотоциклов), горюче-смазочных материалов (например, моторного масла и топлива).

Размеры акцизных ставок определяются Налоговым кодексом. Для формирования конкретной величины акцизного сбора используется несколько параметров, как и при расчете таможенного сбора. Импортеру нужно учесть, что для каждой партии ввозимой продукции ставки акцизов могут меняться, в том числе и из-за изменения цены товара, объема поставки и т.д. Следовательно, для каждой поставки величина акцизного сбора рассчитывается индивидуально.

Налог на добавленную стоимость

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Когда товары, в том числе материалы, оборудование и сырье для производства пересекают границу Российской Федерации, то помимо таможенных платежей и сборов импортер рассчитывает и платит НДС. Это правило закреплено в статье 146 Налогового кодекса.

Если товар ввозится из стран Таможенного Союза (Белоруссия, Казахстан), НДС нужно перечислить в налоговую инспекцию по месту регистрации импортера. Если же товар поступает из других стран, НДС уплачивается таможенным органам вместе с другими платежами и сборами.

Есть три основных ставки НДС для импорта: 20%, 10% и 0%.

Базовая ставка — 20%, она распространяется на большинство товаров. Остальные две ставки — льготные.

Чтобы рассчитать сумму НДС к уплате, сложите стоимость товара, таможенные пошлины и акцизы и затем из итоговой суммы рассчитайте налог. Таможенные сборы в расчет не включаются.

По ставке 10% налог платят предприятия, которые ввозят продукты питания, социально-значимые товары, медицинскую продукцию и т.д. Полный перечень кодов товарных групп, на которые распространяется льготная ставка, устанавливается Правительством РФ.

Статья 150 Налогового кодекса указывает группы и категории товаров, освобожденные от уплаты НДС. К ним относятся грузы, которые ввозятся на территорию страны как безвозмездная помощь, объекты культурной и исторической ценности (экспонаты для музеев, библиотек, архивов), все виды печатной продукции для библиотек и архивов, некоторые лекарственные препараты или сырье для их изготовления и высокотехнологичное оборудование, которое не выпускается в России и т.д.

Налог на добавленную стоимость не уплачивается или уплачивается частично, если речь идет о реэкспорте, транзите грузов, ввозе товаров для уничтожения на территории РФ или в случае, когда покупатель или импортер отказываются от товара в пользу государства.

Если товар ввозится из стран ЕАЭС (Белоруссия, Казахстан, Армения, Киргизия), то НДС рассчитывается и уплачивается в особом порядке. Налог на добавленную стоимость перечисляется в налоговый орган по месту регистрации покупателя. Заплатить его можно не сразу, как при ввозе товаров из других стран, а не позднее 20 числа следующего месяца после того, как груз поступит и будет принят к учету. Если компания регулярно получает товары из стран ЕАЭС, то декларацию по уплате НДС нужно заполнять ежемесячно, а не раз в квартал.

Налогообложение при импорте товаров — тема, которая требует учитывать множество факторов. Основные из них — это страна-производитель, тип товара (подакцизный, льготный) и назначение груза. Также ввозимый товар при определенных условиях может быть освобожден от уплаты НДС и таможенных пошлин. Для точного и всестороннего расчета налога на импорт опирайтесь на Таможенный кодекс, Налоговый кодекс, постановления Правительства, инструкции Минфина и Федеральной налоговой службы.

Автор текста: Ирина Николаева

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

- Бухгалтерия

- Налоги

- Патент

- УСН

От системы налогообложения зависит, сколько бизнес будет платить в бюджет и как часто придется отчитываться. Рассказываем, по каким критериям ее выбирать и какой налоговый режим выгоднее всего для розничной торговли.

Что учитывать магазину при выборе системы налогообложения

В этой статье речь пойдет только про розничные магазины, которые занимаются торговлей в помещениях. Если вы продаете онлайн, то там другая ситуация — подробно разобрали ее в отдельной статье.

Чтобы выбрать систему налогообложения для розничного магазина, нужно учесть несколько факторов: организационно-правовую форму бизнеса, ограничения по виду деятельности, годовой доход и число сотрудников.

Организационно-правовая форма. Важно, как зарегистрирован бизнес: как юрлицо или индивидуальный предприниматель. Для них подходят разные налоговые режимы.

Вид деятельности. Только на ОСН нет ограничений по видам деятельности. При выборе другой системы важно, что именно собираетесь продавать:

- На патенте не получится продавать крепкий алкоголь, так как ИП не дадут лицензию. Еще запрещено продавать лекарства, меховые изделия и обувь.

- На УСН нет ограничений для ООО, которые торгуют в розницу. А вот ИП на любом режиме не сможет продавать крепкий алкоголь.

- На НПД можно продавать товары только собственного производства: заниматься перепродажей нельзя.

Если сомневаетесь, уточните в налоговой ограничения по вашему виду деятельности. Может оказаться, что вам подходит только один налоговый режим и не придется выбирать.

Сумма дохода. Как и с видом деятельности, ограничений нет только на ОСН. На других системах налогообложения есть лимит максимального годового дохода. В 2021 году ограничения такие:

- 2,4 млн рублей в год — для самозанятых;

- 60 млн рублей в год — для патента;

- 200 млн рублей в год — для упрощенки.

Чтобы выбрать подходящую систему, прикиньте, какой доход планируется у вас за год. Сумму лучше брать с запасом.

Число сотрудников. На ОСН можно вести бизнес с любым количеством сотрудников. На других системах есть лимит по сотрудникам:

- до 130 человек — для УСН;

- до 15 человек — для патента.

Предприниматели на НПД вообще не имеют права нанимать работников по трудовым договорам.

Виды налоговых режимов для розничной торговли

Всего есть пять режимов налогообложения: общая система, упрощенка, патент и самозанятые и ЕСХН — единый сельскохозяйственный налог. ЕСХН подойдет только сельхозпроизводителям — тем, кто самостоятельно выращивает, перерабатывает и продает сельскохозяйственную продукцию. Это редкий случай, поэтому для розничных магазинов мы его рассматривать не будем.

Независимо от выбранного налогового режима ИП и компании платят страховые взносы, иногда дополнительные налоги, а также отчитываются за сотрудников, если они есть.

Страховые взносы. Есть два типа страховых взносов:

- страховые взносы ИП за себя: платят все предприниматели, кроме ИП на НПД;

- страховые взносы за сотрудников: платят все ИП и компании, у которых есть сотрудники.

Дополнительные налоги. Эти налоги нужно платить на любой системе налогообложения, если есть объект налогообложения. Они одинаковы для ИП и компаний:

- земельный — если в собственности есть земельный участок;

- налог на имущество — если в собственности есть торговая или офисная недвижимость, например магазин;

- транспортный — если в собственности есть автомобиль.

Еще есть ввозной НДС: его платят все компании или ИП, которые ввозят товар в Россию границы. Правда, в некоторых случаях импорт товаров НДС не облагается: например, при ввозе медицинских товаров.

Кратко все различия налоговых режимов можно представить в таблице.

Дальше расскажем подробнее о каждом налоговом режиме, подходящем для розничной торговли.

ОСН — общая система налогообложения

Ограничения. Этот режим подходит для всех, на нем нет ограничений. По умолчанию ОСН назначается всем компаниям и ИП при регистрации бизнеса: если не выберете другую систему налогообложения, будете работать на общей системе. Для многих предпринимателей это нежелательная ситуация: тут больше всего отчетности и налогов. Но , наоборот, выгоднее работать на ОСН.

Налоги. Различаются для компаний и ИП:

- налог на прибыль по ставке 20% — для компаний, НДФЛ по ставке 13% — для индивидуальных предпринимателей;

- НДС по ставке 20%, 10% или 0%;

- торговый сбор, если ИП или ООО ведет розничную торговлю в Москве. Величина сбора зависит от вида торговли, местоположения магазина и площади зала.

Отчетность. Компании на ОСН сдают:

- декларацию по налогу на прибыль — ежеквартально;

- декларацию по НДС — ежеквартально;

- бухгалтерскую отчетность — раз в год;

- отчетность за сотрудников.

ИП на ОСН сдают:

- декларацию 3-НДФЛ — раз в год;

- декларацию по НДС — ежеквартально;

- отчетность за сотрудников, если они есть.

Еще предприниматели и юрлица ведут книгу покупок и продаж. Ее ведут все, кто отчитывается по НДС. А ИП ведет еще и книгу учета доходов и расходов. То есть предприниматели ведут две книги параллельно.

На ОСН больше всего расчетов и отчетов по сравнению с другими системами налогообложения, поэтому не обойтись без бухгалтера. Самое сложное — правильно учитывать доходы, расходы, считать НДС и налоговую базу.

Когда стоит выбрать. Режим подойдет магазину, если он работает с юридическими лицами, которым важно принимать к вычету НДС. Еще стоит выбрать ОСН, когда годовой оборот превышает лимиты на упрощенке.

УСН — упрощенная система налогообложения

Ограничения. Для работы на УСН есть ограничения:

- годовой доход до 200 млн рублей;

- в штате до 130 сотрудников;

- остаточная стоимость основных средств и нематериальных активов не превышает 150 млн рублей.

Дополнительные условия для юрлиц:

- другой компании может принадлежать не более 25% уставного капитала;

- нет филиалов.

С 2021 года действует правило: если ИП или ООО зарабатывает до 150 млн рублей в год, он платит налоги при УСН по обычной ставке, а если от 150 до 200 млн рублей — по повышенной. Если же доход стал больше 200 млн рублей, то компанию или ИП автоматически снимают с упрощенки и она должна отчитываться по ОСН с того квартала, в котором случилось превышение.

Правило касается и сотрудников: до 100 человек по обычной ставке, от 100 до 130 — по повышенной.

Налоги. Компании и ИП на упрощенке платят в бюджет:

- налог по ставке 6% с объекта «Доходы» или по ставке 15% — «Доходы минус расходы»;

- торговый сбор при розничной торговле в Москве.

Регионы могут устанавливать более низкие ставки, поэтому лучше проверить это на сайте налоговой

Отчетность. Юрлица сдают:

- декларацию по УСН — раз в год;

- бухгалтерскую отчетность — раз в год.

ИП сдают декларацию по УСН — раз в год.

Также компании и ИП на упрощенке обязаны вести книгу учета доходов и расходов и предоставлять ее по требованию налоговой.

Когда стоит выбрать. УСН подойдет магазину, у которого не более 130 сотрудников и оборот не больше 200 млн рублей в год.

ПСН — патентная система налогообложения

Работать на патенте могут только ИП. Каждый регион определяет самостоятельно, по каким видам деятельности выдавать патенты. Но есть общие ограничения, которые действуют для всех.

Ограничения. Для розничной торговли на патенте есть требования:

- выручка не более 60 млн рублей в год;

- площадь магазина — до 150 м²;

- максимальное количество сотрудников — 15 человек;

- нельзя продавать бензин, дизельное топливо, автомасла.

На патенте нельзя продавать отдельные виды маркированных товаров: лекарства, обувь и меховые изделия. Другими маркированными товарами торговать на патенте можно.

Налоги. Величина налога — это стоимость патента. Она не зависит от реального дохода, который получает ИП. Потенциальный доход устанавливает каждый регион самостоятельно. Цену патента можно узнать через налоговый калькулятор на сайте ФНС.

Налоги. Величина налога — это стоимость патента. Она не зависит от реального дохода, который получает ИП. Потенциальный доход устанавливает каждый регион самостоятельно. Цену патента можно узнать через налоговый калькулятор на сайте ФНС.

Преимущество ИП на патенте — они не платят торговый сбор, если ведут торговлю в Москве.

Патент нужно покупать в том же регионе, где находится магазин ИП. Например, если магазины ИП расположены в Курске, патент надо покупать там. А если у него несколько точек в Курске и Дмитрове, патенты оформляют в обоих регионах. Для каждой точки оформляется отдельный патент.

Отчетность. ИП на патенте не сдают декларации, но обязаны вести книгу учета доходов.

Когда стоит выбрать. Патент подойдет небольшим магазинам, в которых не продается крепкий алкоголь, и сезонному бизнесу: патент можно оформить на нужный срок, например три летних месяца.

НПД — налог на профессиональный доход

Предпринимателей и физлиц, которые платят налог на профессиональный доход, называют «самозанятые». Работать на НПД может только физлицо или ИП.

Самозанятым можно продавать товары, сделанные своими руками. Например, кондитер печет торты и продает их на ярмарке или швея шьет халаты и ночные сорочки на заказ.

В жизни у самозанятого может быть свой небольшой магазин-мастерская, где он сам продает товары собственного производства. Но по закону это не считается розницей.

Ограничения. Основное препятствие — можно продавать только товары, который сделал сам. Поэтому НПД не подойдет большинству розничных магазинов.

Для самозанятых есть и другие ограничения:

- нельзя нанимать сотрудников по трудовым договорам;

- годовой доход — до 2,4 млн рублей;

- нельзя продавать товары, подлежащие обязательной маркировке, например обувь;

- НПД нельзя совмещать с другими режимами.

Налоги. Ставки налога: 4% — с доходов от физлиц, 6% — с доходов от юрлиц и ИП.

Отчетность. У самозанятых нет отчетности. ИП вносит доходы в приложение, а налоговая по ним каждый месяц рассчитывает и автоматически начисляет налог.

Когда стоит выбрать. действующих ограничений НПД подойдет только предпринимателям, которые продают товары собственного производства, не планируют нанимать сотрудников и зарабатывают в среднем до 200 тысяч в месяц.

Как рассчитать налоговую нагрузку

Если вы учли ограничения и теперь выбираете из нескольких налоговых режимов, нужно рассчитать налоговую нагрузку. Где будет меньше всего платежей, та система налогообложения для вас выгоднее всего.

При выборе системы налогообложения и расчете доходов учтите, что для некоторых новых ИП действуют «налоговые каникулы». Это значит, что можно вообще не платить налоги два года.

Приведем пример для ИП без сотрудников, это упрощает расчеты. За сотрудников нужно платить НДФЛ и страховые взносы — они одинаковы для всех налоговых режимов и не влияют на выбор

Представим, что ИП без сотрудников открывает розничный магазин в Казани, площадь торгового зала — 50 м². Планирует, что годовой доход будет 6 000 000 ₽, расходы за год — 4 200 000 ₽.

Расчет платежей на ОСН. Для простоты расчета представим, что все доходы и расходы облагались НДС.

Получили, что на общей системе налогообложения предприниматель заплатил бы за год 643 685 ₽.

Расчет платежей на УСН «Доходы минус расходы». На УСН «Доходы минус расходы» есть минимальный налог: 1% от полученных за год доходов. Его сравнивают с налогом по ставке 15% и платят в бюджет сумму, которая оказалась больше.

На этом налоговом режиме страховые взносы тоже можно вычесть из доходов, как и остальные расходы на бизнес.

ИП на УСН «Доходы минус расходы» заплатит в бюджет 318 795 ₽.

Расчет платежей на УСН «Доходы». Налог считается от всех поступлений ИП — наличными и на расчетный счет, расходы не учитываются.

Зато из исчисленного налога можно вычесть уплаченные страховые взносы.

Общая сумма налогов в бюджет у ИП на УСН с объектом налогообложения «Доходы» — 360 000 ₽.

Патент. Стоимость патента на год для розничной торговли в Казани — 259 800 ₽. Цена высокая, потому что стоимость патента зависит от потенциально возможного дохода, местности, где расположен магазин, и его метража. Например, годовой патент для такого же магазина в Майкопе стоил бы 114 000 ₽.

Патент тоже можно уменьшить на страховые взносы.

НПД. НПД не подходит, потому что в примере доход выше 2,4 млн рублей.

Получили такие результаты:

- ОСН — 643 685 ₽;

- УСН «Доходы минус расходы» — 318 795 ₽;

- УСН «Доходы» — 360 000 ₽.

- патент — 259 800 ₽.

В нашем случае наиболее выгодная система налогообложения для предпринимателя — патент. Для другого города и магазина меньшего размера выгоднее может оказаться УСН «Доходы минус расходы», нужно считать для каждой ситуации.

Какую систему налогообложения выбрать для розничного магазина

В общем случае алгоритм такой:

- Определитесь с организационно-правовой формой. Выберите, что лучше подходит для вашего бизнеса: ИП или ООО. От этого будет зависеть, из каких режимов налогообложения вы сможете выбирать.

- Учтите все ограничения. Выберите из режимов налогообложения те, что подходят вашему бизнесу — по уровню доходов, числу сотрудников и другим ограничениям. Может оказаться, что вам подойдет только один из налоговых режимов и не придется ничего рассчитывать.

- Рассчитайте платежи в бюджет: сколько налогов и взносов надо платить на каждой подходящей вам системе налогообложения.

Дальше разберем частные ситуации, для которых есть свои особенности.

Продажа через вендинговые аппараты. Подойдут любые режимы налогообложения, ограничений для вендинга нет. А если предприниматель без работников будет продавать товары собственного производства, то может стать и платить самый минимальный налог — на профессиональный доход.

Совмещение оптовой и розничной торговли. При оптовой торговле запрещено применять патент. Но при этом патент можно совмещать с другими режимами. Поэтому есть два варианта:

- выбираете упрощенку или ОСН для обоих видов деятельности;

- выбираете для розничной торговли патент, для оптовой — УСН или ОСН.

Розничная торговля маркированными товарами. Ограничения есть только на патенте: запрещено продавать отдельные виды маркированных товаров — лекарства, обувь и мех. Для них ПСН не подойдет.

При продаже других маркированных товаров, например духов или шин, нет ограничений. Поэтому компании и ИП могут выбирать любые режимы налогообложения.

Розничная торговля алкоголем и табаком. Компании могут работать на любой системе налогообложения — для ООО ограничений нет. ИП может применять любой режим, кроме самозанятости, потому что на нем можно продавать только товары, которые изготовил сам.

Но для ИП есть дополнительные ограничения: из спиртного они могут продавать только пиво и пивные напитки. Торговать крепким алкоголем предприниматели не имеют права, для этого надо регистрировать ООО.

Бухгалтерское обслуживание от Тинькофф

Бухгалтер на удаленке без отпусков и выходных:

- расчет налогов для ИП и ООО на УСН или патенте;

- подготовка документов и отчетности по сотрудникам;

- консультации по льготам для бизнеса.

Налоги на производство и импорт: – это обязательные безвозмездные невозвратные платежи, взимаемые органами государственного управления с производственных единиц в связи с производством и импортом товаров и услуг или использованием факторов производства. При этом государство ничего … – –

- Особенности налогообложения

- Рассмотрим такой процесс как импорт в целом и виды налогов, под которые он попадает

- Хотите знать об инвестициях все?

- Вы успешно подписались на рассылку InvestFuture!

- Еще по теме Налоги на производство и импорт:

- Какую систему налогообложения выбрать для производства

- Налог на добавленную стоимость при экспорте

- Классификация импорта

- Как производству перейти на упрощенную систему налогообложения

- Таможенные платежи

- Пошлины

- Как выбрать коды ОКВЭД для производства

- Налог на прибыль при экспорте и импорте

- Налоги

- Акцизы на импортный товар

- Акциз

- Таможенная пошлина

Особенности налогообложения

Новых налогов при ведении внешней торговли не возникает. Вы, как всегда, должны будете уплатить НДС, налог на прибыль и акцизы. Но при ВЭД есть 4 отличия по этим налогам:

- изменяется порядок исчисления и взимания налогов;

- право на вычет сохраняется, но изменяется порядок его получения и перечень необходимых документов;

- вводиться понятие таможенной стоимости, которая является налоговой базой;

- операции с определенными группами товаров имеют особенности.

Помимо налогов для ввоза или вывоза товара придется уплатить и таможенную пошлину. Таможня — это еще один контролер вашей деятельности помимо ФНС. Она отвечает за валютный контроль операций российских лиц с иностранными партнерами. Рассмотрим каждый налог по импорту и экспорту товаров.

Рассмотрим такой процесс как импорт в целом и виды налогов, под которые он попадает

Импорт сам по себе – это ввоз продукции на территорию государства из-за границы с конкретной целью. Цели строго стандартизированы и делятся на три типа: внутреннее потребление, реализация товара на территории государства (продажа), либо реимпорт. Напоминаем, что реимпорт – это возврат на «родину» товаров, ранее экспортированных в другое государство. В целом, эта процедура нам интересна меньше всего.

Согласно таможенному и налоговому кодексу Российской Федерации вся импортируемая продукции подвергается налогообложению, которое в значительной степени влияет на конечную стоимость ввозимого товара.

Хотите знать об инвестициях все?

Подпишитесь на рассылку, чтобы не пропустить самые важные новости и полезные материалы.

Вы успешно подписались на рассылку InvestFuture!

Благодарим вас за оформление подписки! Первое полезное письмо поступит на ваш почтовый ящик в течение недели. Управлять настройками подписки вы можете в личном кабинете.

Еще по теме Налоги на производство и импорт:

- 4 Операции предприятия по импорту.

- Содержание экспортно-импортных операций

- Тема 1. Понятие и показатели экономической эффективности экспортно-импортных операций

- Изучение дореформенного опыта государственного управления промышленным производством

- Налоги на производство и импорт

- 2.3.7. Эффект воздействия налогов на экономику в целом

- 7.2.3. Косвенные налоги: налог с оборота, импортные пошлины и налог на добавленную стоимость

- 14.2. НАЛОГ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

- НОВАЯ ТЕХНИКА—ВАЖНЕЙШИЙ ФАКТОР ПОВЫШЕНИЯ ЭФФЕКТИВНОСТИ ПРОИЗВОДСТВА

- Производство, приобретение, хранение, перевозка или сбыт немаркированных товаров и продукции (ст. 171.1 УК)

- 42. Основные виды налогов. НДС, подоходный налог, акцизы, Кривая Лаффера.

- ПОЛОЖЕНИЕ о комиссии по контролю за расходованием денежных средств на осуществление закупок товаров по импорту

- 2.1 Организационно-экономическая оценка сельскохозяйственного производства Костромской области

- Влияние налогов на развитие экономики

- Виды налогов.

- Налоги: эволюция, определение и формы

- Экспорт и импорт Латинской Америки в 1928 и 1932Эконом, последствия мировой войны

- Г.А.ВОЗНЕСЕНСКАЯ ТЕХНОЛОГИЯ ПРОИЗВОДСТВА ДРВМ5РУСОЁИХ НОЖЕЙ В ПЕРВОЙ ПОЛОВИНЕ ХШ в.

Какую систему налогообложения выбрать для производства

Для большинства микро и малых предприятий оптимальный выбор — УСН 15 % («Доходы минус расходы»), т.к. обычно имеются значительные расходы на материалы, сырье, инструменты, работы и услуги.

УСН 6% («Доходы») предпочтительнее, если расходы сложно или невозможно подтвердить документально, а значит, нельзя учесть их при расчете налогооблагаемой базы. Например, организация принимает лом черных металлов и производит из него изделия. В штате два человека, оформленных на минимальную зарплату, лом им приносят без каких-либо документов, расчет за него производится неофициально, а стоимость готовых изделий высокая. Получается, что выручка большая, а расходы незначительные, поэтому платить 15% от разницы невыгодно. К тому же, придется учитывать и документально подтверждать затраты, что требует времени. Для таких производств подойдет УСН 6%.

ОСНО выбирают крупные производители, а также малые предприятия, которые по какой-то причине не имеют права применять «упрощенку» или продают готовую продукцию преимущественно плательщикам НДС.

- Если планируете официально закупать сырье, материалы, инструменты, оплачивать работы и услуги, выбирайте УСН 15%. Упрощенная система налогообложения «Доходы минус расходы» оптимальна для производства, т.к. вместо трех налогов (НДС, налог на прибыль и налог на имущество) нужно платить один. Но учтите, что применение этой системы связано с необходимостью сбора и учета расходных документов.

- Если доля документально подтвержденных расходов минимальна или их нет вообще, подойдет УСН 6%.

- Если большинство покупателей — плательщики НДС или вы не можете применять УСН, оставайтесь на ОСНО.

Сомневаетесь в выборе системы налогообложения? Поможем подобрать оптимальный вариант с учетом специфики бизнеса, оформим документы в соответствии с требованиями налоговой и подадим их без вашего присутствия. Результат гарантирован!

Налог на добавленную стоимость при экспорте

Как и во внутренней деятельности, НДС по ВЭД — самый сложный налог. При экспорте товаров есть несомненный плюс — ставка НДС равняется 0%: экспортные операции налогом на добавленную стоимость не облагаются (подп.1 п.1 ст.164 НК РФ). Не забывайте подтверждать право на применение «нулевой» ставки — предоставляйте в налоговую вместе с декларацией по НДС документы, подтверждающие вывоз товара за территорию РФ:

- внешнеторговый контракт;

- таможенную декларацию;

- копию транспортных и товаросопроводительных документов.

При экспорте товаров в Белоруссию, Казахстан, Армению или Киргизию пакет документов для подтверждения другой:

- договор, согласно которому в страну ЕАЭС импортируют продукцию;

- заявление о ввозе товаров и уплате косвенных налогов от покупателя;

- транспортные и товаросопроводительные документы.

Подробно перечень необходимых для подтверждения документов расписан в статье 165 НК РФ. На сбор всех документов у вас есть 180 календарных дней со дня помещения товаров на таможенную процедуру экспорта.

Ставка 0% не освобождает вас от обязанности сдавать декларации по НДС и не лишает права на вычет входящей суммы налога. Просто при заполнении декларации укажите ставку 0%.

Вы имеете право на возмещение или зачет НДС. При успешном возмещении заявленную сумму перечислят на ваш расчетный счет. При зачете сумму к возмещению можно учесть в качестве предстоящих обязательных платежей. Не забывайте пользоваться этим правом — это поможет вам сэкономить. Получив аванс не забудьте начислить на эту сумму НДС. Размер базы определяется в рублях по курсу ЦБ РФ на дату отгрузки или получения оплаты.

Важно! Законодатель обязывает вести раздельный учет НДС по экспортным и внутренним операциям. Раздельный учет «входного» НДС по товарам или услугам нужен только экспортерам сырьевых товаров (абз.3-4 п.10 ст.165 НК РФ).

Внимательно определяйте момент формирования налогооблагаемой базы по НДС. Это будет самая ранняя из дат:

- момент отгрузки товаров или услуг или передачи имущественных прав;

- момент получения полной или частичной оплаты.

Классификация импорта

Выделяют пять видов импорта:

ввоз товаров или получение услуг заграничных компании на территории РФ;

описанная выше процедура реимпорта;

импорт сырья для переработки и дальнейшего экспорта готовой продукции;

процедура временного ввоза, например, для выставочной экспозиции или тестового запуска оборудования;

поставки в рамках транснациональных корпораций.

Эти виды соответствуют таможенным режимам, которые выбирает сам декларант для ввоза продукции. Таможенный режим напрямую влияет на стоимость и налогообложение, так как зависит от конечных целей использования ввозимой продукции.

Чтобы вы не путались, вносим ясность. По сути, в процедуре импорта решающее значение имеют не типы импорта, а таможенный режим и все сопутствующие документы, характеризующие свойства груза. Это важно запомнить. Если режим будет выбран неправильно, вам придется либо переплачивать и продолжить выпуск, либо потерять много времени и денег во время переоформления груза.

Большинство вопросов, которые касаются декларирования грузов мы описали в статье про таможенное оформление , поэтому не будем останавливаться на этом вопросе и сразу перейдем к пошлинам и налогам.

Как производству перейти на упрощенную систему налогообложения

По умолчанию все новые ИП и ООО применяют ОСНО, если при регистрации или в течение 30 дней с момента подачи документов не заявили о желании перейти на УСН. Позже изменить систему налогообложения тоже получится, но переход будет осуществлен только с 1 января следующего года.

Применять УСН можно, если:

- род деятельности это позволяет. Список тех, кто не имеет права перейти на «упрощенку», приведен в п. 3 ст. 346.12 НК РФ;

- у вас не больше 100 сотрудников.

Право на применение УСН будет утрачено, если годовой оборот превысит 150 миллионов рублей или сотрудников станет больше ста ( п. 4 ст. 346.13 НК РФ).

Условия перехода на УСН для действующих ИП и ООО:

- доход за 9 месяцев года, в котором подается заявление, не превысил 112,5 миллионов рублей ( п. 2 ст. 346.12 НК РФ). ИП это ограничение не касается ( письмо Минфина России от 01.03.2013 № 03-11-09/6114);

- остаточная стоимость оборотных средств не превышает 150 миллионов рублей;

- для ООО: нет филиалов и доля других организаций в уставном капитале не превышает 25%.

Таможенные платежи

Для импорта практически любой продукции импортер будет обязан совершить ряд платежей, для того чтобы ввоз продукции на территорию государства мог считаться легальным. Это:

налог на добавленную стоимость;

Пошлины

Каждый субъект ВЭД обязан оплатить пошлину для ввоза продукции на территорию РФ. Если не брать во внимание таможенный режим, то пошлина складывается из таких компонентов как стоимость товара (по инвойсу), доставки и страховки. Точнее, пошлина – это некоторый процент от общей суммы.

В исключительных случаях возможно освобождение от оплаты пошлины. Это касается гуманитарных грузов, товаров, предназначенных для пользования государством и т.д. Полный перечень можно уточнить в таможенном кодексе.

Как выбрать коды ОКВЭД для производства

Процесс выбора кодов кажется простым, но лишь до тех пор, пока вы впервые не откроете классификатор, в котором 400 с лишним страниц. Если коды не будут соответствовать осуществляемой деятельности, можно:

- получить штраф до 10 000 рублей по ст. 14.25 КоАП РФ за непредоставление, несвоевременное предоставление сведений, содержащихся в ЕГРЮЛ/ЕГРИП или предоставление неточных или недостоверных сведений;

- лишиться возможности применять льготные режимы налогообложения. Это происходит, когда согласно кодам вы осуществляете деятельность, для которой УСН, к примеру, использовать нельзя, а на практике занимаетесь чем-то другим;

- получить отказ в вычете НДС, для применения которого указаны товары, не имеющие отношения к зарегистрированной деятельности;

- не получить льготы или помощь от государства, предназначенные ИП и ООО из определенных сфер;

- платить взносы на травматизм по более высокой ставке.

Налог на прибыль при экспорте и импорте

Прибыль по ВЭД облагается налогом по ставке 20%. Доход — это результат экспорта, так как мы продаем товар иностранному контрагенту. Импорт дохода не приносит — это наши расходы.

При экспорте продукции партнеры будут перечислять вам иностранную валюту. Для целей налогообложения необходимо пересчитать ее по курсу Центрального Банка.

Затраты на импорт — это расходы, которые уменьшают базу по налогу на прибыль, поэтому к их расчету подходите внимательно. Все затраты, связанные с импортом товаров, вплоть до затрат на услуги таможенного брокера, должны иметь подтверждающие документы. Только тогда их можно признать в качестве расходов.

Оплачивать товары и услуги вы будете иностранной валютой. Для расчета налоговой базы пересчитайте все затраты по курсу ЦБ РФ.

При ВЭД будут возникать курсовые разницы,которые могут быть вашим доходом или расходом. Подробнее про курсовые разницы можете прочитать в нашей статье о бухгалтерском и налоговом учете ВЭД.

Налоги

Чтобы рассчитать НДС, вам потребуется определить налоговую ставку и налоговую базу. Налоговая база – это цена, которая складывается из ввозной пошлины, акциза и стоимости продукции. От суммы уплачивается 10% или 18%.

Чтобы определить ставку для НДС вам потребуется определить код ввозимого товара по Единому таможенному тарифу Таможенного союза. В зависимости от того, в каком из четырех перечней находиться ваш товар, определяется процент ставки.

Акцизы на импортный товар

Акцизы — это косвенный налог, который уплачивается на таможне. Если товар прибыл из стран ЕАЭС и не подлежит обязательной маркировке, оплачивайте акциз в налоговую. Маркировке подлежит табачная и алкогольная продукция.

Акцизом облагается таможенная стоимость подакцизных товаров, увеличенная на таможенную пошлину. Уплачивает налог лицо, декларирующее груз. Ставки акциза бывают трех видов: адвалорная, специфическая или комбинированная.

- Адвалорные. Ставки в процентах от стоимости реализованных товаров. В чистом виде в Российском законодательстве отсутствуют.

- Специфические (твердые). Ставки в рублях за физическую единицу товара. Это самый распространенный вид. Например, сигары облагаются акцизом в размере 207 рублей за 1 штуку, а табак по ставке 5 808 рублей за 1 кг.

- Комбинированные. Объединяет специфические и адвалорные ставки. Например, сигареты и папиросы облагаются акцизом по ставке 1 890 рублей за 1 000 штук плюс 14,5% от максимальной розничной цены, но не менее 2 568 рублей за 1 000 штук.

Полный перечень ставок по акцизам изложен в статье 193 НК РФ. На стоимость ввозимого груза с учетом акциза в дальнейшем начисляется налог на добавленную стоимость.

Акциз

Не забывайте, что ввоз товаров в Россию иногда сопровождается оплатой акциза. Это происходит при продаже следующих товарных групп:

спирт этиловый (не считая спирт коньячный);

спиртосодержащая продукция (если более 9 % спирта);

алкоголь (вино, водка, коньяк, ликер и т. п.);

Система национальных счетов (СНС) – это система взаимосвязанных показателей и классификаций, применяемая для описания и анализа макроэкономических процессов в странах с рыночной экономикой.

Внедрение СНС в Республике Беларусь осуществляется на основе утвержденной в 1992 г. Республиканской программы перехода на принятую в международной практике систему учета и статистики. СНС, используемая в Республике Беларусь, представлена в европейском варианте. Эта версия носит название «Европейская система интегрированных экономических счетов».

Все операции, относящиеся к процессу производства, в СНС отражаются в счете производства. Счет производства разрабатывается для предприятий и отраслей, секторов, а также в целом для внутренней экономики с целью характеристики производственной деятельности резидентов.

Данный счет имеет несколько видов представления:

итого по отраслям

Промежуточное потребление (ПП)

Валовая добавленная стоимость (ВДС)

Потребление основного капитала (ПОК)

Чистая добавленная стоимость (ЧДС)

Валовый выпуск товаров и услуг (ВВ)

ВДС и ЧДС – балансирующие статьи

для экономики в целом:

Промежуточное потребление (ПП)

ВВП в рыночных ценах

Выпуск товаров и услуг (ВВ)

Чистые налоги на продукты импорт

Рассмотрим составляющие счета производства по секторам.

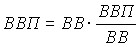

Валовой выпуск товаров и услуг (ВВ) представляет собой суммарную стоимость всей произведенной за год продукции, включая производство товаров и услуг, которые могут иметь рыночный и нерыночный характер.

Валовой выпуск товаров и услуг складывается из следующих элементов:

выпуска товаров; оказания рыночных услуг за исключением условно исчисленной продукции банков; условно исчисленной продукции банков; оказания нерыночных услуг.

Валовой выпуск товаров включает:

стоимость продукции, реализованной предприятиями на сторону; изменение незавершенного производства; изменение запасов полуфабрикатов и готовой, но нереализованной продукции; продукцию, произведенную на предприятии и использованную на производственные нужды; стоимость товаров, переданных другим предприятиям по бартеру; продукцию, зачтенную в оплату труда, а также для непроизводственного потребления на данном предприятии; выпуск сельскохозяйственных и непродовольственных продуктов для собственного потребления домашними хозяйствами; выпуск товаров, кроме сельскохозяйственных и продовольственных, домашними хозяйствами для собственного потребления.

Валовой выпуск рыночных услуг включает такие услуги, которые являются объектом купли-продажи и издержки на производство которых покрываются целиком за счет выручки от их реализации. Это услуги транспорта, торговли, материально-технического снабжения, жилищно-коммунального хозяйства, платные услуги культуры, здравоохранения, бытовые услуги.

Условно исчисленная продукция банков – это продукция, произведенная финансовыми учреждениями, выступающими как финансовые посредники, занимающиеся сбором, переводом и распределением финансовых ресурсов. Она исчисляется как величина дохода от собственности, полученного финансовыми учреждениями, за вычетом процентов, уплаченных их кредиторам. Если банк предоставляет кредиты другим банкам, то валовой выпуск для этих операций не исчисляется.

Нерыночные услуги — это услуги, издержки которых полностью или в значительной мере покрываются за счет государственного бюджета, добровольных взносов домашних хозяйств или доходов от собственности. К нерыночным услугам относятся услуги, оказываемые обществу в целом, а также определенным группам домашних хозяйств бесплатно или за номинальную плату. К ним относятся: услуги органов государственного управления; общественных организаций, обороны, обязательного социального страхования и др.

Промежуточное потребление (ПП) является начальной фазой использования валового выпуска произведенной продукции и оказанных услуг. Оно представляет собой стоимость всех товаров и рыночных услуг, которые трансформируются или полностью потребляются в течение данного периода с целью производства других товаров и услуг. Потребление стоимости основных фондов не входит в промежуточное потребление.

В состав промежуточного потребления включаются:

материальные затраты (товары и услуги, используемые в производственном процессе); оплата нематериальных услуг; расходы, осуществляемые в интересах производства и производителей (командировочные, подъемные, расходы на спецодежду, спецпитание, средства индивидуальной защиты, представительские расходы и т.д.); расходы по обеспечению нормальных условий труда; расходы на профессиональную подготовку работников; расходы домовладельцев на содержание жилых помещений; косвенно измеряемые услуги финансового посредничества.

Промежуточное потребление не включает затраты предприятий на ценные вещи (произведения искусства, драгоценные металлы, камни и т.д.), а также стоимость использования основных средств, взятых в аренду у других институциональных единиц, а также плату за услуги, комиссионные.

Промежуточное потребление рассчитывается:

в материальном производстве (по отраслям); в производстве нематериальных услуг; рыночных услуг по отраслям; нерыночных услуг по отраслям.

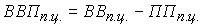

Валовая добавленная стоимость (ВДС) рассчитывается на уровне отраслей как разность между валовым выпуском товаров и услуг и промежуточным потреблением. Валовая добавленная стоимость является балансирующей статьей счета производства и показателем вклада в валовой внутренний продукт индивидуальных производителей, отраслей или секторов.

Потребление основного капитала в СНС (ПОК) представляет собой стоимость основных средств, потребленных в данный период при нормальном процессе износа и предсказуемом выбытии, включая предусмотренные страховкой потери основных фондов вследствие аварий. Для того, чтобы потребление основного капитала было сопоставимо с другими показателями счета производства, его стоимость необходимо определять в тех же текущих ценах, что используются для оценки выпущенной продукции и промежуточного потребления. По величине потребления основного капитала может существенно отличаться от амортизации, фиксируемой в бухгалтерском учете. Это отличие объясняется наличием инфляции.

Чистая добавленная стоимость (ЧДС) определяется как стоимость выпуска товаров и услуг за вычетом промежуточного потребления и потребления основного капитала.

Валовой внутренний продукт занимает центральное место в СНС. Валовой внутренний продукт характеризует стоимость произведенных во всех отраслях экономики и предназначенных для конечного потребления, накопления и чистого экспорта товаров и услуг. В отличие от ранее принятого в системе показателей баланса народного хозяйства показателя валового общественного продукта (ВОП) валовой внутренний продукт (ВВП) не включает стоимости потребленных при его производстве предметов труда (материальные затраты на сырье, материалы и т.д.). ВОП учитывает лишь результат материальной сферы деятельности, в то время как в валовой внутренний продукт включается стоимость всех произведенных товаров и услуг (рыночных и нерыночных).

Валовой внутренний продукт – основной экономический индикатор в зарубежной и отечественной статистике и является показателем стоимости товаров и услуг, созданных в результате производственной деятельности институциональных единиц на экономической территории данной страны. Валовой внутренний продукт измеряет стоимость, созданную как резидентами, так и нерезидентами на экономической территории данной страны, но не учитывает стоимость, созданную резидентами за пределами данной страны.

Согласно положениям СНС объем валового внутреннего продукта может быть рассчитан тремя методами:

производственным (на стадии производства); распределительным (на стадии образования доходов); методом конечного использования (на стадии конечного использования).

Расчет валового внутреннего продукта производственным методом заключается в суммировании валовой добавленной стоимости всех отраслей и секторов экономики. Валовой внутренний продукт исчисляется в рыночных ценах с учетом подлежащих к уплате налогов.

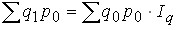

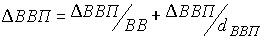

Различают добавленную стоимость на уровне отрасли (сектора) экономики и на уровне народного хозяйства в целом. Добавленная стоимость на уровне отрасли или сектора (ВДС) отличается от стоимости по экономике в целом (ВВП) размером чистых налогов на продукты и импорт, которые могут быть определены только на уровне народного хозяйства.

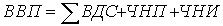

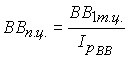

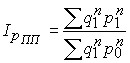

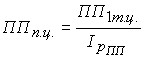

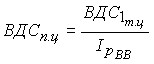

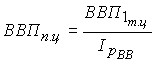

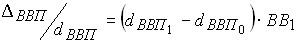

Валовой внутренний продукт в рыночных ценах – это результат деятельности всех отечественных производителей. Он равен общему объему валового выпуска продуктов и услуг во внутренней экономике за вычетом промежуточного потребления (ПП) + налог на добавленную стоимость (НДС), чистые налоги на продукты (ЧНП) и чистые налоги на импорт (ЧНИ).

или

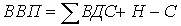

.

В тех случаях, когда оценка выпуска товаров и услуг (и ВДС) получена в основных ценах взаимосвязь между суммой ВДС отраслей или секторов экономики может быть выражена как:

, где

– налоги,

– субсидии.

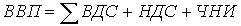

Когда выпуск товаров и услуг и добавленной стоимости выражены в ценах производителя, взаимосвязь между суммой ВДС, отраслей и секторов экономики и ВВП определяется следующим образом:

.

Для того, чтобы лучше понять содержание понятия ВВП, нужно иметь ясное представление о типах налогов, выплаченных институциональными единицами.

Все налоги в СНС разделены на:

текущие (уплачиваемые регулярно); капитальные (единовременные).

на производство и импорт; на доходы и имущество.

ВДС и ВВП оцениваются как в текущих, так и в постоянных ценах. Оценка в текущих ценах необходима для определения:

стоимости произведенных товаров и услуг; стоимостной структуры добавленной стоимости; пропорции между произведенным продуктом и капитальными вложениями; других текущих расчетов.

Оценка ВДС и ВВП в постоянных ценах необходима для изучения динамики этих показателей. В этом случае в качестве постоянных цен используют текущие цены периода, принимаемого за базу.

Существует несколько методов расчета ВВП и ВДС в постоянных ценах. Основные методы:

метод двойного дефлятирования; метод одинарного дефлятирования; метод экстраполяции показателей базисного периода с помощью индексов физического объема; метод переоценки элементов затрат.

Метод двойного дефлятирования состоит в том, что показатели валового выпуска и промежуточного потребления, оцененные в процессе текущего учета и фактически действующих цен, пересчитываются с помощью соответствующих индексов цен в постоянные цены. Дефлятор валового внутреннего продукта определяется как отношение объема ВВП в текущих ценах к объему валового внутреннего продукта в постоянных ценах.

ВДС в постоянных ценах определяется как разность между валовым выпуском в постоянных ценах и промежуточным потреблением в постоянных ценах.

Этот метод является самым точным и наиболее распространенным. Пересчет осуществляется следующим образом:

валовой выпуск переоценивается из текущих цен в постоянные с помощью индекса-дефлятора по валовому выпуску:

;

используя индекс – дефлятор, определяем валовой выпуск отчетного периода в постоянных ценах:

;

аналогично определяем

по промежуточному потреблению:

;

промежуточный продукт в постоянных ценах:

;

определяем ВВП в постоянных ценах:

Метод одинарного дефлятирования заключается в том, что стоимость производства в текущем периоде делиться на индекс цен, выражающий изменение цен в текущим периоде по сравнению с ценами в базисном периоде, которые используются в качестве постоянных.

При использовании данного метода условно принимают, что динамика цен на промежуточное потребление идентична динамике цен на валовой выпуск. Это означает, что изменение объема ВДС приравнивается к динамике валового выпуска.

Для пересчета ВДС и ВВП в постоянные цены используют индекс-дефлятор, рассчитанный по валовому выпуску:

.

Данный метод используют при отсутствии

, рассчитанного по элементам промежуточного потребления.

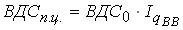

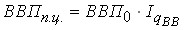

Метод экстраполяции позволяет исчислить показатели в постоянных ценах умножением стоимости в базисном периоде (ВВП или ВДС ) на индекс физического объема валового выпуска.

Пересчет ВДС или ВВП в постоянные цены имеет следующий вид:

.

Пересчет осуществляется на основе использования следующего равенства:

.

Этот метод используют в том случае, когда индексы цен невозможно исчислить.

Метод переоценки элементов затрат позволяет рассчитать показатели в постоянных ценах дефлятированием элементов затрат. Этот метод применяется на практике для переоценки в постоянные цены показателей стоимости нерыночных услуг, предоставляемых бесплатно.

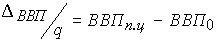

При анализе макроэкономических показателей в динамике рассчитывается абсолютный прирост стоимости ВВП:

.

Для того, чтобы оценить влияние цены на изменение ВВП, рассчитывают следующее изменение:

.

Для оценки влияния физического объема на изменение ВВП используют следующую зависимость:

.

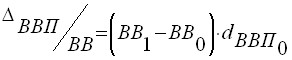

Для анализа влияния на изменение ВВП объема валового выпуска и доли ВВН в ВВ используют следующую индексную модель:

или

.

Рассмотрим влияние изменения

и

на общее изменение ВВП за период:

1. Рассчитаем абсолютный прирост ВВП за счет изменения ВВ:

.

2. Абсолютное изменение за счет изменения

:

.

3. Общее изменение ВВП:

.

Как формируется счет производства? Из каких элементов складывается валовой выпуск продуктов и услуг? Состав промежуточного потребления. Производственный метод расчета ВВП. Методы расчета ВВП в постоянных ценах.

Лекции по экономической статистике. Основные макроэкономические показатели Системы Национальных Счетов и методы их расчета.

Система Национальных Счетов – это система обобщающих показателей, развития экономики на различных стадиях процесса производства. Счета, которые оценивают состояние макроэкономического показателя, относятся не к каждой экономической единице (операции), а к обобщающим числовым характеристикам соответствующих групп экономических операций.

Национальные счета – система взаимосвязывающих таблиц, имеющих вид балансовых построений.

По методу построения национальные счета аналогичны бухгалтерским счетам, т.е. имеют Т-образную форму.

Балансирующая статья счета, обеспечивающая баланс (равенство) его правой и левой частей, рассчитывается как разность между объемом ресурсов и их использованием.

Правая сторона каждого счета – «Ресурсы», левая – «Использование».

Все счета связаны между собой и балансируются конкретными показателями (статьями).

Наименование счёта

Балансирующая статья

Внутренний Валовой Продукт

2) Счёт образования доходов

Валовая прибыль экономики и валовые смешанные доходы

3) Распределение первичных доходов

Внутренний Национальный Доход

4) Счёт вторичного распределения доходов

Валовой располагаемый доход

5) Счёт использования располагаемых доходов

Существует всего 7 текущих счетов, из них основных – 5.

Рассмотрим, например, счет производства ( № 1).

Использование

Ресурсы

2. Промежуточное потребление

3. ВДС или ВВП (3 = 1 – 2)

1. Валовой выпуск

Всего

Счета производства можно составить:

- для отдельных секоров экономики(секторальные счета),

- для экономики в целом (консолидированный счет).

Поэтому: для сектора – ВДС, для экономики – ВВП.

Границы производства в Системе Национальных Счетов определяются, как деятельность единиц резидентов национальной экономики по производству товаров и услуг.

Резиденты – институциональные единицы (предприятия, учреждения, домашние хозяйства), имеющие центр экономического интереса на экономической территории данной страны в течение длительного периода.

Измеряемые на макроуровне экономические процессы характеризуются следующими показателями:

Основные макроэкономические показатели

1) Валовой выпуск товаров и услуг (ВВ) – с уммарная стоимость товаров и услуг, являющихся результатом производственной деятельности единиц резидентов экономики в отчетный период. Выпуск товаров и услуг в отраслевом разрезе исчисляется в основных ценах, т.е. без учета налогов на продукты (но включая субсидии на продукты. ( Валовой – т.к. не исключает расходы на ПОК,т.е. повторный счет)

2) Промежуточное потребление (ПП) – это стоимость товаров и услуг, которые трансформируется или полностью потребляются в отчетном периоде в процессе производства других товаров и услуг. Потребление основного капитала (ПОК) (амортизация) не входит в состав промежуточного потребления.

Отдельной позицией в состав промежуточного потребления включается потребление косвенно измеряемых услуг финансового посредничества – ФП (имеются в виду банковские услуги).

3) Налоги на производство и импорт (НПИ ) – включают в себя налоги на продукты (НП) и другие налоги на производство (Др.НП).

Налоги на продукты напрямую зависят от стоимости произведенных товаров и оказанных услуг (НДС, акцизы).

Другие налоги на производство связаны с использованием факторов производства (земли, труда, капитала), а также платежи за лицензии и патенты.

4) Чистые налоги на производство (продукты?) и импорт (ЧНПИ)

Субсидии на продукты – текущие не компенсируемые выплаты из государственного бюджета предприятиям при условии производства определенных товаров или услуг.

5) Валовая Добавленная Стоимость (ВДС ) – в новь созданная стоимость в процессе производства товаров и услуг. Она определяется по отраслям экономики, как разница между стоимостью выпуска товаров и услуг и стоимостью промежуточного потребления.

В Системе Национальных Счетов показатель Валовой Добавленной Стоимости оценивается, как в (текущих) рыночных ценах (т.е. в ценах, оплачиваемых покупателем, включая наценки и налоги), которые фактически используются в операциях и включают транспортно-торговые наценки, налоги на производство и импорт, и не включают субсидии на производство и импорт, так в основных ценах, т.е. в ценах без налогов на продукты, но включающих субсидии на продукты.

6) Чистая Добавленная Стоимость (ЧДС)

7) Внутренний Валовой Продукт (ВВП)

Валовой Внутренний Продукт характеризует стоимость произведённых на экономической территории данной страны, в том числе и совместными предприятиями, товаров и услуг за тот или иной период, которые предназначены для конечного потребления, накопления и чистого экспорта.

8) ВНД = ВВП + сальдо первичных доходов , полученных резидентами данной страны из сектора «остального мира»

Внутренний Валовой Продукт может быть рассчитан тремя методами.

1) Производственный .

В этом случае Внутренний Валовой Продукт получается, как разница между выпуском товаров и услуг в целом по стране и промежуточным потреблением или, как сумма валовых добавленных стоимостей по отраслям в основных ценах.

Примечание: при расчете ВДС нужно вычесть холдинговую прибыль, представляющую собой часть стоимости продукции, которая образовалась вследствие изменения цен на неё в период нахождения продукции на складе (в запасах), т.е. цена продукции учитывается на момент производства, а не на момент реализации товара.

2) Метод конечного использования или метод использования доходов.

В этом случае Внутренний Валовой Продукт рассчитывается, как сумма Расходов на Конечное Потребление (РКП) всех секторов экономики, Валовое Накопление (ВН), разницы между Экспортом и Импортом (Э – И) (чистый экспорт), плюс Статистическое Расхождение между произведенным и использованным ВВП.

Конечное потребление ( РКП) складывается из расходов на конечное потребление домашних хозяйств, государственных учреждений, удовлетворяющих потребности домашних хозяйств и общества в целом, а также расходы некоммерческих организаций, обслуживающих домашние хозяйства.

Валовое накопление ( ВН) складывается из валовых накоплений основных фондов, изменений стоимости и объема материальных запасов и оборотных средств и чистого приобретения ценностей.

Статистические Расхождение ( СР) – специфический показатель, который используется в Системе Национальных Счетов для оценки качества расчётов. В международной практике допустимый уровень до 5 %.

РКП = потребительские расходы (ПР) + госзакупки (ГЗ)

ВВП = ПР + ГЗ + ВН + (Э - И) - «тождество национальных счетов» или «макроэкономическое тождество».

3) Распределительный или по источникам доходов.

Этот метод не является самостоятельным, т.к. не все показатели рассчитываются методом прямого расчета, а часть из них исчисляется балансовым методом.

Стадии образования доходов в Системе Национальных Счетов характеризуется показателями:

4. Оплата Труда наемных работников (ОТ) определяется, как сумма вознаграждений, выплаченных в денежной и натуральной форме плюс оплата скрытой формой (то что не входит в зарплату, но за что предприятие несёт расходы, например – бесплатный обед);

5. Валовая Прибыль Экономики (ВПЭ) и Валовые Смешанные Доходы (ВСД) представляют собой ту часть добавления стоимости, которая остается у производителя после выплат по оплате труда, налогов на производство и импорт с учетом субсидий.

3. Номинальные и реальные показатели Системы Национальных Счетов. Индекс–дефлятор Валового Внутреннего Продукта.

Инфляция и дефляция усложняют расчет Валового Внутреннего Продукта, так как он представляет собой денежный временной и количественный показатель.

Показатель Валового Внутреннего Продукта, который отражает текущие цены, называют номинальный показатель (не скорректированный с учетом уровня цен).

Показатель Валового Внутреннего Продукта с учетом изменения цен (скорректированный на инфляцию и дефляцию) называется реальный.

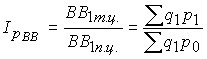

Для корректировки Валового Внутреннего Продукта используется индекс цен, который называется дефлятором Валового Внутреннего Продукта.

Индекс-дефлятор Валового Внутреннего Продукта представляет собой отношение Валового Внутреннего Продукта исчисленного в текущих ценах к объему Валового Внутреннего Продукта, исчисленного в сопоставимых ценах предыдущего периода.

В отличие от индекса цен на товары и услуги индекс–дефлятор Внутреннего Валового Продукта, в том числе характеризует и изменение оплаты труда, и изменение прибыли, потребление основного капитала в результате изменения цен, а также номинальной массы чистых налогов.

С помощью показателя реального Валового Внутреннего Продукта измеряется стоимость производства в данной стране в разные года, при предположении о неизменном уровне цен, начиная с базисного периода и заканчивая текущим периодом.

Состояние экономики считается положительным, если темп роста ВВП > 4 %/год.

На практике часто рассчитывают:

- ВВП на душу населения;

- ВВП в пересчете по паритету покупательной способности (по ППС).

Читайте также: