Налог в беларуси 16

Опубликовано: 04.05.2024

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

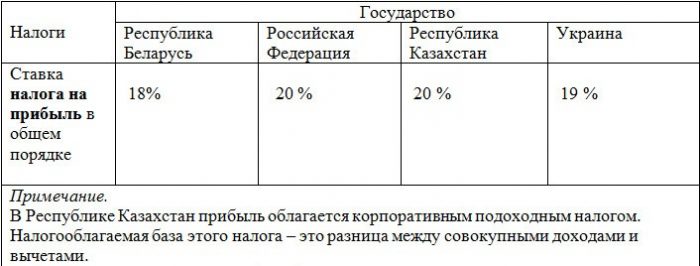

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

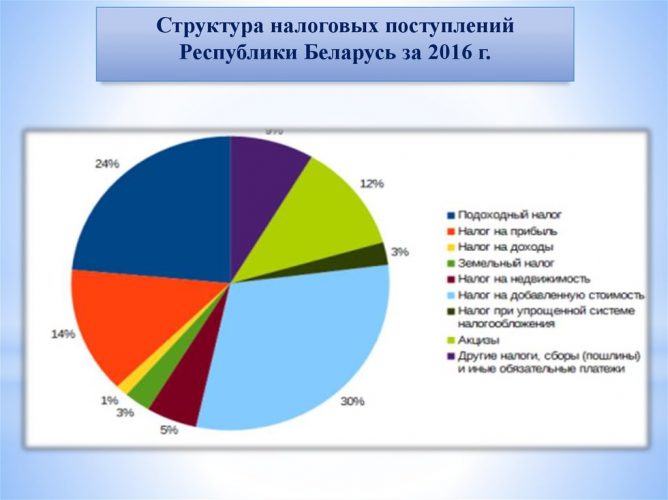

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

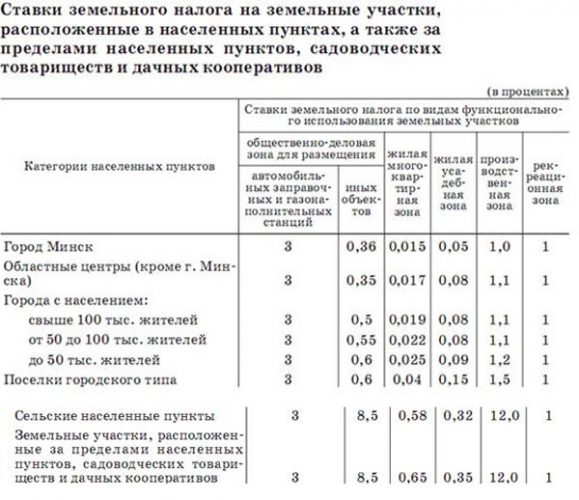

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

- Беларусь

- Общая система налогообложения

- Налоги на бизнес в Республике Беларусь

- 5 налогов, которые недавно появились в Беларусии

- Ухудшения в налоговых изменениях 2017 года

Общая система налогообложения

Юридические лица, зарегистрированные на территории РБ, при общей системе налогообложения уплачивают следующие налоги, сборы и иные обязательные платежи:

- налог на добавленную стоимость – НДС, ставка 20% от оборота по реализации товаров, работ или услуг;

- налог на прибыль, ставка 18 % от налогооблагаемой прибыли;

- страховые взносы на обязательное социальное страхование наёмных работников, соцстрах, ставка 34% от фонда оплаты труда;

- обязательное страхование от несчастных случаев на производстве, ставка 0,6% от фонда оплаты труда.

Кроме того, если это требует законодательство РБ:

- налог на недвижимость;

- земельный налог;

- акцизы;

- экологический налог;

- налог за добычу (изъятие) природных ресурсов;

- оффшорный сбор;

- гербовый сбор;

- другие налоги.

Налоги на бизнес в Республике Беларусь

Налоги на бизнес в Республике Беларусь можно условно разделить на несколько групп:

- Налоги, уплачиваемые с хозяйственной деятельности.

- Налоги с дивидендов.

- Налоги с фонда оплаты труда.

Налоги с хозяйственной деятельности

Налоги с хозяйственной деятельности можно уплачивать по общей или по упрощенной системе налогообложения. При применении общей системы налогообложения, налогооблагаемая база уменьшается на расходную часть, относимую по законодательству Республики Беларусь на себестоимость. Как минимум общая система налогообложения (ОСН) включает налог на прибыль (ставка 18%) и налог на добавленную стоимость (ставка 20%). Упрощенная система налогообложения может применяться без уплаты налога на добавленную стоимость (НДС) и с уплатой НДС. В первом случае ставка налога составляет 5% от валовой выручки, во втором случае – 3%.

Налоги с дивидендов

Налоги с дивидендов в 2016 году для физических лиц – 13%, для юридических лиц налог на прибыль с дивидендов составляет 12%.

Налоги с фонда оплаты труда

Налоги с фонда оплаты труда включают:

- подоходный налог;

- платежи в Белгосстрах (страховка от несчастных случаев);

- платежи в фонд социальной защиты населения (страховые и пенсионные отчисления).

Под фондом оплаты труда мы понимаем сумму заработной платы, начисленной работникам предприятия за календарный месяц. Обращаем внимание: заработная плата в Республике Беларусь должна выплачиваться минимум 1 раз в месяц.

Ставка подоходный налог составляет в 2016 году 13% (есть ряд льгот для применения ставки подоходного налога в размере 9%). Сумма подоходного налога удерживается из заработной платы работника. Отчисления в Белгосстрах оставляют менее 1% от фонда оплаты труда. Размер отчислений устанавливается в зависимости от вида деятельности, который осуществляет организация.

Платежи в фонд социальной защиты населения (страховые и пенсионные отчисления) крайне важны для граждан Республики Беларусь, так как согласно Указу Президента Республики Беларусь от 31.12.2015 №534 «О вопросах социального обеспечения» право на трудовую пенсию по возрасту предоставляется при наличии стажа работы с уплатой в ФСЗН не менее 15 лет 6 месяцев. Начиная с 1 января 2017 г. указанный стаж работы ежегодно с 1 января увеличивается на 6 месяцев до достижения 20 лет. Особенностью платежей в ФСЗН с 2016 года стала обязанность их уплаты для иностранных граждан и лиц без гражданства, которые работают в Республике Беларусь.

В 2016 году взносы в ФСЗН уплачиваются организацией и за индивидуальных предпринимателей, оказывающих услуги по управлению организацией, в том числе, если эти индивидуальные предприниматели – управляющие являются одновременно и учредителями, собственниками имущества. В 2016 году становиться на учет в ФСЗН и уплачивать взносы также должны и представительства иностранных организаций, аккредитованные в Республике Беларусь.

Неуплата или неполная уплата взносов в ФСЗН влечет административную ответственность. На индивидуального предпринимателя или организацию налагается штраф в размере 20% от неуплаченной суммы взносов. Общий размер отчислений в ФСЗН составляет 35% от фонда оплаты труда, при этом 1% от заработной платы удерживается с работника, 34% – уплачивает наниматель.

5 налогов, которые недавно появились в Беларусии

2010 год: налог на собак

Этот налог появился благодаря решению Минского областного Совета депутатов № 49 в декабре 2010 года. Налог должны платить владельцы собак в возрасте старше трёх месяцев. Правила платы определены ст. 270 Налогового кодекса Республики Беларусь. Ставки зависят от высоты собаки в холке. В каждом регионе свои расценки. Например, в Слуцке такие:

до 40 см – 0,05 БВ в месяц;

40−70 см – 0,1 БВ в месяц;

более 70 см, а также за опасных собак – 0,3 БВ в месяц.

Для того чтобы платить налог, владельцы животных должны обратиться в ЖЭУ по месту жительства.

2014 год: налог на дороги

Официально налог на дороги называется «Госпошлина на выдачу разрешения на допуск транспортного средства к участию в дорожном движении». Платить её автовладельцы стали с 1 января 2014 года.

Пошлиной облагаются физические лица и организации перед тем, как пройти техосмотр. Например, в 2014 году за обычный легковой автомобиль (вес 1,5–2 тонны) белорусы платили 5 БВ. Однако с начала 2015 года эту сумму подняли до 6 БВ.

Как показала жизнь, не все готовы платить этот налог. В этом году в Слуцке и Солигорске прокатилась волна использования и поддельных штампов в документах на техосмотр. Автовладельцы платили от $40 до $120, чтобы в сертификат им поставили поддельный штамп. Это дешевле, чем пройти процедуру легально. Но в итоге дороже, когда рука закона настигает хитреца.

2015 год: налог на долги

С января 2015 некоторые белорусы должны платить налог в 13% с суммы кредита иностранного банка, не имеющего представительства в РБ, или денег, одолженных у друзей и знакомых (не у родственников). Как правило, это происходит, если человек купил себе что-то дорогостоящее и тем самым привлёк внимание налоговой. Например, если неработающий житель Слуцка приобрёл квартиру за одолженные у друга деньги. Средства, полученные в белорусских банках, и индивидуальных предпринимателей, налогом на долги не облагаются.

2015 год: налог на тунеядство

2 апреля 2015 года был подписан Декрет № 3 «О предупреждении социального иждивенчества», который люди и чиновники именуют «налогом на тунеядство».

Инициатива привлечь безработных к ответственности исходила от премьер-министра Михаила Мясниковича. Он выступил с заявлением на этот счёт в середине 2013 года на совещании с руководителями Могилёвской области. Инициативу поддержал также Александр Лукашенко: «Принять меры, чтобы все работали, заставить всех работать!» – потребовал он в октябре 2014 года на совещании по вопросам занятости и миграции населения. Декрет был принят, его основные положения можно изложить так: граждане Беларуси, не участвующие в финансировании бюджета 183 календарных дня, т. е. не уплачивающие налоги в бюджет, обязаны уплатить налог в размере 20 БВ.

2016 год: налог на вклады

Этот налог уже утвердили на государственном уровне благодаря Декрету № 7, который подписал Александр Лукашенко в ноябре 2015 года. Сам же декрет начнёт действовать с апреля 2016 года. С апреля налог в размере 13% будет высчитываться не с суммы всего депозита, а только с начисленных процентов.

Его придётся платить:

- тем, кто выбрал рублёвый вклад на срок меньше года;

- тем, кто выбрал валютный вклад на срок меньше двух лет;

- тем, кто решил снять деньги с долгосрочного депозита раньше истечения срока.

Чтобы заплатить данный налог, не надо будет идти в налоговую. Банки сами спишут с вашего счёта необходимую сумму. Также в Беларуси на данный момент рассматривается введение налога на покупки в иностранных интернет-магазинах.

Ухудшения в налоговых изменениях 2017 года

Помимо постоянных редакционных изменений нововведения 2017 года несут в себе и ряд отрицательных для налогоплательщиков изменений, целью которых является увеличение поступлений в бюджет за счет роста налоговой нагрузки на белорусскую экономику.

Существенное ухудшение вводится для налога на прибыль. Так, с 2017 года вводится понятие экономически обоснованные затраты. Экономическое обоснование затрат, как всегда отдано на усмотрение налоговых органов, которые по своему усмотрению будут определять экономически обоснованы затраты или нет. Исходя из имеющейся правоприменительной практики известно, что все спорные вопросы налоговая инспекция будет трактовать в свою пользу. Не смотря на общую неопределенность с трактовкой экономической обоснованности затрат, уже сегодня можно определить в каком направлении будут работать контрольные органы.

Так уже с 1 января 2017 года экономически обоснованными не могут быть затраты в следующих случаях, если:

- фактически не поступил товар (нематериальные активы), не выполнены работы, не оказаны услуги, не переданы имущественные права;

- работы выполнены, услуги оказаны индивидуальным предпринимателем, являющимся одновременно лицом, состоящим в трудовых отношениях с плательщиком, и такие услуги, работы относятся к трудовым обязанностям такого лица;

- работы выполнены, услуги оказаны плательщику (за исключением акционерного общества) организацией (за исключением акционерных обществ), являющейся учредителем (участником) плательщика либо в отношении которой плательщик является учредителем (участником), если такие работы, услуги относятся к обязанностям работника, состоящего с плательщиком в трудовых отношениях.

Фактически в Налоговом кодексе закрепляется уже действующее положение, по которому не учитываются при исчислении налога на прибыль затраты лжепредпринимателей, которые считаются фактически не оказанными. Также законодательством предусмотрен новый подход согласно которому человек, состоящий в трудовых отношениях с предприятием не может оказывать ему услуги в качестве индивидуального предпринимателя, также исключаются затраты по работам, услугам взаимозависимых лиц. Очевидно, что государство пытается бороться со всеми известными ему проявлениями налоговой оптимизации, а по сути, ограничивает возможности для ведения бизнеса в государстве, а, следовательно, ухудшает деловой климат в государстве, способствует продолжению экономического кризиса в Республике Беларусь.

Анализ изменений налогового законодательства на 2017 год выявляет две существенные проблемы в процедуре нормотворчества, мешающие преодолению экономического кризиса в Республике Беларусь.

- Во-первых, изменения законодательства, принимаемые чиновниками, зачастую не соответствуют интересам экономики и связаны с непониманием или нежеланием понять текущую экономическую ситуацию в государстве. Данный недостаток можно преодолеть только путем повышения экономической грамотности чиновников.

- Во-вторых, большинство законодательных изменений носят редакционный характер, которые не только не ведут к дополнительным поступлениям в бюджет, но зачастую оказывают отрицательное влияние на белорусский бизнес. Данный недостаток можно преодолеть только путем сокращения общего количества чиновников посредством сокращения количества функций, выполняемых чиновниками, либо ограничением нормотворческих функций чиновников путем введения 3-5 летнего запрета на внесение любых изменений в законодательство.

Видео

Bankchart рассказывает, что такое налог на прибыль, как его рассчитать.

Краткое содержание и ссылки по теме

- Что такое налог на прибыль

- Объекты обложения налогом на прибыль

- Ставки налога на прибыль

- Налоговый период по налогу на прибыль

- Расчет налога на прибыль

- Налог на прибыль в Украине

Что такое налог на прибыль

«Бизнес без прибыли аморален». Именно эта фраза неоднократно звучала из уст известного украинского бизнесмена Евгения Черняка. Ибо прибыль – важнейший показатель эффективности работы организации. Прибыль, это то, ради чего существует бизнес. Но сегодня речь будет идти не конкретно о прибыли, а о налоге на прибыль.

Налоги на прибыль – взимаемая государством с прибыли организации сумма денежных средств. Налог на прибыль является одним из основных, при применении общеустановленной системы налогообложения, и широко распространенных прямых налогов.

Из определения становится ясным, что плательщиками налога на прибыль являются организации.

Чтобы лучше понимать, что такое налог на прибыль, необходимо определить и само понятие прибыли. Как правило, прибылью считают разницу между суммой доходов юридического лица и суммой вычетов и издержек. Более конкретные определения прибыли смотрите ниже.

Объекты обложения налогом на прибыль

Что такое прибыль, налог на прибыль, кто является его плательщиками, мы с вами, в предыдущем пункте, разобрались. Теперь необходимо выяснить, что является объектом налогообложения при исчислении налога на прибыль.

Итак, в Налоговом кодексе Республики Беларусь говориться, объектами обложения являются валовая прибыль, дивиденды и приравненные к ним доходы.

Если мы говорим о валовой прибыли, то в НК РБ, в зависимости от типа организации, существуют три ее следующих определения.

С объектами обложения разобрались, теперь бы хотелось отметить те доходы, которые не облагаются налогом на прибыль.

Итак, к ним относятся:

Ставки налога на прибыль

Переходим к наиболее интересному пункту нашей статьи, к ставкам налога на прибыль.

Можно сразу отметить, на сегодняшний день, установлены следующие размеры ставок: 18%, 10%, 25%, 12%, 6% и 0%.

Ставка на уровне 18% считается стандартной и применяется в большинстве случаев.

Ставка в 10% применяется для центров трансфера технологий, научно-технологических парков и их резидентов.

Налог на прибыль в размере 25% обязаны уплачивать страховые компании, МФО и банки.

На прибыль по дивидендам устанавливается ставка в размере 12%. Но, если сия прибыль не распределялась между акционерами в течение 3-х и/или 5-ти лет, то ставки устанавливаются на уровне 6% и 0% соответственно.

Налоговый период по налогу на прибыль

Календарный год – такой налоговый период по налогу на прибыль.

Календарный квартал – отчетный период по налогу на прибыль. Когда же речь идет о дивидендах, отчетным периодом считается календарный месяц.

Расчет налога на прибыль

Расчет суммы налога на прибыль можно осуществить двумя методами:

Исходя из результатов деятельности за прошедший налоговый период. Декларация по налогу на прибыль подается, в таком случае, не позднее 22 января следующего периода. А уплата налога осуществляется – до 22 марта.

На основании размера предполагаемой прибыли в текущем налоговом периоде. Сумма уплаты должна составлять не менее 80% от итоговой суммы налога. В данном случае налог уплачивается ежеквартально. Плюс подается уточненная декларация по фактической прибыли. Уплата налога осуществляется до 22 числа последнего месяца квартала в текущем периоде. По уточненным итогам уплата производится до 22 марта.

ИП на УСН и особенности учета в отношении отдельных операций

Изменения, внесенные в Налоговый кодекс с 01 января 2021 года затронули в том числе и индивидуальных предпринимателей, применяющих УСН (упрощенную систему налогообложения).

Одно из основных изменений – изменение порядка налогообложения доходов ИП, полученных от организаций, “некоторым образом” с этими ИП взаимосвязанными.

В 2020 году в соответствии с пп.1.2.1 ст.326 НК-2020 сохранялся общий порядок исчисления и уплаты подоходного налога для ИП (т.е. в отношении указанных доходов ИП применяли ОСН – общая система налогообложения с уплатой подоходного налога), являющимися одновременно :

- физическими лицами – участниками, собственниками имущества коммерческих организаций (за исключением акционерных обществ), – в отношении доходов, получаемых от этих коммерческих организаций

(т.е. если в 2020 году ИП как физическое лицо выступал учредителем или собственником имущества коммерческой организации (кроме АО), то в отношении доходов, получаемых от этой организации, ИП вел учет и уплачивал налоги в общем порядке – применял ОСН)

- супругами, родителями (усыновителями, удочерителями), детьми (в том числе усыновленными, удочеренными) участников, собственников имущества коммерческих организаций (за исключением акционерных обществ), – в отношении доходов, получаемых от этих коммерческих организаций

(т.е. если учредителем или собственником имущества коммерческой организации (кроме АО), от которой ИП получает доходы, являлся не сам ИП, но его супруг / родители / дети, то в отношении доходов, получаемых от этой организации, ИП также в 2020 году вел учет и уплачивал налоги в общем порядке – применял ОСН)

При этом в отношении указанных доходов ИП мог применять ОСН без НДС, но только в пределах установленного критерия по выручке в размере 441 000 бел.рублей – в дальнейшем необходимо было применять ОСН с НДС.

Изменения 2021 года для ИП на УСН

Изменения налогового законодательства 2021 года затронет множество организаций, использовавших ИП в качестве налоговой оптимизации .

В том числе значительно снижается эффективность использования ИП в качестве управляющего организацией (однако об этом читайте далее – возможны варианты).

Дело в том, что НК-2021 :

- отменяет для ИП на УСН, получающих доходы от “взаимосвязанных” организаций, применение ОСН в отношении этих доходов и вместо этого вводит ставку налога при УСН в размере 16% ;

- значительно расширяет перечень случаев , при которых применяется повышенная ставка в размере 16%, а не стандартная для УСН ставка налога в размере 3% или 5%;

- устанавливает ставку 16% по доходам, полученным не только от коммерческих организаций (кроме акционерных обществ), но и от некоммерческих организаций

Один из самых популярных вопросов начала 2021 года – какую ставку налога при УСН будут уплачивать ИП-управляющие (в том числе и по доходам ИП-управляющего от организаций, учредителями / собственниками имущества которых являются совершенно посторонние по отношению к ИП лица)?

Возможные варианты – 5% или 16%.

Ответ на указанный вопрос зависит от трактовки норм НК РБ.

Формулировка НК-2021 для ставки 16% ИП на УСН

Приведем точную формулировку из Налогового кодекса Республики Беларусь в редакции, действующей с 01 января 2021 года.

Статья 329. Ставки налога при упрощенной системе

1. Ставки налога при упрощенной системе устанавливаются в следующих размерах:

1.3. шестнадцать (16) процентов:

- для организаций и индивидуальных предпринимателей в отношении внереализационных доходов, указанных соответственно в подпункте 3.7 пункта 3 статьи 174 и подпункте 9.10 пункта 9 статьи 205 настоящего Кодекса;

- для индивидуальных предпринимателей в отношении валовой выручки, полученной ими от коммерческих (за исключением акционерных обществ) и (или) некоммерческих организаций, руководителями , участниками, собственниками имущества которых являются эти индивидуальные предприниматели и (или) лица, состоящие с этими индивидуальными предпринимателями в отношениях близкого родства или свойства в соответствии со статьей 195 настоящего Кодекса.

Обратите внимание на слово “руководителями” – это имеет важное значение для налогообложения ИП-управляющих (об этом далее).

Что такое “отношения близкого родства” и отношения “свойства” в данном случае определяет не Семейный Кодекс Республики Беларусь, а ст.195 НК-2021, т.к. именно на эту статью дано указание.

А именно, согласно ст.195 НК-2021:

- лица, состоящие в отношениях близкого родства, – родители (усыновители, удочерители), дети (в том числе усыновленные, удочеренные), родные братья и сестры, дед, бабка, внуки, прадед, прабабка, правнуки, супруги;

- лица, состоящие в отношениях свойства , – близкие родственники другого супруга, в том числе умершего.

Сводная таблица

Для детального понимания произошедших изменений, приводим сводную таблицу.

В таблицах значение “5% (налог при УСН)” используется как ставка налога для УСН без НДС. Для УСН с НДС ставка налога будет, естественно, 3%.

Ставки налогов для ИП, применяющих УСН без НДС

| Кого рассматриваем | Какие доходы получает ИП от организации | Налогообложение | ||

|---|---|---|---|---|

| отношение к ИП | Роль в коммерческой организации (кроме АО) или НКО | 2020 * | 2021 | |

| сам ИП как физическое лицо | учредитель / собственник имущества | любые доходы (в т.ч. доходы ИП-управляющего) | Общая система (ОСН – подоходный налог) | 16% (налог при УСН) |

| руководитель организации – как физическое лицо (директор) | любые доходы ИП | 5% (налог при УСН) | 16% (налог при УСН) | |

| ИП-управляющий | любые доходы (в т.ч. доходы ИП-управляющего) | см.ниже | ||

| супруг (-га) ИП родители ИП (в т.ч. усыновители, удочерители) дети ИП (в т.ч. усыновленные, удочеренные) | учредитель / собственник имущества | любые доходы ИП | Общая система (ОСН – подоходный налог) | 16% (налог при УСН) |

| руководитель организации – как физическое лицо (директор) | 5% (налог при УСН) | 16% (налог при УСН) | ||

| ИП-управляющий | см.ниже | |||

| родные братья / сестры ИП дед, бабка, прадед, прабабка ИП внуки, правнуки ИП близкие родственники супруга ИП (в т.ч. умершего супруга) | учредитель / собственник имущества | любые доходы ИП | 5% (налог при УСН) | 16% (налог при УСН) |

| руководитель организации – как физическое лицо (директор) | ||||

| ИП-управляющий | см.ниже | |||

| кто-либо другой, не взаимосвязанный с ИП | учредитель / собственник имущества | доходы ИП-управляющего | 5% (налог при УСН) | см.ниже |

| любые иные доходы ИП | 5% (налог при УСН) | |||

* в 2020 году рассматриваемые нормы на некоммерческие организации (НКО) не распространялись

Обратите внимание!

Ставка 16% в отношении доходов ИП на УСН не распространяется на акционерные общества .

А значит – и на ЗАО (закрытые акционерные общества) тоже не распространяется.

Вполне вероятно, что в 2021 году число регистрируемых ЗАО может несколько увеличиться (кстати, с 27 апреля 2021 года снимается ограничение на число акционеров закрытого акционерного общества – раньше было не более 50 акционеров; при превышении необходимо было преобразовывать ЗАО в ОАО)

Налог при УСН для ИП-управляющих

Чтобы определить ставку налога при УСН для ИП-управляющих (а также в отношении доходов, получаемых ИП от организации, в которой ИП-управляющим является близкий родственник ИП) необходимо установить, что означает понятие “руководитель” в рамках нормы, предусмотренной абзацем 3 пп.1.3 ст.329 НК-2021.

В начале 2021 года различные налоговые инспекции в рамках частных обращений плательщиков давали зачастую противоречащие друг другу разъяснения по ставкам налога при УСН в 2021 году для ИП-управляющих.

В январе 2021 г. было вот такое общее разъяснение от ИМНС по Гомельской области .

В марте 2021 г. появилось разъяснение ИМНС по г. Минску по рассматриваемому вопросу (и было ещё схожее разъяснение от ИМНС по Витебской области ).

Проблема трактовки появилась из-за того, что понятие “руководитель” Налоговый кодекс Республики Беларусь не раскрывает.

Однако и такие законодательные акты как Гражданский кодекс Республики Беларусь и Закон о хозяйственных обществах понятие “руководитель” однозначно не регламентируют (обратите внимание на ст.33 и ст.53 Закона о хоз. обществах, ст.113 ГК РБ, а также на Декрет от 15.12.2014 №5).

ИП-управляющий отнесен к понятию “руководитель” в рамках ст.24.58 Кодекса об административных правонарушениях (в редакции, действующей с 01 марта 2021 года; однако отнесение ИП-управляющих к понятию “руководитель” действует только в рамках указанной ст.24.58 КоАП).

Часть первая ст.252 Трудового кодекса Республики Беларусь определяет, что руководитель организации – это физическое лицо, которое в силу закона или учредительного документа организации осуществляет руководство организацией, в том числе выполняет функции ее единоличного исполнительного органа.

Однако одновременно часть вторая ст.252 ТК РБ допускает, что руководителем организации может являться и индивидуальный предприниматель (необходимо отметить, что в связи с тем, что с ИП-управляющим заключается гражданско-правовой договор, а не трудовой договор, нормы ТК РБ на ИП-управляющего не распространяются).

Обращаем внимание!

Разъяснение налогового законодательства имеют право давать налоговые органы, в связи с чем мы рекомендуем :

Плательщик имеет право получать от налоговых органов разъяснения по вопросам применения актов налогового законодательства (пп.1.1 ст.21 НК). Налоговые органы, в свою очередь, обязаны давать плательщикам разъяснения по вопросам применения налогового законодательства (пп.1.8 ст.108 НК).

В рамках уплаты налогов в соответствии с полученным от налогового органа разъяснения (это разъяснение должно быть получено от налогового органа в письменной форме или электронном виде, при этом запрос на получение разъяснений должен содержать полную и достоверную информацию) плательщик освобождается от уплаты пеней (см.пп.3.1 ст.55 НК) и (возможно) от административной ответственности (см. совместное письмо МНС, МинФина и МинЭкономики от 14.06.2013 “О некоторых вопросах привлечения юридических и физических лиц к административной ответственности”). Налог при этом подлежит доплате.

Учитывая, что на данный момент нет однозначного ответа на вопрос, по какой ставке налога при УСН облагать доходы ИП-управляющих в 2021 году (по крайней мере, есть определенные вопросы), приведем сводную таблицу: в зависимости от того, является ли ИП-управляющий “руководителем” для целей применения нормы, предусмотренной абзацем 3 пп.1.3 ст.329 НК-2021 (либо “руководителем” являются только физические лица – например, директор организации).

Ставки налогов для ИП, применяющих УСН без НДС

| Кого рассматриваем | Какие доходы получает ИП от организации | ИП-управляющий для целей применения нормы, предусмотренной абз.3 п.1.3 ст.329 НК-2021 | ||

|---|---|---|---|---|

| отношение к ИП | Роль в коммерческой организации (кроме АО) или НКО | не является “руководителем” | ||

ИП-управляющие и доходы от иностранных организаций

На сайте Министерства по налогам и сборам Республики Беларусь было опубликовано разъяснение .

Согласно указанного разъяснения, с 1 января 2021 года в отношении валовой выручки, полученной ИП от коммерческих (за исключением акционерных обществ) и (или) некоммерческих иностранных организаций, руководителями, участниками, собственниками имущества которых являются эти индивидуальные предприниматели и (или) лица, состоящие с этими индивидуальными предпринимателями в отношениях близкого родства или свойства в соответствии со статьей 195 Налогового кодекса, ставка налога при УСН применяется в размере 16 процентов .

С уважением, Бухгалтерский центр “Арденна”

Налоги Беларуси № 16 2020

НАЛОГИ БЕЛАРУСИ № 16 (592)/2020/ 24 апреля

НОВОСТИ. СОБЫТИЯ. ФАКТЫ

Лидеры стран Евразийского экономического союза выразили решимость объединить усилия для противостояния общей угрозе — COVID-19. Об этом говорится в совместном заявлении, принятом по итогам состоявшейся рабочей встречи членов Высшего Евразийского экономического совета (ВЕЭС).

Саммит был организован по инициативе Председателя Высшего Евразийского экономического совета — Президента Республики Беларусь Александра Лукашенко и впервые проходил в режиме видеосвязи.

НОРМАТИВНЫЕ ПРАВОВЫЕ АКТЫ И КОММЕНТАРИИ

ПОСТАНОВЛЕНИЕ Совета Министров Республики Беларусь от 15 апреля 2020 г. № 229 «О неначислении амортизации основных средств и нематериальных активов в 2020 году»

ПИСЬМО Министерства по налогам и сборам Республики Беларусь от 10 апреля 2020 г. № 2-2-10/00807

«О налогообложении»

ПРАКТИКА НАЛОГООБЛОЖЕНИЯ

С.И. НОВИКОВА. Разбираем ситуации: как определить отчетный период для вычета при уплате «ввозного» НДС в установленный срок

Обязательным условием для принятия сумм «ввозного» НДС к вычету за отчетный период, на который приходится дата принятия товаров к учету, является уплата указанной суммы НДС в бюджет не позднее даты представления декларации по НДС за этот отчетный период. В предложенной статье автор на конкретных примерах разъясняет вопрос, как определить отчетный период, в котором сумму уплаченного в установленный срок «ввозного» НДС можно предъявить к вычету.

И.Г. ЯКУШЕВА. Налог на недвижимость при субарендных отношениях: определяем плательщика

Нередко в процессе осуществления предпринимательской деятельности собственники или пользователи недвижимого имущества передают такие объекты или их части в аренду и субаренду. В предложенной статье автор на конкретных примерах рассмотрит особенности признания плательщиком налога на недвижимость организаций при заключении ими договоров субаренды недвижимого имущества.

Информационный аналитический блок «ALL INCLUSIVE»

С т у д е н ч е с к и е о т р я д ы

В информационном аналитическом блоке «All inclusive» («Все включено») рассматривается широкий спектр вопросов организации и функционирования студенческих отрядов в организациях отраслей белорусской экономики. Представленные вниманию специалистов авторские статьи посвящены особенностям формирования студенческих отрядов, организации их деятельности на предприятиях, оплаты труда их участников, бухгалтерского учета необходимых при этом операций, государственного социального страхования и, естественно, налогообложения доходов работников таких временных трудовых коллективов.

В статьях приводятся законодательные нормы (с учетом произошедших в последнее время изменений), а также практические ситуации, анализ которых поможет сторонам трудовых отношений (и нанимателям, и участникам студенческих отрядов) наиболее полно и эффективно использовать потенциал, заложенный в студенческих отрядах.

Т.И. ГРИБАНОВ, Н.В. СВИРИД. Студенческие отряды в 2020 году: организуем и оплачиваем первый опыт трудовой деятельности молодежи

Весна еще в самом разгаре, но, поверьте, время для разговора об организации студенческих отрядов и оплате труда их участников уже пришло. Ведь, с одной стороны, новостные ленты запестрели первыми сообщениями о начале работы таких, временных, трудовых коллективов (например, уже в апреле студенческие строительные отряды приступают к работе в г. Гродно), а с другой стороны, в правовом регулировании их деятельности произошли заметные изменения, обойти стороной которые просто невозможно. Хотя изменения эти вступают в силу не сразу, но ознакомиться с ними субъекты, участвующие в организации работы студенческих отрядов, должны обязательно. Как говорится, положение обязывает.

Так что же нужно сделать для того, чтобы студенческий отряд появился на свет и начал работать? И, главное, чтобы в этой работе были соблюдены требования, которые предъявляет действующее законодательство к такого рода трудовым отношениям? Ответы на актуальные вопросы дают постоянные авторы журнала.

С.А. КЛЕВАНОВИЧ. Бухгалтерский учет операций, связанных с деятельностью студенческих отрядов, в бюджетных организациях

В материале рассмотрены порядок организации деятельности студенческих отрядов, а также бухгалтерский учет операций по начислению заработной платы участникам студенческих отрядов, обязательных страховых взносов в ФСЗН и страховых взносов по обязательному страхованию от несчастных случаев на производстве и профессиональных заболеваний в Белгосстрах бюджетными организациями.

И.В. АССФУРА. Персонифицированный учет участников студенческих отрядов

В статье рассказывается о порядке представления в территориальные органы ФСЗН документов персонифицированного учета

на участников студенческих отрядов, как имеющих, так и не имеющих страховых свидетельств государственного социального страхования, организациями, привлекающими к работе студенческие отряды.

В.В. РАКОВЕЦ. Взносы в ФСЗН: начисление и отражение в учете

Принимающие организации освобождаются от уплаты страховых взносов на случай достижения пенсионного возраста, инвалидности и потери кормильца (пенсионное страхование) для работодателей в бюджет государственного внебюджетного фонда социальной защиты населения Республики Беларусь в части выплат, начисленных в пользу участников студенческих отрядов. О том, как правильно начислить и отразить на счетах бухгалтерского учета взносы в ФСЗН, рассказывает автор статьи.

СПРАВОЧНАЯ ИНФОРМАЦИЯ

Налоговый календарь для плательщиков-организаций на май 2020 года

Коэффициенты изменения стоимости видов (групп) основных средств по состоянию на 1 апреля 2020 года

Справочная информация для бухгалтера

Календарь респондента на май 2020 года

Информация об изменениях, внесенных в формы централизованных государственных статистических наблюдений и в указания по их заполнению, утвержденные на 2020 год

Читайте также: