Налог на профессиональный доход для самозанятых презентация

Опубликовано: 06.05.2024

В законодательстве РФ помимо общего порядка уплаты налогов предусмотрено несколько специальных налоговых режимов. Одним из них является самозанятость.

В настоящем обзоре подробно описано, что это за режим, кто имеет право его применять, какие здесь есть особенности и как перейти на такой порядок налогообложения.

- Самозанятость: понятие, законодательное регулирование

- Кто может стать самозанятым?

- Особенности работы в статусе самозанятого

- Для чего может потребоваться получение статуса самозанятого?

- Какими видами деятельности могут заниматься самозанятые?

- Плюсы и минусы уплаты НПД

- Сколько платят в бюджет самозанятые?

- Как стать самозанятым: пошаговая инструкция

- Заключение

Самозанятость: понятие, законодательное регулирование

Самозанятость – это специальный налоговый режим, в рамках которого физические лица и ИП имеют возможность уплачивать налог с получаемого ими дохода по упрощенной схеме.

В действующем законодательстве не используется слово «самозанятость». Вместо него применяется понятие – налог на профессиональный доход (НПД).

Основным нормативным актом, регулирующим деятельность самозанятых лиц, является Закон РФ от 27 ноября 2018 года № 422-ФЗ.

Этой режим начал действовать с 1 января 2019 года. При этом изначально он применялся только в 4 регионах (Москва, Московская и Калужская область, Татарстан). Однако к 2021 году в этом эксперименте участвует уже более 50 субъектов РФ.

Кто может стать самозанятым?

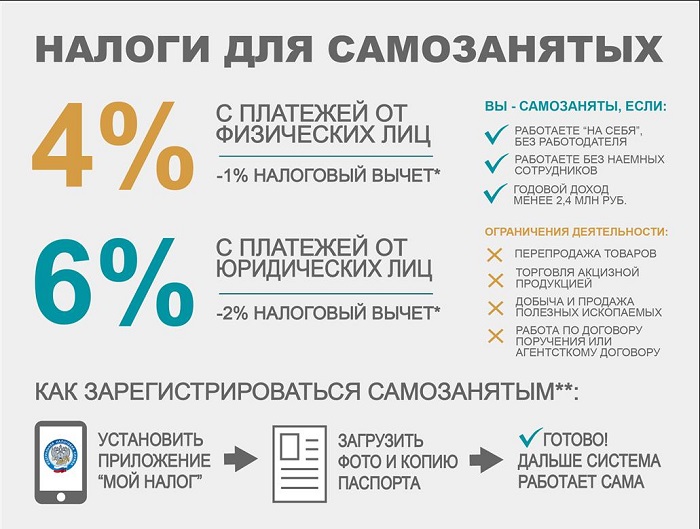

В упомянутом выше законе определен перечень условий, которые должны быть соблюдены для получения статуса самозанятого. Заключаются они в следующем:

- плательщиком НПД может быть только физическое лицо или индивидуальный предприниматель,

- отсутствие наемных работников или работодателя,

- размер дохода за год не должен превышать 2,4 млн рублей,

- если предприниматель ранее уплачивал налоги по другой системе, то для уплаты НПД нужно будет отказаться от прежнего режима налогообложения.

Помимо приведенных выше пунктов также есть еще одно важное условие – деятельность лица, желающего получить статус самозанятого, не должна попадать в список, приведенный в п. 2 ст. 4 Закона РФ № 422-ФЗ.

Особенности работы в статусе самозанятого

Работа в качестве самозанятого лица имеет ряд особенностей:

- Налогоплательщики могут применять такой режим независимо от территории, на которой они ведут свою деятельность. Главное условие – это должен быть субъект РФ, включенный в данный эксперимент.

- Самозанятые лица могут работать с любыми контрагентами: другими гражданами, индивидуальными предпринимателями, а также юридическими лицами.

- Налогом облагается профессиональный доход, полученный от самостоятельного ведения деятельности или использования имущества.

- Физические лица, работающие на таком режиме, освобождаются от уплаты НДФЛ, а индивидуальные предприниматели от НДС (за исключением отдельных случаев).

- Самозанятым не нужно сдавать налоговую декларацию и посещать территориальное отделение ФНС. Весь процесс организуется в приложении «Мой налог».

- По НПД налоговым периодом признается один календарный месяц. При этом первым налоговым периодом считается промежуток времени, прошедший с момента постановки на учет до конца месяца, идущего после месяца, в котором гражданин зарегистрировался в качестве самозанятого.

- Самозанятым лицам предоставляется налоговый вычет в размере до 10 000 рублей (исчисляется нарастающим итогом). Об этом написано в п. 1 ст. 12 Закона РФ № 422-ФЗ.

Для чего может потребоваться получение статуса самозанятого?

Можно назвать несколько весомых причин для перехода на специальный налоговый режим НПД.

В первую очередь это возможность с минимальными потерями легализовать свой доход. Как известно, каждый человек, получающий финансовую выгоду на территории РФ, обязан уплачивать с нее налоги в бюджет. Уклонение от данной обязанности влечет за собой существенные риски в виде: блокировки счетов банками, санкций со стороны налоговых органов.

Таким образом, получение статуса самозанятого позволяет открыто заниматься своей деятельностью, не переживая о получении штрафа за незаконное предпринимательство.

Кроме того, последнее время оформление самозантости все чаще требуется для работы на биржах фриланса (например, eTXT, freelancejob.ru).

Еще одна причина для перехода на НПД – возможность начать сотрудничество с солидными заказчиками. Сегодня бизнес предпочитает вести деловые отношения с лицами, имеющими официальный статус (ИП, самозанятый).

Какими видами деятельности могут заниматься самозанятые?

В законе не описаны конкретные виды деятельности, которыми вправе заниматься самозанятые граждане. Однако в п. 2 ст. 4 Закона РФ № 422-ФЗ приведен перечень сфер, в которых нельзя работать плательщикам НПД. Сюда относится:

- продажа подакцизных товаров и продукции, подлежащей обязательной маркировке,

- перепродажа товаров и имущественных прав (за исключением случаев, когда продаются активы, ранее использовавшиеся для личных нужд),

- добыча и продажа полезных ископаемых,

- ведение предпринимательской деятельности в рамках договора поручения/комиссии, агентского соглашения,

- оказание услуг по доставке товаров с приемом оплаты за них.

Кроме того, получить статус самозанятого не смогут лица, которые уже ведут деятельности в рамках другого налогового режима.

Как показывает практика, НПД идеально подходит для работы в таких сферах: выполнение различных задач в интернете (фриланс), репетиторство, услуги няни, седелки, переводчика и т.д.

Плюсы и минусы уплаты НПД

Работа в статусе самозанятого лица имеет несколько существенных преимуществ. Выражаются они в следующем:

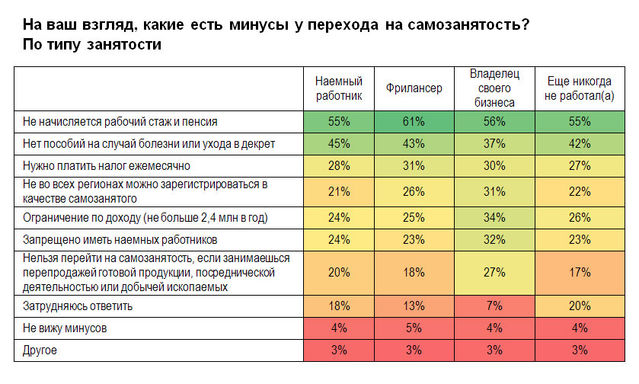

Вместе с тем, работа в режиме НПД не лишена и некоторых минусов. Основные сложности, с которыми сталкиваются самозанятые, заключаются в следующем:

-

необходимость в ежемесячной уплате налога, период самозанятости не включается в трудовой стаж. Однако эту проблему легко решить. Можно начать добровольно вносить взносы в счет пенсионного страхования, самозанятый, добровольно уплачивающий страховые взносы, не может уменьшить налог на их сумму, отсутствие выплат в случае выхода в декрет, наступление временной нетрудоспособности (уход на больничный), наличие лимита по доходам (до 2,4 млн рублей в год), нет возможности привлечь наемных работников, самозанятость доступна не для всех видов деятельности.

Сколько платят в бюджет самозанятые?

В соответствии с положениями ст. 8 Закона РФ № 422-ФЗ по НПД объектом налогообложения признается доход, полученный физическим лицом/ИП от реализации: товаров, работ, услуг или имущественных прав.

Налог исчисляется в виде процента от полученного дохода. Для самозанятых лиц установлены следующие ставки (ст. 10):

- 4% – по сделкам, совершенным с физическими лицами,

- 6% – при поступлении оплаты от индивидуальных предпринимателей и организаций.

Ежемесячно до 12 числа налоговый орган направляет самозанятому уведомление о необходимости проведения перечислений в бюджет (через приложение «Мой налог»). При этом платеж должен быть проведен до 25 числа этого же месяца.

Как стать самозанятым: пошаговая инструкция

Одно из существенных преимуществ самозанятости – простота получения такого статуса. Действовать нужно в соответствии со следующей инструкцией:

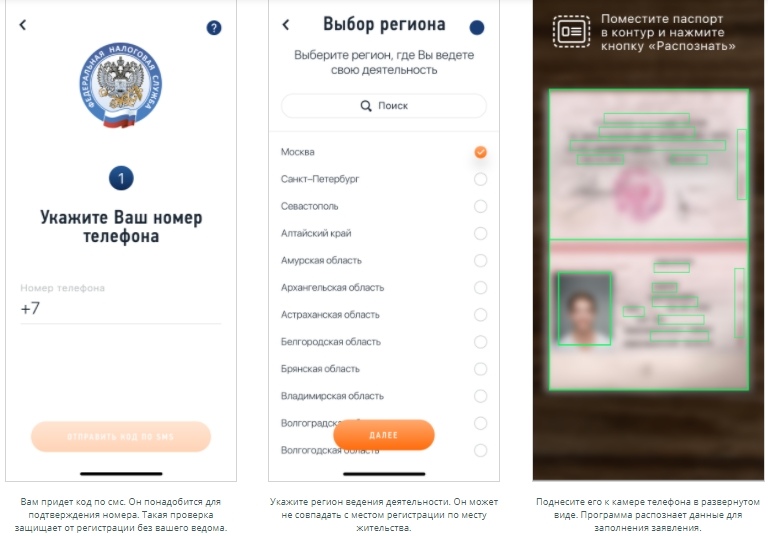

- Первым делом на свой телефон необходимо скачать бесплатное приложение «Мой налог» – оно находится в свободном доступе в App Store и Google Play.

- Следующим шагом будет регистрация в приложении – тут на выбор налогоплательщика есть несколько вариантов авторизации в системе:

-

по скану российского паспорта (его нужно приложить к камере телефона в развернутом виде, приложение отсканирует документ, после чего будет предложено сделать селфи), по ИНН – в этом случае потребуется сам идентификационный номер налогоплательщика и пароль от ЛК на сайте nalog.ru, через учетную запись на портале Госуслуги.

В процессе регистрации в приложении «Мой налог» будет запрошен телефон заявителя. Нужно указать реальный номер, так как на него придет код подтверждения операции.

- Войдя в систему необходимо указать вид деятельности, которым планирует заниматься самозанятый – для этого нужно последовательно выбрать такие вкладки: «Прочее» / «Профиль» /«Вид деятельности».

- Для перечисления налоговых платежей в бюджет к своему аккаунту можно прикрепить банковскую карту или же настроить автоплатеж.

Пройдя все описанные выше шаги, налогоплательщик может приступать к ведению своей деятельности. Каждый раз при получении дохода ему необходимо будет формировать чек со следующими сведениями:

- перечисленная сумма,

- название оказанной услуги,

- сведения о клиенте (название ООО или имя ИП, ИНН). Если заказчиком является физическое лицо, то о нем ничего не нужно указывать.

Дополнительно стоит отметить, что если на НПД перешел индивидуальный предприниматель, который ранее применял другие специальные режимы налогообложения (УСН, ЕСХН и т. д.), то от них нужно будет отказаться в течение месяца. Оформляется отказ путем направления в налоговый орган соответствующего уведомления.

Заключение

Налог на профессиональный доход (самозанятость) позволяет физическим лицам и предпринимателям, зарабатывающим до 2,4 млн рублей в год путем самостоятельного оказания тех или иных услуг, легализовать свою деятельность.

Главные преимущества такого режима – низкие ставки, отсутствие отчетности, простота исчисления и уплаты налога, а также удаленная регистрация (без визита в налоговый орган).

С момента вступления в силу закона о введении экспериментального налогового спецрежима НПД из тени вышли очень многие специалисты. Для кого этот режим и какими видами деятельности можно заниматься в статусе самозанятости – на эти и другие важные вопросы подробно отвечаем в статье.

Кто может перейти на спецрежим

Получить статус самозанятости может практически любое физлицо и даже ИП. Но при этом нужно обязательно соответствовать ряду условий.

Ключевое требование – работать самостоятельно, без команды. У самозанятого не должно быть наемных сотрудников. Максимально допустимый годовой доход от личной профдеятельности на этой системе – 2,4 миллиона рублей. Ежемесячные суммы не контролируют.

Как только превышается годовая планка, лицо теряет право на применение спецрежима. В данном случае необходимо оформлять ИП или ООО и перебираться на другую систему. Например, на общую, упрощенную или патентную.

С 2020 года регистрироваться разрешили с 16 лет. Вероятно, лицам младше 18 лет, которые оформят самозанятость в 2021, предложат вычет в объеме 12 130 рублей в дополнение к стандартным 10 000. Сейчас этот вопрос рассматривается на уровне правительства.

Поначалу эксперимент со спецрежимом проводился только в нескольких регионах страны. Сейчас оформить самозанятость можно без проблем в любой точке России. Местом ведения деятельности считается регион, в котором находится налогоплательщик или же его клиент. Данную информацию указывают во время регистрации. Регион может не совпадать с местом регистрации и фактическим проживанием самозанятого. При необходимости его корректируют, но не чаще раза в год.

Единственный налог, который нужно уплачивать пользователям режима – НПД. 4% или 6% – в зависимости от того, кто перевел оплату. Если в течение расчетного месяца пользователю не поступают средства, то и платить не придется. Все сделки фиксируются в сервисе «Мой налог», где и рассчитывается сумма обязательного платежа. Через эту программу пользователь взаимодействует с ФНС. Все просто и удобно.

Ограничения системы НПД

Помимо лимита на выручку, спецрежим предполагает еще несколько ограничений. В основном они касаются видов самой деятельности.

Самозанятость не дадут, если вы:

- перепродаете чужую продукцию оптом или в розницу;

- занимаетесь реализацией подакцизных изделий (касается алкоголя, табака, бензина), а также подлежащих маркировке (обувь, лекарства, ювелирка и прочее);

- доставляете продукты для других компаний;

- состоите в официальных трудовых отношениях с сотрудниками;

- работаете по поручениям, на условиях комиссии, в рамках агентских договоров;

- участвуете в процессе добычи или реализации различных полезных ископаемых;

- находитесь на упрощенке, патенте, ЕСХН или другом режиме, получаете прибыль от предпринимательства, облагающуюся НДФЛ.

Для получения профессионального дохода самозанятые трудятся самостоятельно, а не на конкретного работодателя по договору. Но допускается и совмещение деятельности по НПД с работой по найму.

Также есть ограничения по виду самого дохода. Кроме того, который получают в рамках официальных трудовых отношений, запрещены и следующие:

- от продажи транспорта/недвижимости;

- от передачи прав на недвижимые объекты (аренда жилья не считается);

- от госслужбы;

- от торговли ценными бумагами;

- от оказания услуг для бывшего работодателя (должно пройти более 2 лет с момента прекращения сотрудничества);

- от нотариальной и адвокатской деятельности;

- прибыль в форме каких-либо продуктов или услуг.

Чем могут заниматься самозанятые

Теперь о тех видах деятельности, которые может осуществлять самозанятый. Их гораздо больше, чем запрещенных.

Если очертить в целом, на НПД можно заниматься:

- Реализацией собственноручно изготовленной продукции.

- Оказанием каких-либо услуг.

- Выполнением определенного спектра работ.

К этим 3 категориям относится довольно много видов деятельности, с которых получают личный профессиональный доход. Для удобства разделим их на сферы и приведем конкретные примеры.

Бьюти

- маникюр и педикюр на дому;

- услуги косметолога;

- эпиляция;

- консультации по стилю;

- парикмахерские услуги;

- нанесение татуировок, пирсинг.

Здоровье

- массаж;

- консультации диетолога, нутрициолога;

- услуги логопеда;

- психология;

- тренировки по фитнесу.

Образование

- репетиторство;

- преподавание;

- проведение обучающих программ.

Общепит

- приготовление блюд, напитков и прочих кулинарных изделий;

- кондитерское дело;

- обслуживание.

Авто и перевозки

- транспортировка грузов;

- такси;

- курьерские услуги;

- перевозка пассажиров;

- эвакуация и буксировка автомобилей;

- автомойка;

- автомобильный сервис: ТО, диагностика и ремонт.

Услуги по дому

- ведение хозяйства;

- услуги гувернантки;

- доставка товаров к двери;

- услуги няни и сиделки;

- приготовление еды;

- оказание социальной помощи;

- охрана;

- клининговые услуги;

- химчистка.

Развлечения

- организация различных мероприятий: праздников, торжеств, экскурсий, концертов;

- услуги ведущего, шоумена, тамады, аниматора;

- артисты, певцы, музыканты.

Фото/видео

- фотосъемка;

- видеосъемка;

- обработка фотографий;

- монтаж.

Полиграфия

- создание макетов и печать бланков, брошюр, листовок, блокнотов, буклетов; календарей, визиток, флаеров;

- послепечатная обработка;

- издательство.

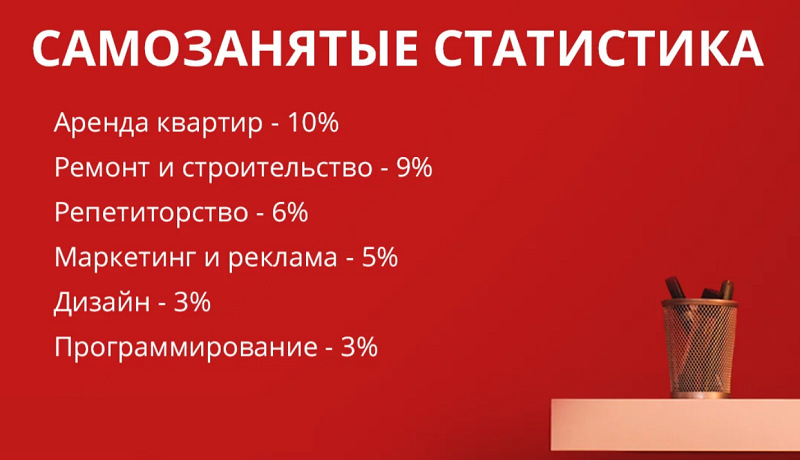

Статистика по видам деятельности самозанятых

Животные

- выгул;

- груминг;

- передержка;

- вакцинация;

- дрессировка;

- кинология;

- уход.

Строительство и ремонт

- отделочные работы;

- ремонт помещений;

- реконструкции и реставрации;

- ландшафтный и интерьерный дизайн;

- малярные работы;

- ремонт быттехники;

- услуги сантехника, электрика;

- техобслуживание;

- услуги плотника, столяра;

- металлообработка;

- проектирование и прочее.

Удаленная работа через интернет

- копирайтинг;

- переводы;

- SMM-продвижение;

- настройка таргетированной рекламы;

- веб-дизайн;

- блоггинг;

- реклама;

- PR, интернет-маркетинг;

- проведение маркетинговых исследований и опросов, сбор мнений.

Информационные технологии

- услуги компьютерного мастера;

- программирование;

- техподдержка;

- верстка;

- дизайн;

- администрирование;

- анализ и обработка данных.

Hand Made

Продажа различной продукции своего производства:

- выпечки;

- одежды;

- игрушек;

- украшений;

- мебели и так далее.

Одежда

- моделирование;

- дизайн;

- пошив;

- кройка и шитье.

Финансовые, бухгалтерские и юридические консультации

- составление ежемесячной, ежеквартальной и годовой бухгалтерской отчетности;

- консультирование по жилищным, трудовым, семейным, гражданским и прочим правовым вопросам;

- страховые услуги.

Аренда различных объектов

- квартир;

- автомобилей;

- прокат велосипедов, самокатов;

- услуга временного проживания.

Окружающая среда

- прием/сдача лома;

- различные сельскохозяйственные услуги;

- животноводческая деятельность;

- охота/рыбалка;

- работы по благоустройству территорий.

Это далеко не полный перечень видов труда для самозанятых. Такого списка в принципе не существует. Даже в законе 422-ФЗ прописаны только те виды деятельности, при которых оформить самозанятость не получится.

Отсюда делаем вывод, что пользователи спецрежима могут заниматься практически любой деятельностью, напрямую не запрещенной законом. Главное – соответствовать критериям, которые рассматривались выше: укладываться в годовую норму по доходам и не нанимать сотрудников.

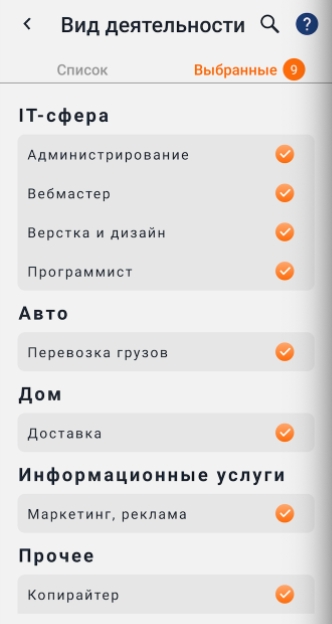

Примерный список профессий, подходящих для этой категории налогоплательщиков, есть в сервисе «Мой налог». Его можно посмотреть в приложении или в веб-кабинете.

Постановка на учет в соответствии с видом деятельности

Для оформления самозанятости не обязательно посещать местную налоговую. Процедура может выполняться в режиме онлайн несколькими способами:

- Через «Мой налог» – бесплатное приложение, которое есть в Google Play.

- На веб-ресурсе ФНС.

- На Госуслугах.

- В онлайн-сервисе уполномоченного банковского учреждения.

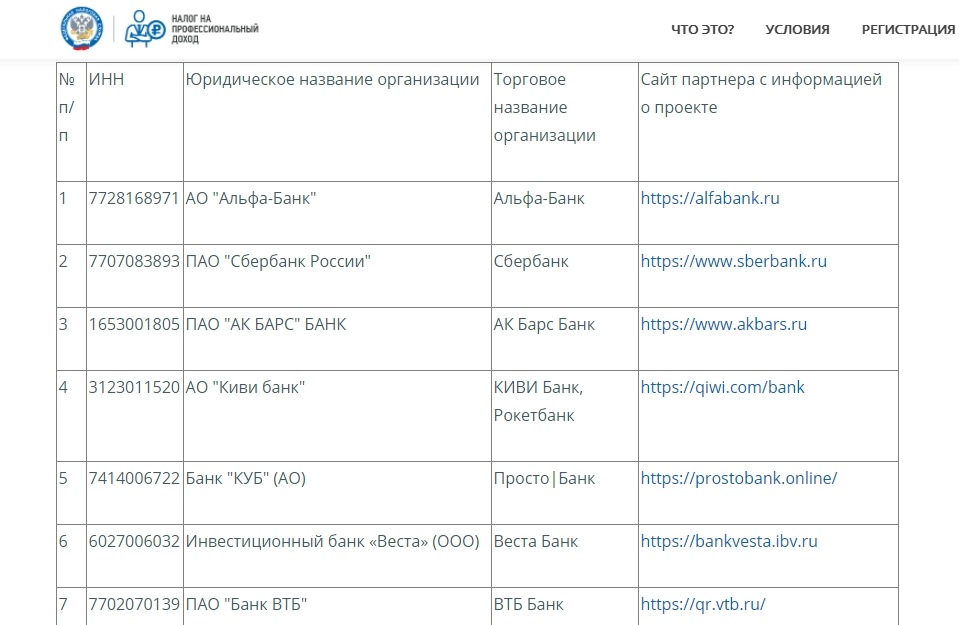

Список банков, поддерживающих обмен данными с ФНС

Самый быстрый, простой и удобный вариант – регистрация через программу. Из документов понадобятся только ИНН и паспорт.

После успешного прохождения процедуры служба направляет налогоплательщику соответствующее уведомление. Все подробности регистрации мы рассматривали в одном из предыдущих материалов.

Отказаться от статуса легко: такая функция реализована в программе. Достаточно выбрать пункт «Сняться с учета НПД» в своем профиле. Но перед этим важно погасить всю начисленную сумму налога.

Статус может перестать действовать и автоматически. Такое происходит, если предприниматель нанял сотрудников или получил от своей деятельности более 2 400 000 рублей прибыли за год.

Может ли ИП оформить самозанятость

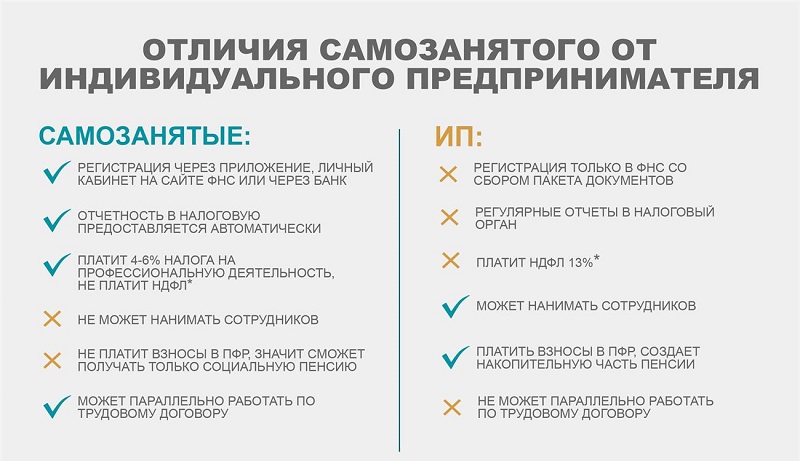

Самозанятые и ИП отличаются по таким критериям:

- лимиты по годовому доходу. У индивидуальных предпринимателей их нет;

- наемный персонал. ИП, который работает на ОСНО, может нанимать неограниченное количество сотрудников. На других режимах есть ограничения. Самозанятым же привлекать работников запрещено;

- регистрация. ИП занимается официальным оформлением в ФНС. Самозанятость оформляется за несколько минут в приложении для смартфона;

- налоговая ставка. Индивидуальные предприниматели платят больше налогов: от 6 до 15% в зависимости от режима;

- страховые взносы. ИП делает их обязательно, самозанятые – добровольно;

- отчетность. На разных режимах предприниматели сдают годовую или квартальную отчетность. Плательщики НПД ее не сдают вообще.

Что лучше – самозанятость или ИП – нужно решать с учетом специфики бизнеса. Например, для стандартного интернет-магазина, который продает товары не собственного производства и имеет сотрудников в штате, режим НПД не подойдет.

Однако в законе предусмотрена возможность оформления самозанятости для действующих предпринимателей, если они занимаются деятельностью, не запрещенной режимом. Закрывать ИП при этом нет необходимости. Достаточно подать заявление нужного образца в налоговую. Но совмещать НПД с другими режимами не получится. Поэтому от прежней системы необходимо отказаться в течение месяца после подтверждения нового статуса.

Плюс, стоит учитывать общие ограничения. Как и физлицу, ИП на спецрежиме нельзя нанимать персонал и превышать планку относительно годовой прибыли.

Как сменить сферу или расширить список услуг

Самозанятый может указывать в сервисе «Мой налог» не одно, а сразу несколько направлений работы. В этом плане законодательство не предусматривает никаких ограничений.

Если вы уже являетесь самозанятым, но хотите сменить изначально указанную деятельность или добавить новый товар/услугу, это можно сделать буквально за несколько минут. Понадобится только открытое приложение.

Дальше нужно выполнить несколько простых действий:

- Найти раздел под названием «Прочее».

- Открыть профиль.

- Просмотреть список доступных видов деятельности в появившемся окне.

- Выбрать новую услугу и, если необходимо, убрать отметку с пункта, который уже неактуален.

Алгоритм расчета налога для разных услуг

Налог для самозанятых рассчитывается автоматически в приложении каждый месяц. Ставка зависит от того, с кем сотрудничает лицо. Если с частным заказчиком, придется отдать 4% от дохода, с компанией – 6%. Такое правило действует независимо от вида предоставляемых услуг.

Для лучшего понимания алгоритма расчета разберем на примере.

Есть условная Анна Владимировна. Через свою страницу в «Инстаграм» она продает вязаные игрушки, которые делает своими руками. В апреле Анна заработала на продажах частным лицам 15 000 рублей. Также была сделка с компанией, которая занимается реализацией детских игрушек. С этой сделки она выручила 25 000 рублей.

Исходя из приведенных данных, рассчитываем налог к уплате:

- НПД по ставке 6% = 25 000 х 6% = 1 500 рублей;

- НПД по ставке 4% = 15 000 х 4% = 600 рублей.

Итого, налог за апрель составит 2 100 рублей. Его нужно уплатить в следующем месяце не позднее 25-го числа. Также к этой сумме может применяться налоговый вычет. В любом случае все актуальные данные отображаются в приложении.

Заключение

Основная цель нового спецрежима – легализация профдоходов, большинство из которых всегда находились в тени. И этого удалось достичь: самозанятость оформили уже около 2 000 000 человек. Режим удобен тем, что он подходит для легальной реализации практически любых видов услуг и товаров собственного производства. Достаточно соблюдать 2 ключевых условия, рассмотренных в статье и не входить в список исключений, прописанных в законе.

Какие налоги обязаны платить самозанятые?

Единственный налог, который платят самозанятые, — налог на профессиональный доход (НПД). Он похож на упрощённую систему налогообложения для предпринимателей, но отличается ставкой:

4% — за доходы от работы с физическими лицами;

6% — за доходы от работы с юридическими лицами или ИП.

Самозанятые платят НПД, если их годовой доход составляет не больше 2,4 млн рублей. Если превысить лимит, нужно оформить ИП. А если самозанятый уже работает как ИП ( да, так тоже можно ), то нужно выбрать другой налоговый режим.

Иногда самозанятые должны платить НДФЛ как обычные физические лица. Это правило относится к доходам:

по трудовому договору;

от бывших работодателей, на которых вы работали меньше двух лет назад;

госслужащих, кроме сдачи квартиры в аренду;

от продажи имущества.

Закон не запрещает платить часть налогов как самозанятым, а часть — как физическим лицам. Но есть видов деятельности, при работе по которым нельзя быть самозанятым. К ним относятся:

работы по договорам поручения, комиссии или агентских договоров;

продажи товаров с обязательной маркировкой или акцизами;

продажи недвижимости и транспортных средств;

работы по договору простого товарищества;

курьерской доставки без онлайн-кассы;

добычи и продажи полезных ископаемых;

перепродажи товаров (сфера ритейла).

Также не могут быть самозанятыми адвокаты, нотариусы, арбитражные управляющие, нотариусы и медиаторы.

Пример . Евгений оформился как самозанятый и занимается юридическими услугами. Чтобы больше зарабатывать, он решил предлагать клиентам банковские услуги по агентскому договору. В мае Евгений привёл в банк трёх клиентов, банк перечислил ему 10 тыс. рублей на счёт .

Евгений внёс продажу в приложении «Мой налог» и отправил чек в банк. А через неделю получил уведомление от налоговой, что статуса самозанятого у него больше нет. Это из-за того, что самозанятым запрещено представлять чужие интересы в бизнесе .

Когда нужно платить налог на профессиональный доход?

Ежемесячно — не позднее 25 числа месяца. В текущем месяце уплачивается налог за предыдущий. Например, налог за май нужно уплатить не позднее 25 июня. Но если на 25 число выпадает праздник или выходной, тогда срок уплаты переносится на следующий рабочий день.

Приложение «Мой налог» присылает уведомления со сроком и суммой следующего платежа

Если вы только зарегистрировались в качестве самозанятого, первый налоговый период считают со дня регистрации и до конца следующего месяца. Например, при постановке на учет в июне уплатить налог нужно до 25 августа.

Что будет, если не платить налог с доходов самозанятого?

По закону налоговая инспекция вправе проверить доходы самозанятого, доначислить неуплаченные налоги и выписать штраф. Он составит 20% от суммы, которую вы должны были уплатить, но скрыли от налоговой. Штраф может вырасти до 100%, если вы снова уклонитесь от уплаты налогов в течение полугода с последнего нарушения.

На практике ситуация не так однозначна. Сами по себе инспекторы не видят никакие поступления на карты физических лиц и предпринимателей. Чтобы изучить доходы самозанятого, они обязаны проводить налоговую проверку. Но есть одна проблема: чтобы проверить самозанятого, инспектор должен запросить разрешение у центрального аппарата ФНС.

Важно : без веских причин и подозрений на сокрытие крупных доходов межрайонные инспекции это точно не сделают. Но не платить налоги всё равно плохо: кто знает, вдруг через месяц ФНС разрешит проверять всех самозанятых без разбора.

С самозанятыми ИП ситуация другая. Налоговая вправе самостоятельно проводить камеральные и выездные проверки предпринимателей, поэтому шанс получить штраф за уклонение от уплаты налогов становится выше.

Что делать, если доход в течение года превысил 2,4 млн рублей?

Если календарный год ещё не закончился, а доход уже превысил 2,4 млн рублей, самозанятость автоматически прекращается. Физические лица платят НДФЛ, а ИП выбирают новый налоговый режим.

Вот формы заявления:

Важно : в заявлениях на УСН и ЕСХН в графе «Код признака налогоплательщика» нужно указать «3». Так налоговая поймёт, что вы переходите с другого налогового режима.

Подсказки по заполнению заявления есть прямо на бланке

Если не написали заявление или не уложились в 20 дней, произойдёт страшное — ИП автоматически перейдёт на общую систему налогообложения. Тогда со всех поступлений свыше 2,4 млн рублей придётся платить 13% НДФЛ.

Пример . Самозанятый юрист Евгений заработал с января по май 2021 года 3 млн рублей, но не успел подать заявление на УСН. За 2,4 млн он заплатил налог на профессиональный доход, а за остальной доход пришлось платить НДФЛ — 600 тыс. × 13% = 78 тыс. рублей. А если бы Евгений успел перейти на УСН «Доход», заплатил бы всего 600 тыс. × 6% = 36 тыс. рублей. В два раза меньше!

После того, как самозанятость аннулируют, снова перейти на НПД или другой налоговый режим можно только с 1 января следующего года.

Как добровольно платить взносы в ПФР, чтобы накопить трудовой стаж?

Самозанятые вправе не платить страховые и пенсионные взносы. Но если вы планируете накопить трудовая стаж и подстраховаться пенсией, вы можете платить взносы в ПФР добровольно.

Откройте экран «Прочее».

Выберите раздел «ПФР».

Нажмите «Подать заявление», затем — «Перейти».

Снова нажать «Подать заявление».

Заявление формируется автоматически по информации, которая уже есть у налоговой

Когда заявление обработают и примут, в приложении появится раздел «Платежи ПФР». С помощью него вы сможете платить взносы в пенсионный фонд. Это работает как для самозанятых физлиц, так и для ИП с налогом на профессиональный доход.

Стаж начисляется пропорционально уплаченной сумме — заплатить можно от 1 рубля. Чтобы получить полный год страхового стажа, за 2021 год нужно уплатить 32 448 рублей, за 2022 — уже 34 445 рублей.

Как добровольно платить взносы в ФСС, чтобы оформлять больничные и декрет?

Страховые взносы помогут получить социальные гарантии от государства, например, больничные или декретные выплаты. Но добровольно платить взносы в ФСС могут только самозанятые ИП: физическим лицам такая возможность недоступна.

Чтобы перечислять страховые взносы, нужно зарегистрироваться в системе социального страхования. Подать заявление в ФСС можно через МФЦ или специальную страницу на Госуслугах . Заявление рассматривают не дольше двух рабочих дней.

Можно подать заявление электронно или записаться на приём в местное отделение ФСС

Размер взносов в ФСС всегда фиксированный. Он зависит от размера МРОТ в текущем году. Например, сейчас взносы составляют 2,9% от МРОТ. В 2021 году это 4 451,62 рублей. Платить можно как одним платежом, так и несколькими в течение года.

Важно : внести нужно полную сумму взносов за год. Если внести меньше, ФСС просто вернёт деньги и не покроет расходы предпринимателя на больничный или декрет.

Чтобы получить страховые выплаты, нужно обратиться в отделение ФСС по месту регистрации. Сделать это нужно не позднее шести месяцев после выхода с больничного или декрета. Но не раньше следующего года. Например, если уплатили взносы 25 октября 2021 года, получить выплаты можно только с 1 января 2022 год а.

Как убедить партнёров, что им не придётся платить налоги за вас?

Не все юридические лица и предприниматели хотят работать с самозанятыми. Некоторые опасаются, что самозанятый аннулирует чек, внесет неверную сумму или не заплатит налоги. Это создаст лишние риски бизнесу: в лучшем случае придётся уплатить НДФЛ, в худшем — штрафы и ограничения от банков.

В действительности всё не так страшно. Есть несколько советов, которые помогут заказчикам не беспокоиться за работу с самозанятыми. Вот несколько основных правил, которые обязательно нужно рассказать вашим заказчикам:

Нужно периодически проверять статус самозанятого. Для этого налоговая разработала специальный сервис . Пока партнёр числится самозанятым, можно смело переводить ему деньги и ждать чек. Если самозанятый утратил статус, придётся перезаключать договор как с физическим лицом или прекратить сотрудничество.

Для работы с самозанятым подойдёт типовой гражданско-правовой договор, например, договор оказания услуг или универсальный договор-счёт-акт.

В договоре должны быть прописаны статус самозанятого, обязанность самозанятого выдавать чеки и вовремя сообщать о снятии с режима НПД, а также то, что заказчик не платит НДФЛ и страховые взносы за физлицо.

После каждой оплаты самозанятый должен сформировать чек в приложении «Мой налог» и отправлять его в установленный срок.

Чтобы ваши партнёры знали правила работы с самозанятыми, дайте им почитать нашу статью «Как принять на работу самозанятого» — в ней собраны все тонкости работы с самозанятыми и советы, как обезопасить себя от проблем с недобросовестными физлицами.

Презентация была опубликована год назад пользователемдостон каримов

Похожие презентации

Презентация на тему: " ЧТО ТАКОЕ «НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД»? Налог на профессиональный доход это новый специальный налоговый режим, который можно применять с 2019 года." — Транскрипт:

2 ЧТО ТАКОЕ «НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД»? Налог на профессиональный доход это новый специальный налоговый режим, который можно применять с 2019 года. Действовать этот режим будет в течение 10 лет. Пока он вводится в четырех регионах России: Москве, Московской области, Калужской области и Республике Татарстан. Налог на профессиональный доход это не дополнительный налог, а новый специальный налоговый режим. На него можно перейти добровольно. У тех налогоплательщиков, которые не перейдут на этот налоговый режим, остается обязанность платить налоги с учетом других систем налогообложения, которые они применяют в обычном порядке. Физические лица и индивидуальные предприниматели, которые перейдут на новый специальный налоговый режим (самозанятые), смогут платить с доходов от самостоятельной деятельности только налог по льготной ставке 4 или 6%. Это позволит легально вести бизнес и получать доход от подработок без рисков получить штраф за незаконную предпринимательскую деятельность.

4 КОМУ ПОДХОДИТ ЭТОТ НАЛОГОВЫЙ РЕЖИМ? Новый спецрежим могут применять физ лица и индивидуальные предприниматели (самозанятые), у которых одновременно соблюдаются следующие условия. Они получают доход от самостоятельного ведения деятельности или использования имущества. Ведут деятельность в регионе проведения эксперимента: Москве, Московской или Калужской областях, Республике Татарстан. При ведении этой деятельности не имеют работодателя, с которым заключен трудовой договор. Не привлекают для этой деятельности наемных работников по трудовым договорам. Вид деятельности, условия ее осуществления или сумма дохода не попадают в перечень исключений, указанных в статьях 4 и 6 Федерального закона от ФЗ.

5 КАК ИСПОЛЬЗОВАТЬ НАЛОГОВЫЙ РЕЖИМ ИНОСТРАНЦАМ? Иностранные граждане тоже могут применять специальный налоговый режим «Налог на профессиональный доход». Но не все иностранцы, а только граждане стран, входящих в Евразийский экономический союз: Беларуси, Армении, Казахстана и Киргизии. Граждане этих четырех республик могут зарегистрироваться через мобильное приложение «Мой налог» или личный кабинет самозанятого. Но регистрация возможна только по ИНН и паролю для доступа в личный кабинет налогоплательщика-физического лица. По паспорту зарегистрироваться нельзя. Если у иностранного гражданина уже есть ИНН и пароль от личного кабинета-физ лица, эти данные можно использовать для регистрации. Если ИНН или пароля пока нет, их легко получить в любой налоговой инспекции, которая занимается приемом граждан. Доступ к личному кабинету можно получить одновременно с постановкой на налоговый учет и присвоением ИНН. При обращении нужно иметь при себе документ, удостоверяющий личность.

7 КАКИЕ ПЛАТЕЖИ ЗАМЕНЯЕТ НАЛОГ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД? Особенности применения специального налогового режима: Физические лица не уплачивают налог на доходы физических лиц с тех доходов, которые облагаются налогом на профессиональный доход. Индивидуальные предприниматели не уплачивают: налог на доходы физических лиц с тех доходов, которые облагаются налогом на профессиональный доход; налог на добавленную стоимость, за исключением НДС при ввозе товаров на территорию России; фиксированные страховые взносы. Индивидуальные предприниматели, которые зарегистрировались в качестве плательщиков налога на профессиональный доход, не уплачивают фиксированные страховые взносы. На других специальных налоговых режимах страховые взносы нужно платить даже при отсутствии дохода. При отсутствии дохода в течение налогового периода нет никаких обязательных, минимальных или фиксированных платежей. При этом плательщики налога на профессиональный доход являются участниками системы обязательного медицинского страхования и могут получать бесплатную медицинскую помощь.

9 КАК РАССЧИТАТЬ СУММУ НАЛОГА К УПЛАТЕ? Самостоятельно ничего считать не нужно. Применение налогового вычета, учет налоговых ставок в зависимости от плательщика, контроль над ограничением по сумме дохода и другие особенности расчета полностью автоматизированы. От налогоплательщика требуется только формирование чека по каждому поступлению от того вида деятельности, которых облагается налогом на профессиональный доход. СФОРМИРУЙТЕ ЧЕК ПО КАЖДОМУ ПОСТУПЛЕНИЮ УКАЖИТЕ ПЛАТЕЛЬЩИКА И СУММУ ДОХОДА ОТПРАВЬТЕ ЧЕК ПОКУПАТЕЛЮ ИЛИ РАСПЕЧАТАЙТЕ НА БУМАГЕ В ТЕЧЕНИЕ МЕСЯЦА Получайте информацию о начислениях налога онлайн ДО 12-ГО ЧИСЛА СЛЕДУЮЩЕГО МЕСЯЦА Узнайте сумму налога к уплате в приложении ДО 25-ГО ЧИСЛА СЛЕДУЮЩЕГО МЕСЯЦА Заплатите начисленный налог удобным способом

10 БАЗА ЗНАНИЙ ПО НАЛОГУ НА ПРОФЕССИОНАЛЬНЫЙ ДОХОД ИНФОРМАЦИЯ ПО МОБИЛЬНОМУ ПРИЛОЖЕНИЮ

Кто такой самозанятый гражданин, существует ли полный список видов деятельности с 2021 года и какие налоги нужно платить самозанятым — вы узнаете на этой странице. Расскажу подробно и с комментариями.

Кто такие самозанятые?

Самозанятый — это гражданин, который зарегистрировался в Федеральной налоговой службе (ФНС) и выполняет разрешенный законом перечень услуг.

Такое определение подойдёт и для индивидуального предпринимателя (ИП). Однако самое важное в нём — это «разрешенный законом перечень услуг». Именно разность в возможностях отличает самозанятых от ИП.

Список разрешенных видов деятельности

Чиновники позаботились о том, чтобы услуги самозанятого соответствовали названию налогового режима.

Список видов деятельности в 2021 году

IT-сфера

- Администрирование

- Анализ данных

- Вебмастер

- Вёрстка и дизайн

- Компьютерный мастер

- Обработка данных

- Программист

- Техническая поддержка

- Прочее

- Автомойка

- Автосервис

- Автоэвакуация и буксировка

- Водитель

- Перевозка грузов

- Перевозка пассажиров

- Прочее

Аренда

- Аренда квартир

- Аренда машин

- Предоставление лицензий

- Прокат

- Услуга по временному проживанию

- Услуга по хранению

- Прочее

- Бытовые услуги

- Ведение хозяйства

- Гувернантка

- Доставка

- Няня

- Повар

- Сиделка

- Социальная помощь

- Сторож

- Уборка и клининг

- Химчистка

- Прочее

Животные

- Вакцинация животных

- Груминг

- Дрессировщик

- Кинология

- Передержка животных

- Уход за животными

- Прочее

Здоровье

- Диетолог

- Консультирование

- Логопед

- Массажист

- Психолог

- Тренер, инструктор

- Прочее

Информационные услуги

- Исследования

- Маркетинг, реклама

- Обрядовые услуги

- Опросы, сбор мнений

- Переводчик

- Прочее

Красота

- Консультирование

- Косметолог

- Маникюр, педикюр

- Модель

- Парикмахер

- Стилист

- Тату и пирсинг

- Эпиляция

- Прочее

Обучение

- Репетитор

- Тренер

- Учитель

- Прочее

Общественное питание

- Кондитер

- Обслуживание

- Повар

- Прочее

Одежда

- Модельер, дизайнер

- Пошив

- Ткани, кройка, шитьё

- Прочее

Природа

- Благоустройство территории

- Животноводство

- Лес, охота, рыбалка

- Переработка отходов

- Приём или сдача лома

- Сельхоз услуги

- Прочее

Прочее

- Грузчик

- Копирайтер

- Носильщик

- Обеспечение безопасности

- Писатель

- Платные туалеты

- Прочее

Развлечения

- Аниматор

- Артист, певец, музыкант

- Ведущий, шоумен, тамада

- Гид, экскурсовод

- Прочее

Ремонт

- Бытовой ремонт

- Дизайн

- Отделка

- Ремонт бытовой техники

- Ремонт квартир

- Реставрация

- Сантехник

- Строительство

- Техобслуживание

- Электрик

- Прочее

Сделай сам

- Кузнец

- Металлообработка

- Проектирование

- Производственные услуги

- Столяр, плотник

- Услуги по сборке

- Прочее

Спорт

- Консультирование

- Массажист

- Тренер, инструктор

- Прочее

Торговля самостоятельно произведённым товаром

- Продукция собственного производства

- Прочее

Финансы

- Бухгалтер

- Бухгалтерия

- Консультирование

- Риелтор

- Страховые услуги

- Услуги курьера

- Финансовые услуги

- Прочее

Фото, видео, печать

- Издательские услуги

- Оператор

- Оцифровка

- Полиграфия

- Фотограф

- Художник

- Прочее

Юристы

- Консультирование

- Налоговый консультант

- Юридические услуги

- Прочее

Другие профессиональные услуги, но только если это не требует найма сотрудников.

Особое внимание обращаю на последний пункт. Самозанятым, в отличие от ИП, нельзя нанимать людей. Если данное условие соблюдается, то предприниматель может предоставлять и другие услуги, на которые есть спрос.

Список запрещенных видов деятельности

Помимо дел, для выполнения которых требуются сотрудники, государство ввело ещё ряд точечных запретов. Вот их список:

- Перепродажа товаров и имущественных прав;

- Торговля подакцизной продукцией, например, бензином или алкоголем;

- Добыча и реализация полезных ископаемых;

- Деятельность на основе договора поручения, комиссии, агентских договором, осуществляемая с другим предпринимателем в его интересах.

Для всего вышеперечисленного необходимо выбрать другую систему налогообложения.

Ограничения по годовому доходу

ФНС ввело потолок по выручке в размере 2,4 млн. руб. в год. Если предприниматель его превышает, его вынуждают сменить режим. Почему? Потому что таким образом правительство подталкивает успешных дельцов к тому, чтобы они увеличивали размеры своего дела.

Экономике нужны растущие компании. Человек из самозанятого переходит в ИП и создаёт рабочие места для людей. У населения появляются деньги, и они начинают их тратить. Граждане и предприятия покупают в том числе и продукцию стартапов.

Оставаться в этом режиме можно. Никто и ничто не мешает держать свой заработок ниже 2,4 млн. руб. в год. Однако будет полезным постоянно находиться в курсе происходящего, потому что не исключено, что в будущем правительство понизит или повысит этот уровень.

Режим «Самозанятые» для иностранцев

Государство разрешило применять этот режим в своей экономической деятельность для иностранцев. Однако не всех, а только граждан стран, которые входят в Евразийский экономический союз: Беларусь, Армения, Казахстан и Киргизия.

Иностранцы регистрируются через приложение «Мой налог» с помощью ИНН. Паспортом нельзя.

Если ИНН нет, его нужно получить в местном отделении налоговой службы.

Как зарегистрироваться самозанятым

Чтобы начать платить налоги как самозанятый, нужно пройти регистрацию в ФНС. Есть 5 способов.

- Через бесплатное приложение «Мой налог».

- На сайте ФНС через личный кабинет налогоплательщика.

- С помощью личного кабинета на сайте госуслуг.

- С помощью уполномоченных банков. Их список по ссылке.

- Прийти лично в местное отделение ФНС.

Самозанятым можно стать не выходя из дома. Я предпочитаю делать всё в онлайн, чтобы не стоять в очередях. Вообще, по опыту знаю, что обслуживание в налоговой не самое быстрое и порой падает настроение из-за хамства.

Видео: Открытие самозанятого за 20 минут. Приложение «Мой налог»

Как перестать быть самозанятым

Народная мудрость гласит: «Открыть дело легче, чем закрыть». Это частично применимо и к самозанятым.

Закрыться можно 2 способами:

- Превысить потолок по выручке в 2,4 млн. руб. в год;

- Самостоятельно отказаться от этого режима.

Для реализации второго сценария лучше всего подойдёт приложение «Мой налог». Там нужно зайти в свой профиль и внизу нажать кнопку «Сняться с учёта НПД».

Но: чтобы закрыться, у предпринимателя не должно быть непогашенных обязательств перед налоговой.

Место работы самозанятого

Самозанятый может работать:

- дома;

- выездами;

- в офисе.

Рассмотрим каждый вариант подробнее.

Пример работы дома — это фриланс. Необходимо иметь компьютер и интернет. Чаще всего сидят дома веб-программисты или копирайтеры, блоггеры или ютуберы. Им нет нужды куда-то выходить.

Работа выездами — это прибывание на места, где будут оказываться услуги. К подобным видам деятельности относятся, например, репетиторство или починка санузла. Если есть возможность вести дело онлайн (как в случае с репетиторством), то лучше это сделать, потому что так исчезнут издержки на переезды.

Работа в офисе — вариант наиболее редкий и затратный, но не потому, что злые начальники постоянного нагружают задачами, а потому, что супервайзеры и самозанятые ещё учатся взаимодействовать в контексте устоявшегося порядка. Например, выяснилось, что юрлицам и ИП не нужно делать страховые взносы и выплачивать НДФЛ в госфонды за самозанятого. А предпринимателям, чтобы получить оплату, необходимо выписать чек с реквизитами.

Уплата налогов для самозанятых

Самозанятые платят налоги иначе, чем ИП или юрлица. Всего есть 2 ставки: 4%, если доход получен от физлиц, и 6%, если доход был получен от ИП и юрлиц. Эти ставки будут действовать 10 лет. ФНС обещает их не менять.

Как происходит учёт доходов и расчёт налога?

Никаких деклараций и бухгалтерии.

Я бы не стал обманывать ФНС. Если самозанятый совершил сделку с ИП, то её следует пробить в приложении соответствующим образом. Налоговая всё равно отследит платеж, найдёт, как он был зафиксирован и выпишет штраф. Я не пугаю, это реально: однажды иностранный журналист брал интервью у бывшего главы ФНС М. Мишустина, который показал репортёру, где же этот гость совершал свои последние покупки в России и на какую сумму.

Налоговая знает о нас больше, чем мы думаем.

Видео: Как уплачивают налоги самозанятые. Налог на профессиональный доход

Штрафы для самозанятых

Большой Брат видит все транзакции. И это хорошо для регулирования. Закон гласит: самозанятый, который скрывает информацию о доходах, будет оштрафован на 20% от суммы нарушения в первый раз и 100% — во второй.

Какие платежи заменяет налог на профессиональный доход

Самозанятые и ИП не платят НДФЛ с дохода, на который был уплачен налог на профессиональный доход. Кроме того, ИП не платят налог на добавленную стоимость, не считая НДС при импорте товаров и не платят фиксированные взносы.

Налоговые вычеты

Для самозанятых действует налоговый вычет. Он равняется 1% от доходов, полученных от физических лиц и 2% — от ИП и предприятий. Схема действует до тех пор, пока сумма всех вычетов не достигнет 10 000 руб.

Предположим, что я в течение месяца оказывал услуги физлицам и заработал 50 000 руб. Тогда вместо 4% налога я заплачу 3%. В денежном выражении это означает, что я заплачу не 2000 руб., а 1500 руб. Величина вычета таким образом составляет 500 руб. В запасе у меня остаётся 9500 руб.

Прошёл ещё один месяц. Снова те же выручка, процент по налогу и вычет. В запасе у меня остаётся 9 000 руб. До тех пор, пока значение запаса не исчерпается, я могу делать вычет.

В моём примере я взаимодействовал только с физлицами, но то же самое справедливо и для юрлиц и ИП. Я могу совершать вычеты для обоих, но расходуют они один и тот же аванс, то есть общие 10 000 руб. Если я совершаю вычет и по выручке от физлиц, и по выручке от ИП и предприятий, то мой запас иссякнет быстрее.

Настоятельно рекомендую делать вычеты, потому что 10 000 руб. на дороге не валяются.

Минусы

У данного режима есть 2 недостатка.

- Не исчисляется пенсионный стаж. Его нет в обязательном порядке, но самозанятый может добровольно совершать взносы в Пенсионный фонд РФ. В 2020 году сумма взноса составляла 32 448 р.

- Нельзя делать взносы в ФСС и получать оттуда пособия. Однако самозанятый по-прежнему может получать бесплатную медицинскую помощь, как и любой гражданин РФ.

Я обращаю особое внимание на пенсионный стаж. Если не платить добровольно взносы в ПФ, то в будущем государство ничего не вернёт и самозанятому придётся довольствоваться минимальной пенсией.

Видео: Самозанятые — Изменения в 2020 Году. Регионы, пенсии, ограничения

Самозанятые в 2020 году

В текущем году изменились только регионы, в которых теперь действует этот режим. В будущем Министерство финансов РФ планирует распространить эту практику на всю страну.

На самом деле ограничений нет и сейчас. При регистрации каждый самозанятый сам указывает, в каком регионе он собирается вести деятельность. Например, блоггер или автор Ютуб — канала из далёкой провинции в качестве места деятельности может указать Москву, хотя на самом деле его поле деятельности — весь мир.

Частые вопросы

- Если самозанятый ещё и работает и суммарный доход превышает 2,4 миллиона в год, что тогда?

В лимит 2,4 миллиона в год входит только доход, полученный в качестве самозанятого. Доход на работе учитывается отдельно и налоги с него выплачивает работодатель.

- Ограничение в 2,4 млн руб в год — это 200 тысяч в месяц. Если самозанятый получил в месяц 300 тысяч, при этом заплатил ИП 100 тысяч, то как считать налог?

Нет лимита в 200 тысяч в месяц — только 2,4 млн руб. в год. Самозанятый может получить хоть 2,4 млн руб в месяц, а в остальные 11 месяцев календарного года — ничего.

Для расчёта налога используется только выручка. Чтобы учитывать расходы, нужно стать ИП с УНС 15% с прибыли.

- Может самозанятый открыть магазин автозапчастей или автомойку?

Магазин однозначно нельзя. Запрещено перепродавать любые товары, особенно подакцизные. Для этого нужен ИП.

Автомойку можно, если на ней не будет наёмных работников (всё сам).

- Может ли самозанятый открыть интернет — магазин и как быть с чеками для клиентов?

Это зависит от товаров, которые будете продавать. Перепродавать однозначно нельзя. А продавать товары собственного производства — рукоделия, мёд, кованные изделия и т.д. — можно.

ККТ покупать не надо — чек можно сформировать в мобильном приложении «Мой налог».

- Работаю дома (ногтевой сервис). Декретный отпуск закончился. Могу ли я стать самозанятой?

Да, если вы только оказываете услуги, но не перепродаёте связанные с ними товары и если у вас нет наёмных работников.

- Я кондитер на дому, продаю товар собственного производства. Надо ли становиться самозанятым?

Да, если ваше деятельность не подлежит обязательному лицензированию.

- Может ли врач стоматолог зарегистрироваться как самозанятый? И вообще можно ли оказывать другие мед. услуги (например массаж) самозанятым?

Самозанятым недоступны виды деятельности, требующие лицензирования.

- Я занимаюсь дропшиппингом, могу ли стать самозанятым? Ведь я не покупаю товары, которые продаю.

Доход в дропшиппинге формируется как разница между ценой продажи и ценой покупки. Это торговля, а торговля для самозанятых запрещена.

- Я копирайтер. Заказы есть не всегда. Став самозанятым, как уплачивать налог, когда нет заказов?

Самозанятый уплачивает налог с выручки. Нет выручки — нет налога.

- Хочу купить оборудование по изготовлению пенобетона для заливки полов и монолитных стен дачных домов. Материалы закупаю по рознице. Стать самозанятым или ИП?

Сначала подсчитайте, что выгоднее — платить 4% с выручки или 15% с прибыли. В первом случае проще стать самозанятым. Во втором потребуется ИП с УСП 15%.

Заключение

Великий экономист Джон Кейнс однажды сказал: «Единственное интеллектуальное занятие, которое всегда себя окупает, — это уклонение от уплаты налогов». Учёный жил в первой половине двадцатого века, а тогда у налоговиков ещё не было таких мощных систем наблюдения, которые есть сейчас в развитых странах и России.

Самозанятые — это действительно самый простой и низкозатратный налоговый режим. Ведь никакого списка видов деятельности не существует, а значит, разрешено всё, что не запрещено Законом.

Правительство обещает ничего не менять. Если оно сдержит своё слово, то данный режим — лучшее решение для начинающих предпринимателей, выбравших соответствующую деятельность.

Читайте также: