Налог на имущество статьи движения денежных средств

Опубликовано: 01.05.2024

Отчет о движении денежных средств

Отчет о ДДС — одна из четырех ключевых форм бухгалтерской отчетности. Компании сдают его в налоговую вместе с бухгалтерским балансом, отчетом о финансовых результатах и отчетом об изменениях капитала. Форма отчета о движении денежных средств закреплена в Приложении 2 Приказа Минфина РФ от 02.07.2010 № 66Н.

В нем раскрывается информация о движении денег в компании в виде поступлений и платежей. Скажем сразу: нельзя путать поступление с выручкой, а платежи с расходами.

Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Пример. ООО “Моя оборона” продает чай. В июне компания продала чай на 300 тыс. рублей. Но по факту деньги получила только в августе. На производство этого чая было затрачено 100 тыс. рублей на крафт-пакеты. Но директор договорился с производителем пакетов об отсрочке и заплатит только в июле. Кроме того, компания в июле взяла в займ 50 тыс. рублей. В таблице мы разбили доходы, расходы, поступления и платежи по месяцам.

Июнь, руб. Июль, руб. Август, руб. Доход 300 000 Расход 100 000 Поступление / приток 50 000 300 000 Платеж / отток 100 000

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе.

При бартере денежных потоков не будет в принципе, так как деньги не перемещаются. А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Структура движения денежных средств

Структура отчета обычно одинаковая. Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков.

Денежные потоки от текущих операций или операционной деятельности

Это все движения денег, связанные с основной деятельностью компании, обычно это самый крупный раздел отчета. Здесь фиксируют:

- поступления от реализации товаров и услуг;

- платежи поставщикам и подрядчикам;

- арендные, лицензионные платежи, роялти;

- перечисления для оплаты труда работников и так далее.

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

- поступления от продажи оборудования, машин, зданий;

- притоки от продажи акций других компаний;

- поступления в виде дивидендов по имеющимся у организации акциям;

- платежи за покупку нового оборудования и других основных средств;

- платежи при покупке акций и ценных бумаг и так далее.

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

- поступления в виде кредитных или заемных средств;

- вклады собственников;

- притоки от выпуска акций;

- платежи собственникам при выкупе у них акций;

- выплаты по дивидендам.

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Итоговая сумма не может быть меньше 0! Иначе выходит, что денег вы израсходовали больше, чем их было, а это невозможно. Это главное правило, которое нужно соблюдать при составлении отчета.

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности. Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом.

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Пример. Руководитель ООО “Моя оборона” принимает решение об открытии нового направления бизнеса. В отчете о финансовом результате он видит прибыль 300 млн рублей. Цифра немаленькая. Но затем он смотрит в отчет ДДС и видит, что остаток денег в три раза меньше — 100 млн рублей. Причины различны, например, оставшиеся 200 млн рублей — это дебиторка, которая неизвестно когда вернется.Так как у бизнеса фактически есть только 100 млн, руководитель придерживает открытие нового направления.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.

Отчет ДДС и бюджет ДДС: отличия

Отчет ДДС — это факт работы компании. По нему можно проанализировать, как деньги двигались в прошлом. Крупные компании строят также план или бюджет движения денежных средств (БДДС).

БДДС — это важный инструмент планирования деятельности. Он нужен, чтобы избежать кассового разрыва — ситуации, когда у компании не хватает денег для исполнения обязательств в текущий момент.

Пример. ООО “Моя оборона” купило 2 июня сырье для чая. В этот же день компания внесла предоплату 50% — 100 000 рублей. Остальную часть обязалась вернуть 2 июля. При этом 15 июня компания продает чай с отсрочкой платежа до 15 июля на сумму 300 000 рублей.

В результате, у организации есть доход 300 000 рублей, но 2 июля рассчитаться по долгам “Моя оборона” не сможет, так как реальных денег на счете пока нет, придут они только 15 июля. Это и есть кассовый разрыв.

БДДС потом сравнивают с отчетом ДДС. Если есть отклонения, их причину нужно устранить, а если это невозможно — учитывать ее при последующем планировании.

БДДС составляется в свободной форме. Обычно все придерживаются той же формы, которая используется в отчете ДДС, но статьи раскрывают более подробно. Например, поступления от покупателей можно разбить на группы контрагентов, платежи по кредитам — разбить на кредитные договоры и так далее.

Рекомендуем вам облачный сервис Контур.Бухгалтерия. Наша программа поможет составить бухгалтерскую отчетность, в том числе отчет о движении денежных средств. Всем новичкам мы дарим бесплатный доступ на 14 дней.

Сложно переоценить важность, а следовательно, и точность составления отчета о движении денежных средств. Поэтому мы решили опубликовать фрагмент из книги "Годовой отчет 2012 под редакцией Владимира Мещерякова", в которой довольно подробно описан процесс составления этой части итоговых документов.

В отчете о движении денежных средств отражают денежные потоки организации — платежи фирмы и поступление в фирму денежных средств и денежных эквивалентов и их остатки на начало и конец отчетного года. При составлении отчета руководствуйтесь ПБУ 23/2011.

Денежные эквиваленты — это, к примеру, депозиты до востребования, открытые в банках.

Товарообменные сделки и взаимозачеты денежных потоков не порождают.

Денежными потоками не являются:

- инвестирование денег в денежные эквиваленты и их погашение (за исключением процентов);

- валютно-обменные операции (кроме полученных потерь или выгод);

- обмен одних денежных эквивалентов на другие (кроме полученных потерь или выгод);

- получение наличных в банке, перевод денег с одного счета на другой и иные операции, не изменяющие сумму денежных средств.

Общие требования

При заполнении отчета денежные потоки распределите по трем видам деятельности фирмы:

- текущей;

- инвестиционной;

- финансовой.

Денежные потоки от текущей деятельности связаны с осуществлением обычной деятельности фирмы.

Это, в частности:

- поступления от покупателей за товары (работы, услуги);

- арендная плата, комиссионные;

- платежи поставщикам за товары, материалы (работы, услуги);

- выплаты в пользу работников;

- платежи налога на прибыль от обычной деятельности;

- уплата процентов по долговым обязательствам, кроме процентов, включаемых в стоимость инвестиционных активов;

- денежные потоки по краткосрочным (не более трех месяцев) финансовым вложениям, приобретаемым для перепродажи.

Денежные потоки от инвестиционной деятельности связаны с приобретением, созданием или выбытием внеоборотных активов фирмы. Это, к примеру:

- соответствующие платежи поставщикам, подрядчикам и работникам фирмы, включая затраты на НИОКР;

- проценты, включаемые в стоимость инвестиционных активов;

- поступления от продажи внеоборотных активов;

- поступления от продажи акций и долей в других организациях (кроме краткосрочных, приобретаемых для перепродажи);

- предоставление займов другим лицам и их возврат;

- платежи и поступления по расчетам за долговые ценные бумаги;

- дивиденды от участия в других организациях и др.

Денежные потоки в виде поступлений от покупателей и заказчиков, платежей поставщикам и подрядчикам в отчете следует показывать без косвенных налогов (НДС и акцизов). Денежный поток, относящийся к каждому из этих налогов, показывают в свернутом виде — итоговой суммой за год (пп. «б» п. 16 ПБУ 23/2011). Это правило действует с 2011 года. НДС и акцизы нужно вычленять из денежных эквивалентов — полученных или использованных в качестве средства платежа.

Порядок заполнения отчета о движении денежных средств подробно разобран в книге "Годовой отчет 2012" под редакцией Владимира Мещерякова".

Вместе с полезной книгой Вы получите код бесплатного доступа к интернет-порталу в поддержку сдачи годового отчета www.buhgod.ru и сможете пользоваться книгой в электронном формате.

Денежные потоки от финансовой деятельности — это платежи, приводящие к изменению величины и структуры капитала и заемных средств фирмы.

- денежные вклады собственников (вклады в имущество), поступления от выпуска акций, увеличения долей;

- платежи собственникам за выкупленные у них акции или в связи с их выходом из общества;

- дивиденды собственникам;

- поступления и платежи от выпуска долговых ценных бумаг;

- кредиты и займы от других лиц (получение и возврат).

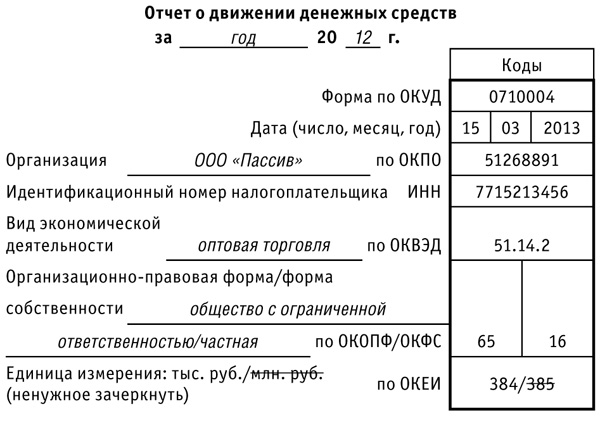

Заголовочную часть отчета заполните так же, как соответствующую часть баланса и других форм:

Денежные потоки от текущих операций

Основным источником поступлений являются деньги, полученные от покупателей и заказчиков. Поэтому в строке 4111 отчета отразите полученную выручку от продажи продукции (товаров, работ, услуг) и сумму авансов от покупателей за вычетом косвенных налогов — НДС и акцизов. Для ее заполнения суммируйте обороты по дебету счетов учета денег и денежных эквивалентов (50, 51, 52, 55, 58) в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами» (по кредиту). Из этих оборотов нужно исключить суммы НДС и акцизов, полученные от покупателей.

В строку 4112 впишите суммы гонораров, арендных, лицензионных, комиссионных и прочих подобных платежей без НДС.

Другие доходы покажите по строке 4113 «Прочие поступления». Это могут быть:

- суммы, возвращенные в кассу подотчетными лицами;

- суммы, полученные в возмещение ущерба от виновных лиц или страховщика;

- полученные штрафы, пени, неустойки за нарушения условий договоров и т. п. (за минусом полученного НДС).

Полученную от арендаторов плату за пользование вашим имуществом можно отразить в отчете по-разному. Это зависит от того, является ли сдача имущества в аренду обычным видом деятельности фирмы. Если да, то впишите полученную арендную плату в строку «от продажи продукции, товаров, работ и услуг». Если нет, то включите ее в состав прочих доходов.

В строках 4121—4129 отчета раскройте основные направления расходования денежных средств.

Обратите внимание: расход денег и денежных эквивалентов указывают в отчете в круглых скобках. НДС и акцизы, уплаченные поставщикам и подрядчикам, в денежный поток не включают.

По строке 4121 «поставщикам (подрядчикам) за сырье, материалы, работы, услуги» покажите оплаченные расходы фирмы по текущей деятельности. Впишите сюда суммы произведенной оплаты вашим поставщикам (подрядчикам). Необходимые данные возьмите из оборотов по кредиту счетов учета денежных средств (50, 51, 52) в корреспонденции со счетом 60 «Расчеты с поставщиками и подрядчиками» или 76 «Расчеты с разными дебиторами и кредиторами» (по дебету). Из них нужно вычесть уплаченный контрагентам НДС. Но передача денежных эквивалентов контрагентам (их выбытие) отражается через субсчет 91-2 «Прочие расходы». Кроме того, наличные деньги могут расходоваться через подотчетных лиц.

В строку 4122 отчета о движении денежных средств включите суммы заработной платы, выплаченные работникам фирмы. При этом используйте данные по дебету счета 70 «Расчеты с персоналом по оплате труда» в корреспонденции с кредитом счета 50 (если зарплата выдается из кассы) или 51 (если зарплату перечисляют на пластиковые карты сотрудников).

Если в отчетном (прошлом) году фирма выплачивала проценты по долговым обязательствам, то покажите их сумму в строке 4123 отчета.

Уплату налога на прибыль отразите по строке 4124. Уплату всех остальных налогов, кроме косвенных, а также взносов на обязательное социальное страхование покажите по строке 4129.

Если фирма получила возврат излишне уплаченных налогов из бюджета, за исключением НДС и акцизов, или взносов из государственных внебюджетных фондов, то эти поступления отразите по строке 4119.

Эти суммы выявляются в учете через корреспонденции счета 51 со счетами 68 «Расчеты по налогам и сборам» и 69 «Расчеты по обязательному социальному страхованию».

Другие оплаченные расходы по текущей деятельности покажите по строке «прочие платежи».

Итог по движению денег, связанному с текущей деятельностью, подведите в строке 4100 «Сальдо денежных потоков от текущих операций». Отразите в ней разницу между суммами поступивших и израсходованных денег и денежных эквивалентов по текущей деятельности фирмы.

Сумму НДС, а также акцизов, относящуюся к текущей деятельности, покажите свернуто. Как это сделать, объясняет пример.

Между тем раздельный учет денежных потоков НДС по текущей, инвестиционной и финансовой деятельности обычно не ведут (письмо Минфина России от 27 января 2012 г. № 07-02-18/01). При свернутом отражении НДС выводят общий итог поступлений и платежей налога, включающий все поступления от покупателей и заказчиков, все платежи поставщикам и подрядчикам, а также платежи в бюджет и возмещения из него. Итоговую сумму отражают в составе денежных потоков от текущих операций — по строке «Прочие платежи» (код 4119) либо «Прочие поступления» (код 4129). То же относится и к акцизам.

Денежные потоки от инвестиционных операций

Сначала проанализируйте поступления.

По строке 4211 «от продажи внеоборотных активов» отчета укажите суммы, которые фирма получила от продажи основных средств, нематериальных активов, объектов незавершенного капитального строительства и оборудования к установке (без учета НДС).

Эти данные берутся из дебетовых оборотов по счетам 50, 51, 52, 58, субсчет «Денежные эквиваленты» (за минусом полученного НДС), в корреспонденции со счетом 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами».

В строке 4212 отчета укажите доходы фирмы от продажи акций (долей участия) в других организациях, а по строке 4214 — поступления в виде дивидендов, процентов по долговым финансовым вложениям. Данные о дивидендах возьмите из дебетовых оборотов по счетам 50, 51, 52, 58, субсчет «Денежные эквиваленты», в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчет «Расчеты по дивидендам».

Чтобы выявить суммы процентов, которые фактически получила в отчетном году ваша фирма от финансовых вложений (например, облигаций, векселей, выданных займов и т. д.), нужно взять дебетовый оборот по счетам 50, 51, 52 в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами», субсчета «Проценты по векселям», «Проценты по облигациям» и т. д.

Погашение выданных процентных займов покажите в строке 4213.

Напомним, что в бухучете эти операции отражаются по дебету счета 50 или 51 в корреспонденции со счетом 58 «Финансовые вложения».

Поступления по инвестиционной деятельности, не поименованные в строках 4211—4214 отчета, отражают в строке 4219 «прочие поступления».

Затем раскройте структуру платежей.

В строке 4221 «в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» отчета отразите оплату в отчетном году основных средств (недвижимости, производственного оборудования и т. д.), нематериальных активов (прав на патенты, изобретения и т. д.), поисковых активов (в связи с освоением природных ресурсов), а также объектов незавершенных капвложений — без учета НДС. Данные для этой строки возьмите из кредитовых оборотов по счетам 50, 51, 52, 55, 58, субсчет «Денежные эквиваленты» (за минусом НДС), в корреспонденции со счетами 60 и 76 в части покупок основных средств, нематериальных активов и т. п. Кроме того, наличные деньги на эти цели могут расходоваться через подотчетных лиц.

Сумму средств, направленных на осуществление долгосрочных финансовых вложений, запишите по строкам 4222 «в связи с приобретением акций (долей участия) в других организациях» и 4223 «в связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам». Чтобы заполнить эти строки, возьмите необходимые данные из оборота по дебету счета 58. Денежные эквиваленты хотя и отражаются по счету 58, но долгосрочными активами не являются.

Результат движения денежных средств от инвестиционной деятельности покажите в строке 4200 «Сальдо денежных потоков от инвестиционных операций». То есть впишите сюда разницу между поступившей и израсходованной в рамках инвестиционной деятельности суммами денег и денежных эквивалентов.

Уплату процентов показывают в составе текущих операций (строка 4123), если только вы не включаете их в стоимость инвестиционных активов. В последнем случае проценты покажите в составе инвестиционных операций (строка 4224).

Сложно переоценить важность, а следовательно, и точность составления отчета о движении денежных средств. Вашему вниманию представлен фрагмент из книги "Годовой отчет 2012 под редакцией Владимира Мещерякова", в которой довольно подробно описан процесс составления этой части итоговых документов. Ознакомиться и приобрести книгу можно здесь

Денежные потоки от финансовых операций

Здесь раскройте информацию о полученных и потраченных деньгах в рамках финансовой деятельности фирмы.

Суммы, полученные фирмой в долг, укажите в строке «получение кредитов и займов». Для заполнения этой строки используйте обороты по кредиту счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции со счетами учета денежных средств (50, 51, 52, 55) и денежных эквивалентов (58).

Напомним, что иногда займы оформляют не договором, а выдачей собственного векселя. Вексельный заем так же, как и обычные займы, отражается на счете 66 или 67 в зависимости от срока погашения. Однако для отражения таких заимствований в отчете предусмотрена отдельная строка — 4314 «от выпуска облигаций, векселей и других долговых ценных бумаг и др.».

В строках 4312 и 4313 отразите вклады собственников компании, внесенные в отчетном году. Например, если участники вносили вклады в имущество согласно статье 27 Закона от 8 февраля 1996 года № 14-ФЗ, — покажите их суммы по строке 4312. Прочие поступления укажите в строке 4314. В частности, к ним относится государственная помощь (ПБУ 13/2000).

В строке «в связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» запишите погашенные вами суммы кредитов и займов. Используйте данные по дебету счетов 66 «Расчеты по краткосрочным кредитам и займам» и 67 «Расчеты по долгосрочным кредитам и займам» в корреспонденции со счетами по учету денег и денежных эквивалентов.

Если ваша фирма выплачивала дивиденды, вам необходимо заполнить строку «на уплату дивидендов и иных платежей по распределению прибыли в пользу собственников (участников)». Здесь укажите суммы всех дивидендов, выплаченных в отчетном году.

По строке «Сальдо денежных потоков от финансовых операций» отразите разницу между поступившими и потраченными деньгами и денежными эквивалентами по финансовым операциям фирмы.

Сальдо денежных потоков за отчетный период

В строке 4400 укажите результирующий денежный поток по всем видам операций фирмы (текущим, инвестиционным и финансовым). Этот показатель представляет собой разницу между всей суммой поступивших и израсходованных денежных средств. Чтобы его определить, просуммируйте сальдо денежных потоков по строкам 4100, 4200 и 4300. Если какой-либо из этих показателей указан в отчете в круглых скобках, то в сумму он включается со знаком «минус».

Остаток денежных средств и денежных эквивалентов на начало отчетного периода

В отчете остаток денежных средств и денежных эквивалентов на начало отчетного года покажите по строке 4450. Этот показатель получается суммированием начальных остатков на 1 января 2012 года по счетам 50, 51, 52, 55, 57, 58, субсчет «Денежные эквиваленты». Он должен совпадать с показателем строки 1250 «Денежные средства и денежные эквиваленты» бухгалтерского баланса на конец предыдущего, 2011 года.

Остаток денежных средств и денежных эквивалентов на конец отчетного периода

Строка отчета 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» равна сумме средств на начало отчетного года и чистого увеличения (уменьшения) денег фирмы за год. Если форма заполнена правильно, то значение этой строки должно совпасть с показателем по строке 1250 бухгалтерского баланса по состоянию на 31 декабря отчетного года.

Движение иностранной валюты

Заканчивается форма данными о курсовых разницах, образовавшихся от движения иностранной валюты и денежных эквивалентов в иностранной валюте. Строка 4490 отчета называется «Величина влияния изменений курса иностранной валюты по отношению к рублю».

При наличии денежных потоков в иностранной валюте следует иметь в виду:

- величина денежных потоков в иностранной валюте пересчитывается в рубли по курсу, действующему на дату осуществления или поступления платежа;

- остатки денежных средств и денежных эквивалентов в иностранной валюте на начало и конец отчетного периода пересчитываются в рубли по курсу, действующему соответственно на 31 декабря предыдущего и 31 декабря отчетного года;

- разница, возникающая в связи с пересчетом денежных потоков организации и остатков денежных средств и денежных эквивалентов в иностранной валюте по курсам на разные даты, отражается в отчете отдельно от текущих, инвестиционных и финансовых денежных потоков как влияние изменений курса иностранной валюты по отношению к рублю (по строке 4490).

Проиллюстрируем особенности движения иностранной валюты на примере.

Итак, при наличии у вас денежных средств и денежных эквивалентов в иностранной валюте, а также операций с ними применяйте строку 4490 для устранения разрывов в итоговых рублевых показателях. Используйте формулу:

Величина влияния изменений курса иностранной валюты по отношению к рублю (строка 4490)

Остаток денежных средств и денежных эквивалентов на начало отчетного года (строка 4450)

Сальдо денежных потоков за отчетный год (строка 4400)

Остаток денежных средств и денежных эквивалентов на конец отчетного года (строка 4500)

При этом величина сальдо денежных потоков может быть как положительной, так и отрицательной (если показатель строки 4400 представлен в круглых скобках).

Пример заполнения формы

Порядок заполнения отчета о движении денежных средств подробно разобран на примере в книге "Годовой отчет 2012" под редакцией Владимира Мещерякова".

Вместе с полезной книгой Вы получите код бесплатного доступа к интернет-порталу в поддержку сдачи годового отчета www.buhgod.ru и сможете пользоваться книгой в электронном формате.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Отличие поступлений и платежей в отчете ДДС от доходов и расходов

Отличий много, поэтому путать поступления и доходы нельзя. Во-первых, эти два понятия чаще всего разнесены во времени, например, из-за отсрочки по платежу. Во-вторых, не каждое поступление — это доход, и не каждый платеж — расход.

Пример. ООО “Моя оборона” продает чай. В июне компания продала чай на 300 тыс. рублей. Но по факту деньги получила только в августе. На производство этого чая было затрачено 100 тыс. рублей на крафт-пакеты. Но директор договорился с производителем пакетов об отсрочке и заплатит только в июле. Кроме того, компания в июле взяла в займ 50 тыс. рублей. В таблице мы разбили доходы, расходы, поступления и платежи по месяцам.

Июнь, руб. Июль, руб. Август, руб. Доход 300 000 Расход 100 000 Поступление / приток 50 000 300 000 Платеж / отток 100 000

Как видите, доход в примере признан раньше, чем реально пришли деньги. То же и с расходами. А вот займ — это вообще не доход, так как деньги нужно вернуть. Но в отчете о ДДС приход займа фигурирует. Если бы ООО “Моя оборона” выдало кому-то займ, то мы бы зачли его сумму в оттоке, но никак не в расходе.

При бартере денежных потоков не будет в принципе, так как деньги не перемещаются. А вот доходы и расходы будут. Доход — стоимость полученного имущества, расход — стоимость переданного.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Структура движения денежных средств

Структура отчета обычно одинаковая. Неважно, предназначен отчет для внутреннего пользования или для сдачи в ФНС, выделяют три группы денежных потоков.

Денежные потоки от текущих операций или операционной деятельности

Это все движения денег, связанные с основной деятельностью компании, обычно это самый крупный раздел отчета. Здесь фиксируют:

- поступления от реализации товаров и услуг;

- платежи поставщикам и подрядчикам;

- арендные, лицензионные платежи, роялти;

- перечисления для оплаты труда работников и так далее.

Денежные потоки по инвестиционным операциям

В этот раздел включают все платежи и поступления по инвестиционной деятельности компании. Это могут быть:

- поступления от продажи оборудования, машин, зданий;

- притоки от продажи акций других компаний;

- поступления в виде дивидендов по имеющимся у организации акциям;

- платежи за покупку нового оборудования и других основных средств;

- платежи при покупке акций и ценных бумаг и так далее.

Денежные потоки по финансовым операциям

Здесь отражают все денежные движения, связанные с кредитами и займами. Например:

- поступления в виде кредитных или заемных средств;

- вклады собственников;

- притоки от выпуска акций;

- платежи собственникам при выкупе у них акций;

- выплаты по дивидендам.

По каждой группе потоков считают сальдо — разницу между поступлениями и платежами. В рамках одной группы значение может быть со знаком “+” или со знаком “-”. Затем сальдо по всем группам суммируют и прибавляют к остатку денежных средств на начало периода.

Итоговая сумма не может быть меньше 0! Иначе выходит, что денег вы израсходовали больше, чем их было, а это невозможно. Это главное правило, которое нужно соблюдать при составлении отчета.

Текущие операции

| Наименование статьи | Вид движения |

| Страховые взносы | Оплата труда |

| Возврат подотчетных сумм | Прочие поступления по текущим операциям |

| Возврат от поставщиков | Прочие поступления по текущим операциям |

| Возврат покупателям | Прочие платежи по текущим операциям |

| Выдача подотчетных сумм | Оплата товаров, работ, услуг, сырья и иных оборотных активов |

| Выплата заработной платы | Оплата труда |

| Выплата процентов по кредитам и займам | Выплата процентов по долговым обязательствам |

| Налог на прибыль | Налог на прибыль |

| НДС | Прочие платежи по текущим операциям |

| НДФЛ | Оплата труда |

| Оплата от факторинговой компании | Поступление от продажи продукции и товаров, выполнения работ, оказания услуг |

| Оплата от покупателей | Поступление от продажи продукции и товаров, выполнения работ, оказания услуг |

| Оплата поставщикам (подрядчикам) | Оплата товаров, работ, услуг, сырья и иных оборотных активов |

| Оплата штрафов, пеней, неустоек за неисполнение договоров | Прочие платежи по текущим операциям |

| Получение штрафов, пеней, неустоек за неисполнение договоров | Прочие поступления по текущим операциям |

| Розничная выручка | Поступление от продажи продукции и товаров, выполнения работ, оказания услуг |

| Средства, полученные от арендодаторов | Арендные платежи, роялти, лицензионные платежи, гонорары, комиссионные и иные аналогичные платежи |

| Расходы на услуги банков | Прочие платежи по текущим операциям |

| Прочие налоги и сборы | Прочие платежи по текущим операциям |

| Прочие поступления | Прочие поступления по текущим операциям |

| Прочие расходы | Прочие платежи по текущим операциям |

Методы составления отчета ДДС

Всего есть два метода для составления ДДС: прямой и косвенный. В отечественной практике используют только прямой метод. Косвенный чаще встречается за рубежом.

Прямой метод

При построении отчета ДДС бухгалтер использует все проводки, корреспондирующие со счетами 50-55. То есть распределяет все платежи и поступления по кассе и счетам по виду денежного потока. Это единственный метод, который законодательно разрешен в России.

Минус прямого метода в том, что он никак не соотносится с прибылью из отчета о финансовых результатах.

Косвенный метод

В России не используется. Таким способом отчет собирают при применении МСФО. Этот метод тесно связан с отчетом о финансовых результатах и бухбалансом. При составлении бухгалтер использует показатель прибыли из отчета о финрезультатах и корректирует его на неденежные статьи, например, амортизацию и курсовые разницы.

Корректировка происходит так: неденежные статьи со знаком “+” вычитаются из прибыли, а со знаком “-” — прибавляются. Например, дебиторская задолженность — это неденежная статья со знаком “+”, которая вычитается из прибыли, так как это неполученные деньги.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Ввод и пример заполнения списка статей ДДС

Сам список статей ДДС расположен в меню «Справочники».

В типовой поставке конфигурации 1С в справочнике для примера уже есть некоторый перечень статей ДДС. При необходимости добавления новых статей самое главное – корректно указать вид движения ДС. Дело в том, что он напрямую влияет на отчет о движении ДС.

Наименование можно указать произвольное. Так же данный справочник поддерживает группировку его элементов. Делать это не обязательно, но желательно для дальнейшего удобства в работе. Кроме того, группировка статей затрат позволяет получать итоги по разным видам деятельности в дальнейшем.

Если вам необходимо, чтобы при создании какого-либо документа прихода или расхода денежных средств по-умолчанию проставлялась конкретная статья, укажите в ее карточке операцию по умолчанию.

Нельзя установить сразу несколько статей затрат по умолчанию для одной и той же операции. Во избежание этого, при выборе те операции, у которых уже назначена основная статья, отображаться не будут.

В форме списка перечень статей затрат с видами операций отображаются при нажатии на гиперссылку «Основные статьи».

Правила при составлении отчета ДДС

Помните, что отчет ДДС — это, по сути, аналог банковской выписки, который раскрывает информацию о движении всех денег компании. Также нужно понимать, что отчет ДДС раскрывает строку 1250 бухгалтерского баланса.

При составлении ДДС руководствуйтесь следующими правилами:

- в отчете не учитывайте денежные потоки изменяющие состав, но не суммы средств: например, перечисление денег со счета на счет организации в отчете ДДС не фиксируйте;

- поступления и платежи отражайте без НДС;

- НДС и акцизы указывайте отдельно в составе текущих денежных потоков: считаем весь предъявленный НДС и сравниваем его с входящим; если предъявленный налог больше входящего, то разницу вписывают в “Прочие поступления”, иначе — в “Прочие платежи”;

- зарплату работникам учитывают с НДФЛ и страховыми взносами;

- налог на прибыль показывают отдельно в потоках от текущей деятельности.

Структурирование денежных потоков

Движение денежных средств и его структурирование – по сути, разработка аналитического справочника «Статьи оборотов».

Набор аналитик и структура справочника для учета денежных средств должны обеспечивать полноту аналитических разрезов планирования, что позволит видеть разделение денежных потоков по видам движения денежных средств, формировать необходимые аналитические отчеты и исключить риск, каким является кассовый разрыв.

На самом первичном уровне, набор статей планирования движения денежных средств должен соответствовать аналитикам отчета о движении денежных средств.

Как использовать отчет о движении денежных средств

Чтобы ответить на этот вопрос, нужно понять, кто пользуется отчетом. И тут есть две группы пользователей.

Внешние пользователи — это ФНС. Не зря отчет ДДС входит в группу бухгалтерской отчетности. Однако сдают ДДС не все: субъекты малого предпринимательства освобождены от его сдачи, если считают, что он не содержит важной информации. Такой отчет делают раз в год вместе с бухбалансом.

Внутренние пользователи — это топ-менеджеры и собственники компании, которые хотят понимать состояние основного актива — денег. Для них отчет ДДС чаще даже интереснее, чем отчет о финансовых результатах. Причина в том, что ДДС построен по фактическим данным, то есть он позволяет реально судить о том, сколько денег пришло и ушло из компании.

А вот отчет о финрезультате основан на бухгалтерских данных, которые во многом зависят от способов бухгалтерского учета.

Пример. Руководитель ООО “Моя оборона” принимает решение об открытии нового направления бизнеса. В отчете о финансовом результате он видит прибыль 300 млн рублей. Цифра немаленькая. Но затем он смотрит в отчет ДДС и видит, что остаток денег в три раза меньше — 100 млн рублей. Причины различны, например, оставшиеся 200 млн рублей — это дебиторка, которая неизвестно когда вернется.Так как у бизнеса фактически есть только 100 млн, руководитель придерживает открытие нового направления.

Для внутреннего пользования отчет готовят с разной периодичностью. Кто-то раз в месяц, а кто-то раз в квартал.

Зачем нужен отчёт о движении денежных средств

Сегодня познакомлю вас с отчётом о движении денежных средств (ОДДС). В англоязычных странах его называют Cash Flow Statement или просто Cash Flow. Наряду с бухгалтерским балансом и отчётом о финансовых результатах, это одна из трех главных форм бухгалтерской отчётности. ОДДС настолько важен, что в России ему посвящен отдельный стандарт ПБУ 23/2011 «Отчёт о движении денежных средств», а в системе МСФО — одноименный IAS 7.

ОДДС описывает денежные потоки компании за отчётный период и их сальдо на начало и конец периода. Из него можно понять, откуда поступали денежные средства и денежные эквиваленты и на что тратились. Изучение ОДДС в комплексе с отчётом о финансовых результатах позволяет понять, почему прибыль есть, а денег нет, или наоборот.

Я не раз писал о том, что нужно отделять доходы и расходы от поступлений и выплат денег. Первые определяются в момент изменения экономических выгод, вторые — в момент оплаты. Сопоставление первых позволяет понять финансовый результат — прибыль или убыток. Сопоставление вторых — за счёт чего у компании стало больше или меньше живых денег.

Важно анализировать как первые, так и вторые. Доходы и расходы влияют на экономическую эффективность работы компании, которая измеряется показателями рентабельности. Поступления и выплаты — на ликвидность активов и платежеспособность бизнеса. Если мониторить что-то одно, а второму не уделять внимание, есть шанс быстро разориться.

Пример 1.

Продавец договорился о продаже продукции за 200 руб. с рассрочкой платежа. Себестоимость продукции составила 150 руб. Фиксируем прибыль 50 руб. Прибыль есть, а денег нет. Сотрудники не получат зарплату вовремя, компанию погубит недостаток ликвидности.

Пример 2.

Продавец договорился о продаже продукции за 100 руб. и получил 100% предоплаты. Себестоимость продукции составила 150 руб. Фиксируем убыток 50 руб. Деньги есть, а прибыли нет. Сотрудники получат зарплату вовремя, но купить материалы на следующий месяц будет уже не на что. Компанию погубит убыточность. Эльвира Сахипзадовна сказала бы: «Отрицательная рентабельность».

Чтобы не принять чужие деньги за прибыль, а кассовый разрыв за убыток, бухгалтеры и придумали два отчёта.

- Отчёт о финансовых результатах.

- Отчёт о движении денежных средств.

Чтобы понять, как работает второй, сначала разберемся с базовой терминологией.

Елена Маврицкая Ведущий эксперт, главбух с 10-летним стажем

Отчет о движении денежных средств (форма 4) сдается один раз в год в составе годовой бухотчетности. В нем показаны все поступления и все платежи, а также остатки денег на начало и конец периода. Представлять отчет нужно всем организациям, кроме тех, кто вправе вести упрощенный учет.

- Для чего используют ОДДС

- Структура и содержание отчета о движении денежных средств

- Правила и требования заполнения отчета о движении денежных средств

- Пример и порядок заполнения ОДДС

Для чего используют ОДДС

Отчет о движении денежных средств (ОДДС) входит в состав бухгалтерской отчетности. Сдавать его нужно по итогам года. Отказаться от него вправе организации, которые представляют упрощенную бухотчетность:

- субъекты малого предпринимательства;

- некоммерческие организации;

- участники проекта «Сколково».

Бесплатно получить образец учетной политики и вести бухучет в веб‑сервисе для небольших ООО и ИП

ОДДС — это, по сути, пояснения к строке 1250 «Денежные средства и денежные эквиваленты» баланса. Он раскрывает информацию о платежах и поступлениях денег и денежных эквивалентов (например, банковских депозитов до востребования или векселей со сроком погашения до трех месяцев), а также об остатках денег на начало и конец периода.

ВНИМАНИЕ. При составлении ОДДС не учитываются денежные потоки, изменяющие состав, но не общую сумму денежных средств. Это получение наличных с банковского счета, перевод с одного счета на другой и проч.

Структура и содержание отчета о движении денежных средств

Бланк отчета утвержден приказом Минфина от 02.07.10 № 66н. Правила составления установлены ПБУ 23/2011 «Отчет о движении денежных средств».

В отчете три раздела.

В первом отражаются денежные потоки от текущих операций. Это выручка и платежи по обычной деятельности организации. По результатам таких операций, как правило, формируется прибыль (убыток) от продаж.

Во втором отражаются денежные потоки от инвестиционных операций. К ним относится покупка и продажа транспортных средств, оборудования и проч. Еще один пример — финансовые вложения, кроме покупки денежных эквивалентов и вложений, предназначенных для перепродажи в краткосрочной перспективе.

В третьем разделе показываются потоки от финансовых операций. Это вклады учредителей, поступления от выпуска акций, банковские кредиты и проч.

Проверить финансовое состояние своей организации и ее контрагентов

Правила и требования заполнения отчета о движении денежных средств

- Поступления от продажи товаров, основных средств и прочего показывают без НДС. Платежи поставщикам и подрядчикам тоже отражают без НДС.

- НДС и акцизы указывают отдельно, в свернутом виде, в составе денежных потоков от текущих операций. Берется весь НДС (акцизы), предъявленный покупателям, и сравнивается с суммой всего входного НДС (акцизов). Если предъявленный налог больше входного, разницу показывают по строке 4119 «Прочие поступления». Если меньше, то по строке 4129 «Прочие платежи».

- Выданную зарплату (включая НДФЛ) и заплаченные страховые взносы отражают по строке 4122 «В связи с оплатой труда работников».

- Налог на прибыль показывают отдельно по строке 4124 «Налог на прибыль организаций». Остальные налоги (кроме НДС, акцизов и НДФЛ) суммируют и отражают по специально введенной для этого строке — например, 4125 «Иные налоги и сборы».

Подготовить бухгалтерскую отчетность и сдать её в ИФНС через интернет Сдать бесплатно

Пример и порядок заполнения ОДДС

По состоянию на 31 декабря предшествующего года у ООО «Русалка» значились остатки: по счету 50 «Касса» — 10 000 руб., по счету 51 «Расчетные счета» — 50 000 руб.

Денежные потоки от текущих операций

В отчетном году на счет «Русалки» поступила выручка от продажи товаров на сумму 1 200 000 руб.(в т. ч. НДС 20% — 200 000 руб.). Компания перечислила поставщикам 840 000 руб. (в т. ч. НДС 20% — 140 000 руб.), сделала платежи в связи с заработной платой работников на сумму 250 000 руб. и перевела 98 000 руб. налогов (в т. ч. налог на прибыль —50 000 руб.).

В строках ОДДС отражено:

- 4110 «Поступления — всего» 1 060 тыс. руб.(1 000 + 60)

- 4111 «От продажи продукции, товаров, работ и услуг» 1 000 тыс. руб.(1 200 — 200)

- 4119 «Прочие поступления» 60 тыс. руб. (200 — 140)

- 4120 «Платежи — всего» 1 048 тыс. руб.(700 + 250 + 50 + 48)

- 4121 «Поставщикам (подрядчикам) за сырье, материалы, работы услуги» 700 тыс. руб.(840 — 140)

- 4122 «В связи с оплатой труда работников» 250 тыс. руб.

- 4124 «Налог на прибыль организаций» 50 тыс. руб.

- 4125 «Иные налоги и сборы» 48 тыс. руб.(98 — 50)

- 4100 «Сальдо денежных потоков от текущих операций» 12 тыс. руб.(1060 — 1048)

Заполнить и сдать баланс по актуальной форме через интернет Сдать бесплатно

Денежные потоки от инвестиционных операций

«Русалка» продала акции, выпущенные другой организацией, на сумму 500 000 руб. и выдала долгосрочный заем сторонней компании в размере 300 000 руб.

В строках ОДДС отражено:

- 4210 «Поступления — всего» 500 тыс. руб.

- 4212 «От продажи акций других организаций (долей участия)» 500 тыс. руб.

- 4220 «Платежи — всего» 300 тыс. руб.

- 4223 «В связи с приобретением долговых ценных бумаг (прав требования денежных средств к другим лицам), предоставление займов другим лицам» 300 тыс. руб.

- 4200 «Сальдо денежных потоков от инвестиционных операций» 200 тыс. руб.(500 — 300)

Денежные потоки от финансовых операций

«Русалка» взяла в банке кредит на сумму 400 000 руб. и вернула его часть в размере 150 000 руб.

В строках ОДДС отражено:

- 4310 «Поступления — всего» 400 тыс. руб.

- 4311 «Получение кредитов и займов» 400 тыс. руб.

- 4320 «Платежи — всего» 150 тыс. руб.

- 4323 «В связи с погашением (выкупом) векселей и других долговых ценных бумаг, возврат кредитов и займов» 150 тыс. руб.

- 4300 «Сальдо денежных потоков от финансовых операций» 250 тыс. руб.(400 — 150)

Итоговые показатели

- 4400 «Сальдо денежных потоков за отчетный период» 462 тыс. руб.(12+200+250)

- 4450 «Остаток денежных средств и денежных эквивалентов на начало отчетного периода» 60 тыс. руб.(10 + 50)

- 4500 «Остаток денежных средств и денежных эквивалентов на конец отчетного периода» 522 тыс. руб. (462 + 60)

Подготовить, проверить и сдать бухгалтерскую отчетность в ИФНС через интернет Сдать бесплатноВАЖНО. У формы отчета о движении денежных средств не так давно изменился код ОКУД. Новое значение — 0710005. Именно его нужно применять в 2021 году (при отчетности за 2020 год). Поправка внесена приказом Минфина от 19.04.19 № 61н.

Курсы 1С 8.3 » Обучение 1С Бухгалтерия 3.0 (8.3) » Справочники и настройка программы » Статьи движения денежных средств в 1С 8.3: что это, как настроить, примеры заполнения

Корректное заполнение статей движения денежных средств необходимо тем, кто сдает форму ОКУД 0710004 бухгалтерской годовой отчетности Отчет о движении денежных средств. Указанный отчет автоматически формируется в программе 1С 8.3 Бухгалтерия при условии правильного формирования справочника Статьи движения денежных средств.

Рассмотрим что такое статьи ДДС в 1С, как их настроить и примеры заполнения справочника.

Как настроить статьи движения денежных средств в 1С 8.3

Шаг 1. Настройка справочника Статьи ДДС

Для начала выведем данный справочник на панель действий Банк и касса раздела Справочники. Для этих целей в разделе Администрирование выберем команду Параметры учета:

Поскольку статьи ДДС являются субконто к счетам бух.учета 50,51,52, то выбираем команду Настройка плана счетов. В разделе Учет движения денежных средств на панели действий открываем ссылку По расчетным счетам:

Ставим галочку в поле По статьям движения денежных средств и нажимаем Записать и закрыть:

В разделе Справочники на панели навигации теперь отображается справочник Статьи движения денежных средств:

Шаг 2. Виды движения денежных средств в 1С 8.3

Теперь самое главное. Чтобы отчет по форме ОКУД 0710004 формировался в 1С 8.3 без ошибок, нужно правильно выбирать вид движения денежных средств, потому что именно этот реквизит настроен в соответствии с данным отчетом. Виды движения денежных средств предопределены в 1С 8.3, в то время как наименование статей денежных средств организация может определять самостоятельно:

Шаг 3. Учет движения денежных средств по статьям

Согласно ПБУ 23/11 денежные потоки предприятия разделяются на потоки от финансовых, инвестиционных и текущих операций. Создадим данные группы в справочнике Статьи движения денежных средств. Для этих целей, открыв справочник, нужно выбрать команду Создать группу:

Далее сформируем статью ДДС Оплата поставщику ОС. Откроем соответствующий справочник, выберем команду Создать, заполним поля.

Обратите внимание, что под строчкой Вид движения подсказка Наименование показателя формы Отчет о движении денежных средств бухгалтерской отчетности.

Открываем выпадающего список и выбираем нужную статью:

В поле Использовать по умолчанию в операциях, можно выбрать из выпадающего меню операцию, при отражении которой статья денежных средств будет подставляться автоматически:

Как отражаются статьи движения денежных средств в 1С 8.3 на примере

Рассмотрим пример. Оформим оплату поставщику документом списания денежных средств с расчетного счета. Программа 1С 8.3 автоматически подставила в поле Движение денежных средств статью с видом движения Оплата товаров, работ, услуг, сырья и иных оборотных активов:

Посмотрим, как в 1С 8.3 отразилась данная операция в оборотно-сальдовой ведомости счета 51, а также в карточке этого счета. В нашем случае карточка по счету 51 выглядят следующим образом:

Оборотно-сальдовая ведомость по счету 51:

Чтобы в 1С 8.3 получить ОСВ в подобном виде, следует в настройках выбрать Группировку по статьям движения денежных средств:

Сформируем Отчет о движении денежных средств в 1С 8.3:

Видим, что общая сумма оплаты поставщикам отражена в отчете правильно. Причем отдельно выделен НДС, начисленный к возмещению при расчетах с поставщиками, что можно выяснить, выбрав расшифровку строки:

Таким образом, при корректном и внимательном заполнении справочника Статьи движения денежных средств, формирование соответствующего отчета в 1С 8.3 не потребует особых трудозатрат.

В статьях ДДС, которые не являются денежными потоками: получение в банке наличных, обмен валюты и т.д., вид движения не заполняется.

Как отразить статьи движения денежных средств в приходном и расходном кассовом ордере, какие могут возникать ошибки при проведении кассовых операций в 1С 8.2 (8.3) можно изучить в нашем видео уроке:

Читайте также: