Налог на благоустройство узбекистан

Опубликовано: 02.05.2024

Раздел XIII исключен в соответствии с Законом РУз от 29.12.2017 № РУЗ-454

Статья 295. Налогоплательщики

Плательщиками налога на благоустройство и развитие социальной инфраструктуры являются юридические лица - резиденты Республики Узбекистан, осуществляющие предпринимательскую деятельность.

Не являются плательщиками налога на благоустройство и развитие социальной инфраструктуры:

некоммерческие организации, за исключением прибыли, полученной ими от осуществления предпринимательской деятельности При получении доходов от предпринимательской деятельности, а также доходов, указанных в пунктах 2, 3 и 15 части первой статьи 132 настоящего Кодекса, некоммерческие организации, в части данных доходов, являются плательщиками налога на благоустройство и развитие социальной инфраструктуры. При этом не рассматривается в качестве предпринимательской деятельности получение прочих доходов, указанных в статье 132 настоящего Кодекса; (Абзац в редакции Закона РУз от 27.12.2016 г. № ЗРУ-417)

юридические лица, для которых в соответствии с настоящим Кодексом предусмотрен упрощенный порядок налогообложения, если иное не предусмотрено разделом XX настоящего Кодекса.

Статья 296. Объект налогообложения. Налогооблагаемая база

Объектом налогообложения и налогооблагаемой базой является прибыль, остающаяся в распоряжении юридического лица после вычета налога на прибыль юридических лиц. При этом налогооблагаемая база уменьшается на сумму подлежащих получению (полученных) дивидендов, а для плательщиков налога на сверхприбыль также на сумму чистой сверхприбыли.

Объектом налогообложения и налогооблагаемой базой является прибыль, остающаяся в распоряжении юридического лица после вычета налога на прибыль юридических лиц. При этом налогооблагаемая база уменьшается на сумму:

подлежащих получению (полученных) дивидендов;

чистой сверхприбыли — для плательщиков налога на сверхприбыль;

безвозмездно полученных денежных средств, если их передача происходит на основании решения Президента Республики Узбекистан или Кабинета Министров Республики Узбекистан;

субсидий из бюджета, при использовании которых не возникают расходы в текущем налоговом периоде;

средств, полученных в виде страхового возмещения (страховой суммы) по договорам страхования; (с 1 января 2015 года)

задолженности перед бюджетом и государственными целевыми фондами, списанными в соответствии с законодательством. (с 1 января 2015 года)

прибыли, полученной Народным банком от использования средств на индивидуальных накопительных пенсионных счетах граждан (Абзац введен Законом РУз от 27.12.2016 г. № ЗРУ-417)

Статья 297 исключена в соответствии с Законом РУз от 25.12.2012 г. № ЗРУ-343

Статья 297. Особенности определения налогооблагаемой базы налогоплательщиками, имеющими на балансе объекты социальной инфраструктуры

Налогоплательщики, имеющие на балансе объекты социальной инфраструктуры, определяют налогооблагаемую базу путем суммирования прибыли, остающейся в распоряжении юридического лица за вычетом начисленного налога на прибыль, и суммы фактически произведенных расходов на содержание объектов социальной инфраструктуры, уменьшенной на сумму налога на прибыль, рассчитанного от суммы данных расходов. (Часть в редакции Закона РУз от 29.12.2008 г. № ЗРУ-196)

К объектам социальной инфраструктуры в целях применения настоящей статьи относятся объекты здравоохранения, объекты образования и детские лагеря отдыха. (Часть в редакции Закона РУз от 30.12.2009 г. № ЗРУ-241)

Статья 298 исключена с 1 апреля 2014 года в соответствии с Законом РУз от 25.12.2013 г. № ЗРУ-359

От уплаты налога на благоустройство и развитие социальной инфраструктуры освобождаются юридические лица, находящиеся в собственности общественных объединений инвалидов, фонда "Нуроний" и ассоциации "Чернобыльцы Узбекистана", в общей численности которых работает не менее 50 процентов инвалидов, ветеранов войны и трудового фронта 1941-1945 годов, кроме юридических лиц, занимающихся торговой, посреднической, снабженческо-сбытовой и заготовительной деятельностью. При определении права на получение указанной льготы в общую численность работников включаются работники, состоящие в штате.

Статья 299. Налоговый период. Отчетный период

Налоговым периодом является календарный год.

Отчетным периодом является квартал.

Статья 300. Порядок исчисления, представления расчетов и уплаты налога

Налог на благоустройство и развитие социальной инфраструктуры исчисляется исходя из налогооблагаемой базы и установленной ставки.

Часть вторая исключена в соответствии с Законом РУз от 25.12.2012 г. № ЗРУ-343

Налогоплательщики, имеющие на балансе объекты социальной инфраструктуры, сумму налога, подлежащую уплате в бюджет, определяют в следующем порядке:

если сумма расходов на содержание объекта социальной инфраструктуры равна или превышает сумму налога, исчисленную в соответствии с частью первой настоящей статьи, то налог не уплачивается;

если сумма расходов на содержание объекта социальной инфраструктуры меньше суммы налога, исчисленного в соответствии с частью первой настоящей статьи, то налог, подлежащий уплате в бюджет, определяется как разница между суммой исчисленного налога и суммой фактически произведенных расходов.

В течение отчетного периода налогоплательщики, за исключением указанных в части пятой настоящей статьи, уплачивают текущие платежи по налогу на благоустройство и развитие социальной инфраструктуры. (Часть в редакции Закона РУз от 25.12.2012 г. № ЗРУ-343)

Текущие платежи исчисляются исходя из предполагаемой суммы чистой прибыли и установленной ставки налога на благоустройство и развитие социальной инфраструктуры, указанных в Справке о текущих платежах налога на благоустройство и развитие социальной инфраструктуры, по форме, утверждаемой Государственным налоговым комитетом Республики Узбекистан и Министерством финансов Республики Узбекистан, представляемой органам государственной налоговой службы по месту налогового учета до 10 числа первого месяца отчетного периода.

Текущие платежи уплачиваются не позднее 10 числа каждого месяца в размере одной третьей квартальной суммы налога на благоустройство и развитие социальной инфраструктуры, исчисленной в соответствии с частью третьей настоящей статьи. (Часть в редакции Закона РУз от 25.12.2012 г. № ЗРУ-343)

Текущие платежи не уплачиваются налогоплательщиками, имеющими налогооблагаемую базу за отчетный период до двухсоткратного размера минимальной заработной платы. (Часть в редакции Закона РУз от 31.12.2015 г. № ЗРУ-398)

Часть шестая введена Законом РУз от 27.12.2016 № ЗРУ–417

В случае занижения суммы налога на благоустройство и развитие социальной инфраструктуры, исчисленной исходя из предполагаемой суммы чистой прибыли, по сравнению с суммой налога на благоустройство и развитие социальной инфраструктуры, подлежащей уплате в бюджет за отчетный период, более чем на 10 процентов орган государственной налоговой службы вправе пересчитать текущие платежи исходя из фактической суммы налога на благоустройство и развитие социальной инфраструктуры с начислением пени.

Части шестую и седьмую считать соответственно частями седьмой и восьмой в соответствии с Законом РУз от 27.12.2016 г. № ЗРУ-417

Расчет налога на благоустройство и развитие социальной инфраструктуры представляется налогоплательщиками в органы государственной налоговой службы по месту налогового учета нарастающим итогом ежеквартально не позднее 25 числа месяца, следующего за отчетным кварталом, а по итогам года - в срок представления годовой финансовой отчетности.

Уплата налога на благоустройство и развитие социальной инфраструктуры производится не позднее срока представления расчета по данному налогу.

Если вы заметили орфографическую ошибку, пожалуйста, выделите ее мышью и нажмите Ctrl+Enter

База данных "Законодательство Узбекистана" содержит законы, кодексы, постановления, указы, правила, инструкции и другие документы на русском языке.

Налоговая система Узбекистана

Общие сведения

Основным законом, регулирующим налоговые правоотношения в Республике Узбекистан, является Налоговый кодекс .

Именно Налоговый кодексустанавливает, изменяет и отменяет налоги и иные платежи в государстве. Другие акты законодательства, которые регулируют вопросы налогообложения, не могут быть противоречащими Кодексу.

Особенностью налогового законодательства Узбекистана является то обстоятельство, что ставки по налогам устанавливаются не Налоговым кодексом, а решением Президента Республики Узбекистан ежегодно. Кроме того, подзаконными актами устанавливаются различные списки и перечни, необходимые для целей исчисления налогов, например, перечни видов деятельности, подлежащих упрощенному налогообложению, подакцизных товаров и т.п. Поэтому иные нормативные правовые акты являются важной составной частью налогового законодательства, поскольку именно от них зависит конечная сумма, подлежащая уплате, тогда как Налоговый кодекс устанавливает общие правила налогообложения, а также их особенности для некоторых категорий плательщиков.

Налоговым законодательством Узбекистана предусмотрено чрезвычайно большое количество налогов и сборов.

В целом налоговую систему можно охарактеризовать как двухуровневую, поскольку все налоги делятся на: общегосударственныеи местные

Общегосударственные налоги

Налог на прибыль юридических лиц. Плательщики – юридические лица (кроме некоммерческих организаций). Объект – прибыль, база – разница между доходами и расходами в определенном периоде. В 2016 году ставка составляет от семи с половиной до тридцати пяти процентов.

Налог на доходы физических лиц. В 2016 году ставка является прогрессивной (зависящей от величины дохода), минимум составил семь с половиной процентов.

Налог на добавленную стоимость. Плательщики – предприятия, имеющие обороты, подлежащие обложению данным налогом, а также импортеры товаров. В 2016 году ставка налога составляет двадцать процентов от стоимости товаров.

Акцизный налог. Плательщики –лица, которые производят или ввозят подакцизную продукцию. Перечень подакцизных товаров утверждается Президентом. В 2016 году к подакцизным были отнесены: из товаров местного производства – алкогольная, табачная, спиртосодержащая продукция, нефтепродукты, драгметаллы и ювелирные изделия, автомобили и т.д. Из импортируемых к подакцизным отнесен широкий спектр товаров и продуктов питания. Необходимо отметить то обстоятельство, что в республике к подакцизным отнесено очень большое количество товаров по сравнению с другими странами СНГ.

Налоги и специальные платежидля пользователей недрами: налог за пользование недрами, налог на сверхприбыль, бонусы (подписной и коммерческого обнаружения). База налога за пользование недрами – стоимость добытых ископаемых. В 2016 году ставка зависит от вида полезного ископаемого и составляет от трех с половиной до тридцати процентов. Подписной бонус взимается в твердой сумме, в 2016 году его размер установлен кратным минимальной заработной плате и зависит от вида ископаемого. Ставка бонуса коммерческого обнаружения составила 0.1 процента от стоимости добытого объема. Ставка налога на сверхприбыль составила 50 процентов.

Налог за пользование водными ресурсами. Плательщики – лица, осуществляющие водопотребление и водопользование. Объект – водные ресурсы на поверхности земли и под ней, база – объем потребленной воды. Ставка на 2016 год зависит от цели использования, вида источника воды и личности плательщика, минимальный размер за кубометр составил 20.6 сум, максимальный – 11500.

Налог на имущество юридических лиц. Плательщики – юридические лица-собственники имущества (за исключением некоммерческих организаций). Объект налогообложения - основные средства, объекты незавершенного строительства, оборудование и т.п. База – стоимость объекта. Ставка на 2016 год равняется пяти процентам.

Налог на имущество физических лиц. Плательщики – собственники недвижимости. База – его инвентарная стоимость. Ставка зависит от характеристик недвижимости, на 2016 год колеблется в пределах от полутора до двух с половиной процентов.

Земельный налогс юридических и физических лиц. Плательщики - собственники и законные владельцы земельных участков. База – площадь участка. Ставка на 2016 год ставится в зависимость от местонахождения и назначения земель. Налог, уплачиваемый физическими лицами, поступает в местный бюджет.

Налоговым законодательством установлен целый ряд обязательных платежей в социальные фонды, а также различных сборов (госпошлина, таможенные платежи).

Законом предусмотрено несколько упрощенных налоговых режимов, таких как единый налоговый платеж, единый земельный налог, фиксированный платеж.

Местные налоги и сборы

Земельный налог с физических лиц.

Налог на благоустройство и развитие социальной инфраструктуры. Плательщики – юридические лица (кроме некоммерческих). Объект – прибыль, которая осталась у предприятия после уплаты налога на прибыль. Ставка на 2016 год составляет восемь процентов.

Налог на потребление бензина, дизельного топлива, газа для транспортных средств. Плательщики – юридические лица, осуществляющие продажу данных продуктов потребителю. На 2016 год ставка колеблется от двухсот тридцати до трехсот тридцати пяти сум за литр проданного топлива.

Сбор за право розничной торговлиотдельными видами товаров и оказание отдельных услуг, перечень которых устанавливается дополнительно. Ставка зависит от вида товаров и услуг.

Налоговое законодательство Узбекистана: достоинства и недостатки.

Характеризуя узбекскую систему налогового законодательства, необходимо отметить, что сам по себе главный налоговый закон является современным, прогрессивным. Он не только устанавливает перечень обязательных платежей в бюджет, но и провозглашает принципы налогового законодательства, детально регламентирует различные процедуры налогового учета и контроля, устанавливает ответственность участников налоговых правоотношений за нарушение законодательства. Если все написанное в Кодексе не остается просто "на бумаге", а неукоснительно соблюдается, то, с учетом достаточно высокого налогового бремени, это благоприятно сказывается на собираемости налогов и наполнении бюджета. А подробная и тщательная детализация процедур налогового контроля со стороны государства обеспечивает плательщикам прозрачность налоговой системы, ясность и простоту прочтения и применения закона.

Но все же при всех вышеперечисленных положительных характеристиках налоговой системы Узбекистана нельзя не отметить и ее отрицательную особенность, к коей можно отнести отсутствие четкого закрепления в основном законе налоговых ставок, а также понятий, перечней и списков, необходимых для целей налогообложения. Их частое изменение в любую сторону не способствует созданию условий, благоприятных для налогоплательщиков, поскольку является признаком нестабильности налоговой системы. Налогоплательщик никогда не может быть уверен, что через некоторое непродолжительное время налоговое бремя не увеличится настолько, что станет непосильным, тем более, при сравнительном анализе налоговых ставок за последние три года наблюдается тенденция их постепенного повышения.

Статья подготовлена специалистами ООО "СоюзПравоИнформ".

© СоюзПравоИнформ. При перепечатке ссылка на источник обязательна.

Исполнить свои обязательства и уплатить эти налоги можно удаленно двумя способами.

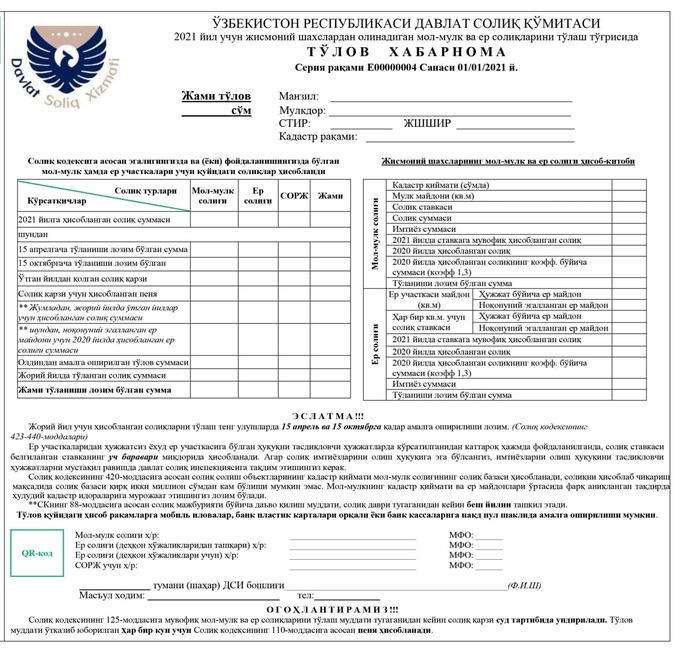

Пресс-служба Государственного налогового комитета рассказала о сроках, льготах и порядке уплаты налога на имущество и земельном налоге физических лиц.

«Если вы имеете задолженность, то скорее всего получили от налоговых органов платежное извещение. В нем указана детализация по двум видам налогов», — говорится в сообщении.

Например, по налогу на имущество — можно узнать кадастровую стоимость, площадь, ставку налога и налоговую сумму. Указана сумма, которую уплатили в 2020 году. Аналогично и по земельному налогу — общая площадь, налоговая ставка, начисленная сумма налога.

Образец платежного извещения:

Следующий шаг — исполнить свои обязательства перед государством и уплатить вышеупомянутые налоги.

Удаленный способ №1

Для тех, кто предпочитает дистанционный сервис, органы налоговой службы предлагают воспользоваться «Персональным кабинетом налогоплательщика» на Портале электронных государственных услуг налоговых органов.

В разделе «Оплата налогов физических лиц» указаны ИНН/код объекта, наименование налога, последний платеж, налоговая задолженность/ переплата, общая сумма к уплате. Здесь же можно выбрать вид платежа и уплатить налоги.

Удаленный способ №2

Мобильные платежные приложения SOLIQ, Payme, Click или Upay- также доступны для уплаты налогов на имущество и земельного. Потребуется ввести свой ИНН.

До 15 апреля физическое лицо должно уплатить равную долю от начисленной суммы налога. За неуплату или нарушение сроков уплаты предусмотрена пеня за каждый день просрочки в размере 0,046%.

Льготы

От уплаты налога на имущество освобождены

От уплаты земельного налога освобождены

Имущество площадью до 60 кв. м. (шестидесяти квадратных метров).

— пенсионера (на основании пенсионного удостоверения).

— одного из родителей, имеющих 10 и более детей (на основании справки органа самоуправления граждан, подтверждающая наличие детей).

— лиц с инвалидностью I и II групп (на основании пенсионного удостоверения или справки врачебно-трудовой экспертной комиссии.).

Если владелец имущества обладает общей площадью 100 кв. м, то из них за 60 кв.м. он не платит.

— граждане, удостоенные звания «Ўзбекистон Қаҳрамони», Героя Советского Союза, Героя Труда, награжденные орденом Славы трех степеней.

(на основании удостоверения о присвоении звания «Ўзбекистон Қаҳрамони», книжки Героя Советского Союза и Героя Труда, орденской книжки или справки отдела по делам обороны).

— граждане, удостоенные звания «Ўзбекистон Қаҳрамони», Героя Советского Союза, Героя Труда, награжденных орденом Славы трех степеней (льгота предоставляется на основании соответственно удостоверения о присвоении звания «Ўзбекистон Қаҳрамони», книжки Героя Советского Союза, Героя Труда, орденской книжки или справки отдела по делам обороны).

инвалиды и участники войны, а также приравненные к ним лица (на основании соответствующего удостоверения инвалида (участника) войны или справки отдела по делам обороны либо иного уполномоченного органа, другим инвалидам (участникам) — удостоверения инвалида (участника) о праве на льготы).

— инвалиды и участники войны, а также приравненные к ним лица (на основании соответствующего удостоверения инвалида (участника) войны или справки отдела по делам обороны либо иного уполномоченного органа, другим инвалидам (участникам) — удостоверения инвалида (участника) о праве на льготы).

лица с инвалидностью I и II групп (на основании пенсионного удостоверения или справки врачебно-трудовой экспертной комиссии).

— родители и вдовы (вдовцы) военнослужащих и сотрудников органов внутренних дел (на основании пенсионного удостоверения, в котором проставлен штамп «Вдова (вдовец, мать, отец) погибшего воина» или «Вдова (вдовец, мать, отец) погибшего сотрудника органов внутренних дел» либо имеется соответствующая запись, заверенная подписью руководителя и печатью учреждения, выдавшего пенсионное удостоверение).

одинокие пенсионеры. Под одинокими пенсионерами понимаются пенсионеры, проживающие одни или совместно с несовершеннолетними детьми либо ребенком — инвалидом в отдельном доме (на основании пенсионного удостоверения или справки районного (городского) отдела внебюджетного Пенсионного фонда при Министерстве финансов, а также справки органов самоуправления граждан).

— лица, использующие возобновляемые источники энергии в жилых помещениях с полным отключением от энергоресурсов, — сроком на 3 года начиная с месяца, в котором установлены возобновляемые источники энергии (на основании справки, выданной энергоснабжающей организацией об использовании возобновляемых источников энергии с полным отключением от действующих сетей энергоресурсов).

многодетные семьи, потерявшие кормильца (на основании справки районного (городского) отдела внебюджетного Пенсионного фонда при Министерстве финансов).

граждане (в том числе временно направленные или командированные), получающие льготы за участие в ликвидации последствий аварии на Чернобыльской АЭС (на основании справки врачебно-трудовой экспертной комиссии, специального удостоверения лиц с инвалидностью, удостоверения участника ликвидации последствий аварии на Чернобыльской АЭС, а также других выданных уполномоченными органами документов, являющихся основанием для предоставления льготы).

лица, использующие возобновляемые источники энергии в жилых помещениях с полным отключением от действующих сетей энергоресурсов, — сроком на три года начиная с месяца, в котором установлены возобновляемые источники энергии (на основании справки, выданной энергоснабжающей организацией об использовании возобновляемых источников энергии с полным отключением от действующих сетей энергоресурсов

Ранее Spot публиковал инструкцию о том, как в Узбекистане быстро начать торговать через интернет.

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 10 мая 2018 г. N 03-07-08/31102 О применении НДС в отношении оказываемых российской организацией услуг по сборке и гарантийному ремонту промышленного оборудования на территории Республики Узбекистан, Азербайджанской Республики и Кыргызской Республики на основании договора, заключенного с польской компанией

Вопрос: Настоящим письмом ООО просит дать письменный ответ по вопросу применения законодательства о налогах и сборах в отношении услуг, оказываемых российской организацией за пределами территории РФ.

Наша организация (продавец услуг) планирует оказывать услуги по сборке и гарантийному ремонту промышленного оборудования на территории Узбекистана, Азербайджана и Киргизстана на возмездной основе на основании заключённого договора с польской компанией (покупатель услуг), которая поставляет указанное промышленное оборудование в разобранном виде в Узбекистан, Азербайджан, Киргизстан.

Для оказания услуг наша компания будет привлекать сторонние российские организации на основании соответствующих договоров.

В соответствии с пунктом 1 статьи 146 Налогового кодекса РФ объектом обложения налогом на добавленную стоимость признаётся реализация товаров (работ, услуг) на территории Российской Федерации.

Порядок определения места реализации работ (услуг) в целях применения налога на добавленную стоимость установлен статьёй 148 НК РФ.

В соответствии с подпунктом 5 пункта 1 статьи 148 НК РФ местом реализации работ (услуг) признается территория Российской Федерации, если деятельность организации или индивидуального предпринимателя, которые выполняют работы (оказывают услуги), осуществляется на территории Российской Федерации (в части выполнения видов работ (оказания видов услуг), не предусмотренных подпунктами 1-4.1, 4.4 пункта 1 статьи 148 НК РФ).

Поскольку услуги по сборке и гарантийному ремонту не предусмотрены подпунктами 1-4.1, 4.4 пункта 1 статьи 148 НК РФ, под местом реализации данных услуг следует признать место осуществления деятельности нашей организации, то есть территорию Российской Федерации.

Данный вывод основан также на разъяснениях Департамента налоговой и таможенно-тарифной политики Минфина РФ, изложенных в письмах от 01.02.2012 N 03-07-08/25 и от 06.02.2012 N 03-07-08/29.

Верна ли наша точка зрения? Правильно ли мы понимаем, что:

1) под местом реализации услуг, оказываемых польской компании (покупателю услуг) российской организацией (продавцом услуг) силами сторонних российских организаций, по сборке и гарантийному ремонту оборудования, поставленного польской компанией (покупателем услуг) и находящегося на территории Узбекистана, Азербайджана и Киргизстана, следует признать территорию Российской Федерации;

2) данные услуги подлежат обложению налогом на добавленную стоимость?

Ответ: В связи с письмом о применении налога на добавленную стоимость в отношении оказываемых российской организацией услуг по сборке и гарантийному ремонту промышленного оборудования на территории Республики Узбекистан, Азербайджанской Республики и Кыргызской Республики на основании договора, заключенного с польской компанией, Департамент налоговой и таможенной политики сообщает следующее.

В соответствии с подпунктом 1 пункта 1 статьи 146 Налогового кодекса Российской Федерации (далее - Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации.

Порядок определения места реализации работ (услуг) в целях применения налога на добавленную стоимость установлен нормами статьи 148 Кодекса.

Так, согласно подпункту 2 пункта 1.1 указанной статьи 148 Кодекса местом реализации работ (услуг), непосредственно связанных с движимым имуществом, не признается территория Российской Федерации в случае, если такое имущество находится за пределами территории Российской Федерации. При этом к таким работам (услугам) относятся, в частности, монтаж, сборка, переработка, обработка, ремонт, техническое обслуживание.

В связи с этим местом реализации выполняемых российской организацией услуг по сборке и гарантийному ремонту промышленного оборудования на территории Республики Узбекистан, Азербайджанской Республики и Кыргызской Республики, территория Российской Федерации не признается и, соответственно, такие услуги налогом на добавленную стоимость не облагаются.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | О.Ф. Цибизова |

Обзор документа

Российская организация оказывает услуги по сборке и гарантийному ремонту промышленного оборудования на территории Узбекистана, Азербайджана и Кыргызской Республики по договору, заключенному с польской компанией.

Согласно НК РФ местом реализации работ (услуг), непосредственно связанных с движимым имуществом, не признается территория России, если такое имущество находится за пределами нашей страны. При этом к таким работам (услугам) относятся, в частности, монтаж, сборка, переработка, обработка, ремонт, техобслуживание.

В связи с этим в рассматриваемой ситуации местом реализации выполняемых российской организацией услуг по сборке и гарантийному ремонту промышленного оборудования территория России не признается. Такие услуги НДС не облагаются.

Основными направлениями налоговой политики на 2021 год являются сохранение основных налоговых ставок по НДС, налогу на прибыль, налогу на доходы физлиц и другое.

Минфин подготовил проект Закона «О внесении изменений и дополнений в некоторые законодательные акты Республики Узбекистан в связи с принятием основных направлений налоговой политики на 2021 год», пишет пресс-служба ведомства.

Основными направлениями налоговой политики на 2021 год являются сохранение основных налоговых ставок по НДС (15%), налогу на прибыль (15%, для отдельных категорий 20%), налогу на доходы физических лиц (12%), налогу на имущество юридических лиц (2%), земельному налогу за земли сельскохозяйственного назначения (0,95%), социальному налогу (хозсубъекты – 12% и бюджетные организации - 25%), налогу с оборота (базовая ставка 4%).

Вместе с тем, налоговая политика на 2021 год направлена на продолжение налоговых реформ, предусматривающих обеспечение прямого действия Налогового кодекса, дальнейшей поддержки экспортеров, справедливого распределения налоговой нагрузки и повышения эффективного использования природных ресурсов.

Законопроектом предусматривается включение в состав Налогового кодекса ставок акцизного налога, земельного налога, налога за пользование водными ресурсами и налога на доходы физических лиц, установленных в фиксированном размере), а также отдельных норм, связанных с применением этих ставок.

На 2020 год эти ставки были установлены Законом «О Государственном бюджете Республики Узбекистан на 2020 год».

На 2021 год данные ставки изменены следующим образом:

а) по акцизному налогу предусматривается выравнивание большинства ставок акцизного налога при импорте и производстве. Вместе с тем, ставки акцизного налога, установленные в абсолютной сумме, проиндексированы (с учетом отмены их предусмотренной индексации с 1 апреля 2020 года).

В связи с этим, ставки акцизного налога индексируются с 1 февраля 2021 года. При этом, ставки на алкогольную продукцию включая пиво, а также на табачную продукцию индексируются в 2 этапа: с 1 февраля 2021 года, - с учетом отказа их индексации в 2020 году, и с 1 сентября 2021 года – в среднем на 7,5%;

По 73 товарным позициям предлагается отменить акцизный налог по импорту, в частности, по пищевой продукции (20 видов товаров (соки, сыр, творог, маргарин, кондитерские мучные изделия, колбасы и аналогичные мясные продукты и т.д.)), по электротехническим товарам (35 видов товаров (холодильники, телевизоры, газовые плиты, пылесосы, стиральные машины и т.д.)) и т.д. Это позволит обеспечить равные условия субъектам предпринимательства.

Для юридических лиц, оказывающих услуги мобильной связи, снижается ставка акцизного налога с 20 до 15 процентов.

б) по земельному налогу устанавливаются базовые налоговые ставки за земли несельскохозяйственного назначения, в разрезе регионов республики в абсолютной величине, с учетом их индексации на 15 процентов.

Ежегодная индексация ставок земельного налога за земли несельскохозяйственного назначения связана с тем, что ставки установлены в абсолютной величине (сум) и позволит сохранить долю земельного налога в общих поступлениях.

При этом, конкретный размер налоговых ставок будет определяться органами государственной власти на местах на основании ставок, установленных Налоговым кодексом, с применением повышающих и понижающих коэффициентов, в зависимости от их экономического развития и престижности района.

в) по налогу за пользование водными ресурсами ставки устанавливаются в разрезе категории налогоплательщиков, а также в части объема воды, используемого на определенные цели, что влечет за собой ведение раздельного учета объема водных ресурсов, используемого на различные цели в целях исчисления налога. Данная мера направлена на обеспечение рационального и эффективного использования водных ресурсов.

Налоговые ставки по налогу за пользование водными ресурсами индексируются на 15 процентов, а для отдельных отраслей экономики - на 30 процентов, с целью поэтапного доведения этих ставок до единой налоговой ставки, установленной для предприятий промышленности. Сохраняются ставки налога за пользование водными ресурсами на уровне 2020 года для предприятий коммунального обслуживания, а в части объема воды, используемого для полива сельскохозяйственных земель и разведения (выращивания) рыбы, включая дехканские хозяйства, устанавливается единая налоговая ставка в размере 40 сум за 1 куб.м.

Законопроектом предусмотрено расширение круга предприятий, уплачивающих НДС независимо от объема выручки, за счет: стационарных торговых точек по розничной реализации алкогольной продукции, включая пиво, а также рынков и торговых комплексов. Это позволит создать равные условия осуществления деятельности и предотвратить занижения поступлений по налогу за счет переноса доли прибыли от предприятий плательщиков НДС к лицам, не уплачивающим данный налог.

В условиях коронавирусной пандемии Указом Президента Республики Узбекистан от 3 апреля 2020 года № УП-5978 было предусмотрено, что в период

с 1 апреля по 31 декабря 2020 года плательщики налога на добавленную стоимость, оборот по реализации товаров (услуг) которых не превышает 1 млрд. сумов в месяц и применяющие электронные счета-фактуры, вправе исчислять и уплачивать налог на добавленную стоимость на ежеквартальной основе. Данную норму предлагается сохранить и в дальнейшем, и предусмотреть ее как постоянную в Налоговом кодексе.

Законопроектом предусматривается возможность зачета НДС, уплаченного (подлежащего уплате) по фактически полученным товарам (услугам), не зависимо от суммы поступления валютной выручки. Это позволит поддержать экспортеров, осуществляющих отгрузку товаров на экспорт на условиях консигнации (с отсрочкой платежа), и не допускать отвлечения оборотных средств. Такое право было только у текстильных предприятий в соответствии с Указом Президента Республики Узбекистан от 5 мая 2020 года № УП-5989 «О неотложных мерах по поддержке текстильной и швейно-трикотажной промышленности».

В целях упрощения порядка исчисления пенсий предлагается унифицировать ставки социального налога для отдельной категории физических лиц.

Так законопроектом предусматривается, что самозанятые граждане, ученики школы «Уста — шогирд» - в период их работы до достижения 25 лет, дехканские хозяйства, а также граждане Республики Узбекистан, работающие за границей по найму на основе трудового договора, граждане Республики Узбекистан, работающие в торговых домах, представительствах (в том числе без образования юридического лица), организациях, созданных (открытых) в иностранных государствах государственными органами и другими организациями Республики Узбекистан уплачивают социальный налог в сумме не менее 1 размера базовой расчетной величины в год для исчисления трудового стажа. Соответственно для этой категории плательщиков в законопроекте уточняется срок уплаты социального налога.

Законопроектом предусматривается увеличение пониженной ставки по налогу на имущество юридических лиц с 0,2 до 0,4 процентов и понижающего коэффициента с 0,1 до 0,25, применяемого к ставкам земельного налога с юридических лиц, в отношении отдельных объектов и земельных участков. Это позволит поэтапно довести их до базовой ставки налога на имущество и земельного налога.

Напомним: пониженная ставка по налогу на имущество и понижающий коэффициент к ставкам земельного налога были введены с 1 января 2020 года, в отношении объектов, по которым ранее были предоставлены налоговые льготы. Данная мера была введена с целью эффективного и рационального использования объектов недвижимости, а также в целях обеспечения полного учета земельных участков, принадлежащих юридическим лицам.

С отменой единого земельного налога (с 1 января 2020 года), для фермерских хозяйств был сохранен порядок обложения земель сельскохозяйственного назначения, исходя из их нормативной стоимости с целью исчисления земельного налога. С этого же периода этот порядок был распространен также и на остальных юридических лиц, имеющих земли сельскохозяйственного назначения. При этом для плодоовощеводческих сельскохозяйственных предприятий (с 1 января 2019 года) и дехканских хозяйств был сохранен порядок исчисления земельного налога исходя из ставки, установленной в зависимости от категории земель (орошаемые и неорошаемые) и балл-бонитета.

С целью установления единого порядка налогообложения земель сельскохозяйственного назначения законопроектом предусматривается распространение порядка исчисления земельного налога, исходя из нормативной стоимости сельскохозяйственных угодий, на плодоовощеводческие сельскохозяйственные предприятия и дехканские хозяйства. Ставка налога будет установлена как для земель сельскохозяйственного назначения.

По налогу за пользование недрами унифицируются ставки по отдельным строительным полезным ископаемым. Это создаст дополнительные условия для освоения месторождений нерудных полезных ископаемых и обеспечения их эффективной добычи, особенно из русел рек.

Больше новостей в Телеграм-канале @RepostUZ.

Читайте также: