Мультипликатор налогов в модели доходы расходы кейнса равен

Опубликовано: 26.04.2024

2018-02-13

403

Дж.М. Кейнс считал инвестиции главным фактором совокупного спроса. Рост инвестиций стимулирует рост спроса, а рост платежеспособного спроса приведет к повышению занятости и увеличению национального дохода. Исследуя соотношение динамики дохода и инвестиций, Кейнс выдвигает модель, которая количественно определяет соотношение между ростом дохода и инвестиционными расходами. Это соотношение нашло отражение в разработанной Кейнсом концепции мультипликатора (мультипликатор - это «множитель»). Инвестиционный мультипликатор усиливает спрос в результате воздействия инвестиций на рост дохода.

Кейнс в своей работе выдвинул «мультипликатор дохода», или «мультипликатор инвестиций». Кейнсианский мультипликатор показывает, что прирост инвестиций (∆I) (государственных или частных) вызывает многократный рост производства и дохода (∆Y) с учетом некоторого коэффициента (m). Этот коэффициент Кейнс называет мультипликатором. Формула взаимосвязи между приростом инвестиций и приростом дохода - ∆Y=m х ∆I. Отсюда коэффициент мультипликатора m=∆Y/∆I.

Мультипликатор помогает «почувствовать» эффект государственного стимулирования. Прирост доходов под влиянием увеличения инвестиций порождает цепочку межотраслевых взаимосвязей, которая в итоге вызывает рост производства, а значит, и дохода.

Само проявление мультипликационного эффекта предполагает наличие определенных условий. Он проявляет себя, прежде всего, при наличии неиспользованных мощностей, свободной рабочей силы. Весьма существенно, куда, в какие отрасли направляются инвестиционные вложения. Какова их структура. Эффект мультипликации имеет место обычно в условиях подъема, а не в период спада. Вообще, мультипликатор - механизм с двумя лезвиями: он может усиливать как рост национального дохода, так и его сокращение.

Рассматривая эффект мультипликации, Кейнс имел в виду в первую очередь расходы из государственного бюджета. В том числе на общественные работы. Но мультипликативный эффект имеют все элементы совокупных расходов - изменение потребительских расходов, частных инвестиций, государственных расходов, расходов иностранных субъектов. Стимулирующий эффект мультипликатора зависит от многих факторов. Если изменяются налоги, то величина реального мультипликатора снижается. Если слишком значителен импорт, то часть новых доходов «уплывает» за границу, снижая рост расходов на отечественном рынке.

Предельные склонности к инвестициям и импорту. Мультипликаторы открытой экономики. Предельная норма изъятий.

Инвестиции представляют собой расходы на расширение и обновление производства, связанные с введением новых технологий, материалов и других предметов труда.

Если экономика на подъеме, то возрастают инвестиции в товароматериальные ценности, чтобы увеличить производство. Если в экономике спад производства, то растут запасы готовой продукции, спрос падает, производство не расширяется.

Инвестиции подразделяются на:

1) реальные (прямые), вложенные в производство;

2) портфельные (финансовые), вложенные в акции, облигации и другие ценные бумаги, дающие право на получение дохода от собственности.

Различают также валовые и чистые инвестиции.

Валовые инвестиции — затраты на замену изношенного оборудования и на расширение производства. Если из валовых инвестиций вычесть амортизацию, то получим чистые инвестиции — расходы на покупку нового оборудования.

Зависимость инвестиций от дохода может быть охарактеризована предельной склонностью к инвестированию:

где IY — предельная склонность к инвестированию; — изменение величины инвестиций; Y — прирост дохода.

Наращивание инвестиций ведет к росту национального дохода, способствует достижению полной занятости еще и в силу определенного эффекта, который называется эффектом мультипликатора.

Предельная склонность к импорту — доля расходов на приобретение импортных товаров при изменении национального дохода. Определяется отношением изменения в импортных расходах к изменению национального дохода.

В любом изменении дохода это доля прироста расходов на импортные товары. При росте совокупного дохода увеличивается импорт, это происходит из-за того, что потребители и инвесторы увеличивают свои расходы на покупку и отечественных, и импортных товаров. А экспорт из данной страны не зависит непосредственно от величины ее совокупного дохода, а находится в зависимости от динамики совокупного дохода страны, которая ввозит данные товары и услуги. Вследствие чего зависимость между движением совокупного дохода данной страны и движением ее чистого экспорта имеет отрицательный наклон, что и отражается минусовым знаком в функции чистого экспорта.

Для определения величины мультипликатора в открытой экономике, необходимо рассмотреть, от каких факторов зависит величина чистого экспорта. С одной стороны, объемы экспорта определяются спросом, предъявляемым на продукцию данной страны за рубежом, и поэтому не зависят от величины ее национального дохода. С другой стороны, на импортные товары тратится часть национального дохода, поэтому рост национального дохода страны увеличивает спрос на импорт. Величина национального дохода и объемы импорта связаны между собой показателем предельной склонности к импортированию.

Величина, обратная мультипликатору называется предельной нормой изъятия (MLR).

Предельную норму изъятий можно выразить также через предельную склонность к сбережению (так как именно сбережения являются изъятием). Поскольку mрс + mрs = 1, то mрс = 1 – mрs.

Еще до войны, в 1936 году, Джон Кейнс опубликовал свою работу, которая во многом изменила течение экономической мысли. Его книга называлась «Общая теория занятости, процентов и денег». Она поныне является одной из классических работ в области экономики. В этой книге он сделал попытку объяснить экономические колебания в самом общем смысле. В особенности экономические и финансовые потрясения во время Великой Депрессии, в которой находились США с конца 20-х до начала 30-х годов прошлого века.

Кейнсианская экономическая теория

Главной идеей, впервые высказанной автором, была мысль о том, что экономические рецессии и спады могут возникать из-за неадекватного рыночного спроса на товары и услуги. Эта идея предназначалась не только для профессиональных экономистов, и даже не столько для них, сколько для людей, определяющих государственную политику. В условиях растущей безработицы и низкого уровня хозяйственной активности Кейнс призывал к увеличению государственных расходов для активизации спроса на товары и услуги. Эта идея шла вразрез с концепцией «невидимой руки рынка», подразумевающей, что рыночные отношения сами по себе способны урегулировать ситуацию, а любое вмешательство государства в эти отношения способно лишь ухудшить ситуацию.

Концепция мультипликатора

Мультипликатор Кейнса как концепция утверждает, что увеличение расходов на потребление способно в большей пропорции увеличить валовый внутренний продукт. Простыми словами: увеличение совокупного потребления населения страны в 2 раза способно увеличить валовый продукт более чем в 2 раза.

Компоненты кейнсианской теории

Совокупный спрос и совокупное предложение представляют собой развитие классической теории спроса и предложения на макроэкономическом уровне. Оба этих понятия находятся под влиянием решений, принимаемых как на уровне отдельных людей, так и на уровне общественных институтов. Падение уровня совокупного спроса способно опрокинуть экономику в рецессию и даже в спад. Но негативные последствия принятия подобных решений в частном секторе, то есть на уровне совокупности граждан, может быть эффективно парировано правительственными органами путем создания налоговых или монетарных стимулов. Собственно это и является краеугольным камнем теории мультипликатора Дж Кейнса.

Вторым компонентом является утверждение, что цены, равно как и зарплаты, часто реагируют на изменение соотношения спроса и предложения с определенным запозданием. Поэтому избыток или дефицит рабочей силы накапливаются постепенно, и их регулирование происходит скачкообразно.

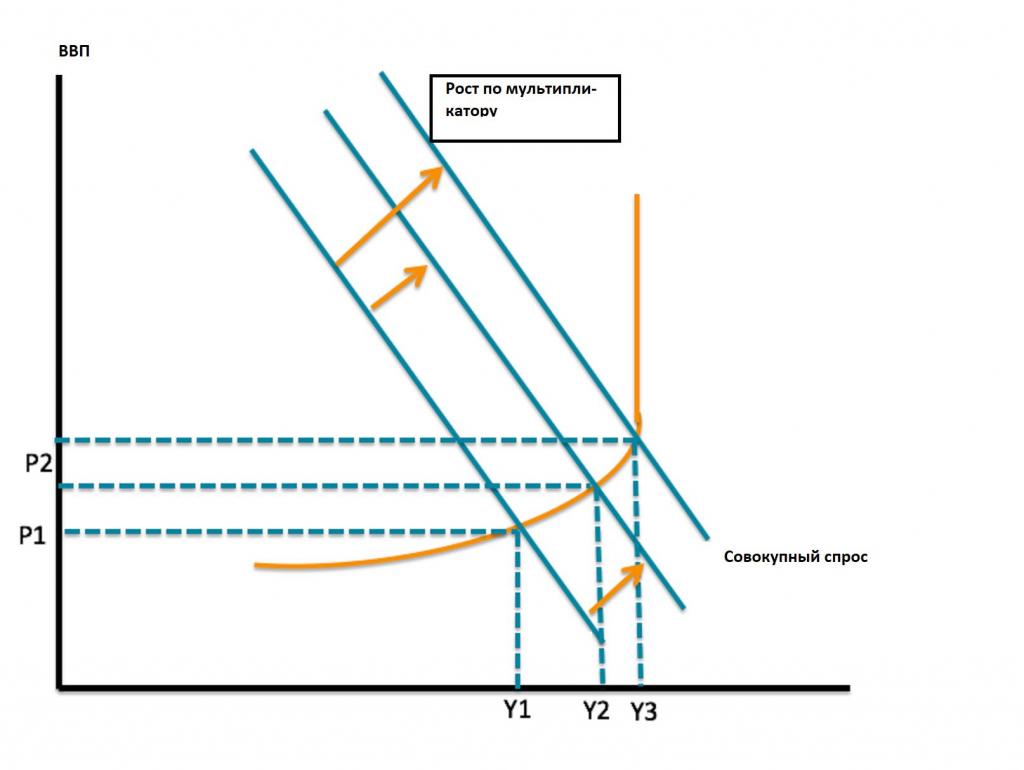

И наконец, третий постулат можно сформулировать следующим образом. Изменение совокупного спроса оказывает самое большое влияние на экономический рост и рост занятости. Расходы потребителей и правительства, инвестиции и экспорт увеличивают валовый внутренний продукт. При этом их влияние происходит через мультипликатор, то есть с коэффициентом, позволяющем относительно небольшими вливаниями обеспечить существенный рост. Наглядно это можно увидеть на приведенном ниже графике.

При росте совокупного спроса от начального уровня до первого уровня ВВП вырастает до второго уровня, причем не линейно, а по кривой, близкой к условной экспоненте.

Формула и расчет мультипликатора

Кейнс ввел в оборот понятия предельной склонности к потреблению и к накоплению. Эти показатели в целом можно отнести скорее к области человеческой психологии. Суть заключается в соотношении направления полученного дополнительного дохода на потребление и на накопление, включая инвестиции. Допустим, у работника выросла зарплата на 1000 рублей. Из этих дополнительных денег он направил на увеличение потребления 800 рублей, а 200 рублей положил в банк. Тогда предельная сумма склонности к сбережениям будет 0,2, а предельная сумма склонности к потреблению – 0,8. Важно отметить, что здесь речь идет именно о дополнительных деньгах, то есть об их приращении, что и вводит в определение слово «предельные». Дальше совсем просто. Значения мультипликатора Кейнса равно единице, деленной на предельную склонность к сбережению, или (что тоже самое) – единице, деленной на разницу между единицей и предельной склонностью к накоплению.

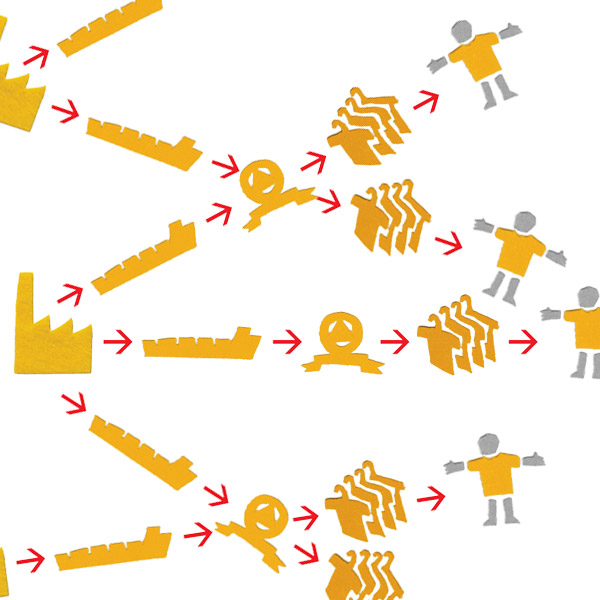

Механизм воздействия мультипликатора Кейнса (мультипликатора расходов) на рост экономики можно сформулировать следующим образом. При росте потребления, которое вызвано дополнительными инвестициями со стороны государства, часть дополнительных средств, направляемых населением той или иной страны на потребление, в автоматическом режиме создает стимулы для увеличения производства: от увеличения добычи до сборки готовых изделий. В каждой из отраслей происходит рост занятости и рост выпуска продукции. Разумеется, все это возможно при наличии свободной рабочей силы и незадействованных производственных мощностей. Но ведь именно такая ситуация и характерна для любого экономического кризиса. Чем больше люди будут тратить, то есть чем выше склонность к потреблению, тем сильнее воздействие мультипликатора инвестиций Кейнса.

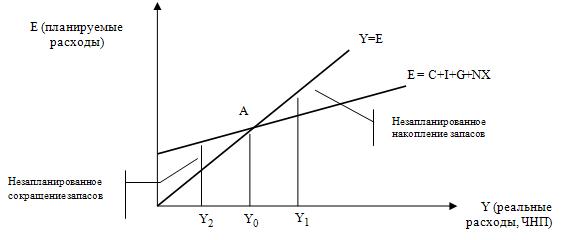

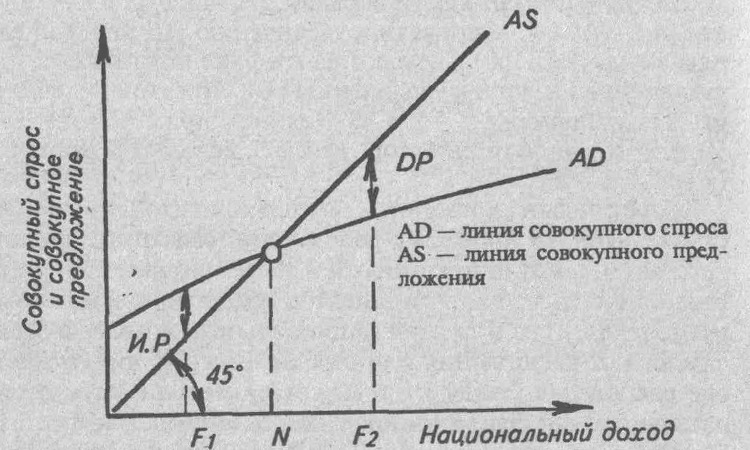

Модель доходы-расходы разработанная Дж. Кейнсом отражает необходимый для равновесия уровень национального дохода. В ней величина цен не влияет на показатели совокупного спроса и предложения, так как цены условно зафиксированы.

Изобразить равновесие в модели Кейнса можно с помощью построения двух пересекающихся кривых:

- Кривой спроса (осуществляемых расходов Е);

- Кривой предложения (национального дохода Y).

Кривая, выходящая из начала координат, изображает все существующие точки равенства спроса и предложения (поскольку согласно теории Дж. Кейнса уровень цен никак на них не влияет). Равновесие будет располагаться в точке пересечения кривых (А). Оно отражает необходимый для равновесия объем ВВП.

- Во всех точка, расположенных правее А, предложение будет превышать спрос, то есть объем ВВП будет выше необходимого. Излишек производимой продукции будет толкать предприятия на уменьшение производства, пока оно не достигнет равновесия (А).

- Во всех точках, расположенных левее А, спрос будет превышать национальный доход, то есть объем ВВП будет ниже необходимого. Предприятия, стремясь удовлетворить совокупный спрос, начнут расширять производство и изготавливать больше товаров.

В данной модели Кейнс определяет равновесный объем ВВП исключительно через спрос, а совокупное предложение должно его обеспечить. То есть, Кейнс подразумевает что производители в состоянии обеспечить необходимым объемом продукции любой уровень спроса. Кроме того, в данной модели увеличение выпуска продукции производится при стабильном уровне цен (экономика прибывает на горизонтальном участке совокупного предложения). То есть, в Кейнсианской модели иллюстрируется состояние экономики для краткосрочного периода.

Величина потенциального ВВП и ВВП, необходимого для обеспечения рыночного равновесия, очень часто не соответствуют друг другу. Обычно равновесный уровень ВВП всегда меньше потенциального. Таким образом, совокупный спрос не может обеспечить полную занятость.

Необходимый для равновесия уровень производства можно также определить через объем потребления, используя модель под названием «Крест Кейнса».

Кейнс рассматривает инвестиции как один из видов потребления (производительный вид). Таким образом, национальный доход (Y) является совокупностью двух видов потребления:

- Личного (С);

- Производительного (I).

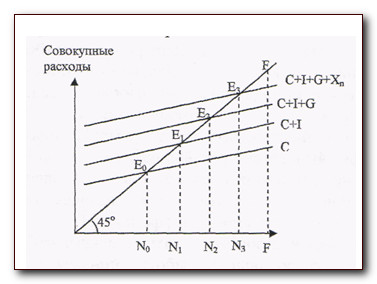

В экономике с невысоким значением деловой активности объем сбережений обычно низкий (или нулевой), поэтому равновесие и необходимый уровень национального дохода будет достигнут в точке Е0.

Привлечение значительного объема инвестиций приведет к активизации экономической деятельности и точка равновесия переместится в Е1 (объем производства при этом вырастет до показателя N1).

Включение государственных расходов (G) в совокупный объем национального дохода вызовет смещение равновесия в Е2. Так как величина расходов вырастает совокупный объем производства необходимо будет увеличить до показателя N2. Таким образом, уровень равновесия в модели может быть достигнут лишь при значительном увеличении национального дохода, стремительно приближающегося к обеспечению полной занятости (F). Включение в общие расходы объема чистого экспорта (Xn), позволит экономике еще сильней приблизиться к линии FF (полной занятости).

Согласно модели доходы-расходы экономика страны может и не достичь уровня абсолютной занятости, она постоянно будет к нему стремиться благодаря действиям государства. На самом деле правительство и частный бизнес и не пытаются обеспечить полную занятость, а хотят лишь максимально приблизиться к данному состоянию, поскольку достижение уровня абсолютной занятости снижает мотивацию производственной деятельности.

2.4. Кейнсианская модель макроэкономического равновесия. Теория мультипликатора

Модель "доходы - расходы"

Рассмотренная в модели AD - AS проблема достижения равновесия между совокупным спросом и совокупным предложением может быть интерпретирована как проблема достижения равновесия между созданным валовым внутренним продуктом (совокупное предложение) и планируемыми со стороны населения, бизнеса и государства расходами (совокупный спрос). Модель равновесия "совокупный доход - совокупные расходы ", или "доходы - расходы ", или так называемый кейнсианский крест (крест Кейнса) является достаточно востребованной. Она используется при анализе влияния макроэкономической конъюнктуры на национальные потоки доходов и расходов. Она, в частности, наглядно показывает, какое влияние на совокупный доход может оказывать изменение каждой из составляющих совокупных расходов.

Условия равновесия на рынке благ в кейнсианской модели определяются исходя из того, что равновесие достигается только тогда, когда планируемые расходы (совокупный спрос) равны реальному выпуску (совокупное предложение). Приведем графическую интерпретацию определения равновесия в модели "доходы - расходы ", которую также называют крестом Кейнса (рис. 2.11).

При ее построении мы используем функции, с которыми познакомились ранее.

- Функция совокупных расходов:

- Функция потребления:

- Функция сбережения:

- Функция инвестиций:

- Функция государственных расходов:

Для простоты изложения предположим, что чистый экспорт равен нулю. Вспомним, что c, s, i и g - это автономные (экзогенные) величины, т.е. такие, которые не зависят от величины совокупного дохода текущего года.

Исходным моментом для построения данной модели служит линия под углом 45° к горизонтальной оси, в любой точке этой линии совокупные доходы равны совокупным расходам. Пересечение данной линии в точке E3 с функцией планируемых расходов (C + I + G + Xn), изображаемой как функция потребления, сдвинутая на величину (I + G + Xn), показывает величину совокупного дохода, при котором устанавливается макроэкономическое равновесие. Наклон функции потребления, как было отмечено в предыдущем параграфе, отражает предельную склонность к потреблению, т.е. изменение в потреблении по сравнению с изменением в доходах.

Если объем производства ниже равновесного (слева от точки E3) - это означает, что покупатели готовы приобретать товаров больше, чем фирмы производят, т.е. AD > AS . Фирмы начинают снижать запасы и наращивать производство, т.е. доходы и планируемые расходы выравниваются. И наоборот, в случае превышения объемов производства над планируемыми расходами (справа от точки E3) фирмы столкнутся с трудностями реализации и вынуждены будут сокращать производство до выравнивания AD и AS . Для производителя подобные колебания означают, что фактические инвестиции могут включать в себя как запланированные инвестиции, так и незапланированные, которые, как правило, отражаются в изменении товарно-материальных запасов, т.е. именно последние выполняют функцию выравнивающего механизма.

Важный вывод , который следует из этой модели, следующий: расходы определяют уровень производства. Иначе говоря, данная модель иллюстрирует идею Кейнса о том, что чем больше совокупный спрос (Е2 > Е1), тем больше равновесный объем национального дохода (продукта), т.е. того объема производства, к которому тяготеет национальная экономика (Y2 > Y1).

Модель "сбережения - инвестиции"

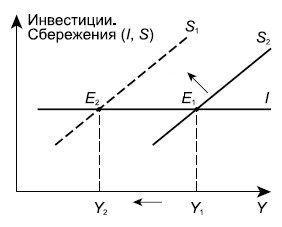

Наряду с моделью "доходы - расходы " для определения равновесного объема производства можно использовать модель "сбережения - инвестиции". Если не принимать во внимание вмешательство государства и внешнюю торговлю, то и инвестиции (I), и сбережения (S) можно рассматривать как разницу между доходом (Y) и потреблением (C).

Поскольку I = Y - C и S = Y - C, то I = S.

На рисунке 2.12 приводится графическая интерпретация этого условия.

При объеме производства (Y3), который больше равновесного выпуска (Y1), превышение уровня сбережений, ожидаемого производителями, означает сокращение потребления и как следствие - снижение фирмами производства и выпуска (рис. 2.12). Аналогично нестабильной будет и противоположная ситуация.

На практике это означает, что для поддержания нормального функционирования экономики необходимо иметь механизм, который бы аккумулировал сбережения и направлял их на инвестиционные цели, способствуя тем самым достижению одного из важнейших условий макроэкономического равновесия - равенства между ключевыми экономическими параметрами: инвестициями и сбережениями: I = S.

Эту задачу призваны выполнять финансовые структуры (институциональные инвесторы), входящие в денежно-кредитную систему общества.

Парадокс бережливости

Данная модель может быть использована для иллюстрации так называемого "парадокса бережливости". Традиционно принято считать, что увеличение сбережений благоприятно сказывается на экономическом положении как отдельных граждан, так и страны в целом. Кейнс обратил внимание на то, что при определенных условиях увеличение сбережений может приводить к нежелательным последствиям для экономики. Если население увеличивает сбережения (сдвиг кривой сбережения влево-вверх), то при прочих равных условиях сокращаются потребление и совокупный спрос, а следовательно, и равновесный объем производства. Это, в свою очередь , означает снижение дохода, и желание увеличить сбережения не окажет в конечном итоге влияния на их величину. Фактический уровень сбережений может и не измениться (рис. 2.13).

Парадоксальность данной ситуации связана еще и с тем, что согласно классическим представлениям увеличение сбережений должно способствовать увеличению инвестиций, а следовательно, вести не к уменьшению, а к росту совокупного дохода. Согласно кейнсианскому подходу часть инвестиционного спроса производна от динамики дохода. Увеличение сбережений означает сокращение потребления и продаж и приводит к сокращению совокупного дохода. Уменьшение дохода, которое происходит из-за несовпадения планируемых сбережений и инвестиций, может быть достаточно ощутимым вследствие того, что снижается доход на величину, пропорциональную мультипликатору.

Мультипликатор

Любое изменение расходов, составляющих совокупный спрос, - потребительских, инвестиционных, государственных приводит в действие так называемый мультипликативный процесс, выражающийся в превышении приращения совокупного дохода над приращением автономного спроса.

Простейшая модель мультипликатора может быть представлена так:

Мультипликатор можно определить как коэффициент, показывающий, на сколько возрастет равновесный доход при увеличении совокупного спроса.

Механизм действия мультипликатора таков: любой дополнительный расход (DE) становится в экономическом кругообороте доходом тех лиц, которые реализуют товары или услуги. Таким образом, на следующем витке экономического кругооборота этот доход может вновь стать расходом, увеличивая тем самым совокупный спрос на товары и услуги.

Мультипликативный (нарастающий или множительный) процесс иногда сравнивают с кругами, расходящимися по воде от брошенного камня. Затухание "волн" при действии механизма мультипликатора связано с тем, что в каждом экономическом обороте часть дополнительного дохода не поступает вновь в оборот - она сберегается. Эта связь мультипликатора с поведением потребителя, его склонностью как к потреблению, так и к сбережению находит отражение в формуле мультипликатора

Из приведенной формулы следует, что чем больше дополнительные расходы на потребление и меньше на сбережения, тем больше при прочих равных условиях величина мультипликатора. А при увеличении доли сбережений и уменьшении доли потребления в доходе данный коэффициент становится меньше.

Потребление и сбережения в обычных условиях достаточно стабильны, иначе говоря, они "пассивно" приспосабливаются к изменению уровня дохода. Поэтому особую значимость эффект мультипликатора имеет в тех случаях, когда изменения происходят в инвестиционных или государственных расходах. Это обусловлено и тем, что и те, и другие расходы могут использоваться как непосредственные рычаги влияния на объем национального производства, обеспечивающие экономический рост.

Предположим, что в течение определенного периода прирост инвестиций (DI) составил 100 млн. руб., предельная склонность к сбережению ( MPS ) равна 1/3 и соответственно мультипликатор равен 3. Тогда согласно формуле DВВП = DI x Мр произойдет прирост национального продукта на 300 млн. руб.

Однако эффект мультипликатора действует при любом изменении совокупных расходов, т.е. не только тогда, когда они растут, но и когда уменьшаются. Более реалистично для российской практики данный пример должен звучать так: сокращение инвестиций на 100 млн. руб. при мультипликаторе, равном 3, приведет к уменьшению ВВП на 300 млн. руб.

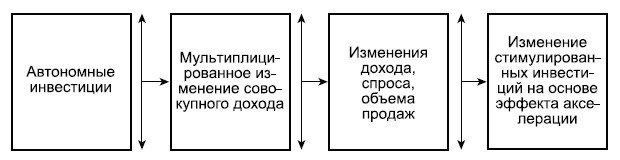

Акселератор

С эффектом мультипликатора тесно связано действие эффекта акселерации. Оно означает, что существует связь между приростом спроса (дохода и продаж) и приростом инвестиций для расширения мощностей, производящих товары, на которые вырос спрос. Иначе говоря, изменения в спросе на инвестиции рассматриваются как функция от изменения дохода, при этом инвестиции увеличиваются в большей степени, чем прирост дохода:

Эффект акселератора в самом общем виде означает, что изменение в объемах продаж готовой продукции ведет к изменениям в спросе на средства производства, производящие эту продукцию.

Инвестиционный акселератор - коэффициент, показывающий зависимость изменения инвестиций от изменения дохода. Аналогично мультипликатору воздействие механизма акселерации двусторонне, т.е. его действие может проявляться не только в приросте инвестиций, но и в их сокращении.

Так, снижение объема продаж ведет к сокращению дохода и уменьшению инвестиций в n-е количество раз, равное величине акселератора.

Между мультипликатором и акселератором существуют и различия. Если мультипликатор характеризует некое разовое непосредственное воздействие на доход со стороны спроса в текущем году, то эффект акселератора показывает связь между инвестициями текущего года и расширением производства в следующем году.

Связь между этими показателями можно условно представить в виде схемы (рис. 2.14).

Из данной схемы ясно, что автономные инвестиции вызывают действие эффекта мультипликатора, что способствует росту дохода. Следующий за этим рост спроса и объема продаж ведет к появлению стимулированных инвестиций и действию эффекта акселератора.

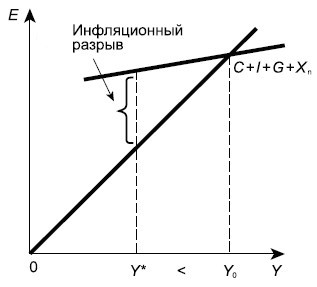

Инфляционный и рецессионный разрывы

Задача анализа макроэкономического равновесия не только определить равновесный объем производства, но и дать ему оценку, т.е. сравнить, как соотносится равновесный объем производства с потенциальным объемом производства при полной занятости и широкими инвестиционными возможностями.

С помощью модели AD - AS мы давали такую оценку, показывая, что равновесный ВВП бывает значительно ниже потенциального. Равновесный и потенциальный объемы производства можно сравнить с помощью модели "доходы - расходы ".

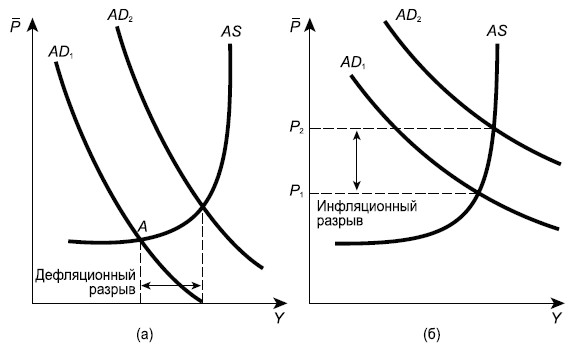

Помимо ситуации, когда равновесный и потенциальный объемы равны между собой, возможны еще два случая:

- равновесный объем производства меньше потенциального; эта ситуация именуется рецессионным разрывом;

- равновесный объем производства больше потенциального; подобную ситуацию называют инфляционным разрывом.

Рецессионный разрыв (рис. 2.15) - это ситуация, при которой совокупные расходы недостаточны для достижения объема производства на уровне полной занятости (Y*), и равновесие устанавливается на уровне, далеком от потенциального (Y0 расходы меньше тех, которые обеспечили бы объем производства на уровне полной занятости. Дальнейший спад расходов может привести к спаду производства, причем с мультипликационным эффектом. Выходом из подобной ситуации может быть стимулирование спроса, и прежде всего такой его составляющей, как инвестиции.

На рисунке 2.16 приводится графическая иллюстрация противоположной экономической ситуации - инфляционного разрыва, когда совокупные расходы превышают доход.

Спрос на товары превышает размеры того, что экономика может произвести, в результате начинают расти цены. Высокие цены ведут к возрастанию доходов бизнеса, но требование работников увеличить заработную плату из-за повышения стоимости жизни может способствовать раскручиванию инфляционной спирали "заработная плата - цены", что чревато негативными последствиями для экономики.

Во избежание возможных негативных последствий необходимо воздействовать на причины, порождающие избыточный спрос. Если же данная ситуация связана с избытком денег в экономике, то выходом из нее может быть проведение более жесткой денежно-кредитной политики. Если же она порождена процессами в бюджетной сфере - необходимо оздоровление бюджета.

Оба случая несовпадения совокупных расходов с уровнем реального выпуска, соответствующего полной занятости, можно проиллюстрировать, используя модель AD - AS . Причем, если в модели "кейнсианский крест" цены фиксированы, т.е. модель не позволяет показать изменение цен, то модель AD - AS (рис. 2.17а и б) может быть полезна для анализа процессов, связанных с динамикой цен.

На рисунке 2.17а отражена ситуация дефляционного разрыва, т.е. величина совокупных расходов (точка А) не достигает уровня дохода, соответствующего полной занятости. Для преодоления подобной ситуации государство должно использовать фискальную и денежно-кредитную политику, стимулирующие совокупные расходы .

На рисунке 2.17б увеличение спроса вызывает рост цен, т.е. изменяется номинальный объем расходов при неизменном реальном выпуске. Инфляционный разрыв также можно ликвидировать средствами фискальной и денежно-кредитной политики, только направлены они должны быть в данном случае на решение задачи, противоположной той, которая решалась в случае дефляционного разрыва. При наличии инфляционного разрыва необходимо уменьшать совокупные расходы .

Итак, согласно кейнсианской концепции равновесие на рынке благ зависит от величины совокупных расходов. Изменения в составляющих совокупный спрос расходах - в потреблении, инвестициях или государственных расходах - оказывают мультиплицированное воздействие на совокупный доход. Причем роль "первой скрипки" выполняют инвестиции, потребление более пассивно приспосабливается к изменению уровня совокупного дохода.

Евгений Маляр

Определение термина и его суть

Даже незначительный рост расходов приведет к увеличению производства условного продукта в несколько раз. И наоборот, снижение на считаные проценты ассигнований вызывает существенное, в разы, падение каких-то макроэкономических показателей.

О работах Джона Мейнарда Кейнса (1883–1946) знает каждый современный выпускник экономического вуза. Этот выдающийся исследователь финансов создал стройную теорию, во многом вступающую в конфликт с классическими представлениями о рынке. В данной статье простыми словами будет рассказано об инвестиционном мультипликаторе Кейнса и других явлениях макроэкономики, объясняющих его действие.

Проявление мультипликативных экономических эффектов

Возможно, это явление было замечено и ранее, но впервые оно было научно описано в начале 30-х годов британским экономистом Бэроном Каном. Суть итогов его наблюдений в том, что в некоторых случаях рынок несоизмеримо остро реагирует на малозаметные изменения условий.

Даже незначительный рост расходов приведет к увеличению производства условного продукта в несколько раз. И наоборот, снижение на считаные проценты ассигнований вызывает существенное, в разы, падение каких-то макроэкономических показателей. Кан впервые сформулировал правильное определение.

Явление непропорциональной реакции рынка на относительно низкие возмущения получило название «эффект мультипликатора» (в переводе с латыни – «умножителя»).

Этот факт вступал в противоречие с главенствующими в то время экономическими теориями, согласно которым последствия должны были приблизительно соответствовать затратам (плюс-минус с учетом особенностей бизнеса и талантов менеджмента).

Мультипликационный (мультипликативный) эффект ставил под сомнение справедливость концепции Смита о самовыравнивании рынка и его способности легко приходить в равновесное состояние без внешнего государственного вмешательства. Впрочем, возникновение Мирового экономического кризиса 1929–1933 годов стало более весомым аргументом противников классических концепций.

Еще ранее был сформулирован так называемый парадокс бережливости, принцип которого на бытовом уровне знаком каждому небогатому человеку, вынужденному экономить на всём. Его суть состоит в том, что стремление населения создать запас «на черный день» негативно влияет на валовый внутренний продукт (ВВП).

Наблюдение тоже можно признать очевидным: деньги, пассивно находясь «в загашнике», не участвуют в общем финансовом обороте. Они не приносят пользы не только своему владельцу, но и всей национальной экономике.

Что такое предельная склонность к сбережению и потреблению?

Кейнсианский подход к исследованию ранее изученных явлений проявился в том, что он рассмотрел зависимость потребительской активности от изменяющегося уровня доходов.

Для начала – опять же обо всем понятных бытовых обстоятельствах. Известно, что все средства, которыми располагает хозяйствующие субъекты (включая обычных граждан) можно разделить на две части:

- Первая будет «потреблена», то есть израсходована на собственные нужды.

- Вторая представляет собой накопления (если что-то остается).

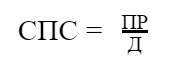

Структура бюджета (семейного, предпринимательского, хозяйственного, государственного или личного – неважно) описывается следующими формулами:

Где:

СПС – коэффициент средней потребительской склонности (в просторечье называемый степенью расточительности);

ПР – сумма, расходуемая на потребительские цели;

Д – общая сумма доходов.

Вторая формула иллюстрирует напротив, средний уровень скаредности, то есть стремления к накопительству:

Где:

СНС – коэффициент средней накопительской склонности;

НК – сумма, вкладываемая в сбережения;

Д – общая сумма доходов.

Легко заметить, что оба безразмерных коэффициента в сумме равны единице: знаменатель у них одинаковый (Д), а ПР + НК = Д. Средними они называются потому, что не учитывают динамики изменений расходов и доходов в течение расчетного периода.

Например, за полгода фирма заработала 1000 денежных единиц, из которых на вознаграждение сотрудникам и прочие издержки израсходовала 680. Тогда средний за 6 месяцев коэффициент накопления будет равен 0,32, а потребления, соответственно, 0,68. В сумме – 1.

Эти исследования могут быть полезными для экономического анализа, но с кейнсианской точки зрения намного больший интерес составляет как раз динамика. Иными словами, необходимо понять, как будет проявляться изменение потребительской и накопительской активности при увеличении или уменьшении уровня дохода.

В этом случае возникла надобность во введении других понятий: «предельных» склонностей к потреблению и сбережению.

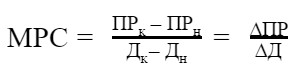

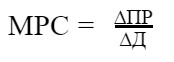

Математический метод сходен с дифференциальным подходом: формула учитывает не абсолютные величины, а соотношение их приращений:

Где:

МРС – коэффициент предельной склонности к потреблению;

ПР к – сумма потребляемой (истраченной) части бюджета в конце расчетного периода;

ПР н– сумма потребляемой части бюджета в начале расчетного периода;

Д к – сумма дохода в конце расчетного периода;

Д н – сумма дохода в начале расчетного периода;

∆ПР – изменение суммы потребления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

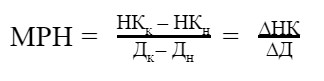

Аналогично рассчитывается коэффициент предельной склонности к накоплению:

Где:

МРН – коэффициент предельной склонности к накоплению;

НК к – сумма накапливаемой части бюджета в конце расчетного периода;

НК н – сумма накапливаемой части бюджета в начале расчетного периода;

Д к – сумма дохода в конце расчетного периода;

Д н – сумма дохода в начале расчетного периода;

∆НК – изменение суммы накопления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

Результатом сложения обоих коэффициентов предельной склонности также всегда будет единица, так как их изменения в сумме образуют общее повышение или понижение финансовых возможностей хозяйствующего лица:

Где:

∆НК – изменение суммы накопления за расчетный период;

∆ПР – изменение суммы потребления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

На основе этих коэффициентов предельных склонностей к накоплению и потреблению, можно делать выводы о том, насколько сильно влияет изменение дохода на активность процессов трат и сбережений. Правда, эти умозаключения будут достоверными лишь на узких временных участках графиков, для которых условно можно принять линейность.

Для национальной экономики всегда предпочтительно стремление граждан страны покупать как можно больше товаров и услуг.

Исследования Р.Ф. Кана в значительной степени касались изучения влияния занятости и благосостояния населения на их потребительскую и накопительскую активность.

Заслуга Кейнса в том, что он выявил зависимость опережающего роста инвестиционных расходов от увеличения доходов.

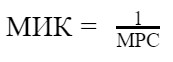

Мультипликатор инвестиций – суть понятия

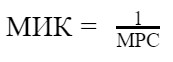

Согласно концепции, инвестиционный мультипликатор – это коэффициент, величина которого обратно пропорциональна показателю предельной склонности к сбережению:

Где:

МИК – мультипликатор инвестиций Кейнса;

МРС – коэффициент предельной склонности к потреблению.

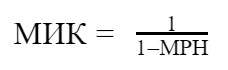

Эта же формула, учитывая взаимосвязь между предельными склонностями к потреблению и накоплению, может быть представлена иначе:

Где:

МИК – мультипликатор инвестиций Кейнса;

МРН – коэффициент предельной склонности к накоплению.

Теория мультипликатора показывает, почему относительно небольшие по сравнению с национальным доходом приросты инвестиций вызывают куда более значительное повышение ряда показателей, которыми характеризуется макроэкономика (уровень занятости, дохода на душу населения и пр.).

Для того чтобы понять идею, заложенную автором в его модель, следует немного углубиться в психологию массового потребителя. В данном случае имеет значение то, что растущий доход влечет увеличение расходов отстающими темпами, что означает процентное расширение накопительского сектора бюджета.

К примеру, работнику повысили зарплату на 50%, а тратить на различные блага он стал больше только на 20%, откладывая остальное «на черный день».

При этом Кейнс выделяет три главных мотива, побуждающих к накопительству:

- Необходимость собирать деньги для регулярных трат на содержание домашнего хозяйства (для физических лиц) или обеспечение кассового остатка (для фирм).

- Опасение ухудшения экономического положения. Это страховой фонд «на всякий случай», создаваемый для покрытия неожиданных издержек.

- Возможность спекулятивного использования свободных средств. В данном случае проявляется одна из функций денег, а именно накопительная. При этом желательно, чтобы они «работали», то есть приносили дополнительный доход.

Заинтересованность государства и крупного бизнеса состоит в том, чтобы всеми мерами уменьшать размер денежных сбережений населения и стимулировать запуск их в оборот или траты. Наибольшую прибыльность и привлекательность демонстрирует инвестиционная деятельность.

Как рассчитать коэффициент инвестиционного мультипликатора Кейнса

Главная проблема при расчете коэффициента инвестиционного мультипликатора состоит в сборе объективных исходных данных. Вернее, цифры фактически нужны всего две. Весь ВВП делится на две части, следовательно, требуется для начала его общая сумма. Также необходима доля национального продукта, выражающая потребительскую или инвестиционную активность населения и предприятий в стране.

При всей сложности учета составляющих и денежных потоков, да еще и в динамике, задача эта решаемая. На помощь приходит статистика, ее роль в бюджетном планировании – первоочередная.

Применение формулы расчета мультипликатора Кейнса

Кейнсианская концепция базируется на предположении равенства доходной и расходной статей бюджета. В актуальной современной ситуации следовало бы учитывать такое распространенное явление, как дефицит, однако великий экономист умер еще в 1946 году, не дожив до наших неспокойных дней. Поэтому ситуация, рассматриваемая в этой статье будет наиболее простой: госбюджет упрощенно принимается как замкнутая система:

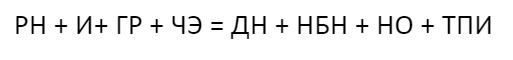

Где:

РН – совокупные затраты населения на все товары и услуги, им потребляемые;

И – совокупные инвестиций всех форм;

ГР – сумма расходной части государственного бюджета;

ЧЭ – сумма так называемого чистого экспорта, а фактически – внешнеторговый профицит (со знаком +) или дефицит (со знаком минус).

ДН – совокупные доходы населения;

НБН – накопления граждан и предприятий, составляющие дебиторскую задолженность бизнеса;

НО – сумма уплаченных налоговых обязательств;

ТПИ – платежи иностранных контрагентов (трансферы).

Понятно, что уравнение в левой части содержит расходы, а в правой – доходы. Одновременно они отражают условный баланс, при котором спрос равен предложению.

В первую очередь население направляет свои доходы на покрытие насущных потребностей, то есть на потребление. То, что остается, может быть накоплено. Из этого следует, что суммы потребления и сбережения находятся в прямой зависимости от величины дохода.

Теперь можно переходить к расчету предельного значения коэффициента склонности к потреблению или накоплению. С какой стороны подходить к решению задачи, значения не имеет. Важно, чтобы было показано изменение дохода за расчетный период и соответствующий ему рост (или падение) активности потребления и накопления.

Далее все просто. Значение коэффициента предельной склонности к потреблению задается формулой, ранее уже приведенной:

Где:

МРС – коэффициент предельной склонности к потреблению;

∆ПР – изменение суммы потребления за расчетный период;

∆Д – изменение суммы дохода за расчетный период.

Коэффициент мультипликации инвестиций – величина, обратная коэффициенту предельной склонности к потреблению:

В свою очередь, он связан с коэффициентом предельной склонности к накоплению МРН (МРС = 1- МРН).

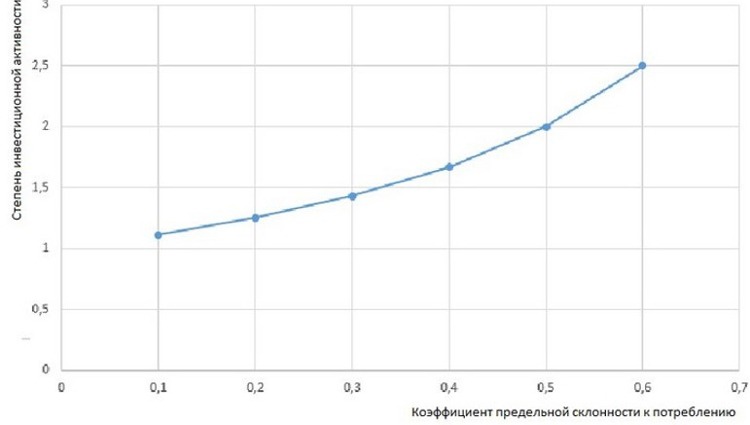

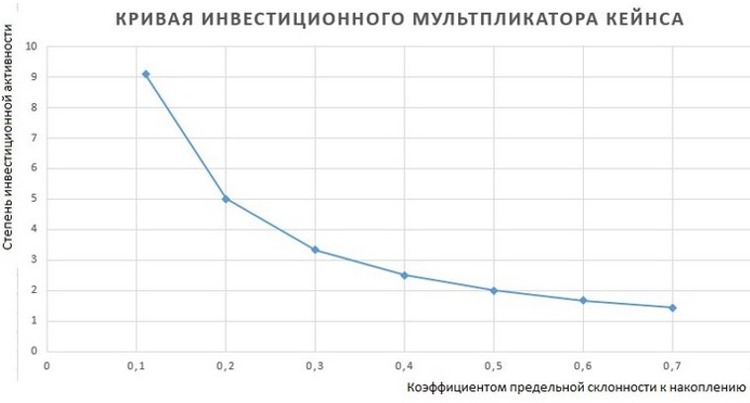

График инвестиционного мультипликатора Кейнса

Графическое изображение зависимости инвестиционной активности представляет собой кривую.

Если по оси абсцисс откладывается склонность потреблению – она восходящая.

Если переменной служит склонность к накоплению – она нисходящая.

Пример эффекта инвестиционного мультипликатора Кейнса

Возникает закономерный вопрос о том, для чего нужна эта мультипликация, и что можно доказать с ее помощью. Понятие мультипликатора иллюстрирует крайне острую реакцию рынка инвестиций на любое изменение макроэкономической обстановки. Причины этого явления – в цепной реакции, вызываемой вкладом в отраслевые предприятия. Рассмотрим пример, демонстрирующий последствия инвестиции.

В предприятие инвестировано 100 млн Эта сумма истрачена на материалы, комплектующие изделия, оплату труда и прочие статьи расходов.

Полученный поставщиками доход был распределен на потребление и сбережение в соотношении 30% и 70% соответственно. Иными словами, администрация предприятий и его работники получит 30 млн, которые можно накопить.

Кроме этого, производители товаров и услуг, приобретенных на потребленные средства, также получат дополнительный доход. Если исходить из того же соотношения 30 на 70, они смогут накопить:

Далее накопленные средства будут частично вложены в инвестиции (акции, облигации и пр.), что повлечет новый цикл активности. В результате итогом вложения ста миллионов станет втрое больший рост оборота.

Первичная инвестиция является своеобразным детонатором реакции умножения валового продукта.

Что такое акселератор инвестиций

Взаимодействие предыдущего эффекта с последующей реакцией рынка – это в экономике обычное явления. Если инвестиции влекут за собой, как гласит теория мультипликатора Кейнса, увеличение валового внутреннего продукта, то обратный механизм также действует, хотя и с некоторой задержкой во времени.

На практике это означает, что средства, заработанные и умноженные в результате первичной инвестиции, играют роль ускорителя инвестиционной активности уже в следующем хозяйственном периоде (финансовом году).

Очевидность этого эффекта послужила основанием для введения понятия акселератора инвестиций.

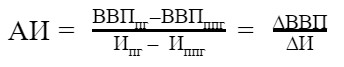

Акселератор как показатель зависимости роста инвестиционной активности от годового прироста ВВП считается по формуле:

Где:

АИ – коэффициент акселерации инвестиций;

ВВП пг – сумма валового внутреннего продукта за прошлый год;

ВВП ппг – сумма валового внутреннего продукта за позапрошлый год;

И пг – сумма инвестиций за прошлый год;

И ппг – сумма инвестиций за позапрошлый год;

∆ВВП – сумма годового прироста валового внутреннего продукта;

∆И – сумма годового прироста инвестиций.

Очевидно, что описанные эффекты взаимосвязаны, поэтому модель мультипликатора-акселератора представляют собой единую систему, в которой причины становятся следствиями и наоборот.

Подобные явления наблюдаются и в других областях человеческих знаний. Например, в электротехнике известен эффект самоиндукции.

Заключение

Ни одна из существующих ныне научных теорий не является всеобъемлющей. Реалии современного мира показывают, что на инвестиционную активность влияют многие факторы, которые Джон Мейнард Кейнс, выдвигая свой принцип мультипликатора, не учитывал. Ее стимулирует не только победа расточительства над накопительством.

К тому же принцип функционирования мировой экономики сегодня несколько иной, чем во времена, когда действовала Бреттон-Вудская валютная система. Сейчас, по мнению одного остроумного экономиста, «люди покупают ненужные вещи за незаработанные ими деньги».

Однако это не означает, что мультипликатор и акселератор устарели. Необходимость побуждать население к тратам осознается правительствами большинства стран. Для этого принимаются эффективные меры, вплоть до снижения налогообложения на суммы подтвержденных покупок, недорогие потребительские кредиты и т. д. Впрочем, это тема для отдельной статьи.

Читайте также: