Льгота по земельному налогу может быть предоставлена военнослужащим

Опубликовано: 14.05.2024

Военнослужащие являются той категорией граждан, для которой в нашей стране предусмотрено большое количество льгот разного характера. Налогообложение не стало исключением. Служащие в армии, уплачивая налоги, могут воспользоваться разнообразными вариантами уменьшения размера или освобождения от них. Налоговые льготы военнослужащим позволяют им освободиться от некоторых сборов, уменьшить суммы платежей по доходам, увеличить вычеты по налогам.

Чем установлены и кто имеет право

НК РФ в статье 407 определяет тех людей, которые могут претендовать на льготы по налогам. В частности, к таким лицам относятся как военнослужащие, так и те, кто уволен с военной службы, достигнув предельного возраста пребывания на ней, по здоровью или в связи с оргштатными мероприятиями. Одновременно общий период военной службы таких граждан должен составлять не менее 20 лет.

Включение в категорию «военнослужащие» основано на ст. 2 Федерального закона от 27.05.1998 № 76-ФЗ "О статусе военнослужащих". Перечень лиц следующий:

- служащие по контракту офицеры, прапорщики и мичманы, сержанты, старшины, солдаты, матросы, курсанты организаций ВПО и военных образовательных организаций высшего образования, сержанты и старшины, солдаты и матросы;

- служащие по призыву сержанты, старшины, солдаты и матросы, проходящие военную службу по призыву, курсанты организаций ВПО и военных образовательных организаций высшего образования до заключения с ними контракта о прохождении военной службы.

Льготы военным по контракту

Льготы военным многочисленны, но нужно понимать, что их перечень для каждого конкретного человека различен. Зависит он от набора требований, предусмотренных в действующем законодательстве.

НК РФ определяет разные виды послаблений, оформление которых становится одним из мотивирующих факторов при поступлении на службу и дает возможность сэкономить немалые финансовые средства.

Имущественный налог

Льгота дается тем, кто является действующим военным на момент оформления заявления.

Объектами, на освобождение от оплаты сбора по которым можно претендовать, являются:

- квартира или комната;

- жилой дом;

- помещение или сооружение, которые специально оборудованы и используются в качестве творческих мастерских, ателье, студий, жилых домов, квартир, комнат, используемых для организации открытых для посещения негосударственных музеев, галерей, библиотек, — на период такого их использования;

- хозяйственное строение или сооружение, площадь каждого из которых не превышает 50 квадратных метров и которые размещены на земельных участках, предоставленных для ведения личного подсобного, дачного хозяйства, огородничества, садоводства или индивидуального жилищного строительства;

- гараж или машино-место.

Льгота действительна лишь по одному объекту из каждого вида. По общему правилу, выбирается тот, сумма к уплате у которого выше.

Земельный налог

В соответствии с действующим законодательством, имущество делится на объекты недвижимости и участки земли. Алгоритм оплаты такого налога установлен главой 32 НК РФ , а перечень освобождаемых лиц — ст. 395 . Военные не включены в такой список. Более того, действующая редакция 76-ФЗ отменила предыдущую, в статье 17 которой была предусмотрена льгота по земле. Внося поправки, законодатель изменил льготу на компенсационную выплату денежных средств.

Таким образом, выплаты по земельному налогу для военных проходят по общему алгоритму налогового законодательства.

Подоходный налог

Расчет НДФЛ происходит для военных так же, как и для остальных жителей нашей страны, с учетом вычета на детей.

Вычет при покупке недвижимости

В отношении контрактников работает стандартный вариант, при котором налоговая база уменьшается на сумму фактических расходов, но не выше 2 млн рублей. При приобретении недвижимости за счет средств, включающих и собственные, и бюджетные, вычет предоставляется только по части расходов из личной составляющей.

Транспортный налог

Данный вид вычетов находится в ведении регионов и устанавливается в соответствии с законодательством субъекта. В части военных такой налог может быть уменьшен даже до полного освобождения. При определении суммы налога учету подлежит мощность машины. К примеру, в некоторых областях установлены уменьшенные ставки для транспорта мощностью меньше 150 лошадиных сил.

Вычет на лечение

В ситуации, когда в отчетном периоде военный расходовал значительные средства на покупку лекарственных препаратов, оздоровительные процедуры, в соответствии со ст. 210 НК РФ он вправе претендовать на компенсацию части расходов. Размер вычета — не более 50 000 рублей.

Налоговый вычет на обучение

Обучая своего ребенка, лицо данной категории может претендовать на возмещение части затраченных на учебу средств. Ограничение по сумме вычета составляет 50 000 рублей.

Льготы военным по призыву

Призывник получает возможность обратиться за привилегиями с даты призыва в армию. Такие лица могут претендовать в период службы на послабления по:

- НДФЛ (не облагаются);

- имуществу (отменяется).

Транспортный и земельные налоги продолжают взимаются по общим правилам.

Льготы ветеранам боев

Отнесение к категории ВБД происходит на основании ст. 3 ФЗ от 12.01.1995 № 5-ФЗ "О ветеранах". Налоговые льготы ветеранам боевых действий включают послабления, связанные с уплатой НДФЛ, имущественного и иных налогов. В ряде регионов предоставляются послабления и по вычетам на транспорт.

Послабления в части подоходного налога установлены ст. 217 - 218 НК РФ . Налоговая база — доход любого вида, полученный ветераном. Ставка составляет 13 % за каждый месяц. Из налоговой базы могут исключить:

- пособия и выплаты, полагающиеся от государства;

- налоговый вычет, равный 500 руб.;

- налоговый вычет, равный 3000 руб., — при наличии инвалидности, полученной в период службы, статуса «чернобыльца» или участии в ядерных (радиационных) испытаниях.

Транспортные льготы обусловлены региональным законодательством и имеют особенности в зависимости от субъекта.

Льготы по имуществу у такой категории граждан аналогичны имеющимся у военных-контрактников.

По земельному налогу из расчета налоговой базы исключается площадь в 600 м². Если размер участка меньше или равен данному показателю, то ветеран будет освобожден от налога в полном объеме. Если земли больше, пошлина рассчитается за вычетом допустимой площади.

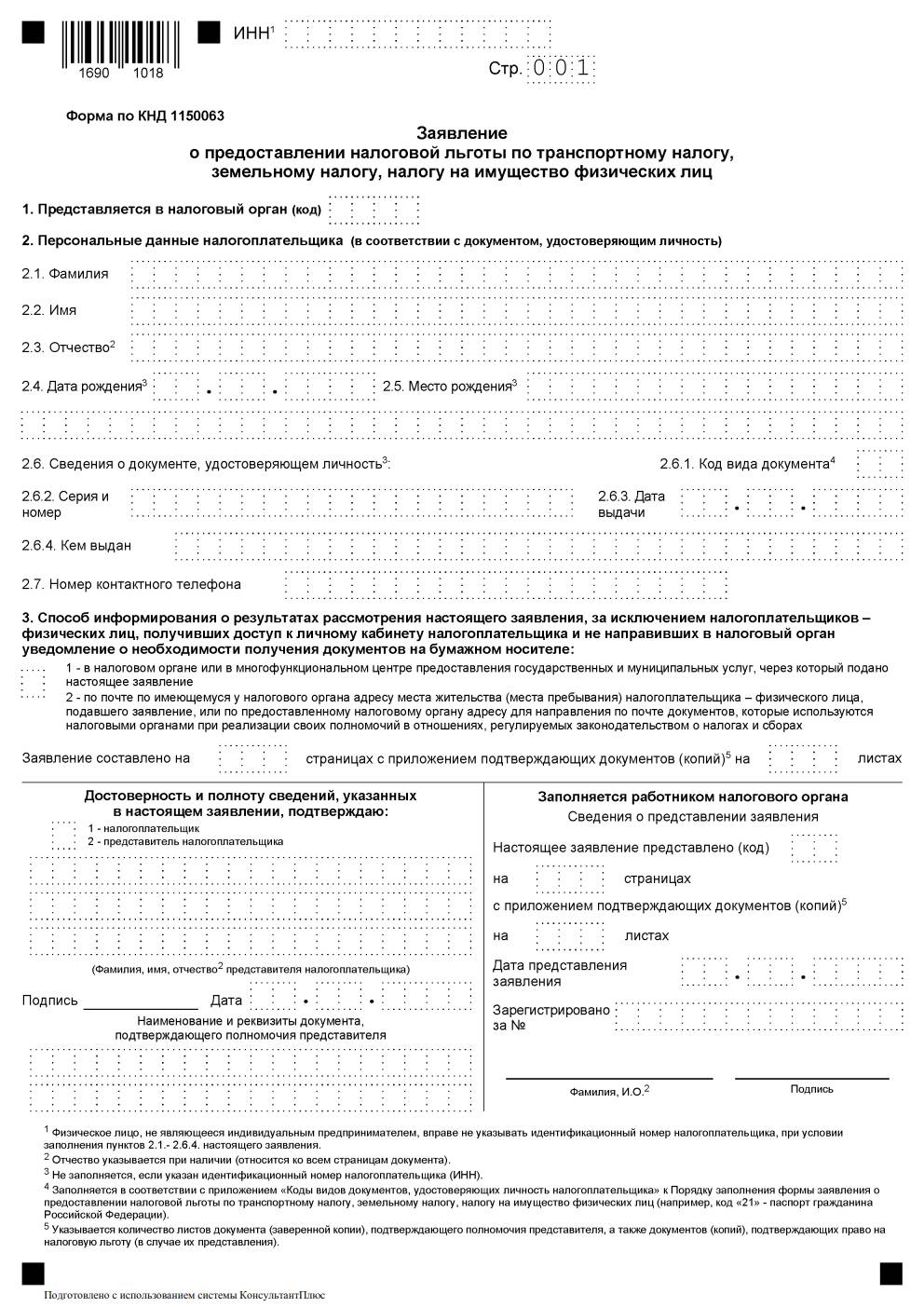

Как оформить

Основное условие получения льготы по налогам и сборам — заявительный характер данных мер поддержки. Это означает необходимость лично явиться в отделение Федеральной налоговой службы и предоставить письменное заявление с необходимым пакетом документов.

Направляясь в ФНС, при себе нужно иметь:

- паспорт;

- заявление;

- военный билет;

- ИНН;

- правоустанавливающие документы на имущество, находящееся в собственности;

- выписку о составе семьи с паспортными данными супруга и информацией о детях.

Важно иметь в виду, что обратиться нужно до 1 ноября текущего года, так как эта дата — день старта следующего налогового периода, от которого и начнет засчитываться льгота.

Военнослужащие обладают особым статусом на территории Российской Федерации. Государство предоставляет им определенные права и льготы. В статье пойдет речь о налоговых льготах для военнослужащих, а также о льготных условиях ипотечного кредитования.

Налоговые льготы для военнослужащих

На предоставление военных льгот со стороны государства влияют несколько факторов:

- Стаж работы.

- Выслуга лет.

- Военное звание.

Чем больше стаж в Вооруженных силах страны, тем больше привилегий предоставляет государство.

Порядок предоставления налоговых льгот регламентируется Налоговым Кодексом Российской Федерации (НК РФ), Федеральным законом №76-ФЗ «О статусе военнослужащих», Федеральным законом №5-ФЗ «О ветеранах». Локальными нормативными актами органов местного самоуправления может быть определен отдельный перечень предоставляемых льгот.

В зависимости от вида несения службы порядок предоставления льгот будет разным. Так, НК РФ различает налоговые льготы, предоставляемые:

- Солдатам-срочникам, проходящим военную службу по призыву.

- Военным, работающим в Вооруженных силах РФ по контракту.

- Ветеранам боевых действий.

- Пенсионерам, ушедшим на пенсию по выслуге лет, а также в связи с наступлением пенсионного возраста.

Минимальное требование к стажу для ухода на военную пенсию составляет 20 лет. При этом общий трудовой стаж должен составлять 25 лет, а служба в Вооруженных силах не менее половины общего стажа – т.е. 12,5 лет.

Отметим, что согласно поправкам, введенным в НК РФ, с 1 января 2019 года правом на налоговые льготы будут обладать также:

- Граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия.

- Родители, а также супруги военнослужащих, погибших при исполнении своих служебных обязанностей.

О перечне льгот, предоставляемых для каждой категории, поговорим далее.

Перечень налоговых льгот

Для военнослужащих по призыву, а также для служащих ВС РФ, работающих по контракту, существуют следующие виды налоговых льгот:

- Имущественный сбор. Не подлежит уплате в течение срока несения службы налог на недвижимое имущество, находящееся в собственности военнослужащего. Законодательно установлены ограничения в получении налоговых льгот только на один объект недвижимого имущества: квартиру, дом, гараж. Как правило, не подлежит уплате налог на имущество с наибольшей стоимостью. Перечень налоговых льгот для служащих ВС РФ дополняется предоставлением права налогового вычета на приобретение жилья. При этом компенсируется только сумма собственных расходов на его покупку, в пределах стоимости жилплощади 2 млн. рублей. 13% от этой суммы составит 260 тыс. рублей – это максимально возможная выплата со стороны государства.

- Транспортный и земельный налог. Налог на транспорт и землю уплачивается в общем порядке, согласно действующему законодательству. Следует помнить, что локальными законодательными актами субъектов РФ могут быть устанавливаться собственные списки льготников, в их числе могут быть и военные. Уточнить перечень причитающихся льгот можно самостоятельно в местном отделении Федеральной налоговой службы.

- Налоговые льготы на образование и лечение. Получение налоговых льгот на обучение, а также на лечение происходит в общем порядке, предусмотренном правилами ст. 119 НК РФ. Максимальная сумма налогового вычета равняется 13% от максимальной суммы затрат в текущем году и составляет 15600 рублей на взрослых членов семьи: самого военнослужащего и его супруги, а также 6500 рублей на детей военнослужащего.

- Подоходный налог. Уплата налога на доходы физических лиц (НДФЛ) в размере 13% от доходов, предусмотренная для других категорий граждан РФ, взимается с заработной платы военнослужащего в общем порядке.

Военнослужащим, в чьей семье имеются дети, полагаются налоговые льготы:

- В размере 1400 рублей – при наличии одного или двух детей (сумма льготы составит 182 руб.).

- 3000 рублей — на 3-го и последующих детей (сумма льготы составит 390 руб.).

- 12 000 рублей - на каждого несовершеннолетнего ребенка-инвалида, или учащегося до 24 лет, если он является инвалидом первой или второй группы. Сумма льготы составит 1560 руб.

Начиная с месяца, в котором указанный доход превысил 350 000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется.

При отсутствии детей у военнослужащих, указанных в ст. 218 НК РФ, предусмотрен стандартный налоговый вычет в размере 3000 руб.

Льготы, положенные ветеранам боевых действий:

- Не облагается налогом часть получаемых доходов в размере 500 руб. Выгода для ветерана составит 65 рублей ежемесячно.

- Ветераны боевых действий освобождаются от уплаты госпошлины по искам о нарушении прав, определяемых ФЗ «О ветеранах» (п. 2 ст. 333.36 НК РФ).

- Не уплачивают налог на транспортное средство, если оно отвечает требованиям, предусмотренным законодательством.

Льготы для военных пенсионеров состоят в следующем:

- Не подлежат взиманию НДФЛ все виды пенсии.

- Пенсионеры не уплачивают госпошлину при подаче исков, связанных с нарушением их пенсионных прав.

- С 2018 г. пенсионеры имеют право на освобождение от уплаты земельного налога на участок площадью 600 кв. метров (п. 5 ст. 391 НК РФ).

- Пенсионеры, вышедшие на пенсию по инвалидности, полученной при выполнении служебных обязанностей, освобождаются от уплаты транспортного налога.

НДФЛ на 1 объект недвижимого имущество для военных ветеранов и пенсионеров также не взимается. Льготы на транспортный и земельный налог устанавливаются каждым субъектом РФ индивидуально.

В Налоговый кодекс РФ в 2021 году были внесены некоторые коррективы. Из-за экономического спада, который отмечен в стране, были предусмотрены льготы для военных пенсионеров по налогу на имущество.

Политика государства занимается поддержанием жизненного уровня для бывших военных служителей. Сюда входит снижение налога или полное его устранение.

Перечень налоговых льгот военным пенсионерам

К пенсионерам-военнослужащим относят граждан, служивших в ОВД, ВС. К ним также относят работников МЧС и служителей правоохранительных органов.

Военным пенсионером можно считать лицо, подходящее по следующим критериям:

- человек имеет минимум 20-ти летний стаж службы, и ушел в отставку по своему желанию, или по причине сокращения;

- военнослужащий стал нетрудоспособным по причине службы;

После отстранения от службы, доход военных становится значительно ниже, поэтому получение льготных попустительств помогает поддерживать стабильный уровень жизни. Претендовать на льготы могут лишь те, кто входит в вышеописанную категорию.

В 2021 году действуют следующие правила относительно скидок по налогам:

- снижение транспортного налогообложения. Величина данной скидки и возможность ее предоставления зависит от конкретного региона страны, потому что данная разновидность сбора не является федеральной;

- освобождение пенсионера от имущественного взноса за один из объектов его недвижимости;

- некоторые регионы страны предоставляют бывшим военнослужащим скидки на земельное налогообложение;

- снижение уровня уплаты подоходного налога. Военные пенсионеры лишены выплат в размере 13-ти процентов с пенсии, страховки или же компенсации, поощрений до 10-ти тысяч.

- скидки по налогообложению возможны относительно недвижимости, площадь которых не превышает 50 кв. м. Сюда относят квартиры с домами, гаражи и дачи. Имущество, которое не входит в данную категорию, не лишается налоговых платежей. Недвижимость, превышающая стоимость в 300 млн рублей, так же не может избавиться от налогообложения. К ним относят не только жилые, но и нежилые помещения, которые используются в предпринимательстве.

Кроме перечисленных льгот, вторая пенсия в 2021 году также остается. Но получать две пенсии сразу могут не все военнослужащие, а только те, которые соответствуют определенным критериям. Поэтому гражданская пенсия может оформляться на ряду с военной.

Виды государственной помощи

Кроме перечисленных льгот, которые положены бывшим военнослужащим относительно налогообложения на недвижимость, государство предоставляет дополнительные виды поддержки:

- Военный пенсионер имеет возможность получить собственные квадратные метры. Сюда входит единоразовое получение денежных средств для постройки, компенсация растрат на съем жилища или же получение сертификата на жилье;

- В случае травмы во время военной службы и признания военного нетрудоспособным, он имеет право на получение одной тысячи рублей в месяц в качестве доплаты;

- Бывший военнослужащий имеет возможность получать бесплатное медицинское обслуживание в медицинском учреждение, где он был прикреплен во время своей службы;

- Кроме лечения и обслуживания пенсионеру полагаются бесплатные лекарственные препараты;

- Военные могут проходить бесплатное лечение в санаториях;

- Военнослужащие пенсионеры имеют возможность получить бесплатное протезирование зубов;

- Предусмотрен также бесплатный проезд в государственном транспортном средстве;

- Другие виды поддержки.

Наши юристы знают ответ на Ваш вопрос

Бесплатная юридическая консультация по телефону: в Москве и Московской области, в Санкт-Петербурге, а также по всей России +7 (800) 350-56-12

Получение права льгот по налогу

Чтобы ознакомится с категориями граждан, которые имеют право на льготы, стоит ознакомиться со статьей 407 Налогового кодекса. В данной статье также упоминаются бывшие военнослужащие, достигшие пенсионного возраста.

Чтобы заявить о собственном праве на определенные льготы по налогооблажению, необходимо подготовить написанное заявление, содержащее следующую информацию:

- в документе должны быть личные данные заявителя, включая идентификационный код плательщика налогов, ФИО;

- номер телефона военного, электронный адрес гражданина(почта), а также другая контактная информация при необходимости;

- дата написания документа.

Написанное заявление необходимо предоставить в налоговую службу. Для подтверждения прав на конкретные льготы, бывшему военнослужащему гражданину необходимо предоставить к заявлению копию паспорта, идентификационного кода, справки о пенсии, а также других документов и справок, подтверждающие его статус и наличие недвижимости, на которую могут предоставляться льготы.

ВАЖНО . Стоит отметить, что все приложенные копии должны быть заверены нотариально, а также должно быть составлено описание документов.

Сроки заявления о правах на льготы

По закону, существует конкретный период времени, в которые бывший военный служитель будет иметь возможность заявить о собственном праве на льготы. Военнослужащий на пенсии может подать документы в федеральную налоговую по своему месту прописки, до первого ноября года, в котором он желает получить льготы. Если гражданин нарушил сроки подачи документации, то его не лишают данного права на льготы, но процесс налогового расчета усложняется.

ВАЖНО . Кроме этого, военнослужащий имеет возможность получить перерасчет налога, за прошлые периоды. Для этого необходимо написать заявление, но стоит помнить, что это возможность сделать только в границах исковой давности.

Если есть такое желание, то гражданин может выбрать один из своих недвижимых объектов, который он желает лишить налогообложения. Поэтому при оформлении заявления на получение льгот, можно указать конкретный объект недвижимости. Если пенсионер не укажет при написании документа ни одной недвижимости, инспекторы налоговой службы имеют возможность самостоятельно решить, какой из объектов военнослужащего будет лишен налогообложения, или для которого применится ослабление.

Не стоит волноваться о том, какой из объектов будет выбран налоговыми инспекторами, ведь по закону льготное ослабление применяется для наиболее дорого варианта недвижимости гражданина. В данную категорию не попадают объекты, стоимость которых превышает 300 млн рублей.

Говоря о пенсии военным в 2021 году, стоит отметить, что бывшие военнослужащие смогу получить значительные льготы касательно налогообложения недвижимости. Это поможет поддерживать стабильный уровень жизни пенсионера, при этом не лишаясь собственного права на эту недвижимость. Также пенсионер сможет пользоваться другими привилегиями, описанными в данной статье, предоставленные посредством государственной поддержки за военную службу.

Россияне обязаны платить за находящуюся в собственности землю. Для наиболее необеспеченного населения участки являются средством выживания. Обременять их тощие кошельки дополнительными расходами непростительно.

Власть, осознавая проблему, определила заслуженным и остро нуждающимся в материальной помощи гражданам налоговые послабления. Кому положены льготы при уплате налога за землю и где найти эту информацию?

Ответы находятся в Налоговом кодексе Российской Федерации. В 387 статье документа написано, что этот налог регулируется региональными властями. Местное руководство определяет размер взимаемой за земельный участок платы, как и распределение налоговых льгот между гражданами.

Какие категории граждан имеют право на получение льгот по земельному налогу

Вопрос предоставления гражданам льгот решается муниципалитетом, но не только. Они также даются федеральной властью. Все общегосударственные послабления перечислены в Налоговом кодексе.

Существующее раздвоение, несомненно, полезно. Ведь чем льгот больше, тем лучше для конечного получателя. Часто категории граждан, получающие налоговые привилегии, пересекаются на обоих уровнях. Речь идет о федеральных льготниках, куда входят:

- награжденные Орденом Славы и Герои Труда;

- ветераны войны 1941–1945 годов и участники других военных конфликтов;

- Герои России и Советского Союза;

- ликвидаторы катастрофы на Чернобыльской АЭС;

- люди, облученные радиацией;

- граждане с 1 или 2 группой инвалидности, инвалиды с детства или растящие детей-инвалидов;

- семьи, считающиеся многодетными.

Пенсионеры — обычные граждане и не имеют выдающихся заслуг или влекущих недееспособность физических изъянов, но старость накладывает отпечаток. Здоровье снижается, проявляются множественные заболевания. Да и усердный труд на протяжении всей жизни заслуживает уважения, поэтому им тоже предоставляют льготы при уплате земельного налога.

Федеральные льготы по земельному налогу

Это начальная стадия снижения земельного налога. Механизм назначения льгот физическим лицам описан в 391 статье Налогового кодекса России. Вкратце, из стоимости, полученной при кадастровой оценке участка, вычитают установленную законодательными актами сумму. В 2016 году она составляет 10 000 рублей. Вычет распространяется только на один зарегистрированный в регионе участок.

Право на получение приобретают исключительно федеральные льготники.

В 395 статье Налогового кодекса Российской Федерации рассказывается о льготах по земельному налогу для организаций. Юридических лиц, как и физических, государство поощряет льготами, а в отдельных случаях и вовсе освобождает принадлежащие им земельные участки от налогообложения.

Налог на землю не платят:

- служба исполнения наказаний;

- общества, занимающиеся благотворительной или религиозной деятельностью;

- народности, населяющие Дальний Восток, Север и Сибирь, если использующиеся земли признаются источником сохранения их самобытности;

- организации инвалидов;

- резиденты зон с особыми экономическими условиями.

Налоговым кодексом уплата земельного сбора снижается только на 10 000 рублей. Воспользоваться привилегией смогут граждане, входящие в список федеральных льготников. Остальные послабления даются местными властями.

Региональные льготы земельного налога

Для населения Москвы и области льготы и назначаются согласно двум документам:

- физическим лицам — законом г. Москвы №74;

- юридическим лицам — закон № 151/2004-ОЗ.

Граждане, не занимающиеся предпринимательской деятельностью и имеющие статус федеральных льготников, получают вычеты в сумме 1 000 000 рублей. О своем праве они заявляют заранее, так как льготы в следующем году назначаются лишь тем, кто подал заявку в году текущем. Чтобы не опоздать, нужно сообщить о себе в Налоговую службу раньше 1 ноября.

Федеральные льготники Санкт-Петербурга вообще не платят земельного налога. Однако местные законодательные документы ограничивают площадь находящихся в собственности земель, освобожденных от налогообложения. Например, для пенсионеров эта цифра составляет 2 500 квадратных метров.

В законе Санкт-Петербурга №617–105 определены льготы следующим категориям граждан:

- служащим в армии;

- вышедшим на пенсию военным;

- лишившимся кормильца;

- государственным служащим.

В Севастополе не платят налог за земли, находящиеся в собственности города. Ветераны Великой Отечественной войны освобождены от земельного сбора в Нижнем Новгороде. Здесь уменьшают налог на 75% дачникам и владельцам участков, расположенных в местах сезонной затопляемости.

В Самаре не оплачиваются участки под жилую застройку площадью менее 600 квадратных метров. Льгота предоставляется федеральным льготникам и инвалидам. Жители Новосибирска, прошедшие ВОВ, освобождены от налога. В то время как многодетные семьи платят вполовину меньше установленного размера.

Предприятиям, производящим товары на территории города, налоговая ставка снижена на 1/3.

Только федеральные льготники Ростова-на-Дону не уплачивают земельного налога. Даже семьи с малым достатком обязаны заплатить. Правда, делают они это не в полном объеме. Согласно постановлению местной Государственной Думы от 27 ноября 2005 года они обязаны заплатить 50% установленной суммы. В Саратове льготы те же. Ограничение площади используемого многодетными семьями и пенсионерами участка здесь составляет 1 000 квадратных метров.

Какие льготы в части уплаты налога за земельный участок положены ветеранам труда? К сожалению, столь почетное звание не дает преимуществ в этой категории государственных сборов с населения. Ни в одном законодательном документе они не упоминаются в льготных списках. Однако на налоговые послабления они могут рассчитывать по другим положениям. Например, как люди, достигшие пенсионного возраста.

Некоторые граждане, пользующиеся землей, не признаются налогоплательщиками и ничего платить не должны. Сказанное относится к лицам, арендующим участки или вступившим в право безвозмездного пользования.

Кому причитаются льготы на земельный налог?

Военнослужащие обладают особым статусом на территории Российской Федерации. Государство предоставляет им определенные права и льготы. В статье пойдет речь о налоговых льготах для военнослужащих, а также о льготных условиях ипотечного кредитования.

Налоговые льготы для военнослужащих

На предоставление военных льгот со стороны государства влияют несколько факторов:

- Стаж работы.

- Выслуга лет.

- Военное звание.

Чем больше стаж в Вооруженных силах страны, тем больше привилегий предоставляет государство.

Порядок предоставления налоговых льгот регламентируется Налоговым Кодексом Российской Федерации (НК РФ), Федеральным законом №76-ФЗ «О статусе военнослужащих», Федеральным законом №5-ФЗ «О ветеранах». Локальными нормативными актами органов местного самоуправления может быть определен отдельный перечень предоставляемых льгот.

В зависимости от вида несения службы порядок предоставления льгот будет разным. Так, НК РФ различает налоговые льготы, предоставляемые:

- Солдатам-срочникам, проходящим военную службу по призыву.

- Военным, работающим в Вооруженных силах РФ по контракту.

- Ветеранам боевых действий.

- Пенсионерам, ушедшим на пенсию по выслуге лет, а также в связи с наступлением пенсионного возраста.

Минимальное требование к стажу для ухода на военную пенсию составляет 20 лет. При этом общий трудовой стаж должен составлять 25 лет, а служба в Вооруженных силах не менее половины общего стажа – т.е. 12,5 лет.

Отметим, что согласно поправкам, введенным в НК РФ, с 1 января 2019 года правом на налоговые льготы будут обладать также:

- Граждане, уволенные с военной службы или призывавшиеся на военные сборы, выполнявшие интернациональный долг в Афганистане и других странах, в которых велись боевые действия.

- Родители, а также супруги военнослужащих, погибших при исполнении своих служебных обязанностей.

О перечне льгот, предоставляемых для каждой категории, поговорим далее.

Перечень налоговых льгот

Для военнослужащих по призыву, а также для служащих ВС РФ, работающих по контракту, существуют следующие виды налоговых льгот:

- Имущественный сбор. Не подлежит уплате в течение срока несения службы налог на недвижимое имущество, находящееся в собственности военнослужащего. Законодательно установлены ограничения в получении налоговых льгот только на один объект недвижимого имущества: квартиру, дом, гараж. Как правило, не подлежит уплате налог на имущество с наибольшей стоимостью. Перечень налоговых льгот для служащих ВС РФ дополняется предоставлением права налогового вычета на приобретение жилья. При этом компенсируется только сумма собственных расходов на его покупку, в пределах стоимости жилплощади 2 млн. рублей. 13% от этой суммы составит 260 тыс. рублей – это максимально возможная выплата со стороны государства.

- Транспортный и земельный налог. Налог на транспорт и землю уплачивается в общем порядке, согласно действующему законодательству. Следует помнить, что локальными законодательными актами субъектов РФ могут быть устанавливаться собственные списки льготников, в их числе могут быть и военные. Уточнить перечень причитающихся льгот можно самостоятельно в местном отделении Федеральной налоговой службы.

- Налоговые льготы на образование и лечение. Получение налоговых льгот на обучение, а также на лечение происходит в общем порядке, предусмотренном правилами ст. 119 НК РФ. Максимальная сумма налогового вычета равняется 13% от максимальной суммы затрат в текущем году и составляет 15600 рублей на взрослых членов семьи: самого военнослужащего и его супруги, а также 6500 рублей на детей военнослужащего.

- Подоходный налог. Уплата налога на доходы физических лиц (НДФЛ) в размере 13% от доходов, предусмотренная для других категорий граждан РФ, взимается с заработной платы военнослужащего в общем порядке.

Военнослужащим, в чьей семье имеются дети, полагаются налоговые льготы:

- В размере 1400 рублей – при наличии одного или двух детей (сумма льготы составит 182 руб.).

- 3000 рублей — на 3-го и последующих детей (сумма льготы составит 390 руб.).

- 12 000 рублей - на каждого несовершеннолетнего ребенка-инвалида, или учащегося до 24 лет, если он является инвалидом первой или второй группы. Сумма льготы составит 1560 руб.

Начиная с месяца, в котором указанный доход превысил 350 000 рублей, налоговый вычет, предусмотренный настоящим подпунктом, не применяется.

При отсутствии детей у военнослужащих, указанных в ст. 218 НК РФ, предусмотрен стандартный налоговый вычет в размере 3000 руб.

Льготы, положенные ветеранам боевых действий:

- Не облагается налогом часть получаемых доходов в размере 500 руб. Выгода для ветерана составит 65 рублей ежемесячно.

- Ветераны боевых действий освобождаются от уплаты госпошлины по искам о нарушении прав, определяемых ФЗ «О ветеранах» (п. 2 ст. 333.36 НК РФ).

- Не уплачивают налог на транспортное средство, если оно отвечает требованиям, предусмотренным законодательством.

Льготы для военных пенсионеров состоят в следующем:

- Не подлежат взиманию НДФЛ все виды пенсии.

- Пенсионеры не уплачивают госпошлину при подаче исков, связанных с нарушением их пенсионных прав.

- С 2018 г. пенсионеры имеют право на освобождение от уплаты земельного налога на участок площадью 600 кв. метров (п. 5 ст. 391 НК РФ).

- Пенсионеры, вышедшие на пенсию по инвалидности, полученной при выполнении служебных обязанностей, освобождаются от уплаты транспортного налога.

НДФЛ на 1 объект недвижимого имущество для военных ветеранов и пенсионеров также не взимается. Льготы на транспортный и земельный налог устанавливаются каждым субъектом РФ индивидуально.

Читайте также: