Каков срок обработки заявки при открытом направлении фнс

Опубликовано: 01.05.2024

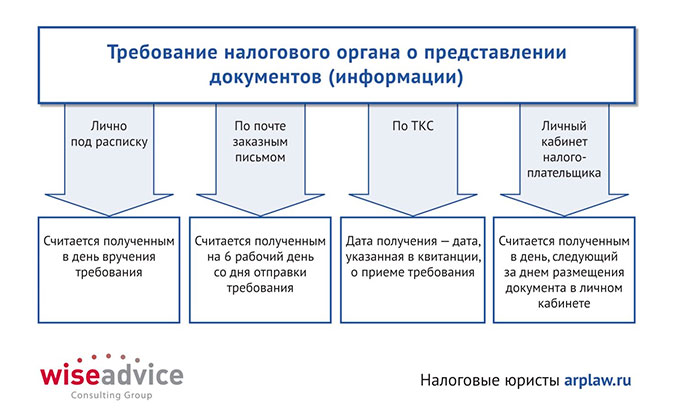

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

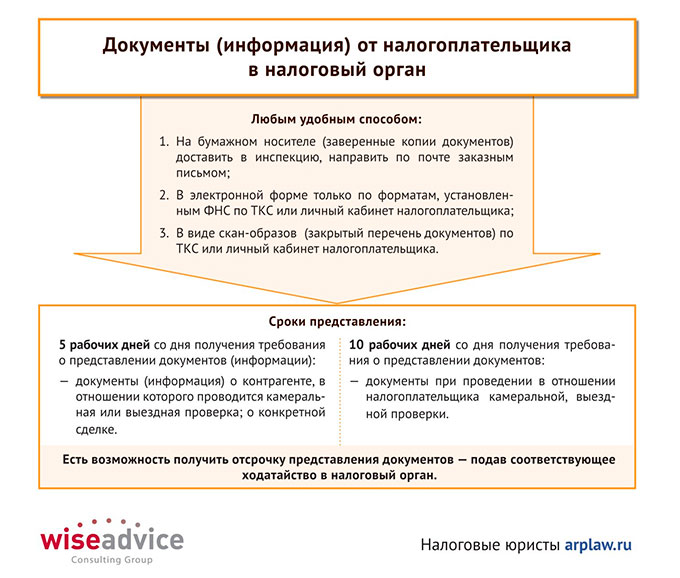

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Важно! Подключить дополнительное направление обмена можно, если ваш тарифный план поддерживает такую возможность.

Узнать свой тарифный план вы можете в:

- «Личном кабинете» на вкладке «Абонент»;

- «Онлайн-Спринтере» на вкладке «Рабочий стол» в виджете «Информация по договору».

1. Оформите заявку через:

- Зайдите в «Онлайн-Спринтер» по сертификату или логину с паролем от вашего системного ящика;

Важно! Войти в «Онлайн-Спринтер» можно, даже если вы используете «Референт», «Такском-Доклайнер» или «1С-Спринтер».

- В поле «Направление обмена» из выпадающего списка выберите «ФНС»;

![]()

- В поле «Код ИФНС» введите код подключаемой ИФНС;

- Поставьте галку «Подтверждаю правильность заполненных данных» и нажмите «Подключить».

![]()

В течение 15 минут мы пришлём на ваш системный ящик уведомление о результате обработки. Если все данные в заявке верны, мы рассчитаем стоимость заказанных услуг в соответствии с вашим тарифным планом и произведём перерасчёт абонентской платы с периода, в котором подключена услуга (согласно п. 2.3 «Порядка оплаты услуг в Системах ЭДО»).

Все уведомления можно просмотреть в:

В течение 1 рабочих суток мы пришлём на ваш системный ящик уведомление о результате обработки.

Все уведомления можно просмотреть в:

Если данные в заявке верны, мы в течение 3 рабочих дней после её получения рассчитаем стоимость заказанных услуг в соответствии с вашим тарифным планом и произведём перерасчёт абонентской платы с периода, в котором подключена услуга (согласно п. 2.3 «Порядка оплаты услуг в Системах ЭДО»).

Следить за статусом выполнения заявки вы можете в «Личном кабинете» на вкладке «Управление услугами» в блоке «История заявок».

2. Оплатите выставленный счёт за два периода обслуживания. Важно! Если у вас тарифный план с годовым периодом оказания услуг, счет поступит за 1 период.

Мы можем подключить услугу в указанную вами дату, если:

- У вас есть действующий договор на обслуживание в нашей компании;

- На вашем счете достаточно денежных средств для оплаты всех заказанных периодических услуг (независимо от факта оплаты полученного счёта);

- Ваш тарифный план позволяет подключить услугу.

После обработки заявки мы пришлём вам в системный ящик уведомление о подключении услуги «Обмен электронными документами с территориальными органами ФНС». Все уведомления можно просмотреть в:

3. Настройте программное обеспечение.

Если вы используете:

- «Референт»:

- На вкладке «Выходной контроль» нажмите «Справочники» - «Юр. и физ. Лиц . »;

- В открывшемся окне «Список юридический и физических лиц» нажмите «Добавить» - «Юридическое лицо»;

- Заполнить поля нужными данными;

- Нажмите «Сохранить».

- «Онлайн-Спринтер»:

- Перейдите в «Настройки и реквизиты» - «Контролирующие органы» «ФНС» - «Добавить КПП»;

- В правом верхнем углу нажмите «Сохранить».

- «Такском-Доклайнер»:

- На вкладке «Подготовка» нажмите «Справочники» - «Налогоплательщики»;

- В открывшемся окне «Организации» нажмите «Добавить» и введите ИНН организации;

- Заполнить все остальные поля;

- Нажмите «Сохранить».

- «1С-Спринтер»:

- Откройте «Предприятие» - «Организации»;

- Выберите запись нужной организации двойным кликом;

- Заполните нужный КПП;

- Нажмите «Записать».

Специалисты «Такскома» готовы приехать к вам и помочь настроить программу. Чтобы пригласить специалиста, позвоните нам по телефону (495) 225–24–30 или напишите на ovo@taxcom.ru.

Важно! Стоимость отправки документов зависит от вашего тарифного плана. Информацию о тарифных планах вы можете посмотреть на нашем сайте.

Важно! Подключить дополнительное направление обмена можно, если ваш тарифный план поддерживает такую возможность.

Узнать свой тарифный план вы можете в:

- «Личном кабинете» на вкладке «Абонент»;

- «Онлайн-Спринтере» на вкладке «Рабочий стол» в виджете «Информация по договору».

1. Оформите заявку через:

- Зайдите в «Онлайн-Спринтер» по сертификату или логину с паролем от вашего системного ящика;

Важно! Войти в «Онлайн-Спринтер» можно, даже если вы используете «Референт», «Такском-Доклайнер» или «1С-Спринтер».

- В поле «Направление обмена» из выпадающего списка выберите «ФНС»;

![]()

- В поле «Код ИФНС» введите код подключаемой ИФНС;

- Поставьте галку «Подтверждаю правильность заполненных данных» и нажмите «Подключить».

![]()

В течение 15 минут мы пришлём на ваш системный ящик уведомление о результате обработки. Если все данные в заявке верны, мы рассчитаем стоимость заказанных услуг в соответствии с вашим тарифным планом и произведём перерасчёт абонентской платы с периода, в котором подключена услуга (согласно п. 2.3 «Порядка оплаты услуг в Системах ЭДО»).

Все уведомления можно просмотреть в:

В течение 1 рабочих суток мы пришлём на ваш системный ящик уведомление о результате обработки.

Все уведомления можно просмотреть в:

Если данные в заявке верны, мы в течение 3 рабочих дней после её получения рассчитаем стоимость заказанных услуг в соответствии с вашим тарифным планом и произведём перерасчёт абонентской платы с периода, в котором подключена услуга (согласно п. 2.3 «Порядка оплаты услуг в Системах ЭДО»).

Следить за статусом выполнения заявки вы можете в «Личном кабинете» на вкладке «Управление услугами» в блоке «История заявок».

2. Оплатите выставленный счёт за два периода обслуживания. Важно! Если у вас тарифный план с годовым периодом оказания услуг, счет поступит за 1 период.

Мы можем подключить услугу в указанную вами дату, если:

- У вас есть действующий договор на обслуживание в нашей компании;

- На вашем счете достаточно денежных средств для оплаты всех заказанных периодических услуг (независимо от факта оплаты полученного счёта);

- Ваш тарифный план позволяет подключить услугу.

После обработки заявки мы пришлём вам в системный ящик уведомление о подключении услуги «Обмен электронными документами с территориальными органами ФНС». Все уведомления можно просмотреть в:

3. Настройте программное обеспечение.

Если вы используете:

- «Референт»:

- На вкладке «Выходной контроль» нажмите «Справочники» - «Юр. и физ. Лиц . »;

- В открывшемся окне «Список юридический и физических лиц» нажмите «Добавить» - «Юридическое лицо»;

- Заполнить поля нужными данными;

- Нажмите «Сохранить».

- «Онлайн-Спринтер»:

- Перейдите в «Настройки и реквизиты» - «Контролирующие органы» «ФНС» - «Добавить КПП»;

- В правом верхнем углу нажмите «Сохранить».

- «Такском-Доклайнер»:

- На вкладке «Подготовка» нажмите «Справочники» - «Налогоплательщики»;

- В открывшемся окне «Организации» нажмите «Добавить» и введите ИНН организации;

- Заполнить все остальные поля;

- Нажмите «Сохранить».

- «1С-Спринтер»:

- Откройте «Предприятие» - «Организации»;

- Выберите запись нужной организации двойным кликом;

- Заполните нужный КПП;

- Нажмите «Записать».

Специалисты «Такскома» готовы приехать к вам и помочь настроить программу. Чтобы пригласить специалиста, позвоните нам по телефону (495) 225–24–30 или напишите на ovo@taxcom.ru.

Важно! Стоимость отправки документов зависит от вашего тарифного плана. Информацию о тарифных планах вы можете посмотреть на нашем сайте.

Малый бизнес освободили от плановых проверок на 2021 год. Но он не распространяется на внеплановые проверки - только на плановые, которые проводятся 1 раз в 3 года.

Какие проверки возможны, каких ожидать и что делать - читайте далее.

Какие проверки

Налоговым кодексом предусмотрены плановые и внеплановые проверки (согласно пп. 2 п. 1 ст. 32 НК РФ). Оформили информацию о них в таблице ниже.

Виды проверок / Свойства

Проверки, которые проводятся по заранее установленному плану.

Проверки, которые проводятся по уведомлению налогового органа.

по заявлению потребителей либо третьих лиц.

Основание для визитов налоговых инспекторов

Налоговые органы обязаны регулярный осуществлять контроль (согласно требованиям налогового законодательства).

отсутствие реакции на предписание налогового органа в рамках оговоренного срока;

если проверка является условием для выдачи специального разрешения (лицензии) или разрешения (согласования);

обращение граждан (с доказательствами) об угрозе и причинению вреда организацией или бизнесменом жизни, здоровью граждан, животных, растений, окружающей среде, объектам культурного наследия народов России, безопасности государства;

нарушение прав потребителей; нарушения требований к маркировке товаров;

обнаружение фактов, которые могут вести к нарушениям;

отдельное поручение Президента РФ, Правительства РФ, требование прокурора на основании предоставленных фактов.

Согласно налоговому Законодательству налоговая проверка обязательно произойдет по факту предоставления налоговой отчетности — сообщается на официальном сайте ФНС.

Плановые и внеплановые проверки бывают следующих подвидов:

Камеральная налоговая проверка – это проверка соблюдения налогового законодательства на основе налоговой декларации, данных бухгалтерского учета и других документов.

Проверка начинается после подачи декларации в налоговый орган без уведомления налогоплательщика и длится около 3-х месяцев.

Истребование документов у налогоплательщика,

Истребование документов у контрагентов,

Участие переводчика или стороннего эксперта,

Осмотр документов и предметов с согласия налогоплательщика.

Выездная налоговая проверка - проверка с посещением представительства организации и проводится в отношении налога на прибыль организации.

Срок проведения - 1-6 месяцев (зависит от вида проверки и используемых инструментов).

требование документов (информации),

получение экспертного заключения,

Вместе с этим в Налоговом Законодательстве закреплено понятие налоговых рисков — возможных финансовых убытков вследствии визита налоговой инспекции. Хотя четкого определения нет.

По результатам налоговой проверки в случае обнаружения нарушения предприниматель привлекается к ответственности (требования фнс об этом изложены в ст 101 НК РФ и Федеральном законе от 16.11.2011 N 321-ФЗ).

Так как же узнать об ожидаемых проверках и минимизировать налоговые риски? Читайте далее.

Актуальный ежегодный график планов проверок

Сайт Генеральной прокуратуры РФ.

Введите ИНН, ОГРН или наименование искомой организации — получите информацию из базы данных ФНС с информацией по проведению выездных и камеральных налоговых проверок.

Скриншот результата проверки

В 2021 году произошло обновление налогового законодательства.

На 2021 год мораторий продлен

Документ устанавливает, что в 2021 году действует мораторий (продолжается с 2020 года) на проведение плановых выездных проверок в отношении юридических лиц и ИП, субъектов малого бизнеса. Соответствующее постановление было подписано Михаилом Мишустиным, сообщает Министерство Экономического Развития.

Однако, как и раньше инспекторы ФНС будут проверять следующие субъекты мсп:

осуществляющие деятельность в социальной сфере,

сфера теплоснабжения, электроэнергетики и энергосбережения и повышения энергетической эффективности,

предприятия из области производства, использования и обращения драгоценных металлов и драгоценных камней.

Малые предприятия этих сфер будут подвергаться налоговому мониторингу и другим методам проверки налоговой инспекции — в соответствии с п.9 ст. 9 закона № 294-ФЗ.

Кроме этого, государственный орган контроля проверит:

компании, использующие производственные объекты из категории чрезвычайно высокого или высокого уровня налоговый рисков, либо попадающие в 1 и 2 класс опасности, либо в отношении которых установлен режим постоянного государственного контроля;

субъекты малого предпринимательства, в отношении которых есть вступившее в законную силу постановление о назначении административной ответственности за совершение грубого нарушения требований КоАП, дисквалификации или административного приостановления деятельности (с возможной блокировкой расчетного счета);

Также с проверкой придут, если ранее приняли решение о приостановлении действия лицензии или вообще ее аннулировали. Учтите условие для таких ревизий – с даты окончания налоговой проверки, по результатам которой вынесли постановление или приняли решение, прошло менее 3 лет.

ВНИМАНИЕ! Если вас не должны проверять, но включили в план — подайте заявление

Подготовьте следующие документы:

Заявление об исключении из плана проверок (форма по ссылке).

Если у вас ООО, сделайте копию бухгалтерской отчётности.

Если вы ИП, подготовьте копию отчета по УСН или НДФЛ.

Для организаций всех форм, нужна копия отчета для налоговой о численности персонала.

Эти документы подавайте в орган, который назначил проверку — информацию смотрите в плане проверок.

В течение 10 дней примут решение об отмене вашей проверки и до 2021 года включать вас в план больше не должны.

Несмотря на мораторий, государственный контроль в 2021 году будет осуществляться. Каким образом? Читайте далее.

В 2021 году ФНС может обойти мораторий на законном основании

Государственной думой был принят Федеральный Закон N 248-ФЗ "О государственном контроле (надзоре) и муниципальном контроле в Российской Федерации". Он одобрен Советом Федерации 24 июля 2020 года. Вступил в силу 1.07.2021 года.

Данный закон вводит новые формы внеплановых налоговых проверок, согласно которым налоговые инспекторы вправе проверять бизнес.

Контрольная закупка — создание ситуации для сделки — для оценки обязательных требований при продаже. Проводится без предварительного уведомления.

Мониторинговая сделка — сделка с последующим направлением товаров или услуг на экспертизу на соответствие их (приобретенных товаров или услуг) требуемому качеству. Также проводится без предварительного уведомления.

Выборочный контроль — отбор проб образцов продукции с целью определения соответствия продукции качеству. Проводится только по предварительному согласованию с прокуратурой (исключения — поручение Президента, требование прокурора, окончание сроков об устранении предварительно выявленного нарушения, наступление события из программы проверок и если есть сведения об угрозе охраняемым законом ценностям).

Инспекционный визит — осмотр предприятия без предварительного уведомления владельца (представителя бизнеса). Также проводится по согласованию с прокуратурой (исключения — те же, что и в пункте про выборочный контроль).

Рейдовый осмотр — мероприятие по оценке соблюдения обязательных требований по использованию (эксплуатации) объектов контроля, которыми владеют несколько лиц, осуществления деятельности или совершения действий контролируемых лиц на определенной территории.

Документарная проверка — проверка документов контролируемых лиц, устанавливающих их организационно-правовую форму, права и обязанности, а также документов, используемых при осуществлении их деятельности и связанные с исполнением ими обязательных требований контрольного органа.

Выездная проверка — мероприятие по проверке соблюдения обязательных требований и оценке качества выполнения этих требований.

Наблюдение за соблюдением обязательных требований — анализ данных об объектах контроля, имеющихся у контрольного (надзорного) органа, в том числе данных, которые поступают в ходе межведомственного информационного взаимодействия, предоставляются контролируемыми лицами в рамках исполнения обязательных требований, а также данных, содержащихся в государственных и муниципальных информационных системах.

Выездное обследование — визуальная оценка соблюдения контролируемым лицом обязательных требований. Проводится без информирования о процедуре.

Также вводятся так называемые “профилактические мероприятия”:

информирование — размещение соответствующих сведений на официальном сайте контрольного (надзорного) органа, в СМИ, через личные кабинеты контролируемых лиц в государственных информационных системах и в иных формах;

обобщение правоприменительной практики — подготовка доклада, содержащего результаты обобщения правоприменительной практики контрольного органа;

меры стимулирования добросовестности — мероприятия по нематериальному поощрению добросовестных контролируемых лиц. Подробная информация — на сайте контрольного органа;

объявление предостережения — объявление контрольным органом предостережения о недопустимости нарушения обязательных требований и предложение мер по обеспечению соблюдения обязательных требований;

консультирование — бесплатные разъяснения по вопросам, связанным с организацией и осуществлением государственного контроля, муниципального контроля;

самообследование — самостоятельная оценка соответствия обязательным требованиям законодательства;

профилактический визит — беседа по месту осуществления деятельности контролируемого лица либо путем использования видео-конференц-связи об обязательных требованиях, предъявляемых к его деятельности либо к принадлежащим ему объектам контроля, их соответствии критериям риска, основаниях и о рекомендуемых способах снижения категории риска, а также о видах, содержании и об интенсивности контрольных мероприятий, проводимых в отношении объекта контроля исходя из его отнесения к соответствующей категории риска.

Порядок проведения данных мероприятий также обозначен в соответствующем федеральном законе.

Сдаем налоговую отчетность в 3 клика

Подготовить и сдать отчетность предпринимателю помогают специальные сервисы для ведения бухгалтерского учета. Например, “Контур.Эльба”, “Мое дело”, “1С-Бухгалтерия”. В силу своей доступности, наиболее популярен сервис “Мое дело”. Если у вас небольшой бизнес, то программа вполне заменит вам бухгалтера. А вам для работы в ней не потребуется специализированных знаний.

рассчитывают налоги, зарплату, отпускные и больничные

формируют и отправляют необходимые отчеты в ПФР, ФСС и ФНС

создают счета и договора

напоминают о приближении сроков сдачи отчетов.

Кстати, МТС Касса интегрирована со всеми упомянутыми бухгалтерскими сервисами. Поэтому вам не придется вводить вручную информацию по продажам, остаткам, возвратам выручке и деньгам. Все необходимые для бухучета данные будут передаваться из кассы автоматически.

Выбирайте правильные кассы и недорогих помощников в бизнесе.

Дата публикации: 02.04.2021

В СМИ началась очередная истерика насчет доступа налоговиков к сведениям, которые составляют банковскую тайну:

Вроде бы теперь банки обязаны передавать ФНС что-то суперсекретное, это усилит контроль над доходами и расходами всех клиентов. А банковская тайна как будто и вовсе теперь не тайна — и это чуть ли не ущемление прав и свобод.

Налоговый кодекс и правда меняется с 17 марта. Теперь банки обязаны передавать больше сведений, но на обычных людей это не повлияет. А вот тем, кто занимается обналом и работает с подставными лицами, будет чуть сложнее бесконтрольно выводить деньги.

Вот что на самом деле изменилось в законе о банковской тайне и чем это грозит.

О каких изменениях речь

17 марта 2021 года вступают в силу поправки, внесенные в первую часть налогового кодекса. В статье 86 появится пункт 2.1 с новыми обязанностями банков. Там и идет речь о передаче некоторых сведений и документов по запросу налоговой.

Т—Ж теперь в приложении

Как было раньше

На самом деле вся статья 86 НК РФ посвящена обязанностям банков в связи с налоговым контролем. Например, банки обязаны сообщать об открытии счетов и вкладов, изменении реквизитов, остатках денег и операциях. Когда вы открыли счет как физлицо или ИП, налоговая автоматически узнает об этом из единой системы. А если она решит проверить декларацию, то узнает и обо всех зачислениях на счет.

Налоговая знает, какая у вас квартира, у кого вы ее купили, сколько зарабатываете, кто ваш супруг и как зовут детей, на какой машине вы ездите и какая у нее мощность двигателя. У налоговой есть данные о ваших родственниках — потому что она ведет реестр ЗАГС. Она знает, есть ли у вас фирмы или статус ИП, какими видами деятельности вы занимаетесь, где работали пять лет назад и кого нанимали, используете ли электронные кошельки и имеете ли счета за границей.

Росреестр передает налоговой сведения о сделках с недвижимостью, ГИБДД — о регистрации транспорта, нотариусы — о наследстве, а МВД — о смене паспортных данных и адресе. И банки тоже передают информацию налоговой — автоматически или по запросу, в рамках действующего закона. Доступ к банковским данным имеют суды, Росфинмониторинг, приставы, следственные органы, Агентство по страхованию вкладов, ЦБ, финансовые управляющие.

Нет такого, что все сведения о вас налоговая получит, только истоптав три пары железных башмаков. Закон позволяет государству знать о вас очень многое. А часть данных вообще находится в открытом доступе — особенно если вы занимаетесь бизнесом.

Что меняется с 17 марта

Вот что еще теперь обязаны передавать банки по запросу налоговой:

- Копии паспортов лиц, которые имеют доступ к деньгам на счете.

- Доверенности на получение денег со счета.

- Договор на открытие счета и использование интернет-банка.

- Карточки с образцами подписей и оттиска печати.

- Информацию о бенефициарных владельцах и выгодоприобретателях.

- Сведения о представителях клиента.

Срок — в течение 3 дней со дня мотивированного запроса.

Мотивированным будет считаться запрос в конкретных случаях.

У организации или ИП. Если проводится налоговая проверка или истребованы документы. Или есть решение о взыскании налога, приостановлении операций по счету или об отмене приостановления.

У физлица без статуса ИП. При согласии руководителя вышестоящего налогового органа, руководителя ФНС или его заместителя. А также если в отношении человека проводится налоговая проверка или у него истребованы документы.

У всех. По запросу другого государства в рамках международного сотрудничества.

В статье 26 федерального закона о банках, посвященной банковской тайне, и в статье 857 ГК РФ изменений нет: там и так написано, что тайну надо сохранять, но есть обязанность предоставлять сведения по запросу и в рамках закона. Банк не вправе отказать, если запрос правильно оформлен и мотивирован.

А вот партнерам, конкурентам, сотрудникам и просто любопытным людям сообщать сведения о счетах и операциях банк не будет.

Кого коснутся эти изменения

Изменения коснутся тех, кто выдавал или получал доверенности на распоряжение деньгами. А также тех, кто открывал счета на подставных лиц и работает через представителей.

Например, есть фирма, которая обналичивает деньги. Обычно такие компании оформляются на людей, которые не имеют отношения к бизнесу и деньгам, а только дают свои паспорта и ставят подписи там, где нужно. А распоряжаются счетом другие люди. Чтобы они имели доступ к интернет-банку, могли снимать деньги и подписывать документы, номинальный директор оформляет доверенность и указывает нужных людей в карточке с подписью и печатью. Больше этот директор о счете и фирме ничего не знает — зато к деньгам имеют доступ те, кому это нужно.

Теперь налоговая сможет узнать, кто именно снимает деньги и распоряжается счетом. Но для этого ей нужно как минимум что-то заподозрить. Хотя и с этим проблем давно нет: все махинации с налогами и обналичиванием видны в автоматизированных системах контроля, где подсвечиваются подозрительные данные в декларациях и странные сделки между конкретными контрагентами.

Или бывает, что фирма проводит операции не в своих интересах, а платит за кого-то или получает деньги как комиссионер или агент. А на самом деле бенефициар сделки — другая компания или человек. Обычно банк запрашивает такие сведения для себя и Росфинмониторинга, но теперь доступ к ним сможет получить и налоговая.

Этого не произойдет автоматически, но при налоговой проверке или взыскании налога — вполне возможно.

Что изменится для обычных людей

Если у вас есть счета в банках и вы сами распоряжаетесь этими деньгами, не занимаетесь обналом в чьих-то интересах и не отмываете преступные деньги в больших объемах — вас эти изменения не коснутся.

Фактически для людей без статуса ИП ничего не меняется: о контроле за операциями речи в поправках не идет, а для запроса информации, как и раньше, нужно решение руководства или проведение проверки. При этом для проверки тоже нужны основания.

Банк сообщает о том, что у вас есть счет, но он не передает информацию о зачислениях и переводах. Пока что в России все еще нет официального контроля над расходами. Если вы купили машину, не имея официального дохода, — это не повод вас штрафовать. Деньги могла подарить бабушка, или вам вернули долг — а с денежных подарков и займов налога нет.

Если у вас есть статус ИП или даже фирма и доверенность на главбуха для распоряжения счетом, беспокоиться тоже не о чем. Даже если представить, что налоговая получит эту информацию, — ну и пусть знает, что условная Марьиванна работает у вас в бухгалтерии и может снимать деньги. У налоговой нет ни желания, ни ресурсов, чтобы запрашивать и обрабатывать данные обо всех доверенных лицах любого бизнеса. Обнальщикам может быть неспокойно, остальных поправки не касаются.

Налоговая мечтает получить доступ к данным о счетах вне налоговых проверок. Но пока таких полномочий у нее все еще нет. И ничего нового, что помогло бы доначислить вам налоги, в законах 17 марта не появится.

Сложности с подозрительными деньгами на счете могут возникнуть и без участия налоговой — примеров достаточно. А за вашими сделками следят и те, от кого вы этого совсем не ожидаете, и те, кто помогает вам с деньгами и документами.

Если волнуетесь за деньги на счете, почитайте:

Обнал был бы злом, с которым нужно бороться, если бы не одно но.

Надо понимать, что деньги, ушедшие в бюджет, проваливаются туда как в черную дыру. На меньшую часть из них будет сделано действительно что-то полезное, а на большую будут совершенно официально переложены в десятый раз московские бордюры или назначена миллионная премия себе-любимому, а неофициально, после некоторых махинаций, куплены атрибуты красивой жизни и остаток выведен из страны в оффшоры.

В данных условиях считаю и обнал, и уклонение от налогов, благом, а обнальщиков - этакими робингудами. Изменю свое мнение, когда у нас будет государство для людей.

Государство как раз и состоит из таких людей. Ворюг. Все воруют. Кто-то из бюджета, кто-то не платит налоги, но пользуется какими-никакми благами этого самого государства. Но каждый считает, что Дартаньян - именно он.

Nadezhda, есть проблема в том, что обнал образует собой грязные деньги, которые используются для дачи взяток, в том числе - откатов. Поэтому обнал способствует коррупции

Nadezhda, а как вы думаете воруют деньги из бюджета? Вот как раз через обнальщиков!

Eugene, В год выводится из страны порядка $100-150 млрд, такого количество нала не существует. Давайте немного все же использовать мозг и калькулятор.

Читайте также: