Каким было первое известное налоговое законодательство

Опубликовано: 03.05.2024

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

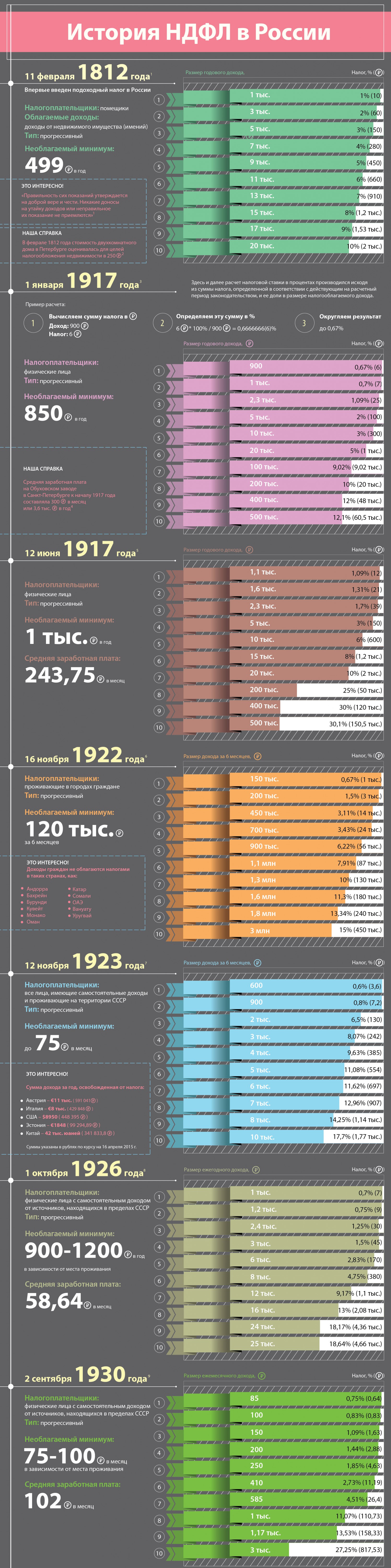

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

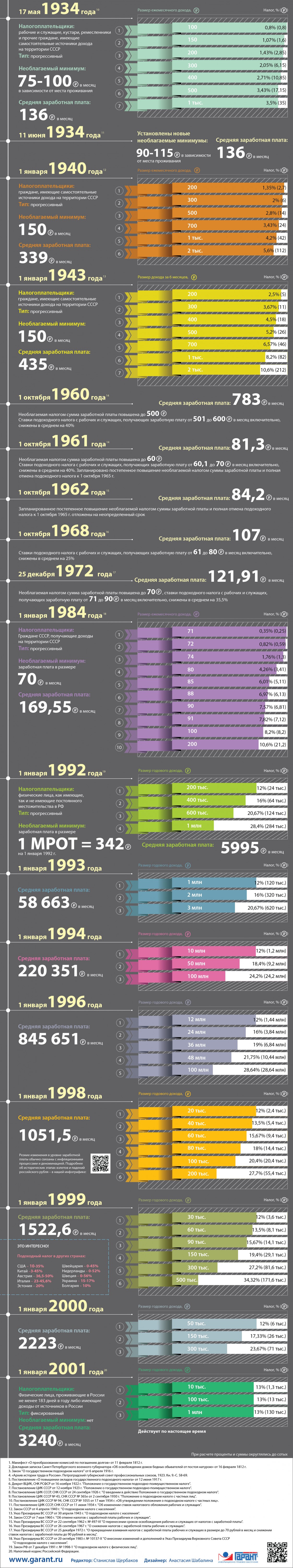

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

К Дню работников налоговых органов

Система налогообложения в России складывалась, развивалась и претерпевала изменения вместе с изменениями в ее политическом устройстве. Финансовая система Древней Руси стала формироваться с конца IX века в период объединения древнерусских племен и земель. Основной формой налогообложения того периода были поборы в княжескую казну, которые именовались дань, или данные деньги. В первые годы существования Руси государство не имело специального аппарата для сбора налогов. Этим занимались так называемые выборные, назначаемые самим населением.

Первые русские косвенные и прямые налоги ввел Иван III в XV веке. Тогда же появились первые целевые налоги: на выкуп ратных людей, на строительство засек-укреплений на южных границах, на создание регулярной армии и т.д. Великим мастером по «выбиванию» денег для наполнения казны был царь Иван Грозный. Для этого использовался правеж через наказание кнутом, пытки, конфискацию имения и ссылку в Сибирь.

Финансовая система России в XV - XVI в.в. была чрезвычайно сложна и запутана. Каждый приказ (ведомство) российского государства отвечал за взимание какого-то одного налогового платежа. И только в царствование Алексея Михайловича система налогообложения России была упорядочена. В 1665 году был создан специальный орган – Счетная палата, в компетенцию которой входил контроль за фискальной деятельностью приказов, а также исполнение доходной части российского бюджета.

При Петре I были образованы 12 коллегий, из которых четыре заведовали финансовыми вопросами: камер-коллегия, штатс-контор-коллегия, ревизион-коллегия и коммерц-коллегия. В 1780 году Екатерина II создала Экспедицию о государственных доходах.

В 1802 году манифестом Александра I «Об учреждении министерств» были образованы 8 министерств: военно-сухопутных сил, военно-морских сил, иностранных дел, юстиции, коммерции, народного просвещения, финансов и внутренних дел. Министерство финансов ведало государственными доходами и расходами. Важнейшие налоговые и финансовые реформы этого времени связаны с деятельностью министра финансов Николая Бунге. Министерство финансов в каждой губернии имело свое местное учреждение – Казенную палату, в ведении которой находились губернские и уездные казначейства. При казенных палатах было решено учредить податных инспекторов в качестве близких к населению исполнительных чинов финансового ведомства. Это было первым шагом по преобразованию взимания государственных доходов, лежавшего главным образом на полиции. Позднее функции податных инспекторов расширились, а их штат увеличился. Их обязанностью стало предоставление сведений в Минфин о видах на урожай, ценах на хлеб и т.д. В начале 90-х годов XIX в. по поручению Минфина податные инспекторы собрали обширный материал о круговой поруке, участвовали в подготовке законопроектов о квартирном налоге, о пересмотре пошлин с торговых промыслов. Сегодня есть все основания утверждать, что решение о введении должностей податных (ныне налоговых) инспекторов является отправной точкой по созданию налоговых инспекций как важнейшей отрасли государственной службы России. По имеющимся историческим данным в 1910 году в России отмечалось 25-летие создания налоговой службы страны.

В советское время налоги взимались различными органами: в начале 20-х годов прошлого столетия - Наркоматами продовольствия, финансов, труда и др.; в период НЭПа централизованно - управлением налогами и госдоходами Наркомфина, а на местах - финансовыми инспекторами, их помощниками и финансовыми агентами. Затем были созданы налоговые инспекции, действовавшие в составе финансовых отделов и включавшие налоговых инспекторов, их помощников и налоговых агентов. С 1959 года налоговые инспекции были переименованы в инспекции государственных доходов и контролировали поступление от предприятий платежей в бюджет, проводили счетные проверки и осуществляли другие функции

С переходом к рыночной экономике назрела необходимость в воссоздании налоговых органов. Постановлением Совета Министров СССР № 76 от 24 января 1990 года в составе Министерства финансов созданы государственные налоговые инспекции. 21 ноября 1991 года Указом Президента Российской Федерации № 218 образована самостоятельная Государственная налоговая служба Российской Федерации (ранее она была в составе Министерства финансов). Указом Президента Российской Федерации № 1635 от 23 декабря 1998 года Госналогслужба России преобразована в Министерство Российской Федерации по налогам и сборам, которое в ходе структурной реформы государственной власти было преобразовано в Федеральную налоговую службу России.

«Экономическая энциклопедия» характеризует налоги как атрибут, монопольную прерогативу и необходимое условие существования государства (т.е. государство не может существовать без налогов).

Первоначально налоги взимались стихийно — по мере того, как появлялись общественные потребности. Но когда настала необходимость регулярного взимания налогов, потребовалось за-конодательное обеспечение этого процесса.

Первое известное нам налоговое законодательство относится к шестидесятым годам XVIII в. до н.э. Это законы вавилонского царя Хаммурапи (1792—1750 гг. до н.э.).

Законы царя Хаммурапи были выбиты на черном базальтовом столбе. Они изложены по определенной системе и включали 282 статьи, касающиеся судопроизводства, собственности и податей. Подати царю и местной знати обязаны были платить свободные землевладельцы и ремесленники.

Подати уплачивались деньгами или натурой, а именно зерном, ремесленными изделиями, скотом и пр. Объектом обложения служили земля, недвижимое и движимое имущество (крупный рогатый скот). 1. Сборщики подати находились на службе у царя, они были чиновниками. Размер подати обыгано составлял десятину, т.е. 10% доходов от имущества.

В законах царя Хаммурапи присутствуют несколько элементов, обязательных для налогового законодательства. Имеются два вида податей: в царскую казну и местные. Определены субъекты податей — свободные люди, занимающиеся каким-либо видом деятельности. Определены объекты податей — с какого именно имущества и с каких доходов они взимаются. Установлен размер подати (налоговая ставка) и порядок их сбора. В законах содержатся также меры по защите налогоплательщиков.

Несколько позже появились письменные источники, содержащие законы о налогах в Индии, Китае, Персии и других странах.

Для европейских государств базовым стало римское право. Поэтому коротко остановимся на нем.

Первоначально Римское государство состояло из самого города Рима и прилегающей к нему местности. В мирное время нало-ги не взимались. Расходы на управление городом и государством быши минимальными, поскольку избранные магистраты исполняли свои должности безвозмездно, порой вкладывая собственные средства (это было почетно). Главную статью расходов составляло строительство общественных зданий. Расходы обычно покрывала сдача в аренду общественных земель. В военное время граждане Рима облагались налогами в соответствии с достатком.

Определение суммы налога (ценз) проводилось каждые пять лет избираемыми чиновниками-цензорами. Граждане Рима делали цензорам клятвенное заявление о своем имущественном состоянии и. семейном положении.

В IV—III вв. до н.э. Римское государство разрасталось, основывались и завоевывались новые города-колонии. Происходили изменения и в налоговой системе. В колониях вводились коммунальные (местные) налоги. Римские граждане, проживающие вне Рима, платили как государственные, так и местные налоги.

В случае победоносныгх войн налоги снижались, а порой государственный налог отменялся совсем. Необходимые средства обеспечивались контрибуцией завоеванный земель. Историк и писатель Т. Моммзен отмечает, что при правлении Луция Корнелия Суллы (138—78 гг. до н.э.) в Риме «граждане не платили уже никаких налогов, и единственные доходы, которые государство получало здесь, оно извлекало из отдачи в аренду оставшихся у него земельных участков, из сборов таможенный и некоторых немногочисленных налогов на роскошь».

Коммунальные же налоги с тех, кто проживал вне Рима, взимались регулярно.

Рим превращался в империю, в состав которой входили провинции. Жители провинций быши подданными империи, но не пользовались правами граждан. Они были обязаны платить налоги, что свидетельствовало об их зависимом положении.

Длительное время в римских провинциях не существовало государственных финансовых органов, которые могли бы профессионально устанавливать и взимать налоги. Римская администрация прибегала к помощи откупщиков, деятельность которых она не могла в должной степени контролировать. Господство откупной системы при отсутствии четких правил в налогообложении привело к тому, что в провинциях царил полный произвол. Обычными явлениями стали злоупотребления, коррупция.

Преобразование финансового хозяйства и прежде всего налоговой системы начал Гай Юлий Цезарь (100—44 гг. до н.э.). Он отменил откуп по прямым налогам, сохранив только для косвенных. Для каждой общины была определена сумма, которую она должна была внести. Распределение и сбор ее возлагались на саму общину. Налоги были снижены, поскольку государство могло получать их непосредственно и тем самым пресечь посту-пление значительных сумм в карманы откупщиков. Многие города получили налоговые льготы, но некоторые за борьбу против Цезаря были наказаны повышением налогов.

Налоговую реформу в Риме продолжил император Август Октавиан (63 г. до н.э. — 14 г. н.э.). В провинциях были созданы финансовые учреждения, осуществлявшие контроль за налогообложением. Были сокращены услуги откупщиков, а там, где они сохранились, за их деятельностью установлен строгий государственный контроль.

Каждый житель был обязан в определенный день представить властям общины свою декларацию. Налоговые документы хранились в финансовом органе и служили базой для последующих переписей имущественного состояния (цензов). Чиновник, контролирующий проведение ценза, имел полномочия уменьшить налог в тех случаях, когда в силу объективных причин снижалась продуктивность хозяйства.

Главным источником доходов в римских провинциях служил поземельный налог. В среднем его ставка составляла одну десятую доходов с земельного участка, хотя применялись и особые формы налогообложения, например, налог на количество фруктовых деревьев.

Облагалась налогом и другая собственность: недвижимость, живой инвентарь, ценности.

Каждый житель провинции должен был платить единую подушную подать.

В 6 г. н.э. император Август ввел налог с наследства — 5%. Им облагались лишь граждане Рима, но не провинций. Налог носил целевой характер. Полученные средства направлялись для пенсионного обеспечения профессиональных солдат. Ближайшие родственники солдат были от данного налога освобождены.

Помимо прямых налогов в Римской империи существовали и косвенные. Наиболее существенные из них: налог с оборота или акциз на внутреннее потребление по ставке обычно 1%, особый налог с оборота при торговле рабами по ставке 4%, налог на освобождение рабов по ставке 5% от их рыночной стоимости, акциз на соль. Августом были введены новые таможенные пошлины во всех провинциях со всех вывозимых или ввозимых на продажу товаров. Величина пошлин дифференцировалась, в среднем ставка составляла 5%.

При императоре Диоклетиане (243—313 гг. н.э.) устанавливается промысловый налог.

Государственные финансовые органы непосредственно не взимали налоги с граждан. Это делали общины. А вот оценку и определение налоговых поступлений общин, контроль за сроками поступления налогов государство держало в своих руках через органы фиска.

Уже в Римской империи налоги не только выполняли фискальную функцию, но и играли роль дополнительного стимулятора развития хозяйства. Налоги вносились деньгами, следовательно, население было вынуждено производить излишки продукции для продажи. Это способствовало расширению товарно-денежных отношений, углублению процесса разделения труда, урбанизации.

История налогообложения

1. История налогообложения в мире

История налогов уходит корнями в глубокую древность. Во всяком случае, документальные подтверждения их существования обнаруживаются примерно 2500 лет назад. Например, в Древнем Египте, где власть принадлежала мощной бюрократии, потребность в деньгах для содержания такого государственного аппарата оказалась столь велика, что породила множество разнообразных налогов. Налоговые чиновники (их функции в то время выполняли писцы — самые грамотные члены общества) сопровождали египтян даже в загробную жизнь: в гробницах фараонов среди статуэток прочих слуг, призванных сопровождать владыку после смерти, обнаруживаются и статуэтки писцов-налоговиков. Они должны были и на том свете помогать фараону наполнять государственную казну.

Основные проблемы, которые несколько тысяч лет определяли развитие способов налогообложения, можно сформулировать в виде двух простых вопросов: кто должен платить налоги с чего следует взимать налоги?

Ответ на первый вопрос на протяжении большей части известной нам истории человечества был один и тот же: платить налоги должно основное население - "неблагородные", т. е. крестьяне, ремесленники, торговцы, жители колоний. Это их обязанность, поскольку своими деньгами они должны обеспечивать доходы правителей страны и их придворных. Идея налогообложения как обязанности свободного гражданина страны родилась относительно недавно — после того как в Англии, США, а затем и странах Западной Европы возникли конституции и демократические государственные механизмы.

Что касается второго вопроса (с чего следует взимать налоги), то ответ на него человечество искало особенно долго, пытаясь определить способы взимания налогов, а точнее, ту базу, исходя из которой можно определять размер налоговых платежей для граждан и предприятий. Пример римской системы налогообложения - один из этапов таких поисков. Здесь с граждан разных провинций Империи взимались, например, такие налоги и сборы:

- Портовые пошлины при погрузке и выгрузке

- Дорожная пошлина

- Налог за закрепление сделки (налог с продаж)

- Сбор за ярлык для ослов

- Налог на наследство

- Сбор за обмен и размен денег

- Сбор при уплате налога за выписку квитанции и прикладывание печати

- Сбор со скота

- Налог на владение рабами

- Налог в продовольственный фонд столицы

- Земельный налог

- Специальный налог на огороды

- Налог на вино

- Налог на пшеницу

- Налог на огурцы и др.

Эта реформа несколько улучшила ситуацию, но затем налоговое бремя римлян вновь стало возрастать, что в конце концов, возможно, и стало одной из причин краха экономики, а затем и гибели великой Римской империи.

Увы, печальный опыт римского "налоготворчества" мало чему научил последующих правителей. Правда, во времена Средневековья налоги были мало распространены. Они были важнейшим источником доходов преимущественно для католической церкви. Содержание же короля, его двора, армии, равно как и благосостояние дворянства обеспечивались не столько за счет налогов, сколько за счет платы, которая взималась с крестьян, живших и работавших на землях этих феодалов. И о каких-либо принципах налоговой справедливости и рациональности в то время даже и говорить не приходится.

Развитие европейской государственности объективно требовало замены «случайных» налогов и института откупщиков стройной, рациональной и обоснованной системой налогообложения.

В этот период происходит формирование первых налоговых систем , включающих в себя прямые и косвенные налоги. Особую роль играли акцизы, взимаемые, как правило, у городских ворот со всех ввозимых и вывозимых товаров, а также подушный и подоходный налоги.

Проблемы теории и практики налогообложения начали разрабатываться в Европе в последней трети ХVIII века. Одновременно с развитием государственного налогообложения начинает формироваться научная теория налогообложения, основоположником которой является шотландский экономист и философ Адам Смит(1723 - 1790 гг.). В своей работе «Исследование о природе и причинах богатства народов» (1776 год) он впервые сформулировал принципы налогообложения, дал определение налоговым платежам, обозначил их место в финансовой системе государства, а также определил, что налоги для плательщика есть показатель свободы, а не рабства.

Постепенно наряду с развитием финансовой науки происходит становление научно-теоретических воззрений на налогообложение. Во второй половине XIX века многие государства предприняли попытки воплотить научные воззрения на практике.

Главным источником государственных доходов стали налоги на доходы физических лиц и организаций. Впервые прообраз современного налога на доходы был введен в Англии в 1799 году в связи с необходимостью найти деньги для войны с Наполеоном.

После Первой мировой войны были проведены научно обоснованные налоговые реформы и заложен фундамент современной налоговой системы, в которой прямые налоги и, прежде всего, индивидуальный подоходно-прогрессивный налог, заняли ведущее место.

Великая депрессия 1929 - 1933 годов заставила рассматривать государственные финансы как инструмент макроэкономической стабилизации, и после Второй мировой войны налоги использовались как средство государственного регулирования экономики.

В 50–70-е годы XX века в ведущих странах мира проводится стимулирование частного предпринимательства путем применения универсальных налоговых рычагов, в том числе путем предоставления налоговых льгот инвесторам, предприятиям добывающих отраслей, транспорту, авиастроению, при экспорте продукции и услуг, на проведение НИОКР.

Практика показала, что реальное снижение налогов возможно лишь в государстве с прочной экономической базой. Только тогда снижение ставки налогообложения приведет к росту производства, который в дальнейшем компенсирует временное уменьшение налоговых поступлений.

На таком принципе строят свою налоговую политику ведущие страны мира. Суть налоговых реформ, проведенных здесь в 80 - 90-е годы XXвека, основывается на совершенствовании систем прямых и косвенных налогов, ускорении накопления капитала и стимулировании деловой активности.

В результате проведенных налоговых реформ наметились две важные тенденции фискального реформирования: одна группа стран (США, Австралия, Япония и другие) сделала акцент на преобразовании прямого налогообложения, в то время как страны - члены ЕЭС основные усилия направили на повышение значения косвенного налогообложения.

Библиографическая ссылка на статью:

Татуйко А.В. Эволюция налога на прибыль в России // Гуманитарные научные исследования. 2014. № 10 [Электронный ресурс]. URL: https://human.snauka.ru/2014/10/7914 (дата обращения: 17.05.2021).

В современном налоговом законодательстве России особое значение уделяется налогу на прибыль организаций. Сам налог на прибыль является прямым налогом, величина которого напрямую зависит от конечных финансовых результатов деятельности предприятия. [1] Однако прежде чем затрагивать вопросы о его положении в Налоговом кодексе, его понятии и сущности, его положительных или отрицательных качествах, или же о его значении для нашего государства в целом, стоит уделить отдельное внимание истории его возникновения и дальнейшего развития в нашей стране.

Итак, сам налог на прибыль организаций в том виде, в котором мы его привыкли видеть, начал существовать только с 1 января 2002 года, когда НК РФ был дополнен 25 главой, которая так и называлась «Налог на прибыль организаций». До этого времени, начиная с IХ века − периода зарождения Руси до XVI века − времен формирования молодого Российского государства, когда понятий как «предприятие» или «организация» не существовало в принципе, и людей, которые занимались исключительно каким-либо ремеслом или только торговлей было очень мало. В тот период истории налогообложение различных производственных видов деятельности не выделялось как отдельная группа, и, следовательно, практически невозможно точно назвать налог, который бы являлся прототипом налога на прибыль.

Первый налог, который можно было бы назвать прототипом налога на прибыль, не имел конкретного названия или определения. Появился он в XVII веке и уплачивался как «5-ая, 10-ая, 20-ая… деньга» от доходов, а взимался в основном городскими жителями, которые являлись представителями торгового и ремесленного классов.

В середине первой половины XVIII века по указу Петра I все купцы были объединены в купеческие гильдии, и все купцы стали облагаться единым40-алтынным подушным окладом и отдельными дополнительными сборами с определенных видов промысла.

Однако реформа 1775 года Екатерины II полностью отменила все предыдущие налоги и сборы, касающиеся купеческого сословия. Согласно данной реформе купечество было разделено по имущественному принципу на 3 гильдии пропорционально размеру объявляемого купцом капитала, и с каждого купца стал взиматься гильдейский сбор в размере 1 процента от величины капитала. Позже ставка этого сбора постоянно возрастала, и к 1821 году она достигла 5,225 процентов.

Впервой половине XIX века после промышленного переворота, который дал сильный толчок к развитию русской промышленности, сформировался новый предпринимательский класс, и с параллельным ростом расходов у государства возникла потребность к дополнительным источникам финансирования казны. Очевидным решением стал поиск новых путей к налогообложению нового класса предпринимателей. Результатом данных поисков стало принятое в 1863 году положение «О пошлинах за право торговли и других промыслов», согласно которому всем предприниматели были обязаны приобретать своего рода «лицензии» для осуществления своей торговой или промышленной деятельности. Плата за эти «лицензии» зачислялась непосредственно в государственную казну.

Однако сложившаяся налоговая система имела бессвязный и несистематический характер, а тяжесть налогового бремени была мало соизмерима с возможностями налогоплательщиков. Таким образом, в 1898 году Министерство финансов во главе с С.Ю. Витте приняло решение разработать новую систему налогов, касающихся торгово-промышленной деятельности, и в 1899 году было принято положение «О государственном промысловом налоге». Промысловый налог имел достаточно сложную структуру и состоял из двух налогов: основного и дополнительного. Основной налог был окладным и собирался путем оплаты промысловых свидетельств торгово-промышленными заведениями. Дополнительный налог же в свою очередь делился на налог с капитала предприятий и на процентный сбор с прибыли предприятий, при этом впервые в налоговой практике государство требовало от предприятий предоставлять соответствующие публичные отчетности. Промысловый налог просуществовал вплоть до революции 1917 года.

С наступлением советского режима власть отказалась от существовавшей налоговой системы и заменила ей бессвязными и несистематичными налогами, однако, в скором времени, убедившись в нецелесообразности данного решения, в 1821 году была восстановлена часть досоветских налогов, и в частности промысловый налог, который в скором времени стал основным налогом и обеспечивал около трети всех налоговых поступлений в бюджет.

Позже по налоговым реформам 1930-1932 годов для государственных предприятий было введено два принципиально новых налога: налог с оборота и отчисления от прибыли, а для кооперативных предприятий: налог с оборота и подоходный налог. Целью данных реформ была унификация налоговых платежей. [2]

Уже в конце 70-х годов отчисления от прибыли предприятий происходили не в виде налогов, а виде нормативных методов распределения прибыли. Таким образом, финансовая система СССР от налогов перешла к административным методам изъятия прибыли предприятий.

Обратный процесс перехода от механизма распределения прибыли между предприятием и государственным бюджетом, осуществляемого по усмотрению чиновников, к налоговой системе занял период с 1984 по 1990 года. Основы формирования современного налога на прибыль организаций были заложены именно в этот период. С 1 января 1991 года вступил в силу закон СССР «О налогах с предприятий, объединений и организаций», который комплексно регулировал налогообложение предприятий

Далее следует постсоветский период развития системы налогообложения прибыли. С 1991 по 2002 года была осуществлена широкомасштабная комплексная налоговая реформа, были подготовлены и приняты основополагающие налоговые законы: «Об основах налоговой системы в РФ», «О налоге на прибыль предприятий и организаций». Основным отличием этого Закона стало установление единого подхода к налогообложению предприятий независимо от их организационно-правовой формы. Единственным недостатком были постоянные изменения законодательных норм, что влекло за собой постоянное изменение ставок по этому налогу.

И последним на данный момент этапом развития системы налогообложения прибыли можно считать период с 2002 года по нынешнее время, именно тогда была принята 25 глава НК РФ «Налог на прибыль организаций», согласно которой был кардинально изменен механизм исчисления налога на прибыль, и он принял ту форму, в которой мы его знаем сейчас. Параллельно происходило возникновение целой индустрии профессиональных налоговых менеджеров, основной деятельностью которых стала экономия на налоговых платежах. [3]

Из всего этого следует, что появление данного налога является результатом естественного развития налоговых правоотношений и повышения финансовой грамотности законодательной власти в России. [4] На протяжении всей истории России прибыль предприятий, так или иначе, подлежала обложению налогами и сборами, а поступления от них всегда составляли существенную часть доходов государственного бюджета, несмотря на все изменения в законодательстве.

Библиографический список

- Ворожбит О.Ю., Зубова Н.В., Корень А.В. Структура предпринимательской среды: определяющие факторы // Вестник ТОГУ. 2010. №4. С. 121-128.

- Корень А.В., Гулян В.А. Сравнительная характеристика основных преимуществ и недостатков реформы единого налога на вменённый доход // Современные научные исследования и инновации. 2014. № 5-2 (37). С. 8.

- Корень А.В., Лещенко Р.И. Налоговые платежи организации и пути их оптимизации // Экономика и менеджмент инновационных технологий. 2014. № 4 (31). С. 24.

- Корень А.В., Корнева Е.В. Проблема низкого уровня финансовой грамотности населения и пути её решения // В мире научных открытий. 2010. № 4-9. С. 39-42.

Количество просмотров публикации: Please wait

Читайте также:

- Начальник областной налоговой инспекции

- Пошлина которую должен был уплатить крестьянин уходящий от своего владельца за неделю

- Практическое пособие по налогу путеводитель по кадровым вопросам путеводитель по договорной работе

- Особенности налогообложения участников вэд в государствах членах еаэс

- 1с ип на осно профессиональный вычет