Как зарегистрироваться в гетт самозанятому

Опубликовано: 07.05.2024

Самозанятость – отличная альтернатива для тех, кому по разным причинам невыгодно открывать ИП. Речь о стартапах с небольшим бюджетом, фрилансерах, репетиторах, таксистах, арендодателях жилых помещений с доходом не выше определенной планки. Как перейти на специальный налоговый режим самозанятости и в чем нюансы – читайте в нашей пошаговой инструкции.

Особенности, плюсы и минусы самозанятости

Режим для самозанятых ввели в 2019 году экспериментально сроком на 10 лет. Поначалу он действовал только для нескольких регионов. С июля 2020 его разрешили применять в любой точке РФ. Сейчас на него перешли уже около 2 000 000 человек.

Самозанятость – неофициальный термин. Но его используют даже в государственных органах. Самозанятыми считаются лица, которые уплачивают НПД – налог на профессиональный доход. Перейти на этот спецрежим могут те, кто работает самостоятельно без наемных сотрудников.

Основное преимущество режима – это возможность легализовать свою деятельность, работать прозрачно и не бояться штрафов за незаконное предпринимательство. К тому же, для самозанятых предусмотрена довольно щадящая налоговая ставка: 4% и 6%. Никаких дополнительных обязательных платежей нет.

В список преимуществ также входят:

- быстрый и максимально простой процесс регистрации без посещения налоговой инспекции;

- отсутствие необходимости в сдаче деклараций и отчетов;

- ведение учета в удобном приложении для смартфона «Мой налог» (там же формируются чеки, поэтому приобретать кассовое оборудование не нужно);

- получение единоразового вычета (10 тысяч рублей);

- автоматическое начисление налога;

- возможность совмещать самозанятость с основной работой по договору без прерывания стажа.

Стать самозанятыми могут фотографы и видеооператоры, организаторы праздников, продавцы изделий собственного производства, водители, строители, мастера маникюра, специалисты, работающие удаленно через разные интернет-площадки. Все виды деятельности, допустимые на спецрежиме, прописаны в законе.

Перейти на самозанятость можно, если вы:

- Занимаетесь индивидуальной профессиональной деятельностью или получаете деньги от своего имущества.

- Зарабатываете не больше 2 400 000 рублей за год.

- Не нанимаете сотрудников и не оформляете отношения с работодателем.

- Работа не попадает под исключение в 422-ФЗ.

НПД заменяет страховые взносы и НДС.

Лимитов по сумме месячного дохода на режиме не существует. Но если выйти за пределы годового ограничения, вас автоматически переведут на другую систему. Все данные строго контролируются через «Мой налог».

Минусы у режима НПД тоже есть. Обычно самозанятые сталкиваются с такими сложностями:

- лимит по годовым доходам;

- нельзя привлекать наемных сотрудников;

- самозанятость подходит не для всех видов деятельности;

- нет социальных гарантий, выплат на случай больничного или декрета;

- без добровольных страховых взносов самозанятость не войдет в трудовой стаж, на них нельзя снижать налог;

- совмещение режима с другими системами ограничено.

Чтобы стать пользователем спецрежима, нужно зарегистрироваться и получить соответствующее подтверждение. Все детали процедуры есть в Налоговом кодексе.

Самозанятость оформляется разными способами. Рассмотрим подробнее все случаи.

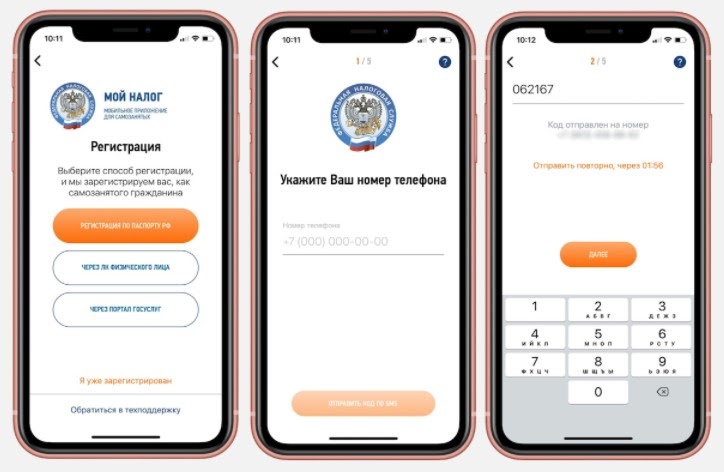

Через приложение

Первым делом скачайте программу в сервисе Google Play или в AppStore, отталкиваясь от вашего устройства и ОС.

Далее откройте ее, поставьте отметку в поле для согласия на обработку информации и примите правила.

После этого появится экран, предлагающий выбрать подходящий способ регистрации.

№1 – по паспорту:

Когда выполните все перечисленные действия, программа автоматически уведомит инспекцию о постановке на учет.

Это самый простой и удобный способ регистрации, занимающий буквально 3-5 минут. Выбрав его, вы можете не посещать налоговую, а все необходимые процедуры выполнить в режиме онлайн. Кроме того, для дальнейшего взаимодействия с инспекцией программа понадобится в любом случае. Через нее инспекторы контролируют самозанятых.

В самой программе есть еще 2 варианта оформления.

№2 – на Госуслугах:

- создайте аккаунт на портале;

- впишите паспортную информацию, телефонный номер, СНИЛС;

- подтвердите создание аккаунта в МФЦ (нужен паспорт и ранее указанный на сайте телефон);

- на регистрационном экране в системе выберите соответствующий вариант;

- введите данные для входа, мобильный и код из sms;

- выберите нужный регион, проверьте ИНН и кликните по кнопке «Подтверждаю».

№3 – через ЛК на официальном ресурсе налоговой:

- войдите в кабинет, применив подтвержденную запись на Госуслугах;

- или получите реквизиты для входа у налогового инспектора;

- укажите мобильный, пароль из sms;

- выберите регион, подтвердите факт регистрации.

Последний метод подойдет не только для жителей РФ, но и для иностранцев.

При наличии подтвержденного аккаунта на веб-сайте ФНС или Госуслугах проще и быстрее всего оформлять самозанятость именно через эти ресурсы. Если записи нет, регистрируйтесь по паспорту. В любом случае это удобнее, чем обращаться в службу или МФЦ.

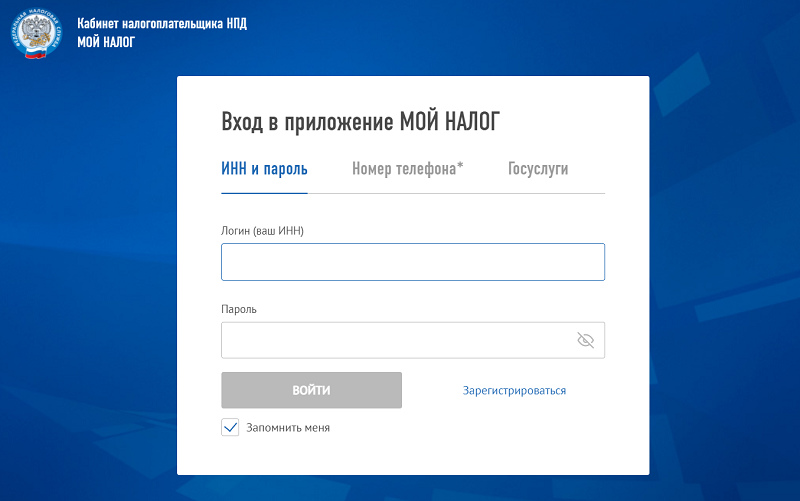

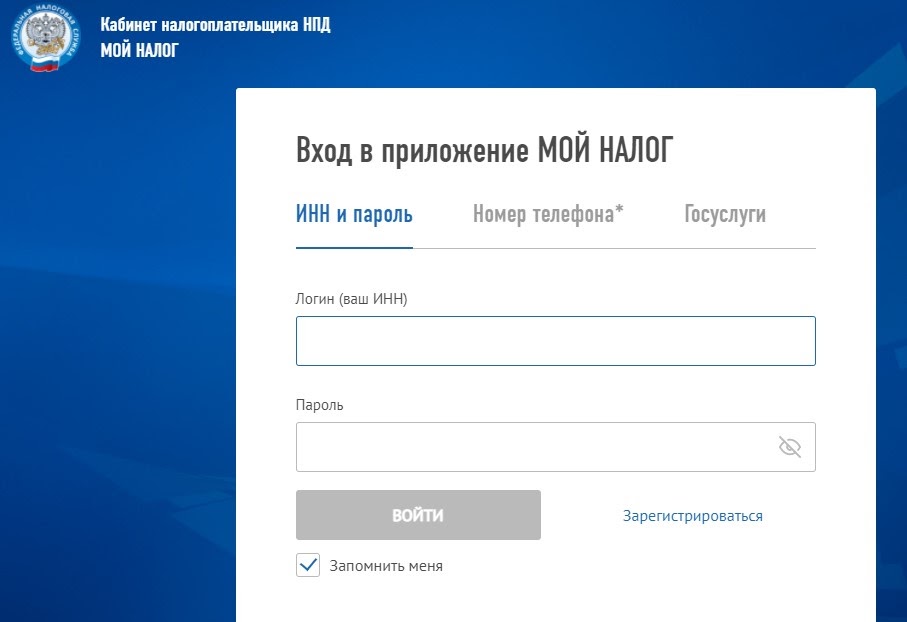

На ПК в браузере

Пройти регистрацию можно и без приложения. Делается это прямо на ресурсе ФНС в ЛК плательщика налогов. Для входа понадобятся те же данные, которые запрашивает приложение (логин/пароль или учетка с Госуслуг).

Схема аналогичная:

- войдите через браузер (логин = ИНН);

- вбейте пароль и кликните «Зарегистрироваться»;

- согласитесь на обработку запрашиваемой информации;

- нажмите «Далее» и подтвердите.

На этом оформление для физлиц завершается. Паспорт, фото не нужны. Если самозанятость оформляет ИП, предприниматель должен будет дополнительно уведомить инспекцию о том, что отказывается от другого спецрежима. Например, от УСН или патента. Совмещать режимы нельзя. В противном случае налоговая аннулирует регистрацию. Такое уведомление необходимо подать на протяжении месяца.

Если ИП применяет патент, сначала следует дождаться пока истечет срок его действия или уведомить о прекращении данной деятельности предварительно. И только потом заниматься регистрацией плательщика НПД.

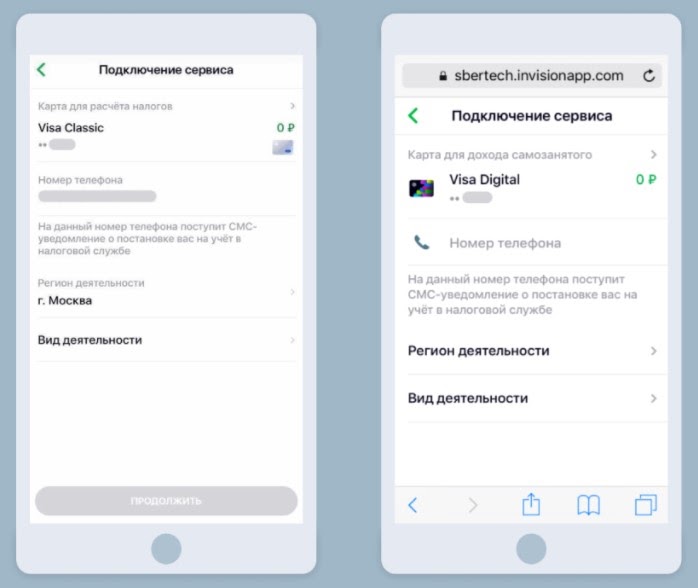

В уполномоченном банке

Еще один канал для оформления – банк, который предлагает такую услугу. Чаще всего получить статус можно в мобильном сервисе учреждения. Для примера возьмем «Сбербанк».

Что нужно сделать для получения статуса:

- зайти в онлайн-приложение банка;

- найти пункт «Свое дело» в разделе с каталогом;

- указать карту для регистрации (лучше выпустить для этого отдельную, оптимально – цифровую);

- прописать реальный телефонный номер (на него пришлют регистрационные данные, позже сюда будут отправляться фискальные документы);

- поставить отметку напротив региона, где планируется ведение деятельности;

- определить конкретную сферу, выбрав из предложенных вариантов в списке – консультирование, маркетинг/реклама, косметолог и так далее (можно выбрать 3-5 направлений);

- ознакомиться с условиями подключения и нажать на кнопку «Продолжить»;

- дождаться ответа из налоговой, который приходит в течение нескольких минут;

- ожидать уведомление банка, информирующее о подключении сервиса.

В целом процедура регистрации через банк занимает не более 6 дней. Но обычно все проходит намного быстрее.

После этого в приложении «Сбербанка» можно будет формировать электронные чеки, которые являются единственным обязательным видом отчетности для самозанятых. Они подтверждают доходы. Позже эта информация учитывается при расчете налога. Чеки в приложении могут формироваться даже на иностранные организации.

При оплате переводом на карту фискальные документы создаются автоматически. Формировать их вручную придется только в случае оплаты наличными, на счет или, если плательщиком является ИП/юрлицо.

Помимо этого, в сервисе банка есть и другие бонусные предложения для самозанятых. Это различные инструменты, облегчающие рутинные ежедневные процессы. К примеру, календарь для записи/учета клиентов, конструктор документов, обучающая платформа с полезными материалами, 3 бесплатные консультации юриста.

Кроме того, самозанятым доступны кредиты с особыми условиями на личные цели или развитие своего дела. Ипотека составляет от 1,4% годовых.

Услуга регистрации самозанятости предоставляется не только в «Сбербанке». Полный список организаций, которые поддерживают обмен данными с налоговой, размещен на официальном ресурсе ФНС.

В нем присутствуют:

- «Альфа-Банк»;

- «Киви»;

- «КУБ»;

- «ВТБ»;

- «МТС-Банк»;

- «Тинькофф» и прочие.

В налоговой

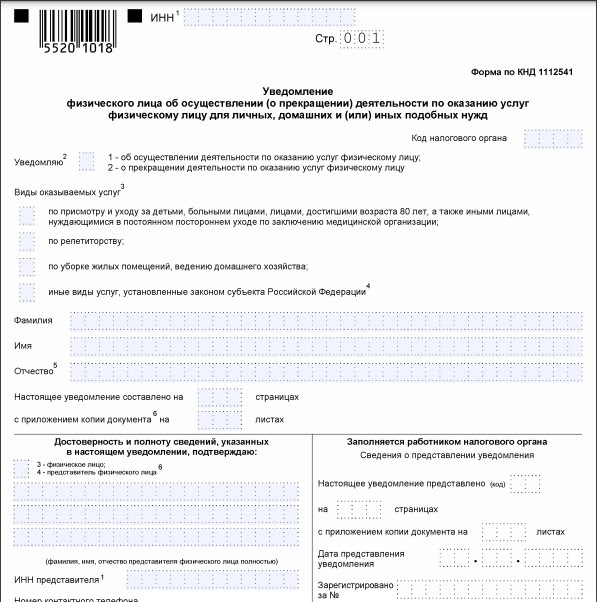

Последний вариант – пойти в ближайшую службу по месту проживания. Перед этим нужно заполнить уведомление в бланке соответствующей формы.

В нем указывают:

- ИНН, код органа;

- персональные данные: ФИО/пол/дата рождения;

- вид/сфера деятельности;

- паспортную информацию;

- адрес проживания;

- дату/подпись.

Чтобы отказаться от статуса в дальнейшем, необходимо подавать аналогичный документ о прекращении деятельности.

Нужно учитывать, что в постановке на учет могут отказать. Но это бывает крайне редко. Основная причина – несоответствия или противоречия между поданными документами и информацией, которой владеет налоговая инспекция.

Как подтвердить получение статуса

Налоговая служба не предоставляет самозанятым никаких уведомлений, которые бы подтверждали факт взятия на учет.

Подтвердить свой новый статус можно двумя способами:

- Поставить отметку на копии предварительно составленного уведомления в инспекции.

- Сгенерировать регистрационную справку в сервисе «Мой налог». Она приравнивается к обычным бумажным документам, которые выдают налоговые органы.

Нюансы расчета налога

Размер ставки определяется тем, кто рассчитывается с самозанятым:

- Если физлицо, нужно уплатить 4% от суммы дохода.

- При сотрудничестве организациями/ИП – 6%.

Учет и контроль начислений, а также предварительные расчеты выполняются в программе. Все процессы полностью автоматизированы.

Что необходимо от пользователя:

- формировать чеки по каждой транзакции в программе;

- указывать плательщика, сумму перечисления;

- отправлять клиенту электронный/бумажный чек;

- отслеживать информацию о предварительных расчетах в режиме онлайн;

- фиксировать рассчитанную сумму до 12-го числа каждого месяца;

- уплачивать начисленную сумму удобным способом за предыдущий месяц до 25-числа текущего.

Чеки в программе формируются автоматически при добавлении новой транзакции. При этом нужно прописывать наименование и стоимость товара/услуги. Во время проведения расчетов с ИП и юрлицами желательно указывать их ИНН. Чек клиенту передается в руки, на email или телефон. Также можно предоставлять QR-код на мобильном.

Главное – отражать получаемые средства непосредственно после расчета. Отложить можно только переводы на счет и посредством агентов. Но они должны быть обязательно отражены до 9-го числа следующего месяца. Если приложение не работает, данные вносятся через веб-кабинет.

Квитанция на оплату формируется налоговой службой автоматически, после чего сразу же появляется в программе.

Доступные способы оплаты:

- картой прямо в сервисе «Мой налог»;

- по реквизитам через платежную систему;

- в банковском приложении, на кассе, в банкомате или на терминале;

- на Госуслугах;

- поручением банку;

- через ОЭП, разрешенных ФНС – «Яндекс.Такси», «Достависта», «Сити-Мобил» и другие.

Сумму меньше 100 рублей переносят на следующий расчетный период.

Заключение

Спецрежим для самозанятых предусматривает максимально простые условия. Процесс регистрации по большей части уведомительный, требует минимум документов и времени. Пройти его и узаконить доходы может любой желающий. Разумеется, если его работа подходит для этого режима. Самый быстрый и удобный вариант – оформление в приложении или в онлайн-сервисе банка.

5 МИН

Как стать самозанятым онлайн и официально работать на себя

Рассказываем, как за несколько минут превратиться в самозанятого, не выходя из приложения СберБанк Онлайн, и получить бонусы, чтобы вести дела законно и удобно: консультации юристов, онлайн-обучение и не только.

Кто считается самозанятым

Во всех 84 регионах России вступил в силу закон о налоге на профессиональный доход, он же о самозанятых.

Теперь мастера маникюра, репетиторы, таксисты и другие специалисты, работающие на себя, а также те, кто сдают квартиры, могут зарегистрироваться как самозанятые и получить все преимущества работы «в белую» — бояться штрафов больше не придётся.

Максимальный доход от личной профессиональной деятельности не должен превышать 2,4 млн рублей в год , при этом можно быть официально трудоустроенным: зарплата налогом для самозанятых не облагается.

Сколько платить

По закону самозанятые платят 4 % с поступлений от своих клиентов-физлиц и 6 % — с платежей от юридических лиц и ИП.

Налог делится на две части: 37 % от его суммы идёт в Фонд обязательного медицинского страхования, а 63 % — в бюджет того субъекта РФ, который самозанятый указывает при регистрации.

Больше никаких обязательных платежей и перечислений в фонды нет.

Самозанятые — это люди, у которых нет наёмных рабочих. Они получают свой доход от личной трудовой деятельности (её формы ищите в подробном FAQ)

Как вести дела законно

Нужно зарегистрироваться в специальном приложении для самозанятых. Это даст возможность работать легально и при этом не утруждать себя дополнительной отчётностью. Чтобы не иметь проблем с налоговыми органами, самозанятым достаточно:

- Формировать чеки за оплату товаров и услуг, которые станут подтверждением деятельности и базой для расчёта налога.

- Оплачивать налог до 25-го числа месяца, следующего за отчётным.

В этой статье мы расскажем, как зарегистрироваться в качестве самозанятого через СберБанк Онлайн.

Как получить статус самозанятого

Зайдите в приложение СберБанк Онлайн, в категории «Каталог» найдите раздел «Услуги» и строку «Своё дело».

При регистрации нужно указать банковскую карту. Рекомендуем завести отдельную, чтобы разделить поступления от клиентов и, например, зарплату, если вы официально трудоустроены.

Удобный вариант — цифровая карта. Она бесплатная и выпускается за пару минут. Карта будет соответствовать региону, в котором у вас подключён СберБанк Онлайн.

Далее укажите номер телефона, на который придёт информация о регистрации, а после — ваши электронные чеки.

Важно отметить регион, в котором работаете или в котором находится большинство клиентов.

Затем определитесь со сферой деятельности. Спектр большой — от кузнеца до бухгалтера. Вы можете пролистать все варианты или набрать свой в поисковике. Выбрать разрешается от 1 до 5 направлений деятельности.

Далее следует стандартное соглашение с условиями договора. Лучше честно прочитать всё, что указано. Тут коротко, но по делу.

Работа в Гетт такси достаточно прибыльная – утверждают большинство водителей. Считается, что у Gett более солидные клиенты, потому и выше заработок.

- Какие варианты подразумевает подключение к Гетт такси

- Документы для подключения к Gett такси

- Требования к водителю Гетт такси

- Экзамены для подключения к Гетт такси

- Работа в компании на собственном автомобиле

- Работа в Gett taxi на автомобиле компании

Какие варианты подразумевает подключение к Гетт такси

Подключиться можно двумя способами:

- напрямую;

- через посредника – официального партнёра.

В первом случае понадобиться оформить открытие юридического лица, систематически сдавать отчёты и платить налоги в соответствии с формой налогообложения. Но есть и преимущество: право подключать к сервису других водителей и получать установленный процент от их заработка – комиссионные. Эти комиссионные могут во много раз превосходить собственный заработок в такси.

Во втором случае к системе водителя подключает официальный партнёр – тот, кто подключился к компании напрямую. Водитель свободен от уплаты налогов и отчётов, но платит посреднику определённый процент. Обычно это 3-7% от общего заработка водителя.

Документы для подключения к Gett такси

Для работы в Гетт такси водитель должен приготовить:

- паспорт гражданина РФ или страны СНГ;

- водительские права категории «В»;

- документы на автомобиль (паспорт технического средства, свидетельство о постановке на учёт);

- полис ОСАГО;

- лицензию на право осуществления таксомоторной деятельности;

- справку об отсутствии судимости.

Эти документы обязательны для всех. Для тех, кто выбрал подключение к Гетт напрямую, потребуется ещё свидетельство об открытии юридического лица и справка о форме налогообложения.

Мигранты обязаны иметь свидетельство о благополучной сдаче экзамена на владение русским языком.

Требования к водителю Гетт такси

Работать в такси Гетт могут водители:

- достигшие возраста 21 года;

- имеющие стаж вождения машины 3 года и более;

- без судимости (что подтверждается соответствующей справкой);

- имеющие гражданство РФ или одной из стран СНГ;

- хорошо ориентирующиеся в городе, где планируется работа, и его пригородах;

- знающие профессиональную этику;

- уверенно владеющие русским языком;

- имеющие устройство, способное поддерживать работу мобильного приложения Gett Driver.

Само собой разумеется, водитель должен быть опрятным, вежливым, пунктуальным, честным. Умеющим, если необходимо, поддержать беседу с пассажиром.

Водителям запрещено опаздывать, курить в машине, начинать по своей инициативе разговор с пассажиром на посторонние темы.

Экзамены для подключения к Гетт такси

Тестирование перед работой в Gett такси проходят все водители. Водители, планирующие работу в классе «Эконом», могут проходить тест дистанционно, на сайте партнёра, через которого подключаются к компании. После тестирования приложение Gett Driver будет предлагать таксисту заказы только из категории «Эконом».

Чтобы получать более дорогие заказы категории «Комфорт», нужно пройти обучение в Центре подготовки водителей (ЦПВ) или автономное обучение в таксопарке.

Те, кто хотел бы работать в долее высоких классах, проходят обучение в офисах Gett.

Работа в компании на собственном автомобиле

Работать в такси Гетт разрешено на машинах импортного производства не старше 5 лет. За исключением китайских авто – они к работе не допускаются.

Автомобиль должен быть четырёхдверным, только с левым расположением руля. Кузов и салон – в безупречном состоянии. Автомобили с повреждениями кузова (вмятинами, царапинами, трещинами на стёклах) и салона (повреждения обивки, поломанные ручки и пр.) к работе не допускаются.

Каждый автомобиль оснащается аптечкой, огнетушителем, знаком аварийной остановки. Обязательно должны иметься средства пассивной безопасности – ремни и воздушные подушки.

В классе «Эконом» обычно работают на машинах Volkswagen Polo, Skoda Rapid, Nissan Almera, Kia Rio, Hyundai Solaris.

В классе «Комфорт» разрешено, к примеру, работать на Skoda Octavia, Toyota Camry, Renault Megane, Mazda 6, Hyundai i 30, Hyundai i 40, Ford Mondeo.

В классах «Бизнес» и «VIP» автомобили должны быть обязательно чёрного цвета.

В классе «Бизнесс» работают на Mercedes E-Class, Audi A6, BMW 5 series.

Для работы в классе “VIP” подойдут Mercedes S-Class, Audi A8, BMW 7 series.

Прежде чем подключаться к Гетт такси, нужно убедиться, соответствует ли предъявляемым требованиям ваш автомобиль и в каком из классов на этом автомобиле можно работать.

Заказы в классах «Бизнес» и «VIP», конечно, дороже и выгоднее. Но около 85% всех пассажирских перевозок приходится на классы «Эконом» и «Комфорт».

Работа в Gett taxi на автомобиле компании

Работа на арендованном авто в Гетт возможна. Многие официальные партнёры Gett сами располагают парком машин, которые они готовы сдавать аренду. Часто компании предлагают авто в аренду с последующим выкупом. В этом случае нужно тщательно всё посчитать: не всегда аренда с выкупом выгодна. Иногда намного дешевле обойдётся покупка машины при использовании обычного банковского потребительского кредита.

Средняя цена аренды автомобиля эконом класса сегодня составляет 1300-1500 рублей в сутки. Комфортные автомобили стоят 1800-2000 рублей. Часто компания, сдающая авто в аренду, оформляет для водителя и лицензию на право перевозки пассажиров.

Пакет документов для работы в такси Гетт на арендованном авто требуется такой же, как и для работы на собственной машине.

Показываем, где скачать приложение «Мой налог», в каком порядке и куда нажимать, чтобы стать самозанятым.

Чтобы оформить самозанятости нужно скачать приложение «Мой налог» в апсторе для айфонов или в гуглплее для остальных марок телефонов. Можно скачать по ссылкам или вбить в поиск в каталоге приложений «Мой налог»:

В каталогах приложений есть похожие вроде «Налоги», «Самозанятость», «Моя самозанятость», но нужно скачать одно с названием «Мой налог» и такой иконкой:

Затем нужно открыть приложение и согласиться на обработку персональных данных.

Шаг 2. Согласиться на обработку персональных данных

Нужно открыть приложение и на первом экране нажать кнопку «Далее».

Затем нужно дать согласие на обработку персональных данных и принять правила приложения. Без согласия на обработку персональных данных оформить самозанятость не получится.

В приложение нужно вводить персональные данные: номер телефона, фамилию, имя, паспортные данные. И в соглашении пользователь дает налоговой право эти данные собирать, хранить и передавать другим государственным органам.

Чтобы перейти к оформлению самозанятости, пользователю нужно проставить галочки и нажать «Согласен».

Затем появится экран, на котором можно будет выбрать способ регистрации.

Шаг 3. Оформить самозанятость через Госуслуги или по паспорту

В приложении «Мой налог» самозанятость можно оформить тремя способами: по паспорту, через Госуслуги или через личный кабинет физического лица на сайте налоговой.

Разберем все три способа.

Затем нужно выбрать регион, в котором будет работать самозанятый, и отсканировать паспорт:

Приложение распознает паспортные данные, но их нужно проверить: все ли цифры верные, нет ли ошибки в фамилии или дате рождения. Если всё верно, можно нажать «Подтвердить», а затем добавить или сделать фотографию, чтобы подтвердить личность:

Процедура несложная, но еще проще оформить самозанятость через Госуслуги или личный кабинет на сайте налоговой: не нужно будет сканировать паспорт и фотографироваться.

Через портал Госуслуг. Сначала нужно создать учетную запись на портале Госуслуг, если ее еще нет. Для этого понадобится номер телефона, СНИЛС и паспорт. Затем запись нужно будет подтвердить: прийти с паспортом и тем же номером телефона в любой МФЦ и сказать, что хотите подтвердить учетную запись на Госуслугах.

Если учетная запись есть и она подтверждена, можно оформлять через нее самозанятость. В приложении на экране регистрации нужно выбрать «Через Госуслуги», затем ввести логин и пароль учетной записи на Госуслугах.

Через ЛК физического лица — это оформление самозанятости на сайте налоговой. Логин и пароль для этого кабинета можно получить в любой налоговой или через подтвержденную учетную запись на Госуслугах.

Логин и пароль в налоговой могут получить и иностранные граждане, поэтому им подходит регистрация самозанятости через ЛК физического лица.

Процесс регистрации почти не отличается от оформления самозанятости через Госуслуги: нужно войти в личный кабинет налогоплательщика, подождать, ввести номер телефона и код.

Если у пользователя есть подтвержденная учетная запись на Госуслугах или логин и пароль от личного кабинета налогоплательщика, проще оформлять самозанятость через них. Если же нет, подойдет регистрация по паспорту — это будет быстрее, чем идти в МФЦ или налоговую.

Самозанятость можно оформить без приложения

Есть способ оформить самозанятость без приложения — зарегистрироваться через личный кабинет налогоплательщика НПД. Но для регистрации понадобится логин и пароль с сайта налоговой, который можно получить лично в налоговой или через подтвержденную учетную запись на Госуслугах.

Логином будет ИНН. Для регистрации нужно зайти в личный кабинет налогоплательщика НПД, ввести ИНН, пароль и нажать кнопку «Зарегистрироваться». Как и в приложении, нужно будет согласиться на обработку персональных данных, а потом нажать «Далее» и «Подтвердить».

Для физических лиц на этом всё, а ИП после регистрации в качестве самозанятого нужно будет подать в налоговую уведомление об отказе от другого специального налогового режима, например упрощенки. Подробнее об этом мы рассказывали в другой статье.

В 2019 году Федеральным законом от 27 ноября 2018 года № 422-ФЗ в России в порядке эксперимента был введён налог на профессиональный доход (НПД) или налог для самозанятых. По состоянию на 2021 год в эксперименте принимают участие 85 регионов РФ.

Кто может стать самозанятым

Экспериментальный спецрежим позволяет платить только один налог с доходов от профессиональной деятельности по льготной ставке 4 или 6%. Таким образом, граждане могут заниматься подработкой на легальной основе, без какого-либо риска.

Кроме того, самозанятые граждане могут не платить страховые взносы, и им не нужно сдавать налоговые декларации.

Возможность перейти на НПД предусмотрена для физических лиц и ИП , ведущих деятельность на территории РФ. Кроме того, зарегистрироваться в качестве самозанятых в России могут граждане Армении, Беларуси, Казахстана и Киргизии.

Закон о самозанятых не содержит перечня конкретных видов деятельности, доходы от которых облагаются налогом на профессиональную деятельность, поэтому бизнес может быть любым. Главное, чтобы он не противоречил критериями, указанным в ст. 6 Федерального закона № 422-ФЗ.

Существует несколько ограничений, действующих для применения спецрежима.

Так, у самозанятых граждан, занимающихся реализацией продукции собственного производства, не должно быть работодателя и наёмных сотрудников.

Перейти на НПД невозможно, если годовой доход превышает 2,4 млн рублей. Кроме того, в п.2 ст. 4 Федерального закона № 422-ФЗ приведён перечень лиц, которые не могут применять спецрежим для самозанятых.

Организация деятельности и отчётность

Основным инструментом ведения бизнеса для налогоплательщиков, применяющих НПД, является официальное приложение Федеральной налоговой службы РФ «Мой налог». С его помощью можно встать в налоговой на учёт в качестве самозанятого, а также взаимодействовать с ФНС.

Предусмотрены следующие способы регистрации:

- Через Личный кабинет на сайте ФНС . Для регистрации потребуются ИНН и пароль от ЛК налогоплательщика.

- В мобильной версии приложения «Мой налог» по паспорту. При выборе этого варианта регистрации нужно отсканировать паспорт в специальной форме и сфотографироваться.

- Через портал «Госуслуги» .

Для регистрации потребуются идентификатор (номер телефона, адрес электронной почты или СНИЛС) и пароль, которые используются для авторизации на портале.

Функции приложения

Формирование чеков . Для налогоплательщиков на НПД приложение «Мой налог» фактически заменяет онлайн-кассу, поскольку с его помощью самозанятые формируют и отправляют клиентам чеки.

Для этого пользователь указывает контактные данные и статус покупателя (физическое или юридическое лицо) и наименование товара или услуги. Налог автоматически начисляется на сумму в чеке , поэтому ни расчёта налога, ни сдачи отчётности не требуется.

Контроль доходов, начислений и задолженностей . Пользователь может посмотреть все чеки, которые он сформировал и отправил, за любой период.

При начислении налога приложение уведомляет пользователя о сроке уплаты.

Если образуется задолженность по выплате налога, об этом также появляется соответствующее уведомление.

Платёж с помощью банковской карты. Для уплаты налога в приложении можно привязать банковскую карту. После привязки пользователь может включить автоплатёж, чтобы сумма налога автоматически списывалась с привязанной карты. Также предусмотрена возможность оплаты по квитанции.

Формирование справок . В приложении можно сформировать две справки: о регистрации в качестве самозанятого и о доходах за выбранный период.

Если вы больше не хотите применять спецрежим для самозанятых, сняться с учёта можно тоже в приложении. При этом можно будет в любой момент зарегистрироваться повторно.

Нужны ли самозанятым ККТ, подключение к ОФД и электронная подпись

Поскольку чеки самозанятые формируют и выдают через приложение «Мой налог», онлайн-касса им не нужна. Отчётность налогоплательщики на НПД не сдают, страховые взносы не платят — подключение к системе оператора фискальных данных для передачи сведений в контролирующие ведомства им тоже не требуется.

А что насчёт электронной подписи?

С 2020 года самозанятые приравниваются к субъектам МСП и имеют право на участие в госзакупках по 223-ФЗ на льготных условиях. Для них предусмотрены ускоренная выплата по договору в течение 15 дней, а также сниженный процент заявки (2%) и сниженное обеспечение контракта (5%). Льготы действуют и на самозанятых граждан, участвующих в привилегированных закупках для малого и среднего бизнеса. Остальные закупки доступны самозанятым как физлицам, то есть на общих основаниях, без льгот.

Для участия в электронных торгах потребуется квалифицированная электронная подпись . Пригодится она и для подтверждения личности на государственных порталах (Госуслуги, сайт ФНС, портал Росстата и другие), что сильно облегчает и ускоряет процесс регистрации.

Граждане в статусе самозанятых могут выполнять заказы организаций или ИП . При этом должен быть заключён договор возмездного оказания услуг. Как правило, это происходит в письменной форме (если это не сделка, исполняемая в момент её совершения — тогда договор можно заключить устно) на бумаге, либо в электронном виде. Если документ составляется в электронном виде, он должен быть подписан электронной подписью.

Чтобы подписывать электронные документы, самозанятым нужна квалифицированная ЭП. С её помощью можно подписывать договоры возмездного оказания услуг и акты выполненных работ. Без КЭП эти документы не могут обладать юридической силой.

C электронной подписью от ГК «Астрал» вы сможете подписывать электронные документы, принимать участие в торгах на электронных площадках, а также работать с государственными порталами. Специальная тарифная сетка позволит подобрать подходящий тариф. Для оформления подписи вам понадобятся только паспорт и СНИЛС.

Читайте также: