Как проверить налоговую отчетность ип

Опубликовано: 26.04.2024

Узнать список обязательных отчетов в службу статистики можно в специальном сервисе Росстата. Для этого достаточно знать ИНН, ОКПО или ОГРН. Сервис бесплатен и доступен всем пользователям. Список отчетности — не единственная его функция. Он может показать ваши коды статистики и даже рассказать кое-что интересное о контрагентах. Разберемся, как это работает.

Как узнать, какую отчетность нужно сдавать в Росстат

Отчетность в Росстат — это обязательная, но не постоянная задача организаций и предпринимателей. Обычно служба статистики формирует выборку, в которую попадают случайные респонденты, но раз в пять лет она проводит сплошное исследование и собирает отчеты со всех. К тому же из года в год добавляют новые формы и убирают старые. Поэтому, если вы уже сдавали отчет в прошлом году, совсем не факт, что вам придется сдавать его снова.

Узнать перечень отчетов, которые ждет от вас Росстат, можно несколькими способами:

Как получить список отчетов в Росстат по ИНН

Недавно сервис Росстата обновили. Теперь у него более стабильная работа и новый интерфейс. Сервисом могут пользоваться все зарегистрированные бизнесы, это бесплатно и не требует регистрации на сайте Росстата, портале госуслуг или где-то еще.

Чтобы воспользоваться сервисом, введите свой ИНН, ОГРН/ОГРНИП или ОКПО. По ОКПО сервис выдает данные головной организации, а по ИНН и ОГРН головной организации и всех ее подразделений. Если вы ищете информацию по ИНН, сначала выберите подразделение, по которому хотите получить данные. Сервис покажет вам:

- Коды статистики. В этом разделе вы узнаете все коды, присвоенные вашему бизнесу. Это коды формы собственности, организационно-правовой формы, муниципального образования, объекта административно-территориального деления и пр. Также тут будут указаны дата регистрации, ИНН и ОГРН. Этот раздел пригодится, когда нужно заполнить соответствующие поля отчетов или другие документы.

- Перечень форм. В этом разделе будут все обязательные для вас формы, их периодичность сдачи, отчетный период и срок сдачи. Также в графе «Комментарий» будет указано, можно ли не сдавать форму и чем ее разрешают заменить. Ссылки на скачивание актуальных бланков сервис тоже выдаст. Если вы не видите эту табличку, у вас нет форм для сдачи.

Сведения о перечне форм актуализируются ежемесячно, поэтому стоит взять в привычку раз в месяц проверять, нет ли изменений в списке отчетов для сдачи. Для удобства Росстат предлагает подписку на уведомления об изменениях. Если не хотите подписываться, запомните сроки, в которые обновляется информация:

- для месячных форм — с 30 числа отчетного месяца, кроме форм № С-1 и № 4-запасы;

- для квартальных форм — с 30 числа последнего месяца отчетного квартала;

- для полугодовых форм — с 30 числа последнего месяца отчетного полугодия;

- для годовых форм — 30 декабря, за исключением отдельных форм.

Если в сервисе вы получили устаревшие сведения об обособленных подразделениях, направьте в Росстат актуальный перечень обособок с указанием их наименований, адресов, кодов из ОКВЭД2 и прочих данных.

Кто должен сдавать отчетность в Росстат

Сдавать отчетность в Росстат должны все. К респондентам относятся юрлица, индивидуальные предприниматели, органы госвласти и местного самоуправления, филиалы и представительства российских и зарубежных компаний (ст. 6 Федерального закона от 29.11.2007 № 282-ФЗ). Точный перечень отчетов формируется индивидуально для каждого респондента. Он зависит:

- от организационно-правовой формы;

- от размера бизнеса;

- от места осуществления деятельности;

- от основного и дополнительных видов деятельности;

- от иных критериев отбора, которые установлены для конкретных отчетов.

Особое внимание обратите на размер бизнеса. Субъекты МСП имеют право сдавать отчетность в Росстат в упрощенном порядке. Это значит, что служба статистики формирует выборку компаний, которые должны отчитаться, а остальные могут не сдавать отчеты, даже если в самой форме написано, что они это делать должны. Выборочные наблюдения за микропредприятиями проводятся ежегодно, за малыми и средними — ежемесячно или ежеквартально.

Вы относитесь к МСП, если:

- в вашем уставном капитале доля государства, религиозных и благотворительных организаций не более 25 %, а доля иностранных организаций и организаций не из реестра МСП — не больше 49 %.

- средняя численность сотрудников — до 250 человек;

- сумма выручки в предыдущем году — до 2 млрд рублей.

Но один раз в пять лет Росстат проводит сплошное наблюдение. Последний раз оно было в 2016 году, следующее пройдет в 2021 году. В этом случае отчетность сдают все респонденты исследуемой группы. Например, в 2021 году все малые предприятия сдадут форму № МП-сп, а все ИП — форму № 1-предприниматель.

Виды отчетности в Росстат

В 2021 году в Росстат надо сдавать только статистическую отчетность. Бухгалтерскую отчетность не представляет почти никто. Исключением стали организации, у которых в отчетности есть сведения государственной тайны.

В год сплошного наблюдения стоит отдельно остановиться на формах, которые будут обязательны для сдачи в 2021 году. В перечень попали:

- Отчет для индивидуальных предпринимателей — № 1-предприниматель, в котором ИП раскрывают основные показатели своей деятельности в 2020 году.

- Отчет для малых предприятий — № МП-сп, в котором малые предприятия раскрывают основные показатели своей деятельности в 2020 году.

- Отчеты для средних предприятий:

- № 1-предприятие, в котором средний бизнес раскрывает основные показатели деятельности;

- № П-4, в которой бизнес отчитывается о численности и зарплате работников;

- № 11, в которой представляются сведения об основных средствах;

- № 1-услуги сдают те, кто оказывает платные услуги населению;

- №1-ТР (автотранспорт) сдают организации, которые работают на автотранспорте или осуществляют дорожную деятельность;

- № П-2 (инвест), в которой отчитываются об инвестициях в основной капитал и непроизведенные активы;

- № 4-инновации сдают организации определенных видов деятельности и рассказывают в ней об инновациях;

- № 2-наука сдают те, кто выполняет научные исследования и разработки.

Статистические отчеты можно разделить на группы по респондентам, например, отчеты для ИП, для малого бизнеса, для госучреждений. Можно разделить на группы по представляемым сведениям: сотрудники, основные показатели деятельности, основные средства, финансовое состояние и пр. Также группы формируются по периодичности сдачи отчетов: годовые, полугодовые, квартальные, месячные.

Отчетность контрагентов по ИНН

Бизнесу нужно регулярно проверять своих контрагентов. Для этого есть все условия — создано множество специальных сервисов, для работы с которыми достаточно знать название и ИНН контрагента. Они собирают сведения из различных источников информации о юридических лицах и ИП:

- ЕГРЮЛ/ЕГРИП;

- Единый федеральный реестр сведений о банкротстве (ЕФРСБ);

- госреестры аккредитованных филиалов и представительсв иностранных компаний;

- Реестр прав на недвижимое имущество (ЕГРН);

- Роспатент и ВОИС;

- картотека арбитражных дел;

- бюллетень госрегистрации;

- базы данных правовых документов.

В Экстерне предусмотрен модуль экспресс-проверки контрагентов «Светофор». Он собирает информацию из открытых источников с помощью специальных алгоритмов, анализирует ее и выдает оценку добросовестности компании.

Специальный сервис от государства — Государственный информационный ресурс бухгалтерской отчетности (ГИР БО). Его ведет ФНС на основе данных представленной организациями бухгалтерской отчетности с 2019 года. Раньше бухотчетность сдавали в Росстат — именно в нем можно было получить сведения о деятельности контрагентов, поэтому отчетность за периоды до 2019 года ищите в сервисе Росстата.

Бесплатно получить информацию в ГИР БО могут физлица, ИП и организации. Для этого надо либо оформить запрос по конкретной организации, либо подключиться к полной базе информационного ресурса. Для проверки контрагента достаточно знать ИНН, ОГРН или название. ФНС зарегистрирует ваш запрос и предоставит данные в тот же день.

Как сдать отчетность в Росстат с помощью Экстерна

Экстерн поддерживает все отчетные формы, которые бизнес должен представлять в службу статистики. Чтобы сдать форму, нужно только зарегистрироваться в сервисе и получить электронную подпись. Первые три месяца можно отчитываться бесплатно, это специальная акция — «Тест-драйв» для новых пользователей.

Кроме онлайн-отправки отчетности в Экстерне доступны следующие возможности:

- автоматическое и своевременное обновление всех форм отчетов, деклараций, расчетов и заявлений;

- выгрузка отчетов из 1С;

- автоматическая проверка отчетов перед отправкой по утвержденным контрольным соотношениям;

- неограниченное количество выписок из ЕГРИП и ЕГРЮЛ;

- переписка и сверка с контролирующими органами;

- подробный индивидуальный график отчетности;

- автоматическое формирование платежек по данным деклараций и требований об уплате налогов.

Чтобы сдать отчетность в статистику, выберите вкладку «Росстат», а затем удобный способ формирования отчета — «Загрузить из файла» или «Создать новый» в системе. Если выбираете «Создать новый», найдите нужный отчет по названию через строку поиска. Список отчетов для сдачи можно получить по ссылке «Какие отчеты сдавать», которая ведет в сервис Росстата.

Выберите нужную форму и переходите в режим заполнения. Если вы уже формировали этот отчет, Экстерн предложить подгрузить данные из него в новый файл. Заполните все поля в открывшемся отчете. Если какое-то из них будет пустым или заполнено неверными значениями, сервис подсветит его красным.

Защити себя сам: как проверить контрагента

Сделка с каждой 20-й организацией потенциально может обернуться убытками, срывом поставок и сроков реализации проектов. Как правильно изучить деловую репутацию будущего партнера, чтобы сотрудничество было безопасным? Какие данные по контрагенту необходимо собрать?

Предварительный сбор данных

Прежде всего, нужно убедиться в том, что компания зарегистрирована в установленном порядке и ведет деятельность. Это можно сделать разными способами.

Проверить ИНН

Удостоверьтесь в том, что ИНН поставщика — не случайный набор цифр, а реальный цифровой код, который принадлежит компании, предлагающей сделку.

Проверить это очень просто, так как у ИНН есть свой алгоритм, и поддельный номер, скорее всего, ему соответствовать не будет. Распознать ошибку в ИНН можно в любой программе для подготовки сведений о доходах физических лиц, введя номер в поле «ИНН работодателя». Если номер не будет удовлетворять алгоритму, появится сообщение об ошибке.

Одновременно установить подлинность ИНН и принадлежность его той или иной компании можно на сайте ФНС или с помощью сервиса проверки контрагентов Контур.Фокус.

Запросить копию свидетельства о госрегистрации (или лист записи в ЕГРЮЛ)

Свидетельство о госрегистрации подтверждает, что контрагент существует как юридическое лицо и учтен как налогоплательщик. С 1 января 2017 года при регистрации юридических лиц и индивидуальных предпринимателей вместо свидетельства о госрегистрации выдается лист записи нужного реестра — ЕРГЮЛ или ЕГРИП. Таким образом, лист записи — это документ, подтверждающий факт внесения записи в ЕГРЮЛ или ЕГРИП.

В соответствии с п.13 Правил ведения ЕГРЮЛ лист записи государственного реестра включается в регистрационное дело юридического лица. В соответствии с п.19 Правил ведения ЕГРИП лист записи государственного реестра включается в регистрационное дело индивидуального предпринимателя.

Необязательно запрашивать копию свидетельства или листа записи непосредственно у потенциального контрагента. Узнать, зарегистрирован ли он, можно с помощью сервиса или на сайте ФНС.

Получить выписку из ЕГРЮЛ/ЕГРИП

Свежая выписка из ЕГРЮЛ подтверждает, что контрагент зарегистрирован и на момент ее получения не снят с учета. Кроме того, по выписке ЕГРЮЛ можно проверить реквизиты, указанные контрагентами в договорах и иных документах.

Выписку можно запросить непосредственно у потенциального партнера или с помощью сервиса ФНС.

Контур.Фокус выдает свежую выписку из ЕГРЮЛ/ЕГРИП в течение нескольких минут. Кроме того, поставив интересующую вас организацию на наблюдение в этом сервисе, вы будете получать уведомления о любых изменениях в данных ЕГРЮЛ/ЕГРИП на свою электронную почту.

Проанализировать бухгалтерскую отчетность

Хороший инструмент оценки контрагента — баланс на последнюю отчетную дату с отметкой налоговой инспекции. Его можно запросить непосредственно у контрагента или получить через официальные источники (например, бухгалтерская отчетность компаний, отчитывающихся в Росстат, представлена в сервисе Контур.Фокус).

Баланс позволяет сделать сразу несколько важных выводов о компании:

- Во-первых, он подтверждает, что фирма сдает отчетность.

- Во-вторых, позволяет установить, велась ли организацией хозяйственная деятельность.

- В-третьих, из бухотчетности можно узнать о «портфеле» средств, которыми располагает компания. Если у фирмы практически нулевая стоимость активов, существенные долговые обязательства и уставный капитал 10 000 руб., – это повод задуматься, стоит ли давать такой фирме, например, товарный кредит. Слишком низкие по сравнению с суммой предполагаемой сделки обороты компании могут свидетельствовать и о том, что поставщик укрывает часть доходов. В этом случае от сделки лучше отказаться.

На основе данных бухгалтерской отчетности легко составить финансовый анализ, который покажет динамику деятельности компании и позволит оценить ее финансовую устойчивость. В сервисе Контур.Фокус на карточке компании можно найти ссылки на бухгалтерскую отчетность и минифинанализ, который позволит сразу же увидеть ключевые моменты в бухформах без необходимости изучения большого и сложного финансового отчета по компании.

Сведения о юридических лицах, имеющих задолженность по уплате налогов и/или не представляющих налоговую отчетность более года, можно также получить на сайте ФНС.

Дополнительная аналитика

Необходимо убедиться в добросовестности контрагента и собрать доказательства того, что вы осуществляли необходимую проверку. Почему это важно? В случае судебного разбирательства это позволит подтвердить, что ваша компания проявила должную осмотрительность в выборе контрагента.

С точки зрения налоговиков (Письмо ФНС РФ от 23.03.2017 N ЕД-5-9/547@) компания не проявила должную осмотрительность, если у нее нет:

- личных контактов руководства в компании-контрагенте при обсуждении условий поставок и при подписании договоров;

- документального подтверждения полномочий руководителя компании-контрагента, копий документа, удостоверяющего его личность;

- сведений о фактическом местонахождении контрагента, а также о местонахождении складских, производственных, торговых площадей;

- информации о способе получения сведений о контрагенте (реклама, рекомендации партнеров, официальный сайт и т.п.);

- информации о государственной регистрации контрагента в ЕГРЮЛ;

- информации о наличии у контрагента необходимой лицензии (если сделка заключается в рамках лицензируемой деятельности), свидетельства о допуске к определенному виду работ, выданного саморегулируемой организацией;

- информации о других участниках рынка аналогичных товаров, работ, услуг, в том числе тех, кто предлагает более низкие цены.

Сведения о компании

Массовый адрес регистрации

Массовый адрес — один из признаков фирм-однодневок. В конце 2017 года Минфин выпустил Письмо от 14.11.2017 № 03-12-13/75024, в котором предупредил, что при наличии подтвержденной информации о недостоверности поданных сведений об адресе юрлица регистрирующий орган вправе отказать в регистрации. Согласно документу, факты включения информации об адресе массовой регистрации — это основание для проверки достоверности данных в ЕГРЮЛ. Таким образом, регистрируя компании на массовый адрес, юрлицо или ИП рискует получить отказ в регистрации.

Но ужесточение контроля массовых адресов касается не только бизнесов-новичков, но и уже зарегистрированных компаний: налоговая отправляет письма компаниям, которым необходимо предоставить в регистрирующий орган достоверные сведения о своем адресе. Проигнорировать уведомление налоговиков не удастся: если адрес не подтверждается, представленные документы не соответствуют достоверности, то в ЕГРЮЛ вносится запись о неверных сведениях об адресе, что может повлечь исключение организации из реестра, согласно ст. 21.1 Федерального закона от 08.08.2001 № 129-ФЗ. Заключать договоры с контрагентами, зарегистрированными по массовым адресам, тем более опасно.

Как проверить «массовость» адреса? Во-первых, на сайте ФНС доступен сервис, сверяющий вводимый пользователем адрес со списком массовых адресов. Во-вторых, показывает, какие компании зарегистрированы по тому же адресу, что и интересующий пользователя контрагент, сервис Контур.Фокус. В ряде случаев такое «соседство», даже если речь не идет о массовой регистрации, может оказаться существенным.

Фактическое местонахождение контрагента

Само по себе несовпадение фактического и юридического адреса никак не характеризует контрагента. По данным ФНС, почти 80% российских компаний расположены не по юридическому адресу, указанному при регистрации. Но налоговая рекомендует проверять фактическое место нахождения контрагента наряду с другими данными.

Такую информацию можно получить, выехав по юридическому или фактическому адресу предполагаемого партнера. Это позволит не только уточнить, там ли в действительности расположен офис контрагента, но и взглянуть на помещение, производственные или торговые площади, поговорить с сотрудниками и соседями по офисному зданию. Особенно продуктивным может быть такой визит, если нанести его инкогнито, под видом покупателя или потенциального партнера.

В Контур.Фокусе можно за один клик осмотреть панораму зданий и окрестностей по указанному юридическому лицу. Эта опция называется осмотр зданий через карты Яндекса и Google.

Посильность условий договора для контрагента

Необходимо располагать очевидными доказательствами того, что контрагент имеет реальную возможность выполнить условия договора. Во внимание принимается, прежде всего, время, затрачиваемое на доставку или производство товара, выполнение работ или оказание услуг.

Нарушения налогового законодательства

Налогоплательщик вправе запросить у налоговиков сведения об уплате налогов контрагентами. При этом не принципиально, ответит ли инспекция на запрос компании. Кодексом не установлена обязанность налоговых органов предоставлять налогоплательщикам по их запросам информацию об исполнении контрагентами обязанностей, предусмотренных законодательством о налогах и сборах, или о нарушениях ими законодательства (Письмо Минфина РФ от 04.06.2012 N 03-02-07/1-134).

Чтобы факт обращения в инспекцию был зафиксирован, запрос следует отправлять заказным письмом с уведомление о вручении (у вас остается один экземпляр описи и вернувшееся уведомление) или подать запрос лично в канцелярию налоговой инспекции (в этом случае на руках остается копия запроса с отметкой о принятии).

Арбитражные дела

Арбитражные дела важны не только для доказательства должной осмотрительности налогоплательщика, но и для получения информации о его деловой репутации и характере поведения на рынке.

Обратите внимание на то, в каких спорах участвовала организация. Если поставщик ранее фигурировал в незаконных схемах ухода от налогов, это может рассматриваться судом как косвенное доказательство вины налогоплательщика. Если это иски, связанные с нарушением компанией своих обязательств, и таких споров у потенциального контрагента много, то повод задуматься о целесообразности сотрудничества тоже есть.

Арбитраж позволяет установить, какими суммами оперирует компания. Это особенно важно, если у налогоплательщика нет никаких других данных о финансовом состоянии потенциального партнера.

Также можно проверить споры контрагента на «типичность». Если организация постоянно участвует в однотипных спорах, не исключено, что в заключаемых ею договорах есть ловушки, рассчитанные на клиентов, плохо ориентирующихся в тонкостях гражданского законодательства. Чтобы судить об этом наверняка, потребуется экспертиза опытного юриста.

Проверить контрагента на арбитражные дела можно двумя способами:

- В картотеке арбитражных дел на сайте ВАС. Ресурс дает информацию о судебных тяжбах и их содержании. Для получения информации придется указать участника дела (название, ИНН или ОГРН). В результате поиска система выдает список дел, в которых фигурирует контрагент, с процессуальными документами по каждому из них и данными об актуальной стадии судебного разбирательства.

- В сервисе Контур.Фокус, куда арбитражные дела экспортируются из картотеки арбитражных дел ВАС. Привязка дел к карточкам компаний производится умным алгоритмом, который работает даже для тех случаев, когда точные реквизиты участника неизвестны. Для каждого арбитражного дела отображаются следующие данные: истцы, ответчики, третьи лица, сумма иска, категория дела, ход дела, тексты решений судов. На карточке организации можно оценить баланс между выигранными и проигранными делами, а также сравнить объем исковых требований, где организация выступает в качестве истца или ответчика. Список арбитражных дел обновляется ежедневно.

Госконтракты

Госконтракты — еще один способ получить достоверную информацию о предполагаемом партнере. Факт, что компания неоднократно заключала госконтракты и исполняла в срок свои обязательства, может свидетельствовать о ее надежности.

Получить доступ к данным о госконтрактах можно на официальном сайте госзакупок. В Контур.Фокусе по каждому контракту есть следующие данные: заказчик, цена сделки, дата подписания договора, суть взятых на себя исполнителем обязательств, номер и статус контракта.

Данные о людях

Массовость и аффилированность руководителя/учредителя

Как и массовость адреса регистрации, массовость руководителя/учредителя может свидетельствовать о том, что потенциальный контрагент — однодневка.

Проверить, сколько компаний учреждено тем или иным человеком, в скольких компаниях он занимает должность генерального директора, можно в сервисе Контур.Фокус. Если таких фирм много, а часть из них уже прекратила свою деятельность — это серьезный повод задуматься о целесообразности сотрудничества.

Сведения о физических лицах, являющихся руководителями или учредителями (участниками) нескольких юридических лиц предоставляет на своем сайте ФНС.

«Черный список» на сайте ФНС

Речь идет о реестре дисквалифицированных лиц. Дисквалификация — это административное наказание, которое заключается в лишении физического лица определенных прав, в частности, права занимать руководящие должности в исполнительном органе управления юридического лица, входить в совет директоров (наблюдательный совет), осуществлять предпринимательскую деятельность по управлению юридическим лицом.

Основанием для дисквалификации может послужить преднамеренное или фиктивное банкротство, сокрытие имущества или имущественных обязательств, фальсификация бухгалтерских и иных учетных документов и пр.

Чтобы избежать сотрудничества с компаниями, руководитель которых был дисквалифицирован, достаточно проверить потенциального партнера через специальный сервис на сайте ФНС. Поиск осуществляется по наименованию юридического лица и ОГРН.

К концу 2018 года ФНС запустила в тестовом режиме сервис «Прозрачный бизнес», который можно использовать для сбора комплексной информации о налогоплательщике – организации и проявления должной осмотрительности.

Если ввести в поиск данные об ИНН, ОГРН или наименовании компании, то появится следующая информация:

- дата госрегистрации и основного госрегистрационного номера юрлица, способ образования юрлица и наименование регистрирующего органа;

- сведения об учете организации в налоговом органе;

- состояние юрлица;

- адрес юрлица и информация об адресе массовой регистрации;

- ОКВЭД;

- размер уставного капитала;

- недостоверные данные о руководителе компании, управлении деятельностью множества иных юрлиц;

- категория субъекта малого и среднего предпринимательства.

Обращать внимание следует на знак треугольника, который может появиться в разделе как предупреждение. Это значит, что информация требует особого внимания.

Полномочия лица, подписывающего документы

Минфин рекомендует при проверке контрагентов получать документальное подтверждение полномочий руководителя (его представителя). В случае если документы подписывает представитель компании, от контрагента нужно получить доверенность или иной документ, уполномочивающий того или иного человека подписывать документы от лица компании.

Также Минфин рекомендует налогоплательщикам запрашивать у руководителя компании-контрагента документы, удостоверяющие личность. Это подтвердит, что документы подписывает именно тот человек, который имеет на это полномочия. Кроме того, возможны случаи, когда контрагент зарегистрирован на утерянный или украденный паспорт. Выяснить это можно на сайте ФМС.

Информация о сделке

Подтверждение личных контактов при заключении сделки

Отсутствие личных контактов при заключении сделки может свидетельствовать о том, что налогоплательщик не проявил должную осмотрительность. Доказать обратное помогут собранные данные об обстоятельствах заключения договора с контрагентом (кто участвовал в переговорах, кто отпускал товар и пр.).

Проверка документов по сделке

Эта процедура позволяет избежать не только претензий налоговых органов, но и возможных судебных споров.

На этапе заключения сделки рекомендуется:

- проверить адрес, указанный в документах контрагента, в частности, в счетах;

- удостовериться, что документы поставщика не содержат логических противоречий и соответствуют НК РФ и другим законам;

- сопоставить подписи сотрудников на документах, чтобы исключить ситуацию, когда разные подписи ставятся от имени одного лица (такие документы лучше исключить, чтобы ИФНС не завила об их фиктивности).

Приведенный список «фильтров» — неполный. Можно и другими способами проявить осмотрительность в выборе контрагента и получить о нем максимально полную информацию.

Читайте другие статьи на эту тему:

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Проверить отчетность онлайн.

Введите название, ИНН или адрес

Для того, чтобы удостовериться в надежности контрагента, рекомендуется выполнить проверку его бухгалтерской и финансовой отчетности. На сайте вы можете проверить отчетность по названию ИНН/ОГРН в режиме онлайн. Проверка выполняется по базе Росстата, что позволяет гарантировать точность и достоверность результата. Вы получите баланс и другие отчетные формы, предоставляемые организацией в органы статистики.

Источники информации о Юридических лицах и ИП

ФНС

РОССТАТ

ФССП

АРБИТРАЖНЫЕ СУДЫ

ЦЕНТРОБАНК РФ

ПРОКУРАТУРА РФ

ТОРГОВО ПРОМЫШЛЕННАЯ ПАЛАТА РФ

ГОСЗАКУПКИ

АРХИВ СУДЕБНЫХ РЕШЕНИЙ

ФЕДЕРАЛЬНАЯ НОТАРИАЛЬНАЯ ПАЛАТА ФНП

РОСПАТЕНТ

ФЕДЕРАЛЬНЫЙ РЕЕСТР СВЕДЕНИЙ О БАНКРОТСТВЕ

Образец полного отчета по компании

Банковские операции

Информация об оборотных суммах, кол-ву и дате прихода/ухода денежных средств. Оценка рискованности

Бухгалтерская отчетность

Сведения о лицензиях, виде деятельности. Сводные планы проверок Генпрокуратуры.

Наличие гос. контрактов

Номера контрактов, суммы и сроки исполнения. Информация об участии в гос. закупках, реестр опубликованных заказов.

Информация об учредителях

Адреса, телефоны, наименования держателей реестра акционеров. Также, инф-я об учрежденных организациях и руководстве.

Вносимые изменения в Реестре

Список арбитражных управляющих и арбитражная практика.

Наличие задолженностей

Информация о задолженностях по зар. плате, задолженностях по платежам в бюджет, черный список работодателей.

Часто задаваемые вопросы

Какую информацию Вы получите о контрагенте?

Сведения о регистрации ФНС (Федеральная налоговая служба).

Информация из вестника ЕГРЮЛ.

Финансовую информацию – баланс, отчет о прибылях и убытках (Росстат)

Коэффициенты доверия компании.

Индекс финансового риска.

Арбитражные дела компании (если есть).

Сообщения о банкротствах (если были).

Информация о руководителе.

Совпадения и вероятные совпадения.

Связи компании с другими организациями

Информация об органах управления предприятия.

Данные о лицах, имеющих право действовать без доверенности.

Структура компании.

Данные о совладельцах.

Данные о деятельности компании.

Сведения о государственных заказах.

Сведения о коммерческих заказах.

Список лицензий.

Информация об отраслевой принадлежности предприятия (ОКВЭД) и многое другое.

Сколько ждать готовности отчета?

В среднем время ожидания занимает 15 минут, наш сервис в автоматическом режиме собирает информацию.

Какие базы данных Вы используете и насколько информация достоверна?

Для формирования полного отчета по компании мы используем информацию предоставленную государственными органами: Федеральная налоговая служба РФ, Высший арбитражный суд РФ, Росстат, Единый государственный реестр юридических лиц, государственные закупки и другие.

Зачем нужно проверять себя и контрагента?

Чтобы снизить риски потерь от сотрудничества с контрагентом. Репутационных, финансовых и на возмещение причиненного ущерба. Быть в курсе плановых проверок.

Не узнает ли третье лицо о нашем обращении к Вам за информацией по нему?

Исключено! Мы гарантируем конфиденциальность сотрудничества нашим клиентам.

Вопрос конфиденциальности присутствует и в Договоре об оказании Агентством информационной услуги:

П. 2.2 ИСПОЛНИТЕЛЬ обязуется сохранять конфиденциальность получаемой от ЗАКАЗЧИКА информации.

П. 2.3. За разглашение сведений, которые передаются ИСПОЛНИТЕЛЮ, устанавливается ответственность в виде возмещения доказанных убытков.

Следует отметить, что соблюдение конфиденциальности мы требуем и от клиентов.

Проактивное предоставление льготы по налогу на имущество физ.

Применение упрощенной системы налогообложения индивидуальными предпринимателями влечет их.

О нюансах применения режима НПД

19 мая редакция журнала «Налоговая политика и практика» проводит вебинар на тему «.

С 1 мая 2021 года действуют только новые казначейские счета.

С этого года изменились реквизиты банковских счетов Федерального казначейства для уплаты налогов. Ин.

- О сервисе

- Контакты

- Условия возврата

- Политика конфиденциальности

- Пользовательское соглашение

- Проверить ЭЦП ФНСПартнерам

- Список городов

- Реестр предприятий России

- vypiska-nalog.com (c) Все права защищены

- 2021-05-19

- Служба тех. поддержки: help-vypiska@ya.ru

ВОЗВРАТ ДЕНЕЖНЫХ СРЕДСТВ

Денежные средства за отчет «vypiska-nalog.com» могут быть возвращены в полном объеме.

Деньги возвращаются на основании подробно описанной и обоснованной претензии.

Если Вы хотите произвести возврат, то Вам потребуется совершить следующие действия:

- Напишите заявление в свободной форме и отправьте по адресу: help-vypiska@ya.ru

- В заявлении обязательно укажите причину, по которой Вы считаете, что услуга не была оказана в полном объеме

- Также укажите в заявлении желаемый способ возврата денежных средств, с указанием всех необходимых для совершения платежа реквизитов.

Рассмотрение заявления производится в течение 1-го – 2-х рабочих дней. Денежные средства будут возвращены Вам в срок от 1-го до 3-х рабочих дней.

- Выписка из ЕГРЮЛ/ЕГРИП (без ЭЦП) 100₽

- Выписка из реестра субъектов МСП 100₽

- Справка об отсутствии ИП 150₽

- Выписка из ЕГРЮЛ/ЕГРИП c электронно-цифровой подписью (ЭЦП) 200₽

- Комплексный отчет по организации 400₽

О ПРОЕКТЕ VIPISKA-NALOG.COM

Сервис разработан в соответствии с пунктом 1 статьи 7 Федерального закона от 8 августа 2001 г. № 129-ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей», предусматривающим предоставление содержащихся в ЕГРЮЛ/ЕГРИП сведений о конкретном юридическом лице/индивидуальном предпринимателе в форме электронного документа.

Сервис предоставляет возможность заинтересованным лицам получить сведения из ЕГРЮЛ/ЕГРИП о конкретном юридическом лице/индивидуальном предпринимателе в виде выписки из соответствующего реестра/справки в форме электронного документа, подписанного усиленной квалифицированной электронной подписью.

Для получения выписки/справки сертификат ключа электронной подписи (СКП) заявителя не требуется. Предоставление выписки/справки осуществляется не позднее дня, следующего за днем регистрации запроса. Сформированную выписку/справку можно скачать в течение пяти дней. Выписка/справка формируется в формате PDF

Внимание! Исходя из положений пунктов 1 и 3 статьи 6 Федерального закона от 6 апреля 2011 г. № 63-ФЗ «Об электронной подписи» выписка/справка запрашиваемой информации в электронной форме, подписанная усиленной квалифицированной электронной подписью, равнозначна выписке/справке запрашиваемой информации на бумажном носителе, подписанной собственноручной подписью должностного лица налогового органа и заверенной печатью налогового органа.

ПОЛИТИКА КОНФИДЕНЦИАЛЬНОСТИ

Политика конфиденциальности (далее – Политика) разработана в соответствии с Федеральным законом от 27.07.2006. №152-ФЗ «О персональных данных» (далее – ФЗ-152). Настоящая Политика определяет порядок обработки персональных данных и меры по обеспечению безопасности персональных данных в сервисе vipiska-nalog.com(далее – Оператор) с целью защиты прав и свобод человека и гражданина при обработке его персональных данных, в том числе защиты прав на неприкосновенность частной жизни, личную и семейную тайну. В соответствии с законом, сервис vipiska-nalog.com несет информационный характер и не обязывает посетителя к платежам и прочим действиям без его согласия. Сбор данных необходим исключительно для связи с посетителем по его желанию и информировании об услугах сервиса vipiska-nalog.com.

Основные положения нашей политики конфиденциальности могут быть сформулированы следующим образом:

Мы не передаем Ваши персональную информацию третьим лицам. Мы не передаем Вашу контактную информацию в отдел продаж без Вашего на то согласия. Вы самостоятельно определяете объем раскрываемой персональной информации.

Собираемая информация

Мы собираем персональную информацию, которую Вы сознательно согласились раскрыть нам, для получения подробной информации об услугах компании. Персональная информация попадает к нам путем заполнения анкеты на сайте vipiska-nalog.com. Для того, чтобы получить подробную информацию об услугах, стоимости и видах оплат, Вам необходимо предоставить нам свой адрес электронной почты, имя (настоящее или вымышленное) и номер телефона. Эта информация предоставляется Вами добровольно и ее достоверность мы никак не проверяем.

Использование полученной информации

Информация, предоставляемая Вами при заполнении анкеты, обрабатывается только в момент запроса и не сохраняется. Мы используем эту информацию только для отправки Вам той информации, на которую Вы подписывались.

Предоставление информации третьим лицам

Мы очень серьезно относимся к защите Вашей частной жизни. Мы никогда не предоставим Вашу личную информацию третьим лицам, кроме случаев, когда это прямо может требовать Российское законодательство (например, по запросу суда). Вся контактная информация, которую Вы нам предоставляете, раскрывается только с Вашего разрешения. Адреса электронной почты никогда не публикуются на Сайте и используются нами только для связи с Вами.

Защита данных

Администрация Сайта осуществляет защиту информации, предоставленной пользователями, и использует ее только в соответствии с принятой Политикой конфиденциальности на Сайте.

Автор: Екатерина Соловьева Бухгалтер-консультант

Автор: Екатерина Соловьева

Бухгалтер-консультант

Для ИП налоговые долги чреваты личной ответственностью, для ООО – блокировкой расчетных счетов и, соответственно, невозможностью полноценной деятельности. В 2019 году из-за внедрения нового программного обеспечения в налоговых узнавать задолженность через операторов телекоммуникационной связи стало сложнее. Иногда проще использовать альтернативные способы.

Когда нужно проверить задолженность ИП и ООО по налогам?

Из-за того, что страховые взносы администрируют налоговики, задолженность по их сумме, обязательной к уплате для каждого индивидуального предпринимателя, учтена в лицевой карточке налогоплательщика.

Задолженность по обязательным страховым взносам возникает даже тогда, когда индивидуальный предприниматель не ведет деятельность.

Аналогичная ситуация со специальными режимами налогообложения – ПСН и ЕНВД. При их применении задолженность, как и по обязательным страховым взносам, возникает вне зависимости от наличия деятельности.

Процесс учета платежей индивидуальных предпринимателей сильно зависит от человеческого фактора, особенно если предприниматель – начинающий, но при этом предпочитает вести все свои дела самостоятельно, а не передать их на аутсорсинг. Здесь возможны и ошибки в реквизитах, и пропуск сроков, а, следовательно, начисление пени со стороны налоговой.

Аутсорсинговые компании, которым передан бухгалтерский учет ИП и организаций, обычно сверяют платежи с налоговой регулярно. Штатные бухгалтеры – лишь когда возникают форс-мажорные обстоятельства, например:

- частичная блокировка расчетного счета (помимо уменьшения оборотных средств, это обстоятельство не позволяет открывать расчетные счета в других банках);

- невозможность участия в тендере без справки об отсутствии налоговой задолженности.

Также юридическое лицо вправе запросить сведения о благонадежности и в ИФНС контрагента, чтобы не попасть под встречную проверку, если он окажется должником.

Как узнать задолженность ИП и ООО по налогам по ИНН: все способы

Если речь не идет о стороннем юр лице, то способы поиска информации о задолженности вполне стандартны.

В отделении ФНС

Индивидуальный предприниматель может получить нужные ему сведения при личном обращении в свою ИФНС. Теоретически такой способ подходит и для юридического лица. Бухгалтер обычно не жалеет своего времени на дорогу и очереди, когда необходимо срочно разблокировать частично замороженный расчетный счет.

Из-за внедрения с начала этого года новой версии программного обеспечения ИФНС налоговая база все чаще «виснет». Чтобы не признавать этот факт, инспекторы нередко заявляют представителю юр лица, что доверенности недостаточно, необходим запрос.

На сайте налоговой службы

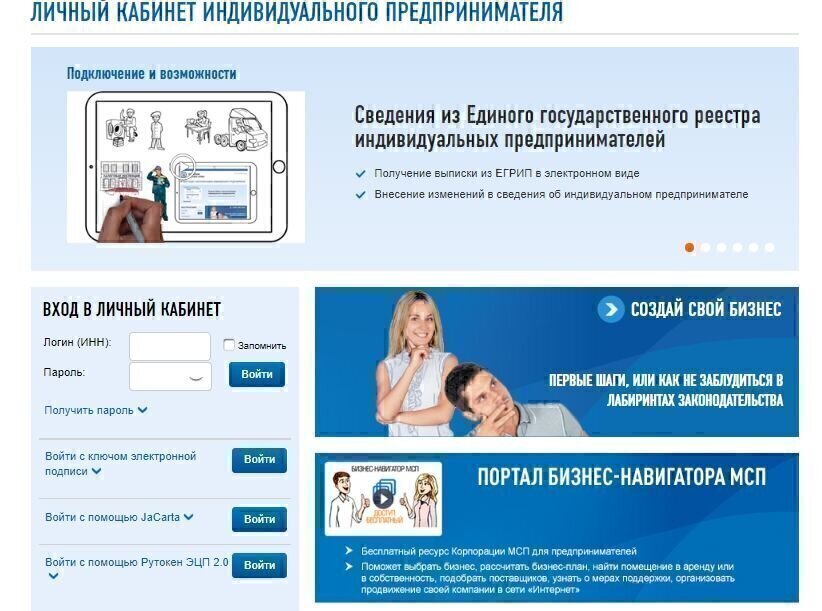

Если проверка задолженности плановая, то целесообразно провести ее в режиме онлайн. Эта возможность есть даже у тех, кто не передает отчетность по телекоммуникационным каналам связи: достаточно завести себе личный кабинет на сайте налоговой службы. Для этого:

- нажмите на ссылку lkip.nalog.ru (см. рис. 1)

- пройдите регистрацию.

Способы регистрации зависят, каким образом вы будете подтверждать себя:

Такой способ нередко называют проверка ИП на сайте налоговой по ИНН, поскольку для входа в личный кабинет необходимо набрать ИНН. Если же использовать ИНН в сервисе Сведения о юридических лицах и индивидуальных предпринимателях, в отношении которых представлены документы для государственной регистрации , то максимум, что можно получить – это выписки из реестра ЕГРЮЛ/ЕГРИП, например, для проверки ОГРНИП.

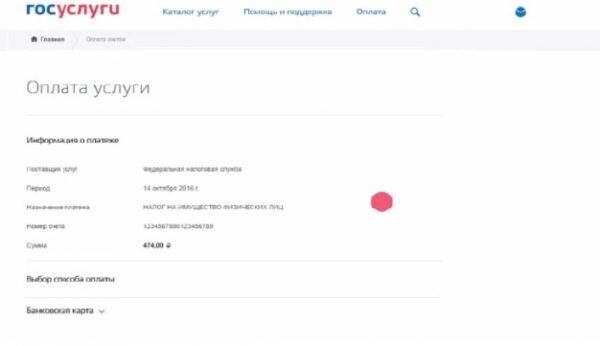

На «Госуслугах»

Поиск через сервис госуслуг доступен только для юр лиц:

Организация может использовать ссылку https://www.gosuslugi.ru/10002/1 и далее следовать алгоритму, размещенному на сайте:

Основная сложность при регистрации для юр лица в том, что у руководителя или представителя должна быть подтвержденная учетная запись физического лица на Госуслугах. Обычные проблемы с руководителем (его доверенным лицом):

- нехватка времени (желания) для личного посещения одного из Центров обслуживания ;

- потеря карточки СНИЛС (она необходим для регистрации наряду с паспортом).

Получение кода подтверждения личности по Почте России отнимает немало времени, а узнать сумму налога для оплаты, чтоб налоговики разблокировали счет, необходимо, как правило, срочно.

На сайте судебных приставов (ФССП)

Наша компания своевременно отслеживает возникновение налоговой задолженности у клиентов и принимаем меры по ее ликвидации. Нередко к нам приходят клиенты, когда ИФНС уже обратилась за помощью к судебным приставам. Учет нередко запущен, и для поиска мы вынуждены использовать сервис http://fssprus.ru/iss/ip .

Как оплатить задолженность по налогам ИП?

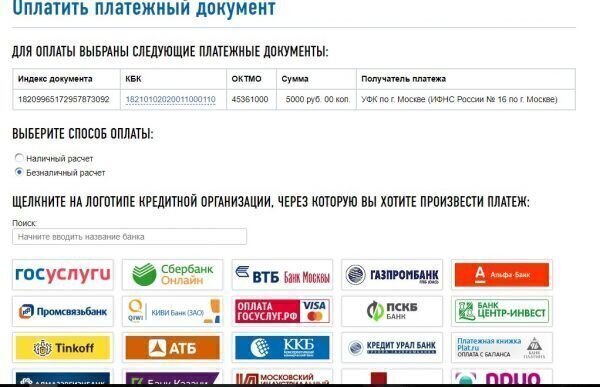

Помимо обычных способов уплаты, для ИП возможны способы оплаты онлайн, например, через сайт по этой ссылке https://service.nalog.ru/payment/

Если онлайн оплата не подошла, выбирайте наличный расчет. Сформированный при этом платежный документ доступен для распечатки и сохранения в формате PDF:

Несмотря на то, что портал Госуслуг не обеспечивает поиск налоговых долгов по ИП, погасить их он все же позволяет. Если выбрать портал как способ оплаты на сайте ФНС (см. рис. 6), то откроется такое окно:

Самый доступный способ оплаты – банковской картой. Иногда необходима дополнительная авторизация по банковскому смс-паролю.

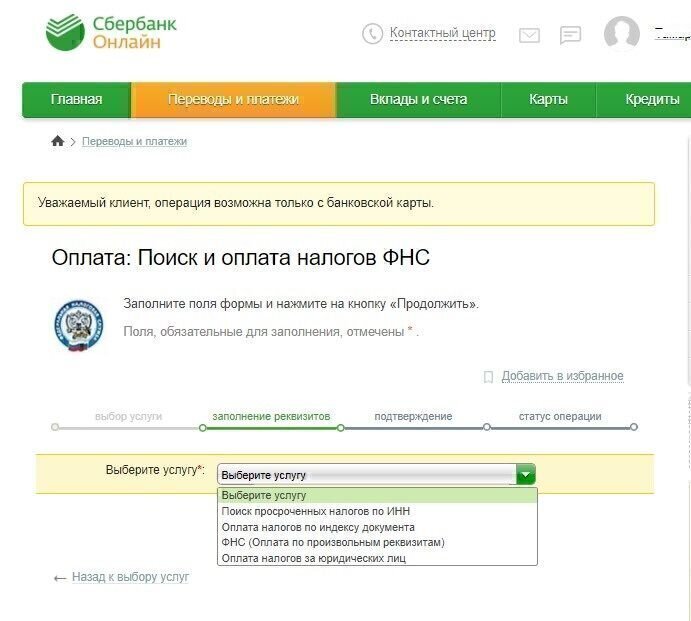

Еще один сервис, предлагающий заплатить налоги, – Сбербанк Онлайн, предусматривающий в качестве получателей ФНС, если пройти цепочку Переводы и платежи / Налоги, Штрафы, Пошлины, Бюджетные платежи / Налоги, патенты на работу / Поиск и оплата налогов ФНС:

По исполнительным производствам можно оплатить непосредственно на портале судебных приставов:

Последствия неуплаты долгов

Кроме начисления пени и даже 20-процентного штрафа (за неуплату НДФЛ), принудительного взыскания, в том числе через приставов, налоговая задолженность чревата и другими негативными последствиями. Например, частичная блокировка счета может привести к тому, что, желая разблокировать счет, вы:

- отправите в банк платежные поручения на оплату, а налоговая при этом спишет долги через инкассо;

- оплатите долг через третье лицо, а платеж затеряется, и его розыск потребует уйму времени.

Именно после таких проблем, возникших из-за неверных действий бухгалтеров, собственники компании принимают решение передать ведение бухгалтерского учета на аутсорсинг. К тому же, в отличие от штатного бухгалтера, риски работы наших специалистов застрахованы, и клиент может рассчитывать на компенсацию.

Функционирование любого предприятия сопряжено с обязательствами по своевременному предоставлению данных о финансовых результатах в надзорные структуры. Всё имущество и хозяйственные операции, а также внутренние и внешние платежи необходимо фиксировать. На основании этих данных формируется база для вычисления налоговых обязательств компании, корректность и регулярность взносов по которым отслеживает УФНС.

Что, как, куда

Руководитель компании обязан лично или через бухгалтерию сформировать полную и достоверную отчётность по результатам деятельности фирмы к установленной общефедеральной дате для каждого конкретного обязательства и предписания. В зависимости от правовой формы организации, установлены следующие сроки подачи данных по УСН:

- Для индивидуального предпринимателя - 30 апреля.

- Для обществ с ограниченной ответственностью - 31 марта.

Если компания работает по ОСНО, ей предписано следовать установленному графику отправки отчетности об имуществе и хозяйственных результатах:

- Данные по НДС передают по итогам каждого квартала, не позже 20 числа следующего за ним месяца.

- Обязательные платежи, определённые на основании прибыли предприятия, калькулируются по итогам календарного года. Показания по ним нужно сдавать до 28 марта следующего года. Помимо годового закона предписан ежеквартальный мониторинг прибыли предприятия для последующей сверки и анализа итоговых величин.

- Для предоставления данных об имуществе компании установлена дата не позднее 30 марта, следующего за календарные года. Дополнительно необходимо ежеквартально передавать данные об авансовых платежах.

- Если для организации установлены обязательные платежи в бюджет по факту владения транспортными средствами или земельными участками, сообщить об этом следует до 1 февраля.

При наличии штата сотрудников работодатель обременён следующей обязательной отчётностью:

- Данные по 2-НДФЛ необходимо передать не позже 1 апреля.

- Среднесписочная численность должна быть отправлена до 20 апреля.

Бухгалтерской отчётностью в утверждённом виде необходимо сообщать данные о страховых взносах в фонды. Ежеквартально заполняют РСВ-1 и передают в ПФР до 15 числа следующего месяца в следующем виде:

Важно!

Согласно установленным правилам, днем предоставления документации при личном обращении или через представителя считается дата получения её непосредственно сотрудником УФМС.

При отправлении почтой датой предоставления считается день отправки. К сформированному пакету с отчётностью необходимо обязательно прикрепить полную опись вложений с отметкой почтового работника, иначе не удастся идентифицировать наличие требуемых налоговых данных, даже при фактическом вложении.

При передаче данных в цифровом формате датой получения считается день отправки. Налоговая отчётность обязательно должна быть подтверждена с помощью ЭЦП. Оператор сервиса зафиксирует факт передачи данных и отправит подтверждение.

Стоит отметить преимущества использования специализированных сервисов и ТКС для отправки данных в цифровом виде:

- Автоматическая актуализация ПО и бланков согласно обновлённым требованиям УФМС и других ведомств.

- Оперативность и автоматизация процессов внесения и отправки показаний ввиду отсутствия бумажной волокиты и необходимости физического предоставления.

- Минимизация возможных технических ошибок и человеческого фактора при внесении, копировании и перемещении данных.

Нарушения и штрафные санкции

В случае нарушения установленного порядка передачи налоговых сведений, предприятию грозит начисление штрафов и пеней, арест расчетного счета или даже приостановка деятельности. К подобным последствиям могут привести следующие действия, возникшие злонамеренно или ввиду невнимательности:

- Отсутствие платежей к установленному сроку.

- Неполная и несвоевременная подача документации в УФНС и фонды.

- Нестыковка базы для исчисления обязательств и фактических взносов.

Помимо ответственности перед государством, предприниматель рискует потерять доверие контрагентов. Тем более, что благодаря открытым сервисам УФМС стала доступной возможность проверять любых юридических лиц. Для этого достаточно ввести ИНН организации в поисковик базы, и сервис сформирует списки с отчётностью, которую не предоставила компания за предыдущий год, а также сумму налоговой задолженности, если она превышает 1000 рублей.

Для уточнения данных по выплатам контрагентов, а также дополнительного контроля своей бухгалтерии, директор фирмы может обратиться с запросом в районную ИФНС, к которой прикреплено юридическое лицо. Таким образом предприниматель вовремя обнаружит некомпетентность сотрудников бухгалтерии и избежит крупных штрафов. Если по результатам запроса в числе неплательщиков окажется потенциальный партнёр по бизнесу, стоит задуматься о его платежеспособности в целом, а также рисках сотрудничества с нарушителями закона.

Читайте также: