Как получать письма из налоговой в электронном виде

Опубликовано: 11.05.2024

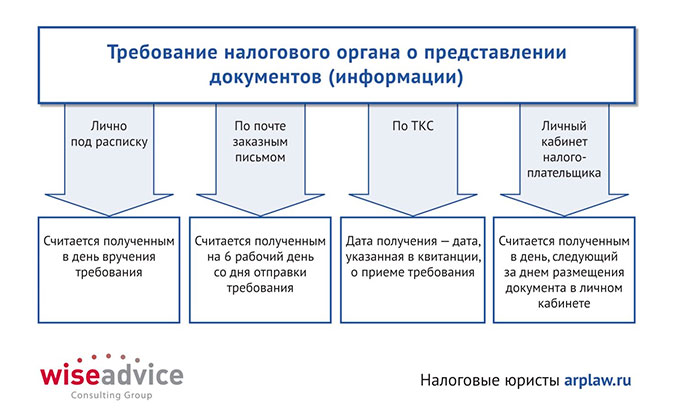

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

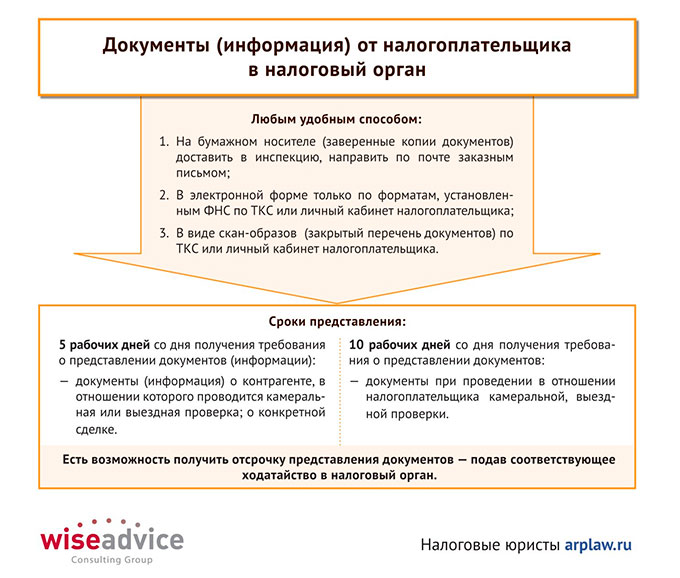

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Речь идет о налоговых уведомлениях и требованиях об уплате налогов (присылается, когда у человека есть недоимка). Подготовленные Минфином поправки подразумевают, что эти документы граждане будут получать только в электронной форме через личный кабинет на сайте Федеральной налоговой службы (ФНС). Исключение предлагается сделать для инвалидов, пенсионеров и жителей отдаленных районов. Остальным, чтобы иметь возможность по-прежнему получать уведомления в бумажном виде (заказным письмом по почте), придется писать заявление.

Налогоплательщики, которые не успели завести личный кабинет на сайте налоговой службы, с 1 июня 2020 года (старт переходного периода) начнут получать вместе с письмами от налоговой регистрационные карты для упрощенного доступа к сервису. Сейчас регистрационная карта выдается лишь при личном визите в налоговую.

На новый порядок планируется перейти к 1 июня 2021 года.

По расчетам Министерства финансов, он позволит экономить на почтовой рассылке не менее 45 миллионов налоговых уведомлений и требований об уплате налогов. В результате, общий объем ежегодно высвобождаемых бюджетных средств за счет реализации изменений может составить 2,7 миллиарда рублей.

В 2018 году объем ассигнований, предусмотренных на подготовку и пересылку почтовых отправлений налоговых органов, превысил четыре миллиарда рублей. Налоговики отправили гражданам 54,3 миллиона бумажных уведомлений и 26,3 миллиона требований об уплате налогов. Тогда пересылка одного заказного письма весом до 20 граммов стоила 54,28 рубля. В 2019 году из-за роста тарифов она обойдется уже в 60 рублей, уточняется в пояснительной записке к законопроекту.

"Отказ от бумажных уведомлений об уплате налогов и иных платежей назрел давно - это общемировая практика, - отмечает Наталья Бокова, эксперт СКБ Контур. - В России цифровизация уже активно внедряется в отношении юридических лиц. Теперь в нее вовлекают граждан".

По мнению Боковой, от налоговой службы на первом этапе потребуется масштабная разъяснительная работа. Наверняка проявятся спорные моменты. Не исключены просрочки платежей из-за ожидания бумажного налогового уведомления. "Налоговикам придется действовать на опережение, чтобы предупредить появление подобных ситуаций", - указывает эксперт.

Кстати, законопроект четко прописывает, что считается датой получения налогового уведомления налогоплательщиком. Если документ отправлен в электронной форме - это день, следующий за днем размещения уведомления в личном кабинете. Если речь о бумажном формате, то это шестой день со дня отправки заказного письма. Это важно, поскольку от четкости определения даты получения налогового уведомления зависит, будет ли начислена пеня за просрочку уплаты налога или нет.

"Важно, что налогоплательщикам все-таки оставят право получать под расписку бумажные налоговые уведомления в любой налоговой инспекции либо через многофункциональный центр. В законопроекте оговорены сроки: не позднее пяти дней со дня получения налоговым органом соответствующего заявления", - добавляет Наталья Бокова.

Федеральной налоговой службе с учетом предполагаемого троекратного увеличения числа пользователей личного кабинета физлиц нужно будет увеличить его мощность. Для этого Минфин предлагает выделить ведомству дополнительно 2,1 миллиарда рублей. Эти средства будут использованы на закупку нового и модернизацию существующего оборудования. В том числе того, которое будет использоваться для печати налоговых уведомлений во время переходного периода.

С 25 августа 2015 года введен в действие Порядок направления документов, используемых налоговыми органами при реализации своих полномочий (далее — Порядок), утвержденный Приказом ФНС России от 15.04.15 № ММВ-7-2/149@ - приказ действующий и в 2018 году. Главное изменение — перечень документов, которые налоговая служба может отправлять по каналам коммуникационной связи, существенно увеличен. Что может организация получить от ФНС через интернет и как реагировать на документы? Эти и другие вопросы подробно разберем в данной статье.

Электронный документооборот с ФНС

Перейти на электронный документооборот с налоговой инспекцией по собственной инициативе может любая компания или индивидуальный предприниматель — ФНС это лишь поощряет. Однако согласно действующему законодательству, определенным группам налогоплательщиков сдача отчетности через интернет вменена в обязанность. В частности, сдавать отчетность в электронном виде должны все плательщики НДС, а также компании либо ИП с количеством работников более 50 человек.

Обмен документами с ФНС реализуется через одну из компаний-операторов электронного документооборота (ЭДО), список которых можно найти на сайте налоговой службы. Каждый документ перед отправкой должен быть подписан квалифицированной электронной подписью (КЭП) — это касается как налогоплательщиков, так и налоговиков.

Документ налоговой службы сначала оформляется на бумажном носителе в установленном порядке. На позднее следующего рабочего дня он переводится в электронный формат и отправляется налогоплательщику. Дата отправки документа подтверждается оператором ЭДО.

Подтверждение получения электронного документа

На основании пункта 5.1 статьи 23 Налогового кодекса, субъекты, которые должны отчитываться в электронном виде, также обязаны обеспечить прием документов от налоговой инспекции. О том, что документ получен, в ФНС необходимо сообщить в течение 6 дней начиная с того, когда он был отправлен налоговиками. Для этого в ответ на полученный документ нужно выслать электронную квитанцию о его приеме либо уведомление об отказе в приеме.

Стоит пояснить, что санкции распространяются лишь на тех налогоплательщиков, которые обязаны обмениваться документами с ФНС посредством интернет. К тем, кто решил сдавать отчетность в электронном виде добровольно, подобные санкции не применяются. В этом случае, если налоговая инспекция не получить в установленный срок квитанцию о приеме документа, он будет направлен налогоплательщику почтой.

Отказ в приеме документов со стороны налогоплательщика может возникать по следующим причинам:

- если документ не соответствует утвержденному формату;

- если на нем отсутствует КЭП налогового органа либо она не соответствует действительной;

- если документ направлен ошибочно.

В этих случаях в ФНС отправляется уведомление об отказе в приеме документа. Если отказ обусловлен первой или второй причинами, специалисты ФНС вносят в документ необходимые правки и направляют его повторно.

Важный момент — дата получения документа

Поступление новых документов

Поскольку реагировать на сообщения ФНС нужно в весьма ограниченные сроки, очевидно, что бухгалтеру необходимо постоянно отслеживать новые документы. Более того, ежедневной проверки системы обмена данными с ФНС на предмет поступления новых документов требует пункт 6 Порядка.

Однако для этого необязательно каждый день входить в систему информационного обмена данными. Некоторые системы ЭДО дают возможность отслеживать новые сообщения ФНС иными методами. Например, в системе «Контур.Экстерн», разработанной СКБ Контур, можно подключить оповещение через СМС или электронную почту. В случае поступления нового документа из налоговой инспекции бухгалтер получит электронное письмо или СМС-уведомление.

Перечень документов, которые ФНС может направлять через интернет

Новый Порядок направления документов, используемых налоговыми органами при реализации своих полномочий, предусматривает 48 наименований, которые разрешено направлять через информационную систему. С их полным перечнем можно ознакомиться ниже.

| № | Название |

|---|---|

| 1 | Требование о представлении пояснений |

| 2 | Уведомление о контролируемых иностранных компаниях |

| 3 | Уведомление о вызове налогоплательщика (плательщика сбора, налогового агента) |

| 4 | Налоговое уведомление |

| 5 | Решение о приостановлении операций по счетам налогоплательщика (плательщика сбора, налогового агента) в банке и переводов его электронных денежных средств |

| 6 | Решение об отмене приостановления операций по счетам налогоплательщика (плательщика сбора, налогового агента) в банке и переводов его электронных денежных средств |

| 7 | Решение о проведении выездной налоговой проверки |

| 8 | Решение о приостановлении проведения выездной налоговой проверки |

| 9 | Решение о возобновлении проведения выездной налоговой проверки |

| 10 | Справка о проведенной выездной налоговой проверке |

| 11 | Решение о проведении выездной налоговой проверки консолидированной группы налогоплательщиков |

| 12 | Решение о приостановлении проведения выездной налоговой проверки консолидированной группы налогоплательщиков |

| 13 | Решение о возобновлении проведения выездной налоговой проверки консолидированной группы налогоплательщиков |

| 14 | Акт о воспрепятствовании доступу должностных лиц налогового органа, проводящих налоговую проверку, на территорию или в помещение (за исключением жилых помещений) проверяемого лица |

| 15 | Постановления о проведении осмотра территорий, помещений лица, в отношении которого проводится камеральная налоговая проверка, документов и предметов |

| 16 | Решение о продлении или об отказе в продлении сроков представления документов (информации) |

| 17 | Постановление о производстве выемки, изъятия документов и предметов |

| 18 | Протокол о производстве выемки, изъятия документов и предметов |

| 19 | Постановление о назначении экспертизы |

| 20 | Протокол об ознакомлении проверяемого лица с постановлением о назначении экспертизы и о разъяснении его прав |

| 21 | Акт налоговой проверки |

| 22 | Извещение о времени и месте рассмотрения материалов налоговой проверки |

| 23 | Решение об отложении рассмотрения материалов налоговой проверки в связи с неявкой лица, участие которого необходимо для их рассмотрения |

| 24 | Решение о привлечении к участию в рассмотрении дела о налоговом правонарушении свидетеля, эксперта, специалиста |

| 25 | Протокол рассмотрения материалов налоговой проверки; |

| 26 | Решение о проведении дополнительных мероприятий налогового контроля |

| 27 | Решение о привлечении к ответственности за совершение налогового правонарушения |

| 28 | Решение об отказе в привлечении к ответственности за совершение налогового правонарушения |

| 29 | Решение о принятии обеспечительных мер |

| 30 | Решение об отмене обеспечительных мер |

| 31 | Решение о замене обеспечительных мер |

| 32 | Решение о приостановлении исполнения решений налогового органа, принятых в отношении физического лица |

| 33 | Решение о приостановлении исполнения решений налогового органа, принятых в отношении физического лица |

| 34 | Решение об отмене решения о привлечении к ответственности за совершение налогового правонарушения в части привлечения физического лица к ответственности за совершение налогового правонарушения |

| 35 | Акт об обнаружении фактов, свидетельствующих о предусмотренных Налоговым кодексом Российской Федерации налоговых правонарушениях (за исключением налоговых правонарушений, дела о выявлении которых рассматриваются в порядке, установленном статьей 101 Налогового кодекса Российской Федерации) |

| 36 | Решение о привлечении лица к ответственности за налоговое правонарушение, предусмотренное Налоговым кодексом Российской Федерации (за исключением налогового правонарушения, дело о выявлении которого рассматривается в порядке, установленном статьей 101 Налогового кодекса Российской Федерации) |

| 37 | Решение об отказе в привлечении лица к ответственности за налоговое правонарушение, предусмотренное Налоговым кодексом Российской Федерации (за исключением налогового правонарушения, дело о выявлении которого рассматривается в порядке, установленном статьей 101 Налогового кодекса Российской Федерации) |

| 38 | Решение о возмещении (полностью или частично) сумм налога на добавленную стоимость |

| 39 | Решение об отказе в возмещении сумм налога на добавленную стоимость |

| 40 | Решение о возмещении (полностью или частично) суммы налога на добавленную стоимость, заявленной к возмещению |

| 41 | Решение об отказе в возмещении (полностью или частично) суммы налога на добавленную стоимость, заявленной к возмещению |

| 42 | Решение о возмещении суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке |

| 43 | Решение об отказе в возмещении суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке |

| 44 | Решение об отмене решения о возмещении суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке |

| 45 | Решение об отмене решения о возмещении суммы налога на добавленную стоимость, заявленной к возмещению, в заявительном порядке в связи с представлением уточненной налоговой декларации по налогу на добавленную стоимость |

| 46 | Решение о возмещении суммы акциза, заявленной к возмещению |

| 47 | Решение об отказе (полностью или частично) в возмещении суммы акциза, заявленной к возмещению |

| 48 | Мотивированное заключение |

Особые случаи: документы, не входящие в перечень

В приведенном выше списке отсутствуют два документа, которые также могут направляться налогоплательщику в электронном виде. Речь идет о требовании о представлении документов и требовании об уплате налогов. Дело в том, что для этих документов разработаны собственные регламенты, которые утверждены соответственно приказами ФНС № ММВ-7-2/168@ от 17.02.11 и № ММВ-7-8/700@ от 09.12.10.

Таким образом, с учетом двух типов требований, не вошедших в приведенный выше перечень, налоговая служба может теперь направлять налогоплательщику 50 разных документов.

Электронные сервисы государственных органов становятся все более популярными. Многие граждане уже активно ими пользуются и предпочитают получать услуги, не являясь в ведомство лично.

Налоговые органы предоставляют возможность физическим лицам направлять декларацию, получать выписки, справки и т.д. через личный кабинет на сайте ФНС. Для подтверждения некоторых действий может потребоваться электронная подпись, которую просто оформить на сайте налоговой.

Что такое электронная подпись?

Все ключевые моменты по обращению с электронными подписями закреплены Федеральным законом от 06.04.2011 № 63-ФЗ. Электронная подпись является цифровым аналогом личной подписи гражданина, которой можно заверять электронные документы. Она является гарантом того, что в документ не были внесены какие-либо изменения после момента подписания.

Согласно п.1 ст.2 Закона 63-ФЗ технически электронная подпись – это набор символов, присоединяемых к подписываемому файлу. По внешнему виду она может отражаться в виде штампа, знаков или быть невидимой.

По видам электронные подписи бывают:

- усиленная неквалифицированная, позволяющая идентифицировать подписавшего документ человека, обнаружить, вносились ли в документ изменения после его подписания;

- усиленная квалифицированная вырабатывается в Удостоверяющем центре, подтверждается сертификатом. Используются в основном юридическими лицами.

Физическим лицам через Личный кабинет налогоплательщика на сайте ФНС формируется неквалифицированная подпись, которой достаточно для заверения электронных документов.

Для чего она нужна?

В любом бумажном заявлении, подаваемом в налоговый орган, имеется графа личной подписи заявителя. При отправке электронного документа равнозначной ей признается только электронная подпись. Именно она заменяет собственноручную.

Сертификат подписи можно использовать для подписания и направления в налоговый орган посредством Личного кабинета следующих документов:

- налоговой декларации (3-НДФЛ) с подтверждающими документами;

- заявления о возврате или зачете излишне уплаченного в бюджет налога;

- сообщения о транспорте и недвижимости, находящихся в собственности гражданина;

- заявления о предоставлении льготы по налогам и т.д.

Как получить электронную подпись на сайте налоговой?

Услуга по выработке электронной подписи для физических лиц через личный кабинет ФНС является бесплатной. ЭП может храниться в защищенном хранилище службы либо на персональном компьютере пользователя. Срок действия ключа проверки подписи составляет один календарный год, по истечении которого потребуется снова подать заявку на получение нового.

Порядок оформления электронной подписи на сайте налогового органа следующий:

- Войти в Личный кабинет налогоплательщика одним из способов: с логином и паролем, выданными по личному запросу сотрудником ФНС, либо используя регистрационные данные для входа на сайт Госуслуг (ЕСИА).

- Перейти в раздел «Жизненные ситуации».

![]()

- Выбрать подраздел «Прочие ситуации».

![]()

- Выбрать пункт «Нужна электронная подпись».

![]()

- На вкладке «Получить ЭП» выберите вариант, где будет храниться подпись: в защищенной системе ФНС или на личном компьютере. При этом ведомство рекомендует первый вариант, чтобы иметь возможность воспользоваться электронной подписью с любого мобильного устройства.

- Придумать пароль, который система будет затребовать каждый раз при подписании документов. Это сложная комбинация букв, цифр и символов. Система проверяет соблюдение требований по составлению пароля. Восстановить его будет невозможно, потому следует записать и сохранить!

- После отправки запроса происходит формирование электронной подписи, продолжительность которой может составлять сутки. Использовать ее можно только после того, как в личный кабинет придет соответствующее уведомление о готовности ЭП.

![]()

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Электронные сервисы государственных органов становятся все более популярными. Многие граждане уже активно ими пользуются и предпочитают получать услуги, не являясь в ведомство лично.

Налоговые органы предоставляют возможность физическим лицам направлять декларацию, получать выписки, справки и т.д. через личный кабинет на сайте ФНС. Для подтверждения некоторых действий может потребоваться электронная подпись, которую просто оформить на сайте налоговой.

Что такое электронная подпись?

Все ключевые моменты по обращению с электронными подписями закреплены Федеральным законом от 06.04.2011 № 63-ФЗ. Электронная подпись является цифровым аналогом личной подписи гражданина, которой можно заверять электронные документы. Она является гарантом того, что в документ не были внесены какие-либо изменения после момента подписания.

Согласно п.1 ст.2 Закона 63-ФЗ технически электронная подпись – это набор символов, присоединяемых к подписываемому файлу. По внешнему виду она может отражаться в виде штампа, знаков или быть невидимой.

По видам электронные подписи бывают:

- усиленная неквалифицированная, позволяющая идентифицировать подписавшего документ человека, обнаружить, вносились ли в документ изменения после его подписания;

- усиленная квалифицированная вырабатывается в Удостоверяющем центре, подтверждается сертификатом. Используются в основном юридическими лицами.

Физическим лицам через Личный кабинет налогоплательщика на сайте ФНС формируется неквалифицированная подпись, которой достаточно для заверения электронных документов.

Для чего она нужна?

В любом бумажном заявлении, подаваемом в налоговый орган, имеется графа личной подписи заявителя. При отправке электронного документа равнозначной ей признается только электронная подпись. Именно она заменяет собственноручную.

Сертификат подписи можно использовать для подписания и направления в налоговый орган посредством Личного кабинета следующих документов:

- налоговой декларации (3-НДФЛ) с подтверждающими документами;

- заявления о возврате или зачете излишне уплаченного в бюджет налога;

- сообщения о транспорте и недвижимости, находящихся в собственности гражданина;

- заявления о предоставлении льготы по налогам и т.д.

Как получить электронную подпись на сайте налоговой?

Услуга по выработке электронной подписи для физических лиц через личный кабинет ФНС является бесплатной. ЭП может храниться в защищенном хранилище службы либо на персональном компьютере пользователя. Срок действия ключа проверки подписи составляет один календарный год, по истечении которого потребуется снова подать заявку на получение нового.

Порядок оформления электронной подписи на сайте налогового органа следующий:

- Войти в Личный кабинет налогоплательщика одним из способов: с логином и паролем, выданными по личному запросу сотрудником ФНС, либо используя регистрационные данные для входа на сайт Госуслуг (ЕСИА).

- Перейти в раздел «Жизненные ситуации».

![]()

- Выбрать подраздел «Прочие ситуации».

![]()

- Выбрать пункт «Нужна электронная подпись».

![]()

- На вкладке «Получить ЭП» выберите вариант, где будет храниться подпись: в защищенной системе ФНС или на личном компьютере. При этом ведомство рекомендует первый вариант, чтобы иметь возможность воспользоваться электронной подписью с любого мобильного устройства.

- Придумать пароль, который система будет затребовать каждый раз при подписании документов. Это сложная комбинация букв, цифр и символов. Система проверяет соблюдение требований по составлению пароля. Восстановить его будет невозможно, потому следует записать и сохранить!

- После отправки запроса происходит формирование электронной подписи, продолжительность которой может составлять сутки. Использовать ее можно только после того, как в личный кабинет придет соответствующее уведомление о готовности ЭП.

![]()

Остались вопросы? Узнайте, как решить именно Вашу проблему! Напишите прямо сейчас нашему консультанту онлайн. Или звоните нам по телефонам:

Читайте также: