Как отвечать на требование из налоговой о предоставлении документов в сбис

Опубликовано: 17.09.2024

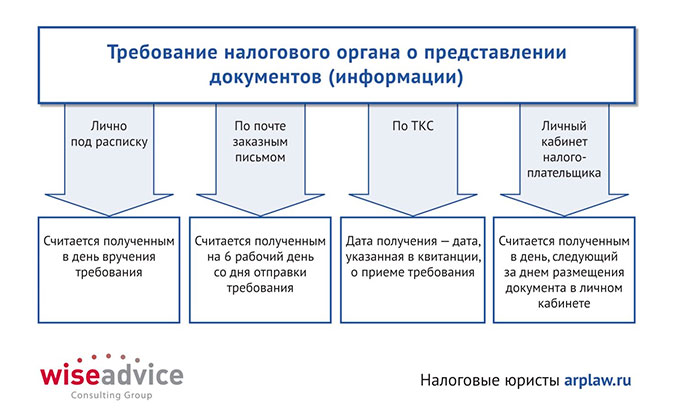

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

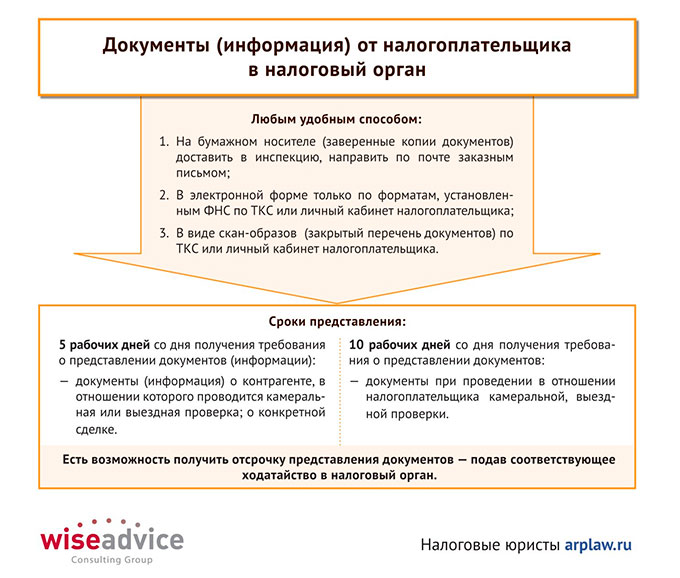

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Особенно если они странные

Если вы ИП или руководитель ООО, налоговая инспекция иногда присылает вам требования.

Они бывают двух видов. Во-первых , налоговики могут потребовать что-то заплатить, это требование об уплате налога. Во-вторых — ответить: пояснить или представить документы. Требования что-то пояснить часто бывают непонятными: например, нужно объяснить расхождение в 4 млн рублей при сумме декларации 3 млн. А иногда требуют просто принять к сведению какую-то информацию.

Я 16 лет работаю бухгалтером — сначала по найму, а теперь как ИП. Консультирую предпринимателей и веду учет. В статье расскажу, как отвечать на требования налоговой что-то пояснить или представить документы и почему делать это обязательно.

Зачем налоговая требует пояснения или документы

ИФНС может прислать требование, если у нее возникли к вам вопросы в следующих ситуациях.

Во время налоговой проверки. Она может быть выездной, то есть на территории налогоплательщика, или камеральной — когда ИП или ООО сдает декларацию, а налоговики проверяют ее у себя. Если ИФНС что-то непонятно, придется объясняться. Например, если в отчетности написано одно, а в документах, которые находятся в налоговой, — другое.

Когда проверяют какую-то компанию или ИП и, чтобы подтвердить информацию, опрашивают контрагентов. Например, предприниматель в своем магазине продает печенье, которое покупает на кондитерской фабрике. У этой фабрики идет выездная налоговая проверка за 2017—2019 годы , поэтому ИП присылают требование представить в налоговую все накладные на печенье за этот период.

Когда проверяют конкретную сделку вне налоговых проверок. Например, фирма купила нежилое помещение. Налоговая инспекция считает, что продавец не уплатил положенные налоги, и проверяет именно эту сделку, запрашивая документы у продавца и покупателя.

Когда надо ответить на требование

Как присылают требования. Требование из ИФНС может прийти по почте или электронно. А иногда его даже вручают лично: например, когда предпринимателя вызывают в налоговую и уже там отдают требование. У требований во время камеральной проверки есть свои особенности — о них расскажу ниже.

Если организация или ИП сдает отчетность через интернет, то требование придет электронно. Обычно, если предприниматель или компания ведет электронный документооборот, операторы ЭДО сами сообщают о требовании по смс или электронной почте, чтобы оно не потерялось.

Когда налогоплательщик отправит квитанцию, начинает течь срок исполнения требования. Для представления документов это 5 или 10 рабочих дней, для пояснений — 5 рабочих дней. Этот срок указан в требовании. Все сроки считаются в рабочих днях.

Если требование пришло обычной почтой, оно считается полученным на шестой день после отправки. Возможные задержки на почте — проблема налогоплательщика.

Если налоговики вручают требование лично, то делают это под подпись — надо расписаться в экземпляре ИФНС, подтвердив, что вы требование получили. С этого момента начинает течь срок представления документов.

Как продлить срок для ответа. Можно письменно попросить ИФНС об отсрочке. Сделать это надо не позже чем на следующий рабочий день после дня, когда получите требование.

Основанием для отсрочки может быть командировка или болезнь руководителя. Или то, что налогоплательщику надо копировать много документов.

Предоставить отсрочку — право налоговой инспекции, а не обязанность. Поэтому отсрочку могут и не дать.

Что будет, если не ответить

Если проигнорировать требование о представлении документов, грозит штраф — 200 Р за каждый непредставленный документ о своей деятельности.

Если не представить документы или пояснения по встречной проверке, штраф составит 10 000 Р , а при запросе документов о конкретной сделке — 5000 Р .

Если не дать пояснения в любых других случаях, оштрафуют на 5000 Р . А если в течение года повторно проигнорировать такое требование ИФНС, штраф вырастет в четыре раза — до 20 000 Р .

Если налоговики попросили пояснить или уточнить налоговую декларацию и вы ее уточнили — этого достаточно, дополнительные письма можно не писать. Но если не уточнить декларацию или не объяснить письменно, что в ней все верно, — грозит штраф. Игнорировать требования налоговой — дорогое удовольствие, поэтому отвечать на них надо обязательно.

Как правильно отвечать

На требование что-то пояснить необходимо ответить письменно. Еще нужно зафиксировать, что ответ передан в налоговую, — квитанцией оператора электронного документооборота или подписью и штампом инспектора. К пояснениям можно приложить подтверждающие документы, но это необязательно.

Если требование поступило во время камеральной проверки декларации по НДС, то пояснения надо передать электронно по утвержденному ФНС формату. Во всех остальных случаях пояснения можно составить в свободной форме и передать в инспекцию лично, по почте или электронно. Это относится и к требованию налоговой представить документы.

На требование представить документы. Когда ИФНС просит документы, надо представить их копии, заверенные налогоплательщиком. Не надо заверять копии нотариально или отдавать оригиналы: налоговики не будут копировать их за свой счет. Они вправе ознакомиться с оригиналами, но не более того.

На каждой копии должно быть написано «копия верна», дата, должность, подпись и расшифровка подписи того, у кого есть право заверять документы. Документы ИП может заверять сам предприниматель, ООО — руководитель фирмы. Они могут передавать свое право подписи по доверенности.

Многостраничные документы нужно прошить и заверить одной надписью в месте прошивания. Есть и другие правила, как заверять бумажные документы, — им посвящено приложение 18 к приказу ФНС от 07.11.2018 № ММВ-7-2/628@.

Документы надо передавать по описи, чтобы было документальное доказательство того, что вы свою обязанность выполнили. Если передаете документы в ИФНС лично, в описи должен расписаться сотрудник инспекции. Если отправляете почтой, опись подписывает оператор почтовой связи. Если электронно, то оператор ЭДО формирует электронную квитанцию.

Так процесс должен выглядеть в идеале. Но иногда налоговая хитрит или пишет в требовании то, что трудно понять и на что еще труднее ответить. Вот какие могут быть сложности с требованиями от налоговой и как на них реагировать.

Есть еще несколько поводов для требований от налоговой по закону. Например:

- Уточненная декларация, в которой уменьшена сумма налога к уплате.

- Декларация, в которой заявлен убыток.

- Декларация по НДС или акцизам с суммой налога к возмещению.

Ограничения по срокам есть не только у налогоплательщика, но и у ИФНС. Она вправе направлять требования в рамках камеральной проверки в течение 3 месяцев со дня, когда компания или ИП представит декларацию или расчет. Исключение — когда требование направили в рамках дополнительных мероприятий налогового контроля.

Провести дополнительные мероприятия вправе руководитель налоговой инспекции в ходе проверки. Это возможно, например, если нужны еще какие-то доказательства нарушения налогового законодательства. Тогда могут запросить дополнительные документы за пределами трехмесячного срока.

Декларацию по НДС налоговики проверяют в течение 2 месяцев, но этот срок могут продлить до 3 месяцев — также по решению руководителя инспекции.

Если ИФНС пропустила срок, выставлять требование она не вправе.

Как бывает. Иногда налоговая инспекция пропускает трехмесячный срок камералки, а потом спохватывается и хочет задать какой-нибудь вопрос о прошедшем периоде.

Например, у одного ООО произошла такая история. Организация не вела деятельность, в штате числился единственный учредитель — генеральный директор. Зарплата не начислялась, ведь деятельности не было и директор находился в отпуске за свой счет.

За 2019 год компания сдала нулевую форму расчета страховых взносов, РСВ, так как начислений взносов с зарплаты директора не было. Организация была на общей системе налогообложения, поэтому за этот же год сдала декларацию по налогу на прибыль. В ней был внереализационный доход — это списание старой задолженности с истекшим сроком, не востребованной кредитором. ООО обязано ее списать и исчислить с нее налог на прибыль, что компания и сделала.

Налоговой инспекции это показалось подозрительным: доход есть, а зарплату не начисляли. Задать этот вопрос вовремя можно было в течение 3 месяцев со дня сдачи РСВ или декларации по налогу на прибыль за 2019 год. Но налоговики срок пропустили. Поэтому они пошли на маленькую хитрость.

После первого квартала 2020 года организация, как положено, сдала очередные расчеты и декларации, в том числе РСВ с нулевыми показателями. В срок для камеральной проверки РСВ за первый квартал 2020 года инспекция прислала требование, в заголовке которого запрашивала пояснения по РСВ за этот квартал. А в тексте требования речь шла о 2019 годе, который ее интересовал на самом деле.

Как отвечать на требование. Не надо поддаваться на провокацию. Спрашивали про первый квартал 2020 года — отвечать можно только про него. Главное — ответить.

Естественно, в этот период у компании никаких расхождений уже не было, поэтому она так и написала.

В требованиях по результатам камералки есть еще одна тонкость. Если подать уточненную декларацию или расчет, камеральная проверка первоначальной декларации прекращается, начинается камералка новой. Срок при этом начинает течь заново — со дня сдачи уточненной декларации. То есть сдали уточненную декларацию — продлили срок камеральной проверки.

Еще во время камералки налоговые инспекторы могут требовать пояснения, но не вправе требовать документы. Если только это прямо не предусмотрено налоговым кодексом: например, могут требовать счета-фактуры при камеральной проверке декларации по НДС с суммой налога к возмещению. Поэтому документы к пояснениям, как правило, прикладывать не нужно — достаточно письменно ответить на вопрос.

Как должно быть. Налоговая инспекция должна запрашивать пояснения, только если обнаружит какие-то ошибки и несоответствия. Какие именно ошибки и несоответствия — должно быть указано в самом требовании.

Как бывает. Чаще всего из текста требования хорошо понятно, что именно случилось и почему запрашивают пояснения. Но бывает и иначе.

Так, предприниматель на упрощенке сдал налоговую декларацию с суммой дохода 4 357 735 Р . Все доходы он получил на расчетный счет в банке. Через некоторое время ему пришло требование пояснить расхождение в размере 4 172 508,53 Р между декларацией и поступлениями на расчетный счет.

Расхождение — это разница между декларацией и суммой, которую ИП получил через банк. В какую сторону — инспекция не написала. Тут возможны два варианта:

- расхождение в меньшую сторону. То есть, по мнению ИФНС, предприниматель получил на расчетный счет 4 357 735 Р − 4 172 508,53 Р = 185 226,47 Р ;

- расхождение в большую сторону. То есть налоговая считает, что предприниматель получил 4 357 735 Р + 4 172 508,53 Р = 8 530 243,53 Р .

Во втором случае разница огромная.

Как отвечать на требование. В первую очередь надо проверить свою декларацию и документы, из которых вы брали суммы для нее. На УСН это книга учета доходов и расходов и банковская выписка — та, что выдал банк, а не автоматически загруженная в программу учета.

В итоге предприниматель выяснил, что в поступлениях на расчетный счет была одна сумма, которая не являлась доходом и не облагалась налогом. Это возврат денег из бюджета, примерно 200 Р . А еще облагаемый доход был завышен на 2 тысячи. Последнее произошло из-за того , что приход денег задублировался в учетной программе при автоматической выгрузке, а данные учета не сверили с выпиской из банка.

Предпринимателю повезло, что он завысил доход в декларации по сравнению с реальным, а не занизил его. Иначе пришлось бы заплатить штраф — обычно 20% от неуплаченной суммы — и пени. Сдавать уточненную декларацию в этом случае было бы обязательно.

В итоге предприниматель ответил налоговой, что расхождения совсем небольшие — 2 тысячи. Выяснять, почему в требовании спрашивают про 4 млн, необязательно. Главное — ответить по существу.

Как должно быть. Требование могут прислать в рамках проверки контрагента — это так называемая встречная налоговая проверка, встречка. По встречке просят документы, которые подтверждают сделки с каким-то одним контрагентом. Если с ним было мало взаимоотношений, то ответить просто. Если встречка прилетела по ключевому поставщику или покупателю — придется много копировать.

Срок представления документов по встречной проверке — 5 рабочих дней. К требованию о представлении документов во время встречки прикладывается копия поручения той налоговой, что проверяет контрагента. Запросить могут договоры, счета, акты выполненных работ, акты сверок, оборотно-сальдовые ведомости и другие документы.

Как бывает. Я ИП уже много лет — и однажды получила в рамках встречной проверки требование представить счет, договор, акты приемки-сдачи услуг, акты сверки и платежные поручения по контрагенту-организации.

Казалось бы , ничего особенного, если не знать, о какой сделке идет речь. У контрагента, которого проверяла налоговая, я заказывала надгробный памятник на могилу своей бабушки. Никакого отношения к предпринимательской деятельности эта сделка не имела. Но поскольку у меня есть статус ИП — налоговики увидели это по ИНН, — мне направили требование как предпринимателю.

Памятник я заказывала в интернет-магазине, оплачивала личной картой — никаких документов по сделке, кроме квитанции об оплате, у меня не было.

Как отвечать на требование. Налоговая инспекция вправе запрашивать информацию, необходимую для проверки, не только у налогоплательщиков, но и у любых других лиц. Однако если сделка личная, то обычный гражданин не обязан составлять и хранить документы по ней.

Даже если вы ИП, требовать у вас могут только те документы, что служат основанием или подтверждением начисления или уплаты налогов и сборов, а также основанием для подтверждения расходов.

Поэтому на требование я ответила, что заказ у организации делала в личных целях, к предпринимательской деятельности он отношения не имеет. Акт приемки-сдачи работ не подписывала.

Как должно быть. Налоговая инспекция может писать письма: рассылать информационные сообщения, напоминать о сроках уплаты налогов, пояснять свое мнение. Это справочная информация для налогоплательщика. На такие письма отвечать не надо.

Как бывает. Почему-то иногда вместо писем налоговая предпочитает присылать требования.

Например, один предприниматель нанимал работников, платил им зарплату и сдавал все положенные отчеты, включая расчет по страховым взносам. Потом работники уволились, а предприниматель продолжил сдавать отчеты, но уже с нулевыми показателями на всякий случай, чтобы не получить штраф за несдачу расчета.

Его налоговая решила разъяснить предпринимателю, что сдавать нулевой РСВ ему не надо. А сообщить это решила требованием.

Предприниматель ответил так: «Нулевой расчет по страховым взносам обязуюсь не сдавать».

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

В адрес ООО поступило требование о предоставлении документов (информации) в соответствии с п. 2 ст. 93 НК РФ, абзацем вторым п. 5 ст. 93.1 НК РФ. Требуется представить за 2018 год все имеющиеся договоры с контрагентом общества, счета-фактуры, акты, транспортные и товарно-транспортные накладные, оборотно-сальдовые ведомости, карточки счетов, деловую переписку с контрагентом, доверенности и иные документы. При этом налоговым органом не поименовано, в рамках какого мероприятия истребуются документы (информация), не идентифицированы документы (информация), которые нужно представить.

Нужно ли ООО отвечать на такое требование?

К сведению:

Отказ лица от представления истребуемых при проведении налоговой проверки документов или непредставление их в установленные сроки признаются налоговым правонарушением и влекут ответственность, предусмотренную п. 2 ст. 126 НК РФ (п. 6 ст. 93.1 НК РФ, письма Минфина России от 10.07.2017 N 03-02-08/43465, ФНС России от 27.06.2017 N СА-4-9/12220@, от 27.06.2017 N ЕД-4-2/12216@, определение ВС РФ от 16.11.2018 N 309-КГ18-18488, постановление Девятнадцатого ААС от 05.11.2019 N 19АП-6102/19)).

В свою очередь, неправомерное несообщение (несвоевременное сообщение) истребуемой информации, в том числе относительно конкретной сделки вне рамок налоговой проверки, признается налоговым правонарушением и влечет ответственность, предусмотренную ст. 129.1 НК РФ.

Помимо штрафа за непредставление документов и информации, на должностное лицо организации может быть наложен штраф в размере 300-500 руб. (п. 4 ст. 108 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Рекомендуем также ознакомиться с материалами:

- Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

- Энциклопедия решений. Поручение налогового органа, проводящего налоговую проверку, об истребовании документов (информации) у третьих лиц (по встречным проверкам);

- Энциклопедия решений. Истребование налоговым органом документов и информации у третьих лиц (встречные проверки);

- Энциклопедия решений. Сроки представления в налоговый орган документов (информации) по встречной проверке;

- Энциклопедия решений. Ответственность за неправомерное несообщение (несвоевременное сообщение) сведений налоговому органу (п.п. 1 и 2 ст. 129.1 НК РФ).

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Войнова Оксана

Ответ прошел контроль качества

28 августа 2020 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг. Для получения подробной информации об услуге обратитесь к обслуживающему Вас менеджеру.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Согласно действующему законодательству налоговая инспекция может направлять в адрес налогоплательщика требование в электронном виде о предоставлении каких-либо документов и требование об уплате налога, сбора, пени, штрафа.

О получении такого рода документов в СБиС++ от "Тензор" Вы узнаете из информационного сообщения программы, после доставки почты:

Обратите внимание, требования хранятся в отдельном реестре СБиС — в разделе ФНС на вкладке «Документы налоговых органов» (для перехода нажмите «Да» в информационном сообщении). Здесь вы можете ознакомиться с содержанием письма (Шаг 2. «Просмотреть»):

Само требование является приложением к письму — для просмотра нажмите ссылку на наименовании файла. Документ откроется во внешней программе, которая установлена на вашем компьютере и которая по умолчанию настроена для просмотра файлов данного формата. Например, формат «pdf» распознается программой Adobe Reader.

Квитанция о приеме требования формируется в СБиС++ автоматически — никаких дополнительных действий выполнять не нужно, Вам достаточно просто открыть письмо.

Просмотреть квитанцию Вы можете по соответствующей ссылке внутри письма:

При необходимости, укажите другого подписанта в квитанции.

Если вместо «Квитанция о приеме» Вы видите строку «Уведомление об отказе», это значит, что полученное письмо:

- ошибочно направлено налогоплательщику;

- не соответствует утвержденному формату;

- отсутствует (не соответствует) ЭП уполномоченного должностного лица налогового органа.

Другими словами, произошла ошибка инспектора. Отправьте уведомление в инспекцию, и возможно через какое-то время Вам пришлют правильный документ.

После того, как вы закроете окно «Сведения о направленном документе», появится следующее информационное сообщение:

Чтобы это сделать:

- После отправки квитанции перейдите на следующий шаг, нажав кнопку «Далее»

- На вкладке «Истребуемые документы» приложите файлы, заполните необходимые поля.

Прикладываемые документы могут быть двух типов:

- Формализованные, представленные в виде XML-файла.

- Скан-образы, представленные в виде TIF- и JPG-файлов.

Документ XML

Скан-образ

Дождитесь Квитанции о приеме от налоговой инспекции.

Исходя из норм Налогового Кодекса, налоговые органы вправе запросить у налогоплательщика необходимые для проведения проверки документы. Подобное требование о представлении документов может быть предъявлено налоговиками при проведении камеральной, выездной, а также встречной налоговой проверки.

Так, при камеральной проверке документы могут быть истребованы по следующим основаниям:

- при применении налогоплательщиком налоговых льгот (п. 6 ст.88 НК РФ);

- при подаче декларации по НДС с сумой налога к возмещению (п.8 ст.88 НК РФ);

- при условии, что налогоплательщик является участником договора инвестиционного товарищества и представил декларацию (расчет) по налогу на прибыль или НДФЛ;

- при проведении проверки по налогам, связанным с использованием природных ресурсов (п.9 ст. 88 НК РФ) и др.

Как правило, налоговики знакомятся с оригиналами документов налогоплательщика в рамках выездной налоговой проверки. В том случае, если полученной информации недостаточно, налоговики направляют требование о предоставлении документов.

Кроме того Налоговый кодекс РФ предусматривает возможность проведения так называемой встречной проверки, в ходе которой запрашиваются сведения у контрагента налогоплательщика для выявления фактов совершения определенной сделки, ее реальности.

Итак, как ответить на требование налоговиков о предоставлении документов?

Глобально существует два пути: ответить на требование или же отказаться от исполнения требования о предоставлении документов для проверки.

Безусловно, принятие решение об ответе зависит от целого ряда факторов. Рассмотрим ситуации, когда ответить на требование о предоставлении документов стоит, а когда есть все основания этого не делать.

Представление запрашиваемых документов в налоговую инспекцию в рамках встречной проверки в определенных ситуациях поможет освободить Вашего контрагента по сделке от привлечения к ответственности за налоговое правонарушение. Как известно, в настоящее время налоговые органы могут заподозрить компанию в получении необоснованной налоговой выгоды в случае отсутствия реальности сделок. Следствием этого являются крупные налоговые доначисления.

Но если компании удастся доказать реальность сделки, доначислений можно избежать. Здесь то и поможет предоставление документов по требованию налоговиков по конкретной сделке с Вашим контрагентом. В одном из дел налогоплательщик был освобожден от налоговой ответственности именно благодаря представленным доказательствам реальности поставки партий угля. Установив наличие документов о качестве товара, а также факты перевозки угля ж/д транспортом, разгрузки товара, был подтвержден факт реального исполнения обязательств по сделке (определение Верховного суда РФ от 13.10.16 № 305-КГ16-10399 по делу № А-40-71125/15).

Однако существует ряд ситуаций, когда можно отказаться от исполнения требования инспекторов о предоставлении документов.

1. Несоблюдение срока предъявления требования о представлении документов.

Налоговый кодекс устанавливает предельные сроки для проведения проверок. Так, для камеральной проверки предельный срок составляет три месяца со дня подачи декларации, и продлению не подлежит. Исходя из этого, налоговый орган имеет право запрашивать документы только в течение определенного законом срока. Если требование о предоставлении документов было выставлено после даты окончания проверки, его можно не исполнять.

Часто на практике налоговые органы запрашивают документы в последние дни проверки, в связи с чем, фактический срок их представления наступает в период, когда проверка уже завершилась. В данном случае, несмотря на окончание срока проверки, налогоплательщик может быть подвергнут штрафу за отказ от представления документов.

2. Ненадлежащий формат требования о предоставлении документов.

Возможна ситуация, когда налогоплательщик получает требование о предоставлении документов посредством электронного сообщения, формат которого оказался неверным, вследствие чего налогоплательщик не смог открыть файл. В данном случае файл будет считаться неполученным, о чем информирует и сама Федеральная налоговая служба (Письмо ФНС России от 16.02.16 № ЕД-4-2/2436@).

Однако зачастую налоговые органы игнорируют положение п. 4 ст. 31 НК РФ о направлении требования в электронной форме и направляют его в бумажном виде. В данной ситуации, к сожалению, проигнорировать требование налоговиков о предоставлении документов только на основании несоответствия формы требования, не получится.

3. Запрашиваемые документы уже были представлены ранее.

Согласно п. 5 статьи 93 НК РФ налоговые органы не вправе истребовать у проверяемого лица документы, ранее представленные в налоговые органы при проведении камеральных или выездных проверок данного проверяемого лица, а также документы, представленные в виде заверенных копий в ходе проведения налогового мониторинга. Подтвердить повторность истребования документов можно распиской налогового органа в получении истребуемых документов по описи, почтовой документацией, квитанцией о приеме, подписанной электронной подписью должностного лица налогового органа.

4. Документы не относятся к налоговым регистрам.

Многочисленная судебная практика подтверждает вывод о том, что штатное расписание, приказы на командировку, личные карточки учета, списки сотрудников, подтверждающие прохождение медицинского освидетельствования перед началом выполнения работ налоговыми регистрами не являются (Постановление Верховного суда РФ от 09.07.14 № 46-АД14-15, Постановление АС Московского округа от 05.06.17 № Ф05-7065/2017, Постановление Арбитражного суда Восточно-Сибирского округа от 30.03.217 № Ф02-8200/2016, Ф02-8201/2016 по делу № А19-6949/2016). Соответственно, требование о предоставлении таких документов можно не исполнять.

5. Слишком большой объем запрашиваемых документов.

Налоговый орган не содержит ограничений по объему документов, которые могут быть истребованы у налогоплательщика. Однако, в случае предъявления требования о представлении большого объема документов, налогоплательщик вправе просить налоговый орган о продлении общего 10-дневного срока на представление документов.

Таким образом, налогоплательщик или контрагент налогоплательщика в зависимости от конкретной ситуации вправе выбрать, как ответить на требование налогового органа о предоставлении документов.

При этом напомним, что согласно статье 126 НК РФ в случае непредставления документов в установленный срок с налогоплательщика могут взыскать штраф в размере 200 руб. за каждый непредставленный документ. Одновременно на должностных лиц организации (например, на руководителя) может быть возложена и административная ответственность за указанное правонарушение (штраф в размере от 300 до 500 руб. на основании п. 4 ст. 108 НК РФ, ч. 1 ст. 15.6 КоАП РФ).

Читайте также: