Изменения налоговой политики россии за последние 10 лет

Опубликовано: 15.05.2024

Начало нового календарного года традиционно связано с налоговыми изменениями. И 2021 год, несмотря на потрясший мир "коронакризис", не стал исключением.

Перемены были обоснованы разными причинами. Это и стремление государства помочь экономике: поддержать пострадавшие отрасли, создать более привлекательные условия для приоритетных бизнес-сфер. И стремление того же государства получать стабильный доход с налогов.

Начало 2021 – конец ЕНВД

Несмотря на негодование предпринимателей, специальный налоговый режим ЕНВД, просуществовавший 22 года, был отменен (п. 8 ст. 5 Федерального закона от 29 июня 2012 г. № 97-ФЗ). Это стало самым значительным изменением в налоговом законодательстве для малого и среднего бизнеса.

Большинство некрупных компаний ранее выбирали для работы именно ЕНВД. Ставка налога не зависела от прибыли, а была фиксированной. Это стало и главной причиной его отмены. Государство недополучало налоги с предприятий на ЕНВД, дела у которых шли неплохо. В среднем предприятия на УСН платили в 27 раз больше налогов, чем "вмененщики". По некоторым оценкам, с отменой ЕНВД у 60% предпринимателей налоговая нагрузка выросла.

Всех, кто не определился с новым налоговым режимом до 1 января 2021 года, должны были автоматически перевести на ОСН. Это в разы бы повысило налоговую нагрузку и сложность ведения бухгалтерии. Но обращаю внимание на то, что время перехода с ЕНВД на УСН продлили до конца марта текущего года (ст. 3 Федерального закона от 17 февраля 2021 г. № 8-ФЗ), а значит, избежать этих сложностей еще можно.

Изменения в налоговых режимах

Последствия отмены ЕНВД постарались максимально смягчить, внеся изменения в другие налоговые режимы.

Патентную систему, например, доработали согласно Федеральному закону от 23 ноября 2020 г. № 373-ФЗ (далее – Закон № 373-ФЗ) так, чтобы ей могли воспользоваться больше предприятий малого и среднего бизнеса, и она стала более выгодной:

- расширен перечень видов деятельности, дающих право воспользоваться патентом (п. 2 ст. 346.43 Налогового кодекса);

- увеличены доступные размеры площадей торгового зала для общепита (п. 6 ст. 346.43 НК РФ);

- компаниям на патенте разрешили уменьшать налоговую ставку на размер страхового взноса (п. 1.2 ст. 346.51 НК РФ).

- среднюю численность работников увеличили до 130 человек (подп. 15 п. 3 ст. 346.12 НК РФ)

- доходы за отчетный период ограничили 200 млн руб. (п. 4 ст. 346.13 НК РФ).

Перед компаниями, использовавшими ЕНВД, встал вопрос, какой режим налогообложения выбрать, чтобы минимально увеличить налоговую нагрузку. Многим организациям, которые подошли под новые критерии, я советовала патентную систему: она удобна для сезонного бизнеса, не надо вести сложный бухучет, а налоговые платежи можно платить в два этапа. Правда, тут я направляю всех предпринимателей к региональному законодательству. Именно оно в конечном счете устанавливает ставки и физические показатели бизнеса на патенте. Существовать одному и тому же бизнесу на патенте в разных регионах может быть по-разному выгодно или невыгодно вовсе.

С УСН чуть сложнее. Напомним, есть два варианта режима: "доходы минус расходы" и "доходы 6%" (ст. 346.14 НК РФ, ст. 346.20 НК РФ). Тут выбор можно было сделать исходя из следующей схемы: если расходы бизнеса больше 50% от выручки, то выбрать лучше "доходы минус расходы". Но всегда есть индивидуальные особенности бизнеса, поэтому я рекомендую консультироваться с бухгалтером или налоговым консультантом, прежде чем делать выбор.

Совсем небольшому бизнесу можно было рассмотреть налог на профессиональный доход и получение статуса самозанятого. Налоговый режим выгодный, но имеет много ограничений. Годовой доход не должен превышать 2,4 млн руб., нельзя нанимать работников и есть серьезные ограничения по видам деятельности (ст. 4 Федерального закона от 27 ноября 2018 г. № 422-ФЗ). Поэтому я бы предостерегла от выбора НПД тех, кто планирует развиваться и масштабироваться. Данный режим больше подходит для сферы услуг: "муж на час", услуги фотографа, мастера маникюра и т. д.

По данным ФНС России, из числа определившихся на конец 2020 года предпринимателей 57,5% выбрали УСН, 40% – патент, 2,5% – налог на профессиональный доход.

Налоговые каникулы для вновь зарегистрированных ИП на УСН или патенте продлили до конца 2023 года (ст. 2 Федерального закона от 31 июля 2020 г. № 266-ФЗ). Они дают право использовать нулевую ставку налогообложения два налоговых периода с момента регистрации. Ограничения для тех, кто хочет воспользоваться "каникулами", также есть (п. 4 ст. 346.20, п. 3 ст. 346.50 НК РФ). Виды деятельности льготников, ограничения по численности сотрудников и лимиты по доходам устанавливает региональное правительство для каждого региона. Например, в Свердловской области установлен список из 31 вида деятельности ИП на патенте, которые могут воспользоваться налоговыми каникулами (Закон Свердловской области от 20 марта 2015 г. № 21-ОЗ). А в Московской области список включает всего 25 пунктов (Закон Московской области от 6 ноября 2012 г. № 164/2012-ОЗ).

Чтобы выгода от налоговых каникул была для вас максимальной, я советую регистрировать ИП в начале года: освобождение от уплаты налога у вас будет на два полных года.

Прогрессивная ставка по НДФЛ

С 2021 года ввели повышенную ставку НДФЛ 15% для тех, чей годовой заработок превысит 5 млн руб. (п. 1 ст. 224 НК РФ). Эти изменения, как ожидается, позволят получать государству на 60 млрд руб. в год больше. Доходы с повышенного НДФЛ государство направит на дорогостоящее лечение детей со сложными заболеваниями.

Налоговый маневр для IT-компаний

Государство решило поддержать приоритетную для развития экономики сферу IT, установив льготные тарифы по налогам (Федеральным законом от 31 июля 2020 г. № 265-ФЗ внесены соответствующие поправки в НК РФ). Так:

- страховые взносы с 15% снижены до 7,6% (подп. 8 п. 2 ст. 427 НК РФ);

- налог на прибыль – для ОСН – снижен с 20% до 3% (п. 1.15-1.16 ст. 284 НК РФ);

- при соблюдении ряда условий не облагается НДС реализация и передача прав на ПО (подп. 26 п. 2 ст. 149 НК РФ).

Есть и ограничения: льготами могут воспользоваться только компании, разрабатывающие отечественное ПО.

Чего ждать дальше?

Не так давно стало известно о новом проекте поддержки бизнеса, который сейчас готовит государство. Как стало известно 15 февраля 2021 года из протокола совещания первого вице-премьера Андрея Белоусова, среди прочих мер планируется разработка нового налогового режима, который должен стать переходным с УСН и патента на общий.

Достаточно неплохая инициатива, если вспомнить, что ОСН является, наверное, самым сложным налоговым режимом и в плане финансовой нагрузки, и в плане ведения бухгалтерского учета. Но все же тенденция идет не к снижению налогового бремени для компаний. Скорее всего, система будет актуальна именно для тех, кто вырос из патента и УСН. А те, кто уже сейчас на ОСН, так и останутся на нем.

Правда, новый режим не стоит ждать в ближайшее время. Скорее всего, проект доработают только к концу текущего года, и изменения, по традиции, вступят в силу в начале 2022 года.

Но просматривать новости налогового законодательства и права необходимо регулярно. Это позволяет быть в курсе изменений, которые влияют на бизнес, и вовремя к ним адаптироваться.

Некоторые налоговые изменения произойдут, скорее всего, при создании новых мер поддержки отраслей бизнеса, пострадавших во время продолжительного локдауна. Уже продлили льготный кредит для компаний на обеспечение ФОТ, правда, по ставке 3% (Постановление Правительства РФ от 27 февраля 2021 г. № 279). Возможно, какая-то часть наиболее пострадавших сфер бизнеса сможет рассчитывать на поддержку со стороны государства.

Советую не пренебрегать этим и пользоваться всем, что предоставляет государство. Большинству клиентов летом 2020 года мы помогли получить поддержку, и это стало для них хорошим подспорьем: никто не обанкротился, не закрылся. Сложность некоторых процессов вступления в программы поддержки нивелируется выгодой от получения этой поддержки.

Конечно, мы не будем говорить о том, что курс на повышение налогов стартовал именно в 2020 году.

Думаю, что все понимают, что такой поворот в сторону «налогового усиления» начался намного раньше. Достаточно вспомнить ужесточение правил исчисления НДФЛ при продаже недвижимости, начиная еще с 2014 года, повышение ставки НДС с 18 до 20% в 2018 году, а также различные «кадастровые» поправки по имущественным налогам для бизнеса, да и для граждан.

Однако представляется, что в 2020 году эта тенденция в налоговой политике окончательного сложилась, сформировалась, закрепилась и, будем надеяться, что достигла своего апогея.

Ради объективности отметим, что государство предпринимало некоторые шаги по смягчению налоговой политики (льготы компаниям из IT-сферы, да и снижение страховых взносов для МСП с 30 до 15% можно оценить только положительно), однако общая тенденция «на повышение» — очевидна.

Как было записано в Основных направлениях бюджетной, налоговой и таможенно-тарифной политики на2021 год и на плановый период 2022 и 2023 годов (внесены в Госдуму Правительством РФ 30.09.2020), власти наметили структурный маневр в налоговой системе, суть которого — «снижение прямых налогов на труд сферы МСП за счет ресурсных налогов».

Конечно же, виной всему стала сложная экономическая обстановка в стране, вызванная как первой так и второй волной короновирусной инфекции, которая потребовала от государства мобилизации всех резервов, способных улучшить бюджетную ситуацию.

Так, 23 сентября на встрече с сенаторами Совета Федерации Президент РФ В.В. Путин озвучил цифры, доходы бюджетной системы снизились более чем на 11%, расходы же увеличились на 23%. Такие своеобразные «ножницы» и стали главным поводом и побудительным мотивом для того, чтобы налоговая политика настоящего времени целиком развернулась на «повышение».

Первым «под нож» пошел НДФЛ, который стал взиматься с доходов по банковским вкладам, а также с доходов по некоторым ценным бумагам.

Но более того, власти приняли решение об отказе от плоской шкалы НДФЛ, установив повышенную ставку в размере 15% для доходов свыше 5 млн руб. Таким образом, политике мягких налогов для населения, которая реализовывалась в России на протяжении почти 20 лет, пришёл конец (боюсь предположить, но мне кажется, что в будущем власти еще ни раз обратят свои взоры к НДФЛ, чтобы его повысить или со стороны ставки, или со стороны величины дохода, или льгот).

Кроме того, осенью было принято решение о повышении НДПИ для некоторых видов полезных ископаемых (введение рентного коэффициента в размере 3.5 (!) (Федеральный закон № 342-ФЗ), повышены на 20% акцизы на табачную продукцию, началась отмена налоговых льгот для нефтяной отрасли, был дал старт пересмотру соглашений об избежании двойного налогообложения с Кипром, Люксембургом, Мальтой, Голландией и Гонконгом.

Забегая вперед, могу еще отметить отказ властей от продления очень комфортного и привычного для малого бизнеса специального налогового режима «ЕНВД», который действовал в России еще с 1998 года. Причем никакой логики, кроме фискальной, в действиях чиновников в данном случае не найти.

Можно предположить, что такая тенденция сохранится и укрепится в налоговой политике России и в 2021 году, а также в среднесрочной перспективе, вопрос только в масштабах этой политики и в динамике процесса.

Вот уже и в самом начале 2021 года заместитель министра финансов Алексей Сазанов заявляет о том, что «потенциала к существенному снижению налоговой нагрузки, а для серьезных стимулирующих мер нужно именно существенное снижение, у государства просто нет», что, на мой взгляд означает, что налоги не только не будут снижаться, но и будут повышены.

Кстати, о повышении налогов в России в течение 2-3 лет говорят и аналитики «Банк оф Америка».

Персональный блог Аркадия Брызгалина

вторник, 6 октября 2020 г.

Обнародованы Основные направления налоговой политики на 2021-2023 гг. (+ Коммент от А.В. Брызгалина)

Комментарий от А.В. Брызгалина: Честно признаться, давно я не видел более бессодержательного и пустого документа о плановых налоговых показателях на среднесрочное будущее. Идей никаких, одни перепевки того, о чем говорилось несколько лет назад. Почти половина из налоговой тематики – уже принятые нормы и внедренные институты. Зачем они в «Основных направлениях…» - не понимаю.

Во-первых, у меня такое впечатление, что готовился этот документ в уверенности, что никто его особо читать не будет. Ну, якобы, вот должен быть такой «докУмент», сейчас напишем, а что там написано, уже не особо и важно.

Во-вторых, очень много в документе «отчетной» информации о том «что сделано». Может быть это, конечно, и надо записывать в «плановых документах», но мне кажется, что «отчет о проделанной работе» более уместнее размещать не в «Основных направлениях…», а в каком-то другом специальном документе.

Свои главные заслуги в «налоговой политике» 2020 года Минфин видит в стимулировании инвестиционной активности (ну да, ведь 1 апреля был принят Федеральный закон № 69-ФЗ "О защите и поощрении капиталовложений в РФ"), а также в расширении специального налогового режима для самозанятых – налога на профессиональный доход (НПД) (с 1 июля 2020 года «НПД» может применяться на всей территории России). Так, В «Основных направлениях. » указывается, что этот режим пользуется особой популярностью у населения и по состоянию на конец сентября 2020 г. в качестве действующих налогоплательщиков НПД зарегистрировано более 1,1 млн. человек, а суммарный доход действующих плательщиков НПД превысил 150 млрд. рублей (с введения в 2019 г.).

Еще Минфин отмечает заслуги по вопросам создания комфортных условий для добровольной и своевременной уплаты налогов и других платежей: введен институт «авансовой» уплаты налогов для физлиц ( «единый налоговый платеж»), сокращено количество предоставляемой отчётности по имущественным налогам организаций (ну это со следующего 2021 г.).

Что касается налоговой политики будущего, то в документе по этому поводу применен не совсем понятный мне термин « Структурный маневр в налоговой системе», который подразумевает под собой манёвр по сбалансированному снижению прямых налогов на труд предприятий МСП за счет:

· повышения эффективности налоговых льгот при добыче нефти;

· повышения справедливости распределения природной ренты при добыче отдельных твердых полезных ископаемых;

· снижения степени регрессивности в налогообложении доходов (в том числе в части налогообложения «оффшорного» капитала).

Иными словами, снижение фискальной нагрузки за МСП будет проводиться за счет ресурсных налогов.

Так, «повышение эффективности льгот при добыче нефти» включает в себя:

· отмену льгот по добыче с выработанных участков недр с предоставлением права перехода соответствующих участков в режим НДД;

· отмену льгот по добыче и экспорту вязкой/сверхвязкой нефти и льгот по экспорту нефти с отдельных участков недр;

· предоставление новых льгот в целях развития добычи на отдельных месторождениях (с заключением инвестиционных соглашений).

Что касается «повышение справедливости распределения природной ренты», то оно подразумевает повышение ставок НДПИ при добыче отдельных твердых полезных ископаемых, где уровень распределяемой в пользу граждан (бюджета) ресурсной ренты ниже аналогичных уровней в других странах или по другим твердым полезным ископаемым в РФ.

«Снижение степени регрессивности в налогообложении доходов», включает в себя повышение ставки налога на прибыль с выплат доходов (в виде процентов и дивидендов) в оффшорные юрисдикции до 15% с соответствующим пересмотром условий соглашений об избежании двойного налогообложения с «транзитными юрисдикциями» (в т.ч. Кипр, Мальта, Люксембург, Нидерланды).

Интересно, кстати, было прочитать в «Основных направлениях…» пассаж о том, что з а прошедшее десятилетие наблюдалось как увеличение общего объема льготируемой добычи, так и расширение категорий/типов льгот:

· только с 2013 года доля льготируемой добычи нефти возросла с 26,7% до 46,3% (в 2019 г.) ;

· объем соответствующих выпадающих доходов федерального бюджета увеличился более чем втрое: с 0,4 трлн. рублей в 2013 году до 1,4 трлн. рублей в 2019 г.

При этом вышеуказанные меры, внимание, почти цитата, не привели к значимым изменениям в динамике объема добычи и инвестиций в отрасли.

Вот это вывод! Выходит все льготы были представлены нефтяникам напрасно?

Не обходят «Основные направления…» и налоговую поддержку МСП, которая предусматривает:

· снижение страховых взносов для МСП в рамках структурных изменений налоговой системы;

· расширение области применения патентной системы налогообложения (ПСН) на виды предпринимательской деятельности, где сейчас применяется режим ЕНВД: обеспечит комфортный переход индивидуальных предпринимателей (ИП) с ЕНВД на ПСН;

· продление до 2024 г. права регионов вводить «налоговые каникулы» в виде нулевой ставки (УСН, ПСН) для впервые зарегистрированных ИП (для деятельности в производственной, социальной, научной сферах, и в сфере бытовых услуг населению);

· исключение обязанности представления налоговой декларации для налогоплательщиков, применяющих УСН с объектом налогообложения в виде доходов и использующих контрольно-кассовую технику.

Если в двух словах, то ничего нового и ничего конкретного. Всё это мы уже слышали раньше. Даже не понятно, так будет сохранен ЕНВД или всё-таки нет? Но судя по тому, что они не пишут категорично «об отмене ЕНВД», можно предположить, что Минфин сохраняет этому спецрежиму шанс.

Таким образом, свежих налоговых идей у Минфина для МСП нет.

И это при том, что все органы власти, начиная с марта месяца были буквально завалены предложениями о снижении налоговых ставок, о точечной настройке налоговых аспектов бизнеса и т.д. (я сам написал и подготовил их несколько штук, а уполномоченный по защите прав предпринимателей и деловых объединения передавали их в Правительство буквально пачками).

Что касается мер повышения инвестиционной активности, то там примерно та же картина:

· введение налогового вычета по акцизам на сырье для новых производств нефтегазохимической промышленности (введенных с 2022 г.), в целях содействия развитию новых проектов глубокой переработки этана;

· переход к новому порядку предоставления налоговых льгот инвестиционного характера, предусматривающего заключение инвестиционных соглашений между получателем льгот и Правительством РФ;

· уточнение параметров режима НДД в целях повышения бюджетной эффективности режима и действенности стимулов к эффективным инвестициям в добычу;

· повышение эффективности деятельности институтов развития;

· реализация механизма СПИК 2.0 и запуск механизма СЗПК.

Ясность появилась? Лично у меня нет.

Отдельный раздел «Основных направлений..» посвящен анализу применения режима НДД в 2019-2020 гг. и предложениям по повышению его бюджетной эффективности, но в основном речь там идет об ужесточении контроля за применением льготных механизмов по этому режиму.

Отдельный раздел в «Основных направлениях …» касается «деофшоризации российской экономики»:

· пересмотр СИДН в целях пресечения практики ухода от уплаты налога на доходы с использованием «транзитных юрисдикции»;

· введение права уплачивать НДФЛ в отношении доходов в виде прибыли КИК в фиксированном размере (5 млн. рублей; без декларирования таких доходов) в целях упрощения администрирования и привлечения в РФ налоговых резидентов из числа лиц с высокими доходами;

· сокращение возможности уклонения в сфере международного налогообложения : развитие концепции фактического права на доход, формирование правил определения статуса постоянного представительства иностранных организаций, уточнение перечня доходов от источников в РФ и другие меры по совершенствованию законодательства;

· приведение законодательства о международном автоматическом обмене информацией в полное соответствие Единому стандарту отчетности ОЭСР (Common Reporting Standard) и повышение эффективности обмена финансовыми данными (в т.ч. посредством совершенствования порядка взаимодействия компетентных органов);

Из относительно «нового» я обратил внимание на два обстоятельства:

· пресечение злоупотреблений по применению налоговых льгот международными холдинговыми компаниями, осуществляющими деятельность в рамках САР (хотя это можно считать проявлением текущей работы налоговых органов).

· урегулирование вопросов налогообложения цифровой валюты и налогового контроля за ее оборотом.

Из раздела «повышения качества налогового администрирования» тоже ничего примечательного:

· развитие налогового мониторинга, в том числе посредством уменьшения пороговых требований вхождения налогоплательщиков в налоговый мониторинг;

· введение института «единого налогового платежа», предполагающего уплату налогов одним платёжным поручением с последующим зачетом в счёт имеющихся у налогоплательщика обязательств;

· включение контроля за применением ККТ в систему налогового контроля (отмена в качестве самостоятельной формы государственного контроля);

· расширение возможностей информационного взаимодействия между налоговыми органами, Банком России и кредитными организациями в рамках осуществления налогового и банковского контроля/надзора (может это намёк на то, что налоговики получат упрощенный доступ к информации о банковской деятельности физических лиц, о чем писал уже РБК);

· внедрение института электронной банковской гарантии в целях повышения доступности и безопасности использования банковских гарантий (в т.ч. при возмещении НДС в заявительном порядке);

· определение закрытого перечня случаев/критериев непредставления налоговой декларации в целях пресечения злоупотреблений по неисполнению обязанностей по уплате налоговых платежей и защиты прав добросовестных налогоплательщиков;

· введение обязанности предварительного информирования о предстоящем приостановлении операций по счетам налогоплательщика в банках и переводов его электронных денежных средств за непредставление налоговой декларации;

· развитие электронного документооборота в налоговой сфере;

· увеличение срока хранения документов, необходимых для расчета налогов, с 4 до 5 лет.

Ну и, конечно, по-прежнему Минфин работает над вопросом определения эффективности налоговых льгот, в частности, будет обеспечена методологическая поддержка оценки эффективности налоговых расходов на региональном уровне, в том числе посредством формирования «лучших практик» управления налоговыми расходами

Иными словами, вот и все «Основные направления…»… А может быть это и есть та самая «стабильность», о которой так мечтали налогоплательщики?

Задать вопрос или написать автору

____________________________________________

Отправьте заявку на услугу и получите скидку 3%

Есть вопросы? Поможем! (812) 385-05-33 ежедневно с 9:00 до 18:00

Какие налоги повысились в 2019 году?

Какие налоги повысятся с 2020 года?

Рост поступлений налогов и их собираемость

Увеличение объема собираемости налогов напрямую связано с совершенствованием системы администрирования ИФНС. Ее реорганизация началась в 2013-м и с тех пор ежегодный прирост фискальных доходов составляет не менее 25%. Эффективность работы ИФНС обеспечивает использование следующих инструментов:

- Автоматизированные системы контроля (АСК). С их помощью отслеживают возмещение и законность вычетов по НДС. АСК-1 заработала в 2013 г. Она позволила быстро и точно выявлять неправомерное возмещение НДС. АСК-2 запущена в 2015-м и нацелена на выявление незаконных вычетов.

- Введение крупных штрафных санкций. Пени и штрафы за просрочку платежей, недоимки, неверно рассчитанные суммы налогов к уплате в 2019 году на порядок выше тех, что применялись еще 5 лет назад. Один из самых эффективных методов борьбы с неплатежами – это блокировка расчетного счета на двукратную сумму задолженности. Счет при этом не работает до 10 дней. Даже, если долг перекрыт раньше, банк счет активирует только по истечении этого срока.

- Судебное взыскание задолженности. Более 70% решений выносится в пользу ИФНС. Таким пробюджетным подходом бизнес обязан именно инициативе ФНС. Если до 2015 г. суды старались выносить решения таким образом, чтобы не увеличивать нагрузку на бизнес, и лояльно снижали штрафные санкции, то теперь строго соблюдаются интересы госбюджета. Налоговики строго придерживаются порядка досудебного урегулирования спора, пытаясь получить причитающиеся им платежи без суда.

- Система управления поведением налогоплательщиков. Открытость информации о результатах проверок, постоянный контроль за движением по счетам, встречные запросы документов и т.д. – все это побуждает честно платить предписанные законом сборы и взносы.

- Продуктивное сотрудничество ИФНС и Центробанка. Реструктуризация банковской системы, внедрение современных платежных систем, эффективный обмен информацией между налоговиками и банками гарантирует прозрачность всех сделок. ИФНС видит все движения по счетам. Такое право закреплено за ней в ст. 86 НК РФ, и банки обязаны передавать данные инспекторам абсолютно по всем сделкам. Выявить расхождения по налоговой базе, указанной в декларации, и складывающейся из сведений о движении по расчетному счету, инспекторам несложно. Для этого даже не нужно запрашивать подтверждающие документы.

Падение собираемости зафиксировано только по двум позициям: имущественные налоги и акцизы. Снижение первых объясняется ликвидацией налога на движимое имущество юридических лиц и изменением базы по расчету платежа на недвижимость - с 01.01.2019 г. по кадастровой стоимости. Причиной падения акцизных сборов является их стабильное увеличение. Многие компании и предприниматели прекратили реализацию алкогольной и табачной продукции, отдав предпочтение более дешевым и стабильным товарным направлениям.

Налоговая нагрузка на бизнес

Основными причинами закрытия стали:

- Увеличение НДС с 18 до 20% в 2019 году.

- Отмена сниженных тарифов на страховые взносы для упрощенцев, патентщиков и вмененщиков.

- Внедрение обязательной ККТ.

- Падение спроса по причине снижения покупательской способности.

- Отсутствие мер по улучшению делового климата.

Налоговая нагрузка по видам экономической деятельности

Данная таблица применяется в 2019 году (обновлена в мае 2019 г.).

Вид экономической деятельности (согласно ОКВЭД-2)

От успешного проведения налоговой политики во многом зависит качество налоговой системы и состояние экономики страны в целом. Создание оптимальной соответствующей макроэкономической политике страны налоговой системы является ключевой макроэкономической задачей любого государства.

Налоговая политика представляет собой комплекс мер в области налогового регулирования, задача которых установить оптимальный уровень налогового бремени и зависимости от характера поставленных в данный момент макроэкономических задач. Налоговая политика является важнейшей составной частью экономической политики страны. Одновременно она является рычагом, с помощью которого государство оказывает огромное воздействие на процесс производства и распределения.

С одной стороны, налоговая политика призвана обеспечить необходимые ресурсы для правительственной деятельности (расходы на военные, экономические и социальные программы); экономическое регулирование (т.е. налоги и расходы должны использоваться как рычаги управления хозяйственной деятельностью и осуществления определенных целей экономической политики); выравнивание доходов (т.е. с ее помощью перераспределяется национальный доход благодаря прогрессивной системе налогообложения, а также систем трансфертных платежей бедным, безработным, инвалидам и т.п.).

С другой стороны осуществляя эти основные функции, государство в то же время вынужденно заботиться и о том, чтобы общий уровень налогов, их структура, степень прогрессивности, а также структура расходов и трансфертов не ослабляли стимулов к сбережению, предпринимательской и трудовой деятельности.

Налоговая политика Российской Федерации на современном этапе имеет несколько характерных черт, в числе которых:

1. Несоответствие уровня налогообложения финансовым возможностям налогоплательщиков. Высокий уровень налогового бремени является ярким тому примером, хотя это весьма относительно. Для таких отраслей, как нефте- и газодобыча, финансовая деятельность, металлургия – ставка единого социального налога 26 % весьма приемлема. Но для производственных предприятий, а также для предприятий легкой промышленности ставка является завышенной и обеспечить эффективное функционирование предприятия достаточно сложно.

2. Запутанность нормативной базы и сложность расчета налогооблагаемой базы. Некоторые статьи Налогового кодекса РФ весьма спорны, из-за чего предприятиям приходится обращаться в суд, чтобы отстоять свое толкование тех или иных статей;

3. Отказ некоторых предприятий платить налоги в полном объеме. Из-за непомерных ставок многие предпочитают уходить в тень и скрывать часть полученных доходов и понесенных расходов, в частности, на фонд оплаты труда. Решение этой проблемы видится в снижении налоговых ставок и перераспределении налогового бремени между низкодоходными и высокодоходными отраслями.

Основные направления современной налоговой политики:

– обеспечение бюджетной устойчивости путем создания стабильной налоговой системы;

– повышение предпринимательской активности;

– развитие человеческого капитала.

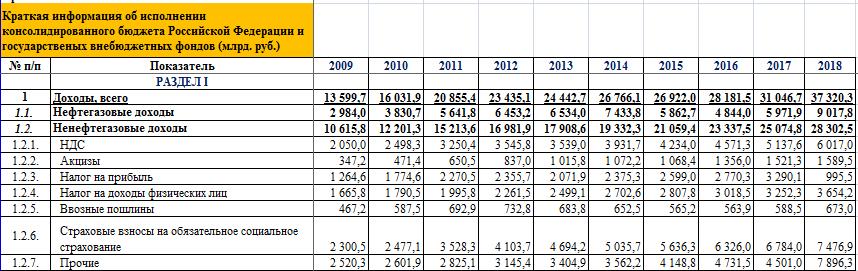

Основные направления налоговой политики на 2015 год и плановый период 2016 и 2017 годов» одобрены Правительством РФ01.07.2014,проанализировав данные табл. 1.

Из данной таблицы видно, что величина налоговых доходов (рассчитывается как сумма всех налоговых поступлений, поступлений сборов, таможенных пошлин, страховых взносов на обязательное социальное государственное страхование и прочих платежей), характеризуемая как доля ВВП, на протяжении последних шести лет снизилась на 3,2 процентных пункта: с 36,5 % к ВВП в 2007 году до 33,3 % к ВВП в 2013 году.

При анализе уровня налогового бремени по отдельным группам налогов в России необходимо обратить внимание НДПИ и вывозные таможенные пошлины (нефтепродукты, на нефть и газ), так как в России по-прежнему существенную долю бюджетных доходов составляют доходы, получаемые от этих видов налогов (табл. 2).

Доходы бюджета расширенного правительства Российской Федерации в 2007–2013 гг. ( % к ВВП)

Читайте также: