Электронная версия налоги беларуси

Опубликовано: 02.05.2024

База данных "Законодательство Беларуси" содержит законы, кодексы, постановления, указы, правила, инструкции и другие документы на русском языке.

Налоговая система Республики Беларусь

Общие сведения

Особенностью налогового законодательства Республики Беларусь является то обстоятельство, что Налоговый кодекс состоит из двух частей ( общей и особенной ), принятых с большим временным промежутком.

Общая часть, приятая 19.12.2002 года, гласит, что налоговое законодательство состоит из:

- Налогового кодекса

- соответствующих ему законов

- международных договоров

- актов Президента и Правительства

- акты органов государственной власти и местного самоуправления.

Общая часть устанавливает общую систему налогов, вводит, изменяет, прекращает на территории страны их действие, дает определения основных терминов и понятий, регламентирует все общие вопросы налогообложения.

Особенная часть , принятая 29.12.2009 года, содержит детальное описание всех налогов, различных налоговых режимов, действующих в стране.

Все налоги в Беларуси делятся на: республиканские и местные

Республиканские налоги

Налог на добавленную стоимость. Плательщики – организации и предприниматели, а при импорте некоторых товаров также и физлица. Объект – реализационные обороты по некоторым видам товаров, работ и услуг, а также импорт. Налоговая база – денежные и иные поступления от реализации этих работ, услуг и товаров. Минимальная ставка равняется десяти процентам.

Акцизы. Плательщиками являются производители и импортеры подакцизных товаров. К подакцизным традиционно отнесены спиртосодержащая и табачная продукция, некоторые виды топлива и топливных масел, средства дезинфекции и бытовой химии. Ставки зависят от вида продукции и устанавливаются как в твердой сумме, так и в процентном соотношении к его стоимости.

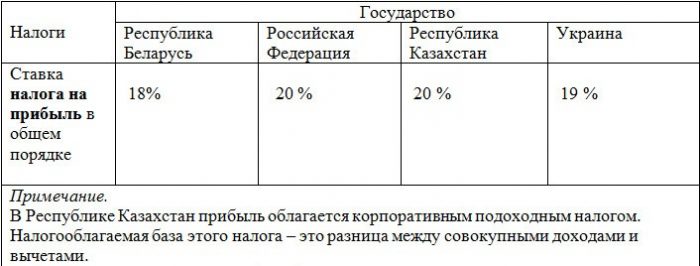

Налог на прибыль. Плательщики – организации. Объект – валовая прибыль, база – разница между доходами и расходами в определенном периоде. Общая ставка равна восемнадцати процентам, льготные ставки установлены для наукоемких отраслей и производителей высокотехнологичных товаров.

Налог на доходы иностранных организаций, не осуществляющих деятельности на территории республики через постоянное представительство. Налоговая база – прибыль за минусом подтвержденных расходов. Ставка зависит от вида осуществляемой деятельности и варьируется от шести до пятнадцати процентов.

Подоходный налог с физических лиц. Общая ставка равна тринадцати процентам. Льготная ставка в девять процентов установлена для работников, получающих доходы от резидентов и нерезидентов Парка высоких технологий. Ставка для предпринимателей и нотариусов равна шестнадцати процентам, выигрыши облагаются четырехпроцентной ставкой.

Налог на недвижимость. Плательщики – собственники и законные владельцы недвижимого имущества. Налоговая база определяется исходя из остаточной балансовой стоимости имущества или данных его оценки. Ставка варьируется от 0.1 до одного процента в зависимости от вида имущества и наименования плательщика.

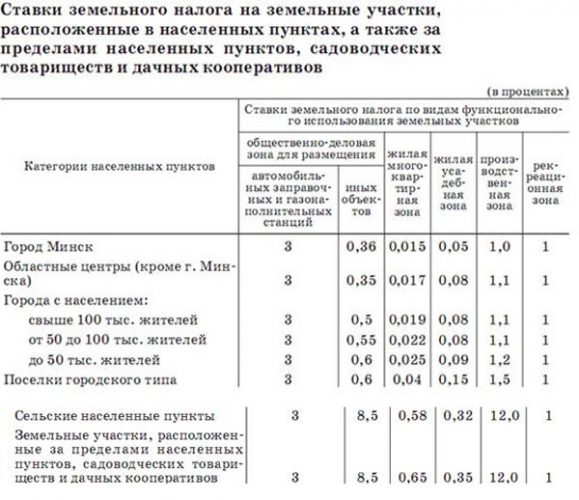

Земельный налог. Плательщики – собственники и законные владельцы земельных участков. База – кадастровая стоимость земли. Ставки различны для земель разных категорий.

Экологический налог. Плательщики – лица, осуществляющие вредные выбросы в окружающую среду, а также захоронение отходов. База – объемы таких выбросов. Ставка зависит от вида вредного воздействия.

Налог на добычу (изъятие) природных ресурсов. Плательщики – все лица, осуществляющие такую добычу, кроме государственных организаций. База – объем добычи. Ставка устанавливается в зависимости от вида полезного ископаемого.

Сбор за проезд автомобильных транспортных средств иностранных государствпо автомобильным дорогам общего пользования. Ставка зависит от вида транспорта и его массы. Облагается транспорт массой свыше пяти тонн.

Оффшорный сбор. Плательщики – резиденты. Объект – перечисление денежных средств в оффшорную зону и исполнение иных (неденежных) обязательств перед нерезидентом, имеющим регистрацию в оффшоре. База – стоимость перечисления либо цена договора. Ставка – пятнадцать процентов.

Гербовый сбор. Объект – операции с векселями. База – сумма векселя. Ставка по прямо предусмотренным законом случаям разнится от пятнадцати до двадцати пяти процентов в зависимости от вида операции, а также сторон сделки. В случаях, прямо законом не оговоренных, ставка сбора составляет 0.1 процента.

Консульский сбор, государственная пошлина, патентные пошлины. Объект – различные юридически значимые действия, осуществляемые по обращениям граждан и юрлиц соответственно: дипломатическими представительствами и консульскими учреждениями республики, различными уполномоченными госучреждениями, государственным учреждением "Национальный центр интеллектуальной собственности". Ставки зависят от вида истребуемого действия.

Также имеется ряд сборов и пошлин, отнесенных Налоговым кодексом РБ к налоговым платежам, ставки и порядок взимания которых регулируются иными нормативными актами.

К таким сборам относятся:

- таможенные пошлины и сборы (устанавливаются указами Президента РБ)

- утилизационный сбор (установлен указом Президента РБ от 04.02.2014 года)

- сбор на финансирование государственных расходов (установлен декретом Президента РФ от 02.04.2015 года "О предупреждении социального иждивенчества").

Местные налоги и сборы

Налог за владение собаками. Плательщики – собственники животных. Объект – собаки старше трехмесячного возраста. Ставка рассчитывается, исходя из роста собаки.

Курортный сбор. Плательщики – физические лица. Объект – факт нахождения в оздоровительных учреждениях. База – цена оказанных услуг или путевки. Ставки различны, но не могут быть больше пяти процентов.

Сбор с заготовителей. Плательщики – лица, осуществляющие сбор и заготовку грибов, растений, другого сырья с целью их дальнейшей промышленной переработки и реализации. База – стоимость заготовленного, ставка может быть не выше пяти процентов.

Особые налоговые режимы

На территории республики предусмотрено действие большого количества специальных налоговых режимов, к коим относятся:

- упрощенная система налогообложения

- единые налоги: с индивидуальных предпринимателей и иных физических лиц, для производителей сельскохозяйственной продукции

- налог на игорный бизнес

- налог на осуществление лотерейной деятельности

- сбор за осуществление: ремесленной деятельности, деятельности в области агроэкотуризма

- единый налог на вмененный доход

Данные режимы упрощают налогообложение для определенных сфер деятельности, как правило, заменяют полностью или частично несколько налогов в разных сочетаниях.

Заключение

Оценивая налоговую систему Беларуси, необходимо отметить, что ее основной налоговый закон является современным, понятным, подробным. Наблюдается тенденция к стимулированию развития отраслей, занимающихся деятельностью в области высоких технологий, а также производителей сельскохозяйственной продукции. Осуществляется это путем предоставления данным категориям налогоплательщиков льгот и преференций.

Законодательством тщательно проработано большое по сравнению с другими странами СНГ количество специальных упрощенных налоговых режимов, что благотворно сказывается на развитии малого и среднего бизнеса.

Налоговые ставки по основным налогам (подоходному, НДС, на прибыль) являются весьма либеральными. Однако общее количество налогов в стране является немалым.

Даже при весьма общем анализе основных положений налогового законодательства особенно бросается в глаза то обстоятельство, что чрезмерным является количество налогов, собираемых с физических лиц. Помимо традиционных налогов наличествуют и такие, которых нет более ни в одном государстве СНГ: налог с владельцев собак, сбор на финансирование государственных расходов, курортный сбор.

Оценить, хорошо это или плохо, сложно. При условии финансовой стабильности и высокого уровня доходов населения наличие данных налогов положительно сказывается на интересах государства, поскольку при невысоких ставках для налогоплательщиков эти сборы и налоги не являются слишком обременительными. Но если уровень доходов населения невысок, то взимание, помимо основных, и таких второстепенных сборов, не представляется справедливым и правильным.

Статья подготовлена специалистами ООО "СоюзПравоИнформ".

© СоюзПравоИнформ. При перепечатке ссылка на источник обязательна.

При помощи портала Nalog.gov.by пользователи могут создать свой личный кабинет. Функционал аккаунта позволяет пользователю в дистанционном режиме осуществлять необходимые операции.

Процесс регистрации личного кабинета Nalog.gov.by заключается в получении идентификационной информации. Процедура состоит из таких шагов:

- Загружается главная страница портала.

- В правой части страницы выбирается меню под названием «Электронные сервисы». Далее необходимо перейти в раздел «Заявка на получение логина и пароля для работы в личном кабинете».

- На следующем этапе заполняется регистрационная анкета в электронном виде. Очень важно указать действующий адрес электронного почтового ящика. На него будут поступать уведомления.

- Далее пользователю будет предложен способ получения извещений. Первый предполагает информирование непосредственно через личный кабинет. Второй – с помощью отправки дополнительных сообщений на электронный адрес почтового ящика.

- После этого пользователю понадобится кликнуть по окошку с надписью «Подать заявку».

- Следующим обязательным шагом для получения логина и пароля станет личное посещение ближайшего отделения налоговой службы. При этом не имеет значения фактическое место проживания.

- Непосредственно в день обращения пользователю предоставляются идентификационные данные. Также в момент посещения отделения налоговой инспекции клиент может изменить указанный ранее адрес электронного почтового ящика. В момент обращения при себе понадобится иметь документ, удостоверяющий личность.

Для выполнения входа в личный кабинет Nalog.gov.by потребуется:

- Загрузить главную страницу портала nalog.gov.by.

- В верхней правой части страницы кликнуть по окошку с надписью «Войти в личный кабинет».

- В открывшихся полях ввести идентификационные данные.

- После этого нажать на окошко с надписью «Войти».

В момент первоначального входа в личный кабинет пользователю будет предложено сменить пароль. При наличии электронной цифровой подписи пользователь сможет войти в личный кабинет с ее помощью.

Что делать, если потеряны идентификационные данные

В ситуации, когда пользователю требуется восстановить пароль, необходимо выполнить такие действия:

- Открыть страницу для входа в личный кабинет.

- В нижней части страницы найти и перейти по ссылке с названием «Забыли пароль».

- В представившейся форме ввести логин и кликнуть по окошку с надписью «Далее».

- После успешного определения пользователя системой на указанный при регистрации адрес электронной почты будет отправлен новый шифр для входа.

При этом необходимо учитывать, что для восстановления логина понадобится лично посетить ближайшее отделение налоговой инспекции.

Функционал личного кабинета

После регистрации личного кабинета Nalog.gov.by пользователю открываются такие возможности:

- заказ выписок и документации из налоговой инспекции;

- прохождение анкетирования;

- получение извещений;

- составление и отправка деклараций;

- осуществление платежей по налогам;

- уточнение действующих задолженностей и переплат;

- корректировка персональной информации;

- предварительная регистрация на прием.

Как оплатить налоги

Для выполнения операций по оплате налогов через личный кабинет Nalog.gov.by пользователю понадобится перейти в раздел «Налоги». Там он сможет рассчитаться по подоходным, арендным, земельным налогам и за недвижимость. Также можно оплатить сборы на финансирование государственных расходов.

Для проведения платежа потребуется выполнить такие операции:

- В левой части страницы личного кабинета найти и перейти в раздел под названием «Оплата налогов».

- Далее перед пользователем откроется окно, где будет расположен список действующих начислений по налогам. Напротив каждого будут указаны банковские компании, через которые допускается провести платеж.

- На следующем этапе потребуется выбрать налог из списка, за который планируется провести оплату. При этом в нижней части страницы появится QR-код, который можно использовать для проведения платежа с помощью мобильного устройства.

- Оплата с помощью личного кабинета Nalog.gov.by подразумевает дальнейший выбор логотипа банковской компании, которая проведет операцию;

Если пользователь хочет оплатить налог при помощи мобильного устройства, то понадобится выполнить такие действия:

- в телефоне запустить приложение мобильного банка;

- открыть функцию под названием «Оплата по QR-коду»;

- навести камеру мобильного устройства на код;

- дождаться распознавания кода, после чего заполнить необходимые поля по платежу.

Важно! После осуществления оплаты необходимо учитывать, что налог из списка действующих уйдет не сразу. Обновление производится в автоматическом режиме ежедневно.

Редактирование персональной информации

По мере необходимости пользователь личного кабинета Nalog.gov.by может вносить изменения в персональную информацию. При возникновении желания в смене идентификационных данных необходимо выполнить такие действия:

- Перейти в раздел «Сменить логин/пароль».

- В открывшейся форме ввести действующие идентификационные данные и новые. При этом пароль вводится дважды. Он должен состоять, как минимум, из трёх символов.

- В заключение останется кликнуть по окошку с надписью «Сохранить».

Если требуется изменить электронный адрес почтового ящика, то выполняются такие операции:

- Открывается вкладка с функцией изменения адреса электронной почты;

- В загрузившейся форме вводится новый почтовый электронный ящик, после чего нажимается кнопка с надписью «Сохранить».

- Далее необходимо дождаться письма из налоговой службы, которое подтвердит изменение адреса почтового электронного ящика.

Для подтверждения изменений следует перейти по ссылке, которая будет расположена в полученном письме.

Налоговая система Белорусской Республики была сформирована на классических принципах налогообложения.

Налоговый Кодекс БР включает в себя 2 части: общую и особенную. Первая часть была принята и утверждена 19 декабря 2002 года. В ней прописывается, что налоговое законодательство включает в себя законодательные акты Налогового Кодекса и международных переговоров, а также акты Президента и органов государственной и местной власти.

В общей части Налогового Кодекса прописываются основные термины и понятия относительно налогообложения в Беларуси.

Об уровне жизни в Беларуси подробнее здесь.

Общая часть Налогового кодекса Республики Беларусь введена в действие 1 января 2004 г.

Спустя 7 лет после утверждения общей части правительством была утверждена особенная часть Налогового Кодекса, которая включается в себя описание всех налогов и сборов в Республике Беларусь. Особенная часть была принята 29 декабря 2009 года.

Классификация налогов в Беларуси:

- Местные.

- Республиканские.

Республиканские налоги

Республиканские налоги – это основные налоги, формирующие государственный бюджет Белорусской Республики.

Налог на добавленную стоимость является косвенным налогом, так как плательщиками являются не предприниматели, а потребители товаров и услуг.

Ставка НДС в Беларуссии

- 20% – общая ставка, применяемая при реализации товаров.

- 10% – ставка, которая применяется для реализации растений, птицы, скота и животных, рыбы и продуктов пчеловодства, произведённых на территории РБ.

Налог на прибыль

Общая ставка налога на прибыль равна 18%. Но есть ряд исключений, когда ставка уменьшается.

Перечень ситуаций, способствующих уменьшению оплачиваемого налога на прибыль:

- Производство высокотехнологических товаров – 12%.

- Дивиденды – 12%.

- Производство лазерной и оптической техники – 10%.

Налог на доходы оплачивается раз в году предприятиями и организациями, которые в ходе ведения своей деятельности получают прибыль. Декларация подаётся в налоговую инспекцию до 22.01, а оплата должна произойти до 22.03 каждого года.

Налог на прибыль в Белоруссии в сравнении с другими странами

Подоходный налог с физлиц

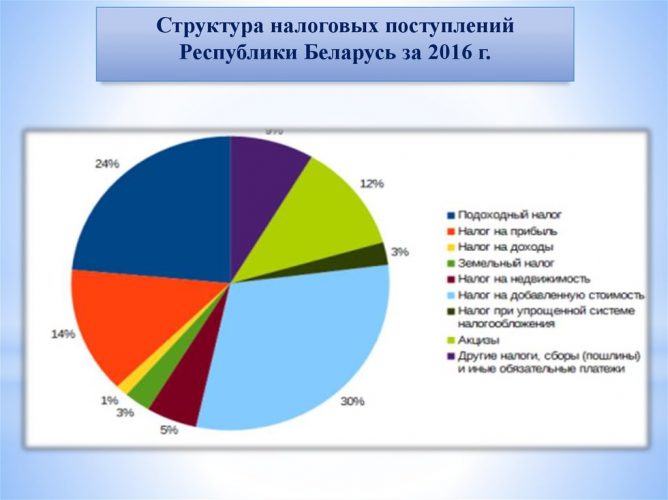

Подоходный налог оплачивается гражданами с ежемесячной зарплаты. Налог формирует почти 10% государственного бюджета Белорусской Республики.

Кроме этого, если у человека имеются вклады в финансовых учреждениях или банках, то он обязан платить налог на депозит. Размер налогового взноса равен 13% от дохода, полученного от депозита.

Расчёт налоговой ставки зависит от вида деятельности человека. Так если резидент РБ получает дивиденды, то он обязан выплачивать 13%. Доход от предпринимательской, адвокатской или нотариальной деятельности облагается сбором в размере 16%. Единая ставка подоходного налога для физических лиц на все остальные виды деятельности – 13%.

Подоходный налог обязаны выплачивать также лица, сдающие в аренду квартиры и дома с целью получения дохода.

Короткий видеоролик о налогах в Беларуси

Размер ставки за сдачу квартиры зависит от области и города.

Таблица: размер налога за сдачу квартир

| Город | Размер налоговой ставки (выражено в белорусских рублях) |

| Брестская область | |

| Брест | 29.0 |

| Барановичи | 21.5 |

| Пинск | 21.5 |

| Города районного подчинения | 10.7 |

| Другие территории | 7.5 |

| Витебская область | |

| Витебск | |

| Центральная зона | 27.0 |

| Переходная зона | 26.0 |

| Города областного подчинения | 10.0 |

| Орша | 15.0 |

| Полоцк | 15.0 |

| Другие территории | 8.0 |

| Гомельская область | |

| Гомель | От 29.20 до 30.20 |

| Жлобин | 22.20 |

| Мозырь | 22.20 |

| Речица | 22.20 |

| Светлогорск | 22.20 |

| Калинковичи | 12.60 |

| Рогачев | 12.60 |

| Другие территории | 11.20 |

| Гродненская область | |

| Гродно | 28.20 |

| Волковыск | 18.00 |

| Лида | 18.00 |

| Новогрудок | 18.00 |

| Слоним | 18.00 |

| Сморгонь | 18.00 |

| Другие города Гродненской области | 13.00 |

| Минская область | |

| Жодино | 15.30 |

| Другие города | 15.00 |

| Могилёвская область | |

| Могилев | 27.20 |

| Бобруйск | 23.30 |

| Горки | 15.50 |

| Кричев | 15.50 |

| Осиповичи | 15.50 |

| Другие города | 11.70 |

| Минск по зонам | |

| 1 планировочная | 30.50 |

| 2 планировочная | 25.50 |

| 3 планировочная | 21.50 |

| 4 планировочная | 21.50 |

| 5 планировочная | 17.50 |

Налоги, взимаемые с физических лиц

Вычеты подоходного налога

Стандартным налоговым вычетом называется сумма, на которую уменьшается подоходный налог. Вычеты – это льготы на подоходный налог, воспользоваться которыми могут такие граждане РБ, как:

- Резиденты РБ с ежемесячным окладом ниже установленного предела (563 белорусских рублей). Возврат подоходного налога составляет 93 белорусских рублей.

- Родитель, воспитывающий ребёнка до 18 лет в одиночку. Вычет – 52 белорусских рублей.

- Родители, на иждивении которых находится больше 2 детей. Возвращается 52 белорусских рублей.

Налоговый сбор на недвижимость

Налог на недвижимость оплачивается всеми гражданами Белорусской Республики, которые имеют личное недвижимое имущество, то есть недвижимость и жилье в этой стране. Он выплачивается как физическими лицами, так и юридическими.

Объекты, подлежащие налогообложению:

- Квартиры.

- Комнаты в собственности.

- Гаражи.

- Места для парковки машин.

Даже если человек является не полным собственником одного из вышеуказанных объектов, а владеет лишь долей, то он также обязан оплачивать данный вид налога.

Кто обязан платить налог на недвижимость в Республики Беларусь

Согласно закону, человек имеет право выбирать, за какую недвижимость он будет платить налог. Для этого необходимо написать заявление в налоговую инспекцию. Если заявление человек не напишет, то облагаться сбором будет та недвижимость, которая первой появилась в собственности у резидента БР.

От уплаты налога освобождаются:

- Многодетные семьи (больше 3 детей).

- Ветераны ВОВ.

- Люди пенсионного возраста.

- Нетрудоспособные резиденты РБ.

- Особы с 1 и 2 группами инвалидности.

Недвижимость, которая находится в сельской местности налоговыми платежами, не облагается.

Налог на недвижимость обязаны платить все лица, которые используют недвижимость для предпринимательской деятельности.

Налоговая ставка равна 0,1 процента от полной стоимости недвижимости. Уплата сбора осуществляется через банк, почту или налоговую инспекцию до 15 ноября каждого года.

В Белорусской Республике также имеется налог на прибыль от продажи недвижимости, но здесь есть свои нюансы. Чтобы их лучше понять, нужно рассмотреть ситуацию на примере. В этой стране налога на наследство нет, поэтому даже если человек получил квартиру или дом в наследство, то ему ничего платить не придётся.

Доля налогов на недвижимость в общей массе налоговых поступлений составляет 5%

Если он эту квартиру или дом (или какую-нибудь другую недвижимость) захочет продать в первый раз, то он также не уплачивает никаких налогов. Но если резидент РБ продаёт второй объект недвижимость на протяжении 5 лет, то он обязан выплатить государству подоходный налог с его продажи. Размер налога равен 13 процентам от суммы разницы между ценой приобретения недвижимости и её продажи.

Например: человеку достался в наследство дом (или он сам его купил) за 50 000 долларов, а продал он его за 60 000 долларов, это означает, что 13% от 10 000 долларов человек оплачивает в госбюджет.

Узнайте, как получить паспорт Беларуси, здесь.

Земельный налог

Земельный налог оплачивается владельцами земельных участков в Белорусской Республике.

Таблица: налоговые ставки земельного налога

| Кадастровая стоимость участка | Налог (выражено в белорусских рублях) |

| Меньше 20720 белорусских рублей за гектар | 20.72 |

| Больше 20720 белорусских рублей за гектар | 0.1 процент от кадастровой стоимости |

Как рассчитывается земельный налог в Республике Беларусь

Экологический налог

Экологический налог платится субъектами хозяйствования за вредное воздействие на окружающую среду.

Экологический налог выплачивается, если предприятия осуществляют:

- Выбросы загрязняющих веществ в атмосферу.

- Хранение или захоронение отходов производства.

- Сброс сточных вод.

Налоговый взнос на добычу природных ресурсов

Налогами облагаются такие виды деятельности, как:

- Добыча калия.

- Добыча нефти.

Не облагается налогами:

- Добыча нефтяного попутного газа.

- Добыча песка.

- Добыча грунта.

- Добыча подземных и поверхностных вод.

Налоги на добычу природных ресурсов регламентируются гл. 20 НК РБ

Гербовый сбор

Гербовый сбор оплачивается физическими лицами и предпринимателями.

- 15% – передача международным организациям.

- 20% – выдача копий простых и переводных векселей.

Если вы думаете некоторое время пожить в Беларуси, прочтите, как оформить ВНЖ в этой стране.

Каждый вид учета направлен на достижение своей особой цели. Денежное отражение всех операций и производственных процессов обеспечивает бухгалтерский учет. Он позволяет формировать себестоимость продукции, выручку, прибыль компании, выплачивать заработную плату работникам и определяет конечный финансовый результат работы предприятия за период. Управленческий учет интересен высшему звену менеджеров, поскольку обеспечивает их информацией в стоимостном и натуральном выражении о производственных процессах и достижении запланированных результатов. Государство никак не регулирует управленческий учет на предприятиях. А вот о налоговом учете поговорим отдельно.

Основные аспекты ведения налогового учета в России

Для начала определимся с тем, что такое налоговый учет. Для этого обратимся к главе Налогового кодекса, посвященной налогу на прибыль, а именно – к статье 313. Там дается четкое и развернутое определение понятия налогового учета как системы. Важно понимать, что налоговый учет создан, как и бухучет, на основе первичных учетных документов, но для иной цели – правильно и достоверно исчислить суммы налога для уплаты в бюджет, а также своевременно его уплатить.

Учитывайте тот факт, что налоговый учет ведут не только те, кто находится на общей системе налогообложения и платят налог на прибыль, но и спецрежимники.

Итак, определим основные положения налогового учета в России.

Источники информации

Как правило, это те же регистры, которые применяются при ведении бухучета в организации. Выявили недостаток необходимых данных в таких регистрах? Дополните их недостающими реквизитами. Если же такой недостаток явный и значительный – проще разработать отдельные налоговые регистры с учетом всех потребностей организации для корректного и достоверного ведения налогового учета.

Например, зачастую крупные компании предпочитают формировать и вести самостоятельные регистры налогового учета. Для этого разработанные формы следует закрепить в приложении к учетной политике для налогового учета.

Учетная политика утверждается ежегодно. Потому, при необходимости, разработанные регистры налогового учета также следует пересматривать каждый год, дополняя или заменяя их актуальными данными (формами).

Налоговые инстанции никаким образом не могут утверждать налоговые регистры компаний – их разрабатывает каждая компания самостоятельно, подстраивая под свои нужды и потребности.

Применяемые методы учета операций

Содержатся как раз в учетной политике для НУ. В ней также должны быть описаны все методы и принципы учета хозяйственных операция по всем видам деятельности, которые ведет предприятие. Внесли самостоятельно какие-либо изменения в НУ? Например, изменили применяемые методы учета или хотите дополнить новым разделом? Сделайте это с начала налогового периода, в этом случае и учетная политика на этот год должна содержать актуальные данные.

Но что если изменилось само налоговое законодательство в течение года? В этом случае отследите дату вступления изменений в силу, и с этой даты начните их применять. Учетную политику также придется корректировать в течение года

Все изменения учетной политике должны быть оформлены приказом руководителя!

Какие функции выполняет налоговый учет на предприятии

Система НУ, организованная в России, определяет три основные (самый важные) функции:

- Фискальная – важна в первую очередь для налоговых служб, т.к. обеспечивает своевременную и пополняемость казны для обеспечения работы государственного аппарата.

- Информационная – дает представление о финансовом состоянии организации, а также о совокупности уплачиваемых налогов в разные уровни бюджета, о величине налоговых платежей, страховых взносов.

- Составление налоговой отчетности позволяет обеспечить правильность налогового учета, путем сопоставления различных показателей/иных данных и проведения сверки с налоговыми органами.

Налоги Беларуси

Информирование юридических и физических лиц о налоговом законодательстве, законодательстве о предпринимательстве и др. Издание зарегистрировано в Министерстве информации Республики Беларусь, рег. № 781 от 07.07.2017

| Периодичность выхода | 4 раза в месяц |

| Объем | 96 страниц |

| Тираж более | 18 000 экземпляров |

| Период подписки | от 1 месяца |

Журнал «Налоги Беларуси»

издается с января 2008 года. За время своего существования журнал «Налоги Беларуси» оперативно информировал своих читателей обо всех изменениях налогового законодательства. Читатели всегда могут получить своевременную исчерпывающую информацию, необходимую в практической работе, представленную посредством всестороннего рассмотрения проблем налогообложения и бухгалтерского учета.

Издание зарегистрировано в Министерстве информации Республики Беларусь, рег. № 781 от 07.07.2017.

Источник полученной правовой информации — Национальный реестр правовых актов Республики Беларусь. Эталонный банк данных правовой информации Республики Беларусь.

Рубрики журнала «Налоги Беларуси»:

Основные цели и задачи журнала «Налоги Беларуси» как средства массовой информации:

- распространение правовой информации;

- информирование юридических и физических лиц о налоговом законодательстве, законодательстве о предпринимательстве, законодательстве о декларировании физическими лицами доходов, имущества и источников денежных средств, изменениях законодательства;

- разъяснение вопросов правильности исчисления и уплаты налогов, сборов и иных обязательных платежей в бюджет, государственные целевые бюджетные фонды;

- повышение налоговой культуры и финансовой дисциплины;

- предупреждение налоговых правонарушений;

- воспитание юридических и физических лиц в духе позитивного отношения к исполнению своих обязанностей по соблюдению налогового законодательства, законодательства о предпринимательстве;

- информирование юридических и физических лиц о нормотворческой деятельности Министерства по налогам и сборам Республики Беларусь, других нормотворческих органов.

Преимущества для подписчиков журнала «Налоги Беларуси»:

- Редакция журнала проводит для подписчиков журнала прямые (горячие) линии. Объявления о дате и времени их проведения, контактные средства связи приводятся заранее в самом журнале, а также на сайте редакции журнала.

- Ответы на «актуальные»

вопросы подписчиков приводятся в самом журнале «Налоги Беларуси».

Подписку можно оформить:

- в отделениях РУП «БЕЛПОЧТА»

- в торговой сети РУП «БЕЛСОЮЗПЕЧАТЬ» (подписные индексы: 005832 (вед.), 00583 (инд.))

- в редакции

Контакты редакции:

| Адрес | 220005, г. Минск, пр. Машерова, 7–123. |

| Телефоны | (017) 269–19–10 (017) 269–19–12 |

| Факс | (017) 269–19–71 |

| Электронная почта | pr–[email protected] info–[email protected] |

Принципы НУ – кратко

Несмотря на тот факт, что налоговый кодекс позволяет каждой компании самостоятельно выбрать налоговый режим, не регламентирует порядок создания и ведения регистров НУ и вообще предоставляет достаточно большую свободу действий, компании обязаны придерживаться нескольких основных принципов ведения налогового учета в России:

- Денежное выражение. Все операции отражаются в рублях. Если операции осуществлялись в иностранной валюте – пересчитайте их по текущему курсу на дату совершения.

- Обособленный учет имущества. Компания обязана отдельно учитывать имущество в собственности других юрлиц (и физлиц в том числе).

- Непрерывность деятельности означает, что налоговый учет ведется в организации без перерывов с момента ее создания и до самой ликвидации (либо реорганизации).

- Принцип последовательного учетеа означает соблюдение хронологического порядка при учете хозяйственных операций.

- И самый важный и определяющий принцип – временная определенность всех операций. На практике это означает, что все доходы следуют признавать своевременно, даже если деньги по таким операциям придут в следующем периоде. По учету расходов придерживайтесь такого же принципа – признавайте всегда в том налоговом периоде, в котором понесли. Даже если и оплатили их позже.

Бухгалтерский и налоговый учет – разве не одно и то же?

И ответим – конечно, нет! Ведь помимо того, что у этих двух видов учета совершенно разные цели, так еще и разные пользователи информации. Об этом подробнее в таблице:

Внутренние пользователи – руководство предприятия

Круг внутренних пользователей также расширен – учредители. Руководство, руководящий персонал разных уровней,

Как мы видим, бухгалтерский и налоговый учеты – это два совершенно разных вида учета. Однако они во многом похожи друг на друга. В связи с этим, следует выделить такие варианты организации и ведения НУ на предприятии:

- Обособленный учет БУ и НУ. Уместен для крупных компаний, где организовано специально подразделение по ведению НУ на предприятии.

- НУ ведется на базе БУ. В этом случае бухгалтер использует регистры бухучета, дополнив их необходимыми недостающими данными. Если же у компании предусмотрены совершенно отличные от бухучета принципы ведения определенных операций – то для них разработаны специальные формы налоговых регистров.

- Налоговый учет настолько схож с бухучетом, что отдельно учитываются только отклонения, возникающие в случаях разницы учетов. В этом случае отражению подлежат только корректировки бухучета в соответствии с принятыми методами налогового учета.

- Небольшие и малые компания могут также к плану счетов бухгалтерского учета, открывать спецсчета по учету операций налогового учета.

Бухгалтерский учет

Договор возмездного оказания услуг

Обеспечение доступа к электронной версии подписки журнала возможно на основании договора возмездного оказания информационных услуг, заключенного между фирмой-подписчиком и издателем журнала (ст. 779 ГК РФ).

В рассматриваемом случае организация единовременно оплатила подписку на электронную версию журнала для бухгалтерии сроком на 1 год. Поскольку услуга по предоставлению доступа к электронной версии журнала будет оказываться организации в течение года, полагаем, что на дату оплаты сумму перечисленных денежных средств следует квалифицировать в качестве аванса (предоплаты) и отразить по дебету счета 60 «Расчеты с поставщиками и подрядчиками» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденную приказом Минфина России от 31.10.2000 N 94н (далее — Инструкция)).

По общему правилу расходы признаются в том отчетном периоде, в котором они имели место, независимо от времени фактической выплаты денежных средств и иной формы осуществления (п. 18 ПБУ 10/99 «Расходы организации» (далее — ПБУ 10/99)).

В то же время в случае, когда расходы обуславливают получение доходов в течение нескольких отчетных периодов и когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы признаются путем их обоснованного распределения между отчетными периодами (п. 19 ПБУ 10/99).

В данном случае в результате оформления подписки сотрудники бухгалтерии организации будут иметь возможность в течение года использовать в своей работе материалы, публикуемые в электронной версии профессионального издания. С учетом указанного обстоятельства полагаем, что в течение срока действия подписки средства перечисленного аванса (предоплаты) следует ежемесячно равными долями включать в состав общехозяйственных расходов (расходов на продажу).

Таким образом, для отражения в учете рассматриваемых операций нужно сделать следующие проводки (бухгалтерские записи приведены без учета операций, связанных с учетом «входного» НДС).

На дату оплаты за подписку:

Дебет 60, субсчет «Авансы выданные» Кредит 51

— оплачена подписка на электронный журнал на 1 год;

Ежемесячно в течение срока действия договора:

Дебет 26 (44) Кредит 60 — соответствующая часть (1/12) стоимости подписки учтена в составе расходов;

Дебет 60 Кредит 60, субсчет «Авансы выданные»

— ежемесячный зачет аванса после списания расходов на подписку.

Лицензионный договор

В соответствии с нормами гражданского законодательства электронный журнал — это результат интеллектуальной деятельности, которому предоставляется правовая охрана (интеллектуальная собственность) (пп. 3 п. 1 ст. 1225 ГК РФ). А при получении на основании лицензионного договора (ст. 1286 ГК РФ) доступа к электронной версии журнала на определенный срок организация-подписчик получает право доступа к базе данных — представленной в объективной форме совокупности самостоятельных материалов (статей, расчетов, нормативных актов, судебных решений и иных подобных материалов), систематизированных таким образом, чтобы эти материалы могли быть найдены и обработаны с помощью электронной вычислительной машины (ЭВМ) (абзац второй п. 2 ст. 1260 ГК РФ).

Согласно п. 39 ПБУ 14/2007 «Учет нематериальных активов» платежи за предоставленное право использования результатов интеллектуальной деятельности, производимые в виде фиксированного разового платежа, отражаются в бухгалтерском учете пользователя (лицензиата) как расходы будущих периодов и подлежат списанию в течение срока действия договора.

Соответственно, если непосредственно на дату оплаты организации предоставляется право доступа к базе данных, то на эту дату стоимость подписки следует отразить по дебету счета 97 «Расходы будущих периодов».

В свою очередь, если право доступа к электронной версии журнала будет предоставлено организации через какое-то время после оплаты, то в момент перечисления предоплаты оснований считать эту сумму разовым платежом за предоставленное право использования результатов интеллектуальной деятельности нет. В таком случае перечисленные денежные средства являются авансом (предоплатой) и подлежат отражению по дебету счета 60 (смотрите Инструкцию). А в момент получения права доступа к электронной версии журнала указанную сумму следует отразить по дебету счета 97.

В течение срока подписки рассматриваемые затраты будут списываться в дебет счетов учета общехозяйственных расходов (расходов на продажу) в порядке, установленном учетной политикой.

Таким образом, при заключении лицензионного договора в учете следует сделать следующие записи (бухгалтерские записи приведены без учета операций, связанных с учетом «входного» НДС).

На дату оплаты за подписку:

Дебет 60, субсчет «Авансы выданные» Кредит 51

— оплачена подписка на электронный журнал на 1 год.

На дату получения права доступа к электронной версии журнала:

Дебет 97 Кредит 60

— получено право доступа к электронной версии журнала;

Дебет 60 Кредит 60, субсчет «Авансы выданные»

— произведен зачет аванса.

Если право доступа к электронной версии журнала предоставляется непосредственно на дату оплаты, то на дату перечисления денежных средств издателю журнала в учете делается запись:

Дебет 97 Кредит 51

— получено право доступа к электронной версии журнала.

В дальнейшем в течение срока действия подписки:

Дебет 26 (44) Кредит 97

— списана соответствующая часть стоимости электронной версии журнала (определяется в соответствии с порядком, установленным учетной политикой для целей бухгалтерского учета).

Доходы и расходы: как учесть в БУ и НУ

Самым основным моментом, когда наиболее четко можно увидеть различия между бухгалтерским и налоговым учетом, является момент определения прибыли, которая подлежит налогообложению (имеется в виду налог на прибыль).

На что стоит обратить внимание при учете прибыли в налоговом учете:

Начнем с основных средств

- иногда возникает разница в формировании первоначальной стоимости объектов лизинга в случае его учета у лизингополучателя (если им и являетесь). Если в бухгалтерском учете вы определите эту разницу, как сумму всех лизинговых платежей и выкупной стоимости (без НДС), то в налоговом – по сумме расходов лизингодателя на приобретение этого имущества для передачи в лизинг;

- способы начисления амортизации разные. Все способы, применяемые в бухучете, раскрыты в ПБУ 06/01 «Учет основных средств» – их на сегодняшний момент 4. А вот в НУ предусмотрено всего лишь два – линейный и нелинейный.

Важно!

Приказом Минфина от 17.09.20 утвержден новый стандарт по учету основных средств – ФСБУ 6/2020. Он как раз и заменит так знакомое нам ПБУ 06/01. Согласно ему, в бухучете останется всего 3 способа начисления амортизации. Однако его применять нужно с отчетности за 2022 год. Хотите начать применять раньше? Минфин допускает такую возможность – пропишите его в учетной политике.

- установили разный лимит по первоначальной стоимости? Возможны различия между БУ и НУ. Применили повышающий коэффициент при расчете сумм амортизации – придете к такому же итогу. Разный срок полезного использования также приводит к разным данным по остаточной стоимости объектов основных средств, и сумм амортизационных отчислений.

Разная классификация доходов и расходов в БУ и НУ

Когда говорим о выручке – мы и в БУ, и в НУ подразумеваем доходы, которые получаем от реализации – товары, имущественные права, работы и услуги. Различия появляются в определении внереализационных доходов – в НУ их перечень закрытый. Так, доходы от участия в капитале других компаний вы должны учесть в качестве внереализационных. Тогда как БУ позволяет относить их иногда и к доходам от обычных видов деятельности. При этом также дата признания некоторых видов доходов отличается – ведь налоговый учет подразумевает как применение кассового, так и метода начисления.

Что касается расходов, то их перечень закрытый в обоих учетах. А вот касаемо распределения на прямые и косвенные – то тут можно наблюдать некоторые различия. Для этого следует обратиться к ст. 318 НК РФ. Для справки – такого разделения нет в бухгалтерском учете. Отсюда и возможные вытекающие разницы.

Формирование резервов. О чем здесь речь:

- Если компания определяет, что в налоговом учете также формирует различные резервы, как и в БУ – это не значит, что суммы резервов будут одинаковы. Так, например, резерв под отпуска в НУ формируется исключительно под отпуска работников по текущему году. Поэтому, как правило, на конец года остатки резервов зачастую нулевые. В бухгалтерском учете данный вид резерва практически всегда с остатком.

- Методы формирования резерва по сомнительным долгам различны – полностью исключить расхождения при его расчете не получится. Кроме того, помните – создавать данный вид резерва в НУ – это право организации, а не обязанность.

Как учесть все различия – для этого для отражения разницы в данных бухгалтерского и налогового учета применяйте специальное ПБУ 18/02 «Учет расчетов по налогу на прибыль»

«Клерк» Рубрика Проверка контрагентов

Тщательная проверка потенциального контрагента сейчас стала правилом хорошего тона среди юристов. Прежде чем заключать существенную для компании сделку, отгружать товар с отсрочкой платежа либо вносить предоплату по договору в размере 100%, юристы всегда стараются собрать максимум доступной информации о контрагенте, чтобы оценить возможные риски, связанные с недобросовестным поведением контрагента.

Но если с ресурсами для проверки российских компаний всё понятно (наверняка, у каждого есть памятка с нужными ссылками и адресами), то как быть с компаниями из Беларуси? Между тем, проверкой таких компаний тоже не следует пренебрегать, иначе есть риск вместо экономической выгоды получить проблемный долг.

В своей практике мы проверяем контрагентов из Беларуси, используя возможные платные и бесплатные ресурсы, по следующему алгоритму:

1. Запрос информации из ЕГР о юридическом лице и его участниках

Стоимость: 1 базовая величина (23 BYN или около 700 RUB) за 1 выписку.

Реквизиты для оплаты по ссылке.

Куда направлять запрос: Министерство Юстиции Республики Беларусь (220004, г.Минск, ул. Коллекторная, 10).

Кто может получить информацию: кто угодно (физическое лицо, юридическое лицо), резидент Республики Беларусь, иностранное лицо.

Срок предоставления информации: для физических лиц — 5 календарных дней, для юридических лиц — 7 календарных дней.

Какие сведения можно получить:

- в отношении компании: актуальный юридический адрес, ФИО руководителя, история руководителей, сведения о представительствах и филиалах, учредителях и участниках, история событий, произошедших с обществом (регистрация изменений в Устав, реорганизация и т.п.);

- в отношении физического / юридического лица: в каких юридических лицах является учредителем (участником) конкретное лицо (кроме ЗАО, ОАО).

2. Информация о принадлежащих компании правах на недвижимое имущество

Стоимость: 0,4 — 0,5 базовых величин (9,2 — 11,5 BYN или около 275 — 345 RUB) за 1 выписку (для каждого вида выписки свой размер пошлины).

Куда обращаться: ГУП «Национальное кадастровое агентство» (220005, г. Минск, пер. Краснозвездный, 12, 3 этаж) либо территориальные организации по государственной регистрации недвижимого имущества, прав на него и сделок с ним.

Кто может получить информацию: ограниченный круг лиц: правообладатель либо его правопреемник, государственный органы, адвокат для целей составления документов правового характера. При этом, адвокат не обязательно должен быть представителем правообладателя.

Срок предоставления информации: в день обращения.

Какие сведения можно получить:

- о существующих на момент выдачи справки правах и ограничениях на конкретный объект недвижимого имущества

- обобщенная информация о принадлежащих конкретному лицу правах на недвижимое имущество

3. Информация об исполнительных производствах, возбужденных в отношении юридического лица/индивидуального предпринимателя

Стоимость: 3 базовых величины (69 BYN или около 2 100 RUB).

Реквизиты для оплаты: опубликованы на сайте соответствующего отдела принудительного исполнения.

Куда направлять запрос: в отдел принудительного исполнения по месту нахождения должника (перечень отделов и их адреса можно найти по ссылке).

Кто может получить информацию: кто угодно (физическое лицо, юридическое лицо), резидент Республики Беларусь, иностранное лицо.

Срок предоставления информации: не установлен, на практике около 15 календарных дней.

Какие сведения можно получить:

- о наличии исполнительных производств, возбужденных в отношении должников на момент предоставление информации заявителю

- об ограничениях (обременениях), установленных в отношении должника и (или) его имущества в исполнительном производстве

4. Информация веб-сайтаЕдиного государственного регистра юридически лиц и индивидуальных предпринимателей

Какие сведения можно получить: позволяет проверить существование субъекта хозяйствования, содержит сведения об учетном номере, дате регистрации, регистрирующем органе, актуальном состоянии контрагента (действующий, в процессе ликвидации, в процедуре банкротства).

5. Информация веб-сайта Верховного Суда Республики Беларусь

Объем сведений, которые можно получить:

- резолютивные части судебных постановлений по делам, рассмотренным экономическими судами с участием контрагента (в разделе «Электронное правосудие» «Банк данных судебных постановлений»);

- расписание судебных заседаний, назначенных в экономических судах с участием контрагента (в разделе «Электронное правосудие» «Расписание судебных заседаний»);

- сведения о делах приказного производства в экономических судах, рассмотренных с участием контрагента (для Экономического суда г. Минска, для Экономического суда Минской области, для Экономического суда Гродненской области, для Экономического суда Брестской области, для Экономического суда Витебской области, для Экономического суда Гомельской области, для Экономического суда Могилевской области).

6. Информация веб-сайтаМинистерства по налогам и сборам Республики Беларусь

Какие сведения можно получить:

- о включении контрагента в координационный план проверок;

- о наличии у контрагента задолженности перед бюджетом;

- сведения из Государственного реестра плательщиков, не составляющие налоговую тайну (юридический адрес, учетный номер налогоплательщика);

- включен ли контрагент в реестр коммерческих организаций и индивидуальных предпринимателей с повышенным риском совершения правонарушений в экономической сфере;

- о наличии у контрагента специальных разрешений (лицензий) на осуществление деятельности в сфере игорного бизнеса;

- о включении контрагента в реестр недобросовестных поставщиков (подрядчиков, исполнителей) в Республике Беларусь, участвовавших в процедурах государственных закупок.

7. Информация веб-сайта Фонда социальной защиты Министерства труда и социальной защиты Республики Беларусь

Объем сведений, которые можно получить: о субъектах хозяйствования, имеющих наибольшие суммы просроченной задолженности по уплате обязательных страховых взносов, в том числе о сумме задолженности.

8. Информация веб-сайта журнала «Юстиция Беларуси»

Какие сведения можно получить:

Сведения о ликвидации субъектов хозяйствования, в частности:

- дата принятия решения о ликвидации;

- контактные данные ликвидатора;

- дата опубликования сведений о ликвидации и срок принятия заявлений кредиторов.

9. Веб-сайт Единого государственного реестра сведений о банкротстве

Какие сведения можно получить:

- открыта ли в отношении контрагента процедура банкротства;

- номер дела, находящегося на рассмотрении в экономическом суде;

- информацию о том, на основании какого типа заявления (заявление кредитора, должника, ликвидационной комиссии) возбуждено дело о банкротстве;

- информацию об управляющем в деле о банкротстве;

- ключевые даты по делу (дата начала производства по делу о банкротстве, дата открытия конкурсного производства).

10. Информация веб-сайта Министерства юстиции Республики Беларусь из реестра должников по исполнительным производствам

Какие сведения можно получить:

- информацию о количестве исполнительных производств, возбужденных в отношении контрагента и находящихся на исполнении более 3 месяцев (по которым производство не окончено);

- информацию об исполнительных производствах в отношении контрагента, производство по которым окончено не более 3 лет назад в связи с невозможностью взыскания долга (полностью или частично), открытием в отношении компании конкурсного производства, принятием компанией решения о ликвидации (прекращении деятельности);

- сведения об органе принудительного исполнения, в производстве которого находятся исполнительные производства, возбужденные в отношении контрагента.

Читайте также: