46 налоговая изменения в егрюл

Опубликовано: 14.05.2024

Как оформить документы, необходимые для корректировки сведений, хранящихся в базе данных, и какие способы получения информации о наличии или отсутствии обновлений в реестре.

ЕГРЮЛ: общие сведения

В соответствии с п. 1 ст. 5 федерального закона «О государственной регистрации. » от 08.08.2001 № 129 сведения о компании, хранящиеся в реестре, включают:

- ее наименование;

- дату госрегистрации;

- адрес местонахождения;

- проведенные в отношении предприятия процедуры реорганизации и ликвидации;

- изменения, внесенные в учредительные документы компании и иные источники информации;

- данные учредителей и руководителей;

- виды экономической деятельности, осуществляемой предприятием;

- в том случае, если в отношении компании ведется процедура банкротства, — стадия, на которой она находится.

Виды изменений, вносимых в ЕГРЮЛ

К корректировкам устава, подлежащим внесению в ЕГРЮЛ, относятся правки, изменяющие:

- название компании;

- организационную структуру;

- размер уставного капитала;

- представительства компании и ее дочерние подразделения и пр.

- лица, занимающего должность директора;

- состава участников юрлица;

- ранее поданных в налоговую регистрационных документов, если в них были допущены ошибки.

- Общим решением участников общества или единоличным решением его единственного учредителя внести правки в действующий устав организации.

- Подготовить документы, необходимые для государственной регистрации внесенных в устав изменений (их перечень приведен ниже) и передать их в налоговый орган. Это можно сделать следующими способами:

- лично обратившись в территориальное отделение ФНС, в котором зарегистрировано предприятие;

- направив в его адрес почтовое отправление с уведомлением о вручении получателю;

- передав электронный транспортный контейнер, зашифрованный цифровой подписью, через телекоммуникационные каналы связи.

- Получить лист записи ЕГРЮЛ, содержащий обновленные сведения о предприятии.

Перечень документов, необходимых для внесения изменений в ЕГРЮЛ

- заверенное нотариусом заявление по форме Р13001;

- 2 экземпляра обновленной версии устава;

- копии документов, на основании которых устав был изменен (протокол общего собрания учредителей или решение единственного участника);

- протокол собрания учредителей юрлица или решение единственного учредителя;

- квитанцию об уплате госпошлины;

- доверенность на выполнение действий от имени юрлица, если документы подает человек, не обладающий правом на совершение таких действий.

- составленное по форме Р14001 заявление;

- копии документов, на основании которых в ЕГРЮЛ вносятся новые сведения (например, копия договора дарения, купли-продажи, протокол собрания учредителей и пр.);

- в случае необходимости — доверенность, оформленную на имя лица, представляющего сведения в регистрационный орган.

Форма заявления о внесении изменений в ЕГРЮЛ при изменении устава (Р13001)

В заявлении необходимо указать:

- наименование, ИНН и ОГРН юрлица;

- юридический адрес компании;

- отметку о том, что основанием для вносимых изменений является соблюдение требований действующего законодательства;

- реквизиты физических лиц, организаций, иных участников юрлица;

- реквизиты управляющей организации, управляющего или физического лица, которое может представлять интересы организации без оформления доверенности;

- данные заявителя.

Заявление о внесении изменений в ЕГРЮЛ: форма Р14001

Госпошлина за внесение изменений в ЕГРЮЛ в 2018 2019 году

Размер обязательного платежа, взимаемого с юридических лиц, при внесении ими изменений в ЕГРЮЛ, не связанных с уставными документами, законом не установлен. Это значит, что правки такого рода можно вносить в реестр абсолютно бесплатно.

При этом стоит помнить, что за получение актуальной выписки из ЕГРЮЛ, содержащей обновленные данные, придется заплатить. В соответствии с п. 1 постановления Правительства РФ «О размере платы. » от 19.05.2014 № 462 оплата составит:

- 200 рублей — за выдачу сведений в форме бумажной справки с соблюдением установленного законом срока предоставления информации;

- 400 рублей — за выдачу сведений в форме бумажной справки в день обращения.

Срок внесения изменений в ЕГРЮЛ

- о лицензиях, имеющихся у юрлица;

- ИНН налогоплательщика и дате его регистрации в налоговой;

- номере и дате регистрации лица в качестве страхователя в ПФР и ФСС.

Налоговая служба, в свою очередь, обязана зарегистрировать вносимые изменения в течение 5 дней с момента получения заявления от представителя юрлица (п. 16 приказа Минфина РФ от 30.09.2016 № 169н).

Как проверить, что внесение новых данных в ЕГРЮЛ прошло, и узнать, внесли ли данные верно

Прошли ли изменения в ЕГРЮЛ — узнать это можно, заказав выписку из реестра через интернет. В готовом документе будут отражены все сведения, находящиеся в реестре на момент запроса. Также чтобы узнать, внесли ли изменения в ЕГРЮЛ, можно воспользоваться сервисом https://service.nalog.ru/uwsfind.do, который позволяет получить актуальные сведения о юрлице, в отношении которого поданы документы для регистрации в ФНС.

Итак, чтобы внести изменения в ЕГРЮЛ, необходимо обратиться в налоговую службу с заявлением, составленным по установленной законодателем форме (Р13001 — если изменения внесены в устав, Р14001 — если корректировке подлежит только та информация, которая содержится в реестре). Подать заявление о корректировке сведений необходимо в течение 3 дней с момента возникновения изменений в организации. Несоблюдение указанного срока может повлечь за собой наложение штрафа на представителя организации, допустившего такое нарушение. Узнать, прошли ли изменения в ЕГРЮЛ, можно, получив лист записи в реестр либо воспользовавшись специальным интернет-сервисом.

Наша организация (ООО) зарегистрирована и осуществляет свою деятельность на территории Ленинского района Махачкалы. В настоящий момент возникла необходимость изменения фактического места нахождения офиса организации. Офис, в котором мы планируем в дальнейшем находиться согласно договору аренды с собственником нежилого помещения, расположен в Кировском районе Махачкалы. Должна ли наша организация переходить в тот налоговый орган, на территории которого мы планируем в дальнейшем находиться?

![]()

Юридическим адресом называют тот адрес, по которому зарегистрировано юридическое лицо, соответственно, такой адрес значится в ЕГРЮЛ. Однако фактически компания может находиться и по иному адресу.

В связи с этим сформировались два определения, которые официально нигде не закреплены, но широко используются.

1. «Юридический адрес» - адрес, который указан во всех учредительных документах компании. Исходя из положений п. 2 ст. 54 Гражданского кодекса РФ, п. 1 ст. 5 Федерального закона от 08.08.2001 N 129-ФЗ "О государственной регистрации юридических лиц и индивидуальных предпринимателей" (далее - Закон о госрегистрации) местом нахождения юридического лица признается место нахождения его постоянно действующего исполнительного органа, а при его отсутствии - место нахождения другого органа или лица, которые уполномочены выступать от имени юридического лица в силу закона, другого правового акта или учредительного документа. Именно юридический адрес указывается в реквизитах компании в процессе ее деятельности (при заключении сделок и договоров).

2. «Фактический адрес» - адрес реального нахождения юридического лица, где непосредственно компания осуществляет деятельность, а также хранит всю документацию фирмы. При наличии юридического адреса фактический не фигурирует ни в одном из учредительных документов компании.

Если при этом компания не позаботилась о том, чтобы по юридическому адресу с ней могли связаться госорганы и контрагенты, то такое несовпадение чревато малоприятными последствиями: от неполучения важных писем до различных штрафов, а также принудительной ликвидации фирмы.

Смена местонахождения юридического лица при переезде в другой населенный пункт занимает больше месяца и происходит в два этапа:

1) уведомление налоговой о смене юридического адреса;

2) регистрация смены юридического адреса.

Процедура смены адреса при смене населенного пункта происходит в соответствии с Федеральным законом от 30.03.2015 № 67-ФЗ, который существенно изменил положения ст. 17 Закона о госрегистрации.

На первом этапе в течение трех рабочих дней после принятия решения о смене юридического адреса необходимо сообщить об этом в налоговую инспекцию. Для этого в регистрирующую ИФНС по прежнему адресу надо подать:

- заверенную нотариусом форму Р14001;

- протокол или решение единственного участника о смене адреса.

На основании этих документов налоговая инспекция через пять рабочих дней вносит в ЕГРЮЛ запись о принятии обществом решения об изменении места нахождения. Не ранее, чем через 20 календарных дней после внесения записи в госреестр директор снова обращается в регистрирующую ИФНС, но уже по новому адресу.

На втором этапе подаются практически те же документы, что при смене адреса с изменением устава:

- нотариально заверенная форма Р13001;

- подтверждение уплаты госпошлины (на реквизиты регистрирующей ИФНС по новому адресу);

- документы, подтверждающие новый адрес;

- протокол собрания или решение единственного участника о смене адреса и внесении изменений в устав;

- устав с внесенными изменениями или приложение к нему (2 экз.).

Если в процессе смены адреса не было выявлено сведений о его недостоверности, то через пять рабочих дней ИФНС выдает лист записи ЕГРЮЛ с новым адресом.

Если новым юридическим адресом общества будет домашний адрес директора или участника с долей более 50%, то такой двухэтапный порядок смены места нахождения не применяется.

После регистрации нового юридического адреса необходимо иметь в виду следующее: если в процессе смены адреса происходит смена ИФНС или территориальных подразделений Пенсионного фонда и ФСС, то самостоятельно сниматься с учета и становиться на него в другом районе или населенном пункте нет необходимости. Снятие и постановку на учет ИФНС и фонды производят без участия компании через систему межведомственного взаимодействия. (Постановление Правительства РФ от 22.12.2011 N 1092 обязывает налоговые инспекции в течение пять рабочих дней передать необходимые сведения в Пенсионный фонд, ФСС и Росстат.)

Пенсионный фонд должен снять общество с учета в течение пяти дней со дня получения сведений от налоговой об изменении юридического адреса. Далее дело компании пересылается в новое территориальное подразделение Пенсионного фонда, а организации присваивается новый регистрационный номер страхователя.

Смена ФСС при смене юридического адреса осуществляется аналогично смене Пенсионного фонда, но регистрационный номер общества не меняется.

Также в Росстат сообщать о смене адреса нет необходимости, но при переезде могут измениться коды статистики. В связи с этим можно лично обратиться в Росстат по новому адресу для получения документа о присвоении кодов с печатью, но практически везде принимают уведомление, распечатанное с сайта Росстата.

А вот сообщать банку о смене юридического адреса налоговая инспекция не обязана. Если компания решила продолжать обслуживание в том же банке, то необходимо заменить банковскую карточку и указать в ней новый юридический адрес организации.

Хотя по закону госорганы должны оформлять постановку на учет по новому адресу самостоятельно и в сжатые сроки, нельзя не учитывать человеческий фактор. Если есть заинтересованность в том, чтобы перерегистрация из-за смены юридического адреса общества произошла без проблем, необходимо процесс держать под контролем. Рекомендуем самостоятельно узнавать о том, пришли ли документы вовремя и в полном объеме, из-за сбоев во межведомственном взаимодействии порой приходится становиться на учет самостоятельно.

Подытоживая, можно сказать следующее – если организация фактически переезжает из одного офиса в другой, старый договор аренды прекращает свое действие и появляется новый договор аренды, то необходимо вносить изменения в уставные и учредительные документы общества и менять юридический адрес, тем более если при смене адреса меняется город. Если же происходит формальный переезд, а договор аренды старого офиса продолжает действовать, то менять адрес нужно по усмотрению руководителя, проанализировав риски.

Журнал «Расчет» попросил Тимура Гуляева, члена палаты налоговых консультантов, управляющего партнера TBS Legal, рассказать, как реагировать бухгалтеру на письма и требования, а также объясним, зачем запрашивать выписку из ЕГРЮЛ.

Письма счастья

Нередко ревизоры отправляют информационные письма. Получение такого документа – очень важный сигнал, указывающий на необходимость обратить внимание на налоговый учет в организации.

О чем же могут рассказать контролеры коммерсантам и бухгалтерии в таком письме?

Например, ревизоры таким образом сообщают о взаимосвязи организации с сомнительным контрагентом, обычно в этом же письме ревизоры предлагают внимательно посмотреть на собственную компанию со стороны, а потом самостоятельно скорректировать отдельные сделки в налоговом учете. Подобные сообщения – безусловно, весьма ценная информация для руководителя и бухгалтера.

Значимых правовых последствий или применения санкций за несоблюдение высказанного налоговым органом в письме мнения ранее обычно не наступало. Впрочем, в случае отсутствия какой-либо реакции со стороны компании такие письма могут намекать на проведение в будущем выездной проверки, ведь сам факт получения сообщения из налоговой означает, что предприятие имеет высокий уровень риска.

И хоть вероятность начала проведения контрольных мероприятий есть, но из нашей практики следует, что она невелика.

Почему?

Дело в том, что оценка контрагента налоговым органом может включать в себя просто набор событий, которые ревизоры трактуют как некий состоявшийся и доказанный факт недобросовестного поведения компании.

По каким критериям ревизоры оценивают компании?

К сомнительным контролеры могут отнести предприятие, если оно не представило в налоговый орган бухгалтерскую и налоговую отчетность либо сдало нулевую декларацию. При этом контролеры не указывают, в каком периоде было совершено подобное действий, оба эти факта трактуются равнозначно.

- юридическое лицо не соблюдает налоговые обязательства;

- не имеет возможности для выполнения условий договора;

- не находится по адресу регистарции;

- не отвечает на требования;

- не имеет интернет-сайта и не дает рекламу;

- не имеет расходов, характерных для предпринимательской деятельности (аренда, канцелярские товары и пр.).

На этом основании контролеры подводят логическую цепочку к тому, что компания имитирует сделки, ведет формальный документооборот и, как следствие, имеет признаки налогового правонарушения, установленные в статье 54.1 НК РФ. Соответственно, контролеры информируют бизнес о возможности применения штрафных санкций в размере 40% и предлагают добровольно пересмотреть и внести изменения в отчетность в соответствии со статьей 81 НК РФ. Такое письмо может касаться как деятельности самой компании, так и ее деловых партнеров.

Кстати, нередки случаи, когда ревизоры отправляли повторные письма, если организация никак не отреагировала на первое сообщение. Риторика новых информационных обращений наполняется дипломатическими идиомами с явно выраженными угрозами.

Например, в письме может быть информация о том, что приоритетными для включения в планы выездных проверок являются те плательщики, которые отказались пересмотреть свои налоговые обязательства. А с учетом периода проведения ревизий, их продолжительности, а также механизмов, используемых при проведении контрольных мероприятий, при принятии окончательного решения о побуждении компании к добровольному уточнению налоговых обязательств рекомендуют самостоятельно оценить административную нагрузку в случае проведения налоговой проверки.

Откройте! Требование

Требования о предоставлении документов и информации вне рамок проверок – еще один инструмент в арсенале контролеров. Особое распространение таких запросов бизнес мог ощутить после начала применения экстерриториального контроля.

Инспекции из других регионов активно запрашивают документы и информацию длинным списком, зачастую не оперируя основным видом деятельности компании. Ингода направляются требования, где запрашиваются сведения, в которых компания является третьим партнером контрагента, то есть ревизоров интересуют документы и информация, которых к компании не может быть в принципе.

В качестве основания запроса указываются статьи 93, пункт 2 статьи 93.1 НК РФ. Статья 93 Налогового кодекса предоставляет ревизорам право истребовать документы у налогоплательщика при проведении проверки. В статье 87 НК РФ перечислены виды налоговых проверок. Таким образом, запрос вне рамок контрольных мероприятий ставит это основание под сомнение.

Пункт 2 статьи 93.1 НК РФ описывает право контролеров запросить документы вне рамок ревизий, но со ссылкой на обоснованную необходимость относительно конкретной сделки. Эти положения соблюдаются не всегда. Более того, такое основание не является безусловным аргументом для получения доступа ко всей информации компании. Письмо Минфина России от 30 апреля 2019 года № 03-02-08/32313 определяет порядок истребования документов и информации вне рамок проверок.

Напомню, что соблюдение налогового законодательства – не односторонняя обязанность. В соответствии с подпунктом 1 пункта 1 статьи 32 НК РФ аналогичное требование вменяется и ревизорам. Соответственно, все запросы из ИФНС должны быть законны и обоснованы, а отвечать на иные запросы компания не обязана.

Чистота ЕГРЮЛ

Борьба за чистоту ЕГРЮЛ ведется ревизорами планомерно. Способы, которыми пользуются инспекции для поддержания чистоты реестра, разнообразны.

Так, например, во время карантина многие компании перешли на дистанционную работу, по месту регистрации фирмы некоторые время никого не было, входящую корреспонденцию никто не получал. В своей работе мы уже столкнулись со случаями, когда в этот период территориальные инспекции отправляли уведомления о ненахождении компании по месту регистрации, а затем вносили сведения о недостоверности адреса в ЕГРЮЛ. После такой записи бизнес рискует быть ликвидированным по решению налогового органа.

Имелись случаи, когда ревизоры подходили к стойке информации бизнес-центра и спрашивали у работника о наличии в здании той или иной фирмы. Сотрудник офисного центра не всегда может подтвердить нахождение и отсутствие в здании офиса той или иной компании. Однако известны случаи, когда ревизоры, получая уклончивый ответ на стойке информации, составили акт об отсутствии офиса предприятия в здании.

Недостоверность сведений в отношении директора общества – ситуация еще более значимая. Но ситуации, когда фактический руководитель фирмы внезапно узнал о себе новое в ЕГРЮЛ, у нас также были.

Что в этом случае можно сделать?

Представление заверенных учредительных документов компании, решений, приказов, копий конвертов входящий корреспонденции и иных сведений о реальности работы руководителя может подтвердить личность директора, но, на нашем опыте, этого иногда оказывается недостаточно. В одном случае инспекция настаивала на допросе, где директорам фирм пришлось отвечать на вопросы о своем бизнесе.

Недостоверность сведений о директоре ставит под сомнение и достоверность отчетности. Тогда может быть аннулирована и ЭЦП директора. А в случае ликвидации компании по этой причине могут «обнулить» и отчетность по НДС, что затронет всех контрагентов, имевших с данной организацией отношения.

Что делать?

Регулярно запрашивать сведения из ЕГРЮЛ и внимательно их изучать. В случае изменений реагировать максимально оперативно.

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Казалось бы, простая ситуация: организация решила поменять место нахождения – из Московской области переехать в Москву.

Для этого в регистрирующий орган подается заявление о государственной регистрации изменений, вносимых в учредительные документы юридического лица (с приложением документов, подтверждающих внесение изменений в учредительные документы и нахождение организации по новому адресу).

Однако на практике все больше организаций жалуются на то, что налоговая инспекция (как регистрирующий орган) чинит препятствия и под надуманными предлогами отказывает в регистрации нового места нахождения организации.

С такой проблемой столкнулась компания, которая обратилась за помощью в нашу адвокатскую фирму.

Суть возникшего спора.

Как следует из содержания отказного решения регистрирующего органа (Межрайонной инспекции ФНС России № 46 по г. Москве), в качестве основания для отказа в государственной регистрации было указано следующее: представленные в регистрирующий орган документы содержат недостоверные сведения об адресе (месте нахождения) постоянно действующего исполнительного органа юридического лица, по которому осуществляется связь с юридическим лицом.

Кроме того, в решении об отказе было указано, что недостоверные сведения об адресе (месте нахождения) подтверждаются информацией, представленной районной налоговой инспекцией г. Москвы.

Устно представитель компании сообщил, что, прежде чем был получен отказ в государственной регистрации, проверяющие из районной налоговой инспекции два раза приходили с проверкой в новое арендуемое организацией помещение в г. Москве.

Генерального директора компании проверяющие не застали на месте. Сотрудников организации, находящихся в помещении, проверяющие попросили показать документы, подтверждающие полномочия выступать от имени организации, а также трудовые договоры и трудовые книжки. Сотрудники эту просьбу выполнить не смогли, так как при них этих документов не было и не должно было быть. Проверяющие обратили внимание на то, что, по их мнению, в помещении находится не достаточное количество документов организации.

Акт проверки проверяющие из районной инспекции представителям организации не вручили и не направили организации по почте. Через некоторое время МИФНС России № 46 по г. Москве вынесла решение об отказе в государственной регистрации изменений в Устав.

Мы посоветовали организации обжаловать отказ регистрирующего органа в вышестоящий налоговый орган (в рассматриваемом случае – УФНС России по г. Москве) и подготовили жалобу на отказное решение.

Ниже приводим доводы жалобы в вышестоящий налоговый орган.

Следует отметить, что на практике ситуация у каждой организации по-своему уникальна. Однако в указанной жалобе мы приводим полезные для организаций стандартные доводы по обжалованию.

Доводы жалобы.

Решение об отказе в государственной регистрации незаконно по следующим основаниям.

Информация, представленная районной инспекцией в адрес МИФНС России № 46 по г. Москве о недостоверности сведений об адресе (месте нахождения) постоянно действующего исполнительного органа Общества, не соответствует действительности, фактическим обстоятельствам.

1. Проверяющие не учли факт наличия, реальности помещения под офис генерального директора Общества.

Офисное помещение Общества (где работает генеральный директор Общества – постоянно действующий исполнительный орган) расположено по адресу: г. Москва, …, офис № 4 (указать конкретный адрес).

Указанное нежилое помещение – комната площадью 66 кв. метра – принадлежит Обществу на праве аренды.

Доказательства указанного факта:

- Договор аренды нежилого помещения, заключенный между арендодателем и арендатором (Обществом).

- Акт приема-передачи нежилого помещения.

- Гарантийное письмо арендодателя в адрес налогового органа с указанием на то, что Общество является арендатором помещения.

- Свидетельство о собственности на помещение арендодателя.

- Наличие таблички с названием Общества при входе в помещение.

- На момент проверки в арендуемом Обществом помещении находились: рабочий стол генерального директора и несколько других столов, другая офисная мебель (арендуемая Обществом у арендодателя), а также папки с документами Общества.

- Фото помещения, фото таблички с названием Общества при входе в помещение.

Ошибочность выводов сотрудников районной инспекции при проверке адреса (места нахождения) юридического лица заключается в следующем:

Проверяющие неправомерно, в нарушение ст. 54 ГК РФ, понятие места нахождения (адреса) юридического лица, т.е. факт наличия помещения (офиса, комнаты) по определенному адресу, отождествляют с фактом физического присутствия генерального директора юридического лица в этом помещении в тот момент, когда проверяющие из районной инспекции (без извещения) осуществляют проверку.

Проверяющие из налогового органа обязаны осуществить проверку наличия помещения, а не устанавливать факт физического присутствия или отсутствия генерального директора Общества в помещении.

Генеральный директор Общества, занимаясь вопросами хозяйственной деятельности Общества, не обязан и не может постоянно находиться в помещении офиса (он уезжает на переговоры и др.).

2. Проверяющие не учли факт наличия при проверке в помещении (офисе) рабочего места генерального директора Общества и наличия сотрудников Общества.

Проверяющие не учли, что Ф.И.О. (указать) – реально действующий генеральный директор Общества.

При проверке работники Общества дали устные показания проверяющим из районной инспекции о том, что генеральным директором Общества является Ф.И.О.

Сотрудники Общества показали проверяющим из районной инспекции рабочее место генерального директора, мебель и имеющиеся на тот момент в офисе документы.

Кроме того, проверяющими районной инспекции проигнорирован тот факт, что генеральный директор Общества лично два раза являлся в районную инспекцию по вызову повестками.

Генеральный директор был допрошен в налоговом органе, как свидетель, и дал показания об адресе (месте нахождения) Общества, о том, что именно он является генеральным директором.

Так как переезд генерального директора Общества в новое помещение Общества еще не был завершен, то некоторые из документов еще не были перевезены из старого офиса в новый офис. Общество само решает, где и как хранить документы.

При этом проверяющие не учли, что, учитывая специфику работы Общества, генеральному директору для работы достаточно минимум технических средств (ноутбук и мобильный телефон, которые он носит с собой), а также минимум мебели (стол со стулом) в помещении.

Проверяющие проигнорировали показания присутствовавших при проверке сотрудников Общества, которые подтвердили, что в офисе находится рабочее место генерального директора Общества.

3. Проверяющие попросили присутствующих в офисе (помещении) работников Общества показать документы, подтверждающие полномочия выступать от имени Общества, а также запрашивали другие документы.

Сотрудники Общества таких документов не имели и не обязаны были иметь при себе.

Проверяющие не учли, что исключительно генеральный директор, как единоличный исполнительный орган Общества, является лицом, обладающим полномочиями выступать от имени Общества.

Таким образом, проверяющие вместо проверки наличия помещения (офиса) для исполнительного органа Общества (генерального директора) необоснованно занялись проверкой полномочий сотрудников Общества, исследованием вопроса о том, какие документы Общества где хранятся, имеются ли у сотрудников Общества при себе трудовой договор, трудовая книжка и т.п.

4. Нарушения в содержании обжалуемого решения МИФНС России № 46 по г. Москве.

Решение регистрирующего органа об отказе должно содержать факты (фактические обстоятельства) нарушений, выявленные в ходе проверки и положенные в основу принятого решения. То есть решение должно быть мотивировано.

В обжалуемом решении нет ссылки и не указаны реквизиты акта проверки места нахождения (адреса) Общества районной инспекцией.

В решении не указаны должности и Ф.И.О. лиц, проводивших проверку сведений.

Акт проверки районной инспекции не приложен к решению и не вручен Обществу (не направлен по юридическому адресу Общества, не вручен лично генеральному директору).

В обжалуемом решении не указано содержание акта проверки районной инспекции, положенного в основу отказного решения. Указанное лишает Общество права на защиту, в том числе права знать об основаниях, конкретных причинах отказа в государственной регистрации.

Таким образом, в решении не указаны фактические основания для отказа в регистрации: на каком основании лицо, вынесшее решение, посчитало, что документы Общества содержат недостоверные сведения об адресе (месте нахождения) исполнительного органа Общества.

Не мотивированное решение, которое не основано на фактических обстоятельствах отказа (подтвержденных фактах нарушения), незаконно.

5. Незаконные действия проверяющих из районной инспекции (искажение проверяющими сведений о результатах проверки адреса (места нахождения) юридического лица, введение проверяющими в заблуждение МИФНС России № 46 по г. Москве о фактах) и, как следствие, незаконное решение регистрирующего органа об отказе в государственной регистрации нового устава Общества, причиняют убытки Обществу.

Из-за отказа МИФНС России № 46 по г. Москве в государственной регистрации изменений в Устав контрагенты Общества отказываются перечислять Обществу вознаграждение за работу, ссылаясь на то, что в ЕГРЮЛ указано, что у Общества недостоверный юридический адрес согласно данным с официального сервиса ФНС России на сайте www.nalog.ru «Риски бизнеса: Проверь себя и контрагента».

В результате Общество несет убытки. Вследствие отказа в государственной регистрации изменений в Устав Общество неправомерно лишено дохода (прибыли), за счет которого Общество обязано исполнять свои обязательства по гражданско-правовым договорам перед контрагентами, трудовым договорам перед работниками. Это ведет к банкротству Общества.

В соответствии со статьей 35 НК РФ налоговые органы несут ответственность за убытки, причиненные налогоплательщикам вследствие своих неправомерных решений, а равно неправомерных действий должностных лиц и других работников указанных органов при исполнении ими служебных обязанностей.

В связи с незаконными действиями должностных лиц и других работников налоговых органов Общество, если его жалоба не будет удовлетворена, будет вынуждено обратиться в Прокуратуру РФ с жалобой и в суд с иском о взыскании понесенных убытков.

Проверяющие исказили увиденное при проведенных проверках, сообщили недостоверные сведения в регистрирующий орган.

МИФНС России № 46 по г. Москве не проверила информацию, полученную из районной инспекции.

Обжалуемое решение не содержит подтвержденных фактов и оснований для отказа, не мотивировано, противоречит фактическим обстоятельствам.

Исходя из изложенного, прошу:

1) Отменить полностью решение об отказе в государственной регистрации (указать номер и дату), вынесенное Межрайонной инспекцией ФНС России № 46 по г. Москве.

2) Обязать Межрайонную инспекцию ФНС России № 46 по г. Москве принять новое решение о государственной регистрации.

3) Решение УФНС России по г. Москве по настоящей жалобе на бумажном носителе вручить (выдать на руки) генеральному директору Общества (Ф.И.О.), сообщив о дате, месте и времени выдачи по мобильному телефону (указать номер).

Приложения к жалобе: документы, подтверждающие доводы Общества.

Результат обжалования.

В рассматриваемом случае через две недели жалоба была рассмотрена и удовлетворена вышестоящим налоговым органом, а Межрайонная инспекция ФНС России № 46 по г. Москве исправилась – вынесла решение о государственной регистрации изменений (зарегистрировала новое место нахождения организации).

Данный случай из практики подтверждает, что организации могут успешно отстаивать свои права в досудебном порядке, обращаясь с жалобами в УФНС России по г. Москве.

Работа УФНС России по г. Москве по жалобам организована и ведется на должном уровне, что не может не радовать. Обжалование в вышестоящем налоговом органе по категории споров об отказе в государственной регистрации – быстрый, бесплатный и, самое главное, эффективный способ восстановления нарушенных прав.

Получите бесплатную консультацию

Нажимая на кнопку, Вы даете согласие на обработку персональных данных

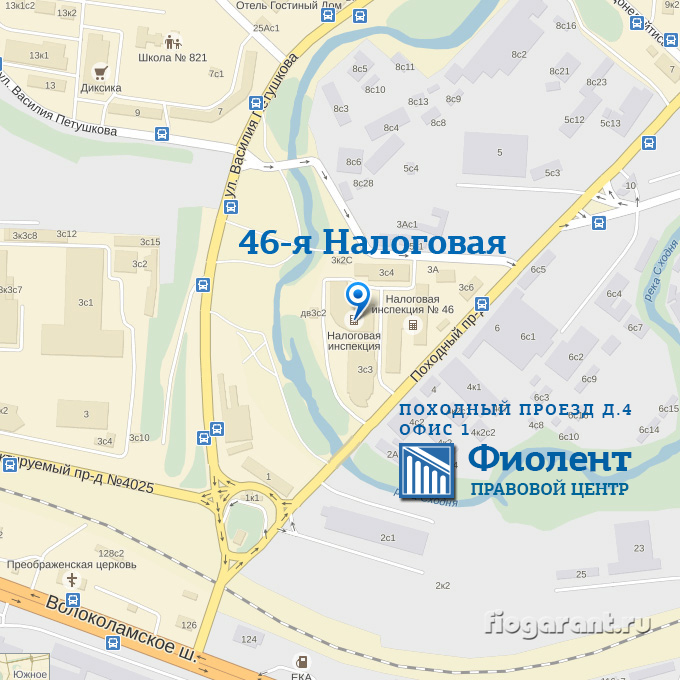

Официальное название - Межрайонная ИФНС России № 46 по г. Москве

Адрес: 125373, Москва, проезд Походный, домовладение 3, строение 2

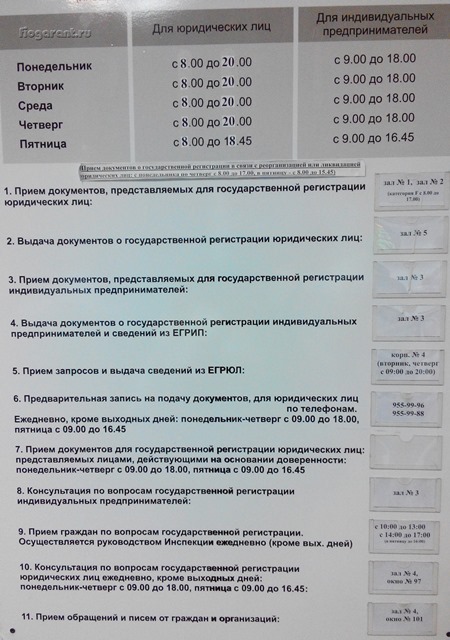

Часы работы, прием и выдача документов по госрегистрации:

| День недели | для Юридических лиц | по Доверенности | на регистрацию ИП |

|---|---|---|---|

| Понедельник | с 08.00 до 20.00 | с 09.00 до 18.00 | с 09.00 до 18.00 |

| Вторник | с 08.00 до 20.00 | с 09.00 до 18.00 | с 09.00 до 18.00 |

| Среда | с 08.00 до 20.00 | с 09.00 до 18.00 | с 09.00 до 18.00 |

| Четверг | с 08.00 до 20.00 | с 09.00 до 18.00 | с 09.00 до 18.00 |

| Пятница | с 08.00 до 18.45 | с 09.00 до 16.45 | с 09.00 до 16.45 |

Время работы, прием и выдача при реорганизации и ликвидации:

| День недели | Время работы |

|---|---|

| Понедельник | с 08.00 до 17.00 |

| Вторник | с 08.00 до 17.00 |

| Среда | с 08.00 до 17.00 |

| Четверг | с 08.00 до 17.00 |

| Пятница | с 08.00 до 15.45 |

Регистрационные действия:

Прием документов при госрегистрации юридических лиц ведется в Зале № 6 и Зале № 7 на втором этаже.

Выдача документов при государственной регистрации юр. лиц происходит в соседнем здании.

Подача документов для регистрации индивидуальных предпринимателей, теперь в Зале № 2

Выдача документов ИП осуществляется в том же Зале № 2

Прием запросов и выдача выписок из ЕГРЮЛ и ЕГРИП в Зале № 2

Консультация по вопросам госрегистрации ИП ведется в Зале № 5 (второй этаж)

Консультация по вопросам госрегистрации юр. лиц ведется в Зале № 5 (второй этаж налево и назад)

Прием обращений и писем от граждан и организаций: Зал № 4 (окно 101)

Прием граждан руководством инспекции по вопросам государственной регистрации ежедневно, кроме выходных дней с 10.00 до 17.00 (обед с часу до двух) Пятница до 16.00

Канцелярия: Зал № 1

Проезд до 46-й налоговой инспекции

Станция м. Сходненская первый вагон из центра, далее от метро на маршрутках № 199К, № 678К. Или на автобусах № 678, № 199. Внимание! Остановку перенесли, теперь от старого места (между дорогами) нужно пройти прямо и направо. До 46-й налоговой идет маршрутка номер 199К и № 678К, а старые маршруты пропали.

Станция м. Тушинская, (последний вагон), далее на автобусах: № 2, № 266 до остановки "Трикотажная пл" и № 88, № 777 до ост. "Таксомоторный парк"

Станция м. Волоколамская, далее авт. № 837 до остановки "Таксомоторный парк", маршрутка № 441

В залах прием ведется по талонам (электронная очередь). Рядом с терминалом обычно дежурит сотрудник инспекции, который помогает гражданам выбрать нужный пункт меню.

Окна для приема граждан инспекторами:

Контакты (информация официального сайта 46 налоговой)

| Подразделение | Телефон |

|---|---|

| Секретарь: | 8(495) 400-32-78 |

| Справки по входящей корреспонденции: | 8(495) 400-32-39 |

| Контакт-центр: | 8(495) 276-22-22 |

| Факс: | 8(495) 400-32-12 |

Поделитесь полезной информацией с друзьями:

Информация подготовлена: Правовой центр Фиолент

По вопросам регистрации обращайтесь по адресу: г. Москва, Походный проезд, дом 4, офис 1 (напротив 46-й налоговой).

Также у нас можно оплатить госпошлину без очереди! Удобный банкомат Сбербанка установлен при входе в офис. Комиссия банка 150 рублей.

8 (499) 110-62-67

8 (495) 943-00-49

al@fiogarant.ru

юрист, Лысенков Алексей

Бесплатная консультация по вопросам регистрации на сайте в комментариях:

Читайте также: