Экологические налоги в зарубежных странах

Опубликовано: 15.05.2024

Мировая практика показывает, что система налогообложения включает в себя большие возможности для воздействия на развитие предпринимательства, динамику и структуру общественного производства, и его размещение. Налоговые поступления составляют основной источник формирования бюджета любого государства, так как государство при выполнении своих функций нуждается в денежных средствах, расходуемых на финансирование государственных и социальных программ, содержание структуры, обеспечивающей функционирование самого государства.

С помощью налоговых поступлений государство проводит экономическую политику: осуществляет антиинфляционные меры, противодействует господству на рынке монополистов, изымает в бюджет сверхприбыль, образующуюся из- за монопольного роста цен [8]. Кроме того налоговый механизм выполняет функции перераспределения доходов граждан, социальной защиты населения, регулирует личные доходы населения.

Прежде чем обосновывать предложения по дальнейшему совершенствованию налоговой системы РФ, целесообразно изучить богатый опыт зарубежных стран по рассматриваемому вопросу. Налоговые системы всех государств существенно различаются друг от друга: по соотношению различных видов налогов, по уровню налоговой дисциплины и налоговой культуры налогоплательщика, по источникам налогообложения, по мерам ответственности за нарушение налогового законодательства. Особенности налоговых систем в каждой страны зависят от многих факторов: экономических, социальных, политических, демографических и играют ведущую роль приперераспределения ВНП и НД государства [5].

В зарубежной практике основным налоговым инструментом регулирования социального неравенства является подоходный налог. Во всех странах рыночной экономики налог на доходы физических лиц уплачивается по прогрессивному методу, диапазон налоговых ставок достаточно широкий: от 0 до 29 % в Канаде, от 5 до 45 % в Китае, от 0 до 41 % во Франции, в от 0 до 50 % в Великобритании, от 0 до 45 % в Германии, от 0 до 75 % в США и т.д. Максимальная ставка по подоходному налог в 2006 г. в Дании составляла 61 %. Казалось бы, что налоговая ставка очень высока, но следует отметить, что почти во всех странах действуют довольно серьезные необлагаемые налогом минимумы и представлены льготы по различным основаниям.

У каждого налогоплательщика в Великобритании есть личный подоходный налоговый вычет – пособие [6]. Доход до этой суммы в каждом налоговом году, не облагается налогом. Этот налоговый вычет – пособие зависит от возраста налогоплательщика и общего дохода в налоговом году.

В мировой практике считается, что прогрессивная шкала налогообложения способствует достижению высокой социальной справедливости в налогообложении доходов, то есть чем больше доход налогоплательщика, тем большая его часть изымается в бюджет в виде налогов. Между тем, есть и противники данной точки зрения, которые считают, что прогрессивное налогообложение тормозит процесс накопления капитала, роста инвестиций и создания новых рабочих мест.

Однако, в качестве способа повышения прогрессивности налога применяются льготы, вычеты и налоговые кредиты, так как они снижают среднюю налоговую ставку, рассчитываемую как отношение всей суммы уплаченного налога ко всему доходу, даже при применении пропорционального метода налогообложении, где налоговая ставка не зависит от уровня дохода налогоплательщика.

Во многих странах используется система семейного налогообложения, где семья считается единицей налогообложения. Например, во Франции, подоходный налог взимается с общей суммы семейного дохода. Взрослые дети не живущие со своими родителями, могут присоединиться к родителям со своими детьми чтобы составить единую единицу налогообложения [7]. Для расчета налога, применяется специальная таблица коэффициентов, которая принимает во внимание семейное положение налогоплательщика. Для учета численности и состава семьи используется семейный коэффициент, выражающий сумму дохода, приходящую на одну долю.

Налоговая система США, отражая 3-х уровневую систему государственного управления включает в себя федеральные налоги, налоги штатов и налоги местных органов власти. Особенностью системы налогообложения США является параллельное (на федеральном, штатном и местном уровне) взимание основных видов налогов [4]. Население уплачивает подоходный налог в федеральный штатный и местный бюджеты, налог на прибыль корпораций также уплачивается в федеральный, штатный и местный бюджеты, поимущественный налог взимается на уровне штатов и местном и т.д.

Налог на доходы физических лиц является самой крупной статьей доходов бюджета США. Такое положение было достигнуто отчасти за счет постоянного увеличения числа налогоплательщиков. Объект обложения подоходного налога- совокупный доход, складывающийся из различных источников (заработной платы, доходов по ценным бумагам доходов от предпринимательской деятельности, и т.д.). Субъектом налогообложения является семья либо отдельный человек.

Структура доходов федерального бюджета США в 2009 г., %

Подоходный налог с физических лиц

Отчисления на социальное страхование

Налог на прибыль корпораций

Прочие доходы, включая налоги с наследств и дарений

Источник: Мусаева Х.М. Налоговые системы зарубежных стран. – М., 2011 – с. 67.

Особенностью формирования бюджета Японии является очень высокий уровень неналоговых платежей. Только на 84 % государственный бюджет формируется за счёт налоговых поступлений [3]. Остальные 16 % составляют арендная плата, выручка от продажи земельных участков, доходы от реализации ценных бумаг и др. Основными бюджетообразующими налогами Японии считаются налог на доходы физических и юридических лиц, местные налоги, муниципальный корпоративный налог. Основной доход государству приносят корпорационный налог и налог на доходы физических лиц. Ставки подоходного налога с физических лиц колеблются от 10 % до 50 %. Налоговое законодательство Японии предусматривает существенные скидки при уплате подоходного налога в виде необлагаемого минимума, дополнительных льгот для многодетных семей, средств на лечение и т.д. Это и оправдывает столь высокий уровень налоговых ставок данного налога в социальном плане.

Основные положения налоговой системы закреплены в Конституции ФРГ [2]. Согласно основного закона Федеративной Республики Германия бюджет Федерации формируется за счет страховых сборов, таможенных пошлин, вексельного сбора, налога с оборота капитала (федеральные налоги).

В Германии наряду с вертикальным выравниванием, которое обеспечивает распределение доходов между различными уровнями административных образовании, предусмотрено также горизонтальное распределение доходов между относительно мощными и относительно слабыми в финансовом отношении федеральными Землями.

В зарубежных развитых странах наиболее распространенным из косвенных налогов и сборов является НДС, который пришел на смену налога с продаж и налога с оборота. В 90 годы страны Африки, Америки и Юго-восточного региона стали активно включать НДС в свои налоговые системы. В 1989 г. НДС был введен в Японии. В результате доля НДС в общей сумме бюджетных доходов Японии составила 15-20 % [10].

В Италии НДС уплачивается по пяти дифференцированным ставкам, (2 % – льготная, применяемая к товарам первой необходимости, 9 % – основная, которым облагаются большинство промышленных изделий, 18 % – повышенная ставка на нефтепродукты, бензин, 38 % – повышенная ставка, применяемая к предметам роскоши и 0 % – применяемая к экспортным товарам и услугам).

НДС, как налог на всеобщее пользование и потребление в Швейцарии был введен в 1995 года. Здесь применяют три вида налоговых ставок: 2; 3; 6,5 %. Существует определенный перечень освобождаемых от обложения НДС видов деятельности. В Великобритании НДС уплачивается по ставке 15 % на основную часть торгового оборота. Некоторые виды услуг вообще освобождаются от уплаты НДС [9]. В целом он так как в НДС в Великобритании основным бременем ложится на частных лиц и не представляет больших затрат для компаний.

В налоговой системе США налог на добавленную стоимость отсутствует. Вместо НДС существует налог с продаж взимаемый на уровне штатов по средней ставке – от 4 до 5 % и максимальной ставке – от 8 %.

Большое внимание косвенным налогам уделяется также и в мировом Налоговом кодексе, который призван дать возможность странам, находящимся на пути реформ, регулировать налоговые отношения на научной основе, создать единую терминологию и единообразное толкование. Учитывая специфику экономики развивающихся стран формируется за счет таможенных пошлин, НДС, акцизов. Поэтому в Кодексе из пяти разделов два посвящены НДС и акцизам, для введения их в странах с нарождающейся рыночной экономикой.

В современных условия индивидуальные акцизное налогообложение используются в налоговых системах всех стран рыночной экономики, что связано с их фискальной функцией и серьезным влиянием на формирование бюджетных доходов государств. Принято также считать, что акцизное налогообложение призвано сдерживать потребление социально вредных товаров.

По законам США акцизные поступления имеют ограниченное значение и скромное место в доходах бюджета – чуть более – 4 %. Акцизы установлены на товары – алкогольную и табачную продукцию, нефть, бензин, меха, драгоценностиличные самолеты,, дорогие автомобили, на услуги – дороги и воздушные перевозки [1].

В США отсутствует НДС, но применяется налог с продаж, акцизы, таможенные пошлины. Наиболее фискальное значение на уровне штатов имеет общий налог с продаж. Его доля в совокупных налоговых поступлениях штатов равна около 30 %. Он охватывает большинство товаров потребления, включая медикаменты. Наблюдается тенденция снижения акцизов. Если в 1960 году акцизы приносили в федеральный бюджет 13 % от всех налоговых поступлений, то в 2000 году их доля составила около 3.5 %.

Наибольший доход казне Германии обеспечивается за счет акциза на минеральное топливо – около 31.8 млрд. марок, далее от табачного акциза – 15.5 млрд. марок и акциза на кофе – 2 млрд. марок.

В России акцизные поступления являются одной из основных статей доходов бюджета, т.к. косвенные налоги взимать сравнительно легче. Однако Российский бюджет страдает от огромного числа неплательщиков акцизов.

Из косвенных налогов Италии следует, прежде всего, выделить НДС, введенный в 1973 г. в порядке реализации решений стран участниц ЕЭС для сближения финансовых систем.

Добавленная стоимость с точки зрения налогообложения складывается как разница между выручкой, полученной от реализации товаров, работ и услуг, и затрат на производство этих товаров и услуг. Общая ставка НДС составляет 19 %, при этом действуют и льготные налоговые ставки со скидкой 13 %, 9 % и 4 %. Скидка распространяется на продовольственные товары, журналы, газеты. Акцизы применяются к некоторым специальным видам товаров. К ним относятся, например, крепкие спиртные напитки, пиво, бананы, спички, электроэнергия, строительные материалы, табачные изделия, нефть, и нефтепродукты и др.

После краткого рассмотрения элементов систем налогообложения целого ряда зарубежных стран с развитой экономикой, необходимо подвести некоторые итоги обобщающего характера. Прежде всего, следует отметить, что налоговая система России по объектам налогообложения вполне сопоставима с налоговыми системами рассмотренных государств и по аналогии с ними может быть расценена как действенная и достаточно устойчивая система.

По общему правилу, большая часть налоговых поступлений, которые взимаются со своих граждан или подданных поступают в центральную часть бюджета, если государство федеративное, то 80-90% взимаемых налогов попадают в федеральный бюджет. Стоит обратить внимание и на то, что во всех наиболее развитых государствах с рыночной экономикой взимается 7-10 налогов. Данные поступления являются основой любой налоговой системы, в том числе и англосаксонской, которую мы рассмотрим более подробно.

Англосаксонская система налогообложения функционирует в таких государствах как США, Великобритания, Австралия, Канада.

Данная система обладает некоторыми отличительными признаками:

во-первых, в рамках англосаксонской системы налогообложения значительно преобладают прямые налоги;

во-вторых, косвенные налоги составляют лишь незначительную долю;

в-третьих, основным субъектом налогообложения являются физические лица [1].

Более того, самая ортодоксальная налоговая англосаксонская налоговая модель функционирует в Великобритании. На ней стоит и заострить внимание.

Функционирующая в Британии налоговая система является одной из наиболее направленных на налоговые поступления со стороны физических. Данный тезис применим и к таким государствам как Канада, США, Австралия, так как в них действует схожая система налогов и сборов. Это связано с тем, что данные государства являются капиталистическими, что в свою очередь подразумевает свободный и конкурентный рынок, который невозможно реализовать при высоком налогообложении предприятий, так как мелкие предприятия не способны существовать с таким налоговым бременем. Соответственно, на сегодняшний день нельзя с уверенностью сказать о том, что юридические лица играют ключевую роль в функционировании англосаксонской налоговой системы [2].

Диаметрально противоположная ситуация сложилась в отношении физических лиц. Как правило, именно налоговые поступления со стороны физических лиц являются базисом при формировании бюджетов всех уровней. Это подтверждается и цифрами. В странах с англосаксонской налоговой моделью налоговые поступления занимают около 80-90% бюджета. Цифры варьируются в зависимости от государства. Более того, 60-70% всех налоговых поступлений занимает налог на доходы физических лиц или же подоходный налог. Если же говорить о юридических лицах, то налоговые поступления с их стороны зачастую не превышают и 15%. Но некоторые экономисты и эксперты в сфере налогового права считают, что сегодня данная налоговая система постепенно подвергается реформированию, обосновывая свою позицию тем, что подоходный налог в государствах с подобной налоговой моделью постепенно уменьшается. В частности, личный подоходный налог с британских подданных сегодня составляет 20%. Эта цифра может показаться высокой лишь на первый взгляд. Для наглядности можно произвести сравнение с налоговой системой в РФ. Основная ставка НДФЛ в России составляет 13% и планируется её повышение до 15%, несмотря на то, что бюджет Российской Федерации имеет меньшую привязку к налоговым поступлениям, так как в РФ существуют иные источники финансирования.

Разумеется, юридические лица в данной налоговой системе также нельзя назвать полностью освобождёнными от уплаты налогов. Во всех государствах, где функционирует подобная налоговая система, предусмотрен и подоходный налог с организаций, который в быту принято называть «корпоративным налогом». Его ставка варьируется от 20 до 35% в зависимости от государства. Если же говорить конкретно о Великобритании, то в ней предусмотрены две ставки по данному виду налога, которые составляют 24 и 33%.

Если же говорить о Канаде, то в ней в свою очередь также предусмотрен налог с корпораций и организаций. Основная Налоговая ставка по данному налогу составляет 38%, что считается достаточно высокой цифрой. Однако, в Канаде предусматривается множество налоговых вычетов, и реальная налоговая ставка становится значительно меньшей. Она может снижена вплоть до 10%, но основной является ставка в 25%.

Касательно ставок подоходного налога в Канаде, то следует отметить, что она также носит прогрессивный характер. В Канаде предусмотрены 4 налоговые ставки: 15%, 22%, 26% и 29%. Как видно, числа не слишком сильно рознятся со ставками в других странах.

Стоит обратить внимание и на то, что в данных государствах присутствует классификация налогоплательщиков на резидентов и нерезидентов. Их существенное отличие кроется в том, что доходы резидента подлежат обложению без привязки к источнику получения. Нерезидент же уплачивает налоги только в том случае, если доход был получен на территории данного государства [3].

Немалую роль в рамках данной налоговой системы имеет и налог на добавленную стоимость. Ставка данного налога не слишком сильно рознится со ставкой в государствах с иными налоговыми моделями. В частности в Британии предусмотрены три ставки НДС: 0%, 8%, 17,5%. Но необходимо обратить внимание на то, что НДС в рамках англосаксонской налоговой системы имеет куда меньшую привязку к бюджету всех уровней. Это обусловлено тем, что в государствах с этой налоговой моделью косвенное налогообложение играет меньшую роль.

В итоге можно сделать вывод, что англосаксонская налоговая модель не лишена как недостатков, так и положительных моментом. Безусловно, относительно низкое налогообложение организаций можно расценить как плюс, так как это является преградой для появления монополистов на рынке. Минусом же является то, что значимость налогов с физических лиц слишком сильно превалирует над иными источниками финансирования бюджетов всех уровней.

Евроконтинентальная налоговая модель

Отличительным признаком евроконтинентальной модели налогообложения является значительное косвенное налогообложение и высокая доля отчислений на социальное страхование. Такого рода вариации налоговых систем функционируют в Австрии, Бельгии, Германии, Нидерландах, Франции и Италии.

Евроконтинентальная налоговая система характеризуется относительно высокой долей косвенных налогов, среди которых ключевую роль играет налог на добавленную стоимость.

Также стоит помнить и о том, что в рамках данной системы ключевое место занимают выплаты на социальное страхование, отчисляемые из фонда заработной платы.

Стоит отметить и то, что несмотря на высокую степень косвенного налогообложения в странах с евроконтинентальной моделью, прямое налогообложение в них крайне низкое.

В государствах с подобной системой налогообложения чаще всего функционирует социально-ориентированная модель экономики.

Основными налогами в государствах с подобной системой налогообложения являются:

- налог на добавленную стоимость;

- налог на прибыль или доход;

- налог на собственность;

- земельный налог;

- налог на фонд заработной платы;

- налог на доход от капитала;

- подоходный налог с физических лиц.

В рамках данной системы существуют два уровня налогообложения:

Необходимо заметить и то, что характер подоходного налогообложения в данных государствах носит прогрессивный характер.

В государствах с евроконтинентальной моделью налогообложения существуют 4 ставки налога на добавленную стоимость:

- нормальная;

- сокращённая;

- промежуточная;

- повышенная.

Нормальная ставка применима для всех операций, кроме тех, по которым предусмотрены иные ставки. Сокращенная ставка применима, когда оказываются услуги в сфере продуктов питания и их производства. Промежуточная может применяться для обложения товаров: газа, электричества, горячей воды, угля, нефтепродуктов, спирта, кофе и др. Повышенная - применяется при покупке драгоценных металлов, мехов, аппаратуры, табака и т.д.

На данный момент наблюдается такая тенденция, что страны, в которых функционирует евроконтинентальная модель налогообложения, всячески пытаются координировать налоговую политику иных государств.

На мой взгляд, это обусловлено тем, что на сегодняшний день в мире наблюдается процесс всем налоговым системам единообразного характера. А так как государства с евроконтитентальной налоговой системой являются гегемонами в мировой политики, именно они задают планку, к которой стремятся другие государства.

Стоит отметить и то, что несмотря на желания европейских государств гармонизировать налоговые системы, на данный момент это не представляется возможным. В первую очередь это обусловлено причинами материального характера. Страны с латиноамериканской налоговой моделью, о которых речь пойдёт дальше или же Африканские страны не могут позволить себе подобные налоговые ставки в отношении физических лиц, что обусловлено их низким уровнем дохода. Также содержание органов системы налогов и сборов, которые существуют в государствах с евроконтинентальной моделью налогообложения, является весьма затратным. Из этого следует, что полная гармонизация налоговых систем на сегодняшний день не представляется возможной, чего нельзя сказать о постепенной интеграции некоторых элементов из евроконтинентальной налоговой модели [4].

Стоит обратить внимание и на то, что данная система также не лишена недостатков. В частности, в государствах с евроконтинентальной моделью налогообложения, несмотря на и так достаточно высокую долю страховых отчислений, наблюдается их дальнейший рост. В частности, на данный момент именно страховые взносы составляют 46% всех поступлений в центральный бюджет. Соответственно, данная ситуация может присти в дальнейшем к росту прямого налогообложения, что сегодня весьма специфично для государств с подобной налоговой системой.

Латиноамериканская налоговая модель

Латиноамериканская налоговая модель традиционно применяется в странах третьего мира, которые принято называть «развивающимися». Подобная налоговая модель функционирует в странах Южной Америки (Чили, Боливия) а также в государствах, которые находятся в пределах карибского бассейна.

В государствах с латиноамериканской налоговой моделью также предусмотрена классификация налогов и сборов по уровням. В частности, существуют налоги, поступающие в национальный бюджет (аналог федерального), а также существует муниципальное налогообложение и налогообложение на уровне департаментов [5].

Стоит обратить внимание на то, что в рамках данной налоговой системы значительная роль уделена налогообложению организаций. Если же говорить о прямом и косвенном налогообложении в этих государствах, то ставки по данным налогам значительно меньше, чем странах с иными налоговыми моделями. Исключение из правил составляют лишь большинство стран Африки и некоторые страны Азии, но они не составляют полностью самостоятельную налоговую модель, а представляют собой лишь адаптацию латиноамериканской налоговой системы.

Косвенные налоги составляют около четверти бюджета латиноамериканских стран. Ключевую роль среди них играют акцизы, образующие около 20% налоговых поступлений среди всех налоговых поступлений.

Латиноамериканская система налогообложения является первой ступенью к экономическому росту государства. Именно поэтому она так широко применяется в странах третьего мира.

Ярким примером сильного экономического роста при переходе на подобную модель налогообложения является такое государство как Чили времён Аугусто Пиночета в период с 1973г по 2011г. Данный временной промежуток вошёл в история как «чилийское чудо». Это обусловлено тем, что после перехода на нынешнюю модель налогообложения ВВП на душу населения Чили вырос в 2,8 раза [6].

Стоит отменить и весьма низкие налоговые ставки по индивидуальному подоходному налогу в данных государствах. В частности, в Перу ставка по подоходному налогу на данный момент составляет 4%, В Перу - 3,9%, а в Колумбии – 13,5%, что в рамках этой системы является достаточно высоким показателем.

Совершенно иная ситуация обстоит с корпоративными налогами. Их ставка значительно больше, чем в государствах с иными налоговыми моделями. В частности, ставка по корпоративному налогу в Венесуэле составляет 56%. Но есть и положительные исключения. Например, Бразилии ставка по корпоративному налогу составляет 7,5%, но это компенсируется высоким уровнем косвенного налогообложения, которое в латиноамериканских странах традиционно высокое. В частности, акцизы обеспечивают 30% всех налоговых поступлений в Бразилии. Подобная ситуация сложилась и в Перу. В этом государстве налог на добавленную стоимость обеспечивает 25% всех налоговых поступлений.

В итоге можно сделать вывод, что данная налоговая модель оптимальна для бедных стран, так как государство практически не рассчитывает на прямые налоги с физических лиц при формировании бюджета. Но в то же время очевидным недостатком является то, что высокий уровень налогообложения предприятий, как правило, приводит к появлению монополистов на рынке.

Смешанная модель налогообложения

Смешанная модель налогообложения сочетает в себе все основные параметры, которые присущи иным моделям налогообложения. После развала СССР успешно у себя интегрировала данную систему и Российская Федерация. Если же говорить о зарубежных государствах, то ярким примером государства со смешанной моделью налогообложения является современная Япония.

Отличительным признаком Японии является то, что значительную часть бюджета Японии составляют неналоговые поступления. Схожая ситуация сложилась и в Российской Федерации. Процент неналоговых поступлений в Японии на федеральном уровне составляет 15%, а на местном уровне может достигать и 25%, что считается достаточно высоким показателем.

Также одной из особенностей Японской модели налогообложения является множественность налогов. Право взимать налоги имеет каждый орган территориального управления. Все налоги установлены на законодательном уровне и зарегламентированы в соответствующих НПА. В соответствии с текущими законами, на сегодняшниий день в Японии взимается около 25 государственных и 30 местных налогов, которые классифицированы на следующие группы:

- прямые подоходные налоги, удерживаемые с юридических и физических лиц;

- прямые имущественные налоги (налоги на имущество); потребительские налоги.

Разумеется, предпочтение отдается прямым налогам. Это связано с тем, что они составляют основу бюджета любого уровня.

Основную часть бюджета в Японии, как и во всех государствах составляют прямые налоги.

Наиболее высокий доход бюджету приносит подоходный налог с юридических и физических лиц. Он превышает 58% всех налоговых поступлений. Предприятия и организации уплачивают из прибыли следующие налоги:

- государственный подоходный налог в размере 33,48%;

- префектурный подоходный налог – 5% от государственного, что дает ставку 1,68% от прибыли;

- городской (поселковый, районный) подоходный налог – 12,6% от государственного, или 4,12% от прибыли.

В итоге в доход бюджета изымается около 40% прибыли юридического лица. Прибыль в свою очередь является источником выплаты налога на предпринимательскую деятельность, поступающего в распоряжение префектуры. Физические лица уплачивают государственный подоходный налог по прогрессивной шкале, имеющей пять ставок: 10; 20; 30; 40; 50%. Кроме того, действует подоходный префектурный налог по трем ставкам: 5; 10; 15%, а также существуют местные подоходные налоги.

Весьма значимым недостатком смешанной налоговой системы, на мой взгляд, является слишком сильная дифференциация налогов и сборов, что ведет к значительному уровню бюрократизации. Также минусом подобной системы справедливо считается необходимость содержания разветвлённой системы налогов и сборов, что является финансово затратным и ведёт к повышению налогообложения физических, а также юридических лиц. Если же говорить о плюсах данной системы, то они, безусловно, тоже присутствуют. Главным, на мой взгляд, является то, что в данных государствах нет чёткой привязки к какой-либо налоговой системе. Из этого следует, что странам со смешанной налоговой системой не составит труда интегрировать некоторые положительные моменты из других налоговых систем.

Список литературы

1. Александров И. М. Налоги и налогообложение: учебник. / И. М. Александров. - 8-е изд., прераб и доп. – Москва: Дашков и К, 2018. –

С. 260 – 305.

2. Белоусов А. В. Процедуры разрешения налоговых споров по законодательству США / А. В. Белоусов. – Москва, 2018. – 120 с

3. Бобоев М. Р. Налоговые системы зарубежных стран: Содружество Независимых Государств: учеб. пособ. / М. Р. Бобоев, Н. Т. Мамбеталиев, Н. Н. Тютюрюков. – М., 2020.

4. Богорад Л. М. О роли налоговых поступлений в структуре местных бюджетов современной Франции / Л. М. Богорад // Право и политика. – 2018. – № 10. – С. 2386–2389.

5. Болтенко, О. А. Налогообложение физических лиц в Великобритании – конец налоговой гавани / О. А. Болтенко // Налоговед. – 2018. – № 9.

– С. 25–27.

6. Бурукина О. А. Налоговая администрация Великобритании: реформы и тенденции / О. А. Бурукина // Финансовое право. – 2018. – № 10. – С. 27–31.

В последние десятилетия в мире наблюдаются значительные экологические изменения, которые частично противоречат друг другу. Например, всё большее количество населения планеты получает доступ к питьевой воде, качественной пище, развиваются природоохранные организации, но в то же время наблюдаются и обратный процесс – увеличивается загрязнения воздуха, сокращается площадь лесов.

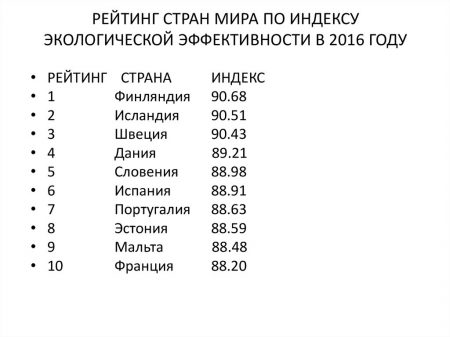

Рейтинг стран по экологии

Более половины населения планеты живёт в неблагоприятных экологических условиях. Нормально обстоят дела с экологией либо в богатых странах, либо в очень бедных (однако, в последних мало кому захочется жить).

Исходя из собранных данных, организаций ООН был составлен список самых экологически чистых зарубежных стран.

По состоянию на 2021 год Россия в нём занимает только 32-е место из 180, но, к сожалению, ситуация в стране не меняется в лучшую сторону, и есть риск снижения показателей индекса экологической эффективности.

Самая чистая страна в мире – Финляндия

Финляндия относительно недавно обрела полную независимость (изначально принадлежала Швеции, а позже Российской Империи). За время своего независимого существования финны смогли поднять уровень промышленности и жизни в своей стране на один из самых высоких в мире. Но несмотря на это природа страны практически не пострадала и сохранила своё разнообразие.

В Финляндии существуют определённые планы расширения городов, чтобы нанести минимальный вред окружающей среде. Например, современные кварталы финских городов представляют собой плотно расположенные здания средней этажности, где парковки перенесены под землю, а площадь между зданиями является общественным пространством: дворы, детские площадки, вело – парковки и несколько дорог для проезда машин.

Часть общественных пространств стараются выносить на крыши или каскады (террасы) домов. Современная архитектура некоторых кварталов совсем не предусматривает наличие дворов, лишь узкие улочки для перемещения между зданиями.

Несмотря на то, что Финляндия относительно небольшая страна по территории – её природа и ландшафт могут показать некоторое разнообразие. В северной части страны хвойных лесов не так много, но зато есть живописные горы и холмы, где имеется своя фауна. Если перемещаться южнее, то всё чаще начнут появляться хвойные леса, озёра и даже берёзовые рощи. В этом регионе тоже своя фауна.

Финское правительство и природоохранные организации страны заботятся об экологии, поэтому отдохнуть на природе можно только в строго отведённых для этого местах или получить специальное разрешение. То же самое касается охоты и рыбалки.

Городские власти тщательно следят за чистотой городов. Стройки специально ограждаются, чтобы мусор случайно не был унесен ветром за пределы стройплощадки. Различными способами поощряется переработка мусора – в супермаркетах и торговых точках устанавливаются специальные терминалы для приёма бутылок и пластиковой тары в обмен на получение денежного вознаграждения или скидки в данном пункте.

Население может получить внушительный штраф, если бросят мусор на улице, а не в специально отведённые для этого места. А также весь мусор из жилых домов и других учреждений обязательно должен быть расфасован для дальнейшей переработки. В стране всё активнее начинают использоваться альтернативные источники энергии – солнечная энергия, энергия ветра и гидроэнергетика.

Граждане государства имеют доступ к одной из лучших систем образования и медицины в Европе, а также получают довольно высокие зарплаты для достойной жизни. Однако, в стране очень высокие налоги.

Исландия – малонаселённая страна

Название государства и острова, на котором оно расположено, переводится как «Страна льдов». Остров действительно является одной из самых северных территорий с постоянным населением, конкурируя с Гренландией и некоторым островами Северного Ледовитого океана.

На территории Исландии не так много природных ресурсов (особенно сильно ощущается нехватка лесов), да и климат острова мало подходит для ведения эффективного сельского хозяйства.

Однако местные жители нашли выход из сложившейся ситуации – для обогрева домов изначально использовался уголь, теперь ему на смену пришли термальные источники.

Продовольственная проблема решается за счёт развития рыбного, тепличного и животноводческого хозяйства, а недостающая продукция завозится из стран Европейского Союза по низким ценам.

Погодные условия острова нетипичны для арктических территорий и чем-то напоминают климат Санкт-Петербурга или Лондона. Лето относительно тёплое (средняя температура составляет около 15 градусов), часто идут дожди и образуются туманы, солнечная погода бывает относительно редко. Зимой температура редко опускается ниже 25 градусов мороза, частая облачность и снегопады. А также в некоторых районах острова бывает арктическая ночь, во время которой можно свободно наблюдать северное сияние.

Северное сияние в Исландии

Данная климатическая аномалия обусловлена тем, что остров находится на пути теплого течения Гольфстрим, благодаря чему он до сих пор полностью не покрылся льдами. Но также небольшая заслуга в формировании климата данной территории принадлежит и термальным источникам, и вулканической активности, которая происходила в этом месте ранее.

Природа и фауна острова в большинстве своём типична для арктических территорий. Часто можно встретить различные карликовые растения и мох, который плотно покрывает скалы, различные сооружения и растения. Есть на острове и полноценные смешанные и хвойные леса, которые занимают около ¼ его части.

На данный момент государство активно поощряет заботу о природе, а также иностранную миграцию.

Швеция и Дания

Эти два государства тоже имеют хорошую экологию, но её состояние в Швеции несколько лучше, чем в Дании. Швеция чем-то похожа на Финляндию в плане уклада жизни населения, климата, экономики и территории. Однако жителей в два раза больше.

Островной город Стокгольм

В Швеции также различными способами поощряется переработка отходов. Охота и рыбалка в стране разрешена только в строго отведённых для этого местах и в определённых объёмах. На севере страны расположены живописные горы и холмы, а южнее находятся хвойные и смешанные леса.

По всей территории страны разбросано несколько крупных и мелких озёр, за охраной которых строго следит государство. Флора этой державы очень разнообразна, к тому же есть некоторые виды, которые в своё время были завезены из Северной Америки и неплохо прижились на её территории.

Фарерские острова, Дания

Например, самый спорный законопроект в этой стране для защиты экологии – это введение различных дополнительных налогов при покупке и использовании личного автотранспорта. Купить машину на территории Дании будет очень дорого.

Помимо стоимости, которую заявил производитель автомобиля, покупатель обязан оплатить наценку автосалона, которая может доходить до 50% первоначальной стоимости, а также особый налог, он составит 100% от начальной суммы и наценки продавца. Как итог, купить машину в Дании будет в 2 раза дороже, чем в России и в 3,5 раза, чем в Германии или Японии.

Одно время в обход данного закона, желающие купить личный автотранспорт отправлялись в Германию, а позже ввозили авто в страну, но в последнее время провести через таможню автомобиль, купленный в соседних странах без специальных бумаг практически невозможно. Кроме того, автовладельцы должны покупать дизель или бензин, который тоже стоит недешево, что делает владение личным автотранспортом привилегией богачей.

К счастью, в стране достаточно развит велосипедный способ передвижения, города больше адаптированы для пешеходов и велосипедистов. Общественный и междугородний транспорт также является одним из лучших в Европе. Кроме того, активно поощряется развитие инфраструктуры и продажа электромобилей.

Республика Словения

Экология в Словении

В отличие от многих других стран Европы, здесь нет каких-либо законов, которые поощряют переработку мусора, развитие велосипедной инфраструктуры, общественного транспорта. Однако подобные законопроекты разрабатываются.

Большая часть территории Словении – это Альпийские горы (около 42%) и прилежащие нагорья (где-то 30%), остальное – это низменности около реки Дунай и других крупных водных артерий. Флора и фауна не отличаются большим разнообразием.

Страны с самой плохой экологией

Самая плохая экологическая обстановка в 2020-2021 годах в странах Азии и Африки.

Габон

Здесь также один из самых высоких уровней урбанизации в Африке (около 85%), что внесло свой вклад в ухудшение экологии на этой территории. Большинство районов габонских городов – это перенаселённые трущобы (хотя и выглядящие весьма цивилизованными для стран Африки). Рядом с городами развёрнуты свалки, промышленные и сельскохозяйственные предприятия.

Китай

Китай – одно из самых крупных государств в мире, с самым большим населением – почти 1,4 млрд человек. Для обеспечения такого количества жителей необходимыми продуктами сельского хозяйства и промышленными товарами, требуются огромные производственные мощности, которые также снабжают больше половины мира дешёвой продукцией, что ужасно сказывается на экологическом состоянии Поднебесной.

Индия

Индия – ещё одно перенаселённое государство, жителей в котором чуть меньше, чем в Китае, а территория меньше почти втрое. Основные проблемы Индии – это перенаселение и неумелая демографическая политика.

70% населения живёт в грязных трущобах и имеет доступ только к элементарным благам цивилизации (и то не всегда). Города и территории вокруг них представляют из себя огромную свалку, практически все реки в стране сильно загрязнены.

Оставшаяся территория страны отдана под развитие сельского хозяйства и промышленности для удовлетворения самых базовых потребностей населения. В ближайшее время предвидится ещё большее ухудшения экологической ситуации в стране.

Если правительство не применит меры, то население за 20 лет может составить около 1,6 – 1,8 млрд. человек. Сегодня Индия находится на 149-м месте.

Бангладеш

Бангладеш – имеет те же проблемы, что и Индия. На территории в 70 раз меньше индийской, живёт около 170 млн человек (например, в РФ население всего 147 млн). Однако в отличие от Индии страна имеет очень низкий потенциал к экономическому развитию, т. к. земли не хватает даже для того, чтобы наладить производство с/х и промышленной продукции в необходимом объёме для местного населения.

Сомали

На остальных землях идут постоянные вооружённые конфликты, возникают и исчезают самопровозглашённые государства. В сложившейся ситуации не может быть и речи о сохранении природного разнообразия и улучшения экологии на данной территории.

"Международный бухгалтерский учет", 2015, N 30

Тема. В связи с необходимостью проведения эффективной политики в природоохранной сфере в современных условиях особую актуальность приобретает решение ряда теоретических и практических проблем взаимодействия экономики и природы. Во многих странах мира одним из основных инструментов эффективной природоохранной политики являются налоги. В России этот инструмент практически не используется.

Цели. Выявление особенностей применения зарубежными странами экологических налогов и разработка рекомендаций по их применению в Российской Федерации.

Задачи. Определить понятие экологических налогов, обозначить их функции и возможности практического применения.

Методология. В настоящей работе с помощью сравнительного анализа определены возможности использования зарубежного опыта введения экологических налогов.

Результаты. Проведен анализ действующего экологического налогообложения, сделаны выводы об особенностях применения налоговых рычагов применительно к различным странам и предложены рекомендации по поводу применения экологических налогов в Российской Федерации. Выработан авторский подход к определению понятия "стимулирующие экологические налоги", выявлены наиболее значимые, по мнению авторов, аспекты употребления этого инструмента при проведении мероприятий, позволяющих достигнуть необходимые природоохранные цели.

Значимость. Предложенный подход к разграничению экологических налогов на стимулирующие и фискальные позволяет сделать определенные выводы о том, какие функции выполняют применяемые в зарубежных странах экологические налоги и платежи. Рассмотренные инициативы и оценка практики взимания экологических налогов в таких странах, как Великобритания и Швеция, могут быть использованы при разработке системы экологического налогообложения в России.

Политику подавляющего большинства индустриальных стран в области окружающей среды можно охарактеризовать как политику, сталкивающуюся с необходимостью решать огромное количество насущных проблем. В связи с этим необходим поиск инструментов, с помощью которых требуемое регулирование могло быть обеспечено с наименьшими экономическими затратами. Это заставляет ученых вновь и вновь обращаться к оценке потенциальных преимуществ использования в экологической политике рыночных механизмов-стимулов, направленных на принятие частным сектором таких решений, которые наносили бы наименьший вред окружающей среде.

В исследованиях, касающихся использования рыночных механизмов, можно выделить работы Д. Хелма и Д. Пирса [1], Д. Опшоора и Х. Воса [2], Р. Новикова [3], В. Седова , А. Голуб и К. Гофман [4]. Практически все они отмечают значительную роль налогообложения в решении задач экологической политики. Одним из основных рычагов предлагаются так называемые экологические налоги.

Седов В.В. Основы экономической теории. Вопросы экологоустойчивого развития экономики. Челябинск: Челяб. гос. ун-т, 2005. 79 с.

Голуб А. Рыночные методы управления окружающей средой. М.: ГУ ВШЭ, 2002. С. 44 - 47.

Если обобщить основные выводы данных исследователей, то основной идеей применения налоговых инструментов является попытка установления зависимости между суммами отчислений предприятий в бюджеты и степенью вреда, который эти предприятия наносят окружающей природной среде.

Экологические платежи практически всеми относятся к фискальным инструментам, так как считается, что они направляются в первую очередь на увеличение дохода бюджетов. Но авторы статьи считают, что это упрощенный подход.

Безусловно, фискальная роль данных налогов и платежей велика. Но, играя ее как основную, налоги еще выполняют и стимулирующую функцию, поэтому можно говорить о таком понятии, как стимулирующие налоги и платежи.

Налоговые инструменты, которые создают ценовые сигналы, способствуя тем самым достижению природоохранных целей, отнесем к стимулирующим экологическим налогам и платежам. Их основная цель заключается в изменении поведения, наносящего ущерб окружающей среде. Данные инструменты должны применяться в виде платежей с целью дальнейшего использования доходов для поощрения изменения поведения через субсидирование природоохранных инвестиций.

Таким образом, налоги будут играть и природоохранную, и компенсационную роль. Применение этих инструментов может быть стимулом к уменьшению выбросов и одновременно обеспечит компенсацию экологического и экономического ущерба. Именно в этом состоит их уникальность как инструмента снижения нагрузки на природу.

Обобщение зарубежных и российских публикаций, посвященных раскрытию сущности, роли и практического применения экологических налогов, позволило сделать определенный вывод о том, какие применяемые в разных странах налоги и платежи можно отнести к стимулирующим, а какие - к фискальным.

Ряд ученых, таких как С. Аткинсон [5], Д. Опшоор [2], Д. Хелм [1], достаточно глубоко раскрывают роль экологического налогообложения, другие - А. Голуб, В. Ершов [6], Т. Репина [7] - при характеристике различных экологических платежей за рубежом четко выделяют результаты, к которым пришли страны в результате их применения.

На основе этих результатов имеется возможность сделать вывод о том, какие налоги и платежи возможно отнести к стимулирующим, а какие - к фискальным.

Стимулирующие платежи поощряют природоохранную деятельность предприятий, а фискальные (назовем их еще доходообразующими налогами) через финансирование природоохранной деятельности направляются на компенсацию ущерба. Итоги обзора исследований зарубежных и российских авторов, а также выводы о выполняемых экологическими налогами функциях сведены в табл. 1, 2.

Минфин планирует ввести к 2020 году экологический налог для организаций и ИП. Предполагается, что он заменит экологический сбор или возможность самостоятельной утилизации отходов. С этой целью уже разработан проект федерального закона, вводящего в Налоговый кодекс новую главу 25.5. Бизнес воспринимает инициативу неоднозначно.

Вопрос о новом экологическом налоге поднимался 31 октября 2018 года на Всероссийском налоговом форуме в Торгово-промышленной палате РФ. По мнению Елены Лебединской, директора Департамента доходов Минфина, ведомство уже несколько лет занимаемся проблемой всех неналоговых платежей, в том числе и тех, которые не связаны с экологией. Цель этой работы — «чтобы все было понятно, предсказуемо и не происходило каких-то неожиданных изменений», создание свода платежей и наведение в них порядка.

Минфин пытался охватить все неналоговые платежи рамочным законом, но ничего из этого не получилось, отметила Елена Лебединская. «Не получилось именно потому, что попытка все охватить единым коротким текстом заведомо не очень эффективная, — добавила она. – Потому что платежей очень много, они разные. Есть группа экологических платежей. Есть еще масса других групп неналоговых платежей, и все они вместе не составляют какую-то однородную сущность».

После этого было принято решение о том, чтобы все-таки выделить те платежи, которые наиболее близки к налогу (то есть у них есть база, ставка и другие признаки налога), и эти платежи кодифицировать в Налоговом кодексе, чтобы все условия были понятны и прозрачны.

К настоящему времени разработан законопроект, который определяет налогоплательщиков экологического налога, объект налогообложения, налоговую базу, налоговый период, порядок исчисления и уплаты налога, сроки уплаты налога и авансовых платежей по налогу, а также дает уточнения по налоговой декларации.

Комментарии Минфина об экологическом налоге

В августе Минфин выпустил Разъяснение от 14.08.2018 «По законопроекту об экологическом налоге». В нем ведомство подчеркнуло, что «не вводит никаких дополнительных экологических платежей». Также в связи с появлением экологического налога не будет увеличена налоговая нагрузка. «При замене экологического сбора на экологический налог его ставка никак не меняется. Также сохраняется возможность уменьшить уплату налога на сумму расходов на действия по снижению ущерба для окружающей среды», — уточняет Минфин.

Предполагается, что инициатива будет только способствовать систематизации подходов к регулированию платежей, которые уплачивает бизнес. Она необходима для того, чтобы сделать процесс более прозрачным и удобным для бизнеса.

Кто налогоплательщик

Новый экологический налог, который планируется ввести с 1 января 2020 года, коснется всех организаций, ИП и физлиц, которые своей деятельностью негативно воздействуют на окружающую среду.

Если говорить об отходах (за исключением твердых коммунальных отходов), то налогоплательщики — организации и физлица, в результате деятельности которых возникают отходы.

Что касаться твердых коммунальных отходов, то налогоплательщики — региональные операторы по обращению с твердыми коммунальными отходами, операторы по обращению с такими отходами.

Проект федерального закона четко определяет те организации и физлица, которые не являются налогоплательщиками:

- ведут деятельность исключительно на объектах IV категории. В этом случае у них на руках должно быть свидетельство о постановке на учет, подтверждающее данную категорию.

- осуществляют деятельность, в результате которой образуются только твердые коммунальные отходы.

Постановка на учет в качестве налогоплательщика экологического налога по месту нахождения объекта, оказывающего негативное воздействие на окружающую среду, происходит в течение 30 дней с момента постановки на госучет.

Что считается объектом налогообложения

Некоторые «типы» негативного воздействия на окружающую среду признаются объектом налогообложения, но есть и такие разновидности, которые объектом налогообложения не являются.

| Объект налогообложения | Не объект налогообложения |

|---|---|

| негативное воздействие в результате выброса загрязняющих веществ стационарными источниками | негативное воздействие, производимое в рамках осуществления деятельности, финансируемой бюджетами всех уровней |

| негативное воздействие в результате сброса загрязняющих веществ в водные объекты сточных вод | размещение отходов на соответствующих объектах, которые не оказывают негативное воздействие (важно подтвердить это) |

| образование, хранение, захоронение, накопление, размещение отходов производства и потребления каждого класса опасности | накопление отходов для утилизации или обезвреживания в течение 11 месяцев со дня их возникновения |

Налоговая база и налоговый период

Налоговая база определяется как масса выбросов и сбросов веществ в атмосферный воздух и водные объекты от стационарных источников загрязнения, масса образованных отходов производства и потребления.

Налогоплательщик определяет налоговую базу самостоятельно, на основе данных производственного экологического контроля:

- для каждого стационарного источника, который использовался в налоговый период;

- в отношении каждого загрязняющего вещества;

- для каждого класса опасности отходов производства и потребления.

Расчет ставки производится исходя из 1 тонны загрязняющих веществ (отходов).

За налоговый период принимается календарный год. Налог предлагается сделать авансовым.

В проекте закона сохранился весь объем вычетов из налоговой базы в случае, если плательщик реализовал меры по компенсации негативного воздействия на природу (70 % от исчисленной за налоговый период суммы налога). Кроме того, учитываются повышающие коэффициенты к платежам, если нагрузка организаций превышает объемы, установленные регулятором.

Налоговая декларация: сроки и особенности представления

Налоговая декларация по экологическому налогу отправляется в налоговые органы по месту нахождения налогоплательщика. Представление декларации на бумажном носителе исключается, учитывается только электронный формат и представление документа через оператора электронного документооборота.

Срок — до 25 марта года, следующего за истекшим налоговым периодом.

Рассчитывайте плату за негативное воздействие на окружающую среду и экологический сбор с помощью онлайн-сервиса.

Реакция бизнес-сообщества

Выступая на Всероссийском налоговом форуме, директор Департамента доходов Минфина Елена Лебединская отметила, что на последней встрече рабочей группы по неналоговым платежам обсуждалось в том числе и предложение о переходном периоде в 10 лет в части ответственности бизнеса. По ее словам, с этим предложением всем согласились. «Ни у кого нет желания резко увеличивать ответственности и вводить какие-то репрессивные меры».

Также Лебединская уточнила, что оставшиеся неналоговые платежи Минфин разделил на шесть групп, по ним планируется провести детальный анализ на предмет актуальности и методики регулирования.

Реакцию бизнеса на инициативу Минфина нельзя назвать позитивной. В основном все боятся роста налоговой нагрузки, несмотря на обещания ведомства. Уже известно, что ряд некоммерческих ассоциаций, куда входят крупные производители электроники и бытовой техники, шин и упаковки, направили письмо премьер-министру Дмитрию Медведеву, в котором дали резкую оценку идее о введении экологического налога. Они просят не отменять возможность утилизации отходов самостоятельно, подчеркивая ее эффективность.

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Читайте также: