Что такое вотирование налогов

Опубликовано: 29.04.2024

|

| Ai825 / Depositphotos.com |

Минэкономразвития России ежегодно формирует проект плана проведения оценки фактического воздействия нормативных правовых актов (п. 5-6 Правил проведения оценки фактического воздействия нормативных правовых актов, утв. постановлением Правительства РФ от 30 января 2015 г. № 83). Соответствующий проект на 2021 год 1 ведомство представило на обсуждение вчера.

При формировании проекта указанного плана были рассмотрены все предложения заинтересованных лиц независимо от формы их представления. Одним из предложений, включенных в план, предусмотрено внесение поправок в Налоговый кодекс – в главы 21, 23, 25, 30 и 34 НК РФ. Рассмотрим его подробнее.

Предпосылки внесения поправок

Разработку инициативы ее авторы связывают с проблемами реализации в правоприменительной практике принципа равенства налогообложения, закрепленного в п. 1 ст. 3 НК РФ. Он означает, что хозяйствующие субъекты, юридически признаваемые плательщиками одного налога и осуществляющие одинаковые облагаемые налогом операции, не должны подвергаться различному налогообложению.

Как отметил Конституционный суд Российской Федерации в своем Постановлении от 22 июня 2009 г. № 10-П, в налогообложении равенство понимается, прежде всего, как равномерность, нейтральность и справедливость налогообложения. "Это означает, что одинаковые экономические результаты деятельности налогоплательщиков должны влечь одинаковое налоговое бремя и что принцип равенства налогового бремени нарушается в тех случаях, когда определенной категории налогоплательщиков предоставляются иные по сравнению с другими налогоплательщиками условия, хотя между ними нет существенных различий, которые оправдывали бы неравное правовое регулирование", – подчеркивается в документе.

Может ли решение налогового органа стать основанием для уплаты налога в большем размере, чем установлено законом? С правовыми позициями судов по данному вопросу ознакомьтесь в "Энциклопедии судебной практики" системы ГАРАНТ . Получите бесплатный доступ на 3 дня!

Разработчики инициативы указывают, что в соответствии с главами 21, 23, 25, 30 и 34 НК РФ налогоплательщики на общеустановленной системе налогообложения при прочих равных условиях начисляют и уплачивают следующие дифференцированные налоги и взносы: НДС (по ставке 20% к выручке), налог на прибыль (20% к прибыли), НДФЛ (13% к фонду оплаты труда), страховые взносы в фонды (30% к фонду оплаты труда), налог на имущество (не более 2,2% от среднегодовой стоимости имущества). Причем в зависимости от функционала, определяемого с учетом долей фонда оплаты труда, материальных затрат и налога на имущество в выручке, налоговая нагрузка организаций из сфер строительства, транспорта, ЖКХ, сельского хозяйства и машиностроения составляет примерно 24-27% к выручке, а аналогичный показатель для организаций из ТЭК и ритейла в 2-4 раза меньше (6-14% к выручке).

Это подтверждается не только анализом функционала, но и тем, что в соответствии с приказом ФНС России от 30 мая 2007 г. № ММ-3-06/333@ налоговые нагрузки отраслей (без учета НДПИ и акцизов), находящихся на общеустановленной системе налогообложения, варьируют в пределах от 5% до 30%. Такое соотношение нагрузок приводит к неравенству, возникающему из-за различного соотношения материальных и трудовых затрат в себестоимости продукции различных отраслей. Кроме того, материало- и фондоемкие отрасли получают экономию по НДС, страховым взносам и НДФЛ, а трудо- и наукоемкие отрасли имеют сверхвысокую нагрузку по тем же налогам, отмечается в обосновании инициативы.

"В результате сегодняшняя дифференцированная система налогообложения (пять налогов и сборов), установленная в главах 21, 23, 25, 30 и 34 НК РФ, превращается в преференциально-дискриминационную. Она дает в скрытой, ползучей форме односторонние налоговые преимущества (преференции) одним отраслям (нефть, газ, энергетика, металлургия, химия, ритейл) за счет остальных отраслей, подвергающихся, также в завуалированной форме, налоговой дискриминации, то есть фактически попадающих в налоговое рабство (машиностроение, строительство, ЖКХ, сельское хозяйство, транспорт)", – считают авторы предложения. В связи с этим они предлагают кардинально перестроить систему налогообложения в России.

Суть инициированных поправок сводится к введению единого оборотного налога, исчисляемого в процентах к выручке, вместо четырех основных налогов и сборов – НДС, налога на прибыль, страховых взносов и НДФЛ. По замыслу разработчиков, признаки и элементы нового налога будут выглядеть следующим образом:

- налогоплательщик – организация или ИП, на чей расчетный счет поступают доходы от реализации товаров (работ, услуг) покупателям;

- объект налогообложения – реализация товаров, работ или услуг организацией или ИП путем передачи на возмездной основе (в том числе обмен товарами, работами или услугами) права собственности на товары, результатов выполненных работ, возмездное оказание услуг;

- налоговая база – выручка организации от реализации;

- налоговый период – каждое событие, связанное с реализацией;

- налоговая ставка – 6,2%;

- порядок исчисления налога – произведение налоговой ставки на налоговую базу.

Предусмотрены и особенности уплаты налога, а именно – безакцептное изъятие суммы налога при каждом поступлении на расчетный счет денежных средств от покупателей. То есть безналичное списание суммы налога при каждом поступлении денег на расчетный счет организации или ИП от покупателей, заказчиков или при инкассации наличных денег в ритейле. По мнению авторов идеи, упрощенному сбору данного налога будут способствовать современные банковские технологии.

В числе предполагаемых результатов введения единого оборотного налога указаны следующие:

- оптимизация системы налогообложения за счет замены одним налогом четырех других – НДС, налога на прибыль, страховых взносов и НДФЛ;

- обеспечение реализации принципа равенства налогообложения;

- устранение налоговой дискриминации;

- избавление от такого явления, как теневая зарплата;

- обеспечение максимальной простоты налогового администрирования и защиты от уклонения от уплаты налогов;

- построение профицитного пенсионного бюджета, который позволит снять с повестки дня вопрос повышения пенсионного возраста;

- восстановление инвестиционной активности и построение гармоничной отраслевой структуры экономики.

Реализация предлагаемой инициативы, по мнению ее авторов, будет способствовать экономическому росту во всех отраслях.

Позиция заинтересованных органов

Стоит отметить, что идея введения единого оборотного налога выдвигалась уже давно. Так, позиция Минфина России по этому вопросу была озвучена еще в 2006 году в ответах на вопросы интернет-конференции Президента России Владимира Путина. Тогда в целях упрощения налоговой системы России предлагалось оптимизировать налоговую систему, исключив из нее лишние налоги. Речь шла о сохранении только двух налогов (НДФЛ и налога на прибыль) и введении третьего – единого оборотного налога при условии корректировки порядка распределения между бюджетами разных уровней доходов от их уплаты. Минфин России отметил, что налоговая система РФ включает в себя совокупность налогов, применяемых во многих странах мира с развитой экономикой, и предлагаемый переход на три налога может создать неоправданные трудности с наполнением доходными источниками бюджетов различных уровней. А значительные различия в налогооблагаемой базе по субъектам и муниципалитетам потребуют применения более сложного механизма перераспределения между ними собираемых налоговых доходов, подчеркнули в ведомстве. "Кроме того, произойдет неоправданное выпадение из налоговой системы имущественных и других видов налогов", – отмечалось в ответе.

Что касается ФНС России, то она не высказала свою позицию по рассматриваемому вопросу, подчеркнув в своем письме от 17 мая 2019 г. № СД-3-3/4898@ "О рассмотрении обращения", что служба не наделена правом законодательной инициативы, которым обладает Минфин России.

НК РФ находится в числе лидеров среди федеральных законодательных актов по числу ежегодно вносимых в него поправок. Помимо корректировки норм, касающихся конкретных налогов и сборов, совершенствуется и сама налоговая система страны. Так, если в момент принятия НК РФ в 1998 году было установлено 16 федеральных, 7 региональных и 5 местных налогов и сборов, то в настоящее время их насчитывается 9, 3 и 3 соответственно (ст. 13-15 НК РФ). Однако заданный курс на оптимизацию системы налогообложения не означает, что государство готово к таким радикальным мерам, как исключение традиционных и устоявшихся в российской системе НДС, налога на прибыль, страховых взносов, НДФЛ и замена их единым оборотным налогом. Даже если законодатель посчитает такую корректировку целесообразной и возможной к осуществлению, потребуется немало времени для подготовки необходимых законодательных решений и анализа всех возможных последствий их принятия.

Согласно проекту плана проведения оценки фактического воздействия нормативных правовых актов на 2021 год рассматривать возможность внесения предлагаемых поправок в НК РФ будет Минфин России. Обсуждение проекта плана продлится до 26 августа.

1 С текстом Проекта Плана проведения ОФВ НПА на 2021 год и материалами к нему можно ознакомиться на федеральном портале проектов нормативных правовых актов (ID: 05/16/07-20/00106559).

ФНС выпустила письмо от 10.03.2021 № БВ-4-7/3060@, в котором разъяснила инспекциям, как применять ст. 54.1 НК РФ в борьбе с уклонением от уплаты налогов. Мы подготовили разбор этих рекомендаций и расскажем, что может вызвать вопросы со стороны налоговой, а что законно и не должно приводить к доначислениям.

Когда применяется ст. 54.1 НК РФ

Статья 54.1 НК РФ называется «Пределы осуществления прав по исчислению налоговой базы и (или) суммы налога, сбора, страховых взносов». По мнению ФНС, её основная цель — противодействовать налоговым злоупотреблениям и получению необоснованной налоговой выгоды за счёт уклонения от уплаты налогов.

Такими злоупотреблениями могут быть незаконные уменьшения как налоговой базы, так и суммы самого налога. Но причина всегда в том, что налогоплательщик исказил сведения о фактах хозяйственной жизни или объектах налогообложения. Такое искажение может быть трёх видов:

- Скрыли реальные операции. Например, не отразили в составе основных средств фактически используемую недвижимость, в частности под предлогом «недостроя».

- Отразили ложные показатели по реальным операциям. Например, исказили данные о производимой продукции, чтобы сделать её неподакцизной, или параметры деятельности, чтобы снизить показатель потенциально возможного дохода. Дробление бизнеса тоже попадает в эту группу.

- Отразили фиктивные операции, которых не было на самом деле. Здесь речь в том числе об использовании фиктивных контрагентов, о которых мы поговорим ниже.

Посмотрите на свою компанию глазами налоговой и оцените вероятность выездной проверки

Для каждого вида злоупотреблений в письме есть правила, по которым налоговики должны доначислять налоги.

Так, фиктивные операции вообще не будут учитывать в целях налогообложения. Все расходы и вычеты по ним «снимут» в полном размере. В остальных случаях инспекторы должны выявить истинный экономический смысл операции и доначислить налоги так, как если бы налогоплательщик не допускал нарушений.

Как выявляют сделки с фиктивными контрагентами

Одно из основных условий, которое даёт налогоплательщику право учесть расходы и использовать вычеты — исполнение обязательств по сделке надлежащим лицом (п. 2 ст. 54.1 НК РФ). Это означает, что обязательства должна выполнять сторона договора или лицо, на которое эта обязанность возложена.

Цель этого положения — борьба с использованием документов, составленных от лица фиктивных контрагентов. Это компании, которые работают только «на бумаге», не ведут деятельности и не выполняют в сделке реальных функций, а нужны только для оформления от их имени соответствующих документов. В письме такие компании называют «техническими».

Чтобы квалифицировать сделку как фиктивную и доначислить по ней налоги, инспекторы доказывают, что контрагент относится к «техническим» компаниям, а налогоплательщик должен был знать об этом, но не проявил должной осмотрительности.

Доказывают, что контрагент — техническая компания

Налоговики должны сами доказать, что документы составлены не реальным, а техническим контрагентом. В письме отмечают, что для этого не хватит заключения эксперта-почерковеда о том, что документы подписаны неустановленными лицами, или протокола допроса тех, кто их подписал. Чтобы закрепить факт участия в сделке «технической» компании, нужно найти сразу несколько косвенных доказательств:

- нет признаков, которые подтверждали бы реальную экономическую деятельность контрагента: отсутствует персонал, сайт, информация о деятельности компании и т.п.;

- нет условий для исполнения обязательств: персонала, основных средств, активов, складских помещений, транспортных средств, обязательных разрешений и лицензий и т.п.;

- «техническое» лицо не могло осуществить операцию с учётом времени, места нахождения и объёма необходимых ресурсов;

- расходы по счёту не соответствуют виду деятельности, по которому совершены спорные операции;

- поведение участников сделки при заключении договора и принятии исполнения по нему отличалось от общепринятого;

- документооборот по сделке был нетипичным, а документы заполнены с недочетами или не полностью, в них есть ошибки, которые связаны с формальным подходом (в т. ч. их составлением до операции) и тем, что стороны не планируют как-то защищать свои права (обращаться в суд, подавать претензии и т.п.);

- в договорах есть условия, отличающиеся от обычных, например, длительные отсрочки платежа, санкции, размер которых намного меньше или больше ущерба от нарушения;

- цены по договору существенно ниже или выше рыночных;

- нет документов, которые должны быть исходя из характера исполнения, например, при договоре строительного подряда отсутствует акт о передаче подрядчику стройплощадки;

- нет оплаты;

- в расчётах использованы неликвидные активы: небанковские вексели, права требования к третьему лицу и пр.;

- не приняты меры по защите нарушенных права — отсутствуют претензии, заявления об отказе от договора, обращения в суд;

- обналичивание денег и их использование на нужды налогоплательщика, его учредителей, должностных или иначе связанных с ним лиц;

- деньги, перечисленные «техническому» контрагенту, возвращаются налогоплательщику или связанным с ним лицам;

- печати и документация контрагента на территории налогоплательщика.

По мнению ФНС, у налоговых органов есть все полномочия, чтобы выявить эти обстоятельства. Нужно лишь правильно их использовать и получать от всех участников договора пояснения. При этом налоговикам рекомендовано не ограничиваться формальным набором вопросов, а детально выяснять полномочия, функциональные и должностные обязанности каждого опрашиваемого. И во всех нюансах изучать обстоятельства сделки.

Помимо этого, инспекторам «на местах» рекомендовано проводить осмотры территорий и помещений, а также использовать своё право проводить инвентаризацию имущества и применять её результаты для анализа и воссоздания полного баланса предприятия (товарного баланса, складского учёта и т.п.).

Доказывают, что налогоплательщик не проявил осмотрительность

Если участие «технического» контрагента доказано, инспекторы должны подтвердить, что налогоплательщик не мог не знать о характере деятельности контрагента и хотел уклониться от налогов.

Основное доказательство в таком случае — прямой контакт налогоплательщика с исполнителем по сделке. Например, переговоры и деловая переписка с обсуждением условий сделки, обеспечения, гарантий. Если такого контакта не было, налоговики проверят, проявил ли налогоплательщик должную осмотрительность, когда выбирал контрагента и заключал договор.

ИФНС вправе проводить доначисления, если установлены следующие факты:

- налогоплательщик не знал о фактическом местонахождении контрагента, его производственных, складских и иных площадей;

- налогоплательщик не пытался получить информацию о контрагенте: у него нет копий документов, подтверждающих направление запросов;

- налогоплательщик не анализировал открытые данные о контрагенте;

- у налогоплательщика нет информации о том, как и почему был выбран контрагент, заключена сделка;

- нет реального взаимодействия с руководителем, должностными лицами, ответственными сотрудниками контрагента при обсуждении условий и подписании договора;

- отсутствуют документы, подтверждающие полномочия участников сделки со стороны контрагента;

- у налогоплательщика нет информации о том, как он узнал о существовании контрагента (реклама в СМИ, сайт, рекомендации).

Доначисляют налоги

Когда налоговики доказали, что в сделке участвовал фиктивный контрагент, а налогоплательщик не мог не знать об этом, они вправе доначислить налоги.

Как правило, саму сделку налоговая не оспаривает — товар получен, работы выполнены, услуги оказаны, но все это делала не «техническая» компания, а кто-то другой. В таком случае все расходы и вычеты по фиктивному контрагенту снимают и заменяют на таковые по реальному исполнителю. Но только при условии, что налогоплательщик сам предоставит информацию о фактическом контрагенте и все документы. Иначе ни вычеты, ни расходы расчётным путем ИФНС определять не будет.

Единственное исключение — когда сам факт расходов налоговая тоже не оспаривает. В этом случае инспекция применит расчётный способ, но только в отношении налога на доходы (налог на прибыль, НДФЛ, УСН, ЕСХН). Вычеты по НДС и в этом случае будут сняты полностью.

Деловая цель и дробление бизнеса

Ещё одно условие, которое должно выполняться для учёта расходов и применения вычетов: целью операции не должна быть только налоговая выгода.

Проверять это предлагают с помощью «экспресс-теста». Его будут проводить по каждой отдельной операции в совокупности сделок, которые все вместе привели к достижению деловой цели. Тут налоговикам надо будет ответить на вопрос, совершил бы налогоплательщик эту операцию, если бы не было остальных сделок, и не была ли её основной целью налоговая выгода. При этом невыгодность сделки для налогоплательщика саму по себе нельзя приравнять к отсутствию деловой цели.

Если результат «экспресс-теста» отрицательный, то налоговой нужно будет дополнительно доказать, что конечная деловая цель могла быть достигнута без спорной операции.

Все эти положения применяются и к дроблению бизнеса, которое можно назвать частным случаем операций без деловой цели с элементами «технических» компаний. Дополнительные критерии, которые позволяют ИФНС установить, что речь идёт о дроблении:

- одни и те же работники и ресурсы;

- тесное взаимодействие всех участников схемы;

- разные, но неразрывно связанные направления деятельности, которые составляют единый производственный процесс для достижения общего результата.

При доначислении налогов в связи с дроблением налоговикам рекомендовано выявлять действительные налоговые обязательства налогоплательщика. Это значит, что будут учитываться не только вменяемые ему доходы, но и соответствующие расходы, вычеты по НДС, а также суммы уже уплаченных налогов.

Переквалификация сделок

Авторы письма отдельно остановились на переквалификации сделок и операций. ФНС предостерегает инспекторов «на местах» от подмены понятий.

То, что аналогичный результат можно было получить с помощью других сделок или операций — не основание для переквалификации, даже если есть налоговая экономия (п. 3 ст. 54.1 НК РФ). По мнению ФНС, налогоплательщики вправе сами выбрать способ достижения результата с учётом налоговых последствий. Главное, чтобы у этого способа был экономический смысл и не было признаков искусственности.

Чем опасны фиктивные сделки

НДС-разрывы

ФНС обращает внимание инспекторов на то, что нельзя снимать вычеты только из-за того, что контрагент не заплатил налоги. Это возможно, только если получится доказать, что налогоплательщик знал о нарушениях, допущенных контрагентом, и получил от этого выгоду.

Сверяйте счета-фактуры с контрагентами и находите расхождения до налоговой

При этом знать о таких нарушениях налогоплательщик может не только при взаимозависимости и иной подконтрольности. Аналогичные выводы инспекторы сделают и если выявят, что стороны согласовали эти действия и намеренно допустили разрыв.

- Что можно узнать о контрагенте из арбитражных дел и бухотчётности

- Допросы, осмотры, требования: права бухгалтера

- Новый регламент проверок деклараций по НДС: что о нем нужно знать?

Алексей Крайнев, налоговый юрист

Не пропустите новые публикации

Подпишитесь на рассылку, и мы поможем вам разобраться в требованиях законодательства, подскажем, что делать в спорных ситуациях, и научим больше зарабатывать.

Добровольные налоги – платить или не платить? Разоблачаем интернет-мифы и рассказываем о новых правилах уплаты сборов.

Все новогодние каникулы интернет обсуждал «сенсацию»: в 2020 году имущественные налоги можно не платить! Комментаторы даже приводили ссылки на закон, где якобы черным по белому написано, что налоги теперь – дело добровольное. «Домовой» разобрался, что правда, а что – вброс.

Умы интернет-комментаторов всколыхнула относительно новая статья в Налоговом кодексе РФ – 45.1 «Единый налоговый платеж физического лица». Она появилась в середине 2018 года и работает уже больше года. Но внимание на нее обратили только сейчас, в начале 2020 года. Вот дословная цитата из Налогового кодекса:

Единым налоговым платежом физического лица признаются денежные средства, добровольно перечисляемые в бюджетную систему Российской Федерации на соответствующий счет Федерального казначейства налогоплательщиком − физическим лицом в счет исполнения обязанности по уплате налога на доходы физических лиц в соответствии с пунктом 6 статьи 228 настоящего Кодекса, транспортного налога, земельного налога и (или) налога на имущество физических лиц.

Так что эта статья Налогового кодекса – не фейк, она существует. Но вот ее смысл большинство комментаторов понимает в корне неверно.

Действительно, если прочитать бегло, то кажется, что государство устроило всем праздник, превратив налог в добровольный платеж. Однако те, кто так думает, не замечают вторую часть предложения – «в счет исполнения обязанности по уплате налога». То есть обязанности платить налоги никто не отменял. И те, кто утверждает обратное – распространяют недостоверную информацию.

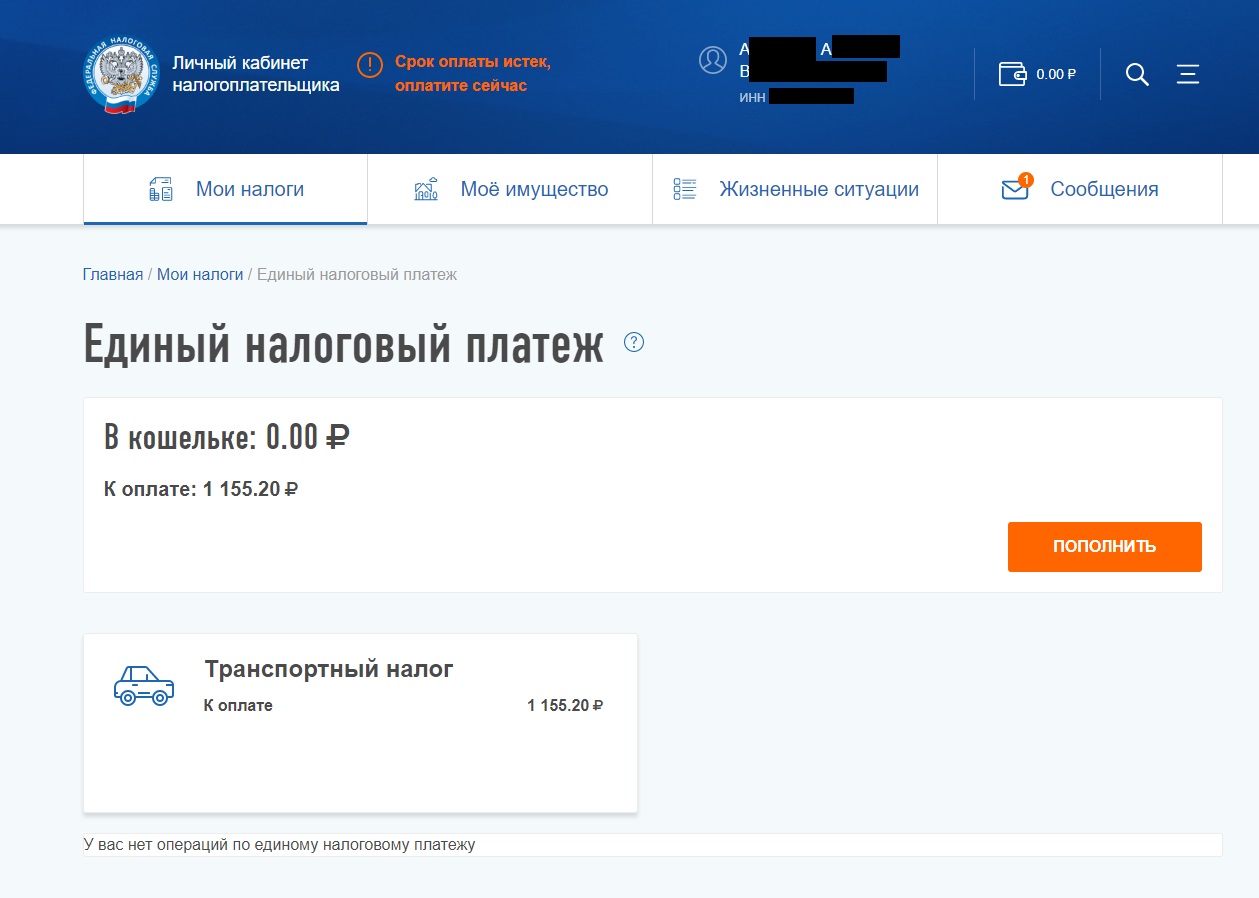

ЧТО ТАКОЕ «ЕДИНЫЙ НАЛОГОВЫЙ ПЛАТЕЖ»

ЕНП – это нововведение для тех, кто пользуется личным кабинетом налогоплательщика и платит налоги онлайн.

Каждый год с 1 июля по 1 ноября гражданин получает налоговое уведомление. На каждый налог – отдельный документ. На платежи уходит много времени и сил: попробуй вбить все эти 20-значные цифры КБК и прочие УИН и не совершить ошибку. А так как налогов обычно несколько: транспортный, имущественный – то нервов и времени на это уходит много.

Государство упростило жизнь россиянам: достаточно внести деньги на счет в личном кабинете налогоплательщика, а ФНС самостоятельно распределит их. Надо только проверить, что налоговая правильно списала все суммы.

– Многих смутила фраза «добровольно перечисляемые» − отсюда и растут ноги этого вброса про отмену налогов, – говорит юрист федерального информационно-аналитического Центра защиты прав граждан Наталья Сапрыгина. – Но «добровольность» относится к переводу денег на счет в личный кабинет налогоплательщика, а не ко всей системе налогообложения в целом. Никаких заявлений «на запрет взимать налог», о которых пишут многие комментаторы в интернете, ФНС не примет – эти предложения полная ерунда!

. Использование единого налогового платежа значительно сокращает время, затрачиваемое на оформление платежных документов, а также исключает ошибки при заполнении платежек.

КАК ЭТО РАБОТАЕТ

Еще раз напомним – ЕНП может воспользоваться только гражданин, у которого есть личный кабинет налогоплательщика.

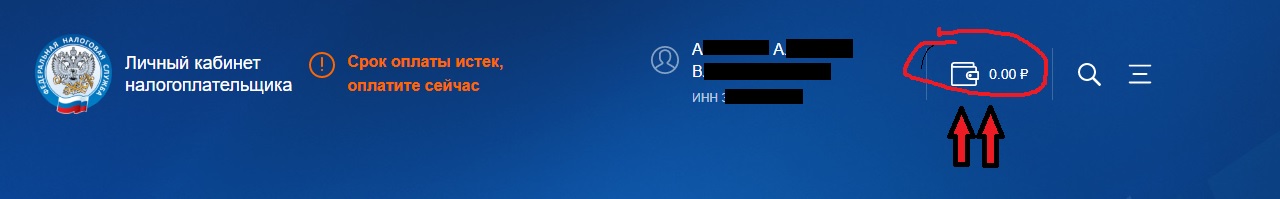

В верхней части меню личного кабинета, справа от фамилии, имени и отчества найдите иконку кошелька.

Клик ведет в меню Единого налогового платежа.

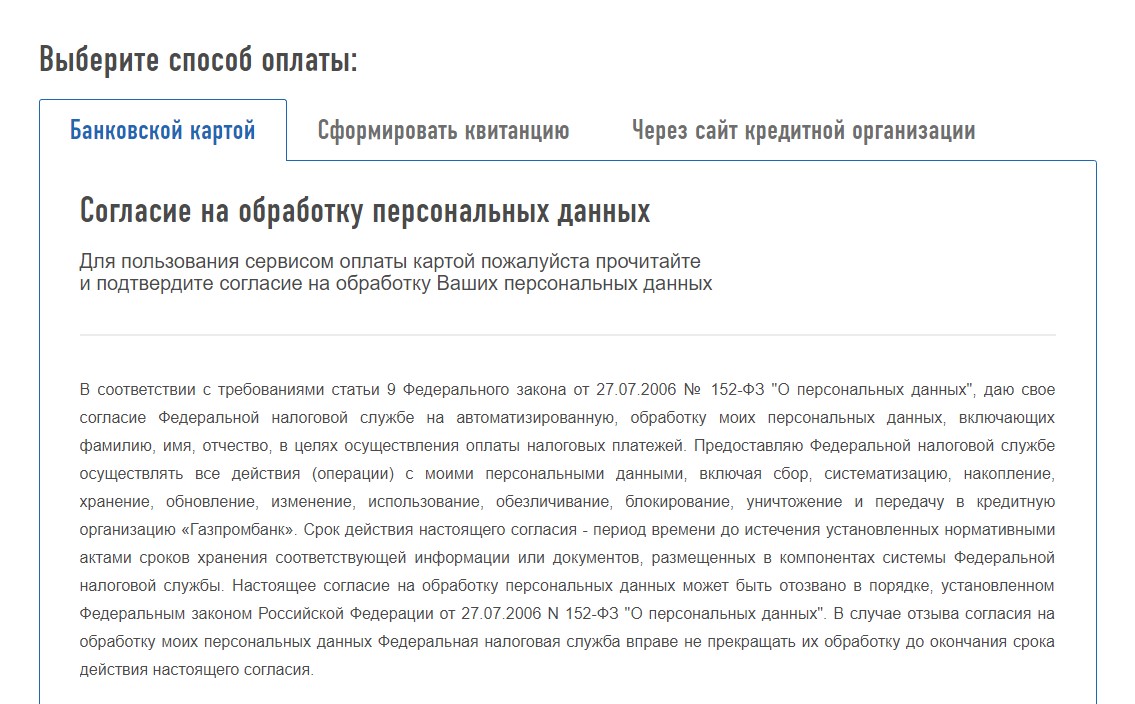

Пополнить счет ЕНП можно в любое время и на любую сумму. Сделать это можно:

онлайн – картой или через сайт банка;

В этом случае можно оплатить с карты другого человека, например, родственника.

офлайн – распечатать квитанцию и оплатить в отделении кредитной организации.

ЕНП зачтут в течение 10 дней:

– с момента направления налогового уведомления гражданину, если денег на счету достаточно;

– со дня поступления денег на счет, если гражданин сделал это уже после получения налогового уведомления;

В течение пяти дней налоговая обязана сообщить налогоплательщику − физическому лицу о зачете ЕНП. Эта информация появится в личном кабинете налогоплательщика.

В рамках осуществления плана по активному побуждению к добровольному уточнению налоговых обязательств налоговики реализуют отраслевые проекты.

На недавних публичных слушаниях был представлен доклад на эту тему.

Цель — побуждение

В документе сказано, что ФНС стремится побудить налогоплательщиков добровольно отказаться от применяемых схем, добросовестно уплачивать налоги, научится самостоятельно проводить анализ своих поставщиков, исключая сомнительных контрагентов.

Для этой цели налогоплательщиков информируют о возможных рисках, проводят рабочие встречи, в результате которых происходит добровольное уточнение налоговых обязательств в полном объеме.

Определяющим условием данного процесса является осознание налогоплательщиками осведомленности налоговых органов о результатах их финансово-хозяйственной деятельности, способах осуществления контроля и, как следствие, суммах реальных налоговых обязательств, подлежащих уплате в бюджет, говорится в документе.

Главная цель налоговой службы — плавный переход от проверки отдельного налогоплательщика к созданию прозрачной контрольной среды в отраслях и рынках.

Основное достижение такого подхода в том, что ФНС подходит к бизнесу не только с позиции налогового администратора, но и как регулятор и лидер, способный объединить усилия бизнеса и государства для достижения общих целей — направленных на развитие экономики России и увеличение благосостояния государства. На основе таких принципов базируются отраслевые проекты.

«Побуждение» налогоплательщиков к «добровольной» доплате дополнительных налогов даёт хорошие поступления в бюджет, и скоро обгонит доначисления по итогам проверок. Как бизнесу жить в таких условиях, расскажут на семинаре 19 декабря.

Приходите!

Зерно и прочее сельское хозяйство

Одним из проектов ФНС, действующем на территории России более двух лет и направленным на добровольное уточнение налогоплательщиками своих налоговых обязательств, позволяющим самостоятельно определить имеющиеся риски и отказаться в своей деятельности от схем ухода от налогообложения, является проект по «обелению» рынка сельскохозяйственной продукции, путем добровольного присоединения к Хартии налогоплательщиков, в сфере оборота сельскохозяйственной продукции или как его еще называют- «Зерновой проект».

Данный проект нацелен на то, чтобы все участники оборота сельхозпродукции добросовестно несли налоговое бремя, торговые операции осуществлялись прозрачными методами и исключали многоступенчатый процесс перепродажи сельхозпродукции, чтобы сформировать нетерпимое отношение к компаниям, уклоняющимся от уплаты налогов.

Выгода консолидированного бюджета РФ от реализации зернового проекта по итогам зернового сезонов 2017-2018 года составила 57,4 млрд руб., в том числе:

— предотвращены потери бюджета при экспорте зерна в размере 27,94 млрд руб. и растительного масла в размере 8,33 млрд руб.;

— увеличено поступление НДС в наиболее значимых кластерах внутренней переработки на 3,8 млрд руб. или на 28,4 % по сравнению с предыдущим зерновым сезоном;

— увеличено поступление НДС от трейдеров зерновых и масличных культур на 5,5 млрд руб. (в 2 раза), а также увеличены поступления прочих налогов от трейдеров за 2017 год в сравнении с 2016 годом на 11,5 млрд руб. (в 4 раза) и сумма перечисленного НДФЛ на 0,3 млрд руб. (на 15 %).

В настоящее время ФНС России внедрен порядок информирования участников сельскохозяйственного рынка о несформированном источнике вычетов по НДС. Для этого необходимым условием является получение от участников связанной цепочки согласий о признании общедоступными сведений о наличии несформированного источника по НДС по цепочке поставщиков товаров (работ/услуг).

Разработан эффективный инструмент саморегулирования — Информационный ресурс для открытого информирования участников рынка о лицах, имеющих, по данным системы АСК НДС-2, признак несформированного источника применения налоговой выгоды в виде вычета сумм НДС.

Основные принципы информационного ресурса:

- открытое и добровольное взаимодействие налогоплательщиков между собой;

- соблюдение охраняемой законом тайны;

- ненарушение деловой репутации;

- презумпция добросовестности налогоплательщика;

- неограничение конкуренции принцип недискриминационного доступа.

«Налоговые разрывы и их автоматическое выявление в рамках АСК НДС-2» — одна из тем семинара, который состоится 19 декабря.

Приходите, будет интересно.

Грузоперевозки

Обеление отрасли АПК невозможно без обеления рынка грузоперевозок. Можно сказать, что практически все участники рынка АПК прибегают к услугам перевозчиков. Рынок АПК перестраивается, а перевозчики до сих пор несут налоговые риски для других участников рынка, сетуют налоговики.

В связи с этим, разработана Хартия участников рынка перевозок грузовым автомобильным транспортом — совместная политика по противодействию незаконным действиям на рынке транспортных услуг.

Компании, подписавшие Хартию, принимают для себя следующие правила ведения бизнеса:

- не получают конкурентное преимущество за счет неуплаты налоговых платежей;

- не получают конкурентное преимущество и не извлекают необоснованную налоговую выгоду за счет использования схем дробления бизнеса;

- не получают конкурентное преимущество за счет привлечения персонала/сотрудников без оформления трудовых или гражданско-правовых отношений;

- не получают конкурентное преимущество за счет нарушений требований устава автомобильного транспорта и правил перевозок грузовым автомобильным транспортом;

- являясь владельцами транспортных средств, имеющих разрешённую максимальную массу свыше 12 тонн, зарегистрированы в СВП «ПЛАТОН» и вносят плату в счет возмещения вреда, причиняемого автомобильным дорогам общего пользования федерального значения;

- не допускают искажений сведений в товаросопроводительных (транспортных) документах и строго соблюдают требования к заполнению достоверных сведений о фактическом грузоотправителе и перевозчике.

При этом должны соблюдаться определенные правила:

1. Перевозку осуществляют собственными силами (силами водителей, находящихся в трудовых или гражданско-правовых отношениях с перевозчиком) и средствами (транспортными средствами, находящимися в законном владении перевозчика).

2. При организации перевозок через агентов/экспедиторов (организаторов перевозки):

— организатор перевозки стремится привлекать к исполнению перевозки третьих лиц, являющихся фактическими исполнителями работ/услуг, для чего обладающими всеми необходимыми ресурсами;

— организаторы перевозки, при осуществлении деятельности в интересах другого лица на основе договоров транспортной экспедиции, определяют свой доход в виде вознаграждения при исполнении данных договоров, отражая операции по привлечению третьих лиц — фактических перевозчиков и иных фактических исполнителей работ/услуг, в отчетности, бухгалтерском и налоговом учете как посредническую (агентскую) деятельность.

Клининг

При содействии ФНС запушен отраслевой проект по повышению прозрачности рынка клининга и технической эксплуатации. Отрасль считается одной из высокорисковых.

Клининг — это та сфера, с которой сталкиваются практически все действующие компании и предприятия, а также госструктуры.

Компании, оказывающие комплекс услуг в данной отрасли объединились в Национальную Ассоциацию Фасилити Операторов. Участники рынка договорились о правилах ведения бизнеса в данной сфере.

Деятельность компаний, оказывающих услуги профессиональной уборки, строится на основании Этической Хартии, в которой прописаны принципы ведения бизнеса: неукоснительное соблюдение налогового, трудового и миграционного законодательства, а также проявление осмотрительности при выборе контрагентов.

Участники считают крайне важным исключение недобросовестных действий со стороны потребителей услуг профессиональной уборки и технической эксплуатации, сознательно способствующих нарушению их поставщиками налогового, трудового и миграционного законодательствами.

Поступление НДС в бюджет от участников в первом квартале текущего года составило 2 млрд рублей, что в 2,5 раза больше аналогичного периода прошлого года.

Где еще

Также на территории РФ запущены пилотные проекты (пока в отдельных регионах) в лесной, строительной, рыбной отрасли.

Например, в Архангельской области крупнейшие организации лесопромышленного комплекса заключили добровольное общественное соглашение о противодействии незаконным действиям на рынке лесопродукции и подписали Хартию в сфере оборота древесины.

Все участники Хартии в сфере оборота древесины осуществляют общественный контроль на рынке оборота лесной продукции и информационный обмен между собой и налоговыми органами по фактам выявления недобросовестности при исполнении обязательств по уплате налогов со стороны контрагентов.

В целом по региону при общем увеличении объемов закупки древесины наблюдается снижение налоговых вычетов по НДС, зафиксировано увеличение налоговой базы по НДС в 1 квартале 2019 года по сравнению с аналогичным периодом 2018 года почти в 1,33 раза.

Например, сумма НДС только одного крупнейшего лесопромышленного холдинга за 2018 год по сравнению с 2017 годом увеличилась на 55 млн. руб. и составила почти 220 млн. рублей.

В докладе говорится, что ФНС нацелена на тесное взаимодействие с налогоплательщиками, а назначение проверок является крайним методом воздействия.

Создаются различные инструменты взаимодействия, включающие в себя разъяснительную работу, создание дополнительных сервисов на сайте ФНС, создание отраслевых проектов, которые помогают налогоплательщикам оценить собственные риски и самостоятельно уточнить налоговые обязательства, отказавшись от схем ведения бизнеса и сомнительных сделок.

Как избежать налоговой проверки и «побуждения к самостоятельному пересмотру налоговых обязательств», а также уменьшать НДС без налоговых разрывов, расскажут на семинаре.

Записывайтесь на мероприятие со скидкой.

Согласно подготовленному Минфином законопроекту, бизнес с 2022 года сможет уплачивать налоги, авансовые платежи, торговый сбор и страховые взносы единым платежом без уточнения его вида, срока уплаты, принадлежности к конкретному бюджету.

Налоговая служба автоматически произведет зачет средств в "авансовом кошельке" при наступлении срока уплаты налога, сбора или взносов. При наличии недоимок, пени, штрафов и процентов зачет начнется с них. Остаток единого налогового платежа можно вернуть в течение месяца со дня подачи заявления о возврате.

"Принятие таких изменений создаст для плательщиков более комфортные условия, сократит время оформления расчетных документов, а также позволит своевременно исполнять свои обязательства перед бюджетом", - сообщил на заседании правительства министр финансов Антон Силуанов.

По такой же схеме с 2019 года физлица могут уплачивать имущественные налоги, с 2020 года - и НДФЛ, не удержанный налоговым агентом. Платеж можно внести, не дожидаясь уведомления о начисленном налоге, в любое время, в течение года он отражается в системе Федеральной налоговой службы (ФНС) как аванс, а 1 декабря засчитывается в счет уплаты имущественного налога. Такой порядок снимает риск ошибок при совершении платежа, его популярность постепенно растет (за неполные 10 месяцев 2020 года свыше 110 тысяч граждан пополнили "авансовые кошельки" на 2,7 млрд рублей, что более чем в пять раз больше, чем за весь 2019 год).

Режим единого налогового платежа подходит бизнесу любого уровня, но компании умеют считать и налоги, и стоимость денег во времени, поэтому у них нет заинтересованности в авансировании бюджета даже при наличии свободных денежных средств, считает руководитель аналитической службы "Пепеляев Групп" Вадим Зарипов. Повысить привлекательность такого платежа может выплата процентов на текущий остаток, чтобы это "предложение" могло конкурировать с депозитами в банках, полагает он.

"Сейчас имущественные налоги рассчитывают налоговые органы. Когда такая "услуга" появится в отношении упрощенной системы налогообложения с оборота, как это предполагается законопроектом, находящимся в Госдуме, некоторым "упрощенцам" с небольшими доходами будет удобно полностью отказаться от услуг бухгалтера для расчета налогов и перейти на такой "автоплатеж", - отмечает Зарипов.

Единый налоговый платеж подойдет в первую очередь индивидуальным предпринимателям и небольшим организациям, полагает партнер и руководитель группы по разрешению налоговых споров Deloitte Антон Зыков. "Для малого бизнеса любое снижение административной нагрузки, в том числе на уплату налогов, важный и нужный шаг со стороны государства, - говорит он. - Крупные организации, компании с большим числом филиалов, плательщики большого числа разных налогов имеют больше ресурсов для эффективного управления своей налоговой функцией. Для них большее значение может иметь гибкость в уплате налогов, а не количество платежных поручений, которые необходимо оформить".

Налогоплательщикам нужно обратить внимание на порядок использования единого налогового платежа - наиболее старая недоимка погашается в первую очередь, обращает внимание Зыков. Перед перечислением платежа нужно убедиться в отсутствии старых долгов перед бюджетом. Иногда встречаются долги прошлых лет, которые налоговые органы взыскать уже не вправе, но которые все еще числятся за налогоплательщиками. Стоит добиться списания таких долгов прежде, чем переходить на использование единого платежа, советует Зыков.

Читайте также: