Бюджетно налоговая политика рф в условиях открытой экономики

Опубликовано: 20.09.2024

Конспект урока

Название предмета и класс: экономика, 11 класс

Номер урока и название темы: урок №13 «Бюджетно-налоговая политика»

Перечень вопросов, рассматриваемых в теме:

- Понятие бюджетно-налоговой (фискальной) политики.

- Цели фискальной политики.

- Прямые и косвенные методы регулирования экономики.

- Стимулирующая и сдерживающая фискальная политика.

- Дискреционная и автоматическая формы фискальной политики.

- Фискальная политика как кратковременная мера регулирования экономики государства.

Глоссарий по теме: бюджетно-налоговая (фискальная) политика, дискреционная фискальная политика, автоматическая (недискреционная) фискальная политика, стимулирующая фискальная политика, сдерживающая фискальная политика.

Теоретический материал для самостоятельного изучения

Латинское слово «fiscus» имеет несколько значений и переводится как корзина, касса, казна, финансы. Следовательно, деятельность, касающуюся сбора финансов в кассу, корзину, т.е. в бюджет, можно считать фискальной или бюджетно-налоговой. Безусловно, эта деятельность – прерогатива государства, его политика.

Бюджетно-налоговая политика (фискальная) – это деятельность государства по регулированию налогов и государственных расходов в целях воздействия на экономику.

Цели фискальной политики совпадают с целями монетарной политики. Такими целями являются:

- экономический рост;

- полная занятость;

- стабильность цен.

Современная фискальная политика включает прямые и косвенные методы регулирования экономики. Прямые методы – это бюджетное финансирование чётко определённых направлений (например, содержание военно-промышленного комплекса, развитие социальной инфраструктуры, развитие науки т.д.).

Косвенные методы – это воздействие государства на совокупный спрос и совокупное предложение, используя систему налогообложения. При помощи системы налогообложения государство воздействует на совокупный спрос. В экономике его принято обозначать как AD (от англ. aggregate demand). Совокупный спрос – это средства, которые готовы потратить все субъекты хозяйственной деятельности страны (потребители, фирмы, правительство).

Помимо совокупного спроса, государство при помощи системы налогообложения воздействует и на совокупное предложение. Совокупное предложение (от англ. aggregate supply, AS) – вся конечная продукция (в стоимостном выражении), произведённая (предложенная) в обществе. Всё, что предприятия страны готовы предложить.

Именно манипулирование налогами (изменение налоговых ставок на различные виды доходов, предоставление налоговых льгот и т.п.) позволяет государству добиваться более устойчивых темпов экономического роста.

Для реализации фискальной политики в процессе достижения макроэкономического равновесия государство использует два основных инструмента:

- изменение ставок налогообложения;

- изменение государственных расходов.

В зависимости от целей, стоящих перед правительством, различают стимулирующую и сдерживающую фискальную политику.

Стимулирующая фискальная политика проводится в период спада экономической активности и предполагает:

- снижение налогов на граждан и фирмы (снижение налога на физические лица ведёт к тому, что у людей будет увеличиваться часть дохода за счёт его сохранения, а у фирм снижение налога на прибыль приведёт к тому, что эта самая прибыль будет увеличиваться);

- увеличение государственных расходов (повышение зарплаты гражданам, трудящимся в бюджетных организациях, пенсий, пособий, строительство различных учреждений социальной инфраструктуры);

- увеличение трансфертов (финансовой помощи в виде пенсий, пособий, стипендий, дотаций, выплат по социальному обеспечению).

Применение данных мер, как правило, приводит к росту совокупного спроса, расширению производства, снижению безработицы, т.е. спад будет приостановлен за счёт использования стимулирующих фискальных мер.

Сдерживающая фискальная политика проводится в период инфляции, когда наблюдается так называемый экономический «бум», и предполагает:

- увеличение налогов;

- сокращение правительственных расходов;

- сокращение трансфертов (финансовой помощи).

Применение данных мер приведёт к снижению совокупного спроса и будет сдерживать рост цен.

По характеру действий фискальных инструментов различают дискреционную (активную) и недискреционную (автоматическую, пассивную) формы фискальной политики.

Фискальная дискреционная политика – это определённые действия государства, в рамках которых оно вводит особые экономические меры, направленные на коррекцию финансового положения внутри страны с целью его стабилизации. Основные действия в рамках данной политики ориентированы на изменение доходной и расходной частей бюджета. Именно поэтому фискальную политику называют бюджетно-налоговой.

Дискреционная форма предполагает маневрирование налогами и государственными расходами для того, чтобы повлиять, изменить объём национального производства, а также контролировать темпы инфляции и уровень безработицы.

Автоматическая форма фискальной политики ориентируется на так называемую «встроенную стабильность», определённый «автоматизм», опирающийся на то, что стабилизаторы уже встроены в систему, и чтобы привести их в действие, не требуется властных решений (принятий законов), и они автоматически стабилизируют экономику, стимулируя её при спаде и сдерживая в период «разогрева».

К встроенным стабилизаторам относят: подоходный налог, косвенные налоги, пособия по безработице, пособия по бедности.

Например, если экономика находится в стадии спада, будет происходить естественное уменьшение налоговых поступлений и рост государственных расходов, а в условиях подъёма будет наблюдаться обратная картина.

Фискальная политика может служить действенным инструментом государственного регулирования рыночной экономики, но лишь как временная мера, поскольку имеет и некоторые негативные черты, снижающие её эффективность:

- изменения (рост или сокращение) государственных расходов, необходимые для проведения стимулирующей или сдерживающей политики, могут не совпадать с другими государственными целевыми расходами, например, с необходимостью укреплять обороноспособность страны, охранять окружающую среду, финансировать научные исследования и т.п.;

- для фискальной политики характерно некоторое «торможение», поскольку, во-первых, парламентёрам необходимо обсудить существующую ситуацию, законодательно её закрепить, и только после этого начнется процесс реализации принятых мер. Во-вторых, нужно время на то, чтобы изменение величины налогов и государственных расходов оказали желаемое воздействие на экономику, и на то, чтобы она начала откликаться. Если процесс будет затянут, то фискальная политика в таких случаях будет играть дестабилизирующую роль.

Эффективность фискальной политики значительно возрастает, если она сочетается с соответствующей денежно-кредитной политикой и опирается на стабильно высокий авторитет государственной власти, распространяющийся на управляемость всех звеньев экономики.

Примеры и разбор решения заданий тренировочного модуля

1. В представленном перечне только три элемента являются характеристиками бюджетно-налоговой политики. Вычеркните лишний элемент.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

- Цели фискальной политики государства не совпадают с целями монетарной политики.

- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

Для того чтобы выполнить предложенное задание, предлагаем следовать следующему алгоритму:

- актуализировать понятия «прогрессивный налог» (налог, характеризующийся повышением ставки пропорционально доходу) и «трансфертные платежи» (безвозмездная выплата гражданам со стороны государства: пенсии, пособия, стипендии, дотации, выплаты по социальному обеспечению других видов, а также бесплатные услуги, составляющие часть совокупных доходовграждан) – утверждение верное;

- перечислить все основные инструменты фискальной политики (изменение ставок налогообложения и государственные расходы) – утверждение верное;

- назвать цели монетарной политики и сравнить их с целями фискальной (экономический рост, полная занятость и стабильность цен – цели монетарной политики, они же цели фискальной) – значит, это утверждение неверное;

- раскрыть сущность выражения «встроенная стабильность» (обеспечение налоговой системой бюджетных поступлений в зависимости от уровня экономической активности за счёт встроенных в систему стабилизаторов) – утверждение верное.

- Прогрессивный подоходный налог и трансфертные платежи являются инструментами перераспределения дохода в пользу малоимущих.

- Государственные расходы – основной инструмент фискальной политики.

Цели фискальной политики государства не совпадают с целями монетарной политики.- Автоматическая форма фискальной политики предполагает «встроенную стабильность».

2. Добавление подписей к изображениям.

Вашему вниманию представлены различные последствия действий правительства. Подберите к каждому элементу соответствующий тип деятельности (политики) правительства, который он реализует в рамках бюджетно-налоговой (фискальной) политики.

Рисунок 1 – Пример задания практического модуля

Для того чтобы корректно выполнить данное задание, вам необходимо:

- актуализировать сущностно-содержательную характеристику понятия стимулирующая фискальная политика (комплекс правительственных мер, реализуемый в период спада экономической активности, состоит в расширении совокупного спроса путём увеличения государственных расходов, снижения налогов, способствующего росту частных расходов, или некоторого сочетания этих мер);

- вспомнить, когда реализация этого вида политики целесообразна (проводится в период спада экономической активности);

- актуализировать сущностно-содержательную характеристику понятия сдерживающая фискальная политика (комплекс правительственных мер, реализуемый в период экономического бума, направленный на сокращение правительственных закупок или на рост чистых налогов, проводимый для борьбы с инфляцией). Из определения следует, что данный вид фискальной политики целесообразно проводить, когда в стране экономический бум;

- определить понятия, которые актуальны для реализации анализируемых видов фискальной политики.

Ответ: на рисунке 2.

Рисунок 2 – Пример решения задания практического модуля

Основная и дополнительная литература по теме урока:

- Королёва Г. Э. Экономика. 10-11 классы: Учебник для учащихся общеобразовательных учреждений / Г. Э. Королёва, Т. В. Бурмистрова. – М.: Вентана-Граф, 2017. – 192 с. : ил. – С. 142–144.

- Шевчук В. А., Шевчук Д. А. Макроэкономика. Конспект лекций. – М.: Высшее образование, 2009. – 145 с. – С. 77–81.

Открытые электронные ресурсы по теме урока:

CC BY

Аннотация научной статьи по экономике и бизнесу, автор научной работы — Емелин Н.В., Прыткова Н.И.

Статья посвящена налоговой деятельности как незаменимой части экономической политики любого государства . Так, основным выражением бюджетно-налоговой политики считается определение количества налоговых плательщиков и объектов налогового обложения, видов налогов , величины налоговой ставки по тому или иному налогу , налоговых льгот и прочего. В масштабах налоговой деятельности страны определяются вопросы, связанные с равномерностью и пропорциональностью распределения нагрузки налогового обложения, платежного положения конкретных групп налогоплательщиков.

Похожие темы научных работ по экономике и бизнесу , автор научной работы — Емелин Н.В., Прыткова Н.И.

BUDGETARY AND TAX (FISCAL) POLICY IN THE RUSSIAN FEDERATION

Tax activity is considered an indispensable part of the economic policy of any state. Thus, the main expression of fiscal policy is the definition of the number of tax payers and objects of taxation, taxes, the tax rates for a particular tax, tax incentives and other. On the scale of tax affairs of the country, identifies issues related to uniform and proportional load of taxation, payments situation of specific groups of taxpayers.

Текст научной работы на тему «Бюджетно-налоговая (фискальная) политика в Российской Федерации»

Н.В. Емелин, Н.И. Прыткова*

БЮДЖЕТНО-НАЛОГОВАЯ (ФИСКАЛЬНАЯ) ПОЛИТИКА В РОССИЙСКОЙ ФЕДЕРАЦИИ

Статья посвщена налоговой деятельности как незаменимой части экономической политики любого государства. Так, основным выражением бюджетно-налоговой политики считается определение количества налоговых плательщиков и объектов налогового обложения, видов налогов, величины налоговой ставки по тому или иному налогу, налоговых льгот и прочего. В масштабах налоговой деятельности страны определяются вопросы, связанные с равномерностью и пропорциональностью распределения нагрузки налогового обложения, платежного положения конкретных групп налогоплательщиков.

Ключевые слова: налоги, налоговая деятельность, бюджет, налоговая политика, налогоплательшики, ставка налога, налогообложение, государство, бюджетно-налоговая политика.

Правовое государство должно обеспечить и учесть интересы частных и публичных налоговых правоотношений. Существующие противоречия между интересами государственной власти и плательщиками налогов. Но, бюджетно-налоговая политика страны обязательно должна быть справедливой, эластичной и способной обеспечить исполнение налоговой администрацией собственных функций, тогда результат ее практического воплощения будет эффективным.

Высокий уровень проживания граждан, устойчивое улучшение экономического положения считаются главными направлениями политики налогового обложения. Большую роль играют экономико-правовые нюансы претворения в жизнь налоговой политической деятельности. Прежде всего, обязаны быть реализованы ключевые ее направления. Одним из приоритетных считается улучшение законодательной базы налогового обложения с преследующей своей целью понижения налоговой нагрузки и обеспечения устойчивого становления экономики.

В перспективе с 2014 по 2016 год, основные приоритеты Правительства России в области налоговой политической деятельности остаются такими же, а именно создание эффективной и эластичной налоговой системы, обеспечивающей экономическую стабильность на среднесрочный и долгосрочный период [1]. Главными целями налоговой политики являются поддержка вложений, улучшение человеческого капитала, увеличение значения активности предпринимателей. Налоговая система РФ обязана сберечь собственную конкурентоспособность на мировом рынке за привлечение вложений, а процедуры налогового администрирования обязаны быть очень удобными для налогоплательщиков. Основным моментом проводимой налоговой политической деятельности считается надобность укрепления сбалансированности экономной системы в России. Аналогично, нужно сберечь неизменность налоговой нагрузки на отрасли, в которых достигнут ее стабильный высокий уровень.

* © Емелин Н.В., Прыткова Н.И., 2014

Емелин Никита Владимирович (econKaf@samsu.ru), Прыткова Наталья Ивановна (econKaf@samsu.ru), кафедра экономики, Самарский государственный университет, 443011, Российская Федерация, г. Самара, ул. Акад. Павлова, 1.

Налоговая система и режим отражают особенности отношения государства к предпринимателям, специфику их взаимоотношений, функционирования институтов гражданского общества. Государственная налоговая политика и режим налогообложения влияют на формирование ключевых характеристик каждой составляющей социально-политической модели, формирования безопасности предпринимательства. Налоговая политика государства возникает одной из интегральных характеристик целостной социально-политической модели безопасности предпринимательства, что и обусловливает актуальность данной научной работы.

Анализ научных источников и публикаций свидетельствует, что, с одной стороны, в литературе проблемам системы налогообложения как элемента модели социально-политической безопасности предприятий не уделено достаточного внимания, они остаются малоисследованными. С другой стороны, оптимизации механизмов налогового администрирования с экономической позиции и точки зрения государственного управления уделяется сегодня повышенное внимание, обусловленная трансформациями, которые осуществляются в государстве.

Неоднозначность системы налогового обложения, поскольку нормативная база и законодательная слишком запутаны и трудоемки. Сложность составляет методология расчета взимания налогов. Зачастую появляются споры насчет формулирования статей Налогового кодекса РФ, такие дела нередко доходят и до арбитражного суда [2].

И зачастую суд принимает сторону налоговых плательщиков, собственно заявляя про то, что не многие сотрудники налоговых органов в состоянии, верно, использовать общепризнанных мерок налогового законодательства. Увеличение уровня жизни, постоянный подъем экономического роста, считаются ключевыми направлениями налоговой политической деятельности страны. Большую роль играют экономико-правовые нюансы осуществления налоговой политической деятельности. Прежде всего, обязаны быть реализованы главные ее направления. Одним из главных направлений считается улучшение законодательной базы налогового обложения имеющая цель понижения налоговой нагрузки и обеспечение устойчивого становления экономики страны [3]. В настоящее время ощущается недостаточность комплексного теоретического исследования управления налоговыми рисками, налогового планирования и методологических подходов к его использованию с точки зрения оптимизации социально-политической модели, формирования системы безопасности предпринимательства.

Кроме того, анализ показывает, что недостаточно исследовано влияние налоговой безопасности на достижение экономического выравнивания субъектов предпринимательства. Поэтому определение элементов и характеристик именно налоговой безопасности предпринимательской деятельности является действительно актуальным сегодня.

В данный момент принимается решение вопроса замены имущественного и земельного налогов, единым налогом на недвижимость. Законопроект, который находится в Госдуме призван регулировать социальный аспект налогообложения в целях укрепления состояния народонаселения и соблюдения принципа справедливости налогообложения. Налогообложению отводится основное место посреди экономических рычагов, с помощью которых правительство влияет на социально-экономическое развитие.

В налоговом законодательстве содержится много противоречивых общепризнанных мерок, которые нужно проработать и довести до совершенства. Значение налоговой безопасности часто вырастает по мере перехода к экономике, основанной на рыночных принципах и механизмах хозяйствования. Предоставление государством населению общественных благ и услуг, также их число и качество сильно зависят от налоговой безопасности страны, которая является одной из составляющих безо-

пасности предпринимательства вообще [4]. Поэтому налоговая безопасность предпринимательской деятельности в рамках социально-политической модели диалектически взаимодействует с налоговой безопасности страны.

Бюджетно-налоговая политика страны обязана быть ориентирована на достижение такого состояния налоговой системы, которое характеризуется устойчивостью и стабильностью всех ее элементов, предусматривает способность защищать экономические интересы государства и противостоять внешним и внутренним угрозам, возможность реализации и развития налогового потенциала страны, эффективное использование конкурентных преимуществ налоговой системы в условиях глобализации [4]. Непосредственное влияние на обеспечение налоговой безопасности государства осуществляет существующая система налогообложения, которая выступает подсистемой налоговой системы страны и представляет собой совокупность налогов и сборов, существующих в государстве, и механизма их взимания.

С одной стороны, система налогообложения, что способствует повышению надежности и стабильности предпринимательской деятельности, является одной из определяющих составляющих обеспечения экономического роста государства. От действующих механизмов взимания налогов зависят обеспеченность государства финансовыми ресурсами и развитие субъектов хозяйствования. Кроме, того неэффективность государственной налоговой политики является дестабилизирующим фактором, негативно влияет на экономическую безопасность государства, а также создает условия для развития теневых процессов в экономике.

В налогах и налоговой политике и для государства, и для отдельного субъекта хозяйствования следует рассматривать как компоненты социально-политической модели формирования безопасности предпринимательства, так и факторы риска [3].

Необходимо осознавать сложность вопросов тех. характера. В целях действенного функционирования налогов на недвижимость следует сформировывать общую информационную базу обо всех объектах недвижимости. При определении налоговой информационной базы надлежит учесть общественное положение населения, их прожиточный минимум. Каждому отдельному региону надлежит предоставить возможности по определению объемов налоговых вычислений при определении налоговой облагаемой базы. Такой переход к единому налогу должен произойти к 2018 году по всей Российской Федерации. Но до наступления этого срока, отдельные субъекты Российской Федерации могут самостоятельно вводить такой единый налог на своей территории по мере их готовности.

Налоговые органы считаются ключевым звеном увеличение успешности воздействия налоговой системы. Для достижения укрепления хозяйственных субъектов, нормы налогового законодательства РФ, затрагивающие налоговое обложение юридических лиц обязаны быть ориентированы на увеличение внесения ясности в законодательство и на однозначность его применения налоговыми плательщиками [1]. В настоящий момент выездные налоговые проверки стали менее результативными в следствии неудачных взысканий с налоговых плательщиков доначисление суммы с налогов, потому руководство страны приняло направление на ограничение их числа, и увеличение проведения камеральных налоговых ревизий. Вероятнее всего, что и приведет к уменьшению налоговых поступлений в бюджет страны.

Малоэффективность выездных налоговых проверок, возможно, избежать, если четко осуществлять отбор объектов проверки; качественно проводить предпрове-рочный анализ всей имеющейся информации о налогоплательщике, приобретенной из внутренних и наружных источников. Увеличение налоговых поступлений в бюджет возможно только при точном решении всех критериев правового регулирования вопросов налогообложения [2]. К факторам, которые тормозят про-

цесс роста налоговых поступлений, необходимо отнести налоговое нарушение закона. Абсолютная правовая черта разрешает расценить факты нарушений налогового законодательства.

В налоговом законодательстве Российской Федерации присутствуют нормы, регламентирующие порядок предоставления объяснений по надлежащим вопросам, дозволяющие минимизировать опасности налогоплательщиков в доли непредсказуемых доначислений. Большое налоговое давление, заставляет людей вводить в тень большие денежные средства, в связи с эти сужается сфера банковского кредитования, особенно на долгосрочный период.

Как показывает опыт других стран, уменьшение размеров налоговой нагрузки способствует увеличению числа производства, созданию мотивации чистой и честной предпринимательской деятельности с открытыми денежными потоками. Чем ниже налоги, тем обширнее поле налогообложения и, как результат, общая сумма собранных налогов, а не наоборот, когда налоговая система конфискаци-онного характера заставляет производителей вести теневую политику, во избежание потерь.

Становление принципиально новой модели взаимоотношений между рыночными субъектами и государством в пределах налоговых отношений обусловливает возникновение новых задач в сфере налогообложения, которые требуют учесть налоговую составляющую при разработке и реализации многих решений государственного управления и формирования системы безопасности предпринимательства [4].

Таким образом, возможно, сделать последующие выводы о том, что налоговое законодательство России в настоящий момент довольно противоречиво. Правовые нормы, регулирующие налоговые отношения должны быть доведены до совершенства. При этом необходимо осознавать неоднозначность вопросов касающихся технического направления.

Так же, для эффективного функционирования нового единого налога на недвижимость надлежит сформировать общую информационную базу обо всех существующих единицах недвижимости. Важное значение имеет факт определения единицы налогового обложения и слаженная методология подсчета налоговой базы и сумм налога. В настоящее время складывается то, что выездные налоговые ревизии стали безрезультативными в связи с невозможностью взыскать с налогового плательщика доначисление суммы налогов, вследствие этого управление страны взяло курс на их уменьшение и увеличение числа камеральных налоговых проверок. Однако, данное обстоятельство может привести к уменьшению налоговых поступлений в государственный бюджет. Таким образом, отсутствие эффекта выездных налоговых ревизий реально избежать, в случае если обоснованно совершать отбор объекта для ревизии; качественно проводить предпроверочное исследование информации о налогоплательщике, приобретенной из внутренних и наружных источников.

1. Залибекова Д.З. Правовые формы и методы осуществления налоговой политики в Российской Федерации // Теория и практика общественного развития. 2013. № 12.

2. Залибекова Д.З. Налог на недвижимость: перспективы развития // Казанская наука. 2013. № 9.

3. Тюкавкин Н.М., Цибарева М.Е. Основы государственного регулирования экономики: учебное пособие. Самара, 2012.

4. Тюкавкин Н.М. «Государственная» революция и приватизация в России // Аудит и финансовый анализ. 2008. № 3.

BecmHUK CaMlY. 2014. № 8 (119)

1. Zalibekova D.Z. Legal forms and methods of tax policy in the Russian Federation. Theory and Practice of Community Development, 2013, no. 12 [in Russian].

2. Zalibekova D.Z. Property tax. Prospects of Kazan science, 2013, no. 9 [in Russian].

3. Tyukavkin NM, Tsibareva ME Fundamentals of state regulation of the economy: a tutorial. Samara, 2012 [in Russian].

4. Tyukavkin N.M. «State revolution» and privatization in Russia. Audit and financial analysis, 2008, no. 3 [in Russian].

N. V. Emelin, N.I. Prytkova * BUDGETARY AND TAX (FISCAL) POLICY IN THE RUSSIAN FEDERATION

Tax activity is considered an indispensable part of the economic policy of any state. Thus, the main expression of fiscal policy is the definition of the number of tax payers and objects of taxation, taxes, the tax rates for a particular tax, tax incentives and other. On the scale of tax affairs of the country, identifies issues related to uniform and proportional load of taxation, payments situation of specific groups of taxpayers.

Key words: taxes, tax administration, budget, tax policy, nalogoplatelshiki tax rate, taxation, state fiscal policy.

Бюджетно-налоговая (фискальная) политика – меры правительства по изменению государственных расходов, налогообложения и состояния госбюджета, направленные на обеспечение полной занятости, равновесия платежного баланса, экономического роста при производстве неинфляционного ВВП (ВНП).

Основными инструментами осуществления бюджетно-налоговой политики являются налоговые и бюджетные регуляторы. К налоговым регуляторам относятся устанавливаемые виды налогов и платежей, их структура, объекты обложения, субъекты платежей, источники налогов, ставки, льготы, санкции, сроки взимания, способы внесения и др. В качестве бюджетных регуляторов выделяют уровень централизации средств государством, соотношение между федеральным или республиканским и местными бюджетами, дефицит бюджета, соотношение между государственным бюджетом и внебюджетными фондами, бюджетную классификацию статей доходов и расходов и др.

Фискальная политика в зависимости от механизма реагирования на изменения экономической ситуации подразделяется на дискреционную и недискреционную (автоматическую), в соответствии с чем определяется механизм ее функционирования, конкретизируются формы и методы регулирования.

Дискреционная фискальная политика – целенаправленное изменение величин государственных расходов, налогов и сальдо государственного бюджета в результате специальных решений правительства, направленных на изменение уровня занятости, объема производства, темпов инфляции и состояния платежного баланса.

Недискреционная (автоматическая) фискальная политика – автоматическое изменение названных величин в результате циклических колебаний совокупного дохода. Недискреционная фискальная политика предполагает автоматическое увеличение (уменьшение) чистых налоговых поступлений в госбюджет в периоды роста (уменьшения) ВНП, которое оказывает стабилизирующее воздействие на экономику.

Чистые налоговые поступления представляют собой разность между величиной общих налоговых поступлений в бюджет и суммой выплаченных правительством трансфертов.

При дискреционной фискальной политике в целях стимулирования совокупного спроса в период спада целенаправленно создается дефицит госбюджета вследствие увеличения госрасходов (например, на финансирование программ по созданию новых рабочих мест) или снижения налогов. Соответственно, в период подъема целенаправленно создается бюджетный излишек.

Дискреционная политика правительства связана со значительными внутренними временными лагами, так как изменение структуры государственных расходов или ставок налогообложения предполагает длительное обсуждение этих мер в парламенте.

При недискреционной фискальной политике бюджетный дефицит и излишек возникают автоматически в результате действия встроенных стабилизаторов экономики.

«Встроенный» (автоматический) стабилизатор – экономический механизм, работающий в режиме саморегулирования и позволяющий снизить амплитуду циклических колебаний уровней занятости и выпуска, не прибегая к частым изменениям экономической политики правительства. В качестве таких стабилизаторов в индустриальных странах обычно выступают прогрессивная система налогообложения, система государственных трансфертов, в том числе страхование по безработице и система участия в прибылях. Встроенные стабилизаторы экономики относительно смягчают проблему продолжительных временных лагов дискреционной фискальной политики, так как эти механизмы «включаются» без непосредственного вмешательства парламента.

Степень встроенной стабильности экономики непосредственно зависит от величин циклических бюджетных дефицитов и излишков, которые выполняют функции автоматических «амортизаторов» колебаний совокупного спроса.

Циклический дефицит (излишек) – дефицит (излишек) государственного бюджета, вызванный автоматическим сокращением (увеличением) налоговых поступлений и увеличением (сокращением) государственных трансфертов на фоне спада (подъема) деловой активности. Действие «встроенных стабилизаторов» объясняется следующим образом. В фазе циклического подъема налоговые отчисления автоматически возрастают, а трансфертные платежи автоматически снижаются. В результате возрастает бюджетный излишек и инфляционный бум сдерживается. В период же циклического спада налоги автоматически падают, а трансферты растут. В итоге увеличивается бюджетный дефицит на фоне относительного роста совокупного спроса и объема производства, что ограничивает глубину спада.

Степень стабилизационного воздействия бюджетного дефицита зависит от способов его финансирования, в качестве которых могут использоваться: увеличение налоговых поступлений в госбюджет, выпуск займов, денежная эмиссия.

Если дефицит госбюджета финансируется за счет выпуска государственных займов, то это ведет к росту рыночной ставки банковского процента. А рост последней приводит к удорожанию кредитов и к уменьшению объема инвестиций, что снижает стимулирующий эффект фискальной политики.

В случае финансирования дефицита госбюджета за счет денежной эмиссии государство получает особый доход (доход от печатания денег), который называется сеньораж. Сеньораж возникает при превышении прироста денежной массы над приростом реального ВНП, что приводит к повышению среднего уровня цен. В результате этого все экономические агенты платят своеобразный налог, и часть их доходов перераспределяется в пользу государства через механизм повышения цен.

Однако, следует отметить, что встроенные стабилизаторы не устраняют причин циклических колебаний равновесного ВНП вокруг его потенциального уровня, а только ограничивают размах этих колебаний. На основании данных о циклических бюджетных дефицитах и излишках нельзя оценивать эффективность мер фискальной политики, так как наличие циклически несбалансированного бюджета не приближает экономику к состоянию полной занятости ресурсов, а может иметь место при любом уровне выпуска. Поэтому встроенные стабилизаторы экономики, как правило, сочетаются с мерами дискреционной фискальной политики правительства, нацеленными на обеспечение полной занятости ресурсов.

Дискреционная фискальная политика в зависимости от фазы экономического цикла может быть стимулирующей или сдерживающей.

Стимулирующая бюджетно-налоговая политика (фискальная экспансия) в краткосрочной перспективе имеет своей целью преодоление циклического спада экономики и предполагает увеличение госрасходов, снижение налогов или комбинирование этих мер. В более долгосрочной перспективе политика снижения налогов может привести к расширению предложения факторов производства и росту экономического потенциала. Осуществление этих целей связано с проведением комплексной налоговой реформы, сопровождающейся ограничительной денежно-кредитной политикой Центрального (Национального) банка и оптимизацией структуры государственных расходов.

Сдерживающая бюджетно-налоговая политика (фискальная рестрикция) имеет своей целью ограничение циклического подъема экономики и предполагает снижение госрасходов, увеличение налогов или комбинирование этих мер. В краткосрочной перспективе эти меры позволяют снизить инфляцию спроса ценой роста безработицы и спада производства. В более продолжительном периоде растущий налоговый клин может послужить основой для спада совокупного предложения и развертывания механизма стагфляции, особенно в том случае, когда сокращение государственных расходов осуществляется пропорционально по всем статьям бюджета и не создается приоритетов в пользу государственных инвестиций в инфраструктуру рынка труда. Затяжная стагфляция на фоне неэффективного управления государственными расходами создаёт предпосылки для разрушения экономического потенциала.

Стабилизационное воздействие налогов и государственных расходов на экономическое развитие обусловлено тем, что они обладают мультипликационным эффектом и оказывают прямое влияние на совокупный спрос, объем национального производства, занятость населения. Так, в период спада правительства, стимулируя государственные расходы, вызывают мультипликационный рост потребительских расходов и множительный эффект инвестиций.

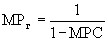

Мультипликатор государственных расходов (МРг) рассчитывается по формуле:

,

где МРС – предельная склонность к потреблению.

Он показывает приращение ВВП в результате роста государственных расходов на закупку товаров и услуг.

При значительном уровне безработицы государство проводит стимулирующую политику в форме сокращения налогов. Более низкие налоги вызывают увеличение доходов домашних хозяйств, что ведет к увеличению расходов и к росту совокупного спроса, цен, расширению объема производства и совокупного предложения. В результате повышается реальный ВВП. Низкие налоги также стимулируют рост сбережений домашних хозяйств и увеличение прибыльности предпринимательских инвестиций. Это способствует повышению нормы накопления капитала, расширению производства, снижению безработицы и увеличению национального продукта. Следовательно, налоги также приводят к мультипликационному эффекту.

Мультипликатор чистых налогов – это отношение величины изменения совокупного спроса к величине заданного изменения реальных чистых налогов. Его абсолютная величина определяется по формуле:

МР налогов = МРг – 1.

Если в эту формулу подставить значение мультипликатора расходов, то получится:

МР налогов = МРС (1 – МРС).

Налоги по сравнению с государственными расходами в меньшей степени воздействуют на изменение национального продукта. Налоговый мультипликатор меньше мультипликатора государственных расходов на величину предельной склонности к потреблению. Это объясняется тем, что государственные расходы являются составляющей совокупных расходов, а налоги выступают фактором, влияющим только на потребление – одну из переменных совокупных расходов. Кроме того, если каждая денежная единица, использованная на закупку товаров и услуг, оказывает прямое воздействие на прирост ВВП, то при сокращении налогов только одна часть доходов семейных хозяйств идет на рост потребления, поскольку другая часть уходит на сбережения.

Выбор правительством форм и методов стабилизационной фискальной политики зависит и от используемой концептуальной модели государственного регулирования. В теории и практике государств с рыночной экономикой выделяются две концептуальные модели – неокейнсианская и неоклассическая.

Неокейнсианская модель государственного регулирования экономики базируется на теории Дж. Кейнса. Он придавал особое значение недискреционной бюджетно-налоговой политике, которая, по его мнению, способна амортизировать кризис. Встроенная стабильность возникает вследствие существования функциональной зависимости между налогами и национальным доходом. Так, величина собираемого чистого налога варьирует пропорционально величине чистого национального продукта (ЧНП). Следовательно, по мере изменения уровня ЧНП возможны автоматические колебания (увеличение или уменьшение) размеров налоговых поступлений и возникающих бюджетных дефицитов и профицитов.

Антиинфляционный эффект заключается в том, что по мере роста ЧНП растут доходы производителей и происходит автоматическое повышение налоговых поступлений, которое со временем обусловливает сокращение потребления, сдерживает избыточный инфляционный рост цен, а в итоге вызывает понижение ЧНП и занятости. Следствием этого является замедление экономического подъема и формирование тенденции к ликвидации дефицита государственного бюджета и образованию профицита.

Неоклассическая модель налогового регулирования основывается на теории «экономики предложения», в которой одним из условий, обеспечивающих рост сбережений и расширение инвестиционной деятельности, выступает низкий уровень налогов. Для этого используется бюджетная концепция А. Лаффера, где главной переменной величиной являются предельные ставки налогов. Так, если предельные ставки достигают достаточно высокого уровня, то ликвидируются стимулы для предпринимательской инициативы и расширения производства, падают прибыли, усиливается процесс уклонения от уплаты налогов, следовательно, снижаются и общие налоговые поступления. Сокращение предельных налоговых ставок вызывает противоположный эффект.

Таким образом, неокейнсианцы строят механизм налогового регулирования на основе изменений уровня налогов как средства проведения антициклической политики, снижения их в периоды спада экономики, повышения в годы оживления и подъема с целью сдерживания деловой активности, а неоклассики – на основе широкомасштабного и целенаправленного снижения общего уровня налогов для поддержания высокого уровня сбережений и инвестиций, а также расширения общих налоговых поступлений.

эксперт Института комплексных стратегических исследований

Несмотря на заявления о стимулировании экономики с помощью национальных проектов, фактически в 2019 году была проведена крайне жесткая фискальная политика, усугубившая стагнацию. Последние заявления руководства Минфина указывают на то, что аналогичная ситуация может повториться и в 2020 году

Федеральный бюджет на 2019 г. изначально содержал противоречие в отношении того, какое влияние он окажет на экономику: стимулирующее или сдерживающее. С одной стороны, в 2019 г. предполагалась активизация бюджетных расходов на нацпроекты. С другой стороны, были приняты меры, повышающие объемы изъятий из экономики (повышение НДС, индексация страховых взносов, акцизов и т.д.) В первоначальной редакции закона о федеральном бюджете (закон №453-ФЗ от 29.11.2018) ожидаемый профицит составлял 1932,1 млрд. руб. (в дальнейшем, когда в бюджет вносились поправки, объем расходов был увеличен, а профицит, соответственно, уменьшен до 1480,8 млрд. руб.).

Однако фактическое исполнение бюджета существенно отклонилось от плана и, более того, усугубило проблему изъятия средств из экономики. План по сбору доходов бюджета оказался перевыполнен на 1,1%, а план расходов, напротив, не выполнен (объем неисполненных бюджетных назначений составил 5,8% от плана). В результате этого доходы бюджета оказались на 3,8% выше уровня 2018 г. (по плану было бы 2,6%), а расходы – на 9,0% выше уровня 2018 г. (хотя по плану, с учетом вносившихся в течение года поправок, расходы должны были бы вырасти на 15,7%) (см. рис. 1). Профицит бюджета в итоге составил 1967,6 млрд. руб.

Рис. 1. Планируемое* и фактическое изменение доходов и расходов федерального бюджета в 2019 г. по сравнению с 2018 г.

* Планируемое изменение доходов оценено согласно Закону о федеральном бюджете на 2019 и 2020-2021 гг., планируемое изменение расходов – с учетом поправок, вносившихся в течение года.

Источник: Минфин, закон № 459-ФЗ от 29.11.2018, расчеты ИКСИ

По сути, сам факт получения профицита в размере 9,7% доходов бюджета говорит о том, что в целом исполнение этого бюджета привело к чистому изъятию средств из экономики, а не к чистым «вливаниям» в нее, как предполагалось при разработке национальных проектов. Соответственно, стимулирующий эффект от дополнительных расходов федерального бюджета оказался резко снижен, что внесло свой вклад в сохранение стагнации в экономике.

Доходы бюджета

По итогам 2019 г. доходы федерального бюджета увеличились на 3,8% по сравнению с 2018 г., однако темп роста мог быть гораздо выше, если бы не ряд событий, связанных с нефтегазовой отраслью. Во-первых, это изменения в налогообложении нефтедобычи (продолжающийся «налоговый маневр» со снижением экспортных пошлин на нефть), введение нового налога на дополнительный доход (НДД) для новых месторождений, происходящие на фоне колебаний цены на нефть и курса рубля. Во-вторых, это установление механизма «обратного акциза» для нефтепереработчиков, предусматривающего возмещение акциза на нефть из бюджета в ситуации, если возникает определенная разница между средней экспортной ценой на нефть и целевой расчетной ценой топлива на внутреннем рынке, но при этом НПЗ удовлетворяют ряду требований по объемам производства и не повышают свои отпускные цены.

Результатом этих изменений стало сокращение поступлений в федеральный бюджет по статье «Доходы от внешнеэкономической деятельности», основная часть которых связана с экспортной пошлиной на нефть (см. табл. 1). Например, в 2019 г. доходы бюджета по статье «вывозная пошлина на сырую нефть» оказались на 435,9 млрд. руб. ниже, чем в 2018 г. Кроме того, существенно сократились поступления акцизов (на 32,9%), что связано с возмещением акциза на нефтяное сырье, направленное на переработку. По итогам 2019 г. по данной статье объем возмещений составил 424,6 млрд. руб. При этом поступления по остальным видам акцизов, напротив, возросли. Например, поступления в федеральный бюджет по акцизам на легковые автомобили и мотоциклы, произведенные внутри страны, выросли в 2019 г. на 11,5%, а поступления по акцизам на автомобильный бензин, произведенный внутри страны – на 61,9%.

Табл. 1. Доходы федерального бюджета в 2018-2019 гг. по основным статьям

* В данный раздел входят регулярные платежи по СРП, водный налог, сборы за пользование объектами животного мира и водных биоресурсов

Источник: Минфин, Федеральное казначейство, расчеты ИКСИ

При этом в 2019 г. существенно выросли поступления и по ряду других крупнейших статей доходов федерального бюджета. Прежде всего это относится к НДС, ставка которого была повышена с 18% до 20%, что вместе с продолжением ужесточения процедур администрирования налога, а также рядом других решений по росту нагрузки (например, отмена освобождения от НДС для ряда сельхозпроизводителей на ЕСХН) привело к формированию дополнительных поступлений в размере более 1270 млрд. руб. (или на 21,9% по сравнению с 2018 г.) Выросли также поступления по налогу на прибыль, что в значительной степени также связано с администрированием этого налога, а также поступления по статье «платежи за пользование природными ресурсами», где значительную часть поступлений составляет утилизационный сбор (его поступления в 2019 г. увеличились на 21,2% по сравнению с 2018 г.).

Стоит отметить, что приватизация федерального имущества (активов), которая во многих случаях могла бы использоваться как инструмент развития конкуренции на рынках и одновременно как неналоговый способ получения доходов бюджета, осуществлялась еще менее активно, чем в прошлом году. Доходы федерального бюджета от продажи активов составили только 126,7 млрд. руб. и оказались на 6,9% ниже уровня 2018 г.

Таким образом, бюджетная политика в течение 2019 г. была фактически направлена на увеличение изъятий из экономики (исключением стал только «демпфер» по акцизам, когда рост цен на топливо стал вызывать социальную напряженность). В отсутствие возмещений по акцизам на переработанную нефть поступления в федеральный бюджет оказались бы существенно выше, чем предполагалось законом о федеральном бюджете на 2019 г.

Расходы бюджета

В течение 2019 г. была значительно расширена практика «бюджетной экономии», выражающаяся в сдерживании роста расходов путем усложнения процедур расходования средств и откладывания сроков финансирования. В результате этого, несмотря на предпринятые в декабре попытки улучшить показатели исполнения бюджета, в целом по итогам года уровень исполнения бюджетных расходов составил 94,2% годового плана, что ниже уровня 2017-2018 гг. В денежном выражении это означает, что 1115,3 млрд. руб. средств, выделенных в бюджете на конкретные цели, не были использованы и оказались частью профицита бюджета. Такая проблема регулярно возникает в федеральном бюджете, однако масштабы «недофинансирования» в 2019 г. оказались значительно выше (см. рис. 2).

Низкий уровень исполнения бюджетных расходов касается практически всех ключевых статей бюджетных расходов (см. рис. 3). Однако среди основных статей расходов бюджета «лидером» по объемам неиспользованных бюджетных назначений в 2019 г. оказался раздел «Национальная экономика», в котором сосредоточены бюджетные расходы на развитие инфраструктуры и ключевых отраслей экономики. По итогам года объем «недофинансирования» национальной экономики составил 253,8 млрд. руб., или 22,8% суммарного объема неиспользованных средств Наибольшая часть средств, которые были выделены по разделу «Национальная экономика», но не израсходованы, должны были направляться на развитие транспортной сферы (объем неиспользованных бюджетных назначений составил 47,2 млрд. руб.), дорожного хозяйства (40,1 млрд. руб.), исследование и использование космического пространства (35,9 млрд. руб.).

Следует отметить, что значительная часть неиспользованных бюджетных средств относится к расходам, не связанным с национальными проектами. По данным Минфина, объем выделенных, но фактически неизрасходованных средств на национальные проекты по итогам года составил только 149,7 млрд. руб., хотя еще в ноябре 2019 г. показатели использования финансирования целого ряда национальных проектов были весьма низкими. Это указывает на то, что ускоренное расходование средств в декабре 2019 г. относилось именно к национальным проектам (объем расходов за декабрь 2019 г. составил 3,2 трлн. руб., при том, что в предыдущие годы «декабрьские» расходы насчитывали, как правило, 2,5-2,7 трлн. руб.).

Рис. 2. Объемы неиспользованных назначений в федеральном бюджете на конец 2017‑2019 гг., млрд. руб.

Источник: Минфин, расчеты ИКСИ

Рис. 3. Объемы неиспользованных назначений в федеральном бюджете по основным статьям в 2018-2019 гг., млрд. руб.

Источник: Минфин, расчеты ИКСИ

В целом, итоги исполнения расходов федерального бюджета в 2019 г. указывают, что финансирование одних статей (национальные проекты, социальные расходы) осуществлялось в ущерб другим статьям расходов, в результате чего суммарный объем расходов оказался ниже планового уровня, а стимулирующий эффект от расходов в целом оказался снижен.

Перспективы на 2020 год

Несмотря на смену правительства в январе 2020 г., на данный момент нет оснований говорить о кардинальной смене курса фискальной политики в этом году. Первым событием, указывающим на риски сохранения прежнего курса Минфина, хоть и в составе нового правительства, стало объявление об «особом статусе» Минфина в отношении бюджетного процесса, что должно ограничить влияние координаторов национальных проектов и профильного зампреда правительства (Белоусова А.) на разработку федерального бюджета.

Вторым событием, указывающим на те же риски, стало недавнее заявление А. Силуанова относительно источников финансирование социальных расходов, представленных Президентом в Послании Федеральному собранию. По его словам, на социальные цели будут направлены «сэкономленные» и условно утвержденные расходы бюджета, а также продолжится работа по увеличению его доходной базы. По сути, были декларированы те же подходы к формированию доходов и расходов федерального бюджета, что и в предшествующие годы. При этом следует учитывать, что для финансирования тех же дополнительных социальных расходов на 2020 г. достаточно, например, ожидаемого профицита бюджета. Согласно закону о федеральном бюджете на 2020 г. и 2021-2022 гг. (закон №380-ФЗ от 02.12.2019), ожидаемый профицит федерального бюджета в 2020 г. составит 876,1 млрд. руб., что достаточно для финансирования дополнительных социальных расходов, необходимых к уплате в 2020 г. (поправки в бюджет на данный момент не опубликованы, но судя по озвученным Т. Голиковой данным, их основная часть – пособия на детей и материнский капитал – оценивается правительством в 286,1 млрд. руб.).

В текущих условиях сохранение прежней ограничительной политики Минфина в отношении доходов и расходов бюджета (усугубляемых еще и сохранением крайне жесткой денежно-кредитной политики) существенно снизит эффект от социальных расходов для экономики, поскольку с высокой вероятностью эти новые расходы будут профинансированы в ущерб каким-либо иным статьям расходов, либо за счет очередного повышения налоговой нагрузки на экономику. Практика последних лет позволяет предположить, что наиболее вероятными «кандидатами» по сокращению могут стать расходы инвестиционного характера. Основной риск в таком перераспределении расходов и повышении нагрузки заключается в том, что производственные возможности бизнеса не будут расширены, как того потребует возросший спрос. А неизбежные последствия этого в виде роста внутренних цен и расширения импорта потребительских товаров и услуг будут рассматриваться Минфином и Банком России как основание для нового витка ужесточения своей политики.

Налоговая реформа 1992 г.Формирование в России новой бюджетно-налоговой политики началось с реформы 1992 г. Ее смысл сводился к замене ряда действовавших налогов (характерных для административно-командной системы и фиксированных цен), созданию равных условий деятельности для всех видов хозяйства независимо от форм собственности, превращению налогов в стимул производственной деятельности (особенно в отраслях, создающих товары народного потребления, в малых предприятиях и предприятиях, связанных с научно-техническим прогрессом). В то же время налоговая система должна была препятствовать тем экономическим действиям, в которых общество не заинтересовано. Налоговая политика приобретала юридическое оформление, создавалась налоговая инспекция, которая несла ответственность за выполнение принятых законов.

С января 1992 г. в России введены налог на прибыль предприятий, НДС, акцизы, налог на имущество, подоходный налог с физических лиц. Налог на прибыль предприятий взимается по ставке 35%, но существуют льготы по нему. Они распространяются на прибыль, направленную на техническое перевооружение, расширение производства, проведение природоохранных мероприятий, содержание объектов здравоохранения, детских учреждений, жилищного фонда, на индивидуальное и коллективное жилищное строительство, благотворительные цели. Однако общая сумма льгот не должна уменьшать сумму налога на прибыль более чем на 50%.

НДС введен вместо налога с оборота и налога с продаж. Он взимается при каждом акте купли-продажи (начиная со стадии производства и до продажи конечному потребителю) с той части стоимости, которая добавляется каждым последующим производителем к стоимости сырья, материалов, товаров, услуг. Были установлены две ставки: 10% — по продовольственным товарам и товарам для детей и 20% — по остальным товарам (первоначальная ставка налога по закону 1991 г. составляла 28%).

Акцизы уплачивают предприятия, реализующие производимые ими товары. Средняя ставка акцизов в 1992 г. составляла 43%. Налог на имущество взимается по ставке 2% стоимости имущества предприятия. Налог с физических лиц (подоходный налог) исчислялся, исходя из совокупного годового дохода. Значительно расширились рамки налогообложения: фактически все граждане привлекаются к уплате налога. Налогообложение осуществлялось по четырем ставкам — 12, 20, 30 и 40%.

Налоговая реформа 1992 г. отражала условия функционирования отечественной экономики того периода. Во-первых, она объективно соответствовала условиям высокой инфляции. В результате в налоговой системе несущественными являются такие налоги, как налог на землю, на капитал; относительно узка база налогообложения, завышены льготы предприятиям. Во-вторых, радикально изменив структуру налоговых поступлений, реформа 1992 г. не смогла коренным образом повлиять на практику взимания налогов, так как основные правовые принципы функционирования налоговой системы и налоговой службы сложились еще в недрах административно-командной экономики. Основную тяжесть налогового бремени несут крупные промышленные предприятия, деятельность которых наиболее открыта и подконт^^ь-на государству. При этом под налогообложение попадает вся прибыль предприятия. Если бы предприятия могли за счет собственной прибыли создавать различного рода резервы, то это позволило бы им использовать их для расширенного воспроизводства, а также на другие цели.

С другой стороны, слабый контроль за сбором налогов создает возможность для уклонения от их уплаты, что не только уменьшает налоговые поступления, но и стимулирует перелив капитала в торгово-по-среднические сферы, а также способствует развитию криминального предпринимательства. По оценкам экспертов, из-под налогообложения уводится до 40% всех поступлений фирм. Не дают должного эффекта и действующие налоговые стимулы. Налоговые льготы не способствуют развитию предпринимательской деятельности в сфере производства и, следовательно, росту производительности труда — главной цели рыночных преобразований.

В-третьих, недостаток нашей налоговой системы — ее усложненность. На сегодня в России насчитывается вместе с местными более 100 видов налогов. Громоздкость налоговой системы выражается в том, что при отнесении тех или иных налогов к соответствующей группе имеет значение не то, в какой бюджет зачисляется платеж, а то, органом какого уровня государственного управления введен и регулируется порядок уплаты данного налога.

В-четвертых, не способствуют эффективному функционированию налоговой системы и нецивилизованные действия государства, постоянно меняющего правила экономической игры. В условиях, когда ставки налогообложения меняются по нескольку раз в год, никакая долгосрочная предпринимательская деятельность невозможна, так как Государство выступает ненадежным экономическим партнером.

Наконец, многие недостатки налоговой системы вызываются несовершенством законодательства, противоречивостью и запутанностью нормативной базы и процедур налогообложения, отсутствием оперативной связи исполнительной и законодательной властей. Так, на существующую разветвленную систему Федеральной Госналогслужбы РФ с подчинением нижестоящих структур вышестоящим органам возложен весь контроль за поступлением всех налогов, включая региональные и местные. У региональных же и местных властей отсутствуют законодательные возможности реально влиять на деятельность территориальных налоговых инспекций.

Отмеченные недостатки отечественной налоговой системы вовсе не означают, что налоговый сюртук всегда не впору. Рыночные преобразования в экономике приводят к эволюционному реформированию налоговой системы, т. е. внесению в налогообложение определенных коррективов, соответствующих происходящим в экономике процессам. В 1996 г. были отменены спецналог и налог на куплю-продажу ценных бумаг, а также упразднено обложение сверхнормативного превышения фонда заработной платы. НДС на оборудование можно списывать на расчеты с бюджетом сразу, а не в течение шести месяцев с момента его покупки, как это было раньше. Также принят закон о существенном упрощении налогообложения малых предприятий: вместо всех основных налогов (федеральных, региональных и местных) налогоплательщик обязуется уплачивать единый налог.

Сегодня отечественная налоговая система по общей структуре, принципам построения и перечню обязательных налоговых платежей в основном соответствует наиболее распространенным в рыночной экономике системам налогообложения. Все действующие в России налоги делятся на три группы: федеральные, региональные и местные. По объекту налогообложения существующие платежи условно разделяют на налоги с доходов (выручки, прибыли), имущества (предприятий и граждан), с определенных видов операций, сделок и деятельности (операции с ценными бумагами). По экономическому содержанию существуют следующие основные группы налогов: косвенные (акцизы, налог на добавленную стоимость), налоги с физических лиц (подоходный налог, налог на имущество, на наследование и на дарение), налоги, связанные с использованием природных ресурсов.

Однако отечественная налоговая система имеет и свои особенности.

Особенности современной налоговой системы России.Структура налогов в России по сравнению со структурой налогов в развитых странах характеризуется более низкой долей подоходного налога с физических лиц (12,3% — Россия и 29,7% — страны Организации экономического сотрудничества и развития (ОЭСР) в объеме налоговых поступлений 1995 г.) и высокой долей налога на прибыль предприятий (34,3% — Россия и 7,3% — страны ОЭСР в объеме налоговых поступлений 1995 г.). Такая ситуация не способствует расширению производства и развитию предпринимательской активности. К тому же груз налогового давления между различными плательщиками распределен неравномерно.

Преувеличенное внимание уделяется у нас налоговым льготам как средству достижения тех или иных общественных целей. На практике это приводит к искажению экономических приоритетов, сужению доходной базы бюджета и создает дополнительные возможности ухода от налогов.

Особенность российской налоговой системы — чрезмерное преобладание в ней ярко выраженной фискальной направленности. Это проявляется, в частности, в достаточно высоких ставках по некоторым налогам: ставка налога на добавленную стоимость составляет 20%, налога на прибыль — 35%. Проявлением фискальной направленности существующей налоговой системы является также высокий уровень штрафных санкций, что ведет к укрывательству налогов многими налогоплательщиками. Слабо проявляется социально справедливое перераспределение доходов юридических и особенно физических лиц. Регулирующая функция налогов ограничивается в основном стимулированием инвестиций.

Остра проблема собираемости налогов. Сегодня в российской экономической практике введен специальный показатель "собираемость налогов", которого нет ни в одной цивилизованной стране. В настоящее время он составляет около 74%. А это означает, что налогоплательщики вносят в государственную казну на четверть меньше налогов, чем они сами обязались внести.

Более сложное, но эффективное направление пополнения государственной казны — получить в полном объеме налоги с тех налогоплательщиков, кто не хочет их платить, нарушая действующие законы. Для этого прежде всего необходимо решительно выводить на свет так называемую теневую экономику.

В стране сложилась парадоксальная ситуация, когда половина налогоплательщиков вообще не платит налогов, а с другой половины государство пытается взять финансовые ресурсы, включая и не полученные с первой половины. Отсюда огромный налоговый гнет, усиление репрессивных мер в обложении тех, кто не может или не хочет уйти в тень.

В целях реформирования налоговой системы предстоит отменить ряд нерыночных налогов, которые взимаются с выручки, а не с прибыли (например, транспортный налог, сбор на содержание жилищного фонда), а также налоги с целевым направлением (налог на пользователей автомобильных дорог для развития дорожного хозяйства, целевые налоги на содержание милиции и др.). Требуется объединение налогов, имеющих сходную налогооблагаемую базу (например, платежи за право пользования природными ресурсами и акцизы на минеральное сырье). В результате общее число налогов может сократиться в несколько раз. Основным источником доходов для местных бюджетов должны стать имущественные налоги. Вместо действующих сейчас имущественных налогов предполагается ввести единый налог на недвижимость. В уточнении и корректировке нуждается региональный аспект налоговой системы в связи с усилением позиций регионов и ростом их притязаний на финансовые ресурсы.

Однако налоги, их число и размеры ставок, налогооблагаемая база есть следствие бюджетной политики государства. Уровень налогов определяется прежде всего размером государственных расходов. Непомерно раздутая расходная часть, широкая практика лоббирования в пользу той или иной отрасли, вне зависимости от ее нужности в рыночной экономике, искусственно созданные неплатежи — вот главные пружины, сжимающие налоговый пресс, не позволяющие налоговой системе стать нормой цивилизованной рыночной экономики.

Современные тенденции налоговой политики.На сегодняшний день наблюдаются следующие тенденции в бюджетно-налоговой политике:

1. Сохраняется высокая доля поступлений от косвенных налогов.

2. Возрастают в доходах федерального бюджета доля и объем налогов на внешнюю торговлю.

3. В структуре акцизов увеличивается доля акцизов на газ.

4. Снижается в доходах федерального бюджета доля прямых налогов, и прежде всего налога на прибыль.

5. Уменьшается в доходах федерального бюджета сумма подоходного налога с физических лиц.

К настоящему времени в России созданы правовые гарантии осуществления предпринимательской деятельности, пять лет действует Гражданский кодекс, введена в действие (с 1 января 1999 г.) первая часть Налогового кодекса. С принятием второй части Налогового кодекса будут решаться общие вопросы налоговой реформы: упрощение и изменение налоговой системы, выравнивание условий налогообложения вследствие отмены неэффективных и необоснованных налоговых льгот, ослабление номинального налогового бремени.

Экономическое содержание налоговой реформы должно состоять в том, чтобы распределить налоговое бремя среди налогоплательщиков относительно равномерно, чтобы в налоговом законодательстве России начал действовать сформулированный А. Смитом принцип справедливости налогообложения. Реформа налоговой системы должна быть комплексной, т. е. все предусмотренные в ней механизмы должны запускаться одновременно и в полном объеме. Для этого надо принять два принципиальных политических решения: существенно (примерно на треть) уменьшить налоговую нагрузку, в основном путем снижения налоговых ставок, в первую очередь для товаропроизводителей; одновременно с этим обеспечить уплату всех налогов каждым налогоплательщиком в соответствии с законом.

Нынешние приоритеты и направления налоговой политики требуют создания единой и согласованной налоговой системы. Целью совершенствования налоговой системы должно быть построение стабильной налоговой системы в границах России, развитие налогового федерализма при обеспечении доходов федерального, региональных и местных бюджетов. Налоговая система должна стать рациональной, обеспечивающей сбалансированность общегосударственных и частных интересов. Она должна содействовать развитию предпринимательства, активизации инвестиционной деятельности, наращиванию национального богатства России и благосостояния ее граждан.

Государственный долг как инструмент воздействия на российскую экономику.К середине 90-х гг. в России был создан развитый инструментарий финансирования государственного долга, в основном соответствующий требованиям не только национального, но и международного финансовых рынков. Прежде всего это государственные краткосрочные облигации (ГКО), облигации федерального займа (ОФЗ), облигации государственного сберегательного займа (ОГСЗ), государственные долгосрочные обязательства (ГДО), золотые сертификаты (ЗС), казначейские обязательства (КО), облигации государственного внутреннего валютного займа (ОГВВЗ). Со второй половины 1995 г. основным источником финансирования дефицита бюджета стали ГКО, ОФЗ, ОГСЗ, а также внешние кредиты международных финансовых организаций (МВФ, МБРР, ЕБРР и др.).

Становление рынка государственных ценных бумаг происходит в условиях переходной экономики, сложности которой (низкая продуктивность производства, недостаточная конкурентоспособность, общая инфляционная ситуация) сказываются на его формировании. Прежде всего наблюдается монополизация финансового рынка. Рынок государственных облигаций как крупнейший и единственно ликвидный в 1995— 1998 гг. стал монополистом на финансовом рынке (ГКО и ОФЗ), порождая серьезные диспропорции в развитии всего финансового рынка. Произошел усиленный отток инвестиций из реального сектора в более доходные и менее рискованные операции на рынке государственных ценных бумаг. Высокий уровень доходности гособлигаций инициировал повышение общего уровня цен заемных средств, в том числе банковского кредита. Все это препятствовало перетоку инвестиций в реальный сектор экономики России. Реальные инвестиции вытеснились государственным долгом.

Допуск иностранных инвесторов на рынок ГКО и ОФЗ открыл для российского правительства новые возможности привлечения дополнительных средств в бюджет. Однако размещение внешних займов влияет на рост внешнего долга России, представляющего реальную угрозу для экономики, так как внешний долг по истечении срока заимствования должен быть реально возвращен вместе с процентами. В 1998 г. внутренний долг России составил 33,0%, а внешний долг — 19,3% ВВП. В результате девальвации рубля в августе 1998 г. государственный долг вырос с 52 до 120% ВВП. Высокое долговое бремя государства порождает бюджетные трудности. Это выражается в росте расходов государства на погашение долга. Если в 1996 г. на это пошло 16% бюджетных расходов, то в 1997 г. — 31, а в первом полугодии 1998 г. — 36%. Подобная ситуация означает долговой кризис, так как государство несет большие обязательства как перед внутренними, так и перед иностранными кредиторами. Кроме того, через высокодоходные государственные ценные бумаги (ГКО и ОФЗ) государство способствовало росту размеров фиктивного капитала, оторванного от реального сектора экономики, который играет решающую роль в народном хозяйстве (определяет рост экономики или спад, улучшение благосостояния или нищету населения).

Растущий государственный долг России связан не с государственным регулированием экономической конъюнктуры и стремлением обеспечить прогрессивные сдвиги в структуре общественного производства, а с кризисными явлениями в экономике. Вследствие этого становится проблематичным использование в настоящее время в России дефицитного финансирования в качестве инструмента ускорения экономического развития.

В целом бюджетная политика государства в России сегодня малоэффективна, основной причиной чего является низкая эффективность налоговой системы, безынфляционное финансирование дефицита государственного бюджета, а также неудовлетворительная работа всех ветвей власти федерального уровня по совершенствованию и использованию законов. Неэффективность государственной политики присуща подавляющему большинству стран с переходной экономикой.

Читайте также: