1995 год налоговые ставки

Опубликовано: 10.05.2024

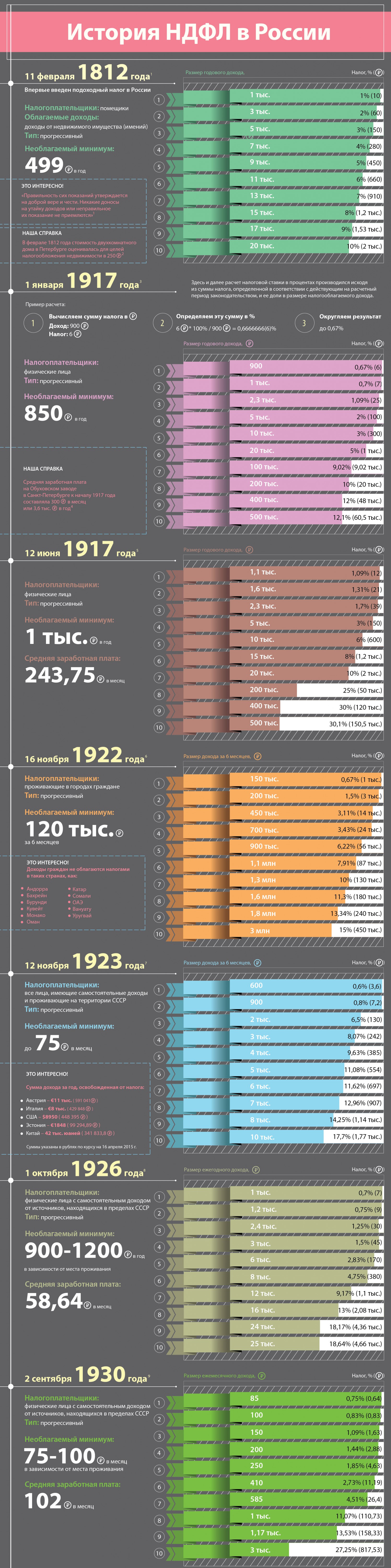

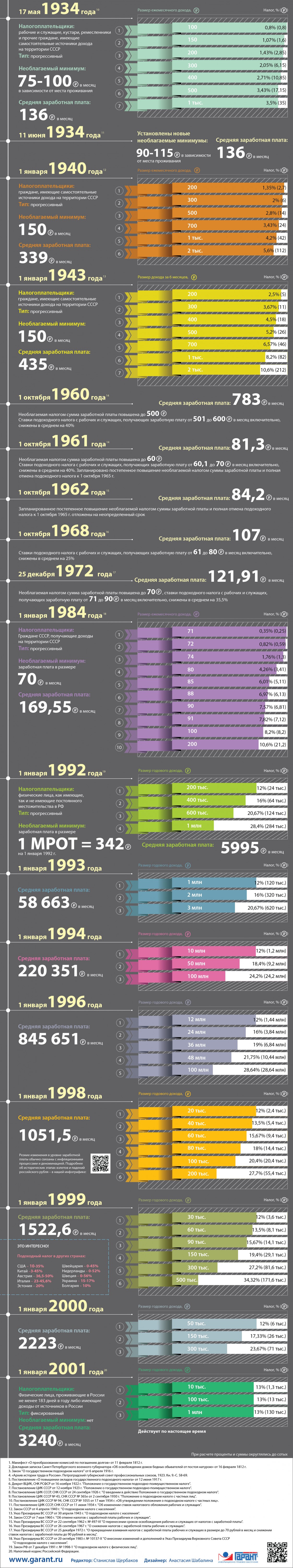

За свою историю налог на доходы граждан пережил множество изменений, но практически всегда высокие доходы облагались повышенным налогом, а минимально необходимые для жизни заработки налогом не облагались вообще. Но с момента вступления в силу части второй НК РФ в 2001 году в России действует фиксированная ставка налога в размере 13% и отсутствует минимальный не облагаемый налогами размер доходов.

Впервые подоходный налог был введен в России 11 февраля 1812 года в форме налога на доходы помещиков от принадлежащего им недвижимого имущества. Его ставка являлась прогрессивной и варьировалась от 1% до 10%, а не облагаемый налогом минимум дохода составлял 500 руб. в год. Для сравнения, на тот момент стоимость двухкомнатного дома в Петербурге оценивалась для целей налогообложения недвижимости в 250 руб.

Этот уровень налога продержался до 1992 года, когда в России было принято новое налоговое законодательство, которым также была установлена прогрессивная шкала подоходного налога. Она менялась от 12% при доходе до 200 тыс. руб. (при этом минимальный размер оплаты труда налогом не облагался) до налога в размере 124 тыс. руб. с заработков, превышающих 600 тыс. руб. Сумма дохода сверх 600 тыс. руб. также дополнительно облагалась налогом по ставке 40%.

В дальнейшем ставки налога почти ежегодно корректировались по мере роста инфляции, пока в 2001 году не был введен в действие современный НК РФ, впервые в России установивший плоскую шкалу налогообложения доходов физических лиц в размере 13% независимо от суммы дохода. Эта ставка действует и в настоящее время, подвергаясь постоянной критике сторонников прогрессивной шкалы налогообложения.

В марте 2015 года на рассмотрение Госдумы поступили сразу три законопроекта об изменении ставок НДФЛ и порядка его исчисления.

Первый законопроект 1 был внесен 16 марта депутатом от фракции КПРФ Николаем Рябовым и предполагает повышение ставки НДФЛ до 16% при одновременной освобождении от налогообложения суммы в размере прожиточного минимума. Как поясняет автор, это позволило бы снизить налоговую нагрузку на наименее защищенные слои населения.

Практически сразу после него, 18 марта, был внесен второй законопроект 2 от фракции КПРФ, предлагающий ввести в России прогрессивную шкалу налогообложения по НДФЛ, при которой доходы в сумме свыше 1 млн руб. в месяц будут облагаться налогом по ставке 50%.

Третий законопроект 3 поступил в Госдуму 26 марта от депутатов Сергея Миронова, Василия Швецова, Валерия Гартунга, Михаила Емельянова и Александра Тарнавского. Он также предусматривает введение прогрессивной шкалы налога на доходы физических лиц, превышающие 24 млн руб. в год. Максимальная ставка НДФЛ в случае принятия этого законопроекта достигнет 50% по доходам, превышающим 200 млн руб. в год.

Это не первые попытки отказаться от действующей в России плоской шкалы налогообложения доходов граждан. Аналогичные законопроекты регулярно вносятся в Госдуму и так же регулярно отклоняются ею. Например, такой законопроект 4 , внесенный в октябре 2013 года депутатами от фракции "Справедливая Россия", был возвращен его инициаторам 12 декабря 2013 года по причине отсутствия заключения Правительства РФ, после чего так и не был внесен повторно.

История развития подоходного налога в России – в инфографике.

Материалы по теме:

Вычет по НДФЛ для тех, кто думает про пенсии

В отличие от других социальных вычетов, вычет на уплату взносов по пенсионному страхованию можно получить и в налоговой инспекции, и у работодателя.

Новые правила налога на имущество физических лиц

С 1 января 2015 года налог на имущество физических лиц будет рассчитываться из кадастровой стоимости недвижимости, что повлечет за собой его резкое увеличение.

НДФЛ

Одним из прямых налогов в России является налог на доходы физических лиц (НДФЛ). На практике у налогоплательщиков возникает множество вопросов, связанных с его уплатой. Как рассчитывается ставка НДФЛ? Какие существуют сроки подачи декларации? И нужно ли ее подавать? Имеет ли физическое лицо право на налоговый вычет? Какие доходы освобождаются от налога? Ответы на эти и другие вопросы вы найдете в нашем материале.

О федеральном бюджете на 1995 год

(с изменениями на 26 марта 1998 года)

Документ с изменениями, внесенными:

Федеральным законом от 24 апреля 1995 года N 46-ФЗ;

Федеральным законом от 31 июля 1995 года N 121-ФЗ;

Федеральным законом от 26 марта 1998 года N 42-ФЗ (Российская газета, N 61-63, 31.03, 01-02.04.98).

Принят Государственной Думой 15 марта 1995 года

Одобрен Советом Федерации 23 марта 1995 года

Федеральным законом от 31 декабря 1995 года N 228-ФЗ, введенным в действие с 10 января 1996 года, продлено действие статей 6, 7 и 31 на 1996 год.

Статья 1. Утвердить федеральный бюджет на 1995 год по расходам в сумме 284778,2 млрд. рублей и по доходам в сумме 224400,5 млрд. рублей (часть в редакции, введенной в действие с 4 января 1996 года Федеральным законом от 27 декабря 1995 года N 212-ФЗ).

Установить предельный размер дефицита федерального бюджета на 1995 год в сумме 60377,7 млрд. рублей, или 21,2 процента к расходам федерального бюджета на 1995 год (часть в редакции, введенной в действие с 4 января 1996 года Федеральным законом от 27 декабря 1995 года N 212-ФЗ).

источники внутреннего финансирования в общей сумме 30578,5 млрд. рублей;

источники внешнего финансирования в общей сумме 42605,2 млрд. рублей.

Центральному банку Российской Федерации предоставить Правительству Российской Федерации кредит в размере 5,0 трлн. рублей на покрытие внутригодовых разрывов между текущими доходами и расходами федерального бюджета на 1995 год под 10 процентов годовых на срок до шести месяцев.

Разрешить Центральному банку Российской Федерации покупать в исключительных случаях государственные ценные бумаги при их первичном размещении в пределах указанных 5,0 трлн. рублей.

Статья 2. Центральному банку Российской Федерации предоставить Правительству Российской Федерации отсрочку уплаты процентов в сумме 3675,9 млрд. рублей, начисленных по кредитам, выданным на покрытие дефицита федерального бюджета, в том числе по договорам, заключенным между Центральным банком Российской Федерации и Министерством финансов Российской Федерации: от 14 июля 1993 года N 24 начиная с июля 1995 года в сумме 160,0 млрд. рублей, начиная с апреля 1995 года по договорам от 6 января 1994 года N 26 в сумме 510 млрд. рублей, от 13 апреля 1994 года N 27 в сумме 795,0 млрд. рублей и от 7 июля 1994 года N 28 в сумме 2210,9 млрд. рублей.

Уплата процентов осуществляется Министерством финансов Российской Федерации с января 1996 года по декабрь 1998 года ежемесячно равными долями. Начисление процентов по отсроченным процентам не производится.

Статья 3. Установить предельный размер государственных внешних заимствований Российской Федерации в 1995 году в сумме 12,3 млрд. долларов США.

Статья 4. Установить предельный размер государственных кредитов, предоставляемых в 1995 году Российской Федерацией иностранным государствам (за исключением государств - участников Содружества Независимых Государств), в сумме 600 млн. долларов США.

Статья 5. Установить, что государственные кредиты государствам - участникам Содружества Независимых Государств по заключенным в 1994 году межправительственным договорам предоставляются в 1995 году в пределах средств, поступающих в виде процентных платежей и сумм в погашение основной задолженности по ранее предоставленным кредитам.

Статья 6. Консолидировать (включить) в федеральный бюджет начиная с 1995 года средства следующих федеральных целевых внебюджетных фондов: Федерального дорожного фонда Российской Федерации, Федерального экологического фонда Российской Федерации, Фонда социального развития Департамента налоговой полиции Российской Федерации, Централизованного фонда социального развития Государственной налоговой службы Российской Федерации, Фонда развития таможенной системы Российской Федерации, Государственного фонда борьбы с преступностью (далее - целевые бюджетные фонды).

Операции со средствами указанных фондов проводятся только через отделения Центрального банка Российской Федерации или Главное управление федерального казначейства Министерства финансов Российской Федерации.

Для учета доходов и расходов указанных фондов в Центральном банке Российской Федерации или Главном управлении федерального казначейства Министерства финансов Российской Федерации открываются специальные бюджетные счета, управление которыми осуществляют государственные органы, уполномоченные управлять средствами указанных фондов.

Статья 7. Рекомендовать законодательным (представительным) органам субъектов Российской Федерации консолидировать в соответствующих бюджетах средства территориальных дорожных фондов и других внебюджетных фондов, образованных по решениям законодательных (представительных) и исполнительных органов субъектов Российской Федерации за счет специальных налогов, сборов и иных поступлений.

Статья 8. Установить, что доходы федерального бюджета на 1995 год формируются за счет:

75 процентов доходов от налога на добавленную стоимость на товары (работы, услуги), производимые на территории Российской Федерации, 100 процентов доходов от налога на добавленную стоимость на товары, ввозимые на территорию Российской Федерации, а также на драгоценные металлы и драгоценные камни, отпускаемые из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

67 процентов доходов от специального налога с предприятий, учреждений и организаций для финансовой поддержки важнейших отраслей народного хозяйства Российской Федерации и обеспечения устойчивой работы предприятий этих отраслей на товары (работы, услуги), производимые на территории Российской Федерации; 100 процентов доходов от указанного налога на товары, ввозимые на территорию Российской Федерации, а также на драгоценные металлы и драгоценные камни, отпускаемые их Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

100 процентов доходов от акцизов на нефть (включая газовый конденсат), газ, бензин автомобильный и автомобили и 100 процентов доходов от акцизов на товары, ввозимые на территорию Российской Федерации;

50 процентов доходов от акцизов на спирт, водку и ликеро-водочные изделия, производимые на территории Российской Федерации;

лицензионного сбора за право производства, хранения, розлива и оптовой продажи алкогольной продукции;

налога на прибыль (доход) предприятий и организаций, взимаемого по ставке 13 процентов;

10 процентов поступлений от подоходного налога с физических лиц;

таможенных (ввозных и вывозных) пошлин,поступлений средств от централизованного экспорта продукции и прочих поступлений от внешнеэкономической деятельности;

отчислений на воспроизводство минерально-сырьевой базы, за исключением отчислений, оставляемых в распоряжении горнодобывающих предприятий для самостоятельного финансирования геологоразведочных работ, а также отчислений по общераспространенным полезным ископаемым, оставляемых в распоряжении субъектов Российской Федерации для финансирования геологоразведочных работ;

платежей за пользование природными ресурсами (в том числе платежей за загрязнение окружающей природной среды и другие вредные воздействия);

доходов от продажи государственного и муниципального имущества (поступлений от приватизации предприятий, находящихся в государственной и муниципальной собственности, а также от продажи акций предприятий, находящихся в федеральной собственности) по нормативам, установленным Государственной программой приватизации государственных и муниципальных предприятий в Российской Федерации;

доходов от имущества, находящегося в федеральной собственности (дивидендов по акциям, находящимся в федеральной собственности, доходов от сдачи в аренду имущества, находящегося в федеральной собственности);

средств земельного налога и арендной платы за земли городов, поселков и земли сельскохозяйственного назначения, перечисляемых в федеральный бюджет субъектами Российской Федерации для финансирования централизованно выполняемых мероприятий;

налога на операции с ценными бумагами;

прочих налогов, сборов, пошлин и других платежей, подлежащих зачислению в федеральный бюджет в соответствии с законодательством Российской Федерации.

В доходы федерального бюджета на 1995 год включаются средства целевых бюджетных фондов: Федерального дорожного фонда Российской Федерации, Федерального экологического фонда Российской Федерации, Фонда социального развития Департамента налоговой полиции Российской Федерации, Централизованного фонда социального развития государственной налоговой службы Российской Федерации, Фонда развития таможенной системы Российской Федерации, Государственного фонда борьбы с преступностью.

Статья 9. Установить, что ставки земельного налога, установленные Законом Российской Федерации "О плате за землю", применяются в 1995 году для земель городов, поселков с коэффициентом не менее 2. Установить на 1995 год среднюю долю централизации средств от земельного налога и арендной платы за городские земли в размере 40 процентов, из которых 20 процентов зачислять в федеральный бюджет для финансирования комплексной программы повышения плодородия земель и ведения земельного кадастра и 20 процентов - в бюджеты субъектов Российской Федерации на централизованно выполняемые мероприятия по инвентаризации земель и инженерному обустройству территорий.

Статья 10. Установить, что налог на операции с ценными бумагами взимается впредь до внесения соответствующих изменений в Закон Российской Федерации "Об основах налоговой системы в Российской Федерации".

Статья 11. Отменить начиная с 1 апреля 1995 года отчисления (сбор) на воспроизводство, охрану и защиту лесов.

Статья 12. Установить, что в 1995 году при приватизации не осуществляется досрочная продажа закрепленных в федеральной собственности пакетов акций нефтяных компаний, созданных и создаваемых в соответствии с указами Президента Российской Федерации и постановлениями Правительства Российской Федерации.

Установить нормативы отчисления в федеральный бюджет на 1995 год средств от продажи принадлежащих государству и не закрепленных в федеральной собственности акций указанных нефтяных компаний в размере 55 процентов.

Структура доходов от продажи и использования принадлежащего государству имущества определяется в приложении 1 к настоящему Федеральному закону.

Статья 13. Учесть в федеральном бюджете на 1995 год поступления доходов по основным источникам в следующих суммах:

НАЛОГОВЫЕ ДОХОДЫ, всего 175214,1

Налог на прибыль (доход) предприятий и

организаций 45215,4

Подоходный налог с физических лиц 3637,0

Налог на добавленную стоимость 74162,1

Специальный налог с предприятий, учреждений

и организаций для финансовой поддержки

важнейших отраслей народного хозяйства

Российской Федерации и обеспечения устойчивой

работы предприятий этих отраслей 8062,2

Лицензионный сбор за право производства,

хранения, розлива и оптовой продажи ал-

когольной продукции 661,6

Платежи за пользование природными ре-

сурсами 2250,0

Средства земельного налога и арендной

платы за земли городов, поселков и земли

сельскохозяйственного назначения, пере-

числяемые в федеральный бюджет субъектами

Российской Федерации для финансирования

централизованно выполняемых мероприятий 891,9

Вывозные таможенные пошлины 16012,0

Ввозные таможенные пошлины 8563,9

Прочие налоги, сборы, пошлины и другие по-

ступления 1489,4

НЕНАЛОГОВЫЕ ДОХОДЫ, всего 29501,6

Доходы от федеральной собственности

и (или) от деятельности 5301,7

Доходы от продажи государственной и

муниципальной собственности 4785,4

Доходы от внешнеэкономической деятельности 14792,1

поступление средств от централизованного

экспорта 2120,0

Доходы от реализации государственных за-

пасов 4622,4

ПРОЧИЕ НЕНАЛОГОВЫЕ ДОХОДЫ 2185,8

ВОЗВРАТ БЮДЖЕТНЫХ ССУД 2000,1

СРЕДСТВА ЦЕЛЕВЫХ БЮДЖЕТНЫХ ФОНДОВ 15498,9

Федеральный дорожный фонд Россий-

ской Федерации 9109,0

Федеральный экологический фонд

Российской Федерации 43,5

Фонд социального развития Департамента

налоговой полиции Российской Федерации 509,8

Централизованный фонд социального развития

Государственной налоговой службы Россий-

ской Федерации 2548,8

Фонд развития таможенной системы Россий-

ской Федерации 3047,8

Государственный фонд борьбы с пре-

ступностью 240,0

(Статья в редакции, введенной в действие с 4 января 1996 года Федеральным законом от 27 декабря 1995 года N 212-ФЗ)

Статья 14. Установить, что в бюджеты субъектов Российской Федерации в 1995 году зачисляются поступления от следующих федеральных налогов:

налога на прибыль предприятий и организаций по ставкам, устанавливаемым законодательными (представительными) органами субъектов Российской Федерации, но не свыше 22 процентов, а для бирж, брокерских контор, кредитных организаций и страховщиков, а также для предприятий - по прибыли, полученной от посреднических операций и сделок, по ставкам не свыше 30 процентов;

налога на доходы от дивидендов, процентов, полученных по акциям, облигациям и иным выпущенным в Российской Федерации ценным бумагам, принадлежащим предприятиям и организациям, за исключением доходов, полученных по государственным облигациям и другим государственным ценным бумагам - по ставке 2 процента, а на указанные доходы кредитных организаций - по ставке 5 процентов;

налога на доходы видеосалонов (от видеопоказа), от проката видео- и аудиокассет, а также от записи на них по ставке 57 процентов;

налога на доходы казино, иных игорных домов (мест) и другого игорного бизнеса по ставке 77 процентов;

50 процентов доходов от акцизов на спирт, водку и ликеро-водочные изделия, производимые в Российской Федерации;

100 процентов доходов от акцизов на остальные товары, производимые на территории Российской Федерации, за исключением акцизов на нефть (включая газовый конденсат), газ, бензин автомобильный и автомобили;

25 процентов доходов от налога на добавленную стоимость на товары (работы, услуги), производимые на территории Российской Федерации, за исключением налога на добавленную стоимость на драгоценные металлы и драгоценные камни, отпускаемые из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

33 процента доходов от специального налога с предприятий, учреждений и организаций для финансовой поддержки важнейших отраслей народного хозяйства Российской Федерации и обеспечения устойчивой работы этих отраслей на товары (работы, услуги), производимые на территории Российской Федерации, за исключением доходов от специального налога на драгоценные металлы и драгоценные камни, отпускаемые из Государственного фонда драгоценных металлов и драгоценных камней Российской Федерации;

2014-01-25

874

База налога. Законом "О внесении изменений и дополнений в Закон РФ "О налоге на прибыль предприятий и организаций" от 25 апреля 1995 года закреплены установленные Указом Президента № 2270 порядок обложения кредитных и страховых организаций налогом на прибыль и порядок обложения налогом с превышения фонда оплаты труда над нормируемой величиной. При этом налог с превышения оплаты труда над нормируемой величиной предусматривалось отменить с 1 января 1996 года.

Произведенная по состоянию на 1 января 1995 года переоценка основных фондов уменьшила базу налогообложения за счет увеличения амортизационных отчислений на переоцененные основные средства предприятий.

Письмом Госналогслужбы РФ от 14 апреля 1995 года иностранным юридическим лицам предоставлена отсрочка до 15 сентября 1995 года в уплате налога с превышения оплаты труда над нормируемой величиной за 1994 год.

Ставки налога. Определенные изменения в описанное выше положение с посредническими предприятиями, зафиксированное Указом № 2270, внес федеральный закон от 25 апреля 1995 года, в котором после долгих обсуждений была установлена (в части налога, зачисляемого в бюджеты субъектов федерации) максимальная ставка 22% для предприятий, в том числе иностранных юридических лиц, и 30% для прибыли от посреднических операций и сделок бирж, брокерских контор, банков и страховщиков (то есть предельная ставка для посреднической деятельности становится равной 43%).

Льготы. Указ Президента № 99 от 7 февраля 1995 года предоставляет льготу при перечислении взносов в Фонд 50-летия Победы в пределах 5% налогооблагаемой прибыли в совокупности с другими взносами на благотворительные цели.

Порядок уплаты. В 1995 году Федеральным законом от 25 апреля 1995 года перечень плательщиков расширен за счет филиалов и других подразделений предприятий, имеющих отдельный баланс и расчетный счет. Установлен порядок зачисления налога на прибыль в доходы бюджетов субъектов РФ по месту нахождения структурных подразделений, не имеющих расчетного счета. Доля прибыли, перечисляемая в бюджеты субъектов федерации по месту нахождения данных подразделений, определяется пропорционально оплате труда и стоимости основных производственных фондов.

Динамика поступлений налога на прибыль. В начале 1995 года уменьшилась доля налога на прибыль в ВВП с 7,7% по итогам 1994 года до 5,08% в январе 1995 года. Аналогичная картина наблюдалась в начале года и в предшествующие периоды. В значительной степени это связано с увеличением амортизационных отчислений после переоценки основных фондов. Кроме того, эту тенденцию могла усилить отмена, начиная с 10 декабря 1994 года, обложения налогом на прибыль курсовых разниц.

В дальнейшем инфляционный рост выручки и остальных затрат постепенно уменьшают влияние переоценки и доля налога в ВВП восстанавливается. По итогам I квартала налог на прибыль досиг уже 6,38% ВВП, что составляло 27% налоговых поступлений и 34% доходов консолидированного бюджета.

Некоторое увеличение рентабельности в сравнении с низкорентабельным 1994 годом обусловило в дальнейшем и большее поступление налога на прибыль в долях ВВП, чем в 1994 году. Так, к исходу II квартала доля налога на прибыль в ВВП достигла 8,19% . Во втором квартале 1994 года она составляла 7,7%. При этом важно отметить, что максимально возможная ставка налога для предприятий (исключая посреднические) была снижена с 38% до 35%. В доходах бюджета доля налога на прибыль составила 30%, в налоговых доходах - 32,6%. Это происходило несмотря на рост недоимок по налогу на прибыль с 5,5% месячного ВВП в январе до 9,41% в июне 1995 года.

В третьем квартале 1995 года рост поступлений по налогу на прибыль прекратился. За первые девять месяцев 1995 года его доля в ВВП составила 7,93%. Рост неналоговых доходов обусловил небольшое снижение доли налога на прибыль в доходах консолидированного бюджета до 28,4% с одновременным ростом его доли в налоговых доходах до 33,8%.

НАЛОГОВЫЕ СТАВКИ ПО НАЛОГУ НА ДОБАВЛЕННУЮ СТОИМОСТЬ

С 1 января 2012 года по настоящее время

Операции, облагаемые по указанной налоговой ставке

Реализация товаров (работ, услуг), перечисленных в пп. пп. 1 – 12 п. 1 ст. 164 НК РФ

Отдельных продовольственных товаров;

Отдельных товаров для детей;

Периодических печатных изданий (за исключением имеющих рекламный характер);

Отдельных медицинских товаров отечественного и зарубежного производства.

В случаях, не указанных выше

Ввоз товаров на территорию Российской Федерации и иные территории, находящиеся под ее юрисдикцией

НАЛОГОВЫЕ СТАВКИ ПО НАЛОГУ НА ПРИБЫЛЬ ОРГАНИЗАЦИЙ

Общая налоговая ставка по налогу на прибыль организаций

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 1 января 2012 г.

п. 1 ст. 284 НК РФ

С января 2009 г.

С 1 января 2005 г.

С 1 января 2004 г.

С 1 января 2003 г.

С 1 января 2002 г.

п. 1 ст. 284 НК РФ

Законами субъектов Российской Федерации налоговая ставка может быть понижена для отдельных категорий налогоплательщиков.

Пунктом 3 статьи 1 Федерального закона от 03.06.2006 N 75-ФЗ, вступившим в силу с 8 июля 2006 года, пункт 1 статьи 284 НК РФ дополнен нормой, согласно которой для организаций-резидентов особой экономической зоны законами субъектов Российской Федерации может устанавливаться пониженная налоговая ставка налога на прибыль, подлежащего зачислению в бюджеты субъектов Российской Федерации, от деятельности, осуществляемой на территории ОЭЗ, при условии ведения раздельного учета доходов (расходов), полученных (понесенных) от деятельности, осуществляемой на территории ОЭЗ, и доходов (расходов), полученных (понесенных) при осуществлении деятельности за пределами территории ОЭЗ.

Специальные налоговые ставки по налогу на прибыль организаций

1.Налоговая ставка, установленная для обложения прибыли, полученной организацией, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре Сколково».

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 30 сентября 2010 г.

Прибыль, полученная организацией, получившей статус участника проекта по осуществлению исследований, разработок и коммерциализации их результатов в соответствии с Федеральным законом «Об инновационном центре Сколково», в отношении прибыли, полученной после прекращения пользования участником проекта права на освобождение от исполнения обязанностей налогоплательщика в соответствии со ст. 246.1 НК РФ

абз. 1 п. 5.1 ст. 248 НК РФ

2.Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями, осуществляющими образовательную и (или) медицинскую деятельность (за исключением налоговой базы, налоговые ставки по которой установлены п. 3 и п. 4 ст. 284 НК РФ).

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 1 января 2011 г. До января 2020 г.

Налоговая база, определяемая организациями, осуществляющими образовательную и (или) медицинскую деятельность, с учетом особенностей, установленных ст. 284.1 НК РФ (за исключением налоговой базы, налоговые ставки про которой, установлены п. 3 и п. 4 ст. 284 НК РФ)

п. 1.1 ст. 284 НК РФ

3.Налоговая ставка, установленная для обложения налоговой базы, определяемой организациями – резидентами технико-внедренческой особой экономической зоны, а также организациями – резидентами туристско-рекреационных особых экономических зон, объединенных решением Правительства Российской Федерации в кластер.

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 30 сентября 2010 г.

Прибыль от деятельности:

п. 1.2 ст. 284 НК РФ

С 1 января 2012 г. до 1 января2023 г

Прибыль от деятельности: осуществляемой в туристско- рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер, при условии ведения раздельного учета доходов (расходов), полученных (понесенных) от деятельности, осуществляемой в туристско- рекреационных особых экономических зонах, объединенных решением Правительства РФ в кластер, и доходов (расходов), полученных (понесенных) при осуществлении деятельности за пределами таких особых экономических зон

п. 1.2 ст. 284 НК РФ

4. Налоговая ставка, установленная для обложения налоговой базы, определяемой по доходам от операций по реализации или иного выбытия (в том числе погашения) долей участия в уставном капитале российских организаций, а также акций российских организаций, учетом особенностей, установленных ст. 284.2 НК РФ.

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 1 января 2011 г.

Налоговой база, определяемая по доходам от операций по реализации или иного выбытия (в том числе погашения) долей участия в уставном капитале российских организаций, а также акций российских организаций, с учетом особенностей, установленных ст. 284.2 НК РФ

п. 4.1 ст. 284 НК РФ

5. Налоговая ставка, установленная для обложения прибыли, полученной Центральным банком Российской Федерации (Банком России).

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 1 января 2002 г.

Прибыль, полученная Центральным банком Российской Федерации от осуществления деятельности, связанной с выполнением им функций, предусмотренных Федеральным законом "О Центральном банке Российской Федерации (Банке России)"

абз. 1 п. 5 ст. 284НК РФ

6. Налоговые ставки, применяемые к налоговой базе, определяемой по операциям с отдельными видами долговых обязательств .

Срок, с которого действует налоговая ставка

Размер налоговой ставки

С 1 января 2002 г.

доход в виде процентов государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно

пп. 3 п. 4 ст. 284НК РФ

доход в виде процентов облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего внешнего валютного долга Российской Федерации

пп. 3 п. 4 ст. 284НК РФ

доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трёх лет до 1 января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доход в виде процентов по государственным ценным бумагам государств-участников Союзного государства, государственным ценным бумагам субъекта РФ и муниципальным ценным бумагам (за исключением ценных бумаг, указанных выше, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами РФ, за исключением процентного дохода, полученного первичными владельцами государственных ценных бумаг РФ, которые были получены ими в обмен на государственные краткосрочные бескупонные облигации в порядке, установленном Правительством РФ), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов

пп. 1 п. 4 ст. 284НК РФ ВНИМАНИЕ! Вид дохода изменен с 01.01.2010 п. 8 ст. 1 Федерального закона N 41-ФЗ от 05.04.2010. См. вид дохода, действовавший по 31.12.2009.

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года

пп. 1 п. 4 ст. 284НК РФ

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007года

пп. 1 п. 4 ст. 284НК РФ

с 1 января 2006 г.

доход в виде процентов по государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно

пп. 3 п. 4 ст. 284НК РФ

доход в виде процентов по облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации

пп. 3 п. 4 ст. 284НК РФ

доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше, и процентного дохода, полученного российскими организациями по государственным и муниципальным ценным бумагам, размещаемым за пределами РФ, за исключением процентного дохода, полученного первичными владельцами государственных ценных бумаг РФ, которые были получены ими в обмен на государственные краткосрочные бескупонные облигации в порядке, установленном Правительством РФ), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов

пп. 1 п. 4 ст. 284НК РФ

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным после1 января 2007 года

пп. 1 п. 4 ст. 284НК РФ

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007года

пп. 1 п. 4 ст. 284НК РФ

с 1 января 2005 г.

доход в виде процентов по государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно

пп. 3 п. 4 ст. 284НК РФ

доход в виде процентов по облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации

пп. 3 п. 4 ст. 284НК РФ

доходы в виде процентов по муниципальным ценным бумагам, эмитированным на срок не менее трех лет до 1 января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным до 1января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием до 1 января 2007 года

пп. 2 п. 4 ст. 284НК РФ

доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов

пп. 1 п. 4 ст. 284НК РФ

доходы в виде процентов по облигациям с ипотечным покрытием, эмитированным после 1 января 2007 года

пп. 1 п. 4 ст. 284НК РФ

доходы учредителей доверительного управления ипотечным покрытием, полученные на основании приобретения ипотечных сертификатов участия, выданных управляющим ипотечным покрытием после 1 января 2007года

пп. 1 п. 4 ст. 284НК РФ

с 1 января 2002 г.

доход в виде процентов государственным и муниципальным облигациям, эмитированным до 20января 1997 года включительно

пп. 2 п. 4 ст. 284НК РФ

доход в виде процентов по облигациям государственного валютного облигационного займа1999 года, эмитированным при осуществлении новации облигаций внутреннего государственного валютного займа серии III, эмитированных в целях обеспечения условий, необходимых для урегулирования внутреннего валютного долга бывшего Союза ССР и внутреннего и внешнего валютного долга Российской Федерации

пп. 2 п. 4 ст. 284НК РФ

доход в виде процентов по государственным и муниципальным ценным бумагам (кроме ценных бумаг, указанных выше), условиями выпуска и обращения которых предусмотрено получение дохода в виде процентов

пп. 1 п. 4 ст. 284НК РФ

На основании п. 6 ст. 284 НК РФ сумма налога, исчисленная по указанным налоговым ставкам, подлежит зачислению в федеральный бюджет.

7. Налоговые ставки, применяемые к налоговой базе, определяемой по доходам, полученным в виде дивидендов

Срок, с которого действует налоговая ставка

Доходы, полученные в виде дивидендов

Размер налоговой ставки

с 1 января 2010 г.

от российских и иностранных организаций российскими организациями при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50% вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов

пп. 1 п. 3 ст. 284НК РФ Внимание! с 01.01.2011 изменен вид дохода и распространяется на результаты, начиная с итогов 2010 г.

от российских и иностранных организаций российскими организациями, не указанными выше

пп. 2 п. 3 ст. 284НК РФ

от российских организаций иностранными организациями

пп. 3 п. 3 ст. 284НК РФ Внимание! с 01.01.2011 изменен перечень документов, подтверждающих право на ставку 15%(абз. 3 и абз. 4 пп. 3 п. 3 ст. 284НК РФ) Изменения распространяются на результаты, начиная с итогов 2010 г.

с 1 января 2008 г.

от российских и иностранных организаций российскими организациями при условии, что на день принятия решения о выплате дивидендов получающая дивиденды организация в течение не менее 365 календарных дней непрерывно владеет на праве собственности не менее чем 50% вкладом (долей) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарными расписками, дающими право на получение дивидендов, в сумме, соответствующей не менее 50% общей суммы выплачиваемых организацией дивидендов, и при условии, что стоимость приобретения и (или) получения в соответствии с законодательством РФ в собственность вклада (доли) в уставном (складочном) капитале (фонде) выплачивающей дивиденды организации или депозитарных расписок, дающих право на получение дивидендов, превышает 500 млн. рублей

пп. 1 п. 3 ст. 284НК РФ

от российских и иностранных организаций российскими организациями, не указанными выше

пп. 2 п. 3 ст. 284НК РФ

от российских организаций иностранными организациями

пп. 3 п. 3 ст. 284НК РФ

с 1 января 2005 г.

от российских организаций российскими организациями и физическими лицами – налоговыми резидентами Российской Федерации

пп. 1 п. 3 ст. 284НК РФ

от российских организаций иностранными организациями

пп. 2 п. 3 ст. 284НК РФ

российскими организациями от иностранных организаций

пп. 2 п. 3 ст. 284НК РФ

с 1 января 2002 г.

от российских организаций российскими организациями и физическими лицами – налоговыми резидентами Российской Федерации

6% пп. 1 п. 3 ст. 284НК РФ

от российских организаций иностранными организациями

пп. 2 п. 3 ст. 284НК РФ

российскими организациями от иностранных организаций

пп. 2 п. 3 ст. 284НК РФ

На основании п. 6 ст. 284 НК РФ сумма налога, исчисленная по указанным налоговым ставкам, подлежит зачислению в федеральный бюджет.

8. Налоговые ставки на доходы иностранных организаций, не связанные с деятельностью в Российской Федерации через постоянное представительство

Срок, с которого действует налоговая ставка

Размер налоговой ставки

с 1 января 2002 г.

от использования, содержания или сдачи в аренду (фрахта) судов, самолетов или других подвижных транспортных средств или контейнеров (включая трейлеры и вспомогательное оборудование, необходимое для транспортировки) в связи с осуществлением международных перевозок

пп. 2 п. 2 ст. 284НК РФ

все другие виды доходов, подлежащие налогообложению (за исключением указанных в п. 3 ип. 4 ст. 284 Налогового кодекса РФ)

пп. 1 п. 2 ст. 284НК РФ

На основании п. 6 ст. 284 НК РФ сумма налога, исчисленная по указанным налоговым ставкам, подлежит зачислению в федеральный бюджет.

НАЛОГОВЫЕ СТАВКИ ПРИ ПРИМЕНЕНИИ СПЕЦИАЛЬНЫХ

товаропроизводителей (единый сельскохозяйственный налог)

Срок, с которого применяется налоговая ставка

с 01.01.2004по настоящее время

ст. 346.8 НК РФ; ст. 1 Федерального закона от 11.11.2003 N 147-ФЗ

Устанавливается законодательными (представительными) органами субъектов РФ в рублях и копейках с одного сопоставимого по кадастровой стоимости гектара сельскохозяйственных угодий, расположенных на их территориях. Размер налоговой ставки определяется в соответствии с п. п. 2 и 3 ст. 346.6 Налогового кодекса РФ. При этом определенная в указанном порядке налоговая ставка может быть увеличена (уменьшена) нормативными правовыми актами субъекта РФ для отдельных категорий налогоплательщиков не более чем на 25%

Срок, с которого применяется налоговая ставка

с 01.01.2009по настоящее время

ст. 346.20 НК РФ; п. 26 ст. 2 Федерального закона от 26.11.2008 N 224-ФЗ

доходы, уменьшенные на величину расходов

дифференцированные налоговые ставки, в пределах от 5% до 15% могут быть установлены законами субъектов РФ

доходы, уменьшенные на величину расходов

на вмененный доход для отдельных видов деятельности

Срок, с которого применяется налоговая ставка

с 01.01.2003по настоящее время

15% величины вмененного дохода

о разделе продукции (гл. 26.4 НК РФ)

Срок, с которого применяется норма

Порядок раздела продукции установлен

Доля государства в общем объеме произведенной продукции

с 10.06.2003по настоящее время

п. 1 ст. 8 Федерального закона от 30.12.1995 N 225-ФЗ

в соответствии с соглашением

ст. 346.35 НК РФ; ст. 8 Федерального закона от 30.12.1995 N 225-ФЗ

п. 2 ст. 8 Федерального закона от 30.12.1995 N 225-ФЗ

не менее 32% общего количества произведенной продукции

Для инвесторов, выполняющих такие соглашения, статьей 346.37 Налогового кодекса РФ в отношении нефти и газового конденсата установлена специальная налоговая ставка по налогу на добычу полезных ископаемых. Данные, применяемые для расчета налога на добычу полезных ископаемых в целях применения главы 26.4 Налогового кодекса РФ, см. в Справочной информации.

В федеральный бюджет зачисляются налоговые доходы от следующих федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами:

налога на прибыль организаций по ставке, установленной для зачисления указанного налога в федеральный бюджет, - по нормативу 100 процентов;

налога на прибыль организаций (в части доходов иностранных организаций, не связанных с деятельностью в Российской Федерации через постоянное представительство, а также в части доходов, полученных в виде дивидендов и процентов по государственным и муниципальным ценным бумагам) - по нормативу 100 процентов;

налога на прибыль организаций при выполнении соглашений о разделе продукции, заключенных до вступления в силу Федерального закона от 30 декабря 1995 года N 225-ФЗ "О соглашениях о разделе продукции" (далее - Федеральный закон "О соглашениях о разделе продукции") и не предусматривающих специальных налоговых ставок для зачисления указанного налога в федеральный бюджет и бюджеты субъектов Российской Федерации, - по нормативу 20 процентов;

налога на добавленную стоимость - по нормативу 100 процентов;

акцизов на спирт этиловый из пищевого сырья - по нормативу 50 процентов;

акцизов на спирт этиловый из всех видов сырья, за исключением пищевого, - по нормативу 100 процентов;

акцизов на спиртосодержащую продукцию - по нормативу 50 процентов;

акцизов на алкогольную продукцию с объемной долей этилового спирта свыше 9 процентов, за исключением пива, вин, фруктовых вин, игристых вин (шампанских), винных напитков, изготавливаемых без добавления ректификованного этилового спирта, произведенного из пищевого сырья, и (или) спиртованных виноградного или иного фруктового сусла, и (или) винного дистиллята, и (или) фруктового дистиллята, - по нормативу 60 процентов;

акцизов на табачную продукцию - по нормативу 100 процентов;

абзац ; утратил силу с 1 января 2015 года - Федеральный закон от 4 октября 2014 года N 283-ФЗ ;

абзац утратил силу с 1 января 2009 года - Федеральный закон от 30 декабря 2008 года N 310-ФЗ ;

акцизов на автомобили легковые и мотоциклы - по нормативу 100 процентов;

акцизов на автомобильный бензин, прямогонный бензин, дизельное топливо, моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей, производимые на территории Российской Федерации, - по нормативу 12 процентов;

акцизов по подакцизным товарам и продукции, ввозимым на территорию Российской Федерации, - по нормативу 100 процентов;

налога на добычу полезных ископаемых в виде углеводородного сырья (газ горючий природный) - по нормативу 100 процентов;

налога на добычу полезных ископаемых в виде углеводородного сырья (за исключением газа горючего природного) - по нормативу 100 процентов ;

налога на добычу полезных ископаемых (за исключением полезных ископаемых в виде углеводородного сырья, природных алмазов и общераспространенных полезных ископаемых) - по нормативу 40 процентов ;

налога на добычу полезных ископаемых на континентальном шельфе Российской Федерации, в исключительной экономической зоне Российской Федерации, за пределами территории Российской Федерации - по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции в виде углеводородного сырья (газ горючий природный) - по нормативу 100 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции в виде углеводородного сырья (за исключением газа горючего природного) - по нормативу 95 процентов;

регулярных платежей за добычу полезных ископаемых (роялти) на континентальном шельфе, в исключительной экономической зоне Российской Федерации, за пределами территории Российской Федерации при выполнении соглашений о разделе продукции - по нормативу 100 процентов;

сбора за пользование объектами водных биологических ресурсов (исключая внутренние водные объекты) - по нормативу 20 процентов ;

сбора за пользование объектами водных биологических ресурсов (по внутренним водным объектам) - по нормативу 20 процентов ;

водного налога - по нормативу 100 процентов;

абзац утратил силу с 1 января 2010 года - Федеральный закон от 24 июля 2009 года N 213-ФЗ ;

государственной пошлины (за исключением государственной пошлины за совершение юридически значимых действий, указанных в статьях 56, 61, 61.1, 61.2, 61.3, 61.4 и 61.5 настоящего Кодекса, государственной пошлины, предусмотренной абзацем двадцать восьмым настоящей статьи) - по нормативу 100 процентов;

абзац ; утратил силу с 1 января 2015 года - Федеральный закон от 24 ноября 2014 года N 374-ФЗ ;

государственной пошлины за совершение федеральными органами исполнительной власти юридически значимых действий в случае подачи заявления и (или) документов, необходимых для их совершения, в многофункциональный центр предоставления государственных и муниципальных услуг - по нормативу 50 процентов.

Комментарий к статье 50 БК РФ

Как говорилось выше (см. комментарий к ст. 41 Кодекса), согласно ст. 13 части первой НК РФ (в ред. от 1 июля 2005 г.), к федеральным налогам и сборам относятся: налог на добавленную стоимость, акцизы, налог на доходы физических лиц, единый социальный налог, налог на прибыль организаций, налог на добычу полезных ископаемых, водный налог, сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов, государственная пошлина. К специальным налоговым режимам в соответствии с п. 2 ст. 18 части первой НК РФ (в ред. от 29 июля 2004 г.) относятся: система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог); упрощенная система налогообложения; система налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности; система налогообложения при выполнении соглашений о разделе продукции.

Статья 50 Кодекса о налоговых доходах федерального бюджета (как и ст. 56 Кодекса о налоговых доходах бюджетов субъектов РФ, и ст. 61 Кодекса о налоговых доходах местных бюджетов) изложена полностью в новой редакции в соответствии с Законом 2004 г. N 120-ФЗ. В результате внесенных изменений Кодексом (а не принимаемым ежегодно федеральным законом о федеральном бюджете) установлены единые для каждого уровня бюджетной системы нормативы отчислений от федеральных налогов, что позволяет повысить предсказуемость и стабильность налоговых доходов каждого уровня бюджетной системы, создать стимулы для экономического развития территорий, повышения эффективности использования бюджетных средств.

В то же время принимаемыми ежегодно федеральными законами о федеральном бюджете устанавливались нормативы отчислений федеральных налогов и сборов в части погашения задолженности прошлых лет по отдельным видам налогов, а также в части погашения задолженности по отмененным налогам и сборам. Так, приложением 3 к Закону о федеральном бюджете на 2007 г. устанавливались нормативы таких отчислений в федеральный бюджет и консолидированные бюджеты субъектов РФ на 2007 г.

Поскольку в силу общей нормы п. 2 ст. 184.1 Кодекса в законе (решении) о бюджете должны содержаться нормативы распределения доходов между бюджетами бюджетной системы РФ в случае, если они не установлены бюджетным законодательством РФ, приложением 1 к Закону о федеральном бюджете на 2008 - 2010 гг. утверждены Нормативы распределения доходов между бюджетами бюджетной системы РФ на 2008 г. и на плановый период 2009 и 2010 гг. В этом приложении, как и ранее, установлены нормативы распределения:

в части погашения задолженности прошлых лет по отдельным видам налогов;

в части погашения задолженности и перерасчетов по отмененным налогам, сборам и иным обязательным платежам.

Нормативы зачисления налоговых доходов от федеральных налогов и сборов, в том числе налогов, предусмотренных специальными налоговыми режимами, в бюджеты субъектов РФ, бюджеты поселений, бюджеты муниципальных районов и бюджеты городских округов установлены в п. 2 ст. 56, п. 2 ст. 61, п. 2 ст. 61.1 и ст. 61.2 Кодекса соответственно.

Зачисление в федеральный бюджет доходов от федеральных налогов и сборов, налогов, предусмотренных специальными налоговыми режимами, по нормативам, установленным комментируемой статьей, осуществляется органами Федерального казначейства в порядке, установленном ст. 40 Кодекса.

Следует отметить, что при принятии Закона о федеральном бюджете на 2008 - 2010 гг. при прогнозе доходов федерального бюджета в 2008 г. в размере 6644,4 млрд. руб. (или 18,98% к ВВП) в структуре доходов федерального бюджета предусмотрены налоговые доходы в сумме 4226,0 млрд. руб. (12,07% к ВВП) и неналоговые доходы федерального бюджета в сумме 2417,2 млрд. руб. (6,91% к ВВП).

При этом рассчитаны следующие поступления в 2008 г. в федеральный бюджет налоговых доходов:

налог на прибыль организаций - 524,8 млрд. руб., в 2009 и 2010 гг. - 577,5 и 635,0 млрд. руб.;

налог на добавленную стоимость по товарам (работам, услугам), реализуемым на территории России, - 1296,2 млрд. руб., в 2009 и 2010 гг. - 1791,2 и 2072,3 млрд. руб.;

акцизы по подакцизным товарам (продукции), производимым на территории России, - 121,03 млрд. руб., в 2009 и 2010 гг. - 138,1 и 158,2 млрд. руб.;

налог на добавленную стоимость на товары, ввозимые на территорию России, - 872,3 млрд. руб., в 2009 и 2010 гг. - 1006,4 и 1149,4 млрд. руб.;

акцизы по подакцизным товарам (продукции), ввозимым на территорию России, - 28,5 млрд. руб., в 2009 и 2010 гг. - 32,6 и 37,1 млрд. руб.;

налог на добычу полезных ископаемых - 868,5 млрд. руб., в 2009 и 2010 гг. - 851,9 и 849,9 млрд. руб.;

регулярные платежи за добычу полезных ископаемых (роялти) при выполнении соглашений о разделе продукции (в виде углеводородного сырья) - 12,3 млрд. руб., в 2009 и 2010 гг. - 18,8 и 17,5 млрд. руб.;

сборы за пользование объектами водных биологических ресурсов - 4,7 млрд. руб., в 2009 и 2010 гг. - 4,7 млрд. руб. ежегодно;

водный налог - 13,0 млрд. руб., в 2009 и 2010 гг. - 12,5 и 12,2 млрд. руб.;

государственная пошлина - 32,2 млрд. руб., в 2009 и 2010 гг. - 34,5 и 36,6 млрд. руб.;

таможенные пошлины - 2050,7 млрд. руб., в 2009 и 2010 гг. - 2086,7 и 2130,0 млрд. руб.

Другой комментарий к статье 50 Бюджетного Кодекса РФ

Статья 50 БК РФ полностью остается в прежней редакции и содержит исчерпывающий перечень налоговых доходов федерального бюджета (ст. 13 НК РФ - "Федеральные налоги и сборы") и указание на то, в каком проценте каждый вид федеральных налогов и сборов должен поступать в федеральный бюджет (оставшийся процент предполагается к перечислению в доходы бюджетов субъектов РФ и местные бюджеты).

Таким образом осуществляется бюджетное регулирование с целью реализации принципа бюджетного федерализма для достижения минимальной бюджетной обеспеченности каждого бюджета и выравнивания уровня доходов всех бюджетов бюджетной системы Российской Федерации.

Такой фиксированный (на уровне статьи БК РФ) подход к перераспределению налоговых доходов был введен с 2005 г. Ранее налоговые доходы считались закрепленными на постоянной основе за бюджетами соответствующего уровня налоговым законодательством. Однако ежегодно, с целью проведения мероприятий по бюджетному регулированию, в очередном федеральном законе о федеральном бюджете на предстоящий финансовый год содержалась статья, устанавливающая проценты (или приложение, содержащее ту же информацию), в которых тот или иной вид налоговых платежей подлежал поступлению в федеральный бюджет. Те налоговые доходы, которые подлежали передаче (полностью или частично) в доходы нижестоящих бюджетов, назывались регулирующими. Современное бюджетное законодательство не оперирует этим термином, хотя, по сути, ситуация остается прежней, несмотря на то что нормы, содержащие требования к перераспределению федеральных налогов и сборов, выведены из федерального закона о бюджете на предстоящий финансовый год на уровень статьи БК РФ.

Следует обратить внимание на двоякий подход законодателя к механизму перераспределения процентов по налоговым доходам. Так, по всем видам, за исключением налога на прибыль, указание на процент (например, акцизы на спирт этиловый из пищевого сырья - по нормативу 50%) непосредственно означает, что оставшийся процент (50% акцизов на спирт этиловый из пищевого сырья) передается на нижестоящие уровни бюджетной системы.

Что же касается налога на прибыль, то указанный норматив по нему в размере 100% не означает, что налог на прибыль полностью (ст. 284 НК РФ) по ставке 24% перечисляется в федеральный бюджет. В ст. 284 НК РФ установлено, что (по общему положению) налоговая ставка устанавливается в размере 24% (за исключением отдельных случаев, оговоренных в той же статье). При этом: сумма налога, исчисленная по налоговой ставке в размере 6,5%, зачисляется в федеральный бюджет; сумма налога, исчисленная по налоговой ставке в размере 17,5%, зачисляется в бюджеты субъектов Российской Федерации (налоговая ставка налога, подлежащего зачислению в бюджеты субъектов Российской Федерации, законами субъектов Российской Федерации может быть понижена для отдельных категорий налогоплательщиков до 13,5%). Таким образом, указание, содержащееся в ст. 50 БК РФ, на то, что в федеральный бюджет поступает 100% налога на прибыль, означает, что поступает 100% от 6,5%, а не от 24%.

Комментарии и консультации юристов по ст 50 БК РФ

Если у вас возникли вопросы по статье 50 БК РФ, вы можете получить консультацию юристов нашего сервиса.

Задать вопрос можно через форму связи или по телефону. Первичные консультации бесплатны и проводятся с 9:00 до 21:00 ежедневно по Московскому времени. Вопросы, полученные с 21:00 до 9:00, будут обработаны на следующий день.

Читайте также: