Зарплата в усн не попадает в расходы

Опубликовано: 01.05.2024

Учет в 8.3 БП с 01.01.17. УСН 15%. Зарплата начисляется во внешней программе. Синхронизация. Ведомости в БП не переносятся. Выплата – зарплатный проект. Не формируется КУДиР, признание расходов по оплате труда ни в документе “отражение зарплаты в бухучете” (выплачивается аванс), ни в списании с расчетного счета при окончательной выплате за месяц.

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

![]()

Татьяна Босых Профбух8 Апр 17 2017 - 18:21

Добрый день.

Уточните, пожалуйста, Вы из ЗУП в Бухгалтерию выгружаете данные сводно или по каждому сотруднику. И в какой программе оформляете платежные документы (списание с расчетного счета) на выплату зарплаты в ЗУП или Бухгалтерия

Добрый день! Из ЗУП в БП сводно. Реестры с сотрудниками выгружаю из ЗУП. Но списание с расчетного счета в БП. В один банк дополнительно платежное поручение. В книге даже расхода нет.

Ирина Шаврова Profbuh8.ru Апр 18 2017 - 17:26

Все верно. Все всегда упирается в настройку “Учет расчетов с персоналом”, если ведется в Бухгалтерии “сводно по всем сотрудникам”, то данные в КУДиР не попадают. И разработчики не считают это ошибкой.

Программе просто не хватает аналитики. Для признания расхода должен быть заполнен сотрудник.

———

Т.е. смотрите, как работает программа: обязательным условием попадания суммы в КУДиР является “начисление и выплата”. Для этого программа должна точно знать, что зарплата начислена, например, Петрову и должна точно знать, что она ему выплачена. Именно Петрову. То есть в документе оплаты должен быть указан вид оплаты “Выплата заработной платы” и обязательно должна быть указана ведомость, в которой должен быть Петров и сумма выплаты.

Если Вы, например, выплатите ему только половину, то, следовательно, и в КУДиР попадёт только половина.

У Вас два варианта это отражать в КУДиР: меняете настройку “Учет расчетов с персоналом – ведется по каждому сотруднику отдельно” и просто заводите элемент справочника Сотрудники “Все сотрудники” и он указывается в ведомости на выплату, или придется добавлять ручную запись в КУДиР.

Добрый день! Спасибо за помощь. Из-за большого количества сотрудников, имеющих несколько видов начислений в месяце получается проще выгружать сводно и вручную создавать ведомость с общей суммой.

Ирина Шаврова Profbuh8.ru Апр 19 2017 - 13:00

Понятно. Тогда придется вручную вносить данные в КУДиР по документу Записи в кигу доходов и расходов УСН (раздел Операции)

Вручную завела ведомости, “все сотрудники”, добавила в выписки. Через закрытие месяца перепровела документы. Зарплата в “расходах” появилась, а для исчисления налог. базы нет. Нужно и ведомости, и отдельно вручную для этой графы запись делать?

Ирина Шаврова Profbuh8.ru Апр 19 2017 - 13:20

Нет, нужно поменять в настройках для выгрузки со “сводно” на “по сотрудникам”. Сотрудник у Вас в базе, как я поняла теперь есть – “Все сотрудни ки”, поэтому должно, по идее, все получиться.

Совсем запуталась. Синхронизация: с обеих сторон сводно. Сотрудников в БП в отражении зарплаты нет. В параметрах учета в БП поставила “по каждому сотруднику”. В БП создала “все сотрудники” и под них ведомости. Если поменять для выгрузки на по сотрудникам, то выгрузятся все? Или что означает выгрузка? У меня 2 организации. Вчера в одной сделала синхронизацию по сотрудникам. Все получилось. Но там сотрудников в 4 раза меньше.

Ирина Шаврова Profbuh8.ru Апр 19 2017 - 13:42

Татьяна, перечитайте мой первый комментарий, пожалуйста.

Для того, чтобы в КУДиР попали данные у Вас должны стоять В параметрах учета в БП “по каждому сотруднику”. И в справочнике Сотрудники создан элемент “Все сотрудники”. Выплата идет с видом операции Выплата заработной платы для Ведомости, где указано “Все сотрудники”.

Если у Вас по второй организации “по сотрудникам” все получилось, то смотрите, что Вы не сделали со второй организацией.

Нет времени читать?

Упрощенцы с объектом доходы минус расходы вправе учесть в затратах оплату труда работникам. Для этого нужно внести суммы в главный налоговый регистр упрощенцев — Книгу учета доходов и расходов. Рассмотрим, как ЗП попадает в КУДИР в программе «1С:Бухгалтерия 8», ред. 3.0.

Когда зарплата попадает в КУДИР

В расходы на оплату труда упрощенцы включают любые начисления работникам, которые предусмотрены ст. 255 НК РФ (п. 1 ст. 346.16, п. 2 ст. 346.18 НК РФ).

Так как на УСН используют кассовый метод признания доходов и расходов, зарплату можно учесть только после ее выплаты (п. 2 ст. 346.17 НК РФ).

НДФЛ, удержанный с зарплаты, учитывают в расходах только после выплаты самой ЗП и перечисления налога в бюджет (письма Минфина РФ от 05.02.2016 № 03-11-06/2/5880, от 25.06.2009 № 03-11-09/225, УФНС РФ по г. Москве от 14.09.2010 № 16-15/096615@).

Что настроить в программе

Можно вести учет заработной платы непосредственно в «1С:Бухгалтерия 8», ред. 3.0, или загружать в нее данные из внешней программы. В разделе «Зарплата и кадры» — «Настройки зарплаты» в блоке «Общие настройки» установите переключатель в соответствующее положение (Рис. 1). Так, если выбрали первый вариант, поставьте пометку «В этой программе».

По ссылке «Порядок учета зарплаты» выберите способ отражения в бухучете (по умолчанию или создать новый), укажите сроки выплаты аванса и заработной платы, процент аванса.

В разделе «Главное» — «План счетов» в настройках плана счетов проверьте, какой переключатель стоит в блоке «Учет расчетов с персоналом» (рис. 2):

- Сводно по всем работникам. Тогда, чтобы отразить зарплату в КУДИР, создавайте документ «Запись книги доходов и расходов УСН».

- По каждому работнику. В этом случае, чтобы отразить зарплату в КУДИР, используют документы по начислению и выплате зарплаты.

Проводим аванс по зарплате

Создаем документ «Ведомость в банк» (или «Ведомость в кассу») и «Списание с расчетного счета» (или «Выдача наличных»).

Проходим в раздел «Зарплата и кадры» — «Ведомости в банк (кассу)», по кнопке «Заполнить» программа заполняет табличную часть документа (Рис. 3). Непосредственно из ведомости, по кнопке «Оплатить», 1С создает документ списания или выдачи наличных. Проводим и закрываем.

Данный документ не формирует проводки, он генерирует только записи по регистрам УСН. Проводки формируют документы списания или выдачи наличных. Регистры УСН не являются Книгой доходов и расходов, они формируются программой как промежуточный этап. В дальнейшем программа исходя из данных регистров формирует саму КУДИР. Когда мы выплачиваем аванс, он попадает в КУДИР как расход УСН, но принять к вычету мы его можем только после начисления зарплаты. Зарплата и НДФЛ в свою очередь отразятся в КУДИР как расходы, учитываемые в налоговой базе, только после фактической оплаты.

Закрываем месяц

Последним календарным днем каждого месяца создаем и проводим документ «Начисление заработной платы». По кнопке «Заполнить» документ автоматически подтягивает сотрудников, суммы зарплаты, НДФЛ и взносы (рис. 4).

Как только провели документ, программа сформирует проводки по начисленной зарплате, удержанному НДФЛ, начисленным страховым взносам, а также записи по регистрам УСН, в том числе регистр Книги доходов и расходов, на основании которого программа вносит данные в КУДИР о принятии авансового платежа к расходам, учитываемым при исчислении налоговой базы.

Окончательно рассчитываем сотрудников

Документы на выплату зарплаты и уплату НДФЛ можно создать автоматически по кнопке «Выплатить» в документе «Начисление зарплаты».

В открывшейся форме «Зарплата» раскройте блок «Документы», затем разверните ссылку «Документы» (рис. 5). Дальше порядок действий зависит от того, как выдаем ЗП — через банк или кассу.

- Если оплачиваем через банк: по ссылке «Реестр перечислений» откройте документ «Ведомость в банк», нажмите «Оплатить». Автоматически получите документ «Списание с расчетного счета».

- Если оплачиваем через кассу: по ссылке «Платежная ведомость» откройте «Ведомость в кассу», по ссылке «Выдача наличных» создайте документ.

Переводим агентский НДФЛ

Чтобы оплатить начисленный НДФЛ, в форме «Зарплата» в разделе «Оплата НДФЛ» выбираем ссылку «Платежное поручение». В открывшемся документе внизу по ссылке «Ввести документ списания с расчетного счета» создаем документ списания.

Формируем Книгу учета

Перед тем, как сформировать КУДИР, запустите операцию «Закрытие месяца».

В разделе «Отчет» — «Книга доходов и расходов УСН» сформируйте непосредственно КУДИР (рис. 6). В разделе «Доходы и расходы» Книги, в графе «Расходы, учитываемые при исчислении налоговой базы», будут фигурировать проведенные оплаты труда.

Автор: Анастасия Миненко,

бухгалтер-консультант Линии Консультаций «ГЭНДАЛЬФ»

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

ООО находится на УСН с объектом налогообложения "доходы минус расходы". Можно ли учесть в расходах перечисленный НДФЛ, удержанный из заработной платы работников? Каков порядок отражения НДФЛ в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН?

Рассмотрев вопрос, мы пришли к следующему выводу:

Суммы НДФЛ учитываются в расходах на оплату труда при применении УСН после фактической выплаты заработной платы сотрудникам и перечисления НДФЛ в бюджет. Особенности отражения НДФЛ в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН, изложены ниже.

Обоснование вывода:

В случае, если объектом налогообложения по налогу, уплачиваемому в связи с применением УСН, являются доходы, уменьшенные на величину расходов, налоговой базой признается денежное выражение доходов, уменьшенных на величину расходов (п. 2 ст. 346.18 НК РФ). Налогоплательщики, выбравшие в качестве объекта налогообложения доходы, уменьшенные на величину расходов, уменьшают полученные доходы на расходы, указанные в п. 1 ст. 346.16 НК РФ.

В соответствии с пп. 22 п. 1 ст. 346.16 НК РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах, за исключением налога, уплаченного в связи с применением УСН, и НДС, уплаченного в бюджет в соответствии с п. 5 ст. 173 НК РФ.

Однако необходимо иметь в виду, что суммы НДФЛ, перечисленные в бюджет организацией в качестве налогового агента по НДФЛ на основании положений ст. 226 НК РФ, удерживаются организацией из доходов налогоплательщиков - физических лиц при их фактической выплате (п. 4 ст. 226 НК РФ), а уплата НДФЛ за счет собственных средств налогового агента не допускается (п. 9 ст. 226 НК РФ).

В связи с этим суммы НДФЛ, удерживаемые из доходов работников организацией, применяющей УСН, не могут включаться в состав расходов, предусмотренных пп. 22 п. 1 ст. 346.16 НК РФ (смотрите, например, письма Минфина России от 05.02.2016 N 03-11-06/2/5880, от 15.12.2015 N 03-11-06/2/73266, от 09.11.2015 N 03-11-06/2/64442, от 24.11.2009 N 03-11-06/2/246, от 25.06.2009 N 03-11-09/225).

Наряду с изложенным выше необходимо учитывать, что на основании пп. 6 п. 1 ст. 346.16 НК РФ при определении объекта налогообложения налогоплательщик уменьшает полученные доходы на расходы на оплату труда, выплату пособий по временной нетрудоспособности в соответствии с законодательством РФ.

Расходы на оплату труда принимаются при условии их соответствия критериям, указанным в п. 1 ст. 252 НК РФ, и в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 255 НК РФ (п. 2 ст. 346.16 НК РФ). Так, в соответствии со ст. 255 НК РФ в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства РФ, трудовыми договорами (контрактами) и (или) коллективными договорами.

Соответственно, удержанные и перечисленные в бюджет организацией в качестве налогового агента суммы НДФЛ учитываются в составе начисленных сумм оплаты труда, на что указывает и Минфин России в приведенных нами выше письмах от 05.02.2016 N 03-11-06/2/5880, от 15.12.2015 N 03-11-06/2/73266, от 09.11.2015 N 03-11-06/2/64442, от 24.11.2009 N 03-11-06/2/246, от 25.06.2009 N 03-11-09/225.

Иными словами, суммы исчисленного, удержанного и перечисленного в бюджет НДФЛ являются для налогоплательщика-организации, применяющей УСН, составной частью расходов на оплату труда (смотрите также письмо УФНС России по г. Москве от 11.02.2009 N 16-15/012115, постановление ФАС Московского округа от 17.12.2009 N КА-А40/13654-09).

Согласно п. 2 ст. 346.17 НК РФ расходами налогоплательщика признаются затраты после их фактической оплаты. В целях главы 26.2 НК РФ оплатой товаров (работ, услуг) и (или) имущественных прав признается прекращение обязательства налогоплательщика - приобретателя товаров (работ, услуг) и (или) имущественных прав перед продавцом, которое непосредственно связано с поставкой этих товаров (выполнением работ, оказанием услуг) и (или) передачей имущественных прав. При этом расходы учитываются в составе расходов с учетом особенностей, предусмотренных п. 2 ст. 346.17 НК РФ.

Расходы на оплату труда учитываются в составе расходов в момент погашения задолженности путем списания денежных средств с расчетного счета налогоплательщика, выплаты из кассы, а при ином способе погашения задолженности - в момент такого погашения (пп. 1 п. 2 ст. 346.17 НК РФ).

Таким образом, суммы НДФЛ учитываются в расходах на оплату труда при применении УСН после фактической выплаты заработной платы сотрудникам и перечисления НДФЛ в бюджет (смотрите также письмо УФНС России по г. Москве от 14.09.2010 N 16-15/096615@).

Следует иметь в виду, что при перечислении НДФЛ в бюджет с выплат в пользу работников, которые не учитываются в составе расходов на оплату труда (например безвозмездная помощь работникам, не являющаяся оплатой труда), приходящиеся на такие выплаты суммы НДФЛ в составе расходов организации на оплату труда тоже не учитываются (смотрите также письмо Минфина России от 30.03.2012 N 03-11-06/2/49).

Налогоплательщики, применяющие УСН, обязаны вести учет доходов и расходов для целей исчисления налоговой базы по налогу в книге учета доходов и расходов организаций и индивидуальных предпринимателей, применяющих УСН (далее - Книга), форма и порядок заполнения которой (далее - Порядок) утверждены приказом Минфина России от 22.10.2012 N 135н (ст. 346.24 НК РФ).

Организации и индивидуальные предприниматели, применяющие УСН, ведут Книгу, в которой в хронологической последовательности на основе первичных документов позиционным способом отражают все хозяйственные операции за отчетный (налоговый) период (п. 1.1 Порядка).

Согласно п. 2.2 Порядка в графе 2 "Дата и номер первичного документа" раздела I "Доходы и расходы" Книги указываются дата и номер первичного документа, на основании которого осуществлена регистрируемая операция.

В графе 3 "Содержание операции" раздела I "Доходы и расходы" Книги указывается содержание регистрируемой операции (п. 2.3 Порядка).

В графе 5 "Расходы, учитываемые при исчислении налоговой базы" раздела I "Доходы и расходы" Книги налогоплательщик отражает расходы, указанные в п. 1 ст. 346.16 НК РФ (п. 2.5 Порядка).

Поскольку выплата заработной платы работникам и перечисление НДФЛ в бюджет оформляются различными первичными документами, расходы в виде заработной платы (за минусом удержанного НДФЛ), а также перечисленный в бюджет НДФЛ, входящий в состав расходов на заработную плату, мы рекомендуем отражать в Книге в качестве отдельных расходных операций (расходы в виде заработной платы, выплаченной работникам, и расходы в виде заработной платы в размере НДФЛ, перечисленного в бюджет). Вместе с тем в случае, если выплата заработной платы и перечисление НДФЛ в бюджет приходятся на один день, полагаем возможным отражение их в Книге в качестве одной операции, с указанием в графе 2 "Дата и номер первичного документа" раздела I "Доходы и расходы" Книги реквизитов документов, подтверждающих как выплату заработной платы, так и перечисление НДФЛ в бюджет.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Арыков Степан

Контроль качества ответа:

Рецензент службы Правового консалтинга ГАРАНТ

аудитор, член РСА Мельникова Елена

22 сентября 2016 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Время чтения: 9 мин.

Почему в КУДиР не попадает заработная плата (ЗП ведется во внешней программе)? Что необходимо сделать, чтобы какая-либо услуга не попала в расходы? Как проанализировать КУДиР при помощи отчета "Анализ учета по УСН"?

Согласно ст. 346.24 НК РФ все налогоплательщики, применяющие упрощенную систему налогообложения, обязаны вести Книгу учета доходов и расходов (КУДиР). Форма и порядок заполнения КУДиР установлены приказом Минфина России от 22.10.2012 № 135н.

Рассмотрим данные вопросы на примере конфигурации «Бухгалтерия предприятия» редакция 3.0 интерфейс «Такси», при условии, что учет заработной платы ведется во внешней программе.

Организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, при расчете единого налога могут уменьшить налогооблагаемые доходы на сумму расходов, направленных на оплату труда сотрудников. Но только при условии, что в качестве объекта налогообложения они используют «доходы, уменьшенные на величину расходов» (п. 6 ст. 346.16 НК РФ).

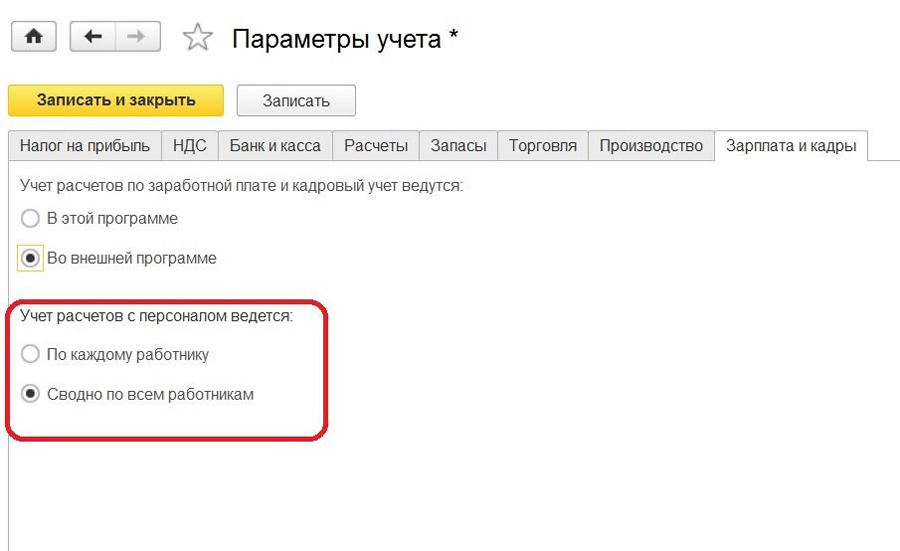

Если в конфигурации отключен аналитический учет расчетов с персоналом по оплате труда в разрезе сотрудников (установлен переключатель «Сводно» по всем работникам в форме «Настройка параметров учета» на закладке «Расчеты с персоналом»), то расходы на заработную плату для целей УСН автоматически не признаются.

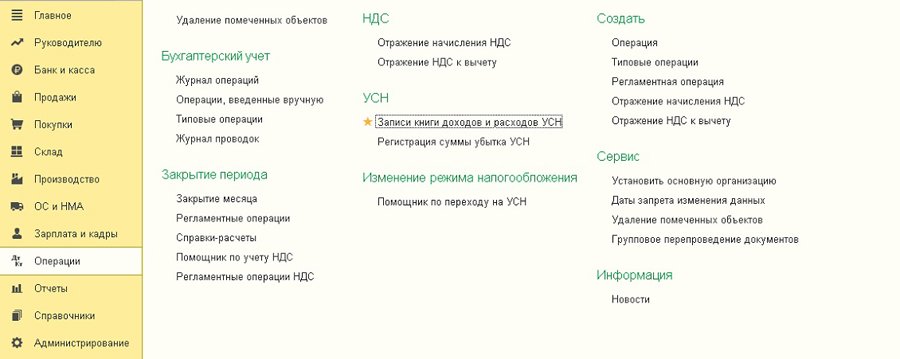

Следовательно, эти расходы необходимо внести ручными записями в КУДиР. Для этого на вкладке «Операции» в разделе «УСН» выбираем «Запись книги учета доходов и расходов УСН».

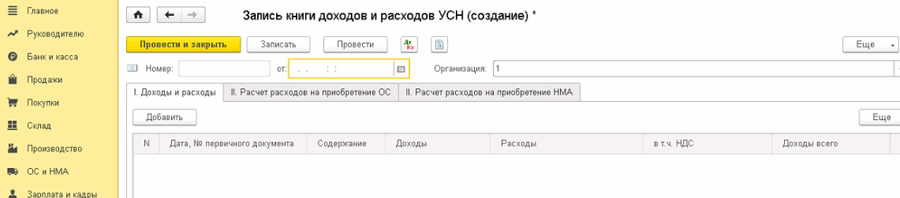

В окне «Запись книги учета доходов и расходов УСН» необходимо нажать кнопку «Создать».

Откроется окно «Запись книги доходов и расходов (создание)», где необходимо отразить расходы с персоналом по оплате труда. Для этого на закладке «Доходы и расходы» кликнуть по кнопке «Добавить» и заполнить соответствующие поля. После необходимо нажать кнопку «Провести и закрыть». Расходы с персоналом по оплате труда отразились в КУДиР.

Также существует другой способ. Так как в конфигурации предусмотрен аналитический учет расчетов с персоналом по оплате труда только в разрезе сотрудников, то можно создать условного сотрудника и списать расходы на него (в выгрузке из внешней программы на 70 счете в аналитике (субконто) указать данного сотрудника).

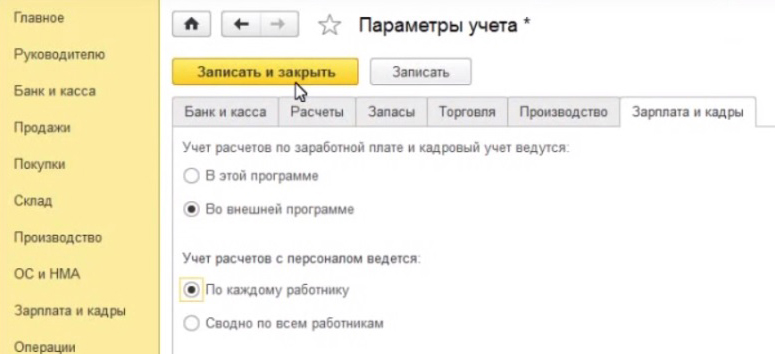

В форме «Настройка параметров учета» на закладке «Расчеты с персоналом» установить переключатель в учете расчетов с персоналом переключатель «По каждому сотруднику».

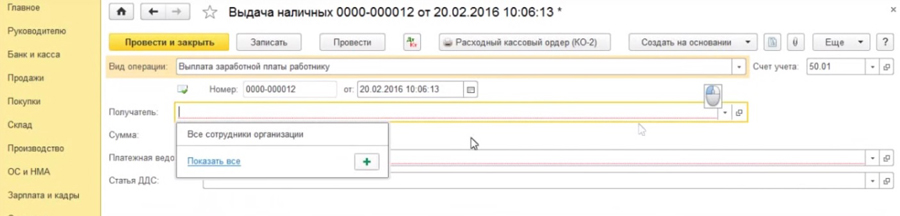

В документе «Выдача наличных» необходимо указать вид операции «Выплата заработной платы работнику», получатель - условный сотрудник. После проведения документа в КУДиР расчеты с персоналом по оплате труда отразятся автоматически.

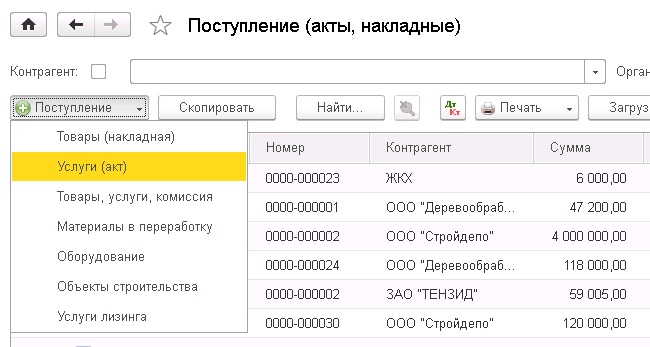

Рассмотрим второй вопрос. Оказание услуг в программе отражается документом "Поступление (акт, накладная)" для вида операции "Услуги (акт)".

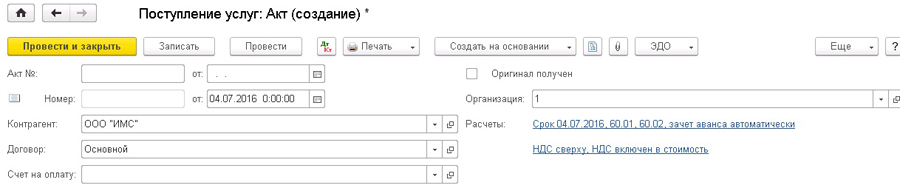

В открывшемся окне «Поступление услуг: Акт (создание)» в шапке документа необходимо указать организацию - получателя услуги, контрагента-продавца и его договор.

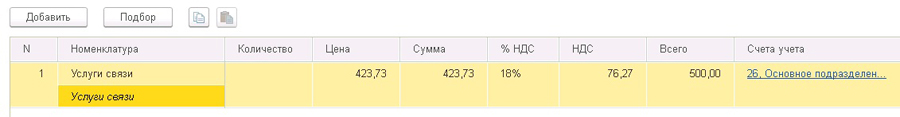

Далее, в табличной части, заносится информация о позициях: номенклатура, цена, % НДС, счета учета.

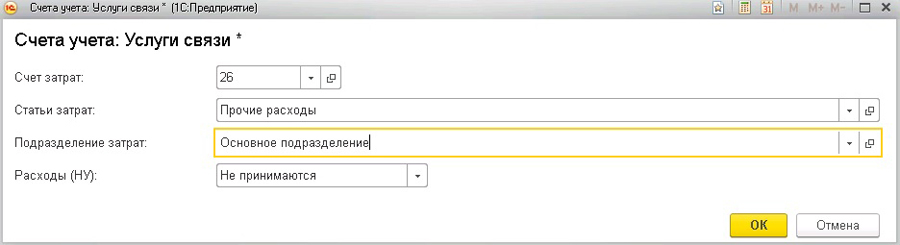

Для того чтобы отразить услуги, не попадающие в расходы КУДиР, то есть не принимаемые для целей определения налоговой базы по налогу, уплачиваемому в связи с применением УСН, необходимо на вкладке «Счета учета» в признаке расхода для целей налога, уплачиваемого в связи с применением УСН «Расходы (НУ)», указать «Не принимаются».

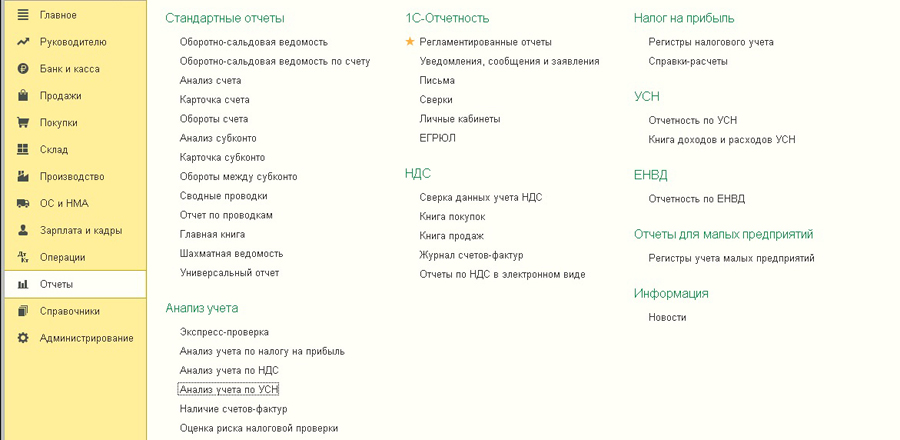

Для анализа и проверки структуры доходов и расходов налогового учета по УСН предназначен отчет "Анализ налогового учета по УСН". Для того чтобы сформировать данный отчет, необходимо в разделе «Отчеты» на панели «Анализ учета» выбрать пункт «Анализ учета по УСН».

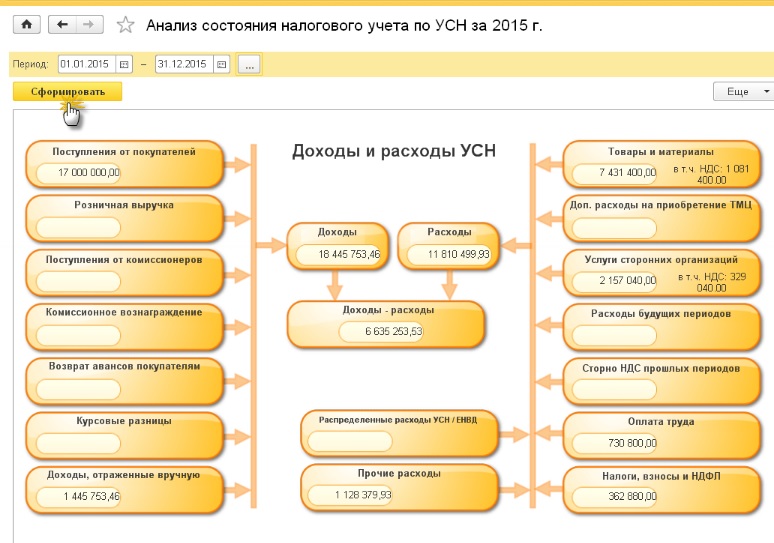

Для проведения анализа необходимо в форме отчета выбрать период, организацию и кликнуть на кнопку «Сформировать отчет».

Отчет состоит из общей схемы налоговой базы и расшифровок отдельных блоков этой схемы. Данные отчета группируются по видам доходов в правой части и расходов – в левой.

Данные о полученных доходах в отчете приводятся с разбивкой по видам:

- поступления от покупателей;

- розничная выручка;

- поступления от комиссионеров;

- комиссионное вознаграждение;

- возврат авансов покупателям (уменьшают сумму полученных доходов согласно абз. 3 ст. 346.17 НК РФ);

- курсовые разницы;

- доходы, отраженные вручную.

Данные о признанных расходах в отчете приводятся с разбивкой по видам:

- товары и материалы;

- дополнительные расходы на приобретение ТМЦ;

- услуги сторонних организаций;

- расходы будущих периодов;

- сторно НДС прошлых периодов;

- оплата труда;

- налоги, взносы и НДФЛ;

- распределенные расходы (УСН/ЕНВД);

- прочие расходы.

Чтобы получить отчет о том, как получено данное значение дохода или расхода, необходимо кликнуть по ячейке соответствующего показателя.

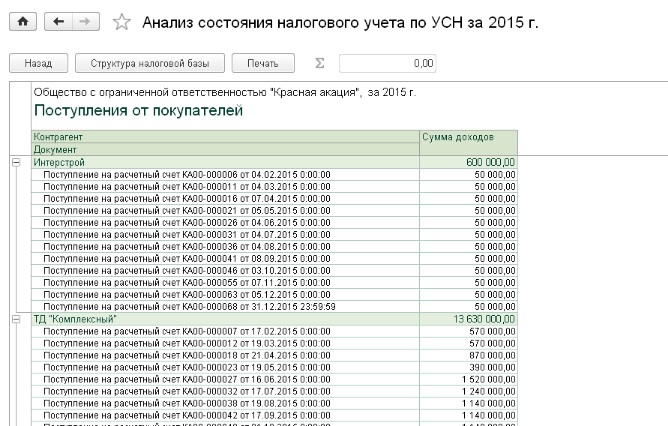

Так, например, для показателя полученных доходов «Поступления от покупателей» выводится отчет с данными о том, от кого поступили денежные средства на расчетный счет и каким документом отражена операция поступления в информационной базе. Данные приводятся с группировкой по контрагентам.

Для того чтобы узнать, при проведении какого документа в налоговом учете для целей УСН была отражена соответствующая сумма дохода, необходимо кликнуть на соответствующее поступление.

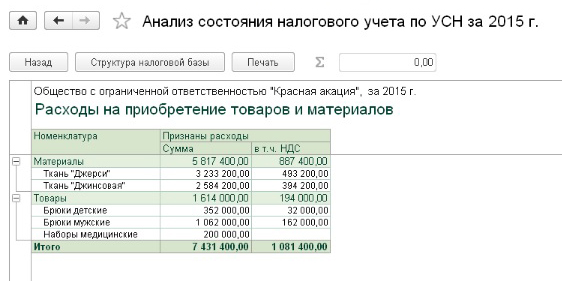

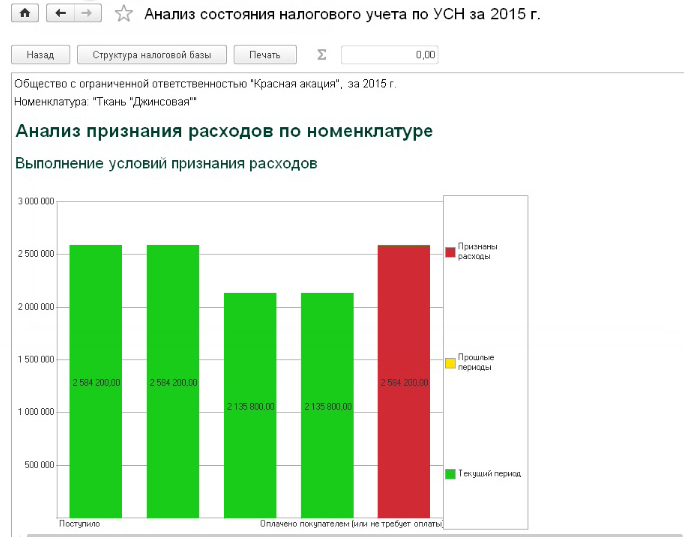

Для показателя признанных расходов «Товары и материалы» выводится отчет о расходах в виде стоимости МПЗ и относящихся к ним суммах НДС, признаваемых при определении налоговой базы в периоде, за который сформирован отчет.

Данные приводятся с группировкой по видам запасов и конкретным номенклатурным единицам.

Для каждой номенклатурной единицы в этом отчете предусмотрена возможность получить детальные данные анализа признания расходов. Они представляются в виде диаграммы «Анализ признания расходов по номенклатуре» и таблицы «Отражение операций в налоговом учете».

Из данного отчета имеется возможность перейти к документу, при проведении которого в налоговом учете для целей УСН была отражена соответствующая операция "с расходом", кликнув на соответствующий расход.

Итак, мы разобрали частые и важные вопросы, с которыми сталкиваются организации и индивидуальные предприниматели, применяющие упрощенную систему налогообложения, а также рассмотрели отчет "Анализ налогового учета по УСН", с помощью которого можно наглядно проанализировать структуры доходов и расходов налогового учета по УСН.

Вернигорова Ольга,

Консультант Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Сегодня разберём тему, вызывающую, пожалуй, наибольшее число вопросов от начинающих (и не только) бухгалтеров - порядок признания доходов и расходов при упрощенной системе налогообложения (УСН) в семействе программ 1С:Бухгалтерия 8.

Примеры будем рассматривать в 1С:Бухгалтерия 8.3 (редакция 3.0). Но в "двойке" всё работает аналогично.

Небольшой экскурс в теорию

Нас интересует заполнение книги доходов и расходов (КУДИР). В этой замечательной книге:

- графа 4 - это колонка "Доходы всего"

- графа 5 - это "Принимаемые доходы"

- графа 6 - это колонка "Расходы всего"

- графа 7 - это "Принимаемые расходы"

Нас прежде всего интересуют графы 5 и 7. Именно они влияют на размер уплачиваемого нами единого налога.

Есть два основных режима на "упрощёнке":

- доходы (графа 5)

- доходы (графа 5) минус расходы (графа 7)

Для расчёта единого налога в первом случае мы просто умножаем величину доходов на 6%, а во втором разницу между доходами и расходами умножаем на 15%.

Вкратце это всё.

Правильно посчитать доходы и расходы - это и есть самая трудная задача. Уже исходя из самого наличия четырёх колонок "доходы всего" и "доходы принимаемые", "расходы всего" и "расходы принимаемые" выходит, что не все доходы и расходы можно брать для расчёта налога.

Нужно уметь правильно определять момент признания дохода или расхода. При УСН для этого в обязательном порядке используется кассовый метод.

При кассовом методе датой получения дохода признаётся день поступления средств на счета в банках или в кассу. Причём неважно - аванс это или оплата. Деньги пришли - доход получен, а следовательно сразу попадает в графы 4 и 5.

Как видите, с доходами всё крайне просто. Любое поступление денег (в кассу или на расчётный счёт) попадает в общие и признаваемые доходы, с которых нужно уплачивать налог.

С расходами всё несколько сложнее.

Для признания расходов на приобретение материалов - нужно отразить факт их поступления и оплаты.

Для признания расходов на оплату оказанных нам услуг - нужно отразить факт их оказания и оплаты.

Для признания расходов на приобретение товаров для последующей перепродажи - нужно отразить факт их поступления, оплаты и реализации.

Для признания расходов на оплату труда - нужно отразить факт её начисления и оплаты.

При оплате через авансовые отчёты - помимо вышеперечисленных условий требуется отразить факт выдачи денег подотчётному лицу.

Как видите, для многих из перечисленных ситуаций есть сразу несколько условий признания расхода. И эти условия могут выполняться в различном порядке. При том моментом признания расхода будет считаться последнее из выполненных условий .

Аванс от покупателя по банку

Покупатель перечислил нам деньги на расчётный счёт в счёт предоплаты (аванс). Согласно нашему предположению (кассовый метод) эта сумма сразу попадёт в "Доходы всего" (графа 4) и "Доходы учитываемые" (графа 5):

поступление по банку -> графа 4 + графа 5

Оформляем выписку (поступление на расчётный счёт) на 2000 рублей от покупателя ООО "Волшебная Лань":

Проводим и открываем проводки документа (кнопка ДтКт). Видим, что сумма оплаты отнеслась на 62.02 - всё верно, ведь это аванс:

Тут же переходим на вторую закладку "Книга учета доходов и расходов". Именно здесь суммы оплаты разносятся (или не разносятся) по графам КУДИР. Видим, что поступившие 2000 рублей попали сразу в 4 и 5 графы:

Аванс от покупателя по кассе

С кассой всё аналогично банку. Покупатель внёс деньги в кассу в качестве предоплаты (аванс). Согласно нашему предположению (кассовый метод) эта сумма сразу попадёт в графы 4 и 5:

поступление по кассе -> графа 4 + графа 5

Оформляем приходный кассовый ордер (поступление наличных) от покупателя "Свергуненко М. Ф." на сумма 3000 рублей:

Проводим документ и переходим к его проводкам (кнопка ДтКт). Видим, что сумма оплаты отнеслась на 62.02 - всё верно, ведь это аванс:

Тут же переходим на закладку "Книгу учета доходов и расходов" и видим, что наша сумма целиком попала в графы 4 и 5:

Оплата поставщику за оказанные услуги

Переходим к расходам. Тут всё интереснее. Но не в случае с оплатой оказанных нам услуг. Нам достаточно ввести в программу акт об оказании услуг и его оплату, тогда сам акт (согласно кассовому методу) не сделает никаких отметок в графах КУДИР, а вот выписка по банку сразу разнесёт сумму оплаты по графам 6 и 7:

акт об оказании услуг -> ничего не сделает

оплата по банку -> графа 6 + графа 7

Вносим в программу акт об оказании услуг от поставщика "Аэрофлот" на сумма 2500:

Проводим документ и переходим к его проводкам (кнопка ДтКт). Видим, что затраты (26 счёт) отнеслись на 60.01 - всё верно:

Закладки "Книга учёта доходов и расходов" мы не видим, что и означает, что указанные 2500 не попали ни в одну из граф КУДИР. Идём дальше.

Вносим следующим днём выписку об оплате оказанных нам услуг:

Проводим выписку и смотрим её проводки. Видим, что сумма оплаты отнеслась на 60.01:

Тут же переходим на закладку "Книга учета доходов и расходов" и видим, что оплаченные 2500, наконец, попали в графы 6 и 7:

Аванс поставщику в счёт оказания услуг

А что если мы сделали поставщику предоплату за оказанные услуги (аванс)? И уже затем оформили акт об оказании услуг. Схематично это будет выглядеть так:

оплата по банку -> заполнит графу 6

акт об оказании услуг -> заполнит графу 7

Внесём в программу выписку по банку (наш аванс поставщику) на сумму 4500:

Проведём документ и откроем его проводки (кнопка ДтКт). Видим, что сумма попала на 60.02 - всё верно, ведь это аванс:

Тут же перейдём на закладку "Книгу учета доходов и расходов" и увидим, что сумма аванса попала только в графу 6:

И это правильно. Согласно кассовому методу в графу 7 (принимаемые расходы) мы сможем взять эту сумму только после внесения акта об оказании услуг. Сделаем это.

Внесём в программу акт об оказании услуг следующим днём:

Проведём документ и посмотрим проводки:

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что сумма оплаты наконец попала в седьмую графу:

Оплата поставщику за материалы

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

Далее будем рассуждать так. У нас кассовый метод. Вначале было поступление материалов, затем оплата по банку. Очевидно именно оплата по банку (так как поступление уже было) создаст записи по графам 6 и 7. Схематично это будет так:

поступление материалов -> ничего не создаст

оплата по банку за материалы -> заполнит графу 6 и графу 7

Внесём в программу поступление материалов на сумму 1000 рублей:

Проведём документ и откроем его проводки (кнопка ДтКт):

Видим, что рядом с проводками не появилась закладка "Книга учета доходов и расходов". Это значит, что документ поступления материалов в данном случае не создал записей ни по одной из граф КУДИР.

Внесём выписку об оплате материалов следующим днём:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на вкладку "Книга учета доходов и расходов" и увидим, что документ заполнил графы 6 и 7:

Аванс поставщику в счёт поставки материалов

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

В данном случае вначале следует оплата, затем поступление материалов. Согласно логике кассового метода полное признание расходов (графа 7) будет возможно лишь после оформление обоих документов. Схематично это будет так:

оплата по банку в счёт поставки материалов -> заполнит графу 6

поступление материалов -> заполнит графу 7

Внесём в программу выписку об о предоплате за материалы на 3200 рублей:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что выписка заполнила пока только графу 6 (расходы всего):

Для заполнения седьмой графы недостаёт документа поступление материалов. Оформим его:

Проводим документ и смотрим его проводки (кнопка ДтКт):

Тут же переходим на закладку "Книга учета доходов и расходов" и видим, что документ поступление материалов заполнил недостающую графу 7:

Оплата поставщику за товары

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

В целом порядок признания расходов на закупку товаров для реализации похож на ситуацию с поступлением материалов - тут также требуется поступление и оплата. Но дополнительным (третьим) требованием является то, что расходы признаются только по мере реализации купленных товаров .

Схематично наша схема будет такой:

поступление товаров -> ничего не заполняет

оплата товаров по банку -> заполняет графу 6

реализация оплаченных товаров -> заполняет графу 7

Внесём в программу поступление товаров на сумму 31292 рубля:

Проведём документ и откроем его проводки (кнопка ДтКт):

Видим, что закладка "Книга учёта доходов и расходов" отсутствует, а значит документ ничего не записал в графы КУДИР.

Внесём выписку об оплате товаров поставщику:

Проведём документ и откроем его проводки:

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что сумма оплаты попала в расходы всего (графа 6). В седьмую графу (расходы принятые) эта сумма будет попадать по мере реализации товара.

Предположим, что весь товар продан. Оформим его реализацию:

Проведём документ и откроем его проводки (кнопка ДтКт):

Тут же перейдём на закладку "Книга учета доходов и расходов" и увидим, что сумма оплаты, наконец, попала в седьмую графу:

Аванс поставщику за товары

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

Тут всё аналогично оплате поставщику за товары (предыдущий пункт). За исключением того, что сумма оплаты попадет в шестую графу первым же документом (выписка по банку). Схема будет такой:

оплата товаров по банку -> заполнит графу 6

поступление товаров -> ничего не заполнит

реализация оплаченных товаров -> заполнит графу 7

Оплата поставщику через авансовый отчёт

Важно! Вначале правильно настроим порядок признания расходов в учётной политике - ссылка на инструкцию.

Если в любой из описанных выше ситуаций заменить оплату по банку на оплату через подотчётное лицо - всё будет работать точно также.

Но есть нюанс. Главное условие для того, чтобы взялись расходы, оплаченные по авансовому отчёту (помимо перечисленных выше) - это собственно выдача денег подотчётному лицу (расходный кассовый ордер).

Именно документом РКО будет заполнена графа 6.

Графа 7 же заполнится при наступлении следующих дополнительных условий: авансовый отчёт + (акт об оказании услуги или поступление материала или поступление товара и его продажа). Причём эта графа заполнится документом наиболее поздним по дате.

Выплата заработной платы

Для заполнения граф 6 и 7 необходимо наличие сразу двух документов: начисление и выплата зарплаты.

начисление зарплаты -> ничего не заполнит

выдача зарплаты (РКО) -> заполнит графу 6 и графу 7

выдача зарплаты до начисления (РКО) -> заполнит графу 6

начисление зарплаты -> заполнит графу 7

Мы молодцы, на этом всё

Кстати, подписывайтесь на новые уроки.

С уважением, Владимир Милькин (преподаватель школы 1С программистов и разработчик обновлятора).

Как помочь сайту: расскажите (кнопки поделиться ниже) о нём своим друзьям и коллегам. Сделайте это один раз и вы внесете существенный вклад в развитие сайта. На сайте нет рекламы, но чем больше людей им пользуются, тем больше сил у меня для его поддержки.

Нажмите одну из кнопок, чтобы поделиться:

Читайте также: