Таможенные платежи при усн доходы минус расходы

Опубликовано: 26.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Каков порядок учета НДС и таможенной пошлины, уплаченных при ввозе товаров на территорию РФ, налогоплательщиками, применяющими УСН с объектом налогообложения "доходы минус расходы"?

Рассмотрев вопрос, мы пришли к следующему выводу:

В случае признания суммы НДС и таможенных пошлин, уплаченных при импорте товара, в расходах после их фактической оплаты, то есть независимо от дальнейшей реализации импортных товаров покупателям, существует вероятность возникновения претензий со стороны налоговых органов.

Обоснование вывода:

В соответствии с п. 1 ст. 70 ТК ТС к таможенным платежам относятся, в частности, ввозная таможенная пошлина и НДС, взимаемый при ввозе товаров на таможенную территорию ТС.

Налогоплательщики, применяющие УСН, не признаются плательщиками НДС, за исключением НДС, подлежащего уплате в соответствии с НК РФ при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, а также НДС, уплачиваемого в соответствии со ст. 174.1 НК РФ (п.п. 2, 3 ст. 346.11 НК РФ).

В то же время согласно пп. 11 п. 1 ст. 346.16 НК РФ налогоплательщики, применяющие УСН с объектом налогообложения в виде доходов, уменьшенных на величину расходов, вправе уменьшить полученные ими доходы на суммы таможенных платежей, уплаченные при ввозе товаров на территорию РФ.

Следовательно, перечисленные в п. 1 ст. 70 ТК ТС платежи могут быть учтены при определении налоговой базы по УСН.

Однако на сегодняшний день единой позиции в части порядка признания данных расходов официальными органами не выработано.

Так, из разъяснений уполномоченных органов следует, что таможенные пошлины учитываются при определении налоговой базы на основании пп. 11 п. 1 ст. 346.16 НК РФ и признаются в составе расходов по мере реализации товаров, при приобретении которых они были уплачены (письма Минфина России от 20.01.2010 N 03-11-11/06, УФНС России по г. Москве от 03.08.2011 N 16-15/075978@, от 03.08.2011 N 16-15/075978@ "О порядке списания пошлин за товар при импорте организацией, применяющей УСН").

При этом НДС, уплаченный при ввозе товаров на таможенную территорию РФ, финансисты и налоговые органы классифицируют (и, соответственно, предлагают учитывать) по-разному:

- на основании пп. 11 п. 1 ст. 346.16 НК РФ, как таможенные платежи (письмо Минфина России от 20.01.2010 N 03-11-11/06);

- на основании пп. 8 п. 1 ст. 346.16 НК РФ, как НДС, уплаченный по приобретенным и оплаченным товарам (письма Минфина России от 24.09.2012 N 03-11-06/2/128, УФНС по г. Москве от 03.03.2005 N 18-11/3/14740);

- на основании пп. 22 п. 1 ст. 346.16 НК РФ, как суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах (письмо Минфина России от 11.05.2004 N 04-03-11/71).

Минфин России, а также налоговые органы, руководствуясь пп. 2 п. 2 ст. 346.17 НК РФ, в большинстве случаев приходят к выводу, что уплаченные при ввозе товаров таможенные платежи (таможенные пошлины, НДС) признаются в расходах по мере реализации этих товаров при условии их фактической оплаты продавцу (смотрите, например, письма Минфина России от 24.09.2012 N 03-11-06/2/128, от 20.01.2010 N 03-11-11/06, от 25.12.2008 N 03-11-05/312, УФНС России по г. Москве от 03.08.2011 N 16-15/075978@).

Эти разъяснения соответствуют общему подходу Минфина России в отношении признания сумм НДС, уплаченных при приобретении товаров (письма Минфина России от 02.12.2009 N 03-11-06/2/256, от 07.07.2006 N 03-11-04/2/140, от 20.06.2006 N 03-11-04/2/124, от 28.04.2006 N 03-11-04/2/94).

В то же время контролирующими органами высказывалась и другая точка зрения, согласно которой суммы НДС, уплаченные налогоплательщиком, применяющим УСН, при ввозе товаров на территорию РФ, относятся на расходы сразу после фактической уплаты налога, то есть независимо от дальнейшей реализации импортных товаров покупателям (письма Минфина России от 07.07.2005 N 03-04-08/174, УФНС России по г. Москве от 03.08.2011 N 16-15/075978@ "О порядке списания НДС при импорте товара").

Следует отметить, что в силу п. 2 ст. 346.17 НК РФ по общему правилу расходами признаются затраты после их фактической оплаты. Специального порядка признания расходов в виде таможенных платежей, в том числе таможенных пошлин и НДС (независимо от того, на основании какой нормы (пп.пп. 8, 11 или 22 п. 1 ст. 346.16 НК РФ) он учтен), не установлено. В этой связи мы придерживаемся позиции, что расходы в виде ввозных таможенных пошлин и НДС, уплаченного при ввозе товаров на таможенную территорию РФ, могут учитываться в целях налогообложения в общеустановленном порядке, то есть после их фактической оплаты независимо от дальнейшей реализации импортных товаров покупателям. Однако налогоплательщику надо быть готовым отстаивать такую позицию в суде.

Арбитражной практикой применительно к рассматриваемой ситуации мы не располагаем.

Рекомендуем ознакомиться со следующим материалом:

- Энциклопедия решений. Учет товаров при УСН.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

аудитор, член МоАП Завьялов Кирилл

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

© ООО "НПП "ГАРАНТ-СЕРВИС", 2021. Система ГАРАНТ выпускается с 1990 года. Компания "Гарант" и ее партнеры являются участниками Российской ассоциации правовой информации ГАРАНТ.

Все права на материалы сайта ГАРАНТ.РУ принадлежат ООО "НПП "ГАРАНТ-СЕРВИС". Полное или частичное воспроизведение материалов возможно только по письменному разрешению правообладателя. Правила использования портала.

Портал ГАРАНТ.РУ зарегистрирован в качестве сетевого издания Федеральной службой по надзору в сфере связи,

информационных технологий и массовых коммуникаций (Роскомнадзором), Эл № ФС77-58365 от 18 июня 2014 года.

ООО "НПП "ГАРАНТ-СЕРВИС", 119234, г. Москва, ул. Ленинские горы, д. 1, стр. 77, info@garant.ru.

8-800-200-88-88

(бесплатный междугородный звонок)

Редакция: +7 (495) 647-62-38 (доб. 3145), editor@garant.ru

Отдел рекламы: +7 (495) 647-62-38 (доб. 3136), adv@garant.ru. Реклама на портале. Медиакит

Если вы заметили опечатку в тексте,

выделите ее и нажмите Ctrl+Enter

Налог на добавленную стоимость при импорте

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

При переходе на упрощенную систему учет и уплата налогов значительно упрощаются, главным образом за счет освобождения от учета и уплаты налога на добавленную стоимость.

Законодательство не ограничивает юридических лиц, работающих на любых формах налогообложения, в ведении внешнеэкономической деятельности. Но импортируя товары, покупатель обязан рассчитать и заплатить НДС, даже если он работает на УСН или другом спецрежиме. Это правило отражено в статье 346 Налогового кодекса.

Обязанность уплатить налог на добавленную стоимость не зависит от того, из какого государства поставляется товар. Однако есть нюансы по уплате этого налога для импорта из стран Евразийского экономического союза.

К странам ЕАЭС относятся Армения, Белоруссия, Казахстан, Киргизия. Если товар импортируется из этих государств, то НДС уплачивается не на таможне вместе со всеми другими таможенными платежами (пошлинами, сборами и т.д.), а перечисляется в налоговую инспекцию по месту регистрации предприятия-импортера. Также по месту регистрации юрлица в отделение ФНС необходимо подать специальную декларацию. Форма декларации утверждена приказом Министерства финансов No СА-7-3/765@ от 27 сентября 2017 года.

Если же предприятия на УСН импортирует продукцию из других стран и уплачивает НДС на таможне, оно не обязано подавать декларацию по НДС, так как не является плательщиком этого налога и не вправе требовать его возмещения.

Что важно учесть бухгалтеру при учете импорта товаров на УСН

Если компания закупает основные средства (оборудование, которое длительное время будет использоваться на собственном производстве), то НДС включается в стоимость закупленного товара. То же самое касается импорта сырья.

Если компания закупает продукцию, чтобы затем ее продать, то НДС, который уже начисляется и уплачивается при ввозе товаров, учитывается в фактической себестоимости закупленной продукции. В фактическую себестоимость также добавляются таможенные пошлины и сборы.

Так как предприятия на упрощенке не являются плательщиком НДС, то уже уплаченный налог им не возмещается.

Как мы помним, есть две схемы налогообложения на УСН: 6% с прибыли и 15% с доходов (по схеме доходы минус расходы). Во втором случае в расходах учитываются и затраты на приобретение товара, и уплата НДС, и таможенные сборы и пошлины. При УСН 6% НДС никак не компенсируется.

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Однако есть два подхода к уплате НДС:

- Первый подход предполагает, что налог будет рассчитан и уплачен частями, по мере реализации продукции. Этот принцип отражен в письмах Министерства финансов от 7 июля 2005 года No03-04-08/174 и от 24 сентября 2012 года No03-11-06/2/128.

- Другой подход, который изложен в письме от УФНС РФ по Москве от 3 августа 2011, предписывает учитывать НДС сразу же и включать их в стоимость приобретенных товаров.

Чтобы корректно рассчитать НДС и вовремя уплатить все налоги, избежав штрафных санкций, обратитесь за разъяснением в свою налоговую инспекцию, так как пока нет четкого и однозначного подхода, который трудно было бы оспорить.

Основные принципы начисления и уплаты НДС при импорте

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Если импортируются основные средства, НДС в любом случае учитывается в их стоимости.

Если товар куплен за границей для перепродажи, то при уплате налога с прибыли НДС добавляется в стоимость товара, а при уплате налога с чистого дохода НДС считается в составе расходов. Этот же принцип действует при импорте сырья для дальнейшей переработки.

Обратите внимание: налог на добавленную стоимость начисляется на собственно цену товара и уплаченные таможенные сборы и пошлины. Поясним на примере.

Предприятие закупило партию бытовой техники. Цена контракта составила 100 000 рублей, таможенные пошлины и сборы — 10 000 рублей. Таким образом НДС 20% будет начислен на сумму 110 000 рублей (110 000*20%) и составит 22 000 рублей. А общая стоимость товара, который уже будет принят к бухгалтерскому учету составит 132 000 рублей.

Но в любом случае НДС нужно уплатить для каждой поставки либо до подачи таможенной декларации либо одновременно с ней.

Ставки НДС при импорте

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Базовая ставка налога на добавленную стоимость — 20%.

Есть товары, по которым уплачивается льготный НДС 10%. Это продукты питания (мясные, молочные, мучные продукты, растительные масла), детские товары, медицинская продукция, трикотаж и швейная продукция и т.д.

Также есть группа товаров, которые облагаются акцизами. К ним относятся алкоголь и спиртосодержащая продукция, табачная продукция, моторные масла, нефтепродукты и т.д. В таком случае НДС будет начисляться на сумму товара с учетом и таможенных платежей, и акцизов.

Есть ряд товаров, которые не облагаются НДС при ввозе на территорию РФ. В таком случае импортер уплачивает только таможенные сборы. Перечень таких групп товаров регулируется ст. 150 и 151 НК РФ и постановлениями правительства. Список этот довольно обширен, в него включены многие продукты питания, одежда, обувь, медицинская продукция.

Перед тем как оформлять документы на ввоз товара проверяйте, распространяются ли на него льготы, и рассчитывайте сумму обязательных платежей, которые нужно будет заплатить на таможне.

Ведите учет импортных/экспортных и внутренних операций в сервисе Контур.Бухгалтерия. Простой учет, зарплата, отчетность в одной системе. Работайте бесплатно первые 14 дней.

«Клерк» Рубрика УСН

Елена Королева и Елена Хмелькова, эксперты службы Правового консалтинга ГАРАНТ

Таможенные сборы и пошлины, стоимость услуг брокера, расходы на сертификацию, добровольное страхование, услуги по хранению груза на СВХ и его доставке. Как учитывать все эти расходы, связанные с импортом товаров, организации, применяющей УСН? Об этом рассказывают эксперты службы Правового консалтинга ГАРАНТ Елена Королева и Елена Хмелькова.

Предприятие применяет УСН ("доходы минус расходы"). Как учитываются в 2013 году расходы, связанные с импортом товаров: таможенные пошлины, сборы, НДС, стоимость услуг брокера, стоимость услуг хранения товара на складах временного хранения и услуг по доставке этого товара, а также расходы на сертификацию товара и добровольное страхование груза?

Добровольное страхование груза

Так, согласно пп. 7 п. 1 ст. 346.16 НК РФ указанные налогоплательщики вправе уменьшить полученные доходы на расходы по всем видам обязательного страхования работников, имущества и ответственности, производимые в соответствии с законодательством РФ.

В связи с тем, что перечень расходов, предусмотренный п. 1 ст. 346.16 НК РФ, является закрытым и расходы на добровольное страхование имущества в нем не поименованы, расходы на добровольное страхование груза налоговую базу по единому налогу, уплачиваемому в связи с применением УСН, не уменьшают (письмо Минфина России от 10.05.2007 N 03-11-04/2/119).

Расходы на сертификацию

Таким образом, при определении налоговой базы по налогу, уплачиваемому в связи с применением УСН, налогоплательщик вправе уменьшить полученные им доходы на расходы на сертификацию импортируемого товара.

Указанные расходы принимаются после выполнения работ по сертификации (подписания акта выполненных работ) и их оплаты (п. 2 ст. 346.17 НК РФ, письма Минфина России от 26.12.2006 N 03-11-04/2/293, УФНС России по г. Москве от 16.02.2009 N 16-15/013702).

Услуги по хранению и доставке товара

Согласно п. 6 п. 1 ст. 254 НК РФ к материальным расходам относятся, в частности, расходы на приобретение работ и услуг производственного характера, выполняемых сторонними организациями или индивидуальными предпринимателями, а также на выполнение этих работ (оказание услуг) структурными подразделениями налогоплательщика.

К работам (услугам) производственного характера относятся выполнение отдельных операций по производству (изготовлению) продукции, выполнению работ, оказанию услуг, обработке сырья (материалов), контроль за соблюдением установленных технологических процессов, техническое обслуживание основных средств и другие подобные работы.

К работам (услугам) производственного характера также относятся транспортные услуги сторонних организаций (включая индивидуальных предпринимателей) и (или) структурных подразделений самого налогоплательщика по перевозкам грузов внутри организации, в частности, перемещение сырья (материалов), инструментов, деталей, заготовок, других видов грузов с базисного (центрального) склада в цеха (отделения) и доставка готовой продукции в соответствии с условиями договоров (контрактов).

Таким образом, при исчислении налоговой базы в целях применения УСН, расходы по оплате услуг сторонних организаций за хранение груза (в том числе на СВХ) и доставку груза учитываются в составе материальных расходов. При этом указанные расходы принимаются к учету после их фактической оплаты (п. 2 ст. 346.17 НК РФ, письма Минфина России от 19.04.2010 N 03-11-06/2/61, от 15.04.2010 N 03-11-06/2/59).

Кроме того, расходы по хранению и транспортировке товаров, приобретенных налогоплательщиком для дальнейшей реализации, могут быть учтены в составе расходов на основании пп. 23 п. 1 ст. 346.16 НК РФ.

В соответствии с пп. 2 п. 2 ст. 346.17 НК РФ расходы, непосредственно связанные с реализацией указанных товаров, в том числе расходы по их хранению, обслуживанию и транспортировке, учитываются в составе расходов после их фактической оплаты.

Таким образом, расходы налогоплательщика по хранению и транспортировке товаров, которые предназначены для дальнейшей перепродажи, учитываются после фактической оплаты указанных услуг (письмо Минфина России от 08.09.2011 N 03-11-06/2/124).

При этом необходимо иметь в виду, что, если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие затраты (п. 4 ст. 252 НК РФ).

Услуги брокера

При этом деятельность таможенного представителя (брокера) по совершению таможенных операций от имени и по поручению декларанта (иного лица, на которое возложена обязанность или которому предоставлено право совершать таможенные операции в соответствии с Таможенным кодексом Таможенного союза ) носит характер посреднической деятельности (пп. 34 п. 1 ст. 4, п. 2 ст. 12 ТК ТС, п. 1 ст. 971, п. 1 ст. 1005 ГК РФ).

В связи с этим расходы по оплате вознаграждения таможенному представителю (брокеру) могут быть учтены налогоплательщиком, применяющим УСН, при определении налоговой базы по налогу на основании пп. 24 п. 1 ст. 346.16 НК РФ (письмо Минфина России от 22.01.2013 N 03-11-11/19).

В силу п. 2 ст. 346.17 НК РФ указанные расходы принимаются после их фактической оплаты.

НДС, таможенные сборы и пошлины

В соответствии со ст. 70 ТК ТС к таможенным платежам относятся ввозная (вывозная) таможенная пошлина, НДС и акциз, взимаемые при ввозе товаров на таможенную территорию РФ, а также таможенные сборы.

Таким образом, НДС, таможенные сборы и пошлины, уплаченные при импорте товара, уменьшают налогооблагаемую базу по налогу, уплачиваемому при применении УСН на основании пп. 11 п. 1 ст. 346.16 НК РФ.

Кроме того, НДС, уплаченный при ввозе товаров на таможенную территорию РФ, может быть отражен в составе расходов:

- на основании пп. 8 п. 1 ст. 346.16 НК РФ, как НДС, уплаченный по приобретенным и оплаченным товарам (письма Минфина России от 24.09.2012 N 03-11-06/2/128, УФНС по г. Москве от 03.03.2005 N 18-11/3/14740);

- на основании пп. 22 п. 1 ст. 346.16 НК РФ, как суммы налогов и сборов, уплаченные в соответствии с законодательством о налогах и сборах (письмо Минфина России от 11.05.2004 N 04-03-11/71).

Необходимо отметить, что особого порядка признания расходов в виде таможенных платежей, в том числе "таможенного" НДС (независимо от того, на основании какой нормы (пп.пп. 8, 11 или 22 п. 1 ст. 346.16 НК РФ) он учтен), не установлено. Поэтому Минфин России в письме от 07.07.2005 N 03-04-08/174 со ссылкой на п. 2 ст. 346.17 НК РФ пришел к выводу, что такие расходы должны учитываться в целях налогообложения в общеустановленном порядке, то есть после их фактической оплаты.

Вместе с тем в более поздних своих разъяснениях Минфин России и налоговые органы стали придерживаться иной точки зрения, согласно которой в силу пп. 2 п. 2 ст. 346.17 НК РФ расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, учитываются в составе расходов по мере их реализации. Поэтому, если налогоплательщик приобрел товары для последующей реализации, то расходы, связанные с их приобретением (в частности, таможенные платежи), должны учитываться в составе расходов по мере реализации этих товаров при условии их фактической оплаты продавцу (смотрите, например, письма Минфина России от 24.09.2012 N 03-11-06/2/128, от 20.01.2010 N 03-11-11/06, УФНС России по г. Москве от 03.08.2011 N 16-15/075978@).

А в письме от 04.05.2013 N ЕД-4-3/6066 ФНС России применительно к НДС разъяснила следующее:

". Подпунктом 3 п. 2 ст. 170 НК РФ установлено, что суммы НДС, уплаченные лицами, не являющимися плательщиками НДС, при приобретении товаров (работ, услуг), либо фактически уплаченные при ввозе товаров на территорию РФ, учитываются в стоимости таких товаров (работ, услуг).

В этой связи, суммы НДС, уплаченные подрядной организацией, применяющей УСН, при приобретении материалов, необходимых для выполнения работ по договору с заказчиком, учитываются в стоимости этих материалов и, соответственно, в стоимости выполненных работ. "

То есть применительно к рассматриваемой ситуации ФНС полагает, что НДС, уплаченный при импорте товаров, подлежит включению в первоначальную стоимость товаров и, соответственно, учитывается в расходах на основании пп. 2 п. 2 ст. 346.17 НК РФ по мере реализации этих товаров при условии их фактической оплаты продавцу.

Таким образом, в случае признания суммы НДС, таможенных сборов и пошлин, уплаченных при импорте товара, в расходах после их фактической оплаты, то есть независимо от дальнейшей реализации импортных товаров покупателям, существует вероятность возникновения претензий со стороны налоговых органов.

С текстами документов, упомянутых в ответе экспертов, можно ознакомиться в справочной правовой системе ГАРАНТ .

С. Н. Зайцева, главный редактор

Организация, применяющая УСНО, приобрела товар (с целью дальнейшей продажи) у иностранного поставщика. НДС уплачен при ввозе товара на таможенную территорию РФ. Как учесть «таможенный» НДС при исчислении «упрощенного» налога (объект налогообложения – «доходы минус расходы»)? В какой момент? Можно ли рассуждать аналогично в отношении таможенных пошлин и сборов? Об этом – наша статья.

«Таможенный» НДС: как насчет вычета?

Операции по ввозу товаров на территорию РФ подлежат обложению НДС (пп. 3 п. 1 ст. 70 ТК ТС, пп. 4 п. 1 ст. 146 НК РФ). Налог при таких обстоятельствах уплачивают и «упрощенцы» (в общем случае не являющиеся плательщиками НДС 1 ). Таково требование п. 2, 3 ст. 346.11, п. 1 ст. 143 НК РФ.

Однако применить налоговый вычет данная категория налогоплательщиков не вправе. Основанием является пп. 3 п. 2 ст. 170 НК РФ: суммы НДС, фактически уплаченные при ввозе товаров, учитываются в стоимости таких товаров в случае приобретения их лицами, не являющимися плательщиками НДС. Налог в стоимости товаров, предназначенных для торговли, «упрощенцы» учитывают по-особому: обособленно от стоимости товаров. Это следует из пп. 23 п. 1 ст. 346.16 НК РФ (см. также Письмо Минфина России от 04.11.2004 № 03-03-02-04/1/44).

Таким образом, НДС, уплаченный на таможне при импорте товаров, «упрощенец» с объектом налогообложения «доходы минус расходы» к вычету не принимает, а учитывает в составе налоговых расходов (Письмо Минэкономразвития России от 27.07.2011 № ОГ-Д05-627).

К сведению

Если права на вычет НДС при применении спецрежима не возникает, отсутствует и обязанность подачи в налоговый орган декларации по НДС (письма Минфина России от 26.01.2012 № 03-07-14/10, от 30.01.2007 № 03-07-11/09).

НДС – в расход! Варианты возможны.

К какому виду расходов относится налог, уплаченный на таможне при импорте товара?

Если рассматривать его как «традиционный» НДС, предъявленный продавцом товаров, задумываться не о чем – здесь в свои права вступает пп. 8 п. 1 ст. 346.16 НК РФ. Напомним, в обозначенной норме говорится об НДС по оплаченным товарам (работам, услугам), приобретенным налогоплательщиком и подлежащим включению в состав налоговых расходов. Так вот, в совокупности с упомянутым выше пп. 23 п. 1 ст. 346.16 НК РФ (согласно ему расходы по оплате товаров, приобретенных для дальнейшей реализации, уменьшаются на величину расходов, указанных в пп. 8 п. 1 Расходы по оплате товаров, приобретенных для дальнейшей реализации, учитываются после ст. 346.16 НК РФ) и с учетом фактической оплаты указанных особенностей, зафиксированных в пп. 2 п. 2 ст. 346.17 НК РФ товаров по мере их реализации. (в целях налогообложения такие расходы учитываются после фактической оплаты товаров, приобретенных для продажи, по мере их реализации), имеем следующие подход: «таможенный» (как и «традиционный») НДС учитывается в налоговых расходах по мере реализации товара 1 .

Первый вариант учета. НДС, уплаченный на таможне, можно «породнить» и с таможенным платежом (что, кстати, весьма логично, ведь на то есть прямое указание пп. 3 п. 1 ст. 70 ТК ТС 3 ). Тогда учесть его следует в соответствии с пп. 11 п. 1 ст. 346.16 НК РФ.

Вариант второй. То есть (на наш взгляд) – сразу, не дожидаясь реализации товаров.

Есть, представьте, и третий вариант. Речь идет о пп. 22 п. 1 ст. 346.16 НК РФ, согласно которому учитываются суммы налогов и сборов, уплаченные в соответствии с законодательством Российской Федерации о налогах и сборах, за исключением суммы налога, уплаченной в соответствии с гл. 26.2 НК РФ.

К сведению

С января 2013 года «упрощенцы» смогут учесть в расходах фактически уплаченные налоги и сборы в соответствии с законодательством других стран. Данная корректировка внесена в НК РФ Федеральным законом от 25.06.2012 № 94-ФЗ.

Подход чиновников

…разъясняет Минфин

Такой многообразный «выбор», понятно, вносит сумятицу в ряды налогоплательщиков. Впрочем, в разъяснениях чиновников тоже нет четкости (да и вообще их подход к проблеме менялся неоднократно). То они предлагают воспользоваться третьим (из предложенных) вариантом – см. Письмо Минфина России от 11.05.2004 № 04-03-11/71, иными словами, суммы НДС, уплаченные при ввозе товаров на таможенную территорию РФ, включить в состав расходов при определении объекта налогообложения на основании пп. 22 п. 1 ст. 346.16 НК РФ по факту уплаты. То (впоследствии 4 ) меняют позицию – «таможенный» налог, мол, надо списать в расходы по мере реализации этих товаров при условии их фактической оплаты продавцу.

Такой подход продемонстрирован в письмах Минфина России от 25.12.2008 № 03-11-05/312, от 20.01.2010 № 03-11-11/06 (кстати, упоминание о других возможных вариантах (к сожалению, с выбором наименее привлекательного) здесь также присутствовало). Одно из наиболее свежих посланий на рассматриваемую тему, лишний раз подтверждающее, что финансовое ведомство свой подход к ней сформировало, – это Письмо от 24.09.2012 № 03-11-06/2/128. Ссылаясь на пп. 8 и 23 п. 1 ст. 346.16, пп. 2 и 3 п. 2 ст. 346.17 НК РФ, чиновники резюмируют: суммы «таможенного» НДС по импортным товарам, приобретенным для дальнейшей реализации, учитываются по мере реализации таких товаров.

…разъясняют налоговики

Налоговики тоже не отличались постоянством. Поначалу они рассуждали так: суммы НДС по приобретаемым товарам (работам, услугам) и суммы таможенных платежей, уплаченные при ввозе товаров на таможенную территорию РФ и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством РФ, предусмотренные пп. 8 и 11 п. 1 ст. 346.11 НК РФ, включаются в состав расходов, принимаемых в уменьшение доходов, в момент получения доходов от реализации данных товаров (Письмо МНС России от 13.10.2004 № 22-1-15/1667). В дальнейшем своей позиции они не меняли, но и про пп. 11 п. 1 ст. 346.11 НК РФ в своих разъяснениях «забыли» (Письмо УФНС по г. Москве от 03.03.2005 № 18-11-3/14740 5 ).

Однако в Письме от 03.08.2011 № 16-15/075978@ столичные налоговики высказались иначе, взяв за основу как второй, так и третий вариант учета «таможенного» НДС (хотя разъяснение не без изъяна, о чем мы поговорим чуть ниже). Итак, были приведены следующие аргументы. В силу абз. 2 п. 2 ст. 346.16 НК РФ расходы, указанные в пп. 11 п. 1 ст. 346.16 НК РФ (напомним, это суммы таможенных платежей, уплаченные при ввозе товаров на территорию РФ и иные территории, находящиеся под ее юрисдикцией, и не подлежащие возврату налогоплательщику в соответствии с таможенным законодательством Таможенного союза и законодательством РФ о таможенном деле), принимаются в порядке, предусмотренном для исчисления налога на прибыль организаций ст. 264 НК РФ.

Согласно пп. 1 п. 1 данной нормы к прочим расходам, связанным с производством и реализацией, относятся суммы налогов и сборов, таможенных пошлин и сборов, начисленные в установленном законодательством РФ порядке, за исключением перечисленных в ст. 270 НК РФ. Поскольку расходы в виде сумм НДС, уплаченных при ввозе товаров на территорию РФ, в ст. 270 НК РФ не упомянуты, а кроме того, указанные суммы относятся к таможенным платежам, такие расходы признаются в размере фактически уплаченных сумм в порядке, установленном пп. 3 п. 2 ст. 346.17 НК РФ, вне зависимости от факта реализации ввезенных товаров на территории РФ. Контролеры предложили и другой (возможный) вариант учета.

Суммы НДС, уплаченные на таможне, могут включаться в состав расходов при исчислении налога, уплачиваемого в связи с применением УСНО, на основании пп. 22 п. 1 ст. 346.16 НК РФ (при их соответствии критериям, установленным п. 1 ст. 252 НК РФ (см. также абз. 1 п. 2 ст. 346.16 НК РФ)). При этом порядок признания таких расходов не изменяется, поскольку они учитываются в размере фактически уплаченных сумм в соответствии с пп. 3 п. 2 ст. 346.17 НК РФ, то есть без привязки к реализации товара.

Конечно, очень интересный и благоприятный для налогоплательщика вывод. Однако насколько контролеры прониклись проблемой? Ведь за этим же номером, с этой же датой столичные налоговики выпустили еще одно письмо. Во втором письме они ответили «упрощенцу», поинтересовавшемуся учетом таможенных пошлин. «Комплект» разъяснений в результате получился (на наш взгляд) абсолютно лишенным логики. Здесь УФНС по г. Москве уже думает иначе: если налогоплательщик приобрел товары для последующей реализации, то расходы, связанные с приобретением указанных товаров (в частности, таможенные платежи), должны учитываться в составе расходов по мере реализации этих товаров при условии их фактической оплаты продавцу. (Забавно, не правда ли?)

Краткие выводы и небольшой пример

Как видим, Налоговый кодекс содержит норму по учету такого расхода, как «таможенный» НДС, но не регламентирует порядок его признания. Казалось бы, ничто не мешает «упрощенцу» признать таможенные платежи (в числе которых и «импортный» НДС), уплаченные на таможне при ввозе импортного товара на территорию РФ, в расходах сразу после их уплаты вне зависимости от реализации приобретенного товара (пп. 3 п. 2 ст. 346.17 НК РФ). Но, вероятнее всего, такой подход вызовет претензии со стороны налоговой инспекции и приведет.

Все неустранимые сомнения, «упрощенца» в суд. Предугадать, противоречия и неясности актов как будет решен спор (к сожалению, мы не располагаем арбитражной практикой по этому законодательства о налогах и сборах толкуются в пользу налогоплательщика (плательщика вопросу), очень трудно. Так что, сборов) (п. 7 ст. 3 НК РФ). определяя цену вопроса, решайте, по какому пути вы пойдете. Завершая разговор, приведем практическую ситуацию.

Пример

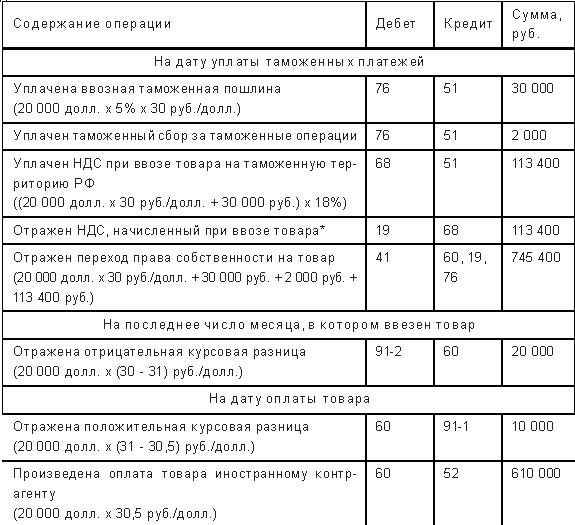

Организация, применяющая УСНО, покупает товар (с целью дальнейшей продажи) у иностранного поставщика. Право собственности на товар переходит к организации в момент регистрации таможенной декларации, при этом товар помещается под таможенную процедуру выпуска для внутреннего потребления. Стоимость товара по контракту – 20 000 долл. США. Она соответствует таможенной стоимости товара. В соответствии с ТК ТС 6 и Законом о таможенном регулировании в РФ 7 организация уплачивает ввозную таможенную пошлину и таможенные сборы за таможенные операции. Размер ввозной таможенной пошлины составляет 5% таможенной стоимости. Сбор за таможенные операции – 2 000 руб. 8 НДС подлежит уплате в рублях в полном объеме в срок до выпуска товара для внутреннего потребления 9 . Товар оплачен в следующем (за получением) месяце. Курс доллара США, установленный ЦБР, составляет (условно):

– на дату регистрации таможенной декларации – 30 руб./долл.;

– на последнее число месяца, в котором получен товар, – 31 руб./долл.;

– на дату перечисления оплаты – 30,5 руб./долл.

Обязанность по уплате ввозной таможенной пошлины (в срок до выпуска товара в соответствии с таможенной процедурой выпуска для внутреннего потребления 10 ) возникает у организации с момента регистрации российским таможенным органом таможенной декларации. Таможенная пошлина уплачивается в российских рублях в размере, установленном Единым таможенным тарифом Таможенного союза 11 . Суммы подлежащих уплате таможенных сборов исчисляются в российских рублях 12 . Таможенные сборы уплачиваются одновременно с подачей таможенной декларации 13 . Налоговая база по НДС определяется в данном случае на дату регистрации таможенной декларации. В бухгалтерском учете организация сделает следующие проводки:

* НДС, уплаченный при приобретении товара, организация, находящаяся на УСНО, может не отражать на счете 19 «Налог на добавленную стоимость по приобретенным ценностям», установив такой порядок в своей учетной политике. Момент списания таможенных платежей (НДС, пошлины и сбора) организация-«упрощенец» определяет самостоятельно. Как было отмечено, Налоговым кодексом данный вопрос не регламентирован. Возможно, организация сочтет нужным сделать это в месяце уплаты таможенных платежей, не «привязываясь» к реализации приобретенного у иностранного контрагента товара. Однако, чтобы избежать споров с контролерами, списать сумму таких платежей нужно в момент реализации товара. Предположим, вся партия товара реализована в ноябре 2012 года оптом. Выручка от продажи товара составила 1 000 000 руб. Продолжим бухгалтерские записи:

В расходах за IV квартал 2012 года сумму НДС и таможенной пошлины организация признает в полном объеме. Если бы товар был реализован только частично, таможенные платежи она списала бы в налоговые расходы пропорционально объему продаж.

1 Напомним, в соответствии с положениями гл. 26.2 НК РФ организации и индивидуальные предприниматели, применяющие УСНО, не признаются плательщиками НДС (п. 2, 3 ст. 346.11 НК РФ).

2 См. также письма Минфина России от 20.06.2006 № 03-11-04/2/124, от 07.07.2006 № 03-11-04/2/140.

3 В силу пп. 3 п. 1 ст. 70 ТК ТС НДС, взимаемый при ввозе товаров на таможенную территорию Таможенного союза, относится к таможенным платежам.

4 Не исключено, что повлияли изменения, внесенные в НК РФ Федеральным законом от 21.07.2005 № 101-ФЗ.

5 В этом письме столичные налоговики не разделяют «таможенный» и «традиционный» НДС. К списанию того и другого применяется пп. 8 п. 1 ст. 646.16 НК РФ.

6 Подпункты 1, 5 п. 1 ст. 70, п. 1, 2 ст. 72, ст. 79, пп. 1 п. 1 ст. 210 ТК ТС.

7 Статьи 114, 124, п. 1 ч. 2 ст. 123, п. 1 ч. 1 ст. 128 Федерального закона от 27.11.2010 № 311-ФЗ «О таможенном регулировании в Российской Федерации».

8 Пункт 1 Постановления Правительства РФ от 28.12.2004 № 863 «О ставках таможенных сборов за таможенные операции».

9 Пункт 3 ст. 75, п. 3, 4 ст. 76, п. 1, пп. 1 п. 3 ст. 211 ТК РФ, пп. 1 п. 1 ст. 151, п. 1 ст. 153, пп. 1, 2 п. 1 ст. 160 НК РФ, ст. 118 Закона о таможенном регулировании в РФ.

10 Часть 1 ст. 115 Закона о таможенном регулировании в РФ, п. 1 ст. 84, п. 1, пп. 1 п. 3 ст. 211 ТК ТС.

11 Приложение к Решению Совета Евразийской экономической комиссии от 16.07.2012 № 54. Вступило в силу 23.08.2012 (п. 1, 3 ст. 76, п. 1, 2 ст. 77 ТК ТС, Письмо ФТС России от 13.08.2012 № 01-11/40581).

12 Часть 3 ст. 125 Закона о таможенном регулировании в РФ.

13 Часть 1 ст. 127 Закона о таможенном регулировании в РФ.

Порядка 18% бюджета страны пополняется за счет поступлений НДС, включая налог на добавленную стоимость на продукцию, ввозимую из-за рубежа. В соответствии со ст. 151 НК РФ, налог оплачивается при импорте товаров для дальнейшего выпуска на российский рынок. НДС составляет часть стоимости продукции, начисленной к добавленной продавцом цене. Итоговый ценник на товар формируется путем суммирования налога, а также первоначальной и добавленной стоимости. Объектом налогообложения является импорт продукции.

Если импортер применяет в работе УСН, то, согласно п. 3 ст. 346.11 НК РФ, он не освобождается от уплаты налога.

НДС при импорте в Россию при УСН

Упрощенную систему налогообложения предприятие выбирает добровольно. О переходе на УСН компании обязаны сообщить в налоговую за месяц до начала нового года. Для этого в ФНС направляется уведомление в соответствии со ст. 346.13 НК РФ.

Организации на упрощенке обязаны уплачивать НДС при ввозе товаров из любых зарубежных стран. В налоговое ведомство подается соответствующая декларация.

При упрощенном режиме налогообложения организациям необходимо учитывать следящие нюансы:

- НДС облагаются доходы либо доходы за вычетом расходов – на выбор компании. В первом случае сумма налога не относится к расходам. Во втором случае из доходов вычитается сумма НДС по оплаченным товарам;

- При импорте ОС налог включается в их стоимость;

- При ввозе продукции либо сырья для дальнейшей реализации НДС учитывается в их стоимости или относится к расходам.

Если продукция поставляется на территорию России из ЕАЭС, НДС подтверждается соответствующей декларацией. Ее форма предусмотрена приказом Минфина № СА-7-3/765@ от 27.09.2017. При УСН налог уплачивается в налоговом ведомстве по месту нахождения организации, если ввоз товара осуществляется из ЕАЭС. В других случаях налог выплачивается на таможне. Следовательно, налоговые расходы при импорте в данной ситуации входят в состав таможенных платежей.

Законодатель установил особые правила выплаты НДС, если товар импортируется через Калининград. При ввозе на эту зону налог не взимается. Если груз перемещается на территорию другого субъекта РФ, применяется режим ИМ40, предполагающий выпуск на внутренний рынок, и удерживается НДС.

Правила исчисления НДС

Облагаемая база представляет собой сумму следующих составляющих:

- Таможенная стоимость ввозимой продукции;

- Таможенный сбор;

- Акциз.

Если товар не является подакцизным и не облагается пошлиной, то акциз и пошлина не учитываются при исчислении НДС.

Если импортируемая продукция получена путем переработки материалов, ранее экспортированных из России, облагаемая база включает стоимость переработки.

Возможно ли возмещение НДС при УСН?

В соответствии с п. 2 ст. 346.11 НК РФ, компании на упрощенке не освобождаются от выплаты НДС при импорте продукции в Россию. Законодатель не предусматривает для организаций на УСН возмещение налога. Также не отменяется налог, выплачиваемый в рамках таможенного оформления в границах ОЭЗ Калининграда.

Ставки НДС в 2020

Ставка определяется п. 2 и п. 3 ст. 164 НК РФ и составляет 10% при ввозе в РФ следующей продукции:

- Мясных, молочных, рыбных продуктов;

- Растительных масел;

- Мучных, хлебобулочных изделий;

- Детских товаров;

- Трикотажных, швейных изделий;

- Медицинских товаров, лекарств;

- Канцтоваров и т.д.

П. 3 статьи обязывает применять ставку 20% в отношении товаров, не вошедших в перечень п. 1, п. 2 и п. 4 указанной статьи.

Как рассчитать НДС при УСН?

Ставка 10% применяется для ограниченного перечня продукции, в соответствии с п. 2 ст. 164 НК РФ. Расчет суммы налога для подакцизной продукции, облагаемой таможенными сборами, выполняется по формуле:

НДС = (Ст + Пс) х Н

Здесь под «Ст» понимается таможенная стоимость, под «Пс» размер таможенного сбора, «Н» – налоговая ставка.

Формула расчета для импортируемых изделий, освобожденных от уплаты пошлины и акциза:

НДС = Ст х Н

Для наглядности приведем пример. Осуществлен ввоз детских колясок на 100 тыс. руб. Согласно НК, реализация этой категории товаров осуществляется при ставке НДС 10%. Расчет суммы налога будет следующий:

100 тыс. руб. х 10% = 10 тыс. руб. сумма НДС

Таким образом, потребителю с учетом НДС будет предъявлена сумма 110 тыс. руб., а импортер выплатит в бюджет 10 тыс.

Для ввозимых товаров, не указанных в п. 2 ст. 164 НК РФ, используется ставка 20%. Приведем для наглядности расчет. Магазин приобрел 10 планшетов у китайского поставщика. Общая стоимость покупки в рублях – 200 тыс. руб. В эту сумму входят стоимость техники и пошлины. Размер НДС будет следующим:

200 тыс. руб. х 20% = 40 тыс. руб.

Значит, компания перечислит в бюджет 40 тыс. руб.

К каким товарам НДС не применяется?

НДС не применяется к товарам, предусмотренным ст. 150 НК РФ. Чтобы избежать налога, мало импортировать указанную продукцию. В таможенном органе спросят разрешительные документы, подтверждающие льготу.

Перечень товаров, освобожденных от налога, достаточно обширен. Чтобы ознакомиться с ним, можно посетить сайт ФНС или изучить ст. 150 НК РФ. Приведем некоторые позиции из перечня:

- Протезно-ортопедические товары;

- Средства реабилитации инвалидов (более подробный перечень – в п. 2 ст. 149 НК РФ);

- Безвозмездная помощь, исключение – подакцизная продукция;

- Материалы для производства иммунных лекарств;

- Оборудование, не имеющее российских аналогов;

- Культурные ценности, купленные госучреждениями;

- Печатная продукция, произведения кино, ввозимые по программам международного обмена;

- Племенной скот.

Как следует из ст. 151 НК РФ, от НДС импортеры освобождаются в таких случаях:

- Товар помещен на таможню под такие процедуры, как ликвидация, транзит, передача государству, реэкспорт, беспошлинная реализация и т.д.;

- Если продукция предназначена для переработки;

- На товар действует ограничение по времени ввоза.

Если импортер заинтересован в освобождении от налога, необходимо выяснить, подпадает или нет его товар под порядки и правила освобождения, установленные НК РФ.

Штрафы за неправильную оплату НДС

Законодательством предусмотрены наказания за неуплату НДС и совершение действий, в результате которых снижается налоговая база. Как следует из ст. 122 НК РФ, за такие деяния назначается денежное наказание, сумма которого равна 20% от неуплаченного НДС. 40% от НДС составит штраф, если налоговая база была сокрыта умышленно.

Кроме того, ст. 75 НК РФ предусматриваются пени за просрочку сроков выплаты налога. Наказание применяется в том случае, если размер НДС рассчитан верно, но налог выплачен не вовремя. Такое разъяснение приведено в письме Минфина России № 03-02-08/37483 от 28.06.2016 г., в п. 19 постановления Пленума ВАС РФ № 57от 30.07.2013 г.

Если организация не представляет документы для выполнения налогового контроля, что приводит к нарушению порядков уплаты НДС, ст. 15.6 КоАП РФ предусматривает для ответственных сотрудников штраф от 300 до 500 руб.

Если нарушения по выплате налога стали следствием несоблюдения правил бухучета, ст. 15.11 КоАП предусматривает наказания:

- От 5 до 10 тыс. руб. за первичное нарушение;

- От 10 до 20 тыс. руб. или дисквалификацию на 1 – 2 года в случае повторного нарушения.

К ответственности можно привлечь по УК РФ. Так, ст. 199 гласит, что уклонение, выразившееся в непредставлении требуемых таможенных документов или представлении ложных данных, влечет одно из наказаний:

- Штраф в пределах 100 – 300 тыс. руб.;

- Штраф, равный зарплате либо другому доходу за 1 – 2 года;

- Принудительные работы на 1 – 2 года, возможно, без права занимать определенные должности до 3 лет;

- Арест до полугода или тюремное заключение до 2 лет.

Если организация утаила средства или материальные ценности, от которых зависит сумма налога, ст. 199.2 УК РФ предусматривает следующие наказания:

- Штраф от 200 тыс. до 500 тыс. руб.;

- Штраф, равный сумме зарплаты либо прочего дохода за период от 18 до 36 месяцев;

- Принудительные работы до 3 лет. Суд может также назначить лишение права занимать определенные должности до 3 лет;

- Тюремное заключение до 3 лет.

Таким образом, к расчету НДС при ведении ВЭД по УСН необходимо подходить серьезно. Бухучет с ошибками, незнание налогового законодательства могут привести к большим финансовым потерям. Особенно этот момент должен насторожить новичков в бизнесе. Наша компания предлагает услуги по ведению бухучета при УСН. Гарантируем чистоту сведений в документах, отсутствие проблем с контролирующими ведомствами.

Читайте также: