Лучший банк для ип на усн

Опубликовано: 24.07.2024

Как выбрать банк для расчетного счета (РС)? После регистрации ИП или регистрации ООО этим вопросом задаются все предприниматели, решившие сделать свой бизнес удобным и надежным. При большом количестве финансовых организаций, существующих сегодня, выбрать одну и доверить ей свои деньги очень сложно, несмотря на то, что банки позиционируют себя как партнеры для вашего бизнеса, предлагая удобные мобильные приложения счетов и ведения учета.

Не совершайте опрометчивых шагов, не ведитесь на рекламу, а основательно подумайте о критериях выбора финансовой организации. Ценные советы о том, как выбрать банк для РС, приведенные в этой статье, помогут вам легко принять оптимальное и правильное решение. Также вы узнаете много полезной информации о дополнительных и удобных сервисах банков.

Как выбрать банк для открытия расчетного счета ООО или ИП

Практически в любом банке есть свои особенности и подводные камни. Нигде на 100 % вы не будете застрахованы от блокировок счета по 115 федеральному закону. Прежде чем подписывать договор РКО необходимо учесть следующее:

наличие эквайринга и СБП;

уровень работы с клиентами;

скорость и удобство обслуживания;

работа с наличными;

Рассмотрим каждый пункт подробнее.

Надежность банка

Тарифы

Услуги банка не дешевы и могут заметно отразиться на расходах предпринимателя или организации. Часто клиенты выбирают тариф, основываясь на рекламе, но советуем подойти к этому вопросу более внимательно.

Расчетно-кассовое обслуживание предлагают все банки, при этом тарифы могут заметно отличаться, поэтому сравните стоимость ежемесячного обслуживания расчетного счета в разных банках, комиссии за каждое платежное поручение, процент за обналичивание.

Чтобы иметь более четкое представление о расходах в конкретном банке, составьте кейс по вашему бизнесу и по нему посчитайте, в какую сумму вам обойдется обслуживание в конкретном банке. В кейс можно включить, например, средний оборот по эквайрингу, количество платежных операций в месяц, сумму перевода на карту физического лица, сумму по обналичиванию и т. д.

Часто банки заманивают клиентов бесплатными услугами. Что предлагают: бесплатное открытие расчетного счета, бесплатное обслуживание или низкая стоимость обслуживания на определенных тарифах, бесплатные платежи, бесплатную бухгалтерию, зарплатные карты с бесплатным обслуживанием. Все это нужно изучить и оптимально воспользоваться.

Любая организация или предприниматель иногда могут не работать, например, из-за сезонных трудностей, каких-то форс-мажорных обстоятельств. Узнайте есть ли у банка такие тарифы, за обслуживание которых не нужно платить при временном прекращении деятельности.

Также некоторые банки предлагают специальные выгодные тарифы для самозанятых, и хотя закон о самозанятых не обязывает последних открывать расчетный счет, с ним гораздо проще осуществлять оплату налогов и рассчитываться с заказчиками.

Наличие эквайринга и СБП

Важным моментом для ИП и ООО, которые ведут расчеты с помощью безналичных платежей или планируют принимать безналичную оплату, является возможность подключить эквайринг. Поэтому одним из критериев выбора банка будет предоставление услуг эквайринга и на каких условиях.

В разных банках условия по эквайрингу отличаются. Например, ставка может быть плавающей и зависеть от оборота. Больше оборот – ниже ставка, и наоборот. Когда обороты большие и стабильные – это удобно, если же нет, лучше искать банк с фиксированной ставкой.

Есть банки, которые выдают терминал эквайринга бесплатно, но зачастую условия ставок по эквайрингу несколько выше рыночных. Также ставка по эквайрингу зависит от сферы вашего бизнеса, региона деятельности, количества терминалов и затрат на их сервисное обслуживание и других.

Обратите внимание, что лучше использовать тот эквайринг, который интегрирован с вашей онлайн-кассой. В этом случае чек вы будете выбивать только один раз: на кассе, и касса сама передаст данные на терминал. Продавцу не придется вручную выбивать чек на на терминале, что избавляет от ошибок в разности сумм на кассе и на терминале.

Как сэкономить на эквайринге

В начале 2019 года Банк России запустил систему быстрых платежей. Если предпринимателю принимать безналичный перевод через СБП, то существенно сэкономит.

В чем экономия? Если касса предпринимателя поддерживает СБП платежи, то можно принимать безналичную оплату без терминала эквайринга. При этом комиссия по безналичной выручке дешевле эквайринга и составляет 0,4-0,7 %. МТС Касса поддерживает оплату через СБП.

Для работы в этой системе вам понадобится еще и расчетный счет в банке участнике СБП. Поэтому обязательно узнайте, является ли банк участником СБП.

Уровень работы с клиентами

Несмотря на то, что многие вопросы можно решить с помощью интернет-банкинга, иногда требуется личное присутствие клиента в банке. Чтобы узнать, насколько банк доброжелателен в общении, почитайте отзывы клиентов, поспрашивайте знакомых.

Проверьте обратную связь с банком: насколько легко дозвониться сотрудникам, тщательно ли они работают с претензиями и проблемами, перезванивают ли, если обещают.

Много информации об отношениях банка с клиентами можно получить на сайте Отзовик или популярном Банки.ру. Познакомьтесь с банком и его сотрудниками поближе прежде, чем согласиться на оформление договора РКО, почувствуйте атмосферу.

Скорость и удобство обслуживания

В современном мире это одни из главных критериев, чтобы правильно выбрать банк для расчетного счета ИП или ООО. Скорость обслуживания, время обработки платежей, компетентность сотрудников банка должны быть на высоком уровне.

Согласитесь, удобно, когда для посещения офиса банка вам не придется тратить много времени на дорогу. Идеально, когда он располагается недалеко от места работы. Для многих индивидуальных предпринимателей близкое территориальное расположение является решающим при выборе банка для ведения расчетного счета.

Если вы считаете, что для вас будет более удобным интернет-банк, узнайте, о способах внесения наличных на расчетный счет, о способах снятия наличных, и особенно как осуществлять платежи, если заблокировали дистанционное банковское обслуживание. Последнее касается и обычных банков. Нужно заранее знать, что предпринять в такой ситуации, какие альтернативные варианты оплаты существуют.

Технологичность

Сегодня практически все предприниматели пользуются дистанционным обслуживанием и предпочитают дистанционное открытие счета, поэтому немаловажным фактором при выборе банка является наличие интернет-банкинга и мобильного банкинга, работающих на любом электронном устройстве, в любой операционной системе и браузере.

У дистанционного банковского обслуживания есть свои преимущества: экономия времени и финансов (выгодные тарифы), удобство пользования услугами и информацией банка, например отправка и получение реквизитов, различные формы (мобильный телефон, интернет, банкоматы и другие).

А такая удобная услуга, как СМС-банкинг, всегда будет держать вас в курсе о любых передвижениях денежных средств на расчетном счете.

Кредитная политика

Возможно, вам потребуется кредит. Обязательно узнайте про дальнейшее кредитование. Какие предложения по кредитам есть у банка, условия получения кредита, размер ежемесячного платежа, необходимый список документов и так далее, чтобы во время оформления заявки чувствовать себя уверенно.

Работа с наличными

Для любого бизнеса важна возможность быстрого снятия наличных денег. Сейчас во многих банках даже небольшие суммы надо предварительно заказывать. Поэтому, если вам понадобилось произвести расчеты наличными, позвоните заранее в банк и предупредите о своем визите. В этом случае процент за выдачу денег будет меньше. Напомним, что существует лимит расчетов наличными деньгами в 100 тысяч рублей.

Спецсчет

Одним из первичных факторов выбора банка является возможность открытия специального счета, необходимого для конкретных денежных операций. Для организаций, участвующих в тендерах на госзакупки это важный критерий при выборе банка.

Как розничному бизнесу упростить задачу с выбором банка. Готовые решения для вас

Поиски надежного и выгодного банковского обслуживания – дело далеко непростое. Не уверены, что справитесь? Подсказываем способ облегчить себе задачу. Существуют компании, которые сделают это за вас бесплатно, если вы являетесь или станете их клиентом. Например, МТС Касса.

Сегодня онлайн-касса необходима для бизнеса в обязательном порядке, а в МТС Кассе вы можете открыть РКО и выбрать банк, надежный и с гибкими условиями для предпринимателей. Наши партнеры – несколько известных и надежных банков.

Подробнее о наших услугах:

помощь в выборе надежного банка и тарифа на расчетно-кассовое обслуживание;

подбор удобного и с приемлемой стоимостью РКО;

20 минут на открытие расчетного счета без визита в банк;

акции, специальные предложения и специальные условия;

гибкие тарифы – от 0 рублей;

кэшбэк за бизнес-расходы до 5%;

300 000 рублей бонусы на развитие.

Экономьте на эквайринге вместе с МТС Кассой

Также МТС Касса поддерживает прием платежей через СБП – безналичные платежи без подключения терминала эквайринга, с комиссией всего 0,7 %, что гораздо ниже, чем комиссия при эквайринге - 1,99 %. Если такой вид платежей вас заинтересует, при выборе банка мы это учтем.

МТС Касса – это целостное решение для бизнеса. В одном окне вы можете получить полный пакет услуг:

Современное кассовое оборудование (покупка, аренда, trade in, рассрочка)и активация кассы под ключ.

Бухгалтерский интернет-сервис. Чтобы работать в этом сервисе не обязательно быть бухгалтером. С этим сервисов вы экономите на бухгалтере до 350 000 р в год.

Услуга по переводу торговли в онлайн-формат и подключение сервисов доставки через бизнес-партнеров под ключ.

Инструменты аналитики бизнеса и контроля торговли со смартфона.

Интеграции с ERP предприятия.

Услуги бухгалтерского, юридического, кадрового сопровождения.

Решения МТС Кассы учитывают и подстраиваются под масштаб и специфику вида деятельности бизнеса. Для предпринимателей МТС Касса предлагает несколько тарифных планов по кассе – от бесплатных до все включено.

Чтобы правильно выбрать банк для расчетного счета ИП или ООО самостоятельно, обязательно воспользуйтесь советами из данной статьи. А если вы решили обратиться за помощью в компанию, лучшим выбором будет МТС Касса.

updated on 01.03.2021 За 11 лет в бизнесе у меня были счета в 6-и банках. Я на себе ощутила нюансы работы как с некрупными, удобно для меня расположенными банками, так и с федеральными гигантами. Как с классическими, так и с инновационными. И на основе этого опыта определила 7 критериев, по которым советую выбирать банк для ИП.

В «Россельхозбанке» для открытия счета ИП у моей подруги потребовали бизнес-план развития ее бизнеса🤦♀️ В «Промсвязьбанке» для того, чтобы зайти в интернет-банк, нужна специальная флешка — самая неудобная технология. В «Открытии» простейшая процедура — сдача наличных — несколько раз занимала у меня больше полутора часов. У одних операционистов был плавающий обеденный или какой-нибудь «технологический» перерыв, а молоденькая несчастная сотрудница не справлялась с задачей одного человека, который стоял передо мной в очереди.

Есть банки, которые «застряли в девяностых». А есть современные, которые развивают свои технологии, удлиняют рабочий день, выезжают к клиентам, вводят удобные тарифы — упрощают жизнь предпринимателя, а не усложняют ее.

Семь критериев для выбора банка

Я открыла свой первый бизнес в 2008 году, и за это время я была учредителем или соучредителем пяти ООО (два из них я закрыла, из одного фактически вышла, осталось два). Также я оформлена как ИП, и еще часть бизнеса ведётся через ИП моего мужа.

Для каждого из этих юрлиц в свое время был открыт расчетный счет. У меня были или есть счета в «Сбербанке», «Альфа-Банке», «Тинькофф-банке», в «Открытии», «Абсолют-банке» и в банке «Гагаринский».

Я на себе ощутила нюансы работы как с некрупными, удобно для меня расположенными банками, так и с федеральными гигантами. Как с классическими, так и с инновационными. И на основе этого опыта определила девять критериев, по которым советую выбирать банк для ИП.

1. Удобный интернет-банк и мобильное приложение

После того, как появилась возможность заходить в интернет-банк просто из браузера по паролю из CMC и совершать операции из мобильного приложения, я как страшный сон вспоминаю сложные манипуляции с USB-флешкой. Она ломалась, терялась, периодически требовала переподтверждения, для чего надо было распечатывать дома какие-то коды и возить в банк для одобрения службой безопасности.

Поэтому первый фильтр для меня — это удобный интернет-банк и хорошо работающее приложение. Как правило, этот критерий связан с величиной банка. У мелких, местечковых банков нет ресурсов развивать технологии. Поэтому, на мой взгляд, в них не стоит открывать счет, даже если у них привлекательные тарифы.

2. Стоимость обслуживания и обналичивания

Как правило, стоимость обслуживания складывается из таких расходов:

- Абонентская плата (в некоторых тарифах вместо ежемесячной платы идет отчисление процента от оборота)

- Стоимость обработки платежного поручения

- Комиссия за переводы физлицам и себе

- Комиссия за снятие наличных со счета и внесение денег на него.

В целом с этими параметрами всё понятно — чем они меньше, тем привлекательнее работать с таким банком. 🙂

Важно при выборе не забыть обратить внимание на комиссии, о которых я упомянула. Иногда они не сразу бросаются в глаза в описании тарифов на сайте банков.

Как правило, комиссия за переводы на счета физлиц гораздо выше, чем при отправке денег юрлицам или ИП.

Отдельно хочу обратить внимание на стоимость обналичивания средств.

Если вы просто снимаете деньги со счета юрлица или ИП, банки берут очень ощутимую комиссию — от 1.5%. Другой способ — сделать себе в том же банке карту физического лица и переводить деньги со счета ИП на нее, и с нее уже снимать наличные. Как правило, это обходится дешевле, но тоже не всегда бесплатно.

Поэтому на стоимость перевода средств физлицам и себе надо обращать самое пристальное внимание.

3. Надежность банка

С 2014 года счета индивидуальных предпринимателей включили в систему страхования вкладов. Это означает, что при отзыве лицензии у банка ИП гарантируется возврат денег в пределах 1.4 млн рублей.

То есть, если вы не держите на счету больше, чем эта сумма, теоретически можно выбрать любой банк. А практически — если у банка отзовут лицензию, то вы получите головную боль с возвратом своих средств и открытием нового счета. Лучше выбирать крупный, устойчивый банк.

4. Синхронизация с онлайн-бухгалтерией

Сервисы онлайн-бухгалтерии «Контур.Эльба» и «Мое Дело» — фантастическое изобретение человечества. С их помощью очень просто подавать налоговые декларации онлайн, считать налоги и взносы и делать еще много чего. Фактически можно обходиться без бухгалтера.

Эти сервисы провели интеграцию с некоторыми банками. И это еще удобнее: все платежи и поступления сразу подтягиваются в вашу бухгалтерию. Их не надо вносить отдельно, ничего переносить, копировать, отсылать не нужно — они сразу там.

Я уже несколько лет использую онлайн-бухгалтерию «Контур.Эльба».

У нее есть интеграция с «Альфа-Банком», «Тинькофф-Банком», «Модульбанком», «Точкой» и «Авангардом». Недавно к ним присоединился и «Сбербанк».

У аналогичного сервиса «Мое Дело», помимо перечисленных выше банков, сейчас есть интеграция с «Промсвязьбанком», «Уралсибом», «Открытием», «ВТБ24», «ОТП-банком», «Локобанком», «Интезой», «СДМ-банком».

Надо сказать, что сейчас популярнейшие среди предпринимателей банки («Сбер», «Альфа», «Тинькофф», «Модульбанк» и «Точка») разработали свои онлайн-бухгалтерии. Я ими не пользовалась, ничего хорошего или плохого про них сказать не могу. (Если вы работали с онлайн-бухгалтерией этих банков — пожалуйста, поделитесь опытом в комментариях.)

Но, выбирая банк, я буду обязательно смотреть, есть ли у него интеграция привычным мне сервисом «Контур.Эльба».

5. Расположение отделения и банкоматов

Я бы рекомендовала посмотреть, насколько близко к вам, удобно для вас расположено ближайшее отделение и банкоматы банка, в котором вы планируете открыть расчетный счет.

Правда, с развитием технологий необходимость приходить в отделение банка появляется все реже. Более того, в России уже появился один банк, у которого вовсе нет отделений — «Тинькофф». Все операции в нем совершаются онлайн, или сотрудник банка приезжает к вам.

Еще про банкоматы — они бывают полезны не только для снятия наличных, но и для внесения выручки на расчетный счет.

Часто бизнес индивидуального предпринимателя — это какая-то «точка», где принимают наличные — магазин, парикмахерская, химчистка, детский кружок. А поставщикам нужно переводить деньги с расчетного счета. В этом случае удобно, когда рядом есть банкомат вашего банка, через который вы или ваш сотрудник после рабочего дня можете внести выручку на расчетный счет.

Так некоторое время у меня была организована работа в моем детском клубе.

Я открыла счет ИП в банке, присоединила к нему карточку, установила нулевой лимит на снятие и расходы с этой карты. То есть, на эту карту можно было только класть деньги, снимать и расплачиваться ею — нельзя.

Эта карта была у администратора, раз в несколько дней она заходила в ближайший супермаркет, и там в банкомате клала деньги на эту карту, а они сразу попадали на счет ИП.

6. Что происходит в отделении

Иногда визит в отделение банка по пустячному вопросу может неприятно затянуться, потрепать нервы и подкосить дальнейшие планы на день. Поэтому я стараюсь обходить стороной банки, в которых у меня был негативный опыт — очереди, неопытные специалисты, неприветливость персонала.

Самое приятное впечатление на меня в этом плане производит «Альфа-Банк». «Сбер», конечно, стал гораздо лучше в последнее время. В 2008 году, когда я открывала бизнес, визит в него оставлял такое же впечатление, как сейчас поход на «Почту России» 🙂. Но косяки все равно происходят, и не так уж редко.

7. Простота открытия счета

Для того, чтобы открыть счет, в большинстве банков (если не брать в расчет креатив организаций вроде «Россельхозбанка») нужны паспорт, выписка из ЕГРИП или свидетельство о регистрации индивидуального предпринимателя, свидетельство о постановке на учет в налоговой (о присвоении ИНН).

Все больше банков предлагают оформление счета онлайн с выездом специалиста к вам. Я так открывала счет в «Тинькофф», это очень удобно.

Самые популярные банки для предпринимателей

Проведя опрос среди знакомых предпринимателей, почитав обзоры и сверившись со своими ощущениями, я пришла к выводу, что ТОП-5 банков для индивидуальных предпринимателей выглядит так:

- «Сбербанк»

- «Альфа-Банк»

- «Тинькофф-Банк»

- «Модульбанк»

- «Точка».

У всех этих банков есть специальные тарифы для начинающих предпринимателей с небольшими оборотами, интернет-банк и мобильное приложение, своя онлайн-бухгалтерия и интеграция с «Контур.Эльба».

Из этого списка я для себя вычеркнула «Точку» — это проект банка «Открытие», с которым я тоже работала некоторое время, и редко выходила из отделения без нервного тика. С самой «Точкой» я не имела дела, но из-за плохой репутации ее родителя связываться с нею не хочу. Несмотря на то, что у нее сейчас хорошие условия обслуживания.

«Модульбанк» — самый мелкий из этой пятерки, хуже всех удовлетворяет критерию №3. Ну и я с ним никогда не работала, опытом поделиться не могу. Поэтому в мой шорт-лист он тоже не вошел.

Моя тройка лидеров — это «Сбербанк», «Альфа-Банк» и «Тинькофф» — не обязательно в этой последовательности. У меня есть счета во всех трех.

О работе с этими банками я могу рассказать более подробно

Они все удовлетворяют моим критериям №1, 3, 4, и 5. Достаточно удобный интернет- и мобильный банк. Достаточная надёжность (с учетом гарантий государства в пределах 1.4 млн руб). Интеграция с онлайн-бухгалтерией.

Что касается отделений и простоты открытия счета, здесь, конечно, трудно соперничать с «Тинькофф-Банком» — физических отделений нет в принципе, а для открытия счета представитель банка приезжает к вам.

По опыту внутри отделений мне больше нравится «Альфабанк», хотя и «Сбер» не стоит на месте и постепенно улучшает стандарты обслуживания.

Что касается стоимости обслуживания ИП в этих банках, ситуация выглядит так:

Об авторе: Зарина Ивантер

Предприниматель, журналист, собственница двух детских клубов и центра онлайн-обучения bestbabyclub.ru, автор книг о детском центре как о бизнесе. Подробнее.

Здравствуйте. Большое спасибо за информацию.

Идеальная статья 👍🏼Все доступно и понятно !прочитала и подчеркнула для себя нужные моменты !спасибо!

Зарина, как вовремя, спасибо огромное! Именно со вчерашнего дня занимаюсь поиском нового банка для ИП.

Зарина, благодарю за информацию. Очень актуально. Всегда были счета в маленьких банках. Сейчас много моих знакомых открывают счета в Альфе и Тинькофф. Я тоже рассматриваю эти банки.

Благодарю за статью, Зарина, как раз в конце августа решила пересмотреть область финансов, возможно, сменив расчётный счёт на другой банк. Сейчас у меня счёт в Тинькофф-Банке. В плане скорости расчётов, лёгкости переводов, мобильную версию онлайн-банка и быструю обратную связь техподдержки меня тут всё устраивает. Стала искать другой вариант как раз для открытия ООО.

Был также небольшой опыт работы с расчётным счётом в Альфа-банке. Мне у них понравился сам онлайн-банк — прост и удобен в работе. Можно настроить уровни доступа, чтобы сотрудники могли проверять счёт, но не могли проводить операции по нему. Очень удобно для компаний, в которых продавцы находятся отдельно или руководитель не всегда присутствует на месте.

Как физическое лицо имею счета в Альфа-Банке и ВТБ24. И тот, и другой в равной степени для меня удобны как для потребителя.

Мне очень нравится работать с Точкой. Все быстро, всегда оперативно отвечают на любые вопросы.

Ещё интересный параметр, который вы не рассматривали % за эквайринг. Сейчас все больше безналичных платежей — будь вы салоном красоты или детской студией — без терминала вам не обойтись!

Марина Борисовна говорит

Спасибо за статью. Пользуюсь банком Тинькофф, тариф как из вашей таблички. У тинькова есть бесплатный способ внесения денег на расчетный счёт. Для этого я кладу деньги на дебетовую карту физического лица Тинькофф банка. А потом захожу в банк клиент Тинькофф для физ лиц(жёлтая иконка), делаю перевод на расчетный счёт ИП по реквизитам(я шаблон сохранила). Деньги оказываются на счету мгновенно. На самом деле я дольше пишу как это делать. Сама процедура пополнения счёта занимает у меня 3-5минут.

Востоккредит банк объявил себя банкротом и пропали деньги на счету …

Сейчас счет в сбербанке 1800 в месяц

Марина Петрова говорит

Я еще рекомендую обращать внимание на такой параметр, как «спящие счета» — в некоторых банках берут оплату за то, что вы не пользуетесь своим счетом в течение какого-то времени.

Также рекомендую пересматривать условия банка хотя бы раз в полгода, т.к. условия, на которых вы открывали счет очень часто втихую заменяются на более дорогие. У меня недавно такая ситуация была со счетом нашей ассоциации. Движений по счету там не много, а тариф как-то незаметно изменился и вырос в 2 раза. Это в «Открытии». Я пришла, мы с менеджером выбрали другой тариф, а через месяц она позвонила (спасибо ей) и сказала, что этот новый тариф дополнился такими условиями, что опять стал невыгодным. 🙁 Перешли на третий.

У моего ИП счет в небольшом якутском банке. Он не особо подходит по критериям (одно отделение, в выходные не работает), но меня устраивает то, что они меня знают по голосу и даже, если забыла паспорт, можно снять деньги.

Большое спасибо. Очень нужная информация. Помогли с выбором второго банка.

В Модульбанке онлайн-бухгалтерия работает отлично. Приложения для ПК и смартфона интуитивно понятные. Есть чат для оперативного решения вопросов. Чат действительно оперативный.

Зарина, доброго времени суток. Спасибо за статью и комментарии к ней — много нового. Пока со своей ООО сидим в «ОТКРЫТИИ» (он же МДМ, он же Бинбанк)…собиралась переходить в СБЕР. Стаья ускорит это процесс-однозначно…

Спасибо за статью! Сперва размещались в «Возрождении», но та же Флешка, продление🤦

Уже полгода в Тинькофф. Отлично! Выпустили зарплатные карты, создала бесплатно сайт, воспользовавшись их конструктором! Всё очень быстро! Недавно пополняла через Евросеть без паспорта и комиссии,по номеру бизнес — карты.

Жду когда они начнут выполнять полный расчёт по сотрудникам в своей бухгалтерии, тогда и из Моё Дело к ним перейдём

Первый счет в «Точке», всем довольна. Зарплатные карты сотрудникам выгодные, без % за обслуживание.

Открыла дополнительный счет в «Сбербанке», тот самый «Легкий старт». Плююсь и никак не доеду закрыть)) Для меня было важно, чтобы родителям было удобно переводить деньги. Что-то я не так поняла со слов менеджера, видимо.

В банке при оформлении полные условия тарифа не дали, и для меня неприятным открытием стало то, что клиент платит за перевод, а я плачу за поступления! За снятие с карты! За смс-оповещения 60 рублей ежемесячно! (Еле нашла, как отключить эти смс, т.к. только с компа, а не мобильного приложения, и на сайте не очень удобно расположен этот параметр).

Т.е. до смешного — приходит 2000 на счет, сразу смс о списании за перевод, о списании за смс — и все «по договору №… с банком», без уточнения, за какую конкретную операцию. Короче, для меня это не «легкий старт», а «купила баба порося»))))

Зарина, актуальная информация, спасибо за тему. С МКБ не связывайтесь, интернет-банк — просто ужас, нужен комп, нужна флешка, сотрудники еле шевелятся (или мне такое отделение попалось). Рассталась с ними года 3 назад и рада.

Скажите коллеги, кто-нибудь связывался со Сбером по программе самозанятости? Есть подводные камни?

Огромное Спасибо! Очень полезно и вовремя. Много проблем с ВТБ, ищу куда уйти.

Модульбанк. Сравнивала с тиньковым — в модуле обслуживание выходит дешевле. Есть разные тарифы. Рассчитан на малый бизнес. Заточен под него. Бухгалтерией не пользуюсь — дороговато выходит. Я пользуюсь контур.эльба. Гениальная система. Весь банк в приложении. Все очень удобно. Поддержка реагирует моментально, пока не нашла подводных камней.

Спасибо за статью,Зарина. Я уже 4 год работаю с Модуль банком,соответствует всем вашим пунктикам)))

Большое спасибо за информацию! Я столкнулась ещё с одним

важным критерием. Год сотрудничала с Альфа-Банком, и все меня устраивало, пока не столкнулась с неприятным моментом. При заключение договора я обращаю внимание на стоимость обслуживания в период с нулевым оборотом. В Альфе изначально эта сумма составляла 290р., обычная стоимость- 490р. В Недавно я узнала, что абонентская плата в летний период, когда у меня был нулевой оборот, списана в полном объёме , поскольку зимой банк в одностороннем порядке пересмотрел условия обслуживания. Узнать об этом я должна была самостоятельно из новостей в приложении банка, никаких рассылок не было:(

Интересно. Меня выкинули из этого тарифа. Сказали, что его закрывают. Я обиделась и ушла совсем.

Анна Смелова говорит

Отличный разбор. Я сейчас как раз на распутье, хочу менять банк и РКО. По сберу есть плюсы, но слишком высокие комиссии и процент по эквайрингу кусается. Да и касса их недешевая по аренде выходит. Думаю ставить сейчас мтс кассу и их эквайринг, там фиксировано 1.99% идет. Правда не знаю что предложат по банковским тарифам. То что на сайте, не очень зашло.

Добавить комментарий Отменить ответ

Primary Sidebar

5 секретов продающего текста

Мини-курс для предпринимателей, которые сами сочиняют описания своих продуктов, придумывают посты в соцсетях и письма для рассылок клиентам.

«Клерк»

Уже со следующего дня после регистрации ИП придётся принимать звонки от банков, которые предлагают своё расчётно-кассовое обслуживание. Поможем решить, какой банк выбрать ИП для расчётного счёта.

Первый импульс — найти самое выгодное по цене предложение, но ценой дело не ограничивается. Как только вы начнёте пользоваться расчётным счётом, станет очевидно, что важны и другие критерии. Хочется, чтобы банк общался с вами по-человечески, а банковские операции автоматически подтягивались в онлайн-бухгалтерию. Наконец, хочется, чтобы банк не закрылся сам и не заблокировал счёт.

Критерий 1. Надежность банка

Надежность напрямую связана с выгодой: если банк лишится лицензии, а у вас не окажется резервного счёта, бизнес встанет. А сейчас Центробанк отзывает лицензии постоянно.

В банках, которые зарегистрированы в системе страхования вкладов, счета ИП застрахованы в пределах 1,4 млн рублей. Если у банка отозвали лицензию, через 2 недели можно подать заявление о возврате своих денег. Но по счетам и вкладам на сумму больше 1,4 млн возмещение получить вряд ли удастся.

Оценить надежность банка можно по трем факторам, которые есть в свободном доступе:

- время на рынке — банки, которые работают давно, умеют выходить из сложных ситуаций в случае кризиса и избегать банкротства;

- количество филиалов и офисов — по числу филиалов и подразделений банка можно судить о масштабах бизнеса;

- структура собственности — банки, которые связаны с государством или участвуют в холдингах, надежнее остальных. Их партнеры заинтересованы в том, чтобы сохранить бизнес, поэтому не оставят банк без поддержки.

Критерий 2. Удобство

Сейчас любую операцию можно провести онлайн, для этого не придется ехать в офис банка и стоять в очередях. Почти у каждого банка есть мобильный и интернет-банк.

Вопрос в том, как их сравнивать. На сайтах и в приложениях банков разный интерфейс, разные функции и качество работы. В одном приложении вроде бы всё понятно, но оно периодически «висит». Другое работает как часы, но надо 10 минут копаться, чтобы выгрузить реквизиты банка или найти платёж за определённую дату.

По поводу необходимости банковских отделений идут дискуссии. Олег Тиньков считает, что это пережиток прошлого, а Петр Авен, совладелец Альфа-банка, говорит, что людям важно получать живую обратную связь.

Но тренд очевиден: люди все меньше ходят в отделения. Райффайзенбанк, например, закрыл каждый четвёртый свой офис. Через приложение, интернет-банк и выездных менеджеров можно решить большую часть вопросов: открыть счёт, вклад, взять кредит. Но не все банки практикуют удалённое обслуживание, а некоторые вопросы не решаются дистанционно: золотой слиток онлайн не купишь.

Поэтому проверьте, есть ли отделения банка в вашем городе и сколько.

Хорошо, если хотя бы одно отделение находится в шаговой доступности от дома или офиса. Посмотрите на сайте банка, где ближайшие банкоматы, в каких из них можно класть деньги, в каких только снимать, где есть функция самоинкассации.

Ещё обратите внимание на время обработки платежей: некоторые банки работают почти круглосуточно, а другие — стандартные восемь часов. Информацию об этом можно найти на сайтах банков. Как правило, эти данные легко найти, если банковский день дольше обычного. Про стандартный банковский день вряд ли станут упоминать на главной странице.

Критерий 3. Стоимость обслуживания

Важно подобрать тариф, который учитывает специфику вашего бизнеса и позволяет не тратить лишнего.

Стоимость расчётного счёта складывается из семи составляющих:

- Открытие счета;

- Плата за обслуживание;

- Переводы юрлицам — внутрибанковские/межбанковские, удаленные/на бумажном носителе;/li>

- Переводы физлицам;

- Внесение наличных через кассу и через устройства самообслуживания;

- Снятие наличных через кассу и через устройства самообслуживания;

- Прочее (справки и т. д.).

Разберёмся с каждым. Узнать информацию по этим параметрам вы можете на сайте банка или в специальных сервисах-агрегаторах.

Цена открытия расчетного счёта

Узнать ее можно в сервисе podelu.ru. Укажите город, чтобы посмотреть цены в вашем регионе.

В большинстве банков счета открывают бесплатно, но не всегда это полностью правда. Некоторые банки возьмут комиссию за оформление карточки с образцами подписей. Могут быть и другие платные услуги, которые вам попробуют навязать. Например, «Сбербанк» часто настаивает на страховке для бизнес-карты.

Плата за обслуживание

Ежемесячная плата за расчётно-кассовое обслуживание (РКО) зависит от числа платежей в месяц. Чем их больше, тем дороже обойдется обслуживание. Но есть и исключения: у «Газпромбанка» одинаковые цены на 5 и 100 платежей.

Есть банки, которые предлагают бесплатное обслуживание, если по счёту в течение месяца не было активностей. Например, такие условия у «Сбербанка» и «Альфа-банка».

Некоторые банки периодически устраивают акции. Банк «Тинькофф» предлагал 4 месяца бесплатного обслуживания тем, кто откроет счёт до 15 декабря.

Некоторые банки компенсируют бесплатное обслуживание другими невыгодными условиями. У Модульбанка есть «Стартовый» тариф с бесплатным обслуживанием, но за снятие до 100 тыс. рублей наличными придётся заплатить 2,5 % комиссии. «Тинькофф» не возьмёт за это ни копейки, но за каждый месяц обслуживания придётся платить 490 рублей.

Платежи и переводы юридическим лицам

Их можно разделить на внутрибанковские, межбанковские и платежные поручения на бумажном носителе. Предпринимателей банки тоже зачисляют в категорию юрлиц, потому что у них, как и у компаний, открыты расчётные счета.

Почти во всех банках до 3 электронных межбанковских платежей можно провести бесплатно. Прикиньте, сколько переводов юрлицам в месяц у вас будет. Это зависит от того, чем вы занимаетесь. Если у вас ларёк, понадобится постоянно закупаться у оптовиков и оплачивать товары с расчётного счета. А если вы делаете массаж в салоне, то вряд ли будет больше 3 операций.

Внутрибанковские платежи обычно бесплатны. Вы можете сэкономить, если откроете счёт в банке, с которым работают ваши постоянные контрагенты. Вы не будете тратиться на комиссии за межбанковские переводы и ускорите обработку платежей.

Ещё один тип транзакций — перечисления по платежным поручениям. Их можно сделать не в каждом банке, к тому же они могут стоить больше 5000 рублей за перевод.

Переводы физлицам

Если предприниматель переводит деньги с расчётного счёта физлицу, налоговая считает, что этот человек получил доход. А с доходов нужно платить НДФЛ. Когда у вас заключен трудовой или гражданско-правовой договор с человеком, то налог платите вы как работодатель. В других случаях он платит налог сам. Если переводы регулярные, а НДФЛ с них не платят, у налоговой могут возникнуть вопросы.

Переводы в рамках зарплатного проекта не влияют на лимит по переводам физлицам. Если вы перевели работникам на зарплатном проекте 250 тыс. рублей, а потом оплачиваете 40 тыс. рублей по договору ГПХ, комиссия будет в том же размере, что за переводы до 100 тыс. рублей в месяц. Для выплат по зарплатному проекту у банка отдельная комиссия.

Если вы хотите перевести деньги другу или родственнику, то сначала сделайте перевод на свою карту, а только потом — ему.

Переводом физлицу считается и и вывод денег на личную карту ИП. Это не получение дохода, потому что совпадают данные получателя и отправителя. Но надо смотреть, в каком банке это будет стоить дешевле. Строгих лимитов по сумме вывода нет, но от суммы зависит размер комиссии. Например, в «Росбанке» можно перевести до 150 тыс. рублей бесплатно, а в «Сбербанке» комиссия составит 0,5%.

Комиссию можно не платить, если оформить на себя как физлицо карту в том же банке. Главное, чтобы владельцем карты был сам предприниматель, а не его супруг или отец. Этот вариант тоже не совершенен, потому что не все банки разделяют переводы физлицам на внутрибанковские и межбанковские.

Внесение наличных через кассу или устройства самообслуживания

Многие предприниматели продают товары в розницу или оказывают услуги: стригут, делают маникюр, ремонтируют обувь. Клиенты часто рассчитываются наличкой, а вот поставщикам приходится платить со счёта, поэтому его приходится регулярно пополнять. Чтобы не возникло проблем, у банка должна быть адекватная комиссия за пополнение счёта наличными.

Сравнить условия по комиссии можно в калькуляторе РКО.

Снятие наличных через кассу или устройства самообслуживания

В эту категорию попадает снятие денег в кассе и банкоматах банка. Большинство банков устанавливает за обналичивание денег комиссию. Сравнить ее размеры можно в сводной таблице на сайте.

Критерий 4. Дополнительные услуги

Предприниматели могут получить через банк много дополнительных услуг, начиная с помощи в регистрации ИП и заканчивая кучей бесплатных сервисов и скидок.

Для предпринимателей на спецрежимах, которые много перемещаются по стране, удобна онлайн-бухгалтерия. Она помогает выставлять счета, акты и накладные онлайн, вести учёт товаров, контролировать оплаты от клиентов, сдавать отчётность через интернет.

Есть бонусы от партнеров: финансирование первой рекламной кампании, бесплатное создание первого сайта, бесплатное обслуживание в бухгалтерских сервисах, скидки на размещение вакансии от hh.ru и многое другое.

Критерий 5. Политика блокировки счетов

После того как Центробанк плотно взялся за банковский сектор и начал забирать лицензии, банки стали гораздо строже относиться к своим клиентам. Лицензии часто отнимают из-за нарушений Федерального закона 115-ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма». Чтобы обезопасить себя, банки тщательно проверяют клиентов и блокируют счета, если операции кажутся им подозрительными.

Если счёт заблокируют, вы не сможете рассчитаться с поставщиками и получить оплату от клиентов. Такое может случиться даже с добросовестным предпринимателем, а на разблокировку счёта понадобится время. Мы писали о том, как избежать блокировок и быстро решить вопрос, если по счёту операции приостановили.

Блокируют счета все банки. Но некоторые подсказывают, как вести себя хорошо и не попасть под блокировку. У «Альфа-Банка» есть сервис «On-line индикаторы рисков» (Светофор). Он показывает уровень риска по вашим операциям и проверяет их на соответствие требованиям 115-ФЗ. Это платно — от 240 рублей в месяц.

Банк «Точка» предлагает личного комплаенс-ассистента, который обойдется минимум в 500 рублей в месяц. Он помогает правильно оформить операции, уменьшить риск проверок и блокировок. Похожая услуга «Нежный комплаенс» есть у «Модульбанка», но она бесплатна на полгода.

Мой выбор!Я сам являюсь клиентом Тинькофф Банка по РКО для бизнеса, личного и инвестиционного счета. И это круто, когда вы можете в одном окне решить все нужные задачи.

Мой опыт работы с банками

В 2011-м году я зарегистрировал ИП и первым моим банком стал МастерБанк. В 2013-м году у него отозвали лицензию и все средства на счете я потерял. Для меня это был тяжелый удар. Тогда позиции сайтов держались за счет ссылок с помесячной оплатой, нужно было оплатить ЗП сотрудникам и аренду офиса. Согласитесь неприятно, попасть в такую ситуацию! И следующим банком стал Сбербанк - самый надежный.

Через 2 года я отдал предпочтение Тинькофф Банку по следующим причинам:

- Все вопросы решаются удаленно. В Сбере я открывал счет в Москве, и для получения выписок и разблокировки счета приходилось несколько раз летать из Сочи и Тайланда в столицу. Это крайне неприятно и затратно. Хотя сейчас вроде Сбер стал лучше.

- Открытие по 2-м документам у меня в офисе. У меня был офис в Сочи, я утром оставил заявку, в обед приехал сотрудник и через 2 часа у меня был открыт счет.

- SUPERAPP (СуперПриложение). Тинькофф Банк, развивает свои продукты в сторону единого окна, где в одном приложении (сейчас у меня 3 приложения: Для физ. лиц, Для ИП, Инвестиции) вы можете решить все финансовые задачи, заказать товары и услуги, организовать досуг.

- Бесплатные сервисы клиентам. Онлайн-бухгалтерия, Конструктор сайтов, CRM-система, Рассылки, Облачный колл-центр, Рассрочка клиентам, Онлайн-касса и т.п. Если пользоваться сторонними сервисами, то можно потратить на них свыше 10 000 руб./мес.

Для разделения УСН и Патента, я открыл 2-й счет в МодульБанке и в целом мне все понравилось, но инфраструктурно он уступает Тинькову! Все что придумали в Тинькофф Банке несколько лет назад, сейчас стало стандартом сервиса и многие пока его только догоняют.

Что такое рассчетно-кассовое обслуживание или РКО?

Это банковские услуги, необходимые для обслуживания счетов юридических лиц и индивидуальных предпринимателей.

На сегодняшний день большое количество банков предлагают такую услугу. Как не запутаться в предложениях и выбрать, где выгоднее, быстрее и лучше открыть расчётный счет для ООО, ИП? Делюсь с вами самой подробной информацией!

Как выбрать банк для расчетного счета ИП или ООО?

Итак, для начала давайте разберемся, зачем предпринимателю нужен счет в банке? Ответ предельно прост – важным приоритетом любой деятельности является получение дохода. Открыв банковский счет, вы получаете возможность принимать оплату по безналу. Приятный бонус – удобство оплаты налогов и взносов в пользу государства.

Критерии выбора банка для открытия расчетного счета ИП или ООО:

- Надежность и репутация банка;

- Стоимость открытия счета и обслуживания;

- Дополнительные функции и сервисы;

- Наличие личного кабинета, мобильного приложения.

Как минимум, банк должен устраивать вас по этим аспектам. Некоторые банки могут предлагать бесплатное обслуживание, другие – начисление процентов на остаток. На выбор, как правило, предлагается несколько тарифных планов, среди которых можно самостоятельно выбрать самый оптимальный вариант, устраивающий его по всем параметрам.

Если вы планируете расширение своего бизнеса с привлечением кредитных средств, то также стоит уточнить о такой возможности. Некоторые банки предоставляют предпринимателям, которые у них обслуживаются, очень выгодные условия.

В обязательном порядке необходимо уточнить стоимость и комиссию банка за осуществляемые транзакции, внесение наличных на счет.

Сравнение условий банков по РКО для ИП и ООО

Название банка

Стоимость обслуживания

Комиссия за снятие наличных

Комиссия за внесение наличных

От 490 до 24990 руб/мес (первые 2 месяца бесплатно)

Мы позвоним в ближайший рабочий день и расскажем подробности.

Чтобы стать постоянным клиентом, оставьте телефон

Спасибо. Специалист свяжется с вами в рабочий день.

Кому нужно открывать расчетный счет?

Расчетный счет нужен предпринимателю для безналичных расчетов с контрагентами и приема электронных платежей через терминалы и интернет. Его необходимо открывать, если сумма договора превышает 100 тыс. руб. Также вы можете открыть счет по желанию, поскольку его наличие дает ряд преимуществ:

• некоторые контрагенты работают исключительно с расчетными счетами;

• легче отчитываться перед налоговыми органами, т.к. все движения средств прозрачны;

• личный счет, по которому проходят оплаты, могут заблокировать за коммерческую деятельность.

Уведомлять Федеральную налоговую службу (ФНС) об открытии счета не требуется. Банк самостоятельно предоставит все необходимые сведения.

2. Сумма ежемесячных платежей. В пакетах с наибольшим количеством функций они могут оказаться неподъемными для начинающего предпринимателя.

3. Стоимость кассовых операций. Привлекательный на первый взгляд тариф может оказаться невыгодным, если посчитать все комиссии за проведение платежей, эквайринг и т.д.

4. Время осуществления переводов. Чем шире доступное окно, тем с большим числом регионов вы сможете проводить оперативные расчеты, а значит, и дело будет развиваться динамичнее.

5. Удобство и клиентский сервис. Узнайте, можно ли оформить заявку без визита в офис, насколько функционален интернет-банкинг, есть ли интеграция со сторонними сервисами. Приятным бонусом станет начисление процентов на остаток.

В этом банке можно моментально получить реквизиты и начать работу, а все бумаги привезет сотрудник банка. Бесплатно подключается карта и выдается оборудование для эквайринга (но за оборот взимается процент, аренда терминала – 500 руб./месяц). Есть возможности для аналитики и автоматизации платежей, выдается электронная подпись.

Тарифы:

• Выгодный старт – 0 руб./мес.;

• Активный рост – 990 руб./мес.;

• Больше возможностей – 1790 руб./мес.;

• Надежное решение – 3100 руб./мес.;

• Высшая лига – 7590 руб./мес.

На платных тарифах есть промо-месяцы, когда обслуживание выполняется без взимания средств: на Активном росте их 2, на остальных – по одному.

Его клиентская база насчитывает 240 тысяч ИП. Среди основных преимуществ – банк открывает РС в день обращения. Документы (паспорт, СНИЛС, отчетность) можно загрузить через интернет, а встречу с менеджером в банке обещают организовать через час. Обслуживание можно вести полностью онлайн, интегрированы бухгалтерские инструменты. Справки и другие документы в электронном виде предоставляются бесплатно, плюс есть платная доставка бумажных версий по всему миру. Открытие РС бесплатно. Плата за обслуживание в месяц (только если были движения по счету):

• Необходимый минимум – 0 р.;

• Золотая середина – 450/500 руб. при оплате помесячно или за год;

• Всё лучшее сразу – 500 в первые 3 месяца, затем 2500/2000 (помесячно/за год).

Цифровой банк с различными бонусами – получить реквизиты можно за 5 минут, РС открывается в день обращения, время встречи с менеджером выбирает клиент. Онлайн-кабинет простой, поддержка работает круглосуточно, платежи между банками проводятся с 01:00 до 20:45 (МСК). Также можно получить кредит на бизнес (до 2 млн руб. под 12%).

Тарифы на ведение РС:

• Стартовый – 0 рублей;

• Оптимальный – 690 рублей;

• Безлимитный – 4900 рублей;

При оплате на полгода или год ставки меньше. Платные тарифы можно купить навсегда (9900 и 99 000 соответственно), плюс на них есть процент на остаток. Бонус: неиспользуемые средства можно положить на депозит под 7% годовых.

Банк с ориентацией на онлайн-обслуживание и активами более 300 млрд рублей. РС открывается бесплатно, обычно за один день. Платежи в другие банки проводятся с 01:00 до 20:00 (МСК). Сервис привязывается к 1С, Кнопке, Моему Делу, Фингуру и Контуру, есть встроенная бухгалтерия. При нехватке средств для платежей контрагентам подключается овердрафт (кредитование).

6 месяцев счет ИП обслуживается бесплатно, затем ставки по тарифам составляют:

• Простой – 490 р./месяц;

• Продвинутый – 1990 рублей;

• Персональный – 4990 рублей.

Самый крупный банк страны дополнительно предлагает документооборот в электронном виде и 1С на год. Отметим, что межбанковские платежи проходят в интервале 01:00 – 20:00. Тарифы для ИП:

• Легкий старт – нет ежемесячных платежей;

• Удачный сезон – 490 рублей/мес. (если были движения по счету);

• Хорошая выручка – 770 рублей;

• Активные расчеты – 2130 рублей;

• Большие возможности – 10900 рублей.

Цифры даны для Москвы, в регионах они могут существенно отличаться. Например, месяц «Удачного сезона» в Адыгее обойдется в 375 р. (почти на четверть дешевле), а в Ярославле – 585 рублей (примерно на 20% дороже).

В «Эксперт Банке» отсутствуют ограничения как на число операций, так и на их объем. Однако бесплатно проводить платежи можно только в самом дорогом тарифе, там же предусмотрено снятие до 700 тысяч рублей без комиссии. В экономном варианте перевод платежей обойдется в 85 р. и нет снятия без оплаты. Обслуживание РС обойдется в следующие суммы:

• Экономный онлайн – 0;

• Оптимальный онлайн – 790 рублей в месяц;

• Все включено онлайн – 4790 рублей в месяц.

В Локо-Банке обещают предоставить бесплатный терминал для работы с картами и оформление РС полностью онлайн – только укажите ИНН, загрузите сканированные копии и подпишите документы, которые привезет к вам менеджер. Плюс предлагается CRM и дополнительные сервисы, например, учет складских запасов. При необходимости можно взять кредит со ставкой от 9.25%. Ежемесячная плата по тарифам:

• Старт – 0 р./мес.;

• Оптима – 990 р./мес.;

• Безлимит – 4990 р./мес.

В «Сфере» есть бесплатная онлайн-бухгалтерия и документооборот в цифровом виде, прилагается квалифицированная электронная подпись. Это позволяет экономить до 10 тысяч руб. в год. Также есть юридические консультации и возможность проверить контрагента. Если по счету нет оборотов в течение 3 месяцев, то с 4-го месяца отсутствия движения плата за сопровождение не взимается.

Все тарифы в первый месяц беспутны, затем ставки таковы:

• S – 0 р./месяц.;

• M – 990 р./месяц.;

• L – 4990 р./месяц.

При открытии счета в Промсвязьбанке придется подтвердить репутацию отзывом от контрагента. Кроме того, бесплатно РС можно зарегистрировать только на тарифах «Платите меньше», «Моё дело» и «Бизнес Старт». На остальных тарифах оплата составит от 590 до 890 руб. Тарифы Прмсвязьбанка:

• Бизнес Старт – 0 руб.;

• Платите меньше – 400 руб.;

• Бизнес Лайт – 1200 руб;

• Бизнес 24х7 – 1800 руб;

• Бизнес Чек – 2100 руб;

• Моё дело – 2100 руб.

Можно сэкономить до четверти стоимости, если оплатить тариф сразу на год. Дополнительно банк предлагает привлекать в него клиентов, получая за каждого 1 бонусный месяц обслуживания. Также клиенты могут использовать кредит с 5-летним сроком погашения.

Однако если движения средств по РС в месяце не было, то плата за него все равно взимается (за исключением тарифа Старт), если на счету есть средства.

В тарифные пакеты входит спецсчет для тех клиентов, которые участвуют в закупках согласно 44-му и 223-му федеральным законам. Для помощи с юридическими сложностями предоставляется сопровождение. Также есть индивидуальные тарифы.

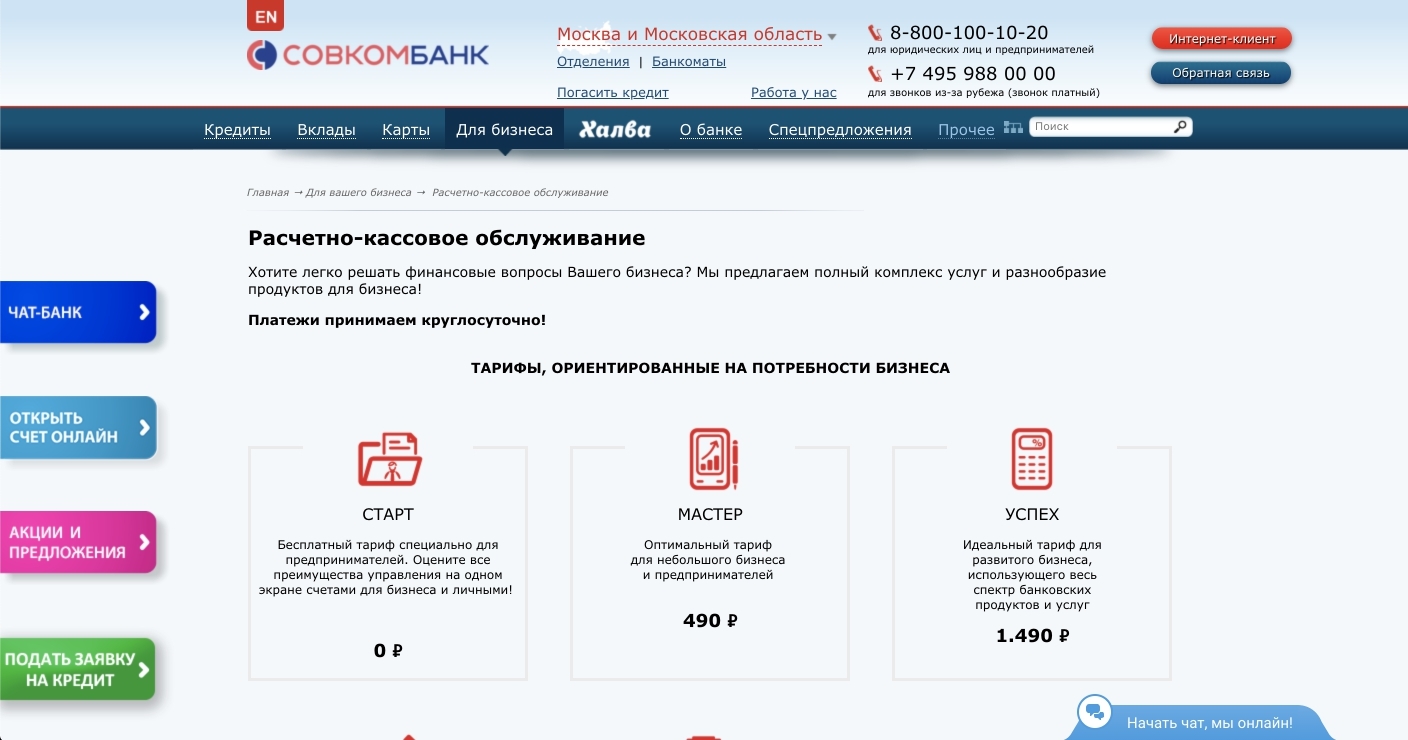

Тарифов много, по трем основным ставки таковы:

• Старт – 0 руб./мес.;

• Мастер – 490 руб./мес;

• Успех – 1490 руб./мес .

Стоимость переводов в этом банке ниже, поскольку деньги переводятся только на следующий день.

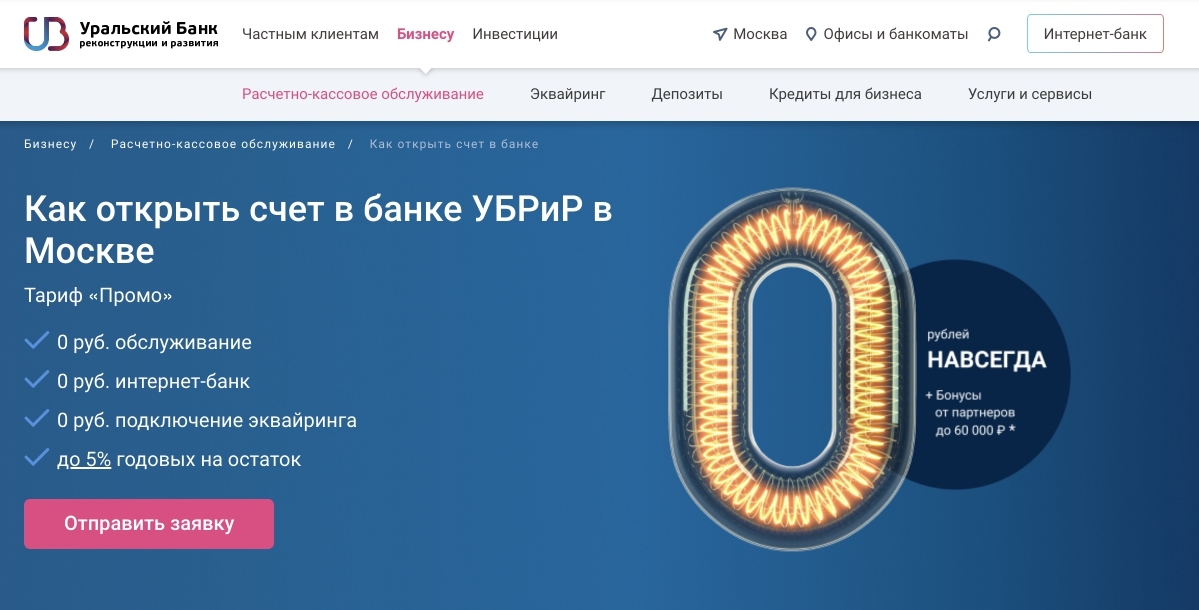

Тарифы зависят от региона, для Москвы они составляют:

• Промо – 0 руб./мес ;

• Эконом – 840 руб./мес;

• Комфорт – 940 руб./мес.

Открытие счета оплачивать не нужно. Также есть линейка безлимитных тарифов Бизнес-класс стоимостью 16 700 руб. в год.

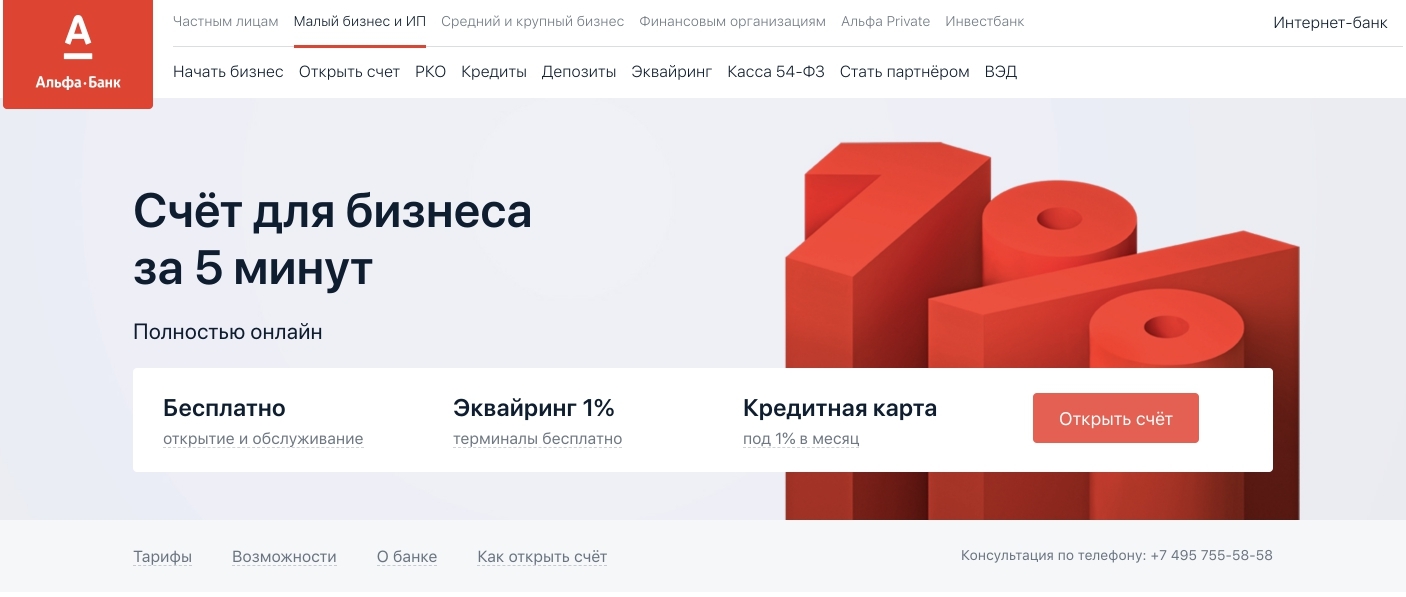

По статистике самого банка, он обслуживает каждого пятого индивидуального предпринимателя в стране. После регистрации предприниматель может полгода работать в Битрикс24 и 1.5 года вести бухгалтерию в системе «Эльба», плюс получит терминал для карт. Внешние платежи проводятся с 1 ночи и до 19:50.

В линейке тарифов представлены следующие варианты:

• На старт – 490 руб./мес.;

• Электронный – 1440 руб./мес.;

• Успех – 2300 руб./мес.;

• Альфа-Бизнес ВЭД/Оптовик – 3200 руб./мес.;

• Все, что надо – 9900 руб./мес.

Особняком стоит план «Просто 1%», на котором взимается 1% от всех поступлений.

Банк лояльно относится к клиентам и быстро одобряет заявки. В остальном предложение обычное – моментальное получение реквизитов, отсутствие платы за открытие РС и возможность получить скидку при оплате авансом (что экономит 5-25% при внесении платы).

В линейку тарифов с общим названием «Твой» входят следующие ценовые варианты:

• Старт – 490 р./мес.;

• Онлайн – 1390 руб./мес.;

• Успех – 1990 руб./мес.;

• Масштаб – 3190 руб./мес.;

• Мир – 4290 руб./мес.;

• Безлимит – 8990 руб./мес.

• Стартап – 0 руб./мес;

• Базовый – 399 руб./мес;

• Торговый – 1500 руб./мес;

• Все включено – 3000 руб./мес.

На базовом тарифе не требуется оплачивать обслуживание, если поступлений по счету не было.

• Первый шаг – 0 руб./мес .;

• Быстрый рост – 490 руб./мес;

• Свое дело – 1290 руб./мес;

• Весь мир – 1990 руб./мес;

• Открытые возможности – 7990 руб./мес.

Кредитная организация предлагает быстрое оформление РС – реквизиты выдаются сразу, остальные документы привезет сотрудник банка. Для ИП доступно 4 варианта открытия счета:

• Старт – 990 р./мес.;

• Базовый – 1900 руб./мес;

• Оптимум – 2900 руб./мес;

• Максимум – 7500 руб./мес.

При оплате сразу за год или два можно сэкономить стоимость до 25% от оплаты обслуживания.

По данным Банки.ру, предприниматели чаще открывают РС в Тинькофф, Модульбанк и банке Точка. Эти компании отличаются современным подходом и активным внедрением новых технологий. Так, у Тинькофф-банка вообще нет офисов, а Точка изначально создавалась для обслуживания ИП.

Также среди предпринимателей популярны Совкомбанк, банк Открытие, Уральский банк реконструкции и развития и Альфа-Банк. Активно растет Веста банк – его тарифы на фоне конкурентов весьма привлекательны.

Все рассмотренные банки перешли на систему бесплатного оформления счета. По этому критерию можно выбирать любой из них.

Для открытия счета могут потребоваться:

• заявление;

• анкета;

• выписка из ЕГРИП (не всегда);

• документ о постановке на учет в Росстате (заверенная у нотариуса копия);

• паспорт или его ксерокопия (копию тоже нужно заверять нотариально);

• лицензии или разрешения, выданные для ведения деятельности.

Точный список зависит от банка. Зачастую сотрудники банка могут самостоятельно запрашивать необходимые документы через публичные сервисы.

1. Ошибочное указание данных в заявке/анкете;

2. Отсутствие одного из обязательных документов;

3. Отсутствие отчетности в ФНС либо она неоднократно была нулевой.

Менее очевидная причина – вы подавали много заявок в разные организации. Формально закон это допускает. Но «обычные» заявители так не делают, поэтому банки могут посчитать подобную активность подозрительной и сослаться на законодательство о противодействии отмыванию средств. По закону банк обязан указать причину отказа. После исправления недочетов счет должны открыть.

Выбор банка важен, однако не стоит его переоценивать. На тарифах с нулевой ежемесячной ставкой или во время пробного использования можно ознакомиться с работой каждого банка. Почти все банки готовы открыть РС за один день. Наконец, закон не запрещает открыть новый счет для ведения деятельности, если старый вам не подходит. Если не можете определиться – смело начинайте с одного из лидеров, а при необходимости переводите деятельность в другой банк.

Читайте также: