Самый большой налог на автомобиль в россии

Опубликовано: 11.05.2024

Приятно быть обладателем роскошного автомобиля: в потоке на тебя обращают внимание, кто-то завидует, кто-то тихонько ненавидит. Когда речь идёт о роскошных машинах, мы думаем о Ferrari, Bentley, Rolls-Royce, о «топовых» BMW и Audi. А потом наступает 2020 год, мы заходим в новости и обнаруживаем, что наши Kia или Nissan тоже внезапно приравняли к «роскошным тачкам». С одной стороны, приятно, с другой — это повышенная налоговая ставка. «Выберу.ру» выяснил, сколько стоит и как рассчитывается «налог на роскошь» в 2020 году и какие модели Mazda, Honda, Jeep, Kia, Nissan и Chevrolet перекочевали из массового сегмента практически в люксовый.

За что платим?

Минпромторг каждый год определяет список автомобилей, с которых взимают «налог на роскошь». Повышенную налоговую ставку платят владельцы машин, стоимость которых выше 3 миллионов рублей. До падения рубля в 2014 года повышенную ставку платили владельцы «истинно» люксовых автомобилей – Aston Martin, Rolls-Royce, Bentley. Но стоимость автомобилей среднего и массового сегментов за 5 лет выросли почти в 2 раза. Ценовая планка достигла 3 млн рублей, поэтому в 2020 году Минпромторг включил в список авто, облагаемых повышенной налоговой ставкой, Mazda CX−9, Honda Pilot, Jeep Wrangler. По этой же причине в список вошли «навороченные» комплектации Kia Stinger и Nissan Murano.

Владельцы Kia Stinger могут относить себя к обладателям «люковых тачек». Фото: motor1.com.

Перечень легковых авто, дороже 3 млн рублей, есть в документах на сайте Минпромторга. В 2020 году в списке 1300 моделей. Ситуация щекотлива тем, что в список вошли не просто модели некоторых авто, а повышенные комплектации. Некоторые из них дороже налогового порога всего на 9 000 рублей. К примеру, Volkswagen Teramont в комплектации Origin стоит 3 009 000 рублей. Полный перечень автомобилей, с которых в 2020 году взимается «налог на роскошь», – 3_millionov_rubley_podlezhashhiy_primeneniyu_v_ocherednom_nalogovom_periode_2020_god/" target="_blank" rel="noopener" data-log-node="7a9q" data-clickable="true">по ссылке.

Подробнее о том, почему в перечень вошли модели массового сегмента, читайте в материале «Красиво жить — налог платить! Минпромторг повысил налог на массовые марки машин».

Кто платит?

Транспортный налог платят собственники автомобилей — и физические, и юридические лица. Отчисления идут в бюджет региона, в котором зарегистрировано авто. В каждом субъекте страны своя налоговая ставка и льготы, которые освобождают от пошлины.

Владельцы «крутых тачек» тоже могут избежать повышенной ставки, если относятся к льготникам. Что же они, не люди.

Кого освобождают от налога?

На федеральном уровне налоговых льгот на легковые автомобили и мотоциклы нет. Каждый регион устанавливает свои транспортные налоговые льготы. Узнать, какие послабления действуют в вашем субъекте, можно на сайте ФНС nalog.ru. Выберите свой регион, раздел «Справочная информация о ставках и льготах по имущественным налогам».

Например, в Москве налоговые льготы получают :

- Герои Советского союза, Герои РФ, награждённые орденом Славы;

- ветераны и инвалиды Великой отечественной войны, ветераны труда;

- ветераны и инвалиды боевых действий;

- инвалиды I и II групп;

- бывшие несовершеннолетние узники концлагерей, гетто, других мест принудительного содержания, созданных фашистами и их союзниками в период Второй мировой войны;

- один из родителей или усыновителей, опекунов, попечителей ребёнка-инвалида;

- владельцы легковых автомобилей мощностью двигателя до 70 лошадиных сил (51,49 кВт) включительно;

- один из родителей или усыновителей в многодетной семье;

- один из опекунов инвалида с детства, которого суд признал недееспособным;

- люди, пострадавшие от радиационных катастроф и ядерных испытаний, и принимавшие участие в испытаниях ядерного и термоядерного оружия, ликвидаторы аварий ядерных установок;

- люди, перенёсшие лучевую болезнь или получившие инвалидность на ядерных учениях или испытаниях.

Новоиспечённые владельцы роскошных автомобилей заплатят повышенный налог за 2020 год в 2021 году. Фото: auto. today.

При расчёте пошлины налоговая учитывает льготу, однако вы должны подать заявление и подтверждающие документы в личном кабинете на сайте ФНС. Для постоянной льготы достаточно одного заявления. Кстати, можно пересчитать налог с учётом льготы за 3 предыдущих года. Но это действует только в том случае, если вы не знали, что вам положено послабление, и заплатили.

Как складывается стоимость налога?

Получается, что повышенный налоговый коэффициент зависит только от стоимости машины и нахождения в списке Минпромторга. Мощность автомобиля влияет на размер налога, но ставку всё равно придётся платить по повышенному коэффициенту, будь у вас авто на 177 л. с. или на 550 л. с. Главное — цена.

Ставка транспортного налога в каждом регионе своя, она рассчитывается от количества лошадиных сил. Иногда значение зависит от тяги, вместимости автомобиля, года выпуска или устанавливается на единицу транспортного средства. В калькуляторе ФНС вы увидите все значения, которые учитываются в вашем регионе при расчёте стоимости налога.

Например, в 2020 году Москве действуют такие ставки транспортного налога на легковые автомобили :

Минпромторг РФ опубликовало список дорогостоящих авто в 2021 году. В нем представлены машины, за которые владельцам придется уплатить налог на роскошь.

Текущий список превышает предыдущий, сейчас в него входи 1298 моделей. Это связывают с подорожанием некоторых моделей машин - те, что ранее стоили менее 3 млн, подросли в цене.

Сегодня в списке Минпромторга:

- Автомобили стоимостью от 3 млн - 632.

- С ценой от 5 до 10 млн и не старше 5 лет - 486.

- Стоимостью от 10 до 15 млн и возрастом не более 10 лет - 100.

- Стоимостью от 15 млн и возрастом до 20 лет - 82.

Всего 1300 позиций.

В перечень входят дорогие автомобили марок:

- Aston Martin - V8, Vantage, DB11, DB9, DBS, Rapide, V12, Vanquish и др.

- Audi -A5, A6, A7, Q5, Q7, TT, RS4, RS5, A8, R8, RS6, RS7, S6, S7, S8, Q8.

- Bentley - GT V8, Bentayga, Continental, Flying, New Continental, Mulsanne.

- Bugatti - Veyron.

- BMW - M240i xDrive, M235i xDrive Gran Coupe, 330d xDrive, M340i xDrive, 340i xDrive, 330i xDrive, 340i xDrive Гран Туризмо, 430i Coupe, 430i xDrive Кабриолет, 420d Cabrio, 430i xDrive, 440i xDrive, 440i Кабриолет, 520i, 520d, 530d xDrive, 530i, 540i, 630d xDrive, 630i, 640d xDrive, 640i, 640i xDrive, 650i, 730i, M2, M550d, M550i, X3, X4, X5, X6, X7, Z4, M4, M5, M6, M760Li, i3, i3s и другие.

- Cadilac - Escalade, XT5, CT6.

- Chevrolet - Camaro, Traverse, Tahoe, Corvette.

- Chrysler - Pacifica.

- Ferrari - California, 458 Spider, 458 Speciale, Portofino, 458 Italia, 488 GBT, 488 Pista, 488 Spider, 812 Superfast, California, F12, FF.

- Ford - Explorer.

- Genesis - G80, G90.

- Honda - Pilot.

- Infiniti - Q60, QX60, Q70, QX70, QX80.

- Jaguar - F-Pace, XE 2.0, XE 3.0, 2.0D I4, 2.0 I4, XF 2.0 (3.0), XF 3.0, XJ 2.0 (3.0, 5.0), E-PACE, F-TYPE, XFR, XFR-S, I-Pace.

- Jeep - Cherokee, Grand Cherokee, Wrangler (Unlimited).

- KIA - K900, Stinger GT.

- Lamborghini - Huracan, Aventador, Urus, Huracan.

- Land Rover - Discovery (Sport), Range Rover Evoque, 2.0D I4, 2.0 I4, Velar.

- Toyota - Alphard, HIACE, Highlander, LC 150, LC 200, SUPRA.

- Lexus - ES350, GX 460, RC, RX, NX, GS, LC, LS, LX.

- Maserati - Ghibli, Levante, Gran Turismo. Quattroporte, Gran Cabrio.

- Mazda - CX-9.

- Mercedes Benz - 200 (250) d Marco Polo, 109 CDI, 111 CDI, 114 CDI, 116 CDI, 119 CDI, 119 BLUETEC, 121, C180, C350e, C200, CLS250d, CLS 350d, CLS 400, CLS 400d, CLS 350, CLS 450, CLS 63, E200, E250, E300, E350, E400, E450, AMG E53, E 63, GLC 220 d, GLC 250, GLC 250d, GLC 300, GLC 350e, GLE 250 250d, GLE 300, GLE 350d, GLE 400, AMG C43, Sprinter, V-class, Mercedes-Maybach и другие.

- Nissan - Murano, Pathfinder, GT-R, GTR.

- Porsche - Boxter, Cayenne, Cayman, Macan, 911, Carrera, Panamera, Porsche 991.

- Rolls-Royce - Ghost, Dawn, Phantom, Wraith, CULLINAN.

- Subaru - Outback, WRX.

- Volkswagen - Toureg, Teramont, Amarok.

- Volve - S60, V60, S90, V90, XC 40, XC 60, XC 90.

Полный перечень вместе с типом и объемом двигателя, а также возрастом авто представлен тут .

Величина налога на роскошь

По закону, автомобили дороже 3 млн облагаются налогом на роскошь. При его исчислении используют повышающие коэффициенты в размере от 1,1 до 3. Величина коэффициента зависит от года выпуска и стоимости автомобиля.

Возраст авто стоимостью 3-5 млн:

От 1 до 2 лет - 1,3.

От 2 до 3 лет - 1,1.

На автомобили возрастом до 5 лет и стоимостью от 5 до 10 млн установлен коэффициент 2. Если машина не старше 10 лет и стоит от 10 до 15 млн, коэффициент равен 3.

Какой налог на роскошь заплатят владельцы авто в 2021 году?

Обязательство по уплате транспортного налога возлагается и на юридических, и на физических лиц. Сбор вносится в региональную казну. В каждом регионе России свои ставки и льготы. Владельцы дорогих машин с мощными двигателями ежегодно платят автомобильную пошлину, если им не положены льготы.

Размер налога не нужно высчитывать самостоятельно, это делает ФНС, которая имеет все данные о владельце транспортного средства, а также о возрасте авто и его мощности. Сбор нужно уплачивать до 1 декабря. С первого дня просрочки начисляются пени. Оплатить можно не только лично, но и онлайн - на Госуслугах или сайте ФНС.

Суммы для владельцев некоторых авто 2019 года выпуска (для Москвы):

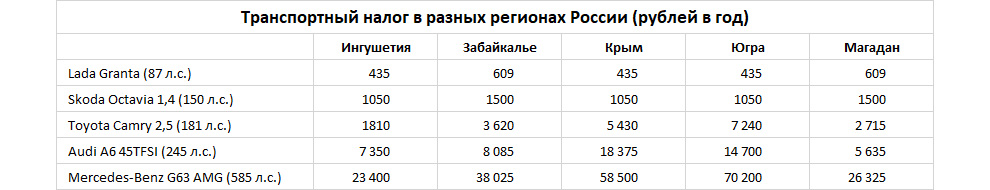

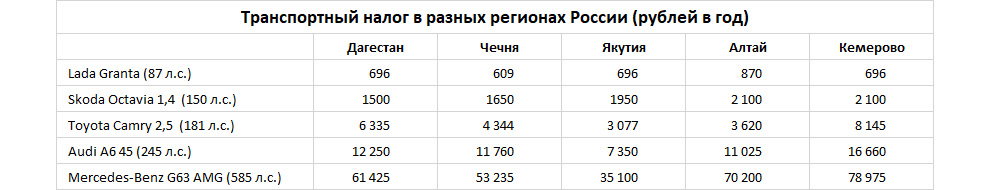

Сумма транспортного налога в различных регионах России может отличаться в разы. Местные власти самостоятельно устанавливают базовую ставку для расчета налога, опираясь на доходы населения и запросы бюджета. Это приводит к тому, что ежегодные платежи за одни и те же машины в разных уголках страны могут отличаться в несколько раз. Кроме того, налог зависит от возраста автомобиля.

Нынешняя методика расчета транспортного налога принципиально не менялась с 2003 года, но местные ставки постоянно корректируют. Законом устанавливаются базовые ставки налога в зависимости от мощности двигателя (от 2,5 до 15 руб. за лошадиную силу), которые регионы вправе увеличивать самостоятельно, но не более чем в 10 раз.

Статьи 20 марта 2020 Транспортный налог — 2020. Кто и почему может не платить

Статьи 2 марта 2020 Транспортный налог платят не все: главное о скидках и льготах

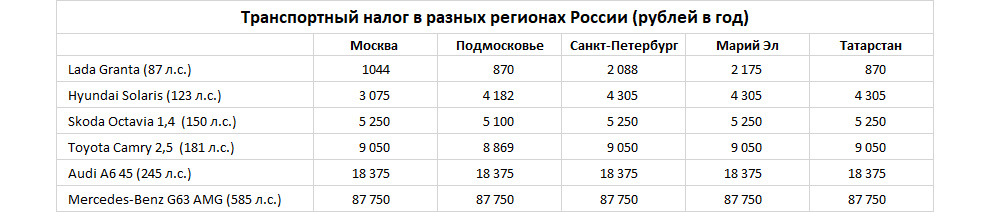

Сумма пошлины исчисляется как произведение региональной ставки, соответствующей мощности двигателя, и паспортного количества лошадиных сил. Также регионы могут вводить собственные градации. Например, если в Москве ставка для машин мощностью от 100 до 125 л. с. составляет 25 руб., а от 125 до 150 л. с. — 35 руб., то владелец Hyundai Solaris 1,6 со 123-сильным мотором будет ежегодно платить 3075 руб., а обладатель Kia Ceed 1,6 мощностью 128 л. с. — 4480 рублей.

Кроме того, автомобили стоимостью более 3 млн руб. облагаются налогом на роскошь, то есть имеют повышающий коэффициент в зависимости от стоимости и года выпуска. Поэтому реальный ежегодный платеж за такие автомобили будет больше указанного в таблице, в которой мы учитывали только чистый налоговый платеж. Если речь идет о новых автомобилях, то рассчитанный платеж за Audi A6 45 TFSI надо умножать на 1,1, а за Mercedes-Benz G63 AMG — на 3. В итоге в Ингушетии за эту машину придется заплатить 70 200 руб., а в Москве — 263 250 рублей.

Самые низкие ставки действуют в Ингушетии: от 5 до 40 руб. за лошадиную силу. Столь же дешево маломощный автомобиль обходится в Крыму и Севастополе, а также Ханты-Мансийском автономном округе (Югра), где ставка на машины до 100 л. с. составляет 5 руб., а до 150 л. с. — 7 руб., но более мощные там обходятся уже заметно дороже, чем в Ингушетии. В Свердловской области автомобилисты платят за маломощные машины базовые 2,5 руб., но дальше ставки увеличиваются до средних по стране.

Сюда же можно отнести Магаданскую область и Забайкальский край, где ставки на машины до 100 и 150 л. с. составляют соответственно 7 и 10 руб., но не так сильно увеличиваются с ростом мощности. Владелец автомобиля мощностью более 250 л. с. в Магадане заплатит по 45 руб. за силу, а в Забайкалье — по 65 руб., и это самые низкие ставки для мощных после Ингушетии. Похожие условия (45 руб.) действуют в Приморье, но только для автомобилей старше 10 лет.

В группу регионов со сравнительно небольшим налогом можно отнести несколько кавказских и сибирских областей. Ставки на маломощные машины в Чечне, Дагестане, Северной Осетии, Томской области, Хакасии, Тыве, Якутии и Кемерово не превышают 8 руб., а на машины до 150 л. с. составляют не более 15 руб. за силу, причем в Дагестане, Чечне и Тыве — всего 10 и 11 рублей.

По 17 руб. за силу придется платить в Якутии за 200-сильный автомобиль, 20 руб. — на Чукотке и Алтае, а самые мощные автомобили проще содержать в Якутии и на Чукотке, где ставка составляет всего 60 рублей. В Чечне она повышается до 91 руб., в Дагестане — до 105 рублей. А в условно «недорогом» Кемерово очень мощные машины рассчитают по ставке 135 рублей.

Ставки, близкие к максимально возможным, действуют в Москве, Санкт-Петербурге и их областях, причем налоги на машины начального сегмента в Москве даже ниже. Если машины до 100 л. с. в Москве и области считаются по 12 и 10 руб. за силу соответственно, то в Санкт-Петербурге и области берут 24 и 18 рублей. Ставки для более мощных автомобилей везде почти одинаковы, за исключением символической разницы в 1 руб. для прописанных в Подмосковье. Принципиальное отличие Москвы заключается в том, что в ней есть отдельные ставки для машин мощностью от 100 до 125 л. с., от 150 до 175 л. с. и от 200 до 225 сил.

Символически дороже Санкт-Петербурга только четыре региона: Башкирия, Республика Марий Эл, Вологодская и Курская области, где даже ставка для маломощных составляет максимальные 25 рублей. В этом же ряду мог бы оказаться и Татарстан, но в его налоговом кодексе есть послабление: начальная ставка 25 руб. действует для юрлиц, а физлица платят по 10 руб. за машины мощностью менее 100 лошадиных сил.

Целый ряд регионов использует более мелкую сетку градаций по мощности. Помимо Москвы дополнительные ставки ввели Самарская, Калужская области, Еврейская автономная область и другие. Чаще всего регионы дают более лояльные условия автомобилям мощностью менее 70 или 80 л. с., но есть и более странные градации. Так, в Кировской области младшая категория делится на машины мощностью до 45, 85 и 110 л. с. (от 15 до 20 руб. за силу), в Коми налог отдельно считают для 70, 85 и 100 л. с. (от 10 до 20 руб. за силу).

Восемь регионов меняют налог в зависимости от возраста машин — чем старше, тем дешевле для владельца. Например, в Новосибирской области налог в категории от 150 до 200 л. с. варьируется от 30 руб. для машин возрастом до 5 лет и до 15 руб. для 10-летних и старше. А в Приморском крае ставки во всех категориях меняются, если машине до 3 лет, от 3 до 10 лет и больше 10 лет. Например, новый 150-сильный автомобиль посчитают по ставке 19 руб., а 10-летний — по ставке 15,7 рубля. В Саратове к той же машине применят ставку 32 руб. либо 30 руб., если ей больше трех лет.

Единственный регион с нулевой ставкой налога — Оренбургская область, где владельцы автомобиля мощностью менее 100 л. с. не платят ничего. Льгота действует только на один автомобиль владельца, а остальные рассчитают по лояльной ставке 5 рублей. Ставки в остальных налоговых категориях региона находятся на среднем уровне.

От транспортного налога освобождены легковые автомобили мощностью не более 100 л. с., которые выданы инвалидам через органы соцзащиты. В ряде регионов аналогичная норма распространяется и на личные машины инвалидов. Налог не платят герои Советского Союза, инвалиды боевых действий и ВОВ, ветераны труда, пострадавшие от разных аварий. Не платят владельцы угнанных машин. Региональные власти вводят льготы для пенсионеров, многодетных семей или матерей-одиночек.

В некоторых регионах от налога освобождают владельцев электрокаров. Такие льготы есть в Москве и области, а в Калужской, Кемеровской, Липецкой, Амурской, Иркутской областях, Кабардино-Балкарской Республике, Санкт-Петербурге, Калининградской и Тюменской областях — только при условии, что их мощность менее 150 л. с. (или 200 л. с. в Курской области). В Ростовской области не платят налог владельцы газовых автомобилей, а в ряде других областей он просто снижен.

И как на нем сэкономить

Этот материал обновлен 10.02.2021.

До 1 декабря 2021 года физлицам нужно заплатить транспортный налог.

Владелец Форда Фокуса из Москвы заплатит около трех тысяч рублей, за Пежо 408 в Брянске начислят чуть больше двух тысяч, а за Тойоту Камри в Хабаровске могут насчитать почти 15 тысяч налога.

Что это за налог, как его посчитать, как заплатить и можно ли сэкономить — обо всем в одной статье.

Что вы узнаете

- Что такое транспортный налог

- Кто платит транспортный налог

- Как его считать

- Какие есть ставки

- Какие есть повышающие коэффициенты

- Что там со льготами по транспортному налогу

- Как уменьшить транспортный налог

- Когда и как платить

- Что будет, если не заплатить

- Как проверить задолженность

- Спишут ли транспортный налог по амнистии

Что такое транспортный налог

Транспортный налог — это один из трех имущественных налогов, которые должны платить граждане. Еще его платят фирмы, но у них свои условия и сроки.

Этот налог касается только собственников транспортных средств, а не вообще всех. Если у вас нет машины, мотоцикла или яхты, можете не читать эту статью. Почитайте лучше, как пользоваться каршерингом. А если только задумываетесь о покупке, посчитайте, выгодно ли вообще содержать машину.

Транспортный налог — региональный. Это значит, что деньги налогоплательщиков не поступают в федеральный бюджет, а остаются в регионах. Потом их тратят на строительство дорог, школ, больниц, зарплату губернатора и еще какие-то важные для области, республики или края цели. Этот налог не идет на содержание армии, материнский капитал или выплату пенсий по выслуге лет.

Кто платит транспортный налог

Транспортный налог платят собственники транспортных средств. То есть не те, кто фактически ездит на машине или мотоцикле, а те, на кого это имущество оформлено по документам.

Этот налог начисляют владельцам такого транспорта:

- Автомобилей.

- Мотоциклов и мотороллеров.

- Автобусов.

- Самоходных машин.

- Снегоходов и мотосаней.

- Самолетов и вертолетов.

- Яхт, катеров, моторных лодок, гидроциклов.

Есть виды транспорта, на которые налог не начисляют. Например, если автомобиль специально оборудован для инвалида. Или если у машины мощность меньше 100 лошадиных сил и ее купили через соцзащиту. На весельную лодку и молоковоз налога тоже нет.

Транспортные средства нужно регистрировать. Например, при покупке машины новый собственник оформляет ее на себя. Он не просто подписывает договор купли-продажи с автосалоном или бывшим владельцем, а идет в ГИБДД и говорит: «Теперь владелец машины я, зафиксируйте это». И ГИБДД фиксирует.

После этого в течение 10 дней информация о смене собственника попадает в налоговую инспекцию. Теперь там знают: машина больше не принадлежит тому человеку, а принадлежит вот этому. Значит, и транспортный налог за эту машину мы теперь начислим новому владельцу. Если машину продали в середине года, то налог начислят обоим владельцам. Каждый заплатит за тот период, когда он был собственником.

Расчет транспортного налога

Владельцам машин, мотоциклов и яхт не нужно считать транспортный налог самостоятельно. Для физлиц это делает налоговая инспекция. Она сама узнает, что кому принадлежит из транспорта, какая мощность двигателя у автомобиля и как долго он находится у владельца. Каждый год сумму налога указывают в уведомлении.

Налоговое уведомление присылают налогоплательщику по почте или через личный кабинет на сайте nalog.ru. Указанную там сумму нужно просто заплатить, а считать ничего не придется. Но это касается только физлиц: компания считает транспортный налог сама, платит его чаще раза в год, да еще и сдает декларацию.

При вычислении транспортного налога инспекция учитывает такие показатели:

- Налоговую базу, например мощность двигателя автомобиля. Это показатель, который потом умножают на ставку налога. Налоговую базу берут из документов на транспорт.

- Налоговую ставку: сколько стоит одна единица налоговой базы. Например, сколько нужно заплатить за одну лошадиную силу.

- Период владения: сколько месяцев машина принадлежала конкретному человеку.

- Повышающий коэффициент. Его устанавливают для некоторых моделей дороже 3 млн рублей. Список таких машин каждый год определяет Минпромторг — его публикуют на официальном сайте.

Все это учитывается автоматически. Но все равно стоит проверять налоговые уведомления: какая мощность двигателя там указана, нет ли давно проданной машины и за сколько месяцев начислен налог.

Если хотите узнать, сколько надо будет заплатить за конкретную машину, используйте калькулятор на сайте nalog.ru — там уже все учтено.

Ставки транспортного налога

Каждый регион сам решает, как его жители будут платить транспортный налог. В налоговом кодексе есть общие ставки для всех, но их можно менять, например уменьшить или увеличить в десять раз.

Обычно ставка зависит от мощности двигателя. Каждая лошадиная сила стоит сколько-то рублей. Еще ставка может быть установлена в зависимости от тяги, вместимости и даже просто на единицу транспортного средства.

Ставки транспортного налога могут быть дифференцированными. Это значит, что ставка зависит от года выпуска. Например, у двух собственников машина одной и той же мощности, но за более старую нужно платить больше.

Ставка налога тоже видна в калькуляторе.

Проверить все ставки транспортного налога для разных автомобилей, мотоциклов и яхт можно на сайте ФНС: там есть справочная информация по каждому региону и номера законов.

Р , а в Москве за машину той же мощности — 75 Р " loading="lazy" data-bordered="true">

Если регион не установил свои ставки, то используют указанные в налоговом кодексе. Но федеральные ставки гораздо ниже региональных. Для сравнения: по налоговому кодексу для машины мощностью 200 лошадиных сил ставка составляет 5 Р , а фактическая ставка за такую мощность в Москве — 50 Р , в Хабаровске — 30 Р , а в Брянске — 40 Р . Возможностью увеличивать базовые ставки регионы пользуются по полной программе — вот таблица налога на лошадиные силы в Москве. .

Транспортный налог в России – один из самых одиозных вопросов современной налоговой политики государства. Причина проста: россияне платят его дважды, а некоторые даже трижды. Судите сами: транспортный налог сначала отдается через акцизы на топливо – то есть мы пополняем бюджет во время каждой заправки, потом в почтовый ящик приходит ежегодный квиток, а в самом печальном случае – еще и налог на роскошь, коей автомобиль снова становится уже для многих.

Печально и даже обидно, ведь изначально планировалось транспортный налог полностью включить в стоимость горючего, а «жировочки» убрать. Будем, как в Европе: кто сколько ездит, тот столько и платит! Но вышло, как вышло – и бензин подорожал, и счет исправно требует оплаты.

Однако грозить кулаком из-за кухонного стола и клеймить кровопийц с грядки, чем мы регулярно занимаемся на протяжении без малого полутора десятков столетий, бесполезно. Ибо ответ будет один: посмотрите на соседей, они платят еще больше. Так сколько же относят в кассу те, кого нам постоянно ставят в пример? И кому стоит завидовать?

Европа – налог на выхлоп, налог на дизель, налог на старость, техосмотр

Немцы платят много налогов и сборов: 52 евро за постановку на учет, 20 евро ежегодного налога за каждый литр объема бензинового мотора и 90 евро – за каждый литр агрегата на «тяжелом топливе». Далее следует такой интересный побор как налог на выхлоп: каждый грамм CO2, вырабатываемый вашим ДВС, обойдется в 2 евро. Освобождены от уплаты лишь те, чьи машины не превышают норму в 95 грамм CO2 на сотню километров. Как вы уже догадались, это гибриды. Впрочем, за кубатуру платят и они. А вот «электрички» от подобных сборов освобождены.

Однако в разных странах – разные налоги. Так, в Дании транспортный налог включен в стоимость горючего и составляет примерно 25 рублей с литра, но при покупке машины нужно единовременно оплатить взнос в размере 108% от стоимости автомобиля. То есть ценник машины местные фактически оплачивают дважды!

В Великобритании главный показатель – выхлоп, а старый автомобиль может быть обложен налогом в размере 100 000 рублей, если его двигатель производит более 225 грамм CO2 на 100 км пробега. Зато владельцы электрокаров вообще освобождены от уплаты налога, а хозяева гибридов заплатят около 10 000 рублей.

Во Франции автомобили с выбросом более 212 грамм углекислого газа на 100 км пробега заплатят в бюджет по 20 000 евро, или 1,6 млн рублей. Считаете, что это удел старых авто? Разочарую: новый Mercedes AMG GLC 43 и Jaguar F-Type R заходят под эту статью, как дети в школу. Ах да, есть же еще техосмотр! Готовьте 75 евро.

А вот в Чехии, Эстонии и Литве транспортный налог платят только организации, для физических лиц он просто не предусмотрен.

США – включен в стоимость бензина

Машина в Штатах – обязательный аксессуар любой семьи, а 16-летний подросток вправе сесть за руль собственного авто. Все потому, что Америка – страна дорог, и личный автомобиль там доступен каждому. Судите сами: при покупке нужно уплатить сбор, который зависит от жадности конкретного штата, но не превышает 7%, а также постановку на учет, которая при самом «плохом» раскладе обойдется в 500 долларов, или 35 000 рублей.

Транспортный налог в Соединенных Штатах включен в стоимость горючего: порядка трех рублей с галлона идет в федеральный бюджет, и еще от 12 до 42 рублей – в региональный. Галлон – это 3,7 литра, если что.

Китай – номера на аукционе, дорогая постановка на учет и плата за электрокары

Рост китайского автомобильного рынка смог остановить только коронавирус, бушевавший в Поднебесной без малого полгода. До того момента как COVID-19 обрушился на нашего главного восточного соседа, количество транспортных средств в Китае росло не по дням, а по часам. Казалось, что китайцы покупают новую машину хотя бы раз в месяц. А то и чаще.

Однако стоимость обладания автомобилем, несмотря на низкие относительно российских цены на саму машину, в Китае высока. Начинается все со сбора в 10% от стоимости, который нужно заплатить при покупке. Десять процентов – это если автомобиль сделан в Китае, а вот если речь идет про импортную машину , то готовьте 40%. Далее следует ежегодный налог от 60 до 660 юаней в зависимости от вида транспортного средства. Кстати, «электрички» его тоже платят. Ну а потом начинается региональная специфика.

Самый острый в этом смысле город – Шанхай, финансовая столица Китая, в котором большиеденьги соседствуют с большими тратами. Например, борьба с пробками вынудила власти сократить количество выдаваемых ежемесячно автомобильных номеров до 10 000. И это в 24-миллионном городе! Кто получает госзнак? Конечно тот, кто больше предложит на аукционе! Так постановка на учет обойдется не менее 10 000 долларов США для частного лица и 200 000 долларов для юридического. Ну а если номер красивый, то ценник будет еще выше! Например, «все девятки» продали физлицу за 150 000 долларов.

Япония – парковочное место по размерам и техосмотр

Каждый второй японец обладает собственным автомобилем, тогда как в России эта цифра колеблется на отметке в 200 машин 1000 человек. Однако право на личную машину в Стране Восходящего солнца стоит невероятно дорого: несмотря на все усилия японского правительства сделать само приобретение как можно дешевле (как не вспомнить про «отрицательный кредит», который компенсируется государством), ежегодные платежи сжирают всё!

Во-первых, купить машину, не обладая парковочным местом, просто нельзя, а паркинг стоит, как квартира.

Более того, имеет значение и размер самого места: если оно небольшое, то приобрести кроссовер или большой седан не разрешат. Во-вторых, японский аналог ОСАГО обойдется примерно в 20 000 рублей, а годовой налог – минимум в 7000 рублей за «кейкар», крошечный автомобильчик строго заданных размеров с двигателем 0,6 литра. Каждые два года нужно проходить техосмотр, который обойдется не менее 70 000 рублей, но с каждый год будет дорожать. Чем старше машина – тем дороже.Добавляем сюда дорогой бензин и парковки, а после молимся, чтобы взгляд из центральной российской налоговой никогда не достиг Японии.

Сингапур – сертификат на автовладение, регистрация дороже машины

Вишенка на торте – Сингапур. Тут сборы на автомобиль просто чудовищные и не поддаются пониманию ни одному из простых отечественных автовладельцев. Прежде всего, нужно получить разрешающий сертификат, дающий право на обладание автомобилем в течение 10 лет. По истечении срока его можно либо продлить, либо продать автомобиль за границу. Проблема лишь в том, что «Свидетельство» разыгрывается через тендер, а количество строго ограничено самим государством, потому что, по замыслу законотворцев, число машин не должно увеличиваться более чем на 3% в год. Цены на COE, понятное дело, зашкаливают: сертификат будет стоить около 4 500 000 рублей.

Все экспортируемые автомобили облагаются обязательным налогом в 31% от стоимости, за регистрацию ТС придется заплатить 70 000 рублей физическому лицу и 350 000 – юридическому. Кроме того, при первичной регистрации нового или подержанного автомобиля нужно уплатить государству 140% рыночной стоимости машины.

Продолжать?Все дороги и парковки – только платные, литр бензина стоит более 100 рублей, техосмотр обойдется в целое состояние…

Если подвести итог всем семи кругам сингапурского автовладельческого ада, то выглядеть он будет следующим образом: Mercedes-Benz E200, который в России со всеми налогами, пошлинами, постановками на учет и страховками (полным КАСКО, замечу) обойдется в 4 500 000 рублей, в Сингапуре будет стоить порядка 14 500 000 рублей.

Читайте также: