Налоги на недвижимость в бразилии

Опубликовано: 23.04.2024

Бразилия по праву считается одним из самых развитых государств Латинской Америки в 2021 году, что подтверждается и её развитой налоговой системой. Она включает в себя сразу несколько уровней, позволяющих сделать процедуру сбора налогов максимально эффективной. Это подтверждает тот факт, что собранные платежи составляют порядка 40 % от ВВП.

Основные разновидности сборов

Местная налоговая система имеет сложную структуру и состоит из трех основных уровней. Первый составляют федеральные сборы, которые устанавливаются для всех жителей страны. Второй уровень представляется муниципальными налогами, размер которых индивидуален для каждой из областей государства.

Третьим уровнем можно считать налоги и сборы, установленные властями местных штатов, а также прочих административных единиц. Общее число сборов, которые требуется оплачивать физическим и юридическим лицам, составляет порядка 18. При этом оно постоянно меняется, что вызвано введением новых и отменой старых налогов.

Среди самых распространенных являются налоги на следующее:

- Соцстрахование граждан — 8 %.

- Поддержание федеральных служб, соцпрограмм.

- Соцобеспечение.

- Прибыль — около 15 %.

- Финансовые транзакции.

Вышеназванные сборы относятся к категории федеральных. При этом налогообложению в Бразилии подлежат не только денежные средства, но и служебный транспорт, жилье, а также прочее подобное имущество.

Средние ставки налогов в разных странах мира

Кто признается резидентом?

Налоговое резидентство Бразилии не пользуется большой популярностью среди предпринимателей. Ведь местная фискальная нагрузка заметно выше, чем у многих других государств данного региона, расположенных по соседству.

Законодательство страны предусматривает ряд правил и условий, при соблюдении которых гражданин другого государства может считаться налоговым резидентом Бразилии. При этом критерии значительно различаются в зависимости от статуса лица, которое претендует на подобное звание.

Если это компания, она должна быть основана на территории страны, а также осуществлять в ней свою основную деятельность. При этом физическое лицо может приобрести подобный статус при условии наличия визы для постоянного пребывания.

Однако предусмотрена возможность налогового резидентства и лиц с временными разрешениями на въезд, но только при действующем контракте на работу.

Если подобный документ у физического лица отсутствует, он всё равно может претендовать на резидентство, если проживает легально на территории страны не менее 183 дней за последние — 365.

Основные сборы

Местное законодательство предусматривает множество различных сборов и налогов. Однако существуют наиболее распространенные и значимые среди них. Помимо вышеупомянутого перечня федеральных взносов, это НДС, который устанавливается властями каждого отдельного штата.

Налоговая нагрузка на экономику в странах БРИКС

Величина подобного рода ставки может колебаться от 17 до 25 %, в зависимости от местонахождения предприятия. А также в штатах действуют местные налоги, которые составляют не менее 5 % от ставки, установленной на федеральном уровне. Для упрощения уплаты сборов компаниями правительство ввело единый налог.

Он позволяет тем, у кого доход менее 1,37 млн долларов США, платить 4–17,42 % от общей прибыли, вместо внушительного перечня сборов. Подобное нововведение стало действовать на территории страны в 2007 году и позволило значительно снизить налоговую нагрузку на представителей бизнеса.

На данный момент для налоговой политики Бразилии характерным является плавное увеличение нагрузки на предпринимателей и трудоустроенных граждан. Это компенсируется ростом социальных пособий, пенсий и прочих государственных выплат.

О пенсии в Бразилии можете узнать из статьи на нашем сайте.

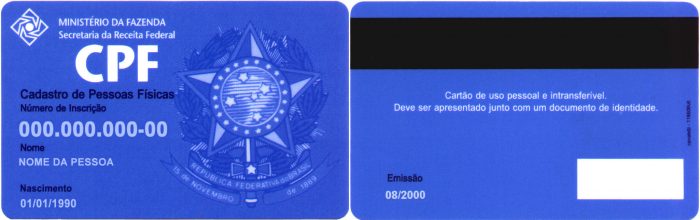

CPF: что это, для чего нужен?

Лица, которые планируют регулярно платить налоги в Бразилии, нередко сталкиваются с понятием CPF. Подобная аббревиатура является местным аналогом ИНН — подобный номер необходим для постановки лица на налоговый учет. Кроме того, это основной документ, который требуется предъявлять при совершении большинства операций.

Чаще всего CPF нужен при следующем:

- Открытии счетов в банках.

- Приобретении, регистрации имущества.

- Поступлении в образовательные учреждения, трудоустройстве.

Получить подобный документ может не только местный гражданин, но и турист, который находится в стране по оформленной визе. Для этого, потребуется:

- Посетить посольство либо ближайшее почтовое отделение.

- Представить загранпаспорт, подтверждение проживания в стране (например, счет за отель).

- Заполнить анкету, указав имена родителей (они будут внесены в документ).

- Оплатить взнос (примерно 1,5 $ США).

- Посетить местный филиал налоговой службы с чеком-квитанцией об оплате пошлины, загранпаспортом, заполненной анкетой.

- Получить пластиковую карточку CPF с индивидуальным номером.

После выполнения подобных манипуляций турист сможет получить данный документ, который потребуется предъявлять вместе с загранпаспортом при совершении различных покупок, прочих финансовых операций.

Поскольку все необходимые данные представители банков и других учреждений могут проверить через базы данных, для выполнения большинства операций потребуется лишь продиктовать указанный на карте код.

Подобный документ является лишь подтверждением регистрации туриста/гражданина в местной налоговой службе и не дает права на трудоустройство, а также постоянное проживание.

Узнайте о способах иммиграции в Бразилию из статьи на нашем сайте.

Готовясь к выплате налогов за недвижимость по новой системе, многие россияне задаются вопросом, во сколько она обходится за рубежом.

Германия

В ФРГ налог тесно связан с земельным участком, на котором расположена недвижимость, — по сути, платят не столько за саму квартиру или дом, сколько за землю, на которой он находится.

Сначала налоговая инспекция определяет универсальную стоимость земельного участка в зависимости от нескольких факторов, в том числе местоположения, рассказывает советник адвокатского бюро DS Law Оксана Голубцова. Затем определяется налогооблагаемая стоимость участка — для этого универсальная стоимость умножается на коэффициент, установленный налоговой службой. Далее полученная сумма умножается на «повышающий» коэффициент города, в котором расположена недвижимость. И вот тогда получается сумма налога на конкретный объект.

Например, в Берлине (коэффициент — 8,1) налог составляет более 550 евро в год, в более мелких городах сумма гораздо меньше. В среднем, по данным Tranio.Ru, содержание квартиры требует в Германии около 1,5 тыс. евро в год, дома — до 3,5 тыс. евро.

Жильцы платят ежемесячные взносы за содержание общих помещений – до 50 евро в месяц. Напомним, в России также начала работать подобная программа для капремонта, которая предполагает ежемесячные выплаты. Одной из последних ее приняла Москва, подробней об этом «Газета.Ru» писала ранее.

«Аренда квартиры в Мюнхене вместе с коммунальными услугами и интернетом обходится мне в 1620 евро в месяц», — рассказывает местный житель Юрген. Из этой суммы на электричество приходится 50 евро, на интернет – 20 евро.

Великобритания

В Соединенном Королевстве как такового налога на недвижимость нет, однако при переоформлении прав собственности на имя нового владельца приходится платить довольно большую сумму.

Как рассказала управляющий партнер Evans Анна Левитова, до 4 декабря 2014 года налог начислялся на всю стоимость недвижимости. Теперь нужно платить только налог на часть имущества в пределах каждой налоговой группы.

«По старым правилам, купив дом за £185 тыс., вам пришлось бы заплатить 1% налога на всю сумму — в общей сложности £1,85 тыс. Согласно новым правилам, купив то же имущество, за первые £125 тыс. вы не платите ничего, а за оставшиеся £60 тыс. платите 2%. В результате вы платите £1,2 тыс., сэкономив £650», — приводит пример эксперт.

В то же время в британской налоговой системе есть особенность, связанная с налогом на землю. Его приходится платить, если участок, на котором находится дом, не принадлежит владельцу недвижимости, а находится в собственности землевладельца. «Налог может составлять от £400 до £1000 в год в среднем и зависит от стоимости земли в конкретном районе», — поясняет эксперт.

Кроме этого, в Великобритании нужно платить так называемый Council tax, который не имеет отношения к владению собственностью, — этот налог выплачивается местному органу управления.

С апреля 2015 года нерезиденты при продаже недвижимости будут платить также налог на прирост капитала, чего не было ранее.

Как пояснила Анна Левитова, резиденты облагаются этим налогом очень давно, а нерезиденты были освобождены от него: при продаже недвижимости налогом будет облагаться сумма, на которую увеличится стоимость квартиры от 6 апреля 2015 года (а не от даты приобретения квартиры в собственность) до даты ее продажи.

«У нас большой расход на воду и газ: отопление газовое, плюс вода нагревается тоже газом. В принципе, если говорить про дом, а не квартиру, получается дороже, чем в Москве», — рассказывает жительница Восточного Суссекса Наиля. Для экономии у нее в доме установлены солнечные батареи и сборник для дождевой воды, чтобы потом поливать цветы.

Прибалтика

Налоги в Прибалтике не сильно различаются — они низкие во всех трех странах. Возможно, чуть выгоднее налоговая система Эстонии, считает ведущий эксперт интернет-центра зарубежной недвижимости Tranio.Ru Юлия Кожевникова.

В Латвии к жилым домам и квартирам применяется ставка 0,2–0,6% в зависимости от кадастровой стоимости. Коммунальные услуги, например, в квартире в Риге летом обходятся в 40–60 евро в месяц, зимой – в 200–260 евро.

В Литве владельцы домов ежегодно платят земельный налог в размере 1% (или 0,01–4%) от оценочной стоимости участка. За квартиры платят только собственники элитного жилья (стоимостью более 290 тыс. евро) — 1%.

В Эстонии ежегодный налог на недвижимость составляет 0,1–2,5% от стоимости объекта.

«За коммунальные услуги плачу почти 150 евро в месяц при том, что сама квартира обходится в 200 евро. На мой взгляд, это много — при том, что большую часть чека составляет горячая вода, за электричество и отопление еще куда ни шло. Доходы у эстонцев довольно высокие, но они тоже таким раскладам не очень рады», — говорит жительница Тарту Александра.

Чехия

Ежегодный налог на недвижимость рассчитывается по сложной формуле: ставка налога умножается на коэффициент муниципалитета (1–4,5) и местный коэффициент (1–4,5). Сумма налога составляет около 25 евро в год, говорит менеджер по продажам Tranio.Ru Ирина Кузнецова.

«Фиксированных цен за коммуналку нет, для каждого дома индивидуальную цену устанавливает собственник дома или квартиры в зависимости от состояния этого дома или квартиры, метража, района и т.п. Варьируется она от 70 до 150 евро в месяц. Оценить, нормально это или нет, мне, если честно, сложно. Я вырос в этих условиях, поэтому считаю их стандартными», — говорит житель Праги Родион.

Есть определенный лимит использования газа, света и воды, рассказывает он. «Если ты не доходишь до этой цифры за год, ничего не происходит, ту самую фиксированную цену, минимальную, ты уже гасишь месячными платежами, но если эта цифра больше, чем установлено компанией — поставщиком услуг, то надо доплатить по ценам этой компании», — поясняет местный житель.

Налог на недвижимость в Соединенных Штатах выплачивается владельцем дома или земельного участка в том округе, где располагается собственность. В каждом штате применяются свои ставки налогов, но в основном они колеблются в районе 1% от оценочной стоимости имущества, рассказывает заместитель руководителя московской коллегии адвокатов «Талион» Александр Гурин. Оценка домов и имущества обычно осуществляется каждые три года чиновником округа. Оплата производится один-два раза в год в зависимости от округа.

«Налог на нашу квартиру (рыночная цена примерно $1,8 млн, 2 спальни, 2 ванные) составляет $860 в месяц», — рассказывает Анна из Нью-Йорка. Но этот дом обходится дороже остальных, добавляет она.

Оплата по содержанию дома варьируется от $600 до $2 тыс. в зависимости от того, какими дополнительными услугами в нем можно воспользоваться. Например, в некоторых домах есть бассейны, спортзалы, залы для вечеринок и собственный сад.

ЗАТРАТЫ НА ПРИОБРЕТЕНИЕ НЕДВИЖИМОСТИ

Помимо непосредственной стоимости объекта недвижимости в Испании, покупатель несет целый ряд затрат в виде налогов, сборов и пошлин, которые способны значительно увеличить бюджет покупки. И перед совершением покупки необходимо четко рассчитать все суммы – и взвесить все «за» и «против». Сделать это самостоятельно довольно проблематично, поэтому необходимо обратиться к услугам проверенного риэлторского агентства.

Эксперты настоятельно рекомендуют всем покупателям испанского жилья непременно сохранять копии всех счетов-фактур – причем желательно как в печатном, так и в электронном виде. Это же касается и проводящихся строительных и ремонтных работ после покупки. Сохранность всех лицензий и платежных документов в будущем поможет компенсировать расходы на прирост капитала при продаже объекта, и, таким образом, уменьшить сумму налоговых сборов.

В зависимости от типа сделки – приобретение нового жилья у девелопера или покупка «вторички» у частного лица – покупателю придется заплатить НДС, плюс гербовый сбор либо налог на передачу прав собственности. Ниже описаны оба варианта, а также налоги и сборы, которые характерны для обоих случаев.

Новостройка от девелопера или банка

НДС и гербовый сбор (IVA & Actos Jurídicos Documentados – AJD)

Эти налоги применяются для жилых помещений, продаваемых в первый раз, то есть для только что построенных новых объектов. Этот же тип налогообложения распространяется на коммерческую недвижимость и на земельные участки. НДС – национальный (или федеральный) налог, поэтому его ставка одинакова вне зависимости от места расположения недвижимости (за исключением Канарских островов, которые имеют свою собственную версию НДС). В настоящее время НДС (известный в Испании как IVA) составляет 10% от стоимости жилой недвижимости (дом, квартира и т.д.), и 21% для коммерческой недвижимости и земельных участков. НДС для новых домов на Канарских островах, известный как IGIC (Impuesto General Indirecto Canario), в настоящее время составляет 4,5%. До января 2012 года НДС для всей новой недвижимости составлял 4%, после чего резко вырос до текущих 10%. Здесь исключением была Каталония, где налог всегда был равен 6%, затем увеличен до 7%, а впоследствии уравнялся до единого показателя в 10%.

Госпошлина или гербовый сбор (AJD – Actos Jurídicos Documentados)

Составляет около 1% от стоимости покупки, но может варьироваться в зависимости от региона, поэтому о его величине стоит уточнить заранее. Например, в Каталонии гербовый сбор составляет 1,5% от стоимости объекта. Если продавец и покупатель являются юридическими лицами, то при покупке коммерческого объекта НДС не платится, а уплачивается только гербовый сбор, который в этом случае будет составлять 1,8%. И НДС, и гербовый сбор оплачиваются покупателем, а если до завершения процесса купли-продажи вносился депозит, то он тоже будет облагаться НДС в момент внесения. В этом сценарии нет необходимости платить налог на передачу прав собственности.

Пример. Покупка квартиры в новостройке (кроме Канарских островов) стоимостью €120 000 повлечет за собой необходимость уплаты НДС и гербового сбора в размере около €12 000 и €1200 соответственно. Сумма налога и гербового сбора при покупке нового дома по цене €700 000 составит €77 000.

«Вторичка» от частного лица

Налог на передачу прав собственности (ITP – Impuesto sobre Transmisiones Patrimoniales)

Этот налог также оплачивается покупателем и применяется в том случае, если объект сменил не одного собственника, то есть в случае, если считается, что это второй и более переход права собственности на недвижимость. Если до завершения сделки выплачивался депозит, то он не подлежит пропорциональному начислению ITP. Однако ITP в полном объеме необходимо будет заплатить после завершения процесса купли-продажи. В этом случае не надо платить НДС, а гербовый сбор уже включен в этот налог.

Ставка налога зависит от региона – муниципалитеты могут по своему усмотрению принять общую ставку или установить ее индивидуальный размер. Общий (национальный) размер ITP составляет 7%, но многие автономные области установили более высокую ставку. Например, в Валенсийском сообществе, налог составляет 10% от стоимости вторичной недвижимости.

Резервный налог на прибыль при покупке у нерезидента

Если продавец недвижимости не является резидентом Испании, то покупатель обязан уплатить в налоговые органы 3% от стоимости покупки (форма заявки 211). Если этого не сделать, то недвижимость будет рассматриваться налоговыми органами как актив продавца (фактически бывшего владельца) и войдет в налогооблагаемую базу при расчете налога на прирост капитала.

Пример. Налог ITP при покупке квартиры стоимостью €120 000 в Барселоне составит €9600, поскольку в Каталонии утвержденный размер ITP составляет 8%. На Канарских островах, напротив, ставка налога ITP чуть ниже национальной величины – 6,5%, следовательно, покупка квартиры аналогичной ценовой категории обязывает владельца единовременно оплатить €7800.

.jpg)

ЗАТРАТЫ, КОТОРЫЕ ОДИНАКОВО КАСАЮТСЯ ОБЪЕКТОВ ПЕРВИЧНОГО И ВТОРИЧНОГО РЫНКОВ

Агентское вознаграждение

Агентский гонорар или комиссия оплачиваются продавцом, если при совершении сделки не оговариваются иные условия. Если покупатель воспользовался помощью агентства, то комиссию риелтору платит именно он.

Несмотря на современную возможность интернета «свести» покупателя и продавца, избавив его тем самым от необходимости платить гонорар агенту, большинство людей все же пользуются помощью профессионалов – это надежное и оправданное решение в таком непростом деле, как совершение сделки о покупке недвижимости за рубежом. Агенты, как правило, взимают от 2% до 15% от стоимости продажи, в зависимости от региона и вида собственности (в среднем 3-7%). В случае, когда покупатель не оговорил отдельную оплату агентского вознаграждения, гонорар риелтора будет включен в сумму сделки.

Юридические услуги

Несмотря на возможность самостоятельно найти подходящий объект недвижимости, помощь специалистов значительно облегчит задачу. Особенно это касается иностранцев, которые не владеют ни испанским языком, ни тонкостями процесса купли-продажи, ни знаниями испанского законодательства. С последним поможет юрист (Abogado), который ознакомится с контрактом, сможет делать запросы от своего имени и объяснит все правовые и административные вопросы, с которыми можно столкнуться в процессе. Также он должен проверить юридическую чистоту сделки (проверить наличие права собственности у продавца, обременений, разрешений и т. д.) и подготовить все необходимые документы для завершения процесса (регистрация собственности, налоговые платежи и т.д.).

Стоимость услуг юриста напрямую зависит от количества и сложности предоставленных услуг. В среднем надо ориентироваться на сумму в 1% от стоимости объекта. 1,5% и более уже считаются завышенным ценами, и даже 1% может быть неоправданно высоким расходом, учитывая, что, например, приобретается дорогостоящий объект без каких-либо юридических осложнений. Возможно, лучший вариант – попытаться найти хорошего юриста, который работает на почасовой основе. В этом случае (простая сделка, объект без каких-либо осложнений и обременений) затраты на оплату услуг юриста с почасовой ставкой составят €1000-2500.

Ипотечные платежи

Если покупка недвижимости осуществляется с привлечением заемных средств, то это повлечет за собой и дополнительные затраты. Перед принятием решения о предоставлении ипотеки, кредитор проводит оценку недвижимости. Эта услуга оплачивается покупателем и может стоить около €500.

Следующими затратами станут непосредственные ипотечные платежи, размер которых зависит не только от заемной суммы и срока погашения, но и от банка и даже от его конкретного отделения. Как правило, заявитель, он же потенциальный покупатель, должен открыть в банке текущий счет, а плата за открытие и обслуживание счета составит около 1% от размера одобренного ипотечного кредита. Наконец, ипотека увеличит нотариальные расходы.

Нотариальные расходы

Нотариальные расходы почти всегда оплачиваются покупателем и рассчитываются по отношению к цене покупки. Как правило, они составляют 0,3-0,5%, от стоимости объекта.

Расходы на регистрацию недвижимости

Запись в земельный кадастр почти всегда делается за счет покупателя. В среднем эта сумма также составляет около 0,3-0,5% от стоимости покупки, хотя, опять же, зависит от объекта и региона.

Прочие расходы

Возможно, разумным шагом при покупке недвижимости в Испании будет обследование состояния объекта (надежность строительства, качество почвы и т. д.), что, безусловно, потребует от покупателя дополнительного бюджета.

В целом сопутствующие расходы без ипотеки удорожают покупку примерно на 11%, а с ипотекой – на 13%, что в денежном выражении при покупке объекта за €120 000 составит ориентировочно €13 000-15 000.

Банковские издержки

Как правило, процесс оплаты недвижимости производится безналичным путем или выпиской банковского чека. Для этого необходимо заранее открыть счет в испанском банке и перевести туда деньги со счета банка в своей стране. Комиссия за перевод средств может составить до 0,4% от суммы перевода. Банковский чек скорей всего будет стоить от 0,05 до 0,3% от суммы.

Меблировка

Сразу после осуществления процесса купли-продажи и оформления недвижимости, первостепенным желанием собственника является обустройство своего нового жилья. Безусловно, эти расходы полностью зависят от вкуса и кошелька. В среднем, меблировка двухкомнатной квартиры обойдется в €10 000-15 000, при условии покупки полностью новой мебели. Свести эти затраты к минимуму можно, купив всю домашнюю утварь в сетевом магазине, таком как IKEA.

.jpg)

Муниципальный налог на прирост стоимости недвижимости (Impuesto de Plusvalía)

Этот налог оплачивается продавцом, но иногда его соглашается оплатить покупатель. Налог рассчитывается исходя из кадастровой стоимости, и зависит от срока владения имуществом: чем дольше срок, тем выше налог. В 2014 году в Испании действовала ставка 21%, а в 2015 году доходы от прироста капитала, полученные нерезидентами, облагались налогом по ставке 20%. В 2016 году налоговая ставка для нерезидентов будет снижена до 19%, однако она будет действовать только на первые €6000 дохода, все, что свыше этой суммы будет облагаться 21-процентным налогом.

ЗАТРАТЫ НА ВЛАДЕНИЕ НЕДВИЖИМОСТЬЮ В ИСПАНИИ

Безусловно, затратами на приобретение жилого объекта в Испании расходы не ограничатся. К ним «приплюсуются» стоимость технического обслуживания дома, выполняющееся силами управляющей компании: ремонт, уборка территории, вывоз мусора, а также оплата коммунальных услуг, размер которых зависит от индивидуального уровня потребления энергоресурсов. Общие суммы будут формироваться исходя из размеров и типа недвижимости. Очевидно, что большая вилла с садом и бассейном потребует гораздо больших усилий и затрат, чем небольшая квартира. Помимо общих расходов, упомянутых выше, существует целый ряд затрат в виде налогов и сборов, с которыми сталкиваются владельцы недвижимости в Испании.

Налог на недвижимость (Impuesto Sobre Bienes Inmuebles – IBI)

Местный налог на владение недвижимостью платится вне зависимости от того является ли собственник резидентом или нерезидентом Испании. Он рассчитывается на основе кадастровой стоимости (административное значение, как правило, гораздо ниже рыночной стоимости) и устанавливается местной администрацией. В зависимости от региона, ставка этого налога варьируется от 0,4% до 1,1% от кадастровой стоимости объекта. Следует понимать, что кадастровая стоимость всегда намного ниже реальной, поэтому IBI на квартиру с двумя спальнями реальной стоимостью €200 000 может составлять порядка €400-600 в год.

Ежегодный налог на богатство (Impuesto Sobre Patrimonio)

За последние годы этот налог менялся несколько раз. Он рассчитывается по прогрессивной шкале, и чем дороже недвижимость, тем выше будет ставка налога. Начальная ставка составляет 0,2% (для объектов стоимостью до €167 129), а самая высокая ставка – 2,5% применяется к объектам дороже €10,7 млн. Таким образом, минимальная сумма налога составит €334 в год. Исключение делается только жителям Мадрида, где действует нулевая ставка налога на богатство.

Личный подоходный налог (Impuesto sobre la Renta de No Residentes – IRNR)

Нерезиденты, которые владеют недвижимостью в Испании, должны платить ежегодный налог на прибыль, в зависимости от того, сдается недвижимость в аренду или нет. Если жилье не сдается в аренду и собственники не имеют другого источника дохода на территории Испании, то они платят подоходный налог, основанный на стоимости их недвижимости. Ставка налога установлена на уровне 25% от 2% кадастровой стоимости, то есть четверть от двух процентов надо будет заплатить в качестве налога.

Пример. Кадастровая стоимость недвижимости составляет €700 000 (при этом реальная стоимость объекта может достигать €5 млн), значит, расчет налогов будет выглядеть следующим образом. Налогооблагаемая стоимость недвижимости: €700 000. Налогооблагаемая база (2%) = €14 000. Налог (25%) = €3500.

Если нерезиденты сдают свою недвижимость в аренду и получают доход, по испанским законам они обязаны декларировать его и платить налоги. Налоговая база и налоговая ставка будут определяться в соответствии с законодательством, учитывая конкретные обстоятельства налогоплательщика (с учетом двойного налогообложения – если таковые имеются – между Испанией и страной происхождения нерезидента). В большинстве случаев нерезиденты просто платят фиксированную ставку в размере 25% от валового дохода. В свою очередь резиденты платят налог на прибыль в зависимости от их доходов, полученных в течение года. Ставка налога зависит от уровня дохода.

Услуги управляющей компании

Владельцы объектов недвижимости, которые являются частью кондоминиумов, зданий или комплексов, где общие зоны используются совместно с другими владельцами, по закону становятся членами общества собственников жилья (Comunidad de Propietarios). Это влечет за собой обязанность оплачивать коммунальные услуги за содержание помещений общего пользования, а также любые другие услуги, за которые проголосует сообщество. Плата будет варьироваться в зависимости от размеров помещений общего пользования, расходов на их содержание и от набора утвержденных услуг. Бюджет ежегодных расходов утверждается большинством голосов всех собственников (или их представителей), присутствующих на ежегодном общем собрании Comunidad de Propietarios.

Счета, как правило, выставляются ежеквартально или сразу за весь год. В последнем случае цифра может подлежать корректировке, когда становятся известны фактические расходы, а годовой отчет одобрен комитетом. Чтобы узнать точную сумму, можно попросить продавца предоставить квитанции, причем желательно за продолжительный период (по возможности за пять лет), чтобы узнать, на чем экономили жильцы и примерно определить предстоящий уровень затрат.

К примеру, платежи за маленькую студию в старом жилом блоке могут быть менее €150 в год, при этом владельцу роскошного пентхауса в современном жилом комплексе придется заплатить управляющей компании более €3000 в год. Годовое содержание стандартной квартиры с двумя спальнями стоимостью около €120 000 будет обходиться от €100 до €600, хотя элитные жилые комплексы могут выставлять счета и на €3000/год. Высокие сборы – не обязательно отрицательный момент (конечно, если собственник может их себе позволить), за свои деньги владелец получит хорошее управление. Но стоит помнить, что менее половины всех управляющих компаний в Испании действительно качественно выполняют свою работу.

Коммунальные услуги

При покупке новостройки требуется заключение контрактов на коммунальные услуги. Самостоятельная организация этого процесса повлечет дополнительные затраты: газ около €70, водоснабжение и электричество – ориентировочно по €120.

Размеры коммунальных платежей строго индивидуальны. В среднем отопление, электро- и водоснабжение, а также вывоз мусора обходятся владельцу стандартной квартиры (85 кв. м) в €120 в месяц. Для тех, кто не привык самостоятельно убираться в квартире, наведение чистоты сторонними силами стоит €10 в час.

Страхование

Размер страховки напрямую зависит от типа и стоимости недвижимости, а также от индивидуальных обстоятельств собственника жилья. В любом случае, эти затраты также стоит заложить в свой бюджет.

photocredits: дмитрий кругляк flickr / estate barcelona / inmorusa

История читательницы Т—Ж

Этот текст написал читатель в Сообществе Т—Ж. Бережно отредактировано и оформлено по стандартам редакции.

Чуть больше года назад мы с мужем переехали в Бразилию.

Я и мой муж Николай живем в городе Вила-Велья, что в переводе означает «старая деревня»: основанием города считается 1535 год. Буквально в пяти минутах езды находится город Витория — столица штата Эспириту-Санту. Эти города соединяет мост длиной 3300 метров.

Вила-Велья

Мы с мужем приехали в Вила-Велью впервые в 2017 году на зимовку, до этого на полгода уезжали на зиму во Вьетнам. Нас пригласила в гости бразильская семья, с которой мой муж Николай познакомился на курсах английского языка в Канаде еще лет десять назад.

Вила-Велья, на мой взгляд, как Сочи для России, — город-курорт для жителей Бразилии. Хотя утверждать подобное не совсем верно, ведь побережье Бразилии составляет 7491 км, и здесь полно мест для отдыха, шикарных пляжей и курортных зон.

Особенностью нашего города и близлежащих территорий, как мне кажется, является пляжный отдых в совокупности с культурным. Здесь много соборов, монастырей и древних построек. Еще тут потрясающий ландшафт: горы, парки, фазенды, плантации. Прекрасные возможности для активного отдыха: байдарки, скалолазание, велоспорт, рыбалка, зиплайны, пэдлборды, полеты на парапланах, вертолетах и частных самолетах.

Вила-Велья — спокойный и неспешный город, местами даже скучный, но при этом недорогой. Что касается спокойствия и преступности, все зависит от района. Мы предпочитаем районы вблизи береговой линии, где живут довольно обеспеченные люди и которые курирует полиция, но за это приходится переплачивать.

Ночная жизнь более развита в соседнем городе Витория: там много баров, ресторанов и клубов. В Вила-Велье их тоже много, но обычно в пятницу все едут на такси в Виторию: как я говорила, дорога занимает не более 5—10 минут. А вот купаться и загорать по субботам приезжают именно в Вила-Велью.

Переезд

Мало кто знает, но в Бразилии для российских граждан действует безвизовый режим на 90 дней, если вы приезжаете как турист. К тому же его можно продлить в Федеральной полиции еще на 90 дней с небольшой доплатой. Но после истечения этого периода нужно официально покинуть страну на 180 дней.

Бразилия — одна из немногих стран, которая дает гражданство по рождению и не против, если у бразильца два гражданства. Поэтому мы и решили приехать сюда на долгое время. В планах было по истечении 180 дней пребывания записаться на курсы португальского языка, получить студенческую визу на год, забеременеть и родить ребенка, затем оформить ему гражданство, а мы бы c мужем получили вид на жительство на девять лет.

Мы продлили свое пребывание еще на 90 дней и в конце декабря 2019 года начали собирать документы на студенческую визу. Рекомендую заранее узнать весь список необходимого и оформить документы на родной земле. Нам пришлось искать знакомых, которые летели из России в Бразилию, и просить их, чтобы они привезли нам документы, так как отправлять их почтой, на мой взгляд, ненадежно.

Со временем наш план скорректировался. Чтобы официально остаться в Бразилии до 31 марта 2021 года, необходимо собрать соответствующие документы: например, для студенческой визы, подачи документов на ВНЖ и прочие. Возможно, придется прилететь в Россию на некоторое время, чтобы быстрее все собрать и оформить. Но потом мы все же вернемся в Бразилию для нашей изначальной цели — рождения ребенка и получения ВНЖ. Сейчас в наших планах получить аналог медицинского полиса, который позволяет бесплатно обращаться за помощью в городские клиники и больницы.

После объявления карантина и закрытия границ туристические вопросы были заморожены до конца 2020 года. Наше пребывание на официальном уровне продляли до даты отмены распоряжения, после которой мы могли в течение месяца легально находиться на территории Бразилии. Так как мы и не планировали отсюда уезжать, эта ситуация сыграла нам на руку. И мы очень счастливы, ведь мы пережидали карантин в прекрасных погодных условиях, с океаном под боком, свежими фруктами и овощами.

Т—Ж теперь в приложении

Но даже если находиться на территории Бразилии нелегально, это грозит только штрафом при следующем въезде в страну. Никто вас депортировать не будет, разыскивать, в принципе, тоже. Поэтому решение — за каждым.

Если говорить о финансовой стороне вопроса с документами конкретно в нашем случае, то на сегодня мы потратили:

- на сами документы — 8020 Р ;

- на продление срока пребывания в стране — по 110,44 BRL ( 1542 Р ) за каждого;

- на апостиль свидетельства о рождении — по 2500 Р за каждого.

Конечно, надо учитывать обменный курс: рубль — доллар — реал, так как две валюты нестабильны по отношению к третьей. Если собирать документы на студенческую визу, то сумма явно увеличится, плюс оплата самих курсов, плюс поездка в консульство в Рио-де-Жанейро.

В Бразилии мы также получили номер CPF — это аналог нашего ИНН, — чтобы встать на учет в налоговом органе. Здесь без него не зарегистрируешься даже в «Убере», и во всех магазинах его всегда спрашивают. Получить этот номер можно бесплатно, но так как мы находимся в городе, где мало иностранцев, то сначала нам сказали, что в местной организации такие номера не делают. Пришлось вызвать менеджера, который попросил официальный перевод паспорта, хотя он не нужен, если это загранпаспорт и в нем есть расшифровка имени на английском языке. Последняя загвоздка заключалась в том, что в Бразилии везде указывают имя матери, как у нас — отчество. Но нам поверили на слово, мы просто записали имена матерей на бумажке.

Работа

Мы с моим мужем Николаем из небольшого города Липецка. Я работаю визажистом уже 9 лет, у меня есть высшее экономическое образование и 11 лет опыта работы по этой специальности. Муж — профессиональный фотограф. Когда ему было 19 лет, он уехал в Америку, где начал свою профессиональную деятельность, затем работал в России. После уехал в Канаду, где окончил колледж Шеридан в Торонто по специальности «фотограф», получил диплом и параллельно активно работал в свадебной индустрии. Приехав в очередной раз в Россию и имея на руках хорошую камеру и оборудование, муж занялся еще и интерьерной съемкой.

Здесь мы планировали заниматься тем же — макияжем и фотографией, так как это перспективное занятие. В среднем макияж может стоить 150—200 BRL ( 2102 — 2802.67 Р ) . А в свадебный день придется накрасить человек десять точно, потому что на свадьбу делают макияж и прическу все девушки в возрасте от 15 до 80 лет. Профессиональный фотограф может получать 1200 BRL ( 16 816 Р ) за час, но, конечно, это самые востребованные кадры.

В Бразилии ценят более старших специалистов из-за опыта. И если говорить про возраст, то свадьбы здесь играют обычно в районе 35 лет. А многие специалисты вроде дизайнеров, архитекторов, риелторов в 40—45 лет находятся на пике своей карьеры, поэтому и предпочитают работать с профессионалами.

К сожалению, карантин наши планы и тут испортил. Мы потеряли несколько месяцев из-за коронакризиса , так как здесь многие соблюдали карантин и неохотно встречались. У бразильцев очень тесные семейные отношения, много взрослых родственников находятся в зоне риска, поэтому все очень ответственно подошли к вопросу самоизоляции. Так что сразу влиться в индустрию не удалось.

Через некоторое время многие начали идти на контакт, и мы стали более активно работать — конечно, пока без официальных документов. Сейчас наша сфера работает в основном только в низком ценовом сегменте. Состоятельные люди все же остерегаются проводить крупные свадебные мероприятия, выпускные и прочие праздники, поэтому много отмененных дат. Но мы в поисках новых источников дохода, кроме того, пандемия помогла углубить знания в инвестициях.

Незнание языка — тоже препятствие в работе, но многие в нашем городе Вила-Велья, к моему удивлению, очень хорошо говорят по-английски . Португальский учим, но очень медленно, так как пока обходимся самыми «бытовыми» словами. Я параллельно ищу удаленную работу, подработки. Сейчас живем на сбережения. И это очень огорчает, потому что финансовую подушку мы собирали долго.

Жилье и коммунальные услуги

Мы снимаем квартиру в районе Прайя-да-Кошта. В Вила-Велье этот район считается одним из самых дорогих, красивых и безопасных.

Но при аренде возникает ряд трудностей. При поиске новых апартаментов мы используем сайт Airbnb или спрашиваем местных знакомых. В Бразилии принято арендовать квартиру на длительный срок — от года, при этом заключаются официальные контракты в агентствах. Но для этого нужно иметь определенные документы, а у иностранца-туриста таких нет. Поэтому мы вынуждены немного переплачивать, пользуясь этим сайтом.

Конкретно для нашей семьи статья расходов на аренду жилья самая первая и самая дорогая. Мы предпочитаем чистые уютные квартиры в безопасном районе вблизи океана — на многом готовы экономить, но не на этом, потому и переплачиваем.

Стоимость аренды по контракту от года в нашем районе складывается из нескольких параметров.

Коммунальные услуги. Фактическое потребление электричества. У нас выходило за двоих без работы кондиционеров примерно 100—130 BRL ( 1401 — 1821.3 Р ). Если вы будете мониторить цены на электроэнергию в городах на побережье, то поймете, что электричество здесь гораздо дороже, чем в обычном российском городе.

Кондо, или кондоминиум. Вот из чего он складывается:

- Фиксированные ежемесячные платежи за обслуживание здания, бассейна, за услуги консьержей, лифт, уборку.

- Пропорциональная доля за электричество и воду, используемые во время эксплуатации дома.

- Плата за фактическое потребление квартирой газа и воды за месяц.

Эта сумма может немного меняться в большую сторону, если, например, проходят плановые работы по очистке, мытью здания и окон балкона.

Размер кондо зависит еще и от самого здания. Если в нем нет бассейна, зоны барбекю на крыше, сауны, общественных туалетов, спортзала, что норма почти для всех многоквартирных домов, то, конечно, сумма будет гораздо меньше. К примеру, в одной из таких квартир с бассейном на крыше размер кондо мог достигать 900 BRL ( 12 612 Р ) в месяц, а без всех привилегий — 200 BRL ( 2803 Р ). Но поверьте, отдавать за блага даже такую огромную сумму приятно, зная, что все это в доступности.

За саму аренду придется выложить от 2000 BRL ( 28 027 Р ) в месяц за двух- или трехкомнатную квартиру с балконом. В отличном доме площадь таких квартир начинается от 80 м². Общую зону — зал — бразильцы комнатой не считают. Комфортной для проживания семьи из трех человек с ребенком считается квартира, где есть просторный зал, отдельная или совмещенная с залом кухня, комната родителей с ванной, детская, кабинет, достаточно большой балкон, а также гараж на две машины в здании. В таких квартирах обычно 2—3 ванные комнаты.

В этом же районе есть квартиры и поскромнее, где нет, например, бассейна, но есть зона барбекю, консьерж, уборщица и крытый гараж. Стоимость такого жилья может начинаться с 1200 BRL ( 16 816 Р ). Это вполне хорошие квартиры.

За рубежом (Словения и Болгария) продана недвижимость, там же уплачены все необходимые налоги. Недвижимость в собственности пять лет. Нужно ли в России платить налог с дохода 13% от продажи этой недвижимости? Или нужно доплачивать разницу между уплатой суммы налога за рубежом и в России? Как отвечают на этот вопрос Соглашения об избежании двойного налогообложения с Россией?

![]()

Согласно п. 2 ст. 38 Налогового кодекса РФ под имуществом в названном кодексе понимаются виды объектов гражданских прав (за исключением имущественных прав), относящихся к имуществу в соответствии с Гражданским кодексом РФ. Соответственно, не исключается и имущество, находящееся за рубежом.

Налог на доходы физических лиц регулируется гл. 23 НК РФ.

Согласно пп. 5 п. 3 ст. 208 НК РФ для целей указанной главы к доходам, полученным от источников за пределами Российской Федерации, относятся доходы от реализации недвижимого имущества, находящегося за пределами Российской Федерации.

Согласно ст. 209 НК РФ объектом налогообложения признается доход физических лиц – налогоплательщиков, являющихся налоговыми резидентами Российской Федерации, полученный как от источников в Российской Федерации, так и от источников за пределами Российской Федерации. Нерезиденты Российской Федерации уплачивают налог с дохода в бюджет Российской Федерации, полученный от источников в Российской Федерации. Таким образом, нерезиденты не являются налогоплательщиками в Российской Федерации в части дохода, полученного за пределами Российской Федерации.

Понятие налогового резидента Российской Федерации прямо не связано с гражданством или видом на жительство, местом работы, местом нахождения имущества или ведения бизнеса и т.п., а определяется фактически проведенным на территории России количеством дней. В силу п. 2 ст. 207 НК РФ по общему правилу, т.е. если иное не предусмотрено НК РФ, налоговыми резидентами России признаются физические лица, фактически находящиеся в Российской Федерации не менее 183 дней в течение 12 следующих подряд месяцев. Поэтому гражданин России, постоянно проживающий за рубежом (более 183 дней в течение указанного периода), не является налоговым резидентом Российской Федерации, в связи с чем на него не распространяется налоговый режим, установленный НК РФ в части налогов на доходы, полученные за рубежом, в том числе от продажи зарубежной недвижимости.

В отношении налоговых резидентов Российской Федерации при продаже недвижимости действуют особенности, установленные ст. 217.1 НК РФ, связанные с давностью владения. По общему правилу в случае владения недвижимым имуществом не менее пяти лет со дня его приобретения доход от его продажи освобождается от налогообложения (п. 2, 4 ст. 217.1 НК РФ). В особых случаях этот срок составляет три года (п. 3 ст. 217.1 НК РФ).

Налоговая ставка, применимая к продаже недвижимости в отношении налогового резидента Российской Федерации, установлена в размере 13% (п. 1 ст. 224 НК РФ). При исчислении суммы налога по указанной ставке в качестве налоговой базы принимается денежное выражение суммы полученного дохода, вырученной от продажи недвижимости, подлежащего налогообложению, уменьшенных на сумму налоговых вычетов, предусмотренных ст. 218–221 НК РФ (п. 3 ст. 210 НК РФ), в том числе имущественного налогового вычета в сумме, израсходованной на строительство или приобретение иной (новой) жилой недвижимости в Российской Федерации, включая земельные участки для жилищного строительства, но не более 2 млн руб., или в размере дохода от продажи самой жилой недвижимости, но не более 1 млн руб.

Вместо получения указанного имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов на приобретение этого имущества (пп. 2 п. 2 ст. 220 НК РФ). Причем в данном случае вид и целевое назначение этого имущества не имеют значения.

Как следует из вышеприведенного положения, место нахождения приобретенного имущества для целей его применения значения также не имеет. Аналогичный вывод содержится в письме Минфина России от 20.09.2017 № 03-04-06/60671.

Исходя из положений пп. 3 п. 1, п. 3 ст. 228 и п. 1 ст. 229 НК РФ физические лица – налоговые резиденты Российской Федерации, получающие доходы от источников за пределами Российской Федерации, самостоятельно осуществляют исчисление, декларирование и уплату налога на такие доходы исходя из сумм таких доходов.

Порядок получения в Российской Федерации зачета налога, уплаченного в иностранном государстве, для целей применения НДФЛ внутри страны установлен ст. 232 НК РФ.

В указанной норме предусмотрено, что в целях получения такого зачета налогоплательщику надлежит представить в налоговые органы России декларацию с отражением соответствующего дохода и приложить документы, подтверждающие получение в иностранном государстве этого дохода и уплату им там же налога, выданные (заверенные) уполномоченным органом соответствующего иностранного государства.

Между тем, следует иметь в виду, что согласно общему правилу, выраженному в п. 1 ст. 232 НК РФ, фактически уплаченные физическим лицом – налоговым резидентом Российской Федерации за пределами Российской Федерации в соответствии с законодательством других государств суммы налога с доходов, полученных в иностранном государстве, не засчитываются при уплате налога в Российской Федерации, если иное не предусмотрено соответствующим международным договором Российской Федерации по вопросам налогообложения.

Таким образом, для выяснения такой возможности следует обращаться к соответствующим международным договорам при их наличии.

В ст. 23 Соглашения между Правительством Российской Федерации и Правительством Республики Болгария от 08.06.1993 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицировано Федеральным законом от 24.04.1995 № 48-ФЗ, вступило в силу 8 декабря 1995 г.), определяющей метод устранения двойного налогообложения, устанавливается: «Если лицо с постоянным местопребываниям в одном Договаривающемся Государстве получает доход или владеет имуществом в другом Договаривающемся Государстве, которые в соответствии с положениями настоящего Соглашения могут облагаться налогом в другом Государстве, сумма налога на доход или имущество, подлежащая уплате в этом Государстве, может быть вычтена из налога, взимаемого с такого лица в связи с таким доходом или имуществом в первом упомянутом Государстве. Такой вычет, однако, не будет превышать сумму налога первого Государства на такой доход или имущество, рассчитанного в соответствии с его налоговым законодательством и правилами».

Таким образом, указанным межправительственным соглашением допускается зачет, предусмотренный ст. 232 НК РФ, но на сумму не более, чем подлежащую уплате в соответствующем Государстве. Иными словами, если налог с дохода, уплаченный в Болгарии, меньше суммы налога, рассчитанного по ставке, действующей в России (13%), то в бюджет Российской Федерации причитается уплатить разницу; если такой налог, уплаченный в Болгарии больше, чем рассчитанный по российским правилам, то зачету подлежит сумма налога в пределах рассчитанного, разницы не возникает и, соответственно, необходимость в уплате каких-либо сумм налога в России отсутствует, к возврату на территории Болгарии также никаких сумм налогов не причитается.

Аналогичный метод устранения двойного налогообложения в отношении доходов, полученных в Словении резидентами России, изложен в ст. 24 Конвенции между Правительством Российской Федерации и Правительством Республики Словения от 29.09.1995 «Об избежании двойного налогообложения в отношении налогов на доходы и имущество» (ратифицирована Федеральным законом от 26.02.1997 № 39-ФЗ, вступила в силу 20 апреля 1997 г.).

Вместе с тем при возникновении какой-либо разницы, причитающейся к уплате в бюджет Российской Федерации в связи с продажей недвижимости в указанных государствах по причине более низкого налогообложения полученного дохода на их территории, не следует игнорировать вышеуказанные нормы НК РФ, касающиеся как давности приобретения указанной иностранной недвижимости, так и затрат на ее приобретение, поскольку их действие кодексом не исключается в отношении недвижимого имущества, находящегося за рубежом.

Таким образом, исходя из контекста поставленного вопроса, поскольку за рубежом были уплачены все налоги с продажи недвижимости, то сумма налога в России с учетом зачета уплаченного за рубежом составит положительную разницу, причитающуюся к уплате, лишь в том случае, если сумма налога, рассчитанная и уплаченная по правилам иностранного государства, меньше, чем причиталось бы в России. Однако в таком случае следует исходить из того, что с момента приобретения недвижимости истек необходимый для освобождения от уплаты налога пятилетний срок владения. Если указанный срок не истек, следует воспользоваться возможностью учесть при определении налоговой базы фактически понесенные и документально подтвержденные затраты на ее приобретение.

Читайте также: