Надо ли платить налог при покупке квартиры в новостройке

Опубликовано: 03.05.2024

Срок владения по дду новый закон

23.11.2020 Федеральным законом срок владения по дду новый закон№ 374-ФЗ была принята долгожданная поправка к статье 217.1 п.2 Налогового кодекса Российской федерации о минимальном сроке владения для квартир, купленных по договору долевого участия.

В декабре 2020 года я заключила договор с клиентом на подбор квартиры в сданной новостройке в Санкт-Петербурге. Приступив к поиску, я столкнулась с постоянной проблемой покупки квартир в новых домах. Большинство квартир продаётся по заниженной стоимости. Основная масса новостроек, построенных в период 2014–2015 годов, оформлена в собственность только в 2016 и 2017 году.

Собственники квартир, оформившие свою недвижимость в 2016–2017 году, должны заплатить налог 13% с продажной цены, так как не прошёл минимальный срок владения квартирой, который ранее отсчитывался с даты оформления недвижимости в собственность. Продавцы не хотят платить налог, поэтому продают квартиры по заниженной стоимости. Как это выглядит в реальности?

Например, Егоровы приобрели квартиру в 2015 году у застройщика по цене 2,5 млн. рублей, в собственность оформили в 2018 году. В 2019 году они решили продать квартиру за 4,5 млн. рублей, так как за эти годы цены на квартиры существенно "подросли". Так как минимальный срок владения квартирой у них не прошёл, то в договоре купли-продажи они хотят показать стоимость 2,5 млн. рублей. В этом случае они не платят налог. Чем это грозит покупателю? В случае судебного или иного расторжения договора покупателю вернут только сумму в размере стоимости, указанной в договоре купли-продажи.

! Напоминаю, что продать квартиру без налога можно только после определённого срока владения: 3 лет, если недвижимость была оформлена в собственность до 01.01.2016 года и 5 лет, если недвижимость была оформлена после 01.01.2016 года.

С 01.01.2020 года вступили в силу налоговые исключения. Срок минимального владения может быть снижен до 3-х лет, но только в случае если:

- продается единственное жилье;

- если новая (вторая) квартира приобретается в срок менее 90 дней до даты продажи старой.

К сожалению, большинство продавцов квартир не хочет платить налог с продажи жилья. Поэтому найти квартиру в районе новостроек Парнас, Девяткино или Кудрово, которая продаётся по реальной рыночной стоимости, трудно.

А если покупатели хотят купить квартиру в ипотеку без первоначального взноса, то такая покупка становится просто невозможной. Раньше нужно было обзванивать десятки вариантов, чтобы найти квартиру, продаваемую без занижения стоимости в договоре.

Многие квартиры, которые реально были получены от застройщика в 2014 или 2015 году, были оформлены в собственность только через пару лет.

Слава богу, ситуация в 2020 году изменилась. Что изменилось по новой поправке 2020 года? Срок владения недвижимостью теперь отсчитывается не с момента регистрации права собственности, а с ДАТЫ ПОЛНОЙ ОПЛАТЫ стоимости квартиры. Дату полной оплаты можно найти в акте об исполнении обязательства по оплате к договору долевого участия.

Дата оплаты чаще всего совпадает с датой заключения договора долевого участия. Даже, если полная оплата происходит позже заключения договора долевого участия, то намного раньше, чем оформление квартиры в собственность. Поэтому для многих собственников квартир в новостройках минимальный срок владения квартирой заканчивается раньше.

Гражданка Петрова купила квартиру в новостройке в ноябре 2012 года. В ноябре 2014 года квартира была получена по акту приёма-передачи. Оформлена в собственность квартира в декабре 2016 года. В 2020 году в силу определённых финансовых обстоятельств Петрова решила продать свою квартиру.

В собственности квартира находилась 4 года. Время считается с даты получения собственности. Срок минимального владения, который в данном случае составляет 5 лет, не прошёл. Поэтому хозяин квартиры при продаже должен уплатить налог государству 13% от стоимости квартиры.

После внесения поправок:

Срок владения квартирой рассчитывается с момента полной оплаты квартиры. Находим документ, подтверждающий полную оплату. В нашем случае это акт об исполнении обязательств перед застройщиком и он датируется 03.11.2015 года. Сделка продажи квартиры произошла 15.12.2020 года, поэтому прошло 5 лет. Срок минимального владения истек. Платить налог и сдавать декларацию не нужно.

Семья Кузнецовых приобрела квартиру по ДДУ в новостройке в 2016 году. Ждали квартиру три года. Это их единственная квартира. Подписали акт приёма-передачи в 2019 году, а оформили в собственность в сентябре 2020 года. За это время у них родился ребёнок, они решили расшириться, поэтому продают квартиру.

До поправок в налоговый кодекс:

В собственности квартира находилась всего несколько месяцев. Квартира оформлена в собственность после 01.01.2016 года. Значит минимальный срок владения составляет 5 лет. Семье Кузнецовых нужно ждать около пяти лет, чтобы продать квартиру без налога.

После внесения поправок:

Находим документ, подтверждающий полную оплату квартиры. Квартира была оплачена полностью в июне 2016 года. Минимальный срок владения квартирой составляет 5 лет. Минимальный срок владения квартирой пройдёт только в 2021 ( 2016+5) году. В этом случае поправки в налоговый кодекс не помогли семье Кузнецовых. НО! Для квартиры действует налоговое исключение. Если квартира единственная, то минимальный срок будет не пять лет, а три года. С момента оплаты квартиры и по настоящий момент прошло более трёх лет. Можно продавать без налога.

Супруги Косачевы купили квартиру для инвестиции по ДДУ в мае 2015 году, оплатили сразу же в мае 2015 году. Ждали завершения строительства два года, приняли её от застройщика в 2017 году. Оформили в собственность на себя в середине 2019 года. Решили продать осенью 2020 года.

В собственности квартира чуть больше года. Время считается с даты получения собственности. Срок минимального владения составляет 5 лет. Собственник "попадает" под налог.

После внесения поправок:

Находим документ, подтверждающий полную оплату квартиры. Квартира была оплачена полностью в мае 2015 года. С момента оплаты квартиры и по настоящий момент прошло более пяти лет. Можно продать квартиру без налога.

Родионовы купили для сына квартиру-студию по ДДУ в 2017 году, ждали завершения строительства два года, приняли её от застройщика в 2019 году. Оформили в собственность в середине 2020 года. Решили продать студию и тут же купить однокомнатную. Квартира не единственная.

В собственности квартира находится несколько месяцев. Время считается с даты получения собственности. Срок минимального владения составляет 5 лет. При продаже собственник должен уплатить налог.

После внесения поправок:

Находим документ, подтверждающий полную оплату квартиры. Квартира была оплачена полностью в мае 2017 года. Минимальный срок владения ( 5 лет) ещё не прошёл. Поправки в налоговый кодекс в данном случае не пригодились. НО! Для квартиры действует налоговое исключение 2020 года. Если новая квартира приобретается в срок менее 90 дней с даты продажи старой, то минимальный срок будет не пять лет, а три года. С момента оплаты квартиры и по настоящий момент прошло более трёх лет. Можно продавать без налога в случае, если новая квартира будет приобретена в срок менее 90 дней.

При расчёте минимального срока владения квартирой, нужно учитывать новые поправки в налоговый кодекс, а также налоговые исключения 2020 года. Теперь будет гораздо больше квартир на рынке, продавцы которых готовы показать полную стоимость в договоре. А значит, меньше опасности для покупателя, ведь сделка с заниженной стоимостью несёт в себе риски прежде всего для покупателя. Гораздо удобнее и спокойнее для всех сторон, для государства в том числе, когда в договоре купли-продажи указывается реальная, а не заниженная стоимость квартиры.

— Квартира в новостройке куплена по ДДУ за 2,3 млн. Собственность оформлена в апреле 2018 года. Кадастровая стоимость на данный момент 1,3 млн. Квартира отремонтирована, и ее продажная цена около 4 млн. Какие налоги я должна буду заплатить, если учесть, что, продав ее, я буду покупать квартиру в другом месте. Налоговый вычет на эту квартиру не использовался, так как использовался ранее.

Отвечает налоговый консультант финансовой службы «ИНКОМ-недвижимость» Айна Зайцева:

При продаже квартиры, находящейся в собственности физического лица менее пяти лет (минимальный срок владения при покупке квартиры после 01.01.2016), налогоплательщик обязан самостоятельно исчислить налог и отчитаться в налоговый орган о полученных доходах.

При продаже квартиры, право собственности на которую возникло после 01.01.2016, необходимо учитывать кадастровую стоимость объекта на 1 января года продажи. В данном случае 70% кадастровой стоимости будет меньше (1,3 млн рублей х 70%), чем цена, указанная в договоре купли-продажи (4 млн рублей), и доход в целях налогообложения будет рассчитываться, исходя из стоимости, указанной в ДКП.

При продаже жилой недвижимости можно использовать либо имущественный вычет в размере 1 млн рублей, либо уменьшить доход от продажи на сумму расходов, которые Вы понесли при покупке квартиры по ДДУ (2,3 млн рублей). В расходы при продаже квартиры можно включить затраты на приобретение самой квартиры, а также затраты на ремонт при условии, что объект недвижимости продавался без отделки.

Если между продажной стоимостью квартиры и суммой понесенных расходов возникает положительная разница, то с данной разницы необходимо исчислить налог по ставке 13%.

Что касается налогового вычета, то он предоставляется не более чем на 2 млн рублей. В случае, если Вы не полностью использовали вычет при покупке предыдущего жилья, Вы имеете право применить имущественный вычет к новой квартире.

Отвечает юрист департамента налогового и юридического консалтинга «Прифинанс» Ксения Филимонова:

При продаже квартиры до истечения пятилетнего срока владения (то есть до апреля 2023 года) возникает обязанность по уплате 13% НДФЛ с дохода от продажи квартиры. Данный доход может быть уменьшен на стоимость приобретения квартиры (2,3 млн рублей).

Таким образом, если Вы продадите квартиру за 4 млн рублей, то налогооблагаемый доход от ее продажи составит 1,7 млн рублей. Доход нужно отразить в декларации 3-НДФЛ до 30 апреля года, следующего за годом продажи квартиры. Размер налога, подлежащего уплате, составляет 13% от этой суммы — 221 000 рублей.

Поскольку имущественный вычет на приобретение жилья использовался ранее, то при покупке новой квартиры право на получение данного вычета не возникнет.

Отвечает юрист сети агентств недвижимости CENTURY 21 Россия Дамир Хакимов:

При расчете налога с дохода от продажи квартиры вместо имущественного вычета в 1 млн рублей налогооблагаемый доход можно уменьшить на сумму расходов, понесенных на приобретение продаваемого имущества. В числе расходов можно учесть затраты, понесенные на чистовую отделку квартиры.

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Вы должны будете заплатить налог с разницы — 4 млн рублей минус 2,3 млн рублей. Учитывая, что кадастровая стоимость очень низкая, она несет только информативный характер и при исчислении налога она не учитывается.

Негативно скажется и использованный ранее налоговый вычет — Вам придется заплатить налог с разницы между инвестиционной стоимостью и продажной.

Отвечает руководитель юридического блока цифрового агентства недвижимости «33 слона» (33slona.ru) Юлия Плетнева:

Согласно ст. 217.1 НК РФ, если недвижимость находится в собственности менее пяти лет, необходимо уплатить налог на доход от продажи недвижимого имущества. Расчет налогооблагаемой базы основывается на кадастровой стоимости квартиры. Налогооблагаемая база определяется по формуле «доходы минус расходы», но не может составлять менее 70% кадастровой стоимости объекта. Именно поэтому этот показатель обычно важен. Однако в Вашем случае кадастровая стоимость меньше, чем расходы на приобретение квартиры, поэтому при расчетах ее можно не учитывать.

Собственник квартиры в новостройке имеет право увеличить свои расходы (налоговый вычет) на сумму, потраченную на ремонт жилья. Перечень расходов указан в ст. 220 Налогового кодекса РФ. В данной ситуации к сумме налогового вычета следует добавить расходы, связанные с работами или услугами по строительству и отделке, а также затраты на составление проектно-сметной документации. Важно отметить, что для получения вычета Вам необходимо подтвердить все расходы документально, то есть иметь на руках договоры, квитанции, чеки, расписки и т. д. Кроме того, плательщиком по данным договорам должен быть собственник — получатель налогового вычета.

Таким образом, от цены отремонтированной квартиры в 4 млн рублей отнимаем 2,3 млн, получая 1,7 млн. Если сохранились документы на ремонт, дополнительно вычитаем подтвержденные расходы. От оставшейся суммы необходимо будет уплатить налог 13%.

Хочу отметить, что это правило применяется только для новостроек или при самостоятельной постройке дома. В сделках со вторичным жильем расходы на ремонт не включаются в сумму налогового вычета. Кроме того, в п. 11 ст. 220 Налогового кодекса РФ указано, что налоговый вычет на покупку квартиры дается единожды в жизни. В понятие имущественного вычета входят траты и на само жилье, и на оплату процентов при использовании кредитных средств. В нашем случае автор вопроса уже получил этот вычет ранее на другую квартиру, однако мы не знаем, полностью он его использовал или нет. Гражданин, уплачивающий НДФЛ, вправе раз в жизни использовать 2 млн рублей за расходы на жилплощадь и 3 млн — на погашение процентов для уменьшения налогооблагаемой базы. При покупке второй квартиры гражданин имеет право на получение остатка по вычету при наличии такового или за неиспользование права на компенсацию издержек за ипотеку. Если новая квартира покупается в том же году, когда продается старая, то уплата налога может проходить зачетом. Для этого следует представить декларации и заявление о проведении зачета по налогу и оформлению вычета в налоговый орган.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Кому и какие налоги платить при покупке и продаже квартиры - рассказываем о налогах при продаже или покупке жилья простым языком, в пошаговых схемах и пояснениях к каждой ситуации по продаже или покупке недвижимости.

Оглавление

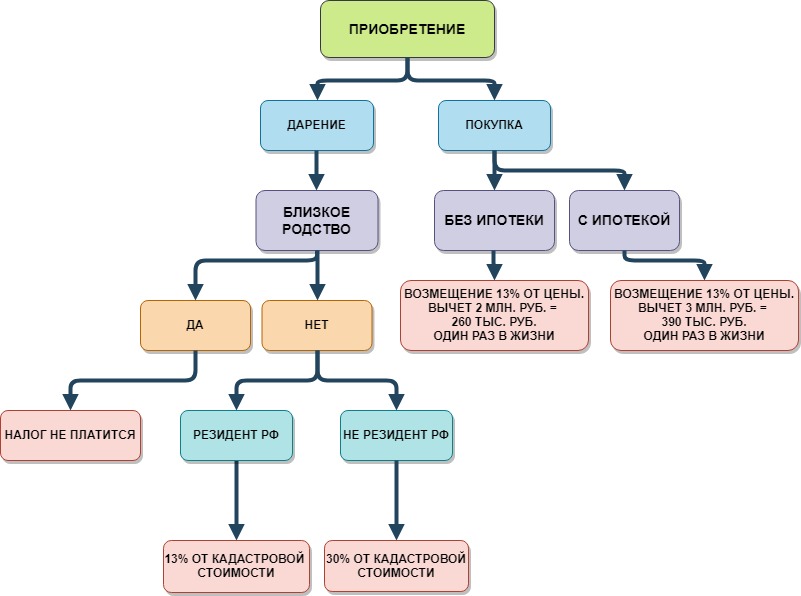

- Налоги при приобретении недвижимости (дарение, покупка).

- Налоги при продаже недвижимости.

- Налоги при покупке квартиры в новостройке.

- Налоги при продаже одного и покупке другого жилья в этом же году.

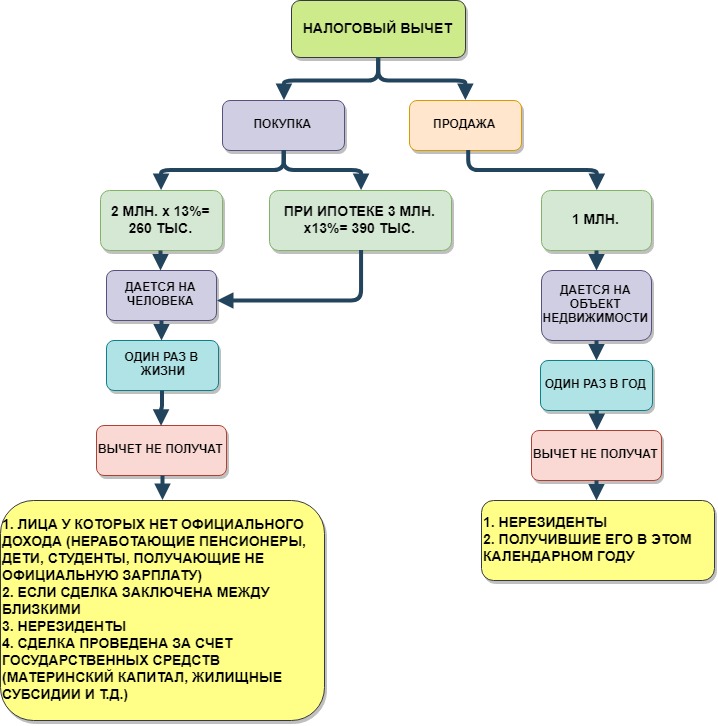

- Налоговый вычет при покупке и продаже недвижимости.

Рассказываем о налогах при продаже или покупке жилья простым языком, с объяснением в схемах.

Вне зависимости от причины перехода права собственности в отношении жилой недвижимости сопровождающие этот переход операции подразделяются на приобретение и отчуждение. Производя отчуждение (продажу, дарение) жилой собственности недавний ее владелец при обозначенных условиях (схема ниже) должен выплатить государству налог – на прибыль, если бывший собственник является юрлицом или на доходы (НДФЛ), если квартира принадлежала физлицу.

Налоги при приобретении недвижимости (дарение, покупка)

*Налоговыми резидентами РФ являются россияне и граждане иных государств, если они более полугода (свыше 183 суток) за двенадцатимесячный период находятся в России. Период нахождения физлица в России считается беспрерывным при его выезде за границы РФ для обучения, прохождения лечения или осуществления трудовых обязанностей сроком менее шести месяцев, т.е. краткосрочно (ст.207 п.2 Налогового кодекса). Налоговая ставка для физлиц-резидентов РФ составляет 13% (ст.224 п.1 Налогового кодекса).

**Налоговыми нерезидентами РФ признаются, соответственно абзацу выше, россияне и иностранцы, находившиеся в России непрерывно менее полугода (т.е. менее 183 дней). С физлиц-нерезидентов РФ взымается налоговая ставка 30% размера (ст.224 п.3 Налогового кодекса). Также нерезидентам не доступен имущественный вычет по налогам, равный миллиону рублей (письмо Минфина за №03-04-05/53035).

Способ перехода на пониженную налоговую ставку для нерезидента – осуществление сделки дарения жилья в пользу близкого родственника-резидентом РФ, а затем проведение сделки продажи квартиры от имени одаряемого.

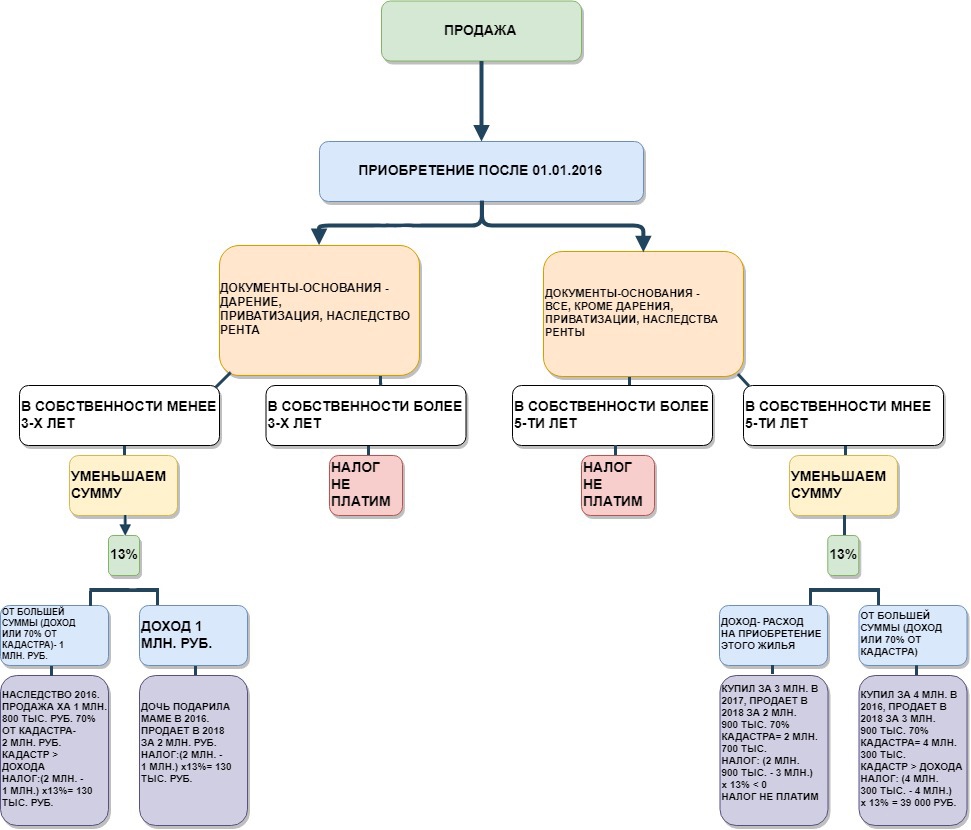

Налоги при продаже недвижимости

*Нельзя воспользоваться обеими льготами сразу – «доходом за минусом расхода» и «доходом минус миллион рублей» (т.е. вычетом налогов). Требуется выбрать один вариант, являющийся наиболее выгодным в складывающейся ситуации.

Допускается однократное проведение кадастровой оценки за трехлетний период (ст.11 закона за №237).

При владении проданной недвижимой собственностью менее, соответственно, 3-х либо 5-ти лет обязательна подача налоговой декларации, пусть даже потребности уплаты налога нет (ст.228 п.1 пп.2 Налогового кодекса). Отметим, что обязанность подачи НДФЛ возлагается как на резидентов РФ, так и на нерезидентов.

Указанный коэффициент 0,7 (т.е. 70% от стоимости по кадастру) является понижающей величиной, значение которой может быть более низким по решению местных органов власти.

Выяснить текущую кадастровую стоимость принадлежащей вам недвижимости можно полностью бесплатно на официальном сайте росреестра.

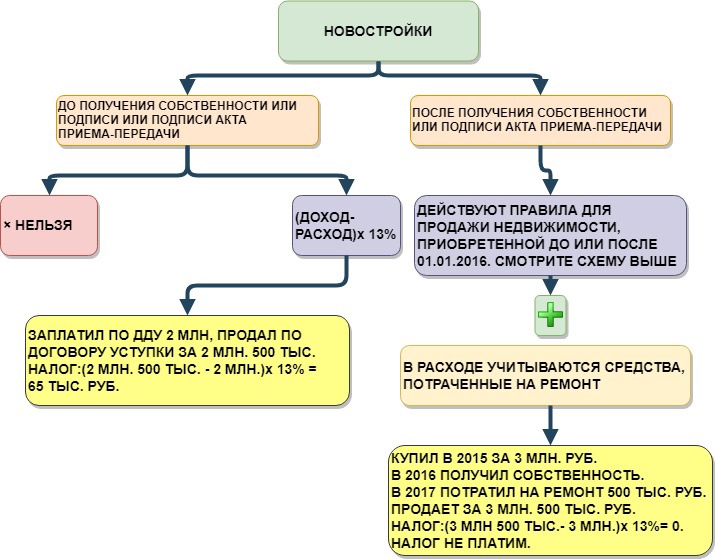

Квартира-новостройка и налоги

В отношении новостроек основной налоговый вопрос – следует ли платить налог при фактическом отсутствии собственности. Отметим, что жилье в новостройке признается законом собственностью владельца лишь с момента ее регистрации.

*Налоговая служба учтет расходы на ремонт квартиры, если жилье приобретено без отделки (новостройка), либо нуждается в отделке (вторичка). Этот момент следует отразить в договоре купли-продажи, акте приема-передачи или ином документе, служащем подтверждением перехода прав на квартиру собственнику (ст.220, п.5.3 Налогового кодекса).

Продажа одного и покупка другого жилья в этом же году

Рассмотрим порядок выплаты налога и доступности имущественного вычета при реализации квартиры с приобретением новой в налоговом периоде одного года.

*Особое исключение по налоговому вычету применяется к гражданам, использовавшим до 2001 года правом возврата части НДФЛ – они вправе обратиться за вычетом повторно.

Неверно считать налоговые выплаты за проданное, а после купленное жилье взаимозачетом. Порядок здесь другой:

продажа жилья дает его собственнику доход, с которого при названных выше условиях уплачивается налог государству;

покупка жилья позволяет собственнику обратиться к налоговой службе за имущественным вычетом. При условии, что квартира покупалась без субсидированных государством (маткапитал и т.п.), работодателем, либо иными лицами средств.

Налоговый вычет при покупке и продаже недвижимости

Гражданин вправе совершить сделку продажи жилья, а через некоторое время или сразу же – сделку покупки квартиры. И у него есть полное право обратиться за вычетами по обеим сделкам, оформив на каждую документы в отдельности и подав их одновременно. Почему нет? Это законом не запрещается. И скорее всего гражданин получит вычет по обеим сделкам, проведенным им в одном налоговом периоде. Только это будут отдельные вычеты по каждой сделке, а не взаимозачетные.

*Право вычета на покупку однократно предоставляется государством не на жилой объект недвижимости, а купившему это жилье гражданину (ст.220 п.11 Налогового кодекса).

Кстати, при частичном использовании права на вычет ранее, купившее новую квартиру лицо вправе обратиться с заявлением на оставшуюся сумму вычета. Напоминаем, что начала 2014 года размер вычета допустимо применять не только к одному недвижимому объекту, но и к нескольким, причем без ограничения срока погашения вычета (ст.220 п.3 пп.1 Налогового кодекса).

**Право имущественного вычета при продаже жилой недвижимости возникает у гражданина однократно за год (один налоговый период) (ст.220 п.2 пп.1 Налогового кодекса). Вычет предоставляется на сумму продажи до миллиона рублей. И если собственник намерен поочередно продать несколько объектов недвижимости, ему выгоднее учесть ограничения имущественного вычета по сумме и срокам.

Вопрос-ответ (16)

Добрый вечер!

Я продала квартиру в Подмосковье и сразу же прописалась в Москве. Куда мне сдавать декларацию и платить налог? По месту продажи Квартиры или по месту регистрации в Москве (регистрация была временная )

ИНН вам выдан по месту последней постоянной регистрации. Обратитесь для консультации в налоговую с документами.

Добрый день, подскажите пожалуйста, квартира в собственности менее 3-х лет. Продала 29 декабря 2020 , т.е. подписан договор купли-продажи. Покупатель оплатил часть денег наличкой 29.12.2020, а остальную часть перечислил банк уже в январе 2021года. И зарегистрированна квартира также в январе 2021г. Когда возникает у меня как у продавца доход? За какой год сдавать 3-НДФЛ

с даты регистрации перехода права. как минимум - эта дата стоит у вас, как продавца - на штампе Росреестра (в вашем экземпляре Договора.) Убедитесь в этом в своей налоговой инспекц.

Муж получил дом в наследство в Казахстане. Хотим продать. Должны ли в России платить налог?

Согласно Законам Казахстана о налогообложении сделок в недвижимости. Очевидно, для Казахстана, вы не резидент.

В этом году я продала дачный участок 7соток. На участке стоял хозяйственный вагончик. Я пенсионер, ветеран труда. Какой налог я должна заплатить и до какого числа.

Вы должны подать налоговую декларацию до 30 апреля 2021 года, если участок находился в вашей собственности меньше минимального срока, при котором налог не платится.

Возьмите ДОКУМЕНТЫ, по которым ваш участок стал принадлежать вам (Договор купли-продажи, Постановление. ) а также договор купли-продажи и расписку, по которому вы его продали в 2020 году. И сходите на консультацию к налоговому специалисту по вопросам налогообложения физ. лиц. В налоговую своего района по месту жительства.

Я так понимаю у Вас в схеме "Приобретение до 01.01.2016г" - ошибка! Написано "Приобретение после 01.01.2016г"

В собственности имелись две квартиры расположенные рядом более 5 лет! В прошлом году их обьединили официально в одну квартиру с большей площадью! Должен ли Я заплатить налог с продажи - документ на право собственности теперь с 2019года!

Если дата приобретения квартир - одинакова, либо различна, то срок владения исчисляется с более поздней даты приобретения квартир.

1. Поскольку исходим из следующего:

Право собственности ПРЕКРАЩАЕТСЯ ПРИ отчуждении собственником своего имущества, отказе собственника от права собственности, гибели или уничтожении имущества и при утрате права собственности на имущество в иных случаях, предусмотренных законом (п. 1 ст. 235 ГК РФ).

Моментом возникновения права собственности на образованную в результате ОБЪЕДИНЕНИЯ квартиру (в пределах границ исходных квартир налогоплательщика) следует считать дату первоначальной государственной регистрации права собственности на исходные квартиры. Если же даты государственной регистрации права собственности на исходные квартиры не совпадают, то срок владения объектом недвижимого имущества («объединенной» квартирой) следует отсчитывать от наиболее поздней из таких дат.

подробнее- https://www.nalog.ru/rn40/news/tax_doc_news/6163117/

2. В Письме № БВ-4-7/5648 от 02.04.2020 Федеральной налоговой службы разбирается подобная ситуация в указанном выше ключе. Можете ознакомиьться.

" Федеральная налоговая служба в целях единообразного применения норм Налогового кодекса Российской Федерации (далее - Налоговый кодекс, НК РФ) направляет обзор судебной практики по спорам, возникающим при налогообложении физических лиц."

Познакомьтесь с разделом 4.2---------->>

4.2 Минимальный срок владения имуществом для освобождения дохода от продажи квартиры от НДФЛ в случае объединения нескольких объектов недвижимого имущества в один.

По наследству я и мой брат получает долю в квартире где я прописан, а мой брат нет. Надо будет платить налог при продаже квартиры? Я живу там более 40 лет, а брат имеет свою квартиру.

Если вы ранее уже имели долю в этой квартире, и этому срок - более 3 лет, то при наследстве от близкого родственника ВЫ не будете платить налог после продажи квартиры. Если вы оба только сейчас стали собственниками в этой квартире, то налог будете платить оба.

Либо есть возможность каждому зачесть сумму налога, подлежащего уплате, за счет приобретаемого жилья (если вы будете делить квартиру и каждый что-то покупать). Но это в том случае, если человек до этого не получал вычет (возврат с 2 млн руб )с покупаемого жилья. Эта схема не простая.

Вашу продажу (либо продажу и покупку) должен сопровождать специалист, оптимизировать налоги, консультировать. Вам следует рассчитано до продажи, какая сумма налога каждому полагается к уплате, полагается ли , и каким образом подавать Нал Декларацию после продажи, а также - в какой срок, чтобы не попасть на штрафы.

В квартире имеется три собственника. Я, сын и мама. Мама умерла полгода назад. Её доля будет делиться между мной и сыном. Сейчас мы её хотим продать. Должны мы платить налог или нет? Проживаем больше 5 лет. Другого жилья у нас нет.

Добрый день. Нет, налога у вас не будет, так как в вашем случае срок владения считается с даты оформления первой доли.

После того как вы оба унаследуете долю мамы, срок владения у вас и сына будет исчисляться с той даты, когда вы приобрели изначально право собственности (а унаследовав дополнительную долю, вы просто увеличиваете объем прав).

Если этому изначальному сроку более 5-ти лет, то при продаже вы не должные платить налог. Главное — обоим заполнить налоговую декларацию на след календарный год после сделки продажи. Прикрепив документы на предыдущее право собственности.

Смогу ли я получить налоговый вычет при покупке квартиры у дочери?

Нет, при родственных сделках вычеты исключены.

Добрый день)Хочу купить 3/5 доли в 3комнатой квартире( не у родственника) за объявленную стоимость 2млн400руб. Должна ли я оплатить какой-то налог? Сколько стоит сделка у нотариуса? Спасибо огромное за ответ)

Госпошлина нотариуса может быть-это 0,05% от (максимальной из сумм - кадастровая стоимость 3/5 доли или 2,4млн) + 5000руб за тех. работы. У нас в Уфе это так. Позвоните нотариусу и уточните цену.

Не забудьте получить нотариальный отказ/отказы у собственников оставшейся 3/5 доли. Для законной сделки.

В 2014г. Купил дачный участок, где построил дом и оформил его в 2016 году. В настоящее время хочу продать дом и земельный участок. Кадастровая стоимость дома 2848600 рублей. За какую сумму я могу продать дом, чтобы платить минимальный налог

Добрый день! Получила в наследство 1/3 доли в квартире, владею менее 3х лет (2года). Кадастровая стоимость доли 1500000. За какую сумму я могу формально продать долю, чтобы не платить налог ?! Как это рассчитать ? Интересует именно продажа, а не дарение!

Налог возьмут с 0,7 от кадастровой стоимости, не меньше. Столько вы можете указать в договоре, если пожелаете. Далее, запросив вычет в налоговой в размере 1 млн рублей, с остального оплатите налог. Это минимум.

Работающий пенсионер.Владел 1/2 квартиры в собственности более 3 лет. В 2019 году получил и в 2020 году оформил наследство на

вторую половину квартиры. Сейчас планирую продать эту квартиру и приобрести другую. Какие вычеты мне доступны и какие налоги

платить?

1.По покупке квартиры.

Как пенсионер, вы имеете право вернуть НДФЛ за год покупки(год регистрации права собственности) и еще за три предыдущих года.

2. По продаже квартиры. Так как вы до приобретения второй части квартиры, УЖЕ ВЛАДЕЛИ ОПРЕДЕЛЕННОЙ ДОЛЕЙ в данной квартире, то позиция Закона (при исчислении налога с продажи) такова, что СРОК владения вами квартирой начинается с той ПЕРВОНАЧАЛЬНОЙ даты. А оформив по наследству в 2020 году вторую половину квартиры в обственность, вы только УВЕЛИЧИЛИ ОБЬЕМ ПРАВ. Специальное письмо Минфина по разьяснению подобных ситуаций - существует. Главное здесь -чтобы защитить свои права- верно подать Декларацию на следующий год после продажи квартиры (то есть, приложив правоустанавливающие документ, на основании котрого вы стали собственником первой половины доли).

Если наши консультации оказывают вам пользу, в том числе дают инф, экономящую вам значительные суммы денег (за счет вашей осведомленности) - вы можете оставить отзыв об этом на нашем сайте, в удобной вам форме.

В апреле 2019г сын купил земельный участок , который в июне 2019г. подарил мне - матери, жилой дом сдали в эксплуатацию в октябре 2019г. При строительстве все закупки стройматериалов оформлены на имя сына, фактически это его дом. теперь при продаже дома мы лишимся права на вычет по затратам. Можно ли сыну отменить дарственную,, и снова переоформить дом на сына.?

В вашем случае можно воспользоваться следующим (без отмены дарственной).

Существует мало известное изменение в статью 220 НК РФ, которое применяется с имущества/зем участка также, приобретенного с 01.01.2019 года.

Если кратко - то это означает, что при продаже имущества, полученного в дар (или по наследству), при продаже можно учесть документально подтвержденные расходы ДАРИТЕЛЯ НА ЕГО ПРИОБРЕТЕНИЕ.

Согласно Абз. 17 - 18 пп. 2 п. 2 ст. 220 (в ред. ФЗ от 29.09.2019 N 325-ФЗ) применяются в отношении доходов физических лиц, полученных начиная с налогового периода 2019 года.

При продаже имущества (за исключением ценных бумаг), полученного на безвозмездной основе или с частичной оплатой, а также по договору дарения, налогоплательщик вправе уменьшить полученные доходы от продажи такого имущества на величину документально подтвержденных расходов в виде сумм, с которых был исчислен и уплачен налог при приобретении (получении) такого имущества.

(абзац введен Федеральным законом от 29.09.2019 N 325-ФЗ)

То есть, если собственность жил дома и Зем Участка будет оформлена на вас, то согласно этого закона- как минимум - расходы на приобретение зем участка можно учесть. А вычет на приобретенные стройматериалы - да, не получится.

Консультация платная налогового консультанта перед продажей вам однозначно необходима!

Коммерческое помещение куплено в 2011 году за 500000 рублей.Каков будет налог с продажи на сегодняшний день,если продать за 18000000?

Дом построили в 2016,а документы сделали в 2019г,я пенсионерка, муж военный пенсионер, 29лет в армии отслужил, хотим продать дом, это у нас единственное жилье, и в этом же месяце купить квартиру за ту же стоимость, какие налоги нам надо платить

Задать вопрос

Ваш вопрос принят. Мы постараемся ответить на него в ближайшее время.

Покупка жилья – недешевое удовольствие, но если вам все-таки повезло стать счастливым обладателем квартиры в новостройке, то благодаря нашей статье вы узнаете, каким образом можно вернуть часть потраченных средств и компенсировать хоть какие-то расходы.

.jpg)

Мы расскажем, кто имеет право получить налоговый вычет на новостройку, какие суммы можно вернуть, что делать, если квартира куплена за свои средства или в ипотеку, и куда идти, чтобы оформить возврат налога.

Что такое налоговый вычет за новостройку

Если вы платите налоги, то государство дает вам возможность вернуть их с помощью налоговых вычетов. Например, при покупке квартиры в новостройке.

Это имущественный налоговый вычет, с помощью которого можно компенсировать часть расходов. То есть определенная сумма, которую вы можете вернуть после покупки жилья.

Кто может получить налоговый вычет за покупку новостройки

Для того, чтобы получить налоговый вычет за новостройку, вы должны проживать на территории России более 183 дней в году, то есть быть резидентом РФ, и иметь доходы, с которых вы или ваш работодатель платит налог 13% (кроме дивидендов).

А вот ИП на спецрежимах, безработные или нерезиденты вычет получить уже не смогут.

Какие суммы можно вернуть?

Государство дает возможность вернуть до 260 000 рублей за покупку на свои средства и дополнительно до 390 000 рублей при покупке квартиры в ипотеку. Разберемся с каждым из случаев подробнее.

Покупка квартиры в новостройке за свои деньги

В случае покупки новостройки за свои средства, максимальный налоговый вычет составляет 2 000 000 рублей. Но не спешите сильно радоваться, ведь по закону максимально вернуть вы можете только 13% от этой суммы, то есть 260 000 ₽ (2 000 000*13%), что, в общем-то, тоже неплохо.

При этом неважно, на сколько больше вы потратили на покупку новостройки – максимальная сумма все равно останется прежней - 260 000 руб.

Пример:

Иванов купил квартиру в новостройке за 2.7 млн рублей. Он может воспользоваться своим правом на вычет и вернуть максимально возможную сумму с 2 миллионов – 260 000 рублей, так как его покупка была больше лимита.

А Петров купил в новостройке маленькую квартиру за 900 000 рублей. И он может оформить налоговый вычет со всей суммы потраченных средств и вернуть себе 117 000 рублей (900 000*13%).

Покупка в новостройке в ипотеку

Помимо основного налогового вычета за новостройку, вы можете воспользоваться еще и вычетом по процентам ипотеки.

В этом случае государство оказалось более щедрым и установило лимит на вычет по ипотеке 3 миллиона рублей. То есть максимально вы сможете вернуть 390 000 рублей (3 000 000*13%).

Но следует знать, что налоговый вычет при покупке новостройки в ипотеку имеет важное условие – вернуть 13% вы можете только за уже уплаченные проценты, а не за всю сумму долга. То есть только за %, которые вы уже заплатили банку.

Пример:

Сидорова купила новостройку за 6.8 миллионов рублей в ипотеку, и уже заплатила по процентам 350 000 рублей. Таким образом, Сидорова может вернуть не только 260 000 рублей по основному налоговому вычету, но еще и 45 500 рублей за уплаченные проценты (350 000*13%).

Следует знать, что возврат по процентам ипотеки можно использовать только на один объект недвижимости, пока не исчерпаете всю сумму в 390 000 рублей. Не удалось вернуть всю сумму за год? Остаток можно перенести на следующий год.

Еще важный момент – ваши заемные средства должны быть целевым кредитом (ипотекой). На обычный потребительский кредит вычет по % получить нельзя.

Делаем вывод: максимальная сумма, которую вы можете вернуть при покупке в новостройке – 650 000 рублей (260 тыс. по основному вычету и 390 тыс. по % ипотеки).

Если купили новостройку в браке

Так как по российским законам любое имущество, приобретенное в браке, считается совместно нажитым (за исключением иного, оговоренного брачным договором), то получить налоговый вычет за новостройку могут и муж, и жена. И каждый из них может максимально получить возврат 260 000 рублей.

Пример:

Семья Прокофьевых купила квартиру в новостройке за 4.8 миллиона рублей. Они оба получают официальную зарплату и платят налоги, поэтому оба имеют право оформить максимальный налоговый вычет по 2 миллиона и вернуть по 260 000 рублей.

Ольга и Иван Петровы купили квартиру в новостройке за 3.2 млн рублей. Они могут разделить вычеты. Один из них может подать на налоговый вычет на 2 миллиона ₽, а второй на остаток – 1.2 млн ₽ (3.2 млн руб. -2 млн руб.). И в итоге, например, Иван Петров получит 260 000 рублей (2 000 000*13%), а Ольга – 156 000 рублей (1 200 000*13%).

За что еще можно вернуть деньги при покупке в новостройке

Закон позволяет вернуть деньги не только за саму покупку квартиры, но еще и за ремонт. Это относится именно к новостройкам а не вторичному рынку. Для этого нужно, чтобы в договоре приобретения было написано, что квартира куплена на этапе незавершенного строительства без отделки. Тогда вы сможете в вычет добавить и расходы на ремонтные работы.

Что можно включить в ремонт для налогового вычета:

- Строительные и отделочные работы

- Разработка сметной и проектной документации

- Покупка отделочных материалов

То есть вы можете вернуть деньги за все, что считается отделкой – за облицовку стен, покрытие полов и т.д., но, например, за покупку мебели или сантехники вам, конечно, деньги не вернут, так как это считается уже улучшением жилищных условий.

Как оформить налоговый вычет за новостройку

Вы можете оформить налоговый вычет либо своими силами, либо через работодателя.

Оформление через налоговую

Для того, чтобы все сделать самостоятельно, вам нужно будет обратиться в ФНС (федеральная налоговая служба) по месту прописки с документами:

- Заявление на возврат налога

- Заполненная декларация 3-НДФЛ

- Справка 2-НДФЛ (можно взять у работодателя, либо оформить в личном кабинете на сайте ФНС)

- Договор о приобретении квартиры

- Документ, подтверждающий право собственности на квартиру (или акт приема-передачи, при покупке по ДДУ)

- Договор на отделочные работы и ремонт (при покупке у застройщика без отделки)

- Платежные документы (банковские выписки, квитанции, чеки и т.д.)

При покупке в ипотеку еще понадобятся:

- Кредитный договор

- Справка об уплаченных %

И, конечно, при личной подаче документов, при себе нужно иметь паспорт.

После того, как вы отдали все документы, Налоговая запустит камеральную проверку, которая длится 3 месяца, после чего в течение еще одного месяца перечислит вам деньги.

То есть если вы купили квартиру и оформили право собственности в 2018 году, то получить возврат НДФЛ через налоговую вы сможете только в 2019.

Оформить вычет через работодателя

Если вы хотите получить налоговый вычет через работодателя, то можно получить вычет сразу после оформления прав собственности, в том же году.

Для этого вам все равно придется сходить в налоговую, чтобы подать документы:

- Документ, подтверждающий право собственности на квартиру (или акт приема-передачи, при покупке по ДДУ)

- Договор, подтверждающий приобретение жилья

- Договор на отделочные работы и ремонт (при покупке у застройщика без отделки)

- Платежные документы (банковские выписки, квитанции, чеки и т.д.)

При покупке в ипотеку еще понадобятся:

- Кредитный договор

- Справка об уплаченных %

С этими документами вы идете в налоговую, и в течение месяца налоговый орган выдаст вам специальное уведомление, подтверждающее ваше право на вычет. С этим уведомлением и заявлением на возврат вы идете в бухгалтерию на работе. И с вашей зарплаты перестают удерживать НДФЛ, то есть вы станете получать больше.

Теперь вам известно все о налоговом вычете за новостройку - за что можно вернуть деньги, кто имеет на это право, как оформлять и какие документы понадобятся для возврата.

Налоги

Обязанность собственников недвижимого имущества – ежегодно платить в бюджет страны соответствующий налог. Рассмотрим, что нового появилось в имущественном налогообложении в 2021 году. Появились ли категории лиц, освобождённые от уплаты налога на квартиру, дом и другую недвижимость.

Что такое налог на имущество?

Определение этого понятия, конечно, есть в Налоговом кодексе. Но, описания, созданные скудным канцелярским языком, вряд ли дадут пользователю простую и понятную картину. Поэтому сделаем «перевод».

Налог на имущество – это сумма, которая начисляется к оплате за каждый объект имущества, зарегистрированный на человека. Если собственников у владельцев несколько, то налог начисляется пропорционально доли каждого. За несовершеннолетних собственников – платят родители.

Лифты, подъезды – относятся к общедомовому имуществ, налог на них не взимается, жильцы платят только за содержание.

Что относится к недвижимости

Теперь нужно разобраться, что именно считается недвижимостью, согласно российскому законодательству. В соответствии с Налоговым кодексом, недвижимым имуществом считается:

- квартира, комната в коммуналке, общежитии;

- частный дом;

- строения жилого характера на участках, отведённых под ИЖС, ЛПХ, а также на территориях садоводческих участков;

- недостроенные сооружения;

- гаражи, боксы, помещения, здания (магазины, офисы – любые стационарные объекты;

- доли в вышеуказанных объектах.

Как рассчитывается налог?

До 2014 года существовала система расчета налога, при которой базовой единицей считалась инвентаризационная стоимость объекта. Она значительно отличалась от рыночной цены и кадастровой стоимости. В итоге, за объект стоимостью в несколько миллионов рублей, собственник мог платить по инвентаризационной цене, как за строение ценою в 100-200 тысяч. Естественно, государство при этом теряло огромные суммы ежегодно.

Переход на новую систему расчета начался еще в 2015 году. Тогда было решение о переходе на кадастровую стоимость, как на базовую единицу. Более пяти лет понадобилось для того, чтобы составить базу кадастровых расценок.

На протяжении этих лет государство поддерживало политику плавного перехода: чтобы увеличение налогов не ударило по кошелькам граждан резко. В 2021 году послабление в виде понижающих коэффициентов оставлено только для жителей Севастополя, остальные граждане РФ – успешно прошли адаптацию, и теперь платят налог по полной кадастровой стоимости имущественных объектов.

Расчет кадастровой стоимости – процесс довольно сложный. Он включает в себя оценку многих параметров, в том числе:

- адрес объекта;

- инфраструктуру района расположения,

- возраст строения;

- рыночную стоимость похожих объектов и т.д.

То есть, при оценке учитываются множество факторов, и дом в глухой деревне без удобств, но 100 квадратов площадью, однозначно не будет стоить больше, чем комната в коммуналке, но в центре города. Частота переоценки будет устанавливаться муниципалитетами. Для крупных городов перерасчет кадастровой стоимости рекомендован не реже, чем один раз в пять лет.

Формула для расчета налога

Упрощенная формула расчета выглядит так:

Н = (Б-НВ)*Д*С.

Н – непосредственно налог;

НВ – налоговый вычет;

Б – базовая величина (кадастровая стоимость объекта);

Д – доля владения;

С – ставка.

Налоговый вычет – это необлагаемые налогом квадратные метры жилого имущества. Он распространяется на все категории собственников и составляет:

- 50 кв. метров для частных домов;

- 20 кв. метров для квартир;

- 10 кв. метров для комнат.

То есть, например, если площадь дома 100 кв. метров, а его кадастровая стоимость 1 млн. рублей, то налог для оплаты рассчитывается следующим образом:

1. Кадастровая стоимость делится на количество квадратных метров. Так мы получаем цену за один кв. м. В нашем случае она равна 10 тысяч рублей.

2. Теперь применяем налоговый вычет: 100 – 50 = 50.

3. Считаем стоимость площади, облагаемой налогом: 50 * 10 000 рублей, получаем 500 тысяч.

Указанная сумма умножается на долю владения и ставку. В итоге получаем сумму налога к оплате.

ВАЖНО! Если дом площадью менее 50 кв. метров, имущественный налог на него не начисляется СОВСЕМ!

Такой же принцип используется и для расчета налога на квартиры, комнаты и иные помещения. Если во владении несколько объектов, налоговый вычет применяется только к одному из них.

Семьи с тремя и более детьми имеют право уменьшить налоговую базу на стоимость:

- 5 кв. м квартиры, части, комнаты на каждого ребенка;

- 7 кв. м частного дома или его части на каждого ребенка.

Налог при долевой собственности

При владении помещением в долевой собственности, вычет применяется к общей кадастровой стоимости жилья. При этом налог начисляется каждому пропорционально его доле. Например, если брать вышеуказанный случай: дом 100 квадратов, два собственника, владеющие в равных долях, кадастровая стоимость – 1 млн.

В этом случае облагаемые налогом квадратные метры делятся пополам и умножаются на ставку. Так рассчитывается налог каждого собственника.

Что такое ставка и кто ее устанавливает

Базовая налоговая ставка установлена Налоговым кодексом. Она может быть увеличена или уменьшена муниципалитетом.

Ставки, действующие в 2021 году

| Вид объекта | Ставка, % |

| Жилые дома, квартиры, их части, а также гаражи | 0,1 |

| Объекты «роскоши» с кадастровой стоимостью более 300 млн. руб | 2 |

| Прочие недвижимые имущественные объекты | 0,5 |

Калькулятор для расчета налога на имущество физлиц работает на официальном сайте ФНС. Для работы с ним понадобится кадастровый номер объекта.

Кто может не платить имущественный налог?

Исчерпывающий список граждан, полностью или частично освобожденных от уплаты налога на имущество, приводится в Налоговом кодексе РФ. Согласно официальным документам право на льготами обладают следующие категорий собственников:

- получатели пенсии (в учёт берется пенсия, назначенная по любым основаниям);

- инвалиды, кроме инвалидов 3-ей – рабочей – группы;

- ветераны Великой Отечественной войны, Афганской войны;

- военнослужащие с выслугой более 20 лет;

- «чернобыльцы»;

- супруги и родители военнослужащих, погибших при исполнении.

Льгота носит заявительный характер и предоставляется только на 1 выбранный объект, при условии, что в отношении него не ведётся предпринимательская деятельность.

Читайте также:

- Решение минского районного совета депутатов о ставках земельного налога и налога на недвижимость

- Налог по объекту недвижимого имущества расположенному на территории другого субъекта рф исчисляется

- Налог на дарение недвижимости с 2020 года для физических лиц

- Налог с продажи квартиры

- Налог на недвижимость на 2014