Налог на недвижимость на 2014

Опубликовано: 24.07.2024

Налоговые ставки по налогу на имущество физических лиц до 31 декабря 2014 года

Внимание

С 1 января 2015 года вводится в действие новая глава 32 НК РФ "Налог на имущество физических лиц", а Закон N 2003-1 с этой же даты утрачивает силу (статьи 4 и 5 Федерального закона от 04.10.2014 N 284-ФЗ). Налог за 2014 год рассчитывается налоговыми органами по правилам 2014 года и уплачивается налогоплательщиками в срок до 1 октября 2015 года.

Согласно п. 1 ст. 3 Закона N 2003-1 ставки налога на имущество физических лиц устанавливаются нормативными правовыми актами представительных органов местного самоуправления (законами городов федерального значения Москвы и Санкт-Петербурга) в зависимости от суммарной инвентаризационной стоимости объектов налогообложения, умноженной на коэффициент-дефлятор, определяемый в соответствии с частью первой НК РФ. На федеральном уровне в п. 1 ст. 3 Закона N 2003-1 установлены лишь предельные значения стоимостных категорий объектов налогообложения и соответствующих им ставок налога:

Суммарная инвентаризационная стоимость объектов налогообложения, умноженная на коэффициент-дефлятор

До 300 000 рублей (включительно)

До 0,1% (включительно)

Свыше 300 000 рублей до 500 000

Свыше 0,1% до 0,3% (включительно)

Свыше 500 000 рублей

Свыше 0,3% до 2,0% (включительно)

При этом представительным органам местного самоуправления (законодательным (представительным) органам государственной власти городов федерального значения Москвы и Санкт-Петербурга) предоставлено право определять дифференциацию ставок в установленных пределах в зависимости от суммарной инвентаризационной стоимости (умноженной на коэффициент-дефлятор) и типа использования имущества (см. письма Минфина России от 21.10.2013 N 03-05-06-01/43856, от 15.08.2013 N 03-05-06-01/33158, от 26.06.2013 N 03-05-06-01/24342, от 15.01.2013 N 03-05-06-01/02).

Налоговым законодательством не определено понятие типа использования объекта налогообложения. Минфин России в письме от 22.12.2010 N 03-05-04-01/57, сославшись на п. 4 Инструкции МНС России от 02.11.1999 N 54, указал, что в зависимости от типа использования имущества ставки налога могут быть дифференцированы в отношении объекта жилого или нежилого назначения, а также в отношении объекта, используемого для личных (хозяйственных) или коммерческих целей.

Отметим, что до 1 января 2010 года допускалась дифференциация ставок налога на имущество физических лиц не только в зависимости от суммарной инвентаризационной стоимости объектов и типа их использования, но и по иным критериям (см. письмо Минфина России от 15.03.2011 N 03-05-04-01/06).

С 1 июля 2012 года к г. Москве присоединены некоторые территории, ранее относившиеся к Московской области. В связи с этим с указанной даты допускается установление дифференцированных налоговых ставок в зависимости от места нахождения объекта налогообложения применительно к муниципальным образованиям, включенным в состав внутригородской территории города федерального значения Москвы в результате изменения его границ, в случае если в соответствии с законом города федерального значения Москвы земельный налог отнесен к источникам доходов бюджетов указанных муниципальных образований (ст. 1 Федерального закона от 29.06.2012 N 96-ФЗ).

При этом поскольку в отношении объектов налогообложения, суммарная инвентаризационная стоимость которых превышает 500 000 рублей, Законом N 2003-1 верхний стоимостной предел не установлен, при дифференциации ставок налога в отношении этих объектов главным условием является соблюдение установленных Законом N 2003-1 ограничений по ставке налога (2%) (см. письмо Минфина России от 27.10.2010 N 03-05-04-01/50). При этом Законом N 2003-1 не предусмотрено установление по налогу на имущество физических лиц комбинированных налоговых ставок, состоящих из абсолютных величин (сумм денежных средств) и процентной части.

Пример

Представительными органами местного самоуправления (законодательными (представительными) органами государственной власти городов федерального значения) ставки налога на имущество физических лиц могут быть дифференцированы в зависимости от суммарной инвентаризационной стоимости объектов налогообложения, например, так:

Суммарная инвентаризационная стоимость объектов налогообложения

До 150 000 рублей (включительно)

Свыше 150 000 рублей до 300 000 рублей (включительно)

Кто и когда платит налог на недвижимость

Этот материал обновлен 14.03.2021.

Что такое налог на имущество

Налог на имущество — это плата государству за владение недвижимыми объектами. Купили квартиру, оформили ее на себя — теперь вы собственник и у вас есть недвижимость. За право владеть ею нужно платить. Больше объектов собственности — больше налоговых обязательств.

Налог на недвижимость раз в год начисляет Федеральная налоговая служба: во второй половине года она начисляет плату за объекты, которыми вы владели в прошлом отчетном периоде. ФНС формирует налоговое уведомление — квитанцию — с указанием, за что и сколько нужно заплатить, и направляет собственнику. Мы уже писали, где получить это уведомление и как проверить свои долги.

Если у вас есть личный кабинет на сайте налоговой, по умолчанию никакие их уведомления почтой вам не приходят. Чтобы они приходили почтой, от вас нужно заявление на бумажную отправку. После регистрации в личном кабинете можно выбрать, продолжить получать бумажные квитанции о задолженности почтой или отказаться от этого.

Кто платит налог на имущество физических лиц

Налог на имущество платят собственники недвижимости. Неважно, кто живет и зарегистрирован в квартире: налогоплательщиком будет тот, кому она принадлежит.

Объекты налогообложения

Налогом облагается только недвижимое имущество. Какие объекты являются движимыми, а какие недвижимыми, определяет ст. 130 ГК РФ. Например, автомобиль считается движимым объектом, а дом, гараж, комната в коммуналке — недвижимыми.

Движимое имущество

Движимое имущество закон определяет от обратного: это любые вещи, которые не являются недвижимостью. Например, автомобиль, деньги, телевизор или персидский кот. Перечень недвижимых объектов дан в гражданском кодексе — за собственность, не указанную в этом списке, налог на имущество не платят.

Закон требует регистрации прав на любую недвижимость, а для движимых объектов такого требования нет. Не путайте с регистрацией транспортных средств в ГИБДД: при выдаче паспорта транспортного средства автомобиль ставится на учет, а не регистрируется право собственности на него. За счет ПТС хозяин «привязан» к машине, но это не аналог права собственности.

Владельцы транспортных средств не платят налог на имущество, но должны отдавать государству транспортный налог.

Недвижимое имущество

Определения недвижимости в законе нет — там просто дан полный перечень объектов, которые признаются таковой. Налогом на имущество облагается не любая недвижимость. Список того, за что его платить, тоже дан в законе: жилой дом, квартира, комната, гараж или машино-место. Есть и другие, более редкие объекты налогообложения.

ст. 401 НК РФ: за какое имущество надо платить налог

Налоги на общедомовое имущество в многоквартирных домах не платят.

Ставки налога на имущество физических лиц

С помощью ставки вычисляют сумму налога на имущество. Налоговая ставка — это процент от налоговой базы. А налоговая база — это стоимость объекта налогообложения. Для расчета берут не всю стоимость — и не ту, что указана в договоре купли-продажи. Стоимость объекта определяют государственные органы, и она бывает двух видов: инвентаризационная или кадастровая. Но разбираться в видах стоимости и вычетах необязательно: все данные указаны в налоговом уведомлении. Главное — проверить их перед оплатой.

Закон задает базовые ставки налогообложения для физических лиц. Они зависят от вида объекта и его стоимости. Если это жилой дом, квартира, комната или гараж — 0,1% от стоимости, все остальное — 0,5%, но за объекты дороже 300 млн рублей — 2%.

На основе базовых ставок каждый регион имеет право установить свои территориальные. Указанную базовую ставку налога на имущество можно уменьшить до нуля или увеличить, но не более чем в три раза. Например, ставка налогообложения 0,1% для жилых объектов в разных регионах меняется от 0 до 0,3%.

Узнать ставки налога на имущество в своем регионе можно на сайте ФНС. Например, в 2020 году в Москве региональные ставки налогообложения совпали с базовыми: за квартиру стоимостью до 10 млн рублей платят 0,1% от стоимости, а за дорогое имущество — от 300 млн рублей — 2%.

Как рассчитать налог на имущество физических лиц

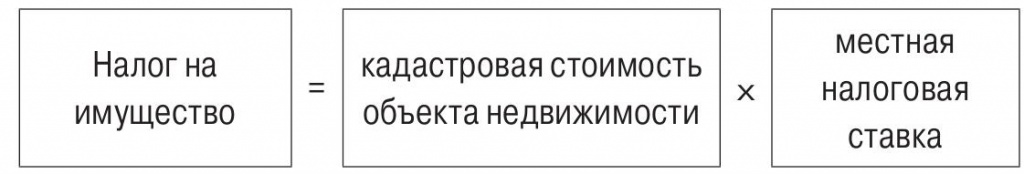

Сумма за год зависит от ставки и налоговой базы. Ставку определяет закон и региональные власти. Налоговая база — это стоимость объекта. Ее умножают на ставку налогообложения и получают сумму налога на имущество.

До 2014 года за налоговую базу брали инвентаризационную стоимость. Инвентаризационная стоимость — это устаревшая схема расчета, которая учитывает изначальную стоимость и износ. Инвентаризационная стоимость объекта налогообложения не связана с рыночной. Ее определяло бюро технической инвентаризации — БТИ. Собственник недвижимости может получить справку о размере инвентаризационной стоимости. Обращаться нужно в БТИ по месту расположения объекта.

Начиная с 2015 года для расчета налога на имущество стали использовать кадастровую стоимость — цену объекта налогообложения, рассчитанную по схеме Росреестра. Эта цена ближе к рыночной. Оценивают объекты уполномоченные Росреестром сотрудники.

Узнать кадастровую стоимость объекта можно четырьмя способами: в личном кабинете Росреестра, в личном кабинете ФНС, через налоговый калькулятор на сайте налоговой или на публичной кадастровой карте. Еще инвентаризационную и кадастровую стоимость указывают в налоговых уведомлениях за соответствующие годы.

В большинстве случаев кадастровая стоимость выше инвентаризационной, поэтому сумма налоговых обязательств выросла. Разница может быть как в три раза, так и в десять.

Возьмем реальную квартиру в Омске площадью 60 м². Рыночная стоимость этой квартиры — 2—3 млн. По инвентаризации она стоила 230 000 Р , а по кадастру стоит 810 000 Р — в три с половиной раза дороже.

В 2015 году на расчет по кадастровой стоимости перешли только 28 регионов, остальные позднее. Год, в котором регион перешел на расчет по кадастру, влияет на этот расчет.

Сроки перехода регионов на расчет по кадастровой стоимостиXLSX, 22 КБ

Вычеты по налогу на имущество физических лиц

При начислении налога на имущество по кадастровой стоимости действуют налоговые вычеты. Налоговый вычет — это площадь, за которую не нужно платить. Чем больше площадь объекта налогообложения, тем больше его стоимость. Вычет уменьшает площадь недвижимости, налоговая база уменьшается, поэтому общая сумма налога на имущество становится меньше.

Право на налоговый вычет имеет любой собственник жилья по каждому принадлежащему ему объекту. Его учет происходит автоматически — почитайте об этом.

Налоговый вычет различается для разных объектов недвижимости: для дома — 50 м², для квартиры — 20 м², для комнаты — 10 м².

За загородный дом площадью 100 м² с налогоплательщика возьмут вдвое меньше: только за 50 м² вместо 100. За дом площадью 50 м² и меньше налог на имущество вообще не начислят.

Площадь омской квартиры, которую мы взяли для примера, — 60 м². Значит, платить придется только за 40 м².

Расчет по кадастровой стоимости

Чтобы заплатить налог на недвижимое имущество, не нужно предварительно ничего считать. Налоговая посчитает все сама, и в уведомлении уже будет указана итоговая сумма за отчетный период. Расскажем, откуда она берется, чтобы вы могли проверить. Если не сойдется — отправьте сообщение в ФНС.

Сейчас для налогоплательщиков действует переходный период: налог на имущество берут не полностью, а умножают на понижающие коэффициенты. Но сначала покажем, как считают полную сумму.

При расчете налога на имущество по кадастровой стоимости ее уменьшают на вычет и умножают на ставку налогообложения. Еще важен срок владения: если он меньше года, сумма налога на имущество пропорционально уменьшается. Если владеете только частью объекта, налоговые обязательства пропорционально делят между всеми собственниками.

Н = Б × С × КПВ × Д

Здесь Н — сумма налога на имущество, Б — налоговая база, или кадастровая стоимость объекта после вычета, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Чтобы определить КПВ, нужно разделить период владения объектом в месяцах на 12. Если купили квартиру до 15 числа включительно, то этот месяц считается за полный. Если позже этого срока — месяц не считается.

ст. 408 НК РФ: расчет налога на имущество

Налогоплательщик купил квартиру 20 июня, а 20 декабря ее продал. Тогда июнь в периоде не учитывается, а декабрь считается. Срок владения — 6 месяцев. КПВ равен 6/12, то есть 0,5.

В личном кабинете на сайте ФНС тоже можно посмотреть формулу расчета. Она не обязательно совпадет с нашей, потому что мы привели пример без учета понижающих коэффициентов. Чтобы их применить, организация сначала считает налог на имущество по инвентаризационной стоимости. Как это сделать, расскажем дальше, но сначала посчитаем полный налог на имущество по кадастру на реальном примере.

Пример расчета

Рассчитаем полную сумму налога на имущество по кадастровой стоимости для нашей квартиры в Омске за 2020 год. Ее кадастровая стоимость — 810 000 Р . Площадь — 60 м².

Сначала применим налоговый вычет. Для этого посчитаем кадастровую стоимость одного квадратного метра: 810 000 / 60 = 13 500 Р .

Площадь после вычета — 40 м², поэтому стоимость после вычета составит 13 500 × 40 = 540 000 Р .

Ставка налогообложения для квартир в Омске равна 0,1%

Если налогоплательщик владел такой квартирой полный год, КПВ равен единице. Если он единственный собственник, Д — тоже единица.

Полная сумма налога на имущество: 540 000 × 0,1% = 540 Р .

Если налогоплательщик владел квартирой только полгода, КПВ будет 0,5.

Полная сумма налога на имущество: 540 × 0,5 = 270 Р .

А если налогоплательщику принадлежит только четверть квартиры, Д — 0,25.

Полная сумма налога на имущество: 540 х 0,25 = 135 Р .

Расчет по инвентаризационной стоимости

Налог на имущество по инвентаризационной стоимости вычисляют, чтобы затем подставить в формулу для снижения налога на имущество по кадастровой стоимости.

Сумму по инвентаризационной стоимости тоже считает налоговая, но для наглядности опишем, как получается итоговая сумма. Формула расчета похожа. Только за налоговую базу берут не кадастровую, а инвентаризационную стоимость, умноженную на коэффициент-дефлятор. Коэффициент-дефлятор устанавливает правительство.

Налоговые вычеты не применяются.

Н = И × КД × С × КПВ × Д

Здесь Н — сумма налога на имущество, И — инвентаризационная стоимость объекта, КД — коэффициент-дефлятор, С — ставка налога на имущество в регионе для этого объекта, КПВ — коэффициент периода владения, Д — размер доли собственности в объекте.

Пример расчета

Посчитаем налог на имущество по инвентаризационной стоимости для нашей омской квартиры. Омская область перешла на учет по кадастру в 2016 году, поэтому последний период для расчета по инвентаризационной стоимости — 2015 год. Инвентаризационная стоимость — 230 000 Р . Коэффициент-дефлятор в 2015 году — 1,147.

На сайте ФНС выясняем налоговую ставку в Омске за 2015 год. Для квартир стоимостью до 300 000 Р это 0,1%.

Налог на имущество по инвентаризационной стоимости: 230 000 × 1,147 × 0,1% = 264 Р .

Если срок владения квартирой — полгода, указанная сумма уменьшится вдвое и составит 132 Р .

Если налогоплательщику принадлежит только четверть этой квартиры, он заплатит 66 Р .

Налог на имущество по инвентаризационной стоимости получился в два раза меньше, чем по кадастровой. Поэтому при переходе на новый способ расчета действуют понижающие коэффициенты.

Расчет по кадастровой стоимости до 2020 года

Полную сумму налога на имущество по кадастровой стоимости большинство собственников пока не платят. Для плавного перехода к новой налоговой нагрузке ввели понижающие коэффициенты. 2020 год — срок, в который должен был завершиться переходный период для регионов, начавших считать по-новому в 2015 году. С этого времени собирались брать налоги в полном размере, но условия поменяли. Теперь в большинстве случаев сумму будут рассчитывать с учетом понижающих коэффициентов за 2020 год и после него.

Размер налога на имущество растет постепенно. В первые три года после перехода на кадастр используют такую формулу:

Н = (Н1 − Н2) × К + Н2

Здесь Н — окончательная сумма налога на имущество за текущий год.

Н1 — полный размер налога на имущество по кадастру. Как его считают, мы рассказали выше.

Н2 — налоговые обязательства по инвентаризационной стоимости за последний период, когда их считали. Например, в Москве это 2014 год, в Омской области — 2015 год.

К — понижающий коэффициент. В первый год после перехода на кадастр он равен 0,2, во второй год — 0,4, в третий год — 0,6.

С четвертого года налоговая сравнивает полную сумму налога на имущество по кадастровой стоимости с суммой за прошлый год. Если полная сумма выросла больше чем на 10%, организация увеличивает сумму налоговых обязательств в текущем периоде на 10%. Если не больше — с этого момента берут в полном размере.

Полная формула с учетом всех параметров:

Н = ((Б × С − Н2) × К + Н2) × КПВ × Д − Л

где Л — налоговая льгота.

Когда сумма по кадастровой стоимости меньше налога на имущество по инвентаризационной, понижающие коэффициенты не действуют.

Пример расчета

Посчитаем, как растет размер налога на имущество за нашу квартиру в Омске. В 2015 году его брали по инвентаризации, и мы заплатили 264 Р . Полная сумма по кадастру — 540 Р . Допустим, что кадастровая стоимость меняться не будет.

Рост по кадастровой стоимости за первые три года после перехода

| Год | Расчет | Итоговая сумма |

|---|---|---|

| 2016 | (540 − 264) × 0,2 + 264 | 319 Р |

| 2017 | (540 − 264) × 0,4 + 264 | 374 Р |

| 2018 | (540 − 264) × 0,6 + 264 | 430 Р |

- 2016 год — (540 − 264) × 0,2 + 264 = 319 Р

- 2017 год — (540 − 264) × 0,4 + 264 = 374 Р

- 2018 год — (540 − 264) × 0,6 + 264 = 430 Р

С 2019 года сравниваем полный налог на недвижимость с суммой за 2018 год. 540 Р превышает 430 Р более чем на 10%, поэтому налог на недвижимое имущество за 2019 год составит 430 + (430 × 10%) = 473 Р .

В 2020 году тоже сравниваем. 540 Р превышает 473 Р более чем на 10%, поэтому налог на недвижимость за 2020 год составит 473 + (473 × 10%) = 520 Р .

В 2021 году опять сравниваем. 540 Р превышает 520 Р менее чем на 10%, поэтому платим полную сумму — 540 Р . В 2022 году и далее тоже платим эту сумму.

Льготы для физических лиц

Налог на имущество платят не все. Некоторым категориям предоставляют льготы в размере 100 или 50%.

Льготы по налогу предоставляются только на имущество, которое не используется для предпринимательской деятельности, например квартиру, комнату, дом, гараж. Льготу можно получить только на один объект каждого вида.

Основания предоставления налоговых льгот

Льготы предоставляют определенным категориям лиц, например героям СССР и РФ, инвалидам первой и второй группы, участникам ВОВ, военнослужащим и их родственникам, пенсионерам. Список льготных категорий указан в ст. 407 налогового кодекса. Для них льготы по налогу на имущество равны 100%.

Это федеральные льготы, а органы местного самоуправления в регионах добавляют к ним свои. Их найдете на сайте ФНС. Местные льготы бывают равны полной сумме налога на имущество или его части.

Порядок предоставления налоговых льгот

Льготы предоставляются по заявлению в налоговую организацию. Заявление на льготу подают один раз в любое время. Можно даже после расчета налога на имущество, тогда пересчитают задним числом. Но лучше до 1 апреля следующего года, тогда ее учтут при расчете. Например, срок подачи заявления для снижения суммы выплат за 2020 год — до 1 апреля 2021 года.

Если у вас несколько объектов одного вида, в заявлении укажите, за какой хотите льготу. Менять свой выбор можно хоть каждый год, но делать это нужно до 31 декабря того года, за который будете платить. Можно вообще не выбирать льготный объект, тогда налоговая по умолчанию выберет объект с наибольшей стоимостью.

Если у вас в собственности разные виды недвижимости, налоговые льготы предоставят по каждому виду. С 2018 года при подаче заявления можно не приносить документы, а только предоставить реквизиты: налоговая сама запросит данные и сообщит решение.

У пенсионера две квартиры: одна в Москве, кадастровой стоимостью 3 млн, другая в Омске, кадастровой стоимостью 810 000 Р . Поскольку московская квартира дороже, по умолчанию он получит льготу за нее. Но по заявлению он может выбрать омскую квартиру, тогда за московскую придется платить. Если речь идет о налоге на имущество за 2021 год, то выбор надо сделать до 31 декабря 2021 года.

Еще у этого пенсионера частный дом. Поскольку это другой вид недвижимости, за него тоже платить не придется.

Заявление на саму льготу, а не на выбор объекта для льготы, он может подать когда угодно. Если речь идет о налоге на имущество за 2020 год, лучше уложиться в срок до 1 апреля 2021 года.

Платят ли дети налог на имущество

Если ребенок — собственник объекта или его доли, за него нужно платить налог на недвижимость. Дети-инвалиды имеют право на налоговые льготы. В некоторых регионах от налога на имущество освобождены еще дети-сироты и несовершеннолетние в многодетных семьях.

«Клерк» Рубрика Налог на имущество

Екатерина Анненкова, аудитор, аттестованный Минфином РФ, эксперт по бухгалтерскому учету и налогообложению ИА "Клерк.Ру". Фото Б. Мальцева ИА «Клерк.Ру»

Налог на имущество относится к региональным налогам и представляет собой стабильный источник дохода региональных бюджетов. Порядку обложения налогом на имущество посвящена 30 глава Налогового кодекса.

№307-ФЗ от 02.11.2013,

в эту главу были внесены значительные изменения, вступившие в силу в 2014 году.

Согласно ст.372 НК РФ, налог на имущество организаций устанавливается и вводится в действие в соответствии с Налоговым Кодексом и законами субъектов РФ.

С момента введения в действие налог обязателен к уплате на территории соответствующего субъекта РФ.

При установлении налога субъекты РФ определяют налоговую ставку в пределах, установленных 30 главой НК РФ, порядок и сроки уплаты налога.

С 2014 года законами субъектов РФ могут не только предусматриваться налоговые льготы и основания для их использования налогоплательщиками, но и особенности определения налоговой базы отдельных объектов недвижимого имущества*.

*В соответствии с обновленной редакцией 30 главы НК РФ.

Данное дополнение напрямую связано с изменениями, внесенными в статью 375 НК РФ:

Если раньше налоговая база определялась исключительно как среднегодовая стоимость имущества, признаваемого объектом налогообложения, то с 2014 года, в отношении отдельных объектов недвижимого имущества, налоговая база определяется как их кадастровая стоимость*.

*По состоянию на 1 января года, являющегося налоговым периодом, в соответствии со статьей 378.2 НК РФ.

В нашей статье будут подробно рассмотрены изменения налогового законодательства по налогу на имущество, вступившие в силу с 2014 года.

Общие положения

-

переданное во временное владение, в пользование, распоряжение, доверительное управление,

внесенное в совместную деятельность,

полученное по концессионному соглашению,

учитываемое на балансе в качестве объектов основных средств в порядке, установленном для ведения бухгалтерского учета.

Плательщиками данного налога являются не только российские организации, но и иностранные компании, в случае:

-

осуществления ими деятельности в Российской Федерации через постоянные представительства,

если они имеют в собственности недвижимое имущество на территории РФ.

Налоговым периодом по налогу на имущество признается календарный год.

Отчетными периодами по налогу признаются:

Налоговым кодексом предусмотрено, что законами субъектов РФ устанавливаются:

1. Отчетные периоды (в соответствии со ст.379 НК РФ – субъекты РФ вправе не устанавливать отчетные периоды).

2. Налоговые ставки по налогу (в пределах, установленных Налоговым кодексом в соответствии с п.1 и п.3 ст.380 НК РФ).

По налогу на имущество допускается установление дифференцированных налоговых ставок в зависимости от:

видов имущества, признаваемого объектом налогообложения

3. Порядок и сроки уплаты налога и авансовых платежей (ст.382, ст.383 НК РФ).

Налогоплательщики должны предоставлять декларации и уплачивать налог по месту:

-

нахождения и учета налогоплательщика;

нахождению каждого своего обособленного подразделения, имеющего отдельный баланс;

нахождению каждого объекта недвижимого имущества;

постановки на учет крупнейшего налогоплательщика;

постановки постоянного представительства иностранной организации на учет в ИФНС;

нахождения имущества, входящего в состав Единой системы газоснабжения.

Напомним, что с 01 января 2013 года вступили в силу изменения, внесенные Законом №202-ФЗ от 29.11.2012, в соответствии с которыми:

-

начиная с 2013 года, движимое имущество, принятое с 1 января 2013 года на учет в качестве основных средств, налогом на имущество не облагается.

Имущество, являющееся объектом налогообложения

Налогом на имущество облагается движимое имущество и недвижимое имущество*, либо только недвижимое имущество, в зависимости от категории налогоплательщика.

*В соответствии с п.1 ст.130 Гражданского кодекса, к недвижимому имуществу (недвижимости) относятся:

1. Земельные участки.

3. Все, что прочно связано с землей, то есть объекты, перемещение которых без несоразмерного ущерба их назначению невозможно, в том числе:

объекты незавершенного строительства.

Кроме того, к недвижимым вещам относятся подлежащие государственной регистрации:

-

воздушные и морские суда,

суда внутреннего плавания,

Вещи, не относящиеся к недвижимости, включая деньги и ценные бумаги, признаются движимым имуществом (п.2 ст.130 ГК РФ).

*В соответствии с действующим законодательством государственной регистрации подлежит следующее движимое имущество:

1. Транспортные средства (п.3 ст.15 закона от 10.12.1995г. №196-ФЗ «О безопасности дорожного движения»).

При этом, в соответствии с Постановлением Правительства РФ №938 от 12.08.1994г. «О государственной регистрации автомототранспортных средств и других видов самоходной техники на территории Российской Федерации», государственной регистрации на территории РФ подлежат так же:

-

самоходные дорожно-строительные машины,

с рабочим объемом двигателя внутреннего сгорания более 50 куб.см. или максимальной мощностью электродвигателя более 4 кВт.

2. Оружие (ст.12, 13, 15 закона от 13.12.1996г. №150-ФЗ «Об оружии».)

Имущество, не признаваемое объектом налогообложения

-

движимое имущество, принятое с 1 января 2013 года на учет в качестве ОС (пп.8 п.4 ст.374 НК РФ).

В своем Письме от 24.12.2012г. №03-05-05-01/79 Минфин разъясняет, что с 1 января 2013 года, движимое имущество, учтенное в качестве ОС на балансе:

в рамках договора финансовой аренды (лизинга) не признается объектом налогообложения по налогу на имущество организаций.

Обратите внимание: При этом необходимо помнить, что движимое имущество, принятое на баланс в качестве ОС до 01.01.2013г. все так же облагается налогом на имущество.

С 2013г. также не признаются объектом обложения налогом на имущество организаций, в соответствии с новой редакцией п.4 ст.374 НК РФ (ранее нижеперечисленное имущество освобождалось от налогообложения в соответствии со ст.381 «Налоговые льготы» НК РФ):

-

Объекты, признаваемые объектами культурного наследия (памятниками истории и культуры) народов Российской Федерации федерального значения в установленном законодательством Российской Федерации порядке.

Ядерные установки, используемые для научных целей, пункты хранения ядерных материалов и радиоактивных веществ и хранилища радиоактивных отходов.

Ледоколы, суда с ядерными энергетическими установками и суда атомно-технологического обслуживания.

Суда, зарегистрированные в Российском международном реестре судов.

Как и прежде, в соответствии с п.4 ст.374 НК РФ, не признаются объектами налогообложения:

-

Земельные участки и иные объекты природопользования (водные объекты и другие природные ресурсы).

-

Имущество, принадлежащее на праве оперативного управления федеральным органам исполнительной власти, в которых законодательно предусмотрена военная и (или) приравненная к ней служба, используемое этими органами для нужд обороны, гражданской обороны, обеспечения безопасности и охраны правопорядка в РФ.

Налогообложение отдельных объектов недвижимого имущества

-

определения налоговой базы,

исчисления и уплаты налога,

К таким объектам недвижимости, в соответствии с п.1 ст.378.2 НК РФ, относятся:

-

Административно-деловые центры и помещения в них.

Административно-деловым центром признается отдельно стоящее нежилое здание, строение, сооружение (далее - здание), помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из следующих условий (п.3 ст.378.2 НК РФ):

-

Здание расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение офисных зданий делового, административного и коммерческого назначения.

Здание предназначено для использования или фактически используется в целях делового, административного или коммерческого назначения. При этом:

-

Здание признается предназначенным для такого использования, если назначение помещений общей площадью не менее 20% площади этого здания, в соответствии с кадастровыми паспортами или документами технического учета (инвентаризации), предусматривает размещение офисов и сопутствующей офисной инфраструктуры, включая:

-

централизованные приемные помещения,

комнаты для проведения встреч,

-

Фактическим использованием здания в вышеуказанных целях признается использование не менее 20% его общей площади для размещения офисов и сопутствующей офисной инфраструктуры, включая:

-

централизованные приемные помещения,

комнаты для проведения встреч,

-

Торговые центры (комплексы) и помещения в них.

Торговым центром признается отдельно стоящее нежилое здание, помещения в котором принадлежат одному или нескольким собственникам и которое отвечает хотя бы одному из следующих условий (п.4 ст.378.2 НК РФ):

- Здание расположено на земельном участке, один из видов разрешенного использования которого предусматривает размещение:

- торговых объектов,

объектов общественного питания/бытового обслуживания.

-

Здание признается предназначенным для такого использования, если назначение помещений общей площадью не менее 20% общей площади этого здания в соответствии с кадастровыми паспортами соответствующих объектов недвижимости или документами технического учета (инвентаризации) таких объектов недвижимости предусматривает размещение торговых объектов, объектов общественного питания/ объектов бытового обслуживания.

-

Фактическим использованием здания в вышеуказанных целях признается использование не менее 20% его общей площади для размещения торговых объектов, объектов общественного питания/ объектов бытового обслуживания.

-

Нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение:

объектов общественного питания и бытового обслуживания.

Либо которые фактически используются* для размещения:

объектов общественного питания и бытового обслуживания.

*Согласно п.5 ст.378.2, фактическим использованием нежилого помещения в вышеуказанных целях признается использование не менее 20% его общей площади для размещения:

объектов общественного питания/объектов бытового обслуживания.

-

Объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в РФ через постоянные представительства, а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в РФ через постоянные представительства.

-

толькопосле утверждения субъектом РФ в установленном порядке результатов определения кадастровой стоимости объектов такого недвижимого имущества.

Обратите внимание:После принятия закона,переходк определению налоговой базы, как их среднегодовой стоимостине допускается.

Согласно п.6 ст.378.2 НК РФ, в случае, если определена кадастровая стоимость здания, в котором расположено помещение, являющееся объектом налогообложения, но при этом кадастровая стоимость такого помещения не определена, налоговая база в отношении этого помещения определяется:

-

как доля кадастровой стоимости здания, в котором находится помещение, соответствующая доле, которую составляет площадь помещения в общей площади здания.

В соответствии с п.7 ст.378.2 НК РФ, уполномоченный орган исполнительной власти субъекта РФ не позднее 1-го числа очередного налогового периода по налогу:

-

Определяет на этот налоговый период перечень объектов недвижимого имущества, указанных в пп.1 и 2 п.1 ст.378.2 НК РФ, в отношении которых налоговая база определяется как кадастровая стоимость (далее - перечень).

-

Направляет перечень в электронной форме в налоговые органы по месту нахождения соответствующих объектов недвижимости.

-

Размещает перечень на своем официальном сайте или на официальном сайте субъекта РФ в информационно-телекоммуникационной сети «Интернет».

-

о кадастровой стоимости недвижимого имущества, составляющего общее имущество товарищей, по состоянию на 1 января года, являющегося налоговым периодом (п.11 ст.378.2 НК РФ).

Исчисление суммы налога и сумм авансовых платежей по налогу, осуществляется в порядке, предусмотренном ст.382 НК РФ, с учетом следующих особенностей (п.12 ст.378.2 НК РФ):

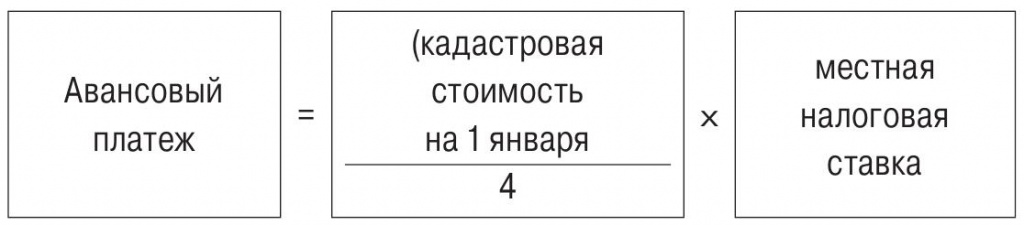

1) сумма авансового платежа по налогу исчисляется по истечении отчетного периода как 1/4 кадастровой стоимости объекта недвижимости по состоянию на 1 января года, являющегося налоговым периодом, умноженная на соответствующую налоговую ставку;

2) в случае, если кадастровая стоимость была определена в соответствии с законодательством РФ в течение налогового (отчетного) периода и/или указанный объект недвижимого имущества не включен в перечень по состоянию на 1 января года налогового периода, определение налоговой базы и исчисление суммы налога (суммы авансового платежа по налогу) по текущему налоговому периоду в отношении данного объекта недвижимого имущества осуществляются в порядке, предусмотренном главой 30 НК РФ, без учета положений ст.378.2 НК РФ;

3) объект недвижимого имущества подлежит налогообложению у собственника такого имущества, если иное не предусмотрено главой 30 НК РФ.

Согласно п.13 ст.378.2 НК РФ, организация - собственник, уплачивает налог (авансовые платежи по налогу) в бюджет по месту нахождения каждого из указанных объектов недвижимого имущества в сумме, определяемой как произведение налоговой ставки, действующей на территории соответствующего субъекта РФ, на которой расположены эти объекты недвижимого имущества, и кадастровой стоимости (1/4 кадастровой стоимости) этого имущества.

Обратите внимание:В случае, если в отношении объектов недвижимого имущества, указанных в пп.3 п.1 статьи 378.2 НК РФ, кадастровая стоимость не определена, в отношении указанных объектов недвижимого имущества налоговая база принимается равной нулю (п.14 ст.378.2 НК РФ).

Налоговые ставки по налогу на имущество

Согласно пп.1 п.1 ст.380 НК РФ, в отношении объектов недвижимого имущества, налоговая база по которым определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений:

1) для Москвы: в 2014 году - 1,5%, в 2015 году - 1,7%, в 2016 году и последующие годы – 2%;

2) для иных субъектов РФ: в 2014 году - 1,0%, в 2015 году - 1,5%, в 2016 году и последующие годы – 2%.

Статья 380 НК РФ допускает установление дифференцированных налоговых ставок в зависимости от:

имущества, признаваемого объектом налогообложения.

Напоминаем, что с 01.01.2013г. введены предельные значения налоговых ставок, являющихся пониженными относительно основной ставки налога.

Так, в соответствии с п.3 ст.380 НК РФ, налоговые ставки, определяемые законами субъектов РФ, в отношении вышеперечисленного имущества не могут превышать:

в 2014 году - 0,7%,

в 2015 году - 1,0%,

в 2016 году - 1,3%,

в 2017 году - 1,6%,

в 2018 году - 1,9%.

Перечень имущества, относящегося к указанным объектам, утверждается Правительством РФ.

В случае, если налоговые ставки не определены законами субъектов РФ, налогообложение производится по налоговым ставкам, установленным п.1 и п.3 статьи 380 НК РФ.

При этом, если законами субъектов РФ в будущем будут приняты ставки ниже предусмотренных НК РФ, такие законы могут иметь обратную силу и распространяться на 2013 год, даже если вступят в силу в 2014 году.

На это указал Минфин в своем Письме от 30.11.2012г. №03-05-04-01/40:

«Законы субъектов Российской Федерации, принимаемые в целях приведения их в соответствие с Федеральным законом от 29.11.2012 N 202-ФЗ, должны учитывать требования ст. 5 Налогового кодекса Российской Федерации, согласно которой акты законодательства о налогах вступают в силу не ранее чем по истечении одного месяца со дня их официального опубликования и не ранее 1-го числа очередного налогового периода по налогу.

Между тем следует отметить, что законы субъектов Российской Федерации, предусматривающие пониженные налоговые ставки в отношении железнодорожных путей общего пользования, магистральных трубопроводов, линий энергопередачи, сооружений, являющихся неотъемлемой технологической частью указанных объектов, относительно налоговых ставок, установленных ст. 380 Налогового кодекса Российской Федерации (в ред. Федерального закона от 29.11.2012 N 202-ФЗ), на основании норм п. 4 ст. 5 Налогового кодекса Российской Федерации, могут иметь обратную силу и, вступив в силу с 2014г., применяться к правоотношениям 2013 г.»

С 1 января 2014 года вступает в силу Федеральный закон от 2 ноября 2013 г. № 307-ФЗ. Этот закон изменяет положения главы 30 Налогового кодекса, а также дает право субъектам РФ устанавливать особенности определения налоговой базы по региональным налогам (коим является иналог на имущество). Теперь власти субъектов РФ своими законами могут утверждать перечень объектов, по которым налоговая база приравнивается к их кадастровой стоимости. Такие законы уже приняты в Москве и области, а также в Санкт-Петербурге.

Как изменится расчет налога

Налог на имущество в масштабах страны рассчитывается по старым правилам. Налоговой базой считается среднегодовая стоимость имущества, признаваемого объектом налогообложения (п. 1 ст. 375 НК РФ). В том случае, если субъект РФ принял соответствующий закон, налог на имущество организаций по некоторым объектам рассчитывается по особым правилам. Налоговой базой в этом случае будет кадастровая стоимость объекта, действительная на первое января налогового периода (п. 2 ст. 375 НК РФ).

Особенности определения налоговой базы, исчисления и уплаты налога в отношении отдельных объектов недвижимости закреплены в статье 378.2 Налогового кодекса.

Чтобы узнать, принят ли закон в вашем регионе и изменился ли расчет налога на ваше имущество, достаточно зайти на официальный сайт вашего субъекта РФ (п. 7 ст. 378.2 НК РФ).

Налоговые базы по имуществу из расчета кадастровой стоимости определяются по отдельности. Среднегодовая стоимость имущества рассчитывается без учета объектов, по которым налоговая база считается по кадастру (п. 1, 4 ст. 376, п. 3 ст. 382).

По какой недвижимости изменится расчет

Субъекты РФ могут установить расчет налоговой базы исходя из кадастровой стоимости не по любому имуществу организаций, а только по недвижимости, перечисленной в пункте 1 статьи 378.2 Налогового кодекса, а это:

- административно-деловые центры и торговые центры (комплексы) и помещения в них;

- нежилые помещения, назначение которых в соответствии с кадастровыми паспортами объектов недвижимости или документами технического учета (инвентаризации) объектов недвижимости предусматривает размещение офисов, торговых объектов, объектов общественного питания и бытового обслуживания либо которые фактически используются для размещения офисов, торговых объектов, объектов общественного питания и бытового обслуживания;

- объекты недвижимого имущества иностранных организаций, не осуществляющих деятельности в Российской Федерации через постоянные представительства;

- а также объекты недвижимого имущества иностранных организаций, не относящиеся к деятельности данных организаций в Российской Федерации через постоянные представительства.

Власти субъектов РФ должны установить перечень объектов недвижимости, по которым имущественный налог нужно рассчитывать исходя из кадастровой стоимости, не позднее 1 января. Если такой перечень не установлен, то налог на имущество считается по старым правилам. Соответствующий закон субъект РФ принимает на основании кадастровой оценки перечисленных зданий (письмо ФНС России от 31 октября 2013 г. № БС-4- 11/19535).

Новые ставки по налогу на имущество

В отношении объектов недвижимого имущества, налоговая база по которому определяется как кадастровая стоимость, налоговая ставка не может превышать следующих значений.

Для города федерального значения Москвы:

- в 2014 году – 1,5 процента,

- в 2015 году – 1,7 процента,

- в 2016 году и последующие годы – два процента.

Для иных субъектов Российской Федерации:

- в 2014 году – 1,0 процента,

- в 2015 году – 1,5 процента,

- в 2016 году и последующие годы – два процента.

Допускается установление дифференцированных налоговых ставок в зависимости от категорий налогоплательщиков и (или) имущества, признаваемого объектом налогообложения.

По остальному имуществу максимальная ставка, установленная Налоговым кодексом, как и прежде, составляет 2,2 процента (п. 1, 3, 4 ст. 380 НК РФ).

Платить налог на имущество организаций, рассчитанный по кадастровой стоимости, и авансовые платежи по нему нужно в бюджет по месту нахождения каждого из объектов этого имущества. Налоговая ставка, соответственно, тоже берется местная (п. 13 ст. 378.2, п. 6 ст. 383 НК РФ).

Как платить за «кусочек» здания

Часто у организации есть не здание целиком, а только его часть. Например, нежилое помещение в жилом доме. Как рассчитать налог на это имущество, если кадастровая стоимость определена по зданию целиком?

В этом случае налоговой базой будет доля кадастровой стоимости здания, в котором находится ваше помещение. Она соответствует доле, которую составляет площадь помещения в общей площади здания (п. 6 ст. 378.2 НК РФ).

Как рассчитывать авансовые платежи

По общему правилу авансовые платежи по налогу на имущество организаций рассчитываются, как и раньше – исходя из его среднегодовой стоимости. Если же субъектом РФ установлен расчет по кадастровой стоимости, то авансовый платеж рассчитывается как произведение четвертой части кадастровой стоимости объекта недвижимости, определенной на 1 января налогового периода, на установленную налоговую ставку (п. 12 ст. 378.2 НК РФ).

Бухгалтерский учет

Для отражения данных по налогу на имущество в бухгалтерском учете используется счет 68 «Расчеты по налогам и сборам» субсчет «Налог на имущество». Суммы авансовых платежей и самого налога отражаются по кредиту счета 68 и дебету счета 91 «Прочие доходы и расходы». Если в вашем регионе есть обязанность платить авансы по налогу на имущество, то по истечении каждого квартала вы делаете проводки:

Дебет 91 Кредит 68 субсчет «Налог на имущество»

- начислен авансовый квартальный платеж по налогу на имущество;

Дебет 68 субсчет «Налог на имущество» Кредит 51

- оплачен авансовый квартальный платеж по налогу на имущество.

Учитывая, что налоговая база по различным объектам имущества теперь определяется по отдельности, имеет смысл открыть аналитические счета к привычным субсчетам. Данный порядок следует закрепить в учетной политике организации.

Кадастровую стоимость можно оспорить

Установленную кадастровую стоимость здания можно изменить с помощью профессионального оценщика

Заинтересованные лица могут оспорить кадастровую стоимость земельных участков и объектов капитального строительства в досудебном порядке и в суде в порядке, установленном статьей 24.19. Федерального закона от 29 июля 1998 г. № 135-ФЗ «Об оценочной деятельности в Российской Федерации».

В досудебном порядке кадастровая стоимость оспаривается в комиссии по рассмотрению споров о результатах определения кадастровой стоимости, которая может быть создана при Управлении Росреестра в вашем регионе. Рекомендуемые формы заявлений и перечень необходимых документов можно найти на сайте Росреестра.

Законом об оценочной деятельности установлены два основания для обращения в комиссию по спорам: недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости, и установление рыночной стоимости объекта недвижимости на дату, по состоянию на которую была установлена его кадастровая стоимость.

При обращении в комиссию по спорам по второму основанию следует учитывать, что рыночная стоимость объекта недвижимости должна быть установлена на ту же дату, что и его кадастровая стоимость.

К заявлению о пересмотре кадастровой стоимости прилагаются:

- кадастровый паспорт объекта недвижимости;

- нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа на объект недвижимости в случае, если заявление о пересмотре кадастровой стоимости подается лицом, обладающим правом на объект недвижимости;

- документы, подтверждающие недостоверность сведений об объекте недвижимости, использованных при определении его кадастровой стоимости, в случае, если заявление о пересмотре кадастровой стоимости подается на основании недостоверности указанных сведений;

- отчет в случае, если заявление о пересмотре кадастровой стоимости подается на основании установления в отношении объекта недвижимости его рыночной стоимости;

- положительное экспертное заключение, подготовленное экспертом или экспертами саморегулируемой организации оценщиков, членом которой является оценщик, составивший отчет, о соответствии отчета об оценке рыночной стоимости объекта оценки требованиям законодательства Российской Федерации об оценочной деятельности, в том числе требованиям настоящего Федерального закона, федеральных стандартов оценки и других актов уполномоченного федерального органа, осуществляющего функции по нормативно-правовому регулированию оценочной деятельности, требованиям стандартов и правил оценочной деятельности такой саморегулируемой организации оценщиков в случаях, установленных уполномоченным федеральным органом, осуществляющим функции по нормативно-правовому регулированию оценочной деятельности, в порядке создания и работы комиссии.

Заявление о пересмотре кадастровой стоимости без приложения указанных документов к рассмотрению не принимается.

К заявлению о пересмотре кадастровой стоимости также могут прилагаться иные документы.

Чтобы вам не вернули документы без рассмотрения, советуем предварительно проконсультироваться с секретарем комиссии по спорам при Управлении Росреестра.

Срок обращения в комиссию ограничен и составляет шесть месяцев с момента внесения кадастровой стоимости в государственный кадастр недвижимости (ст. 24.19 Федерального закона от 29 июля 1998 г. № 135-ФЗ). Ограничение срока собираются исключить, но закон пока не принят.

Сведения о кадастровой стоимости объектов капитального строительства доступны на портале государственных услуг Росреестра в разделе «Электронные услуги» – «Справочная информация по объектам недвижимости в режиме online».

Решения комиссии по спорам о кадастровой стоимости объектов недвижимости можно оспорить в арбитражном суде.

Налоговый учет и отчетность

В бераторе «Налоговый учет и отчетность» собрана воедино и правильно систематизирова полная и подробная информация о том, как организовать и вести налоговый учет.

Узнайте больше >>

Начиная с 2013-2014 года, планируется постепенный переход на новый вид налогообложения. Предполагается, что единый налог на недвижимость заменит действующие налоги на землю и имущество. Основное отличие заключается в порядке определения налоговой базы. Теперь размер налога на недвижимость 2013 будет определяться, исходя из кадастровой (рыночной) стоимости недвижимости, а не из инвентаризационной, как это делалось ранее.

Оценку недвижимости проводит Росреестр, которую впоследствии должны утвердить органы местной власти. Результаты определения кадастровой стоимости доступны в региональных печатных СМИ или на сайте Росреестра. Окончательная оценка может быть обжалована гражданами в арбитражном суде или в комиссии, созданной при территориальном органе Росреестра.

Перечень объектов налогообложения

Закон о налоге на недвижимость является основополагающим документом в определении налоговой базы, порядка исчисления налогового сбора и процедуры налогообложения. Также в нем закреплены следующие объекты налогообложения:

- здания и сооружения;

- жилые и нежилые помещения;

- строения;

- объекты незавершенного капитального строительства;

- земельные участки (в том числе и земля под многоквартирным домом, которая, согласно ст. 36 ЖК РФ, принадлежит собственникам помещений в этом доме).

Налог на недвижимость 2013-2014: процентная ставка

Налог на недвижимость физических лиц поступает в местный бюджет, поэтому муниципальные органы самостоятельно будут определять конкретный размер налоговой ставки. Власти начнут дифференцировать ставку, учитывая категорию налогоплательщика, кадастровую стоимость, вид объекта или категорию земли.

Максимальная ставка налога на недвижимость определяется оценочной стоимостью объекта. В настоящее время налоговая ставка на имущество физических лиц имеет следующие показатели:

- для объектов, у которых инвентаризационная стоимость не превышает 300 тыс. рублей – 0,1%;

- для объектов со стоимостью от 300 тыс. до 500 тыс. рублей – от 0,1 до 0,3% (включительно);

- для имущества, стоимость которого превышает 500 тыс. рублей – от 0,3 до 2% (включительно).

Окончательное значение процентной ставки, которую будет иметь новый налог на недвижимость 2013, зависит от решения муниципальных органов.

Налоговые льготы: кто будет платить меньше?

Согласно действующему налоговому законодательству, пенсионеры освобождены от уплаты налогов на имущество. При этом не имеет значение вид назначенной пенсии (по возрасту, инвалидности и др.). Также освобождаются от уплаты налога:

- инвалиды 1-й и 2-й групп и инвалиды с детства;

- ветераны ВОВ;

- лица, пострадавшие от аварии на Чернобыльской АЭС и т.д.

При переходе на налог на недвижимость 2013 пенсионерам также будут предоставляться льготы. Кроме этого, предполагается введение социальных налоговых вычетов для незащищенной категории граждан. На местном уровне, в рамках запланированного бюджета, могут быть введены дополнительные налоговые льготы.

Имущественный налоговый вычет

26.09.2018 - Надежда Максимова

12.08.2018 - Вячеслав Тишеев

13.03.2018 - Андрей Недосказов

08.02.2018 - Евгений Шварев

12.12.2017 - Артур Сергеичев

05.12.2017 - Владислав Большуков

25.07.2017 - Петр Носков

27.05.2017 - Алексей Каганов

18.04.2017 - Игорь Гриппа

12.04.2017 - Иван Цыганчук

07.02.2017 - Олеся Соколова

25.01.2017 - Алена Щербакова

13.12.2016 - Илья Деркач

13.12.2016 - Александра Блинова

09.12.2016 - Валентин Скоробранцев

11.11.2016 - Сергей Увакин

10.11.2016 - Антон Янишев

08.11.2016 - Алексей Самосекин

03.11.2016 - Роман Бровков

02.11.2016 - Ольга Федотова

01.11.2016 - Вадим Любашевский

01.11.2016 - Андрей Толоков

31.10.2016 - Владислав Красняк

31.10.2016 - Елена Киселева

31.10.2016 - Олеся Суханова

28.10.2016 - Раиса Николаева

25.10.2016 - Вадим Тимохин

21.10.2016 - Евгений Тарараин

20.10.2016 - Тамара Матвеева

19.10.2016 - Илья Фирсанов

17.10.2016 - Виктория Воробьева

14.10.2016 - Григорий Чернопащенко

12.10.2016 - Елизавета Яковалева

12.10.2016 - Эдуард Данишкин

12.10.2016 - Никита Подолянчук

10.10.2016 - Даниил Молостов

05.10.2016 - Петр Лариков

02.10.2016 - Анна Орлова

29.09.2016 - Федор Агрененко

29.09.2016 - Владимир Ульяшов

27.09.2016 - Даниил Долголюк

21.09.2016 - Валерий Щенкурский

07.09.2016 - Валерий Озарьев

03.09.2016 - Клавдия Соловаьева

02.09.2016 - Борис Левицкий

30.08.2016 - Андрей Кадетов

30.08.2016 - Инна Матвеева

25.08.2016 - Клавдия Ершова

12.08.2016 - Алексей Гридин

12.08.2016 - Григорий Лиховидов

10.07.2016 - Даниил Магин

07.07.2016 - Евдокия Попова

30.06.2016 - Кристина Борисова

28.06.2016 - Леонид Сегалович

21.04.2016 - Юрий Семанов

14.04.2016 - Кирилл Лозовенко

10.04.2016 - Наталья Коновалова

22.03.2016 - Татьяна Полякова

03.03.2016 - Евдокия Тимофеева

02.03.2016 - Елизавета Молчанова

02.02.2016 - Иван Каменский

22.01.2016 - Яков Цыбкльский

04.01.2016 - Игорь Красноблюев

01.01.2016 - Жанна Захарова

27.12.2015 - Любовь Денисова

18.11.2015 - Павел Скрыплов

17.11.2015 - Жанна Денисова

16.11.2015 - Дарья Захарова

10.11.2015 - Евгения Шестакова

28.10.2015 - Марина Анисимова

18.10.2015 - Геннадий Цыбуленко

18.10.2015 - Алексей Виножадов

13.10.2015 - Светлана Степанова

13.10.2015 - Вадим Малиев

12.10.2015 - Оксана Веселова

06.10.2015 - Иван Адаев

05.10.2015 - Инна Крылова

03.10.2015 - Леонид Полишко

01.10.2015 - Анастасия Баранова

01.10.2015 - Кристина ковалёва

30.09.2015 - Никита Авчухов

30.09.2015 - Наталья Попова

30.09.2015 - Вадим Цыбулькин

28.09.2015 - Петр Рочегов

28.09.2015 - Юрий Лялькин

28.09.2015 - Клавдия Анисимова

24.09.2015 - Максим Годун

23.09.2015 - Геннадий Серебренников

19.09.2015 - Кристина Кудрявцева

19.09.2015 - Анна Васильева

18.09.2015 - Оксана Щербакова

18.09.2015 - Илья Караганов

18.09.2015 - Владимир Синькин

18.09.2015 - Олег Чанов

18.09.2015 - Валерий Селифонов

17.09.2015 - Станислав Патрашин

12.09.2015 - Любовь Сидорова

11.09.2015 - Максим Лукашук

08.09.2015 - Наталия Щербакова

07.09.2015 - Любовь Фомина

06.09.2015 - Михаил Пятаков

02.09.2015 - Ирина Виноградова

01.09.2015 - Валерия Кузьмина

19.07.2015 - Вера Коновалова

19.07.2015 - Владимир Талипов

10.07.2015 - Светлана Коновалова

29.06.2015 - Зоя Данилова

28.06.2015 - Владислав Лебединец

27.06.2015 - Даниил Лапочкин

16.06.2015 - Тимур Дворянкин

15.06.2015 - Раиса Колесникова

14.06.2015 - Зоя Иванова

10.06.2015 - Борис Яцко

03.06.2015 - Артур Коротков

31.05.2015 - Илья Подшивалов

23.05.2015 - Артур Шарафеев

21.05.2015 - Надежда Богданова

19.05.2015 - Вадим Рахманин

18.05.2015 - Юлия Ильина

08.05.2015 - Тамара Иванова

14.04.2015 - Екатерина Новикова

18.03.2015 - Виталий Торсуков

16.03.2015 - Артур Долгоногов

11.03.2015 - Олеся Новикова

07.03.2015 - Дмитрий Сизяков

05.03.2015 - Павел Семенищев

04.03.2015 - Ярослав Виденеев

04.03.2015 - Лариса Григорьева

12 ноября 2014 - Антон

Пришел налог на квартиру за 2013, от налога 2012 года отличается в разы, сверил расчеты в уведомлениях, и оказалось, что инвентаризационная стоимость квартиры относительно 2012 года стала на 52% больше. В налоговой ссылаются на БТИ, мол информация по инвентаризационной стоимости с которой рассчитывается налог приходит из БТИ, в БТИ расчет инвентаризационной стоимости объяснять не хотят. Как быть? Где искать правды? Такое ощущение что БТИ просто берет цифры с потолка, поэтому и расчет показать не может. Это просто дебилизм! Все больше тяготею к переезду в другую страну, дебилизм везде и повсеместно уже достал.

07 ноября 2014 - ольга пр0 7 ноября 2014 г.

Обещали считаь налоговой базой кадастровую стоимость с 2015 г. а ввели с 2013г.Обещали вводить постепенно налоговую ставку с 0,2 до 2 процентов, а ввели сразу по максимуму.Такое впетатление, что господа депутаты закоы не соблюдают.

Ответ на вопрос дан по телефону.

06 ноября 2014 - рустам

дом переоценили с 600000 до 1100000. хотят 2%=22000 плюс налог на землю. это в ногинске.при этом фанари не горят.дорогу кое как сделали своими силами.в соседней роще толпы наркоманов и узбеков. налог соберут деньги опять разворуют и ни чего не изменится.кроме рациона нашего питания.гребанные чиновники,совести у них нет.

Ответ на вопрос дан по телефону.

26 сентября 2014 - Галина

Ответ на вопрос дан по телефону.

26 сентября 2014 - Галина

у нашей семьи из 4 чел доход пенсия инвалида 13 тысяч и пенсия пенсионерки-около 6 тыс.Всего 19 тыс.Дом при строительстве обошелся 23 тысячи рублей.Оценили более 1 млн руб в 40 раз дороже прислали налог 8 тыс с копейкой.Муд и сын не могут найти работу дом записан на мужа.Пришлось заново перемерять дом готовить документы обошлось это 20тыс руб.пришлось брать в долг.практически платить за дом должны мы пенсионерка и инвалид 1 группы еще и долги по оформлению дома на нас ложатся.Муж решил переписать дом на меня жену раз закон ничего не учитывает.но так как жене принадлежит половина дома то пришлось опять взять в долг3тыс 500р чтобы оформить мою половину причем в налоговую пришел налог с прошлого года те же 8тыс500р хоты дом при обмере оказался при обмере стоимостью менее 1 млн руб но за ркгистрацию в БТИ НУЖНО БЫЛО ЗАПЛАТИТЬ БОЛЕЕ 1000 руб это опять с моей пенсии в 6 тыс руб.И плевать налоговой кто платит инвалид 1 группы или пенсионер.У НАС НЕТ ПРОЖИТОЧНОГО МИНИМУМА.

Вычтите из 19 тыс свет газ летом 3 тыс 500р остается 15тыс 500р Зимой плата доходит до 8 тыс руб

Муж получает пособие в 1тыс 200р по уходу за инвалидом и все.

Зимой у нас не хватает 5 тыс руб на жизнь.На работу не устроиться кругом частные фирмы и говорят старые нам не нужны.

25 сентября 2014 - майя

Да, с 500 000-это уже 2%. Муниципальные органы Дмитровского района,самые жадные!

Ответ на вопрос дан по телефону.

22 сентября 2014 - Г. РЕУТОВ

в ЗАКОНЕ СКАЗАНО МАКСИМАЛЬНАЯ СТАВКА ОТ 0,1%-0,3% ВКЛЮЧИТЕЛЬНО НО ЭТО СОСТАВЛЯЕТ 0,01% ПРОЦЕНТ ОТ КАДАСТРОВОЙ СТОИМОСТИ ЗНАЧИТ С 500 000 НУЖНО ПЛАТИТЬ 500 РУБЛЕЙ А НЕ 5000 РУБЛЕЙ ПОДУМАЙТЕ ГРАЖДАНЕ. КТО ВАС ОБСЧИТЫВАЕТ

Ответ на вопрос дан по телефону.

21 августа 2014 - Иван

А вы, господа комментаторы, продолжайте голосовать за компрадоров из ЕдРа, еще и на воздух налог платить будете.

Ответ на вопрос дан по телефону.

20 августа 2014 - Ольга

Человек всю жизнь работает чтобы хоть какое-то жилье купить, а его потом еще и без штанов оставят в его же квартире. Нет денег в бюджете - так у людей их тоже нет. Поймите вы наше правительство долбаное, кровопийцы вы наши.

Ответ на вопрос дан по телефону.

20 августа 2014 - Ольга

Непонятно почему каждый год инвентаризационная стоимость в квитанции растет? Что квартира становится новее и новее? Это уже беспредел. Нам что выходить и бастовать на улицы. Мы не сможем платить налог по ставке 2% - это преступление против своего народа. Будем жить как на Украине.

24 июля 2014 - фаина

почему налог с кадастровой стоимости а не стоимости

с учетом износа-БТИ -чтобы побольше ободрать

людей? квитанции ЖКХ-ЗАПРЕДЕЛЬНЫЕ,чтобы поменять, к примеру, стояки через управляющую компанию-надо пройти 7 кругов ада.(проверено на себе)

Господа" слуги народа"

ну поимейте совесть!

17 июля 2014 - Анна

В нашем районе уже 2-ой год по полной максимальной программе начисляется налог, 2% при оценочной стоимости БТИ 545000 руб. Налог составил 10900 руб. При средней з/п 12000 руб. Как вообще производится оценка? При оформлении дома в 2010 оценочная стоимость составила 375000 руб. А тут вдруг узнаем, что оценочная стоимость уже 545000 руб. В доме еще идут отделочные работы. руб.

Ответ на вопрос дан по телефону.

16 июня 2014 - Алексей

в сравнении с 2011 за 2012 мне подняли налог в 6 раз, а за 2013 уже в 11 раз, причем кадастровая стоимость с 2012 осталась почти неизменной, но теперь ведь 0,1 до 0,3 (включительно) на усмотрение местных органов (которых я никогда не видел). Это не наше государство, а медвепутов и на налоги с нас они строят себе дврцы (якобы-казенные, чтоб налогов вообще не платить)

29 октября 2013 - Ольга

Согласна с Верой.

Ответ на вопрос дан по телефону.

12 октября 2013 - Вера

А МЕСТНЫЙ БЮДЖЕТ ОТ ЖАДНОСТИ ПО ПОЛНОЙ МАКСИМАЛЬНОЙ ПРОГРАММЕ НАЧИСЛИТ НАЛОГ! ПОСТРАДАЮТ ПЕНСИОНЕРЫ И ВСЕ НЕ ЗАЩИЩЕННЫЕ СЛОИ НАСЕЛЕНИЯ !

24 сентября 2013 - сарра

Гражданину другой страны т.е Республики Казахстан налог при продаже сколько будет? Если иностранец продает свою квартиру которая находится в России

Читайте также: