Перевозка в узбекистан ставка ндс

Опубликовано: 16.05.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 14 июля 2017 г. N 03-07-13/1/44838 О применении НДС в отношении транспортно-экспедиционных услуг, оказываемых российской организацией при организации перевозок по территории Республики Казахстан и Республики Узбекистан по договорам с российскими организациями, а также с хозяйствующими субъектами государств - членов Евразийского экономического союза

Вопрос: Наша организация, не являющаяся перевозчиком на железнодорожном транспорте, оказывает услуги по организации перевозок грузов железнодорожным транспортом по территории Казахстана, Узбекистана и других государств (пункт отправления и пункт назначения не на территории РФ) в рамках договора транспортной экспедиции. Заказчиками выступают как организации, являющиеся резидентами РФ, так и иностранные организации, входящие в ЕАЭС.

Признается ли территория РФ местом реализации транспортно-экспедиционных услуг, оказываемых российской организацией, при организации перевозок железнодорожным транспортом товаров между двумя пунктами, расположенными на территории других государств.

Ответ: В связи с письмом по вопросу применения налога на добавленную стоимость в отношении транспортно-экспедиционных услуг, оказываемых российской организацией при организации перевозок по территории Республики Казахстан и Республики Узбекистан по договорам с российскими организациями, а также с хозяйствующими субъектами государств - членов Евразийского экономического союза (далее - ЕАЭС), Департамент налоговой и таможенной политики сообщает следующее.

В соответствии с подпунктом 1 пункта 1 статьи 146 главы 21 "Налог на добавленную стоимость" Налогового кодекса Российской Федерации (далее - Кодекс) объектом налогообложения налогом на добавленную стоимость признаются операции по реализации товаров (работ, услуг) на территории Российской Федерации.

Порядок определения места реализации работ (услуг) в целях применения налога на добавленную стоимость установлен нормами статьи 148 Кодекса.

Так, согласно подпункту 4.1 пункта 1 указанной статьи 148 Кодекса местом реализации услуг, непосредственно связанных с перевозкой и (или) транспортировкой, оказываемых российскими организациями, признается территория Российской Федерации в случае, если пункт отправления и (или) пункт назначения находятся на территории Российской Федерации.

В соответствии с подпунктом 5 пункта 1.1 статьи 148 Кодекса местом реализации услуг, непосредственно связанных с перевозкой и транспортировкой, не перечисленных в подпунктах 4.1-4.3 пункта 1 статьи 148 Кодекса, территория Российской Федерации не признается.

Таким образом, местом реализации услуг, связанных с перевозкой и (или) транспортировкой, оказываемых российской организацией, признается территория Российской Федерации, если пункт отправления и (или) пункт назначения находятся на территории Российской Федерации. В случае же оказания таких услуг между пунктами отправления и назначения, расположенными за пределами территории Российской Федерации, местом их реализации территория Российской Федерации не признается.

Учитывая изложенное, местом реализации транспортно-экспедиционных услуг, оказываемых российской организацией при организации перевозок по территории Республики Казахстан и Республики Узбекистан по договорам с российскими организациями, территория Российской Федерации не признается и, соответственно, такие услуги налогом на добавленную стоимость в Российской Федерации не облагаются.

Что касается вышеуказанных услуг, оказываемых по договорам с хозяйствующими субъектами государств - членов ЕАЭС, то на основании статьи 7 Кодекса в данном случае порядок применения налога на добавленную стоимость определяется в соответствии с разделом IV "Порядок взимания косвенных налогов при выполнении работ, оказании услуг" Протокола о порядке взимания косвенных налогов и механизме контроля за их уплатой при экспорте и импорте товаров, выполнении работ, оказании услуг (далее - Протокол), являющегося приложением N 18 к Договору о Евразийском экономическом союзе от 29 мая 2014 года.

Согласно данному разделу Протокола место реализации транспортно-экспедиционных услуг определяется по месту нахождения исполнителя услуг на основании подпункта 5 пункта 29 Протокола.

В связи с этим в целях применения налога на добавленную стоимость местом реализации транспортно-экспедиционных услуг, оказываемых российской организацией при организации перевозок по территории Республики Казахстан и Республики Узбекистан по договорам с хозяйствующими субъектами государств - членов Евразийского экономического союза, признается территория Российской Федерации и такие услуги облагаются налогом на добавленную стоимость в Российской Федерации по ставке в размере 18 процентов в соответствии с пунктом 3 статьи 164 Кодекса.

Одновременно сообщается, что настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | О.Ф. Цибизова |

Обзор документа

Местом реализации услуг, связанных с перевозкой и (или) транспортировкой, оказываемых российской организацией, признается территория России, если пункт отправления/пункт назначения находятся на территории России. Если пункты расположены за пределами страны, местом их реализации территория России не признается.

Что касается вышеуказанных услуг, оказываемых по договорам с хозяйствующими субъектами государств ЕАЭС, то в данном случае порядок применения НДС определяется Договором о ЕАЭС. В соответствии с ним место реализации услуг определяется по месту нахождения исполнителя.

Так, в целях применения НДС местом реализации транспортно-экспедиционных услуг, оказываемых российской организацией при организации перевозок по территории Республик Казахстан и Узбекистан по договорам с хозяйствующими субъектами государств ЕАЭС, признается территория России и такие услуги облагаются НДС в России по ставке 18%.

Здравствуйте.

ООО (резидент РФ на ОСНО ), планирую оказать услуги для нерезидента РФ по перевозке груза по ж/д (НДС 0%) по маршруту Казахстан - Польша.

Вопрос:

1) Какой тип договора лучше заключить с нерезидентом? Экспедиторский или договор на предоставление вагонов под погрузку с оплатой ж/д тарифов по всем территориям следования КЗ-РФ (транзит) -Беларусь (станция перехода Беларусь-Польша)?

Все услуги планирую оплачивать с НДС 0% резеденту РФ (собственнику вагонов и компании, которая имеет партнерские коды для оплаты тарифов КЗ - транзит по РФ (НДС 0%)- БЧ.

2) Может ли налоговая, независимо от предоставленных документов о пересечении границы и контракта с нерезидентом, предъявить НДС 20% на полученную прибыль по сделке?

Добрый день,

Согласно пп. 3.1 п. 1 ст. 164 НК РФ ставка НДС 0% применяется в отношении транспортно-экспедиционных услуг, оказываемых организациями или индивидуальными предпринимателями на основе договора транспортной экспедиции при организации услуг по перевозке или транспортировке железнодорожным транспортом товаров, перемещаемых через территорию Российской Федерации с территории иностранного государства, не являющегося членом Таможенного союза, в том числе через территорию государства - члена Таможенного союза, или с территории государства - члена Таможенного союза на территорию другого иностранного государства, в том числе являющегося членом Таможенного союза.

Исходя из данного положения, следует заключать договор транспортной экспедиции.

Письмо ФНС РФ от 20.02.2017 N СД-4-3/3154@

Согласно пп. 9.1 п. 1 ст. 164 НК РФ, при реализации российскими перевозчиками на железнодорожном транспорте налогообложение НДС производится по ставке 0% следующих работ (услуг):

- работ (услуг) по перевозке или транспортировке товаров, перемещаемых через территорию РФ с территории иностранного государства, не являющегося членом Таможенного союза, в том числе через территорию государства - члена Таможенного союза, или с территории государства - члена Таможенного союза на территорию другого иностранного государства, в том числе являющегося членом Таможенного союза;

- работ (услуг), непосредственно связанных с перевозкой или транспортировкой указанных товаров, стоимость которых указана в перевозочных документах на перевозку товаров.

Для подтверждения ставки НДС 0% нужно представить в налоговую инспекцию документы, перечисленные в пп. 2.1 п. 1 ст. 164 НК РФ и п. 3.1 ст. 165 НК РФ, в течение 180 календарных дней с момента оказания услуги.

Услуги российской организации по предоставлению иностранному заказчику вагонов для перевозки груза от станции отправления, находящейся за пределами территории РФ, до станции назначения, также, находящейся за пределами территории РФ, подлежат обложению НДС по ставке 20%, так как указанная перевозка не относится к международной перевозке. В соответствии с п. 1 ст. 164 НК РФ под международными перевозками товаров понимаются перевозки товаров морскими, речными судами, судами смешанного (река - море) плавания, воздушными судами, железнодорожным транспортом и автотранспортными средствами, при которых пункт отправления или пункт назначения товаров расположен за пределами территории Российской Федерации.

В Письме МФ РФ от 06.07.2017 N 03-07-08/42919, сказано:

Согласно подпункту 2.1 пункта 1 статьи 164 Кодекса ставка налога на добавленную стоимость в размере 0 процентов применяется при оказании услуг по предоставлению принадлежащего на праве собственности или на праве аренды (в том числе финансовой аренды (лизинга)) железнодорожного подвижного состава и контейнеров для осуществления международных перевозок. При этом под международными перевозками товаров понимаются перевозки товаров морскими, речными судами, судами смешанного (река - море) плавания, воздушными судами, железнодорожным транспортом и автотранспортными средствами, при которых пункт отправления или пункт назначения товаров расположен за пределами территории Российской Федерации.

Таким образом, ставка налога на добавленную стоимость в размере 0 процентов применяется только в отношении услуг по предоставлению российской организацией железно-дорожного подвижного состава, принадлежащего на праве собственности или аренды, хозяйствующим субъектам государств - членов ЕАЭС для осуществления международных перевозок.

В отношении услуг по предоставлению железнодорожного подвижного состава для осуществления иных видов перевозок на основании пункта 3 статьи 164 Кодекса применяется ставка налога на добавленную стоимость в размере 18 процентов.

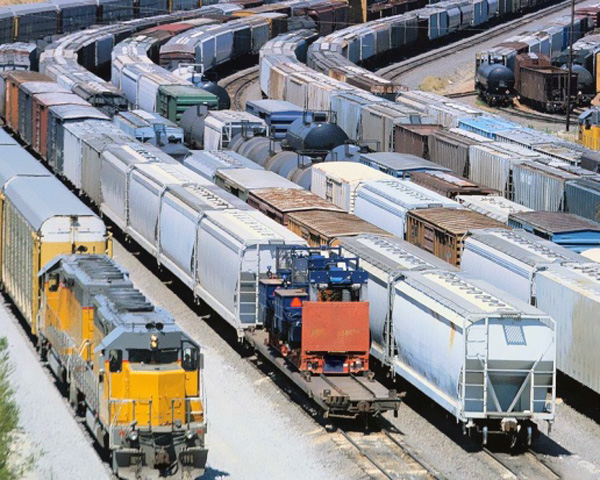

Грузовые перевозки являются неотъемлемой составляющей торговых отношений между Российской Федерацией и Узбекистаном. Выбор транспортного средства для осуществления доставки товаров во многом зависит от типа продукции.

Особенности транспортировки грузов в Узбекистан

Узбекистан является частью СНГ. Среднеазиатское государство граничит с Таджикистаном, Киргизией и Туркменией. Осуществление товарооборота между Россией и Узбекистаном и в обратном направлении сопряжено с определенными трудностями, главная причина которых в географическом положении.

Компания «СБ Карго» помогает клиентам осуществлять доставку грузов по всему миру. Узбекистан – направление, по которому ежедневно перемещаются сотни транспортных средств:

Компания разрабатывает маршруты, которые оптимизированы по времени и стоимости доставки. Таким образом формируются условия транспортировки, которые устраивают всех участников процесса.

Грузоперевозки в Узбекистан приобретают все большую популярность. Этот фактор объясняется тем, что страна активно развивается в плане сельского хозяйства и промышленности. Крупные предприятия и сельскохозяйственные объекты производят качественное сырье. Продукция пользуется спросом на рынке в России. Важным условием сотрудничества стран является доставка грузов.

Продукция, в которой заинтересована российская сторона:

черные и цветные металлы;

автомобильные комплектующие и автотранспорт.

Российская Федерация, в свою очередь, отправляет в Узбекистан:

товары для потребителей;

Отсутствие водного сообщения является особенностью направления Россия-Узбекистан. Использовать недорогой морской способ доставки не получится, требуется поиск оптимальных способов перевозки и грамотное выстраивание логистики.

Москва является зачастую конечной точкой прибытия. В столице Узбекистана – Ташкенте – сосредоточен внушительный промышленный потенциал, поэтому грузоперевозки в столицу Узбекистана пользуются высоким спросом.

Грузоперевозки: алгоритм пользования

Чтобы осуществить перевозку товаров, необходимо выполнять определенные условия:

определить тип и объем груза;

обратиться в проверенную компанию, которая зарекомендовала себя в сфере обеспечения перевозки грузов в требуемых направлениях;

заключить договор сотрудничества и дождаться выполнения заказа.

Необходимо учесть все правила и требования страны, в которую осуществляется транспортировка груза. В противном случае могут возникнуть разногласия, и груз не будет доставлен вовремя либо не будет доставлен совсем. В некоторых случаях продукцию просто не допустят на территорию страны.

2013 год является датой обновления правил таможенного контроля в Узбекистане. Все водители транспортных средств, которые пересекают границу страны, обязаны предоставить сотрудникам таможенной службы документацию на товары. Документация должна включать:

Экспортную накладную. Этот документ должен содержать информацию о стоимости груза, который ввозится в Узбекистан.

Сертификаты по форме СТ1.

Систему кодировки в соответствии с требованиями.

Перевозки автомобильным транспортом

В Узбекистан регулярно направляются грузы, содержащиеся в контейнерах. Наиболее подходящими видами транспорта для их перевозки являются поезда и автомобили.

Если объемы сравнительно небольшие, то предпочтение отдается автомобильным средствам. Перевозка грузов на автотранспорте позволяет получить товар непосредственно в месте его хранения, сбыта, вплоть до вручения его «в руки» получателю.

Еврофуры используются для транспортировки грузов чаще остальных видов транспортных средств. Машины такого типа обладают хорошей проходимостью и вместимостью.

Такое транспортное средство, как трал, необходимо для перевозки техники или оборудования незначительных габаритов. Осуществление перевозки на тралах сопряжено с определенными трудностями в виде большого объема документации. На организационные моменты придется затратить больше усилий и времени.

Железнодорожный транспорт

Узбекистан и Москва имеют прямое железнодорожное сообщение. Именно поэтому перевозить продукцию поездами предпочитает немалое количество юридических лиц.

Преимущества транспортировки товаров по железной дороге:

Время отправки поездов не зависит от погодных условий. В данном случае груз прибудет в условленное время. Однако организовать поставку продукции при помощи железнодорожного транспорта сможет только опытный грузоперевозчик.

Авиаперевозки

В республике Узбекистан расположено 12 аэропортов. Перелеты совершаются как из России в Узбекистан, так и в обратном направлении. Получить груз, отправленный по воздуху, можно за более короткое время.

Самолет станет оптимальным вариантом транспорта, когда требуется быстро доставить продукцию, срок хранения и реализации которой ограничен. Вылеты из России возможны в Москве и Санкт-Петербурге. Между этими городами и Ташкентом действуют прямые рейсы. Маршруты, которые предусматривают пересадки, менее привлекательны для клиентов.

Расчет стоимости

Тарификация доставки грузов – задача непростая. Учитываются особенности транспортировки:

-

тип перевозимого груза;

вид транспортного средства;

оформление сопроводительной документации для поездки;

услуги по загрузке/выгрузке продукции.

Надежность и эффективность

Компания «СБ Карго» имеет опыт работы в организации грузоперевозок всех видов продукции. Специалисты компании оказывают клиентам всю необходимую помощь:

консультирование по интересующим вопросам;

выбор оптимального способа грузоперевозки;

составление договора о сотрудничестве;

разработку плана-графика перевозки;

оформление сопроводительной документации;

разрешение проблемных моментов, возникающих в процессе транспортировки груза.

Письмо Министерства финансов РФ №03-07-08/42845 от 22.06.2018

Услуги по международной перевозке товаров автомобильным, железнодорожным, воздушным и водным транспортом облагаются НДС по ставке 0% (подп. 2.1 п. 1 ст. 164 НК РФ). При этом пункт отправления или назначения должны находиться за пределами России. К этой группе относят также:

- предоставление российскими фирмами (предпринимателями) собственного или арендованного железнодорожного подвижного состава для международной перевозки товаров;

- транспортно-экспедиционные услуги, оказываемые на основании договора транспортной экспедиции при международной перевозке.

Указанные услуги облагают нулевой ставкой при осуществлении перевозок по территории России от места прибытия товаров до станции их назначения.

Условия применения нулевой ставки

Под международной перевозкой в данном случае понимается перевозка товаров воздушными, морскими, речными судами, судами смешанного плавания, железнодорожным и автотранспортом, при которых пункт отправления или пункт назначения товаров расположен за пределами России.

Если, например, российская фирма оказывает подобные услуги при автомобильной перевозке груза из российского порта до пункта назначения, также находящегося в нашей стране, то такая перевозка облагается НДС по общеустановленной ставке 18%.

При оказании услуг по международной перевозке нулевую ставку НДС вправе применить все участвующие в оказании этих услуг лица.

Обратите внимание: если транспортно-экспедиционные услуги оказываются не на основании договора транспортной экспедиции и не имеют отношения к международной перевозке товаров, то они облагаются по общеустановленной ставке НДС 18%, как предписано пунктом 3 статьи 164 Налогового кодекса. Об этом ФНС России отметила еще в письме от 14.06.2016 г. № СД-4-3/10498@.

Услуги, относящиеся к транспортно-экспедиционным

Нулевая ставка НДС применяется в отношении транспортно-экспедиционных услуг, оказываемых российскими организациями на основании договора транспортной экспедиции при международной перевозке товаров между пунктами отправления и назначения, один из которых расположен на территории Российской Федерации, а другой - за ее пределами.

По договору транспортной экспедиции одна сторона (экспедитор) обязуется за вознаграждение и за счет другой стороны (клиента - грузоотправителя или грузополучателя) выполнить или организовать выполнение услуг, связанных с перевозкой груза (п. 1 ст. 801 ГК РФ).

Согласно под. 2.1 п. 1 ст. 164 НК РФ к транспортно-экспедиционным услугам относятся:

- участие в переговорах по заключению контрактов купли-продажи товаров;

- оформление документов, прием и выдача грузов;

- завоз-вывоз грузов, погрузочно-разгрузочные и складские услуги;

- информационные услуги;

- подготовка и дополнительное оборудование транспортных средств;

- услуги по организации страхования грузов, платежно-финансовых услуг;

- услуги по таможенному оформлению грузов и транспортных средств;

- разработка и согласование технических условий погрузки и крепления грузов;

- розыск груза после истечения срока доставки;

- контроль за соблюдением комплектной отгрузки оборудования;

- перемаркировка грузов, обслуживание и ремонт универсальных контейнеров грузоотправителей;

- обслуживание рефрижераторных контейнеров и хранение грузов в складских помещениях и на открытых площадках экспедитора.

Как подтвердить нулевую ставку

При оказании услуг, облагаемых НДС по нулевой ставке, налогоплательщик обязан представить в налоговые органы документы, подтверждающие правомерность применения данной ставки. Перечень документов установлен п. 3.1 ст. 165 НК РФ. Так, в него входят:

- контракт (копия контракта) налогоплательщика с иностранным или российским лицом на оказание указанных услуг;

- копии транспортных, товаросопроводительных и (или) иных документов, подтверждающих вывоз товаров за пределы РФ (ввоз товаров в РФ).

Документы, подтверждающие ввоз/вывоз товаров за пределы РФ, имеют свои особенности в зависимости от того, каким именно транспортным средством осуществляется перевозка. Например, коносамент, грузовая накладная CMR, авиа- или комбинированные накладные.

Обратите внимание, на транспортных и товаросопроводительных документах должна стоять отметка пограничной таможни «Товар вывезен». Если товар вывозился через территории государств-участников ЕАЭС, где таможенный контроль отменен (Белоруссию, Армению, Киргизию или Казахстан), то на транспортных документах достаточно отметки "Выпуск разрешен" российской таможни, проводившей с товарами таможенные операции.

Напомним, срок представления документов составляет 180 календарных дней. Но момент, с которого этот срок исчисляется, установлен для каждого конкретного случая отдельно. Например, для международной перевозки товаров это дата проставления таможенниками отметки на транспортных документах.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

«Клерк» Рубрика НДС

НДС при экспорте традиционно относится к сложным темам, которые вызывают у бухгалтера множество вопросов. Обязательно ли облагать экспортные отгрузки ставкой 0%? Каковы особенности экспорта в страны ЕАЭС? Есть ли нюансы в заполнении декларации при опоздании со сбором подтверждающих документов? Рассмотрим сложные моменты экспортного НДС в нашей статье.

Ставка НДС при экспорте

С одной стороны, НДС — это косвенный налог, уплачиваемый покупателем. Иностранные покупатели не подчиняются российскому НК РФ, следовательно, не должны уплачивать российский НДС. В связи с этим реализация иностранцам российских товаров и услуг должна происходить без налога.

С другой стороны, экспорт имеет большое значение для экономического роста страны, поэтому государство заинтересовано в том, чтобы бизнес стремился развивать продажи не только внутри страны, но и за ее пределами. Для повышения интереса предпринимателей к экспортным операциям существуют различные стимулирующие экономические инструменты. Одним из них является ставка НДС при экспортных операциях, равная 0%. На фоне достаточно высоких регулярных ставок НДС, одна из которых к тому же недавно была увеличена, применение нулевой ставки НДС при экспорте выглядит весьма привлекательно.

Напомним, какие ставки НДС существуют в России в 2019 году:

Нулевая ставка

Пункт 7 ст. 164 НК РФ введен недавно и разрешает в некоторых ситуациях отказаться от ставки 0%:

Логично спросить, а с какой целью или по каким причинам можно отказаться от льготной ставки? Одна из причин такова: нельзя просто взять и применить ставку 0 НДС при экспорте, необходимо подтвердить ее. А подтверждение ставки 0 НДС при экспорте требует сбора большого количества документации, то есть трудовых и временных затрат.

Что нужно для подтверждения нулевой ставки НДС при экспорте, расскажем дальше.

Подтверждение права на ставку 0 процентов

Для доказательства правомерности применения нулевой ставки НДС при экспорте необходимо сформировать следующий пакет документов:

Вместо копий указанных документов п. 15 ст. 165 НК РФ позволяет представлять электронные реестры с указанием регистрационных номеров соответствующих деклараций.

Электронные реестры должны быть составлены по утвержденным форматам и отправлены в налоговый орган по ТКС через оператора ЭДО, должным образом зарегистрированного в РФ.

Необходимо иметь в виду, что в ходе проверки налоговики могут потребовать представить документы из электронного реестра.Если налогоплательщик все же соберет весь пакет документов по истечении 180 дней и уплатит НДС по ст. 164 НК РФ, то право представить документы в налоговую сохраняется. Если налоговики придут к выводу, что ставка 0% стала подтвержденной, уплаченный ранее НДС с экспорта вернут налогоплательщику.

Пункт 10 ст. 165 НК РФ гласит, что декларация по НДС и документы-подтверждения надо сдавать в налоговую инспекцию одновременно.

Особенности учета НДС при наличии экспортных операций

Рассмотрим понятие экспорта применительно к товарам. При экспорте услуг НДС уплачивается в общем порядке, если они оказаны на территории РФ. Услуги не облагаются НДС, если оказаны за пределами РФ.

Если организация совершает как облагаемые, так и не облагаемые НДС операции, то п. 4 ст. 149 НК РФ предписывает вести раздельный учет таких операций, ведь одним из основных для принятия входного НДС от поставщика к вычету является условие о том, что приобретенный товар (работа, услуга) используется для операций, облагаемых НДС.

По аналогии можно говорить, что при применении ставки 0% возникает необходимость вести раздельный учет таких операций. Таким образом, необходим раздельный учет НДС при экспорте.

Обратимся к нормативной базе. Абз. 3 п. 10 ст. 165 НК РФ предписывает вести раздельный учет НДС по правилам, установленным самим налогоплательщиком, если у него есть деятельность, облагаемая по ставке 0%. Однако из этого правила есть исключение: при экспорте несырьевых товаров, принятых на учет после 01.07.2016, раздельный учет можно не вести и принимать НДС к вычету в общем порядке.

Срок определения налоговой базы:

Налогоплательщики, применяющие УСН, согласно п. 2 ст. 346.11 НК РФ, должны уплачивать НДС при ввозе товаров на таможенную территорию РФ. Однако ничего не сказано о необходимости уплаты НДС при экспорте. Таким образом, при экспорте никаких обязанностей в части НДС у упрощенцев не возникает.

Вычет при экспортных операциях

Отнестись к процессу вычета НДС с особым вниманием необходимо лицам, кто занимается распределением НДС при экспорте.

Порядок применения вычетов при исчислении налога на экспорт описан в п. 3 ст. 172 НК РФ. В нем говорится, что экспортеры несырьевых товаров могут принимать к вычету входной НДС в общем порядке, то есть так же, как при обычной неэкспортной реализации. Данные правила были введены с 01.07.2016. Аналогичным образом поступают те экспортеры, кто отказался от использования льготной ставки.

Для экспортеров сырьевых товаров процесс применения вычетов зависит от того, собран пакет документов, подтверждающих нулевую ставку, или нет. Кроме того, если НДС был принят к вычету ранее, потребуется восстановление НДС при экспорте данного товара.

Заполнение декларации по НДС при экспорте

Декларация при экспорте несырьевых товаров

Пример заполнения декларации в части экспорта, то есть заполнения указанных строк, показан ниже.

Как отчитаться по НДС, если экспортируют сырьевые товары

Заполненные разделы декларации (они могут быть в разных декларациях за разные налоговые периоды) представлены ниже:

Возмещение НДС при экспорте

Такая же ситуация, как с возвратом экспортного НДС, может возникнуть и по обычным операциям, проводимым внутри страны. Порядок возмещения экспортного НДС и обычного никак не различается. Отличается только пакет необходимых документов: как уже упоминалось, для возврата НДС при экспорте из России необходимо собрать документы, подтверждающие нулевую ставку налога.

Отличия экспорта в ЕАЭС и другие страны

На особых условиях находятся страны, входящие в состав Евразийского экономического союза (ЕАЭС):

Итак, какие особенности учета НДС при экспорте в Белоруссию и другие страны ЕАЭС существуют?

Несмотря на то что НДС при экспорте в Казахстан и прочие государства ЕАЭС равен нулю, так как в любом случае применяется нулевая налоговая ставка, счет-фактура должен быть составлен. Указание нулевой ставки НДС и кода вида товара по ТН ВЭД обязательно. Приведем пример заполнения счета-фактуры с указанием нулевой ставки НДС при экспорте в Белоруссию в 2019 году:

Импорт из стран ЕАЭС

Главная особенность состоит в том, что при импорте из Казахстана в Россию НДС придется уплатить в любом случае, в отличие от уплаты НДС при экспорте в Казахстан. Даже упрощенцам и тем, кто от уплаты НДС освобожден.Декларация по импортному НДС отличается от обычной декларации по данному налогу. Она представляется в налоговый орган по месту учета организации до 20-го числа месяца, следующего за месяцем принятия импортных товаров к учету. Те же сроки установлены для уплаты данного налога. Впоследствии его можно принять к вычету.

Учет НДС при экспорте — достаточно трудоемкий процесс. Экспорт может облагаться по льготной нулевой ставке, но для этого необходимо в определенный срок представить в налоговую пакет документов. Если этого не сделать, необходимо будет применять к экспортным операциям регулярную ставку НДС.

Читайте также: