Ндс в отчете о движении денежных средств

Опубликовано: 24.07.2024

Отчёт о движении денежных средств (ОДДС) даёт представление о том, как организация генерирует денежные средства, где их получает и куда тратит. На основании ОДДС рассчитываются коэффициенты ликвидности, платежеспособности, рентабельности и другие.

ОДДС составляется по правилам, изложенным в одноименном ПБУ 23/2011 (Приказ Минфина № 11н от 02.02.2011 г.). ОДДС – составная часть годовой бухгалтерской отчётности.

ОДДС раскрывает движение денежных средств и денежных эквивалентов в трёх направлениях – текущая, инвестиционная и финансовая деятельность.

Денежные средства – те, что находятся на расчётных счетах и в кассе организации. Денежные эквиваленты – финансовые вложения, которые можно быстро обменять на деньги (например, банковские депозиты, высоколиквидные облигации). В ПБУ 23/2011 (п.23) указано, что организация самостоятельно определяет для себя в учетной политике, какие из финансовых вложений можно отнести к денежным эквивалентам.

Некоторые операции с денежными средствами не включаются в ОДДС (п. 6 ПБУ 23/2011), например, покупка денежных эквивалентов или их погашение (без процентов), обмен валюты (без курсовых разниц), движение денег между своими расчётными счетами, между счетами и кассой.

Регуляторы бухучёта – и государственный в лице Минфина, и негосударственный в лице Бухгалтерского методологического центра (Фонд «НРБУ «БМЦ») – довольно часто дают рекомендации по заполнению ОДДС. Минфин это делает в своих ежегодных «Рекомендациях по проведению аудита бухгалтерской отчетности», а БМЦ выпускает рекомендации по мере запросов составителей отчетности.

При подготовке ОДДС проверьте ряд важных моментов

1. Есть такие операции, которые при отражении в ОДДС следует делить на две. Так, погашение обязательства одной суммой, включающей долг вместе с процентами, необходимо разделить: уплату процентов по заемным обязательствам отразите в составе текущей деятельности, а возврат основной суммы долга покажите как финансовую операцию (п. 13 ПБУ 23/2011).

2. В разделе «Денежные потоки от текущих операций» выплаченную заработную плату отразите вместе с удержаниями (НДФЛ, исполнительные листы и др.) («Рекомендации аудиторам… за 2013 г.», письмо Минфина от 29.01.2014 г. № 07-04-18/01). В эту же статью «в связи с оплатой труда работников» включите суммы страховых взносов во внебюджетные фонды («Рекомендации аудиторам… за 2015 год» (письмо Минфина от 22.01.2016 г. № 07-04-09/2355).

3. Если у организации есть дочерние (зависимые, основные) общества – выделяйте отдельно в ОДДС денежные потоки между организацией и такими обществами (п. 20 ПБУ 23/2011).

4. Выплату дивидендов собственникам отразите в разделе «Денежные потоки от финансовых операций», при этом сумма дивидендов должна включать НДФЛ («Рекомендации аудиторам…за 2019 год», письмо Минфина от 27.12.2019 г. № 07-04-09/102563).

5. Проценты от банка за пользование денежными средствами, зачисленные на счет организации по договору банковского счёта, отнесите к текущим операциям («Рекомендации аудиторам… за 2017 год» (письмо Минфина от 19.01.2018 г. № 07-04-09/2694).

6. Поступления от покупателей и выплаты поставщикам укажите в ОДДС без учёта НДС. НДС в ОДДС отражают «свернуто».

Подсчёт «свёрнутого» НДС – пожалуй, самая трудоёмкая операция при составлении рассматриваемого отчета.

В п. 16 ПБУ 23/2011 перечислены денежные потоки, представляемые в ОДДС свёрнуто (получение и выплата денег комиссионерами или агентами, косвенные налоги в поступлениях от покупателей и платежах поставщикам, получение арендодателями компенсаций коммунальных платежей от арендаторов и перечисление этих платежей поставщикам коммунальных услуг и пр.).

Для расчета итогового потока по НДС нужны данные:

— (1) суммы НДС, полученные от покупателей;

— (2) суммы НДС, перечисленные поставщикам (причем только те суммы налога, которые будут приниматься к вычету, например, из льготируемых или необлагаемых налогом операций НДС выделять не нужно);

— (3) суммы НДС, уплаченные в бюджет;

— (4) суммы НДС, возмещенные из бюджета.

Итоговый поток в части НДС рассчитайте по формуле: (1) – (2) – (3) + (4).

В своём письме от 27.01.2012 № 07-02-18/01 Минфин рекомендует итоговую сумму НДС отразить в разделе «Денежные потоки от текущих операций» по строке «прочие поступления» (положительный результат) или «Прочие платежи» (отрицательный результат).

Платежи от покупателей – 180 млн, в т. ч. НДС – 30 млн;

Оплата поставщикам – 108 млн, в т. ч. НДС – 18 млн (16 млн заявлены к вычету, 2 млн включены в расходы, так как поступившие от поставщиков ценности будут направлены для совершения необлагаемых НДС операций);

НДС уплачен в бюджет – 12 млн.

Итоговая (свёрнутая) сумма НДС составит 2 млн руб. (30 млн – 16 млн – 12 млн). Отразите 2 млн руб. в составе денежных потоков по текущей деятельности по строке «Прочие поступления».

При заполнении ОДДС в разделе «Денежные потоки от текущих операций» будет отражено:

— по строке «Поступления от продажи продукции. » (4111) – 150 млн (180 млн – 30 млн);

— по строке «Прочие поступления» (4119) – 2 млн;

— по строке «Платежи поставщикам. » (4121) – 92 млн (108 млн – 18 млн + 2 млн).

В рекомендации БМЦ № Р-20/2011 КпР «Свёрнутое представление НДС в отчёте о движении денежных средств» также рассмотрен пример расчёта и свёрнутого отражения налога.

ОДДС находится в составе годовой бухгалтерской отчётности, а именно в формах отчётов:

— 0710099 – бухгалтерская (финансовая) отчётность;

— 0710096 – упрощённая бухгалтерская (финансовая) отчётность.

- Какие варианты показать НДС существуют?

- Что означает «отразить свернуто»?

- Как свернуть суммы в отчете?

- Самостоятельная проверка

- Пример отражения НДС в ОДДС

- Пример заполнения ОДДС

- Часто задаваемые вопросы

- Наиболее распространенные ошибки

Отчет о движении денежных средств (ОДДС) является одним из центральных документов в составе бухотчетности любой компании. Вопросы отражения сумм НДС в нем на сегодня достаточно часто появляются на форумах бухгалтеров. Рассмотрим основные трудности отражения НДС в ОДДС.

Какие варианты показать НДС существуют?

Суммы, которые поступают и выплачиваются организацией контрагентам перед тем, как отражаются в ОДДС, должны быть очищены от сумм налога НДС. Сложность заключается в том, что сам налог уже «сидит» в значениях платежей. В бухучете уплата и получение сумм НДС в составе этих платежей нес всегда отражается на счетах отдельно и обособленно.

С этой целью бухгалтера «очищают» суммы выручки и прочих поступлений от клиентов и заказчиков от величины НДС с использованием расчетной методики. Сущность такой методики можно представить следующим алгоритмом:

- берем суммы годового оборота по Дт 62,60,76 счетов при корреспонденции Кт 51,50;

- полученную сумму необходимо умножить на 20/120, в чем и заключается процесс выделения НДС;

- та сумма, которая останется после выделения и является «очищенной» суммой поступлений.

Важно! Возможно такое, что определенные виды товаров (услуг) компании облагаются по иной ставке НДС. В такой ситуации бухгалтер должен разграничить суммы поступлений по разным ставкам и провести выделение и очищение НДС по полученным категориям отдельно. Для упрощения расчетов возможно открытие разных субсчетов к счетам учета расчетов.

По той же схеме можно очистить НДС и в составе собственных платежей.

Существующие нормативные акты не дают возможности в выборе способа представления сумм НДС в ОДДС. В ситуации, когда выделить и очистить НДС не представляется возможным по различным причинам, необходимо отдельно сослаться на этот факт в пояснения к ОДДС.

Ефремова А.А., генеральный директор аудиторской фирмы ООО «Вектор развития»

Что означает «отразить свернуто»?

Данный термин подразумевает под собой выделение отдельно сумм налога НДС из величины денежных потоков как уплаченных, так и полученных. Суммы следует сгруппировать следующим образом:

- величины денежных средств, которые поступили от реализации продукции от клиентов, заказчиков, покупателей;

- величины денежных средств, которые были выплачены за товары, услуги и прочие работы;

- суммы налога, подлежащие уплате в бюджет;

- суммы налога, которые подлежат возврату из бюджета.

Выделять необходимо только те значения и платежи, которые копания предъявляет к вычету бюджету. В противном случае выделения не требуется.

Как свернуть суммы в отчете?

Встречаются ситуации, когда в отчете суммы денежных потоков надо отразить свернуто. Например, такие денежные потоки указаны в п.16 ПБУ 23/2011. В числе этих сумм присутствует НДС.

Для того, чтобы отразить суммы налога свернуто, необходимо выполнить следующие действия, отраженные в таблице.

Важно! Выделению подлежат только те суммы налога, которые далее предъявляются компанией к вычету в соответствии с главой 21 НК РФ.

Пример чистого и заполненного бланка отчета ОДДС в 2021 году представлен в приложения.

Самостоятельная проверка

Возможно самостоятельно проверить насколько верно отражена сумма в отчете по строке 4119. Для этой цели достаточно воспользоваться формулой для расчета итогового потока в части НДС и сверки данных со строкой 4119:

ИП = НДСп – НДСу – НДСуб + НДСвб

где НДСп – полученные суммы налога от покупателей, т.р.;

НДСу – уплаченные суммы налога поставщикам, т.р.;

НДСуб – суммы налога, которые ушли в бюджет в качестве выплат, т.р.;

НДСвб – суммы налога, которые возместились из бюджета, т.р.

Сумма НДС, которая была получена, может быть отражены в разделе «Денежные потоки от текущих операций» по строке «прочие поступления» (при наличии положительного итога) или «прочие платежи» (при наличии отрицательного итога) (код стр. 4119)

Пример отражения НДС в ОДДС

Возьмем для примера условную компанию ООО «Феникс».

Исходные данные по компании в плане движения НДС за год следующие:

- сумма поступивших величин НДС (от покупателей) составляет 1 000 т.р.;

- сумма перечисленных величин НДС (поставщикам) составляет 600 т.р.;

- в бюджет направлена величина в размере 100 т.р.;

Сумма поступлений в размере 300 т.р. (1000 -600 -100) отражается в стр. 4119 «Прочие поступления».

Далее представим алгоритм расчета показателя по стр. 4121 «Платежи поставщикам за сырье, материалы, работы и услуги»:

- прибавить обороты по счетам 50,51, 52 друг к ругу в корреспонденции со счетом 60 и 76;

- вычесть суммы НДС, заключенные в платежах поставщикам;

- в скобках в стр. 4121 необходимо указать результат по действиям, описанным выше.

В стр. 4121 «Поступления от продажи внеоборотных активов» расчеты проводят так:

- прибавить обороты счетов 50,51.52 в корреспонденции со счетом 62 по суммам от реализации ОС;

- вычесть из полученной величины НДС;

- результат действий указать в стр. 4121.

В стр. 4221 «Платежи в связи с приобретением, созданием, модернизацией, реконструкцией и подготовкой к использованию внеоборотных активов» расчеты проводят по алгоритму:

- прибавить обороты по счетам 50,51.52 в корреспонденции со счетом 60 по суммам, которые были оплачены за объекты ОС;

- убрать НДС;

- результат действий указать в стр. 4221.

Пример заполнения ОДДС

Предположим, что компания ООО «Феникс» в течение года по счету 51 осуществляла следующие операции. Что отражено в таблице ниже.

| Операция | Корсчет | Сумма, т.р. |

| Приход финансов от покупателей за реализованные товары (в т.ч. НДС 20%) | К62.1 | 236 |

| Отчислены суммы поставщикам за купленные товары (в т.ч. НДС 20%) | Д60.1 | 118 |

| От реализации объекта ОС поступили денежные суммы (в т.ч. НДС 20%) | Д62.1 | 59 |

| Перечисление оплаты труда | Д70 | 50 |

| Перечисление НДФЛ | Д68.1 | 8 |

| Перечисление взносов | Д69 | 15 |

| Перечисление НДС | Д68.2 | 10 |

| Перечисление налога на прибыль | Д68.4 | 7 |

| Поступление кредитных средств | К66 | 1000 |

| Перечисление процентов по кредитному договору | Д66 | 50 |

| Возврат кредитных средств | Д66 | 1000 |

| Поступление денежных средств от реализации собственного векселя | К66 | 250 |

| Перечисление денег на приобретение объекта НМА (без НДС) | Д60.1 | 100 |

| Возврат заемщиком займа | К58.3 | 150 |

В приложении к работе представлен образец заполнения ОДДС в данном примере.

Часто задаваемые вопросы

Вопрос № 1: А если возникла ситуация, когда сумма НДС, уплаченная поставщику, не предъявляется к вычету (пример: операция не облагается НДС). Что в такой ситуации возможно сделать?

Ответ: В таком случае нет надобности выделять суммы НДС из перечислений для поставщиков. Такие значения просто отражают в составе платежей по поставщикам по строке 4121.

Вопрос № 2. Обязательным ли является отражение сумм в ОДДС именно в свернутом виде. Возможно ли избежать этого? Если обязательно, то как снизить трудоемкость процесса?

Ответ: В настоящее время действующими нормативными актами (а именно ПБУ 23/2011) нет предоставлена возможность выбора, а это означает, что суммы поступивших и выплаченных НДС необходимо отражать свернуто. Снизить трудоемкость процесса возможно с помощью применения различных программных средств, которых достаточно много на современном рынке.

Вопрос № 3. Что относят к свернутым денежным потокам?

Ответ: К таким потокам можно отнести:

- суммы поступлений от контрагентов в счет возмещения платежей по коммунальным услугам;

- выплаты за транспортировку груза с получением компенсации от контрагента.

Вопрос № 4. Какова формула расчета свернутого показателя НДС?

Ответ: Формула выглядит так:

НДСпокуп-НДСпост-НДСбюдж+НДСвозм = Прочие поступления (платежи),

где НДСпокуп – суммы налога по поступлениям;

НДСпост – суммы налога по выплатам;

НДСбюдж – суммы налога к выплате в бюджет;

НДСвозм – суммы налога, возмещенные из бюджета;

Прочие поступления (платежи) – показатель отражается в стр. 4119 или 4129 в зависимости от результата.

Наиболее распространенные ошибки

Ошибка № 1. Частой ошибкой можно назвать верное отражение сумм рассчитанного НДС в самом отчете, особенно, если эти суммы получились со знаком «минус».

В ситуации, когда сумма НДС получилась со знаком «минус» отрицательной, то ее необходимо указывать в отчете в круглых скобках:

- если сумма невелика, то ее отражают в структуре показателя по стр. 4129 «прочие платежи»;

- когда значение является существенным, то сумма указывается как величина НДС отдельно (диапазон стр. 4125-4128) в группе «Платежи-всего».

Ошибка № 2. Достаточно распространенной является ошибка правильного отражения положительной величины НДС в отчете.

Если при расчетах величина налога оказалась положительной, то ее необходимо указывать в отчете в следующем порядке:

- в структуре показателя по стр. 4119 «прочие поступления» в ситуации, когда сумма не очень велика (несущественна);

- если величина значительная (существенная), то сумма указывается отдельным значением (показателем) в строке «НДС» (диапазон стр. 4114-4118) в группе «Поступления-всего».

Отчёт о движении денежных средств (ОДДС) даёт представление о том, как организация генерирует денежные средства, где их получает и куда тратит. На основании ОДДС рассчитываются коэффициенты ликвидности, платежеспособности, рентабельности и другие.

ОДДС составляется по правилам, изложенным в одноименном ПБУ 23/2011 (Приказ Минфина № 11н от 02.02.2011 г.). ОДДС – составная часть годовой бухгалтерской отчётности.

ОДДС раскрывает движение денежных средств и денежных эквивалентов в трёх направлениях – текущая, инвестиционная и финансовая деятельность.

Денежные средства – те, что находятся на расчётных счетах и в кассе организации. Денежные эквиваленты – финансовые вложения, которые можно быстро обменять на деньги (например, банковские депозиты, высоколиквидные облигации). В ПБУ 23/2011 (п.23) указано, что организация самостоятельно определяет для себя в учетной политике, какие из финансовых вложений можно отнести к денежным эквивалентам.

Некоторые операции с денежными средствами не включаются в ОДДС (п. 6 ПБУ 23/2011), например, покупка денежных эквивалентов или их погашение (без процентов), обмен валюты (без курсовых разниц), движение денег между своими расчётными счетами, между счетами и кассой.

Регуляторы бухучёта – и государственный в лице Минфина, и негосударственный в лице Бухгалтерского методологического центра (Фонд «НРБУ «БМЦ») – довольно часто дают рекомендации по заполнению ОДДС. Минфин это делает в своих ежегодных «Рекомендациях по проведению аудита бухгалтерской отчетности», а БМЦ выпускает рекомендации по мере запросов составителей отчетности.

При подготовке ОДДС проверьте ряд важных моментов

1. Есть такие операции, которые при отражении в ОДДС следует делить на две. Так, погашение обязательства одной суммой, включающей долг вместе с процентами, необходимо разделить: уплату процентов по заемным обязательствам отразите в составе текущей деятельности, а возврат основной суммы долга покажите как финансовую операцию (п. 13 ПБУ 23/2011).

2. В разделе «Денежные потоки от текущих операций» выплаченную заработную плату отразите вместе с удержаниями (НДФЛ, исполнительные листы и др.) («Рекомендации аудиторам… за 2013 г.», письмо Минфина от 29.01.2014 г. № 07-04-18/01). В эту же статью «в связи с оплатой труда работников» включите суммы страховых взносов во внебюджетные фонды («Рекомендации аудиторам… за 2015 год» (письмо Минфина от 22.01.2016 г. № 07-04-09/2355).

3. Если у организации есть дочерние (зависимые, основные) общества – выделяйте отдельно в ОДДС денежные потоки между организацией и такими обществами (п. 20 ПБУ 23/2011).

4. Выплату дивидендов собственникам отразите в разделе «Денежные потоки от финансовых операций», при этом сумма дивидендов должна включать НДФЛ («Рекомендации аудиторам…за 2019 год», письмо Минфина от 27.12.2019 г. № 07-04-09/102563).

5. Проценты от банка за пользование денежными средствами, зачисленные на счет организации по договору банковского счёта, отнесите к текущим операциям («Рекомендации аудиторам… за 2017 год» (письмо Минфина от 19.01.2018 г. № 07-04-09/2694).

6. Поступления от покупателей и выплаты поставщикам укажите в ОДДС без учёта НДС. НДС в ОДДС отражают «свернуто».

Подсчёт «свёрнутого» НДС – пожалуй, самая трудоёмкая операция при составлении рассматриваемого отчета.

В п. 16 ПБУ 23/2011 перечислены денежные потоки, представляемые в ОДДС свёрнуто (получение и выплата денег комиссионерами или агентами, косвенные налоги в поступлениях от покупателей и платежах поставщикам, получение арендодателями компенсаций коммунальных платежей от арендаторов и перечисление этих платежей поставщикам коммунальных услуг и пр.).

Для расчета итогового потока по НДС нужны данные:

— (1) суммы НДС, полученные от покупателей;

— (2) суммы НДС, перечисленные поставщикам (причем только те суммы налога, которые будут приниматься к вычету, например, из льготируемых или необлагаемых налогом операций НДС выделять не нужно);

— (3) суммы НДС, уплаченные в бюджет;

— (4) суммы НДС, возмещенные из бюджета.

Итоговый поток в части НДС рассчитайте по формуле: (1) – (2) – (3) + (4).

В своём письме от 27.01.2012 № 07-02-18/01 Минфин рекомендует итоговую сумму НДС отразить в разделе «Денежные потоки от текущих операций» по строке «прочие поступления» (положительный результат) или «Прочие платежи» (отрицательный результат).

Платежи от покупателей – 180 млн, в т. ч. НДС – 30 млн;

Оплата поставщикам – 108 млн, в т. ч. НДС – 18 млн (16 млн заявлены к вычету, 2 млн включены в расходы, так как поступившие от поставщиков ценности будут направлены для совершения необлагаемых НДС операций);

НДС уплачен в бюджет – 12 млн.

Итоговая (свёрнутая) сумма НДС составит 2 млн руб. (30 млн – 16 млн – 12 млн). Отразите 2 млн руб. в составе денежных потоков по текущей деятельности по строке «Прочие поступления».

При заполнении ОДДС в разделе «Денежные потоки от текущих операций» будет отражено:

— по строке «Поступления от продажи продукции. » (4111) – 150 млн (180 млн – 30 млн);

— по строке «Прочие поступления» (4119) – 2 млн;

— по строке «Платежи поставщикам. » (4121) – 92 млн (108 млн – 18 млн + 2 млн).

В рекомендации БМЦ № Р-20/2011 КпР «Свёрнутое представление НДС в отчёте о движении денежных средств» также рассмотрен пример расчёта и свёрнутого отражения налога.

ОДДС находится в составе годовой бухгалтерской отчётности, а именно в формах отчётов:

— 0710099 – бухгалтерская (финансовая) отчётность;

— 0710096 – упрощённая бухгалтерская (финансовая) отчётность.

57 596 просмотров

Систематическая аналитика по движению денежных средств, с точки зрения практического менеджмента, является полезным инструментом для оперативного управления организацией в части управленческого и финансового учета, а также в бюджетировании. Аналитика по движению денежных средств дает четкое понимание по состоянию оборотного капитала, ликвидности и активам коммерческой организации. Также на данные отчета опирается прогнозирование потенциальных финансовых потоков и распределение имеющихся. И это, только если говорить о «внутренних» функциях отчета о движении ДС.

С другой стороны, если говорить о регламентационной роли данного инструмента, государственное регулирование также требует заполнения коммерческим предприятием отчета для разъяснения результатов деятельности в части финансов и инвестиций в течение заданного периода.

Отталкиваясь от возможностей применения данного отчета, посмотрим на порядок заполнения отчета о движении денежных средств на примере унифицированной формы, без конкретных цифр.

Применение и значение ОДДС

Отчет о перемещении денег внутри организации – один из ключевых управленческих отчетов, которые можно легко получить практически при любой форме ведения учета. Он содержит информацию об источниках возникновения у компании самих денег как таковых и их применения с течением времени.

Отчет отражает прямым или косвенным методом все, или, во всяком случае, известные денежные поступления в компанию, классифицируя их по источникам возникновения, и денежные траты-расходы (говоря проще, списания) с указанием направлений использования в рамках идентичного периода.

Как финансовый инструмент менеджера организации отчетность о перемещении денег дает возможность под разными углами, опираясь на конкретные значения, проанализировать производственную картину, ликвидность, кредитоспособность, одним словом, провести глубокий финансовый анализ компании, опирающийся на факты.

К данным факторного отчета о перемещении денежных средств обращаются не только внутренние пользователи организации. Сфера его применения гораздо шире: он незаменим для внешних аудиторов или других заинтересованных лиц, например, инвесторов, которые с его помощью могут получить достоверные сведения о реальных объемах расходов и доходов, которые генерирует бизнес данного предприятия.

Рассуждая в масштабах бизнеса как многопрофильного действия, можно сделать вывод, что данные отчета, отражающего перемещения денег фирмы, содержат следующую информацию:

- Источники возникновения дохода компании по направлениям;

- Статьи и классификация расходов, а также объемы исходящих трат;

- Результативность компании в финансовом плане как соотношение входящих денег (дохода) и исходящих (расходов), где первые превышают вторые;

- Устойчивость компании и ее возможности в части выполнения своих обязательств;

- Данные учета, свидетельствующие о достаточности или недостаточности денежных ресурсов необходимых для осуществления бизнеса;

- Инвестиционные данные в разрезе способности инвестировать из собственных источников.

Рисунок 1. Источники ОДДС.

Требования по составлению и ведению отчета о движении денежных средств со стороны государства

В нашей стране действует законодательство – № 402-ФЗ, устанавливающее для бизнеса определенные требования к бухучету, в число которых входят нормативы по форме и составу финансовой отчетности. Для большинства организаций, зарегистрированных в нашей стране, применимы формы регламентированной отчетности по приказу Минфина №66н и №43н.

Параллельно государственными органами производится подготовка и согласование новых федеральных и отраслевых стандартов для ведения бухгалтерского учета. Но до вступления их в законную силу, необходимо соблюдать требования соответствующих указаний Минфина.

Правила заполнения отчета о движении денежных средств соответствуют общей логике и требованиям к подготовке бухотчетности, прописанным в ПБУ 4/99. Если отчет готовится для внутрикорпоративных нужд, то это исчерпывающий и удовлетворительный вариант.

Если отчет – составная часть сдаваемой в государственные органы отчетности, тогда рекомендуется готовить данные согласно правилам БУ 23/2011.

Как заполнить отчет о движении денежных средств

Отчет постатейного перемещения денег включает в себя входящие и исходящие транзакции, а также остатки на первую и последнюю дату периода. Другими словами, отчет о движении денежных средств показывает, сколько денежных средств вошло в организацию, и сколько организация потратила, а также отношение этих величин в виде результата от этого процесса (пункты 12 и 13 ПБУ). Остатки фиксируются в целом по компании на начало и конец периода с учетом распределенной структуры филиалов и представительств в рамках одного юридического лица.

Форма, как мы уже заметили ранее, утверждена государством, наравне с составом субъектов предпринимательства, которые в обязательном порядке должны вести и заполнять такой отчет. Сдавать его в ИФНС должны фактически все ведущие бухучет юрлица, исключая фирмы «на упрощенке».

Чтобы заполнение отчета о движении денежных средств не вызывало трудностей и не приводило к ошибкам, нужно знать и соблюдать порядок заполнения отчета о движении денежных средств.

Отчет содержит три раздела, каждый из которых предназначен для отображения сгруппированных по видам операций с денежными потоками (ДП) и их показателей:

Рисунок 2. Содержание ОДДС.

Структура отчета как раз отражает «отношения» данного инструмента с регламентированной отчетностью: как один из элементов финансовой отчетности фирмы ОДДС позволяет свериться с балансом по 3 основополагающим разделам деятельности любой организации, перечисленным выше, которые в свою очередь также включают ряд разделов.

Заполнение отчета о движении денежных средств – инструкция (по строкам)

Денежные потоки (ДП) по текущим операциям

Отражаем суммы выручки и расхода

- 4111 = (A-вкл. НДС) + (B-вкл. НДС)*

| Выручка от продажи продукции | сумма А вкл. НДС |

| Авансовые платежи | сумма B вкл. НДС |

*Обратим внимание, что сумма отражается за вычетом НДС, так как в ОДДС он отображается отдельно согласно рекомендациям законодательства.

- 4121-4129

| Расходы за сырье и материалы/4121 | сумма D вкл. НДС* |

| Расходы на персонал + НДФЛ/4122 | сумма E |

| Налог на прибыль/4124 | сумма F |

| Страховые взносы/4125 | сумма G |

| Другие налоги и сборы/4126 | сумма H |

| НДС отдельно/4119** | |

| Иные выплаты сотрудникам/4129 | сумма J |

*Сумма D без НДС, т.к. правило едино.

**НДС, отдельно суммированный по указанным разделам внести в значение строки 4119.

| 4110 | Поступления - суммарно | сумма А + B + НДС выручка + аванс + НДС |

| 4120 | Платежи - суммарно | сумма D + сумма E + сумма F + сумма G + сумма H + сумма J |

- Итог

| 4100 | Сальдо денежных потоков от текущих операций | 4110 –4120 |

Денежные потоки от инвестиционных операций

Отражаем результаты от инвестиций

Денежные потоки от финансовых операций

Отразим результаты финопераций периода

| 4311 | Получение кредитов и займов | Компания привлекала внешние заимствования |

| 4323 | Расходы на погашение (выкуп) векселей и др. долговых ценных бумаг, возврат кредитов и займов | Компания брала и гасила займы в кредитной организации. |

| 4310 | Поступления - суммарно | |

| 4320 | Платежи - суммарно |

- Итог

| 4300 | Сальдо ДП от финопераций | 4310 – 4320 |

В заключение проделываем следующее действие: 4100 + 4200 + 4300, что отразит суммарную величину, на которую увеличились денежные средства компании.

| 4400 | Сальдо ДП за отчетный период | 4100 + 4200 + 4300 |

Остаток денсредств и денежные эквиваленты, которыми располагает фирма на конец периода, отражается по строке 4500. Указанный порядок заполнения отчета о движении денежных средств позволит не допустить ошибок и верно отразить все необходимые показатели.

Пример заполненного отчета о движении денежных средств

Проиллюстрировать заполнение отчета о движении денежных средств «нереальными» данными достаточно легко, но, по моему мнению, делать этого не стоит, поскольку может привести к путанице. Поэтому в качестве примера заполнения матрицы отчета о движении денежных средств возьмем унифицированную форму без данных, но с указанием статей заполнения. За основу возьмем указанный в предыдущем разделе порядок заполнения таблицы отчета о движении денежных средств.

Пример реализации ОДДС в WA:Финансист

Возможности WA:Финансист по формированию любой произвольной финансовой отчетности на примере «Отчета о движении денежных средств»

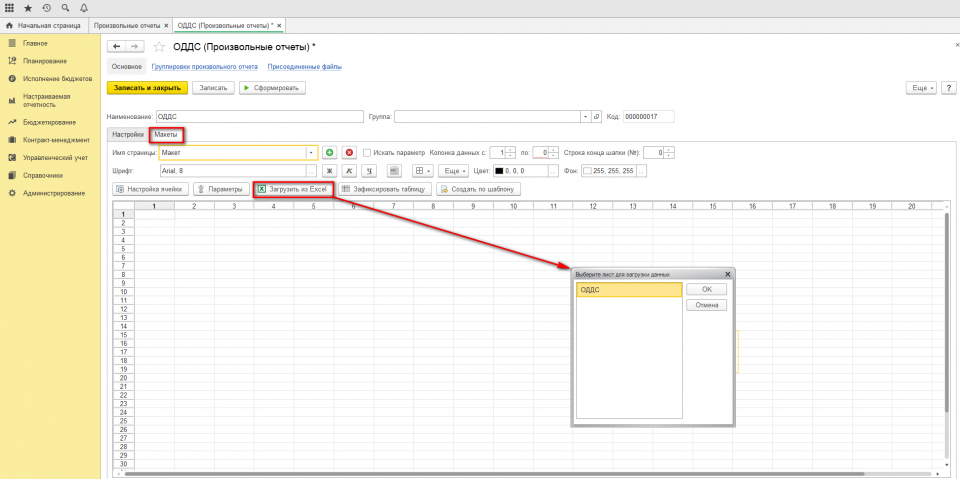

«WA:Финансист» позволяет настроить различную отчетность с помощью использования конструктора «Произвольная отчетность» путем загрузки шаблонов формата excel и заполнения этих макетов по плановым или фактическим данным – внутренним данным собственно «Финансиста» или данным из внешних учетных систем.

В нашей статье «Заполнение ОДДС» дан пример заполнения регламентированного «Отчета о движении денежных средств». Посмотрим, как настраивается его заполнение в «WA:Финансист».

Первым делом выполняется действие загрузки макета отчета из файла формата excel:

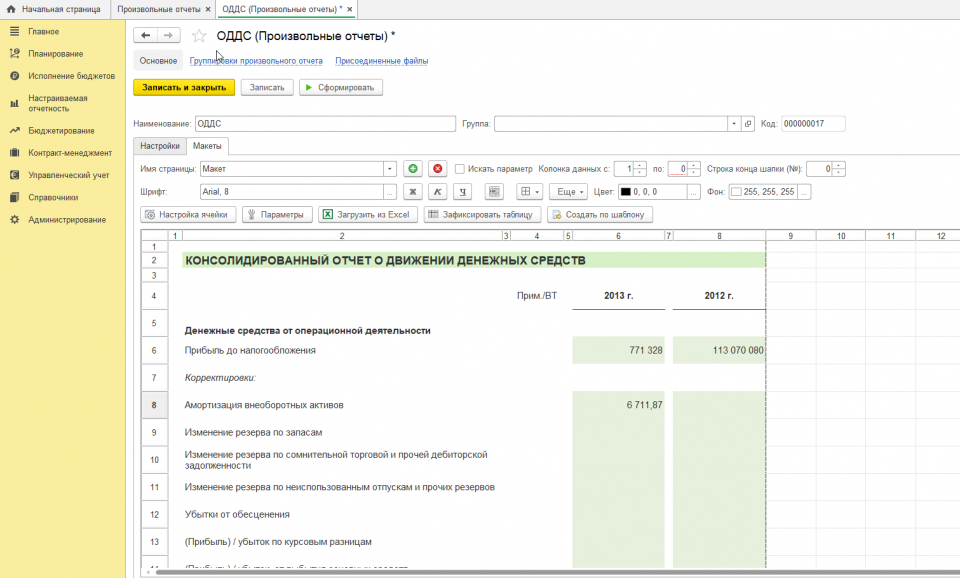

Макет загружается точно в том же виде, как настроен в excel:

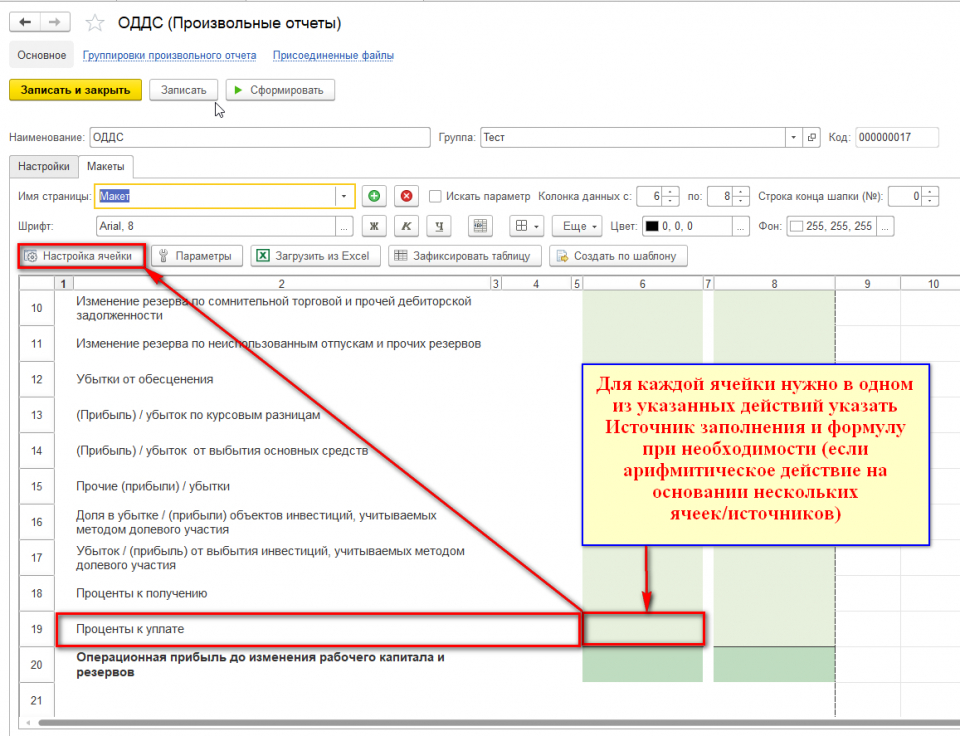

Каждой ячейке необходимо присвоить имя типа [ИМЯ] и указать источник, из которого должны быть взяты данные для отчета.

Варианты источников могут быть следующие:

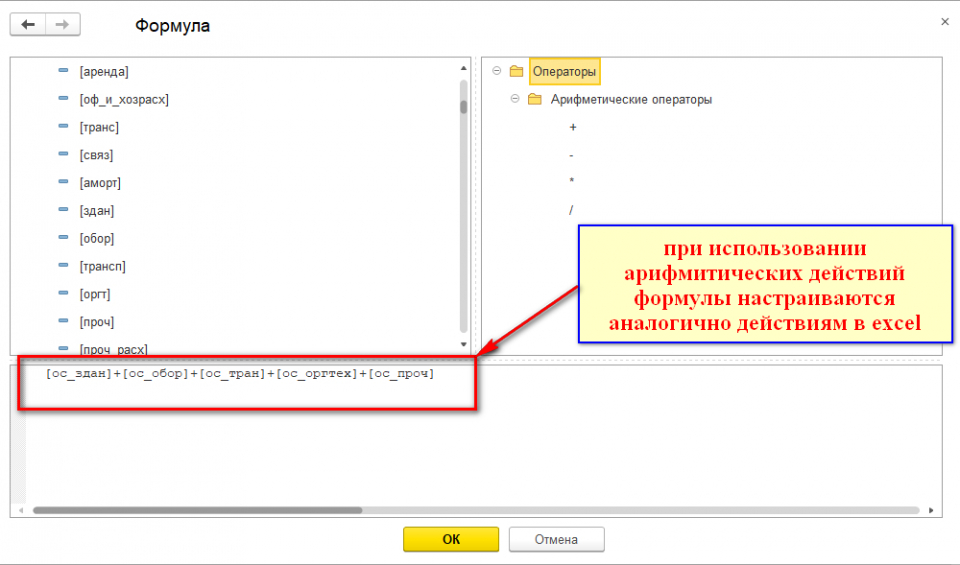

- Заполнение по какой-либо формуле на основании ячеек текущего отчета или других отчетов;

- заполнение по данным, хранящимся внутри системы «WA:Финансист» или во внешних учетных системах на платформе 1С.

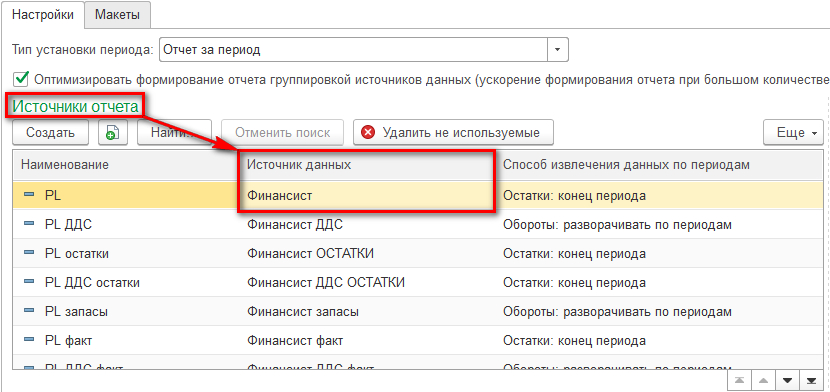

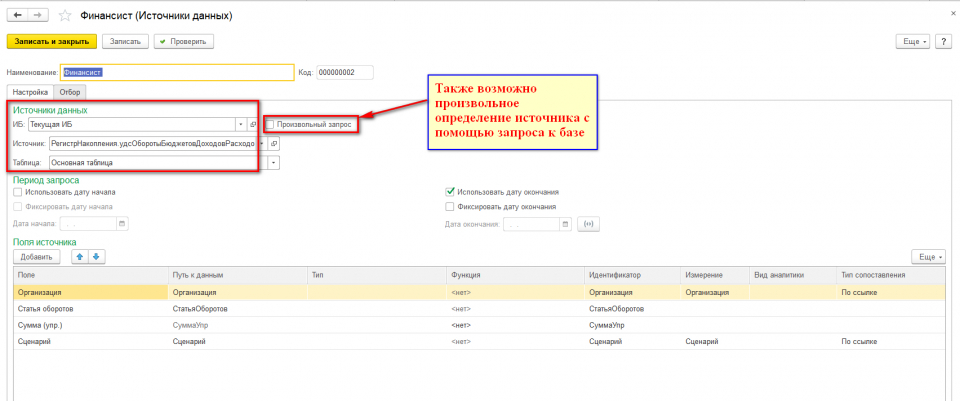

В Настройках отчета хранится список всех настроенных/доступных для него источников:

Для каждого источника указывается собственно «место» в учетной системе, откуда отчет должен «брать» данные при формировании:

После определения списка источников их нужно указать в каждой ячейке отчета:

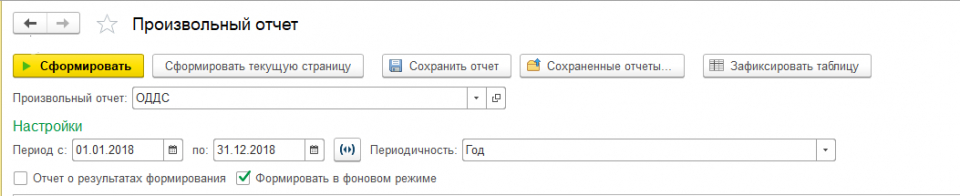

После выполнения вышеперечисленных действий для всех ячеек отчета он формируется автоматически по данным, указанным в отборах отчета и отборах источников:

Показанный на примере метод заполнения отчета о движении денежных средств носит название «прямой». Основа прямого метода формирования ОДДС – сбор информации по различным счетам компании и соответствующее отражение ее в разрезе статей. Но в практике финансового менеджмента существует также и другая методика заполнения такого отчета – «косвенная».

В перспективе косвенный метод с большей точностью определяет центры прибыли компании и позволяет оперативно принимать инвестиционные решения. Но, если вспомнить самое начало нашей статьи, где говорилось о регламентационной роли отчета, можно найти и существенный «дефект» данного метода: метод не применяется в учете по российским стандартам, а значит, в любом случае будет рассматриваться как дополнительный.

Но тут ни в коем случае не должно сложиться мнение, что используя разные методы заполнения отчета о движении денежных средств, мы можем повлиять на его структуру. Она остается неизменной, так как обусловлена областями его применения.

Выводы

Отчет о движении денежных средств является удобным инструментом, который используется в операционном и аналитическом управлении компанией. «Начинаясь» с фиксирования денсредств на начало периода, и «заканчиваясь» подсчетом остатка на его конец, отчет о движении денежных средств, заполненный правильно и целиком, содержит исчерпывающую информацию по таким областям деятельности фирмы, как операционная деятельность, инвестиции и финансы.

В конечном итоге, отчет о движении денежных средств – это и показатель текущей эффективности компании, и документ, выступающий в качестве индикатора успеха долговременных перспектив бизнеса. Он позволяет оценить операционную ликвидность компании, ее платежеспособность и даже финансовую эластичность.

Отчет о движении денежных средств сдают раз в год в составе годовой бухотчетности. В нем показывают остатки денег на начало и конец года, все поступления и все платежи. Есть несколько правил, которые помогут вам легко заполнить этот отчет. Читайте в статье.

О чем отчет

Отчет о движении денежных средств составляют по правилам, изложенным в одноименном ПБУ 23/2011 (утв. приказом Минфина от 2 февраля 2011 г. № 11н).

В нем раскрывают движение денежных средств и денежных эквивалентов в 3 направлениях – текущая, инвестиционная и финансовая деятельность.

Денежные средства – это те деньги, которые находятся на расчётных счетах и в кассе организации.

Денежные эквиваленты – краткосрочные финансовые вложения, которые можно быстро обменять на деньги (банковские депозиты, высоколиквидные облигации).

Текущие операции

К денежным потокам от текущих операций относятся выручка и платежи по обычной деятельности организации. То есть основной источник поступлений - это деньги, полученные от покупателей и заказчиков.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Какие тонкости нужно учесть?

- Выплаченную заработную плату отражают в этом же разделе, вместе с удержаниями (НДФЛ, исполнительные листы и др.) (см. письмо Минфина от 29 января 2014 г. № 07-04-18/01). Также по строке 4211 «в связи с оплатой труда работников» нужно включить суммы страховых взносов (письмо Минфина от 22 января 2016 г. № 07-04-09/2355).

- К текущим операциям относятся проценты от банка за пользование денежными средствами, зачисленные на счет организации по договору банковского счета (см. письмо Минфина от 19 января 2018 г. № 07-04-09/2694).

- Налог на прибыль показывают отдельно по строке 4124 «Налог на прибыль организаций». Остальные налоги (кроме НДС, акцизов и НДФЛ) показывают суммарно по отдельной строке («Иные налоги и сборы»).

Инвестиционные операции

К денежным потокам от инвестиционных операций относится покупка и продажа:

- разнообразных активов – оборудования, ТС, объектов незавершенного капитального строительства и др.;

- акций (долей участия) в других организациях, долговых ценных бумаг.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Данные для заполнения этого раздела берутся из дебетовых оборотов по счетам 50, 51, 52, 58 субсчет «Денежные эквиваленты» (за минусом полученного НДС) в корреспонденции со счетами 62 «Расчеты с покупателями и заказчиками» или 76 «Расчеты с разными дебиторами и кредиторами».

На что обратить внимание?

- Поступления в виде дивидендов, процентов по долговым финансовым вложениям тоже относятся к инвестиционной деятельности.

- Оплату процентов показывают в составе инвестиционных операций, если фирма включает их в стоимость инвестиционных активов. Если не включает – они отражаются в составе текущих операций.

Финансовые операции

Денежные потоки от финансовых операций – это вклады учредителей, поступления от выпуска акций, банковские кредиты, государственная помощь.

Читайте в бераторе «Практическая энциклопедия бухгалтера»

Выплату дивидендов собственникам также отражайте в разделе «Денежные потоки от финансовых операций» Сумма дивидендов должна включать НДФЛ (см. письмо Минфина от 27 декабря 2019 г. № 07-04-09/102563).

Что не включается в отчет

Некоторые операции с денежными средствами не включаются в отчет (п. 6 ПБУ 23/2011). Это денежные потоки, которые изменяют состав, но не общую сумму денежных средств:

- покупка денежных эквивалентов или их погашение (без процентов);

- обмен валюты (без курсовых разниц);

- движение денег между своими расчетными счетами;

- движение денег между расчетными счетами и кассой.

Какие потоки нужно разделять

При отражении в отчете некоторые операции нужно делить на две.

К таким операциям относится погашение обязательства одной суммой - долг вместе с процентами.

Этот поток нужно разделить:

- уплату процентов по заемным обязательствам нужно отразить в составе текущей деятельности;

- возврат основной суммы долга – отнести к финансовым операциям (п. 13 ПБУ 23/2011).

Какие потоки сворачивают

В пункте 16 ПБУ 23/2011 говорится о том, какие денежные потоки в отчете нужно сворачивать. Это:

- получение и выплата денег комиссионерами или агентами;

- косвенные налоги в поступлениях от покупателей и платежах поставщикам;

- получение арендодателями компенсаций коммунальных платежей от арендаторов и перечисление этих платежей поставщикам коммунальных услуг и пр.

Остановимся на том, как свернуть НДС.

Для расчета итогового потока по НДС, отражаемого в отчете, можно применить формулу:

| суммы НДС, полученные от покупателей | - | суммы НДС, перечисленные поставщикам (причем только те суммы налога, которые будут приниматься к вычету, например, из льготируемых или необлагаемых налогом операций НДС выделять не нужно) | - | суммы НДС, уплаченные в бюджет | + | суммы НДС, возмещенные из бюджета | = | Итоговый поток по НДС |

Итоговую сумму НДС отразите в разделе «Денежные потоки от текущих операций» по строке «Прочие поступления» (положительный результат) или «Прочие платежи» (отрицательный результат) (см. письмо Минфина от 27 января 2012 г. № 07-02-18/01).

Будьте всегда в курсе последних изменений в бухучёте и налогооблажении!

Подпишитесь на Наши новости в Я ндекс Дзен!

Мы пишем полезные статьи, чтобы помочь вам разобраться в сложных проблемах бухучета, переводим сложные документы «с чиновничьего на русский». Вы можете помочь нам в этом. Это легко.

*Нажимая кнопку отплатить вы совершаете добровольное пожертвование

Читайте также: