Ндс на лом в казахстане

Опубликовано: 25.04.2024

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО "Сбербанк-АСТ". Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Обзор документа

Письмо Департамента налоговой и таможенной политики Минфина России от 14 марта 2018 г. N 03-07-08/15604 О применении НДС при ввозе после 1 января 2018 г. на территорию РФ лома и отходов черных и цветных металлов

Вопрос: Акционерное Общество (далее - Общество) занимается производством и реализацией алюминиевых профилей на внутреннем и внешнем рынке. Для производства профилей используются вторичные алюминиевые сплавы, а также лом черных и цветных металлов.

С 01 января 2018 г. вступил в действие Федеральный закон N 335-ФЗ от 27.11.2017 г. На основании этого закона внесены изменения в главу 21 Налогового кодекса Российской Федерации.

Статьей 2 Федерального закона N 335-ФЗ внесены изменения в статьи 149, 154, 161, 166, 167, 168, 169, 170, 171, 173, 174 Кодекса в части положений, касающихся порядка исчисления налога на добавленную стоимость налоговыми агентами, приобретающими отдельные виды товаров.

Статья 161 Налогового Кодекса дополнена пунктом 8, согласно которому при реализации на территории Российской Федерации налогоплательщиками сырых шкур животных, а также лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов (далее - сырые шкуры и лом) налоговая база определяется налоговыми агентами исходя из стоимости реализуемых товаров, определяемой в соответствии со статьей 105.3 с учетом налога.

Налоговыми агентами признаются покупатели (получатели) сырых шкур и лома, указанных в абзаце первом пункта 8 статьи 161 Кодекса, за исключением физических лиц, не являющихся индивидуальными предпринимателями.

В связи с вышеизложенным, просим дать разъяснения о порядке начисления и уплаты налога на добавленную стоимость при покупке лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов в следующих случаях:

1) при импорте лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов из Казахстана и других стран ЕАЭС,

2) при импорте лома и отходов черных и цветных металлов, алюминия вторичного и его сплавов из стран не входящих в ЕАЭС.

Ответ: Департамент налоговой и таможенной политики рассмотрел обращение по вопросу применения налога на добавленную стоимость при ввозе после 1 января 2018 года на территорию Российской Федерации лома и отходов черных и цветных металлов и сообщает следующее.

Согласно подпункту 4 пункта 1 статьи 146 Налогового кодекса Российской Федерации (далее - Кодекс) ввоз товаров на территорию Российской Федерации является объектом налогообложения налогом на добавленную стоимость.

Перечень товаров, ввоз которых на территорию Российской Федерации не подлежит налогообложению налогом на добавленную стоимость, установлен статьей 150 Кодекса. При этом лом и отходы черных и цветных металлов в указанный перечень не включены.

Таким образом, налог на добавленную стоимость при ввозе на территорию Российской Федерации лома и отходов черных и цветных металлов уплачивается таможенным органам в общеустановленном порядке.

Что касается ввоза на территорию Российской Федерации лома и отходов черных и цветных металлов с территории государств - членов Евразийского экономического союза (далее - ЕАЭС), то статьей 72 Договора о Евразийском экономическом союзе от 29 мая 2014 года (далее - Договор) определено, что взимание налога на добавленную стоимость во взаимной торговле государств - членов ЕАЭС осуществляется по принципу страны назначения, предусматривающему применение нулевой ставки налога на добавленную стоимость при экспорте товаров и их налогообложение этим налогом при импорте товаров.

В соответствии с пунктом 6 статьи 72 Договора косвенные налоги не взимаются при импорте с территории одного государства-члена на территорию другого государства - члена ЕАЭС товаров, которые в соответствии с законодательством этого государства-члена не подлежат налогообложению (освобождаются от налогообложения) при ввозе на его территорию.

Учитывая изложенное, при ввозе на территорию Российской Федерации с территорий государств - членов ЕАЭС лома и отходов черных и цветных металлов налог на добавленную стоимость должен уплачиваться в порядке, установленном Договором.

Настоящее письмо не содержит правовых норм или общих правил, конкретизирующих нормативные предписания, и не является нормативным правовым актом. В соответствии с письмом Минфина России от 7 августа 2007 г. N 03-02-07/2-138 направляемое письмо имеет информационно-разъяснительный характер по вопросам применения законодательства Российской Федерации о налогах и сборах и не препятствует руководствоваться нормами законодательства о налогах и сборах в понимании, отличающемся от трактовки, изложенной в настоящем письме.

| Заместитель директора Департамента | О.Ф. Цибизова |

Обзор документа

Приведена информация по вопросу НДС при ввозе в Россию лома и отходов металлов из стран ЕАЭС.

Взимание НДС во взаимной торговле стран ЕАЭС осуществляется по принципу страны назначения, предусматривающему применение нулевой ставки НДС при экспорте товаров и их налогообложение этим налогом при импорте товаров.

Косвенные налоги не взимаются при импорте с территории одной страны ЕАЭС на территорию другой товаров, которые в соответствии с законодательством этой страны не подлежат налогообложению (освобождаются от налогообложения) при ввозе на ее территорию.

Контур.Бухгалтерия — веб-сервис для малого бизнеса!

Быстрое заведение первички, автоматический расчет налогов, отправка отчетности онлайн, электронный документооборот, бесплатные обновления и техподдержка.

Казахстан и Россия входят в таможенный союз ЕАЭС, поэтому у них единая таможенная территория. Это делает импорт проще: не нужно проходить таможенное оформление, декларирование, уплачивать пошлины. При этом ввоз товара из стран таможенного союза отличается от импорта из третьих стран порядком уплаты НДС и правилами подготовки документов. Читайте в статье, как оформить импорт товаров из Казахстана и заплатить налоги.

В чем особенность импорта из Казахстана

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Казахстан входит в ЕАЭС, как и Россия, Белоруссия, Армения и Киргизия. Между этими странами нет таможенной границы, а правила перемещения товаров внутри таможенного союза установлены «Договором о ЕАЭС».

Справка. Импорт из третьих стран подчиняется таможенному законодательству и проходит через таможню. НДС начисляется в момент вывоза и, соответственно, уплачивается в адрес таможни.

Между странами ЕАЭС действуют правила:

- импортер рассчитывает НДС самостоятельно и уплачивает его в свой налоговый орган;

- налоговая база по НДС определяется на момент принятия импортированного товара к учету;

- по итогам каждого месяца, в котором импортированы товары, в ИФНС нужно представить набор документов;

- ввозной НДС можно принять к вычету.

Внешнеторговый контракт с Казахстаном

Хоть у России и Казахстана единая таможенная территория, законодательство стран не едино. При заключении договора поставки стороны должны определить право, применимое к заключенному договору, можно руководствоваться «Инкотермс».

ВЭД начинается с составления внешнеторгового контракта. Он учитывает законодательство обеих сторон сделки и включает:

- наименования компаний сторон договора;

- цель договора;

- условия оплаты: валюту расчетов, сумму контрактов, сроки платежей, штрафы, ответственность за просрочку;

- условия поставки;

- порядок действий при форс-мажорах;

- реквизиты организаций;

- порядок разрешения споров.

Если какие-то условия были пропущены, их можно включить в дополнительное соглашение к договору.

По правилам, все пункты договора должны трактоваться однозначно и контракт должен быть составлен на двух языках — казахском и русском. У каждого контракта есть номер, место и дата подписания, они указываются в спецификациях.

Оплата по контракту может проходить в рублях или тенге, в любом случается для расчетов вам понадобится валютный счет. В банк представьте платежное поручение, справку о валютных операциях и другие документы, которые запросит банк.

Паспортов сделки больше нет, но контракты нужно регистрировать в банке. Причем только те, которые превышают лимит — 3 млн рублей для импорта в Россию и 6 млн рублей для экспорта.

НДС при ввозе товара из Казахстана

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Если вы ввозите товар из Казахстана в Россию, то становитесь плательщиком НДС. При этом НДС нужно платить в свой налоговый орган по месту учета, а не на таможне. Даже в тех случаях, когда:

- вы работаете на спецрежиме;

- вы освобождены от НДС по ст. 145 НК РФ;

- вы заключили договор с контрагентом из другой страны, но товар ввозите с территории Казахстана;

- товар произведен за пределами таможенного союза, но ранее импортирован на его территорию.

Если по законам нашей страны товар или операция освобождена от НДС, то налог платить не нужно. Это касается товаров:

- перечисленных в статье 149 НК РФ, 150 НК РФ и постановлении Правительства РФ от 30.04.2009 № 372;

- переданных по договору в рамках одной российской организации;

- купленных у российского поставщика, но доставляемых через страну ЕАЭС.

Рассчитать НДС при импорте из стран ЕАЭС придется самостоятельно (для импорта из третьих стран это делает таможня). У расчета импортного НДС есть особенности:

- налоговая база рассчитывается на дату принятия импортного товара к учету;

- налоговая база определяется исходя из цены сделки по договору + акцизы, если товар подакцизный; если сумма сделки в иностранной валюте, ее нужно пересчитать по курсу ЦБ на дату принятия товара к учету;

- ставки налога стандартные для РФ: 20% и 10% для ряда товаров (ст. 164 НК РФ).

Заплатите ввозной НДС до 20-го числа месяца, следующего за месяцем принятия товара к учету. В платежном поручении укажите КБК — 182 1 04 01000 01 1000 110.

Отчетность при импорте из Казахстана

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

До даты уплаты ввозного НДС подготовьте и сдайте в налоговую:

- Декларацию по косвенным налогам. Эта декларация нужна для импорта товаров из стран таможенного союза. Она включает сведения об НДС и акцизах и заполняется за месяц, в котором импортированные товары отражены в учете. Для товара, не облагаемого акцизами, заполните только первый раздел и титульный лист. Форма декларации утверждена приказом ФНС РФ от 27.09.2017 № СА-7-3/765@.

- Заявление о ввозе товаров и уплате косвенных налогов — это еще один документ, необходимый для импорта из стран ЕАЭС. Заполните его по форме, утвержденной приказом ФНС РФ от 19.11.2014 № ММВ-7-6/590@, и сдайте в налоговую 4 бумажных экземпляра и один электронный или только один электронный, но заверенный ЭП. Второй раздел заполнять не нужно, это сделает налоговая. В течение 10 рабочих дней они рассмотрят заявление и вернут вам заверенные экземпляры. Один оставьте себе, чтобы получить вычет, а два отдайте иностранному поставщику, чтобы он подтвердил ставку 0% по экспортному НДС.

Кроме этого подготовьте:

- выписку из банка или другой документ, подтверждающий уплату налога;

- транспортные и сопроводительные документы;

- счета-фактуры или иные документы, подтверждающие стоимость

- внешнеторговый контракт или другой договор, подтверждающий основание приобретения;

- договоры поручения, комиссии или агентские;

- Полный список дополнительных документов и основания для их подготовки перечислены в п. 20 приложения 18 к Договору о ЕАЭС.

Как принять ввозной НДС к вычету

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

НДС при импорте товара из стран ЕАЭС можно принять к вычету и уменьшить налог, начисленный по реализации на территории РФ. Для этого есть условия:

- товар принят к учету;

- товар будет использоваться в операциях, облагаемых НДС;

- НДС по товару уплачен;

- от налоговой получено заверенное заявление о ввозе товара и уплате налогов;

- заявление зарегистрировано в книге покупок, и в ней указаны реквизиты платежей на уплату НДС;

- НДС к вычету принять могут не все, а только налогоплательщики на ОСНО. Спецрежимники и лица, освобожденные от налога по ст. 145 НК РФ, учитывают НДС в себестоимости товара и не претендуют на вычет.

Вычет можно заявить в течение 3 лет после принятия товара к учету. При этом получить вычет можно только в квартале, следующем за кварталом, в котором товары приняты к учету.

Например, если ООО «Калинка» импортировало товары и заплатило НДС в декабре 2018 года, но заявление с отметкой налоговиков получило уже в январе. Тогда НДС к вычету можно принять только в первом квартале 2019.

Когда выполнены все условия, включите в обычную декларацию по НДС сумму, подлежащую вычету. Отразите ее в строке 160 раздела 3 ежеквартальной декларации.

Автор статьи: Елизавета Кобрина

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Рассчитать НДС в Казахстане в 2021 году можно, воспользовавшись нашим сервисом. Налог на добавленную стоимость – это косвенный платеж, взимающийся с предприятий на любых производственных стадиях изготовления товара либо предоставления услуги. Сумма НДС в дальнейшем включается в окончательную стоимость готовой продукции перед тем, как попадает в руки потребителя. Это касается и предоставляемых услуг. Для Казахстана НДС составляет 0-12%.

| Сумма без НДС: | 0 ₽ |

|---|---|

| НДС 12 %: | 0 ₽ |

| Сумма с НДС: | 0 ₽ |

НДС и особенность экспорта товаров в Казахстан

Осуществляя продажу продукции в Казахстане, компании России получают огромную экономическую выгоду, так как экспортирующая товар организация не начисляет налог на добавочную стоимость с подобной реализации. При поставке продукции в Казахстан налог попросту возвращается, остается только подтвердить ставку, равную 0%.

При этом нужно учитывать особенности ввоза продукции в Казахстан, соответственно действующему законодательству. Учитывая эти факторы, можно выделить несколько групп налогоплательщиков:

- Лица, вставшие на учет – частные предприниматели, юрлица (не считая государственных учреждений и организаций), не имеющие гражданства резиденты, ведущие предпринимательскую деятельность на территории страны в имеющихся филиалах, структурные подразделения частных организаций, считающиеся самостоятельными плательщиками НДС.

- Лица, занимающиеся импортированием товаров на территории государства.

Следует также учитывать товарооборот. Если он минимальный, то становиться на учет по налогообложению вовсе не нужно. Минимальный оборот приравнивается к МРП, умноженному на 30000. Сюда же входят штрафы, социальные выплаты, налоговые ставки и прочие платежи. Если это значение превышено, то становление на учет по НДС обязательно, иначе придется оплачивать внушительные штрафные санкции. Оплата налога проводится до 25 числа каждого месяца.

Размер ставки в РК на текущий год

Ставка НДС в Казахстане в 2021 году составляет 12 либо 0 процентов. Первый вариант актуален при облагающемся товарообороте и импорте товаров. Второй вариант – минимальный оборот при реализации товаров на вывоз за пределы страны (не считая металлического лома). Нулевой процент полагается лицам, занимающимся международными перевозками, предоставлением услуг.

Для провоза продукции на территорию Республики Казахстан из России полагается предоставить следующие правильно оформленные документы:

- договор, который был заключен с казахским контрагентом;

- заявление, позволяющее ввоз при оплате НДС в РК от покупателя;

- сопроводительные документы на транспортные средства и товар.

Нулевой налог также полагается оборотам по реализации экспортных товаров, горючих и смазочных материалов, которые используются аэропортами для воздушных флотов, выполняющих международные перелеты. Это правило распространяется и на товары, реализуемые в пределах специальных экономических зон, аффинированное золото.

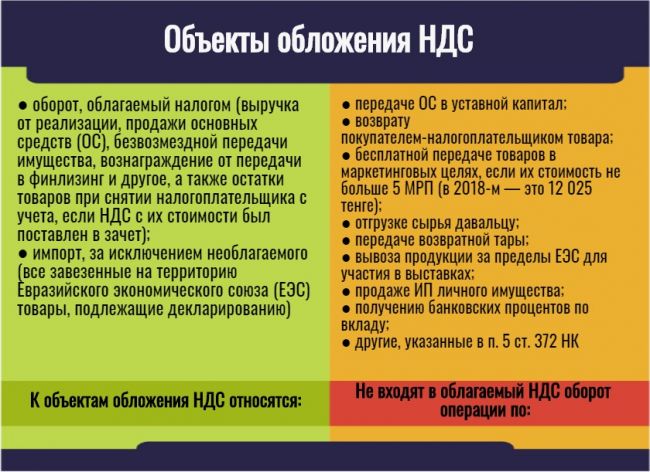

Какие товары считаются налогооблагаемыми

Абсолютно вся продукция и услуги, не входящие в перечень не облагаемых, должны включать в свою цену налог на добавленную стоимость. Помимо этого, НДС облагается импортируемая продукция, при этом оплата производится принимающей стороной.

Нулевая ставка НДС при экспорте, кому полагается

Возможность использования нулевой ставки по НДС в РК регламентируется налоговым кодексом. Ставка в 0% распространяется на:

- реализацию продукции, ввезенной на экспорт;

- выполнение манипуляций, согласно процедуре реэкспорта;

- продажу в условиях свободной зоны таможни;

- реализацию продукции, транспортирующейся за пределы Республики (только для стран ЕАЭС);

- вывод нефтедобывающей продукции, природного газа;

- поставку электроэнергии в системы других государств;

- международные пассажирские и багажные перевозки;

- продажу драгоценных металлов при самостоятельной добыче и изготовлении изделий и соответствии государственных фондам;

- транспортировку из страны топлива, предназначенного для использования воздушным международным транспортом.

К числу не облагаемых оборотов стоит отнести следующие товары и услуги, связанные с земельными наделами и жилыми строениями, международными транспортными и авиаперевозками. Сюда же входит реализация финансовых операций, передача недвижимости и движимого имущества в лизинг и еще некоторые виды оборотов, освобожденные от налогообложения.

НДС при импорте из Казахстана в Россию представляет собой сбор, который подчинён особым требованиям, актуальным для определённого числа государств.

Правила ввоза товара в РФ

Правила, которые применяются при начислении НДС по товарам, перевозимым на территорию РФ, определяет факт наличия таможни на госгранице. Начисление налога происходит в момент ввоза товаров.

Процедура расчёта и уплаты отчислений подчиняется таможенному законодательству. Налог уплачивается в адрес таможенной службы.

Между рядом государств, которые ранее входили в состав Советского Союза, таможня была упразднена.

Эти государства были объединены в ЕАЭС – Евразийский экономический союз. Теперь импорт и экспорт товаров через границы стран-участниц этого договора следуют единым правилам взаимодействия.

Эти правила были изложены в договоре о ЕАЭС, который был заключён в Астане в 2014 году.

С ознакомиться с текстом договора можете на нашем сайте.

При импорте из Казахстана, а также при ввозе товаров в Казахстан из России, в отношении НДС теперь актуальны следующие таможенные правила:

- с учётом отсутствия таможни, импортер обязуется самостоятельно высчитывать НДС и осуществлять его выплату;

- расчёт налоговой базы осуществляется с учётом стоимости экспортируемой продукции;

- цена, которая указывается в иностранной валюте, пересчитывается по курсу на дату принятия товара к учёту;

- оптимальный срок – 20 число месяца, который следует за месяцем, когда был осуществлён ввоз экспортной продукции. Если окончание срока совпадает с выходным или праздничным днём, то для РФ возможно смещение на другое число, которое отвечает ближайшему буднему дню.

Смотрите в видео: оформление товара при импорте из стран ЕАЭС.

Читайте на нашем сайте: список запрещенных товаров для ввоза в Россию.

Плательщики НДС по импортируемой продукции

Плательщиками являются все фирмы и индивидуальные предприниматели, которые импортируют свою продукцию из РК. Это относится даже к тем ИП, к которым применяется специальный режим.

Не платят налог на добавленную стоимость лица, приобретшие продукцию для личного использования, и не являющиеся предпринимателями.

Порядок процедуры оплаты НДС

Когда товары ввозятся на территорию России, НДС оплачивается импортёром. Это касается всех, кто делает покупки в России.

Отличие заключается в том, что при транспортировке продукции из государств, которые не относятся к странам-участницам таможенного союза, налог выплачивается при прохождении таможенного контроля.

При импорте из ЕАЭС деньги перечисляются предпринимателем в бюджет посредством ФНС.

Это касается товаров, которые были произведены на территории государств, являющихся членами ЕАЭС, и пускаются в свободное обращение на территории Евразийского экономического союза.

Налоговая ставка

Она варьируется от 10 до 18% – всё зависит от вида товара. Налоговая база определяется в зависимости от даты платежа по лизинговому договору. Не имеет значения то, какой будет дата перечисления платежа.

Не происходит начисление и оплата НДС по импортируемой продукции в том случае, если товар был отгружен поставщиком, но до российского импортера так и не дошёл. К учёту такой товар принят не был – налоговой базы не существует.

Как рассчитывается налог

Цена продукции, которая импортируется в Россию, может быть определена по договору купли-продажи. Учитывается цена сделки, которая отражается в договоре, и та, которая платится продавцу покупателем. Налоговая база по НДС не увеличивается на фоне наличия расходов на перевозку товаров.

Итоговая налоговая сумма, которая выплачивается в бюджет, может быть рассчитана по следующей формуле:

цена ввозимой продукции + акцизы (актуально для подакцизной продукции) х налоговая ставка (10–18%).

Вероятность ошибки

Налоговая сумма выставляется продавцом по документации, в соответствии с действующим законодательством.

На этом фоне человек, приобретающий товары, определяет НДС самостоятельно, и затем вносит оплаты в ФНС.

Налоговая база обязательно рассчитывается на дату, когда товары были приняты к учёту.

Исходить надо из конечной цены продукции. Если она приобреталась за инвалюту, то сумма в рублях может быть определена посредством пересчёта в валюте по курсу Центробанка. При этом учитывается дата, когда импортируемая продукция была принята к учёту.

Эта база умножается на налоговую ставку. Затем определяется сумма, которую требуется внести.

Когда оплачивается налог

Выплату требуется осуществить строго до 20 числа месяца, который следует за тем, в котором товары были оприходованы, и наступил срок уплаты по лизинговому договору.

Советуем посмотреть видео: кто должен платить НДС в ЕАЭС.

Учёт импортируемого товара из РК

Порядок представлен в табличке:

| Операция | Дебет | Кредит |

| Цена товаров, которые импортируются из РК | 42 | 61 |

| Оплаченная импортируемая продукция | 61 | 52 |

| Налог начислен к оплате | 20 | 69 |

| Отдача выручки от продажи | 63 | 90-2 |

Пример.

В июле ООО «Слон» произвело импорт в Россию из Казахстана продукции для дальнейшей перепродажи. Стоимость по договору поставки – 500,0 тыс. рублей.

Сумма НДС, которая была выплачена компанией в бюджет РФ, составила 90,0 тыс. р. (при налоговой ставке в 18%).

Отчётность по НДС

Предприятие подаёт декларацию.

К ней прилагаются следующие документы:

- заявление (4 экземпляра, бумажный и электронный варианты);

- банковская выписка;

- товаросопроводительная документация;

- счёт-фактура;

- договор на приобретение продукции;

- договор посредника (при его заключении).

Вся документация предоставляется в виде ксерокопий, которые заверяются нотариально. Исключение составляет заявление – оно подаётся в оригинале.

Эти же требования актуальны при экспорте в Казахстан.

Обязательно проводится камеральная проверка. Если в ходе неё не выявляется никаких несоответствий, тогда инспекция обязуется проставить на всех экземплярах заявления отметку об оплате НДС. Срок – 10 дней.

Три экземпляра заявления с отметкой налоговая инспекция возвращает ходатайствующему лицу. Два экземпляра заявитель отдаёт экспортёру, один остаётся у него.

По косвенным налогам

Декларация включает в себя титульный лист и 3 раздела:

- Раздел 1. Содержит информацию об акцизах. Заполняется по необходимости.

- Раздел 2. Сумма налога к оплате.

- Раздел 3. Содержит информацию о товаре.

Подтверждение импорта

- транспортной документации;

- таможенной декларации;

- инвойса;

- сертификатов и лицензии на груз;

- квитанции об уплате таможенных сборов.

Эти же документы нужны при подтверждении импорта товаров в Казахстан.

Смотрите в видео: что нужно делать при получении импорта из ЕАЭС.

Изменения в законодательстве ЕАЭС

ТКЕАЭС вступил в силу 01.01.2018. Новый документ призывает обеспечить единое таможенное регулирование на территории ЕАЭС, создание приемлемых условий для участников внешнеэкономической деятельности, а также упрощение прохождения таможенных формальностей.

- предоставление возможности участникам воспользоваться отсрочкой оплаты ввозных таможенных пошлин (срок – не более 30 дней);

- предъявление декларации на продукцию без документации, которая подтверждает заявленные сведения;

- усовершенствование института уполномоченного экономического оператора;

- предоставление возможности внесения дополнений в декларацию на продукцию.

Более подробно с изменениями можно ознакомиться по ссылке.

Документы для таможенного оформления

Список документов для таможенного оформления:

- паспорта директора и главного бухгалтера;

- учредительная документация, а также документы по организации;

- бухгалтерский баланс субъекта ВЭД за последний отчётный период;

- устав компании;

- приказ о назначении главбуха;

- учредительный договор + изменения;

- решение собрания о назначении директора;

- свидетельство о постановке на учёт в налоговой;

- справки из банков.

Советуем посмотреть видео: процедура оформления таможенной пошлины на товары, импортируемые из стран ЕАЭС.

Особенности включения ввозного ЕАЭС, НДС в вычеты

Плательщики налога принимают к вычету оплаченный НДС, если ввозимая продукция предназначается для пользования в операциях, облагаемых НДС.

Для этого требуется зарегистрировать ходатайство в книге покупок. В нём указываются реквизиты документации, в которой подтверждается оплата ввозного НДС.

Bankchart.kz рассказывает, кто платит НДС в Казахстане, как считать налог на добавленную стоимость, какая ставка налога.

Краткое содержание и ссылки по теме

- Что такое налог на добавленную стоимость?

- Кто является плательщиками НДС?

- Какая ставка НДС в Казахстане?

- Как посчитать НДС?

- Отчетный период и сроки уплаты НДС

- Возврат НДС

- НДС в Украине: плательщики, ставки, расчет

Что такое налог на добавленную стоимость?

Еще одним наполнителем государственной казны, помимо ранее описанных нами налогов (налог на землю, транспортный налог, налог на имущество, социальный налог и подоходный налог), является НДС (расшифровка: налог на добавленную стоимость).

Налог на добавленную стоимость – это налог, уплачиваемый от стоимости реализованных товаров, оказанных услуг или работ на территории РК. Также НДС уплачивается при импорте товаров при пересечении границы.

НДС является косвенным платежом. Ибо его уплата осуществляется на всех этапах создания и реализации продукции. То есть, сначала уплата НДС осуществляется производителем товара, потом посредниками (продавцом), а потом уже конечным потребителем, то есть нами с вами.

Кто является плательщиками НДС?

Индивидуальные предприниматели; юридические лица-резиденты, кроме госучреждений и общеобразовательных школ; филиалы/представительства нерезидента, ведущие деятельность в Республике Казахстан; импортеры.

Все перечисленные субъекты (согласно Налоговому Кодексу РК) - плательщики налога на добавленную стоимость.

Существует реестр плательщиков НДС. Осуществить поиск плательщиков НДС и получить данные о интересующем вас плательщике можно на портале Электронного правительства.

Постановка на учет по НДС бывает добровольная и обязательная.

Какая ставка НДС в Казахстане?

На сегодняшний день, действуют две ставки НДС: 12% и 0%.

0% или нулевая ставка применяется при реализации экспорта товаров. С полным перечнем операций, освобожденных от обложения НДС можно ознакомиться в НК Республики Казахстан.

Ставка 12% применяется во всех остальных случаях.

Как посчитать НДС?

Произвести расчет НДС можно как самостоятельно, так и с помощью НДС калькулятора на нашем сайте.

Рассчитать налог на добавленную стоимость можно следующим способом:

НДС = облагаемый оборот (без НДС) х 12% - НДС в зачет

НДС = цена товара х 12 : (12 + 100)

Основным нюансом и сложностью расчета суммы НДС является расчет НДС, который идет в зачет.

Рассмотрим на примере, что такое зачет НДС и как он рассчитывается.

- Продавец «Х» приобрел у поставщика «Y» товар на сумму 2 240 тенге (с учетом НДС)

- Из этой суммы: 2 000 тенге — стоимость товара; 240 тенге — НДС.

- Продавец «Х» продал товар за 2 576 тенге (с учетом НДС)

- Из этой суммы: 2 300 тенге — стоимость товара, 276 тенге — НДС

- Но ранее продавец «Х» уже уплатил 240 тенге НДС при покупке этого товара у поставщика «Y»

- Эти 240 тенге и есть НДС, который идет в зачет

- Таким образом продавец «Х» заплатит в казну не все 276 тенге НДС, а 276 - 240 = 36 тенге

Для расчета НДС в зачет используют два метода: пропорциональный и раздельный. Вы сами выбираете, какой из методов для вас будет более выгодным. Выбор метода осуществляется на целый год и поменять его можно будет только с 1 января следующего года.

Отчетный период и сроки уплаты НДС

Отчетным периодом по НДС является календарный квартал. Именно за этот период налогоплательщиками подается налоговая декларация (форма 300). Сроки подачи декларации: до 15 числа месяца, который наступает после завершения отчетного квартала.

Сам же НДС должен быть уплачен в казну в такие сроки: не позже 25-го числа второго месяца, который следует после завершения отчетного квартала.

Возврат НДС

Рассмотрим на примере случай, когда возможен возврат НДС.

Продавец «Х» купил товара на 896 000 тенге (включая 96 000 тенге НДС)

Часть товаров на сумму 672 000 тенге продавец «Х» продал за границу (экспорт) за 700 000 тенге (ставка НДС – 0%)

Остальную часть товара на сумму 224 000 тенге продавец «Х» продал на территории РК за 268 800 тенге (включая 28 800 тенге НДС)

НДС в зачет = 28 800 - 96 000 = 67 200 тенге

То есть, как видим, получается, что зачетный НДС превышает начисленный на 67 200 тенге.

Данную сумму продавец «Х» имеет право вернуть из бюджета.

Возврат НДС также возможен по товарам и услугам, приобретенным по гранту или же дипломатическим представительством.

Читайте также: