Корректировочный счет фактура неплательщику ндс

Опубликовано: 10.05.2024

Рассмотрев вопрос, мы пришли к следующему выводу:

В сложившейся ситуации при возврате товара корректировочный УПД составляется в обязательном порядке. Отсутствие такого документа лишает поставщика права на вычет НДС.

При этом если при реализации товара неплательщику НДС по согласованию сторон сделки счета-фактуры не составляются, при возврате товара корректировочный счет-фактура может не составляться. В этом случае в книге покупок продавца может быть зарегистрирован первичный документ, на основании которого произведен возврат.

Обоснование вывода:

1. В целях исчисления НДС операция по передаче в РФ права собственности на товары рассматривается в качестве операции по реализации товаров, являющейся объектом обложения НДС (п. 1 ст. 39, п. 3 ст. 38, пп. 1 п. 1 ст. 146 НК РФ).

Если товар был оприходован у покупателя, то есть покупатель стал его собственником, последующий возврат товара признается реализацией. При этом не имеет значения, по каким причинам товар возвращается продавцу.

Таким образом, в случае возврата товаров продавцу у покупателя - плательщика НДС возникают обязанности по начислению НДС (решение ВАС РФ от 19.05.2011 N 3943/11).

Ранее представители финансового и налогового ведомств разъясняли, что в случаях возврата товара налогоплательщиком НДС он обязан исчислить НДС со стоимости данного товара (п. 1 ст. 154 НК РФ), предъявить его бывшему поставщику (п. 1 ст. 168 НК РФ) и выставить соответствующий счет-фактуру (п. 3 ст. 168 НК РФ, письма Минфина России от 21.05.2018 N 03-07-09/34040, от 21.05.2012 N 03-07-09/58,от 13.04.2012 N 03-07-09/34, от 02.03.2012 N 03-07-09/17, от 27.02.2012 N 03-07-09/11, от 20.02.2012 N 03-07-09/08).

С 1 января 2019 года основная ставка НДС повышена до 20%. В связи с этим специалисты налогового ведомства в письме ФНС России от 23.10.2018 NСД-4-3/20667@ (далее - Письмо ФНС) представили разъяснения по вопросам оформления счетов-фактур в некоторых ситуациях, в том числе и в случае возврата товара.

Согласно п. 1.4 Письма ФНС при возврате с 01.01.2019 всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, рекомендуется продавцу выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем, независимо от периода отгрузки товаров, то есть до 01.01.2019 или с указанной даты (письмо Минфина России от 04.02.2019 N 03-07-11/6171).

То есть на сегодняшний день при возврате товара как плательщиками НДС, так и неплательщиками НДС корректировку счетов-фактур производит продавец (письма Минфина России от 10.04.2019 N 03-07-09/25206, от 08.04.2019 N 03-07-09/24636, ФНС России от 13.12.2018 N ЕД-4-20/24234).

Такой порядок относится в том числе и к случаям возврата товара, приобретенного в 2019 году.

Отметим, что в отношении операций по возврату товара неплательщиками НДС представители контролирующих ведомств и ранее разъясняли, что в таких случаях корректировочный счет-фактуру выписывает поставщик товара (письма Минфина России от 19.03.2013 N 03-07-15/8473, от 31.07.2012 N 03-07-09/96, от 24.07.2012 N 03-07-09/89, от 03.07.2012 N 03-07-09/64, от 16.05.2012 N 03-07-09/56, ФНС России от 14.05.2013 N ЕД-4-3/8562@).

При этом большой объем возвращаемого товара не освобождает продавца от оформления корректировочного счета-фактуры.

Представители финансового ведомства в письме Минфина России от 10.04.2019 N 03-07-09/25208 разъяснили, что в случае, если по возвращаемым покупателем товарам, ранее принятым им на учет, отсутствуют корректировочные счета-фактуры, то у продавца суммы НДС по таким товарам к вычету не принимаются.

Таким образом, при возврате товара неплательщиком НДС продавцу - плательщику НДС выписывается корректировочный счет-фактура первоначальным поставщиком. Такой порядок оформления применялся и до 2019 года.

В рассматриваемой ситуации продавец при поставке товара выписывает УПД. Следовательно, при возврате товара в данном случае оформляется корректировочный УПД. Рекомендации по оформлению корректировочного УПД приведены в письме ФНС России от 17.10.2014 N ММВ-20-15/86@. Корректировочный УПД, оформленный в сторону уменьшения, регистрируется продавцом в книге покупок в периоде его выставления.

2. Согласно пп. 1 п. 3 ст. 169 НК РФ продавец может не составлять счета-фактуры при совершении операций по реализации товаров (работ, услуг), имущественных прав лицам, не являющимся налогоплательщиками НДС, и налогоплательщикам, освобожденным от исполнения обязанностей налогоплательщика НДС, по письменному согласию сторон сделки. В таком случае в книге продаж продавец может отражать реквизиты счета-фактуры, составленного им в одном экземпляре, либо первичных учетных документов, подтверждающих совершение фактов хозяйственной жизни (письмо Минфина России от 09.10.2014 N 03-07-11/50894). В письме ФНС России от 29.01.2015 N ЕД-4-15/1066 также указано, что в случае несоставления счетов-фактур на основании пп. 1 п. 3 ст. 169 НК РФ в книге продаж могут быть зарегистрированы первичные учетные документы, подтверждающие совершение фактов хозяйственной жизни, или иные документы (например бухгалтерская справка-расчет), содержащие суммарные (сводные) данные по указанным операциям, совершенным в течение календарного месяца (квартала).

Следовательно, при возврате товара неплательщиком НДС в том случае, если по согласованию сторон сделки при отгрузке счет-фактура не составлялся, поставщик регистрирует в книге покупок реквизиты первичного документа, на основании которого был произведен возврат, либо реквизиты корректировочного документа, содержащего суммарные (сводные) данные по операциям возврата, совершенным в течение календарного месяца (квартала) (пп. "з", "т", "у" п. 6 Правил ведения книги покупок, седьмой абзац п. 1.4 Письма ФНС).

При отражении в книге покупок такой операции присваивается код 16, который присваивается при получении продавцом товаров, возвращенных покупателями, не являющимися налогоплательщиками НДС, и налогоплательщиками, освобожденными от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой налога, включая случаи частичного возврата товаров указанными лицами, а также отказ от товаров (работ, услуг) в случае, предусмотренном в абзаце втором п. 5 ст. 171 НК РФ, за исключением операций, перечисленных по коду 17 (письмо ФНС России от 20.09.2016 N СД-4-3/17657).

Рекомендуем ознакомиться со следующими материалами:

- Энциклопедия решений. Случаи, когда счета-фактуры продавцом не составляются;

- Энциклопедия решений. Корректировочный счет-фактура;

- Энциклопедия решений. Налоговые вычеты по НДС при возврате товаров покупателем продавцу.

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

профессиональный бухгалтер Башкирова Ираида

Ответ прошел контроль качества

23 апреля 2019 г.

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Мы уже рассказывали, как отразится увеличение ставки НДС с 18% до 20% с 1 января 2019 года на договорных отношениях и порядке исчисления налога при перечислении предоплаты, основываясь на разъяснениях ФНС РФ (Письмо от 23.10.2018 № СД-4-3/20667@ (далее – Письмо)). Сегодня мы продолжим разбираться с нюансами «переходного периода» по НДС при составлении корректировочных и исправленных счетов-фактур, а также при возврате товаров.

Оформление корректировочного счета-фактуры в 2019 году

Новая ставка НДС 20% (вместо 18%) применяется в отношении товаров (работ, услуг), отгруженных с 1 января 2019 (п. 4 ст.5 Федерального закона от 03.08.2018 № 303-ФЗ (далее — Закон № 303-ФЗ)).

Поэтому при выставлении корректировочных и исправленных счетов-фактур правило простое: в них нужно указать ставку НДС, действующую на момент отгрузки товаров (работ, услуг).

Соответственно при выставлении в 2019 году корректировочных счетов-фактур в случае изменения стоимости товаров (работ, услуг), отгруженных до 1 января 2019 года следует указывать ставку НДС 18% (п.1.2 и 1.3 Письма.

Исправления в счета-фактуры вносятся продавцом путем составления новых правильно заполненных экземпляров счетов-фактур. Поэтому, если в 2019 году продавцу придется исправлять счет-фактуру, выставленный до 1 января 2019 года, в исправленном счете-фактуре нужно будет указать правильную ставку НДС, действующую на момент отгрузки, т.е. 18%.

Новые правила оформления возврата товаров в 2019 году

В настоящее время порядок оформления возврата товаров с точки зрения НДС зависит от того, кто и когда возвращает товар. Если товар возвращает неплательщик НДС или плательщик НДС возвращает товары, не принятые им к учету, продавец выставляет в их адрес корректировочный счет-фактуру и принимает к вычету НДС на основании этого документа.

При возврате всей партии товаров, продавец принимает к вычету НДС, исчисленный при их отгрузке на основании своего же «отгрузочного» счета-фактуры.

Если же покупатель - плательщик НДС возвращает часть партии товаров, принятой к учету, то он должен выставить в адрес поставщика счет-фактуру так, как - будто продает эти товары поставщику, начислив (восстановив) НДС по возвращенным товарам.

Начиная с 1 января 2019 г. при возврате всей партии (либо части) товаров, как принятых, так и не принятых на учет покупателями, продавцу следует выставлять корректировочные счета-фактуры на стоимость товаров, возвращенных покупателем. Новый порядок применяется независимо от периода отгрузки товаров, то есть до 1 января 2019 или после этой даты (п.1.4 Письма).

Соответственно продавец примет к вычету НДС по возвращенным товарам на основании корректировочного счета-фактуры (п.5 и п.13 ст.171, п.4 и п.10 ст.172 НК). А покупатель-плательщик НДС должен будет восстановить НДС по возвращенным товарам, если конечно он принимал этот налог к вычету. При восстановлении НДС покупатель зарегистрирует в книге продаж корректировочный счет-фактуру, полученный от продавца (пп.4 п.3 ст.170 НК РФ).

Если при отгрузке товаров продавец не выставлял покупателю счет-фактуру (покупатель не является плательщиком НДС), то при возврате товаров с 1 января 2019 г. продавец составит корректировочный документ, на основании которого можно будет принять к вычету НДС, исчисленный при отгрузке этих товаров.

При составлении корректировочных счетов-фактур и корректировочных документов в графе 7 корректировочного счета-фактуры указывается та налоговая ставка по НДС, которая была указана в графе 7 счета-фактуры, к которому составлен корректировочный счет-фактура. Соответственно, если возвращаются товары, при отгрузке которых покупателю был предъявлен НДС по ставке 18%, при выставлении корректировочного счета-фактуры также указывается ставка 18%.

Таким образом, если в 2019 году покупатель вернет продавцу товары, отгруженные до 01.01.2019 г, он примет к вычету НДС на основании корректировочного счета-фактуры по ставке 18%, а покупатель восстановит НДС по возвращенным, ранее принятый к вычету по ставке 18%.

«Клерк» Рубрика НДС

Изменение ставки НДС вызвало ряд вопросов, на которые сходу не найти ответ. В частности — как в 2019 году оформлять возврат товара и по какой ставке облагать работы и услуги, принятые заказчиком с задержкой.

Так еще в декабре 2018 ФНС рекомендовала во всех случаях возврата товара оформлять корректировочные счета-фактуры. В январе Правительство внесло изменения в порядок ведения книги продаж, фактически закрепив нормативно инициативу ФНС. Такое кардинальное изменение подхода контролеров вызвало некоторую путаницу среди бухгалтеров и вопросы по документальному оформлению возвратов по новым правилам.

Другой вопрос — по какой ставке исчислять НДС, если работы или услуги выполнены в 2018 году, а акт заказчик подписал только в 2019. Причем причины могут быть разные — как технические особенности электронного документооборота, так и волокита со стороны заказчика.

Как в 2019 году оформлять возвраты товаров и когда начислять НДС по работам и услугам, мы разбирались в нашей статье.

Как вернуть товар, если он не нужен покупателю

Согласно п.1 ст.167 НК РФ в общем случае моментом определения налоговой базы по НДС признается наиболее ранняя из дат: день отгрузки (передачи) товаров либо день оплаты, частичной оплаты в счет предстоящих поставок товаров. На эту дату налогоплательщик определяет ставку НДС и исчисляет налог с аванса либо с реализации. И далее продавец в течение 5 дней обязан выставить покупателю счет-фактуру (п.3 ст.168 НК РФ).

В случае возврата этих товаров (в том числе в течение действия гарантийного срока) продавцу или отказа от них суммы НДС, предъявленные продавцом покупателю и уплаченные продавцом в бюджет при реализации товаров, подлежат вычетам (п.5 ст.171 НК РФ). Вычетам подлежат также суммы НДС, уплаченные при выполнении работ (оказании услуг), в случае отказа от этих работ (услуг).

Указанные вычеты производятся в полном объеме после отражения в учете соответствующих операций по корректировке в связи с возвратом товаров или отказом от товаров (работ, услуг), но не позднее одного года с момента возврата или отказа (п.4 ст.172 НК РФ).

С учетом этих норм и разъяснений контролирующих органов привычным стал порядок, когда при возврате товара покупатель выставлял обычный счет-фактуру («на реализацию») если он являлся налогоплательщиком НДС и ранее принял этот товар себе на учет, а также если продавец при продаже этого товара выставил покупателю счет-фактуру (п. 3 ст. 168, пп. 1 п. 3 ст. 169 НК РФ, п.3 Правил ведения книги продаж, Письма Минфина России от 10.11.2015 N 03-07-09/64631, 07.04.2015 N 03-07-09/19392, Письмо ФНС России от 14.05.2013 N ЕД-4-3/8562@ и другие). Если эти условия не выполнялись, покупатель счет-фактуру не выставлял, а продавец:

- Выставлял корректировочный счет-фактуру, если покупатель товары на учет не принимал;

- Выставлял корректировочный счет-фактуру, если покупатель не являлся налогоплательщиком НДС (причем независимо от того, принял покупатель товар на учет или нет);

- Если покупатель-неплательщик НДС возвращал всю партию товара полностью, то продавец корректировочный счет-фактуру не выставлял, а регистрировал первоначальный счет-фактуру в книге покупок по факту возникновения права на вычет по возвращенному товару.

Покупателю и продавцу нужно было оценить несколько факторов, чтобы решить выставлять ли счет-фактуру на возврат, кому и какой именно. А с увеличением ставки НДС с 1 января 2019 года к этому добавился и вопрос — по какой ставке НДС возвращать товар продавцу.Таким образом, ведомство предложило единый порядок оформления счетов-фактур независимо от того, принял или нет покупатель товар на учет, а также является он налогоплательщиком НДС или нет. И этот порядок полностью снимает вопросы о выборе ставки НДС по возвращаемому товару — по какой ставке товар был реализован изначально, по той он и возвращается продавцу.Обращаем ваше внимание, что это изменение никоим образом не поменяло порядок оформления и налогообложения так называемой «обратной реализации» — когда товар передается обратно в рамках самостоятельной сделки купли-продажи (независимо от того, как она оформлена документально). Также и ФНС в Письме от 23.10.2018 г. № СД-4-3/20667@ вопросы «обратной реализации» не затрагивала.

Таким образом, при решении вопроса о том, кто и какой счет-фактуру должен выставить, с 2019 года следует руководствоваться общими нормами главы 21 НК РФ и ст. 39 НК РФ. А значит:

- Если возврат производится в рамках первоначальной сделки, например, речь идет о возврате некачественного или некомплектного товара, то такой возврат не является реализацией.

Фактически имеет место частичное расторжение договора в отношении возвращаемого товара, оказавшегося некачественным (если взамен брака поставляется другой товар, то его передачу можно рассматривать как самостоятельную реализацию в рамках заключенного договора).

Соответственно при возврате этого товара не возникает объекта налогообложения по НДС, и при передаче товара покупателем поставщику счет-фактуру «на реализацию» выставлять не нужно (ст. 39, п. 1 ст. 146, п. 3 ст. 168 НК РФ). При этом поставщик выставляет корректировочный счет-фактуру с уменьшением количества отгруженного товара на объем возврата (п. 3 ст. 168, пп. 4 п. 3 ст. 170, п. 10 ст. 172 НК РФ).

- Если возврат представляет собой самостоятельную сделку (по своей экономической сути и документальному оформлению), то происходит «обратная реализация» товара.

Покупатель становится продавцом, а первоначальный продавец этого товара выступает покупателем. В этом случае НДС новому продавцу (бывшему покупателю) нужно начислить так же, как при обычной реализации. А также в обычном порядке выставить счет-фактуру «на реализацию» (п. 1 ст. 39, пп. 1 п. 1 ст. 146, п. 3 ст. 168 НК РФ).

В не столь однозначных ситуациях, в частности когда договором по тем или иным основаниям предусмотрено право покупателя на возврат товара продавцу, необходимо анализировать условия и причины возврата.

Позиция, поддерживаемая контролерами и судами, заключается в том, что если поставщик надлежащим образом исполнил обязательство по поставке, а товар перешел в собственность покупателя, то возврат товара осуществляется на основании нового договора поставки (в том числе заключаемого в форме допсоглашения к первоначальному договору — п.3 ст.421 ГК РФ), в котором первоначальный поставщик выступает покупателем. При этом обязательство покупателя по оплате товара по первоначальному договору может быть полностью или частично прекращено зачетом встречного требования об оплате поставщиком возвращенного товара на основании ст. 410 ГК РФ.

Вместе с тем, с учетом норм ст.421 ГК РФ о свободе договора стороны могут включить в договор согласованные ими условия отказа покупателя от товара и расторжения (частичного расторжения) договора, помимо установленных непосредственно в ГК РФ. При наличии таких условий передача товара покупателем продавцу может признаваться возвратом с соответствующим документальным оформлением. В качестве примера таких ситуаций можно привести возврат неоплаченного и непроданного товара, когда эта возможность прямо предусмотрена договором. При этом нужно помнить о запрете на совершение мнимых и притворных сделок, а также санкциях (включая п.3 ст.122 НК РФ об умышленной неуплате налогов).

Также стороны могут расторгнуть договор по соглашению сторон (возможно частичное или полное расторжение договора — п. 1 статьи 450 ГК РФ) в связи с чем покупатель возвращает товар поставщику. Отметим, что этот вариант допустим только для действующих договоров. Поскольку исполнение обязательства влечет его прекращение (п.1 ст.408 ГК РФ), изменение или расторжение договора возможно лишь в период его действия, пока существуют неисполненные обязательства. Таким образом, если обе стороны выполнили свои обязательства (в частности, поставщик поставил товар, а покупатель его оплатил), то обязательства прекращаются надлежащим исполнением, и расторгать просто нечего. Аналогичный подход отражен, например, в Определении Верховного Суда РФ от 08.06.2015 N 304-ЭС14-8595 по делу N А46-14792/2013, «Рекомендациях по применению отдельных положений Федерального закона «Об обществах с ограниченной ответственностью» (подготовлены ФНП).

Для правильного документального оформления и налогообложения продавцу и покупателю необходимо более внимательно относиться к формулировкам и различать «возврат» товара от его «обратной» реализации.При этом в корректировочном счете-фактуре указывается та же ставка НДС, что и в первоначальном счете-фактуре, оформленном при отгрузке товара покупателю. В частности, если товар приобретен в 2018 году, а возвращается в 2019, ставка НДС составит 18% и покупателю не придется брать на себя разницу в 2%.

При «обратной реализации», как и ранее, передача товара представляет собой самостоятельную сделку. А значит НДС нужно начислить так же, как при обычной реализации и также в обычном порядке выставить счет-фактуру (п. 1 ст. 39, пп. 1 п. 1 ст. 146, п. 3 ст. 168 НК РФ).

Отметим, что изменения в Постановление № 1137 вступают в силу по истечении одного месяца со дня официального опубликования (опубликованы 22.01.2019) и не ранее 1-го числа очередного налогового периода по налогу на добавленную стоимость. Соответственно они станут обязательны только с апреля 2019 года.

Вместе с тем на практике ими удобно руководствоваться уже с начала 2019 года, поскольку если действовать по старому порядку и оформлять классический счет-фактуру на возврат, то в нем придется указывать ставку 20% по товару, отгруженному до 01.01.2019 по ставке 18%. А в этом варианте при возврате товара, и в частности брака, по старому порядку искажается общая стоимость товара и НДС.

Скоро разместим продолжение статьи.В процессе работы бухгалтер сталкивается с таким потоком информации, что даже современные автоматизированные средства не гарантируют безошибочной регистрации данных. И иногда приходится исправлять уже оформленные документы, в частности по учету НДС. О том, как корректировать и исправлять счета-фактуры, читайте далее в материале.

Что такое корректировки и исправления?

При изменении стоимости отгруженной продукции (услуг, имущественных прав) Налоговый кодекс РФ обязывает налогоплательщиков оформлять корректировочный счет-фактуру. Подобная корректировка фиксируется следующим образом.

Сначала оформляется документ, в котором указывается изменение стоимости отгруженной продукции (услуг, имущественных прав). При этом н имеет значения, почему поменялась стоимость — из-за изменений цены или из-за изменений объема отгруженной продукции (услуг, имущественных прав). В обоих случаях составляется документ (договор и т.п.), который подтверждает, что покупатель согласен на подобное изменение.

Когда документ на корректировку оформлен, продавец корректирует счет-фактуру и выставляет его покупателю.

Дальнейшие шаги продавца и покупателя напрямую зависят от вида корректировки.

С тех пор, как законодатели утвердили составление корректировок счетов-фактур, в практике учета накопилось немало казусов. Причиной тому стало заблуждение многих бухгалтеров, что всякое изменение ранее выставленного счета-фактуры оформляется корректировочным документом. Однако это не так.

Прежде всего, нужно научиться различать понятия:

- корректировка, которая оформляется путем составления корректировочного счета-фактуры и первичного документа;

- ошибка, которая изначально была сделана в счете-фактуре и требует исправления. В этом случае покупателю направляется исправленный счет-фактура.

Основанием для проведения корректировки служит договор или другой документ, который подтверждает, что покупатель согласен на изменение стоимости отгруженной продукции (услуг, имущественных прав). Указанные документы подтверждают, что изменение имело место после отгрузки.

А вот в случае нарушения требований НК РФ при первоначальном выставлении счета-фактуры или допущении ошибки, например, арифметической, счет-фактура не корректируется, а исправляется. В подобной ситуации делать корректировочный счет-фактуру нельзя.

Особенности учета в одном периоде и в разных

При увеличении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

- продавец в текущем периоде включает возникшую разницу в налоговую базу, независимо от того, в каком периоде была отгружена продукция (услуги, имущественные права) (п. 10 ст. 154 НК РФ);

- покупатель делает вычет по налогу на разницу между НДС, рассчитанным до и после корректировки (п. 13 ст. 171 НК РФ).

Контур.НДС+ учитывает корректировки и исправления и сверяет результат с контрагентами по всем кварталам.

При уменьшении стоимости отгруженной продукции (услуг, имущественных прав) в текущем периоде (периоде корректировки):

- продавец делает вычет по налогу на разницу между НДС, рассчитанным до и после корректировки (п. 13 ст. 171 НК РФ). В то же время налоговая база, которая была определена в момент отгрузки продукции (услуг, имущественных прав), не корректируется;

- покупатель восстанавливает НДС на сумму разницы между НДС, рассчитанным до и после корректировки (пп. 4 п. 3 ст. 170 НК РФ);

- корректировки на уменьшение проводятся с КВО 18.

Продавец и покупатель в своих книгах покупок и продаж указанные операции отражают следующим образом:

Для правильной регистрации корректировок в книгах покупок и продаж в разные отчетные периоды используйте следующую шпаргалку:

Пример 1

По договору аренды между «Сокол» (арендодатель) и «Ласточка» (арендатор) сумма арендной платы равна 106 000 руб. в месяц (в т.ч. НДС). Согласно допсоглашению, заключенному в феврале 2019 г., арендный платеж увеличился до 112 600 руб. в месяц (в т.ч. НДС). По допсоглашению это изменение действует с 1 октября 2018 г.

За 4 квартал 2018 г. аренда составила 318 000 руб. (в т.ч. НДС — 48 508 руб.). После заключения допсоглашения в феврале 2019 г. аренда за 4 квартал 2018 г. увеличилась до 337 800 руб. (в т. ч. НДС — 51 529 руб.).

В феврале 2019 г. после подписания допсоглашения «Сокол» выписывает «Ласточке» корректировочный счет-фактуру и указывает:

- прежнюю сумму арендного платежа за 4 квартал 2018 г. (318 000 руб., в т.ч. НДС — 48 508 руб.);

- новую сумму арендного платежа за 4 квартал 2018 г. (337 800 руб., в т.ч. НДС — 51 529 руб.);

- разницу (увеличение) (19 800 руб., в т.ч. НДС — 3 020 руб.).

В этой ситуации «Сокол» увеличивает налоговую базу 1 квартала 2019 г., регистрируя корректировочный счет-фактуру в книге продаж за этот период, на 16 780 руб. (без НДС).

«Ласточка» вправе в 1 квартале 2019 г. заявить к вычету сумму НДС в размере 3 020 руб. согласно корректировочному счету-фактуре, полученному от «Сокола», зарегистрировав этот счет-фактуру в книге покупок 1 квартала 2019 г.

Пример 2

В сентябре 2019 г. «Сокол» отгрузил «Ласточке» продукцию на сумму 96 000 руб. (в т.ч. НДС — 14 644 руб.).

В феврале 2019 г. стороны договорились об уменьшении стоимости отгруженной продукции. Стоимость после уменьшения составила 82 400 руб. (в т. ч. НДС — 12 569 руб.).

В феврале 2019 г. «Сокол» выписывает «Ласточке» корректировочный счет-фактуру, где указывает:

- прежнюю стоимость (96 000 руб., в т.ч. НДС — 14 644руб.);

- новую стоимость (82 400 руб., в т.ч. НДС — 12 569 руб.);

- разницу (уменьшение) (13 600 руб., в т.ч. НДС — 2 075 руб.).

В этой ситуации в феврале 2019 г. «Сокол» вправе заявить к вычету НДС в сумме 2 075 руб. согласно корректировочному счету-фактуре, выставленном «Ласточке». Для этого «Сокол» регистрирует выписанный «Ласточке» корректировочный счет-фактуру в своей книге покупок за 1 квартал 2019 г.

«Ласточка» в феврале 2019 г. должна восстановить НДС в сумме 2 075 руб., указанной в корректировочном счете-фактуре, полученном от «Сокола». В этой связи в феврале 2019 г. «Ласточка» должна сделать восстановительную запись в своей книге продаж 1 квартала 2019 г.

Практика составления корректировочных счетов-фактур показала, что корректировка стоимости товаров, услуг или имущественных прав может осуществляться неоднократно.

Имейте в виду: при повторной корректировке продавцом составляется корректировочный счет-фактура. В нем фиксируются данные предыдущего корректировочного счета-фактуры. Так в следующий корректировочный счет-фактуру попадает разница между новыми данными и данными предыдущей корректировки.

При этом новый корректировочный счет-фактура включает дату и номер предыдущего. Он регистрируется сторонами в книгах продаж и покупок в общеустановленном порядке на указанную в нем сумму разницы. При этом не аннулируются записи предыдущего корректировочного счета-фактуры (остаются в том виде, в котором они были отражены при его выставлении).

Как они должны быть отражены в декларации?

Налоговая служба использует программные продукты для проверки налоговых деклараций. Изучая декларацию по НДС, программа вычисляет два вида ошибок:

- несовпадение по суммам, когда продавец и покупатель по одной и той же сделке провели разные суммы НДС;

- неотражение операций, когда один контрагент зафиксировал сделку и налог по ней, а другой — нет.

Отметим, что не все ошибки в декларации критичны. Так, если допущена ошибка в разделе 2 декларации по НДС в строках с 010 по 070, то налогоплательщик может, но не обязан подавать уточенную декларацию. Но когда доходит до ошибки в числовых показателях, из-за чего в бюджет поступает меньший платеж, налогоплательщик должен скорректировать декларацию, заплатить недоимку и пени.

Выявив несоответствие данных, ФНС направит налогоплательщику требование пояснить ту или иную операцию в декларации и укажет код одной из девяти вероятных ошибок:

1 код ошибки означает, что контрагент:

- не отразил в своей декларации операцию;

- не подал декларацию в ФНС, а если и подал, то с нулевыми показателями;

- допущена ошибка в отражении операции, которая не дает распознать счет-фактуру и сравнить ее с записями контрагента.

2 код ошибки появляется, когда есть несостыковки между операциями книги покупок и книги продаж (в декларации это 8 и 9 раздел соответственно) налогоплательщика. Такая ситуация возможна, например, когда зачитываются авансы.

3 код ошибки указывается при расхождении информации между журналами выставленных и полученных счетов-фактур (в декларации это 10 и 11 раздел соответственно). Это распространенная ошибка у налогоплательщиков, которые ведут посредническую деятельность.

4 код ошибки свидетельствует о том, что в какой-то графе декларации (рядом с кодом ошибки обязательно указывается графа, в которой эта ошибка обнаружена) выявлена ошибка (арифметическая и т.п.).

5 код ошибки в декларации по НДС говорит о неправильно указанной дате счета-фактуры в разделах с 8 по 12. Появление в требовании по НДС 5 кода ошибки возможно как в случае неправильного указания даты, так и в ситуации превышения даты счета-фактуры проверяемому отчетному периоду. Код ошибки 5 по НДС — один из нововведенных кодов, которые стали применятся только с 2019 года.

6 код ошибки в декларации по НДС означает, что налогоплательщик указал в книге покупок (в 8 разделе декларации) НДС к вычету по счету-фактуре, который был выписан ранее трехлетнего периода, допустимого для получения вычета по налогу. В требовании по НДС 6 код ошибки стал появляться с января 2019 года.

7 код, в отличие от 6 кода ошибки по НДС, указывает на отражение в книге покупок НДС к вычету по входящему счету-фактуре, выписанному до госрегистрации налогоплательщика.

8 код ошибки используется для операций, отраженных в разделах с 8 по 12 декларации по НДС, с неверной кодировкой, не соответствующей приказу ФНС РФ от 14.03.2016 № ММВ-7-3/136@.

9 код ошибки свидетельствует, что в книге продаж (в 9 разделе декларации) неправильно проведено аннулирование исходящего счета-фактуры — отрицательный НДС больше НДС по счету-фактуре, который аннулируется, или запись об аннулируемом счете-фактуре вообще отсутствует в книге продаж.

Перечисленные коды ошибок в декларации по НДС предназначены, чтобы упростить проверку исчисления налога, а также быстро определить раздел с недостоверными данными. Кроме того, ранжирование ошибок в декларации по НДС позволяет налогоплательщикам понять, нужно ли подавать в ФНС «уточненку» или достаточно пояснений.

Вопрос клиента:

Как отразить в уточненной декларации по НДС сторно по счет-фактуре недобросовестного поставщика, ранее принятой к вычету в программе 1С: Бухгалтерия 3.0?

Ответ специалиста линии консультаций:

Бывают случаи, когда из ИФНС поступают требования о сдаче уточненной НД по НДС в связи с тем, что один или несколько поставщиков вашей компании не отражал к начислению НДС по тем счет-фактурам,

которые были приняты вашей организацией к вычету или вовсе подавал "нулевки" по НДС. Стоит заметить, что отказ в вычете НДС заказчику при наличии у подрядчика признаков

однодневки правомерен в случае, если налоговым органом будет доказано нарушение заказчиком пределов прав по исчислению налоговой базы и суммы налога, а также фиктивность проведенных операций.

Но в данной статье мы рассмотрим случай, когда "уточненку" действительно нужно подать, правомерность вычета доказать не смогли, но обоснованность расходов по учету налога на прибыль подтверждена.

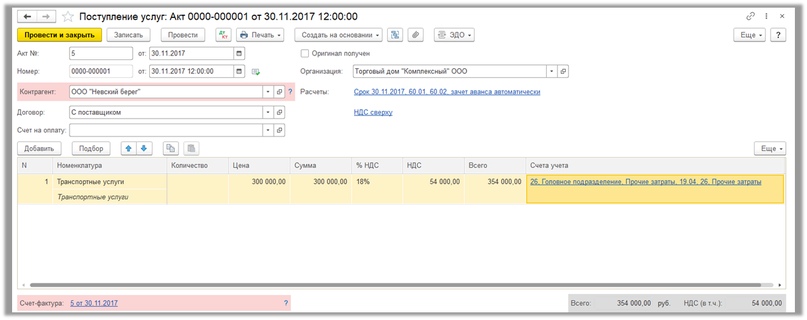

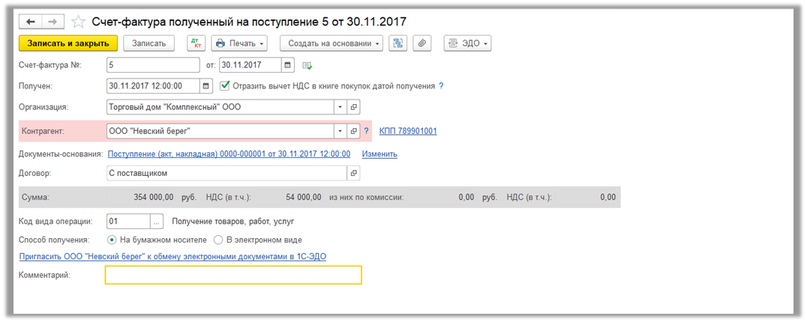

1. 30.11.2017 поставщик предоставил документы по транспортным услугам: акт и счет-фактуру.

2. Вычет по счет-фактуре отражён в книге покупок датой получения.

3. 05.03.2020 пришло требование из ИФНС о предоставлении уточненной декларации за 4 кв. 2017 в связи с тем, что контрагент ООО «Невский берег» не отражал в своей налоговой декларации информацию о реализации данных услуг.

Поставщик на связь не выходит, дополнительные доказательства для ИФНС не собрано и было принято решение подать уточненную налоговую декларацию по НДС за 4 кв. 2017, убрав данный вычет.

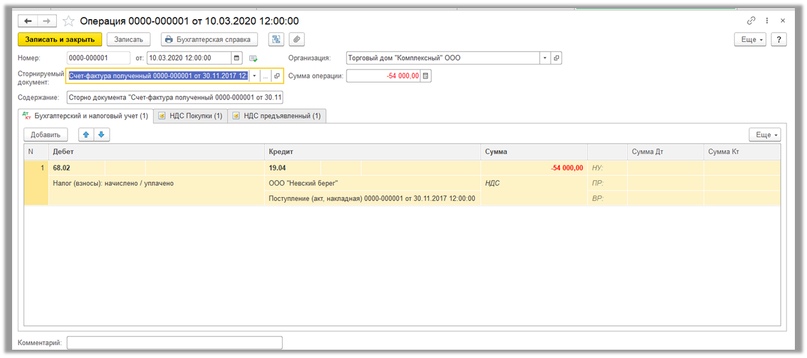

Для этого в разделе «Операции» открываем журнал «Операции, введенные вручную» и создаем новый документ «Сторно документа». Дата операции будет датой доп. листа в Книге покупок. В качестве сторнируемого документа выбираем Счет-фактуру полученный.

Автоматический заполняются сторно по проводкам – принятие НДС к вычету, а также сторно записей по регистрам накопления «НДС покупки» и «НДС предъявленный».

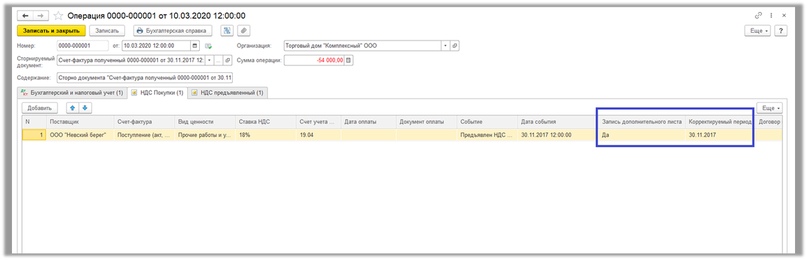

4. Переходим на вкладку «НДС Покупки» - именно этот регистр накопления отвечает за наличие записей в книге покупок в декларации и отчете Книга покупок. В столбце «Запись дополнительного листа» ставим значение «Да», а «Корректируемый период» выбираем тот, в котором был принят НДС к вычету, в данном случае – 30.11.2017.

5. После того как была сделана данная сторнирующая запись, на сч. 19.04 повис остаток по НДС по данному документу поступления. Данный НДС необходимо списать на расходы организации, не принимая их к налоговому учёту.

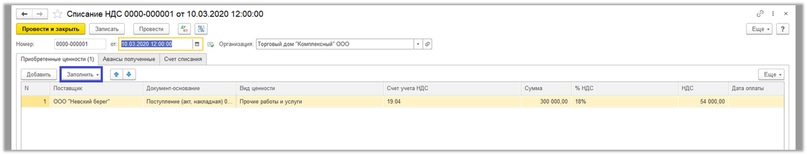

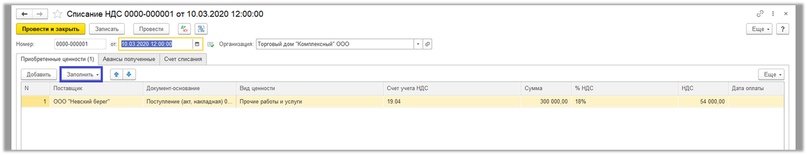

6. Для списания НДС на расходы используем документ «Списание НДС» в журнале документов «Регламентные операции по НДС» в разделе «Операции». Заполняем документ по поступлению по кнопке «Заполнить» той же датой, что и операция «Сторно документа».

7. На вкладке «Счет списания» выбираем счет учета 91.02 и статью «Списание выделенного НДС на прочие расходы». Обратить внимание, что данная статья не должна приниматься в расходах по налоговому учету.

Обращаем внимание, что списывать НДС необходимо именно этой операцией, а не ручными записями, иначе при заполнении следующей книги покупок будет подбираться снова данный документ поступления.

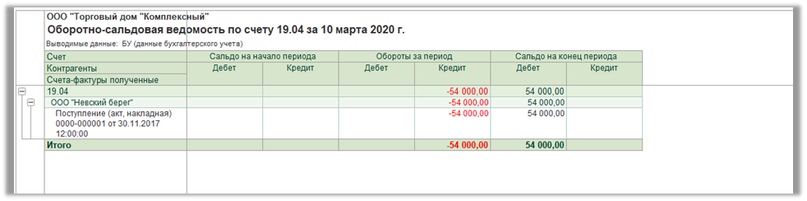

8. Теперь сальдо на сч. 19.04 нет, а запись доп. листа выглядит следующим образом:

Читайте также: