Зуп отчет по ндфл по подразделениям

Опубликовано: 30.04.2024

Автор: Ольга Толоконникова, старший бухгалтер-консультант Линии консультаций компании «ГЭНДАЛЬФ»

Материалы газеты «Прогрессивный бухгалтер», март 2020 г.

Отчетность по НДФЛ заполняется в учетных системах «1С» автоматически – для этого необходимо отразить все доходы физических лиц, ввести данные по налоговым вычетам и рассчитать суммы исчисленного, удержанного и перечисленного налога. Однако для автоматического формирования отчетов 2- и 6-НДФЛ в программе важно учесть не только законодательные аспекты, но и особенности программы по формированию данных о суммах налога, чтобы обойтись без ручных корректировок. Рассмотрим подробнее особенности заполнения отчетности по НДФЛ в программе «1С:Зарплата и управление персоналом 8», ред.3.1.

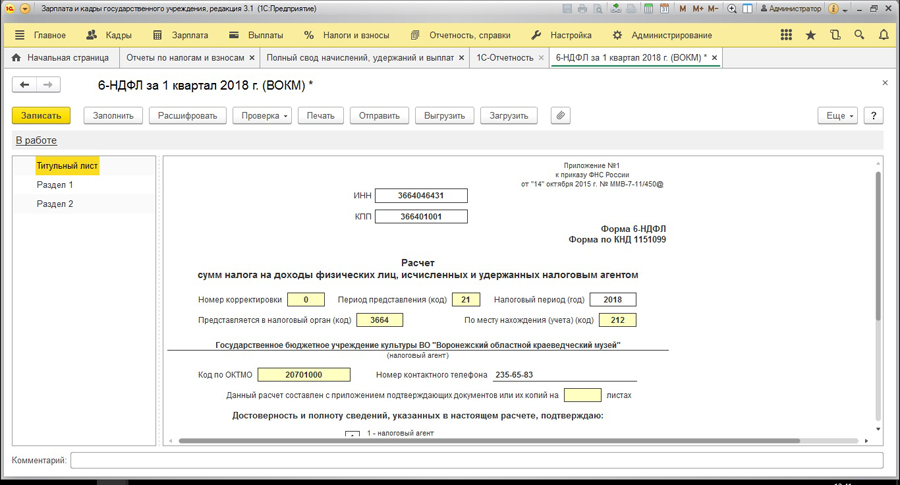

Заполнение титульного листа и раздела 1 в расчете 6-НДФЛ

Данные титульного листа расчета заполняются из справочника «Организации». Незаполненные ячейки со сведениями о налоговом агенте, которые не предусматривают ручного ввода означают, что в базе не введены соответствующие сведения. После добавления, например, в справочник «Организации» КПП необходимо нажать кнопку «Еще» – «Обновить» либо создать новый отчет (просто перезаполнение отчета не поможет), после чего титульный лист заполняется обновленными сведениями

Важно обратить внимание на поле «Дата подписи» на титульном листе. В этом поле указывается по умолчанию текущая дата компьютера на момент создания отчета, но в строке 080 раздела 1 сумма неудержанного налога в программе определяется как раз в соответствии с этой датой. Например, если дата подписи отчета 10.01.2020, а заработная плата за декабрь 2019 г. была выплачена 12.01.2020, то сумма удержанного налога в строке 080 расчета за 2019 г. отразится, если дату подписи проставить, например, 13.01.2020, то строка 080 будет незаполненной (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@).

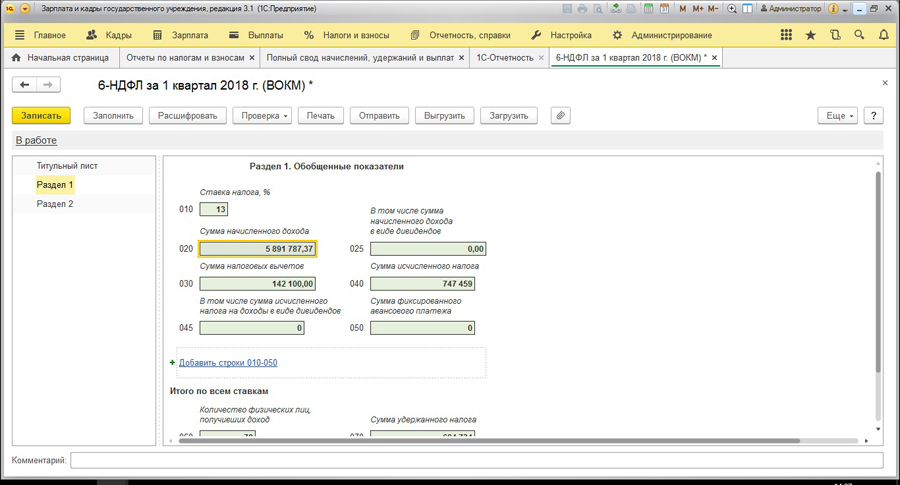

Строки 020-045 раздела 1 отчета 6-НДФЛ заполняются на дату фактического получения дохода. По ней определяется месяц налогового периода, в который включается доход. Например, дата фактического получения дохода с кодом 2000 (оплата труда) – это последний день месяца, за который начислен доход, а вот что касается отпускных (код дохода 2012) и больничных (код дохода 2300) – это дата выплаты.

Строка 060 заполняется общим количеством физических лиц, получивших в отчетном периоде налогооблагаемый доход. Строка 070 – общей суммой удержанного налога в отчетном периоде. Например, если зарплата за декабрь 2019 г. выплачена в декабре, то удержанный налог с зарплаты включается в строку 070 расчета за 2019 г., если выплачена в январе 2020 г., то удержанный налог попадет в расчет при сдаче отчетности за 1 квартал 2020 г. (Письмо ФНС РФ от 01.08.2016 № БС-4-11/13984@);

Некоторые данные ячеек в отчете можно расшифровывать с детализацией по сотрудникам и суммам по кнопке «Расшифровать» и при необходимости распечатать.

Раздел 2 расчета 6-НДФЛ

Одно из важнейших правил, которое следует учитывать при заполнении раздела 2 расчета 6-НДФЛ: отчет заполняется по сроку перечисления налога (согласно письмам ФНС от 09.08.2016 № ГД-4-11/14507 и от 24.10.2016 № БС-4-11/20120). Иными словами – операция включается в тот период, на отчетный квартал которого приходится срок перечисления удержанного налога (строка 120).

Строка 100 расчета заполняется с учетом положений ст. 223 НК РФ, соответственно, в программе для различных видов доходов дата фактического получения – это последний день месяца или дата выплаты, которые регистрируются, например, начислением заработной платы или ведомостью.

Что касается премий, то согласно письмам ФНС от 10.10.2017 № ГД-4-11/20374@, от 14.09.2017 № БС-4-11/18391, Минфина от 29.09.2017 № 03-04-07/63400 датой фактического получения дохода в виде ежемесячной премии с кодом 2002 является последний день месяца, за который она начислена, так как премия входит в систему оплаты труда. Для этого в программе в виде начисления данной премии в самом коде дохода по НДФЛ необходимо установить флажок «Соответствует оплате труда» и выбрать категорию дохода – «Оплата труда».

Строка 110 – дата удержания налога - заполняется в соответствии с п. 4 ст. 226 НК РФ и п. 7 ст. 226.1 НК РФ. Дата удержания налога – это дата фактической выплаты, в программе удержание налога производится документами «Ведомость в банк/кассу/на счета». Дата удержания налога в учете будет отражаться датой, указанной в поле «Дата выплаты».

В строке 120 указывается дата, не позднее которой должна быть перечислена сумма налога (п. 6 ст. 226 НК РФ и п. 9 ст. 226.1 НК РФ). Например, если это отпускные, то срок перечисления до конца месяца, в котором они выплачивались, а для зарплаты – это следующий день после удержания налога. Если срок перечисления налога выпадает на выходной, то он переносится на следующий за ним рабочий день (п. 7 ст. 6.1 НК РФ и письмо ФНС РФ от 16.05.2016 № БС-4-11/8568@). Таким образом, в строке реальная дата перечисления налога не отражается, а отражается предельный срок перечисления налога, который зависит от того, с каких доходов удержан НДФЛ. В программе при регистрации удержанного налога фиксируется автоматически предельный срок перечисления налога.

В строке 130 указываем обобщенную сумму фактически полученных доходов в указанную в строке 100 дату. Данная строка является справочной и не проверяется контрольными соотношениями (письмо ФНС от 10.03.2016 № БС-4-11/3852@), а в строке 140 отражаем обобщенную сумму удержанного налога на дату, указанную в строке 110.

Заполнение справки 2-НДФЛ для ИФНС

Принцип формирования данных в справке 2-НДФЛ такой же, как в 6-НДФЛ. Но важно обратить внимание на следующее: если заработную плату за декабрь 2019 г. работодатель перечисляет, например, в январе 2020 г., ее величина, а также сумма НДФЛ, исчисленного, удержанного и уплаченного с нее, должна быть отражена в справке 2-НДФЛ, составляемой по итогам 2019 г. (письма ФНС РФ от 03.02.2012 № ЕД-4-3/1692@, № ЕД-4-3/1698@, от 12.01.2012 № ЕД-4-3/74).

На автоматическое заполнение справки 2-НДФЛ для передачи в ИФНС влияет дата документа: в отчет включаются суммы доходов и НДФЛ за соответствующий налоговый период, зарегистрированные до даты документа. Например, если удержание и перечисление НДФЛ за декабрь 2019 г. произведено 11.01.2020, то для того чтобы эти суммы отразились в отчетности за 2019 г., дата документа справки 2-НДФЛ для передачи в ИФНС должна быть большей или равной 11.01.2020.

Какими отчетами проверить отчетность по НДФЛ

Наиболее популярным является отчет «Сводная справка 2-НДФЛ» (раздел «Налоги и взносы» – «Отчеты по налогам и взносам»), в нем сумма колонки «начислено» соответствует строке 120 расчета 6-НДФЛ, помимо этого отчет показывает примененные вычеты, сумму НДФЛ в разрезе различных ставок.

«Проверка разд. 2 6-НДФЛ» – еще один популярный отчет. Он показывает сведения раздела 2 6-НДФЛ в разрезе дат и документов, и сумм НДФЛ. Помимо этого, в версии 3.1.8 появилась серия отчетов «Анализ НДФЛ по документам-основаниям /датам получения доходов/ по месяцам», позволяющих детальнее анализировать и расшифровывать суммы доходов и НДФЛ вплоть до документов, не затрагивая при этом регистры в программе.

Время чтения: 10 мин.

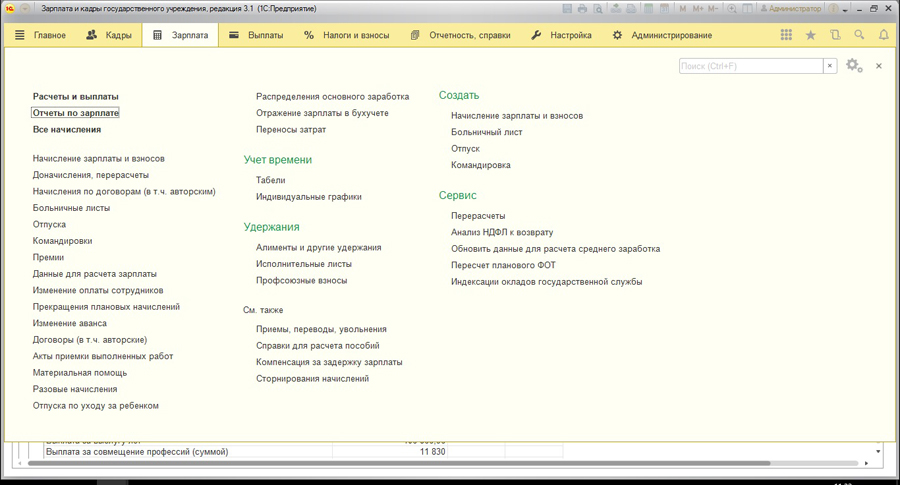

1) В разделе меню Зарплата выбираем пункт «Отчеты по зарплате».

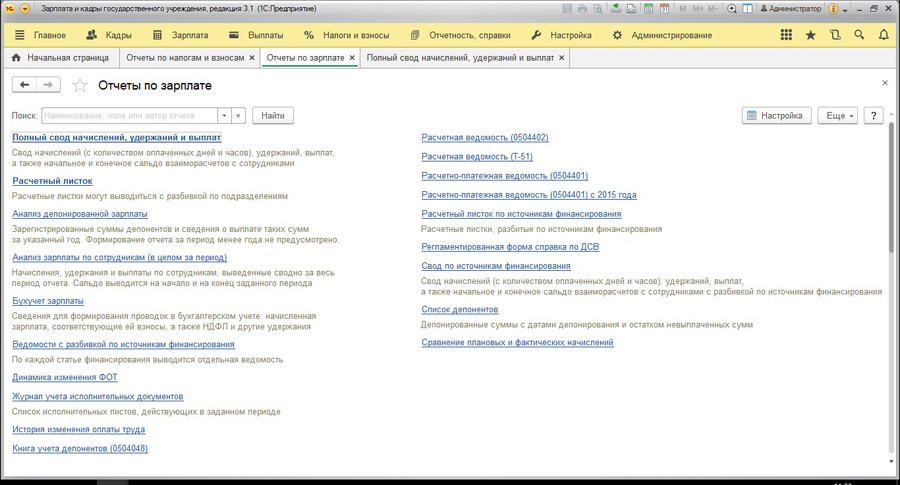

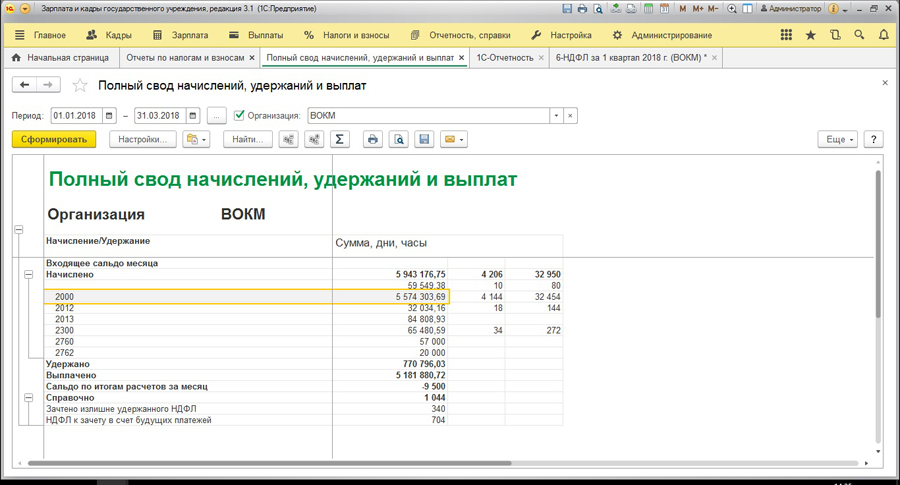

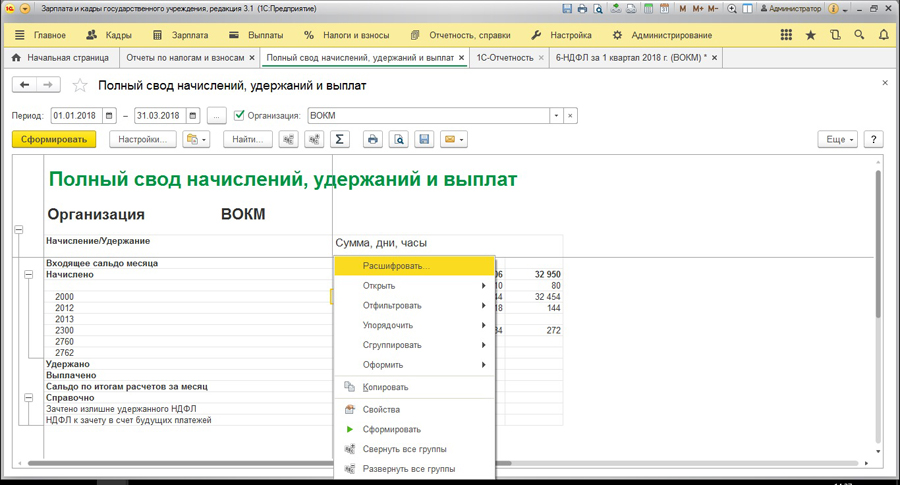

2) Выбираем отчет «Полный свод начислений, удержаний и выплат».

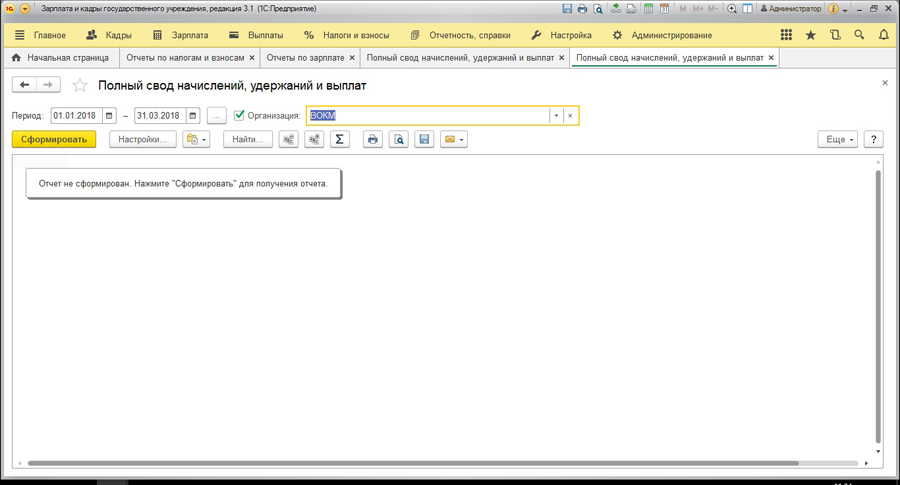

3) Заполняем период формирования отчета и организацию и переходим к настройкам отчета.

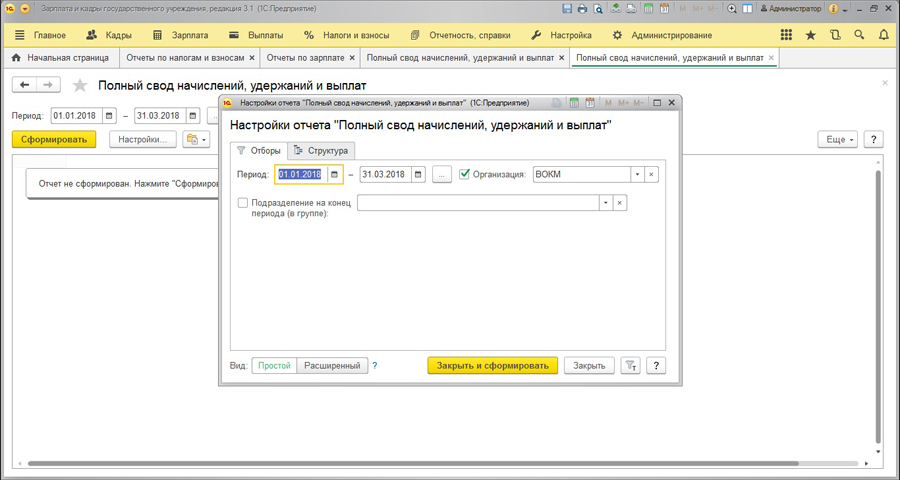

4) Открываем расширенный вариант настроек.

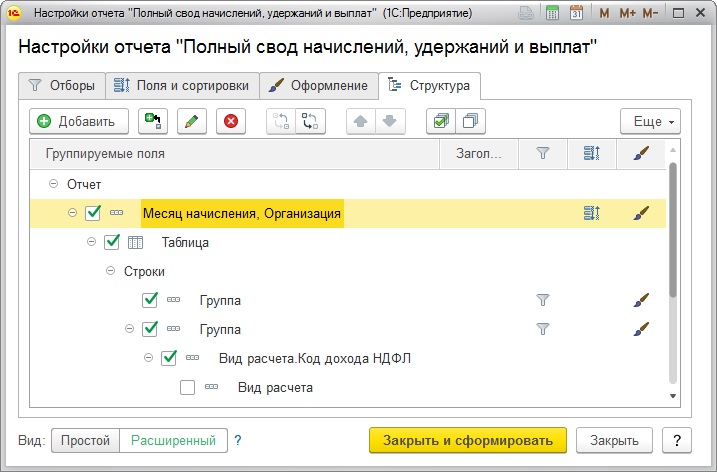

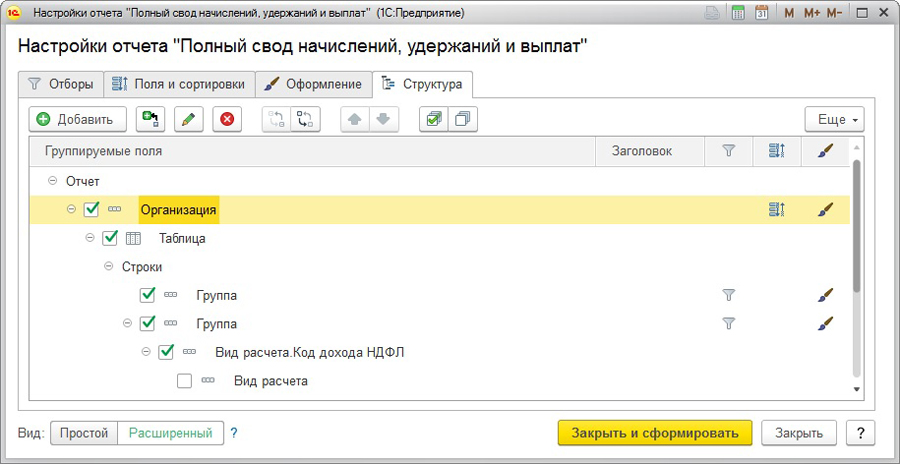

5) Переходим в раздел Структура.

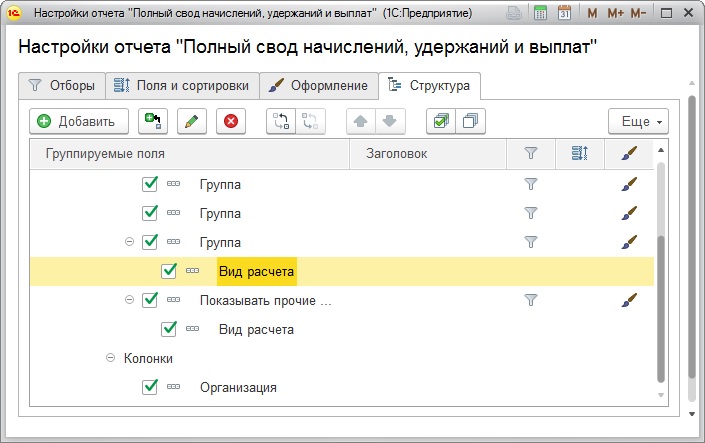

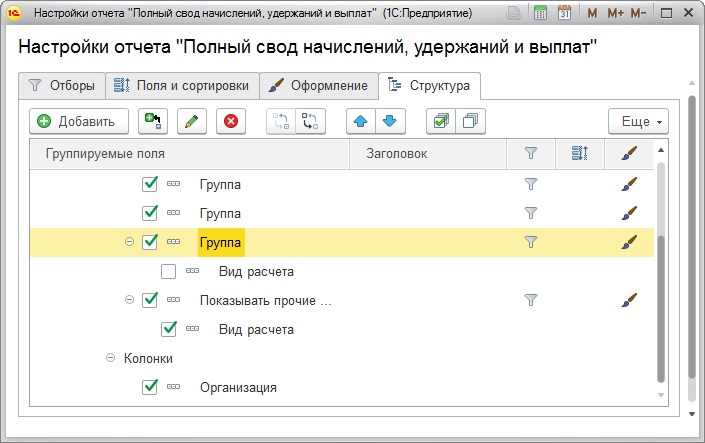

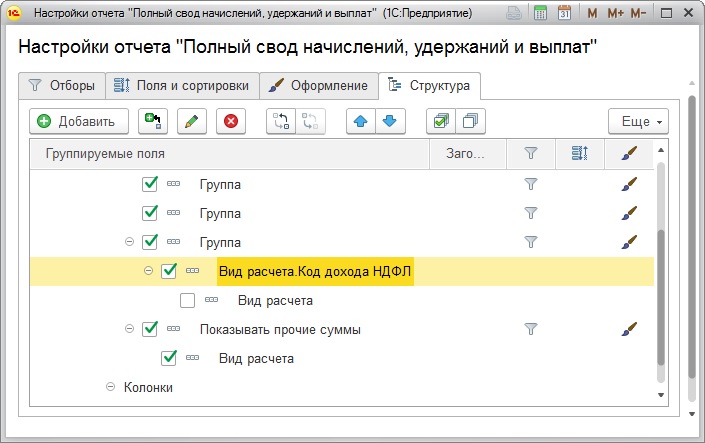

6) Снимаем галочку с пункта Вид расчета и одним щелчком левой кнопки мыши выделяем строку Группа, расположенную выше (строка должна стать желтой).

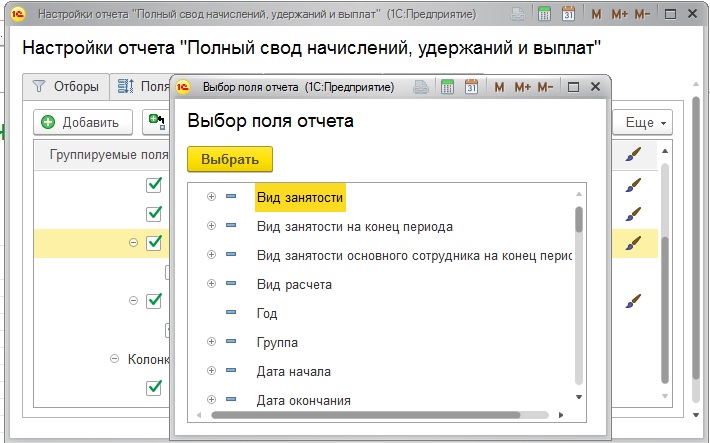

7) Далее по кнопке Добавить раскрываем список Вид расчета (нажав на плюсик слева от пункта вид расчета).

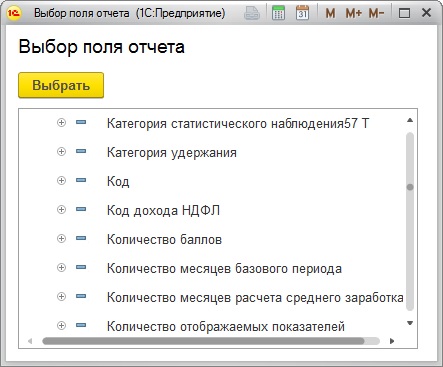

8) В раскрывшемся списке находим пункт Код дохода НДФЛ и двойным щелчком выбираем его.

9) Структура отчета теперь выглядит так:

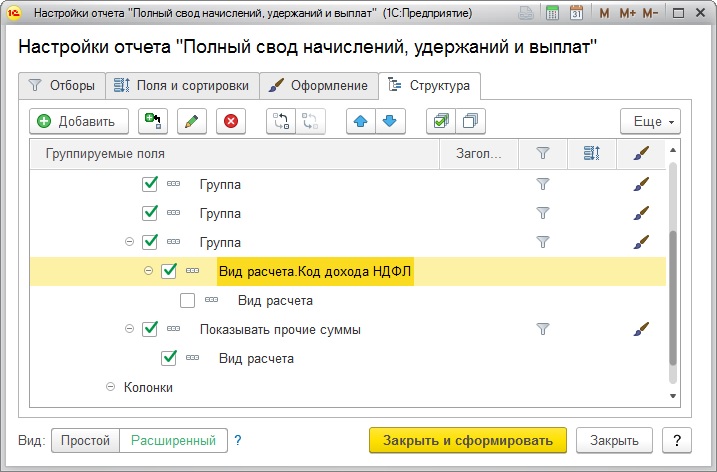

10) Далее нажимаем Закрыть и сформировать.

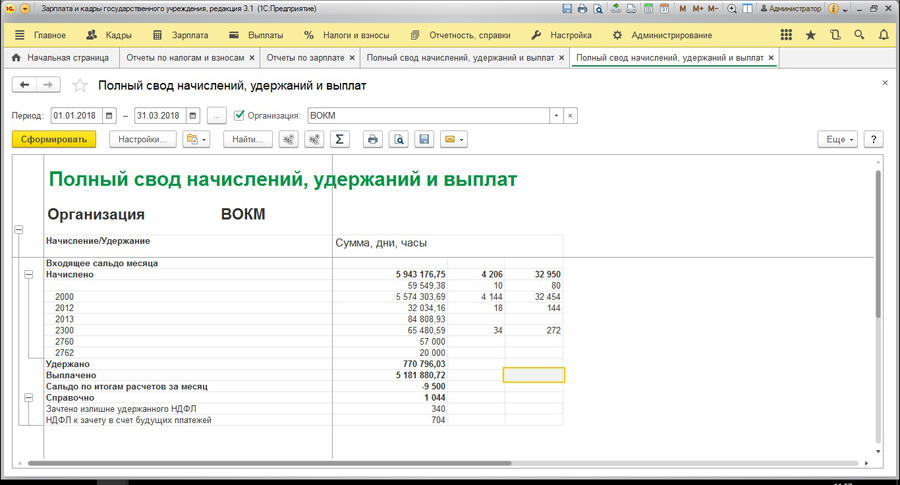

11) Отчет имеет следующий вид:

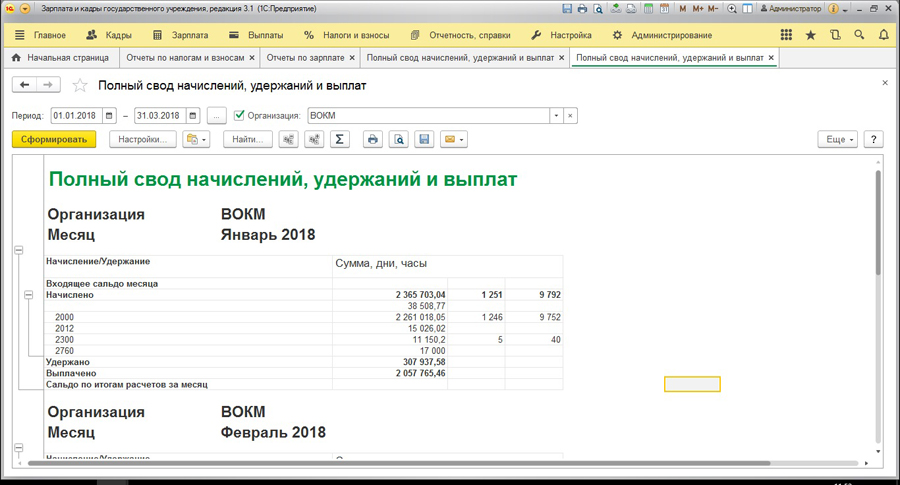

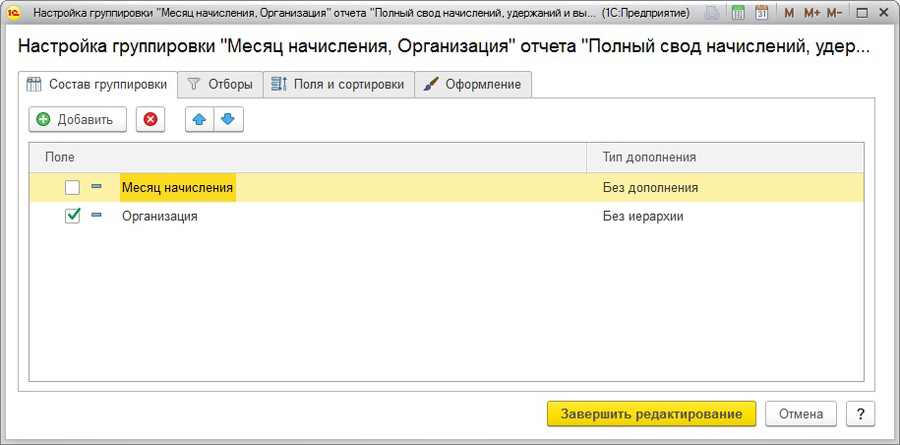

12) Чтобы увидеть сводные данные за период (без разреза по месяцам), возвращаемся в Настройки -> Структура. Двойным щелчком левой кнопки мыши раскрываем строку Месяц начисления, Организация.

13) Снимаем галочку со строки Месяц начисления, нажимаем Завершить редактирование.

14) Еще раз формируем отчет.

15) Теперь отчет выглядит следующим образом:

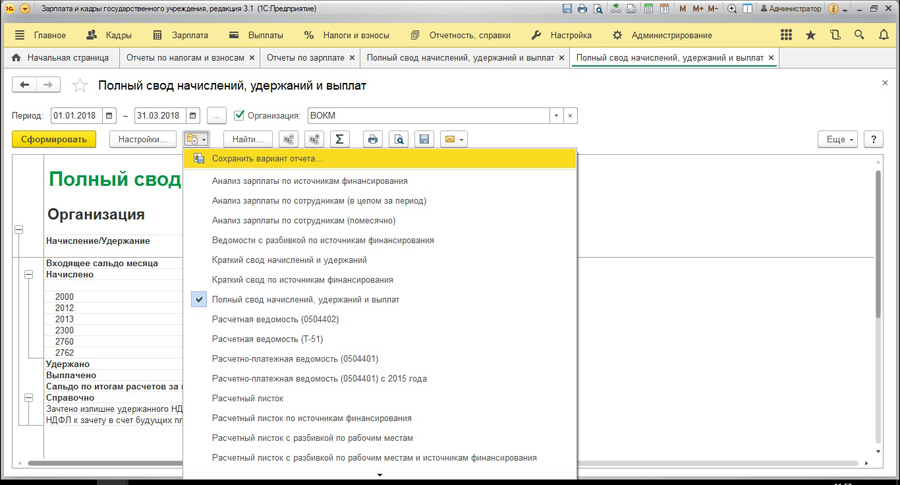

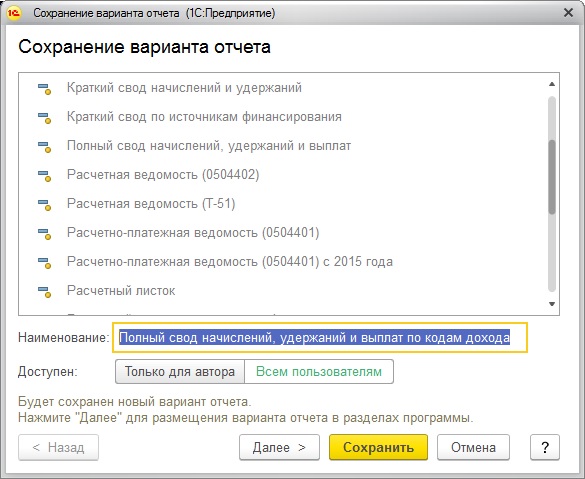

16) Чтобы сохранить этот вариант отчета, нажимаем кнопку сохранения и выбираем Сохранить вариант отчета.

17) Переименовываем его (например, называем Полный свод начислений, удержаний и выплат по кодам дохода), выбираем доступность (для создателя или всех пользователей) и сохраняем.

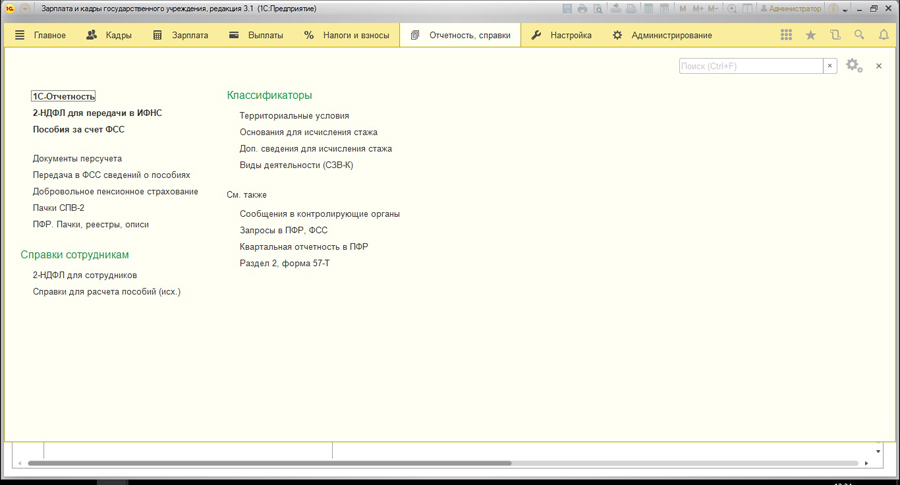

18) Далее для сверки открываем 1 раздел отчета 6-НДФЛ. Переходим в раздел Отчетность, справки и выбираем пункт 1С-Отчетность.

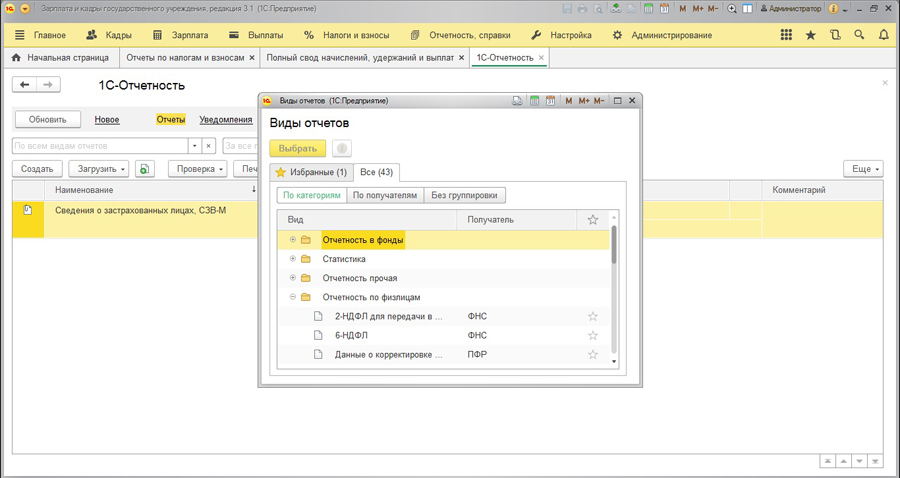

19) По кнопке Создать из папки Отчетность по физлицам двойным щелчком левой кнопки мыши выбираем отчет 6-НДФЛ. (Если отчет уже сфомирован, находим его в списке и открываем двойным щелчком мыши).

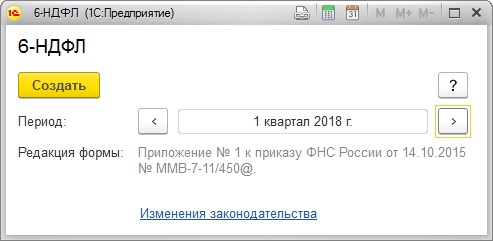

20) Выбираем период (период 6-НДФЛ и период в Полном своде по кодам дохода должны совпадать!) и создаем отчет.

21) Заполняем отчет и переходим в первый раздел.

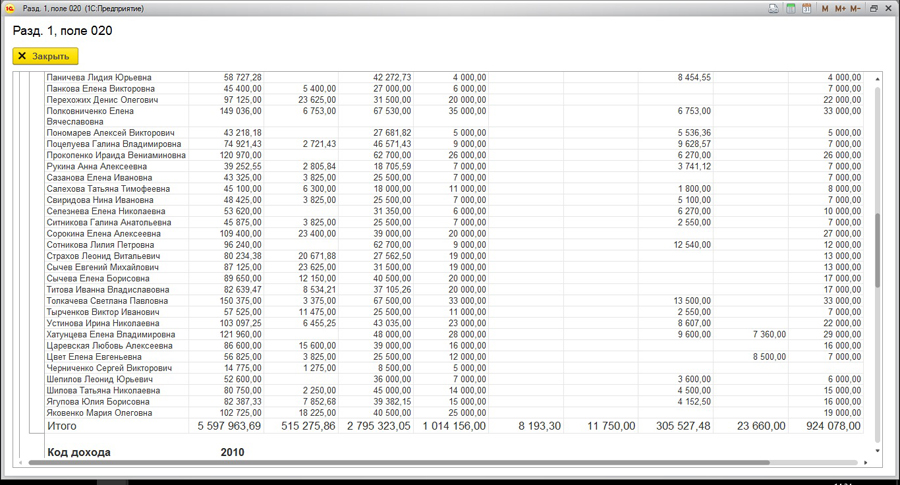

22) Выделяем одним щелчком сумму в строке 020 и нажимаем кнопку Расшифровать.

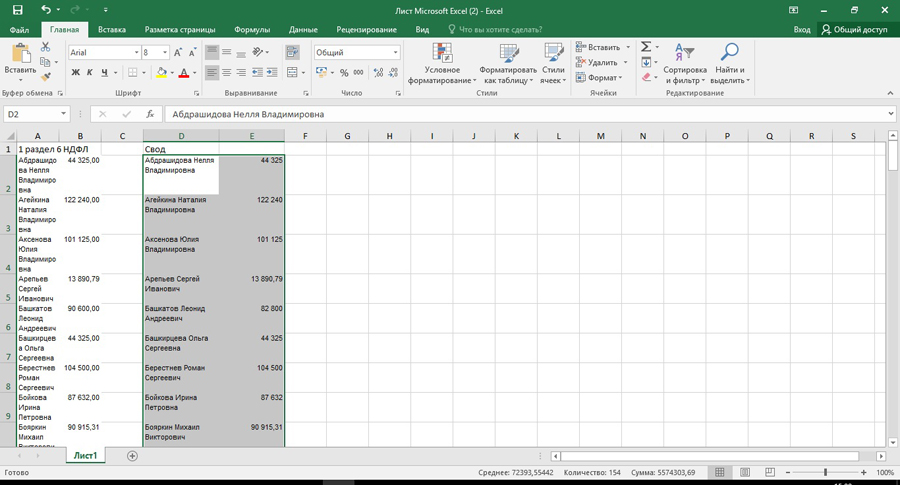

23) Откроется окно, в котором мы видим сумму в разрезе кодов доходов. Переходим к сравнению с настроенным ранее сводом. (ВАЖНО: в первом разделе отражается прочий доход, например, по коду 4800, в виде начислений аренды и т.д. Этот доход в Своде не отражен! и сверяется отдельно). На примере мы видим несоответствие суммы по 2000 коду (оклад), и чтобы найти разницу, сверим две расшифровки в Excel.

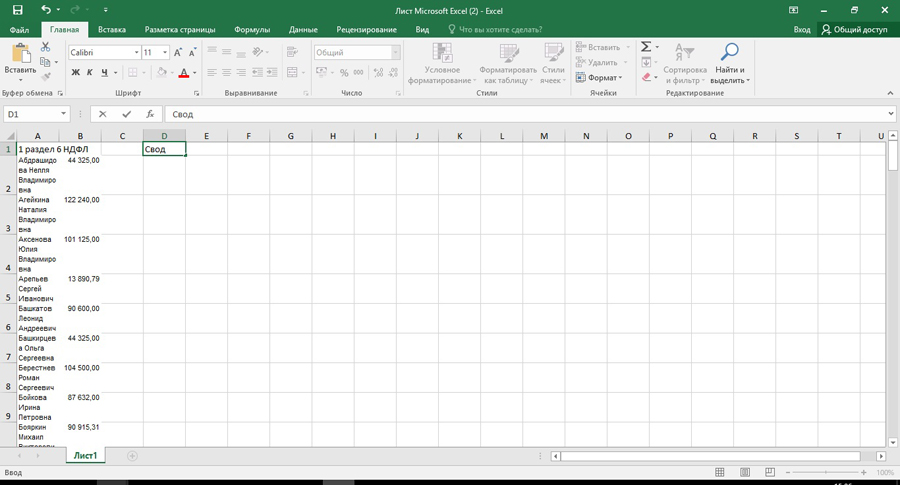

Первый раздел 6-НДФЛ уже расшифрован по сотрудникам в разрезе кодов, поэтому просто копируем его в файл.

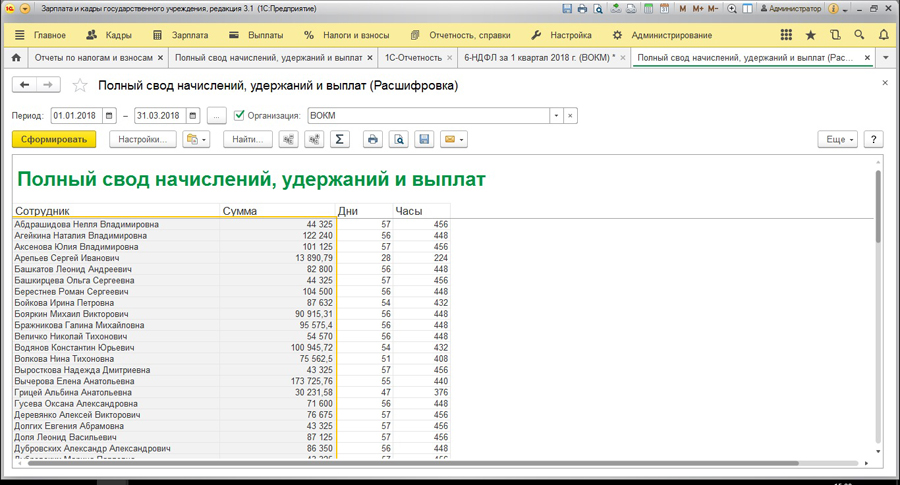

Чтобы расшифровать 2000 код по сотрудникам в Своде, по сумме щелкаем правой кнопкой мыши и выбираем пункт Расшифровать.

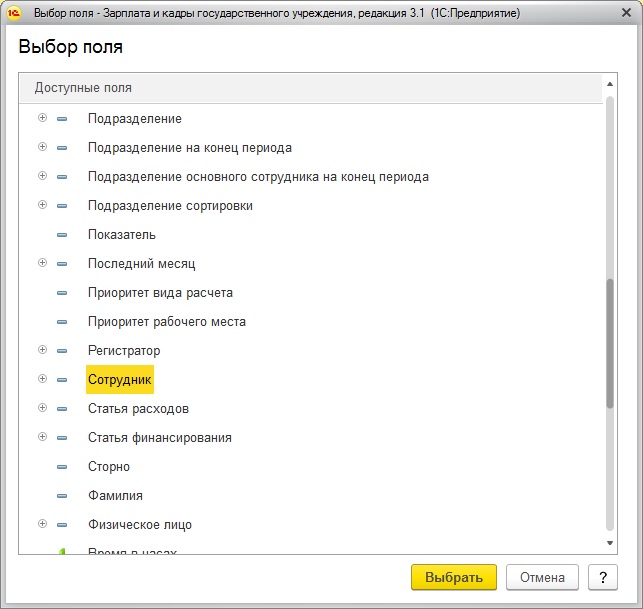

Двойным щелчком левой кнопки мыши выбираем способ расшифровки – по сотрудникам.

И также переносим сведения по расшифровке документ Excel.

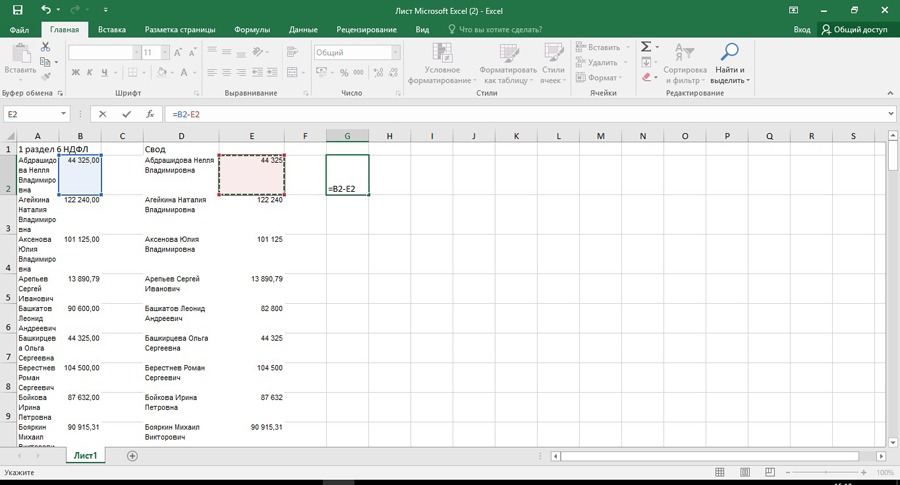

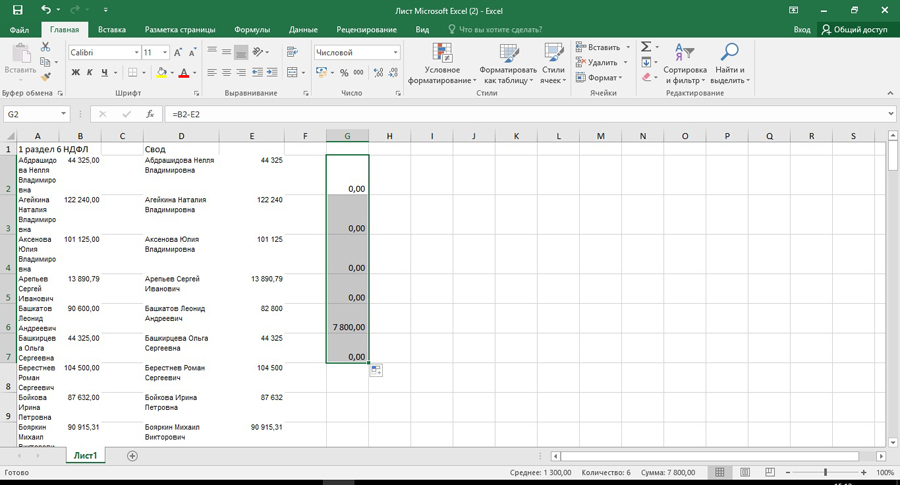

24) Чтобы быстро выявить разницу, запишем в любую свободную ячейку первой строки формулу:

Таким образом, мы сможем отследить, по кому из сотрудников возникла разница, сможем найти причину и устранить ее.

Сергеева Елена,

Консультант Компании «АНТ-ХИЛЛ»

Тел. (473) 202-20-10

При цитировании статей или заметок ссылка на сайт автора обязательна

Каждый бухгалтер, работающий в программе 1С: Зарплата и управление персоналом 8, версия 2.5 рано или поздно сталкивается с проблемой получения необходимой информации в компактном виде, т.е. в виде отчета. Чаще всего, перебрав все возможные отчеты, входящие в программу по умолчанию, пользователь убеждается, что именно того отчета, который ему нужен тут нет. Первая мысль-какая плохая программа, в ней нет того что так необходимо именно мне. Но согласитесь - сколько людей, столько и мнений как лучше и удобнее скомпоновать ту или иную информацию, как расположить столбцы, как сгруппировать данные.

А на самом деле разработчики позаботились о своих пользователях, внедрив в программу простой механизм настройки отчетов. И если вы потратите немного времени на формирование своего первого отчета, то в дальнейшем будете легко справляться с этой задачей сами, не привлекая дорогостоящих специалистов. Да еще и сможете удивить своих коллег, оказав им помощь в настройке отчетов.

Итак, приступим. Рассмотрим настройку на примере отчета "Анализ начисленных налогов и взносов". Чаше всего клиенты просят нас настроить отчет, в котором можно было бы видеть по каждому сотруднику сколько всего начислено дохода, какой исчислен НДФЛ и все страховые взносы.

Открываем "Анализ начисленных налогов и взносов" и в правом верхнем углу нажимаем на кнопку "Настройка", а на появившейся панели внизу нажимаем на гаечный ключ и заходим в настройку структуры:

В появившемся слева представлены показатели и параметры, которые можно вывести в отчет, справа - настройка самой структуры отчета. Из левой колонки в правую показатели добавить можно с помощью стрелочек или просто перетаскиванием мыши:

Итак, мы хотим сформировать отчет, в котором будут сведения по всем физическим лица. А значит в разделе "Группировка строк" мы удаляем лишние строки и добавляем "Физическое лицо":

Теперь можно поработать с колонками отчета, которые мы хотим видеть, это "Начислено", "НДФЛ исчисленный", "Взносы на ОПС с 2014 года", "Взносы в ФФОМС", "Взносы в ФСС", "Взносы в ФСС от НС". Раскрываем в правой части папки и добавляем нужные нам показатели в раздел "Колонки отчета":

По желанию вы можете добавить в свой отчет и другие показатели. Итак, выбрав все интересующие нас поля попробуем сформировать получившийся отчет:

Вроде все, как мы хотели. Только как то немного не симпатично. Давайте попробуем столбцы "Начислено" и "НДФЛ исчисленный" переставить в начало таблицы. Возвращаемся в настройки отчета:

С помощью синих стрелок поднимем последних два показателя на первое и второе место:

Теперь наш отчет стал выглядеть так:

Уже хорошо. Теперь давайте сгруппируем два последних. Можно группировать столбцы. Например, раньше имело смысл группировать вместе взносы в ФСС, теперь можно сделать группу "Взносы в ИФНС". Вернемся опять в настройки отчета. По кнопке "Добавить группу" создаем папку Взносы в ФНС и захватив левой кнопкой мыши нужные показатели "перетаскиваем" их в эту папку. Получится вот такая структура:

Наш отчет теперь выглядит так. Как видим, три последних столбца объединены в одну общую группу:

Вот такой симпатичный отчет получился. Надо не забыть сохранить его, чтобы в следующий раз он всегда был под рукой. Для этого воспользуемся кнопкой с дискетой в нижнем правом углу окна и выберем вариант "Сохранить как":

Даем название нашему отчету и сохраняем его:

Наш вариант отчета теперь всегда доступен нам среди уже имеющихся в программе:

Ну в принципе все вроде нормально. Дальше уже по желанию и наличию времени можно наводить красоту. Например, заголовок нашего отчета Вычеты НДФЛ можно поменять. Он совсем нам не подходит. Это уже так просто не найти. В окне настройки установим флажок "Расширенная настройка":

И здесь на закладке "Другие настройки" мы можем поменять название нашего отчета:

Ну вот. Теперь у нас получилась вот такой отчет:

При желании можно поменять цветовое оформление отчета. Это делается там же, в других настройках. После всех изменений не забудьте сохранить вариант отчета. Так же по кнопке с дискетой, только теперь просто сохраняем вариант:

Ну в общем потренировавшись вы сможете настраивать любые отчеты в программе сами. Не бойтесь экспериментировать. Точно так же можно настроить любой отчет в программе ЗУП 2.5. Например, отчеты для отдела кадров. Допустим нам надо сформировать список сотрудников с указанием дня рождения. Открываем отчет "Списки сотрудников" и далее действуем точно так же, как мы настраивали взносы:

Получившийся отчет выглядит так:

В принципе, мы получили то, что хотели. Только работать с таким отчетом не очень удобно. Сотрудники расположены по алфавиту, а вот дни рождения в разнобой. А хотелось бы, чтобы дни рождения были по порядку в году. Это тоже легко настроить. В том же окне настройки переходим на закладку "Отбор, сортировка и параметры и настраиваем сортировку по дню рождения по возрастанию:

На первый взгляд непонятно, почему так расположились данные в таблице. Почему сначала майские именинники, а в конце – февральские. Ответ на этот вопрос прост. Потому что отчет мы сформировали 15 марта. Если выбрать дату отчета 01 января, то кадровику работать с отчетом станет очень удобно, так же можно добавить в отчет подсказку о том, является ли данный сотрудник в этом году юбиляром, чтобы в трудовых буднях не пропустить это важное для коллектива событие:

Ну вот и все. Теперь вы знаете, что настраивать отчеты в программе не очень сложно, а даже очень интересно.

Экспериментируйте, удивляйте коллег и начальников. Получайте удовольствие от своей работы и пусть программы 1С вам в этом помогут.

Если у вас остались еще какие то вопросы, то присоединяйтесь в наши группы в соц.сетях, задавайте вопросы и получайте на них ответы наших специалистов.

|

| Руководитель службы заботы |

Буданова Виктория

Сегодня я рассмотрю пошаговую инструкцию по учету налога на доходы физических лиц (сокращенно НДФЛ) в 1С ЗУП 8.3 (редакция 3.0).

Расчет НДФЛ

Как, наверное, всем известно, основной налог, который удерживается у нас из зарплаты, — это НДФЛ. Остальные удержания в основном платит работодатель (например, это отчисления в пенсионный фонд и фонд медицинского страхования. Их еще называют «страховые взносы»).

В 2017 году ставка НДФЛ составляет по-прежнему 13% от общей суммы начислений за минусом вычетов.

Вычеты могут быть разные. Одним из самых стандартных и распространенных вычетов является вычет на несовершеннолетнего ребенка. На первого и второго ребенка в 2015 году сумма вычета составляет 1400 рублей, на третьего и ребенка-инвалида 3000 рублей.

Применяются так же вычеты на учащихся совершеннолетних детей и прочие вычеты, которые в данной статье мы рассматривать не будем, она посвящена другой теме.

Как применяются вычеты? Очень просто. Они вычитаются из налогооблагаемой базы до того, как будет рассчитан и удержан НДФЛ.

Оклад сотрудника 40 000 рублей. С этой суммы он должен заплатить налог. Но если у него имеется несовершеннолетний ребенок, то мы обязаны применить вычет! И налог возьмется уже с суммы 40 000 – 1 400 = 38 600 рублей. Итого к выплате сотруднику начисляться (если у него нет других вычетов или обязательств) 38 600 – 13% = 33 582 рубля. НДФЛ оставит 5 018 рублей.

Итак, примерно мы выяснили, как рассчитывается НДФЛ. Посмотрим теперь, как отражаются операции учета НДФЛ в 1с 8.3, и проверим на примере сумму к удержанию.

Удержание НДФЛ в 1С ЗУП 8.3

Получите 267 видеоуроков по 1С бесплатно:

НДФЛ удерживается практически со всех доходов физических лиц. Это непосредственно зарплата, отпускные, материальная помощь и так далее.

Рассмотрим пошаговую инструкцию по удержанию НДФЛ на примере документа начисления зарплаты в программе 1С ЗУП 3.0.

Заходим в меню «Зарплата», затем по ссылке в меню «Начисление зарплаты и взносов«. В окне формы списка нажимаем кнопку «Создать» и выбираем «Начисление зарплаты и взносов». Откроется окно для ввода данных. Обязательно нужно указать месяц расчета и организацию, в которой работают сотрудники. Естественно, обязательными данными являются так же и сотрудники, по которым происходит начисление.

Можно подбирать сотрудников поочередно с помощью кнопки «Добавить», а можно воспользоваться кнопкой «Заполнить». В этом случае табличная часть документа заполнится автоматически сотрудниками выбранной организации. Этой кнопкой я и воспользуюсь. В демонстрационной базе данных уже занесены организации и сотрудники.

Вот что у меня получилось:

Перейдем на закладку «НДФЛ» и посмотрим, правильно ли программа нам его рассчитала и рассчитала ли вообще:

Проверим расчет удержания. К сожалению, в демонстрационной базе ни у кого из сотрудников не заведены стандартные вычеты хотя бы на ребенка. Но оставим так как есть, нам же будет легче проверить расчет, и, кроме того, я уже описывал вычеты в предыдущих статьях. Поверьте, все они учитываются при расчете корректно.

Итак, что мы имеем? Оклад сотрудницы Симутиной Елены Францевны 55 000 рублей и ставку НДФЛ 13%. Вычетов нет. Произведем расчет 55 000 – 13% = 7 150 рублей. Программа посчитала верно.

При проведении документа произойдет удержание налога, то есть данные по НДФЛ попадут в регистр налогового учета 1С 8.3. Это удержание мы увидим в ведомости в кассу для выплаты зарплаты. В этой же ведомости укажем, перечислили мы налог или сделаем это позже.

Перечисление НДФЛ в бюджет

Для оформления перечисления НДФЛ в бюджет в 1С ЗУП 8.3 необходимо зайти в меню «Выплаты», нажмем в разделе «См. также» ссылку «Перечисления НДФЛ в бюджет».

Нажмем кнопку «Создать» и для начала создадим «Ведомость в кассу»:

Здесь все просто. Мы видим суммы удержанного НДФЛ и суммы к выплате сотрудникам. Если налог на момент создания ведомости уже перечислен в бюджет, ставим галочку «Налог перечислен вместе с зарплатой» (чтобы появилась нижняя часть документа, нужно нажать на ссылку «Выплата зарплаты и перечисление НДФЛ»). В этом же документе можно распечатать реестр перечисленных в бюджет сумм.

Если перечисление происходит не вместе с выплатой зарплаты, то придется создать документ «Перечисление НДФЛ в бюджет»:

Вот как он выглядит:

После проведения документа его со всеми прочими операциями можно выгрузить в программу 1С Бухгалтерия, где будут созданы соответствующие проводки.

К сожалению, мы физически не можем проконсультировать бесплатно всех желающих, но наша команда будет рада оказать услуги по внедрению и обслуживанию 1С. Более подробно о наших услугах можно узнать на странице Услуги 1С или просто позвоните по телефону +7 (499) 350 29 00. Мы работаем в Москве и области.

Каждый бухгалтер, работающий в программе 1С: Зарплата и управление персоналом 8, версия 2.5 рано или поздно сталкивается с проблемой получения необходимой информации в компактном виде, т.е. в виде отчета. Чаще всего, перебрав все возможные отчеты, входящие в программу по умолчанию, пользователь убеждается, что именно того отчета, который ему нужен тут нет. Первая мысль-какая плохая программа, в ней нет того что так необходимо именно мне. Но согласитесь - сколько людей, столько и мнений как лучше и удобнее скомпоновать ту или иную информацию, как расположить столбцы, как сгруппировать данные.

А на самом деле разработчики позаботились о своих пользователях, внедрив в программу простой механизм настройки отчетов. И если вы потратите немного времени на формирование своего первого отчета, то в дальнейшем будете легко справляться с этой задачей сами, не привлекая дорогостоящих специалистов. Да еще и сможете удивить своих коллег, оказав им помощь в настройке отчетов.

Итак, приступим. Рассмотрим настройку на примере отчета "Анализ начисленных налогов и взносов". Чаше всего клиенты просят нас настроить отчет, в котором можно было бы видеть по каждому сотруднику сколько всего начислено дохода, какой исчислен НДФЛ и все страховые взносы.

Открываем "Анализ начисленных налогов и взносов" и в правом верхнем углу нажимаем на кнопку "Настройка", а на появившейся панели внизу нажимаем на гаечный ключ и заходим в настройку структуры:

В появившемся слева представлены показатели и параметры, которые можно вывести в отчет, справа - настройка самой структуры отчета. Из левой колонки в правую показатели добавить можно с помощью стрелочек или просто перетаскиванием мыши:

Итак, мы хотим сформировать отчет, в котором будут сведения по всем физическим лица. А значит в разделе "Группировка строк" мы удаляем лишние строки и добавляем "Физическое лицо":

Теперь можно поработать с колонками отчета, которые мы хотим видеть, это "Начислено", "НДФЛ исчисленный", "Взносы на ОПС с 2014 года", "Взносы в ФФОМС", "Взносы в ФСС", "Взносы в ФСС от НС". Раскрываем в правой части папки и добавляем нужные нам показатели в раздел "Колонки отчета":

По желанию вы можете добавить в свой отчет и другие показатели. Итак, выбрав все интересующие нас поля попробуем сформировать получившийся отчет:

Вроде все, как мы хотели. Только как то немного не симпатично. Давайте попробуем столбцы "Начислено" и "НДФЛ исчисленный" переставить в начало таблицы. Возвращаемся в настройки отчета:

С помощью синих стрелок поднимем последних два показателя на первое и второе место:

Теперь наш отчет стал выглядеть так:

Уже хорошо. Теперь давайте сгруппируем два последних. Можно группировать столбцы. Например, раньше имело смысл группировать вместе взносы в ФСС, теперь можно сделать группу "Взносы в ИФНС". Вернемся опять в настройки отчета. По кнопке "Добавить группу" создаем папку Взносы в ФНС и захватив левой кнопкой мыши нужные показатели "перетаскиваем" их в эту папку. Получится вот такая структура:

Наш отчет теперь выглядит так. Как видим, три последних столбца объединены в одну общую группу:

Вот такой симпатичный отчет получился. Надо не забыть сохранить его, чтобы в следующий раз он всегда был под рукой. Для этого воспользуемся кнопкой с дискетой в нижнем правом углу окна и выберем вариант "Сохранить как":

Даем название нашему отчету и сохраняем его:

Наш вариант отчета теперь всегда доступен нам среди уже имеющихся в программе:

Ну в принципе все вроде нормально. Дальше уже по желанию и наличию времени можно наводить красоту. Например, заголовок нашего отчета Вычеты НДФЛ можно поменять. Он совсем нам не подходит. Это уже так просто не найти. В окне настройки установим флажок "Расширенная настройка":

И здесь на закладке "Другие настройки" мы можем поменять название нашего отчета:

Ну вот. Теперь у нас получилась вот такой отчет:

При желании можно поменять цветовое оформление отчета. Это делается там же, в других настройках. После всех изменений не забудьте сохранить вариант отчета. Так же по кнопке с дискетой, только теперь просто сохраняем вариант:

Ну в общем потренировавшись вы сможете настраивать любые отчеты в программе сами. Не бойтесь экспериментировать. Точно так же можно настроить любой отчет в программе ЗУП 2.5. Например, отчеты для отдела кадров. Допустим нам надо сформировать список сотрудников с указанием дня рождения. Открываем отчет "Списки сотрудников" и далее действуем точно так же, как мы настраивали взносы:

Получившийся отчет выглядит так:

В принципе, мы получили то, что хотели. Только работать с таким отчетом не очень удобно. Сотрудники расположены по алфавиту, а вот дни рождения в разнобой. А хотелось бы, чтобы дни рождения были по порядку в году. Это тоже легко настроить. В том же окне настройки переходим на закладку "Отбор, сортировка и параметры и настраиваем сортировку по дню рождения по возрастанию:

На первый взгляд непонятно, почему так расположились данные в таблице. Почему сначала майские именинники, а в конце – февральские. Ответ на этот вопрос прост. Потому что отчет мы сформировали 15 марта. Если выбрать дату отчета 01 января, то кадровику работать с отчетом станет очень удобно, так же можно добавить в отчет подсказку о том, является ли данный сотрудник в этом году юбиляром, чтобы в трудовых буднях не пропустить это важное для коллектива событие:

Ну вот и все. Теперь вы знаете, что настраивать отчеты в программе не очень сложно, а даже очень интересно.

Экспериментируйте, удивляйте коллег и начальников. Получайте удовольствие от своей работы и пусть программы 1С вам в этом помогут.

Если у вас остались еще какие то вопросы, то присоединяйтесь в наши группы в соц.сетях, задавайте вопросы и получайте на них ответы наших специалистов.

|

| Руководитель службы заботы |

Буданова Виктория

Читайте также: