Расчет доходности облигаций с учетом ндфл

Опубликовано: 05.05.2024

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

Это долговые ценные бумаги. Покупатель облигации фактически кредитует того, кто ее выпустил. Выпускают облигации государство и крупные компании.

Получая ваши деньги «в долг», эмитент обязуется:

1) вернуть займ к определенному сроку,

2) регулярно платить вам за пользование этими средствами.

Исполнение обязательств напрямую зависит от надежности эмитента – проще говоря, не станет ли он банкротом. Самыми надежными считаются облигации, выпущенные государством.

Каждая облигация выпускается на определенный срок (3, 5, 10 и т.д. лет). Когда наступит дата погашения – эмитент полностью вернет вам номинал облигации. Если вы хотите вернуть деньги раньше, облигацию можно продать другому инвестору.

Как и большинство ценных бумаг, облигации обращаются на фондовом рынке. Чтобы получить к нему доступ, нужно открыть счет у брокера. Порог входа на рынок облигаций – около 1000 рублей (именно столько стоит 1 бумага).

Облигации федерального займа (ОФЗ) – государственные долговые бумаги. Их выпускает Минфин, а ставка купона зависит от ставки ЦБ (и всегда немного выше, чем ставки по банковским вкладам). Гособлигации считаются самыми надежными. На момент написания статьи средний купон по ОФЗ —7,45% годовых.

Муниципальные облигации – это долговые бумаги российских регионов. Средний купон по ним чуть выше (около 8% годовых), а уровень надежности также высок: если у региона возникнут проблемы, его долги поможет погасить государство.

Корпоративные облигации – их выпускают крупные и средние компании, чтобы привлечь средства частных инвесторов. Разброс купонных ставок здесь велик – от 4 до 12% годовых, и при выборе нужно обязательно учитывать риски и надежность эмитента.

Еврооблигации – эти долговые ценные бумаги номинированы в иностранной валюте.Купон по еврооблигациям Минфина варьируется от 4% до 6% годовых в долларах и около 3% в евро — это примерно в 3 раза выше, чем ставка валютного депозита в банке.

Купон. Основной источник дохода по облигации, регулярная выплата в размере определенного процента от ее номинала. Эмитент платит вам за то, что вы одолжили ему деньги.

Чаще всего размер этой выплаты не меняется на протяжении всей «жизни» бумаги – так называемый «постоянный купон». Но существует также и переменный (размер выплаты «плавает», эмитент объявляет ее только на следующий купонный период), и даже нулевой купон (такие облигации продаются гораздо дешевле номинала).

Купоны начисляются ежедневно, а выплачиваются раз в квартал, полгода или год. Если вы решите продать облигацию, то уже начисленные неполные купоны вы не потеряете – следующий владелец выплатит вам накопленный купонный доход (НКД).

Верно и обратное – чтобы купить облигацию на рынке, надо к указанной рыночной цене прибавить НКД. В конце купонного периода вы получите купон целиком и компенсируете свои расходы.

- выгодно ли он приобрел бумаги,

- сколько держал,

- в какой момент продал,

- забирал ли со счета купоны или покупал на них новые бумаги (это называется «реинвестирование купонов»).

Если открыть ИИС, то помимо купонного дохода по облигациям можно получить налоговый вычет в размере 13% от внесённой на ИИС суммы.

Таким образом, за первый год владения ОФЗ на ИИС, можно получить примерно 21% годовых: 7,45% купонного дохода (средний показатель для ОФЗ) + 13% вычета.

Чтобы принимать эти решения правильно, необходимо разобраться с видами доходности облигаций – что они показывают и чем отличаются.

Показывает, какой процент от номинала облигации эмитент будет платить вам в год.

К сожалению, нельзя просто так взять и узнать доходность облигации по одной формуле: хотя бы потому, что эти бумаги далеко не всегда продаются по номиналу.

Когда нужна: если вы: 1) купили облигацию по номиналу 2) сразу, как она вышла на рынок 3) планируете держать до погашения. В остальных случаях — для расчета более сложных и точных показателей доходности.

Где смотреть: на сайте Мосбиржи. Сначала ищем нужную облигацию через поиск, а оттуда попадаем на страницу бумаги. Смотрим под графиком:

Текущая доходность – это следующий уровень точности расчета. Она учитывает купонную ставку и реальную цену приобретения бумаги на рынке (включая НКД). При этом допускается, что цена облигации не будет изменяться со временем (а это не так).

Когда нужна: если вы покупаете облигацию на короткий срок (до полугода) и планируете продать ее задолго до погашения.

Простая доходность учитывает не только купонный доход и реальную цену покупки, но и планируемую цену погашения.

Когда нужна: если планируете держать облигацию продолжительный срок и выводить купонный доход и тратить на собственные нужды.

Самая содержательная оценка доходности облигации. Представляет собой полный доход владельца облигации с учетом реинвестирования купонов.

Эту доходность вы получите, если будете оставлять на брокерском счете все купонные выплаты и докупать на них облигации с аналогичным купоном.

Когда нужна: если планируете держать облигацию продолжительный срок и реинвестировать купоны.

Где смотреть: текущую, простую и эффективную доходность к погашению можно рассчитать автоматически – через облигационный калькулятор доходности. Он есть на сайте Мосбиржи, и пользоваться им очень легко:

- вставляем название бумаги в поисковую строку;

- выбираем Расчет доходности по цене —> Доходность к погашению;

- в отмеченное зеленым поле вводим актуальную цену облигации. Если покупаем по номиналу – оставляем 100%.

- смотрим рассчитанную доходность к погашению:

Единственный показатель, который придется рассчитывать вручную — это доходность облигации к продаже.

Когда нужен: если цена на бумагу изменилась и вы решаете, хотите ли ее продавать.

Доходность к продаже выводят из формулы доходности к погашению:

Y (yield) — простая доходность к погашению (или к продаже)

CY (currentyield) — текущая доходность, от купона

N (nominal) — номинал облигации (или цена продажи)

P (price) — цена покупки

t (time) — время от покупки до погашения (или продажи)

365/t — множитель для перевода изменения цены в проценты годовых.

Пример

Дано: облигация Х,

срок погашения – 2 года,

номинал 1000 рублей,

ставка купона 8,3% годовых,

цена покупки – 1020 рублей,

текущая доходность – 8,1%.

Задача 1

Найти простую доходность к погашению Y1.

Y1 = 8,1% + ((1000-1020)/1020) * 365/730 *100% = 7,1% годовых – доходность к погашению

Продолжение:

Задача 2

Рассчитать простую доходность к продаже Y2.

Чтобы рассчитать доходность к продаже, нужно заменить в формуле номинал облигации на цену ее продажи, а срок до погашения — на срок владения.

Y2 =8,1% + ((1060-1020)/1020) * 365/100 *100% = 22,4% годовых – доходность к продаже

- Облигации государства и надежных компаний — консервативный инструмент для сбережения капитала с доходностью выше, чем по банковским депозитам.

- Эти бумаги не испытывают сильных колебаний котировок и имеют предсказуемый доход.

- Эмитент возвращает полный номинал в дату погашения. Если вы хотите получить свои деньги раньше, облигацию можно в любой момент продать на бирже.

- Основной доход по облигации – это купонные платежи, но изменение рыночной цены тоже влияет на итоговую доходность.

- Главные параметры облигации для расчёта доходности – номинал, ставка купона и рыночная цена.

- Главные параметры облигации для расчёта доходности – номинал, ставка купона и рыночная цена.

- Доходность можно считать по нескольким формулам – в зависимости от цели. Самая практичная – доходность к погашению/продаже.

- Считать все самому необязательно, можно воспользоваться калькулятором на сайте Московской биржи.

- Если запутались с доходностями, разобраться помогут персональный брокер и биржевой тренер.

- Разбор

- Для себя

- Элементарно

- Личный опыт

- Повестка дня

- Отдохнуть

- Перейти на сайт

- Контакты

Данные являются биржевой информацией, обладателем (собственником) которой является ПАО Московская Биржа. Распространение, трансляция или иное предоставление биржевой информации третьим лицам возможно исключительно в порядке и на условиях, предусмотренных порядком использования биржевой информации, предоставляемой ПАО Московская Биржа.

Материалы, представленные в данном разделе, не являются индивидуальными инвестиционными рекомендациями. Финансовые инструменты либо операции, упомянутые в данном разделе, могут не подходить Вам, не соответствовать Вашему инвестиционному профилю, финансовому положению, опыту инвестиций, знаниям, инвестиционным целям, отношению к риску и доходности. Определение соответствия финансового инструмента либо операции инвестиционным целям, инвестиционному горизонту и толерантности к риску является задачей инвестора. ООО «Компания БКС» не несет ответственности за возможные убытки инвестора в случае совершения операций, либо инвестирования в финансовые инструменты, упомянутые в данном разделе.

Информация не может рассматриваться как публичная оферта, предложение или приглашение приобрести, или продать какие-либо ценные бумаги, иные финансовые инструменты, совершить с ними сделки. Информация не может рассматриваться в качестве гарантий или обещаний в будущем доходности вложений, уровня риска, размера издержек, безубыточности инвестиций. Результат инвестирования в прошлом не определяет дохода в будущем. Не является рекламой ценных бумаг. Перед принятием инвестиционного решения Инвестору необходимо самостоятельно оценить экономические риски и выгоды, налоговые, юридические, бухгалтерские последствия заключения сделки, свою готовность и возможность принять такие риски. Клиент также несет расходы на оплату брокерских и депозитарных услуг, подачи поручений по телефону, иные расходы, подлежащие оплате клиентом. Полный список тарифов ООО «Компания БКС» приведен в приложении № 11 к Регламенту оказания услуг на рынке ценных бумаг ООО «Компания БКС». Перед совершением сделок вам также необходимо ознакомиться с: уведомлением о рисках, связанных с осуществлением операций на рынке ценных бумаг; информацией о рисках клиента, связанных с совершением сделок с неполным покрытием, возникновением непокрытых позиций, временно непокрытых позиций; заявлением, раскрывающим риски, связанные с проведением операций на рынке фьючерсных контрактов, форвардных контрактов и опционов; декларацией о рисках, связанных с приобретением иностранных ценных бумаг.

ООО «Компания БКС», лицензия №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. Выдана ФСФР. Без ограничения срока действия. 129110, Москва, Проспект Мира, 69, стр. 1, 3 подъезд.

3 вида дохода, которые превратят обычного вкладчика в успешного рантье

Чего бы вы хотели достичь, инвестируя в облигации? Сохранить деньги и получить дополнительный доход? Сделать накопления для важной цели? А, может, мечтаете о том, как с помощью этих инвестиций получить финансовую свободу? Какой бы ни была цель, стоит понимать, какой доход приносят ваши облигации, и уметь отличить хорошую инвестицию от плохой. Есть несколько принципов для оценки дохода, знание которых в этом поможет.

Какие виды дохода есть у облигаций?

Доходность облигации — это величина дохода в процентах, полученного инвестором от вложений в долговую бумагу. Процентный доход по ним формируется за счет двух источников. С одной стороны, у облигаций с фиксированным купоном , как у депозитов, есть процентная ставка, которая начисляется на номинал. С другой стороны, у облигаций, как у акций, есть цена , которая может меняться в зависимости от рыночных факторов и ситуации в компании. Правда, изменения в цене у облигаций менее значимые, чем у акций.

Полная доходность облигации включает купонную доходность и учитывает цену ее приобретения. На практике для разных целей используют разные оценки доходности. Одни из них показывают только доходность от купона, другие дополнительно учитывают цену купли-продажи, третьи показывают рентабельность инвестиций в зависимости от срока владения — до продажи на рынке или до выкупа эмитентом , выпустившем облигацию.

Для принятия правильных инвестиционных решений, необходимо разобраться: какие виды доходности по облигациям бывают и что они показывают. Всего есть три вида доходности, управление которыми превращает обычного вкладчика в успешного рантье. Это текущая доходность от процентов по купонам, доходность при продаже и доходность бумаг к погашению.

Что показывает ставка купона?

Ставка купона — базовый процент к номиналу облигации, который также называют купонной доходностью . Эту ставку эмитент объявляет заранее и периодически выплачивает в установленный срок. Купонный период большинства российских облигаций — полгода или квартал. Важный нюанс заключается в том, что купонная доходность по облигации начисляется ежедневно, и инвестор не потеряет ее, даже если продаст бумагу досрочно.

Если сделка купли-продажи облигации происходит внутри купонного периода, то покупатель уплачивает продавцу сумму процентов, накопленных с даты последней выплаты купона. Сумма этих процентов называется накопленный купонный доход ( НКД ) и прибавляется к текущей рыночной цене облигации. По окончании купонного периода покупатель получит купон целиком и таким образом компенсирует свои расходы, связанные с возмещением НКД предыдущему владельцу облигации.

Биржевые котировки облигаций у многих брокеров показывают так называемую чистую цену облигации, без учета НКД. Однако когда инвестор даст поручение на покупку, к чистой цене прибавится НКД, и стоимость облигации внезапно может оказаться больше ожидаемой.

При сравнении котировок облигаций в торговых системах, интернет-магазинах и приложениях разных брокеров выясните, какую цену они указывают: чистую или с НКД. После этого оцените конечные затраты на покупку в той или иной брокерской компании, с учетом всех издержек, и узнайте, сколько денег у вас спишут со счета в случае покупки бумаг.

Купонная доходность

По мере роста накопленной купонной доходности (НКД) стоимость облигации растет. После выплаты купона стоимость уменьшается на сумму НКД.

НКД — накопленный купонный доход

С (coupon) — сумма купонных выплат за год, в рублях

t (time) — количество дней с начала купонного периода

Пример: инвестор купил облигацию номиналом 1000 ₽ со ставкой полугодового купона 8% в год, что означает выплату 80 ₽ в год, сделка прошла в 90-й день купонного периода. Его доплата предыдущему владельцу: НКД = 80 * 90 / 365 = 19,7 ₽

Купонная доходность — это проценты инвестора?

Не совсем. Каждый купонный период инвестор получает сумму определенных процентов по отношению к номиналу облигации на тот счет, который он указал при заключении договора с брокером. Однако реальный процент, который при этом получает инвестор на вложенные средства, зависит от цены приобретения облигации.

Если цена покупки была выше или ниже номинала, то доходность будет отличаться от базовой ставки купона, установленной эмитентом по отношению к номинальной стоимости облигации. Самый простой способ оценить реальный доход от вложения — соотнести ставку купона с ценой приобретения облигации по формуле текущей доходности.

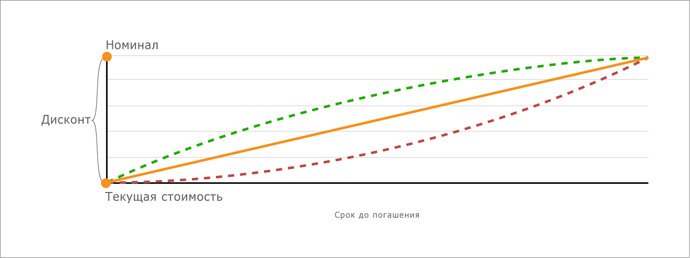

Из представленных расчетов по этой формуле видно, что доходность и цена связаны между собой обратной пропорциональностью. Инвестор получает более низкую доходность к погашению, чем была установлена по купону, когда покупает облигацию по цене дороже номинала.

CY (current yield) — текущая доходность, от купона

Cг (coupon) — купонные выплаты за год, в рублях

P (price) — цена приобретения облигации

Пример: инвестор купил облигацию с номиналом 1000 ₽ по цене чистой 1050 ₽ или 105% от номинала и ставкой купона 8%, то есть 80 ₽ в год. Текущая доходность: CY = ( 80 / 1050) * 100% = 7,6% годовых.

Доходность упала — цена выросла. Это не шутка?

Так и есть. Однако, для начинающих инвесторов, которые не очень четко понимают различие между доходностью к продаже и доходностью к погашению, это зачастую трудный момент. Если рассматривать облигации как портфель инвестиционных активов, то его доходность к продаже в случае роста цены, как и у акций, конечно же, вырастет. А вот доходность облигаций к погашению будет меняться иначе.

Все дело в том, что облигация – это долговое обязательство, сравнить которое можно с депозитом. В обоих случаях, при покупке облигации или размещении денег на депозит, инвестор фактически приобретает право на поток платежей с определенной доходностью к погашению.

Как известно, процентные ставки по вкладам растут для новых вкладчиков, когда деньги обесцениваются из-за инфляции. Так же доходность к погашению облигации всегда растет, когда ее цена падает. Верно и обратное: доходность к погашению падает, когда цена растет.

Новички, которые оценивают выгоду в облигациях на основе сравнения с акциями, могут прийти к еще одному ошибочному выводу. Например: когда цена облигации выросла, допустим, до 105% и стала больше номинала, то покупать ее не выгодно, ведь при погашении по основному долгу вернут только 100%.

На самом деле, важна не цена, а доходность облигации — ключевой параметр для оценки ее привлекательности. Участники рынка, когда торгуются за облигацию, договариваются только о ее доходности. Цена облигации — это производный параметр от доходности. Фактически он корректирует фиксированную ставку купона до уровня той ставки доходности, о которой договорились покупатель и продавец.

Как связаны доходность и цена облигации, смотрите в видеоролике Академии Хана — образовательном проекте, созданном на деньги Google и фонда Билла и Мелинды Гейтс.

Какая доходность будет при продаже облигации?

Текущая доходность показывает отношение купонных выплат к рыночной цене облигации. Этот показатель не учитывает доход инвестора от изменения ее цены при погашении или продаже. Чтобы оценить финансовый результат, нужно рассчитать простую доходность, которая включает дисконт или премию к номинальной стоимости при покупке:

Y (yield) — простая доходность к погашению / оферте

CY (current yield) — текущая доходность, от купона

N (nominal) — номинал облигации

P (price) — цена покупки

t (time) — время от покупки до погашения/продажи

365/t — множитель для перевода изменения цены в проценты годовых.

Пример 1: инвестор приобрел двухлетнюю облигацию номиналом 1000 ₽ по цене 1050 ₽ со ставкой купона 8% годовых и текущей доходностью от купона 7,6%. Простая доходность к погашению: Y1 = 7,6% + ((1000-1050)/1050) * 365/730 *100% = 5,2% годовых

Пример 3: Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, простая доходность к погашению для нового инвестора будет уже не 5,2%, а меньше: Y3 = 7,5% + ((1000-1070)/1070) * 365/640 *100% = 3,7% годовых

В нашем примере цена облигации за 90 дней выросла на 1,9%. В пересчете на годовую доходность это составило уже серьезную прибавку к процентным выплатам по купону — 7,72% годовых. При относительно небольшом изменении цены, облигации на небольшом промежутке времени могут показывать резкий скачок прибыли для инвестора.

После продажи облигации инвестор в течение года, возможно, уже не получит такую же доходность в размере 1,9% за каждые три месяца. Тем не менее, доходность, пересчитанная в годовые проценты, — это важный показатель, характеризующий текущий денежный поток инвестора. C его помощью можно принимать решение о досрочной продаже облигации.

Рассмотрим обратную ситуацию: при росте доходности цена облигации немного снизилась. В этом случае инвестор при досрочной продаже может получить убыток. Однако текущая доходность от выплат по купону, как видно в приведенной формуле, с большой долей вероятности перекроет этот убыток, и тогда инвестор все равно будет в плюсе.

Наименьший риск потери вложенных средств при досрочной продаже имеют облигации надежных компаний с коротким сроком до погашения или выкупа по оферте . Сильные колебания по ним могут наблюдаться, как правило, только в периоды экономического кризиса. Однако, их курсовая стоимость достаточно быстро восстанавливается по мере улучшения ситуации в экономике или приближения даты погашения.

Сделки с более надежными облигациями означают меньшие риски для инвестора, но и доходность к погашению или оферте по ним будет ниже. Это общее правило соотношения риска и доходности, которое действует в том числе при купле-продаже облигаций.

Как получить максимальную выгоду от продажи?

Большие изменения в доходности и цене могут показывать также облигации с большим сроком до погашения. Иными словами, длинные облигации более волатильны. Все дело в том, что длинные облигации формируют для инвесторов денежный поток большего объема, который сильнее влияет на изменение цены. Как это происходит, проще всего проиллюстрировать на примере тех же вкладов.

Предположим, вкладчик год назад разместил деньги на депозит по ставке 10% годовых на три года. А сейчас банк принимает деньги на новые депозиты уже по 8%. Если бы наш вкладчик мог переуступить вклад, как облигацию, другому инвестору, то покупателю пришлось бы доплатить разницу в 2% за каждый оставшийся год действия договора вклада. Доплата в данном случае составила бы 2 г * 2% = 4% сверху к денежной сумме во вкладе. За купленную на тех же условиях облигацию цена выросла бы примерно до 104% от номинала. Чем больше срок — тем больше доплата за облигацию.

Таким образом, инвестор получит больше прибыли от продажи облигаций, если выберет длинные бумаги с фиксированным купоном , когда ставки в экономике снижаются. Если же процентные ставки, напротив, растут, то держать длинные облигации становится невыгодно. В этом случае лучше обратить внимание на бумаги с фиксированным купоном, имеющие короткий срок до погашения, или облигации с плавающей ставкой .

Что такое эффективная доходность к погашению?

Эффективная доходность к погашению — это полный доход инвестора от вложений в облигации с учетом реинвестирования купонов по ставке первоначальных вложений. Для оценки полной доходности к погашению облигации или ее выкупу по оферте используют стандартный инвестиционный показатель — ставку внутренней доходности денежного потока. Она показывает среднегодовую доходность на вложения с учетом выплат инвестору в разные периоды времени. Иными словами, это рентабельность инвестиций в облигации.

Самостоятельно рассчитать ориентировочную эффективную доходность можно по упрощенной формуле. Погрешность расчетов составит десятые доли процента. Точная доходность будет чуть выше, если цена покупки превысила номинал, и чуть меньше — если была ниже номинала.

YTMор (Yield to maturity) — доходность к погашению, ориентировочная

Cг (coupon) — сумма купонных выплат за год, в рублях

P (price) — текущая рыночная цена облигации

N (nominal) — номинал облигации

t (time) — лет до погашени

Пример 1: инвестор приобрел двухлетнюю облигацию номиналом 1000 по цене 1050 ₽ со ставкой купона 8% годовых. Ориентировочная эффективная доходность к погашению: YTM1 = ((1000 – 1050)/(730/365) + 80) / (1000 + 1050) / 2 * 100% = 5,4% годовых

Пример 3: Покупатель облигации, проданной предыдущим инвестором, заплатил за нее 1070 ₽ — больше, чем она стоила 90 дней назад. Так как цена облигации выросла, эффективная доходность к погашению для нового инвестора будет уже не 5,4%, а меньше: YTM3 = ((1000 – 1070)/(640/365) + 80) / (1000 + 1050) / 2 * 100% = 3,9% годовых

Самый простой способ узнать эффективную доходность к погашению по конкретной облигации — воспользоваться облигационным калькулятором на сайте Rusbonds.ru. Точный расчет эффективной доходности можно получить также с помощью финансового калькулятора или программы «Exel» через специальную функцию «внутренняя ставка доходности» и ее разновидности (XIRR). Эти калькуляторы вычислят ставку эффективной доходности по формуле ниже. Она рассчитывается приближенно — методом автоматического подбора чисел.

Как узнать доходность облигации, смотрите в видеоролике Высшей школы экономики с профессором Николаем Берзоном.

Самое важное!

✔ Ключевой параметр облигации — это ее доходность, цена — производный параметр от доходности.

✔ Когда доходность облигации падает, цена на нее растет. И наоборот: при росте доходности цена на облигацию падает.

✔ Сравнивать можно сопоставимые вещи. Например, чистую цену без учета НКД — с чистой ценой облигации, а полную цену с НКД — с полной. Это сравнение поможет принять решение при выборе брокера.

✔ Короткие одно-двухлетние облигации более стабильны и меньше зависят от колебаний на рынке: инвесторы могут дождаться даты погашения или выкупа эмитентом по оферте.

✔ Длинные облигации с фиксированным купоном при снижении ставок в экономике позволяют больше заработать на их продаже.

✔ Успешный рантье может получить в облигациях три вида дохода: от выплат по купонам, от изменения рыночной цены при продаже или от возмещения номинальной стоимости при погашении.

![Wiki-Yango]()

Wiki-Yango

Доходчивый словарь терминов и определений облигационного рынка. Справочная база для российских инвесторов, вкладчиков и рантье.

ЧИТАЙТЕ ТАКЖЕ:

Ценные бумаги являются одним из первых средств регулирования кредитных отношений в обществе. Впервые ценные бумаги были начали использовать во Франции в XVI. Тогда это был просто способ для ростовщиков избежать гонений со стороны церкви. Посредством покупки облигаций, они представляли свою деятельность как покупку потока доходов, а не предоставление кредита.

На сегодняшний день, покупка облигаций стала одним из главных способов инвестирования. С помощью ценных бумаг, вы можете вложить деньги как в корпорацию или муниципальное учреждение, так и в государство.

Помимо всего прочего, покупка и продажа облигаций стала основным способом международных инвестиций.

- Облигация как инвестиционный инструмент

- Основные термины

- Формулы расчета доходности по облигациям

- Пример расчета доходности по облигации

- Связь доходности облигаций от состояния экономики

- Как выбрать облигации

- На что нужно обращать внимание

- Досрочное погашение облигаций

- Ограничения при досрочном погашении

- Насколько это надежно?

Облигация как инвестиционный инструмент

Облигация по своей сути относится к ценным бумагам с фиксированным доходом. Таким образом, их покупка создает обязательство эмитенту возместить покупателю заранее установленную цену облигации, а также фиксированный процент от данной стоимости в установленные сроки.

Исходя из этого можно выделить следующие критерии, определяющие доходность ценных бумаг:

- номинальная цена облигации;

- рыночная цена ценных бумаг;

- процентная ставка;

- установленный срок погашения кредита;

Существует следующие способы для выплаты дохода по облигации:

- фиксированная процентная ставка;

- ступенчатая процентная ставка;

- плавающая процентная ставка;

- индексирование номинальной стоимости;

- дисконт при покупке ценных бумаг;

- выгодные займы.

Численно доходность облигации будет является процентным соотношением стоимости её покупки к количеству прибыли, полученной после окончания срока действия соглашения об обязательствах между покупателем и заемщиком по данной облигации.

Доходность от купленной облигации, как правило, представляют в виде трёх показателей:

- купонная доходность — процентная ставка по данной ценной бумаге;

- текущая доходность — отношение процентной ставки к цене приобретения;

- полная доходность — учитывает все факторы дохода.

Основные термины

Доход получения дохода от облигаций можно получить путем так называемого отделения от него купонов.

Купоны являются отделенной частью облигаций с определённым номиналом и сроком выплат. Купон отделяется при выплате процентов по облигации банком.

Купонная облигация подразумевает промежуточные выплаты, не уменьшающие стоимость облигацию, установленную изначально.

Купонная ставка — ставка, выплачиваемая владельцу облигации за каждый период (как правило, год) владения данной облигацией.

Ещё одним способ является дисконтные доход от облигации.

Дисконт — премия, при покупке облигации. Численно представляет собой разницу между установленной ценой облигации и реальной стоимостью её покупки.

Разница между рыночной и номинальной ценой облигации может возникнуть по нескольким причинам:

- изменение процентной ставки по кредитам;

- изменение рыночной ситуации заемщика.

Формулы расчета доходности по облигациям

Рассчитать доходность облигации можно по следующим формулам:

Курс облигации — процентное соотношение рыночной цены облигации к номинальной — рассчитывается так:

- Где Ck — курс облигации;

- C — рыночная цена;

- F — номинальная цена.

Текущая доходность:

- Dm — текущая доходность;

- K — процентная ставка;

- C — цена покупки облигации;

- Ck — курс облигации.

Доходность к погашению — показатель, который устанавливает эквивалентность между текущей прибылью от облигации к цене её покупки.

P =∑ n t=1 C * F / (1 + YTM) t + N / (1 + YTM n )

Данный показатель представляет собой внутреннюю доходность инвестиций. Его суть состоит в участии полученных процентов за каждый период t в создании новой прибыли. Суммарная прибыль от процентной ставки по купонам представлена в формуле выражением Y * T * M.

Данная закономерность выполняется только в том случае, если ценные бумаги хранятся до срока погашения.

Полная доходность (ставка помещения):

- Где P — цена покупки облигации,

- Cn — номинальная цена облигации;

- g — выплаты ставки по купонам;

- n — период хранения облигации;

- i — ссудный процент.

В случае, если выплаты происходят чаще, чем раз в год, то частота выплат является степенью показателя g * an;i ( для полугодовых выплат — g * an;i ^ 2 ; для поквартальных — g * an;i ^ 4).

Пример расчета доходности по облигации

Исходя из приведенных выше параметров, можно сделать вывод о том, как можно численно представить доходность от покупки облигации.

К примеру, если вы купили ценные бумаги за 4 000 рублей, купонная ставка которых составляет 10%, а срок погашения которых наступит через 12 месяцев, то через год вы получите 400 рублей прибыли. Доходность же составит 10%.

Но не стоит забывать о том, что облигации можно купить дешевле рыночной цены. Таким образом, если бы вы купили те же облигации за 3 800 (95% от номинальной стоимости) рублей, а дата её погашения может наступить не через год, а, например, через 3 года, то доходность рассчитывалась бы по данной формуле:

D = ((N — C) + K) / C) * 365/1095(количество дней) * 100;

- D — доходность;

- N — номинальная стоимость облигаций;

- C — реальная стоимость облигаций;

- K — процентная ставка по купонам;

D = ((4000 — 3800) + 1200) / 3800 * 365/1095 = 11.88%

Связь доходности облигаций от состояния экономики

Стоит принять во внимание, что покупка облигаций, как и любые другие валютные инвестиции, чувствительна к состоянии экономики. Повлиять на доходность облигаций может, например, рост инфляции или же дефляция. Обесценивание денег напрямую связано с количеством реальной прибыли, которую покупатель получит по истечению срока выплат по данной облигации.

Также стоит учитывать такие факторы, как изменения рынка и платежеспособность эмитента. Особенно это касается сделок на покупку ценных бумаг, заключаемых с корпорациями и муниципальными структурами.

Как выбрать облигации

Основными критериями при выборе облигаций, как правило, являются:

- Их доходность — количественное выражение прибыли, которую вы получите по завершению срока сделки.

- Надежность — определяется уровнем доверия к эмитенту и его репутацией.

- Дата погашения облигации .

- Ликвидность — спрос и предложение на данную облигацию.

Все данные критерии связаны между собой. Облигации надежных эмитентов как правило подразумевают более низкую процентную ставку, а следовательно и доходность. Ценные бумаги второго эшелона, как правило, приносят больше всего прибыли, но и риски в таких сделках куда выше.

На что нужно обращать внимание

Таким образом, для того, чтобы правильно выбрать облигацию, вам нужно тщательно взвесить все риски и выгоды от данной покупки.

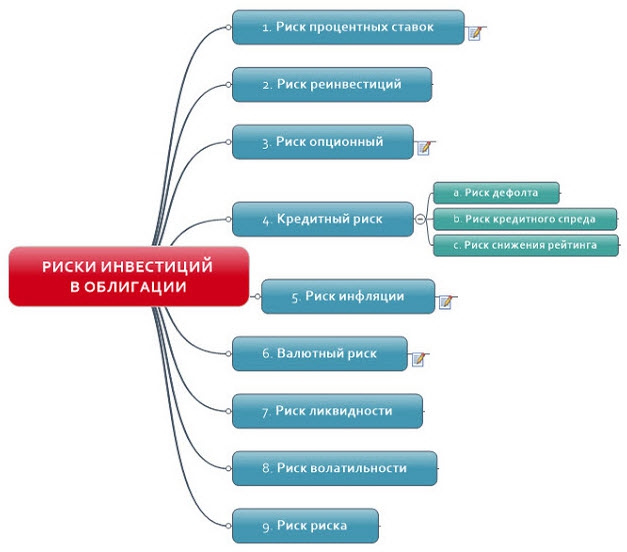

Риски инвестиций в облигации

В первую очередь стоит обратить внимание на надежность эмитента. Самые надежные ценные бумаги предоставляет государство, но итоговая доходность.

Дата погашения облигации должна соответствовать вашему сроку инвестирования. Кроме того, учитывайте, что доходность после погашения облигации указывается в процентах годовых. Таким образом, если до погашения облигации осталось полгода, а указанная доходность составляет 10%, то фактическая доходность составит всего 5%.

Обратите внимание на спрос на данную облигацию. Как правило, высокий спрос имеют самые надежные заемщики, так как риски при покупке таких ценных бумаг крайне низки.

Специфика рынка также крайне желательно учесть специфику рынка, участие в котором принимает ваш эмитент. Оцените его финансовую отчетность, а также результаты недавних сделок.

Досрочное погашение облигаций

Право на досрочное погашение (отзыв) облигаций обеспечивает эмитенту возможность изъять выпущенные им ценные бумаги из обращения раньше оговоренного срока. Данное право должно быть установлено в момент начала выпуска облигаций.

Также, на рынке представлены и облигации, продажа которых не подразумевает возможности её отзыва. Покупка таких ценных бумаг значительно снижает риски связанные с инвестицией, но в то же время, и доходность от таких облигаций, как правило, гораздо меньше.

В случае, если компания хочет отозвать свои облигации, она обязуется выплатить покупателям первоначальную стоимость данных ценных бумаг, а также премию в размере годового процента.

Случаи, когда эмитент отзывает свои облигации далеко не редкость. В условиях постоянно меняющихся процентных ставок, экономия на перевыпуске облигаций может исчисляться миллионами долларов.

Помимо фиксированной премии, которая выплачивается эмитентом при отзыве облигации, существует ещё и безубыточная премия. Данная премия рассчитывается следующими образом: сумма премии и номинала, реинвестированая в момент отзыва с той же длительностью, что и период, оставшийся до даты погашения, даст доходность, равную доходности к погашению данной облигации в момент её отзыва.

Таким образом предусмотренные компенсации и премии призваны обеспечить безопасные условия для инвестирования.

Ограничения при досрочном погашении

В случае, если облигации были отозваны, их выпуск будет ограничен до момента, пока не будут выплачены выплачены компенсации всем инвесторам.

Стоит уточнить, что в вопросе досрочного погашения облигаций есть два понятия, которые, как правило подразумевают одно и то же, но для более детального понимая, их стоит четко разделять. Речь идет о «запрете на отзыв» и «запрете на рефинансирование».

Рефинансирование — это один из возможных вариантов компенсации инвестору, который подразумевает одной процентной ставкой по купону на другую (как правило более низкую). Таким образом, запрет на рефинансирование, если таковой указан в условиях соглашения на инвестирование в ценные бумаги, не является запретом на отзыв. Путаница в данных терминах встречается повсеместно, а потому понимание данного вопроса позволит вам избежать невыгодных сделок.

Насколько это надежно?

Облигации являются одним из самых надежных способов дохода для трейдеров.

Многовековая история сделок позволило создать широкую прецедентную базу, а также необходимые нормы регулирования отношений в данной сфере. Положение дел на текущий полностью исключает возможность махинаций и обеспечивает безопасность инвесторов и эмитентов, а также провозглашает незыблемую юридическую обоснованность всех совершаемых сделок.

Но не стоит забывать, что любые инвестиции — это риск. Для того, чтобы успешно производить сделки в сфере облигаций вы должны быть уверены в своих возможностях оценивать и анализировать рынок. Кроме того, вам необходимы понимать основные принципы торговли и экономики.

Доходность облигаций имеет несколько форм: простая, текущая, эффективная. Каждая из них отражает свой параметр. Инвесторам важно понимать все типы, чтобы грамотно оперировать показателями и правильно оценивать тот или иной выпуск.

Рассмотрим подробнее, в чем особенность доходности ОФЗ, какие она имеет виды и как самостоятельно произвести расчеты.

Виды доходности ОФЗ

Облигации федерального займа – это группа ценных долговых бумаг, выпускаемая государством.

Тип доходности определяет вид ОФЗ, всего их пять:

- С переменным купоном, ставка привязана к определенному показателю.

- С фиксированным купоном.

- С индексируемым номиналом и постоянной ставкой.

- С амортизацией долга.

- С нарастающим купоном.

При анализе выпуска пользователь может рассчитать доходность ОФЗ либо обратиться к уже сформированным показателям доходности.

Как правило, все они прописаны в анкете выпуска. Однако здесь начинающий инвестор столкнется с несколькими значениями, отличными друг от друга.

Важно: Доходностью по облигациям принято считать величину прибыли, выраженную в процентах, относительно номинала или фактически вложенных средств.

Краткий экскурс по видам доходности облигаций

Купонная доходность

«Купон» – это определенный процент от номинальной стоимости, который эмитент выплачивает два или четыре раза в год. Данный вид близок к прибыли по вкладам, только проценты начисляют не на общую сумму, а на номинальную цену долговой бумаги, равной 1 000 р.

Текущая доходность

Показатель также отражает купонную доходность, но опирается не на номинальную стоимость, а на чистую цену покупки. Иными словами, это более точный показатель, он показывает процент прибыли относительно суммы фактически вложенных средств.

Простая доходность к погашению

Это процент от вложения, который инвестор получает, продержав облигацию весь срок до погашения. Значение рассчитывается, если точно известна ставка всех будущих купонов. Следовательно, к ОФЗ-ИН, ОФЗ-ПК показатель не относится.

Эффективная доходность к погашению

Показатель аналогичен предыдущему, однако он рассчитывается с учетом реинвестирования всех купонных доходов под аналогичные проценты.

Важно: Доходность ОФЗ в России задает тенденцию ставок по другим облигациям – корпоративным, муниципальным.

Неверная оценка доходности ОФЗ для физических лиц – первый риск неопытного инвестора. Показателей финансовой выгоды от вложения несколько, но как видно из описания, все они отражают потенциальный доход в различной плоскости.

Фактическая прибыль гособлигаций в примерах

Рассмотрим подробнее, как «читать» анкету выпуска, быстро проводить первичную оценку и сравнение различных ОФЗ.

Анализ не существенно отличается от традиционного выбора облигаций, поэтому уделим больше внимания особенностям разных типов ОФЗ.

ОФЗ-ИН

Доходность облигаций федерального займа зависит от купонного процента, обычно он равен 2-3%, и индексируемого номинала, он увеличивается ежегодно на ставку инфляции.

На примере это выглядит так:

- Номинальная стоимость – 1 тыс. р.

- Купон – 2,5%.

- Официальный индекс инфляции – 5%.

Как посчитать доходность ОФЗ

25 р. купонный доход (1000/100*2,5%) и на 50 р. увеличится номинал (1000/100*5+1000). Чистый заработок составит 75 рублей, но к выводу доступен только купон.

Растущий номинал выводит при погашении. В результате прибыльность ОФЗ превышает индекс инфляции на 2-3% и даже в условиях падения национальной валюты приносит стабильный доход.

Важно: Для физических лиц по ОФЗ-ИН действуют льготы: купонный доход и прибыль в виде индексируемого номинала налогом не облагается.

От реализации облигации следует оплатить 13% НДФЛ, если цена продажи выше стоимости покупки. Поэтому ОФЗ-ИН выгодно держать до погашения, ведь номинал регулярно растет.

Нередко ОФЗ-ИН продают дешевле номинала. Так, по выпуску ОФЗ-52002-ИН стоимость составляет 93,501% или 935,01 р. Уже через год номинальная цена возрастет на индекс потребительских цен (условно на 4,5%) и достигнет 1045 р.

Даже с максимальным НКД при досрочной продаже инвестор получает прибыль, облагаемую 13% налогом.

ОФЗ-АД

Облигации с амортизируемыми выплатами чаще всего долгосрочные – до погашения 10-15 лет. Сегодня на фондовой бирже обращается несколько выпусков, все они размещены в период с 2003 по 2011 годы, а погашение наступит в 2022 – 2026 годах.

Доходность ОФЗ-АД на сегодня – купонные выплаты, рассчитываемые от номинала.

Рассмотрим несколько выпусков из обращения:

- 46023-АД – 8,6% годовых.

![выпуск ОФЗ 46023-АД]()

- 46022-АД – 5,5% годовых.

![выпуск ОФЗ 46022-АД]()

- 46020-АД – 6,9% годовых.

![выпуск ОФЗ 46020-АД]()

Важно учесть, что процент начисляется ежегодно от номинала. Но его сумма постепенно уменьшается – после каждой амортизационной выплаты.

Соответственно, в рублевом выражении купонный доход также снижается. Поэтому у выпуска 46023 процентная ставка выше – номинал сокращается часто. У облигаций 46022 амортизация реже и купон ниже.

Чтобы верно определить итоговую прибыль, следует оценить показатель эффективной доходности, который учитывает чистую (рыночную) цену покупки:

- Выпуск 46023 – текущая доходность ОФЗ 6,26%, эту прибыль инвестор получит за год владения ценной бумагой. Доходность к погашению составляет -0,15%, значит держать облигацию до окончания срока обращения не выгодно – она принесет убыток. Суть в том, что по ней уже произведено 3 амортизационных выплаты, равных 30% от стоимости номинала, а продают ценную бумагу по цене 130,02% или 1300,2 рублей.

- Выпуск 46022 – эффективная доходность к погашению составит 6,95%, цена продажи на текущий момент 95,89% или 958,90 рублей.

- Выпуск 46020 – эффективная доходность 7,80% годовых, цена продажи 93,12%.

Из всех рассмотренных самый прибыльный выпуск 46020. Первая амортизационная выплата произойдёт только в 2034 году, значит, до этого момента купон в 6,9% годовых начисляется от полного номинала – от 1 000 рублей.

Амортизационные ОФЗ выгодны, если инвестор задается целью быстро реинвестировать все доходы. Однако большое внимание нужно уделить цене, даже после нескольких амортизационных выплат она может превышать номинал.

ОФЗ-ПК

«ПК» – переменный купон, процент привязан к ставке РУОНИА за определенный период. Официальные данные публикуются на сайте ruonia.ru.

Условия начислений всегда прописываются в анкете выпуска, но рассчитать доходность к погашению ОФЗ все равно сложно. Этот показатель не обозначен в анкете.

Чистая цена облигации, как правило, выше номинала на 4-10%. Это определено результатами последних торгов. Однако и доходность вполне приемлемая для инвестиции.

ОФЗ-29009-ПК.

ОФЗ-29008-ПК.

В кризисное время, когда ставки росли, купон достигал 15% годовых. В текущем 2021 году процент не менее 7,0%. Ставка РУОНИА зависима от ключевой ставки, что делает инвестиции в ОФЗ-ИН менее рисковыми.

Условия их всегда будут выгоднее, чем ставки по банковским депозитам. Если обратиться к показателям 2019 года – 8,44%.

ОФЗ-ПД

Государственные облигации с постоянным доходом позволяют точно рассчитать будущую прибыль. Ставка купона фиксированная на полный срок обращения, цена реализации ОФЗ зависит от объема торгов.

В 2021 году в обращении несколько выпусков ОФЗ-ПД, процент доходности варьируется от 7 до 8,14% годовых от номинальной стоимости. Чем выше ставка, тем выше стоимость покупки – от 100% до 105,85%.

При этом текущие ставки заметно снижены относительно прошлых выпусков. Эффективная доходность за прошедшие полгода упала по всем выпускам, для примера рассмотрим

ОФЗ-26209-ПД.

Если опираться на тенденцию, то короткие ОФЗ-ПД брать не выгодно. Если ставка будет постоянно падать, оптимальный вариант – зафиксировать ее взять длинные облигации.

Когда ставки в экономике снижаются, рыночная цена растет – в этот момент ценную бумагу можно продать дороже номинала.

По прогнозам ЦБ РФ ключевая ставка в ближайшее время упадет до 6,5%, что дает будущее долгосрочным бондам.

Однако если вопреки анализу увеличится индекс инфляции, купонный доход или его часть поглотиться снижением покупательской способности денег.

Облигации для населения относятся к категории государственных, но их условия несколько отличны от других видов.

Доходность ценных бумаг – купонные выплаты, которые увеличиваются каждый год. При этом продажа в первые 12 месяцев владения исключают получение любого дохода, далее выплаты осуществляются дважды в год.

Важно: ОФЗ-Н реализует только ВТБ и Сбербанк, поэтому продать их можно этим же банкам. Условия по облигациям и порядок покупки одинаков в обоих финансовых учреждениях.

При покупке ставка купона – 6%, в течение последующих 3 лет она постепенно растет до 8,6%. Цена номинала фиксированная – 1 000 рублей.

Это лучший вариант прогнозируемой прибыли. Их можно приобрести и, независимо от котировок ОФЗ, держать до погашения. Единственный минус – комиссии банков выше, чем процент брокера за операцию.

Про доходность ОФЗ – видео эксперта

Евро Гособлигации

Гособлигации выпускаются в валюте для выхода на международную фондовую биржу. Они значительно отличаются от привычных ОФЗ, рассчитанных на профессиональных и непрофессиональных инвесторов одновременно.

Их основные особенности:

- Валюта – доллар США.

- Номинальная стоимость – 100 000, 200 000 USD.

- Доходность – купонные выплаты и разница цен покупки-продажи.

Валютные облигации являются дорогостоящими и недоступны при малых стартовых вложениях. Однако прибыль существенно выше ставок по валютным вкладам.

Если анализировать доходность еврооблигаций ОФЗ в российском денежном эквиваленте – долларовые 4,5% выгоднее рублевых 7-9%.

Заключение

Даже начинающий инвестор сможет определить реальную доходность ОФЗ любого типа. Переменные купоны привязаны к официальным ставкам, прогнозы которых делает авторитетный источник – ЦБ РФ. С постоянными расчет производится легче – номинал и купоны фиксированы.

Важно помнить и о преимуществах игры через ИИС. Инвестор сможет вернуть уплаченный НДФЛ и увеличить доходность на 13%. Таким образом можно получать редкие 20-25% годовых практически без риска.

Об авторе -> Анастасия Ишунина

У меня два высших образования: земельно-имущественное и экономическое. Второй ВУЗ, Южно-уральский институт экономики и права, закончила по специальности: "Экономист-менеджер городского хозяйства".

Люблю делиться опытом и знаниями в свободное от работы время.

Под доходностью ценных бумаг понимают величину дохода (в %), получаемого владельцем от вложения в долг эмитента, выпустившего облигацию. Прибыль образуется из двух источников (зависит от вида долговых вложений).

При наличии купонных обязательств в договоре оферты указывается обязательства по процентам, начисляемых на номинальную стоимость.

Для бескупонных облигаций существует прирост реальной стоимости: покупка и продажа в разные периоды после выпуска определяют прибыль от спекулятивной продажи.

У инвестора есть выбор, какие долговые обязательства приобретать. Каждый вариант предусматривает свою определённую стратегию пользования ценными бумагами. Многое зависит от периода, на который рассчитывается вкладывать деньги.

Заключение

- Получение прибыли по облигациям – это возможность заработка на разнице цен продажи и покупке.

- Оптимальные стратегии пользования облигациями для получения максимального дохода во многом зависят от условий их выпуска, а также опыта инвестора.

- Наибольшую эффективность можно получить при использовании стратегии: эффективная доходность к погашению.

Как получить максимальную выгоду от продажи

Прибыль в каждом виде долгового обязательства достигает своего максимума при разных подходах к её оценке. Всё зависит от особенностей формирования доходности.

Выпуская ценные бумаги, эмитент рассчитывает получить деньги в долг и привлечь инвесторов своими предложениями, в которых старается представить заём по своим долговым обязательствам с наибольшей привлекательностью.

Существует ограниченное количество видов займов. Они определились многолетней практикой на биржах ценных бумаг. Поэтому для определения оптимального варианта нужно разобраться, на что может рассчитывать современный рантье.

Виды доходности облигаций

Существуют следующие виды получения дохода по облигациям:

- купонная;

- текущая;

- номинальная;

- простая к погашению;

- эффективная к погашению.

Купонная доходность

Эмитент выпускает облигации с купонным доходом. Выплаты по ним планируется производить один или несколько раз в течение года. Инвестор может получать доход с периодичностью, равной периодам выплаты процентов по бумагам.

В течение периода накопления купонного дохода увеличивается процент. Приобрести долг эмитента можно в любой день, точно также и вернуть, получая прибыль.

Но наибольшая эффективность будет только в том случае, если приобретения совпадут с датой, когда цена минимальная, а продажа совпадёт или будет на день позже погашения долгов по купонам.

В зависимости от вида долговых обязательств такие выплаты осуществляются один или дважды в год. При продаже активов в иные даты, можно посчитать доходность по формуле:

Dк – доход по купонам, накопленный в купонный период, руб.;

Рк – размер купона, %;

365 – продолжительность календарного года (в високосный год используют 366), дней;

Nд – количество полных дней нахождения облигации во владении инвестором, дней;

Кном – номинал стоимости облигации, руб.

Пример расчёта дохода:

- Инвестор покупает облигацию номиналом 1000 руб.;

- Ставка купона за год составляет 8 %, следовательно, за год полная купонная доходность составит 80 руб.;

- При покупке за 90 дней до окончания межкупонного периода, купонный доход составит: 80 * 90 / 365 = 19,7 руб.;

- Если покупка состоится в первый день, а облигация будет принадлежать инвестору 365 дней, то он получит 80 руб.

Важно! Если при заключении сделки с брокером указана стоимость облигации ниже номинала, тогда расчёт производится от той цены, которая указывается в договоре на приобретаемые ценные бумаги. Поэтому важно внимательно читать текст, напечатанный мелким шрифтом. Здесь часто кроются важные условия, которые могут изменить величину реальных выплат.

Текущая доходность

На рынке ценных бумаг реализуются облигации, у которых цена изменяется в течение всего срока существования. Такие долговые обязательства выпускает эмитент, рассчитывая реализовать дорогостоящий проект. Например, компания добывает газ, а потом прокладывает трубопроводы в разные регионы для его реализации пользователям.

- В начальный период может быть ажиотаж среди инвесторов. Облигации покупаются по номиналу.

- Постепенно интерес к проекту снижается, может показаться, что его реализация может затянуться дольше расчётных значений. Цена долговых обязательств снижается. Некоторые инвесторы избавляются от таких бумаг.

Внимание! Некоторые компании проводят компанию в СМИ, чтобы искусственно снизить интерес, для покупки облигаций ниже номинала (медведи).

- При правильной рекламе и освещении этапов реализации проекта цена восстанавливается, может подняться и выше номинала. Наблюдается рост стоимости.

- При завершении проекта все капиталовложения оказываются освоенными, эмитент получает прибыль со всех своих клиентов. Цена облигаций резко возрастает. К моменту погашения облигаций она может многократно возрасти. Тогда инвестор получит максимум дохода за период владения ценной бумагой.

Внимание! Нечто подобное наблюдается в настоящее время. Отдельные потоки, которые строятся «Газпромом» близки к завершению. Доходность по долговым обязательствам стремительно растёт.

Номинальная доходность

Под номинальной доходностью понимают прибыль по купонам, когда выплаты по ним не производились. Есть номинальная цена, она остаётся постоянной в течение всего срока существования обязательств. Существует доход по купонам.

Если не происходило снятие купонов, то считается суммарный доход по всем невыплаченным ранее доходам.

Подобные ситуации встречаются редко, но исключать их не следует.

Простая доходность к погашению

Опытные инвесторы стараются приобретать облигации в первые дни после их выпуска, а затем держать их до полного погашения. В этом случае они рассчитывают получить максимум от подобного приобретения долговых обязательств.

Выгода заключается не только в наличии доходов по купонам.

Цена продаж облигаций в первый период идёт ниже их номинальной стоимости. Поэтому кроме гарантированного дохода их ожидает дополнительный доход от повышения стоимости в течение периода жизни ценных бумаг.

Эффективная доходность к погашению

Отличительной особенностью этой стратегии является следующее:

- Облигации приносят доход в виде купонов.

- Получаемый доход расходуется для приобретения новых облигаций.

- В конце периода инвестор наращивает количество ценных бумаг.

- По ним он продаёт имеющиеся бумаги эмитенту, получая максимум по своим вложениям.

В качестве примера подобной ситуации Альфа-Банк выпускал облигации «Альфа-Банк-14-боб». Доходность по ним составила:

Короткие ответы

Что такое эффективная доходность к погашению?

Это способ получения максимальных выплат за счёт использования купонов для покупки новых облигаций.

Что показывает ставка купона?

Ставка купона – это процент выплат к номинальной стоимости ценной бумаги.

За счёт чего формируется доходность облигаций?

Формирование доходности происходит за счёт роста купонных выплат и увеличения стоимости облигации.

Какая доходность будет при продаже облигации?

Реальная доходность рассчитывает по формулам, заложенным при выпуске долговых бумаг. В банках и на биржах, указывается текущая доходность каждого вида облигаций.

Доходность упала, цена выросла – это не шутка

Для бескупонных акций в конце периода – это стандартная ситуация.

Когда доходность рассчитать нельзя?

Облигации, купленные и проданные в один день, дохода не приносят.

Какой доходностью обладают разные виды облигаций?

В каждом случае величина доходности зависит от договора оферты. Поэтому нет одинаковых облигаций.

Виталий Николаевич

Читайте также: