Пример сторнирования и возврата ндфл в текущем году за прошлый год

Опубликовано: 23.04.2024

В 2015 году были внесены поправки относительно особенностей корректировки ошибок предыдущих периодов в бухучете. До 2015 года ошибки фиксируются в доходах и тратах нынешнего периода. Они оказывают воздействие на финансовые показатели текущего года. На данный момент суммы корректировки ошибки фиксируются с применением счета 84. Он предназначен для отражения нераспределенной прибыли или убытка, который не был возмещен. Основное нововведение 2015 года – необходимость фиксации проведенных корректировок в отчетности. Бухгалтер должен принять во внимание новый порядок исправления ошибок.

Основная информация

В бухучете могут быть выявлены ошибки следующих видов:

- В текущем отчетном периоде (обнаружены до завершения года).

- В текущем отчетном периоде (обнаружены после завершения года, но до времени утверждения отчетности за данный период).

- В периоде, предшествующем текущему году.

Первые два вида отражаются в бухучете в стандартном порядке. Претерпело изменения только исправление ошибок последнего вида.

Что собой представляет ошибка?

Ошибка представляет собой внесение неверной информации о хозяйственной работе предприятия в бухучет и отчетность. Ошибкой также признается отсутствие данных об осуществленных операциях. Однако в ПБУ имеется значимая оговорка: неточности и отсутствие данных при фиксации проведенных операций, обнаруженные при получении сведений, ошибкой признаваться не будут.

К примеру, если контрагент передал компании информацию о наличии ошибок в первичной документации, а осуществленная операция на основании переданных бумаг уже отражена, ошибкой это считаться не будет. Обосновывается это тем, что сама компания не виновата в возникновении неточностей. Поэтому корректировка в данном случае не требуется.

Почему возникают ошибки?

Появление неточностей происходит по множеству причин. Рассмотрим самые распространенные:

- Некорректное использование законов, касающихся бухучета.

- Неправильное применение учетной политики.

- Неверно произведенные вычисления.

- Неверная классификация и оценка операций, проведенных в процессе хозяйственной деятельности.

- Лица с соответствующими полномочиями допускают недобросовестность в работе.

Данная информация указана в пункте 2 ПБУ. Неточности могут быть как существенными, так и несущественными. Однако в законе не указывается, по каким параметрам можно определить существенность. Поэтому эти параметры могут устанавливаться предприятием самостоятельно. Выбранные признаки существенности должны быть прописаны в учетной политике.

Особенности исправления ошибок

Все обнаруженные неточности, согласно пункту 4 ПБУ, нужно откорректировать. Аналогично исправляются сведения, неправильно отраженные из-за допущенной ранее ошибки. Корректировки должны вносится с подтверждением в виде первичной документации. Потребуется также сформировать бухгалтерские справки. В данных бумагах нужно указать обоснование коррекций. То есть, указывается, что была допущена ошибка.

После того как была обнаружена неточность, следует выполнить соответствующие исправления. В этом помогут следующие данные:

- Неточность допущена в предыдущем периоде. Отчетность пока не утверждена. Ошибка признана несущественной. В этом случае корректировки вносятся за декабрь предыдущего года. Отчетность нужно переписать полностью. Обоснование: пункт 6 ПБУ.

- Неточность была допущена в предыдущем периоде, выявлена в текущем году. Признана существенной. Отчетность за период, в котором есть ошибка, создана, проставлены подписи. Однако документ пока не был передан лицам, не относящимся к самому предприятию. Можно выделить две стадии исправления: коррекция неточностей за декабрь предыдущего года, создание новой отчетности со всеми исправлениями, проставление необходимых подписей. Обоснование: пункт 7 ПБУ.

- Все данные аналогичны предыдущему случаю. Отличие – отчетность создана, подписана и предоставлена внешним лицам. Однако пока документ не утвержден. Коррекция проводится в декабре предыдущего периода. Отчетность требуется создать заново. Документ заверяется руководителем предприятия, после чего предоставляется внешним лицам. Обоснование: пункт 8 ПБУ.

- Данные аналогичны предыдущему случаю с отличием в том, что документ уже был утвержден. Коррекция проводится в том году, когда неточности были обнаружены. Вносить исправления в отчетность предыдущего года не требуются. Все коррекции фиксируются в отчетности текущего периода. В отчетность вносятся пояснения. В частности, фиксируется специфика исправленной неточности, суммы корректировок по каждой ошибке. Обоснование: пункт 10 и 15 ПБУ.

- Была обнаружена неточность за любой из предыдущих периодов. Исправления нужно вносить в периоде, когда неточность была обнаружена. Изменять корректировки в отчетность за предыдущий год не нужно. Не требуется также подавать данные об исправлениях. Обоснование: пункт 14 ПБУ.

Изменение неправильно указанной информации зависит от специфики ошибки: время обнаружения, существенность.

Отражение в бухучете

Используемые проводки также определяются в зависимости от времени обнаружения ошибки и ее существенности. К примеру, могут применяться следующие проводки:

- ДТ 44 КТ 60 (сторнирование долга перед поставщиками).

- ДТ 90-2 КТ 44 (сторнирование трат по стандартным направлениям деятельности).

- ДТ 44 КТ 60 (фиксация долга перед поставщиком).

- ДТ 20 КТ 68 (доначисление налогов).

Проводятся исправления с использованием счетов учета трат, доходов. Если специалист не указал доход или завысил траты, применимы следующие проводки:

- ДТ 62, 76. КТ 84 (обнаружение незафиксированного дохода или завышенных трат).

Если допущенная неточность привела к тому, что специалист не зафиксировал расход или завысил прибыль, понадобится следующая проводка:

- ДТ 84 КТ 60, 76 (обнаружение незафиксированного расхода или завышенного дохода).

Исправление неточностей должно проводится в соответствии с новыми правилами.

Порядок исправления ошибок с примером

Для корректировки применяются следующие счета:

- Счет 91, если ошибка признана несущественной или учет ведется малой организацией.

- Счет 84, если ошибка признана серьезной.

Пример

В специализированную программу были внесены сведения касательно продукции, приобретенной 14 апреля 2015 года. Траты при покупке были завышены на 100 рублей. Исходя из этого произошел излишний вычет НДС (перерасход составил 18 рублей). Ошибка была найдена 20 ноября 2016 года. Исправление должно быть проведено в этот же период. Выполняться оно будет со следующими проводками:

- ДТ 19 КТ 60. Пояснение: сторнирование ошибки при учете входного налога. Сумма: 18 рублей.

- ДТ 68 КТ 19. Пояснение: сторнирование суммы входного налога, который был принят к вычету по ошибке.

- ДТ 60 КТ 91-1. Пояснение: учет обнаруженного показателя дохода. Сумма: 100 рублей.

В 1С при внесении записей в книгу приобретений за отчетный период требуется создать запись с ошибкой со знаком «минус». Также проставляется галочка «Запись дополнительного листа». В колонке с корректируемым периодом указывается дата 30 июня 2015 года. Затем требуется создать новую декларацию по налогам с исправленными ошибками за 2 квартал 2015 года. Программа выполняет проводки с корректировками в завершении отчетного времени – 31 декабря 2016 года.

Годовая бухгалтерская отчетность на дату получения документов не сформирована.

Неотражение фактов хозяйственной жизни из-за позднего получения первичных документов (в описанной ситуации документы, относящиеся к декабрю 2016 года, получены в 2017 году) чревато ошибками как в бухгалтерском, так и в налоговом учете.

Согласно ПБУ 22/2010 «Исправление ошибок в бухгалтерском учете и отчетности» ошибкой признается неправильное отражение (неотражение) фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, обусловленное в том числе недобросовестными действиями должностных лиц организации.

В рассматриваемой ситуации неполучение первичных документов в 2016 году и, как следствие, непризнание соответствующих расходов в 2016 году по нашему мнению, нельзя рассматривать как неточности или пропуски в отражении фактов хозяйственной деятельности в бухгалтерском учете и (или) бухгалтерской отчетности организации, выявленные в результате получения новой информации, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Получение документов по расходам 2016 года в 2017 году не является новой информацией, которая не была доступна организации на момент отражения (неотражения) таких фактов хозяйственной деятельности.

Законодательство РФ предусматривает время для подготовки организациями годовой бухгалтерской отчетности. В частности ст. 34 Закона от 08.02.1998 N 14-ФЗ «Об обществах с ограниченной ответственностью», предусмотрены сроки проведения общего собрания участников, утверждающего годовые результаты деятельности ООО — не ранее чем через два месяца и не позднее чем через четыре месяца после окончания финансового года.

Финансовым годом для целей составления годовой бухгалтерской (финансовой) отчетности (отчетным годом) является календарный год — с 1 января по 31 декабря включительно, за исключением случаев создания, реорганизации и ликвидации юридического лица (п. 1 ст. 15 Закона «О бухучете» N 402-ФЗ).

Бухгалтерский учет

Все коммерческие организации (за исключением организаций, имеющих право на упрощенное ведение бухгалтерского учета и составление бухгалтерской отчетности) при составлении годовой бухгалтерской отчетности согласно Положению по бухгалтерскому учету «События после отчетной даты» (ПБУ 7/98) должны отражать в ней события, которые произошли или должны произойти после отчетной даты.

Событием после отчетной даты признается факт хозяйственной деятельности, который оказал или может оказать влияние на финансовое состояние, движение денежных средств или результаты деятельности организации и который имел место в период между отчетной датой и датой подписания бухгалтерской отчетности за отчетный год (п. 3 ПБУ 7/98).

Датой же подписания бухгалтерской отчетности согласно п. 4 ПБУ 7/98 считается дата, указанная в представляемой в адреса, определенные законодательством РФ, бухгалтерской отчетности при подписании ее в установленном порядке.

Бухгалтерская (финансовая) отчетность в силу ч. 8 ст. 13 Закона N 402-ФЗ считается составленной после подписания ее экземпляра на бумажном носителе руководителем экономического субъекта.

В соответствии с ПБУ 7/98 данные об активах, обязательствах, капитале, доходах и расходах организации отражаются в бухгалтерской отчетности с учетом событий после отчетной даты, подтверждающих существовавшие на отчетную дату хозяйственные условия, в которых организация вела свою деятельность. При этом события после отчетной даты отражаются в синтетическом и аналитическом учете заключительными оборотами отчетного периода до даты подписания годовой бухгалтерской отчетности в установленном порядке.

Так, обнаружение после отчетной даты существенной ошибки в бухгалтерском учете или нарушения законодательства при осуществлении организацией деятельности, которые ведут к искажению бухгалтерской отчетности за отчетный период является событием после отчетной даты (СПОД) которое, подтверждает существовавшие на отчетную дату хозяйственные условия, в которых организация вела свою деятельность (п. п. 3, 5 ПБУ 7/98, п. 1 Примерного перечня фактов хозяйственной деятельности, которые могут быть признаны событиями после отчетной даты).

Обнаружение в январе 2017 года первичных документов, свидетельствующих о расходах 2016 года, а также факт неотражения в учете указанных расходов организации является СПОД, подтверждающим существовавшие на отчетную дату хозяйственные условия, в которых организация вела свою деятельность (п. п. 3, 5 ПБУ 7/98, п. 1 Примерного перечня фактов хозяйственной деятельности, которые могут быть признаны событиями после отчетной даты).

В бухгалтерской отчетности за отчетный год подлежат отражению только существенные события после отчетной даты, то есть события, без знания о которых невозможна достоверная оценка финансового состояния, движения денежных средств или результатов деятельности организации. Существенность события после отчетной даты организация определяет самостоятельно исходя из общих требований к бухгалтерской отчетности (п. 6 ПБУ 7/98).

Таким образом, если организация признает существенной сумму расходов относящихся к отчетному периоду 2016 года, первичные документы по которым поступили в 2017 году, до подписания бухгалтерской отчетности за 2016 год, то в соответствии с п. 9 ПБУ 7/98 признание указанных расходов отражается в бухгалтерском учете записями декабря 2016 г.

При этом сумма расходов отражается по дебету счетов, на которых обычно организация учитывает указанные расходы в корреспонденции с кредитом счетов расчетов с поставщиками.

Кроме того, в абз. 4 п. 9 ПБУ 7/98 указано, что при наступлении события после отчетной даты в бухгалтерском учете периода, следующего за отчетным, производится сторнировочная (или обратная) запись на сумму, отраженную в бухгалтерском учете отчетного периода в соответствии с п. 9 ПБУ 7/98.

Одновременно в бухгалтерском учете периода, следующего за отчетным, в общем порядке делается запись, отражающая это событие. Следовательно, в бухгалтерском учете в январе 2017 г. организация должна произвести записи, обратные указанным выше.

Однако в 2017 г. организация не может сторнировать обороты по счетам учета текущих расходов на сумму расходов, относящихся к 2016 г. В связи с этим полагаю, что организация в учете в январе 2017 г. производит бухгалтерскую запись по дебету счета 60 в корреспонденции со счетом 91 «Прочие доходы и расходы», субсчет 91-1 «Прочие доходы». Одновременно производится признание «опоздавших» расходов 2016 года в составе убытков прошлых лет, что отражается по дебету счета 91, субсчет 91-2 «Прочие расходы», в корреспонденции с кредитом счета 60 (п. 11 ПБУ 10/99).

Если указанные в вопросе суммы расходов не признаются организацией существенными и в связи с этим не классифицируются как СПОД, то применяется п. 6. ПБУ 22/2010, где прописано, что ошибка отчетного года, выявленная после окончания этого года, но до даты подписания бухгалтерской отчетности за этот год, исправляется записями по соответствующим счетам бухгалтерского учета за декабрь отчетного года (года, за который составляется годовая бухгалтерская отчетность).

Если сумма расходов несущественна, и информация об ошибке выявлена после даты подписания бухгалтерской отчетности за этот год, то исправление производится в порядке, предусмотренном п. 14 ПБУ 22/2010: бухгалтерские записи производятся в том месяце отчетного года, в котором выявлена ошибка, а прибыль или убыток, возникшие в результате исправления указанной ошибки, отражаются в составе прочих доходов или расходов текущего отчетного периода.

Вывод

Расходы, своевременно не признанные в бухгалтерской отчетности 2016 года, прежде всего, должны быть протестированы на их принадлежность к событию после отчетной даты (СПОД). Если они классифицируются по правилам ПБУ 7/98 как СПОД, то они подлежат отражению у бухгалтерской отчетности по правилам ПБУ 7/98.

Если указанные расходы не классифицируются организацией как СПОД, то признание их производится по правилам ПБУ 22/2010. Ошибки, выявленные до даты подписания бухгалтерской отчетности, исправляются записями по соответствующим счетам бухгалтерского учета в декабре 2016 года.

Получается что в любом случае в бухгалтерском учете отражение данных прошлого года, полученных до подписания бухгалтерской отчетности должно производится записями декабря года, за который составляется бухгалтерская отчетность.

Предложенный Вами в вопросе способ отражения расходов прошлого отчетного периода допустим для ситуации, когда они выявляются после подписания бухгалтерской отчетности и являются несущественными.

Налоговый учет

Согласно пункта 7.3. Порядка заполнения налоговой декларации по налогу на прибыль по строке 400 отражается корректировка налоговой базы при реализации налогоплательщиком предоставленного абзацем третьим пункта 1 статьи 54 НК РФ права перерасчета налоговой базы и суммы налога за налоговый (отчетный) период, в котором выявлены ошибки (искажения), относящиеся к прошлым налоговым (отчетным) периодам, в тех случаях, когда допущенные ошибки (искажения) привели к излишней уплате налога.

По строкам 401 — 403 приводится расшифровка показателя строки 400 по прошлым налоговым периодам, к которым относятся выявленные ошибки (искажения). (Приказ ФНС России от 19.10.2016 N ММВ-7-3/572@).

При этом должны выполняться следующие условия (п. 1 ст. 54 НК РФ, Письма Минфина от 27.06.2016 N 03-03-06/1/37152, от 22.07.2015 N 03-02-07/1/42067, от 23.04.2014 N 03-02-07/1/18777, от 23.01.2012 N 03-03-06/1/24, от 07.12.2012 N 03-03-06/2/127):

- На дату подачи декларации за текущий период со дня уплаты налога по декларации с ошибкой не прошло трех лет;

- В результате ошибки завышены доходы или занижены расходы;

- Ошибка привела к переплате налога, то есть в декларации с ошибкой налог к уплате не равен нулю;

Обратите внимание на письмо Минфина России от 17.10.2013 N 03-03-06/1/43299. В нем разъясняется, что в целях применения третьего абзаца п. 1 ст. 54 НК РФ следует использовать понятие «ошибки», установленное в бухгалтерском учете (на основании п. 1 ст. 11 НК РФ). Правила исправления ошибок установлены ПБУ 22/2010, утвержденным приказом Минфина России от 28.06.2010 N 63н.

Если рассматривать ситуацию применительно к получению документов, подтверждающих расходы 2016 года в январе 2017, то организация имеет возможность учесть данные расходы в налоговой отчетности за 2016 год, учитывая срок представления налоговой декларации установленный п. 4 ст. 289 НК РФ — не позднее 28 марта года, следующего за истекшим налоговым периодом, т.е. до 28 марта 2017 года.

Заполнение строк 400 — 403 в декларации за 1 квартал 2017 года при камеральной проверке может повлечь требование о предоставлении пояснений по основаниям заполнения указанных строк. Организации придется давать пояснения, почему указанные расходы были перенесены на следующий налоговый период. В связи с этим, организации целесообразно иметь доказательства поступления документов с опозданием.

Обращаем Ваше внимание, что письмом ФНС России от 21.08.2015 N ГД-4-3/14815@ в адрес территориальных налоговых органов для сведения и использования в работе направлены разъяснения Минфина РФ от 27.07.2015 N 03-03-05/42971, где выражено мнение, если первичный учетный документ, подтверждающий факт оказания длящихся услуг за истекший месяц, составлен непосредственно после окончания месяца, в котором был совершен факт хозяйственной жизни, в течение разумного срока, но до даты представления декларации (до 28 числа), то такие первичные документы, подтверждающие произведенные расходы, следует учитывать в том отчетном периоде, к которому они относятся, о чем должно быть указано в документе.

Вывод

Нормы абз. 3 п. 1 ст. 54 НК РФ позволяют произвести перерасчет налога в период выявления ошибки и не сдавать уточненную декларацию. Однако указанное правило применяется в исключительных случаях — налогоплательщик должен доказать правомерность отнесения задолженности на расходы не того налогового периода, к которому они фактически относятся.

Налогоплательщик не может произвольно выбрать период учета расходов, не доказав при этом период обнаружения ошибки и игнорируя положения п. 1 ст. 272 НК РФ, согласно которым расходы, принимаемые для целей налогообложения, признаются таковыми в том отчетном (налоговом) периоде, к которому они относятся, независимо от времени фактической выплаты денежных средств и (или) иной формы их оплаты.

Письмо Министерства финансов РФ №БС-4-11/17598@ от 03.09.2019

Отчетность по форме 6-НДФЛ требует ведения детального учета доходов по видам (зарплата, отпускные, больничные и др.), по датам выплаты и суммам удержанного НДФЛ с каждой выплаты. Только это позволит заполнить форму достоверными данными. ФНС провела очередной «ликбез»: как отразить в отчете перерасчет зарплаты, отпускных и возврат налога.

Каждый этап расчетов по НДФЛ имеет свои сроки и контрольные даты.

Дата получения дохода для удержания НДФЛ

Исчислить НДФЛ нужно на дату получения дохода (ст. 223 НК РФ).

Дата получения дохода – это дата, на которую доход признается фактически полученным, но это еще не выплата на руки. С начисленного дохода нужно посчитать НДФЛ. И только затем НДФЛ удерживают – на дату выплаты дохода. То есть исчисление и удержание НДФЛ как правило, происходит не одновременно.

Особые сроки получения дохода (то есть день, когда нужно рассчитать НДФЛ) установлены:

последний день месяца, за который человеку был начислен доход, - для заработной платы;

день увольнения - при расчетах с увольняющимся работником;

последний день каждого месяца в течение срока, на который выдан льготный заем, при получении дохода в виде материальной выгоды, полученной от экономии на процентах;

последний день месяца, в котором утвержден авансовый отчет после возвращения работника из командировки.

Для всех остальных доходов дата получения дохода, когда нужно рассчитать НДФЛ ― это день его выплаты.

При каждой выплате доходов у агента возникает обязанность удержать НДФЛ.

Дата фактического получения дохода определяется как день (п. 1 ст. 223 НК РФ):

выплаты дохода - при получении доходов в денежной форме (неважно, из кассы или через банк);

передачи доходов в натуральной форме - при получении таких доходов;

приобретения товаров (работ, услуг), ценных бумаг - при получении доходов в виде материальной выгоды;

зачета встречных однородных требований (предположим, у учредителя компании есть долг перед фирмой (например, полученный заем), а у фирмы, в свою очередь, есть долг перед ним (например, невыплаченные дивиденды);

прекращения заемного обязательства.

Исчисленную на дату получения дохода сумму налога необходимо удержать непосредственно из доходов налогоплательщика при их фактической выплате (п. 4 ст. 226 НК РФ). И не позднее следующего дня перечислить в бюджет.

Форма 6-НДФЛ

Ежеквартальная отчетность по НДФЛ по форме 6-НДФЛ установлена для налоговых агентов с 2016 года Федеральным законом от 02.05.2015 № 113-ФЗ.

В расчете по форме 6-НДФЛ налоговый агент предоставляет общую информацию по всем физическим лицам, которые получили от него доход. Это суммы выплаченных доходов, предоставленных налоговых вычетов, исчисленного и удержанного НДФЛ и сроки перечисления его в бюджет (п. 1 ст. 80 НК РФ).

Расчет состоит из разделов, каждый из которых нужно заполнять обязательно:

Раздел 1 «Обобщенные показатели»;

Раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

Форму № 6-НДФЛ нужно представлять:

за первый квартал – не позднее 30 апреля;

за полугодие – не позднее 31 июля;

за девять месяцев – не позднее 31 октября;

за год – не позднее 1 апреля года, следующего за отчетным.

Датой представления расчета считается:

дата его фактического представления - при представлении лично или представителем налогового агента в налоговый орган;

дата его отправки почтовым отправлением с описью вложения - при отправке по почте;

дата его отправки, зафиксированная в подтверждении даты отправки в электронной форме по телекоммуникационным каналам связи оператора электронного документооборота.

Что учесть при заполнении формы 6-НДФЛ

Налоговики напомнили, что форма расчета 6-НДФЛ и порядок ее заполнения утверждены приказом ФНС России от 14.10.2015 № ММВ-7-11/450@ (далее – Порядок).

Расчет 6-НДФЛ составляют нарастающим итогом за первый квартал, за полугодие, за девять месяцев и за год. Данные берутся из регистров налогового учета (п. 1 ст. 230 НК РФ, п. 1.1 Порядка).

Расчет состоит из разделов, каждый из которых обязателен для заполнения:

- титульный лист;

- раздел 1 «Обобщенные показатели»;

- раздел 2 «Даты и суммы фактически полученных доходов и удержанного налога на доходы физических лиц».

В разделе 1 указывают суммы начисленного дохода, исчисленного и удержанного налога по соответствующей налоговой ставке.

В разделе 2 указывают даты фактического получения физическими лицами дохода и удержания налога, предельные сроки перечисления налога и обобщенные показатели сумм фактически полученного дохода и удержанного налога по всем физическим лицам.

Для этого в разделе 2 заполняют строки:

-

100, где ставят дату фактического получения доходов, отраженных по строке 130.

110 - дату удержания налога с суммы фактически полученных доходов, отраженных по строке 130.

120 - дату, не позднее которой должна быть перечислена сумма налога.

130, где показывают обобщенную сумму фактически полученных доходов (без вычета НДФЛ) в указанную в строке 100 дату. В эту сумму входит и выплаченный в середине месяца аванс;

140 для указания обобщенной суммы удержанного НДФЛ в указанную в строке 110 дату.

Дата фактического получения доходов указывается по строке 100 раздела 2 расчета.

Напомним, что если в отношении различных видов доходов, имеющих одну дату их фактического получения, имеются различные сроки перечисления налога, то строки 100 - 140 заполняются по каждому сроку перечисления налога отдельно.

Уточненный расчет

Уточненный расчет нужно представить (п. 6 ст. 81 НК РФ):

если выявлен факт неотражения или неполноты отражения сведений;

если выявлены ошибки, приводящие к занижению или завышению суммы налога, подлежащей перечислению.

На титульном листе налоговый агент должен проставить:

при представлении первичного расчета – значение «000»;

при представлении уточненного расчета – номер корректировки (значение «001», «002» и т. д.)

Таким образом, «уточненка» подается в том случае, если налоговый агент обнаружит, что в первоначальном расчете не отразил какие-либо сведения или допустил ошибку, которая привела к занижению или завышению суммы налога (на это указано, например, в письме ФНС РФ от 15.12.2016 № БС-4-11/24065@).

Например, если вы пересчитали отпускные, выплаченные работнику в предыдущем отчетном периоде, это еще не означает, что за прошлый период придется сдать уточненный расчет по форме 6-НДФЛ. Все зависит от того, в какую сторону изменилась сумма отпускного дохода.

Если в результате перерасчета отпускных нужна доплата, то уточненку сдавать не потребуется. Сумма доплаты попадет в отчет 6-НДФЛ за тот период, в котором она была произведена. А поскольку раздел 1 расчета заполняется нарастающим итогом, то в нем будет отражена полная сумма отпускных с учетом перерасчета.

Если же после перерасчета сумма отпускных уменьшилась, то придется сдать уточненный расчет за период, в котором были начислены первоначальные отпускные. В разделе 1 уточненного 6-НДФЛ нужно будет указать новую, уменьшенную сумму.

Об этом писали московские налоговики в письме от 12.03.2018 № 20-15/049940.

Перерасчет зарплаты

Если болезнь работника не была учтена при заполнении табеля учета рабочего времени, то бухгалтер не мог корректно начислить ему зарплату. Поэтому ее нужно пересчитать, а перерасчет отразить в форме 6-НДФЛ.

Раздел 1 формы 6-НДФЛ заполняют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 за отчетный период отражают операции, которые произведены за последние три месяца этого отчетного периода.

Если в расчете были допущены ошибки, приводящие к занижению или завышению НДФЛ, нужно представить «уточненку».

Если работник принес больничный, к примеру, за март 2019 года в апреле 2019 года, придется пересчитать зарплату за март 2019 года.

Итоговые суммы с учетом перерасчета отражают в разделе 1 «уточненки» по 6-НДФЛ за I квартал 2019 года по строкам:

020 «Сумма начисленного дохода»;

040 «Сумма исчисленного налога»;

070 «Сумма удержанного налога».

А зарплату за март и НДФЛ с учетом перерасчета нужно показать по строкам 100 – 140 раздела 2 за полугодие 2019 года.

Если работник принес больничный за декабрь 2019 года в январе 2020, то бухгалтеру придется пересчитать зарплату за декабрь 2019 года.

Итоговые суммы с учетом перерасчета нужно отразить в разделе 1 «уточненки» по 6-НДФЛ за 2019 год в строках:

020 «Сумма начисленного дохода»;

040 «Сумма исчисленного налога»;

070 «Сумма удержанного налога».

Зарплату за декабрь 2019 года и сумму НДФЛ с учетом перерасчета отражают по строкам 100 - 140 раздела 2 за I квартал 2020 года.

Перерасчет отпускных

В комментируемом письме также рассмотрена ситуация, когда налоговый агент вернул работнику переплату по НДФЛ, возникшую в результате пересчета отпускных. Как отразить эту операцию в расчете 6-НДФЛ? Рассмотрим пример.

Пример. Заполняем 6-НДФЛ

Доход работника за июль, август и сентябрь 2019 года составил 200 000 руб. НДФЛ, исчисленный с зарплаты за третий квартал, равен 26 000 руб. (200 000 руб. х 13%). В бюджет фактически было уплачено 25 000 руб., так как 1000 рублей была возращена работнику как излишне удержанная в прошлом периоде.

В такой ситуации раздел 2 расчета 6-НДФЛ за девять месяцев заполняется следующим образом:

- по строкам 100-120 указываются соответствующие даты;

- по строке 130 «Сумма фактически полученного дохода» — 200 000;

- по строке 140 «Сумма удержанного налога» — 26 000.

Сумма налога, возвращенная работнику в размере 1000 рублей, отражается по строке 090 раздела 1 расчета за этот же период.

Если же нужно пересчитать отпускные, которые были выплачены в прошлом квартале, подход другой.

Например, работнику были выплачены отпускные, с которых бухгалтер удержал и перечислил в бюджет НДФЛ. В следующем отчетном периоде бухгалтер сделал перерасчет отпускных. Нужно ли в такой ситуации подавать уточненный расчет по форме 6-НДФЛ за прошлый период?

Это, напомним, зависит от того, уменьшилась или увеличилась сумма отпускных. Такой вывод также был сделан в письме УФНС по г. Москве от 12.03.2018 № 20-15/049940.

Вы помните, что раздел 1 формы 6-НДФЛ заполняют нарастающим итогом за первый квартал, полугодие, девять месяцев и год. В разделе 2 расчета за отчетный период отражаются те операции, которые произведены за последние три месяца этого отчетного периода.

Если в результате перерасчета отпускных производится доплата, то «уточненку» подавать не нужно. В таком случае в разделе 1 расчета того отчетного периода, в котором произведена доплата, отражаются итоговые суммы с учетом доплаты отпускных.

Если же в результате перерасчета сумма отпускных уменьшается, то за период, в котором отпускные были начислены, нужно подать уточненный расчет. В разделе 1 «уточненки» необходимо отразить итоговые суммы с учетом уменьшения отпускных.

Возвращенная же налоговым агентом сумма излишне удержанного налога отражается по строке 090 раздела 1 расчета 6-НДФЛ в том периоде, в котором произведен возврат.

Распечатать

НОРМАТИВНЫЕ АКТЫ ДЛЯ БУХГАЛТЕРА

Электронная версия популярного журнала

Новые документы с комментариями экспертов. Журнал помогает бухгалтерам разбираться в значениях и смыслах новых документов по учету и налогам.

В документе отпуска был пересчитан Январь 17, доход сторнирован правильно, за весь месяц, совпадает с суммой в документе начисления ЗП за январь, но НДФЛ ставит неправильный, вычетов у сотрудника нет, по карточке НДФЛ после проведения документа видно, что НДФЛ удержано больше. Как происходит расчет НДФЛ при перерасчете прошлого периода? Система рассчитывает нарастающим итогом с начала года или рассчитывает от результата полученного в этом документе? В регистрах по НДФЛ (Расчеты налогоплательщиков и Учет доходов) не увидела ошибок, зп была начислена только в январе, далее ежемесячно через разовые начисляется одна сумма и удерживается НДФЛ.

Конфигурация: Зарплата и управление персоналом, редакция 3.1 (3.1.2.238)

Оцените, пожалуйста, данный вопрос:

Вам будет интересно

![]()

Отпуск с 12.12.2016 по 16.05.2017;

Ежемесячно начисляется разовая сумма.

Александр Белоусов Profbuh8.ru Июл 6 2017 - 10:13

Но у Вас же на скрин-шоте ещё есть и премии, и РК, и Северная надбавка.

Разовая сумма какая ? На скрин-шоте нет вытеснения никакой разовой суммы.

Пишите пожалуйста более подробно.

А ну это ФОТ: оклад, ежем. премия и РК, СК. Помимио этого есть разовая доплата, начисляется ежемесячно.

В я нваре ЗП была начислена, в последующие месяцы нет, только разовая.

Александр Белоусов Profbuh8.ru Июл 6 2017 - 10:18

И последний вопрос. Дата получения дохода для целей НДФЛ в отпуске какая стоит ?

Александр Белоусов Profbuh8.ru Июл 9 2017 - 12:38

Я обычно использую отчет регистр налогового учета по НДФЛ.

Открыть его можно из раздела “Налоги и отчеты” Отчеты по налогам и взносам.

Но в Вашей ситуации с перерасчетом декабря нужно будет сформировать его два раза, потому что он формируется в разрезе месяцев налогового периода.

Вариант 1: просто.

1) Начислил в январе 2017 года сотруднику Кураеву 65 000 т.р. НДФЛ – 8 450

2) В июне начислил отпускные с 15.01.2017 по 30.06.2017. Дата получения дохода у отпускных 06.06.2017.

Формируем регистр налогового учета. НДФЛ считается на каждую дату получения дохода нарастающим итогом.

В нашем случае можно взять Итого с начала налогового периода: 378 503,31 * 0.13 = 49 205 Это налога всего нарастающим итогом на дату 06.06.2017 с учетом сторнирования оклада января 2017 года.

И чтобы получить налог, который должен быть исчислен в документе “Отпуск”

из 49 205 вычитает ндфл исчисленный ранее. 49 205 – 84 50 = 40 755.

Прикладываю скрин-шот.

![]()

Александр Белоусов Profbuh8.ru Июл 10 2017 - 23:40

Здравствуйте. Удалось посчитать ?

![]()

Александр Белоусов Profbuh8.ru Июл 9 2017 - 13:26

Варинт 2: более сложный. С пересчетом декабря 2016.

1) В декабре 2016 был начислен оклад 65 000. НДФЛ – 84 50

В январе оклад 65 000 ндфл 8450, премия 2750 ндфл 357

2) В июне 2017 начислил отпускные с 15.12.2016 по 30.06.2017, дата получения дохода 06.06.2017

Снова смотрим регистр. Сначала сформируем его за 2017 год. Берем доход нарастающим итогом 411 886,82 + прибавляем доход с учетом сторно с декабря 2016 (формируем регистр налогового учета по декабрю 2016) 29 545,45 = 441432,27 – итого нарастающим итогом на дату 06.06.2017.

Считаем с них налог нарастающим итогом 57386,1951.

Теперь нужно отнять налог, исчисленный ранее.

57383,5951 – 8450 декабря – 8 808 января 2017 = 40 128. Как в документе отпуска. Аналогично посчитайте и Вы.

Посчитала, вышла на ту же недостающую сумму, прикладываю скрин, на нем видны суммы за январь и декабрь, если их сложить умножить на 13 и отнять то, что в документе, выходит разница 449. Посчитала по Вашему второму способу, вышла на ту же разница 449.

Александр Белоусов Profbuh8.ru Июл 11 2017 - 10:02

Я по регистру складывал. А не то, что программа пишет в расшифровке расчета отпуска. Попробуйте обновиться до 3.1.2.294 и пересчитать отпуск.

Если не поможет, попробуйте мне предоставить копию базы. Я посмотрю у себя.

Я также по регистру складывала, обновлюсь до последнего релиза – отпишусь.

Александр Белоусов Profbuh8.ru Июл 11 2017 - 10:16

И имел в виду отчет регистр налогового учета по НДФЛ

А не сами регистры накопления по НДФЛ,

Александр, помогло обновление конфигурации. Спасибо Вам большое за проявленный интерес и желание помочь, очень Вам благодарна!

![]()

Александр Белоусов Profbuh8.ru Июл 12 2017 - 11:32

Отлично. Обращайтесь

![]()

Александр Белоусов Profbuh8.ru Июл 6 2017 - 00:40

Здравствуйте. Релиз 3.1.2.294

В январе начислил 65 000 оклад, 8450 НДФЛ.

В феврале начислил отпускные 17 747,44 (НДФЛ 2307), сторнировал часть оклада января -22 941,18.

Программа должна сторнировать НДФЛ со сторно дохода * 13%. В моем примере -22 941,18 * 13%

Но с отпуска программа посчитала только 2307, поэтому в данном документе программа зачтет только -2307.

Оставшаяся часть отрицательно исчисленного налога -675р появится на закладке НДФЛ в документе “Начисление зарплаты и взносов за февраль”

Если считать вручную, то на дату фатк. получения дохода в виде отпускных 10.02.2017 имеем: 65 000 зп января – (перерасчет -22 941,18) + отпускные 17 747,44 = 59806,26 * 0.13 = 7774,8138 (это налог нарастающим итогом с начала года на дату 10.02.2017 с учетом сторно). 7774,8138 – 8450 = – 675 налог, рассчитанный на дату 10.02.2017, который увидим в расчете ндфл в документе “Начисление зарплаты и взносов” за февраль 2017.

Если Вы считаете, что программа не верно считает, напишите побольше данных для расчета. Посчитаем вместе с Вами.

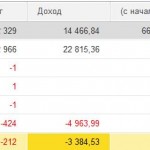

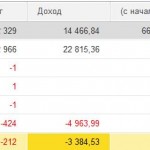

В форме НДФЛ документа Отпуск у меня такие данные:

Июнь: Доход – 22 815,36; НДФЛ – 2 966;

Январь: Доход – (перерасчет -4 963,99); НДФЛ – (-424);

Пересчитываю в июне документ начисления зп, но он не ставит по этому сотруднику НДФЛ. По каким регистрам я могу сравнить доход и налог, чтобы понять почему система ставит именно эту сумму?

Александр Белоусов Profbuh8.ru Июл 6 2017 - 09:18

Доброе утро. Не нужно смотреть форму расчета ндфл в документе отпуск. Не всегда можно понять, что в ней отображается.

Напишите первоначальный доход за январь, сколько было сторнировано в отпускные, сколько было начислено отпускных.

Приложите если сможете скрин-шот с закладки “Основной отпуск” и “Пересчет прошлого периода”

Доброе!

За январь было начислено 4 963,99, налог 645;

В документе отпуск, на закладке “Перерасчет прошлого периода” отсторнировано -4 963,99;

Отпускных: Доход – 22 815,36; НДФЛ – 2 966;

Александр Белоусов Profbuh8.ru Июл 6 2017 - 09:56

Так, уже интересней. Напишите ещё период отпуска и все начисления, которые были у сотрудника за период сторнирования.

Кому положены и как подтвердить

Уже можно подавать декларацию в налоговую инспекцию и возвращать налог, уплаченный за прошлый год. При этом многие люди имеют право сразу на несколько вычетов, но сложно разобраться, какие нужны документы и как все оформить.

В этой статье я сделала подборку основных типов вычетов: кому положены, в какой сумме и как их подтвердить.

О чем расскажу в статье:

- Что такое вычеты

- Типы вычетов

- Изменения в вычетах с 2021 года

- Имущественные вычеты

- Стандартные налоговые вычеты

- Социальные налоговые вычеты

- Инвестиционные налоговые вычеты

- Профессиональные налоговые вычеты

Что такое вычеты

Почти все мы платим НДФЛ — с зарплаты и других доходов. Если вы потратились на лечение, учебу, купили квартиру или пополнили индивидуальный инвестиционный счет (ИИС), то имеете право на вычет — возврат части уплаченного НДФЛ. Вычет можно получить двумя способами:

- Государство вернет часть налогов, которые вы заплатили раньше. Для этого нужно будет подать в налоговую инспекцию декларацию и документы, подтверждающие право на вычет.

- Через работодателя. Нужно предоставить уведомление на вычет из налоговой, и на этом основании работодатель перестанет удерживать налог при выплате заработной платы на некоторое время.

Получить вычет могут только те, у кого есть официальный доход, с которого платится НДФЛ по ставке 13%. Еще нужно быть резидентом РФ — проживать в России не менее 183 дней в календарном году. В 2020 году можно было стать резидентом, если прожить в стране 90 дней. Для этого нужно подать заявление в инспекцию до 30 апреля 2021 года. Нерезиденты воспользоваться вычетом не могут.

Чем раньше подать декларацию по итогам года, тем быстрее вернут деньги из бюджета.

Срок подачи декларации — до 30 апреля следующего года. Это касается только тех, кто обязан задекларировать свои доходы: например, если человек сдавал в аренду имущество или продал квартиру, которая находилась в собственности менее минимального срока владения — трех или пяти лет в зависимости от ситуации.

А те, кто хочет просто воспользоваться налоговым вычетом, например вернуть 13% от сумм за обучение или лечение, могут подать декларацию в течение трех лет с того года, как оплатили расходы. А вычетом на покупку жилья можно воспользоваться и спустя три года, и через десять лет после покупки — ограничений по срокам для этого вычета нет.

Какие бывают типы вычетов

По доходам за 2020 год можно воспользоваться следующими видами вычетов:

- Стандартные — вычеты на детей и те, что получают инвалиды и отдельные категории людей.

- Социальные — на обучение, лечение, благотворительность и прочие.

- Инвестиционные — по доходам от операций с ценными бумагами и ИИС.

- Имущественные — вычеты при покупке жилья и продаже имущества.

- Профессиональные — вычеты для ИП, физлиц, работающих по гражданско-правовым договорам, и людей, которые занимаются частной практикой, например нотариусов.

По доходам, которые получили с 2021 года, можно будет также воспользоваться новыми видами вычетов. О них мы расскажем в отдельных статьях.

Т—Ж теперь в приложении

Что изменилось в вычетах в 2021 году

26 января 2021 года первое чтение в Госдуме прошел законопроект, который упростит процедуру получения некоторых вычетов: воспользоваться вычетом можно будет «в один клик». Это новшество коснется, скорее всего, вычетов на лечение и обучение, имущественного вычета при покупке жилья, расходов на уплату процентов по ипотеке, а также инвестиционных вычетов по операциям на ИИС. Но пока этот закон не принят, продолжает действовать старый порядок.

До 2021 года применять вычеты можно было ко всем доходам, которые облагаются по ставке 13%, кроме дивидендов. С 2021 года доходы физлиц разделяются на налоговые базы — неосновную и основную:

- К неосновной налоговой базе относятся доходы, перечисленные в подп. 1—8 п. 2.1 и подп. 1—7 п. 2.2 ст. 210 НК РФ. Например, это прибыль от продажи ценных бумаг или выигрыш в лотерее.

- Основная налоговая база — все остальные доходы, которые облагаются по ставке 13 или 15%. Например, зарплата или проценты по вкладам.

К доходам из основной налоговой базы вычеты можно будет применять свободно, из неосновной — только три вычета:

- Вычет на долгосрочное владение ценными бумагами. Если акция или облигация находилась в собственности инвестора более трех лет, то с дохода от ее продажи он не платит НДФЛ.

- Вычет на доходы от ИИС типа Б : при купле-продаже ценных бумаг на таком счете резидент освобождается от уплаты налога с прибыли.

- Вычет при переносе убытков на будущие периоды. Применяется к доходам по операциям с ценными бумагами и производными финансовыми инструментами, если ранее по ним на брокерском счете инвестор получил убыток.

Но эти новшества нужно будет учитывать при заявлении вычетов на расходы, которые были в 2021 году, то есть при подаче декларации в начале 2022 года. Пока же отчитываемся перед налоговой за 2020 год в старом порядке — только по тем доходам, которые облагаются по ставке 13%.

Имущественные налоговые вычеты

Имущественные вычеты может получить человек, который совершал операции с недвижимостью. В частности:

- продавал имущество;

- покупал жилье: дома, квартиры, комнаты и прочее;

- строил жилье, включая покупку земельного участка для этой цели.

Полный перечень операций, по которым можно получить имущественный вычет, а также порядок их предоставления прописан в статье 220 НК РФ.

Рассмотрю вычеты, которые вызывают больше всего вопросов.

При покупке квартиры в новостройке или на вторичном рынке можно воспользоваться вычетом по расходам на приобретение жилья.

Если квартиру приобретать в ипотеку, то государство вернет еще больше: кроме вычета на жилье можно воспользоваться и вычетом на проценты.

Кому положены. Вычет может получить человек, который приобрел квартиру и заплатил за нее полностью или частично. От расходов будет зависеть сумма вычета. По квартирам, которые получены по наследству или подарены, получить вычет нельзя: за них приобретатель ничего не платил.

Получить вычет можно только после того, как оформлен правоустанавливающий документ на квартиру.

В случае новостройки — когда дом сдан и подписан акт приема-передачи.

На вторичном рынке — свидетельство о праве собственности или выписка из ЕГРН.

Если квартира приобретена в браке, то она считается совместной собственностью. Не важно, на кого оформлена квартира, кто за нее платил, — вычет могут получить оба супруга.

Размер вычета на покупку квартиры. Вычет можно получить на сумму расходов на квартиру, но не более 2 000 000 Р . Допустим, квартира стоит 3 000 000 Р , вычет предоставят на сумму 2 000 000 Р . То есть вернуть из бюджета можно: 2 000 000 Р × 13% = 260 000 Р .

Неиспользованный остаток вычета можно перенести на другой объект. Например, человек приобрел квартиру за 1 500 000 Р и воспользовался вычетом в той же сумме. При покупке другой квартиры он имеет право на вычет 500 000 Р .

Если квартиру приобрели супруги, то вычеты могут быть распределены между ними по заявлению в любых пропорциях независимо от того, на кого оформлена квартира и кто за нее платил.

Например, в заявлении о распределении вычета можно указать, что на долю жены приходится 80% вычета, а на долю мужа — 20%. Заявление о распределении вычета можно подать в инспекцию только один раз — до того, как супруги начнут получать вычет. Изменить пропорцию потом нельзя. Каждый из супругов может воспользоваться максимальным вычетом в 2 000 000 Р .

Распределять вычет имеет смысл, только когда цена квартиры ниже 4 000 000 Р . Если она дороже, каждому дадут вычет с 2 000 000 Р , то есть сумма к возврату — 260 000 Р на человека.

Кроме того, распределять вычет нужно, только если второй супруг тоже хочет получить вычет по этой квартире. Если такого желания второй супруг не изъявляет, то вычет получит только один супруг, без заявления о распределении вычета.

При покупке квартиры в новостройке в вычет можно включить сумму расходов на отделку: они не увеличат общую сумму вычета, а войдут в лимит — 2 000 000 Р .

Например, квартира стоит 1 800 000 Р , а расходы на отделку — 300 000 Р . Размер вычета — 2 000 000 Р , то есть к возврату за счет вычета будет 260 000 Р . Для получения вычета важно, чтобы в договоре, по которому приобретается квартира, было указано, что квартира без отделки.

Размер вычета на проценты, уплаченные банку. Если для покупки квартиры брали ипотечный кредит в банке, то можно получить вычет и на проценты, уплаченные банку. Максимальная сумма вычета по процентам — 3 000 000 Р . То есть из бюджета можно вернуть: 3 000 000 Р × 13% = 390 000 Р .

Неиспользованный остаток вычета на проценты нельзя переносить на другие объекты. Он дается только на один объект. То есть неиспользованный остаток вычета просто сгорит.

Например, при приобретении квартиры в ипотеку банку были уплачены проценты на сумму 1 800 000 Р . Эта сумма была заявлена к вычету. При покупке в ипотеку другой квартиры воспользоваться остатком вычета — 1 200 000 Р — уже не получится.

Вычет на проценты также можно распределять между супругами по их заявлению. При этом не важно, на кого оформлен кредитный договор и кто платит банку. В отличие от вычета на покупку квартиры, заявление можно писать каждый год и перераспределять проценты.

Проверьте, сколько вам вернут при покупке квартиры, в нашем калькуляторе:

Документы. Воспользоваться вычетом можно двумя способами:

- Предоставить налоговой инспекции декларацию и подтверждающие документы. Декларацию нельзя подать в год покупки квартиры — только в последующие. После проверки декларации и подтверждения вычета инспекция вернет налог.

- Оформить вычет у работодателя. В этом случае можно заявить вычет в том же году, когда была приобретена квартира. Но чтобы работодатель перестал удерживать налог, надо получить в налоговой уведомление о праве на вычет. Для получения уведомления в инспекцию необходимо представить заявление и пакет документов.

Если квартира в новостройке, то в инспекцию необходимо представить такие документы:

- Копию акта о передаче квартиры.

- Копию договора о приобретении квартиры или прав на нее.

- Копии платежных документов: квитанций, платежек из банка, расписок и других.

Если квартира куплена на вторичном рынке, то подтвердить право на вычет можно такими документами:

- Копией свидетельства о регистрации права или копией выписки из ЕГРН.

- Копией договора о приобретении квартиры.

- Копией акта приема-передачи, если в договоре не зафиксирован этот момент.

- Копиями платежных документов.

Для получения вычета на проценты, уплаченные банку, представляются такие документы:

- Копия кредитного договора.

- Справка банка о размере уплаченных по кредиту процентов.

- Копии платежных документов.

Если вычет заявляется супругами, то необходимо представить заявление о распределении вычета.

Нюансы, о которых мы писали в Т—Ж:

Если квартира находилась в собственности пять лет, а в определенных случаях — три года, при ее продаже не нужно платить налог и подавать декларацию.

Если продать квартиру раньше этого срока, то придется отчитаться перед налоговой инспекцией. Что касается налога, либо его можно уменьшить, либо его совсем может не быть — если воспользоваться имущественным вычетом.

Кому положены. Вычетом могут воспользоваться продавцы квартир. Им также можно воспользоваться при продаже долей, жилых домов, комнат, включая приватизированные жилые помещения, садовых домов или земельных участков или доли в этом имуществе.

Вычет в размере доходов, полученных от продажи квартиры, но не более 1 000 000 Р . Вычет можно применять, если нет документов о расходах.

Например, человек купил квартиру в 2020 году, а в 2021 году продал ее за 3 000 000 Р . Документы, подтверждающие расходы на покупку квартиры, не сохранились. Если воспользоваться вычетом в 1 000 000 Р , то сумма налога составит: (3 000 000 Р − 1 000 000 Р ) × 13% = 260 000 Р . Экономия составит: 1 000 000 Р × 13% = 130 000 Р .

При продаже квартиры, которая находится в общей долевой или совместной собственности, вычет в 1 000 000 Р распределяется между совладельцами квартиры пропорционально их доле. Либо это делается по договоренности между совладельцами долей, не выделенных в натуре.

Если в течение года человек продал несколько квартир, то общая сумма вычета составит 1 000 000 Р , а не по 1 000 000 Р за каждую квартиру.

Вычет на продажу квартиры, в отличие от вычета на покупку квартиры, можно применять неограниченное количество раз. То есть его можно использовать хоть каждый год.

Вычет в размере документально подтвержденных расходов на покупку квартиры. Когда все документы на руках, лучше применить этот вычет.

Допустим, квартира куплена в 2020 году за 2 000 000 Р и есть документы, подтверждающие расходы. А в 2021 году квартиру продали за 3 000 000 Р . В этом случае сумма налога составит: (3 000 000 Р − 2 000 000 Р ) × 13% = 130 000 Р .

Чтобы посчитать, какой налог нужно заплатить при продаже квартиры, воспользуйтесь нашим калькулятором:

Документы. Для применения вычета 1 000 000 Р нужно подать в инспекцию декларацию и приложить к ней копию договора купли-продажи.

Если доход от продажи квартиры уменьшать на расходы, которые были при покупке этой квартиры, то дополнительно нужно представить копии документов по предыдущей сделке:

- Договора, по которому была приобретена квартира, — купли-продажи или участия в долевом строительстве.

- Расписок.

- Квитанций из банка.

- Других документов о расходах.

- Акта-приема передачи, если квартира приобреталась по ДДУ.

Стандартные налоговые вычеты

Кому положены. Стандартные налоговые вычеты делятся на две категории: вычеты на себя и на детей.

Вычеты на себя. Вычет предоставляется определенным категориям физлиц. Например, инвалидам с детства, инвалидам первой и второй групп, «чернобыльцам», родителям и супругам военнослужащих, погибших при исполнении военных обязанностей, и другим. Перечень лиц, которые могут претендовать на стандартный налоговый вычет, есть в законе.

Вычет на ребенка (на детей). Эти вычеты предоставляются обоим родителям. На вычет также могут претендовать усыновители, опекуны, попечители, приемные родители. Важно, чтобы ребенок находился на их обеспечении.

Вычет предоставляется с месяца, в котором родился ребенок, и до конца того года, в котором он достиг 18 или 24 лет, если продолжает учиться очно.

Размер — 500 Р или 3000 Р за каждый месяц года. Размер вычета зависит от категории налогоплательщика. Например, людям, которые получили инвалидность вследствие аварии на Чернобыльской АЭС, каждый месяц положен вычет 3000 Р . Инвалиды с детства могут претендовать на вычет 500 Р ежемесячно.

Если человек имеет право воспользоваться несколькими вычетами на себя, то ему будет предоставлен максимальный из них. Так, если инвалид-«чернобылец» также и инвалид с детства, то ему будет предоставлен вычет 3000 Р .

Читайте также: