Ндфл с больничного умершего сотрудника

Опубликовано: 03.05.2024

Напряженный график не позволяет посещать мероприятия по повышению квалификации?

Консультация предоставлена 11.05.2016 года

В организации умер сотрудник. Родственникам умершего сотрудника выплачивается начисленная за отработанное время заработная плата и компенсация отпуска при увольнении. Облагаются ли страховыми взносами и удерживается ли ндфл с данных начислений умершего сотрудника?

По данному вопросу мы придерживаемся следующей позиции:

В данном случае у организации-работодателя не возникает обязанности налогового агента по удержанию НДФЛ с суммы заработной платы и компенсации за неиспользованный отпуск, начисленной умершему работнику, а также с указанной суммы при ее выплате в установленном порядке членам семьи.

Заработная плата и иные выплаты (в том числе компенсация за неиспользованный отпуск), начисленные в соответствии с законодательством в пользу умершего работника, не подлежат обложению страховыми взносами.

Обоснование позиции:

НДФЛ

Согласно ст. 141 ТК РФ заработная плата, не полученная ко дню смерти работника, выдается членам его семьи или лицу, находившемуся на иждивении умершего на день его смерти.

Указанная норма корреспондирует со ст. 1183 ГК РФ о наследовании невыплаченных сумм, предоставленных гражданину в качестве средств к существованию, согласно п. 1 которой право на получение подлежавших выплате наследодателю, но не полученных им при жизни по какой-либо причине сумм заработной платы, приравненных к ней платежей и иных денежных сумм, предоставленных гражданину в качестве средств к существованию, принадлежит проживавшим совместно с умершим членам его семьи, а также его нетрудоспособным иждивенцам независимо от того, проживали они совместно с умершим или не проживали.

На основании пп. 3 п. 3 ст. 44 НК РФ обязанность по уплате налога и (или) сбора прекращается со смертью физического лица - налогоплательщика или с объявлением его умершим в порядке, установленном ГПК РФ.

В соответствии с п. 18 ст. 217 НК РФ не подлежат обложению НДФЛ доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов.

Таким образом, суммы заработной платы, начисленной за отработанное время, и компенсации за неиспользованный отпуск, выплачиваемые членам семьи умершего работника организации в связи с наследованием этих сумм, не подлежат обложению НДФЛ (письма Минфина России от 10.06.2015 N 03-04-05/33652, от 30.01.2013 N 03-04-06/4-28, ФНС РФ от 30.08.2013 N БС-4-11/15797).

Страховые взносы

В соответствии с ч. 1 ст. 7 Федерального закона от 24.07.2009 N 212-ФЗ "О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования" (далее - Закон N 212-ФЗ) объектом обложения страховыми взносами для указанных организаций признаются выплаты и иные вознаграждения, начисляемые ими в пользу физических лиц в рамках трудовых отношений и гражданско-правовых договоров, предметом которых является выполнение работ, оказание услуг.

Закон N 212-ФЗ не содержит положений, позволяющих исключить заработную плату, начисленную по трудовому договору в пользу умершего сотрудника, из облагаемых страховыми взносами выплат (в отличие от пп. 3 п. 3 ст. 44 НК РФ).

В то же время Министерство труда и социальной защиты РФ в письме от 20.02.2013 N 17-3/292 разъяснило следующее. Страховые взносы на обязательное пенсионное страхование - это индивидуально возмездные обязательные платежи, персональным целевым назначением которых является обеспечение права гражданина на получение обязательного страхового обеспечения по обязательному пенсионному страхованию. Также и страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством и на обязательное медицинское страхование уплачиваются с целью получения застрахованным лицом при наступлении страхового случая страхового обеспечения по соответствующему виду социального страхования. Однако после смерти застрахованного лица указанные цели не могут быть реализованы. Исходя из этого Минтруд России пришел к выводу, что, если на момент начисления заработной платы работодатель располагает информацией о смерти работника, заработная плата и иные выплаты (в том числе, компенсация за неиспользованный отпуск), начисленные в соответствии с законодательством в его пользу, не подлежат обложению страховыми взносами.

Учитывая, что органом, уполномоченным давать разъяснения по вопросам применения законодательства о страховых взносах, является именно Министерство труда и социальной защиты РФ (ч. 5 ст. 1 и ч. 2 ст. 28 Закона N 212-ФЗ, постановление Правительства РФ от 14.09.2009 N 731), полагаем целесообразным в рассматриваемой ситуации руководствоваться приведенными разъяснениями. Поскольку по этому вопросу возможно возникновение спора с органом контроля за уплатой страховых взносов, целесообразно также обратиться за соответствующими разъяснениями в этот орган.

Что касается выплаты не полученной работником заработной платы (и иных выплат) членам его семьи, то в этом случае имеют место отношения, связанные с универсальным правопреемством (наследование), поэтому данную выплату нельзя рассматривать как производимую в рамках трудовых отношений и гражданско-правовых договоров, предметом которых являются выполнение работ, оказание услуг. Соответственно, такие выплаты не подлежат обложению страховыми взносами в пользу членов семьи (смотрите также приказ Минздравсоцразвития России от 26.02.2010 N 112н).

Эксперт службы Правового консалтинга ГАРАНТ

К сожалению, болезнь не всегда заканчивается восстановлением трудоспособности работника. Поэтому у некоторых бухгалтеров возникают вопросы: как правильно все оформить, как произвести расчет и выплаты заработной платы в связи со смертью на больничном?

В данной статье мы рассмотрим, как в программе 1С:Зарплата и Управление персоналом 8, ред. 3.0 оформить больничный лист и единовременное пособие за счет ФСС.

1. Заполняем больничный лист, заявление и реестр прямых выплат ФСС

Раздел «Зарплата» – «Больничный лист» создаем больничный лист в обычном порядке, только в строке «Приступит к работе» ничего не указываем, в троке «Иное» указать код 34 «умер». Формируем заявление и реестр прямых выплат ФСС, проверяем персональные данные сотрудника, указываем банковские реквизиты сотрудника, родственники смогу получить деньги предоставим свидетельство о смерти и документы, подтверждающие родство с умершим.

Обращаем внимание, что такой больничный не будет облагаться НДФЛ.

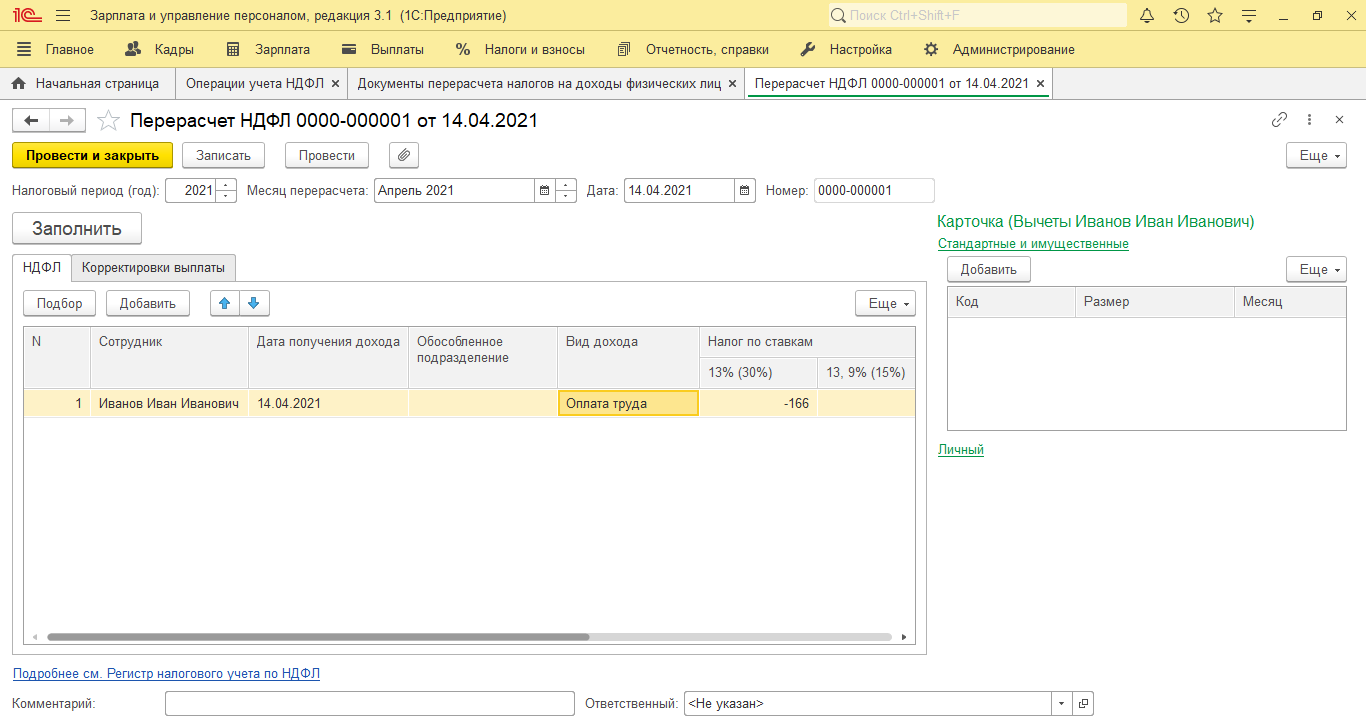

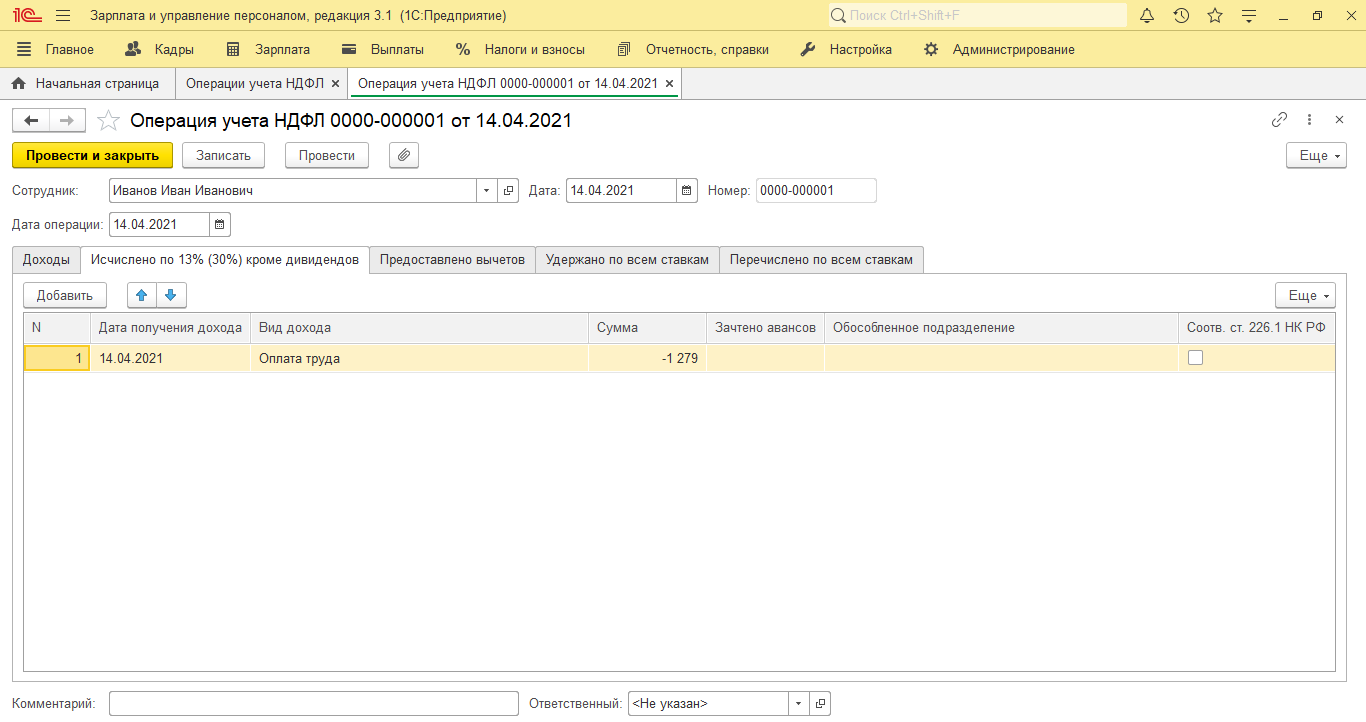

2. Корректируем НДФЛ

Т.к. программа автоматически исчисляет НДФЛ, то скорректируем его вручную с помощью документа «Перерасчеты НДФЛ» и «Операции учета НДФЛ».

Раздел «Налоги и взносы» - «Перерасчеты НДФЛ» – на закладке НДФЛ добавить сотрудника, указать дату получения дохода, вид дохода, НДФЛ 13% указываем сумму с минусом – Провести и закрыть.

Раздел «Налоги и взносы» – «Операции учета НДФЛ» – заполняем закладки «Доход» и «Исчислено по ставке 13%» суммы ставим с минусом.

Таким образом, проводок по НДФЛ и отражения в отчетности не будет.

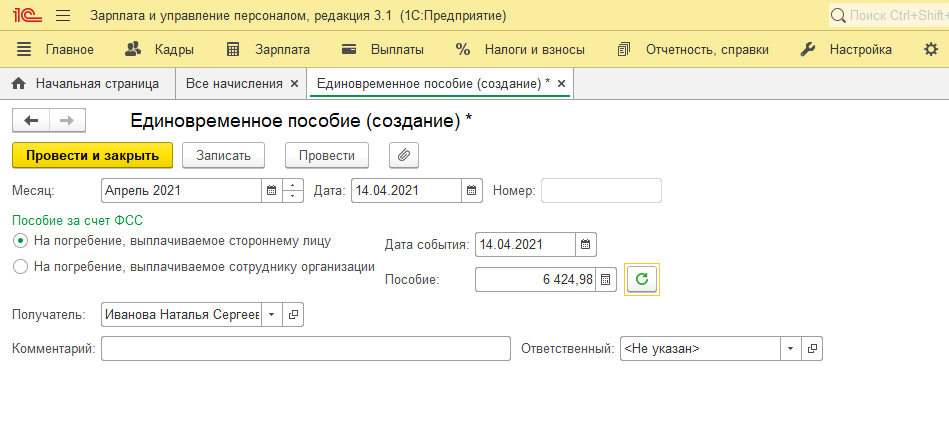

3. Пособие на погребение

Раздел «Зарплата» – «Все начисления» - «Единовременное пособие за счет ФСС» - выбираем «На погребение, выплачиваемое стороннему лицу».

Единовременное пособие выплачивает работодатель, после выплаты предоставляем в ФСС подтверждающие документ (банковскую выписку) и заявление для возмещения денежных средств из ФСС.

Раздел «Отчетность, справки» – «Передача в ФСС сведений о пособиях» - закладка «Возмещение расходов организации».

Укажите, кто составил заявление и банковские реквизиты организации, на которые фонд должен перечислить возмещение расходов на выплату пособия на погребение.

4. Увольнение сотрудника

Трудовой договор прекращается в связи со смертью работника (п. 10 ч. 1 ст. 77, п. 6 ч. 1 ст. 83 ТК РФ). Заработная плата, не полученная к дню смерти работника, выдается родственникам. Раздел «Зарплата» - Все начисления – «Увольнение» - Основание увольнения: п.6 ч. 1 ст. 83.

При выплате родственникам умершего заработной платы, компенсации за неиспользованный отпуск и пр. страховые взносы не начисляются при условии, что выплаты начислены после смерти работника.

Также у организации не возникает обязанности налогового агента по НДФЛ при выплате родственникам сумм вознаграждения, начисленного работнику, который умер.

В данной статье мы рассмотрели основные вопросы по созданию и выплате больничного листа умершего сотрудника, а также выплату единовременного пособия на погребение за счет ФСС. По возникшим вопросам обращайтесь на нашу Линию консультаций 1С, где сможете получить квалифицированную поддержку наших специалистов. Первая консультация совершенно бесплатно!

Вопрос

Сотрудник организации умер 4 августа. Зарплата за июль месяц и за период с 1 по 3 августа в размере 40 тыс. рублей не выдана. Компенсация за неиспользованный отпуск и другие выплаты в размере 30 тыс. рублей не выданы. Какие выплаты облагаются подоходным налогом и страховыми взносами, в том числе на травматизм?

Ответ

Рассмотрев Ваш вопрос, сообщаем, что суммы заработной платы, начисленной за отработанное время, и компенсации за неиспользованный отпуск, выплачиваемые членам семьи умершего работника организации в связи с наследованием этих сумм, не подлежат обложению налогом на доходы физических лиц.

Страховыми взносами облагаются суммы зарплаты и других вознаграждений, начисленных до дня смерти сотрудника. Если зарплата, премии и компенсация за неиспользованный отпуск начисляются после смерти работника, в этом случае объект обложения страховыми взносами отсутствует (ст. 420, «Налоговый кодекс Российской Федерации (часть вторая)» от 05.08.2000 N 117-ФЗ (ред. от 28.12.2017).

Обоснование

- … В силу подпункта 3 пункта 3 статьи 44 Налогового кодекса Российской Федерации (далее — Налоговый кодекс) обязанность по уплате налога и (или) сбора прекращается со смертью физического лица — налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации.

В соответствии с пунктом 18 статьи 217 главы 23 «Налог на доходы физических лиц» Налогового кодекса не подлежат обложению налогом на доходы физических лиц доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также вознаграждения, выплачиваемого наследникам патентообладателей изобретений, полезных моделей, промышленных образцов.

Таким образом, суммы заработной платы, начисленной за отработанное время, и компенсации за неиспользованный отпуск, выплачиваемые членам семьи умершего работника организации в связи с наследованием этих сумм, не подлежат обложению налогом на доходы физических лиц.

- Подпунктом 1 пункта 1 статьи 420 главы 34 «Страховые взносы» Налогового кодекса определено, что объектом обложения страховыми взносами для организаций признаются выплаты и иные вознаграждения в пользу физических лиц, подлежащих обязательному социальному страхованию в соответствии с федеральными законами о конкретных видах обязательного социального страхования, производимые, в частности, в рамках трудовых отношений.

Учитывая, что застрахованное лицо по обязательному социальному страхованию отсутствует и вышеупомянутые выплаты после смерти работника производятся организацией члену его семьи, который не состоит в трудовых отношениях с данной организацией, такие выплаты не подлежат обложению страховыми взносами.

<Вопрос: Об НДФЛ и страховых взносах при начислении зарплаты и компенсации за неиспользованный отпуск умершему работнику и их выплате члену его семьи. (Письмо Минфина России от 24.04.2017 N 03-15-06/24374) <КонсультантПлюс>>

- Официальная позиция контролеров по данному вопросу приведена в Письмах Минфина РФ от 22.08.2017 N 03-15-07/53912 (доведено Письмом ФНС РФ от 01.09.2017 N БС-4-11/17463 до нижестоящих налоговых органов), от 24.04.2017 N 03-15-06/24374. Аналогичные выводы ранее были сделаны Минтрудом, который разъяснял положения Федерального закона от 24.07.2009 N 212-ФЗ «О страховых взносах в Пенсионный фонд Российской Федерации, Фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования», утратившего силу с 1 января 2017 года (Письма от 23.06.2015 N 17-3/В-307, от 27.08.2014 N 17-3/В-407, от 20.02.2013 N 17-3/292), а также ФСС (Письмо от 14.04.2015 N 02-09-11/06-5250).

- Как следует из Письма Минтруда России от 20 февраля 2013 г. N 17-3/292, если на момент начисления заработной платы работодатель располагает информацией о смерти работника, то заработная плата и иные выплаты, начисленные в соответствии с законодательством в его пользу, не подлежат обложению страховыми взносами.

Статья: НДФЛ и страховые взносы при смерти работника (Лукасевич М.С., Рябова Н.Д.) («Электронный журнал «Финансовые и бухгалтерские консультации», 2014, N 5)

- Из разъяснений, которые содержатся в Письме Минтруда России от 20.02.2013 N 17-3/292, следует, что взносы с последней зарплаты умершего исчислять и уплачивать не нужно. Со смертью работника трудовые отношения между ним и организацией прекращаются (п. 6 ч. 1 ст. 83 ТК РФ). Поэтому не надо начислять взносы на обязательное пенсионное (социальное, медицинское) страхование на сумму зарплаты, начисленной работнику за месяц, в котором он умер.

Хотя приведенные разъяснения не являются нормативным правовым актом, ссылаться на них при проверках можно. Отметим, что ранее контролирующие органы зачастую придерживались иной точки зрения: в отличие от плательщика НДФЛ, плательщиком взносов на социальное страхование является не умерший работник, а его работодатель, соответственно, со смертью сотрудника обязанность работодателя по исчислению и уплате взносов не исчезает.

Статья: Сотрудник организации умер: правовые и налоговые последствия (Фимина Н.В.) («Оплата труда: бухгалтерский учет и налогообложение», 2015, N 3)

- Вопрос: Необходимо ли уплачивать страховые взносы в ФСС с выплат, начисленных в пользу работника после его смерти?

- … Пример 9.4. Локальным нормативным актом организации установлены дни выплаты заработной платы:

25-е число текущего месяца — аванс;

10-е число следующего месяца — заработная плата.

Вариант 1. Работник умер 28 января.

25 января работник получил аванс в счет заработной платы за январь. Поскольку аванс выплачивается до начисления (до отражения в бухгалтерском и налоговом учете), в базу для начисления страховых взносов он не включается.

Трудовой договор прекращается в связи со смертью работника 28 января (п. 6 ч. 1 ст. 83 ТК РФ). В окончательный расчет начислены:

— заработная плата за период с 1 по 28 января (сумма «к выплате» уменьшается на сумму аванса);

— компенсация за неиспользованный отпуск.

Поскольку указанные выплаты причитаются лицу, больше не являющемуся застрахованным, они не признаются объектом обложения страховыми взносами и в расчет не включаются.

Вариант 2. Работник умер 5 февраля.

Заработная плата за январь начислена (отражена в бухгалтерском и налоговом учете) 31 января и включена в базу для начисления страховых взносов (31 января работник жив и является застрахованным лицом). Исчисленная сумма взносов подлежит перечислению не позднее 15 февраля. Соответствующие суммы отражаются в расчете.

Трудовой договор прекращается в связи со смертью работника 5 февраля (п. 6 ч. 1 ст. 83 ТК РФ). В окончательный расчет начислены:

— заработная плата за период с 1 по 5 февраля;

— компенсация за неиспользованный отпуск.

Данные выплаты не признаются объектом обложения страховыми взносами и в расчет не включаются.

«Заработная плата в 2018 году» (21-е издание, переработанное и дополненное) (Воробьева Е.В.) («АйСи Групп», 2018)

Ответ подготовлен 05.12.2017 г.

Cтатус предоставленных документов актуален на момент формирования ответа.

Ответ подготовлен в соответствии с регламентом Линии консультаций, можно заранее ознакомиться с услугой на сайте www.fkit.ru.

Эксперты Центра клиентской поддержки не могут взять на себя ответственность за возможное различное толкование норм законодательства различными органами и лицами. Решение о принятии или непринятии той или иной точки зрения и о последующих действиях осуществляется Вами самостоятельно.

Понедельник17 мая 2021 г.

| МРОТ: Учетная ставка ЦБ: | 12792 руб. 4,5% |

Типовые бланки

- Бухгалтерские

- Кадровые

- Юридические

- Статистические

- Экономические

- Должностные инструкции

Полезности

Бухгалтерский учет

- Основные средства

- Нематериальные активы

- Товарно-материальные ценности

- Затраты на производтво

- Денежные средства

- Расчеты с персоналом

- Расчеты с бюджетом

- Готовая продукция

- Финансовые результаты

- Капитал и резервы

- Учетная политика

- Учет и оплата труда

Налоговый учет

- НДС

- ЕСХН

- УСНО

- ЕНВД

- НДФЛ

- Страховые взносы

- Взносы в ФСС

- Налог на имущество

- Водный налог

- Земельный налог

- Транспортный налог

- Налог на прибыль

- Налог на игорный бизнес

- Акцизы

- Налог на пользование полезными ископаемыми

- Патентная система налогообложения

Управленческий учет

- Проблемы организации управленческого учета на предприятиях

- Сущность и назначение управленческого учета

- Затраты, формирующие себестоимость продукции, работ, услуг

- Системы учета затрат и калькулирования себестоимости

- Анализ и принятие краткосрочных управленческих решений

- Анализ и принятие долгосрочных инвестиционных решений

- Планирование и бюджетирование

Классификаторы

- ОКСМ

- ОКВЭД [1.1]

- ОКВЭД [2]

- ОКВ

- ОКДП

- ОКЕИ

- ОКФС

- ОКОПФ

- ОКУН

- ОКОФ

- ИНКОТЕРМС

- ОКИН

- ОКЭР

- КСД

- ОКСО

Разработка сайта:

Главный редактор:

| Оплачиваем больничный после смерти работника (как выплатить и учесть пособие по больничному, закрытому в связи со смертью работника) |

|

Не полученные в связи со смертью работника суммы соцстраховских пособий работодатель обязан выплатить: * * * -------------------------------

Подписаться на новости:Наши партнерыCopyright © 2010 - 2021 ГЛАВБУХ-ИНФО все права защищены Смерть сотрудника – печальное событие, в связи с которым у руководства организации могут возникнуть новые обязанности. Известно, что заработную плату по закону необходимо вручить самому сотруднику из кассы либо перевести на его банковский счет (ТК РФ, ст. 22, 136). В этом случае выплата считается полученной. Однако если сотрудник умер, возникает вопрос, что делать с начисленными и неполученными суммами по оплате труда? Каковы обязанности работодателя в таком случае? Кто имеет право получить деньги и как оформить такую выдачу? Немаловажный вопрос для бухгалтерии – порядок налогообложения и начисления взносов на выплаты по заработной плате умершего сотрудника. Кто имеет право получить выплаты за умершегоОбщее правило гласит: за сотрудника, который умер, получить его выплаты могут родственники и лица, бывшие у него на иждивении (ТК РФ, ст. 141). Однако на практике определить, кто должен получить деньги, бывает не так просто. Пример: за выплатой в бухгалтерию обратились жена умершего и внучка. При этом с женой брак расторгнут, а внучка — усыновленный ребенок. Местонахождение кровных детей определить не представляется возможным. Что делать руководству фирмы? Обратимся законодательству. Семейный кодекс (СК РФ) в ст. 2 к членам семьи относит:

При определении адресата выплат следует прежде всего руководствоваться этими положениями. Вместе с тем в гл. 15 того же документа указывается, что членами семьи могут быть признаны и другие родственники: братья, сестры, бабушки и дедушки, внуки, не кровные родители и дети. Как поступить, решает работодатель. Он вправе сделать выплату первому из обратившихся, поименованных в СК. Вопрос: Должен ли работодатель выплатить заработную плату умершего работника единственному родственнику (его тете) и на основании каких документов? Если за деньгами обратилось сразу несколько человек, считающих себя членами семьи умершего или его иждивенцами, вопрос, как правило, решается соглашением между родственниками либо обращением последних в судебные инстанции. Если у работодателя есть сомнения, кому и насколько законно он будет делать выплату, целесообразно перечислить эти деньги на банковский счет умершего сотрудника, с уведомлением банка о его смерти. Таким образом деньги станут частью наследственной массы, их получат наследники по закону, кем бы они ни являлись умершему. С организации ответственность по выплате будет снята. Но перечисление на банковский счет с включением в наследство можно осуществить лишь спустя 4 месяца после смерти гражданина (ГК РФ, ст. 1183). Можно оставить деньги в организации, депонировав их, до момента, когда за выплатами обратятся уже определившиеся наследники. Если принято решение вручить деньги одному из родственников, следует помнить, что согласно ГК РФ, такое право имеют только те из них, кто проживал с сотрудником совместно либо находился на иждивении, независимо от места проживания (ГК РФ, та же статья). В приведенном нами примере ни один из обратившихся не имеет права на получение зарплаты умершего. На заметку! Организация не обязана разыскивать родственников и иждивенцев умершего сотрудника с целью вручения неполученных сумм по оплате труда и приравненных к ним. ДокументыВАЖНО! Образец заявления о выплате заработной платы, не полученной работником, пособия на погребение и об оказании материальной помощи в связи со смертью работника от КонсультантПлюс доступен по ссылке Для получения «увольнительных» умершего сотрудника, лица, имеющие такое право по закону, обязаны предъявить:

Получатель в заявлении, помимо просьбы о выдаче в связи со смертью сотрудника его выплат, указывает степень родства и способ получения выплат. Если способ получения выбран не из кассы фирмы, а безналично, указываются банковские реквизиты. В заявлении также указывается список прилагаемых документов. Налоги и взносыНалог на доходы с сумм, причитающихся умершему сотруднику, не взимается. Согласно ст. 44 ТК РФ смерть сотрудника означает прекращение его обязанности уплачивать указанный налог, следовательно, и с родственников, получающих выплаты умершего, налог тоже не берется. Соответствующие разъяснения не раз давались в письмах ФНС, Минфина (письмо №03-04-05/33652 от 10/06/15 г. Минфина и ряд других). На заметку! Если выплаты по заработной плате получают родственники через процедуру наследования, суммы тоже НДФЛ облагаться не будут. Исключение: вознаграждения, выплачиваемые наследникам (правопреемникам) авторских прав умершего (НК РФ, ст. 217-18). Выплаты по оплате труда и приравненные к ним облагаются страховыми взносами. Последние разъяснения на этот счет дает Минфин в письме №03-15-07/53912 от 22/08/17 г. Чиновники аргументируют свое мнение тем, что на момент начисления оплаты труда сотрудник был жив и являлся застрахованным лицом, а взносы исчисляются с сумм начисления. Отметим, что ранее Минтруд и ФСС высказывали совершенно противоположное мнение (прил. к письму Фонда п. 4 от 14/04/15 №02-09-11/06-5250, письмо Минтруда от 20.02.2013 №17-3/292). По налогу на прибыль суммы выплат, причитающиеся умершему сотруднику, учитываются при определении налоговой базы (НК РФ, 272-4; 255-2-1,8). Бухгалтерский учетНачисление «расчетных» умершего делается стандартными проводками Дт 20,23,44,25 и пр. Кт 70. Если в организации формируется резерв расходов на предстоящие отпуска, то компенсация неиспользованного отпуска отражается проводкой Дт 96 Кт 70. Для расчетов с родственниками уволенного по случаю смерти работника применяют счет 76 «Расчеты с разными дебиторами и кредиторами», поскольку те не являлись и не являются работниками фирмы: Дт 70 Кт 76. Выплата и закрытие расчетов родственникам отражается проводкой Дт 76 Кт 50, 51. При формировании резерва отпусков (оценочное обязательство) и выплате из этого резерва компенсации за неиспользование времени отпуска умершим возникает временная разница между БУ и НУ. Ведь величина этого обязательства была отнесена по БУ на расходы по обычным видам деятельности в момент формирования. В НУ при этом отражаются фактически понесенные суммы затрат. Отложенные налоговые активы (погашение), возникшие в связи с этой временной разницей, следует отразить в учете: Дт 68 Кт 09 – на сумму налога на прибыль, рассчитанную по величине компенсации за неиспользованный отпуск. Читайте также:

|