1с выгрузка в ндфл

Опубликовано: 27.04.2024

Назначение

Сервисы этого подраздела меню предназначены для импорта в ПК и экспорта из Программного комплекса «Налогоплательщик ПРО» данных по заработной плате: о начисленных суммах доходов ФЛ, удержанных суммах НДФЛ и произведённых начислениях во внебюджетные фонды.

ПК «Налогоплательщик ПРО» снабжён несколькими функционалами импорта данных из внешних программ с последующим использованием этих данных для формирования внешних отчётов своими штатными средствами, в том числе, и в форматах передачи этих отчётов по телекоммуникационным каналам связи.

Импорт из версии 2011 г

Сервис (рис. 1) носит крайне ограниченное применение. Используется для ситуации, когда требуется импортировать в ПК данные о ФЛ за 2011 год при формировании отчётов за 2013 год при том, что данные за 2012 год в базе данных отсутствуют.

Начиная с 2012 года, в ПК «Налогоплательщик», а затем и версии «-ПРО» обеспечено хранение и использование данных о ФЛ для формирования отчётов по любому прошедшему периоду, и, таким образом, этот функционал перестаёт находить практическое применение.

Импорт из совпадающей версии

Функционал (рис. 2) предназначен для объединения данных о ФЛ из разных баз данных для формирования сводной отчётности по ФЛ.

Обычно открывается пустая база данных, в которую с помощью данного функционала последовательно добавляются данные из одноименных версий ПК «Налогоплательщик ПРО».

Импорт из файлов 2-НДФЛ (Из выбранного файла (формат 5.01 – 5.06))

Обеспечивается импорт данных по ФЛ в формате 5.02 – 5.6 — рис. 3.

По умолчанию .xml-файл должен находиться в папке Npw/RAB.

Импорт из файлов 2-НДФЛ (Из всех файлов указанного каталога (формат 5.02 – 5.06))

Настройки импорта из файлов 2-НДФЛ с указанием каталога производятся в форме рис. 4.

Импорт из файлов ПФР (XML)

Для импорта данных достаточно указать путь к .xml-файлу — рис. 5.

Импорт из DBF-файлов

При импорте из. dbf-файлов следует придерживаться формата согласованных структур. Например, все файлы должны лежать в одном каталоге и иметь имена, точно соответствующие требованиям разработчика ПК «Налогоплательщик ПРО», кодировка кириллицы может быть Russian Windows (CP=1251) или Russian MS-DOS (CP=866) и т. п.

Более подробно требования к структуре импортируемых файлов данных изложены в файле Readme2.txt, который находится в корневой директории программы «Налогоплательщик ПРО» (по умолчанию в c:\Npw\).

Состав таблиц .dbf-формата может быть любым, в зависимости от преследуемых целей.

Стартовые параметры запуска процедуры импорта данных определяются в форме «Импорт из согласованных DBF—файлов» — рис. 6.

Настройками формы можно, к примеру, производить полную замену данных о ФЛ в БД, или же лишь дополнять БД новыми записями.

Импорт из 1С версии 7.X

Сервис создан для импорта справочников и некоторых иных данных из программы 1С: списков контрагентов, номенклатуры ТМЦ, списков сотрудников и т. п. (в терминах 1С — субконто) — рис. 7.

| Использование сервиса «Импорт из 1С-версии 7.x» для переноса документов из программы 1С в ПК «Налогоплательщик ПРО» не предусмотрено. |

Выгрузка в DBF-файлы

Этот сервис (рис. 8) используется чаще всего для выгрузки текущей БД в качестве образца для специалистов при подготовке ими .dbf-файлов для импорта информации о ФЛ из какой-либо внешней программы.

Описание структуры .dbf-файлов, предназначенных для импорта в ПК, содержится в файле Readme2.txt.

Удаление информации

Функционал используется в случае, когда данные о ФЛ импортируются из файла 2-НДФЛ или же используется сформированный в другой программе файл отчёта в ПФ РФ.

Поскольку импорт сведений о ФЛ должен быть произведён в чистую БД, то для подготовки (очистки) текущей базы и используется этот функционал.

Стартовое меню позволяет произвести удаление доходов за указанный год или же полную очистку баз.

Для отсечения случайных действий перед исполнением алгоритма очистки БД Система делает контрольный запрос — рис. 9.

Импорт из программы Бухсофт

Предполагает предварительное размещение программных продуктов Бухсофт на локальном компьютере пользователя Системы.

Импорт из POS-программы Службы налогоплательщика «Маркет Лайт»

Сервис предполагает предварительную выгрузку информации из POS-системы, разработанной Службой налогоплательщика с именем «Маркет Лайт».

Параметры импорта задаются в специальной форме — рис. 10.

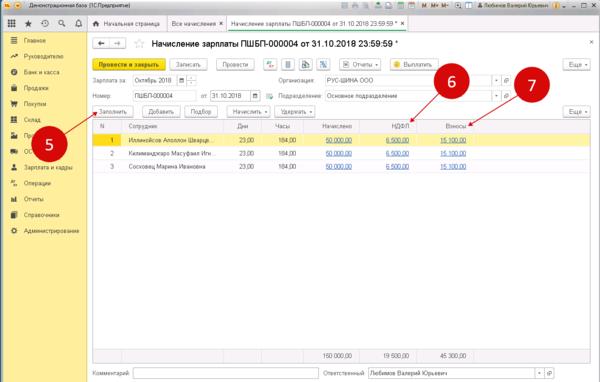

Налоговый учет каждого предприятия невозможен без сбора, фиксации и систематизации данных по заработной плате сотрудников. Благодаря 1С эта процедура становится автоматизированной и точной. Сведения, которые необходимы для формирования налоговой отчетности, содержатся в структуре налоговых регистров.

Многое будет зависеть от того, как сделана настройка данных НДФЛ в 1С. Ошибки на этом этапе могут привести к неправильным вычислениям и последующим проблемам с формированием налоговой отчетности.

Специалисты 1С ответят на любые вопросы

и помогут выбрать программу абсолютно бесплатно!

Способы учета заработной платы

Каждое предприятие, которое удерживает налог на доходы своих сотрудников (физических лиц), обязано подавать декларации в контролирующие органы. Денежные поступления на счет штатных единиц могут быть различных видов, и для их учета требуются специальные коды. Информация накапливается и систематизируется, чтобы по итогам лечь в основу отчета в инспекцию ФНС. Компания фактически выполняет роль налогового агента, передавая госоргану готовые сведения, которые предварительно собрала и обработала. Сам же расчет НДФЛ происходит внутри организации, для чего ей требуется использовать различные коды доходов. Так, к примеру, для учета отпускных используется числовое обозначение 2012, для выплат по ГПХ – 2010, для заработной платы – 2000 и т. д. Коды перечислены в справочнике «Виды вычетов по НДФЛ».

Итак, что понадобится предпринять компании, чтобы учитывать различные варианты зарплаты своих сотрудников.

Платформа 1С 8.3 дает возможность учитывать в том числе и сложные схемы начисления заработной платы и различных пособий сотрудникам.

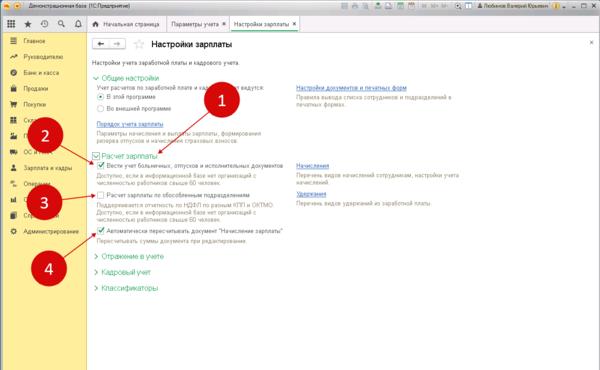

Дальнейшая настройка данных в 1С предполагает следующие действия:

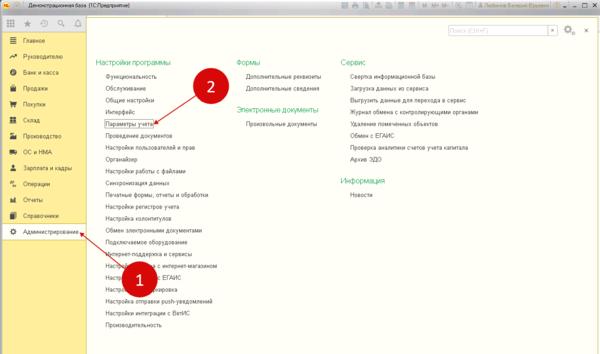

- зайти в раздел «Администрирование»,

- выбрать пункт «Параметры учета»,

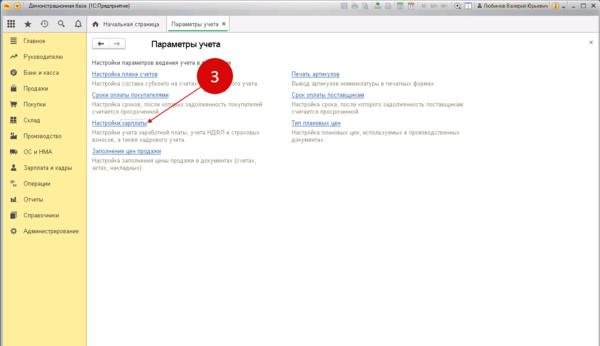

- в открывшемся разделе нажать «Настройки зарплаты»,

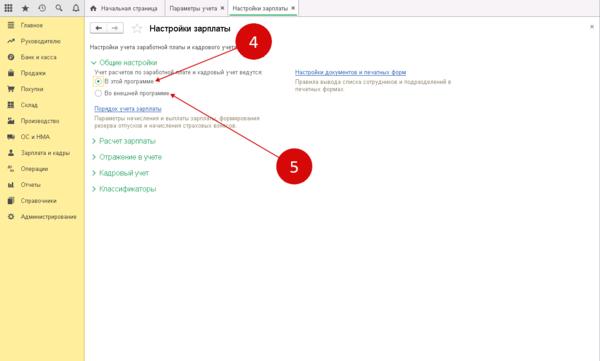

- отметить в окне пункт «В этой программе» (для 1С Бухгалтерии), «Во внешней программе» (для 1С ЗУП).

К сведению. Если организация относится к крупному и среднему бизнесу, лучше использовать программу «Зарплата и управление персоналом». Если компания небольшая (с числом сотрудников не более 60 человек) удобно внедрить платформу «1С Бухгалтерия». В связи с этим в общей настройке следует предварительно указать, в какой программе вам необходимо будет рассчитывать зарплату сотрудников.

В любом случае настройка НДФЛ в 1С (например, ЗУП или другой программы) должна быть произведена с учетом специфики и масштабов вашего бизнеса.

Настройка учета начислений

После того как вы выбрали способ учета заработной платы сотрудников, необходимо настроить дополнительные параметры. Следует сформировать следующие пункты:

- учет больничных листов, отпусков и других документов. Если работа вашей компании предполагает такие начисления, поставьте значок в соответствующем пункте;

- расчет заработной платы для обособленных подразделений. В том случае, если они есть в структуре вашего предприятия, отметьте этот пункт в программе;

- автоматический пересчет документа «Начисление зарплаты». Если вы планируете, чтобы налоги пересчитывались с учетом всех последующих изменений, выберите этот вариант. Все вычисления будут происходить автоматическом режиме.

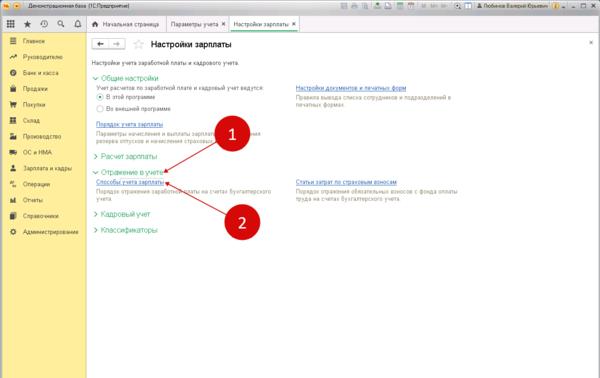

Чтобы настройка данных НДФЛ (1С ЗУП или другой конфигурации) была корректной, также следует определить, как будет отражаться зарплата на счетах бухучета вашей компании. В дальнейшем (в случае необходимости) вы сможете поменять этот порядок в 1С.

Итак, если все необходимые пункты отмечены, далее потребуется настроить порядок отражения зарплаты на счетах, выбранных для бухгалтерского учета.

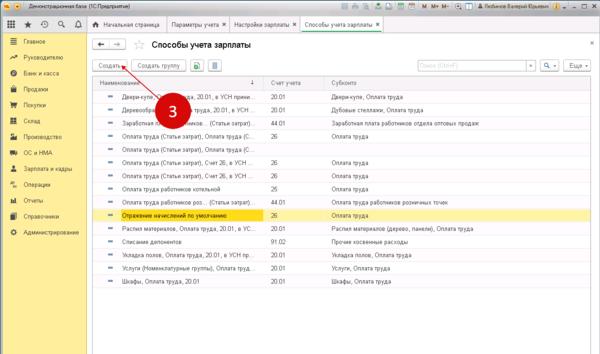

Настройка способов учета зарплаты

У каждой организации есть своя специфика работы, а значит, есть различия и в порядке бухгалтерского учета. Начисления могут происходить с использованием нескольких счетов. Их сочетание может быть различным и зависит от того, чем и в каком объеме занимается организации. К примеру, если речь идет о торговой организации, традиционно используется счет 44. Его словесное наименование – «Расходы на продажу». Если речь идет о производственном предприятии, заработная плата сотрудников будет отражаться в счетах 20, 23, 25 и 26 («Основное производство», «Вспомогательное производство», «Общепроизводственные расходы» и «Общехозяйственные расходы» соответственно).

Каждая организация может одновременно использовать различные способы бухгалтерского учета. Вариант систематизации сведений о зарплате зависит от того, к какой группе относятся сотрудники.

Рассмотрим, как настроить тот или иной способ учета. Стандартный порядок действий будет следующим:

- открыть окно настройки заработной платы и кликнуть курсором строчку «Отражение в учете»;

- в появившейся вкладке нажать «Способы учета зарплаты». Откроется соответствующий справочник;

- добавьте новые способы в открывшейся вкладке, если для этого есть необходимость. Это действие потребуется тогда, когда среди вариантов по умолчанию не будет нужного.

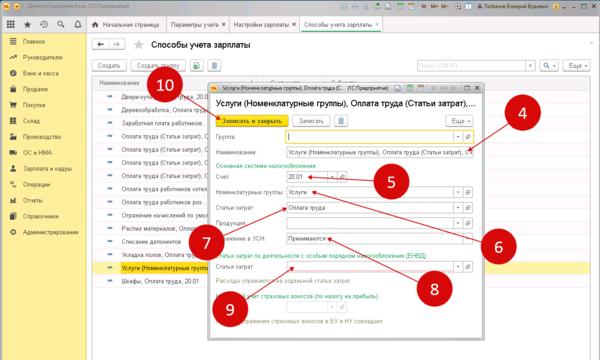

Если вы добавляете новый способ, укажите его наименование. Также выберите счет последующего учета, статью затрат, номенклатурную группу. Если вы пользуетесь упрощенной системой налогообложения, отметьте, учитывать расходы или нет. Кроме того, выберите статью затрат при использовании единого налога на вмененный доход. Когда новый способ создан, вы можете использовать его при начислении заработной платы своим сотрудникам.

Специалисты 1С ответят на любые вопросы

и помогут абсолютно бесплатно!

Как настраивать бухгалтерский учет для регистров НДФЛ

Еще до того, как будет произведен расчет заработной платы, следует определить учетную политику по налогообложению физических лиц и страховым взносам, которые будут оплачиваться. Это отразится в настройке НДФЛ в 1С ЗУП. Данные будут отображаться в соответствующих регистрах (по зарплатным налогам и НДФЛ в целом).

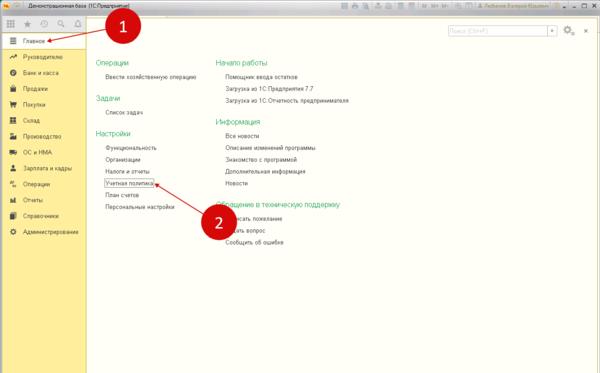

Чтобы учетная политика отражала все аспекты налогообложения, потребуется осуществить следующие действия:

- зайти в раздел «Главное» и нажмите на строчу «Учетная политика». Откроется новая вкладка;

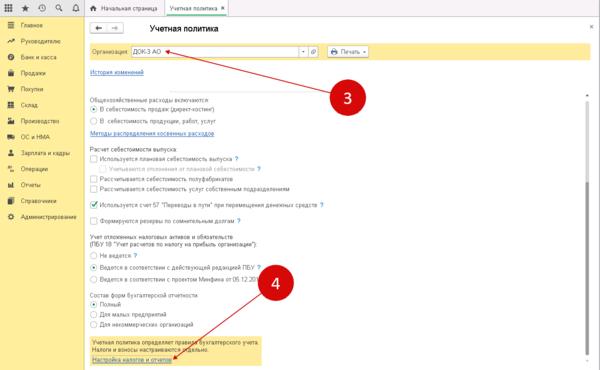

- в окне настройки учетной политики внесите наименование вашего предприятия и выберите курсором строчку «Настройка налогов и отчетов». Откроется еще одна вкладка;

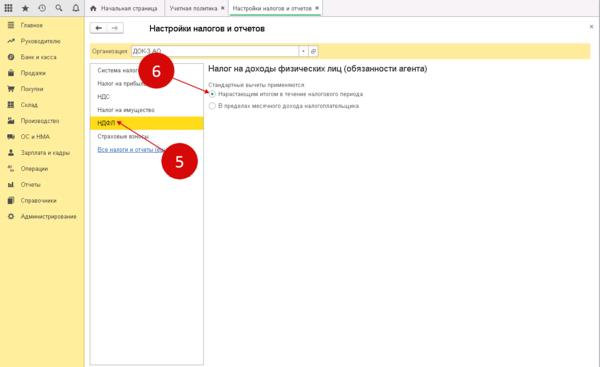

- кликните «НДФЛ» в появившемся окошке;

- отметьте пункт «Настройка налогов и отчетов»;

- в разделе настроек снова нажмите строчку настройки НДФЛ в 1С: ЗУП и затем отметьте пункт «Нарастающим итогом…».

После того, как вы выполните эту процедуру, в налоговых регистрах будет учитываться система отчислений исходя из размера заработной платы сотрудников. Данные собираются за год.

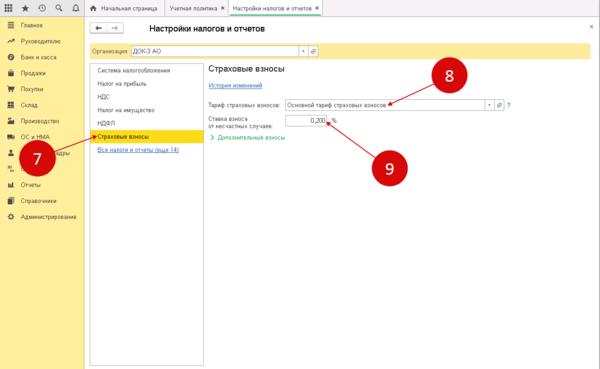

Во вкладке «Страховые взносы» также потребуется выбрать тариф, по которому они будут выплачиваться. Отдельно следует указать ставку по несчастным случаям. Эти данные необходимо внести с учетом показателей Фонда социального страхования.

После того, как вы завершили настройку учетной политики, можно переходить к тому, чтобы отразить налогообложение физлиц в соответствующих регистрах.

Введение данных по налоговым вычетам сотрудников

Чтобы корректно рассчитать налог физлиц – сотрудников компании, необходимо внести данные по каждому из них с учетом вычетов на детей, имущественных и социальных выплат. Чтобы ввести информацию, выполните следующие действия:

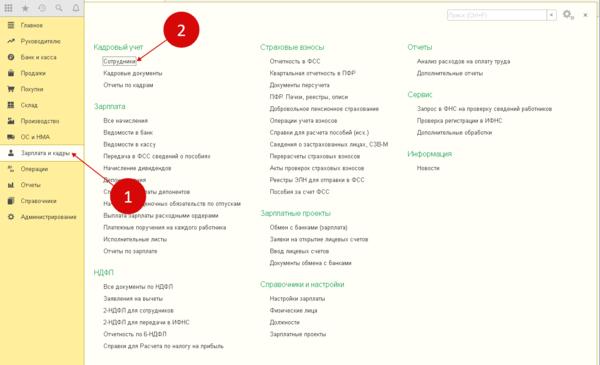

- выберите окно «Зарплата и кадры» и кликните на строчку «Сотрудники»;

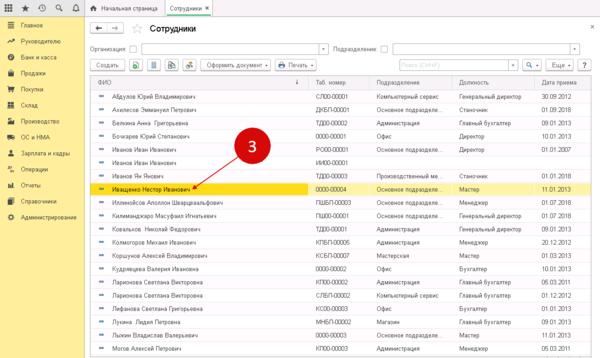

- в открывшемся справочнике выберите нужного работника вашей организации;

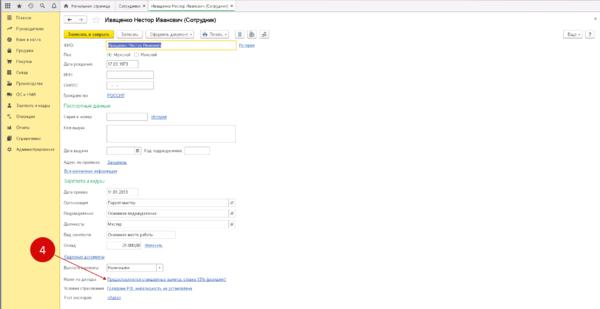

- напротив строчки «Налог на доходы» в открывшемся окошке нажмите на ссылку «Предоставляются стандартные вычеты»;

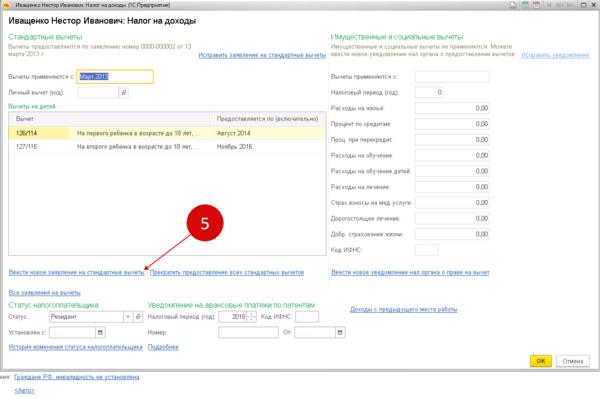

- нажмите «Ввести новое заявление. ». После этого на экране откроется новая вкладка. Появится форма нового заявления на налоговый вычет, которую нужно будет заполнить;

- нажмите «Добавить», а затем кликните на строчку «Проверить и закрыть» в тех пунктах вычетов, которые отвечают работе вашей компании.

После этого автоматически будет определяться размер вычетов по каждой штатной единице предприятия. Таким образом, вы сможете вести бухгалтерский учет в строгом соответствии с законом.

Если вам нужен бланк заявления по НДФЛ (на вычеты на детей сотрудников), вы можете бесплатно скачать его в интернете.

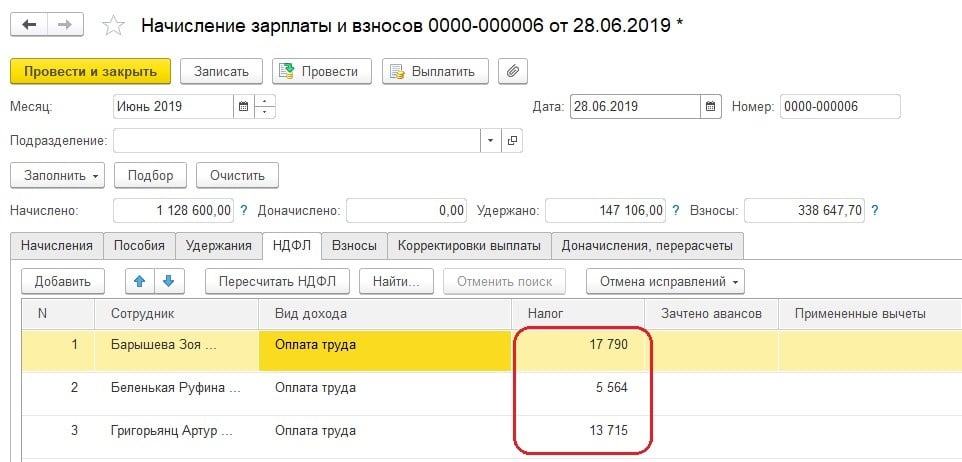

Настройка начисления зарплаты и расчета налога

Чтобы настроить порядок начисления заработной платы тем или иным сотрудникам, нажмите в разделе «Зарплата и кадры» строчку «Все начисления». В окошке, которое появится на экране, можно будет создать новое начисление. Для корректного учета сведений о зарплате и НДФЛ настройка в 1С потребует следующих действий:

- нажмите «Создать» в этой вкладке. Затем кликните курсором строчку «Начисление зарплаты».

- в новом окне нажмите «Заполнить». В документе появится информация о начислениях по каждому сотруднику.

- нажмите кнопку «Записать», а затем «Провести».

Далее вы сможете отслеживать проводки, которые осуществляет бухгалтерия – для этого нужно будет кликнуть «ДтКт». В окне расчета налогов будут видны записи в регистрах по налогу на доход физлиц. На этом этапе настройка по НДФЛ в 1С, связанная с учетом начисления зарплаты, завершена.

В каком порядке формируется налоговая декларация

Чтобы сформировать налоговую декларацию по начислениям окладов сотрудников, используйте раздел «Зарплата и кадры». Чтобы доходы каждого физлица, трудоустроенного на вашем предприятии, нашли отражение в документе для контролирующих инстанций, специалисту, который работает с 1С: ЗУП, необходимо совершить следующие действия:

- открыть окно передачи в ИФНС декларации в форме 2-НДФЛ;

- указать название вашей компании, кликнуть «Создать»;

- выбрать период, за который нужно сформировать отчетность;

- кликнуть «Заполнить» – данные регистров подтянутся автоматически. В карточке будут указаны следующие сведения: персональные данные сотрудника, ставка, уровень заработной платы и доход, который облагается налогом, сумма – сколько удержано средств и сколько перечислено в бюджет государства.

Важно! Если произошли какие-то изменения, данные по сотруднику можно будет изменить. Для этого нужно кликнуть на строчку с именем сотрудника и в открывшемся окне.

- внесите сведения в полях «Удержано» и «Перечислено»;

- нажмите «ОК».

Как сформировать декларацию без ошибок и точно в срок

Даже опытный бухгалтер, не застрахован от ошибок, которые могут привести к штрафам из-за неправильно оформленной налоговой декларации. Неправильная настройка НДФЛ в 1С может в значительной мере привести к таким неприятным последствиям.

Чтобы обезопасить себя от штрафов, вы можете поручить формирование отчетности сторонней организации, сотрудники которой выполнят весь объем работ, быстро, качественно и в полном объеме. Специалисты компании «Авиант» настроят систему в соответствии с особенностями бухучета вашей фирмы. Мы поможем решить задачу любой сложности в самый короткий срок.

Пожалуй, один из самых значимых и трудных вопросов при расчете заработной платы – это исчисление и удержание НДФЛ.

И от того, насколько корректно будут отражены операции по его учету зависит:

- в первую очередь – расчеты с сотрудниками,

- во вторую очередь – формирование отчетности.

Или наоборот, кому как нравится.

Предлагаю познакомиться, или для кого-то вспомнить, со стандартными возможностями программы 1С: Зарплата и управление персоналом ред. 3.1 (1С: Зарплата и кадры государственного учреждения ред.3.1), которые помогут нам в решении этой сложной задачи.

Что необходимо сделать бухгалтеру, чтобы проверить правильность исчисления НДФЛ?

После того, как завершено начисление заработной платы за месяц следует себя проверить: а все ли документы учтены для НДФЛ?

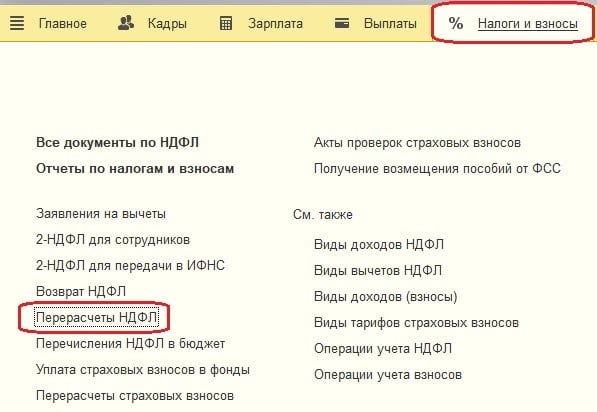

Для этого воспользуемся документом Перерасчет НДФЛ. Если все расчеты в базе проведены корректно, то документ НЕ будет заполнен.

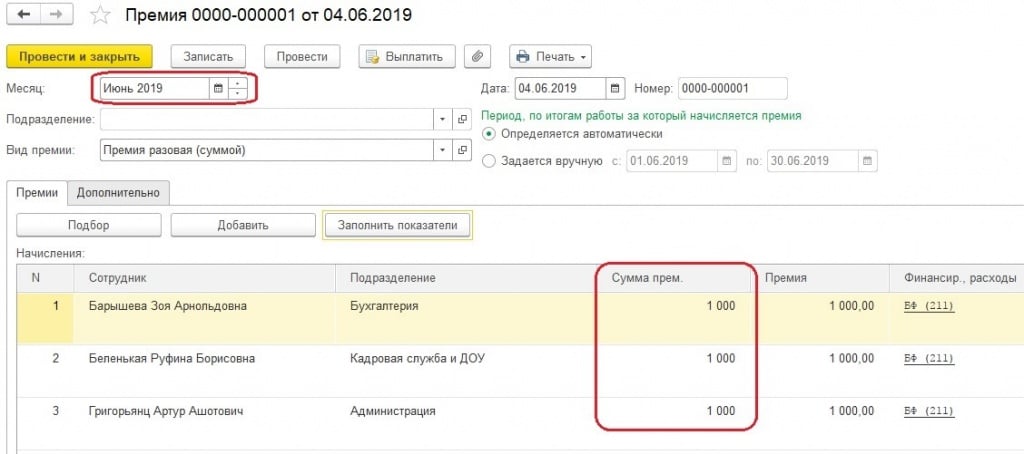

Для демонстрации поведения данного документа введем документ Премия уже после проведения документа Начисление заработной платы.

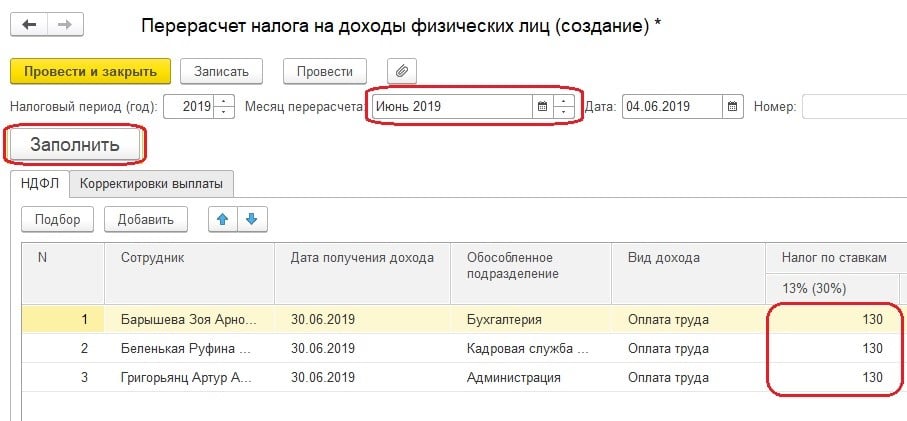

Далее заполним вышеупомянутый документ.

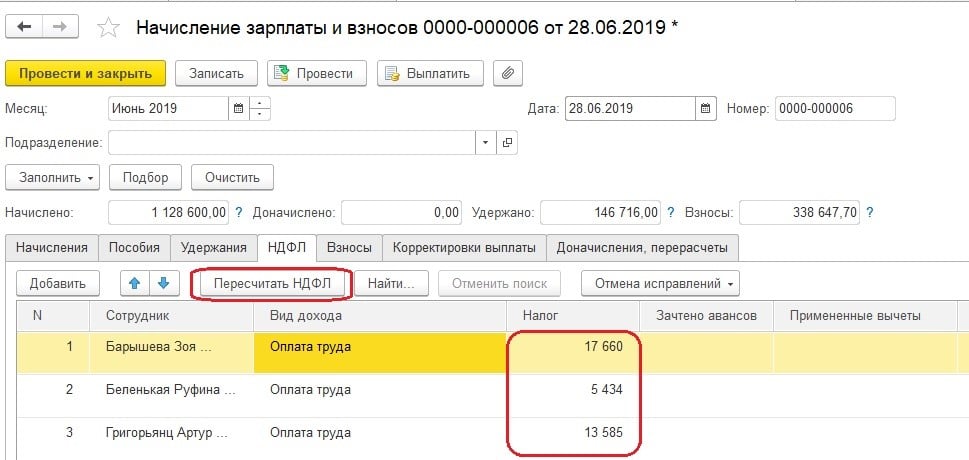

В данной ситуации мы наблюдаем, что программа обнаружила, что следует доначислить налог. Поэтому нам необходимо пересчитать налог на доходы физических лиц в документе начисления заработной платы.

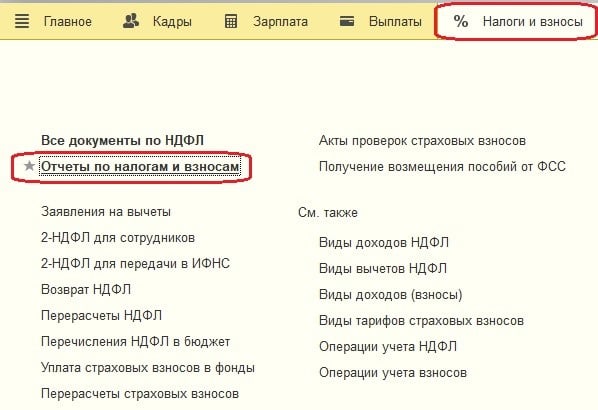

В программе довольно большой перечень отчетов, которые помогаю пользователю для анализа проведенных расчетов.

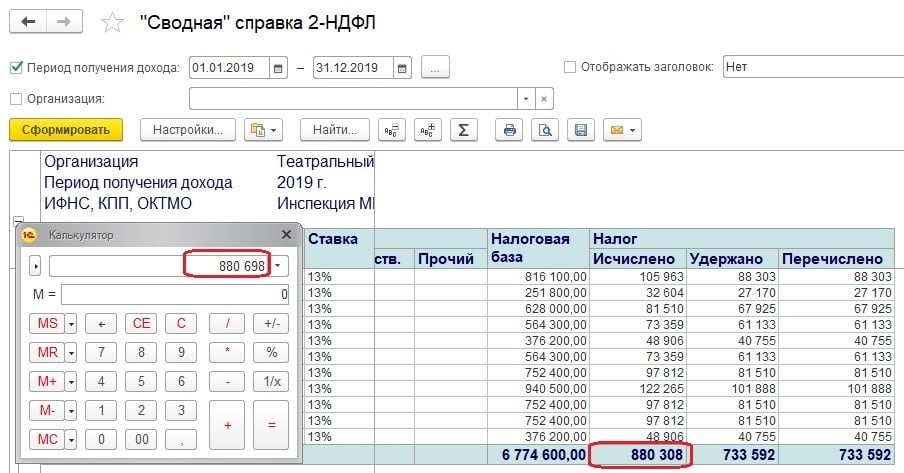

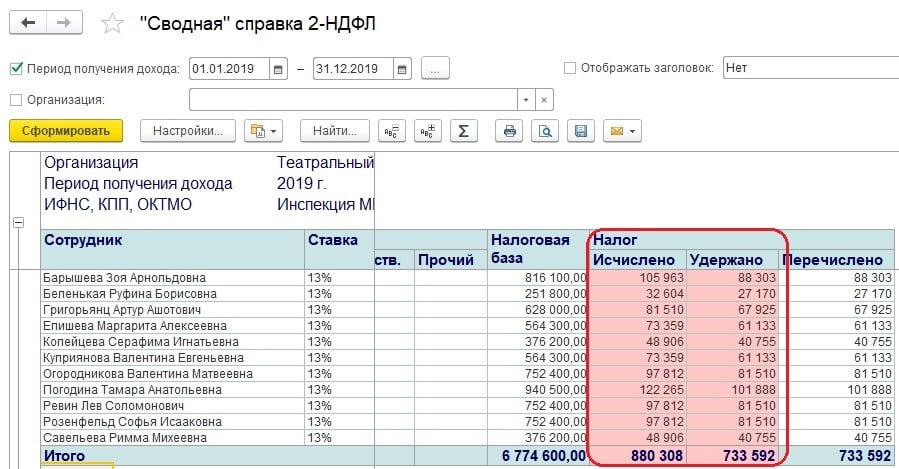

Первый отчет, который заслуживает нашего внимания – Сводная справка 2-НДФЛ.

С её помощью можно проверить исчисление налоговой базы и самого налога арифметически, путем нахождения разницы между суммой дохода и вычетов, предоставленных сотрудникам и умножения налоговой базы на ставку соответственно.

Если присутствует разница, между исчисленным налогом в базе, и суммой налога, полученной расчетным путем – следует найти сотрудников, по которым допущены ошибки.

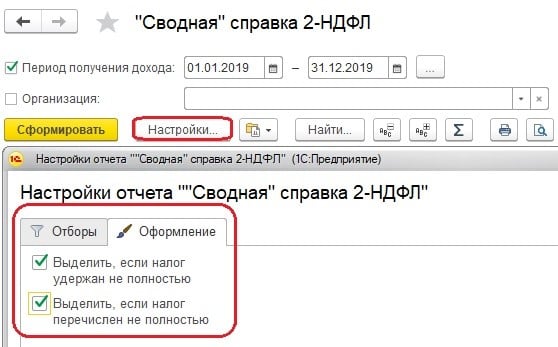

Также данный отчет автоматически нам представит информацию по тем сотрудникам, у которых суммы удержанного и перечисленного налога не равны исчисленным. Для этого необходимо немного до настроить отчет, а точнее подключить «флажки».

Итак, посмотрим, как выглядит данная форма при подключенных флажках.

В моем примере эти суммы отличаются по той простой причине, что еще не проведена выплата за последний месяц.

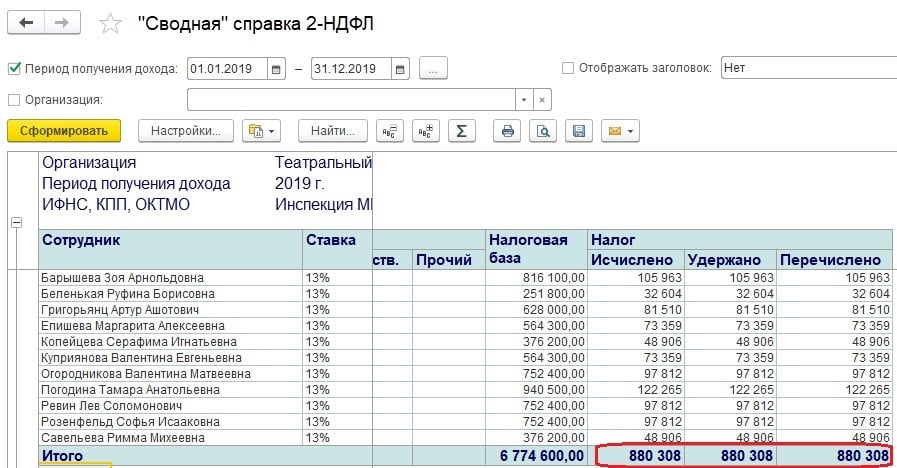

После проведения выплаты, данный отчет будет выглядеть вот так.

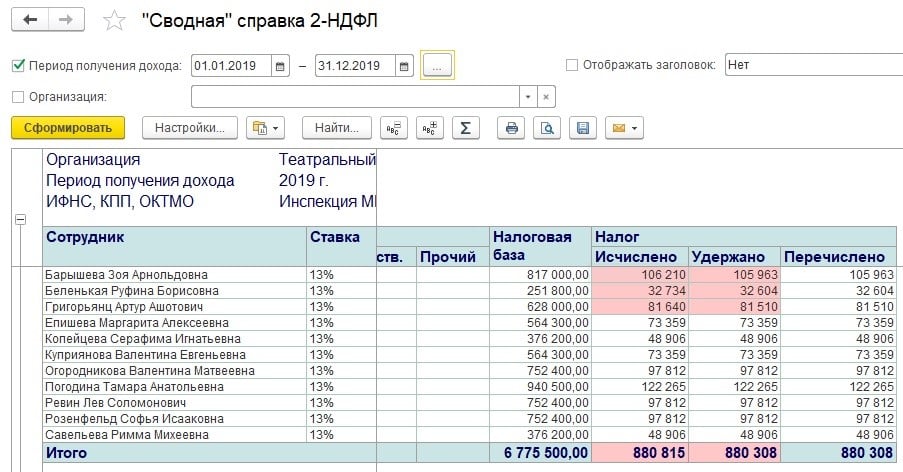

И еще один вариант данного отчета.

Напомню, почему важно добиваться того, чтобы суммы исчисленного, удержанного и перечисленного налога должны быть равны – именно на этих данных строится формирование отчетов 2-НДФЛ, 6-НДФЛ и взаиморасчеты с сотрудниками.

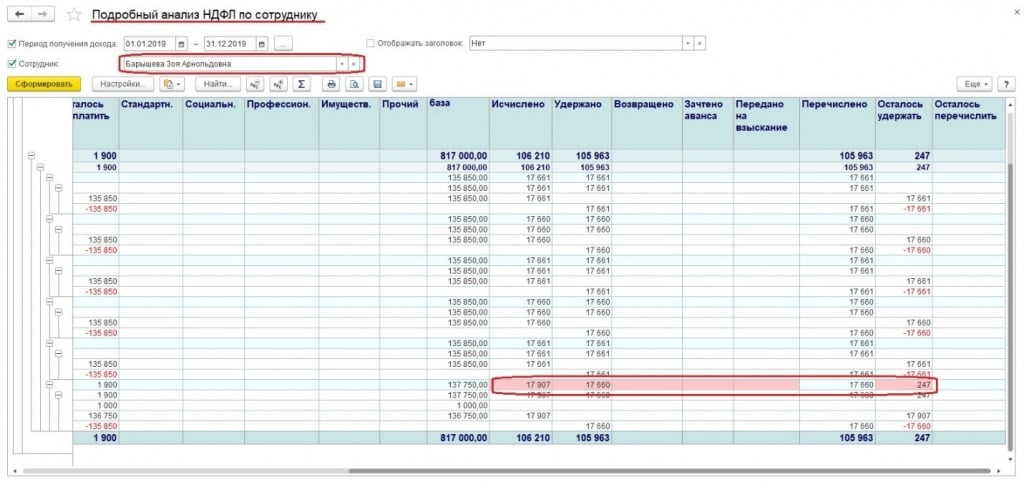

Для получения более детальной информации по возможным ошибкам воспользуемся другим отчетом. В нем также можно подключить возможность цветового выделения несоответствий между интересующими нас показателями, как было показано выше.

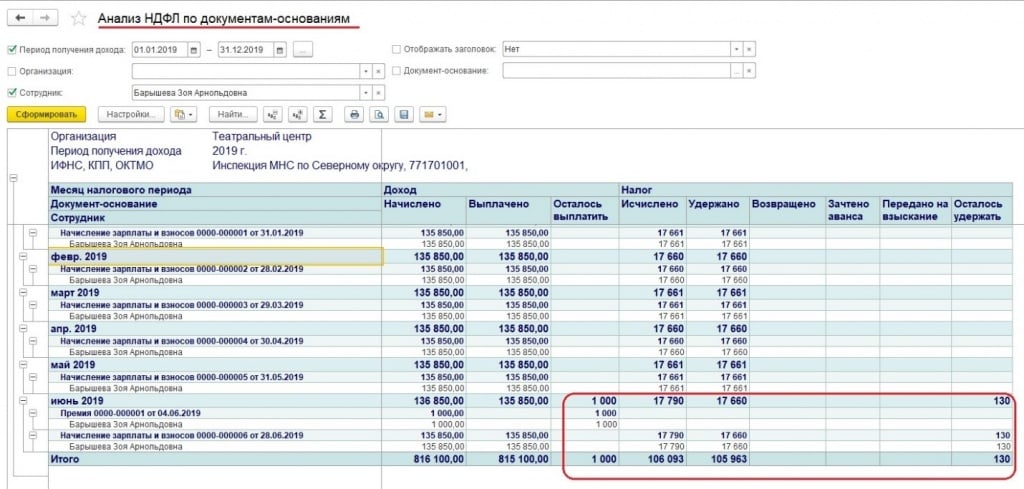

Следующий отчет покажет движения по документам-основаниям. При его формировании мы получим детальную информацию по каким документам еще не проведена выплата дохода сотруднику.

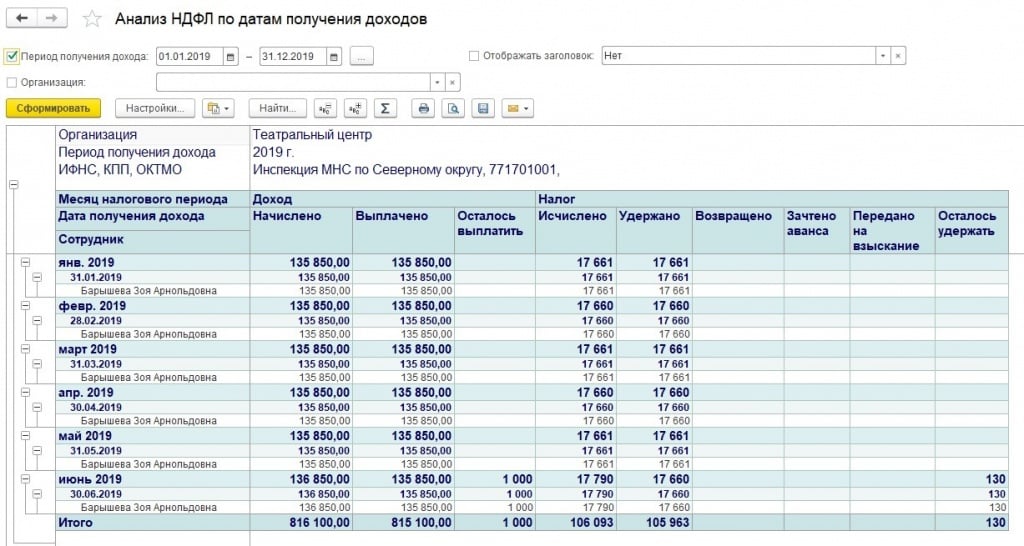

Для анализа получения дохода по датам можно воспользоваться одноименным отчетом. Он особенно ценен при заполнении отчета 6-НДФЛ.

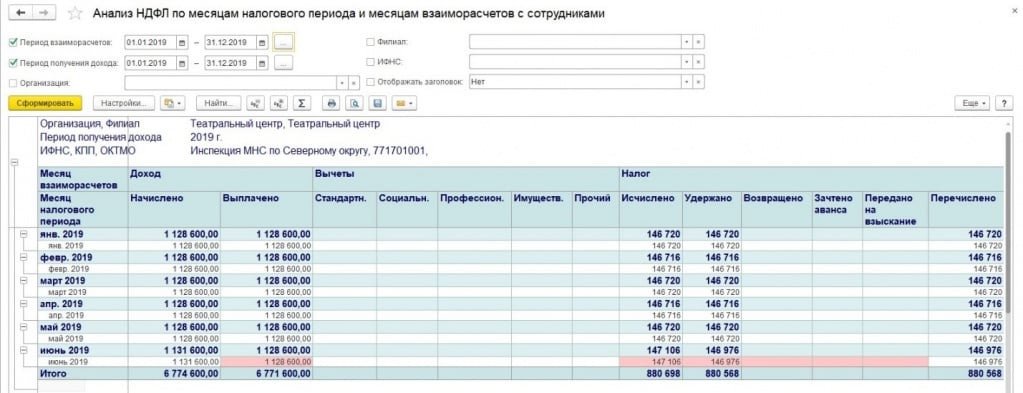

Еще один полезный отчет, который поможет при анализе взаиморасчетов с сотрудниками.

Ну и напоследок скажу о том, что этими отчетами следует пользоваться ДО выплаты сотрудникам заработной платы.

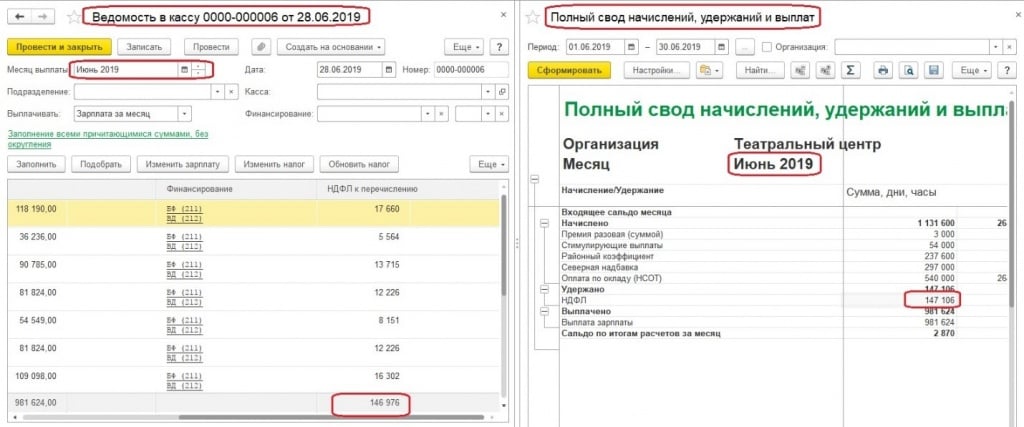

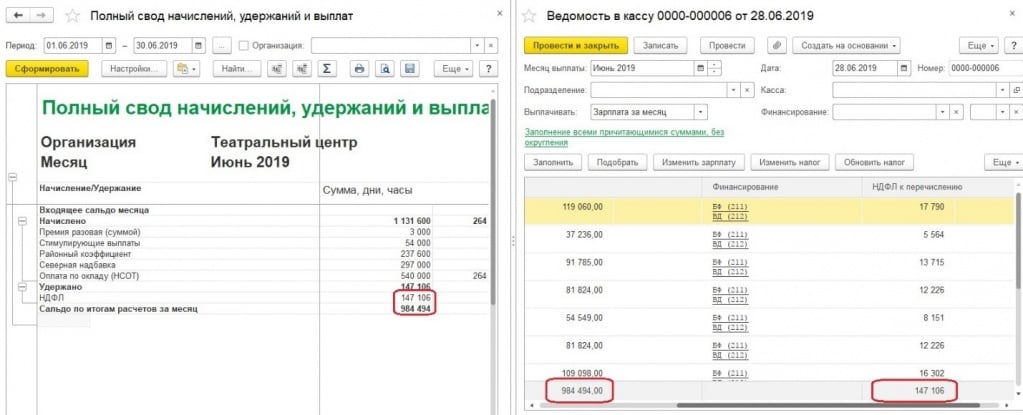

Также следует обратить внимание на такой момент – при формировании ведомости на выплату заработной платы – сравните суммы исчисленного НДФЛ по полному своду и сумму НДФЛ к перечислению из ведомости. Если в течение месяца не было каких-либо межрасчетных выплат, то эти суммы должны быть равны между собой.

Для сравнения прикладываю вам «красивый» вариант.

Обращаю ваше внимание, что в статье рассмотрен вариант без деления выплат по статьям финансирования. На практике нужно учитывать еще и этот нюанс.

Желаю с легкостью считать заработную плату и НДФЛ.

Если возникли вопросы – звоните по телефону 8 (3852) 66-88-79.

Перенос данных о суммах перечисленного НДФЛ из программ бухучета в программы расчета зарплаты фирмы "1С"

В программах фирмы "1С" на платформе "1С:Предприятие 7.7".

В программе "1С:Зарплата и кадры 7.7", начиная с релиза 7.70.310, в связи с необходимостью отражения перечисленных сумм налога в регистре налогового учета и форме отчетности (2-НДФЛ) реализован учет перечисленных сумм налога при помощи документа "Перечисление НДФЛ в бюджет РФ". Документ расположен в меню "Документы" - "Налоги". Перечисленные суммы регистрируются в разрезе ставок НДФЛ и кодов ОКАТО (см. рис.1).

Рис. 1 Документ "Перечисление НДФЛ в бюджет РФ"

Такие изменения открывают новые возможности для автоматизированного переноса данных о перечисленных суммах налога из программ бухгалтерского учета в программы расчета заработной платы фирмы "1С" без изменения типовых конфигураций. На рис. 2 показана обработка, предназначенная для выгрузки в промежуточный файл таких данных. Обработка используется совместно с правилами переноса НДФЛ перечислено, их необходимо выбрать в поле ввода "Имя файла правил", а затем нажать кнопку "Загрузить правила обмена". Кроме этого нужно указать имя файла данных (промежуточного файла данных) и период, за который производится перенос данных о перечисленном НДФЛ. Обработка предназначена для использования с программами "1С:Бухгалтерский учет 7.7", "1С:Упрощенная система налогообложения 7.7", "1С:Производство услуги бухгалтерия 7.7" (ПУБ) и "1С:Комплексная конфигурация 7.7" для переноса данных в программу "1С:Зарплата и кадры 7.7".

Рис.2 Обработка для выгрузки данных о перечисленном НДФЛ

Обработка для выгрузки данных о перечисленном НДФЛ рассчитывает суммы за каждый месяц по формуле: Сумма НДФЛ = БухИт.ДО("68.1". Перечисление.ВидыПлатежейВБюджет.Налог) + БухИт.ДО("68.1". Перечисление.ВидыПлатежейВБюджет.НалогСам), где в качестве периода бухгалтерских итогов установлен месяц из выбранного периода выгрузки. А затем за каждый месяц формируется документ "Перечисление НДФЛ", который и попадает в выгрузку, если сумма не равна нулю.

Для загрузки данных о перечисленном НДФЛ предназначена соответствующая обработка (см. рис.3). Единственное что нужно указать: имя файла, в который производилась выгрузка из программы бухгалтерского учета.

Рис.3 Обработка для загрузки данных о перечисленном НДФЛ

Если в информационной базе программы "1С:Бухгалтерия 7.7" или "1С:УСН 7.7" присутствуют платежные поручения с установленным признаком уплаты налога, то по КБК можно определить назначение налога, а по показателю периода - за какой период производилась уплата. В алгоритме переноса используются следующие КБК: 18210102021011000110.

Вариант алгоритма переноса указывается в параметрах (см. рис.2). Это позволяет более точно отразить в программе расчета заработной платы данные о перечисленном НДФЛ в случаях, когда например в течение одного месяца производилась уплата НДФЛ за несколько периодов начисления, т.е. в ситуации когда по данным бухгалтерского учета (по проводкам) это сделать невозможно. Для тех, у кого отсутствуют правильно оформленные платежные поручения в информационной базе программы бухгалтерского учета, остается прежний алгоритм переноса данных о перечисленном НДФЛ (см. выше).

Есть возможность выгрузки данных с настройкой счета учета НДФЛ. Этот счет указывается на странице "Параметры" (см. рис.2). Если параметр не указан, то по умолчанию используется типовой счет. Такая возможность может быть востребована, если по каким либо причинам учет НДФЛ ведется на счете, отличном от типового.

Эта же технология может быть использована для создания документов "Перечисление НДФЛ в бюджет РФ" в конфигурациях фирмы "1С", предназначенных для ведения бухгалтерского учета. Это возможно благодаря тому, что структура указанных документов совпадает во всех перечисленных программах. Сделать необходимо все то же самое, просто выгрузку и загрузку нужно провести в одной и той же информационной базе, например в "1С:Упрощенная система налогообложения 7.7". Единственная тонкость заключается в том, что в процессе загрузки появится окно с предупреждением (см. рис. 4). Его нужно проигнорировать и продолжить загрузку.

Рис. 4 Окно предупреждения

Все обработки и правила, описанные в статье распространяются бесплатно по принципу "как есть", ссылки см. по тексту. Все обработки устанавливаются как внешние через встроенный в типовые конфигурации фирмы "1С" механизм дополнительных возможностей.

В программах фирмы "1С" на платформе "1С Предприятие 8" формирование документов "Перечисление НДФЛ в бюджет РФ" также может происходить на основе данных бухгалтерского учета.

Данные из конфигурации, предназначенной для ведения бухгалтерского учета, например, 1С Бухгалтерия предприятия, редакция 2.0 или 1С Бухгалтерия предприятия, редакция 3.0, в другую конфигурацию, например 1С Зарплата и Управление Персоналом, редакция 2.5 или ту же самую переносятся путем их выгрузки и последующей загрузки.

Для выгрузки данных необходимо в конфигурации-источнике, например 1С Бухгалтерия предприятия, редакция 2.0:

- 1. Открыть обработку «Универсальный обмен данными в формате XML» (в меню «Сервис - Прочие обмены данными - Универсальный обмен данными в формате XML»).

- 2. На закладке «Выгрузка данных» указать путь к файлу правил конвертации ПеречислениеНДФЛВБюджет_8.xml.

- 3. В поле «Имя файла данных» указать путь к файлу данных, в который будет производиться выгрузка.

- 4. Нажать «Выгрузить данные».

Рис.5 Обработка для выгрузки данных о перечисленном НДФЛ

Для загрузки данных необходимо в конфигурации-приемнике (например «1С:Зарплата и Управление Персоналом, редакция 2.5»):

- 1. Открыть обработку «Универсальный обмен данными в формате XML» (в меню «Сервис - Прочие обмены данными - Универсальный обмен данными в формате XML»).

- 2. На закладке «Загрузка данных» указать путь к файлу данных, в который производилась выгрузка данных.

- 3. Нажать «Загрузить данные».

После загрузки заполнена как бы шапка документа (см. рис. 6), затем в документе следует нажать кнопку Заполнить и НДФЛ распределяется по сотрудникам. Вот что написано в справке документа: "Меню Заполнить позволяет внести в документ тех физических лиц, получавших доходы в учреждении (его обособленном подразделении) в указанном налоговом периоде, по которым еще остается неперечисленный НДФЛ."

Рис.6 Документ Перечисление НДФЛ в бюджет сразу после загрузки

Следует иметь ввиду, что при заполнении документа списком физических лиц и распределении суммы НДФЛ между ними, учитывается остаток регистра РасчетыНалоговыхАгентовСБюджетомПоНДФЛ на дату платежа (см. рис.6), точнее на НАЧАЛО дня этой даты. Это важно, потому что если даты выплаты зарплаты и перечисления НДФЛ совпадают, то движения по указанному регистру (и соответственно остаток) появятся на дату позже, чем начало дня даты платежа. В этом случае заполнение документа будет невозможно. Для исправления ситуации можно рекомендовать временно установить дату платежа больше, чем дата выплаты зарплаты, заполнить документ, затем вернуть верную дату платежа.

Одни и те же правила можно использовать для создания документов "Перечисление НДФЛ в бюджет РФ" в различных конфигурациях на платформе "1С:Предприятие 8", поскольку структура этих документов во всех случаях, известных автору на момент написания статьи, одинакова. Т.е. конфигурацией-приемником может быть любая конфигурация "1С:Предприятие 8", в которой есть документ "Перечисление НДФЛ в бюджет РФ", конфигурацией-источником может быть любая конфигурация, в которой либо ведется бухгалтерский учет, либо есть документы "Платежное поручение".

В процессе выгрузки можно выбрать вариант алгоритма в параметрах выгрузки (см. рис.5): по данным бухгалтерского учета или по платежным поручениям. Вариант по платежным поручениям позволяет более точно отразить данные о перечисленном НДФЛ в случаях, когда например в течение одного месяца производилась уплата НДФЛ за несколько периодов начисления, т.е. в ситуации когда по данным бухгалтерского учета (по проводкам) это сделать невозможно. В этом варианте отбор платежных поручений производится по КБК, значение которого указывается в параметрах. Значение по умолчанию устанавливается после загрузки правил обмена. При желании его можно изменить.

По данным бухгалтерского учета сведения о перечисленном НДФЛ формируются за каждый месяц по формуле: Сумма НДФЛ = БухИтоги.ДО("68.1"), где субконто "Виды платежей в бюджет" = "Налог", + БухИтоги.ДО("68.1"), где субконто = "НалогСам", где в качестве периода бухгалтерских итогов установлен месяц из выбранного периода выгрузки. А затем за каждый месяц формируется документ "Перечисление НДФЛ", который и попадает в выгрузку, если сумма не равна нулю.

Есть возможность выгрузки данных с настройкой счета учета НДФЛ. Этот счет указывается на странице "Параметры выгрузки" (см. рис.5). Если параметр не указан, то по умолчанию используется типовой счет "68.01". Такая возможность может быть востребована, если по каким либо причинам учет НДФЛ ведется на счете, отличном от типового.

© Борис Балясников, дата последних изменений апрель 2016г.

Расчёт НДФЛ в 1С 8.3 Бухгалтерия следует начать с базовых настроек программы. Этот этап важен, так как именно на нём в 1С формируется структура регистров по налогу на доходы физлиц. Когда происходит начисление заработной платы и прочих доходов, в этих регистрах будут собираться данные, которые затем используются для налоговых отчётов для физических лиц. Как происходит правильная настройка регистра в 1С 8.3 Бухгалтерия вы узнаете в этом материале.

Удержание НДФЛ происходит из получаемых работниками организации-работодателя доходов. Компания в этом случае выполняет роль налогового агента. Организация должна сама рассчитывать налог своего работника и сдавать соответствующие декларации.

Чтобы учитывать разные виды и источники доходов физлиц предусмотрены специальные кода этих доходов. Код 2000 является обозначением дохода, полученного в результате оплаты труда, а код 2010 используется для учёта полученных доходов по гражданско-правовым договорам. В свою очередь, код 2012 применяется для отпускных. Данные коды можно найти в специальном справочнике в 1С 8.3 под названием «Виды доходов НДФЛ». Об учёте вычетов можно узнать в справочнике «Виды вычетов по НДФЛ». На протяжении года регистры налогового учёта по НДФЛ накапливают всю информацию, которую в последующем можно использовать для создания налоговых отчётов. В следующих разделах статьи предоставлена инструкция как найти и настроить регистры по НДФЛ в системе 1С 8.3.

Первичные настройки для учёта НДФЛ

Определитесь какие варианты учёта заработной платы вам понадобятся

В системе 1С 8.3 предусмотрена специальная программа, которая позволяет вести учёт заработной платы. Она называется «1С Зарплата и управление персоналом (ЗУП)». Она позволяет производить учёт сложным схем выдачи зарплаты, в автоматическом режиме определять больничные и прочие пособия. Таким образом, в ЗУП предусмотрено всё для успешного учёта зарплаты и сотрудников в средних и крупных организациях. Для меньшего количества кадров (менее 60) можно использовать программу 1С 8.3 Бухгалтерия. Прежде, чем начать вести расчёт заработной платы, следует обозначить в настройках какая программа будет использоваться для расчёта зарплаты. Чтобы сделать это, нужно зайти в «Администрирование» (шаг 1) и кликнуть на «Параметры учёта» (шаг 2).

В новом окне следует открыть ссылку «Настройки зарплаты» (шаг 3), далее откроются настройки.

В настройках нужно отметить флажок «В этой программе» (шаг 4), если планируется использование 1С 8.3 Бухгалтерия. В случае использования для учёта зарплаты системы 1С 8.3 ЗУП, следует отметить «Во внешней программе» (шаг 5).

Настроим 1С под ваши нужды прямо сейчас!

- Любые настройки, отчеты в 1С, обмены 1С

- Выезд специалиста на следующий день

- 24/7 принимаем ваши заявки

- Получите подарок при покупке любых программ и услуг 1С на сумму от 33 000 рублей!

Учёт начислений: произведите настройку

При выборе флажка «В это программе», далее следует продолжить настройки. Чтобы сделать это, нужно в настройках зарплаты нажать на «Расчёт зарплаты» (шаг 1) и настроить такие параметры:

- Вести учет больничных, отпусков и исполнительных документов (шаг 2). Отметьте этот флажок, если планируются данные отчисления;

- Расчет зарплаты по обособленным подразделениям (шаг 3). Предусматривает для тех, кто имеет обособленные подразделения;

- Автоматически пересчитывать документ «Начисление зарплаты» (шаг 4). Если желаете, чтобы в документе «Начисление зарплаты» пересчёт налогов происходило сразу после внесения изменений;

Процесс настройки способов учёта зарплаты

Рекомендуется ознакомиться с дополнительной настройкой зарплаты, и, если есть необходимость, внести изменения в отдельные пункты. Имеется ввиду порядок отображения зарплаты на счетах бухучета.

Каждая организация в силу своей специфики может начислять заработную плату на различные бухгалтерские учётные счета. Например, в компаниях торгового направления используется счёт под кодом 44 «Расходы на продажу». А в производственных организациях заработные платы будут отражены на таких счетах:

- 20 «Основное производство»;

- 23 «Вспомогательные производства»;

- 25 «Общепроизводственные расходы»;

- 26 «Общехозяйственные расходы»;

Важно отметить, что даже на одно предприятии могут использоваться сразу несколько способов учёта для различных отделений, групп работников или же номенклатурных групп.

Чтобы настроить способы учёта, необходимо кликнуть в настройках зарплаты на «Отражение в учёте» (шаг 1). Затем перейти на «Способы учёта зарплаты» (шаг 2). В результате будет открыт справочник способов учёта.

Справочник имеет сразу несколько способов для учёта зарплаты. При необходимости можно добавить новые пункты. Чтобы сделать это, кликните на окошко «Создать» (шаг 3). Далее будет открыто окно для внесения нового способа.

В этом окне нужно указать:

- Название нового способа (шаг 4);

- Счёт учёта (шаг 5);

- Номенклатурную группу (шаг 6);

- Статью затрат (шаг 7);

- Учитывать расход при УСН или нет (шаг 8);

- Статью затрат при ЕНВД (шаг 9);

Сохранить новый способ можно, кликнув на «Записать и закрыть» (шаг 10). В результате новый способ будет создан и его сразу можно использовать при начислении зарплаты.

Учётная политика для регистров НДФЛ: подробная настройка

Также перед началом началом произведения расчёта зарплаты необходимо правильно настроить учётную политику по НДФЛ или же страховым взносам. Чтобы сделать это, зайдите в раздел «Главное» (шаг 1) и нажать на «Учётная политика» (шаг 2). В результате система откроет настройки.

В новом окне следует указывать свою организацию (шаг 3) и перейти по ссылке «Настройка налогов и отчётов» (шаг 4). Далее снова откроется окно с настройками.

Откройте вкладку «НДФЛ» (шаг 5) и отметьте пункт «Нарастающим итогом в течении налогового периода» (шаг 6). Отныне НДФЛ будет отображаться и учитываться в налоговых регистрах нарастающим итогом за год.

Затем кликните на вкладку «Страховые взносы (шаг 7), определитесь с тарифом страховых взносов (шаг 8) и отметьте ставку ФСС по несчастным случаям (шаг 9).

Настройка учётной политики произведена, можно начинать отображение НДФЛ в регистрах.

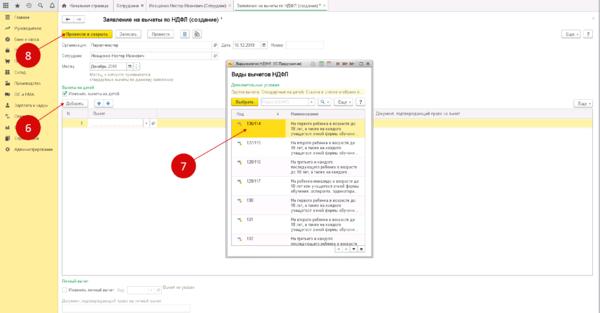

Ввод данных по налоговым вычетам по сотрудникам

Чтобы правильно рассчитать НДФЛ, следует по каждому сотруднику указать в 1С 8.3 вычеты на детей и другие сопутствующие вычеты (имущественные и социальные). Ввести данные вычеты можно в «Зарплата и кадры» (шаг 1) и кликните по ссылке «Сотрудники» (шаг 2). Будет открыт справочник сотрудников.

После открытия окна нажмите на определённом заранее сотруднике (шаг 3). В результате система откроет карточка сотрудника.

В открытой карточке сотрудника нужно кликнуть на ссылку около «Налог на доходы» (шаг 4). Будет открыто настройку вычетов.

В новом окне откройте ссылку «Ввести новое заявление на стандартные вычеты» (шаг 5). Откроется новое окно, где нужно ввести заявление на вычет.

В новом окне нужно нажать «Добавить» (шаг 6), определитесь с нужным вычетом (шаг 7) и кликните на «Провести и закрыть» (шаг 8). В результате расчёт НДФЛ по выбранному сотруднику будет произведён с налоговым вычетом.

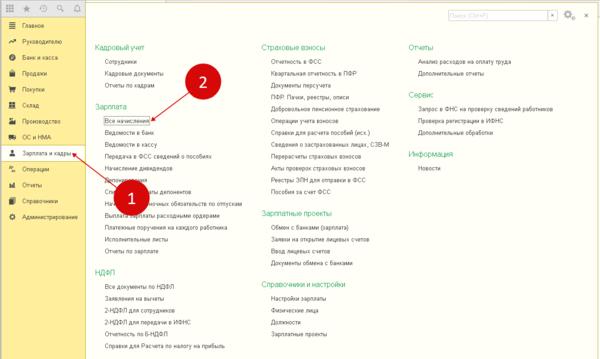

Завершите начисление зарплаты и расчёт НДФЛ в 1С 8.3

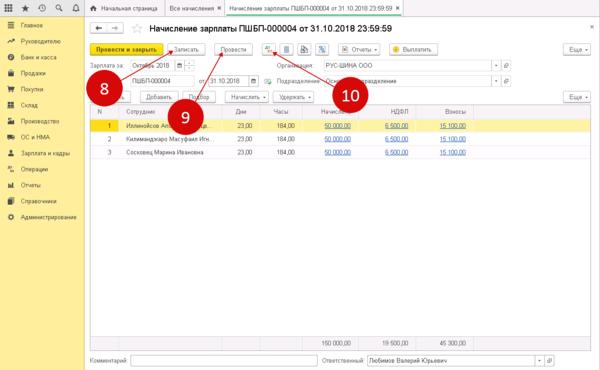

Чтобы начислить заработную плату, откройте «Зарплата и кадры» (шаг 1) и кликните на «Все начисления» (шаг 2). Система откроет окно для создания нового начисления.

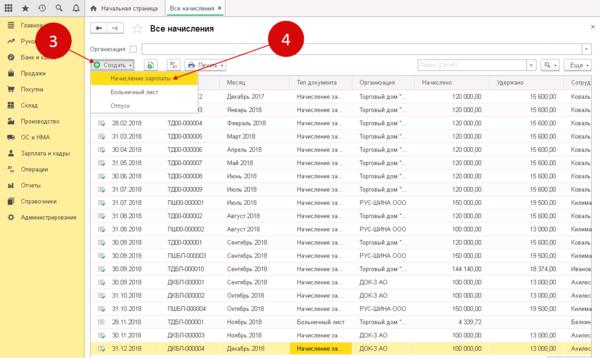

Затем в окне нажмите «Создать» (шаг 3) и перейдите в «Начисление зарплаты» (шаг 4). Откроется следующее окно.

Кликайте на «Заполнить» (шаг 5). Документ будет заполнен всеми начислениями по сотрудникам. НДФЛ (шаг 6) и страховые взносы (шаг 7) будут отображаться в отдельных полях.

Для сохранения этих начислений кликайте на «Записать» (шаг 8), а затем «Провести» (шаг 9). Для просмотра всех бухгалтерских проводок и записей в регистрах по НДФЛ, кликните на «ДтКт» (шаг 10). Появится раздел бухгалтерских и налоговых записей.

Вкладка «Расчёты налога» (шаг 11) демонстрирует записи на регистрах учёта по НДФЛ.

Создайте налоговую декларацию

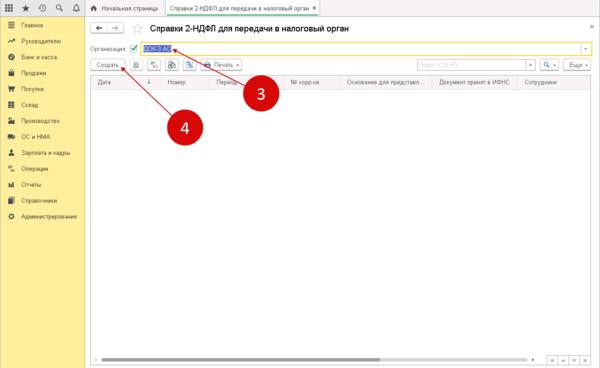

Данное действие можно произвести в разделе «Зарплата и кадры» (шаг 1). В нём нужно зайти в «2-НДФЛ для передачи в ИФНС» (шаг 2). Будет открыто окно, где можно сформировать декларацию.

В новом окне указывайте свою организацию (шаг 3) и кликнитке «Создать» (шаг 4). Отобразится форма декларации.

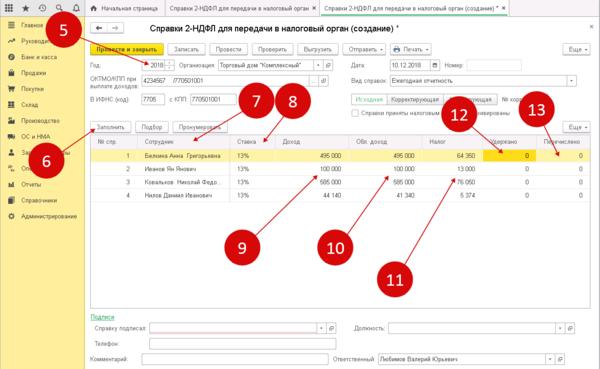

В этой форме укажите отчётный год (шаг 5) и нажмите «Заполнить» (шаг 6). Часть таблицы будет заполнена данным регистров налогового учёта по НДФЛ, а именно:

- Сотрудник (пункт 7);

- Ставка (пункт 8);

- Доход (пункт 9);

- Облагаемый доход (пункт 10);

- Налог (пункт 11);

- Удержано (пункт 12);

- Перечислено (пункт 13);

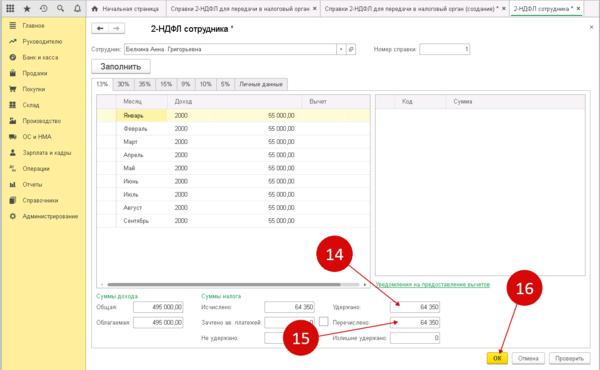

Если нужно откорректировать данные по одному из сотрудников, достаточно кликнуть по нём два раза. Будет открыто 2-НДФЛ.

В новом окне можно внести все необходимые корректировки, например, изменить поле «Удержано» (шаг 14) или «Перечислено» (шаг 15). После завершения кликните на «ОК».

Чтобы сохранить налоговую декларацию, нажмите «Записать» (шаг 17) и провести (шаг 18). Для выгрузки и отправки файла в налоговую, кликните на «Выгрузить». Затем можно распечатать декларацию, нажав на «Печать» (шаг 20).

Читайте также: