Нужно ли вести кассу на енвд

Опубликовано: 25.04.2024

Кассовая дисциплина – словосочетание, хорошо знакомое как ООО, так и индивидуальным предпринимателям. Ведь в коммерческой деятельности практически невозможно обойтись без наличных денежных расчетов. И речь не только о доходах, когда вы принимаете оплату, но и расходах.

Например, покупка канцелярии, оплата почты, нотариуса – чаще всего подобные траты оплачиваются наличными. Любые расходы наличных, по Указанию Банка России от 11.03.2014 № 3210-У, должны обязательно фиксироваться в кассовой книге. Простыми словами, соблюдать кассовую дисциплину – значит записывать: какое количество наличных денег вы внесли в кассу и какое количество взяли.

Что за зверь такой – контрольно-кассовая дисциплина, кто обязан ее соблюдать и как, чем грозит несоблюдение предъявляемых к ней требований? Разберемся с этим.

Кассовая дисциплина. Что это такое?

Для начала обозначим разницу между кассовым аппаратом и кассой.

Контрольно-кассовый аппарат представляет собой устройство для работы с денежными средствами, по которому оформляются отчетные документы. А операционная касса (иначе касса предприятия) – это комплекс любых действий с наличными: хранение, осуществление расходов, поступление выручки, сдача инкассаторам для перевозки в банк.

О помещении кассы в требованиях законодательства ничего не сказано. Способ хранения наличных индивидуальному предпринимателю или директору ООО предоставляется определить самостоятельно. В роли кассы может выступить отдельное помещение, а может сейф или ящик стола.

Работа с наличными деньгами при применении ККТ осуществляется по определенному набору правил. Это и есть кассовая дисциплина.

Главные правила кассовой дисциплины для ИП и ООО

Вот что к ним относится:

Оформление кассовых документов. На каждое поступление и каждую выдачу наличных составляются соответствующие документы.

Следование правилам выдачи наличных денег сотрудникам. Проще говоря, тратить наличку разрешается только на определенные цели.

Соблюдение лимита расчетов наличными между двумя юрлицами. Размер суммы в 100 тысяч рублей за один договор определен Указанием Банка России от 07.10.2013 № 3073-У.

Кому необходимо соблюдать кассовую дисциплину

Соблюдение кассовой дисциплины предписано всем ИП и ООО независимо от наличия/отсутствия контрольно-кассовой техники и применяемой СНО. Узнать, кто может не применять онлайн-кассы в 2021 году можно из нашей статьи.

С июня 2014 года у ИП появилась возможность вести кассовую дисциплину в упрощенном порядке. Теперь они избавлены от необходимости соблюдать лимит остатка кассы (кстати, это действует и для небольших организаций с годовым доходом не более 800 млн рублей и с численностью работников не более 100), формировать кассовые документы, вести кассовую книгу.

Предпринимателям необходимо только делать оформление документов при выплате зарплаты (расчетно-платежные и платежные ведомости).

Кассовые документы

Все кассовые операции проводит кассир или другой работник, назначенный руководителем юрлица или предпринимателем из числа своих сотрудников. Он наделяется соответствующими полномочиями.

Оформление кассовых документов является обязанностью главного бухгалтера, или сотрудника, с которым заключен договор на ведение бухгалтерского учета. Однако этим может заниматься и руководитель ООО или непосредственно сам индивидуальный предприниматель.

Для всех кассовых документов в 2021 году действуют формы, утвержденные постановлением Госкомстата РФ от 18.08.1998 №88.

Приходный кассовый ордер (ПКО)

ПКО формируется в одном экземпляре по форме КО-1, ОКУД 0310001 при каждом поступлении наличных денег в кассу организации, например:

платежи от покупателей, заказчиков,

внесение денег (для выплаты зарплаты, командировочных, от учредителей в уставной капитал).

Ордер 0310001 состоит из двух частей: отрывной квитанции и самого ордера. Квитанция к ПКО подписывается главным бухгалтером, кассиром, заверяется печатью и выдается лицу, сдавшему деньги. Сам ордер остается на хранение в кассе.

Если наличность оформляется фискальным чеком или бланком строгой отчетности (БСО), то согласно п. 4.1 Указания ЦБ РФ от 11.03.2014 № 3210-У кассиру разрешается составлять один приходный ордер на общую сумму принятых наличных денег за рабочий день, подтвержденную этими документами.

Форма ПКО заполняется от руки, либо на компьютере (тогда распечатывается и подписывается).

В 2021 году почти все организации и ИП при расчетах обязаны применять онлайн-кассы (исключения перечислены в ст. 2 Федерального закона № 54-ФЗ). Поэтому при приеме наличных денег за товары или услуги оформление ПКО не отменяет оформление кассовых чеков.

МТС Касса – это готовое решение для любого бизнеса, соответствующее всем требованиям 54-ФЗ.

Расходный кассовый ордер (РКО)

Каждая выдача наличных денег из касс организаций происходит по расходному кассовому ордеру по форме КО-2, ОКУД 0310002.

РКО формируется в одном экземпляре, подписывается всеми ответственными лицами и сотрудником, получающим денежные средства. Принимая документ, кассир проверяет правильность оформления расходного ордера, наличие всех подписей и документ, удостоверяющий личность сотрудника.

По указанию Банка России наличная выручка расходуется только на строго определенные цели. Ордер 0310002 выдается на:

оплату поставщикам, подрядчикам,

возврат денег (при отказе от товара, оплаченного наличными).

ПКО и РКО действительны именно в день оформления. При их заполнении не допускаются даже самые незначительные исправления и помарки. Организации и ИП должны вести учет приходных и расходных ордеров, т. е. заносить их в специальный журнал регистрации ордеров (форма КО-3).

Кассовая книга

В этом обязательном бухгалтерском документе осуществляется письменное ведение учета всех поступлений и расходов наличных денег, проходящих через кассу организации.

Для кассовой книги утверждена форма КО-4, но можно использовать и свою форму. Документ выглядит как бумажный журнал с титульным листом и листами со специальной таблицей. Книга должна быть прошнурована, пронумерована и заверена печатью.

Записи ведет кассир на основании каждого РКО и ПКО, сформированных за день. По завершении работы кассир обязан соотнести данные книги и ордеров, вывести сумму остатка наличных денег по кассе и закрепить все подписью. Дальнейший контроль осуществляет главный бухгалтер и тоже расписывается в книге. Если за весь рабочий день никаких операций по кассе не происходило, то заполнять документ нет необходимости.

Кассовая книга ведется в одном экземпляре (даже при разных СНО), но при наличии у компании выделенных подразделений, каждое из них ведет свою кассовую книгу. Копии ее листов передаются в главный офис в нужные сроки, установленные организацией.

Книга учета принятых и выданных кассиром денежных средств

Такая книга заполняется по форме КО-5. Ее надо заполнять в том случае, если трудятся несколько кассиров, и один из них исполняет обязанности старшего кассира. В книге учета фиксируется любой факт передачи наличных денег между старшим кассиром и кассирами в период рабочей смены и подтверждается их подписями.

Расчетно-платежная ведомость и платежная ведомость

Данными документами оформляется выдача сотрудникам заработной платы, премий, стипендий и другие выплаты.

Ведение кассовых документов допускается не только в бумаге, но и в электронном виде. Во втором случае документы оформляются с обеспечением их полной защиты от неправомерного доступа и подписываются электронными подписями.

Стоит сказать, что книга учета БСО, КУДиР, документы, необходимые при использовании кассового оборудования (журнал и отчет кассира), не причисляются к кассовой дисциплине.

Установление лимита по кассе

После расчета лимита остатка, организации надо издать приказ об утверждении его суммы. При желании, в приказе можно указать срок действия лимита, но закон этого не требует. Поэтому, если срок не прописан, утвержденная сумма лимита будет действовать до того момента, пока не будет издан другой приказ.

Установление лимита кассы – дело серьезное. Неустановленный лимит приравнивается к нулю, поэтому любое количество налички в кассе в конце смены будет превышать лимит. А это уже нарушение кассовой дисциплины, за которую привлекают к административной ответственности и штрафу.

Выдача наличных денег подотчетным лицам

Для выдачи финансовых средств на командировки, хозяйственные нужды и другие расходы требуется заявление от работника, составленное в произвольной форме и подписанное руководителем, либо приказ самого руководителя (также в произвольной форме).

В заявлении или приказе обязательно указываются: Ф.И.О. подотчетного лица, цель, сумма, срок. О произведенных расходах сотрудник предоставляет в бухгалтерию авансовый отчет, к которому прилагает документы, доказывающие расходы (кассовые и товарные чеки, распечатанные электронные чеки и др.). Это необходимо для уменьшения НДФЛ, уплачиваемого организацией.

Ограничение наличных расчетов

Соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности – одно из важных правил кассовой дисциплины. Сегодня эта сумма составляет 100 тысяч рублей (за один договор). Ограничение не действует при взаиморасчетах с физическими лицами.

Наличкой нельзя гасить займы, платить дивиденды и вносить плату за аренду недвижимости.

Деньги на личные нужды

Для ИП существует приятная поблажка – возможность в любой момент снять с расчетного счета или взять из кассы любую сумму наличных, разумеется, оформив необходимые документы, и потратить на личные нужды. В отличие от ИП ООО такого права не имеет.

Налоговая проверка кассовой дисциплины

С 2012 года вместо банков контроль над соблюдением правил кассовой дисциплины выполняют представители ФНС. Проверка кассовой дисциплины, в соответствии с приказом Минфина от 17.10.2011 № 132н, 133н, начинается с даты предъявления поручения и длится максимально 20 дней.

Налоговые инспекторы вправе проверить, как ведется учет наличности в кассе, выдаются ли клиентам кассовые чеки, распечатки из фискальной памяти ККТ, правильность оформления кассовых документов. Будут смотреть, нет ли путаницы в номерах документов, не делали ли вы что-то задним числом, нет ли исправлений. Любые ошибки и недочеты вызовут подозрение у налоговой проверки и приведут к штрафам.

Что будет за нарушение правил кассовой дисциплины

Несоблюдение правил кассовой дисциплины штрафуется по статье 15.1 КоАП РФ:

От 4 до 5 тысяч рублей для должностных лиц и ИП;

От 40 до 50 тысяч рублей для юридических лиц (организаций).

Также согласно статье 14.5 КоАП РФ предусматривается ответственность в виде штрафа за неприменение ККТ:

для должностных лиц – от 3 000 до 4 000 рублей;

для юридических лиц – от 30 000 до 40 000 рублей.

Как контролировать деньги в кассе и работу кассира

Чтобы осуществлять контроль денег в кассе и работу кассира, необходима онлайн-касса с личным кабинетом. При наличии интернета, предприниматель может зайти в личный кабинет через любой браузер и увидеть выручку в кассе за день, сколько денег в кассе на текущий момент, остаток денег в кассе, кому осуществлялись выдачи денежных средств, возвраты, продажи.

Такой личный кабинет есть у всех МТС Касс. Более того, в МТС Кассу сразу встроен товарный учет, что еще больше облегчает работу магазинов и контроль владельцам.

Предприниматели, которые перешли на кассы МТС, отмечают, что практически полностью избавились от постоянных недостач и излишков в кассе. Появился порядок с товарными запасами, каждая позиция учтена и отслеживается, есть прозрачная картина по заказам товаров.

Сейчас весь бизнес стремится перейти на новую систему, но насколько нужна онлайн ККТ для ИП на ЕНВД (единый налог на вмененный доход)? Предприниматели, которые еще не установили кассовые аппараты, интересуются этим вопросом и пытаются разобраться, не придется ли им скоро переходить на другое оборудование. Для отдельных категорий пока еще действует отсрочка до 1.07.2021 года, но не для всех. Но оказывается, можно получить штраф за нарушение закона, если неправильно его расценить. Давайте вместе изучим этот вопрос, подробно разберем все нюансы — нужен ли переход на новое оборудование, кому именно, как осуществить процесс.

Что такое онлайн-касса для всех групп предпринимателей с работой на ЕНВД

В 54 ФЗ прописано, что практически всем ИП придется переходить на новый режим. Для каждой сферы законодательно приняли свои сроки, чтобы избежать таким образом загрузки программ и бюджетных организаций. Но существуют и те, кого это не коснется.

В планах государства – создать систему, которая поможет контролировать оборот всего рынка и отслеживать его. Для этого вводят обязательную маркировку разных групп товаров, постепенно она охватит все продукты, представленные в продаже.

Онлайн-касса — это своеобразный инструмент для поддержания взаимодействия между ФНС и бизнесом. Ждать его отмены не приходится, поэтому рекомендуем не затягивать с переходом.

Эта техника должна:

- уметь передавать информацию об операциях с помощью специальных операторов в налоговую;

- обладать фискальным накопителем, он будет проводить регистрацию каждой продажи или возврата, а также сохранять данные, чтобы в случае потери связи удержать ее и переслать при ее восстановлении;

- иметь навык печатать документы, в котором будут указаны все необходимые реквизиты, с учетом нового закона;

- при необходимости высылать электронную версию бумаг по e-mail клиенту.

Чтобы это было доступно – потребуется также заключить договор с одним из официальных операторов фискальных данных.

Нужна ли онлайн-касса организации на ЕНВД

Основное условие, которое требуется выполнить, чтобы трудиться до лета 2021 года без этого обновления – не нанимать персонал. Даже один сотрудник становится причиной, чтобы отсрочка закончилась.

Временно без интернет-ККТ могут работать ИП, которые предлагают населению/компаниям:

- товары собственного производства;

- услуги;

- работы.

Всем остальным подобного разрешения не предоставляется, а значит, они должны уже приобретать необходимое оборудование и проводить его регистрацию.

Когда онлайн-устройства на ЕНВД обязательны

В общем случае все, кто находятся на этом режиме, обязаны были начать применять новую систему еще с 1 июля 2018 года. Но затем были внесены изменения в ФЗ, благодаря которым для части плательщиков отодвинули старт функционирования с обновленными правилами, по принятому ФЗ это передвинули на конец июня 2019 года, то есть дали им еще 12 месяцев, чтобы они могли подготовиться.

Поэтому образовалось 2 срока, в которые стало необходимым использование техники:

- 01.07.2018 года – обязательное использование ККМ при ЕНВД для всех предприятий общепита, розницы, реализации через автоматы и ИП, у которых есть наемные работники;

- 01.07.2019 года – переходят все остальные юридические лица и прочие участники единого налога на вмененный доход, которые работают в одиночку.

Если юрлицо нанимает людей, то в течение календарного месяца с момента оформления с ними договора он должен зарегистрировать ККТ.

Отмена касс

В связи с новыми поправками в законе №54 некоторые группы предпринимателей получили возможность не менять ничего до лета 2021 года. Без контрольно-кассовой техники могут пока обойтись те, кто:

- производит услуги или выполняет работы самостоятельно (в том числе транспортные);

- создает и продает собственную продукцию без помощи других наемных лиц.

Но здесь есть нюансы. Например, если предприятие занимается производством и реализацией окон, но фурнитуру закупает готовой, то ему не предоставляется такая возможность.

Также он недействительным будет послабление, если одновременно с изготовленными товарами он будет предлагать изделия от оптовика.

С момента, когда ООО или ИП поменяло правила ведения собственной деятельности, у него есть 30 дней, чтобы все купить и зарегистрировать.

Еще получили послабления и льготы такие субъекты хозяйствования:

- учреждения, которые относятся к образовательным и предоставляют платные услуги;

- ТСЖ и ЖСК;

- спортивные заведения;

- центры, созданные для творчества и проведения досуга.

Не пользоваться нововведением пока можно предприятиям на патенте и тем, кто принимает деньги исключительно по безналу и не контактирует с клиентами. Важно, чтобы при этом они действовали в рамках своей деятельности. Но стоит помнить, что если посетитель оплачивает покупку банковской картой в салоне, который работает на ПСН, то это не относится к электронным средствам платежа и требует установки онлайн-ККТ.

Как осуществить переход на онлайн-кассы для магазина на ЕНВД

Весь процесс занимает всего несколько простых действий, но они растянуты во времени:

- покупка аппарата;

- регистрация в ФНС, написание соответствующего заявления;

- настройка и подготовка.

Когда можно начать применять и как

Советуем переводить себя заранее. Не желательно обращаться в последний день, иначе слишком высока вероятность, что в итоге вы окажетесь в длинной очереди и опоздаете.

В первую очередь рекомендуем заранее определиться, какая модель подходит больше и какой функционал требуется для эффективной работы предприятия. Имейте в виду, что выбрать в таком большом количестве разновидностей не так просто.

Затем уйдет какое-то время на регистрацию кассы. Сколько конкретно – скажут, когда обратитесь в организацию. После этого потребуется настройка и обновление всех компонентов программного обеспечения. Поэтому мы советуем начинать все процедуры по применению кассовых аппаратов при ЕНВД не позднее, чем за месяц, то есть до начала июня.

Помните, что за опоздание проверяющие органы могут оштрафовать.

Если вам сложно определиться с тем, что больше удобно или вы не хотите тратить на это время – обратитесь в «Клеверенс». Мы реализуем лучшую продукцию и поможем выбрать тот софт, который будет максимально справляться с вашими задачами. Сотрудники учтут все цели бизнеса, определят те модели, которые покажут лучшее соотношение цены и качества. Мы поможем настроить и обновить ПО, сделаем так, чтобы работать на новых программах было комфортно.

Можно ли применять досрочно

У многих есть возможность воспользоваться отсрочкой. Но если предприниматель морально уже готов начать иначе трудиться или только открывается, то он может сразу пользоваться кассовой техникой.

Онлайн-кассы для разных категорий ИП на ЕНВД и отсрочка

Как мы уже говорили выше – есть возможность немного позже перейти на новые ресурсы. Но стоит повторно отметить, что не рекомендуется оттягивать закупку до последнего месяца.

Во-первых – все откладывавшие начнут приобретать нужные им аппараты, и их может не оказаться в наличии.

Во-вторых – образуется очередь, которая затянется. А за несвоевременный переход каждый ИП получит штраф. При этом заранее переходить никто не запрещает.

В-третьих – потребуется регистрация и настройка, а свободных мастеров будет крайне мало, цены на обновление вырастут. Сейчас в случае, если не хватает финансов, можно приобрести продукт «Клеверенс» - Магазин 15 или Курьер, благодаря которому можно полностью вести мобильную торговлю по требованиям закона 54-ФЗ с помощью смартфона, планшета или терминала сбора данных. В программе реализована поддержка мобильных ККМ АТОЛ и поддержка терминалов от Pay-ME, пинпадов Ingenico и INPAS. Это решение отлично подойдет компаниям, которые организуют свою работу с помощью доставки. На данный момент это как нельзя более актуально.

Хотите внедрить «Магазин 15»?

Получите всю необходимую информацию у специалиста.

Также с 2020 года расширили количество регионов, в которых успешно функционируют самозанятые. Если человек относится к этой категории работающего населения, то он не покупает себе ККТ и выписывает чеки прямо в приложении.

Применение онлайн-касс по новому закону для ИП на ЕНВД в рознице

На часть сфер сейчас распространяется мораторий на штрафные санкции до июля 2020 года, так как некоторые из них оказались не готовы к столь глобальным переменам. То есть нарушения будут фиксировать, но пока применять санкции никто не будет. Например, это коснется кондукторов и водителей автобусов, которые выдают билеты.

Стоит помнить, что не для всех организаций будут действительны принятые правила. Давайте разберемся, кто может пока не спешить с переходом, а кому вообще пока не понадобятся обновления.

Кто из работающих на ЕНВД вправе не задействовать кассы

Есть несколько категорий предприятий, которым разрешается обходиться без ККТ:

- торговля на неподготовленных рынках, вне палаток, на стихийных ярмарках;

- напитки из цистерн – пиво или квас, молоко, вода;

- продажи через механические автоматы (жевательные резинки, бахилы, конфеты и др.);

- изготовление кожгалантереи и ключей;

- предложение населению ценных бумаг;

- распилка дров, вспашка огородов;

- продажа с рук газеты, печатные издания, билеты;

- занимающиеся ремонтом обуви, мелкой электроники или бытовой техники;

- граждане, которые сдают свое жилье в аренду.

Под этот перечень также попадают специалисты, которые работают нянями, сиделками, горничными, носильщиками или заняты в подобных профессиях. Но с 2020 года они могут оформиться, как самозанятые. Торгующие выдают товарные чеки, оказывающие услуги – БСО.

Также на данный момент освобождены от этого все предприниматели, которые официально находятся в слишком отдаленных районах. Там не должно быть стабильного интернета либо это вообще труднодоступное место. Список подобных территорий утвердило министерство связи.

Достоинства и недостатки от монтажа и внедрения онлайн-касс в этих случаях

Стоит помнить, что переход на новую систему это не только стрессовые и непонятные ситуации. Это несет за собой также ряд положительных сторон, о которых многие не догадываются. Давайте поговорим об этом подробнее.

- станет меньше проверок от ФНС, так как ККТ постоянно передает им сведения;

- регистрация намного проще – даже не придется посещать налоговую, можно все провести через интернет;

- нет необходимости обслуживаться в ЦТО, есть возможность отказаться от этого и экономить;

- с помощью умной кассы можно собирать разнообразную статистику, упрощать взаимодействие с определенными типами документов, автоматизировать часть операций;

- часть моделей, которые могут функционировать в облаке, допускают работать в личном кабинете удаленно, также можно следить за продажами, закупками и средним чеком.

Но есть и пара минусов. В основном это расходы на приобретение нового оборудования и необходимость замены ФН примерно раз в 5 лет. Если вы ищете варианты, которые помогут сэкономить, то обращайтесь в «Клеверенс». Наш софт справится с подобными задачами, его цена при этом находится на разумном уровне.

Штрафы за несоблюдение требований

Вот несколько санкций за нарушения:

- если не будет кассы, то выписывают вплоть до полной выручки;

- если при повторной проверке все еще нет ККТ, а доход составляет более 1 миллиона рублей, то могут заставить прекратить деятельность организации на срок до 3 месяцев;

- для тех, кто не представит бумаги на ККТ, придется заплатить 5000 рублей;

- для техники, которая не соответствует ФЗ 54, накладывается санкция в размере 5 000 рублей, для первого раза выносится предупреждение;

- за каждый невыданный чек – 10 000 рублей.

Компенсация за покупку кассового аппарата для ИП на ЕНВД

После того как ООО или предприниматель купил необходимое оборудование, он получает право запросить налоговый вычет. Это возможно, если перейти на новый режим своевременно и подать документы в ФНС. Для тех, кто опоздает, подобный бонус станет недоступным, а штраф заплатить придется.

Для получения суммы вам потребуется написать соответствующее заявление и показать чек, по которому вы покупали аппараты и оформляли сопутствующие услуги. Можно получить до 18 000 рублей за каждую купленную технику.

Перед тем как приняться пользоваться купленным прибором, его необходимо зафиксировать в ФНС.

Сделать это допускается любым из этих способов:

- лично обратиться в налоговую;

- пройти все этапы электронно на сайте;

- сделать это через сервисный центр.

Любой вариант, кроме обращения в ФНС, требует наличия электронной подписи. Самостоятельно проводить процедуры не рекомендуется, так как есть риск поломать его, особенно фискальный накопитель. Поэтому мы советуем воспользоваться услугами специалистов.

При взаимодействии с ними ставить и регистрировать будет несложно. Они помогут в подключении ОФД, настройке ЛК и других операциях.

Хотите внедрить «Склад 15»?

Получите всю необходимую информацию у специалиста.

Как выбрать среди многообразия касс

Теперь приступаем к самому интересному вопросу – какую из моделей лучше взять. Советуем обратить внимание на несколько параметров:

- Автономность. Если работа вашего ИП связана с разъездами или доставкой, то критично подобрать подходящий аппарат. Он должен обеспечивать курьера ККТ с аккумулятором на какой-то промежуток времени.

- Размер дисплея, наличие и количество кнопок. Простой внешне подойдет для малого ассортимента, а экран с большой сенсорной диагональю больше для крупных магазинов, ресторанов и других заведений.

- Скорость печати. Важный фактор, если часто образуются очереди. Чем быстрее будет печататься документ, тем меньше будет скапливаться в помещении людей. Наличие автоотреза тоже положительно сказывается на качестве обслуживания посетителей.

- Ширина чековой ленты. Если в ассортименте большинство названий длинные, то стоит подобрать такой принтер, в котором больше будет влезать в одну строчку.

- Подключение к интернету. Можно выбирать среди тех, которые работают через сим-карту, кабель или wi-fi. Если связь плохо функционирует в помещении, лучше использовать симку.

- Размеры. Здесь стоит учесть место, на котором после покупки будет располагаться аппарат. Некоторые довольно громоздкие. Для курьерской доставки советуем подыскать более компактный вариант.

Среди популярных моделей:

- Атол Sigma 7. Чек в 57 мм. Дисплей сенсорный, занимает 7 дюймов. Можно использовать для товаров с маркировкой и ЕГАИС.

- Эвотор 7.2. Справочники, облачная база, интеграции с разными товароучетными системами.

- Атол Sigma 10. Экран 10 дюйм. Печатает со скоростью 100 мм/сек. Есть автоотрез. Поддерживает все возможные способы подключения к интернету.

Мы рассмотрели, как выбрать онлайн-кассу для плательщиков ЕНВД в розничной торговле, учли нюансы и привели перечень тех, кто пока имеет право ничего не менять в своей работе. Напоминаем, что санкций не предусмотрено, если заранее подготовиться, а за опоздание могут начислить серьезные штрафы вплоть до ограничения деятельности сроком на 3 месяца. Советуем начать перестраиваться минимум за 30 дней, чтобы успеть выполнить все операции и соответствовать законодательству уже сейчас.

На вебинаре, посвящённом отмене ЕНВД, эксперт компании Такском Сергей Анисимов ответил на вопросы участников, касающиеся особенностей применения онлайн-ККТ в переходный период и после смены налогового режима.

Как на кассе поменять режим с ЕНВД на патент?

Сменить налоговой режим нужно в самом кассовом аппарате. Для этого обратитесь за помощью в сервисную организацию, либо самостоятельно изучите инструкцию к кассе.

Можно ли подключить две ККТ (одну на ИП и другую на ООО) к одной POS-системе и работать в одном помещении двум предприятиям на разных системах налогообложения, с ведением учёта в одной базе 1С?

Данный вариант технически невозможен. К одному терминалу двум разным компаниям подключиться нельзя, т .к. идёт привязка к расчётному счёту организации/ИП. Поэтому у каждого юрлица/ИП должен быть свой собственный терминал для оплаты.

Нужно ли по кассам подавать заявление о переходе на другой режим?

Если вы меняете ЕНВД на ПСН или УСН, то не нужно. Если переходите на ОСН, то потребуется перерегистрация кассы в ФНС.

Патент и кассовый аппарат. Розничная торговля строительными, отделочными и хозтоварами. Требуется ли перерегистрация кассового аппарата?

Если ранее применялся другой налоговый режим, то необходимо произвести перенастройку кассового ПО и сменить режим налогообложения в кассе.

При применении двух режимов нужны две кассы?

Можно применять одну кассу, и разнести товары на два отдела в самой кассе: первый – ПСН, второй – например, УСН.

Сейчас ККТ у нас пробивает в чеках признак налогообложения ЕНВД, нужно ли с 01.01.2021 менять фискальные накопители и перепрограммировать фискальные регистраторы в связи с переходом на патент или УСН 6%?

Если переходите на УСН или ПСН, необходимо изменить систему налогообложения в настройках кассы, замена ФН не требуется.

Станет ли обязательной расшифровка перечня проданных товаров в кассовом чеке или можно продолжить отображать лишь общую сумму и способ оплаты (наличный/безналичный расчёт)?

С 01.02.2021 будет необходимо отражать наименование проданных товаров по каждой позиции и количество. Лучше начать готовиться к этому процессу заранее.

Можно ли оставлять часть товара по «свободной цене» при отбитии чека в 2021 году?

Товар можно отпускать по свободной цене, это не запрещено.

Автомойка. Нужно ли будет вносить в чек каждую позицию по мойке автомобиля?

Через ККТ нужно фиксировать все сумы, которые оплачивают клиенты. А с 1 февраля 2020 года необходимо указывать еще и наименование услуги.

Надо ли будет перерегистрировать кассу, чтобы в чеке отражалась другая система налогообложения?

Перерегистрация кассы не требуется. Но нужно произвести определенные настройки в кассе для смены налогового режима в чеках.

При патенте надо использовать онлайн-кассы?

Если вы ИП, работающий без наёмных работников, то у вас есть отсрочка до 01.07.2021. Затем использование кассы обязательно. Если есть наёмные сотрудники, то ККТ необходимо использовать уже сейчас.

Если ИП (услуги, без наёмных работников) перейдёт с 01.01.21 с ЕНВД на УСН, нужно ли ему устанавливать ККТ?

ИП без работников могут не применять ККТ до 1 июля 2021 года. Отсрочка по неприменению ККТ действует до этой даты, и система налогообложения на неё не влияет (129-ФЗ от 06.06.2019).

Перенастройка касс на другой режим потребует перерегистрации аппарата в налоговой?

Нет, не потребует.

Отдел маленький, но артикулов товара много (чулочно-носочные изделия и трикотаж). Ранее не работал с классификатором. Допустим, занесли все наименования товара и цены. Как быть, если товар переоценивается?

Необходимо внести изменения в кассе и переоценить товар. Кассовый аппарат должен поддерживать работу с большой номенклатурой товара. Используйте оборудование, которое отвечает требованиям торговой точки. Помимо кассы, также может быть использован фискальный регистратор.

Кассовые чеки при УСН физическим лицам отбивать можно?

Не можно, а нужно.

Мы работаем круглосуточно. Как кассовые аппараты перевести на УСН в ночь с 31.12 на 01.01?

Налоговая служба разместила инструкции по смене налоговых режимов на разных моделях касс. С ними можно ознакомиться по ссылке.

За неправильно указанную систему налогообложения в кассовом чеке предусмотрен штраф, переводите заранее, до 31 числа. В праздники ЦТО будут работать либо сокращённо, либо не работать вовсе.

Можно ли совместить УСН и патент на одной кассе с привязкой к 1С?

Да, можно, всё зависит от функционала вашей кассы.

Как перерегистрировать кассу на другую систему? И на упрощёнке нужно ли вести в кассе учёт по номенклатуре или можно одной суммой пробивать?

ИП без работников могут не применять ККТ при оказании услуг, выполнении работ, продаже товаров собственного производства до 01.07.2021 года. При этом ИП на спецрежимах налогообложения (кроме торговли подакцизными товарами) могут не указывать наименование товаров чеках до 01.02.2021 года. Бить общей суммой запрещено уже сейчас.

На ПСН номенклатуру обязательно вносить в онлайн-кассу?

До 01.02.2021 такой обязанности нет. Затем данное действие станет обязательным.

Если перейти с ЕНВД на УСН (ИП), то можно ли вести торговлю через торговый зал и в интернет-магазине, используя один кассовый аппарат?

Если кассовый аппарат поддерживает такой функционал, то можно.

Розничная торговля, несколько магазинов. Применение кассового аппарата на патенте обязательно?

Кассу необходимо применять уже сейчас. Льгота была только у ИП без работников.

Если будет два патента, надо ли ставить две кассы? Деятельность в одном помещении.

Нет, кассовый аппарат можно использовать один. Для облегчения учёта суммы по патентам можно условно пробивать по разным разделам, например, торговля по первому виду деятельности – один раздел, второй вид деятельности – другой раздел.

Сейчас торговая точка на ЕНВД, но по критериям можем использовать только ОСН с 1 января 2021 года. В кассе установлен ФН на 36 месяце, который в реальности отработал только 9 месяцев. Нужно ли нам будет менять ФН при смене налогового режима, какие наши действия?

Согласно письму ФНС от 03.12.2020 № АБ-4-20/19907@, ФН менять не нужно. Вы можете доработать до конца его срока действия. При этом в кассовом аппарате у вас останется система ЕНВД.

-

Содержание

54-ФЗ вносит корректировки в работу практически всех сфер предпринимательской деятельности. На использование ККТ нового поколения переходят даже те организации, в которых кассовая техника не использовалась в принципе. Онлайн-кассы для ИП и ООО на ЕНВД в 2018 году так же актуальны, как и для других систем налогообложения. Хотя использование ККТ для этого режима налогообложения понятие знакомое скорее теоретически, с июля 2018 года у ИП и ООО на ЕНВД появится возможность практической работы с онлайн-кассами.

Индивидуальные предприниматели на ЕНВД нужно установить онлайн-кассу, если есть сотрудники, то в 2018 году, без сотрудников в 2019. ИП, оказывающие услуги населению, выдающие БСО, независимо от количества сотрудников в 2019 г.

Основной функцией кассы нового поколения является контроль уровня выручки, получаемой владельцами бизнеса. Таким образом Федеральная налоговая служба планирует сократить количество предприятий, уклоняющихся от уплаты налогов. У владельцев бизнеса может возникнуть вопрос, зачем вообще нужна онлайн-касса предприятию на ЕНВД, ведь эта система налогообложения подразумевает фиксированную сумму выплат в бюджет РФ вне зависимости от суммы дохода. Установка онлайн-касс для ИП и ООО на ЕНВД в 2018-2019 гг. больше пользы несет для потребителя. Дело в том, что помимо функции контроля онлайн-кассы так же выполняют роль инструмента для защиты прав потребителя.

-

Каждая операция по кассе, будь то продажа или возврат:

Соответственно, если оказанная услуга или проданный товар по факту окажутся ненадлежащего качества, потребителю будет гораздо проще доказать факт оказания ему услуги или же покупки им товара.

-

Так же, в чеке будет указываться специальный QR-код, с помощью которого потребитель может:

Что такое онлайн-касса

-

Онлайн-касса состоит из:

-

Для кого подходит

Сроки перехода на онлайн-кассы

Кто должен перейти на новые кассы с 1 июля 2018 г.

ООО и ИП на ЕНВД обязаны перейти на онлайн-кассы в июле 2018 года. Данное требование распространяется на организации, сфера деятельности которых квалифицируется как розничная торговля и общепит. Причем для организации общественного питания, это распространяется при наличии наёмного персонала, в противном случае предприятие подходит под условия отсрочки, о которых поговорим ниже.

Еще одной сферой деятельности, в которой будет необходимо использование ККМ нового поколения с 01.07.2018 будут продажи через вендинговые автоматы, в случае, если имеются трудовые договора с нанятыми сотрудниками.

Кто должен перейти на новые кассы с 1 июля 2019 года

Что касается отсрочки в установке онлайн-касс владельцами ИП и ООО на ЕНВД до 01.07.2019, для некоторых видов предпринимательской деятельности она остается доступной:

- Во-первых, от установки онлайн-кассы в 2018 г. освобождаются ИП и ООО на ЕНВД не работающие в сфере розничных продаж и общепита;

- Следующая категория бизнеса, получившая привилегию в виде отсрочки установки новых касс, это предприятия занимающиеся розничной торговлей и общепитом, в том случае, если в организации работает сам предприниматель, без участия нанятых по трудовым договорам работников;

- Вендинг так же попадает под условия отсрочки. Обязательным условием является отсутствие наёмных работников;

- Если организация или же индивидуальный предприниматель оказывает услуги населению, отсрочка тоже будет актуальна.

Стоит отметить, что даже в случае попадания под условия отсрочки, бизнесмены будут обязаны выдавать покупателям бланки строгой отчетности.

Сроки перехода на кассы нового поколения при розничной торговле пивом

Изначально, в момент введения 54-ФЗ продавцы пива должны были осуществить переход на онлайн-кассы ещё в марте 2017 года. Позже (31.07.2017) были внесены поправки в существующее законодательство, согласно которым сроки переместили на 01.07.2018. Произошло это в связи с тем, что торговля пивом контролируется двумя законами 54-ФЗ и 171-ФЗ. В вопросе перехода на онлайн-кассы 54-ФЗ оказался главнее.

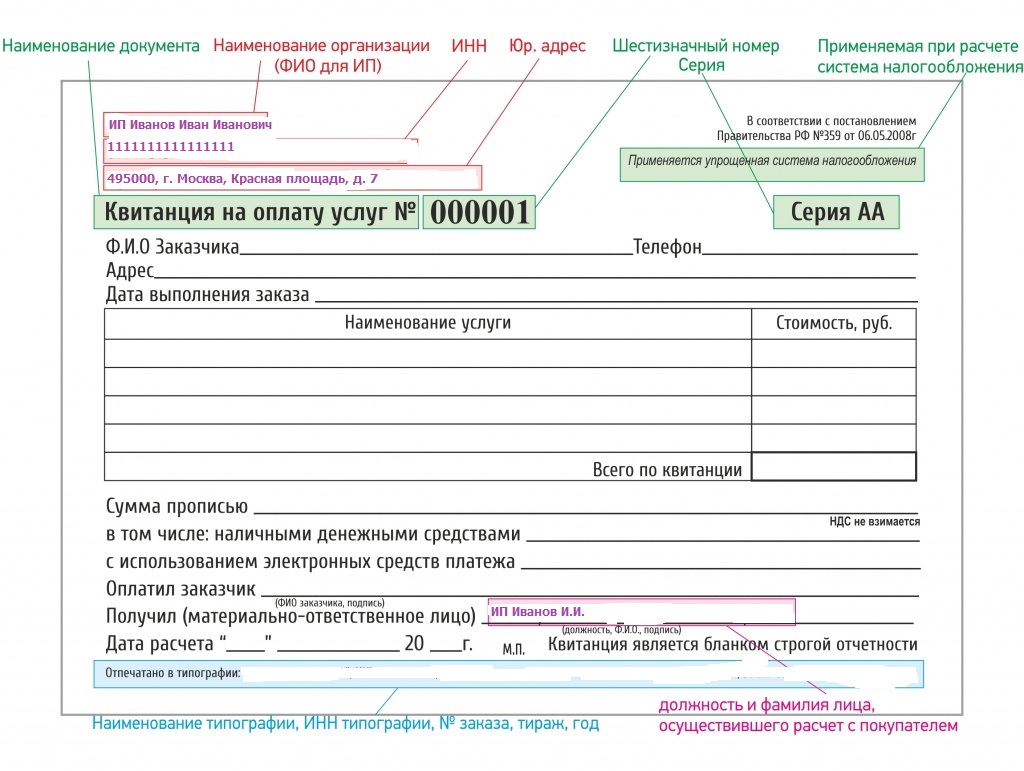

Какие изменения затронут формат бланков строгой отчетности

Прежде всего, стоит разобраться с тем, что это такое. По своей сути БСО – это документ, подтверждающий факт оплаты покупки. При определенных условиях они могут заменять обычные чеки. Например, БСО обязаны были выдавать предприятия, которые согласно законодательству РФ могли не использовать кассовую технику в работе.

-

Печатались бланки двумя способами:

Введение 54-ФЗ повлечет за собой не только модернизацию ККМ, но и изменения в бланках строгой отчетности. Разберем, что именно изменится в формате документов:

- Прежде всего, БСО теперь будут формироваться специальным устройством, в законодательстве обозначенным как «автоматизированная система для бланков строгой отчетности»;

- Старые «типографские» использовать в работе запрещено;

- Следующее изменение – это перевод БСО в электронный формат. Точнее, не полный перевод, а обязательное наличие возможности их формирования в электронном виде. Эта функция вводится для того, чтобы предприниматель мог отправлять данный документ посредством SMS-сообщений или на e-mail;

- Реквизиты чека и БСО будут идентичны;

- Устройство для печати бланков будет квалифицированно как ККТ.

Согласно закону от 27.11.2017 № 337-ФЗ переход на обновленный формат документа должен быть произведен до 01.07.2019 г. (исключением здесь являются только организации общественного питания с наёмными работниками).

Для кого кассы отменили полностью

В вопросе установки онлайн-касс для ИП и ООО на ЕНВД в 2018-2019 гг. есть и свои исключения. К организациям и ИП, полностью освобожденным от установки онлайн-касс, относятся:

- Фирмы, специализирующиеся на реставрации и изготовлении обуви;

- Изготовление мелких металлических изделий (галантереи);

- Предмет продажи изготовлен собственноручно предпринимателем или же является изделием художественного промысла;

- Сдача жилья, принадлежащего арендодателю на праве собственности;

- Киоски, осуществляющие продажу газет и журналов;

- Продажа мороженого;

- Напитки, продающиеся посредством розлива;

- Продажа продукции «в разнос»;

- Сезонные фрукты/овощи, в том числе бахчевые;

- Аптечные пункты, находящиеся в здании больницы, при условии, что больница находится в населенном пункте, в котором отдельно стоящие аптеки не предусмотрены. Например, это может быть небольшая деревня, в которой есть фельдшерский пункт. В здании фельдшерского пункта, в свою очередь, расположена небольшая аптека. Кроме этой аптеки фармацевтических точек в деревне нет. В этом случае владелец аптеки может не устанавливать онлайн-кассу, но только при условии, что он не продает подакцизные товары;

- Еще одним пунктом, требующим пояснений, будет отсутствие необходимости устанавливать онлайн-кассу в труднодоступной местности. «Труднодоступной» местность может называться только после того, как ей было присвоено это звание субъектом власти РФ. Но, если бизнесмен торгует подакцизными товарами, он обязан приобрести и установить онлайн-кассу, независимо от того, труднодоступная местность или нет. В этом случае, касса будет работать в автономном режиме.

Не стоит забывать, что даже если предприниматель освобожден от необходимости установки онлайн-кассы, он обязан выдавать бланки строгой отчетности.

Штрафы за работу без ККМ для ИП и ООО на ЕНВД

Повторное совершение правонарушения ведет к приостановлению деятельности или дисквалификации сроком до 2-х лет.

Требования к чеку

Согласно требованиям 54-ФЗ чек должен содержать следующую информацию:

- Название организации, в которой были оказаны услуги или приобретен товар. ИНН предприятия, выдавшей чек;;

- Данные работника кассы;

- Дата и точное время проведения расчетов;

- Номер смены

- Наименование проводимой операции;

- Наименование товаров

- НДС

- Форма расчета;

- Номер чека;

- Код ККТ в налоговой;

- Номер устройства для накопления и отправки фискальных данных;

- Наименование ОФД;

- Адрес сайта, на котором покупатель может получить электронную версию документа, если такая необходимость появилась после того, как он покинул место расчета.

- Адрес эл.почты, на которую будет отправлен чек.

У предпринимателя должна быть возможность как печати бумажной версии чека, так и отправки его посредством sms-сообщений или же на предоставленный e-mail.

Федеральный закон №54 по онлайн-кассам

«Для включения ФН в реестр фискальных накопителей его изготовитель представляет в уполномоченный орган на бумажном носителе или в форме электронного документа заявление о соответствии модели фискального накопителя требованиям законодательства Российской Федерации о применении ККТ (далее — заявление о соответствии модели ФН)…» Ст. 3, п. 3, 54-ФЗ

Каждый производитель фискальных накопителей обязан передавать информацию о ФН в ФНС, соответственно, каждый ФН должен проходить регистрацию. Если ФН отсутствует в реестре, он не может быть использован.

Налоговые вычеты

Одной из положительных сторон перехода предприятий на онлайн-кассы является предоставление владельцам бизнеса налогового вычета. Сумма этой выплаты будет не выше 18 000 рублей на каждую онлайн-кассу.

-

Для того, чтобы выплата была произведена, необходимо соблюсти следующие условия:

- кассовая техника на которую планируется получить налоговый вычет числится в гос. реестре ККТ;

- устройство прошло процедуру регистрации в ФНС.

- система налогообложения — ЕНВД

Важным нюансом для бизнесменов является необходимость поставить кассу на учет в первые дни после покупки. Дело в том, что в момент расчета выплат время от момента покупки и до регистрации кассовой техники учитываться не будет.

Владельцы организаций, в которых переход на новые кассы согласно 54-ФЗ запланирован на период с 01.02.2017 по 01.07.2018 г. могут оформить вычет только на 2018 год. Если же переход запланирован с 01.02.2017 по 01.07.2019 г. у бизнесмена есть возможность получить вычет за 2018-2019 гг.

Какой кассовый аппарат выбрать?

ККТ необходимо выбирать исходя из размеров бизнеса, проходимости точки, необходимых функций и т.д. То есть к моменту покупки устройства бизнесмену нужно четко понимать, какой именно аппарат ему нужен. Проведение подобной аналитики позволит значительно сэкономить средства и исключить возможность неэффективного приобретения.

Решение 1: Для магазинов с небольшим количеством покупателей

Для магазина с количеством продаж до 50 в день подойдет Атол 30Ф – самый популярный, бюджетный и надежный фискальный регистратор. Подключается к управляющему устройству (компьютер, ноутбук, планшет, смартфон) с установленным кассовым ПО. Для полноценной автоматизации продаж и учета в розничном магазине в дополнение к АТОЛ 30Ф рекомендуем вам сервис Бизнес.Ру и программу Бизнес.Ру Касса.

Атол 30Ф

- Соответствует 54-ФЗ

- Для магазинов со средним количеством чеков до 50 шт./день

- Скорость печати 50 мм/сек

- Ширина ленты – 44/58 мм

- Совместима с любым из зарегистрированных ОФД;

от 15 400 рублей

-

Для небольших магазинов

-

Что включено:

- Кассиров неограниченно

- 1 пользователь товароучетной программы

- 1 касса (фиск. регистратор)

Решение 2: Для курьеров и выездной торговли

Атол 15Ф подходит для курьеров. Подключается через смартфон или планшет, имеет компактные размеры. Программное обеспечение здесь предлагается «Розница Лайт», разработанная специально для выездной торговли.

- Соответствует 54-ФЗ

- ФН установлен в корпусе на 15 мес.

- Печать QR-кода

- Скорость печати 50 мм/с

- Ширина бумаги 58 мм

от 17 900 рублей

-

Что включено:

- Кассиров неограниченно

- 1 пользователь товароучетной программы

- 1 касса (фиск. регистратор)

Решение 3: Для магазинов со средним количеством покупателей и для небольших сетей

Атол 50Ф подходит для средних розничных точек со средним количеством чеков до 100 шт/день. У него более быстрая скорость печати и есть автоотрезчик. Для товароучетной программы кассы подойдет тариф «Проф», чтобы вести профессиональный торговый и складской учет.

- Соответствует 54-ФЗ

- ФН установлен в корпусе

- Печать QR-кода

- Скорость печати – 100 мм/с

- Ширина ленты – 44/58 мм

- Автоотрезчик

от 23 500 рублей

-

Для средних магазинов

-

Что включено:

- Кассиров неограниченно

- 1 пользователь товароучетной программы

- 1 касса (фиск. регистратор)

Дополнительные расходы

-

К дополнительным расходам, которые понесет предприниматель в связи с переходом на использование онлайн-касс, относятся:

Далее владелец бизнеса пополняет список по своему усмотрению. В перечень можно включить такое доп. оборудование, как, например, весы, денежный ящик для кассы и т.д. Итоговая сумма в каждом конкретном случае будет зависеть от количества оборудования, его функций и производителя.

Как перейти на онлайн-кассу

Для того чтобы перейти ИП или ООО на ЕНВД на онлайн-кассу в 2018 г. понадобится собственно сама онлайн-касса. Далее, по желанию, бизнесмен может приобрести дополнительное оборудование в виде банковского pos-терминала, сканера штрих-кодов и т.д.

-

Алгоритм перехода следующий:

Последние новости. Законопроект об отсрочке применения ККТ для ЕНВД до 2021

Согласно законопроектам № 110014-7 и № 130388-7 находящимся на рассмотрении в государственной думе отсрочка до 2021 г. может быть предоставлена:

- предпринимателям, работающим в сфере оказания услуг (есть исключения);

- организациям ранее не использовавшим ККТ в работе;

- предприятиям, использующим торговые автоматы как инструмент продаж;

- вмененщикам (ИП и ООО на ЕНВД)

На существующий момент выше описанный законопроект не прошел.

Вопрос-ответ

У меня точка общепита на ЕНВД, когда мне переходить на онлайн ККМ?

В зависимости от того, есть ли в Вашей организации наёмные работники. Если таковых нет, переход нужно осуществить до 1.07.2019 года. Если же наёмные работники присутствуют, перейти на онлайн-кассу необходимо было до 01.07.2018 г.

Нужна ли онлайн-касса для грузоперевозок на ЕНВД?

Установку онлайн-кассы для организации на ЕНВД, оказывающей услуги грузоперевозок необходимо произвести до 1 июля 2019 года.

Для маленького магазина розничной торговли на ЕНВД какой срок перехода на онлайн-ККМ?

Срок перехода в этом случае 01.07.2018 г. при наличие у Вас есть сотрудники, без сотрудников с 01.07.2019 г.

В какой срок необходимо установить ККМ для парикмахерской, если у нас ИП на ЕНВД

Онлайн-кассу нужно установить до 01.07.2019 г.

Нужен ли автосервису на ЕНВД кассовый аппарат

Да, нужен. Установить его необходимо до 01.07.2019 г.

Клинике ветеринарных услуг с сотрудниками, когда переходить на онлайн ККТ. У нас ИП на ЕНВД

Переход на онлайн-кассу нужно осуществить до 01.07.2019 г.

В каких случаях кассовая книга остаётся обязательным документом, а когда от неё можно отказаться? Как работать при наличии онлайн-кассы? Как правильно вести КК, кто за этим следит и чем грозят нарушения?

Эти вопросы далеко не праздные для большинства предпринимателей, ведь кассовая книга — это основной документ, в котором ведется финансовый учет.

Если очень коротко, то ответ такой:

- Юридические лица обязаны вести кассовую книгу. Никаких исключений. Не важно, есть при этом онлайн-касса или нет.

Индивидуальные предприниматели могут не заполнять кассовую книгу. От этой необходимости они законодательно освобождены, но в любом случае должны вести учет своих расходов и доходов. Могут сами принять решение о ведении КК.

У такого вида отчётности есть свои правила, им нужно строго следовать.

А теперь обо всем по порядку.

Что такое кассовая книга?

Кассовая книга (КК) — документ, в котором фиксируется движение денежных средств в точной последовательности согласно первичным документам. После совершения каждой операции ее обязательно необходимо зарегистрировать.

Основанием для создания приходных и расходных ордеров служат различные документы, в том числе сформированные онлайн-кассой. Если предприниматель на законных основаниях не использует ККТ, то применяются товарные чеки и бланки строгой отчетности.

Кто должен ее вести и зачем?

Ведение кассовой книги — обязанность всех юридических лиц.

Индивидуальные предприниматели от этого освобождены, но им необходимо вести сводные документы, в которых отражено движение денежных средств, что является альтернативой кассовой книги.

О лимитах

Одна из основных целей использования кассовой книги — контроль над лимитом предприятия. При этом важно выполнять условие: денежный остаток не должен превышать величины лимита, установленного законом или внутренними документами компании. В случае появления излишка средства перечисляются на банковский счет.

Для ИП лимиты на законодательном уровне не установлены. Если необходимо, создается норматив, который регулирует оборот наличности внутри предприятия.

Нужно ли вести кассовую книгу, если используется онлайн-касса?

В общих чертах большинство компаний ведут кассовую книгу, это важный инструмент бухгалтерского учёта и финансового контроля. Не важно, использует при этом предприятие онлайн-кассу или нет. А применение ККТ выступает как частный случай в подобных хозяйственных отношениях.

В итоге, ведение кассовой книги при использовании онлайн-кассы необходимо по сути в двух случаях:

- Открыто юридическое лицо, в том числе малое предприятие.

- ИП сам принял решение о необходимости КК.

Правила ведения

Указание ЦБ №3210-У от 11 марта 2014 года определяет порядок ведения КК, в том числе в случае использования онлайн-кассы:

Начало и завершение ведения КК совпадает с календарным началом года. Для новых предприятий, основанных в середине года, начало КК определяется датой проведения первой операции. Если деятельность прекращается в середине года, то в тот же момент завершается КК.

Оформление документа допускается в рукописном (с использованием шариковой ручки) или печатном виде.

Информация вносится в каждую строку, пропуски не допускаются.

Все листы составляются в двух экземплярах, один из которых отрезной, а второй остается в книге.

КК ведется ежедневно (при условии проведения операций), причем каждый день начинается с нового листа.

В завершении смен КК вместе с первичными документами сдается в бухгалтерию для проверки, после чего возвращается кассиру.

На каждом предприятии ведется только одна КК.

Как следует заполнять кассовую книгу?

Заполнение полей кассовой книги предусматривает две основные операции: внесение прихода и расхода наличности. В завершении смены подводится итог.

Однако для большинства предпринимателей установленная законом форма удобна и понятна, поэтому они придерживаются ее.

Основные элементы оформления

Два способа заполнения

Как сказано выше, внесение информации в КК допускается шариковой ручкой или на компьютере.

Вручную

Если используется рукописный способ, то книга делится на основную и отрывную часть. Копирование содержимого первой части на вторую осуществляется с помощью копировальной бумаги, которая прокладывается между ними. Основная часть сшивается, а копия направляется в бухгалтерию.

В электронном виде

Для заполнения КК на компьютере выбирают специальное ПО или используют таблицы Excel в соответствии с установленными правилами. Затем распечатанные листы подписываются и сшиваются.

Требования к хранению КК

Ответственность за это возложена на руководителя предприятия.

Место хранения кассовой книги — архив предприятия. Она также может быть отдана на хранение специализированной фирме. В этом случае составляют договор между сторонами и указывают условия гарантии сохранности.

Кто и как контролирует ведение кассовой книги?

Проверкой кассовой дисциплины предприятий занимается Налоговая служба, которая при нарушениях закона может наложить штраф.

Задача проверки не только определить правильность ведения КК, но и выявить иные правонарушения, находящиеся в компетенции ФНС.

документы, которые связаны с регистрацией операций с кассой, в том числе кассовая книга;

отчетность, содержащаяся в фискальной памяти;

приказ, устанавливающий лимит по остатку кассы;

авансовые отчеты и другие бухгалтерские документы.

Какие санкции грозят, если обнаружатся ошибки в ведении КК?

В обязанности субъектов хозяйственной деятельности входит своевременная уплата налогов, по тарифам в соответствии с выбранной системой налогообложения. За сокрытие документов, которые подтверждают доход, грозит штраф.

Итоги

Итак, само по себе наличие онлайн-кассы не становится поводом вести или не вести кассовую книгу.

Ответ на вопрос, нужна ли она, зависит от типа организации. Юридические лица обязаны вести подобную отчетность, а индивидуальные предприниматели освобождены от обязанности заполнять КК. При этом ИП в любом случае должны вести учёт доходов и расходов.

Кассовая книга является инструментом контроля за приходом и расходом финансов.

Налоговая инспекция вправе проверять подобную отчетность, а за нарушения в оформлении или корректности данных компании грозит штраф.

Статью написали ритейл-эксперты ПОРТ при информационной поддержке Сергея Хороша.

Если у вас есть вопросы, касающиеся покупки или работы онлайн-касс, пишите комментарии на сайте и в соцсетях или задайте вопросы менеджерам в офисах ПОРТ в Красноярске.

Читайте также: