Значения каких реквизитов документов предоставляются налоговыми органами

Опубликовано: 14.05.2024

2014-02-12

16304

Требования к минимальному составу информационных элементов (реквизитов) для любого документа определяются двумя государственными стандартами на управленческую документацию: ГОСТ 6.10.4-84 «Унифицированные системы документации. Придание юридической силы документам на машинном носителе и машинограмме, создаваемым средствами вычислительной техники. Основные положения» и ГОСТ 6.10.5-87 «Унифицированные системы документации. Требования к построению формуляра-образца».

Оба норматива устанавливают состав реквизитов, придающих документной записи юридическую силу документа и поэтому называемых обязательными. Состав и форма их записи почти идентична в обоих стандартах.

Обязательными реквизитами для большинства документов являются:

- наименование организации (должностного лица) – автора документа

- наименование вида документа (кроме письма)

Наименование организации – создателя документа допускается записывать на машиночитаемых документах только в сокращенной форме, и её код.

Наименование документа (унифицированной формы) состоит из наименования вида документа: план, приказ и т.д. и заголовка к тексту. Наименование вида должно присутствовать на любом документе, кроме письма. Наименование (название) документа определяется составителем документа исходя из назначения и содержания последнего. В зависимости от названия документа выбирается нужная форма изложения текста, определяются характер и степень обязательности реализации его содержания, устанавливается и перечень необходимых для его оформления других реквизитов.

Наименование документа должно соответствовать компетенции организации (юридического лица), содержанию документируемого действия.

Дата документа – не только самостоятельный реквизит, содержащий указанное на документе время его создания и (или) подписания, но и информационный элемент фиксации многих других этапов обработки документа в офисе: утверждения, принятия, согласования, регистрации, опубликования. Указанные действия обязательно датируются, поэтому государственные стандарты определяют местонахождение даты каждого из них.

Дата документа – один из важнейших реквизитов док-та. Отсутствие даты на документе делает его недействительным.

Дату должно указывать (проставлять) должностное лицо, подписывающее документ, непосредственно при подписании. При подготовке проекта документа может печататься только обозначение месяца и года, а число вносится непосредственно при подписании.

Для документов, фиксирующих решения, принимаемые коллегиально (протокол, акт, постановление), датой является дата принятия решения, а не подписания. В этом случае дата может печататься на документе при его подготовке.

В состав даты, как правило, входит указание года, месяца и числа, а в части документов, например, электронных, телефонограммах и других, она дополняется указанием часов и минут.

Установлено, что способ написания даты зависит от характера документа: в нормативных документах, определяющих права граждан и организаций, а также содержащих сведения финансового характера, и в ряде других случаев предлагается использовать словесно-цифровой способ датирования: 14 июня 2003 года или 8 марта 2006 г. В остальных случаях - цифровой: 14.06.2003 или 08.03.2006. Эти различия обусловлены сложившейся практикой, а также стремлением затруднить подделку даты.

В международных стандартах установлен способ датирования в следующей последовательности: год, месяц, число (2006.06.14 или 2005. 03.08). Такой способ применялся на Руси в течение нескольких столетий и сохранился до настоящего времени в основном в правовых документах: 1986 г. августа 29.

Действующие стандарты допускают датирование в соответствии с международными правилами как альтернативные. Не оговаривая конкретные случаи. Международные стандарты предлагают единые правила оформления времени на документах: слева направо по нисходящей арабскими цифрами, разделяя отдельные элементы точками и пробелами: 2001.03.08 14.27. Но международные стандарты не применяются напрямую, они должны внедряться путем издания на их основе национальных норм. В российских нормативных актах не определены правила написания каких-либо других единиц времени.

На документах, составленных совместно несколькими организациями или юридическими лицами, проставляется единая дата подписания. Если автором документа проставлено несколько дат при его подписании (утверждении), то датой документа является наиболее поздняя дата подписания.

Дата служит одним из поисковых признаков и обязательно указывается при оформлении юридически точных и полных ссылок на документ.

Место проставления даты на документе зависит от бланка и вида конкретного документа.

Индекс придает документу юридическую силу, подтверждая факт составления и отправки документа: предназначен для учета, контроля за своевременным исполнением и организации системы поиска поступающих или издаваемых в организации документов.

Индекс документа должен состоять из порядкового номера, который при необходимости дополняется буквенными обозначениями, индексом по номенклатуре дел или другому классификатору – названий документов, вопросов деятельности, корреспондентов, исполнителей и т.д. Составные части индексов отделяются косой чертой, например: 148/12-15, где 148 – порядковый номер корреспонденции, 12-15 индекс дела, где хранится документ. Безусловно, цифровой ряд в индексе может быть дополнен буквенным.

Состав цифр и букв, их смысловое значение в конечном варианте определяется руководством фирмы, становится общим правилом и доводится до сведения сотрудников в составе инструкции по работе с документами.

Код организации и код формы документа указывают на юридическое признание права на существование не только данного документа, но и организации, его создавшей. Код организации указывается в соответствии с классификаторами организаций и предприятий (Госкомстат России, Госстандарт России, Минэкономики России). Органы власти и управления код организации проставляют по Общероссийскому классификатору органов власти управления (ОКОГУ).

Код формы документа указывается в соответствии с общероссийским или отраслевым классификатором или табелем форм документов арабскими цифрами на верхнем поле документа, ограничивая тем самым нижнюю кромку полей.

Коды используются и при передаче документированной информации по каналам электронной связи и являются элементами идентификации документа.

Основной государственный регистрационный номер (ОГРН) юридического лица является одним из обязательных реквизитов. В соответствии с ФЗ от 8 августа 2001 г. «О государственной регистрации юридических лиц» налоговыми органами ведется Единый государственный реестр юридических лиц. Правила ведения Единого государственного реестра юридических лиц и предоставления, содержащихся в нем сведений, утверждены Постановлением Правительства РФ от 19 июня 2002 г. № 438. Согласно им регистрационный номер записи о создании юридического лица либо записи о первом предоставлении сведений о юридическом лице (для ЮЛ, зарегистрированных до 1 июня 2002 г.) является основным государственным регистрационным номером юридического лица.Основной государственный регистрационный номер указывается только в бланках для писем в составе справочных сведений.

Идентификационный номер налогоплательщика/ код причины постановки на учет (ИНН/КПП) – ещё один цифровой код, свидетельствующий о постановке на налоговый учет налогоплательщика – юридического лица, индивидуального предпринимателя, физического лица. Идентификационный номер налогоплательщика (ИНН) указывается в соответствии с письмом Госналогслужбы России, Минфина России и Банка России от 16 июня 1995 г. № ВГ-4-12/25н «Об обязательном указании идентификационных номеров налогоплательщиков при оформлении расчетно-платежных документов». С 1 января 2001 г. организации-налогоплательщики применяют ИНН во всех документах, используемых в налоговых отношениях, вместе с кодом причины постановки на учет КПП. ИНН/КПП также указываются в бланках для писем в составе справочных данных об организации.

Подпись (код) лица, ответственного за правильность изготовления документа, или код (подпись) лица, утвердившего документ. Подпись является реквизитом, удостоверяющим документ, подтверждающим ответственность подписавшего за все в нем изложенное. Подпись придает документу юридическую силу.

Документ подписывается должностными лицами в соответствии с их компетенцией, установленной действующим законодательством, приказом о распределении обязанностей или иными правовыми актами. В большинстве документов подписывается, как правило, первый экземпляр.

В состав подписи входит: обозначение должности лица, подписавшего документ, полное, если документ оформлен не на бланке, и сокращенное – на документах, оформленных на бланках; собственно личная подпись, до сего времени не имеющая точного русского термина для своего обозначения, и её расшифровка, состоящая в соответствии с русскими национальными традициями, восходящими к временам Бориса Годунова, введшего награждение отчеством, из двух букв инициалов и фамилии.

Подпись является обязательным реквизитом любого док-та.

Д.Л., проставляя подпись в док-те, берет на себя ответственность:

· за достоверность документа;

· за все возможные последствия исполнения (введения в действие) документа.

Право подписи предоставляется определенным лицам и м.б. закреплено:

· в уставе предприятия;

· в положении о предприятии (о структурном подразделении);

· в инструкции по ДП;

· в должностной инструкции работника;

· в приказе о распределении обязанностей.

Документы организации подписывает директор или его заместитель. Документы структурных подразделений подписывают их руководители.

По ряду вопросов правом подписи могут обладать другие работники, н-р, ведущие специалисты предприятия.

Подпись ставится на первом экземпляре документа, при необходимости – на других экземплярах, н-р, при заключении договора.

Две подписи проставляются на документах, принятых коллегиальными органами. Две или более подписей проставляют на документах, если ответственность за их содержание несут несколько должностных лиц, н-р, на финансовых документах, документах проверок (ревизий), документах, составленных несколькими организациями, и т.п.

Если документы должны подписывать несколько лиц равных должностей, то их подписи располагают на одном уровне. В документах, составленных комиссией, указывают не должности лиц, составивших документ, а распределение обязанностей в составе комиссии.

Местонахождение организации – создателя документа, т.е. наименование населенного пункта. Почтовый адрес включается то в состав обязательных (по ГОСТ 6.10.4-84), то в состав дополнительных (по ГОСТ 6.10.5-87) реквизитов.

Возможны варианты написания этого реквизита. В большинстве документов, и уж более в тех, которые не предполагается рассылать за пределы офиса, достаточно указать наименование населенного пункта: Москва, Волгоград, г. Калуга, пос. Тополинный, с. Степанчиково, ст. Щелковская (станция, станица). Для малоизвестных населенных пунктов совсем не лишним будет уточнение местонахождения населенного пункта, н-р: ст. Шелковская Краснодарского края.

Если в название фирмы уже входит наименование населенного пункта, то вторично указывать его двумя строчками ниже вряд ли целесообразно, например:

Ярославский шинный завод

В письмах, чтобы максимально облегчить работу корреспондента, как и в большинстве стран, указывают почтовый, телеграфный адрес фирмы, номера телефонов, факсимильных аппаратов, адрес в Интернете и др.

Автор: Н. В. Фирфарова

Является ли правомерным непредставление документов по требованию инспекции по причине отсутствия в нем конкретных реквизитов истребованных документов и их количества?

Налогоплательщик не исполнил требование налогового органа из-за отсутствия в нем конкретных реквизитов истребованных документов и их количества. За непредставление документов по требованию налогового органа на организацию наложен штраф.

Является ли непредставление документов по указанной выше причине обоснованным? Правомерны ли действия налогового органа?

Нормы Налогового кодекса о правах и обязанностях контролеров и налогоплательщиков.

Подпунктом 1 п. 1 ст. 31 НК РФ закреплено право налоговых органов требовать в соответствии с законодательством о налогах и сборах от налогоплательщика:

документы по установленным формам, служащие основаниями для исчисления и уплаты (удержания и перечисления) налогов;

документы, подтверждающие правильность исчисления и своевременность уплаты (удержания и перечисления) налогов.

С названным правом налоговиков корреспондирует обязанность налогоплательщиков (пп. 6 п. 1 ст. 23 НК РФ) представлять должностным лицам инспекции документы, необходимые для исчисления и уплаты налогов. Делать это необходимо в случаях и в порядке, которые определены НК РФ. Так, п. 12 ст. 89 НК РФ предусмотрено: при проведении выездной проверки налогоплательщик обязан обеспечить должностным лицам ИФНС, проводящим указанную налоговую проверку, возможность ознакомиться с документами, связанными с исчислением и уплатой налогов.

Основные моменты, касающиеся процедуры истребования документов.

Согласно п. 1 ст. 93 НК РФ должностное лицо налогового органа, проводящее налоговую проверку, вправе истребовать у проверяемого лица необходимые для проверки документы[1]. В силу п. 2 указанной статьи истребуемые документы могут быть представлены в ИФНС лично или через представителя, направлены по почте заказным письмом либо переданы в электронной форме по телекоммуникационным каналам связи или через личный кабинет налогоплательщика. Документы на бумажном носителе представляются в виде заверенных проверяемым лицом копий. В случае необходимости должностное лицо налогового органа вправе ознакомиться с подлинниками документов.

В соответствии с п. 3 ст. 93 НК РФ документы, которые были истребованы в ходе налоговой проверки, представляются в течение 10 дней со дня получения соответствующего требования.

По правилам названной нормы, если проверяемое лицо не имеет возможности представить истребуемые документы в течение установленного срока, оно письменно уведомляет об этом проверяющих должностных лиц налогового органа в течение дня, следующего за днем получения требования о представлении документов.

Уведомление может быть представлено проверяемым лицом лично или через представителя либо передано в электронной форме по телекоммуникационным каналам связи[2]> или через его личный кабинет.

Обратите внимание:

При этом налогоплательщику следует указать причины, по которым истребуемые документы не могут быть представлены в установленные сроки, а также назвать сроки, в течение которых он может представить истребуемые документы.

В течение двух дней со дня получения такого уведомления контролеры вправе продлить сроки представления документов или отказать в продлении сроков (о чем выносится отдельное решение).

Содержание требования о представлении документов.

Перечень документов.

Как указал Минфин, налоговым законодательством не определен перечень документов, которые могут быть истребованы у налогоплательщика. Однако документы должны удовлетворять требованиям, указанным в вышеназванных нормах Налогового кодекса, то есть быть связанными с исчислением и уплатой налогов (письма Минфина России от 12.05.2017 № 03-03-06/1/28744, от 10.07.2015 № 03-02-07/1/39920).

К сведению:

Документы и информация, имеющие значение для формирования выводов о правильности исчисления, удержания и уплаты (перечисления) налогов, а также для принятия обоснованного решения по результатам проверки, которые могут запросить в ходе проверки налоговики, представлены в п. 5.1 Письма ФНС России от 25.07.2013 № АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок».

Содержание требования.

Налоговый кодекс также не устанавливает обязательных предписаний к содержанию требования о представлении документов.

По смыслу ст. 93 НК РФ оно должно содержать достаточно определенные данные о документах, которые истребуются налоговым органом, а сами истребуемые документы должны иметь отношение к предмету налоговой проверки. Данный вывод следует из правовой позиции, сформулированной в Постановлении Президиума ВАС РФ от 08.04.2008 по делу № 15333/07. Высший суд при этом указал: если такое требование не исполнено налогоплательщиком по причине истребования документов, которые не относятся к предмету налоговой проверки, или по причине неопределенности истребуемых документов, оснований для применения ответственности, предусмотренной п. 1 ст. 126 НК РФ, не имеется.

Об основаниях для привлечения к налоговой ответственности.

Из содержания норм ст. 93 и 126 НК РФ следует, что для привлечения налогоплательщика к ответственности за правонарушение, предусмотренное п. 1 ст. 126 НК РФ, необходимо, чтобы он располагал соответствующими документами (документы должны быть у него в наличии) и представил их не в установленный срок либо уклонялся от их представления. Нарушение установленного срока представления документов по требованию налогового органа, проводившего налоговую проверку, влечет ответственность, предусмотренную названной нормой в виде штрафа в размере 200 руб. за каждый непредставленный документ.

Может ли служить основанием для освобождения от ответственности неуказание контролерами в требовании реквизитов и количества запрашиваемых документов? Решение данного вопроса зачастую является поводом для обращений налогоплательщика в судебные органы. Последний заявляет: отсутствие указания на количество и реквизиты истребуемых документов свидетельствует об общем характере требования, так как требование в данном случае не является достаточно определенным и конкретным. Этот факт может говорить о неясности содержания направленного ему требования. Прав ли налогоплательщик?

Судебная позиция.

Обычно доводы налогоплательщиков относительно общего характера запрашиваемых документов не находят подтверждения в суде, тем самым требование, выставленное в их адрес контролерами в ходе проведения выездной проверки, признается достаточно определенным и конкретным. Арбитры уверены: отсутствие указания на количество и реквизиты документов не может служить основанием для освобождения налогоплательщика от ответственности, поскольку налоговый орган не может располагать сведениями о реквизитах запрашиваемых документов.

Спор аналогичного содержания рассматривал АС МО (Постановление от 16.02.2017 № Ф05-347/2017 по делу № А40-66615/2016). Налоговый орган выставил в адрес проверяемой компании требование о представлении документов, в соответствии с которым ей надлежало в срок не позднее 10 дней с даты его получения представить копии необходимых для проведения выездной проверки документов, перечень которых приведен в требовании.

Налогоплательщик оставил документ без исполнения, не уведомив контролеров в ходе проведения проверки о невозможности представления необходимых им документов.

Поскольку в установленный в требовании срок налогоплательщик его не исполнил, инспекция вынесла решение, согласно которому общество привлечено к ответственности по п. 1 ст. 126 НК РФ. Ему также начислен штраф с учетом выявленных отягчающих обстоятельств, предусмотренных п. 2 ст. 112 НК РФ (а именно, совершение налогового правонарушения лицом, ранее привлекаемым к ответственности за аналогичное правонарушение).

Компания обратилась в суд, указав следующее. Налоговый орган в требованиях, принятых в порядке ст. 93 НК РФ, обязан указывать наименование и количество запрашиваемых документов. Данная обязанность обусловлена порядком расчета размера штрафа из учета конкретного количества не представленных (представленных несвоевременно) документов.

Также заявитель сослался на положения Постановления Президиума ВАС РФ от 08.04.2008 № 15333/07, в соответствии с которыми требование о представлении необходимых для проверки документов должно содержать достаточно определенные данные о документах, которые истребуются налоговым органом, а сами документы должны иметь отношение к предмету налоговой проверки. Если такое требование не исполнено по причине истребования не относящихся к предмету проверки документов или по причине неопределенности истребуемых документов, то оснований для применения норм п. 1 ст. 126 НК РФ не имеется.

Суды трех инстанций оказались на стороне контролирующего органа. По их мнению, нормы налогового законодательства, предоставляющие инспекции право истребовать у налогоплательщика документы и обязывающие последнего их представлять, не содержат обязательных предписаний относительно наличия в требовании конкретных реквизитов истребованных документов и их количества.

Статья 93 НК РФ не предусматривает обязательного указания в требовании конкретных реквизитов, равно как и количества запрашиваемых документов.

В соответствии с утвержденной формой требование о представлении документов (информации) должно содержать:

период, к которому он (документ) относится.

Конкретные реквизиты или иные индивидуализирующие признаки документа указываются в требовании при их наличии у налогового органа.

Следовательно, в требовании о представлении документов достаточно указать вид, наименование документов, период и срок представления.

Судья Верховного суда, отказывая компании в передаче кассационной жалобы для рассмотрения в судебном заседании Судебной коллегии по экономическим спорам ВС РФ, указала: требование содержало достаточно определенные данные об истребуемых документах, позволяющие налогоплательщику определить, какие именно документы запросила у него инспекция (Определение от 14.06.2017 № 305-КГ17-6715).

Отсутствие в требовании указания на конкретное количество и реквизиты документов не может служить основанием для освобождения налогоплательщика от ответственности по ст. 126 НК РФ, поскольку указанными сведениями обладает сам налогоплательщик, а не налоговый орган.

Полагаем, что налогоплательщику не следует рассчитывать на благосклонность судебных органов в подобных спорах с контролерами. Сложившаяся позиция по рассматриваемому вопросу неизменна: в требовании о представлении документов должен быть указан вид, наименование документов и период, к которому они относятся. Конкретные реквизиты каждого из документов налоговый орган указывать не обязан.

[1] Подробнее о процедуре истребования документов, о правах и обязанностях контролеров и налогоплательщиков, а также о привлечении к налоговой ответственности за непредставление документов см. статью Н. В. Фирфаровой «Нюансы истребования документов и ответственность за их непредставление», 2017, № 3.

[2] Форма и формат уведомления о невозможности представления в установленные сроки документов (информации) в электронной форме утв. Приказом ФНС России от 25.01.2017 № ММВ-7-2/34@.

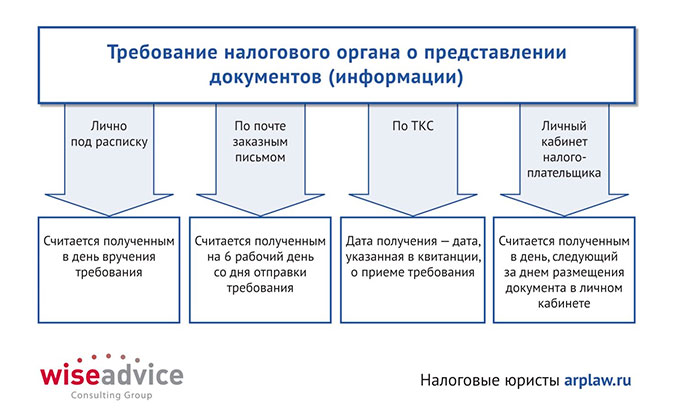

Способы направления требования

Налоговому органу предоставлена возможность передачи документов по его усмотрению следующими способами (п.4 ст. 31 НК РФ):

- вручение непосредственно под расписку лицу, которому они адресованы, или его представителю;

- направление по почте заказным письмом. Считается полученным на шестой рабочий день со дня отправки заказного письма (п. 6 ст. 6.1 НК РФ);

- передача в электронной форме по телекоммуникационным каналам связи (ТКС) через оператора электронного документооборота. Датой получения считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка, утвержденного приказом ФНС России от 17.02.2011 № ММВ-7-2/168);

- передача через личный кабинет налогоплательщика (действует с 01.01.2015, Федеральный закон от 04.11.2014 № 347-ФЗ). Датой его получения считается день, следующий за днем размещения документа в личном кабинете налогоплательщика (абз. 4 п. 4 ст. 31 НК РФ).

Нюансы направления требования по ТКС.

Порядок направления требования о представлении документов (информации) в электронном виде по ТКС утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@ (далее — Порядок).

Требование о представлении документов, направленное в электронном виде по ТКС, считается принятым налогоплательщиком, если налоговому органу поступила квитанция о приеме, подписанная усиленной квалифицированной электронной подписью (электронной цифровой подписью) налогоплательщика. Напоминаем, что датой получения требования считается дата, указанная в квитанции о приеме (п.п. 6, 12, 13 Порядка).

Если не представить квитанцию в срок, налоговый орган в течение 10 рабочих дней со дня истечения шестидневного срока вправе приостановить операции по счетам в банке и переводам его электронных денежных средств (пп. 2 п. 3 ст. 76 НК РФ, Письмо Минфина РФ от 21.04.2015 № 03-02-08/22548).

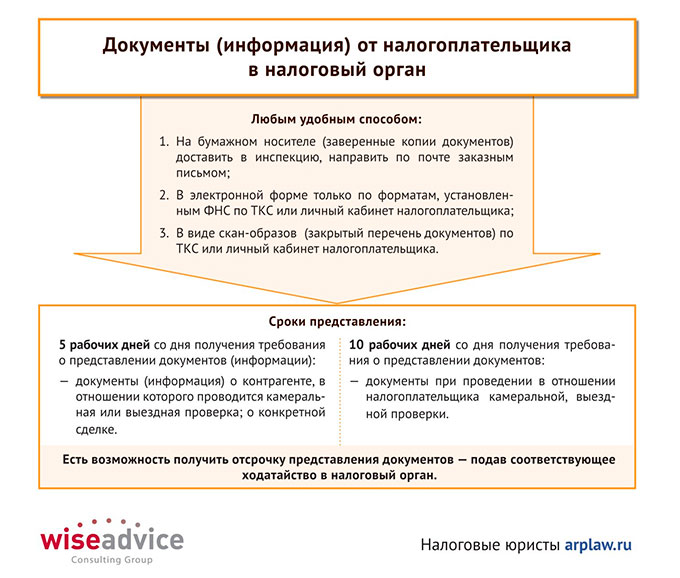

Способы предоставления документов

Истребуемые документы (информация) могут быть представлены в налоговый орган следующими способами (п. 2 ст. 93 и абз. 3 п. 5 ст. 93.1 НК РФ):

- лично или через представителя,

- направлены по почте заказным письмом;

- по телекоммуникационным каналам связи или через личный кабинет налогоплательщика в порядке, установленном ФНС России.

Способ представления истребуемых документов (информации) определяется налогоплательщиком самостоятельно в рамках НК РФ (письмо ФНС России от 25.11.2014 N ЕД-4-2/24315).

НК РФ установлены следующие формы представления истребуемых документов:

- на бумажном носителе в виде заверенных проверяемым лицом копий;

- в электронной форме по установленным ФНС России форматам.

Представление документов на бумажном носителе производится в виде заверенных проверяемым лицом копий. Заверенная копия документа — это копия, на которой в соответствии с установленным порядком проставлены реквизиты, обеспечивающие ее юридическую значимость (п. 25 ГОСТ Р 7.0.8-2013). При заверении соответствия копии документа ниже реквизита «Подпись» необходимо проставить (п. 3.26 ГОСТ Р 6.30-2003):

- заверительную надпись «Верно»;

- должность лица, заверившего копию;

- личную подпись;

- расшифровку подписи (инициалы, фамилию);

- дату заверения.

А вот заверять надпись на копии печатью необязательно, даже если организация не отказалась от ее использования (Письмо ФНС от 5 августа 2015 г. № БС-4-17/13706@). Также не требуется нотариально удостоверять копии документов (п. 2 ст. 93 НК).

Согласно позиции Минфина и ФНС при представлении в налоговый орган многостраничного документа необходимо отдельно заверять каждую страницу такого документа либо прошить все страницы, пронумеровать их и заверить всю подшивку. При этом объем подшивки не должен превышать 150 листов (Письма Минфина от 29.10. 2015 № 03-02-РЗ/62336, ФНС от 13.09.2012 г. № АС-4-2/15309@). При этом прошивать вместе разные документы и заверять всю пачку не следует (Письма Минфина от 29.10.2014 № 03-02-07/1/54849, ФНС 02.10.2012 г. № АС-4-2/16459).

Подготовленные для налогового органа документы необходимо сопроводить письмом в двух экземплярах с описью представляемых документов. На своем экземпляре сопроводительного письма (описи) необходимо поставить отметку налогового органа о принятии документов для получения письменного доказательства предоставления документов инспекции.

Особенности представление документов в электронной форме

Порядок представления документов по требованию налогового органа в электронном виде по телекоммуникационным каналам связи (ТКС) утвержден приказом ФНС России от 17.02.2011 № ММВ-7-2/168@.

Представление документов в электронной форме допускается только тогда, когда они составлены по форматам, установленным ФНС России.

Обращаем внимание, что в настоящее время ФНС России установлены форматы следующих документов:

- счет-фактура, журнал учета полученных и выставленных счетов-фактур, книги покупок и книги продаж, в том числе дополнительные листы к ним (приказ ФНС России от 04.03.2015 № ММВ-7-6/93@);

- документ о передаче результатов работ (документ об оказании услуг) (приказ ФНС России от 30.11.2015 № ММВ-7-10/552@;

- документ о передаче товаров при торговых операциях (приказ ФНС России от 30.11.2015 № ММВ-7-10/551@);

- опись документов, направляемых в налоговый орган в электронном виде по ТКС (приказ ФНС России от 29.06.2012 № ММВ-7-6/465@).

Приказами ФНС России от 24.03.2016 № ММВ-7-15/155@ и от 13.04.2016 № ММВ-7-15/189@ утверждены новые форматы:

- счета-фактуры и документа об отгрузке и об изменении стоимости товаров (выполнении работ), передаче имущественных прав (документа об оказании услуг), включающего в себя счет-фактуру, применяемого при расчетах по НДС и (или) при оформлении фактов хозяйственной жизни;

- корректировочного счета-фактуры и документа об изменении стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав, включающего в себя корректировочный счет-фактуру, применяемого при расчетах по налогу на добавленную стоимость и (или) при подтверждении факта изменения стоимости отгруженных товаров (выполненных работ, оказанных услуг), переданных имущественных прав.

С 02.06.2016 года исключена возможность выбора налогоплательщиком способа представления документов, составленных в электронной форме по форматам, установленным ФНС России.

Представление таких документов осуществляется только по ТКС или через личный кабинет налогоплательщика (абз. 3 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Представление документов в виде сканированных копий

В настоящее время возможность представления документов в виде сканированных копий установлена не для всех документов. В виде скан-образов допускается представлять только:

- договоры (соглашения, контракт), в том числе дополнений (изменений);

- спецификации (калькуляции, расчета) цены (стоимости);

- акта приемки-сдачи работ (услуг);

- счета-фактуры, в том числе корректировочного;

- товарно-транспортной накладной;

- товарной накладной (ТОРГ-12);

- грузовой таможенной декларации/транзитной декларации, в том числе добавочных листов к ним;

- отчет о выполненных НИОКР.

Указанный перечень документов является исчерпывающим, непоименованные документы можно представить в налоговый орган только в виде бумажных копий (письма ФНС от 09.02.2016 № ЕД-4-2/1984@, от 23.11.2015 № ЕД-4-2/20421).

Истребуемые документы, составленные на бумажном носителе, могут быть представлены в налоговый орган в электронной форме в виде электронных образов документов (документов на бумажном носителе, преобразованных в электронную форму путем сканирования с сохранением их реквизитов) по форматам, установленным ФНС России (абз. 4 п. 2 ст. 93 НК РФ в ред. Федерального закона от 01.05.2016 № 130-ФЗ).

Обращаем внимание, что при представлении истребуемых документов в налоговый орган в электронной форме по ТКС, они должны быть заверены усиленной квалифицированной электронной подписью проверяемого лица или усиленной квалифицированной электронной подписью его представителя (абз. 5 п. 2 ст. 93 НК РФ).

В заключение

В настоящее время наблюдается ужесточение налогового контроля. Данный факт подтверждает и официальная отчетность налоговых органов. Так, несмотря на то, что по информации ФНС России в 2015 году число выездных налоговых проверок снизилось на 14% (с 35,8 тысяч до 30,6 тысяч), эффективность одной выездной проверки за год выросла на 8% и составила почти 9 млн. руб., а уровень взыскания доначисленных сумм возрос до 60%.

Хочется обратить особое внимание на то, что именно с истребования документов (информации) начинается налоговый контроль за деятельностью налогоплательщика и очень важно с самого начала выстроить верную тактику поведения. Поэтому, как показывает практика, чем раньше организация обращается к профессионалам для сопровождения налоговой проверки, тем успешнее получается отстоять законные права и интересы компании.

В заключение хотелось бы отметить, что нюансов по истребованию документов (информации) в рамках налогового контроля очень много, данной статье охвачена только небольшая их часть. В следующих наших статьях рассмотрим не менее важные моменты, связанные с требованиями налогового органа (повторное представление документов, ответственность и возможность ее смягчения и пр.).

Любой документ, в том числе и бухгалтерский, представляет собой группу элементов – реквизитов. Расположенные определенным образом, реквизиты образуют структуру документа и регламентируются ГОСТ. Общее число возможных реквизитов – 30. Бухгалтерские документы и их реквизиты прописаны в ФЗ №402 от 31-12-17 «О бухучете». Различают обязательные и необязательные (дополнительные) реквизиты бухгалтерской документации.

Документы, регистры и реквизиты

Всякий факт хозяйственной жизни организации нуждается в подтверждении. Им служит надлежащим образом оформленный первичный бухгалтерский документ. Право на совершение хозяйственной операции также может регламентироваться документально. Роль первичных документов исключительно велика, однако его показатели — реквизиты — не все имеют различное значение и вес в структуре первичных учетных данных.

В ст. 9-2 ФЗ №402 перечислены основные реквизиты бухгалтерских документов:

- Наименование документа (формы): приходный кассовый ордер, акт на списание материалов, счет-фактура и др.

- Название организации.

- Единицы измерения.

- Измерители — стоимостные, вещественные.

- Содержание документа, суть факта хозяйственной жизни, который он фиксирует.

- Календарная дата его составления.

- Должности ответственных за события хозяйственной жизни, отраженные в документе.

- Подписи с расшифровкой фамилии и инициалов, которые визуально считываются и идентифицируются.

Без наличия основных реквизитов или их части любой документ теряет юридическую силу и подтверждающим являться не будет.

Кроме первичной документации, существуют и учетные регистры бухгалтерии, назначение которых – группировать первоначально учтенные данные. Обязательными в этом случае, согласно ст. 10-4 ФЗ №402, будут:

- наименование регистра;

- название организации;

- период, за который вносятся данные, или время ведения;

- вид группировки (систематическая, хронологическая);

- стоимостной показатель, в каких единицах он выражен;

- должности ответственных за ведение регистра;

- подписи с расшифровкой.

Как видно из приведенных данных, значительная часть обязательных реквизитов в обоих случаях совпадает.

Часто в целях более полного раскрытия учетной информации требуется вводить дополнительные реквизиты – номер документа, банковские данные и др., без которых невозможно провести корректный платеж или отследить движение денежных средств, основание операции и др. Они отражают особенности хозяйственных операций по различным участкам учета.

Существуют типовые формы бухгалтерских документов и регистров, в которых представлены все необходимые реквизиты. Организация имеет право разрабатывать и собственные учетные формы, если в типовых бланках необходимые им отсутствуют, с соблюдением законодательных норм. Кроме того, в утвержденные учетные формы имеется возможность внести собственные изменения, добавив те или иные важные для организации реквизиты. При этом произвольное изъятие реквизитов унифицированной формы не допускается.

Внимание! Изменения в типовые формы и бланки необходимо отразить в учетной политике, с приложением образцов бланков и скорректированных форм по ОКУД.

Первичные документы и практика их использования

Бухгалтерская и налоговая отчетность формируется на основании одних и тех же первичных данных бухгалтерских документов. Ошибки и недочеты при заполнении реквизитов могут не только исказить бухгалтерскую отчетность, но и привести к конфликтам с ИФНС, претензиям со стороны фискальных органов к составленным декларациям по налогам. Возникают проблемы и во взаиморасчетах контрагентов, отказ в оплате поставки товаров, оказанных услуг, работ. Об этом свидетельствует и судебная практика.

Некоторые спорные ситуации, возникающие в сфере применения первичных документов и их реквизитов, рассмотрены ниже:

-

Отсутствие первичного документа как такового. Например: поставка продукции, не оформленная актом приема-передачи, накладной, а отраженная лишь в счете-фактуре, является неподтвержденной. Налицо отсутствие необходимых реквизитов: счет-фактура оформляется в одностороннем порядке, подписи ответственных лиц, представляющих интересы покупателя, в нем отсутствуют. Наличие остальных обязательных реквизитов, как то содержание операции, ее количественные показатели, подписи ответственных лиц продавца, не подтверждает факт хозяйственной жизни – поставку. Отрицательное решение по иску вынес, в частности, Арбитражный суд СЗО 05-06-17 (пост. №Ф07-4084/2017). Акты сверки расчетов без подтверждающих первичных документов также не принимаются судом как неоспоримое доказательство факта хозяйственной жизни.

Внимание! Факт оказания услуг можно подтвердить и без первичного документа, в привычной его форме. Так, в случае, когда компания, сделав заказ на консультационные услуги и внеся за него предоплату, впоследствии отказалась от сотрудничества и потребовала вернуть деньги, суд в иске отказал. Основанием послужили доказательства оказания таких услуг поставщиком: заключение экспертов компании и рекомендации ее специалистов клиенту, предоставленные в электронной форме. Указанные документы в данном случае сыграли роль первичных, и реквизиты, содержащиеся в них, подтвердили факт хозяйственной жизни (Пост. Арбитр. суда МО №Ф05-19640/2017).

Внимание! По вопросу применения факсимиле в «первичке» единого мнения судебной практикой не выработано. Избегнуть невыгодных для организации ситуаций можно, отказавшись от применения факсимиле в первичной документации.

Исправления в реквизитах документа

ФЗ №402 (ст. 9-7) в общем случае позволяет исправлять первичные документы. Неверную информацию зачеркивают так, чтобы она была читаемой, а рядом пишут скорректированные данные, с пометкой «исправлено» (согласно положению Минфина №105 от 29-07-83). При этом указанная статья ФЗ требует при исправлении проставлять дату и подпись исполнителя исправления таким образом, чтобы различить его фамилию и первые буквы имени, фамилии.

Изменился состав реквизитов бланков. Теперь он следующий:

Государственный герб Российской Федерации;

герб субъекта Российской Федерации;

эмблема организации или товарный знак (знак обслуживания);

основной государственный регистрационный номер (ОГРН) юридического лица;

идентификационный номер налогоплательщика/код причины постановки на учет (ИНН/КПП);

справочные данные об организации;

наименование вида документа;

регистрационный номер документа;

ссылка на регистрационный номер и дату документа;

место составления или издания документа.

Сразу же следует сделать несколько пояснений.

Вновь введенные реквизиты «Основной государственный регистрационный номер (ОГРН) юридического лица» и «Идентификационный номер налогоплательщика/код причины постановки на учет (ИНН/КПП)», как и ранее существовавший реквизит «Код организации», в привычном понимании этого слова реквизитами не являются, так не имеют собственного места на бланке, а указываются только в бланках писем в составе справочных данных наряду с почтовым адресом организации, телефонами и другими сведениями.

Для реквизитов «Дата документа», «Регистрационный номер документа» и «Ссылка на регистрационный номер и дату документа» в бланках проставляются лишь специальные отметки, содержательная составляющая реквизитов вносится при составлении и оформлении документа.

Рассмотрим, какие требования к бланкам документов и оформлению реквизитов бланка содержит новый стандарт.

Для изготовления бланков ГОСТ Р 6.30-2003 разрешает использовать бумагу двух форматов – А4 и А5 (размер А4 в мм – 210х297, А5 – 148х210). Основное назначение бланка формата А5 – использование его для документов с небольшой текстовой частью, когда использование бланка А4 экономически не оправдано. Формат А5 целесообразно использовать для бланков писем с небольшим текстом.

Размеры служебных полей в документах не изменились. ГОСТ Р 6.30-2003 устанавливает такие же минимальные размеры служебных полей на документах, как и ранее действовавший стандарт: 20 мм – левое; 10 мм – правое; 20 мм – верхнее; 20 мм – нижнее.

ГОСТ Р 6.30-2003 разрешает изготавливать бланки с угловым и продольным расположением реквизитов, поэтому, как и в ранее действовавшем стандарте, в приложении к ГОСТу приведены две схемы расположения реквизитов и, соответственно, образцы бланков с угловым и продольным расположением реквизитов.

При проектировании бланков реквизиты «Государственный герб Российской Федерации», «Герб субъекта Российской Федерации», «Эмблема организации или товарный знак (знак обслуживания)» располагают над серединой реквизита «Наименование организации». Реквизит «Эмблема организации или товарный знак (знак обслуживания)» допускается размещать на уровне реквизита «Наименование организации».

Положения, касающиеся видов бланков, остались без изменений. ГОСТ 6.30-2003 разрешает использовать организациям, структурным подразделениям организаций, должностным лицам бланки документов трех видов:

– бланк конкретного вида документа, кроме письма (приказа, распоряжения, протокола и др.).

Общий бланк используется для изготовления любых видов документов, кроме служебных писем. Бланк структурных подразделений используется в случаях, если руководитель подразделения наделен правом издавать документы, в том числе вести переписку.

Решение о том, какие бланки использовать, принимается самой организацией.

К сожалению, в стандарте допущена ошибка при перечислении реквизитов, используемых при изготовлении бланков определенного вида: при перечислении реквизитов бланка письма назван реквизит (14) – «Место составления или издания документа», в то время как в бланках писем этот реквизит не используется. В бланках писем присутствует реквизит «Справочные данные об организации».

ГОСТ Р 6.30-2003 разрешает организациям субъектов Российской Федерации, имеющим наряду с русским языком в качестве государственного язык субъекта Федерации, пользоваться бланками на двух языках, в этом случае реквизиты бланка печатают на одном уровне на русском языке – слева, на национальном языке – справа.

Рассмотрим основные требования к оформлению реквизитов бланка.

1. Государственный герб Российской Федерации. В стандарте говорится лишь о том, что Государственный герб Российской Федерации помещают на бланках документов в соответствии с Федеральным конституционным законом «О Государственном гербе Российской Федерации» от 25.12.2000 № 2-ФКЗ (Собрание законодательства РФ, 2000, № 52/часть I , ст. 5021). Закон принят. Никаких пояснений по поводу особенностей изображения герба, его размера и т.д. стандарт не содержит, поэтому, решая вопрос о помещении Государственного герба на бланке, нужно обращаться непосредственно к закону и исходить из того, что сказано в нем.

2. Герб субъекта Российской Федерации. В стандарте содержится следующее положение, касающееся этого реквизита: «Герб субъекта Российской Федерации помещают на бланках документов в соответствии с правовыми актами субъектов Российской Федерации».

К сожалению, в новом стандарте, как и в стандарте 1997 г., нет положений о гербах муниципальных образований, хотя по законодательству ( Федеральный закон от 28.08.1995 № 154-ФЗ «Об общих принципах организации местного самоуправления в Российской Федерации») муниципальные образования ( городское, сельское поселение, несколько поселений, объединенных общей территорией, часть поселения, иная населенная территория) имеют право иметь собственную символику, в том числе и герб.

3. Эмблема организации или товарный знак (знак обслуживания). Эмблему организации или товарный знак (знак обслуживания) помещают на бланках организаций в соответствии с уставом (положением об организации).

Эмблему (товарный знак, знак обслуживания) не изображают на бланке, если на нем помещен Государственный герб Российской Федерации, герб субъекта Федерации или муниципального образования.

4. Код организации. Код организации проставляют по Общероссийскому классификатору предприятий и организаций (ОКПО).

Органы власти и управления проставляют код организации по Общероссийскому классификатору органов власти и управления (ОКОГУ). Код по ОКПО включает 8 знаков.

В документах, подготовленных на общем бланке или бланке конкретного вида документа, код организации проставляется под наименованием вида документа, в письмах – в составе справочных сведений, в унифицированных формах документов – вверху справа, в кодовой зоне.

5. Основной государственный регистрационный номер (ОГРН) юридического лица. Как было сказано выше, этот реквизит указывается в бланках писем в составе справочных данных. ОГРН юридического лица проставляется согласно документам, выдаваемым налоговыми органами.

В соответствии с Федеральным законом от 08.08.2001 № 129-ФЗ «О государственной регистрации юридических лиц» налоговыми органами ведется Единый государственный реестр юридических лиц. Правила ведения Единого государственного реестра юридических лиц и предоставления содержащихся в нем сведений утверждены постановлением Правительства РФ от 19.06.2002 № 438. Согласно Федеральному закону «О государственной регистрации юридических лиц» и п. 8 Правил государственный регистрационный номер записи о создании юридического лица либо записи о первом представлении сведений о юридическом лице (для юридических лиц, зарегистрированных до 01.07.2002), является основным государственным регистрационным номером (ОГРН). Основной государственный регистрационный номер указывается во всех документах этого юридического лица наряду с его наименованием. Юридическому лицу выдается свидетельство о внесении записи под соответствующим номером в Единый государственный реестр юридических лиц.

ОГРН представляет собой тринадцатизначный цифровой код.

6. Идентификационный номер налогоплательщика/код причины постановки на учет (ИНН/КПП). Сведения об идентификационном номере налогоплательщика/коде причины постановки на учет также проставляются в соответствии с документами, выдаваемыми налоговыми органами.

Идентификационный номер налогоплательщика (ИНН) – это цифровой код, свидетельствующий о постановке на налоговый учет налогоплательщика – юридического лица, индивидуального предпринимателя, физического лица. Идентификационный номер налогоплательщика (ИНН) указывается в соответствии с письмом Госналогслужбы России, Минфина России и Банка России от 05.06.1995, 16.06.1995 № ВГ-4-12/25н, 47, 174 «Об обязательном указании идентификационных номеров налогоплательщиков при оформлении расчетно-платежных документов».

ИНН – десятизначный цифровой код, содержащий следующие сведения:

– код государственной налоговой инспекции, которая присвоила налогоплательщику ИНН ( NNNN );

– порядковый номер налогоплательщика (ХХХХХ);

– контрольное число, рассчитанное по специальному алгоритму, установленному налоговой службой Российской Федерации ( C ).

Налоговый орган выдает налогоплательщику по его заявлению свидетельство о постановке на налоговый учет.

Каждый налогоплательщик должен указывать свой ИНН в подаваемых в налоговый орган декларации, отчете, заявлении или ином документе, а также в иных случаях, предусмотренных законодательством.

С 1 января 2000 г. организации-налогоплательщики применяют ИНН во всех документах, используемых в налоговых отношениях, вместе с кодом причины постановки на учет (КПП), который представляет собой девятизначный цифровой код.

7. Наименование организации. Наименование организации – автора документа указывают на бланках в соответствии с у чредительными документами организации. Наименование организации должно включать:

· сокращенное, а при его отсутствии – полное, наименование вышестоящей организации, если она имеется;

· указание на организационно-правовую форму или характер деятельности организации (открытое акционерное общество, благотворительный фонд, государственное унитарное предприятие, государственное учреждение и т.д.);

· собственное индивидуальное название организации;

· сокращенное наименование организации, если оно закреплено в учредительных документах организации (сокращенное наименование помещают ниже полного в скобках);

· наименование филиала, территориального отделения, представительства, структурного подразделения организации, если оно является автором документа.

Если документ готовится совместно двумя или более организациями, то он составляется не на бланке, а на стандартном листе бумаге. В этом случае наименования организаций печатаются при изготовлении документа и размещаются в соответствии с их положением в иерархии органов управления. Наименование нижестоящей организации располагают ниже наименования вышестоящей организации. Наименования организаций, занимающих равное положение, располагают на одном уровне.

8. Справочные данные об организации – реквизит, используемый только в бланках писем. Об изменениях в оформлении этого реквизита уже сказано: теперь в его состав включаются, кроме почтового адреса организации, номеров телефонов, факсов, телексов, адреса электронной почты, кода по ОКПО, также коды ОГРН и ИНН/КПП. Других изменений, по сравнению со стандартом 1997 г., нет. Напомним, что почтовый адрес организации в бланке должен оформляться в соответствии с Правилами оказания услуг почтовой связи (утверждены постановлением Правительства РФ от 26.09.2000 № 725), то есть его элементы должны располагаться в следующей последовательности:

· название улицы, номер дома, номер квартиры;

· название населенного пункта (города, поселка и т.п.);

· название области, края, автономного округа (области), республики;

· название страны (для международных почтовых отправлений);

Стандарт не исключает возможности указания в составе справочных данных и других сведений, в частности адреса web -страницы в Интернете, номеров государственных лицензий, банковских реквизитов и др.

9. Наименование вида документа. В стандарте отмечено: наименование вида документа, составленного или изданного организацией, должно быть определено уставом (положением об организации) и должно соответствовать видам документов, предусмотренным ОКУД (класс 0200000).

Наименование вида документа указывается в бланке при его изготовлении, например: ПРИКАЗ, РАСПОРЯЖЕНИЕ и др., или вносится в бланк при составлении документа. Наименование вида документа, как правило, печатается прописными буквами большего, чем в других реквизитах, размера.

В бланках писем наименование вида и разновидности письма не указывается.

10. Дата документа. Как уже говорилось, в бланке документа содержится только отметка для проставления даты, которая вместе с отметкой для проставления регистрационного номера выглядит следующим способом:

__________________ № ___________ (в угловом бланке)

(в продольном бланке).

Как и старый стандарт, ГОСТ Р 6.30-2003 устанавливает два основных способа оформления даты:

· цифровой – в последовательности: день месяца, месяц, год: 05.04.2003;

· словесно-цифровой: 05 апреля 2003 г.

Кроме того, стандарт разрешает оформлять дату в обратной последовательности – год, месяц, число: 2003.04.05, что соответствует международному стандарту на оформление дат.

11. Регистрационный номер документа. В бланках содержится отметка для внесения сведений о регистрационном номере документа. В стандарте содержится следующее положение: регистрационный номер документа состоит из его порядкового номера, который можно дополнять по усмотрению организации индексом дела по номенклатуре дел, информацией о корреспонденте, исполнителях и др.

Кроме того, в стандарте содержится указание о том, что регистрационный номер документа, составленного совместно двумя и более организациями, состоит из регистрационных номеров документа каждой их этих организаций, проставляемых через косую черту в порядке указания авторов в документе.

Дата и регистрационный номер документа могут записываться от руки или проставляться с помощью механического нумератора. И дата, и регистрационный номер проставляются после подписания документа.

12. Ссылка на регистрационный номер и дату документа. Этот реквизит используется только в бланках писем в виде отметки, указывающей место его расположения:

На № __________ от ____________

Конкретные сведения о документе вносятся при подготовке ответа на поступившее письмо.

13. Место составления или издания документа. Положения, касающиеся этого реквизита, остались без изменений. Реквизит присутствует на общем бланке и бланке конкретного вида документа. В бланках писем сведения о месте создания документа содержатся в реквизите « Справочные данные об организации».

Место составления или издания документа указывается с учетом принятого административно-территориального деления и включает только общепринятые сокращения (например: Москва, г. Тверь, пос. Богородское Калужской обл. и т.п.).

Место составления или издания документа не указывается, если название территории, на которой располагается организация, входит в ее официальное наименование, например: «Московский государственный университет имени М.В. Ломоносова» (за исключением случаев, когда документ создается не в месте нахождения организации).

В бланках документов, авторами которых являются филиалы, отделения, представительства организации, указывается место нахождения последних.

При продольном расположении реквизитов бланка место составления или издания документа указывается посередине строки между датой и регистрационным номером документа, а при угловом расположении реквизитов – под датой и регистрационным номером документа, от края левого поля.

Читайте также: