Закон о государственной пошлине в эстонии

Опубликовано: 15.05.2024

Фискальная политика Эстонии очень лояльна к бизнесу. Налоги в Эстонии установлены как на местном, так и на государственном уровне.

Новогодний город в Эстонии

Общие сведения

Больший процент платежей поступает в государственный бюджет. При этом часть их является подконтрольной местным властям.

Налоговая система страны проста и понятна. Большая часть ставок имеет низкий уровень. Эти особенности делают государство привлекательным для предпринимателей.

Отчисления выплачиваются как юридическими, так и физлицами. Юрлица облагаются следующими их видами:

- Акцизные платежи.

- Подоходный налог с предприятий.

- Лицензирование.

- Налог с оборота.

- Подоходный налог с дивидендов.

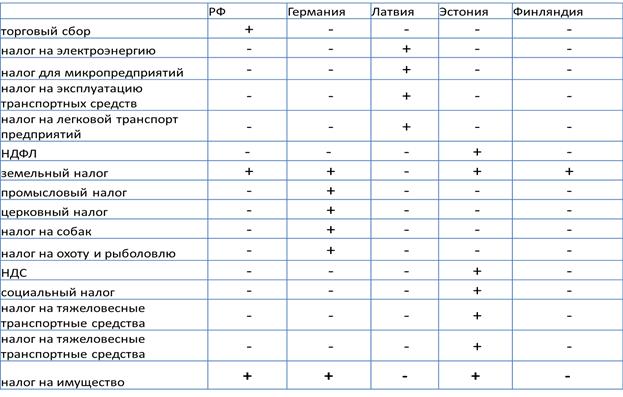

Сравнительная таблица отчислений в Эстонии и в других странах

Особенности налогообложения предприятий

Налог на прибыль в Эстонии актуален в том случае, если доход перераспределяется в пользу учредителя.

01.01.2000 вступил в силу новый закон, в соответствии с которым сбор на прибыль может взиматься как при распределении, так и на фоне ее применения в виде дивидендов.

Под перераспределением доходов следует понимать:

- матпомощь;

- подаренные средства;

- отчисления.

Налоговая ставка для физических лиц, выплачивающих дивиденды, составляет 20 %. Доход облагается налогом только единожды.

Сравнительная диаграмма налогообложения Эстонии и других стран

Юрлица, использующие собственную прибыль, имеют право на учет всех видов выплат, осуществленных в любом другом государстве на фоне получения перераспределенной прибыли.

Если юридическое лицо планирует реинвестировать прибыль в производство, то оно может быть освобождено от всех выплат.

Прирост капитала включается в основную базу. После распределения прибыли он облагается стандартной ставкой. Для дивидендов применяется налог у источника. Оплачивать его приходится по ставке пошлины на доход.

Валютный контроль в стране отсутствует.

Соглашение об избежании двойного налогообложения с Эстонией подписало 60 юрисдикций.

Выплаты с оборотов

В Эстонии имеется аналог НДС, его ставка составляет 20 %. К товарам, реализация которых облагается налогом по ставке в 5 %, следует отнести:

- Билеты в цирк.

- Билеты на иные культурные мероприятия.

- Печатную продукцию.

Налоговая ставка для лекарственных препаратов составляет 0 %.

А также налогом с оборота облагается продажа хозяйственной продукции и оказание хозяйственных услуг.

Если фирма экспортирует свою продукцию в другие государства, то она не подвергается налогообложению.

Налоги с оборотов не взимаются в таких случаях:

- Предоставления услуг на территории ЕС.

- Продажи продукции на таможенной территории.

- Применения временного импорта.

Не взимаются отчисления с оборотов и в том случае, если он составляет менее 16 000 евро/12 мес.

Уровень налоговой нагрузки от прибыли в Эстонии и других странах

Особенности налогообложения физлиц

Подоходный налог в Эстонии имеет единую ставку — 21 %. Окончательный размер отчислений зависит от уровня заработной платы человека.

К эстонским резидентам относятся лица, имеющие ВНЖ в этой стране и находящиеся там более 183 дней/12 мес.

Лица, не являющиеся эстонскими резидентами, платят налог на доход с прибыли, получаемой на территории страны.

Освобождаются от платежей в государственную казну проценты по банковским вкладам. Одновременно предполагается налогообложение для дивидендов по ценным бумагам. Это способствует стимулированию вкладчиков.

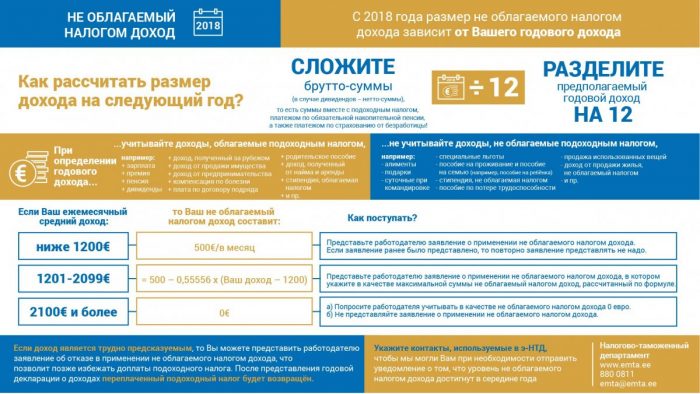

Инфографика «Не облагаемый налогом доход 2018»

В Эстонии имеется принудительный вид страхования. Это относится к лицам, имеющим постоянное место жительства, но не имеющим официального места работы или получающим «теневую зарплату». Ставка на одного человека составляет 2,9 %, на организацию — 1,4 % от месячного оклада.

Недавно правительством страны были одобрены новые поправки к закону о подоходном налоге. В соответствии с ними была повышена ставка необлагаемого налогом дохода. Сегодня ее размер составляет 155 евро.

Необлагаемый налогом доход в Эстонии

По словам государственной канцелярии, с 01.01.2021 г. была повышена ставка этого налога для пенсионеров. Теперь им предстоит выплачивать с пенсии до 220 евро/30 дней.

Другие виды платежей

Налогообложение в Эстонии включает в себя следующие виды обязательных платежей:

- На недвижимое имущество.

- Для автомобилистов.

- Отчисления на землю.

Особенности земельного налога

Вместо ежегодного налога на недвижимость владельцам частных домов предстоит уплатить земельный налог.

В зависимости от личности налогоплательщика, вида и целевого предназначения участка, предусматриваются некоторые льготы.

Ставка на участок, размер которого составляет 10 соток, — 190 евро. Платить нужно единожды за 12 месяцев. Если сумма платежа более 65 евро, разрешается разбить его на две части.

За просрочку платежа предусмотрена пеня в размере 23 % годовых.

При размере платежа менее 5 % отчисления могут не осуществляться.

От уплаты земельного налога освобождаются следующие категории лиц:

- Собственники участка, предназначающегося для постройки дома.

- Застройщики.

- Владельцы земельного участка до 1500 кв. м, имеющие на нем жилище.

Освобождение от этих отчислений осуществляется на основании условий, определенных соответствующим законом.

Информация для владельцев квартир и домов

Налог на недвижимость в Эстонии не взимается в том случае, если человек собирается покупать квартиру, дом или участок.

Будущий собственник жилища должен будет оплатить только услуги нотариуса в размере 150 евро и госпошлину за внесение квартиры или дома в реестр. Ставка зависит от цены недвижимого имущества, минимально это шесть евро.

Сравнительная таблица стоимости земли в Эстонии и других странах Европы

Если физическими лицами приобретается загородная недвижимость с целью инвестирования, им нужно будет обязательно получить разрешение от местных властей. Цена такой справки составляет 150 евро.

Ставка налога на землю для квартиры составляет 30 евро/12 мес. В северо-восточной части страны под это правило подпадает большая часть 1–3-комнатных квартир.

В Эстонии имеются специфические процедуры и госпошлины, не предусмотренные в других государствах.

Лицам, строящим дом и возводящим забор, приходится платить за него пошлину, ее размер составляет 35 евро.

Информация для владельцев автомобилей

05.12.2016 эстонским минфином было принято решение относительно новой пошлины для владельцев автомобилей.

Сегодня отчисления взимаются только при первичной регистрации ТС на территории страны. А также налог нужно платить при смене владельца авто.

Налоговая ставка привязана к выбросам углекислого газа. Если такой показатель отсутствует, то во внимание принимается мощность двигателя. Она выражается в киловаттах.

Размеры ставок для автомобилей, облагаемых налогом, представлены в таблице.

| Показатель выброса углекислого газа (г/км) | Мощность двигателя (кВт) | Размер пошлины (евро) |

| 92–100 | 77–84 | 59 |

| 162–161 | 125–132 | 303 |

| 292–301 | 244–251 | 579 |

При выбросах от 301 г/км за каждый следующий грамм углекислого газа добавляется два евро.

Эстонские налоговики утверждают, что от отчисления в государственную казну освобождаются грузовики, масса которых больше 3500 кг, а также тракторы и автобусы.

В соответствии с конвенцией о предотвращении двойного налогообложения, при вывозе транспортного средства в другую страну Евросоюза налогоплательщик может претендовать на возврат пошлины.

Это возможно в том случае, если отчисления за выбросы углекислого газа в Эстонии больше, чем в ином государстве ЕС.

А также владелец авто может ходатайствовать о возврате пошлины при утилизации транспортного средства.

Предлагаю посмотреть видео “Налогообложение в Эстонии”:

Возврат налогов из Эстонии

Граждане Евросоюза, живущие в Эстонии на зарплату, получаемую от официального работодателя, имеют право на возврат налогов, выплаченных в пользу этой страны. Для этого наемному работнику необходимо иметь на руках сертификат для платежей. Если человек работал на нескольких нанимателей, то ему нужно будет получить сертификат от каждого из них.

Возврат зависит от суммы дохода в налоговом году. Сертификат можно получить только в конце налогового года. В этом документе, помимо з/п работника, указываются вычеты в пользу эстонской казны.

Вернуть пошлину можно через четыре–шесть месяцев после рассмотрения заявления сотрудниками налогового органа.

Важные нюансы

Для юридических лиц налоговый год длится 30 дней. Отчеты об уплате налогов в Эстонии в 2021 году нужно подавать каждый месяц.

Документация передается до 10 числа того месяца, который следует за отчетным периодом. Если налогоплательщик не состоит на учете в специальном реестре, то декларацию ему следует подавать по завершении процедуры перераспределения прибыли.

Предлагаю посмотреть видео “Новые налоги в Эстонии”

За каждый просроченный день начисляется штраф, его размер — 0,06 % от суммы, которая была указана в формуляре.

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 8

- 9

- 10

Похожие новости

Последние комментарии

![]()

"Народу важно": в Силламяэ прошел первый в этом году субботник

наоборот, если порт прекратит функционирование -

![]()

"Народу важно": в Силламяэ прошел первый в этом году субботник

олег цупсман, Хотя к этому и идёт Вы сколько

![]()

Депутат Бундестага: Фрау Меркель, Вы обманываете население Германии о событиях на Украине!

Гость Александр, каждое столетие одна из стран

![]()

"Народу важно": в Силламяэ прошел первый в этом году субботник

Житель города, Я уже говорил, но для Вас повторю.

![]()

"Народу важно": в Силламяэ прошел первый в этом году субботник

Г-Н Цупсман, это с вашей точки зрения город был

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Гость жительница, Извините, какие факты? Вы сами

![]()

Депутат Бундестага: Фрау Меркель, Вы обманываете население Германии о событиях на Украине!

Германия и вся Европа снова хотят напасть на

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Житель самоуправления, Я привела факты, а не

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Гость жительница, Ваши предпочтения насчёт

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

вакцина, Да, верю, кроме российской. Имею для

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Гость жительница, каждый верит в то, во что хочет

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

вакцина, В Индии прививают Астразенека и своей

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Вава, Ничего "осваивать" не надо, очереди на

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Гость жительница, А так да, могу и заболеть, если

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

житель самоуправления, А Вы в курсе, что чем

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

житель самоуправления, А Вы в курсе, что чем

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Вы знаете что бывает, когда большое дерево

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Много, мало, понятия относительные. Много - это

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

Гость жительница, Позволяя себе отказ от

![]()

Суд остановил строительство завода сланцевого масла в Ида-Вирумаа

житель самоуправления, Много, мало, понятия

Инфосила

- Размещение рекламы

- ·

- Обратная связь

- ·

Использование любых материалов, размещённых на сайте, разрешается при условии ссылки на наш сайт.

При копировании материалов для интернет-изданий – обязательна прямая открытая для поисковых систем гиперссылка. Ссылка должна быть размещена в независимости от полного либо частичного использования материалов. Гиперссылка (для интернет- изданий) – должна быть размещена в подзаголовке или в первом абзаце материала.

Pilvetehnoloogiat kasutav raamatupidamisprogramm. Aktiva kõige tähtsam omadus on kasutamise lihtsus. Hoiame kokku teie aega!

1С:БУХГАЛТЕРИЯ для Эстонии

Универсальная программа массового назначения для автоматизации бухгалтерского и налогового учёта.

Подробнее

1С:Бухгалтерия

1С:УНФ

1С:УТ

1С:Индивидуальные решения

Подробнее

Tipptasemel end 20 aastat õigustanud usaldusväärne äritarkvara ja e-pood parima hinnaga!

Подробнее

e-arveldaja on veebis asuv raamatupidamistarkvara, mis aitab ettevõtjal raamatupidamise korraldamisega mugavalt hakkama saada.

Попробуй демо

Persona on Eesti parim palga- ja personalitarkvara nii väike- kui suurfirmadele. Personat saab kasutada kuutasupõhiselt otse veebibrauseris.

1С:Бухгалтерия

Эта система программ предназначена для решения широкого спектра задач автоматизации учета и управления в современных предприятиях.

Подробнее

1С:Управление торговлей

Решает задачи управленческого и оперативного учета, анализа и планирования; автоматизирует торговые, финансовые и складские операции.

Подробнее

1С:Документооборот

Предназначена для автоматизации документооборота. Может легко быть настроена и адаптирована под специфику конкретной организации.

Подробнее

1С:Управление предприятием ERP

Решение для построения комплексных информационных систем управления деятельностью предприятий с учетом лучших мировых практик.

Подробнее

ERP programmi Monitor tootmisettevõtetele. Monitor sobib kõige rohkem ettevõtetele, kes vajavad täielikku ERP süsteemi, mis sisaldab kõiki tööstusettevõttele vajalikke mooduleid.

Подробнее

Taavi Tarkvara on käinud kaasas kõigi viimaste aastate uuendustega palgaarvestuses ja suudab automaatselt hallata kogu töötasude arvestamise keerulist valdkonda.

Попробуй

TAAVI Majandustarkvara on Eesti turul olnud juba üle 20 aasta, mille jooksul on kasutajate arv kasvanud üle 1500. Tarkvara on mõeldud igasuguses suuruses ettevõtetele.

Попробуй

KMD INF ja firmaautode käibemaks majandustarkvaras TAAVI Finants. Taavi Tarkvara on alati kaasas käinud pidevalt muutuva seadusandlusega ning viinud oma programmidesse sisse kõik muudatused.

Попробуй

Infotec - это набор готовых программ или единая ERP система для разных видов производства, торговли, логистики, строительства, сферы услуг.

РОССИЙСКАЯ ФЕДЕРАЦИЯ

О государственной пошлине

(в редакции, введенной в действие с 13 января 1996 года

Федеральным законом от 31 декабря 1995 года N 226-ФЗ)

(с изменениями на 22 августа 2004 года)

____________________________________________________________________

Утратил силу с 1 января 2005 года на основании

Федерального закона от 2 ноября 2004 года N 127-ФЗ

____________________________________________________________________

Документ с изменениями, внесенными:

Федеральным законом от 13 апреля 1999 года N 76-ФЗ (Российская газета, N 73, 16.04.99) (вступил в силу с 1 июля 1999 года);

Федеральным законом от 21 марта 2002 года N 31-ФЗ (Российская газета, N 53, 26.03.2002) (вступил в силу с 1 июля 2002 года);

Федеральным законом от 8 декабря 2003 года N 169-ФЗ (Российская газета, N 252, 16.12.2003) (вступил в силу с 1 января 2004 года).

Статья 1. Понятие государственной пошлины

Под государственной пошлиной понимается установленный настоящим Законом обязательный и действующий на всей территории Российской Федерации платеж, взимаемый за совершение юридически значимых действий либо выдачу документов уполномоченными на то органами или должностными лицами.

Статья 2. Плательщики государственной пошлины

Плательщиками государственной пошлины являются граждане Российской Федерации, иностранные граждане и лица без гражданства (далее - граждане) и юридические лица, обращающиеся за совершением юридически значимых действий или выдачей документов.

Если за совершением юридически значимого действия или за выдачей документа одновременно обратились несколько лиц, не имеющих права на льготы, государственная пошлина уплачивается в полном размере в равных долях или долях, согласованных между ними. В случае, если среди лиц, обратившихся за совершением юридически значимого действия или за выдачей документа, одно лицо (несколько лиц) в соответствии с законодательством освобождено (освобождены) от уплаты государственной пошлины, то размер государственной пошлины, подлежащей уплате в соответствующий бюджет, уменьшается пропорционально количеству лиц, имеющих право на льготы, и в этом случае государственная пошлина уплачивается одним лицом (несколькими лицами), не имеющим (не имеющими) права на льготы (часть в редакции, введенной в действие с 26 июля 1997 года Федеральным законом от 19 июля 1997 года N 105-ФЗ, - см. предыдущую редакцию). *2.2)

Статья 3. Объекты взимания государственной пошлины

Государственная пошлина взимается:

с исковых и иных заявлений и жалоб, подаваемых в суды общей юрисдикции, арбитражные суды и Конституционный Суд Российской Федерации; *3.2)

за совершение нотариальных действий нотариусами государственных нотариальных контор или уполномоченными на то должностными лицами органов исполнительной власти, органов местного самоуправления и консульских учреждений Российской Федерации (абзац дополнен с 26 июля 1997 года Федеральным законом от 19 июля 1997 года N 105-ФЗ - см. предыдущую редакцию); *3.3)

за государственную регистрацию актов гражданского состояния и другие юридически значимые действия, совершаемые органами записи актов гражданского состояния; *3.4)

за государственную регистрацию юридических лиц, в том числе за государственную регистрацию изменений, вносимых в учредительные документы юридических лиц (абзац дополнительно включен с 1 июля 2002 года Федеральным законом от 21 марта 2002 года N 31-ФЗ); *3.5)

за государственную регистрацию граждан в качестве индивидуальных предпринимателей и государственную регистрацию при прекращении гражданами деятельности в качестве индивидуальных предпринимателей в связи с принятием ими решения о прекращении данной деятельности (абзац дополнительно включен с 1 января 2004 года Федеральным законом от 8 декабря 2003 года N 169-ФЗ); *3.6)

за выдачу документов указанными судами, учреждениями и органами;

за рассмотрение и выдачу документов, связанных с приобретением гражданства Российской Федерации или выходом из гражданства Российской Федерации, а также за совершение других юридически значимых действий, определяемых настоящим Законом. *3.8)

Статья 4. Размеры государственной пошлины

В соответствии с Указом Президента Российской Федерации от 4 августа 1997 года N 822 и постановлением Правительства Российской Федерации от 18 сентября 1997 года N 1182 все платежи по налогам, сборам, пошлинам и штрафам, а также задолженности по этим платежам пересчитываются по состоянию на 1 января 1998 года исходя из нового масштаба цен. - Примечание "КОДЕКС".

1. По делам, рассматриваемым в судах общей юрисдикции, государственная пошлина взимается в следующих размерах: *4.1)

с исковых заявлений имущественного характера при цене иска: *4.1.1)

Как правило, обращению в суд сопутствуют процессуальные издержки, которые делятся на судебные издержки (государственная пошлина, залог, расходы на рассмотрение дела) и внесудебные расходы (например, расходы на представителей/консультантов участников процесса).

Государственной пошлиной называется денежная сумма, уплачиваемая за производство процессуальных действий согласно закону Эстонской Республики. Всё связанное с государственной пошлиной регулируется Гражданским процессуальным кодексом (ГПК) и Законом о государственной пошлине (ЗоГП).

Уплата государственной пошлины .

Государственную пошлину за облагаемые пошлиной действия уплачивают авансом. До уплаты государственной пошлины иск не вручается ответчику, и не производятся другие процессуальные действия, исходящие из облагаемой пошлиной процедуры. Если государственная пошлина не уплачена, то назначается срок уплаты государственной пошлины, и в случае неуплаты государственной пошлины к сроку, заявление, как правило, в производство не принимается. Счета и ссылки судов приведены здесь .

При уплате государственной пошлины на платёжном документе указывают наименование действия, за которое уплачивается государственная пошлина, или ссылку на положение, устанавливающее размер государственной пошлины, при уплате государственной пошлины через кредитное учреждение также указывают номер ссылки. При уплате государственной пошлины за другое лицо, в платежном поручении указывают имя обращающегося в суд лица.

В случае перехода от ускоренного производства по платёжному поручению к исковому производству, следует уплатить с суммы иска дополнительную государственную пошлину в сумме, которая не покрывается государственной пошлиной, уплаченной при подаче заявления об ускоренном производстве по платёжному поручению. При подаче заявления о переходе от ускоренного производства по платёжному поручению к исковому производству, дело не принимается в исковое производство до уплаты с суммы иска государственной пошлины.

В ускоренном производстве по платежному поручению, представивший возражение должник (ответчик) должен уплатить согласно гражданскому процессуальному кодексу государственную пошлину в сумме 20 евро на покрытие процессуальных расходов заявителя. Государственная пошлина уплачивается возражающей сороной до прехода заявления в исковое производство.

Размер государственной пошлины .

В гражданском процессе государственная пошлина уплачивается исходя из цены иска RLS приложение 1.

Например, при требовании в сумме 350 евро нужно заплатить государственную пошлину 75 евро, при требовании в сумме 1000 евро – 175 евро (см. дополнительно Приложение 1 к ЗоГП). К примеру, из уплачиваемых в виде определённой суммы государственных пошлин (см. дополнительно статью 59 ЗоГП) при подаче заявления о расторжении брака уплачивают государственную пошлину 100 евро. При подаче заявления в деле, рассматриваемом в порядке неискового производства, государственная пошлина составляет, как правило, 50 евро , однако при подаче заявления в неисковом семейном деле (например, дела о праве опеки ребёнка) и в деле по назначению опекуна совершеннолетнему лицу с ограниченной дееспособностью уплачивается государственная пошлина 10 евро.

При предъявлении иска об установлении отцовства, если иск не предъявлен вместе с требованием по алиментам, уплачивается государственная пошлина в размере 40 евро.

Государственная пошлина в размере 10 евро уплачивается также при подаче заявления о банкротстве должника, наследника или хранителя наследственного имущества, заявления о реструктуризации долга физического лица или заявления о банкротстве, поданного работником против работодателя.

При подаче заявления в деле об ускоренном производстве по платёжному поручению уплачивается государственная пошлина в размере 3% от размера требования, но не меньше 45 евро.

Возврат государственной пошлины .

В определённых случаях лицо уплатившее государственную пошлину имеет право ходатайствовать о возврате государственной пошлины. Для возврата государственной пошлины следует подать письменное ходатайство, которое должно соответствовать требованиям постановления, установленного на основании части 2 статьи 13 ЗоГП постановления /форма приведена здесь .

Уплаченная государственная пошлина возвращается, например (см. дополнительно часть 1 статьи 150 ГПК, статью 15 ЗоГП), в части переплаты, если государственная пошлина уплачена в большем размере, чем предусмотрено; если заявление не принято в производство; если заявление оставлено без рассмотрения (за исключением особенностей, описанных в пункте 3 части 1 статьи 150 ГПК); если заявление об ускоренном производстве по платёжному поручению оставляют без удовлетворения в случае, установленном в пунктах 1 и 2 части 2 статьи 483 ГПК.

Половина государственной пошлины, уплаченной в производстве возвращается, если стороны или участники неискового производства заключают компромисс; если истец отказывается от иска; если стороны отказываются от права подачи апелляционной жалобы до оглашения судом первой инстанции полного текста решения.

Право требования возврата государственной пошлины заканчивается по истечении двух лет с окончания того года, в котором была уплачена государственная пошлина, но не до окончания производства вступившим в законную силу решением.

Освобождение от уплаты государственной пошлины .

За определённые процедуры государственная пошлина не взимается – например, за требование заработной платы, установление ничтожности отказа в трудовом договоре, за иск с требованием алиментов и рассмотрение заявления об ускоренном производстве по взысканию алиментов на ребёнка (см. дополнительно часть 1 статьи 22 ЗоГП).

В случае затруднений с уплатой государственной пошлины можно ходатайствовать о процессуальной помощи (помощь государства в несении процессуальных расходов). В том числе в качестве процессуальной помощи суд может на основании ходатайства лица (форма ходатайства приведена здесь ) определить, что получатель процессуальной помощи освобождается полностью или частично от уплаты государственной пошлины или может уплатить государственную пошлину по частям в течение назначенного судом срока.

Ходатайствующему о процессуальной помощи лицу оказывается процессуальная помощь (см. условия подробнее в разделе 6 главы 18 ГПК), если ходатайствующий о процессуальной помощи не может по причине своего экономического положения уплатить процессуальные расходы, или он может уплатить их только частично или по частям, и имеется достаточное основание полагать, что планируемое участие в процессе будет успешным.

Заявителю не оказывается процессуальная помощь в ускоренном производстве по платёжному поручению.

ВНИМАНИЕ! Вышеизложенное рассматривает вопросы, связанные с государственной пошлиной лишь частично, при конкретных обстоятельствах государственная пошлина может назначаться иначе. Перед обращением в суд следует ознакомиться с Гражданским процессуальным кодексом и Законом о государственной пошлине и их возможными изменениями или, при необходимости, обратиться в юридическую консультацию с соответствующими документами и на основании конкретных обстоятельств.

Читайте также:

- В соответствии с современной оценкой под налоговым бременем на экономику понимают

- Проверки на 2021 год план и график проверок по инн псковская область

- Юридическая помощь при заполнении налоговой декларации

- Таможенная пошлина на карамель

- Как называется плата налога продуктами своего труда оброк барщина ясак