Задолженность по налогам и сборам показывается в разделе баланса

Опубликовано: 08.05.2024

Эксклюзивно для сайта Бухгалтерия.ру. Материал предоставлен издателем книги «Годовой отчет 2017 под редакцией В.И.Мещерякова».

По этой статье расходов отражают задолженность по всем видам платежей в бюджет (НДС, налогу на прибыль, налогу на имущество, налогу на доходы физических лиц и т. д.).

По каждому налогу, который надо уплатить в бюджет, к счету 68 «Расчеты по налогам и сборам» откройте отдельный субсчет. Начисление сумм налогов отразите по кредиту субсчетов счета 68, а уплату налогов в бюджет или уменьшение этой обязанности по иному основанию – по дебету соответствующих субсчетов.

Для отражения задолженности по налогам и сборам в балансе используйте кредитовое сальдо по счету 68, не погашенное по состоянию на отчетную дату.

Как начислить налог на прибыль

Отражение налога на прибыль в бухгалтерском учете происходит в два этапа. Сначала бухгалтер должен начислить «налог на бухгалтерскую прибыль», а затем скорректировать его так, чтобы получилась сумма налога, отраженная в налоговой декларации.

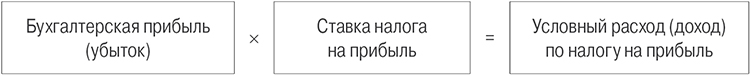

«Налог на бухгалтерскую прибыль (убыток)» называют условным расходом (доходом) по налогу на прибыль. Его рассчитывают по формуле.

Формула расчета условного расхода (дохода) по налогу на прибыль

По итогам отчетного периода бухгалтеру надо сделать проводку:

Дебет 99, субсчет «Условный расход (доход) по налогу на прибыль» Кредит 68, субсчет «Расчеты по налогу на прибыль»

— начислен условный расход по налогу на прибыль

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 99, субсчет «Условный расход (доход) по налогу на прибыль»

— начислен условный доход по налогу на прибыль.

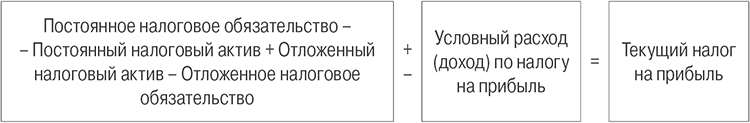

В ПБУ 18/02 налог на прибыль, подлежащий уплате в бюджет, именуется «текущий налог на прибыль». Он отражается в налоговой декларации по налогу на прибыль. Связь между текущим налогом на прибыль и условным расходом (доходом) по налогу на прибыль отражает формула.

Формула расчета текущего налога на прибыль

Если при этом текущий налог на прибыль получится отрицательным, то он принимается равным нулю.

Если ваша фирма не применяет ПБУ 18/02 (что должно быть отражено в ее учетной политике), то начисление налога производится на основе налоговой декларации по налогу на прибыль. При этом величина текущего налога на прибыль соответствует сумме исчисленного налога на прибыль, отраженного в декларации.

Перечисляя налог в бюджет, сделайте проводку:

Дебет 68, субсчет «Расчеты по налогу на прибыль» Кредит 51

— уплачена в бюджет сумма налога на прибыль.

Операция начисления условного расхода (дохода) по налогу на прибыль в налоговом учете не отражается.

Как начислить НДС

НДС к уплате в бюджет начисляют при совершении отдельных хозяйственных операций. Моментом начисления является наиболее ранняя из двух дат:

- день, когда отгружены или переданы товары (работы, услуги, имущественные права) покупателю;

- день поступления оплаты (в том числе частичной) в счет предстоящих поставок товаров (работ, услуг, имущественных прав).

Фирма может не отгружать товар, а передать право собственности на него покупателю. Такую передачу, по Налоговому кодексу, приравнивают к отгрузке. Таким образом, после отгрузки товара или передачи права собственности на него вы должны начислить налог.

Для начисления налога примените проводки:

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им товары (готовую продукцию, полуфабрикаты собственного производства, выполненные работы, оказанные услуги);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от покупателей за проданные им основные средства, нематериальные активы, материалы, другое имущество, продажа которого не является для организации обычным видом деятельности;

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС, причитающийся к получению от заказчиков за оказанные услуги, реализация которых не является для организации обычным видом деятельности (например, однократная сдача в аренду основных средств);

Дебет 91-2 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при передаче имущественных прав;

Дебет 19 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при строительстве хозспособом, при импорте товаров, при восстановлении НДС в момент передачи имущества в уставный капитал другой фирмы;

Дебет 76 Кредит 68, субсчет «Расчеты по НДС»

— начислен НДС при получении аванса (предоплаты) от покупателя или заказчика;

Дебет 60 (76) Кредит 68, субсчет «Расчеты по НДС»

— удержан налоговым агентом НДС из доходов продавца.

Как начислить налог на доходы физических лиц

Начисление налога на доходы физических лиц отразите с помощью одной из следующих проводок (в зависимости от ситуации):

Дебет 70 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм, выплаченных работникам вашей организации;

Дебет 75 Кредит 68, субсчет «Налог на доходы физических лиц»

— удержан налог на доходы с сумм дивидендов, выплаченных участникам или акционерам, если они не являются работниками вашей организации;

Дебет 76 Кредит 68, субсчет «Налог на доходы физических лиц» — удержан налог на доходы с сумм, выплаченных физическим лицам по договорам гражданско-правового характера.

Начисление НДФЛ в учете нужно проводить в день выплаты дохода.

Как начислить прочие налоги и сборы

Акцизы, как и НДС, начисляют по дебету счета 90 «Продажи»:

Дебет 90-4 Кредит 68, субсчет «Расчеты по акцизам»

— начислен акциз.

Ряд налогов начисляют по дебету счета 91 «Прочие доходы и расходы». К этим налогам относятся:

а) налог на имущество:

Дебет 91-2 Кредит 68, субсчет «Расчеты по налогу на имущество»

— начислен налог на имущество;

б) госпошлина за участие в судебных разбирательствах, регистрационные или нотариальные действия:

Дебет 91-2 Кредит 68, субсчет «Расчеты по госпошлине»

— начислена госпошлина;

в) транспортный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по транспортному налогу»

— начислен транспортный налог;

г) земельный налог:

Дебет 91 Кредит 68, субсчет «Расчеты по земельному налогу»

— начислен земельный налог.

Выбор в пользу счета 91 объясняется тем, что вышеперечисленные налоги начисляются вне зависимости от ведения обычной деятельности.

Суммы торгового сбора, уплаченные (подлежащие уплате) организацией, формируют ее расходы по обычным видам деятельности, к которым, в частности, относятся расходы, связанные с продажей товаров (письмо Минфина России от 24 июля 2015 г. № 07-01-06/42799):

Дебет 44 Кредит 68, субсчет «Расчеты по торговому сбору»

— начислен торговый сбор.

«Ресурсные» налоги и сборы начисляют по дебету счетов учета затрат на производство:

а) налог на добычу полезных ископаемых:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по налогу на добычу полезных ископаемых»

— начислен налог на добычу полезных ископаемых;

б) сбор за пользование объектами водных биологических ресурсов:

Дебет 20 (23, 25, 29) Кредит 68, субсчет «Расчеты по сбору за пользование объектами водных биологических ресурсов»

— начислен сбор за пользование объектами водных биологических ресурсов.

Есть налоги, которые относятся на финансовые результаты фирмы. Такие налоги начисляют в корреспонденции со счетом 99 «Прибыли и убытки»:

Дебет 99 Кредит 68, субсчет «Расчеты по налогу на игорный бизнес»

— начислен налог на игорный бизнес;

Дебет 99 Кредит 68, субсчет «Единый налог на вмененный доход»

—начислен налог по деятельности, облагаемой ЕНВД.

Платежи за загрязнение окружающей среды, таможенные пошлины к налогам и сборам не относятся.

Как начислить налоговые санкции

Если на организацию наложены налоговые санкции, и она не намерена их оспаривать, их суммы нужно признать в учете и отразить в отчете. Если же организация собирается их оспаривать, то в случае, если вероятность положительного исхода невелика (менее 50%), то в учете следует отразить оценочное обязательство.

Отражать в учете нужно санкции, в отношении которых получено требование об уплате, или суммы, которые списаны налоговым органом с расчетного счета в безакцептном порядке. Исходя из этих двух ситуаций определяется и момент их признания в учете.

Порядок бухгалтерского учета штрафов и других санкций, а также пеней по налогам, сборам, страховым взносам и иным аналогичным платежам нормативными правовыми актами бухгалтерского учета не урегулирован.

В ПБУ 10/99 «Расходы организации» (утв. приказом Минфина России от 6 мая 1999 г. № 33н) упомянуты штрафы, пени, неустойки за нарушение условий договоров как один из видов прочих расходов (п. 11).

В Инструкции по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31 октября 2000 г. № 94н) говорится только об отражении налоговых санкций по налогу на прибыль. Это следует делать на счете 99 «Прибыли и убытки» в корреспонденции со счетом 68 «Расчеты по налогам и сборам», субсчет «Расчеты по налогу на прибыль», субсчета второго порядка «Расчеты по пеням», «Расчеты по штрафам».

В Рекомендациях аудиторам по проведению аудита годовой бухгалтерской отчетности организаций за 2016 год (приложение к письму Минфина РФ от 28 декабря 2016 г. № 07-04-09/78875) предлагается отражать в аналогичном порядке не только санкции по налогу на прибыль, но и санкции по аналогичным налогам – налогам, уплачиваемым в связи с применением УСН, ЕНВД, ЕСХН.

Таким образом, налог на прибыль и иные аналогичные обязательные платежи (налоги при УСН, ЕНВД, ЕСХН), а также суммы налоговых санкций по ним в отчете о финансовых результатах в формировании прибыли до налогообложения не участвуют, а формируют чистую прибыль (убыток).

В отношении санкций по другим налогам Минфин в вышеуказанных Рекомендациях предлагает придерживаться следующего порядка.

Определяющим является вид налога, взноса или сбора, в отношении которого на организацию наложена санкция, и та статья расходов, на которую отнесено его первоначальное начисление. Штрафы и пени, уплаченные налогоплательщиком (кроме налога на прибыль и иных аналогичных обязательных платежей) или подлежащие уплате, в отчете о финансовых результатах формируют прибыль (убыток) до налогообложения.

Такие санкции отражаются в составе расходов по обычным видам деятельности либо в качестве прочих расходов.

В составе расходов по обычным видам деятельности санкция признается, если нарушение совершено в отчетном году и санкция признана до его окончания или после окончания, но до даты подписания годового отчета. Ее сумма относится на ту же статью отчета о финансовых результатах за отчетный период, на которую относится соответствующий платеж в бюджет.

Санкция признается в составе прочих расходов, если:

- момент признания санкции выходит за рамки периода корректировок или признается санкция за предшествующий год;

- это санкция по налогу, сбору или другому платежу в бюджет, который не признается в прибыли (убытке). Например, это санкция по НДС, который является косвенным налогом, или по налогу, который включается в стоимость какого-либо актива.

Таким образом, суммы начисленных санкций по налогам, которые относятся на расходы производства, также формируют прибыль отчетного года до налогообложения.

Кредиторская задолженность относится к обязательствам организации.

Как объект бухгалтерского учета кредиторская задолженность – это денежная оценка суммы долга организации (должника) перед другими лицами (кредиторами).

Кредиторская задолженность учитывается на активно-пассивных счетах учета расчетов: 60, 62 (авансы полученные), 68, 69, 70, 71, 73, 75, 76. Долговые обязательства отражаются на пассивных счетах учета расчетов по займам и кредитам 66, 67.

Установлены следующие правила отражения в бухгалтерской отчетности кредиторской задолженности:

1. Не допускается зачет между статьями активов и пассивов (п. 34 ПБУ 4/99). Например, на отчетную дату свернутое сальдо по счету 68 «Расчеты по налогам и сборам» составляет 1 500 тыс. руб., в том числе дебетовое сальдо по субсчету 68-«Расчеты с бюджетом по НДС» - 2 000 тыс. руб. и кредитовое сальдо по другим налогам – 3 500 тыс. руб. В бухгалтерском балансе на отчетную дату сальдо по счету 68 должно быть представлено развернуто: в составе дебиторской задолженности (стр. 1230) – 2 000 тыс. руб., в составе кредиторской задолженности (стр. 1520) – 3 500 тыс. руб.

2. В бухгалтерском балансе кредиторская задолженность представляется как краткосрочная (V раздел баланса), если срок ее погашения составляет не более 12 месяцев после отчетной даты или продолжительности операционного цикла, если он превышает 12 месяцев. В остальных случаях кредиторская задолженность представляется как долгосрочная и, соответственно, отражается в разделе IV бухгалтерского баланса (п. 19 ПБУ 4/99).

Например, в 2013 году организация получила кредит на строительство цеха в размере 100 млн. руб. сроком на 5 лет. При этом по условиям кредитного договора организация должна уплачивать проценты за пользование кредитом ежемесячно. Соответственно, в бухгалтерском балансе на 31.12.2013 г. сумма основного долга по кредиту отражается в составе долгосрочных обязательств по строке 1410, а сумма начисленных и непогашенных на отчетную дату процентов – в составе краткосрочных обязательств по строке 1510.

3. Кредиторская задолженность, выраженная в иностранной валюте (в том числе подлежащая оплате в рублях), для отражения в бухгалтерской отчетности пересчитывается в рубли по курсу, действующему на отчетную дату (п. п. 1, 5, 7, 8 ПБУ 3/2006). Исключение составляет кредиторская задолженность, возникшая в связи с получением аванса, предварительной оплаты или задатка. Кроме того, не пересчитываются остатки средств целевого финансирования, полученного в иностранной валюте. Такая кредиторская задолженность (обязательства) отражается в бухгалтерской отчетности по курсу на дату получения денежных средств (принятия их к учету) (п. п. 7, 9, 10 ПБУ 3/2006).

4. При получении организацией оплаты (частичной оплаты) в счет предстоящих поставок товаров (выполнения работ, оказания услуг, передачи имущественных прав) кредиторская задолженность отражается в бухгалтерском балансе в оценке за минусом суммы НДС, подлежащей уплате (уплаченной) в бюджет в соответствии с налоговым законодательством (см. приложение к письму Минфина РФ от 09.01.2013 № 07-02-18/01).

Например, организация получила аванс от покупателя в размере 118 000 руб. (Дебет 51 Кредит 62) и исчислила с полученного аванса сумму НДС к уплате (Дебет 76, субсчет «НДС с авансов полученных» Кредит 68, субсчет «Расчеты с бюджетом по НДС»). На отчетную дату отгрузка под полученный аванс не произведена. В бухгалтерском балансе кредиторская задолженность организации перед покупателем отражается по строке 1520 в размере 100 тыс. руб. (118 000 – 18 000).

5. В бухгалтерском балансе данные о кредиторской задолженности за приобретенные товары (работы, услуги) отражаются в случае их существенности обособленно от сумм, полученных организацией в соответствии с договорами авансов (предоплаты) (см. письмо Минфина РФ от 27.01.2012 № 07-02-18/01).

6. По полученным займам и кредитам задолженность показывается с учетом причитающихся на конец отчетного периода к уплате процентов (п. 73 ПВБУ № 34н).

7. Отражаемые в бухгалтерской отчетности суммы по расчетам с бюджетом должны быть сверены с налоговым органом и тождественны. Оставление на бухгалтерском балансе неурегулированных сумм по этим расчетам не допускается (п. 74 ПВБУ № 34н).

8. Штрафы, пени и неустойки, признанные организацией или по которым получены решения суда об их взыскании, относятся в прочие расходы и до их уплаты отражаются в бухгалтерском балансе в составе кредиторской задолженности (п. 76 ПВБУ 34н).

9. Суммы кредиторской и депонентской задолженности, по которым срок исковой давности истек, списываются в прочие расходы по каждому обязательству на основании (п. 78 ПВБУ 34н):

- данных проведенной инвентаризации;

- (и) приказа (распоряжения) руководителя организации.

Налог на добавленную стоимость нужно отражать как в активе, так и в пассиве бухгалтерского баланса. От чего это зависит, какие строки выбрать, как показать входной НДС и налог с авансов — расскажем в статье.

Как составить бухгалтерский баланс

Форма бухгалтерского баланса в последние годы серьезно не изменялась. Она утверждена приказом Минфина от 02.07.2010 № 66н (в ред. приказа Минфина от 19.04.2019 № 61н). Если ваша организация ведет бухучет в общем порядке, заполняйте баланс по форме из Приложения № 1, если форма учета упрощенная — по форме из Приложения № 5 или по общей форме.

Годовой баланс составляют на 31 декабря отчетного года. Также в нем нужно указать данные на 31 декабря двух предшествующих лет. Например, при составлении баланса за 2021 год, указывайте данные на 31 декабря 2021, 2020 и 2019 годов.

Основа для заполнения баланса — остатки по бухгалтерским счетам на отчетную дату. Перед тем, как переходить к заполнению баланса, проверьте, все ли хозяйственные операции отражены и правильно ли сформированы обороты по счетам.

В каких строках бухбаланса отражать НДС

В бухбалансе НДС отражается в Активе и Пассиве. В Активе лежит входной налог и НДС в составе дебиторской задолженности — это строки 1220 и 1230 соответственно. В пассиве — это раздел с краткосрочными обязательствами и строка 1520. Разберем порядок заполнения каждой строки подробнее.

Строка 1220 — для учета входного НДС

В строке 1220 бухбаланса организации показывают сумму входного налога, которая на 31 декабря соответствует следующим условиям:

- не принята к вычету;

- не включена в стоимость приобретенных активов;

- не отнесена на расходы.

Нужная сумма будет в остатке по счету 19 «НДС по приобретенным ценностям». На конец отчетного периода остаток может возникнуть при экспорте сырья, производстве товаров с длительным циклом, уплате НДС налоговыми агентами, импорте товаров в РФ, неполучении счетов-фактур от контрагента и в прочих случаях.

Получается, что строка 1220 бухбаланса равна дебетовому сальдо по счету 19 на отчетную дату. Для заполнения данных за прошлые года, возьмите цифры из старых балансов. Если у вас нет остатка по счету 19 на конец года, проставьте по строке 1220 прочерк.

Если вы учитываете на субсчете к счету 19 акцизы, которые подлежат учету в будущем, исключите остаток по этому субсчету из расчета строки 1220.

Есть еще одна ситуация, при которой по дебету счета 19 может образоваться остаток — оплата расходов, нормируемых для целей расчета налога на прибыль. Это те расходы, которые нельзя сразу и полностью учесть в налоговой базе, например, компенсация за использование сотрудниками личного транспорта, представительские и рекламные расходы и пр.

Если расходы нормируемые, то и право на вычет НДС по ним урезанное — налог можно принять к вычету в размере, который соответствует нормам (выручка, расходы на оплату труда). А эта самая норма, как правило, становится известна только к концу года. Из-за этого бухгалтер вынужден ежеквартально корректировать сумму «входного» НДС — когда увеличивается норматив и сумма затрат, принимаемых при расчете прибыли, НДС досписывается.

В результате этого на конец квартала, полугодия или 9 месяцев у организации может образоваться недосписанный входной НДС по этим расходам. Именно эти суммы будут отражены в строке 1220 баланса. В конце года, когда точный размер нормируемых расходов будет определен, суммы не принятого к вычету налога, относящегося к сверхнормативным, будут списаны проводкой Дт 91 Кт 19 и перестанут учитываться в строке 1220 баланса.

Строка 1230 — учет НДС в составе дебиторской задолженности

По строке 1230 баланса отражается дебиторская задолженность — суммы долгов покупателей, поставщиков, подрядчиков, учредителей и пр., которые сохранились на 31 декабря. Получить сумму для этой строки можно, сложив дебетовый остаток следующих счетов 60, 62, 76 и итоговые значения по дебету счетов 46. 50-3, 62, 68, 69, 70, 71, 73 и 75, уменьшенные на кредитовый остаток счета 63. На счете 63 лежит задолженность, которая с высокой вероятностью не будет погашена.

Как правило, в состав дебиторской задолженности входит и НДС, но отражение его в строке 1230 бухбаланса не так однозначно. В общем случае дебиторка отражается в балансе в полной сумме. Однако Минфин разъясняет, что если организация перечисляет полную или частичную оплату или оплату в счет будущих поставок, дебиторская задолженность отражается в балансе за минусом суммы НДС, подлежащей вычету.

Получается, что в тех случаях, когда у организации на счетах 60 и 76 числится дебиторская задолженность в сумме перечисленной поставщику предоплаты с учетом НДС, то при расчете показателя для строки 1230 надо уменьшить дебетовые остатки по этим счетам на соответствующие суммы НДС, подлежащие или уже принятые к вычету.

Пример. В ноябре 2021 года ООО «Букет Роз» отгрузило товары на сумму 120 000 рублей, в том числе НДС 20 000 рублей. Покупатель должен был оплатить поставку в течение месяца после отгрузки, но до конца года так этого и не сделал.

Бухгалтер ООО сделал на операцию проводку:

- Дт 62 Кт 90-1 — 120 000 рублей — отражена выручка от продажи.

Эта сумма вместе с НДС будет учтена в строке 1230 баланса за отчетный год.

Также ООО «Букет Роз» закупило крупную партию упаковочной бумаги. Организация перевела поставщику предоплату 40 000 рублей, в том числе НДС 8 000 рублей, не дожидаясь отгрузки — выдала аванс. Бухгалтер отразил операцию проводками:

- Дт 60 Кт 51 — 40 000 рублей — перечислен аванс поставщику;

- Дт 68 Кт 76 — 8 000 рублей — принят к вычету НДС с аванса.

На конец года по дебету счета 60 числится 40 000 рублей (дебиторка поставщика), по кредиту счета 76 — 8 000 рублей (НДС к восстановлению). По строке 1230 баланса будет учтено свернутое сальдо счетов 60 и 76 — 32 000 рублей (40 000 — 8 000).

Строка 1520 — учет НДС в составе кредиторской задолженности

По строке 1520 отражается общая сумма кредиторской задолженности организации, которая не погашена на конец отчетного года. Это задолженность перед поставщиками, подрядчиками, сотрудниками, налоговой, фондами, банками и прочими кредиторами. В строке 1520 отражается краткосрочная задолженность — та, которая будет погашена в срок не больше 12 месяцев с последней отчетной даты.

Показатель для строки 1520 складывается из кредитовых остатков по счетам 60, 62, 68, 69, 70, 71, 73, 75 и 76. Если по задолженности истек срок исковой давности или вы узнали, что кредитор ликвидировался, долг надо списать проводкой Дт 60 Кт 91-1 и не отражать в балансе.

Если в составе задолженности есть НДС, отражайте его в стандартном порядке. Другие правила предусмотрены для полученных авансов. В балансе указывается кредитовое сальдо по счету 62 «Расчеты с покупателями и заказчиками» субсчету «Расчеты по авансам полученным, за вычетом суммы НДС, полученной от покупателя.

Пример. В декабре 2021 года ООО «Ультра» получило аванс от покупателя в сумме 120 000 рублей (в том числе НДС 20 000 рублей). Аванс был получен в счет предстоящей поставки товаров. До конца года эти товары покупателю так и не отгрузили. Бухгалтер «Ультры» должен сделать проводки:

- Дт 51 Кт 62 «Расчеты по авансам полученным» — 120 000 рублей — получен аванс;

- Дт 76 «Расчеты по НДС в составе полученных авансов» Кт 68 «Расчеты по НДС» — 20 000 рублей — начислен НДС с полученного аванса.

В строке 1520 баланса будет отражена сумма аванса в размере 100 000 рублей, то есть свернутые остатки по счетам 62 и 76 (120 000 — 20 000).

Одновременно с этим в декабре ООО «Ультра» получило материалы на сумму 360 000 рублей (в том числе НДС 60 000 рублей). При этом оплату не произвело. Бухгалтер оформил операцию проводками:

- Дт 10 Кт 60 — 300 000 рублей — оприходованы материалы;

- Дт 19 Кт 60 — 60 000 рублей — учтен НДС по материалам.

На конец года материалы не были оплачены. По строке 1520 баланса нужно указать сумму долга перед поставщиком — 360 000 рублей.

Также по строке 1520 баланса отражается задолженность по всем налоговым платежам, в том числе по НДС. Чтобы разделить налоги, к счету 68 «Расчеты по налогам и сборам» открываются отдельные субсчета. Начисление налогов отражается по кредиту счета 68, а уплата налога и уменьшение обязанности по уплате — по дебету. Для заполнения строки 1520 используйте кредитовое сальдо по счету, оставшееся на конец года.

Ведите учет входного НДС, дебиторской и кредиторской задолженности в Контур.Бухгалтерии. По итогам налогового периода сервис автоматически подготовит баланс на основе внесенных за год операций. А еще Бухгалтерия умеет делать предварительный расчет НДС: показывать, как рассчитан налог и из чего он складывается, давать подсказки по законному снижению. Протестируйте все возможности сервиса бесплатно в течение 14 дней.

Два простых шага для проверки бухгалтерского баланса по ОСВ

Автор статьи

Автор обучающих курсов "Бухгалтерский учет для продвинутых", "Бухгалтерия и налоги для руководителя. Как проверить бухгалтера?", "Финансовый анализ для экспертов кредитных организаций", "Управленческий учет и бюджетирование". Сооснователь и Генеральный директор ПрофиРост, стаж профессиональной деятельности более 20 лет.

Если требуется быстро проверить составленный баланс, как это сделать?

Проверить заполнение бухгалтерского баланса малого предприятия можно по оборотно-сальдовой ведомости (ОСВ), для этого нужно проделать два простых шага.

Малые предприятия могут сдавать упрощенную бухгалтерскую отчетность.

Актив упрощенного баланса состоит из пяти показателей, пассив из шести.

Первый шаг: для проверки строк баланса нужно сложить остатки по определенным бухгалтерским счетам, взятые из оборотно-сальдовой ведомости (ОСВ).

В балансе есть показатели на начало и конец отчетного периода и в ОСВ так же вы найдете показатели на начало и конец отчетного периода.

Для проверки строки актива «Материальные внеоборотные активы» нужно взять значение по счету 01 «Основные средства» и вычесть из них значение по счету 02 «Амортизация основных средств». Получившееся значение должно быть указано в балансе в качестве материальных внеоборотных активов.

«Нематериальные, финансовые и другие внеоборотные активы» у малых предприятий как правило отсутствуют, поскольку к ним относятся нематериальные активы (НМА), которые у малых предприятий обычно не в ходу. К примеру, к НМА относят программные продукты, разработанные собственными силами. Чтобы проверить эту строку нужно взять показатели по счету 04 «НМА» и вычесть показатели счета 05 «Амортизация НМА».

Для проверки строки «Запасы» нужно сложить остатки по счетам 10 «Материалы», 20 «Основное производство», 41 «Товары» и 43 «Готовая продукция». В зависимости от вида деятельности предприятия, некоторые бухгалтерские счета могут не использоваться. Например, у торгового предприятия могут отсутствовать остатки по счету 43, поскольку оно не занимается производственной деятельностью.

Чтобы проверить правильность заполнения в балансе строки «Денежные средства и денежные эквиваленты» нужно сложить остатки счетов 50 «Касса», 51 «Расчетные счета», 52 «Валютные счета, 55 «Специальные счета» и 57 «Переводы в пути».

По строке «Финансовые и другие оборотные активы» у малых предприятий обычно отражается дебиторская задолженность, которую в ОСВ вы можете увидеть на остатках по дебету следующих счетов: 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 71 «Расчеты с подотчетными лицами», 76 «Расчеты с прочими дебиторами и кредиторами»

При проверке данных пассива бухгалтерского баланса нужно работать с остатками счетов по кредиту.

В строке «Капитал и резервы» отображаются показатели счетов 80 «Уставный капитал» и 84 «Нераспределенная прибыль»

Связанный курс

«Долгосрочные заемные средства» отражаются в ОСВ по счету 67 «Долгосрочные займы и кредиты»

«Другие долгосрочные обязательства» отражаются так же по счету 67, для проверки этой строки требуется запрашивать дополнительную аналитику. В противном случае, эта строка будет иметь нулевой показатель.

По строке «Краткосрочные заемные средства» указывается остаток по счету 66 «Краткосрочные займы и кредиты»

«Кредиторская задолженность» складывается из остатков по кредиту следующих счетов: : 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 68 «Расчеты по налогам и сборам», 69 «Расчеты по социальному страхованию и пенсионному обеспечению», 70 «Расчеты с персоналом по оплате труда», 71 «Расчеты с подотчетными лицами» 76 «Расчеты с прочими дебиторами и кредиторами»

«Другие краткосрочные обязательства» как правило представляют собой остатки кредиторской задолженности, которые не вошли в предыдущую строку. Например, депонированная заработная плата (одноименный счет 76.04) или специальные фонды для оплаты предстоящих расходов, которые отображаются в ОСВ по счету 96 «Резервы предстоящих расходов».

Второй шаг: сложить все строки в активе и отдельно все строки в пассиве. После этого сравнить итоговые показатели актива и пассива. Они всегда должны быть равны друг другу.

/ "Бухгалтерская энциклопедия "Профироста"

18.09.2019

В Отчет о финансовых результатах деятельности организации-микропредприятия за календарный год в составе бухгалтерской отчетности мы включаем в значения соответствующих показателей суммы начисленных налогов.

Многие организации, относящиеся к категории микропредприятий, применяют основную систему налогообложения, которая предусматривает исчисление и уплату налога на прибыль, НДС и т.д.

При этом начисление и уплату налога отражаем на счетах бухгалтерского учета также, как и любой другой факт хозяйственной жизни организации.

В Отчет о финансовых результатах за календарный год мы указываем сумму исчисленного налога на прибыль как значение специально предусмотренного показателя по строке 2410 упрощенной формы отчета "Налоги на прибыль (доходы)".

Делать это нужно, по общему правилу, с учетом требований ПБУ 18/02, позволяющими устранить те расхождения, которые есть в бухгалтерском и налоговом учете.

(Все дело в том, что из-за различий в составе и порядке признания доходов и расходов величина бухгалтерской (балансовой) и налогооблагаемой прибыли может не совпадать. А значит, просто умножить полученную прибыль на ставку налога недостаточно. Это не покажет в бухучете сумму реальных налоговых обязательств организации. Лишь соблюдая требования ПБУ 18/02 и отражая возникающие разницы, можно определить в бухучете реальную сумму налога.)

❢ Но организации-микропредприятия вправе не применять положения ПБУ 18/02, что существенно упрощает ведение бухгалтерского учета и формирование бухгалтерской отчетности, т.к. позволяет нам просто отразить на счетах бухгалтерского учета сумму налога на прибыль, указанную в налоговой декларации:

Дт 99-Налог на прибыль

Кт 68-Налог на прибыль

СУММА НАЛОГА НА ПРИБЫЛЬ

Если организация-микропредприятие применяет упрощенную систему налогообложения, то сумму исчисленного единого налога, уплачиваемого в связи с применением УСНО мы отражаем на счетах бухгалтерского учета в размере, указанном в налоговой декларации, следующей бухгалтерской проводкой:

Дт 99-Налог на доходы

Кт 68-Единый налог УСН

СУММА ЕДИНОГО НАЛОГА

Организации, выбравшие в качестве системы налогообложения основную или упрощенную вправе, как известно, по отдельным видам своей деятельности могут использовать дополнительно ЕНВД, с раздельным учетом.

В этом случае организация-микропредприятие в течение года ежеквартально (на 31.03, 30.06, 30.09 и 31.12) отражает на счетах бухгалтерского учета исчисленную сумму налога ЕНВД, указанную в соответствующих налоговых декларациях, следующими бухгалтерскими проводками:

Дт 99-Налог на доходы

Кт 68-ЕНВД

СУММА ЕНВД

Как уже отмечалось, организация-микропредприятие может сформировать Отчет о финансовых результатах по упрощенной форме (при условии, что предусмотрена такая возможность учетной политикой организации).

Бланк упрощенной формы бухгалтерского Отчета о финансовых результатх утвержден приложением № 5 к приказу министерства финансов РФ № 66н.

В этой форме, в отличие от типовой, все показатели укрупнены.

Налог на прибыль или Единый налог УСНО, а также ЕНВД (при наличии) мы вписываем в значение показателя по строке 2410 "Налоги на прибыль (доходы)".

➨ Проверяем взаимосвязь показателей: суммы налога на прибыль или единого налога УСНО, а также суммы ЕНВД (при наличии) должны совпадать с суммами, задекларированными нами соответственно в налоговой декларации по налогу на прибыль или налоговой декларации по единому налогу, уплачиваемому в связи с применением УСНО, а также с суммами ЕНВД, задекларированными в течение календарного года (при наличии).

✿ Для отражения других налогов (налог на имущество, транспортный налог, земельный налог) специальной строки в упрощенной форме бухгалтерского Отчета о финансовых результатах нет.

Суммы этих налогов могут отражаться в составе общей суммы по строке 2120 "Расходы по обычным видам деятельности" или даже по строке 2350 "Прочие расходы" в зависимости от основной или вспомогательной роли используемых в предпринимательской деятельности организации соответствующих объектов налогообложения (невижимость, в том числе земельные участки, транспортные средства).

✿ Суммы НДФЛ, удержанные организацией в течение календарного года с выплат физическим лицам по трудовым и гражданско-правовым договорами, а также начисленные страховые взносы отдельно в бухгалтерском Отчете о финансовых результатах не указываются, но тем не менее эти суммы являются составляющими частями сумм, указываемых по строке 2120 "Расходы по обычным видам деятельности".

Другими словами, суммы НДФЛ входят в те выплаты, из которых он был удержан. А страховые взносы показываются вместе с тем доходом, на который их начислили. Например, с зарплаты работников.

✿ Пени и штрафы по налогам и взносам показываются в общей сумме по строке 2350 "Прочие расходы" упрощенной формы бухгалтерского Отчета о финансовых результатах или в поле строки 2410 "Налоги на прибыль (доходы)".

(По строке 2350 "Прочие расходы" также отражаются неустойки и санкции по договорным обязательствам, но вот налоговыми затратами они, конечно, не являются.)

| Наименование показателя | Коды строк | За 2016 год | За 2015 год |

|---|---|---|---|

| Выручка | 2110 | ||

| Расходы по обычной деятельности | 2120 | НДФЛ* (* в составе расходов на оплату труда (работ)), страховые взносы, налог на имущество, транспортный и земельный налоги | |

| Проценты к уплате | 2330 | ||

| Прочие доходы | 2340 | ||

| Прочие расходы | 2350 | Налог на имущество, транспортный и земельный налоги | |

| Налоги на прибыль (доходы) | 2410 | Налог на прибыль организации или единый налог УСН, а также ЕНВД (при наличии в течение календарного года), пени, штрафы по налогам и взносам | |

| Чистая прибыль (убыток) | 2400 | ||

О формах документов для взаимодействия между ФСС РФ и страхователями с 02.05.2021 года

Об учете запасов с 2021 года

О составлении самозанятыми лицами договоров, счетов и актов для работы с организациями и предпринимателями

Читайте также:

- Увеличение налоговых поступлений в бюджет страны иммиграции обеспечивается в случае

- Налоговые проверки в болгарии сущность формы особенности

- Особенности налогообложения участников вэд в государствах членах еаэс

- Дворец без казны оставаться не мог тогда то на соль наложили налог о каком событии

- Социальные налоговые вычеты предоставляются тест