Задачи по налогообложению вэд

Опубликовано: 10.05.2024

Если вы работаете с иностранными контрагентами, налоги приходится платить немного иначе. Рассмотрим особенности налогообложения ВЭД по импорту и экспорту товаров и услуг.

Особенности налогообложения

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Новых налогов при ведении внешней торговли не возникает. Вы, как всегда, должны будете уплатить НДС, налог на прибыль и акцизы. Но при ВЭД есть 4 отличия по этим налогам:

- изменяется порядок исчисления и взимания налогов;

- право на вычет сохраняется, но изменяется порядок его получения и перечень необходимых документов;

- вводиться понятие таможенной стоимости, которая является налоговой базой;

- операции с определенными группами товаров имеют особенности.

Помимо налогов для ввоза или вывоза товара придется уплатить и таможенную пошлину. Таможня — это еще один контролер вашей деятельности помимо ФНС. Она отвечает за валютный контроль операций российских лиц с иностранными партнерами. Рассмотрим каждый налог по импорту и экспорту товаров.

Налог на добавленную стоимость при экспорте

Как и во внутренней деятельности, НДС по ВЭД — самый сложный налог. При экспорте товаров есть несомненный плюс — ставка НДС равняется 0%: экспортные операции налогом на добавленную стоимость не облагаются (подп.1 п.1 ст.164 НК РФ). Не забывайте подтверждать право на применение «нулевой» ставки — предоставляйте в налоговую вместе с декларацией по НДС документы, подтверждающие вывоз товара за территорию РФ:

- внешнеторговый контракт;

- таможенную декларацию;

- копию транспортных и товаросопроводительных документов.

При экспорте товаров в Белоруссию, Казахстан, Армению или Киргизию пакет документов для подтверждения другой:

- договор, согласно которому в страну ЕАЭС импортируют продукцию;

- заявление о ввозе товаров и уплате косвенных налогов от покупателя;

- транспортные и товаросопроводительные документы.

Подробно перечень необходимых для подтверждения документов расписан в статье 165 НК РФ. На сбор всех документов у вас есть 180 календарных дней со дня помещения товаров на таможенную процедуру экспорта.

Ставка 0% не освобождает вас от обязанности сдавать декларации по НДС и не лишает права на вычет входящей суммы налога. Просто при заполнении декларации укажите ставку 0%.

Вы имеете право на возмещение или зачет НДС. При успешном возмещении заявленную сумму перечислят на ваш расчетный счет. При зачете сумму к возмещению можно учесть в качестве предстоящих обязательных платежей. Не забывайте пользоваться этим правом — это поможет вам сэкономить. Получив аванс не забудьте начислить на эту сумму НДС. Размер базы определяется в рублях по курсу ЦБ РФ на дату отгрузки или получения оплаты.

Важно! Законодатель обязывает вести раздельный учет НДС по экспортным и внутренним операциям. Раздельный учет «входного» НДС по товарам или услугам нужен только экспортерам сырьевых товаров (абз.3-4 п.10 ст.165 НК РФ).

Внимательно определяйте момент формирования налогооблагаемой базы по НДС. Это будет самая ранняя из дат:

- момент отгрузки товаров или услуг или передачи имущественных прав;

- момент получения полной или частичной оплаты.

Налог на добавленную стоимость при импорте

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Все ввозимые в Россию товары облагаются НДС. Статья 146 НК РФ не щадит никого: уплачивать его должны все импортеры, даже освобожденные от НДС, и лица на налоговых спецрежимах. Но некоторые категории импортируемых товаров налогообложению не подлежат, они перечислены в статье 150 НК РФ.

Ставка НДС по импорту не отличается от внутренней — 0%, 10% или 20%. Основная сложность состоит в определении налоговой базы по НДС. Тут есть два варианта:

- Импорт из стран ЕАЭС. Если вы ввозите товар из Белоруссии, Казахстана, Армении или Киргизии, сложностей с базой по НДС не возникает. Она равна стоимости приобретенных товаров плюс уплаченные акцизы. Момент формирования базы — дата оприходования товара складским учетом. Срок на подачу декларации и уплату НДС — 20 дней по истечении квартала, за который вы отчитываетесь.

- Импорт из других стран. Налоговая база — это таможенная стоимость + таможенная пошлина + акцизы. Таможенная стоимость определяется декларантом, но правильность ее формирования контролирует таможня. По своей сути это стоимость товара по договору увеличенная на затраты по доставке груза до таможни, в том числе на страхование, транспортировку, лицензирование. В этом случае НДС уплачивается в момент подачи таможенной декларации или в течение 15 дней с момента поступления товара на таможню.

Особое внимание уделите импорту услуг. Если иностранное лицо оказало вам услугу на территории РФ, то необходимо выступить в роли налогового агента. Удержите сумму НДС из вознаграждения иностранца. Если оказанные услуги подпадают под статью 149 НК РФ, то удерживать ничего не нужно.

Вы имеете право запросить налоговый вычет на сумму уплаченного НДС. Для этого нужно соблюсти следующие условия:

- ввозимые товары и услуги используются в России и деятельности, облагаемой НДС;

- груз ввозится для перепродажи;

- вычет запрашивается в том квартале, в котором товар принят к учету;

- есть документы, подтверждающие ввоз груза;

- НДС был уплачен.

Если во внутренней деятельности вы освобождены от НДС или находитесь на спецрежиме, вычет вы не получите. Включите налог в стоимость приобретенных товаров и услуг.

Налог на прибыль при экспорте и импорте

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Прибыль по ВЭД облагается налогом по ставке 20%. Доход — это результат экспорта, так как мы продаем товар иностранному контрагенту. Импорт дохода не приносит — это наши расходы.

При экспорте продукции партнеры будут перечислять вам иностранную валюту. Для целей налогообложения необходимо пересчитать ее по курсу Центрального Банка.

Затраты на импорт — это расходы, которые уменьшают базу по налогу на прибыль, поэтому к их расчету подходите внимательно. Все затраты, связанные с импортом товаров, вплоть до затрат на услуги таможенного брокера, должны иметь подтверждающие документы. Только тогда их можно признать в качестве расходов.

Оплачивать товары и услуги вы будете иностранной валютой. Для расчета налоговой базы пересчитайте все затраты по курсу ЦБ РФ.

При ВЭД будут возникать курсовые разницы,которые могут быть вашим доходом или расходом. Подробнее про курсовые разницы можете прочитать в нашей статье о бухгалтерском и налоговом учете ВЭД.

Акцизы на импортный товар

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Акцизы — это косвенный налог, который уплачивается на таможне. Если товар прибыл из стран ЕАЭС и не подлежит обязательной маркировке, оплачивайте акциз в налоговую. Маркировке подлежит табачная и алкогольная продукция.

Акцизом облагается таможенная стоимость подакцизных товаров, увеличенная на таможенную пошлину. Уплачивает налог лицо, декларирующее груз. Ставки акциза бывают трех видов: адвалорная, специфическая или комбинированная.

- Адвалорные. Ставки в процентах от стоимости реализованных товаров. В чистом виде в Российском законодательстве отсутствуют.

- Специфические (твердые). Ставки в рублях за физическую единицу товара. Это самый распространенный вид. Например, сигары облагаются акцизом в размере 207 рублей за 1 штуку, а табак по ставке 5 808 рублей за 1 кг.

- Комбинированные. Объединяет специфические и адвалорные ставки. Например, сигареты и папиросы облагаются акцизом по ставке 1 890 рублей за 1 000 штук плюс 14,5% от максимальной розничной цены, но не менее 2 568 рублей за 1 000 штук.

Полный перечень ставок по акцизам изложен в статье 193 НК РФ. На стоимость ввозимого груза с учетом акциза в дальнейшем начисляется налог на добавленную стоимость.

Таможенная пошлина

Пошлина, уплачиваемая на таможне, это не налог, а обязательный платеж в связи с перемещением товаров через границу. Пошлина уплачивается до момента выпуска товара с таможни. Ее размер зависит от ввозимого или вывозимого товара, его количественных и качественных характеристик. Определяется размер пошлины по коду ТН ВЭД — специальному закодированному обозначению импортируемых или экспортируемых товаров. Например, код 0101 21 000 0 — это чистопородные племенные лошади.

Чтобы избежать ошибок в налогах при ВЭД, воспользуйтесь облачным сервисом Контур. Бухгалтерия. С его помощью вы сможете вести бухгалтерский и налоговый учет ВЭД и внутренней деятельности. Первый месяц работы в сервисе бесплатен.

Автор статьи: Елизавета Кобрина

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

1. Основы современной системы государственного регулирования внешне-экономических связей были заложены:

А. Постановление Правительства РФ «О введении товарных номенклатур ВЭД»;

Б. ФЗ «Об основах государственного регулирования внешнеторговой деятельности»;

В. Указом Президента «О либерализации ВЭД на территории РСФСР».

2. Ст. 71 Конституции РФ регулирует следующие сферы ВЭД РФ как государства:

А. Внешняя политика и международные связи (отношения), международные договоры, вопросы войны и мира, внешнеэкономические отношения;

Б. Внешняя политика и международное налогообложение, международные договоры, вопросы войны и мира, внешнеэкономические отношения;

В. Внешняя политика и установление таможенных границ на территории РФ, международные договоры, вопросы войны и мира, внешнеэкономические отношения.

3. Межведомственные нормативные акты, регулирующие ВЭД:

А. не подлежат регистрации в Министерстве Юстиции РФ и официальному опубликованию;

Б. в обязательном порядке подлежат регистрации в Министерстве Юстиции и не подлежат официальному опубликованию;

В. в обязательном порядке подлежат регистрации в Министерстве Юстиции РФ и официальному опубликованию.

4. Что понимается под либерализацией?

А. вмешательство государства во внешнеэкономическую, в том числе и в первую очередь во внешнеторговую деятельность, осуществление различных ограничений по отношению к зарубежным товарам;

Б. свобода при принятии решений по вопросам внешней торговли самими предпринимателями внутри страны, а также неограниченный доступ на национальные рынки зарубежных товаров;

В. ограничение экспорта и импорта с целью поддержки национального производства.

5. Базисные условия согласно международной терминологии- это

А. макроэкономические уловия определенного периода времени (например, процесс переправки товара в другую страну, таможенное оформление и т.д)

Б. законодательные уловия, регулирующие внешнюю торговля

В. условия, на основании которых строится цена контракта.

6. Правила «Инкотермс» используются только если

А. две страны находятся в пределах одного таможенного союза

Б .две страны находятся в разных таможенных и налоговых пространствах

В. оба варианта верны.

7. Риск повреждения товара

А. должен быть распределен между продавцом и покупателем

Б. оценен таможенной службой

В. застрахован в ВТБ.

8. Оплата стоимости, страхования и фрахта до порта назначения согласно инкотермс определена граппой

А. E

Б. C

В. F

9. Федеральный орган исполнительной власти, уполномоченный принимать меры по противодействию легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма:

А.Федеральная налоговая служба;

Б. Федеральная служба по финансовому мониторингу;

В.Федеральная служба по экономическим и налоговым преступлениям.

10. К задачам и функциям Федеральной службы по финансовому мониторингу не относится:

А. Сбор, обработка и анализ информации об операциях с денежными средствами или иным имуществом, подлежащих контролю в соответствии с законодательством РФ;

Б. Создание единой, централизованной системы и ведение единой информационной базы данных в сфере противодействия отмыванию доходов, полученных преступным путем.

В. Обеспечение безопасности сотрудников налоговых инспекций, выявление, предупреждение и пресечение коррупции в налоговых органах.

11. В систему таможенных органов входят:

А. Федеральный, региональный и местный комитет по таможне.

Б. Федеральная таможенная служба, региональное таможенное управление, таможня, таможенные посты.

В. Федеральный таможенный комитет и таможенные посты.

12. Федеральная таможенная служба является структурным подразделением:

А. Министерства финансов;

Б. Министерства экономического развития и торговли;

В. Министерства внутренних дел.

13. Функцию по регулированию ВЭД выполняет:

А. Центральный банк РФ.

Б. Федеральная таможенная служба РФ.

В. Министерство экономического развития и торговли РФ.

14. К функциям МЭРТ РФ относится:

А. Разработка с участием заинтересованных лиц и ведомств предложений по формированию внешней экономической политики и развитию внешних экономических связей.

Б. Обеспечение соблюдения законодательства, ведение борьбы с контрабандой, нарушений таможенных правил и налогового законодательства, относящихся к товарам, перемещаемым через таможенную границу

В. Проведение мероприятий по предупреждению, выявлению и пресечению нарушений в финансово-бюджетной сфере.

15. Подготовка предложений по механизму регулирования ВЭД, в том числе применение мер нетарифного регулирования, осуществление лицензирования экспорта, импорта товаров, работ, услуг и определение квоты на экспорт поставки стратегических видов продукции относится к ведению:

А. Федеральной таможенной службы РФ.

Б. МЭРТ РФ.

В. Федеральной службы финансово-бюджетного надзора.

16. К функциям Федеральной службы финансово-бюджетного надзора не относится:

А. Проведение мероприятий по предупреждению, выявлению и пресечению нарушений в финансово-бюджетной сфере.

Б. Организация проверок полноты правильности учета и отчетности по валютным операциям, а также по операциям нерезидентов, осуществляемых в валюте РФ.

В. Представление интересов страны в ЦБ других стран, в международных организациях и иных финансово-кредитных организациях, при условии сотрудничества центральных банков.

17. В Российской Федерации регулирование и государственный контроль в сфере внешнеэкономической деятельности осуществляет:

а) Министерство внешнеэкономического сотрудничества;

б) Правительство РФ;

в) Федеральная Таможенная служба.

18. Основные принципы государственного регулирования ВЭД установлены:

а) ФЗ “Об основах государственного регулирования внешнеторговой деятельности”;

б) ФЗ “О методах и принципах внешнеэкономической деятельности”;

в) ФЗ “Об экспортном контроле”

19. Статья 12 ФЗ “Об основах государственного регулирования внешнеторговой деятельности” устанавливает методы государственного регулирования внешнеторговой деятельности. Исходя из положений этой статьи, к методам государственного регулирования внешнеторговой деятельности не относится:

а) таможенно-тарифное регулирование;

б) запреты и ограничения внешней торговли услугами и интеллектуальной собственностью;

в) экспертиза ввозимых и вывозимых товаров

20. Одним из основных принципов валютного регулирования и валютного контроля в Российской Федерации на основании ФЗ “О валютном регулировании и валютном контроле” является:

а) приоритет экономических мер в реализации государственной политики в области валютного регулирования;

б) приоритет политических мер в реализации государственной политики в области валютного регулирования;

в) приоритет социально-культурных мер в реализации государственной политики в области валютного регулирования.

Задача по НДС 1.

Реализация имущества, числящегося на балансе по стоимости с учетом НДС.

Организация в 2016 году приобрела объект основных средств стоимостью 177000 руб (в т.ч. НДС 18%). Объект предназначен для использования в операциях, не облагаемых НДС. Стоимость услуг по доставке этого оборудования составила 30 000 рублей (НДС нет, так как услуги были оказаны организацией на УСН).

Организация приняла решение продать данное оборудование в августе 2019 г. за 70 000 рублей (с учетом НДС). Остаточная стоимость к моменту продажи составила 25 000 рублей.

1) определить первоначальную стоимость оборудования, по которой оно было принято к учету;

2) определить налоговую базу для уплаты НДС в бюджет при реализации оборудования;

3) определите сумму НДС для уплаты в бюджет

4) составьте бухгалтерские проводки

РЕШЕНИЕ:

1) первоначальная стоимость оборудования, по которой оборудование принято к учету составляла 207 000 рублей:

177 000 руб. + 30 000 руб. = 207 000 рублей.

2) налоговая база определяется как разница между продажной ценой реализуемого оборудования (70 000 руб.) и его остаточной стоимостью (25 000 руб.) и составила 45 000 рублей.

3) сумма НДС для уплаты в бюджет составляет 7500 рублей (45 000 х 20 :120).

4) бухгалтерские проводки будут следующие:

ДТ 62 КТ 91.1 – 70 000 – отражена продажная цена реализации;

ДТ 91.3 КТ 68.2 – 7500 – начислен НДС к уплате в бюджет;

ДТ 01 (выб) КТ 01 — 207 000 – списана балансовая стоимость оборудования;

ДТ 02 КТ 01 (выб) – 182 000 – списана сумма амортизации;

ДТ 91.3 КТ 01 – 25 000 – списана остаточная стоимость оборудования.

Задача по НДС 2.

НДС в посреднической деятельности

Организация «Рассвет» (комитент) и «Закат» (комиссионер) заключили договор комиссии, в соответствии с которым организация «Закат» реализует товары, принадлежащие организации «Рассвет», с участием в расчетах. Продажная стоимость товаров – 120 000 рублей (в том числе НДС – 20 000 рублей). Сумма комиссионного вознаграждения – 15% стоимости реализованных товаров.

Организация «Рассвет» передала товары организации «Закат» в январе 2020 года.

В феврале 2020 года организация «Закат» отгрузила товары покупателю и получила от него оплату в сумме 120 000 рублей. Полученные денежные средства за вычетом комиссионного вознаграждения были перечислены на расчетный счет организации «Рассвет» в апреле 2020 года.

- 1) Составьте бухгалтерские проводки у организации «Закат»

РЕШЕНИЕ

Январь 2020 г.

ДТ 004 – 120 000 рублей – поступили товары от комиссионера;

Февраль 2020 г.

КТ 004 – 120 000 рублей – отгружен товар покупателю;

ДТ 62 КТ 76 (расчеты с комитентом) — 120 000 рублей – отражена задолженность покупателя за отгруженные товары;

ДТ 51 КТ 62 – 120 000 рублей – поступили средства от покупателя;

ДТ 76 (расчеты с комитентом) КТ 90.1 – 18 000 рублей – начислено комиссионное вознаграждение;

ДТ 90.3 КТ 68.2 – 3 000 рублей – начислен НДС с суммы комиссионного вознаграждения

Апрель 2020 г.

ДТ 76 (расчеты с комитентом) КТ 51 — 102 000 рублей – перечислены средства комитенту за вычетом комиссионного вознаграждения.

КОММЕНТАРИЙ:

Комиссионер: уплачивает НДС только с суммы причитающегося ему комиссионного вознаграждения.

Комитент: в феврале в налоговую базу по НДС включается вся стоимость проданных комиссионером товаров в сумме 100 000 рублей (без НДС), с которой уплачивается НДС 20 000 рублей. Данный НДС включается в отчетность за 1 квартал 2020 года, на основании отчета, полученного от комиссионера.

Задача по НДС 3.

Реализация товаров (работ, услуг) за иностранную валюту

Организация «Рассвет» выполняет ремонтные работы по договору с иностранной организацией. Стоимость работ по договору составляет 12 000 долларов США (в том числе НДС – 2000 долларов).

Акт сдачи-приемки работ подписан в марте 2020 года. Оплата проведена в мае 2020 год на расчетный счет организации «Рассвет».

Курс доллара США на дату подписания договора составлял 70 рублей, а на дату поступления денег на расчетный счет – 72 рубля.

Выручка от реализации работ для целей исчисления НДС пересчитывается в рубли по курсу ЦБ РФ на дату подписания акта сдачи-приемки работ.

1)определить сумму выручки в рублях для компании «Рассвет»;

2) определить сумму НДС, подлежащую уплате в бюджет со стоимости выполненных работ;

3) определите курсовую разницу;

4) составьте бухгалтерские проводки по операциям

РЕШЕНИЕ:

1) сумма выручки для компании «Рассвет» составляет:

12 000 долларов х 70 рублей = 840 000 рублей;

2) сумма НДС для уплаты в бюджет составляет:

840 000 х 20 : 120 = 140 000 рублей;

3) курсовая разница составляет:

840 000 руб – выручка по договору; 864 000 – поступили средства на валютный счет в мае по курсу 72 рубля; положительная курсовая разница 864 000 – 840 000 = 24 000 рублей;

4) Бухгалтерские проводки от операций следующие:

Март 2020 г.

ДТ 62 КТ 90.1 – 840 000 – выручка по курсу на дату подписания акта сдачи-приемки работ;

ДТ 90.3 КТ 68.2 – 140 000 – отражен НДС со стоимости выполненных работ;

Май 2020 г.

ДТ 52 КТ 62 – 864 000 руб – поступила выручка на валютный счет по курсу 72 рубля;

ДТ 62 КТ 91.1 – 24 000 руб – отражена положительная курсовая разница в составе прочих доходов

КОММЕНТАРИЙ:

Если отгрузка товаров (работ, услуг) осуществляется до момента оплаты, то выручка в рублях и, соответственно, сумма НДС определяются по курсу на дату отгрузки и в дальнейшем не пересчитываются.

Больше примеров задач и их решений Вы можете найти при изучении Онлайн курса «Курс по учету НДС». Во время курса мы изучим с Вами все новые правила учета налога на добавленную стоимость с изменениями, вступившими в силу с 2020 года, а также рассмотрим изменения, вступающие в силу с 2021 года.

ID (номер) заказа

Тема 2. Внешнеэкономический комплекс страны, его особенности в современных условиях Ответьте на вопросы 1. Каким образом построена система управления внешнеэкономической деятельностью в России? 2. Каковы полномочия региональных органов государственной власти по управлению внешнеэкономической деятельностью? 3. Факторы, обуславливающие вмешательство государства в экономические процессы предприятий страны, связанные с ВЭД. 4. Органы государственного регулирования и управления ВЭД в РФ. 5. Правовые основы государственного регулирования ВЭД в РФ. 6. Особенности регламентации внешней торговли. 7. Нетарифные ограничения внешнеторговых операций. 8. Лицензирование. Квотирование. Контингентирование. Контроль за экспортом и импортом. 9. Таможенное регулирование внешнеэкономической деятельности. 10. Таможенная декларация. 11. Таможенный тариф, его виды. Таможенная стоимость ввозимых и вывозимых товаров. 12. Раскройте сущность понятия «Внешнеэкономический комплекс страны». 13. Охарактеризуйте тарифные методы регулирования ВЭД. 14. Охарактеризуйте нетарифные методы регулирования ВЭД. Задача 1 Определить сумму акциза в отношении товара, облагаемого акцизом по комбинированной ставке. Данные для расчета: партия спирта количеством 2000 л таможенной стоимостью 2700 долл. США. Ставка акциза – 400%, но не менее 2 евро за 1 л. Курс валюты, в которой указана таможенная стоимость, – 25 руб. за 1 долл. Курс евро – 36 руб. за 1. Задача 2. Декларируется вывозимый товар: лесоматериалы не обработанные. Объем поставки 3000 м3. Таможенная стоимость товара 1350 руб. за м3 .Ставка пошлины 6,5% но не менее 2,5 Евро за м3. Определить сумму таможенной пошлины и таможенные сборы за таможенное оформление товара. Задача 3. Определить сумму таможенной пошлины при ввозе товара: бобы. Объем партии 40 т. Таможенная стоимость товара 230 Евро за т. Ставка импортной пошлины 10 % но не менее 20 Евро за т. Ввоз из развивающейся страны Задача 4. Декларируется вывозимый из РФ за пределы государств –участников соглашения о Таможенном союзе товар: лом из свинца .Объем поставки 50 тонн. Таможенная стоимость товара 12 тыс. р. за тонну. Таможенная пошлина 30 % но не менее 105 Евро за 1000 кг. Определить сумму таможенной пошлины и таможенные сборы за таможенное оформление товара. Задача 5. Рассчитайте сумму НДС для партии ковров из Турции таможенной стоимостью 20 тыс. долл. США. Ставка таможенной пошлины – 30%, ставка сборов за таможенное оформление – 0,15%, ставка акциза – 10%, ставка НДС – 20%. Задача 6 Определить суммы таможенных платежей при ввозе товара (в Евро).Товар-кофе (с кофеином). Объем партии-4000 кг. Ставка пошлины 10 % но не менее 2 Евро за кг. Таможенная стоимость товара 18 Евро за кг. Ввоз из развивающейся страны. Задача 7. Декларируется ввозимый на таможенную территорию РФ товар-чай зеленый. Количество товара - 300 кг. Таможенная стоимость товара 23 Евро за кг. Ставка пошлины 20 % но не менее 4 Евро за кг. Определить суммы таможенной пошлины, НДС и таможенных сборов за оформление товара. Ввоз из развивающейся страны. Задача 8. Декларируется ввозимый на таможенную территорию товар -колбасы сухие. Количество товара - 900 кг. Таможенная стоимость - 13 Евро за кг. Ставка пошлины – 20 % но не менее 3 Евро за кг. Акциз – 8%.Определить сумму основных таможенных платежей. Ввоз из страны, которой РФ предоставляет режим наиболее благоприятствуемой нации. Задача 9. Определить суммы основных таможенных платежей при ввозе на территорию РФ товара - икра осетровых. Количество товара 2 тонны. Таможенная стоимость товара 110 Евро за кг. Ставка пошлины: 20 % но не менее 23 Евро за кг. Ставка акциза-5 %. Ввоз из страны, которой РФ предоставляет режим наиболее благоприятствуемой нации. Задача 10. Определить суммы таможенных платежей при ввозе товара-сахара тростникового. Количество товара - 3000 кг. Таможенная стоимость товара-0,4 Евро за кг Ставка импортной пошлины: 40 % но не менее 0,12 Евро за кг. Специальная пошлина 74% но не менее 0,20 Евро за кг. Ввоз из развивающейся страны. Задача 11. Рассчитать ввозную таможенную адвалорную пошлину товара, страна происхождения которого неизвестна. Данные для расчета: партия телефонных аппаратов таможенной стоимостью 7,7 тыс. руб. Базовая ставка таможенной пошлины – 20%. Задача 12. Декларируется ввозимый на таможенную территорию РФ товар-спирт этиловый с концентрацией спирта 80 %. Объем поставки - 1200 л.Таможенная стоимость товара-3 Евро за л. Ставка пошлины 100 % но не менее 2,5 Евро за л. Ставка акциза- 2 Евро за л. Определить суммы основных таможенных платежей Ввоз из страны, которой РФ предоставляет режим наиболее благоприятствуемой нации. Задача 13. Декларируется ввозимый на таможенную территорию товар- рыбная продукция (морской язык).Таможенная стоимость товара-210 тыс.Евро. Ставка пошлины-10 %. Определить суммы таможенной пошлины, НДС и сборов за таможенное оформление товара. Ввоз из страны, которой РФ предоставляет режим наиболее благоприятствуемой нации. Задача 14. Декларируется ввозимый на таможенную территорию товар-йогурт с содержанием жира не более 3%. Количество т

Закажите подобную или любую другую работу недорого

Вы работаете с экспертами напрямую,

не переплачивая посредникам, поэтому

наши цены в 2-3 раза ниже

Последние размещенные задания

Правонарушения в сфере социального обеспечения

Задачи для самостоятельного решения

(внимание: ответы под спойлером; не открывайте решение, пока не решите задачу).

Задача 1

Предложение на рынке товара выражается формулой Q=0,5P+2 а спрос — формулой Q=8-P.

Государство ввело налог на производителей в размере 3 денежных единицы на каждую единицу продукции. На сколько процентов возрастет равновесная цена?

[spoiler title=’Решение (графическое)’ style=’green’ collapse_link=’true’]

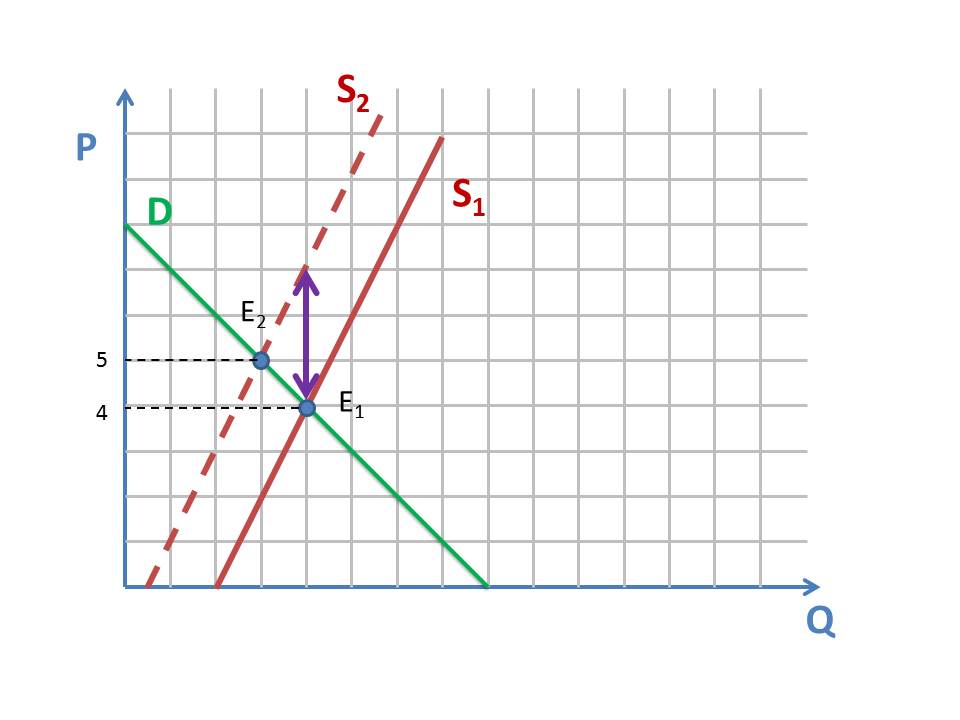

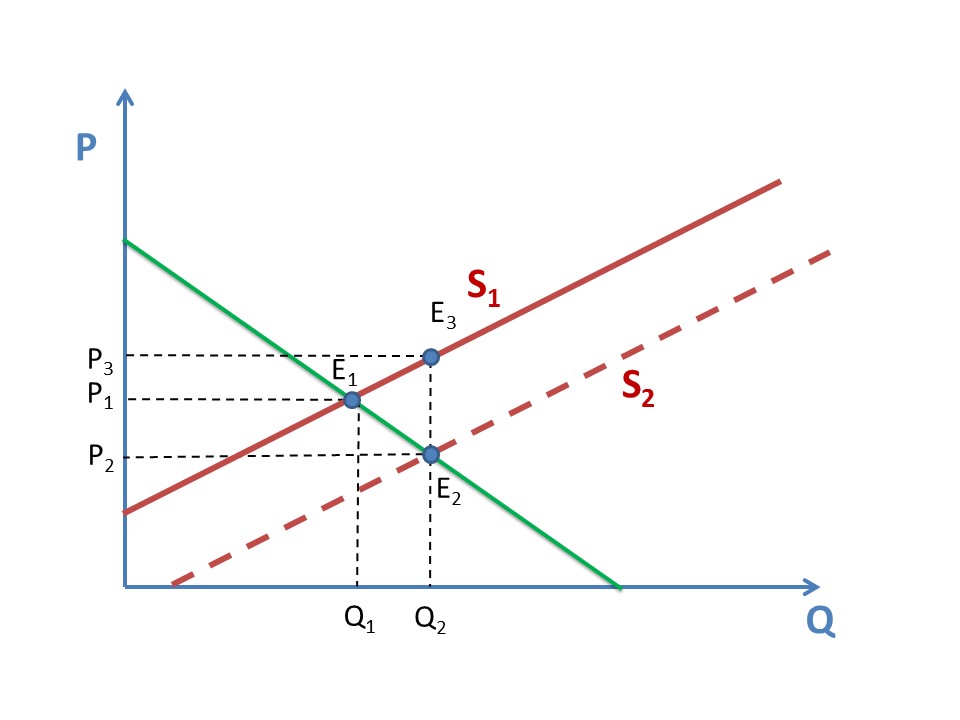

При введении налога в 3 денежных единицы на 1 единицу продукции кривая предложения переместится на 3 денежных единицы вверх, из S1 в S2, а поскольку спрос останется старым, точка равновесия переместится из Е1 в Е2. Равновесная цена вместо 4 станет 5, то есть увеличится на 25%.

[/spoiler][spoiler title=’Решение (алгебраическое — сложное, на любителя, я бы так не решал)’ style=’orange’ collapse_link=’true’]

Нетрудно найти равновесную цену до введения налога. Нужно просто приравнять спрос и предложение:

0,5P+2=8-P

Отсюда получим P=4

Теперь найдем новую равновесную цену. Для этого нужно рассчитать новую кривую предложения. Это можно сделать двумя способами

Вначале переведем функцию предложения

Q=0,5P+2

в обратную функцию предложения (то есть выразим P через Q).

P=2Q-4

Цена будет больше исходной на 3 денежных единицы, следовательно, к ней нужно прибавить 3

P=2Q-4+3

P=2Q-1

Переводим обратную формулу назад в обычную формулу предложения (выражаем Q через P)

Новая цена P2 будет больше начальной Р2 на 3. То есть

Подставляем правую часть в начальную формулу предложения

Q=0,5(P2-3) +2

Это новая формула предложения. Формула спроса осталась прежней. Приравняем их

0,5P+0,5=8-P

P=5

Таким образом, равновесная цена P вместо 4 стала 5, то есть выросла на 5/4-1=0,25 или 25%.

Задача 2

Предложение на рынке товара выражается формулой Q=2P-4 а спрос — формулой Q=12-2P.

Государство решило ввести потоварный налог на производителя, чтобы сократить потребление этого товара (который государство считает вредным) вдвое.

Какого размера налог нужно ввести государству?

[spoiler title=’Решение (графическое)’ style=’green’ collapse_link=’true’]

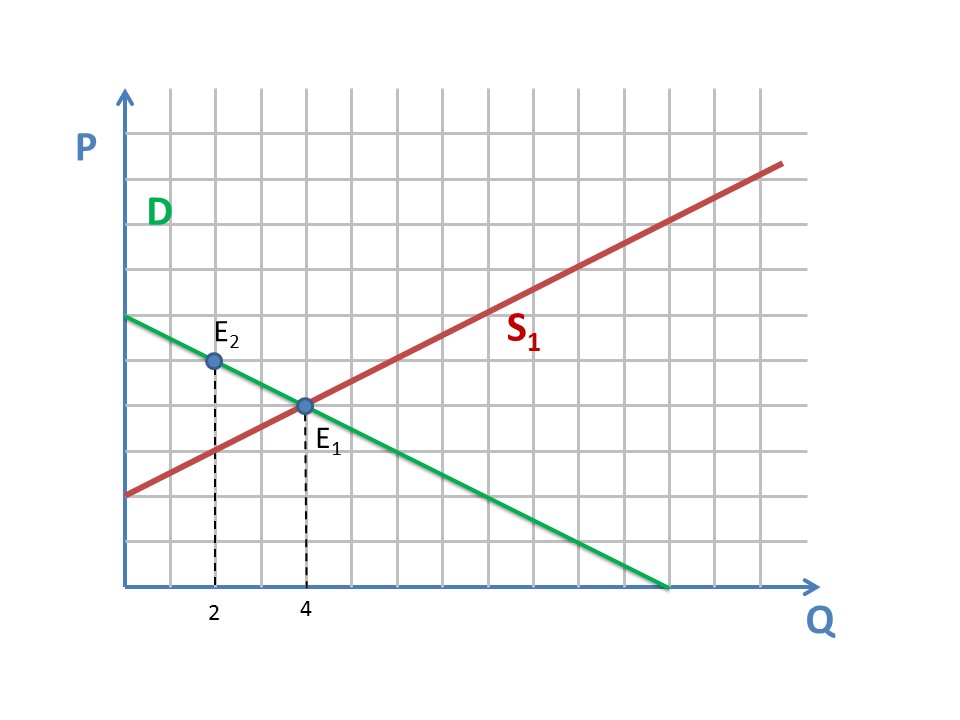

Построив график, можно увидеть, что равновесное количество равно 4 (например, тысяч тонн)

Очевидно, что государство хочет, чтобы равновесное количество равнялось 2 (тысячам тонн).

Поскольку на спрос налог никак не воздействует (то есть кривая спроса останется той же), очевидно, что точка равновесия должна переместиться в Е2.

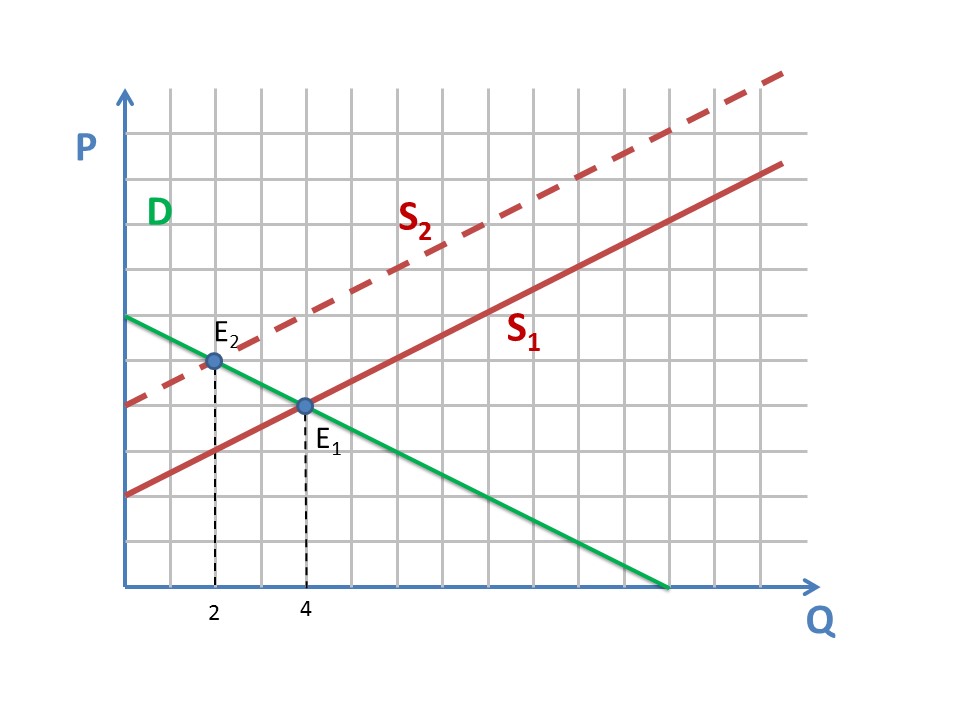

Необходимо провести новую кривую предложения S2, параллельную кривой предложения S1 и проходящую через Е2.

Можно увидеть, что она лежит на 2 деления выше линии S1.

На самом деле, можно даже не проводить кривую, а просто измерить расстояние между Е2 и Е3 на следующей диаграмме:

Точка Е3 обозначает предложение в размере 2 тысячи тонн при старой кривой предложения S1, а точка Е2 — предложение того же размера при новой кривой предложения S2. Разницу между ними легко посчитать, что и является основой алгебраического решения.

Разумеется, разница равна 2 денежных единицы, что и является размером налога.

[/spoiler][spoiler title=’Решение (алгебраическое — простое, если вы уже рассмотрели графическое)’ style=’orange’ collapse_link=’true’]Это решение хорошо в том случае, когда кривые сложные, пересекаются не видно где. Нарисуйте набросок вроде того, что приведен в предыдущем решении, и считайте.

Первый шаг: определяем равновесную цену. Просто приравниваем спрос и предложение

Из чего получаем

P=4

Теперь определяем равновесный объем. Для этого подставляем только что полученное значение Р в формулу спроса или предложения — это безразлично, они через одну точку проходят. Получаем:

Теперь понятно, что государство хочет довести объем до

Этот новый объем Q2 подставляем в форму спроса:

2=12-2P

Это цена для точки Е2, то есть равновесная цена после введения налога.

Подставляем Q2 в формулу предложения:

2=2P-4

В результате получаем:

P2—P3=2

Теперь вы сможете решить следующую задачу, в которой графический метод вам нужен только для наброска.

Задача 3

Эту задачу решить непросто, не разобрав предыдущую.

Спрос на рынке молока равен Q=7-5/7*P , а предложение равно Q=3/7*P+2.

Государство хотело бы ввести такую потоварную дотацию для производителей молока, чтобы его цена для покупателей снизилась на 20%. Какого размера дотацию оно должно ввести? На сколько процентов возрастут покупки молока?

Графически (по клеточкам) эту задачу не решить — ответы будут в бесконечных десятичных дробях.

[spoiler title=’Решение (алгебраическое)’ style=’orange’ collapse_link=’true’]

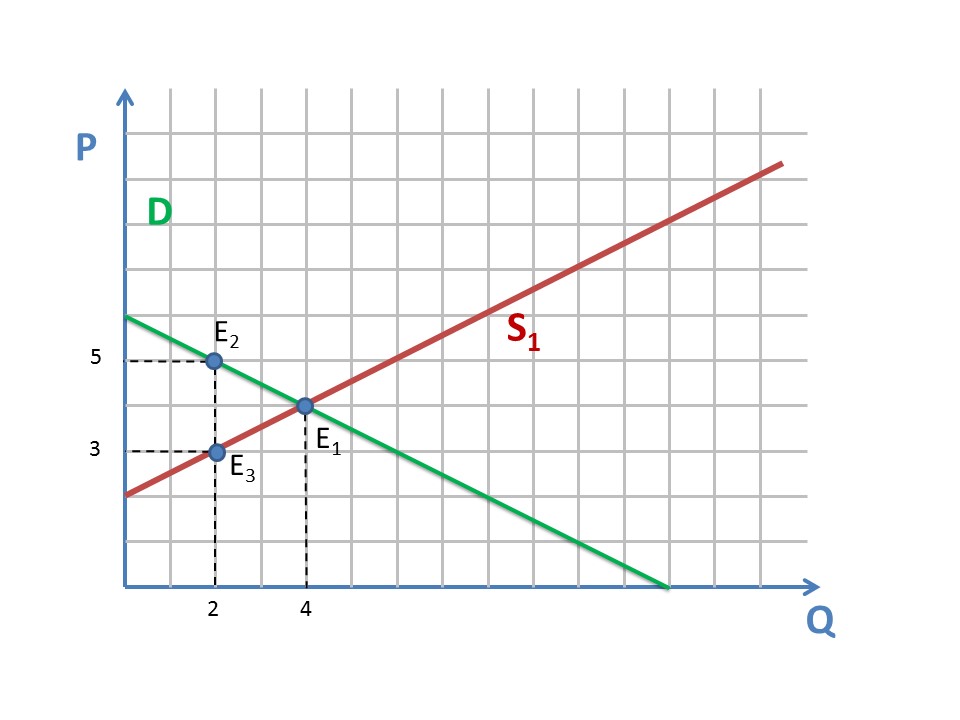

Будет понятнее, если вы сделаете набросок вроде этого.

Равновесие до введения дотации находится в точке Е1. Прежде всего, определим исходную равновесную цену P1, просто приравняв спрос и предложение.

7-5/7*P=3/7*P+2

Государство хотело бы довести цену до P2, которая, по условию, на 20% ниже.

При такой цене спрос будет равен (точка Е2)

Однако предложение для такого количества, если не ввести дотацию (по старой кривой предложения S1) для такого количества будет находиться в точке Е3. Посчитаем, по какой цене производитель готов предоставить данное количество товара. Для этого приравняем формулу предложения к рассчитанному Q2.

3/7P+2=9/2

P3=35/6

Значит, чтобы сдвинуть кривую предложения вниз, нужно ввести дотацию в размере

P3—P2=35/6-7/2=7/3

Это и есть первый ответ: 7/3

Теперь посчитаем, насколько увеличатся продажи молока. Очевидно, они из Q1 перейдут в Q2.

Q1 рассчитать просто, достаточно Р1 подставить в исходную формулу спроса или предложения — безразлично. Ну, например, спроса:

А Q2 мы уже рассчитывали выше, он равен 9/2

Таким образом, Q2 относится к Q1 как

Q2/Q1=9/2:31/8=36/8:31/8=36/31

36/31-1=5/31

Вот и второй ответ: молока будут покупать больше на 5/31, то есть примерно на 16%.[/spoiler]

Читайте также: