Вызвали в налоговую по поводу низкой зарплаты

Опубликовано: 11.05.2024

Борьба с нелегальными выплатами зарплат идет не первый год. Из-за того, что НДФЛ поступает в местный бюджет, в авангарде выступает межведомственная комиссия по заработной плате, куда входят представители различных органов, в том числе прокуратуры.

Вызывают на комиссию по заработной плате, что делать?

Стратегия и порядок действий зависит от того, что желает узнать от вас комиссия по заработной плате. Порой самые угрожающие тексты требуют наименьшего напряжения и подготовки. Рассмотрим несколько вариантов уведомлений, которые рассылает налоговая комиссия по зарплате.

- Уведомление содержит перечень нестандартных документов

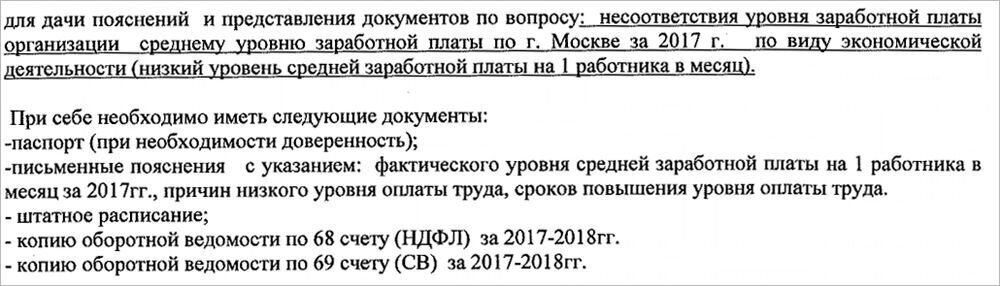

Проще всего провести подготовку, если в уведомлении о вызове налогоплательщика, плательщика взносов или налогового агента (далее – Уведомление) указан конкретный перечень документов, например:

- штатное расписание с указанием ФИО сотрудников, ИНН, должности и заработной платы;

- пояснение по легализации заработной платы.

Даже такие далекие от стандартизированных документов запросы позволяют осуществить подготовку к заседанию комиссии по легализации заработной платы. Не стоит спорить с инспекторами и объяснять существенные различия между такими документами, как:

- штатное расписание;

- штатная расстановка.

Сделайте фантазийный документ, затребованный налоговиками на основе документов, которые есть, например, в 1С: ЗУП. Ваша цель при этом – показать трудовой распорядок ваших работников, кто из них:

- трудоустроен у вас на полной ставке;

- работает только половину времени;

- занимает 0,2 или 0,3, а может и вовсе 0,1 ставки.

Сложнее всего сформировать требуемое, когда основная часть работников, например:

- применяет надомный труд;

- имеет формулировку в трудовом договоре о неполном рабочем дне с гибким графиком и обязанностью отработать не менее определенного количества часов в неделю.

Так, если часов будет очень мало, например, 8 в неделю, то сложно проставить даже 0,1 ставки. В таком случае лучше сообщить в объяснительной, что ваше штатное расписание не предусматривает требуемых строк, и вы можете предоставить помимо него штатную расстановку работников, куда дополнительно включите ИНН своих работников.

Также объяснительная может содержать описание устройства вашего бизнеса, который по объективным причинам суммарно имеет большое количество сотрудников. При этом отработанное ими и оплаченное вами рабочее время вполне соответствует минимальному размеру оплаты труда вашего региона.

Никогда не ссылайтесь на федеральный МРОТ, он существует только для бюджетников (если вы не оформляли отказ от регионального соглашения по «минималке»).

- Уведомление содержит перечень стандартизированных документов

Комиссия по легализации заработной платы может запросить достаточно большое количество документов. Например, так:

Так как времени на подготовку дают достаточно, используйте его для сверки платежей, чтобы хотя бы к уплате НДФЛ и страховых взносов не было вопросов. Таким образом вы покажете, что готовы к сотрудничеству и диалогу.

Если по любым расчетам выходит, что ваш среднестатистический работник получает меньше регионального минимума, то проблемы могут быть не только с налоговой, но и с прокуратурой. В этом случае в инспекцию правильнее предоставить не действующее штатное расписание, а хотя бы с 1-го числа месяца, следующего за датой заседания комиссии по выплате заработной платы. Естественно, оклады (тарифные ставки) необходимо рассчитать, исходя из региональной минимальной заработной платы.

- В уведомлении упомянута среднеотраслевая заработная плата

Если комиссия по вопросам легализации настаивает на том, чтобы ФОТ соответствовал не просто региональному уровню, а среднеотраслевому, то вполне уместен торг. По сути, если в уведомлении упомянут среднеотраслевой уровень зарплат, то бессмысленно готовить заранее штатное расписание с увеличенными окладами менее продекларированного налоговиками размера.

Вначале необходимо понять, что налоговики хотят включить в протокол по легализации заработной платы. Как правило, для инспекторов важно отразить хоть какую-то положительную динамику, причиной которой стал вызов компании «на ковер».

Например, постоянно следим за тем, чтобы зарплаты в компании не выбивались из среднеотраслевых показателей, и своевременно вносим корректировки.

- Уведомление связано с ликвидацией задолженности

Если компания допускает просрочку НДФЛ и страховых взносов, то уведомление придет уже от комиссии по ликвидации задолженности. Причем налоговики будут спрашивать не только о погашении задолженности, но и рассмотрят под лупой средний размер оплаты труда по вашей компании.

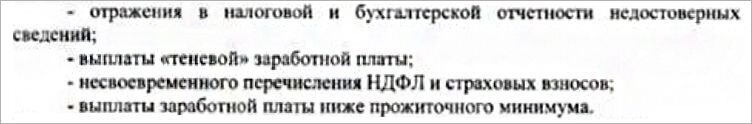

Тексты уведомлений в этом случае носят особо устрашающий характер. Вас попросят пояснить:

Как правило, оплата задолженности или пояснение с указанием точных сроков ее погашения и описанием мер, предпринимаемых компанией, превращает упомянутый «прожиточный» минимум в региональный МРОТ. Если компания будет упорствовать, то налоговики начнут:

- шантажировать опасностями, которые вытекают из выплат «теневой зарплаты»;

- настаивать на необходимости среднеотраслевого размера выплат.

Принимая на аутсорсинг расчет заработной платы , мы внимательно следим за тем, чтобы ни при каких обстоятельствах не возникало задолженности по зарплатным налогам. При этом наши специалисты плотно взаимодействуют с ИФНС в ходе обслуживания. Мы готовим документы (пояснения) и отправляем их в инспекцию. При необходимости защищаем подготовленные нами пояснения и представляем интересы нашего клиента в ИФНС.

- Вызов связан с задолженностью по заработной плате

Задолженность по зарплате – самый худший случай, так как к решению вопроса, кроме налоговой, будет подключена трудовая инспекция, а также прокуратура. Вызов на комиссию по задолженности по заработной плате – предвестник уголовной ответственности руководителя компании.

Использование такого достаточно неформального и относительно мягкого инструмента, как комиссия, в ситуации, где применим Уголовный кодекс, можно объяснить лишь:

- отсутствием жалоб работников;

- сдачей нулевой «зарплатной» отчетности при наличии движений по расчетному счету.

Такое положение дел можно объяснить лишь, если работники компании – сплошь ее учредители и получают дивиденды. Ведь даже при вынужденном простое работники должны получать свою среднюю зарплату.

Помимо настоящей статьи рекомендуем вам ознакомиться и с другими нашими материалами:

В указанных материалах рассматриваемой теме посвящены отдельные разделы.

Как отвечать на вопросы налоговиков?

Любая налоговая комиссия и, особенно, межведомственная комиссия по заработной плате – это прежде всего психологическое давление. Причем такой метод воздействия на компании налоговики считают очень действенным, поэтому активно практикуют его с целью собрать больше денег в бюджет.

Подчас вызов на комиссию связан с небрежностью бухгалтера, опоздавшего с оплатой взносов, однако и в этом случае чаще всего на комиссию вызывают именно генерального директора. На человека, далекого от бухгалтерии, легче «воздействовать» с элементами запугивания.

Отметим, что штатные главбухи как правило пасуют перед налоговой и убеждают директора не перечить, а исполнять все «пожелания» ИФНС.

Между тем отвечать на вопросы налоговиков можно так, чтобы отстоять интересы компании, если уровень зарплат и перечисленных в бюджет «зарплатных» налогов обусловлен объективными обстоятельствами, а выполнение «пожеланий» приведет компанию к банкротству.

Однако каждая ситуация настолько уникальна, что готовый рецепт дать сложно. В идеале интересы компании на комиссии по вопросам легализации должен представлять и защищать опытный эксперт в области налогообложения и налогового права.

Такой подход поможет изменить ситуацию в корне. Так, у нас в компании есть специальные люди, которые умеют общаться с налоговой, не бояться ее и найдут убедительные контраргументы на претензии ИФНС. И это не рассказы о:

- неполном рабочем дне ваших сотрудников;

- договорах подряда (в этом случае в принципе можно в конечном итоге навлечь на себя трудовую инспекцию, которая переквалифицирует такие договоры в трудовые).

Например, в зависимости от обстоятельств наши специалисты поясняют невозможность повышения зарплаты в текущем моменте из-за:

- сезонности спроса;

- конкретных злостных неплательщиков-покупателей;

- других объективных обстоятельств, в которых нет и намека на какие-либо нелегальные схемы.

Нас не смутят вопросы о личных тратах ваших сотрудников в сопоставлении с их зарплатой. На это у нас заготовлена стандартная «конституционная» фраза о невмешательстве компании в частную жизнь ее работников. И, самое главное, – мы знаем, как подготовить документы так, чтобы соблюсти интересы компании, но в то же время налоговики могли отчитаться о «результативности» итогов комиссии.

Из налоговой бухгалтерам все чаще поступают такие запросы, что и не знаешь, как ответить. Прямо и честно – могут «обидеться», а потом «обидеть» вас. Придумывать небылицы – тоже чревато. Остается нечто среднее, промежуточное – чтобы, как говорится, и невинность соблюсти, и на санкции не нарваться. Вот как, к примеру, пояснить проверяющим, почему в зарплата в компании ниже среднеотраслевой? Сейчас расскажем.

В последнее время количество запросов от налоговых органов неуклонно растет. Запрашивают всевозможные данные – пояснение причин убытка, величины налоговой нагрузки, наличие системы оценки добросовестности контрагентов и многое другое. Наряду с этим довольно часто претензии налоговиков касаются величины зарплаты, которая «ниже средней по отрасли».

Очень часто это замечание озадачивает бухгалтеров. И неудивительно. Во-первых, нередко очень трудно понять, о какой среднеотраслевой заработной плате идет речь. Ведь, наверное, только новичок будет считать, что такой показатель один. Среднеотраслевая заработная плата может быть по конкретному городу (району), а может быть областной.

И что делать в такой ситуации? Конечно, самое главное и самое первое – это не паниковать, а спокойно в ней разобраться.

Приказ ФНС России от 30.05.2007 № ММ-3-06/333@ «Об утверждении Концепции системы планирования выездных налоговых проверок» определяет систему планирования выездных налоговых проверок, а заодно устанавливает оценки рисков для налогоплательщиков, используемые налоговыми органами в процессе отбора объектов для проведения выездных налоговых проверок.

Так, в пункте 5 данного приказа определено, что одним из критериев оценки рисков для налогоплательщиков является выплата среднемесячной заработной платы на одного работника ниже среднего уровня по виду экономической деятельности в субъекте Российской Федерации.

Сразу становится понятней, какое среднеотраслевое значение нужно считать. Субъектом РФ будет являться в этом случае не конкретный город, в котором зарегистрирован налогоплательщик, а субъект РФ. Перечень субъектов приведен в статье 65 Конституции РФ.

Например, организация, зарегистрированная в г. Смоленске и относящаяся к ИФНС России по г. Смоленску, будет брать среднеотраслевой показатель по Смоленской области.

Не успели

А вот оперативно получать эти значения будет проблематично, несмотря на то, что рассматриваемые данные открытые, – статистика подводит официальные итоги, которые и поступают в свободный доступ, с определенной объективной задержкой.

Хотя, подчеркнем, это совсем необязательно. Ведь, по факту, получается, что размер среднеотраслевой оплаты труда влияет лишь на то, будет ли налогоплательщик включен в списки для налоговой проверки. А штрафов или вообще обязанности поддерживать зарплату, равную среднеотраслевой или превышающую ее, закон не устанавливает. Ведь административная ответственность установлена только за выплату зарплаты ниже МРОТ.

В письме УФНС России по Московской области от 23.07.2007 № 18-19/0372 так и говорится, что доначисления «зарплатных» налогов не зависят напрямую от уровня среднестатистической заработной платы. Налог будет доначислен только в случае установления фактов выплаты налогоплательщиком «теневой» заработной платы или выявления каких-либо ошибок, повлекших за собой неполную уплату налогов.

Об этом же говорят и судьи (Постановление ФАС Московского округа от 30.07.2007 № КА-А41/7118-07 по делу № А41-К2-3115/ 07). Определением ВАС РФ от 05.12.2007 № 15995/07 отказано в передаче данного постановления в Президиум ВАС РФ для пересмотра в порядке надзора.

Аналогичный вывод был сделан ФАС Западно-Сибирского округа в Постановлении от 30.10.2008 № Ф04-6627/2008(15063-А45-25) по делу № А45-1955/2008, в Постановлении от 21.05.2009 № Ф04-2979/ 2009(6530-А81-37) по делу № А81-1884/2008, в Постановлении от 27.04.2010 по делу № А81-3998/2009.

Объективные причины

Но, конечно, попадать «на карандаш» налоговой тоже не хочется. Особенно если есть объективные причины в отношении выплаты заработной платы ниже отраслевой.

Надо спокойно разобраться в ситуации и изложить объективные доводы в ответе в налоговый орган.

К примеру, если начисления были меньше среднеотраслевого значения в связи с тем, что работники находились на больничных, в отпусках без сохранения заработной платы, работали согласно условиям трудовых контрактов неполное рабочее время и т. п., то эти пояснения и надо изложить в ответе.

Если все же будет установлена правота налогового органа в отношении соответствия фактического уровня заработной платы среднеотраслевому, надо понять, какова величина расхождения, насколько статистический показатель соответствует объективной экономической реальности в вашей местности.

Ведь не всегда «средняя температура по больнице» будет отображать состояние конкретного больного. Все эти доводы надо также аргументированно изложить в ответе.

Естественно, аргументы могут быть различными. Здесь может быть и сопоставление реальной зарплаты с МРОТ, и наличие убытков, и готовящиеся крупные инвестпроекты, влияющие на платежеспособность компании. Главное, чтобы они были обоснованы.

И, конечно, еще один вариант действий – это повышение оплаты до рекомендованной величины.

Бухгалтер и руководство предприятия должны тщательно оценить все возможные варианты действий, плюсы, минусы и последствия и после этого по любому варианту обязательно составить письменный ответ.

Сергей Данилов, корреспондент «ПБ»

Сюрприз! Налоговой есть дело до зарплаты ваших сотрудников.

Главбух Мария работает в Москве и официально получает тридцать тысяч рублей. Ее работа рядом с домом, директор разрешает приходить позже, если надо отвести ребенка к врачу. С такими условиями Марию устраивает зарплата.

Налоговая не знает деталей и видит только размер зарплаты. Для Москвы это слишком мало, поэтому налоговая подозревает, что Мария часть зарплаты получает в конверте.

Если налоговая подозревает зарплату в конверте, работодатель может оказаться на зарплатной комиссии.

Что такое зарплатная комиссия, как быть, если зарплата белая, но маленькая, рассказываем в этой статье. На связи руководители бухгалтерской компании Сергей и Анна Яшины. Вместе с сотрудниками они прошли множество зарплатных комиссий и теперь делятся опытом.

Что такое зарплатная комиссия

Зарплатная комиссия — это беседа с налоговым инспектором. Инспектор вызывает директора в налоговую, задает вопросы о зарплате и фиксирует ответы. Инспектор и директор встречаются в налоговой по месту регистрации компании.

Налоговая пытается понять, почему компания столько платит сотрудникам. Дело в налогах. С каждого рубля зарплаты компания платит налоги и взносы. Чем больше зарплата, тем больше денег получает государство.

Оклад у сотрудника — сто тысяч рублей. Из них тринадцать процентов компания удерживает в бюджет, поэтому сотрудник получает не сто тысяч, а восемьдесят семь.

Сверх оклада компания платит еще примерно тридцать процентов, это социальные и пенсионные взносы.

Налоговая следит за размером зарплаты. Если считает, что зарплаты небольшие и компания недоплачивает в бюджет, начинает разбираться. Может, у компании плохо идут дела, поэтому маленькая зарплата. Или компания незаконно экономит на налогах, поэтому часть зарплаты платит в конверте.

В Белгородской области налоговая заинтересовалась двумястами работодателями и пригласила на встречу. По итогам встречи больше половины повысили зарплату, и бюджет получил 12 млн рублей в качестве налога. Итоги зарплатной комиссии.

В Московской области налоговая пригласила на комиссию четыре тысячи работодателей, половина — подняли зарплату, и бюджет получил 94 млн рублей. Новость на сайте налоговой.

В Санкт-Петербурге после зарплатных комиссий компании доплатили 625 млн рублей и погасили долг по НДФЛ на 391 млн рублей. Об этом рассказывает налоговая.

Конечная цель комиссий — сделать так, чтобы компания подняла зарплату до уровня, который не кажется подозрительным. Это средний размер зарплаты по рынку.

Чем рискует компания

Налоговая вправе вызвать директора по любому поводу, если это связано с налогами. Если не понимает, почему компания платит в среднем тридцать тысяч рублей, хотя рынок — семьдесят, она тоже может вызвать к себе.

Нет закона, который обязывает компанию платить столько, сколько хочет налоговая. Главное: зарплата не должна быть меньше минимального размера зарплаты.

На этом хорошие новости заканчиваются. Комиссия не приводит к штрафам и доначислениям, но с нее может начаться более глубокий анализ компании.

Если налоговая не сочла аргументы о низкой зарплате убедительными, у компании приличные обороты и, по мнению инспектора, есть признаки конвертной зарплаты, налоговая вправе провести «контрольные мероприятия». Мероприятия любые — от камеральной до выездной проверки совместно с управлением по борьбе с экономическими преступлениями.

После комиссии налоговая может сообщить о своих подозрениях трудовой инспекции или миграционной службе. Это грозит дополнительными проверками и штрафами.

Как проходит комиссия

Зарплатная комиссия — это беседа с налоговым инспектором. От налоговой может быть только инспектор или инспектор вместе с трудовой инспекцией, полицией и другими госорганами.

Налоговая говорит, что может пригласить МВД на беседу с компанией. Директор объясняет, почему главбух получает тридцать тысяч рублей, а его слушают инспектор и полицейский. Скриншот из письма налоговой о комиссии

От компании вправе прийти директор или любой человек по доверенности. Мы советуем директору приходить самому, а лучше в паре с бухгалтером. Главное — не отправлять сотрудника вместо себя. Налоговая может решить: раз директор не приходит на беседу, ему есть что скрывать.

Цель вопросов налоговой — понять, директор придумывает обоснование для маленькой зарплаты или она маленькая по объективным причинам. Для этого инспектор расспрашивает о компании и сопоставляет ответы. Если директор неуверенно рассказывает, чем занимается конкретный отдел или сотрудник, путает, кто сколько получает — это повод задуматься.

Вопросы налоговой делятся на три группы:

- чем компания занимается. Например, перепродает запчасти или разрабатывает программы. Компания работает своими силами или нанимает подрядчиков. Если нанимает, то зачем, когда и на какие задачи;

- о структуре и сотрудниках. Сколько отделов, кто кому подчиняется, чем занимается каждый отдел, сколько сотрудников, почему именно столько, в каких отделах зарплаты больше и почему. Например, почему логисты получают больше маркетологов;

- зарплате и штатном расписании. Основной вопрос: «Почему средняя зарплата компании отличается от средней по рынку?»

Инспектор может пробежаться глазами по штатному расписанию и попросить прокомментировать зарплаты конкретных сотрудников.

Вопросы могут быть такими: когда приняли Иванова, какой у него испытательный срок, почему такая зарплата. Еще могут спросить: «Почему почти у восьмидесяти процентов сотрудников одинаковая зарплата, хотя у них разные обязанности и квалификация?»

В конце беседы инспектор подводит итоги. Итоги — это когда инспектор кивает головой и напоминает, что компания платит меньше, чем в среднем по рынку, и рекомендует поднять до этого уровня.

Итоги — это когда инспектор кивает головой и напоминает, что компания платит меньше, чем в среднем по рынку

Налоговая в письме о комиссии говорит, что инспектор вправе подготовить протокол по итогам беседы с директором. Если налоговая дает протокол на подпись, надо убедиться, что он не противоречит словам директора. В протоколе не должно быть фраз, которые можно по-разному трактовать. Например:

- директор не смог четко ответить на вопросы;

- отвечал уклончиво;

- сослался на высокие налоги на зарплату.

С протоколом правило такое: в нем — только то, что сказал директор. Директор объяснил низкую зарплату тем, что студенты согласны работать за опыт — значит, такое объяснение должно быть в протоколе. А не «директор сослался на сложность работы на рынке».

Зарплата в среднем по рынку

С зарплатной комиссией сталкиваются не только компании с серой зарплатой. На нее можно попасть, если зарплата белая, но для налоговой выглядит подозрительно.

Налоговая рассказала в письме, кто под подозрением. Это письмо ЕД-4-15/14 490@. В нем два десятка критериев. Вот самые важные:

- компания рискует, если платит меньше, чем по отрасли. Налоговая сравнивает зарплаты по отчетам Росстата;

Сотрудники текстильной фабрики «Радость» получают двадцать тысяч за месяц, это средняя зарплата по региону для этой сферы. При этом компания «Уныние» платит в среднем десять тысяч рублей — значит, «Уныние» под подозрением;

- за квартал уволила треть сотрудников, но это еще не всё. Директор подписал увольнение резко, например, за день или неделю. Оборот компании не упал, при этом новых сотрудников компания не взяла;

- снизила зарплату на десять и больше процентов по сравнению с прошлым кварталом;

- сотрудникам с разным функционалом платит одинаково. Главбух получает двадцать тысяч, столько же менеджеры, логист, секретарь и гендиректор.

Кроме подозрительной зарплаты есть зарплата с прямым нарушением закона. Это когда компания платит меньше МРОТа. В письме налоговая говорит, что вызовет такую компанию на комиссию, но, возможно, сразу назначит проверку. Меньше МРОТа платить рискованно.

Правило деловой цели для объяснения зарплаты

Если налоговая заподозрила зарплату в конверте, есть шанс ее разубедить. Для этого понадобятся железобетонные аргументы.

Налоговая каждый день проводит зарплатные комиссии. Каждый день инспекторы слышат объяснения директоров, поэтому знают популярные ответы и сравнивают их. Инспекторы видят, когда директор придумывает ответы на ходу и отвечает дежурными фразами.

«Я плачу мало, потому что прибыль маленькая», — дежурный ответ, налоговая не считает его за аргумент.

Нет стопроцентного совета, как отвечать, чтобы обосновать размер зарплаты. В налоговой работают далеко не дураки, всё чаще инспектор смотрит не на форму, а на содержание, суть ответа.

Бывает, что директор платит небольшую, но белую зарплату, но не может убедить инспектора в том, что нет конвертной части. Мы советуем аргументы строить так, чтобы они отвечали правилу деловой цели. Это значит: всё, что вы делаете, вы делаете ради заработка, а не экономии на налогах, хорошего настроения или чего-то еще.

Аргумент может убедить налоговую: «Я плачу по тридцать тысяч только студентам. Мне нужны «дешевые» сотрудники, а студентам — опыт. Их всё равно никто не берет, а тут реальная работа, пусть и за маленькие деньги.

За счет небольшой зарплаты я могу снижать цены на услуги и так бороться с конкурентами. Когда компания вырастет, мы сможем нанимать профи по двести тысяч, а пока у нас нет таких денег. Работаем, с кем получается».

Возможно, такой аргумент не убедит: «Я работаю со студентами, потому что мне нравится, когда молодежь рядом. С ними веселее, они рассказывают что-то новое, невольно заставляют разбираться в технологиях».

Нельзя заранее сказать, что убедит конкретного налогового инспектора. Для проверки можно ориентироваться на себя.

Есть хороший тест. Допустим, маркетолог в Москве получает тридцать тысяч рублей и есть аргументы для его зарплаты. Аргументы вас убедят или есть подозрения, что остальное маркетолог получает в конверте? Если засомневались, лучше такие аргументы не использовать.

Аргументы для маленькой зарплаты

Что станет убедительным аргументом в пользу маленькой зарплаты, зависит от особенностей компании. Вы их знаете, но привыкли к ним, поэтому, возможно, не сразу вспомните. Чтобы ничего не упустить, задавайте себе вопросы и продумывайте ответы. Мы написали список для подсказки.

Что сотрудники получают в обмен на небольшую зарплату? Например, гибкий график, начало карьеры и опыт, единственную возможность устроиться на работу.

У компании кол-центр, зарплата специалистов — двадцать тысяч рублей. Зарплата небольшая, зато можно работать из дома и по гибкому графику. В кол-центре работают студенты и мамы в декреты, им нужна подработка, а график работы подходит.

Если в компании есть молодые сотрудники, инспектору можно сказать так:

«Посмотрите на год рождения сотрудников. Они все с первого-второго курса. Я им даю опыт, который помогает устроиться в крупные компании на приличные должности.

Такую работу нечасто предлагают студентам, поэтому у меня всегда есть сотрудники, которые готовы работать за небольшую зарплату. Правда, из-за студентов большая текучка: они год отработают, наберутся опыта и уходят туда, где платят больше».

Будет здорово к объяснению рассказать о студентах, которые начинали с небольшой зарплаты, им понравилось работать в компании, поэтому они остались и теперь работают на более высокой должности с хорошей зарплатой. Текучку и карьерный рост студентов надо подкрепить кадровыми документами.

Есть компании, которые объясняют низкую зарплату дружбой в коллективе и хорошей атмосферой. Типа, так хорошо в компании, что сотрудники готовы получать меньше, чем могли бы. Мы верим, что такое может быть, но не факт, что поверит налоговая.

Зачем компании сотрудники на полставки? Брать человека на полставки не запрещено, но надо доказать, что человек действительно работает полдня.

Для доказательств подходит распечатка с электронной системы пропусков: в восемь утра сотрудник вошел в офис, в час — вышел. Если нет пропусков, возможно, есть программа, например, ЦРМ, где сотрудник отмечает звонки, загружает отчеты или что-то еще.

Еще надо показать, почему у сотрудника нет работы на полную ставку. Подходит любая реальная причина.

Небольшая юридическая компания, у нее есть дизайнер. У дизайнера нет работы на полную ставку: компания не проводит каждый день акции и не дает рекламу. Поэтому компания оформила дизайнера на четверть ставки, за это время он успевает сделать небольшие задачи.

Почему у гендиректора и ключевых сотрудников небольшая зарплата? Для аргумента может подойти отложенное вознаграждение. Например:

Собственник пообещал коммерческому директору долю в компании и поднять зарплату в три раза, если тот согласится первые три года работать за небольшие деньги. Коммерческий директор уверен в компании и собственнике, поэтому согласился на условия.

Гендиректор — собственник компании. Он платит себе маленькую зарплату, потому что ждет прибыли и дивидендов с нее. А пока все деньги вкладывает в компанию и живет на сбережения.

Если директор говорит, что сам себе платит маленькую зарплату и ему хватает, надо готовиться объяснять, как получается жить на эту зарплату. Налоговая может спрашивать так:

— Заметила, что вы приехали на машине. Это ваша машина?

— Кажется, она стоит миллиона два.

— По документам вы получаете пятьдесят тысяч рублей. Как вы купили машину за два миллиона?

— У вас дети есть?

— А сколько сбережений? Как их хватает на машину за два миллиона и на двух детей? Вы можете показать нам справки 2НДФЛ с прошлой работы, чтобы мы посмотрели, как вы накопили деньги?

Это пересказ реального диалога. Не думаем, что налоговая прямо на комиссии запросит документы, которые подтверждают накопления, но может. Поэтому не советуем наобум говорить: «Я живу на сбережения, деньги жены или наследство», — налоговая может всё перепроверить.

Как дела у конкурентов по сравнению с вами? Возможно, весь рынок просел, но компании приходится тяжелее. Чтобы обыграть конкурента, компания снижает стоимость услуги, а для этого приходится нанимать сотрудников с небольшой зарплатой. Иначе не из чего снижать стоимость.

Сколько платят компании из вашей сферы и региона? Налоговая оценивает зарплаты по сведениям от Росстата. Может, Росстат что-то не учел или учел не так, поэтому среднюю зарплату можно посмотреть через зарплатные сервисы, например, Хедхантер. Вдруг по Хедхантеру зарплата в компании выше среднего уровня.

Еще один способ разобраться со средней зарплатой — понять, из каких компаний состоит ваш рынок.

Обычно чем крупнее компания, тем больше зарплата. В корпорациях сотрудники могут получать и миллион, а в стартапе сто тысяч за счастье.

Из-за крупных компаний поднимается средняя зарплата, кажется, все получают одну сумму, и она большая. Если убрать десять крупных компаний из статистики, может получиться, что средняя зарплата в два раза меньше. Такой анализ здорово поручить финансисту или аналитику.

К аргументам лучше собрать документы: графики, отчеты, скриншоты, выдержки из исследования — всё, что подтверждает ваши слова.

Можно взять на комиссию бизнес-план и показать: вот, компания сейчас зарабатывает столько и такими способами, а через год мы планируем нарастить выручку за счет того-то и того-то. Как выручка достигнет нужного уровня, мы поднимем зарплату на столько.

Задача доказательств — показать, что вы всё спланировали, у вас нет цели платить маленькую зарплату вечно, скоро нарастите мощности и повысите зарплату.

Сдельная оплата труда

Что дальше

Обычно комиссии заканчиваются как-то так:

Инспектор. «Спасибо за ответы, всё понятно. Тем не менее пока компания платит меньше, чем в среднем по рынку. Поэтому рекомендую повысить зарплату. Вы повышать зарплату будете?»

Директор. «Да, будем, у нас есть это в бизнес-плане на ближайшие полгода».

После комиссии налоговая не забывает о компании, а отслеживает изменение зарплаты, численность сотрудников и всё что показывает, пытается ли компания снизить налоги за счет зарплаты или нет. Если подозрения остаются, налоговая может вызвать на повторную комиссию.

Есть директоры и даже бухгалтеры, которые думают, что зарплатные комиссии — это ерунда, к ним можно не готовиться и не переживать:

В 2018 году зарплатная комиссия — это серьезно. Налоговая ужесточила проверку неофициальных зарплат. Подозрения строятся так:

компания платит в конверте

значит, выдает наличными

наличные надо откуда-то брать — значит, есть обналичка и уход от налогов

Мы рекомендуем не давать налоговой повод заподозрить в компании серую зарплату и незаконные схемы оптимизации налогов. Для этого можно платить белую зарплату на уровне в среднем по рынку и готовиться к зарплатным комиссиям.

Короче

Чем рискует компания

Налоговая не вправе оштрафовать компанию из-за зарплатной комиссии, но может начать проверку компании или передать подозрения в серой зарплате трудовой инспекции

Как подготовиться к комиссии

Сформулировать аргументы, почему сотрудники получают меньше, чем в среднем по рынку

Аргументы строить по правилу деловой цели

Проверить аргументы на себе

— может взять налоговая в качестве штрафа из-за зарплатной комиссии

«Клерк» Рубрика Налоги, взносы, пошлины

Письмом ФНС РФ от 25.07.2017 № ЕД-4-15/14490@ «О работе комиссии по легализации налоговой базы и базы по страховым взносам» была регламентирована деятельность по контролю за выплатой «теневой» заработной платы (далее – Письмо № ЕД-4-15/14490@). При этом управлениям ФНС по субъектам РФ было дано указание довести данное письмо до нижестоящих налоговых органов и обеспечить его применение.

Из статьи вы узнаете, как производится отбор кандидатов для приглашения на заседание такой комиссии и что делать при получении из инспекции информационного письма и уведомления о вызове налогоплательщика.

Впервые правила работы комиссий налоговых органов по легализации налоговой базы были сформулированы в Письме ФНС РФ от 17.07.2013 № АС-4-2/12722. Письмом от 21.03.2017 № ЕД-4-15/5183@ ФНС отменила действие этого письма в части организации работы комиссий по вопросам правильности формирования налоговой базы и полноты уплаты налогоплательщиками (налоговыми агентами) НДС, налога на прибыль организаций, налога на имущество организаций, налога на имущество физических лиц, земельного налога, транспортного налога, единого налога, уплачиваемого при УСНО, ЕНВД, ЕСХН. При этом отмена не затронула вопросы правильности формирования налоговой базы и полноты уплаты НДФЛ.

В конечном итоге Письмом № ЕД-4-15/14490@ были отменены оба вышеназванных письма и установлены обновленные правила работы комиссии по легализации налоговой базы и базы по страховым взносам.

Налоговым ведомством цель работы комиссии определена следующим образом: увеличение поступлений НДФЛ и страховых взносов в бюджет путем побуждения налогоплательщиков, налоговых агентов, плательщиков страховых взносов, в отношении которых установлены, в частности, факты неполного отражения в учете хозяйственных операций, несвоевременного (неполного) перечисления НДФЛ и страховых взносов, фальсификации налоговой и бухгалтерской отчетности.

фактов отражения в налоговой и бухгалтерской отчетности недостоверных сведений;

- фактов выплаты «теневой» заработной платы;

- фактов несвоевременного перечисления НДФЛ;

- фактов несвоевременного перечисления страховых взносов;

- работодателей, выплачивающих заработную плату ниже прожиточного минимума или МРОТ;

- работодателей, не оформляющих трудовые отношения с работниками, в результате чего занижаются налоговая база по НДФЛ и база по страховым взносам.

– повторного рассмотрения их деятельности на заседаниях межведомственных комиссий в органах местного самоуправления субъектов РФ или межведомственных комиссий, созданных при администрациях субъектов РФ;

– рассмотрения вопроса о назначении выездной налоговой проверки

Далее рассмотрим особенности отдельных этапов.

Отбор на комиссии

Отбору для рассмотрения на заседании комиссии подлежат следующие группы плательщиков:

- налогоплательщики, имеющие низкую налоговую нагрузку по НДФЛ, уплачиваемому индивидуальными предпринимателями;

- налогоплательщики – налоговые агенты по НДФЛ, имеющие задолженность по перечислению налога, снизившие поступления НДФЛ относительно предыдущего отчетного (налогового) периода более чем на 10%, выплачивающие заработную плату ниже среднего уровня по видам экономической деятельности в регионе;

- ИП, заявившие профессиональный налоговый вычет в размере более 95% общей суммы полученного за налоговый период дохода;

- ИП, отразившие в декларациях по НДС выручку от реализации, при этом заявившие в декларации по форме 3-НДФЛ доход, равный нулю, либо не представившие такие декларации за соответствующий период;

- плательщики страховых взносов, имеющие задолженность по перечислению взносов, снизившие поступления взносов относительно предыдущего отчетного (расчетного) периода при постоянном количестве работников, снизившие численность работников в течение отчетного периода более чем на 30% по сравнению с предыдущим отчетным периодом, исчислявшие в предыдущих отчетных периодах страховые взносы по дополнительному тарифу 9 либо 6%, при этом применившие в текущем отчетном периоде иные тарифные ставки;

- плательщики, в отношении которых от компетентных источников иностранных государств получена информация о получении резидентами РФ дохода, подлежащего налогообложению на территории РФ;

- плательщики, в отношении которых имеется информация о получении дохода, содержащаяся в обращениях контрольно-надзорных ведомств, граждан, организаций, иных источниках.

Анализ при подготовке комиссии

Для анализа деятельности организаций и ИП, которая подлежит рассмотрению на заседаниях комиссии, используются:

- данные информационных ресурсов (ЕГРН, ЕГРИП, ЕГРЮЛ, АИС «Налог-3», ПИК «НДС», СОУН и т. д.);

- информация, полученная в рамках ст. 93.1 НК РФ;

- информация, содержащаяся в СМИ и Интернете;

- сведения, полученные от кредитных организаций, правоохранительных органов, ПФР, внебюджетных фондов, лицензирующих органов, таможенных органов, муниципальных органов власти, Роструда, ЦБ РФ и др.;

- жалобы, заявления юридических и физических лиц;

- информация, полученная от сотрудников, акционеров (участников) организаций;

- информация, поступившая из других источников.

- анализ учетных данных и иных сведений, характеризующих налогоплательщика (налогового агента, плательщика страховых взносов) (приложение 1);

- анализ показателей бухотчетности (баланса) (приложение 2);

- анализ показателей уровня заработной платы, выплачиваемой налоговым агентом, а также исполнения им обязанности по исчислению и перечислению НДФЛ (приложение 3);

- анализ показателей исполнения обязанностей по исчислению и перечислению страховых взносов (приложение 4);

- анализ показателей отчетности индивидуальных предпринимателей (приложение 5).

Направление информационного письма

Цель такого письма – побудить организации и ИП к самостоятельному анализу результатов коммерческой деятельности, выявлению причин низкой налоговой нагрузки, высокого удельного веса профессиональных вычетов, занижения базы по страховым взносам, низкой заработной платы, погашению задолженности по НДФЛ и страховым взносам, а также к исправлению ошибок (искажений) налоговой отчетности.

В информационном письме отражаются факты, отклонения, противоречия и иные вопросы, выявленные в ходе подготовки к заседанию комиссии, ответы на которые планируется получить в результате рассмотрения деятельности налогоплательщика (налогового агента, плательщика страховых взносов).Информационное письмо должно направляться заблаговременно – не позднее чем за один месяц до даты планируемого проведения заседания комиссии.

- уточнить налоговые обязательства (либо обязательства по уплате страховых взносов) в порядке, установленном ст. 81 НК РФ, в том числе уточнить сумму профессионального вычета, сумму выплат, не подлежащих обложению страховыми взносами, тем самым скорректировав базу для их исчисления;

- представить результаты СОУТ, если плательщик исчисляет страховые взносы по дополнительным тарифам;

- погасить задолженность по НДФЛ и страховым взносам;

- исчислить НДФЛ и страховые взносы с реально полученных сотрудниками организации доходов, подлежащих налогообложению;

- провести самостоятельную оценку рисков в соответствии с Приказом ФНС РФ от 30.05.2007 №ММ-3-06/333@.

Срок для принятия решения о представлении уточненных налоговых деклараций (расчетов по форме 6-НДФЛ, расчетов по страховым взносам), погашения задолженности по НДФЛ и страховым взносам, представления пояснений, причин и обстоятельств, объясняющих наличие основания для приглашения на комиссию, устанавливается для плательщика в количестве 10 рабочих дней со дня получения информационного письма.

- при непредставлении уточненных документов;

- при непогашении задолженности по НДФЛ и страховым взносам;

- при непредставлении пояснений, в которых приводятся аргументированные причины, объясняющие отсутствие оснований для приглашения на комиссию.

Рассмотрение деятельности организаций и ИП на заседании комиссии

– дать пояснения по выявленным фактам, несоответствиям;

– уточнить мероприятия, проводимые (либо запланированные к проведению) в целях улучшения показателей финансово-хозяйственной деятельности и недопущения нарушений норм законодательства о налогах и сборах.

По итогам рассмотрения комиссия формулирует рекомендации по устранению нарушений, допущенных при формировании налоговой базы, базы для исчисления страховых взносов, а также по принятию мер, направленных на привлечение плательщика к уплате задолженности по НДФЛ, страховым взносам.

Например, может быть предложено:

представить уточненные расчеты по форме 6-НДФЛ и расчеты по страховым взносам за предыдущие налоговые периоды, в которых надо уточнить показатели отчетности, в том числе расходы плательщиков страховых взносов на оплату страхового обеспечения, суммы, не облагаемые страховыми взносами, размер дополнительных тарифов по страховым взносам и суммы взносов, исчисленные по данным тарифам, численность работников, в пользу которых начислен доход;

Рекомендации должны содержать конкретный срок устранения нарушений в ведении учета, повлекших занижение налоговой базы по НДФЛ, базы для исчисления страховых взносов. Рекомендуемый срок – 10 рабочих дней с даты рассмотрения деятельности плательщика на заседании комиссии.

- перечислить сумму задолженности по НДФЛ и страховым взносам с учетом пеней;

- принять меры по исключению негативных тенденций в последующих отчетных периодах.

По результатам рассмотрения деятельности плательщика на заседании комиссии должен быть составлен протокол, в котором фиксируются:

– рекомендации для налогоплательщика;

– срок для устранения нарушений (искажений) в ведении учета, повлекших занижение налоговой базы по НДФЛ, базы для исчисления страховых взносов.

Рекомендуемая форма протокола заседания комиссии приведена в приложении 9 к Письму № ЕД-4-15/14490@.

Информация по результатам работы «зарплатной» комиссии может быть направлена в правоохранительные, контролирующие и иные органы (например, в органы внутренних дел, территориальные органы ФМС, ГИТ и т. п.) для принятия решений в соответствии с их компетенцией.

Если работодатели выплачивают зарплату ниже прожиточного минимума или МРОТ, информация о таких работодателях ежеквартально направляется для принятия соответствующих мер налоговыми органами:– на территориальном уровне – органам местного самоуправления;

– на региональном уровне – органам по труду и занятости субъектов РФ и ГИТ по субъектам РФ.

Что делать, если пришло уведомление из налоговой инспекции?

В уведомлении приводятся:

– подробное описание цели вызова налогоплательщика (плательщика сбора, налогового агента);

– дата и время явки;

– адрес инспекции и номер кабинета, куда нужно явиться.

Уведомление о вызове ИФНС может быть передано одним из следующих способов:

– представителю организации лично под расписку;

– по почте заказным письмом;

Представлять интересы организации может ее руководитель или представитель, действующий по доверенности (п. 1 ст. 26, п. 1 ст. 27, п. 1 ст. 29 НК РФ).

Если не прийти на заседание «зарплатной» комиссии

При неявке налогоплательщика (налогового агента, плательщика страховых взносов) на заседание комиссии по уважительной причине заседание может быть отложено. В этом случае повторно направляется уведомление по форме, утвержденной Приказом ФНС РФ № ММВ-7-2/189@.

В случае неявки без уважительной причины надлежащим образом уведомленных плательщиков на комиссию к ним в обязательном порядке применяются меры ответственности, предусмотренные ст. 19.4 КоАП РФ.

Согласно ч. 1 ст. 19.4 КоАП РФ неповиновение законному распоряжению или требованию должностного лица органа, осуществляющего государственный надзор (контроль), государственный финансовый контроль, должностного лица организации, уполномоченной в соответствии с федеральными законами на осуществление государственного надзора, влечет предупреждение или наложение административного штрафа:– на граждан – в размере от 500 до 1 000 руб.;

– на должностных лиц – от 2 000 до 4 000 руб.

- повторный вызов на межведомственную комиссию при органах местного самоуправления;

- вызов на межведомственную комиссию при администрациях субъектов РФ (в отношении государственных и муниципальных унитарных предприятий, акционерных обществ с участием капитала РФ соответствующих субъектов РФ или муниципальных образований);

- проведение предпроверочного анализа в установленном порядке;

- подготовка материалов для назначения выездной налоговой проверки.

Последующий мониторинг и анализ отчетности налогоплательщика

Проводится в разрезе НДФЛ и страховых взносов: – анализ представленных после заседания комиссии уточненных налоговых деклараций с увеличением налоговых обязательств и определением сумм НДФЛ (страховых взносов), дополнительно поступивших в бюджет (заполняются формы, приведенные в приложениях 10, 11, 15);

– контроль за погашением задолженности по НДФЛ и страховым взносам (приложения 12, 16);

– динамика численности и заработной платы (приложение 13);

– динамика показателей налоговой нагрузки (приложение 7)

Отслеживает изменения поступления НДФЛ и страховых взносов в бюджет и проводится в отношении налоговых агентов, имеющих задолженность по перечислению НДФЛ, и плательщиков страховых взносов, имеющих задолженность по перечислению страховых взносов, выплачивающих заработную плату ниже среднего уровня по кодам видов экономической деятельности (приложения 14, 17) ФНС в Письме № ЕД-4-15/14490@ представила обновленный порядок работы «зарплатных» комиссий. Одной из особенностей этого документа является то, что его действие будет распространяться на анализ данных о начислении и уплате как НДФЛ, так и страховых взносов. Отбор плательщиков, чья деятельность подлежит рассмотрению на комиссии, осуществляется на основании списков, которые формируются путем анализа имеющейся информации о финансово-хозяйственной деятельности плательщиков. Налогоплательщиков, которые не явятся на эту комиссию без уважительной причины или не выполнят рекомендации налоговиков по итогам заседания комиссии, могут привлечь к административной ответственности. Кроме того, в отношении них могут быть инициированы выездные налоговые проверки.

Налоговая инспекция ведет активную работу по проверкам зарплатных схем. Получить приглашение на «зарплатную» комиссию рискуют организации, установившие для сотрудников низкие заработные платы.

Почему налоговики борются с «теневыми» зарплатами

Для налоговиков «теневая зарплата» — это выплаты работникам, которые работодатель не учитывает при налогообложении. То есть это схема, позволяющая уклониться от уплаты ЕСН, страховых взносов и НДФЛ. Форм «теневых зарплат» множество. По мнению налоговой службы, основные из них — выплаты в «конвертах» и под видом страховых премий. Они вредят и государству, и работникам. Недобросовестные работодатели, обманывая государство, ухудшают при этом социальное обеспечение своих работников. Это касается и пенсий, и больничных, и вычетов по НДФЛ.

Очень важно! Для выплаты «серой» зарплаты необходимы неучтенные (не отраженные по кассе организации) наличные денежные средства. Откуда компания их берет? На этот вопрос и ищут ответ проверяющие, тщательно изучая документы и пытаясь отыскать источники

наличных денежных средств. Их нахождение становится одним из аргументов недобросовестности налогоплательщиков.

К источникам неучтенных денежных средств относят:

- неполное оприходование выручки;

- обналичивание денежных средств с помощью фирм-однодневок.

Памятка: В качестве аргументов, свидетельствующих о выплате зарплаты «в конверте», используют свидетельские показания работников, различные ведомости, расчеты (в том числе и в электронном виде), объявления о приеме на работу с обещанием платить большую зарплату.

Что такое «зарплатная» комиссия«Зарплатные» комиссии были созданы несколько лет назад. На заседаниях комиссии по вопросам легализации заработной платы происходит беседа между представителями налоговой службы и предприятиями (работодателями). Как правило, такие заседания проходят в налоговых инспекциях и при администрациях муниципальных образований.

Вызовы «на ковер» в инспекцию налоговики практикуют, чтобы отдельные работодатели не отставали от роста среднеотраслевого уровня зарплат. Задача — вывести скрытые формы оплаты труда «из тени» и сделать так, чтобы плательщики больше не обманывали государство.

По данным налоговой службы, большинство компаний, побывавших на «зарплатных» комиссиях, повысили оклады работникам до среднеотраслевого уровня. «Непослушным» грозят проверки трудовой инспекции и выездные налоговые проверки с доначислением ЕСН и НДФЛ (исходя из данных по аналогичным компаниям), а также:

- штраф за неисполнение обязанности налогового агента по ст. 123 Налогового кодекса РФ;

- штраф за неуплату ЕСН по ст. 122 НК РФ;

- штраф за неуплату взносов в ПФР по п. 2 ст. 27 ФЗ от 15.12.01 г. № 167-ФЗ.

Пп. 7 п. 1 ст. 31 НК РФ устанавливает право налоговых органов определять сумму налога расчетным путем. Этот способ налоговики могут применять в случаях, если организация отказалась допустить инспекторов к осмотру помещений и территорий, либо более двух месяцев не представляет инспекции запрошенные документы, либо не ведет учет доходов и расходов, либо делает это с нарушениями, не позволяющими рассчитать налог.

Обратите внимание! Законодательство не поясняет, каких налогоплательщиков можно считать аналогичными. Средние показатели по всем предприятиям отрасли в данном случае использовать нельзя. По мнению судей, следует выбрать данные по предприятиям того же вида деятельности, с сопоставимой численностью и перечнем должностей работников. Данная позиция указана в Письме ФНС России от 28.07.06 г. № ВЕ-6-04/742.

Для справки: По данным УФНС, чем больше компаний увеличивают «белые» зарплаты после вызова на комиссию, тем выше поднимаются среднеотраслевые показатели.

Мнение налогового консультанта: Доначисление работодателю НДФЛ, который не был им удержан, неправомерно, потому что налог в этом случае должны будут уплатить сами работники (налогоплательщики). Взыскание ЕСН и взносов в ПФР тоже сомнительно. Ведь ЕСН может быть уменьшен на сумму страховых взносов на общем основании. Работодателям и главным бухгалтерам следует помнить, что на сумму выявленной зарплаты «в конвертах» подлежит уменьшению налогооблагаемая база по налогу на прибыль. В результате основная часть взысканного налога может быть компенсирована за счет другого. Но это актуально для прибыльных компаний и «упрощенщиков» с объектом налогообложения «доходы минус расходы».

Критерии отбора «кандидата на комиссию»Критерии, по которым налоговики оценивают уровень зарплат с 2007 года, изменились. Если в 2006 году инспекторы сравнивали заработные платы с прожиточным минимумом, установленным на территории области для трудоспособного населения, то теперь они формируют списки тех компаний, у которых уровень заработных плат сотрудников ниже, чем средние показатели по виду экономической деятельности, осуществляемой налогоплательщиком.

Данные для анализа берутся как из деклараций по ЕСН, так и из сообщений Росстата по видам экономической деятельности. Уровень средних заработных плат статистическим ведомством определяется отдельно для каждого муниципального образования.

Таким образом, основным критерием для выявления «сомнительных» работодателей является соотношение среднеотраслевой зарплаты и официальной зарплаты работников в компании.

Наибольшее внимание уделяется организациям, осуществляющим оптовую и розничную торговлю, промышленное производство, строительство, операции с недвижимым имуществом, аренду и предоставление услуг.

Для справки: Если зарплата отдельных работников ниже среднеотраслевой, это не страшно. А вот если до среднеотраслевой «недотягивает» среднемесячная зарплата ни одного работника по организации, вас вызовут на разговор в комиссию.

Оценить уровень зарплат всех организаций проверяющим непросто. В первую очередь обращают внимание на компании, которые допустили следующие нарушения:

1. У организации не совпадают юридический и фактический адреса.

Ответственность за такое несовпадение в законодательстве прямо не установлена. Налоговики решают проверить, не применяют ли такие компании «конвертные» схемы.

Аргументы проверяющих: если фирма ведет деятельность не по месту «прописки», то ей есть что скрывать. Возможно, фирма выплачивает зарплаты «в конвертах». Обнаруживают таких налогоплательщиков в том случае, если ИФНС не дождалась ответа на свою корреспонденцию. Ревизия этих компаний проводится обычно совместно с органами внутренних дел.

Для справки: Организации, у которых не совпадают юридические и фактические адреса, рискуют попасть под проверки и по другим налогам.

2. Зафиксированы нарушения трудового законодательства и сроков уплаты «зарплатных налогов».

Основанием для проверки уровня заработных плат в фирме могут стать: задержка расчетов по зарплате, опоздание или неполное перечисление НДФЛ, ЕСН и страховых взносов на обязательное пенсионное страхование, использование организацией «подозрительных» форм оплаты труда.

Как работает «зарплатная» комиссияПрежде чем вызвать руководителя и бухгалтера на комиссию, налоговики посылают в организацию письмо с требованием повысить заработные платы сотрудникам до среднеотраслевого уровня. Суммы, до которых фирме рекомендуется их повысить, инспекторы указывают в письме.

Затем в фирму приходит «приглашение» в инспекцию. При этом инспекторы, как правило, предлагают директору и бухгалтеру явиться с необходимыми документами: штатным расписанием, справкой о начисленной зарплате, приказом о повышении заработной платы и другими кадровыми документами. В конце беседы предупреждают, что, если зарплата в ближайшем будущем не будет соответствовать предложенному уровню, возможны налоговые проверки, ревизии трудовой инспекции и ОБЭП.

Обратите внимание! Законных оснований требовать повышения зарплаты до прожиточного или среднеотраслевого уровня у инспекторов нет. Наказать работодателя можно, только обратившись в суд. Но судьям необходимо представлять конкретные доказательства виновности налогоплательщика. Любые доначисления возможны только, если проверяющие докажут факт выдачи зарплаты «в конвертах». Или обнаружат ошибки (в налоговом учете или отчетности организации), которые привели к недоимке. Такие разъяснения даны в Письме УФНС по Московской области от 23.07.07 № 18-19/0372.

Что еще можно посоветовать? Иметь на руках бухгалтерскую справку по оборотам или выписки из Книги продаж, Книги учета доходов и расходов индивидуального предпринимателя. Их можно предъявить председателю зарплатной комиссии в том случае, если ресурсов на повышение зарплаты действительно нет.

Как отвечать на вопросы инспекторов— Почему в вашей компании зарплаты ниже, чем в среднем по отрасли для вашего типа предприятий?

— Низкая зарплата — следствие временных трудностей. Объективными причинами могут быть:

- переоборудование или перепрофилирование производства, сокращение рынков сбыта, неблагоприятная конъюнктура рынка;

- организация (предприниматель) только начала свою деятельность;

- в компании много совместителей, занятых неполный рабочий день;

- на предприятии особая система мотивации персонала (для торговых и других непроизводственных компаний, где эффективность сотрудника

- зависит не от количества часов, проведенных на работе, а от результата).

— Почему суммарный доход работников по данным справок 2-НДФЛ превышает аналогичный показатель, используемый для исчисления ЕСН?

— Выплаты, которые включаются в налоговую базу по ЕСН, не всегда совпадают с выплатами, включаемыми в доход работников для целей удержания НДФЛ.

— Почему ваша организация выдает так много наличных денег под отчет?

— Наличные деньги под отчет выдаются в организации в соответствии с Порядком ведения кассовых операций и приказом руководителя организации. При необходимости можно представить соответствующие документы: договоры, авансовые отчеты, приходные и расходные ордера и т. п.

Изменение допустимого уровня зарплат по данным УФНС не означает, что всем организациям необходимо каждый месяц пересматривать доходы работников. Показатели, которые доводит до сведения инспекций управление, являются средними по отрасли, но не минимально возможными.

Работа «зарплатных» комиссий в 2008 годуВызовы «на ковер» в инспекцию налоговики собираются практиковать и дальше. В 2008 году комиссии в своей работе продолжат применять комплексный подход: не просто сравнивать заработные платы компаний со средними показателями по виду экономической деятельности, а анализировать деятельность организации в целом. Это вполне оправданно, поскольку все показатели взаимозависимы: если отраженная в отчетности заработная плата не соответствует реальности, значит, есть искажение прибыли, доходов и иных показателей.

Время незаконной предпринимательской деятельности уходит в прошлое. Поэтому делать шаги в сторону легализации зарплаты и бизнеса в целом надо всем работодателям. Что же касается спорных результатов налоговых проверок, то у налогоплательщиков всегда есть возможность обжаловать решение инспекции в вышестоящий налоговый орган или в суд.

Эльмира Багаутдинова

эксперт-налоговый консультант УЦ «Раздолье»,

член Палаты налоговых консультантов РоссииЧитайте также:

- Кредит по инн получить

- Требования налогового законодательства по открытию счетов

- Налог на имущество на 2015

- Если в чеке не указан инн покупателя что делать

- Реферат амортизация в налоговом учете