Вывозные таможенные пошлины 2012

Опубликовано: 03.05.2024

Что это?

Таможенные пошлины — налоги (сборы, платежи) на импортные, экспортные и транзитные товары, поступающие бюджет. Взимаются таможенными органами при ввозе товара на ее таможенную территорию или его вывозе с этой территории по ставкам, предусмотренным в таможенном тарифе, и являются неотъемлемым условием такого ввоза или вывоза.

Кто платит?

Плательщиками таможенной пошлины являются физические лица и организации провозящие товар, груз

Функция взимания таможенных пошлин в Российской Федерации возложена на государственный орган, уполномоченный в области таможенного дела — Федеральную таможенную службу

Ставки

Ставки таможенных пошлин определяются в соответствии с ФЗ "О таможенном тарифе" Российской Федерации и зависят от вида товара (по классификации ТН ВЭД), страны происхождения, а также условий, определяющих применение специальных видов пошлин. С 1 июля 2010 года вошел в силу новый закон о "Таможенном тарифе" таможенного союза трех государств: России, Белоруссии и Казахстана. В зависимости от направления облагаемых товаров выделяют:

Импортные (ввозные) пошлины — наиболее распространенный как в мировой практике, так и в России вид пошлин;

Экспортные (вывозные) пошлины — встречается значительно реже импортных, в России применяется в отношении сырьевых товаров (например, нефти). ВТО призывает к полной отмене таких пошлин;

Транзитные пошлины — в настоящее время в РФ установлены нулевые транзитные пошлины, в мире также почти не используются.

Наибольший перечень товаров (по видам) подлежит обложению ввозными таможенными пошлинами.

Вывозными таможенными пошлинами облагаются в основном товары, отнесенные к категории сырьевых, например, древесина и изделия из нее, древесный уголь, нефть сырая, нефтепродукты, спирт этиловый неденатурированный.

В России действует дифференцированный таможенный тариф, при котором ставки ввозных пошлин зависят от страны происхождения товара(75-200%):

Ставки таможенных пошлин на легковые автомобили

Изменение ставок таможенных пошлин на автомобили ввозимые юридическими и физическими лицами с января 2009 года (с учетом изменений, внесенных Соглашением по таможенному союзу от 18.06.2010, Приложение 5).

1. Автомобили, ввозимые юридическими лицами

1.1. Автомобили с бензиновым двигателем

1.1.1. Автомобили до трех лет

Объем двигателя, куб .с м

30 %, но не менее 1.2 E вро /куб .с м

30 %, но не менее 1.45 E вро /куб .с м

30 %, но не менее 1.5 E вро /куб .с м

30 %, но не менее 2.15 E вро /куб .с м

30 %, но не менее 2.15 E вро /куб .с м

30 %, но не менее 2.8 E вро /куб .с м

1.1.2. Автомобили от трех до пяти лет

Старый код ТН ВЭД

Новый код ТН ВЭД

Объем двигателя, куб .с м

35 %, но не менее 1.2 E вро /куб .с м

35 %, но не менее 1.45 E вро /куб .с м

35 %, но не менее 1.5 E вро /куб .с м

35 %, но не менее 2.15 E вро /куб .с м

35 %, но не менее 2.15 E вро /куб .с м

35 %, но не менее 2.8 E вро /куб .с м

1.1.3. Автомобили от пяти до семи лет

Старый код ТН ВЭД

Новый код ТН ВЭД

Объем двигателя, куб .с м

1.1.4. Автомобили старше семи лет

Старый код ТН ВЭД

Новый код ТН ВЭД

Объем двигателя, куб .с м

1.2. Автомобили с дизельным двигателем

1.2.1. Автомобили до трех лет

Объем двигателя, куб .с м

30 %, но не менее 1.45 Евро/куб .с м

30 %, но не менее 2.15 Евро/куб .с м

30 %, но не менее 2.8 Евро/куб .с м

1.2.2. Автомобили от трех до пяти лет

Старый код ТН ВЭД

Новый код ТН ВЭД

Объем двигателя, куб .с м

35 %, но не менее 1.45 Евро/куб .с м

35 %, но не менее 2.15 Евро/куб .с м

35 %, но не менее 2.8 Евро/куб .с м

1.2.3. Автомобили от пяти до семи лет

Старый код ТН ВЭД

Новый код ТН ВЭД

Объем двигателя, куб .с м

1.2.4. Автомобили старше семи лет

Старый код ТН ВЭД

Новый код ТН ВЭД

Объем двигателя, куб .с м

2 Автомобили, ввозимые физическими лицами

2.1 Автомобили до трех лет

Таможенная стоимость, евро

54 %, но не менее 2,5 E вро /куб .с м

48 %, но не менее 3,5 E вро /куб .с м

48 %, но не менее 5,5 E вро /куб .с м

48 %, но не менее 7,5 E вро /куб .с м

84 500 — 169 000

48 %, но не менее 15 E вро /куб .с м

48 %, но не менее 20 E вро /куб .с м

2.2 Автомобили от трех до пяти лет

Объем двигателя, куб .с м

1,5 E вро /куб .с м

1,7 E вро /куб .с м

2,5 E вро /куб .с м

2,7 E вро /куб .с м

3 E вро /куб .с м

3,6 E вро /куб .с м

2.3 Автомобили от пяти до семи лет

Объем двигателя, куб .с м

2.4. Автомобили старше семи лет

Объем двигателя, куб .с м

Виды ставок

Особенности расчета таможенной пошлины зависят от вида ее ставки. Законом РФ "О таможенном тарифе" (ст. 4) предусмотрены 3 вида ставок:

а) адвалорная ставка таможенной пошлины;

б) специфическая ставка таможенной пошлины;

в) комбинированная ставка таможенной пошлины.

Адвалорная (стоимостная) ставка таможенной пошлины устанавливается в процентах к таможенной стоимости облагаемого товара. Поэтому необходимая сумма таможенной пошлины рассчитывается как произведение таможенной стоимости и соответствующей ставки пошлины в процентах.

Специфическая ставка таможенной пошлины устанавливается в денежном выражении за определенную единицу облагаемых товаров. В качестве денежного эквивалента выступает евро. Например, пиво безалкогольное - 0,6 евро за 1 л или зажигалки карманные газовые (не подлежащие повторной заправке) - 5 евро за 1000 шт.

Комбинированная ставка таможенной пошлины, включает в себя как стоимостные, так и количественные показатели перемещаемых товаров. При этом, в зависимости от вида комбинированной ставки размер таможенной пошлины может определяться либо путем сравнения либо путем сложения полученных величин. Например, комбинированная ставка для одежды меховой овчинной - 20 % там. стоим., но не менее 30 евро за 1 шт. указывает на исчисление таможенной пошлины посредством последовательного определения величин по стоимостной (20 % там. стоим.) и количественной (30 евро за 1 шт.) составляющих ставки.

Окончательный размер таможенной пошлины определяется путем сравнения по наибольшему показателю. Комбинированная ставка для спортивной обуви - 15 % там. стоим. плюс 0,7 евро за 1 пару, также указывает на последовательность расчета по стоимостной и количественной составляющим, однако размер таможенной пошлины определяется путем сложения полученных результатов.

Понравилась статья? Добавьте к себе:

🙈 Смотрите все главные Налоговые изменения(увеличения налогов) с 2021 года Отчет в статистику для всех; смерть ЕНВД; ПСН стал привлекательным; по УСН увеличили лимиты и поменяли декларацию; поменяли платёжки и другие изменения кратко.

😢 В 2021, 2022, 2023 году платеж ИП (см. калькулятор) составит - 40 874, 43 211, 45 842 рублей.

😢 МРОТ с 1 января 2021 года составит 12 792 рублей(+5,5%).

😷 Мы подготовили 8 таблиц в которых описали все меры (отсрочка подачи отчетности, платежей, взносов) по спасению бизнеса при эпидемии коронавируса.

😊 Сроки отчетности перенесли на из-за пандемии коронавируса (в основном на 6 месяцев).

📅 Мы подготовили новый коронавирусный налоговый календарь на 2021 год. Со всеми выходными, переносами и изменениями.

🏥 С 1 апреля 2020 года больничные должны быть не ниже МРОТ

% С 1 апреля 2020 года для малых и средних страховые взносы снизили в 2 раза

😊 С 2020 года минимальный тариф в бухгалтерии Эльба 408,33 р/мес., есть также нулевой тариф и целый бесплатный год на новый год.

😊 ИП без работников в сфере услуг и продажи товаров собственного производства отсрочили обязательное применение онлайн-ККМ до 1 июля 2021 года.

Программа расчета УСН Калькулятор-онлайн налога УСН: На сайте производится полный расчет всех показателей декларации и вывод в Excel БЕСПЛАТНО.

Бухгалтерия онлайн(сейчас для новых 3 месяца в подарок) c возможностью отчетов через интернет, в электронном виде.

Программа расчета ЕНВД Калькулятор-онлайн налога ЕНВД: Расчет показателей декларации ЕНВД по базовой доходности и коэффициентам БЕСПЛАТНО.

Калькулятор зарплаты расчет зарплаты (и налога НДФЛ), больничного и пенсионных за определенный период.

Отчетность через Интернет от Контур для ИП на УСН и ЕНВД 167 р./месяц(30 дней бесплатно). При переходе с этого сайта и первой оплате - три месяца в подарок.

Адреса налоговых инспекций ИФНС Москвы, Петербурга и других городов России(налог.ру). Место регистрации ИП и регистрации ООО

в Москве в № 46 налоговой по адресу: 125373, г. Москва, Походный проезд, владение 3, корп.1, 5 этаж тел: +7(495) 400-32-78

в Петербурге в 15 налоговой: 197376, Санкт-Петербург, ул. Красного Текстильщика, д. 10-12, литер "О" (вход с Синопской набережной) тел: +7(812) 335-14-03

Адреса отделений пенсионного фонда Москвы, Петербурга и других городов России(pfrf.ru). Вы должны встать на учет в пенсионный в течении пяти дней после регистрации ИП или ООО

Консультант Плюс Самый полный и актуальный сборник документов(кодексы, законы, письма и пр.). База частично открыта, больше в нерабочее время.

праздники выходные сокращенные

отчеты/платежи

Сегодня: 19 мая, 2021 г. среда - 01:56:32 МСК

Сроки отчетов перенесли! См. таблицу переноса.

ИП Забелин Леонид Викторович

Адрес: 344038, г.Ростов-на-Дону, пр-т. Ленина, д. 48

ПРАВИТЕЛЬСТВО РОССИЙСКОЙ ФЕДЕРАЦИИ

от 28 декабря 2004 года N 863

О ставках таможенных сборов за таможенные операции *

(с изменениями на 12 декабря 2012 года)

(редакция, действующая с 22 августа 2012 года)

____________________________________________________________________

Утратило силу с 1 августа 2020 года на основании

постановления Правительства Российской Федерации

от 26 марта 2020 года N 342

____________________________________________________________________

Документ с изменениями, внесенными:

постановлением Правительства Российской Федерации от 12 декабря 2012 года N 1286 (Российская газета, N 291, 18.12.2012) (распространяется на правоотношения, возникшие с 21 августа 2012 года).

* Наименование в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724. - См. предыдущую редакцию.

Правительство Российской Федерации (преамбула в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию)

1. Установить, что таможенные сборы за таможенные операции уплачиваются по следующим ставкам (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию):

500 рублей - за таможенные операции в отношении товаров, таможенная стоимость которых не превышает 200 тыс.рублей включительно (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию);

1 тыс.рублей - за таможенные операции в отношении товаров, таможенная стоимость которых составляет 200 тыс.рублей 1 копейку и более, но не превышает 450 тыс.рублей включительно (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию);

2 тыс.рублей - за таможенные операции в отношении товаров, таможенная стоимость которых составляет 450 тыс.рублей 1 копейку и более, но не превышает 1200 тыс.рублей включительно (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию);

5,5 тыс.рублей - за таможенные операции в отношении товаров, таможенная стоимость которых составляет 1200 тыс.рублей 1 копейку и более, но не превышает 2500 тыс.рублей включительно (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию);

7,5 тыс.рублей - за таможенные операции в отношении товаров, таможенная стоимость которых составляет 2500 тыс.рублей 1 копейку и более, но не превышает 5000 тыс.рублей включительно (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию);

20 тыс.рублей - за таможенные операции в отношении товаров, таможенная стоимость которых составляет 5000 тыс.рублей 1 копейку и более, но не превышает 10000 тыс.рублей включительно (абзац в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию);

30 тыс. рублей - за таможенное оформление товаров, таможенная стоимость которых составляет 10000 тыс. рублей 1 копейку и более.

Для целей применения настоящего пункта при заявлении таможенной процедуры экспорта в отношении товаров, для которых не установлены таможенные пошлины и налоги, исчисляемые исходя из их таможенной стоимости, используется цена, фактически уплаченная или подлежащая уплате за эти товары, указанная в счете-фактуре, оформленном в связи со сделкой купли-продажи, пересчитанная в рубли в порядке, установленном законодательством Российской Федерации о таможенном деле. При заявлении в отношении указанных товаров таможенной процедуры экспорта в связи с другими сделками используется стоимость этих товаров, приведенная в коммерческих или иных документах, относящихся к этим товарам, пересчитанная в рубли в порядке, установленном законодательством Российской Федерации о таможенном деле.

3. При совершении таможенных операций в отношении ввозимых на территорию Российской Федерации и вывозимых с территории Российской Федерации ценных бумаг, номинированных в иностранной валюте, таможенные сборы за таможенные операции уплачиваются в размере 500 рублей в отношении партии ценных бумаг, оформленных по одной таможенной декларации (пункт в редакции, введенной в действие с 4 августа 2011 года постановлением Правительства Российской Федерации от 20 июля 2011 года N 595; в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию).

4. При совершении таможенных операций в отношении товаров, ввозимых в Российскую Федерацию и вывозимых из Российской Федерации физическими лицами для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд (в том числе товаров, пересылаемых в адрес физического лица, не следующего через границу Российской Федерации), за исключением автомобилей легковых, классифицируемых в товарной позиции 8703 единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза, таможенные сборы за таможенные операции уплачиваются в размере 250 рублей (пункт в редакции, введенной в действие с 4 августа 2011 года постановлением Правительства Российской Федерации от 20 июля 2011 года N 595; в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию).

5. При совершении таможенных операций в отношении автомобилей легковых, классифицируемых в товарной позиции 8703 единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза, ввозимых в Российскую Федерацию и вывозимых из Российской Федерации физическими лицами для личных, семейных, домашних и иных не связанных с осуществлением предпринимательской деятельности нужд, таможенные сборы за таможенные операции уплачиваются в соответствии с пунктом 1 настоящего постановления (пункт в редакции, введенной в действие с 4 августа 2011 года постановлением Правительства Российской Федерации от 20 июля 2011 года N 595; в редакции, введенной в действие с 1 октября 2011 года постановлением Правительства Российской Федерации от 31 августа 2011 года N 724, - см. предыдущую редакцию).

6. При совершении таможенных операций в отношении воздушных, морских, речных смешанного (река-море) плавания судов, ввозимых в Российскую Федерацию и вывозимых из Российской Федерации в качестве товаров в соответствии с таможенными процедурами временного ввоза (допуска), временного вывоза, переработки на таможенной территории и переработки вне таможенной территории (если операцией по переработке является ремонт таких судов), а также при завершении действия таможенных процедур временного ввоза (допуска) помещением под таможенную процедуру реэкспорта, временного вывоза помещением под таможенную процедуру реимпорта, переработки на таможенной территории помещением продуктов переработки под таможенную процедуру реэкспорта, переработки вне таможенной территории помещением продуктов переработки под таможенную процедуру реимпорта либо помещением продуктов переработки под таможенную процедуру выпуска для внутреннего потребления таможенные сборы за таможенные операции уплачиваются в размере 10 тыс. рублей за судно, если иное не предусмотрено пунктом 7_3 настоящего постановления.

7_1. При подаче временной таможенной декларации на товары, к которым применяется временное периодическое таможенное декларирование, таможенные сборы за таможенные операции уплачиваются по ставке 5 тыс. рублей. При последующей подаче таможенному органу полной таможенной декларации на те же товары таможенные сборы за таможенные операции уплачиваются по ставкам, установленным пунктом 1 настоящего постановления.

7_2. Пункт дополнительно включен с 5 января 2011 года постановлением Правительства Российской Федерации от 20 декабря 2010 года N 1067, утратил силу с 26 мая 2012 года - постановление Правительства Российской Федерации от 19 апреля 2012 года N 347. - См. предыдущую редакцию.

7_3. При вывозе из Российской Федерации товаров, не облагаемых вывозными таможенными пошлинами, таможенные сборы за таможенные операции независимо от таможенной процедуры, под которую помещаются вывозимые товары, уплачиваются по ставке 1 тыс. рублей, при условии, что в одной таможенной декларации декларируются только товары, не облагаемые вывозными таможенными пошлинами.

В случае если при вывозе из Российской Федерации в одной таможенной декларации, кроме товаров, не облагаемых вывозными таможенными пошлинами, декларируются товары, облагаемые вывозными таможенными пошлинами, таможенные сборы за таможенные операции независимо от таможенной процедуры, под которую помещаются вывозимые товары, уплачиваются:

по ставке 1 тыс. рублей - в отношении товаров, не облагаемых вывозными таможенными пошлинами;

по ставкам, установленным пунктом 1 настоящего постановления, - в отношении товаров, облагаемых вывозными таможенными пошлинами.

7_4. При подаче декларации на товары в электронной форме применяются ставки таможенных сборов за таможенные операции в размере 75 процентов от ставок таможенных сборов за таможенные операции, установленных настоящим постановлением.

(Пункт дополнительно включен с 18 января 2013 года постановлением Правительства Российской Федерации от 12 декабря 2012 года N 1286, распространяется на правоотношения, возникшие с 21 августа 2012 года)

8. Настоящее постановление вступает в силу с 1 января 2005 года.

Председатель Правительства

Российской Федерации

М.Фрадков

Приложение

к постановлению Правительства

Российской Федерации

от 28 декабря 2004 года N 863

(дополнительно включено

с 1 октября 2011 года постановлением

Правительства Российской Федерации

от 31 августа 2011 года N 724)

Ставки таможенных сборов за таможенные операции при подаче временной таможенной декларации в отношении товаров, к которым применяется временное периодическое таможенное декларирование, а также при вывозе из Российской Федерации товаров, не облагаемых вывозными таможенными пошлинами*

* Ставки таможенных сборов за таможенные операции применяются:

в расчете на одну таможенную декларацию - при декларировании в одной таможенной декларации товаров, классифицируемых в одной группе единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза;

при декларировании в одной таможенной декларации товаров, классифицируемых в нескольких группах единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза, ставки таможенных сборов за таможенные операции применяются к товарам отдельно по каждой из этих групп единой Товарной номенклатуры внешнеэкономической деятельности Таможенного союза.

Номер группы по единой Товарной номенклатуре внешнеэкономической деятельности

Ставки таможенных сборов за таможенные операции при подаче временной таможенной декларации в отношении товаров, к которым применяется временное периодическое таможенное декларирование, а также при вывозе из Российской Федерации товаров, не облагаемых вывозными таможенными пошлинами

Обязательное условие для экспорта и импорта товаров — внесение таможенных платежей. К ним относятся ввозные и вывозные пошлины, ввозные акциз и НДС, а также таможенные сборы. Они определяются участниками внешнеэкономической деятельности самостоятельно. Таможня производит расчет платежей только в некоторых случаях, предусмотренных законом. В статье мы приводим общий порядок вычисления сумм для уплаты при экспорте и импорте.

База для расчета платежей и вычисление пошлины

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Шаг 1. Определяем базу

В качестве основы для расчета пошлины принимается либо таможенная стоимость товара, либо его физическая характеристика — как правило, количество. Иногда базы комбинируются. Какую выбрать базу, зависит от типа тарифа. Ставки пошлины могут быть:

- адвалорными (процент от стоимости);

- специфическими (фиксированная сумма за каждую единицу провозимого товара);

- смешанными (сочетание двух предыдущих типов ставок).

Специфическая ставка требует знания количества единиц для обложения (партии, метры и т.д.) Эти сведения берутся из документов на поставку. При определении базы для адвалорного тарифа могут возникнуть вопросы. В Таможенном кодексе ЕАЭС представлены пять основных способов расчета стоимости товаров при импорте. Они выстроены по приоритету в зависимости от точности. Если невозможно применить более корректный способ, используется следующий по значимости.

- Метод по стоимости сделки с ввозимыми товарами. Стоимость товаров равна сумме денежных средств, которые вы перечислили (или перечислите) зарубежному поставщику за товар. Помимо цены продукции к таким платежам могут относиться расходы на доставку, упаковку, услуги посредников и т.д.

- Метод по стоимости сделки с идентичными товарами. Под идентичностью понимается совпадение физических характеристик, качества и репутации. Такие товары должны быть ввезены в ЕАЭС за ранее, чем за 90 дней до импорта оцениваемой продукции. Они обязательно должны быть произведены в той же стране, где вы закупили товар. Их стоимость в свою очередь определяется по первому методу.

- Метод по стоимости сделки с однородными товарами. Способ аналогичен предыдущему методу. Отличие заключается в том, что однородные товары хотя и не идентичны оцениваемой продукции, но имеют сходные функции, состав и характеристики. Действует условия совпадения страны производства, как и для идентичных товаров.

- Метод вычитания. Заявляемая стоимость будет равна цене продажи оцениваемых товаров (или идентичных/однородных) на территории страны импортера.

- Метод сложения. Этот способ предполагает расчет стоимости на основе суммирования расходов на создание таких товаров.

Кодекс предусматривает резервный метод, который используется, если невозможно сделать подсчет другим способом. Например, можно взять стоимость идентичных или однородных товаров, привезенных из других стран, а не из государства-экспортера.

При экспорте продукции применяются те же способы вычисления стоимости за исключением метода вычитания.

Шаг 2. Считаем размер пошлины

Формула для адвалорной пошлины — это произведение стоимости товара и ставки. Для специфического тарифа пошлина равна произведению количества единиц товара на нужную ставку.

Ставки по импортируемой продукции представлены в документе под названием «Единый таможенный тариф ЕАЭС» (утвержден Решением Совета ЕАЭС от 16 июля 2012 № 54). Ставки по экспорту установлены Постановлением Правительства РФ от 30 августа 2013 № 754.

Прочие таможенные платежи: НДС, акцизы и сборы

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Шаг 3. Начисляем акцизы

При импорте подакцизных товаров придется начислить акцизы. Ставка налога, как и пошлина, может быть адвалорной, специфической и смешанной. Правила расчета также совпадают. За базу для адвалорной ставки берется сумма стоимости товаров и рассчитанной пошлины.

При поставке товаров на экспорт акциз не уплачивается. От продавца потребуются только документы, подтверждающие экспортную операцию.

Шаг 4. Начисляем НДС

При экспорте ставка налога составляет 0%. Поэтому сумма к уплате не увеличивается. Как и в случае с акцизами, понадобится пакет документов, подтверждающих экспорт.

Импортный НДС начисляется по ставке 0%, 10% или 20% (с 1 января 2019) в зависимости от вида товаров. Она умножается на сумму таможенной стоимости, пошлины и акциза.

Шаг 5. Прибавляем таможенные сборы

Сбор уплачивается за операции, которые совершает таможня в процессе пересечения товарами границы, в том числе, за хранение или сопровождение такой продукции. Как правило, сбор зависит от стоимости товаров. При этом его величина фиксирована. Например, если стоимость товаров равна 100 000 рублей, сбор составит 500 рублей. Точную сумму ищите в Постановлении Правительства РФ от 28 декабря 2004 № 863.

Пример расчета ввозных платежей

Российское предприятие занимается пошивом изделий из хлопковых тканей. Руководство заключило контракт на поставку материалов с иностранной компанией (не из ЕАЭС).

1. Стоимость для начисления пошлины определяется на основе стоимости сделки. Оплата поставщику за ткани составила 10 000 евро. Также компания возмещает контрагенту стоимость доставки до границы в размере 1 000 евро.

Стоимость товара = 10 000 + 1 000 = 11 000 евро.

2. Предположим, код номенклатуры ввозимого товара — 5209 19 000 0. Ставка единого тарифа равна 10% от стоимости.

Пошлина за импорт = 11 000 * 10% = 1 100 евро.

3. Акцизы и ввозной НДС. В нашем случае товар не подакцизный. Поэтому сверх суммы стоимости товаров и пошлины начисляем только НДС. Ставка будет равна 20%.

НДС = (11 000 + 1 100) * 20% = 2 420 евро.

Также в сумму платежей войдет таможенный сбор. Для нашей стоимости товаров он составит 2 000 руб.

Ведите бухгалтерский и налоговый учет импорта и экспорта в Контур.Бухгалтерии — облачном сервисе для малого бизнеса. Здесь есть простой учет, зарплата, отчетность, автоматизация операций и поддержка специалистов, без доплат. Первые 14 дней бесплатны для всех новых пользователей.

Автор статьи: Валерия Текунова

Ведите учет экспорта и импорта на УСН в веб-сервисе Контур.Бухгалтерия. Валютный учет и инструкции по работе, налоги, авторасчет зарплаты и отправка отчетности в одном сервисе

Таможенная пошлина – это обязательный платеж, взимаемый таможенными органами в связи с перемещением товаров через таможенную границу Союза (ст. 2 ТК ЕАЭС) (далее в тексте “пошлина” и “ТП”).

Правительство Российской Федерации, как и власти любых других стран, стремится решить две главные задачи внешнеэкономической деятельности. Первая – поддержать отечественного товаропроизводителя, в какой-то степени оградив его от конкуренции со стороны иностранных производителей. Вторая – обеспечить российским гражданам доступ к лучшим импортным товарам. Решение этих задач требует сбалансированной внешнеэкономической политики государства. Инструментом выступают методы тарифного и нетарифного регулирования внешнеэкономической деятельности. Тарифные методы регулирования это различные тарифы и сборы, взимаемые при совершении внешнеторговых операций. К нетарифным мерам регулирования относятся, прежде всего, лицензирование, квотирование, сертификация товаров или услуг и некоторые другие методы.

Большинство внешнеторговых операций облагаются таможенными платежами (таможенная пошлина, налог и сбор), задачей которых пополнять бюджет государства. А так как цели внешнеэкономических сделок могут быть разными (коммерческими, образовательными или благотворительными), то и размер пошлин тоже может разным – для каких-то видов деятельности она взимается в полном размере, а для каких-то видов государство вводит преференции в виде льготных пошлин (вплоть до 0%).

На территории Таможенного союза ставки таможенных пошлин определяются согласно единой Товарной номенклатуре внешнеэкономической деятельности Таможенного союза (ТН ВЭД) и Единого таможенного тарифа Таможенного союза (со вставками ввозных пошлин). Согласно этим документам, объектом обложения пошлиной являются товары, которые перемещаются через таможенную границу. Пошлина накладывается на таможенную стоимость товара или на его физические характеристики (потребительская единица: кол-во, ед., шт., кг., литры, объем и т.д.).

Как мы уже сообщали, пошлины далеко не единственный вид таможенных платежей. Также на таможне подлежат оплате:

- Таможенные сборы или сбор за таможенное оформление.

Рассчитывается и уплачивается от стоимости ввозимого товара. При экспорте-вывозе с 04.09.2018 эта сумма не уплачивается! Ранее сбор за таможенное оформление был 750 рублей. "Федеральный закон от 3 августа 2018 года N 289-ФЗ "О таможенном регулировании в Российской Федерации и о внесении изменений в отдельные законодательные акты Российской Федерации". - Налог на добавленную стоимость (НДС).

Начисляется только на ввозимые товары и составляет в РФ: 0% , 10% или 20% (до 31.12.18 составлял 18%) - Акцизы.

Начисляются только на акцизные товары: нефтепродукты, автомобили, алкоголь, табак, и др.

Виды таможенных пошлин

Ввозная таможенная пошлина (импортная) – это обязательный платеж, взимаемый таможенными органами государств – членов Евразийского экономического союза в связи с ввозом товаров на таможенную территорию Евразийского экономического союза (п. 2 ст. 25 Договора о Евразийском экономическом союзе от 29 мая 2014 года), является инструментом таможенно-тарифного регулирования внешнеторговой деятельности. В условиях функционирования Евразийского экономического союза устанавливается и применяется Единый таможенный тариф и иные единые меры регулирования внешней торговли с третьими странами (Договор о Евразийском экономическом союзе от 29 мая 2014 года) (далее – Договор о Союзе). Подробнее >>>

Вывозная таможенная пошлина (экспортная) – это обязательный платеж, взимаемый таможенными органами государств – членов Евразийского экономического союза при вывозе товаров за пределы таможенной территории Евразийского экономического союза.

Специальные, антидемпинговые и компенсационные пошлины относятся к группе особых таможенных тарифов, устанавливаются международными договорами или законодательством государств - членов Таможенного союза. Они взимаются в том же порядке, что и ввозная ТП (ФЗ от 8 декабря 2003 года №165-ФЗ (ред. От 4 июня 2014 года) “О специальных защитных, антидемпинговых и компенсационных мерах при импорте товаров”). Образец «Антидемпенговая пошлина»

Другая группа таможенных тарифов – сезонные пошлины. Они носят сезонный характер и применяются по отношению к сельскохозяйственной продукции. Их цель – защитить отечественного товаропроизводителя и простимулировать собственное сельское хозяйство. Они применяются в период сбора и реализации урожая и заменяют собой привычные ставки пошлин, действующих в другое время года.

Виды таможенных ставок

Единый Таможенный Тариф позволяет применять к одним и тем же товарам разные виды таможенных ставок: адвалорные, специфические и комбинированные. Зная виды таможенных ставок, можно произвести расчет ставки таможенной пошлины.

Адвалорная ставка не имеет фиксированной суммы и представляет процент от таможенной стоимости товара (стоимость товара+стоимость доставки товара до границы). Например, при ввозе партии вешалок для одежды оплате на таможне подлежит сумма равная 9% от таможенной стоимости партии.

Специфическая ставка имеет фиксированную сумму, которая накладывается на каждую отдельную единицу товара (масса, кол-во, объем и т.д.). Например, при ввозе партии кроссовок будет начислена пошлина в размере 0,47 евро за пару.

Комбинированная ставка представляет собой комбинацию из адвалорной и специфической ставок. ЕТТ ТС предусматривает два способа подсчета пошлины: либо исходя из количественных характеристик или массы товара (специфическая ставка), либо исходя из его стоимости (адвалорная ставка). Оплате на таможне подлежит наибольшая из полученных сумм. Например, ввозится партия свежих экзотических фруктов: бананов (код ТН ВЭД 0803901000), лимонов (код ТН ВЭД 0805501000) или помело (код ТН ВЭД 0805400000). По отношению к данной товарной позиции применяется комбинированная ставка, которая гласит, что ТП должна составить 4% от таможенной стоимости партии (адвалорная ставка), но она должна быть меньше суммы, если бы расчеты проводились по формуле 0,015 евро/кг (специфическая ставка).

Размер пошлины на импортируемые товары определяется по коду ТН ВЭД в соответствии с Решением Комиссии Таможенного союза “О едином таможенно-тарифном регулировании” от 27 ноября 2009 года. Размер пошлины на экспортируемые товары определяется по коду ТН ВЭД в соответствии с Постановлением Правительства Российской Федерации от 30 августа 2013 года №754.

Плательщиками таможенных пошлин, налогов является декларант или иные лица, у которых возникла обязанность по уплате ТП и налогов (ст. 50 ТК ЕАЭС).

Льготы по уплате таможенных пошлин

Льготы по уплате ТП распространяются на товары, произведенные в странах, с которыми у Российской Федерации действует международный договор о предоставлении взаимных преференций в области внешней торговли. Право на такую льготу участник ВЭД может подтвердить, предоставив в таможенный орган Сертификат о происхождении товара (Общей формы, Form A, СТ-1 или СТ-2).

Льготы по уплате ТП бывают следующих видов:

- Тарифные преференции;

- Тарифные льготы;

- Льготы по уплате налогов;

- Льготы по уплате таможенных сборов.

Перечень льгот, действующих на территории РФ, представлен в Приказе ФТС России от 26 мая 2010 года №1022 (ред. От 20 декабря 2012 года).

Таможенное оформление товаров без уплаты таможенных пошлин в 2019 году

Особенности таможенного оформления при ввозе товаров без уплаты таможенных пошлин в 2019 году участниками ВЭД:

Физическим лицом: от уплаты таможенных пошлин освобождаются грузы и товары перевозимых для личного пользования, при условии что:

- Их вес не превышает 50 кг, а общая стоимость не превышает 10000 евро (для воздушного транспорта - сопровождаемым багажом);

- Их вес не превышает 25 кг, а общая стоимость не превышает 500 евро (исключая воздушный транспорт - сопровождаемым багажом);

- Их вес не превышает 31 кг, а общая стоимость не превышает 500 евро (для почтовых отправлений и товаров доставляемых перевозчиком - несопровождаемым багажом).

При превышении любого из данных показателей гражданин должен оплатить таможенные платежи из расчета 30% от суммы превышающей допустимую стоимость, либо 4 евро за каждый килограмм перевеса.

Также гражданин вправе провозить через таможенную границу без уплаты пошлин:

- До 50 сигар, или 200 сигарет, или 250 г табака;

- До 3 литров алкогольной продукции.

Юридическим лицом или индивидуальным предпринимателем: грузы и товары без уплаты таможенных пошлин и налогов могут ввозиться стоимостью не превышающей 200 евро. Но при этом таможенная декларация подается таможенному органу в любом случае.

Уплата таможенных пошлин

Срок оплаты таможенных пошлин начинается с момента регистрации таможенной декларации до выпуска товаров под заявленной таможенной процедурой. Иными словами все таможенные платежи должны быть внесены в срок до того момента, когда таможня завершит таможенное оформление груза. Однако в некоторых случаях этот срок может быть увеличен еще на 10 дней (например, когда инспектору и декларанту необходимо провести корректировку таможенной стоимости товара).

Порядок оплаты таможенной пошлины

Согласно ст. 61 ТК ЕАЭС, платежи уплачиваются в том таможенном органе, где происходит процедура выпуска товара (за исключением случаев, когда товары помещаются под таможенную процедуру таможенного транзита). Способы уплаты таможенных пошлин: оплата может вноситься в кассу таможенного органа (срок зачисления на счет – от одного до нескольких дней), или перечисляться электронным способом с помощью платежной системы “Раунд” или таможенной карты (срок зачисления на счет – до нескольких часов). Платежи выплачиваются в валюте государства, в котором производится таможенное оформление товара по курсу, зафиксированному на день подачи декларации. Оплата, как правило, производится двумя платежными поручениями: первое платежное направляется на оплату пошлины, второе – НДС, акциза (при необходимости) и таможенного сбора. Правила заполнения платежного поручения определены в Приказе Министерства финансов РФ от 12 ноября 2013 года №107н “Об утверждении правил указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации”.

Услуги и помощь в расчете стоимости таможенных пошлин

Наша компания “Универсальные Грузовые Решения” оказывает услуги и оформлению товаров, подбору кодов ТН ВЭД, производит расчет необходимых к уплате на таможне: таможенных платежей, пошлин, налогов (НДС), сборов и акцизов. И при этом стоимость и сроки оформления в нашей компании – минимальны, а консультации бесплатны!

Мы уверены, что станем Вам надежным партнером на таможне!

Простой онлайн-калькулятор находится по этой ссылке .

Самостоятельный расчет таможенных платежей:

Под таможенными платежами подразумеваются обязательные платежи, которые взимаются таможенными органами при пересечении таможенной границы Таможенного Союза. Платежи перечисляются безналичным путем по отдельным реквизитам для каждого вида платежа с указанием кода таможни в специальных графах платежного поручения. Если в платежке не будут указаны КБК и код таможни, или они будут указаны с ошибкой, то выпустить декларацию не получится, т.к. инспектор таможенного органа не увидит в электронном виде наличие денежных средств. Причем средства должны быть перечислены заранее (один-два дня) до подачи декларации. Если таможенный орган не видит в системе денег, то не поможет ни наличка, ни скан платежки, ни гарантийное письмо.

При оформлении ввоза существуют следующие виды таможенных платежей: таможенные сборы, ввозная таможенная пошлина, НДС, акциз, также могут применяться различные виды прочих пошлин (специальные, антидемпинговые, компенсационные, сезонные).

При оформлении вывоза: таможенные сборы, вывозная таможенная пошлина.

Прежде чем начать расчет таможенных платежей, нужно знать исходные данные: код ТН ВЭД товара, таможенную стоимость, для некоторых кодов ТН ВЭД дополнительно страну происхождения и количество товара в натуральных единицах (кг, шт и т.д.).

Определение размера ставок таможенных сборов за таможенное оформление.

Для подачи декларации на товары нас интересуют таможенные сборы за совершение действий, связанных с выпуском товара (таможенные сборы за таможенные операции). Именно о них и поговорим.

Итак, при ввозе для определения размера таможенных сборов нам понадобиться знать только размер общей таможенной стоимости по всей декларации (суммы таможенных стоимостей всех товаров), а именно значение гр.12.

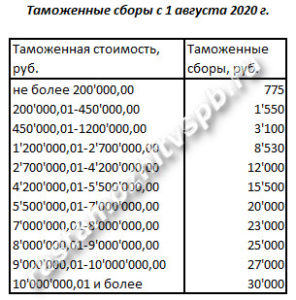

Далее можно воспользоваться калькулятором или найти нужное значение в таблице:

При вывозе (экспорте) товаров, по которым вывозные таможенные пошлины не начисляются, таможенные сборы не уплачиваются.

Подробнее о таможенных сборах можно ознакомиться, прочитав гл. 14 в законе №311-ФЗ «О таможенном регулировании в Российской Федерации», о ставках таможенных сборов за таможенные операции – в Постановлении Правительства РФ №342 от 26 марта 2020 года.

Расчет ввозной таможенной пошлины.

Начальные данные для расчета: таможенная стоимость товара (графа 45 декларации), ставка пошлины. Ставку пошлины ищем по коду ТН ВЭД в Едином Таможенном Тарифе ЕврАзЭС (ЕТТ ЕАЭС).

В ЕТТ ставка пошлины может быть указана:

— в % от таможенной стоимости (так называемая адвалорная ставка);

— в евро за единицу количественного показателя (специфическая ставка), например, в евро за кг;

— комбинированная ставка – когда указаны и %, и ставка за единицу товара- сравниваем два значения и выбираем большее из них.

Итак, считаем ввозную таможенную пошлину.

При адвалорной ставке (т.е. если указаны только проценты) высчитываем соответствующий процент от таможенной стоимости товара.

П- размер пошлины в рублях,

ТС- таможенная стоимость в рублях,

«а» -ставка пошлины в процентах.

Например, полиэтиленовая пленка с кодом 3920108900 имеет ставку в 6,5%. Таможенная стоимость ввозимой нами пленки равна 500 000 руб. Тогда пошлина будет равна 500 000*6,5/100= 32 500 руб.

При специфической ставке (указан размер пошлины за единицу товара) расчет выглядит следующим образом:

П- размер пошлины в рублях;

а- ставка пошлины в евро;

с- курс ЦБ евро на дату подачи декларации;

k- количество товара в единицах, указанных в ставке пошлины.

Например, резиновые сапоги с кодом 6401990000 имеют ставку 0,75 евро за пару. Ввозится 200 пар. Курс ЦБ на дату подачи, например, 90 руб/евро. Тогда пошлина будет равна 200*0,75*70=10 500 руб.

При комбинированной ставке (если в ЕТТ указаны и проценты, и количество евро за единицу товара) используем оба предыдущих расчета и выбираем большее.

Например, офисные кресла с кодом 9401300001 имеют ставку 15%, но не менее 0,527 евро за кг. Таможенная стоимость их равна 300 000 руб. Вес нетто кресел (графа 38 в декларации) равен 1000 кг. Курс ЦБ – 90 руб/евро.

Делаем два расчета:

а) по таможенной стоимости – П=300000*15/100=45000 руб.

б) по количеству – П=1000*0,527*70=36890 руб.

Большее в варианте а), следовательно пошлина к оплате будет в размере 45000 руб.

Расчет НДС при ввозе.

При импорте НДС уплачивается в процессе таможенного оформления. Для начала надо определить ставку НДС для вашего товара. В этом поможет Налоговый Кодекс. Возможные варианты – 0%, 10%, 20%. При стандартных ситуациях импорта НДС подлежит оплате в полном размере. В некоторых ситуациях возможно освобождение от уплаты. О них поговорим позже.

Формула для расчета НДС выглядит следующим образом:

ТС – таможенная стоимость товара, руб.;

П – ввозная пошлина, руб.;

А- сумма акциза, руб.;

Резюмируя, можно сказать, что в декларации на товары результаты расчета таможенных платежей, ставки и база для расчета каждого платежа указывается в графе 47 . Под кодом 1010 – указаны таможенные сборы, под кодом 2010 – ввозная таможенная пошлина, под кодом 5010 – НДС. Если товаров в декларации несколько, то таможенные сборы указываются только в гр.47 первого товара. В графе B можно увидеть размер всех платежей по декларации и платежные документы, с которых эти платежи будут (были) списаны.

Если в данном материале Вы не нашли ответ на интересующий вопрос, то пишите по адресу manager@rastamozhitvspb.ru и в скором времени я обновлю статью.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Читайте также: